На основании ст. 135 ТК РФ заработная плата устанавливается работнику трудовым договором в соответствии с действующей у данного работодателя системой оплаты труда. Она исчисляется исходя из размера тарифных ставок, окладов (должностных окладов), доплат и надбавок. При этом возникают различные вопросы, на которые найти однозначные ответы в нормативно-правовой базе достаточно трудно. Неправильное исчисление доплат и надбавок приводит к разногласиям с проверяющими органами. Поэтому рассмотрим, какие существуют доплаты и надбавки и как они исчисляются.

В коллективных договорах, соглашениях, локальных нормативных актах организации предусматривают перечень доплат и надбавок, порядок и условия их выдачи, а также их размеры.

Как рассчитывать зарплату по всем нюансам и новым правилам 2023 года расскажут профи на обновленном курсе профессиональной переподготовки.

Научим не только как правильно рассчитать надбавки, пособия, компенсации, отпускные и командировочные, но и как предотвращать налоговые и юридические риски, как избежать претензий от трудовых инспекторов.

Стать профи по зарплате

Доплаты

Согласно ст. 149 ТК РФ при выполнении работ в условиях, отличающихся от нормальных, работнику могут быть установлены доплаты компенсирующего характера, предусмотренные коллективным, трудовым договорами:

–за тяжелые, вредные или опасные работы;

–за работу в местностях с особыми климатическими условиями;

–за работу в ночное время;

–за работу в выходные и нерабочие праздничные дни;

–за выполнение работ различной квалификации;

–за совмещение профессий.

При этом нужно учитывать следующее:

–установленные размеры доплат не могут быть ниже предусмотренных законодательством;

–доплаты не могут быть отменены решением учреждения;

–доплаты устанавливаются всем без исключения работникам, занятым на соответствующих работах.

Заслуживает особого внимания порядок начисления оплаты работ различной квалификации, связанный с определенными трудностями, поскольку ее путают с оплатой труда при совмещении профессий (должностей). Рассмотрим особенности исчисления оплаты работ различной квалификации, совмещения профессий (должностей) и исполнения обязанностей временно отсутствующего работника.

Оплата труда при выполнении работ различной квалификации регламентируется ст. 150 ТК РФ. Следует учитывать, что выполнение таких работ осуществляется в рамках одной профессии или должности (одной трудовой функции) и в течение нормальной продолжительности рабочего времени. В соответствии с Трудовым кодексом труд работника, выполняющего работы различной квалификации, должен оплачиваться исходя из расценок по более высокой квалификации. Соответственно, доплаты, например, за особые условия работы, климатические условия исчисляются исходя из процентной ставки доплаты к окладу, установленному по более высокой квалификации.

Пример 1.

Согласно штатному расписанию оклад водителя легкового автомобиля составляет 6 000 руб., грузового – 7 000 руб. На основании трудового договора водитель трудится как на легковых, так и на грузовых автомобилях. Ему установлена доплата в размере 20% от оклада за особые условия работы.

Заработная плата водителя за месяц составит 8 400 руб. (7 000 руб. + (7 000 руб. х 20%)).

Трудовой кодекс не ставит оплату труда работников-повременщиков при осуществлении ими работ различной квалификации в зависимость от количества труда, затраченного ими для выполнения работы более высокой квалификации. Если фактически затраченное время на такие работы поддается учету, а работник, которому установлена повременная оплата труда, большую часть рабочего времени выполнял работу более низкой квалификации, независимо от этого оплата его труда должна производиться исходя из оклада, предусмотренного по работе более высокой квалификации. При выполнении работником со сдельной оплатой труда работ различной квалификации его труд оплачивается по расценкам выполняемой им работы. В случаях когда с учетом характера производства работникам со сдельной оплатой труда поручается выполнение работ, тарифицируемых ниже присвоенных им разрядов, работодатель обязан выплатить им межразрядную разницу.

Если работник в течение рабочего времени выполняет несколько трудовых функций, это является совмещением профессий (должностей). Таким образом, под совмещением профессий (должностей) следует понимать одновременное выполнение сотрудником своей основной работы по трудовому договору и дополнительной работы по другой профессии (должности). Частным случаем совмещения профессий (должностей) является выполнение обязанностей временно отсутствующего работника. В этом случае к совмещению профессий (должностей) нормы ст. 150 ТК РФ применить нельзя. Оплата труда при совмещении профессий (должностей), расширении зон обслуживания, увеличении объема работы или исполнении обязанностей временно отсутствующего работника без освобождения от работы, определенной трудовым договором, регламентируется ст. 151 ТК РФ. Согласно данной статье работнику, выполняющему у одного и того же работодателя наряду со своей основной работой, обусловленной трудовым договором, дополнительную работу по другой профессии (должности) или исполняющему обязанности временно отсутствующего работника без освобождения от его основной работы, производится доплата за совмещение профессий (должностей) или исполнение обязанностей временно отсутствующего работника, размер которой устанавливается по соглашению сторон трудового договора. Таким образом, расчет доплат зависит от методики их исчисления, утвержденной в локальных актах учреждения, но с учетом положений Трудового кодекса РФ.

Однако данной статьей установлен основной критерий, который должен приниматься во внимание сторонами при определении размера доплаты. Таким критерием является содержание и (или) объем дополнительной работы. В локальных актах организации можно предусмотреть доплату в твердой денежной сумме.

Пример 2.

Трудовым договором с работником предусмотрено совмещение профессий водителя (основная профессия) и экспедитора (дополнительная профессия) с доплатой в размере 2 000 руб. к заработной плате по основной профессии.

В июле работнику по основной профессии начислены следующие денежные суммы:

–тарифная ставка (за месяц) – 7 000 руб.;

–премия за июль – 800 руб.

Заработная плата работника с учетом доплаты за совмещение должностей составит 9 800 руб. (7 000 + 800 + 2 000).

Кроме того, доплаты могут устанавливаться в процентах к тарифной ставке (окладу).

Пример 3.

На секретаря организации с окладом 10 000 руб. возложены обязанности временно отсутствующего по болезни инспектора отдела кадров, оклад которого –12 000 руб. Приказом руководителя организации за увеличение объема работы секретарю установлена доплата в размере 40%. (Согласно условиям коллективного договора данная процентная ставка устанавливается к окладу работника по основной работе.)

Помимо окладов секретарю выплачивается доплата в размере 10% от оклада, инспектору отдела кадров – 15%.

Оплата труда секретаря составит 15 000 руб. (10 000 руб. + (10 000 руб. х 10%) + (10 000 руб. х 40%)).

Обратите внимание: надбавка к окладу инспектора отдела кадров не учитывается при исчислении заработной платы секретаря.

Совмещение профессий (должностей) следует отличать от работы по совместительству. Если при работе по совместительству оплата осуществляется в полном объеме в соответствии с заключенным трудовым договором, то за совмещение профессий работнику производятся доплаты, размер которых устанавливается по соглашению работника и работодателя. На сегодняшний день законодательством не определены минимальные размеры доплат за совмещение профессий или должностей, поэтому в локальных актах организации также может быть предусмотрена доплата в процентах к заработной плате работника.

Пример 4.

Изменим условия примера 3. За месяц секретарю были выплачены ежемесячная премия в сумме 800 руб. и материальная помощь – 1 000 руб. За увеличение объема работ приказом руководителя ей установлена доплата в размере 40% от заработной платы.

За увеличение объема работ секретарю начислят 4 720 руб. ((10 000 руб. + (10 000 руб. х 10%) + 800 руб.) х 40%).

Заработная плата секретаря с учетом доплаты за совмещение должностей составит 17 520 руб. (10 000 руб. + (10 000 руб. х 10%) + 800 руб. + 4 720 руб. + 1 000 руб.).

Однако действие ст. 151 ТК РФ не распространяется на случаи, когда совмещаемая работа предусмотрена в нормах трудовых затрат, обусловлена трудовым договором (входит в круг обязанностей работника) или поручается работнику в установленном законодательством порядке в связи с недостаточной загруженностью исходя из действующих норм трудовых затрат по основной работе.

Выше было рассмотрено исчисление доплат за работы различной квалификации, совмещение профессий, выполняемых в течение рабочего дня. Иногда приходится замещать работника, отсутствующего по болезни или по другим причинам, не только в свое рабочее время. Оплата часов, отработанных за время отсутствия заболевшего работника по указанным причинам, – почасовая. В данном случае доплата исчисляется исходя из размера оплаты одного часа указанной работы в месяц, определяемой путем деления месячной ставки заработной платы работника в соответствии с разрядом ЕТС на установленную норму часов в текущем периоде, умноженной на количество часов замещения.

Если норма рабочего времени для отдельных категорий работников отличается от установленной ТК РФ, то порядок определения размера оплаты одного часа отличается от рассмотренного выше. В гл. 5 совместного Письма Минобрнауки и профсоюза народного образования и науки № АФ-947/96 (далее – Письмо № АФ-947/96) для педагогических работников образовательных учреждений почасовая оплата труда применяется:

–за часы, отработанные в порядке замещения отсутствующих по болезни или другим причинам учителей, преподавателей и других педагогических работников, продолжавшегося не более двух месяцев;

–за часы педагогической работы, отработанные учителями при работе с заочниками и детьми, находящимися на длительном лечении в больнице, сверх объема, установленного им при тарификации;

–при оплате педагогической работы специалистов предприятий, учреждений и организаций (в том числе из числа работников органов управления образованием, методических и учебно-методических кабинетов), привлекаемых для педагогической работы в образовательные учреждения;

–при оплате часов преподавательской работы в объеме 300 часов в год в другом образовательном учреждении (в одном или нескольких) сверх учебной нагрузки, выполняемой по совместительству на основе тарификации в соответствии с п. 4.1 Единых рекомендаций;

–при оплате преподавательской работы сверх уменьшенного годового объема учебной нагрузки преподавателям учреждений начального и среднего профессионального образования.

Согласно п. 5.1 Письма № АФ-947/96 размер оплаты одного часа указанной работы в месяц определяется путем деления месячной ставки работника в соответствии с разрядом ЕТС за установленную норму часов педагогической работы в неделю на среднемесячное количество рабочих часов. Среднемесячное количество рабочих часов рассчитывается путем умножения нормы часов педагогической работы в неделю на количество рабочих дней в году по пятидневной рабочей неделе и деления полученного результата на 5 (количество рабочих дней в неделю), а затем на 12 (количество месяцев в году).

Пример 5.

Продолжительность рабочего времени воспитателя дошкольного учреждения составляет 36 час. в неделю. Помимо своего рабочего дня он отработал за заболевшего коллегу 10 часов. Воспитателю установлен оклад – 2 958,48 руб., доплаты за особые условия труда – 15% к окладу, за выслугу лет – 20% к окладу, губернаторская доплата – 10% к заработной плате. У его заболевшего коллеги оклад – 3 200 руб., надбавка за выслугу лет – 25% к окладу, губернаторская доплата – 10% к заработной плате.

Рассчитаем заработную плату воспитателя.

Для исчисления оплаты труда воспитателя при замещении им отсутствующего на время болезни другого воспитателя следует воспользоваться правилами расчета заработной платы при почасовой оплате.

Определим среднемесячное количество рабочих часов по 5-дневной неделе.

В 2007 году при пятидневной рабочей неделе с двумя выходными днями 249 рабочих дней, в том числе 6 предпраздничных дней (22 февраля, 7 марта, 22 апреля, 8 мая, 9 июня, 29 декабря), и 116 выходных дней с учетом 2 дополнительных дней отдыха 8 января, 5 ноября в связи с совпадением праздничных нерабочих дней 7 января, 4 ноября с выходными днями.

((36 час. х 249 дн. / 5 дн.) – 6 час.) / 12 мес. = 148,9 час., где 6 час. – предпраздничные часы.

Начислим зарплату из расчета часовой ставки и количества рабочих часов:

2 958,48 руб. / 148,9 час. х 10 час. = 198,69 руб.

По основному месту работы воспитателя его заработная плата составит 4 393,35 руб.:

–оклад – 2958,48 руб.;

–надбавка за особые условия труда – 443,77 руб. (2 958,48 руб. х 15%);

–надбавка за выслугу лет – 591,70 руб. (2 958,48 руб. х 20%);

–губернаторская надбавка – 399,40 руб. ((2 958,48 + 443,77 + 591,7) руб. х 10%).

Заработная плата воспитателя за месяц – 4 592,04 руб. (198,69 + 4 393,35).

Виды надбавок

Надбавки носят стимулирующий характер. К ним относятся надбавки за классность, непрерывную работу, выслугу лет, высокое качество, напряженность и интенсивность труда и различные достижения в работе. Они устанавливаются локальными актами организации в соответствии с законами и иными законодательными актами, изданными на соответствующем уровне, и представляют собой утвержденный процент к месячной ставке (окладу) работника по основной должности или абсолютную величину.

Так, в соответствии с п. 6.1 Положения об оплате труда старшим врачам станций скорой медицинской помощи, врачам, среднему и младшему персоналу выездных бригад скорой медицинской помощи надбавки выплачиваются в размере 30% тарифного оклада за первые три года и по 25% за каждые последующие два года непрерывной работы. Вместе с тем общий размер надбавки не должен быть более 80% оклада.

Пример 6.

П. Н. Круглов работает в должности старшего врача выездной бригады скорой медицинской помощи и имеет первую квалификационную категорию. Ему установлен 14-й тарифный разряд оплаты труда с окладом 3 434,67 руб. Стаж работы на станции скорой медицинской помощи – два года. Вместе с тем П. Н. Круглов устроился на работу, имея стаж, дающий право на 30%-ную надбавку.

Работнику положена надбавка в размере 55% (30 + 25).

Произведем расчет оплаты труда П. Н. Круглова:

а) надбавка за непрерывную работу составит 1 889,07 руб. (3 434,67 руб. х 55%);

б) общий заработок – 5 323,74 руб. (3 434,67 + 1 889,07).

В случае если работнику предусмотрено повышение ставок (окладов) по двум и более основаниям (в процентах или в рублях), абсолютный размер каждого повышения, установленного в процентах, исчисляется из оклада без учета повышения по другим основаниям. При этом ставки сначала увеличивают на размеры повышений в процентах, а затем на размеры повышений в абсолютных величинах.

Письмо Министерства образования и науки РФ № АФ-947, Профсоюза работников народного образования и науки РФ от 26.10.2004 № 96 «О размерах и условиях оплаты труда работников образовательных учреждений в 2005 году».

Приказ Министерства здравоохранения РФ от 15.10.1999 № 377 «Об утверждении положения об оплате труда работников здравоохранения».

Получая расчетный лист в бухгалтерии, работник видит, что его зарплата складывается из разных сумм. Помимо базового оклада или тарифной ставки есть также надбавки, компенсации, доплаты, премии. Расскажем о них в статье.

Отчетность, учет, зарплата в удобном сервисе

Сдавайте РСВ и другие отчеты, ведите учет, платите налоги и зарплату в Контур.Бухгалтерии. Сервис сам рассчитает суммы и заполнит формы.

Попробовать бесплатно

Какие надбавки и доплаты бывают

В Трудовом кодексе Российской Федерации в статье 129 понятие «заработная плата» обозначено как вознаграждение за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы.

Здесь же указано, что в зарплату входят компенсационные выплаты: доплаты и надбавки компенсационного характера, в том числе за работу в условиях, отклоняющихся от нормальных, работу в особых климатических условиях и на территориях, подвергшихся радиоактивному загрязнению, и иные выплаты компенсационного характера.

Еще один компонент зарплаты — стимулирующие выплаты, то есть доплаты и надбавки для стимуляции сотрудников, премии и иные поощрительные выплаты.

Как видим из текста закона, в самой статье надбавки и доплаты разделены на две большие группы: компенсационного характера и стимулирующие.

- Выплаты компенсационного характера применяются, чтобы возместить работнику дополнительные физические усилия, возможный вред здоровью, временные затраты.

- Выплаты стимулирующего характера устанавливаются работнику за уже имеющуюся квалификацию, достижение запланированных показателей, стаж работы и т.д.

Четкой разницы между определением доплаты и надбавки в основном законе нет, но по сложившейся практике доплату чаще описывают как выплату компенсационного характера, а надбавку как стимулирующего.

Какие документы регулируют надбавки и доплаты

В правовом поле оплата труда регулируется на уровне федеральных законов и внутренних документов компании.

Централизованно на федеральном и региональном уровне определяются МРОТ, тарифы и оклады для сотрудников бюджетных организаций, компенсации и выплаты работникам в условиях, отклоняющихся от нормальных. В Трудовом кодексе вопросы надбавок и доплат регулируются статьями 147, 151, 348.10, 148, 317, 302.

На уровне предприятия принципы оплаты труда, начисления надбавок и доплат определяется положением об оплате труда, коллективным договором или индивидуальным трудовым договором с работником. Трудовой кодекс в статье 41 определяет, что в коллективном договоре могут быть прописаны принципы выплаты компенсаций и пособий. В индивидуальном трудовом договоре также прописываются условия оплаты труда с учетом всех норм трудового права.

Веб‑сервис для малого бизнеса

Автоматизируйте работу с сотрудниками, сдавайте отчеты и ведите учет в Контур.Бухгалтерии без авралов и рутины.

Попробовать бесплатно

Обязательные доплаты

Независимо от того, прописаны эти выплаты в трудовом договоре или нет, работодатель обязан начислять некоторые виды доплат и надбавок. За отсутствие таких доплат в заработной плате компания может получить штраф на сумму до 100 000 рублей.

К обязательным относятся доплаты:

- за работу во вредных и (или) опасных условиях труда;

- за совмещение профессий (должностей);

- за расширение зон обслуживания;

- за увеличение объема работы;

- за исполнение обязанностей временно отсутствующего работника без освобождения от своей работы;

- за работу в местностях с особыми климатическими условиями;

- за вахтовый метод работы.

Размеры обязательных доплаты определены также в ТК РФ. Например, минимальная надбавка за работу во вредных и опасных условиях — 4% от оклада. Оплата за сверхурочную работу должна быть не менее 50% в первые два часа и 100% за последующие. За ночные смены (с 22.00 до 06.00) работнику нужно доплатить минимум 20% от оклада. За работу в выходные и праздники — минимум 100%, если рабочий день совпадает с графиком работника. Для вахтовиков предусмотрена обязательная надбавка, замещающая суточные. Она выплачивается за каждый день пребывания на вахте и за каждый день пути.

Работодатель по своей инициативе может увеличить размер выплат, но не может их сделать меньше, чем прописано в законе.

Надбавки за работу в особых условиях

Для расчета доплаты за работу в особых условия есть такая формула:

время, отработанное в особых условиях * процент надбавки * тариф за рабочий день или час.

Например, монтажник Петров С. В. отработал в октябре 12 рабочих дней на объекте с вредными условиями труда. Компания выплачивает ему 40 000 рублей оклада и обязана начислить не менее 4% надбавки за тяжелые условия труда.

Рассчитаем среднюю оплату за день: 40 000/ 21 = 1905 рублей. На сложном объекте Петров трудился 12 дней, значит за эти дни он заработал — 1905 х 12 = 22957 рублей. Компания обязана начислить минимум 4% надбавки — 22957 х 0,04 = 914 рублей.

К выплатам компенсационного характера также применяются коэффициенты: районные, за работу в пустынных и безводных местностях, работу в высокогорных районах, а также надбавки за стаж работы в районах Крайнего Севера и приравненных к ним.

Авторасчет зарплаты, НДФЛ и взносов в несколько кликов. Отпускные, пособия, удержания. Платежки и отчеты онлайн.

Попробовать бесплатно

Самый распространенный вид надбавок — региональный коэффициент. Он применяется, когда подсчитаны уже все составляющие заработной платы.

Максимальный размер РК — 2, минимальный — 1,1. Коэффициент для вашей местности вы можете найти в таблице.

Например, Сергеев П. В. работает в Норильске, где районный коэффициент — 1,8. После расчета зарплаты за месяц, куда входит оклад, компенсация за работу в праздничный день и в ночную смену Сергееву было начислено 70 000 рублей х 1,8 = 126 000 рублей. С этой суммы у Сергеева еще будет вычтен НДФЛ 13%. Таким образом, на руки он получит 109 620 рублей.

Надбавки за стаж работы в районах Крайнего Севера и приравненных к ним рассчитываются по более сложной схеме, а зависимости от фактического стажа.

Так как надбавка привязана к стажу, то каждые полгода проходит индексации надбавки и таким образом растут выплаты работнику. Так, после первых 6 месяцев работы надбавка будет 10%, затем каждые отработанные 6 месяцев надбавка увеличивается еще на 10%, пока не дойдет до предельного размера — 80% или 100%.

Территории, приравненные к районам Крайнего Севера, могут увеличивать надбавку раз в год. Таким образом, за северный стаж работник начинает получать деньги только после отработанных 12 месяцев. К ним относятся отдельные районы и муниципальные образования Алтая, Бурятии, Карелии, Коми, Тывы, Забайкальского, Хабаровского, Приморского, Пермского, Красноярского краев, Амурской, Иркутской, Архангельской области, Тюменской областей, а также ХМАО и ЯНАО.

Для молодых специалистов, не достигших 30 лет и до начала работы постоянно проживавших в районах, приравненных к Крайнему Северу, не менее 5 лет применяется двойная надбавка — 20% и действует с первого дня работы.

Например, если Соловьева А.С. постоянно проживала в г. Когалыме, заочно закончила Тюменский университет и вышла на работу тут же, по месту регистрации, то в течение трех лет с момента окончания вуза она считается молодым специалистом и может получать сразу же надбавку 20%.

Надбавки за выполнение обязанностей отсутствующих сотрудников

На время отпусков, болезней, командировок сотрудников их обязанности распределяются среди остальных коллег. Чтобы компенсировать увеличившийся объем задач, работодатель в первую очередь устанавливает стимулирующие выплаты.

На время отсутствия работника есть два основных способа распределить его функционал: на должность отсутствующего временно назначить другого специалиста или обязанности (часть обязанностей) передать его коллегам.

Автоматизируйте работу с сотрудниками

Легко считайте зарплату, НДФЛ, взносы, заводите кадровые документы. Контур.Бухгалтерия сама сделает расчеты, подготовит платежки и создаст отчеты.

Попробовать бесплатно

Временный перевод на другую должность. В случае временного перевода специалиста на место отсутствующего работника специалист освобождается от выполнения обязанностей по основному месту работы. На время замещения работнику устанавливается такой же оклад, как и у отсутствующего. Например, юрисконсульт получает 30 000 рублей, а руководитель юротдела — 50 000 рублей. Соответственно во время выполнения функций руководителя сотрудник получит зарплату, исходя из этой суммы.

Такой способ выгоден, если приходится замещать своего руководителя и во время его отсутствия получать повышенную заработную плату. Если же работник переходит на другую должность, где зарплата ниже, то работодатель обязан сохранить ему его среднюю зарплату.

Временное совмещение должностей. Еще один вариант замещения — временное совмещение должностей или профессий. В таком случае работник продолжает выполнять свои основные обязанности и дополнительно выполняет обязанности отсутствующего. За совмещение обычно назначается надбавка в виде фиксированной суммы или процента от оклада. Размер доплат за временное совмещение законодательно никак не регламентирован, поэтому точные суммы устанавливает сам работодатель.

Например, на время отпуска бухгалтера по первичной документации его функции выполняет бухгалтер по зарплате. Размер надбавки за совмещение составляет 20 000 рублей в месяц. Бухгалтер по первичке был в отпуске 15 дней, соответственно доплата будет только за эти дни рассчитана по формуле: 20 000/ 21 день х 15 = 20 000/21*15 = 14285 рублей.

На время отпуска секретаря директора его функции выполняет специалист по кадровому делопроизводству. Зарплата у специалиста — 30 000 рублей, за выполнение функций секретаря предусмотрена надбавка 20% за отработанный месяц, т.е. 6 000 рублей. Таким образом специалист получит 36 000 рублей.

Надбавки за использование работником своего имущества

Если работник использует в служебных целях личный автомобиль, телефон, рабочие инструменты, компьютерную технику, то работодатель обязан компенсировать износ (амортизацию) имущества и других средств. Эта обязанность работодателя регламентирована статьей 188 ТК РФ. Размер компенсации прописывается в трудовом договоре или дополнительным соглашением к нему.

Фактически такая компенсация является еще одним видом надбавок. Трудовой кодекс не содержит рекомендаций и норм расчета надбавок и компенсаций за использование личного имущества, поэтому в каждом случае работодатель будет сам договариваться с сотрудником о сумме.

Доплаты лучшим сотрудникам

Работодатель может установить любые доплаты и надбавки к зарплате сотрудников. Об этом в частности говорится в ст. 135 ТК РФ. Фактически сама система оплаты труда может быть полностью разработана работодателем. Главное, чтобы она не противоречила нормам трудового законодательствам и другим правовым актам, где содержатся нормы трудового права.

Работодатель может установить доплату за выслугу лет (стаж), за отсутствие дисциплинарных взысканий, за научную степень или определенную квалификацию, за полученные награды и звания.

Компания не обязана устанавливать стимулирующие выплаты. Но если по коллективному договору, трудовому договору или иным документам они прописаны, то их обязаны начислять и выплачивать. В противном случае работник имеет право обратиться в суд за возмещением установленных надбавок.

Отчетность, учет, зарплата в удобном сервисе

Сдавайте РСВ и другие отчеты, ведите учет, платите налоги и зарплату в Контур.Бухгалтерии. Сервис сам рассчитает суммы и заполнит формы.

Попробовать бесплатно

Что такое оклад по Трудовому кодексу

Термин «оклад», а также сопутствующие ему определения «базовый оклад», «должностной оклад» и «заработная плата» расшифрованы в ст. 129 ТК РФ. Чтобы понять, как рассчитать размер зарплаты из оклада, и применить подходящую формулу, разберемся с этими терминами:

На основании приведенных в ТК РФ определений оклад представляет собой минимальную фиксированную денежную сумму, которую работодатель обязан заплатить сотруднику за каждый отработанный месяц при условии выполнения возложенных на него должностных обязанностей.

Проверить, правильно ли вы установили оклады своим работникам, вам помогут рекомендации экспертов «КонсультантПлюс». Получите бесплатный демодоступ к системе и переходите в Готовое решение.

Заработная плата — более расширенное понятие, включающее помимо оклада различные доплаты, бонусы и премии, на которые работник имеет право.

Узнайте больше о составе заработной платы из тематической публикации.

Оклад и заработная плата совпадают по величине в том случае, если за полностью отработанный расчетный месяц сотруднику помимо оклада не будут начислены компенсационные и стимулирующие выплаты.

Заработную плату можно рассчитывать не только исходя из оклада, но и на основе тарифной ставки — фиксированного размера оплаты труда за выполнение нормы труда определенной сложности за единицу времени (час, день, декаду, месяц) без учета компенсаций и доплат.

Формулы расчета зарплаты по окладу и исходя из тарифной ставки отличаются. Далее расскажем, как правильно рассчитать зарплату по окладу.

Читайте также о формировании фонда оплаты труда на предприятии.

Как правильно собрать исходные данные для расчета заработной платы

Для расчета заработной платы по окладу собираются исходные данные:

- о размере оклада;

- количестве рабочих дней в расчетном месяце;

- количестве отработанных дней в месяце;

- выплатах, положенных работнику помимо оклада.

Откуда эти данные взять?

Размер оклада

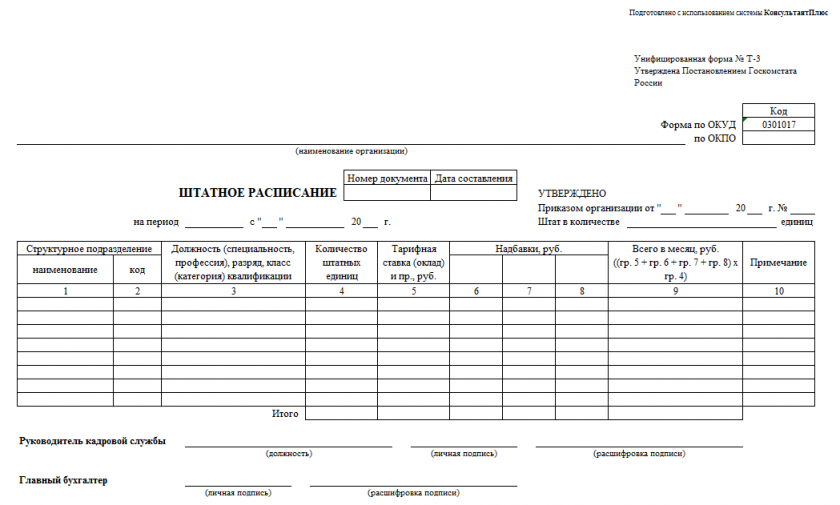

Оклады по каждой должности отражаются в штатном расписании:

Бланк штатного расписания унифицированной формы Т-3

Скачать

Кроме того, размер оклада должен быть указан в трудовом договоре:

А также отражен в приказе о приеме на работу:

Приказ о приеме работника на работу по форме № Т-1

Скачать

Посмотрите, как выглядит образец приказа Т-1.

Количество рабочих дней в расчетном месяце

Подсчет рабочих дней для каждого месяца производится на основе производственного календаря. Этот показатель зависит от продолжительности рабочей недели: с понедельника по пятницу (пятидневка) или в другом режиме (например, с рабочей субботой). Производственный календарь на 4-й квартал 2022 года (красным выделены выходные и праздничные дни):

Количество отработанных дней в расчетном месяце

Этот показатель для расчета зарплаты по окладу берется из табеля учета рабочего времени или иного документа, с помощью которого на предприятии учитываются отработанные дни, дни отдыха и иные периоды (командировки, отсутствие по болезни, прогулы, отпуска и т. д.).

Организовать в компании учет рабочего времени помогут материалы:

- «Табель учета рабочего времени по форме Т-12 — бланк»;

- «Каков срок хранения табеля учета рабочего времени».

Выплаты, положенные работнику помимо оклада

Премии, доплаты, компенсации, бонусы и иные выплаты, на которые может рассчитывать работник помимо оклада, устанавливаются в трудовых договорах, соглашениях, приказах или иных внутрифирменных НПА (коллективном договоре, положении об оплате труда и т. д.).

С нюансами назначения различных доплат и компенсаций к окладу вас познакомят статьи:

- «Порядок выплаты премии по Трудовому кодексу РФ»;

- «Доплата за совмещение должностей по ТК РФ на 2022 год».

Как рассчитать з/п по окладу, расскажем далее.

Базовая расчетная формула

Базовая формула для расчета заработной платы по окладу выглядит так:

С помощью базовой формулы можно рассчитать зарплату, если в расчетном месяце сотрудник не получает премии и иные выплаты в дополнение к окладу.

Расчет з/п по окладу продемонстрируем на примере.

Сотрудники ООО «Корнет» работают в режиме пятидневки. В положении об оплате труда ООО «Корнет» указано, что сотрудникам компании ежемесячно выплачивается премия в размере 15% от оклада. Но есть ограничение: премия не выплачивается, если сотрудник в расчетном месяце не выполнил производственный план и/или получил дисциплинарное взыскание.

Дворник Самойлов П. Г. в сентябре 2022 года получил выговор за прогул. В результате из 22 рабочих дней в сентябре (по производственному календарю для пятидневной рабочей недели) он отработал только 21. Его оклад, согласно утвержденному на 2022 год штатному расписанию, составляет 25 000 руб.

Учитывая, что в расчетном месяце Самойлову П. Г. не выплачиваются никакие дополнительные суммы стимулирующего или компенсационного характера, для расчета зарплаты можно применить базовую формулу:

З/п = 25 000 руб. / 22 дн. × 21 дн. = 23 863,64 руб.

В такой сумме будет начислена зарплата Самойлову П. Г. за сентябрь 2022 года.

Базовой формулой можно воспользоваться не всегда. Обычно работники компаний получают зарплату не в размере «голого» оклада, а с учетом дополнительных выплат. Тогда и формула для расчета зарплаты применяется другая.

Особые правила расчета зарплаты действуют в рамках сдельно-премиальной схемы оплаты труда.

Расширенная формула: как учесть дополнительные выплаты

Если помимо оклада работник получает стимулирующие и компенсационные выплаты, для расчета зарплаты используется расширенная формула:

При этом если сотрудник отработал в расчетном месяце все рабочие дни (КРД = КОД), эта формула приобретает вид:

Как рассчитать размер зарплаты по окладу, если работнику выплачивается премия или иные дополнительные суммы? Продолжим предыдущий пример, изменив в нем условия.

Предположим, что дворник Самойлов П. Г. отработал сентябрь без замечаний и дисциплинарных взысканий. Тогда ему дополнительно к окладу будет начислена премия (15% от оклада). А для расчета зарплаты можно использовать расширенную формулу (без корректировки оклада на отработанные дни):

З/п = 25 000 + 25 000 × 15% = 28 750 руб.

Как посчитать оклад при неполном дне? Ответ на этот вопрос подробно разъяснили эксперты «КонсультантПлюс». Получите бесплатно пробный доступ к системе и сможете посмотреть формулы расчета и решение данного примера.

Итоги

Оклад — это минимальный фиксированный размер оплаты труда за полностью отработанный календарный месяц без учета дополнительных выплат стимулирующего или компенсационного характера. Чтобы рассчитать зарплату исходя из оклада, необходимо размер оклада скорректировать на количество отработанных в расчетном месяце дней. К рассчитанной сумме прибавляются дополнительные выплаты, если работник имеет право их получать согласно трудовому договору или иным внутрифирменным НПА.

В городах России с плохим климатом работникам положена повышенная зарплата. К зарплате добавляют районный коэффициент, а в районах Крайнего Севера и приравненных к ним местностям ещё и процентную надбавку. И это не только для бюджетников: обычные предприниматели тоже обязаны платить работникам климатические надбавки.

Что такое районный коэффициент и северная надбавка и где их найти

За труд в плохом климате в Трудовом кодексе есть две надбавки. Работник получает их вместе с зарплатой два раза в месяц. Размер надбавки для каждого города установлен старыми актами СССР — один удобный закон со всеми надбавками пока не придумали.

Районный коэффициент — это надбавка работникам Крайнего Севера, приравненных к ним местностям и других городов России с плохим климатом. Надбавка не зависит от стажа и положена работнику с первого дня работы. Коэффициент в каждом городе свой — от 1,1 до 2, чем хуже климат, тем он выше. Есть города, где надбавка положена вообще всем работникам, а есть где только работникам из отдельных отраслей. Основание — ст. 316 ТК РФ, ст. 10 Закона № 4520-1.

!

Найти районный коэффициент для своего региона можно в таблице. Если в таблице вашего региона нет, значит, районный коэффициент к зарплате считать не надо.

Процентная надбавка (северная надбавка, «полярка») — это надбавка за стаж работникам Крайнего Севера и приравненных к нему местностей. Если совсем грубо, за каждые полгода работы к зарплате добавляется от 10 до 20 %, пока надбавка не вырастет до регионального предела. Основание — ст. 317 ТК РФ, ст. 11 Закона № 4520-1.

До 2005 года действовала так называемая молодежная северная надбавка. Работники до 30 лет прожившие на севере дольше пяти лет получали полную надбавку с первого дня работы. Сейчас молодежная надбавка работает по другому. Работники до 30 лет прожившие на Крайнем Севере не менее года получают по 20 % к зарплате каждые полгода, а когда надбавка станет 60 %, то по 20 % за год работы. А в Архангельской области, Карельской и Коми АССР — в размере 10% за каждые шесть месяцев работы, но не более 50 % — Постановление Совмина РСФСР № 458, и вопрос 8 Обзора практики ВС РФ от 16.06.2010.

!

Найти процентную надбавку для своего города можно в таблице.

Надбавка действует, если работник физически работает в месте с плохим климатом, даже если работодатель зарегистрирован в городе, где таких надбавок по закону нет.

Районный коэффициент и северная надбавка — две самостоятельные доплаты. На Крайнем Севере и в приравненных местностях получают и ту и другую.

Местные власти могут повысить климатические надбавки. Но обязательны они будут только для бюджетников, а ИП и коммерческие организации применяют их по желанию.

На зарплату совместителю климатические надбавки тоже начисляются — ст. 285 ТК РФ.

Оклад и надбавки

По умолчанию в оклад, который прописан в трудовом договоре, надбавки за климат не входят. Поэтому сослаться, что вы заложили надбавки в оклад, не получится — ст. 129 ТК РФ.

При этом оклад должен быть не ниже МРОТ, а районный коэффициент и процентная надбавка всегда добавляются сверху. Так сказал Конституционный Суд в Постановлении № 38-П.

Прописывать в трудовом договоре климатические надбавки не обязательно, они и так будут работать. Надбавку надо показать в расчётном листе. Но при желании её можно включить и в трудовой договор.

Пример формулировки для трудового договора:

Работнику устанавливается заработная плата в сумме 36 000 рублей, из которых:

— 30 000 рублей — должностной оклад;

— 6 000 рублей — районный коэффициент к зарплате по ставке 1,2 Новосибирской области.

Как посчитать районный коэффициент и северную надбавку

Коэффициент и процентную надбавку начисляют на сумму месячной зарплаты, а не на голый оклад. В расчёт включают оклад, постоянную премию, доплаты за переработки и все остальные доплаты.Так сказано в разъяснении Минтруда № 3.

В зарплату для расчёта надбавки не включаются выплаты, которые рассчитаны исходя из среднего заработка: отпускные, больничные, командировочные, пособия по беременности и родам. Потому что в среднем заработке климатические надбавки уже учтены.

Если у работника есть и коэффициент, и северная надбавка, то каждая из них считается самостоятельно. Друг на друга надбавки не начисляются.

Представим, у предпринимателя из Архангельска в кафе работает бармен с окладом 30 000 ₽. Посчитаем для этой суммы климатические надбавки.

-

Добавляем районный коэффициент

Районный коэффициент в Архангельске равен 1,2 для всех работников. Зарплата с коэффициентом рассчитывается так: 30 000 х 1,2 = 36 000 ₽.

-

Считаем северную надбавку

Архангельск приравнен к Крайнему Северу. Нашему бармену нет 30 лет, он прожил тут больше года, поэтому добавляем полярку 10 %. Считаем надбавку: 30 000 ₽ х 10 % = 3000 ₽.

-

Складываем надбавки

Размер зарплаты с обоими надбавками будет такой: 36 000 + 3000 = 39 000 ₽.

-

Вычитаем налог

Из зарплаты с надбавками вычитаем НДФЛ: 39 000 — (39 000 х 13%)= 33 930. Такую сумму бармен из Архангельска получит на руки.

Если считаете зарплату в Эльбе, надо самому узнать коэффициент и процентную надбавку и указать в карточке сотрудника. Затем Эльба будет автоматически учитывать их при подготовке платёжек на зарплату.

Новым ИП — год Эльбы в подарок

Год онлайн-бухгалтерии на тарифе Премиум для ИП младше 3 месяцев

Что будет если районный коэффициент и северную надбавку не добавлять

Климатические надбавки — это обязательная часть зарплаты, а не бонус по усмотрению работодателя. Платить работнику надбавки обязательно вместе с зарплатой два раза в месяц — ст. 22 ТК РФ, Обзор практики ВС РФ от 26.02.2014.

Зарплата без климатической надбавки считается неполной, и за работодателем остаётся долг.

На недоплату работник может пожаловаться в трудовую инспекцию. Проверяющие посмотрят расчётные листки по зарплате и справки 2-НДФЛ. Если там надбавки нет, а в трудовом договоре она не стоит в окладе, будет считаться, что работник надбавки не получал. Работодателя оштрафуют как за недоплату зарплаты по с. 6 ст. 5.27 КоАП РФ. Штраф для ИП от 1000 до 5000 ₽, для юрлиц от 30 000 до 50 000 ₽. Но можно отделаться предупреждением.

Но самое тяжелое последствие состоит в том, что работник через суд получит надбавки и полярки за последние три года с процентами за задержку и компенсацией морального вреда.

Статья актуальна на

10.02.2023

Содержание страницы

- Сущность персональной надбавки

- Целесообразность назначения персональных надбавок

- Разные виды персональных надбавок

- Кому назначают персональную надбавку, а кому нет

- Оформление персональной надбавки

- Отмена персональной надбавки

- Важные нюансы персональных прибавок

Иногда работодатели считают нужным выплачивать своим сотрудникам сверх зарплаты дополнительные средства, чтобы поощрить их за хорошую работу или что-либо компенсировать. Само название надбавки свидетельствует о том, что он назначается не всем, а только конкретным работникам по определенным показателям.

Проясним, на каком основании может устанавливаться персональная надбавка, каким категориям работников она вообще не положена, как правильно оформить ее, а если потребуется, отменить.

Как установить персональную надбавку работнику?

Сущность персональной надбавки

Сотрудник может получать не только «голый» оклад, но и дополнительные выплаты, в том числе назначаемые и помимо заработной платы.

В Трудовом кодексе нет точного определения надбавки. Входящая в состав заработной платы, отраженная в трудовом договоре или допсоглашении к нему надбавка является общей для всего персонала при наступлении определенных условий, например, за работу в некоторых климатических зонах, за вахтовый труд и др. Персональными такие надбавки не считаются.

Если же назначать надбавку работодатель не обязан, но он делает это для отдельных сотрудников в индивидуальном порядке, отражая условия назначения в специальном Положении, колдоговоре или другом локальном акте, такая выплата и будет персональной надбавкой. Право назначать такие выплаты работодателем предоставляет ст. 135 ТК РФ.

Целесообразность назначения персональных надбавок

В каких случаях работодателю может понадобиться механизм персональных надбавок? Когда может потребоваться сделать вознаграждение за труд особенным для какого-то конкретного работника или их группы? Возможны следующие варианты:

- работодатель хочет выделить успехи конкретного сотрудника;

- есть желание поощрить сотрудника за обладание выдающимися или уникальными знаниями и умениями;

- нежелательно менять сложившуюся систему ставок и окладов, но при этом есть потребность в дополнительном стимулировании работников.

Вопрос: Учитывать ли при расчете отпускных премию, выплаченную работнице к 8 Марта, персональную надбавку к окладу и разовое начисление за наставничество?

Посмотреть ответ

Разные виды персональных надбавок

Вид надбавки может определяться различными факторами:

- Основание для начисления – работодатель вправе назначить персональную надбавку:

- за стаж;

- за уровень квалификации;

- за определенную интенсивность труда;

- за профмастерство;

- за выполнение особых по важности и/или срочности заданий;

- за «бонусные» умения и навыки, например, владение иностранным языком;

- за ученую степень в профильной области;

- за труд в условиях служебной тайны и др.

- Время действия положений о надбавке – можно установить эти выплаты как на постоянной основе, так и временно:

- на месяц;

- на квартал;

- на год;

- бессрочно.

- Размер надбавки может определяться по-разному:

- в локальных документах закреплена фиксированная сумма;

- сумма надбавки исчисляется определенным образом, например, как процент от оклада или средней зарплаты;

- определение размера по коэффициенту трудового участия: ежемесячная сумма, выделяемая на надбавки, будет по-разному распределяться внутри группы работников.

ОБРАТИТЕ ВНИМАНИЕ! Несмотря на то что сумма на персональные надбавки никак законодательно не лимитируется, не следует устанавливать их в размере, превышающем месячный оклад. Большие надбавки сложно обосновывать в суде в случае каких-либо споров, высока вероятность признания их частью обязательных выплат. Практика показывает, что максимальный размер персональной надбавки не должен быть более 50% от оклада, а оптимальный – 10-20%.

Кому назначают персональную надбавку, а кому нет

Дополнительные персональные выплаты могут быть назначены любому штатному сотруднику организации, поскольку они плюсуются к его окладу, часто вычисляясь как процент от его размера. При этом оформление сотрудника в штат не имеет особого значения, на персональную надбавку может претендовать:

- заключивший обычный трудовой договор сотрудник;

- «срочник»;

- работающий по совместительству.

Не принято назначать персональные бонусные выплаты таким категориям трудящихся:

- внештатным сотрудникам;

- рабочим, трудящимся по договору подряда;

- заключившим гражданско-правовые договоры.

Оформление персональной надбавки

ВАЖНО! Образец приказа об установлении персональной надбавки от КонсультантПлюс доступен по ссылке

Работодатель не обязан включать условия персональной надбавки в трудовой договор, так как это стимулирующая выплата. Но так как это все же часть оплаты труда, ее необходимо документально обосновать.

Для этого нужно регламентировать персональную надбавку в коллективном договоре или в Положении об оплате труда и обязательно сослаться на этот документ в тексте трудового соглашения (ст. 57 ТК РФ).

ВАЖНО! Если работодатель не внесет положения о надбавке в локальные документы, выплачивая ее без оформления, ему не угрожает законодательная ответственность. Единственное, что может служить минусом для нанимателя в такой ситуации, — это то, что необоснованные выплаты не получится отнести на расходы, снижающие налоговую базу.

Ходатайство и приказ о персональной надбавке

Как еще можно оформить выплату персональной надбавки, если не проводить ее отдельным документом? Это может быть нужно, когда характер выплат не систематический, а разовый или рассчитан на определенный период. В таком случае целесообразно составить служебную записку (ходатайство) от непосредственного руководства более высокому, имеющему правомочность назначать надбавку. Это может быть генеральный директор, финансовый директор, руководитель отдела персонала, главный бухгалтер и т.д. В тексте записки, помимо обязательных реквизитов деловых документов, следует указать:

- доводы, обосновывающие назначение надбавки конкретному сотруднику или их группе;

- предполагаемую сумму доплаты;

- за счет каких средств предполагается назначение надбавки (например, из фонда оплаты труда или за счет увеличения прибыли от продаж и т.п.);

- срок действия дополнительных выплат.

ВНИМАНИЕ! Бессрочные надбавки не принято оформлять с помощью служебных записок. По истечении вписанного срока можно снова ходатайствовать о назначении надбавки. Такого рода документом можно просить о назначении, увеличении, снижении, продлении или отмене персональной выплаты.

Составленная служебная записка, завизированная руководством, станет основанием для подготовки приказа о начислении надбавки. Оформление этого приказа может быть в произвольной форме. Важно грамотно мотивировать назначение дополнительных выплат, поскольку их целесообразность с производственной или экономической точки зрения является гарантией отнесения этих затрат на себестоимость продукции, что очень строго проверяется налоговиками.

После издания приказа о назначении надбавки работник должен быть ознакомлен с ним, что подтверждается личной визой (эта процедура обычна для любых приказов).

Отмена персональной надбавки

Как и установка, отмена или изменение персональной надбавки происходят по приказу руководства.

ВНИМАНИЕ! Работодатель не обязан информировать персонал о мотивах назначения персональных надбавок и их суммах, но если он собирается прекратить эти выплаты, лучше предупредить об этом заранее.

Важные нюансы персональных прибавок

Все финансовые вопросы важно правильно регламентировать и учитывать все законодательные тонкости. При назначении персональных прибавок работодателю обязательно нужно брать во внимание некоторые обстоятельства:

- Правильно оформленная персональная надбавка по бухгалтерии проходит как «расходы на оплату труда».

- Надбавку начисляют одновременно с заработной платой.

- Данная выплата включается в расчет среднего заработка, нужный для исчисления, например отпускных (Постановление Правительства РФ № 922 от 24 декабря 2007 года в редакции 15.10.2014 г.).

- При нарушении прописанного в положении о надбавке срока, когда выплата необоснованно и неожиданно для сотрудника прекращается раньше, работник вправе требовать доначисления надбавки и выплаты пени за просрочку.

- Если начальником структурного подразделения не будет вовремя отправлена служебная записка, персональные выплаты будут прекращены, ведь именно этот документ является основанием для издания приказа о начислении средств.

- Если работника, получающего персональную надбавку, перевели на другую должность, право на надбавку за ним не сохраняется, если она не предусмотрена положениями новой должности.

- Смена руководства организации может повлечь за собой изменения в положениях о персональных надбавках.

- Персональную надбавку обязательно отражают в штатном расписании, указывая номера приказов о ее начислении.