Какие расходы относятся к накладным?

Как спланировать накладные расходы на малом, среднем и крупном предприятии?

К накладным расходам относят те затраты предприятия, которые не могут быть напрямую перенесены на себестоимость продукции, а распределяются на нее по итогам отчетного месяца согласно утвержденным к компании критериям. Соответственно и планируют накладные расходы в два этапа: сначала прогнозируют их общие суммы, а затем распределяют их на плановый объем выпускаемой продукции, чтобы определить ее предполагаемую себестоимость.

И здесь важно корректно рассчитать накладные расходы по бизнес-процессам компании, потому что по своему характеру эти затраты могут быть связаны с обеспечением выпуска продукции, с ее реализацией, с логистическими операциями или управлением деятельностью компании. В статье рассмотрим различные варианты распределения накладных расходов в зависимости от масштабов производства.

Какие расходы относятся к накладным и как их спланировать

Система управления предприятием не может работать эффективно без предварительного планирования результатов деятельности, складывающихся из разницы между доходами и расходами за планируемый период. И если доходы предприятия состоят в основном из выручки от реализации продукции, то состав расходов гораздо более разнообразен, что усложняет задачу их корректного планирования. Поэтому при планировании расходов помимо разделения на статьи затрат расходы еще группируют по отношению к основным процессам:

• для торговых предприятий основной процесс — реализация продукции, поэтому при планировании расходы делят на переменные и постоянные по отношению к объему продаж;

• для производственных предприятий основной процесс — выпуск продукции, соответственно в целях планирования расходы здесь группируют на прямые и накладные.

К прямым расходам относят те, которые непосредственно связаны с выпуском продукции и могут быть сразу разнесены в учете на конкретный вид продукции.

К сведению

Накладные расходы призваны обеспечить выпуск продукции и не могут быть сразу разнесены в учете на конкретный вид продукции. Поэтому их собирают в течение отчетного месяца на различных счетах учета, а по итогам месяца распределяют на себестоимость видов выпускаемой продукции пропорционально утвержденному в компании драйверу распределения.

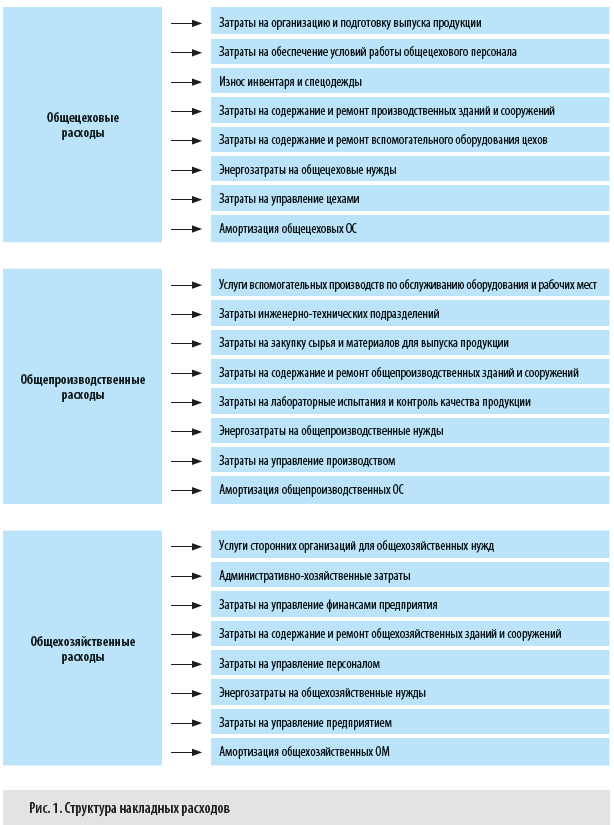

По своей целевой направленности накладные расходы при планировании подразделяют на три группы:

• общецеховые расходы необходимы для обеспечения работы конкретных производственных подразделений, выпускающих несколько видов продукции или полуфабрикатов;

• общепроизводственные расходы состоят из затрат вспомогательных производств подразделений и затрат подразделений и обеспечивают функционирование производственных процессов;

• общехозяйственные расходы включают в себя затраты подразделений, необходимых для общего управления хозяйственной деятельностью компании.

Детальный состав накладных расходов см. на рис. 1.

Планирование накладных расходов позволяет производственному предприятию решить сразу несколько важнейших задач:

• сформировать корректный прогноз структуры и величины накладных расходов для последующего их распределения на себестоимость выпускаемой продукции;

• определить достоверную величину плановой себестоимости выпуска различных видов продукции и сформировать конкурентоспособную сбытовую политику компании;

• рассчитать нормативы накладных расходов для плановых калькуляций выпуска по номенклатурным позициям продукции;

• определить эффективные направления оптимизации накладных расходов и снизить себестоимость выпуска продукции;

• выявить статьи накладных расходов, которые предприятие может минимизировать, чтобы повысить рентабельность своей хозяйственной деятельности.

Самое сложное в планировании накладных расходов — это, конечно, их распределение на себестоимость продукции предприятия. Распределяются накладные расходы в зависимости от технологической цепочки производства и организационной структуры предприятия.

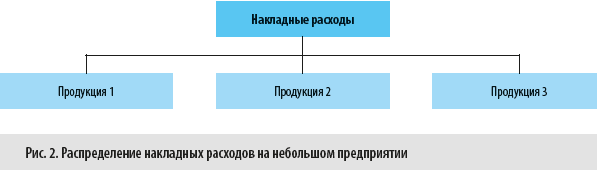

Вариант 1. Распределение накладных расходов на небольшом предприятии

На предприятии, которое производит небольшой ассортимент продукции в одном производственном помещении, применяется двухэтапное планирование накладных расходов:

• на первом этапе спрогнозируйте общецеховые, общепроизводственные и общехозяйственные затраты;

• на втором этапе общую сумму этих затрат распределите на себестоимость выпускаемых видов продукции по одному общему драйверу распределения (рис. 2).

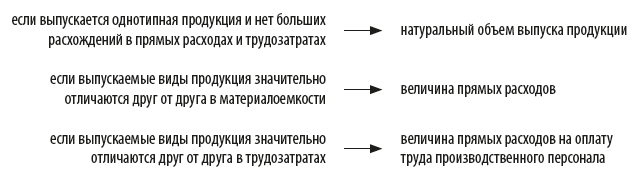

В этом случае устанавливается общий драйвер, потому что технологическая цепочка простая и не требует применения различных баз распределения. В качестве общего драйвера могут использоваться:

Вариант 2. Распределение накладных расходов на среднем предприятии

На средних предприятиях, где выпуск продукции обычно производится в нескольких производственных помещениях, накладные расходы планируются в четыре этапа.

Материал публикуется частично. Полностью его можно прочитать в журнале «Справочник экономиста» № 2, 2023.

- Накладные расходы – что это

- Что входит в накладные расходы

- Производственные затраты

- Общехозяйственные затраты

- Как рассчитать косвенные издержки

- Накладные расходы в строительстве и медицине

Накладные расходы – что это

Чем крупнее бизнес, тем сложнее им управлять. Одно дело – когда ты сам и производитель, и начальник, и бухгалтер. И совсем другое – когда штат сотрудников насчитывает более ста человек.

Нужно всех где-то разместить, оборудовать рабочие места, создать комфортные условия для работы. А еще позаботиться о рекламе и застраховать имущество. Все это – дополнительные затраты, которые влияют на стоимость конечной продукции.

Однако рассчитать и спланировать такие издержки бывает непросто, ведь с процессом производства они не связаны. Для удобства их объединили в отдельную категорию – накладные расходы.

Накладные расходы – затраты, не связанные напрямую с производственной деятельностью компании, но оказывающие влияние на конечный результат.

Прежде чем рассматривать их подробно, стоит упомянуть и другую категорию – прямые расходы. Это затраты фирмы на сырье и оплату труда рабочих, производящих товар. Посчитать и спрогнозировать их, как правило, не проблема.

Грамотный руководитель ставит заботу о сотрудниках на первое место. Ему не все равно, на какую карту они получают зарплату. Зарплатная Халва открывает держателям сразу несколько уникальных возможностей.

С зарплатной картой «Халва» ваши сотрудники смогут позволить себе больше! Подключите зарплатный проект, а ваши работники сами решат, как им расплачиваться за товары и услуги: своими средствами или деньгами банка в рассрочку. В их распоряжении будет большой выбор банковских и страховых продуктов на специальных условиях.

Чтобы было проще различать две категории затрат, рассмотрим простой пример.

Евгений – владелец небольшого бизнеса по производству мебели на заказ. Штат сотрудников состоит всего из двух мастеров. Они выполняют заказы последовательно – сначала завершают один, потом берутся за следующий.

На днях рабочие закончили мастерить кухонный гарнитур. Стоимость затраченных материалов – 30 000 рублей. На изготовление ушло 20 часов. Один час работы каждого мастера стоит 300 рублей. Этих данных достаточно, чтобы посчитать прямые затраты:

20 x 2 x 300 + 30 000 = 42 000 руб.

Может ли Евгений считать, что себестоимость кухонного гарнитура – 42 000? Нет. Потому что эта сумма не включает дополнительные накладные издержки:

- оплату мобильной связи для общения с клиентами;

- покупку бензина, чтобы доехать до заказчика и обратно;

- затраты на рекламу;

- стоимость регулярного ремонта оборудования и т. п.

Как рассчитать стоимость услуги или розничную цену товара

Чем крупнее фирма, тем длиннее список.

Что входит в накладные расходы

Каждая компания самостоятельно определяет, что включать в накладные расходы. Исключения – медицинские и строительные фирмы. В этих отраслях состав и предельный размер накладных затрат установлены законодательно.

Косвенные издержки можно разделить на две большие группы: производственные и общехозяйственные.

Производственные затраты

Они связаны с обеспечением эффективного процесса производства. В зависимости от специфики деятельности производственные расходы могут включать следующие пункты:

- Затраты на содержание имущества: арендная плата, ремонт, техобслуживание, оплата энергоресурсов, амортизация оборудования, страхование.

- Расходы на персонал: выплаты в фонд социального страхования, зарплата сотрудников управленческого аппарата, обучение и аттестации, оборудование столовых, душевых, спортзалов и т. п.

- Затраты на повышение качества продукции: сертификация, получение различных допусков, проведение исследований.

- Расходы на охрану труда: оборудование противопожарной системы, покупка спецодежды и средств защиты, санитарная обработка помещений, проведение экспертиз.

Общехозяйственные затраты

К этой группе относятся издержки, никак не связанные с производственным процессом. Например, затраты на:

- рекламу;

- средства связи;

- консультационные услуги;

- юридическое сопровождение;

- подбор персонала.

В определенные моменты бизнес остро нуждается в дополнительном финансировании. Например, при открытии филиалов, расширении ассортимента продукции, запуске масштабной рекламной кампании.

Это те затраты, которые в перспективе позволяют увеличить прибыль. Если резервов компании не хватает на развитие, воспользуйтесь одной из программ кредитования Совкомбанка.

Если ваш бизнес нуждается в дополнительном финансировании, возьмите кредит. Совкомбанк предлагает «Легкий кредит», «Программы с господдержкой», «Банковские гарантии», «Кредитная линия» и «Овердрафт». Выберите удобный вариант и оставьте заявку на сайте.

Как рассчитать косвенные издержки

Существует несколько способов расчета косвенных издержек. Выбор чаще всего обусловлен спецификой организации. За основу берется конкретный показатель, относительно которого рассчитывают объем накладных трат:

- Размер фонда оплаты труда (ФОТ). Если в процессе производства задействовано большое количество сотрудников, удобнее всего рассчитывать затраты от размера их зарплаты. Это наиболее простой способ. Рост числа рабочих предполагает пропорциональный рост косвенных издержек.

- Машино-часы. Для высокотехнологичных механизированных производств предыдущий метод не подходит. Основные производственные процессы обеспечивают машины, поэтому удобнее ориентироваться на них. Общую сумму накладных расходов делят на количество часов работы оборудования и получают размер издержек на машино-час.

- Единица продукции. На некоторых предприятиях прямые затраты существенно превышают накладные. В этом случае вычисляют отношение прямых издержек на единицу товара к общему числу прямых издержек. Этот показатель используют для расчета накладных затрат.

- Отдельные траты. Суммируются накладные расходы по каждой отдельной статье

Что включает в себя фонд оплаты труда

Накладные расходы в строительстве и медицине

Как мы упоминали выше, в этих двух сферах структура и предельный размер накладных расходов установлены законодательно:

- приказом Минстроя РФ от 21.12.2020 г. № 812/пр;

- приказом Минздравмедпрома РФ от 14.03.1995 г. № 60.

В строительстве в качестве базы для расчета косвенных издержек используют ФОТ рабочих. В Методических указаниях, утвержденных приказом № 812/пр, прописаны коэффициенты для расчета косвенных издержек по каждому виду строительной деятельности. Их используют при составлении сметы перед началом работ.

В медицине накладные расходы также рассчитывают на основе размера ФОТ медперсонала. В них включают зарплату всех сотрудников, не оказывающих медицинские услуги, расходы на покупку любых товаров за исключением лекарств, затраты на ремонт помещений и оборудования.

Накладные расходы хоть и считаются второстепенными, но все равно влияют на стоимость конечной продукции и размер прибыли. Чем крупнее организация, тем влияние ощутимее. Поэтому их обязательно нужно брать в расчет и по возможности оптимизировать.

Knowing your overhead rate is important for businesses of any size. Learn how to calculate your overhead rate and what the results mean.

The overhead rate, sometimes called the standard overhead rate, is the cost a business allocates to production to get a more complete picture of product and service costs. The overhead rate is calculated by adding indirect costs and then dividing those costs by a specific measurement.

While this is a necessity for larger manufacturing businesses, even small businesses can benefit from calculating their overhead rate.

Overview: What is the overhead rate?

Overhead rates are calculated by adding the indirect or overhead costs incurred by your business and allocating those costs based on a specific measure. Indirect costs are part of doing business, but they are not directly associated with production and do not generate revenue.

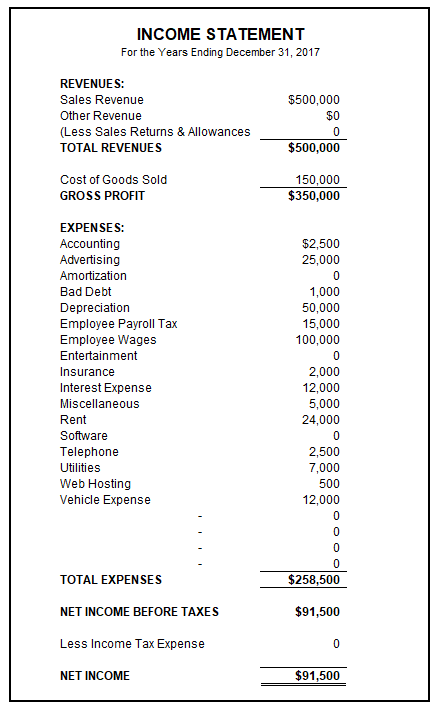

Overhead costs or the overhead rate is never directly associated with revenue generation. Image source: Author

The measures used to calculate overhead rate include machine hours or labor costs, with these costs used to determine how much indirect overhead is spent to produce products or services.

To properly calculate your overhead rate, you first need to add up all of your indirect business expenses. Indirect expenses are overhead expenses that are not directly involved in the production or services process. Some examples of indirect costs include:

- Rent

- Utilities

- Maintenance

- Equipment

- Insurance

- Advertising and marketing

- Taxes

If you’re using accounting software for your business, you can obtain this information directly from your financial statements or other system reports. If not, you’ll have to manually add your indirect expenses to calculate your overhead rate.

To fully understand the overhead rate, you should first be comfortable with the following accounting terms.

- Direct costs: Any cost that can be directly associated with producing a product or service is considered a direct cost. The majority of direct expenses impacting your business include direct labor, direct materials, and manufacturing supplies.

- Indirect costs: Indirect costs are costs incurred by your business that are required for normal business operations but cannot be directly associated with the cost of producing a product or service. Indirect costs are the costs that are used to calculate your overhead rate.

- Fixed costs: Fixed costs are costs that do not change based on production levels. For example, rent is a fixed cost since the rent amount paid each month will be the same whether production levels increase or decrease.

- Variable costs: Unlike fixed costs, variable costs will increase or decrease with production. For instance, both direct materials and direct labor are considered variable costs and will increase when production increases and decrease when production decreases.

Overhead rate vs. direct costs: What’s the difference?

While both the overhead rate and direct costs can impact final product cost, along with your balance sheet and income statement, they are two different things.

The overhead rate is calculated by adding your indirect costs and then dividing them by a specific measurement such as machine hours, sales totals, or labor costs. Direct costs are the costs that directly impact production such as direct labor, direct materials, and manufacturing supplies.

Examples of overhead rate measures

Before calculating the overhead rate, you first need to identify which allocation measure to use. An allocation measure is something that you use to measure your total overall costs.

1. Direct labor

Direct labor costs are the wages and salaries of your production employees. Direct labor is a variable cost and is always part of your cost of goods sold. If you want to measure your indirect costs against direct labor, you would take your indirect cost total and divide it by your direct labor cost.

For example, if Joe’s manufacturing plant had indirect costs of $175,000 and direct labor costs of $145,000 in August, the overhead rate would be calculated as follows:

$175,000 ÷ $145,000 = $1.21

This means that for every dollar of direct labor, Joe’s manufacturing company incurs $1.21 in overhead costs.

2. Machine hours

Machine hours are the amount of time that production machines run for the period the overhead rate is being calculated for. Let’s say that Joe’s machines ran a total of 10,000 hours in August. To calculate the overhead rate using machine hours, do the following calculation:

$175,000 ÷ 10,000 = $17.50

This means that Joe’s overhead rate using machine hours is $17.50, so for every hour that the machines are operating, $17.50 in indirect costs are incurred.

3. Sales

Joe decides to measure his indirect costs against total sales. This measurement can be particularly helpful when creating a budget since he’ll be able to estimate sales for the budget period and then calculate indirect expenses based on the overhead rate.

If Joe’s sales for the month were $325,000, he would calculate his overhead rate as follows:

$175,000 ÷ $325,000 = $0.54

This result indicates that for every dollar that Joe’s manufacturing company earns, he’s spending $0.54 in overhead.

To obtain the percentage of any of these overhead rates, simply multiply the results by 100. For example, if Joe wanted a percentage for his sales calculation, he would simply complete the following calculation:

($175,000 ÷ $325,000) x 100 = 53.84%

This means that 53.84% of Joe’s sales dollars are spent on overhead.

How to calculate the overhead rate

Once you’ve decided which activity driver — such as direct labor, sales, or cost per hour — you wish to use, you can go ahead and calculate your overhead rate. The standard overhead cost formula is:

Indirect Cost ÷ Activity Driver = Overhead Rate

Let’s say your business had $850,000 in overhead costs for 2019, with direct labor costs totaling $225,000. To calculate your overhead rate, you’ll do the following:

$850,000 ÷ $225,000 = $3.78 = Overhead Rate

Overhead rates are always calculated in dollar amounts, although if you wish to calculate overhead as a percentage, you can change the formula slightly:

Indirect Cost ÷ Activity Driver x 100 = Overhead Rate Percentage

FAQs

-

Overhead expenses directly impact your financial performance and your profit margin. Knowing your overhead rate can help you estimate budgeted overhead, price products or services accurately to ensure profit, and be aware of just how much it’s costing your business to keep its doors open every day.

-

It depends on the questions you want answered. If you’re looking to measure machine efficiency, using machine hours to calculate your overhead rate might be best.

If you’re looking at how to effectively price your products, using total sales or even labor costs may be a better allocation measure to use for your business.

-

Many small businesses find that calculating their overhead rate yearly is sufficient. However, businesses with an active manufacturing component may find it helpful to calculate their overhead rate quarterly to make more timely adjustments if needed.

-

There are a lot of things you can do to lower your overhead rate, starting with a thorough examination of your monthly expenses.

While you won’t be able to change fixed costs such as rent and insurance, you can certainly look at expenses such as administrative salaries, maintenance costs, and office equipment.

You may even want to reevaluate your current office/warehouse space to see if it’s still a good fit for your business. Evaluating utility costs may also be a good first step to reducing overhead.

You can use your income statement to view indirect cost totals for the period. Image source: Author

Calculating overhead rate is important for your business

Calculating the overhead rate is important for any business. Even small business owners will benefit from knowing what their indirect costs are and how they impact the business.

One simple calculation is all it takes to determine your overhead rate. But this simple calculation can benefit many facets of your business from initial product pricing to bottom-line profitability.

Taking a few minutes to calculate the overhead rate will help your business identify strengths and weaknesses and provide you with the information you need to remain profitable.

Alert: highest cash back card we’ve seen now has 0% intro APR until 2024

If you’re using the wrong credit or debit card, it could be costing you serious money. Our experts love this top pick, which features a 0% intro APR until 2024, an insane cash back rate of up to 5%, and all somehow for no annual fee.

In fact, this card is so good that our experts even use it personally. Click here to read our full review for free and apply in just 2 minutes.

Read our free review

Добавить в «Нужное»

Накладные расходы: понятие, состав и распределение

Как правило, все затраты на производство продукции (работ, услуг) можно разделить на прямые и косвенные (или накладные).

Прямые затраты – это те затраты, которые можно достоверно и непосредственно включить в затраты по конкретному виду продукции (работ, услуг), то есть отнести на конкретный объект учета. Прямые затраты формируют фактическую себестоимость, которая формируется на счете 20 «Основное производство».

Накладные расходы – это дополнительные расходы организации, которые прямо не связаны с производством какого-либо вида продукции (с оказанием какого-либо вида услуг, выполнением определенных работ). То есть это сопутствующие затраты, связанные с обеспечением, организацией и управлением производством. Они не могут быть отнесены непосредственно на определенный вид продукции (работ, услуг), поэтому они распределяются на себестоимость в соответствии с выбранной методикой.

Законодательное определение «накладных расходов»

В нормативных правовых актах по бухучету нет понятия «накладные расходы» как такового.

Термин «накладные расходы» упоминается в Приказе Минстроя от 04.08.2020 № 421/пр, утверждающего Методику определения сметной стоимости строительства, реконструкции, капитального ремонта, сноса объектов капитального строительства, работ по сохранению объектов культурного наследия (памятников истории и культуры) народов РФ на территории РФ. В этом документе указано, что накладные расходы – это общепроизводственные и общехозяйственные расходы.

Также упоминание о накладных расходах есть в Методических положениях по планированию, учету затрат на производство и реализацию продукции (работ, услуг) и калькулированию себестоимости продукции (работ и услуг) на предприятиях химического комплекса, утв. Приказом Минпромнауки от 04.01.2003 № 2.

То есть приведенное нами выше понятие «накладных расходов» не утверждено законодательно, а, скорее, следует из практики калькулирования себестоимости. Это термин управленческого учета, а не бухгалтерского.

Подробнее об управленческом учете вы можете прочитать в отдельной консультации.

Что входит в накладные расходы

Этот вопрос каждая организация решает самостоятельно исходя из того, какие именно расходы нельзя отнести непосредственно на себестоимость, поскольку они сопутствуют выпуску продукции (оказанию услуг, выполнению работ), но не связаны с ними непосредственно.

Как правило, в состав накладных расходов относят:

- заработную плату административно-управленческого персонала и общепроизводственного персонала, а также начисленные на заработную плату страховые взносы в ПФР, ФФОМС, на ВНиМ и взносы на травматизм;

- амортизацию основных средств, не участвующих непосредственно в процессе производства, расходы на содержание и ремонт таких основных средств;

- расходы на содержание общепроизводственных помещений;

- арендную плату по имуществу, не используемому непосредственно в процессе производства, к примеру, арендные платежи по офису или по общепроизводственным помещениям;

- расходы на интернет, телефонную связь;

- расходы на программное обеспечение, связанное с управлением организацией;

- общие расходы на рекламу;

- представительские расходы;

- командировочные расходы (если только командировка не связана с конкретным проектом);

- расходы на страхование имущества организации;

- расходы на юридическое обслуживание, бухгалтерское сопровождение, аудит, поиск персонала.

Распределение накладных расходов

Как мы уже сказали выше, накладные расходы нельзя отнести на конкретный вид продукции, работ, услуг. Именно поэтому их необходимо распределять на себестоимость ежемесячно (или по итогам иного периода), утвердив в учетной политике обоснованный метод распределения. Так, накладные расходы могут распределяться на себестоимость:

- пропорционально зарплате производственного персонала;

- пропорционально фактической стоимости сырья и материалов, используемых при производстве;

- пропорционально нормативной себестоимости продукции (работ, услуг);

- пропорционально выручке от продажи определенного вида продукции (работ, услуг);

- пропорционально объему продаж (в количественных показателях) и т.д.

Методика распределения должна быть обоснована, и логичнее всего привязать ее к тому показателю, который является превалирующим (определяющим) при выпуске продукции (работ, услуг). К примеру, если основная часть затрат при выполнении работ – зарплата работников, то распределение накладных расходов логичнее всего привязать именно к зарплате. Если же норма прибыли по видам продукции сильно разнится, то есть выручка от продажи зависит от вида продукции, то иногда логичнее распределять накладные расходы пропорционально полученной выручке. Так будут получены более объективные показатели прибыли от продаж по каждому конкретному виду продукции.

При калькуляции себестоимости рассчитывается процент накладных расходов или коэффициент распределения накладных расходов, с помощью которых происходит распределение расходов на конкретный вид продукции (работ, услуг).

Пример распределения накладных расходов

Предположим, организация выполняет 3 вида ремонтных работ. Основные затраты организации складываются из зарплаты работников, выполняющих работы. Поэтому организация приняла решение распределять накладные расходы пропорционально зарплате работников по видам работ.

Накладные расходы за месяц (аренда офиса, зарплата управленческого персонала, расходы на интернет) составили 350 000 руб.

Покажем методику распределения накладных расходов, привязанную к зарплате производственных работников.

| Показатель | Работы 1 | Работы 2 | Работы 3 |

|---|---|---|---|

| Зарплата производственных работников | 200 000 | 250 000 | 300 000 |

| Процент распределения накладных расходов на виды работ | 200 000 / (200 000 + 250 000 + 300 000) * 100 = 26,67% | 250 000 / (200 000 + 250 000 + 300 000) * 100 = 33,33% | 300 000 / (200 000 + 250 000 + 300 000) * 100 = 40% |

| Распределенные по видам работ накладные расходы | 350 000 * 26,67% = 93 345 | 350 000 * 33,33% = 116 655 | 350 000 * 40% = 140 000 |

Приведем еще один пример, в котором покажем методику распределения накладных расходов пропорционально нормативной себестоимости продукции.

Предположим, организация выпускает 3 вида продукции, определена нормативная себестоимость каждого вида продукции.

Накладные расходы за месяц составили 300 000 руб.

| Показатель | Продукция 1 | Продукция 2 | Продукция 3 |

|---|---|---|---|

| Нормативная себестоимость единицы вида продукции | 10 000 | 12 000 | 15 000 |

| Количество выпущенных за месяц единиц вида продукции | 12 | 14 | 16 |

| Нормативная себестоимость по видам продукции | 120 000 | 168 000 | 240 000 |

| Коэффициент распределения накладных расходов по видам продукции | 120 000 / (120 000 + 168 000 + 240 000) = 0,23 | 168 000 / (120 000 + 168 000 + 240 000) = 0,32 | 240 000 / (120 000 + 168 000 + 240 000) = 0,45 |

| Распределенные по видам продукции накладные расходы | 300 000 * 0,23 = 69 000 | 300 000 * 0,32 = 96 000 | 300 000 * 0,45 = 135 000 |

Нормирование накладных расходов

В отдельных случаях при составлении сметы по планируемому выпуску продукции (работ, услуг) имеет смысл заложить в смету планируемую долю или норму накладных расходов. Это поможет следить за тем, чтобы фактическая сумма накладных расходов не превышала планируемую и организация не уходила в убыток по конкретному виду продукции (работ, услуг).

В частности, нормирование накладных расходов предусмотрено в строительстве (подп. «д» п. 18 Методики, утв. Приказом Минстроя от 04.08.2020 № 421/пр) и в химической промышленности (п. 4.49 Методических положений, утв. Приказом Минпромнауки от 04.01.2003 № 2).

Списание накладных расходов без распределения

Если организация не преследует цель достоверно определить себестоимость выпуска конкретного вида продукции (работ, услуг) и, как следствие, точную прибыль по каждому виду продукции (работ, услуг), то допустима методика расчета так называемой сокращенной себестоимости. В этом случае в себестоимость включаются только прямые расходы, непосредственно связанные с конкретным продуктом (например, материальные затраты и затраты на оплату труда). А все накопленные накладные расходы скопом, без распределения, по итогам месяца (или иного периода, выбранного самой организацией) списываются в дебет счета 90. То есть себестоимость конкретной продукции (работ, услуг) по сути искажается. Тем самым, организация видит прибыль от своей деятельности в целом, но не видит прибыльность каждого конкретного вида продукции (работ, услуг).

Отметим, что чаще всего без распределения по видам продукции (работ, услуг) списываются в расходы текущего периода общехозяйственные расходы, учитываемые на счете 26. В большинстве случаев их не включают в себестоимость (п. 18 ФСБУ 5/2019), это просто нецелесообразно. Такой метод учета накладных (косвенных) расходов носит название директ-костинг.

На каких счетах бухучета учитываются накладные расходы

Поскольку накладные расходы это, как правило, общепроизводственные и общехозяйственные расходы, то учитываются они на одноименных счетах – 25 «Общепроизводственные расходы» и 26 «Общехозяйственные расходы».

По мере осуществления затрат они собираются по дебету счета 25 и 26, а затем распределяются с этих счетов на счет 20 или сразу 90 «Продажи» в соответствии с выбранной организацией методикой.

Наиболее распространенная практика – это списание накопленных накладных расходов в конце месяца:

- со счета 25 — на счет 20 путем распределения на конкретный вид продукции (работ, услуг);

- со счета 26 – полностью на счет 90.

| Содержание операции | Дебет счета | Кредит счета |

|---|---|---|

| Учтены общепроизводственные затраты | 25 | 10, 60, 70, 69, 76 и т.д. |

| Учтены общехозяйственные затраты | 26 | 10, 60, 70, 69, 76 и т.д. |

| Общепроизводственные расходы списаны на себестоимость продукции | 20 | 25 |

| Списаны общехозяйственные расходы | 90 | 26 |

Накладные расходы в налоговом учете

Налоговый кодекс не содержит понятия «накладные расходы». В то же время таковыми по сути можно считать косвенные расходы, о которых говорится в ст. 318 «Порядок определения суммы расходов на производство и реализацию» НК РФ.

Косвенные расходы для целей налогообложения прибыли – это те расходы, которые нельзя отнести к прямым и внереализационным расходам. К прямым расходам относятся (п. 1 ст. 318 НК РФ):

- материальные затраты на сырье и материалы, непосредственно используемые в производстве, а также на комплектующие изделия и полуфабрикаты;

- расходы на оплату труда персонала, участвующего в процессе производства, а также страховые взносы с сумм оплаты труда;

- амортизация основных средств, используемых в производстве.

Полный список прямых расходов каждая организация определяет самостоятельно и закрепляет в учетной политике для целей налогообложения. Список внереализационных расходов приведен в ст. 265 НК РФ.

Все накопленные за отчетный (налоговый) период косвенные расходы списываются в полном объеме на расходы текущего периода, то есть сразу уменьшают доходы без какого-либо распределения на выпущенную или проданную продукцию (п. 2 ст. 318 НК РФ).

Сформировать учетную политику на 2022 г. вы можете с помощью конструктора у нас на сайте.