Основные параметры для выбора

Выбор будущей системы налогообложения лучше всего делать на основании расчетов фискальных платежей в бюджет: расчетные данные, основанные на ваших прогнозах доходов и расходов, помогут грамотно оценить альтернативы и принять оптимальное решение.

Перед началом анализа необходимо определить следующие параметры:

- Прогнозируемые доходы напрямую влияют на размер налоговых платежей: большинство систем налогообложения используют этот показатель для расчетов. Также объем выручки влияет на возможность применения той или иной системы.

- Потенциальные затраты и возможность получения первичных документов. Для использования отдельных видов и режимов налогообложения это обязательное требования. Без учетных документов расходы нельзя списать в счет уменьшения налогооблагаемой базы.

- Наличие или отсутствие наемных сотрудников, а также – их количество. В некоторых случаях НК накладывает ограничение на максимальное количество работников.

- Региональное законодательство, действующее по месту регистрации бизнеса, а также – специфические налоговые правила. Базовые условия налогообложения устанавливаются федеральным законодательством, при этом региональные парламенты могут вводить дополнительные условия и льготы, которые необходимо учитывать при анализе доступных систем налогообложения.

Интернет-магазин ИП

Это общая и упрощенные системы налогообложения, а также – самозанятость. Важно отметить, что использовать патент для этого вида продаж нельзя, т. к. в соответствии с налоговым законодательством, реализация через компьютерные сети не является розничной торговлей.

Налог на профессиональный доход

Налог на профессиональный доход – это относительно новый способ ведения бизнеса, который можно применять только микропредприятиям, с годовым доходом не превышающем 2,4 миллиона рублей.

Другое важное ограничение для самозанятых – это возможность торговли только готовыми изделиями, которые предприниматель производит самостоятельно, перепродажа товаров запрещена. Также самозанятым нельзя нанимать сотрудников, работать можно только с подрядчиками по договорам ГПХ.

Важными преимуществами налога на профессиональный доход являются низкие ставки налогообложения: 4% от суммы выручки при реализации физическим лицам и 6% – для продаж юридическим лицами и ИП. При этом налогоплательщики полностью освобождены от платежей в счет социального страхования, они могут платить страховые взносы добровольно.

Пример расчета налоговых обязательств самозанятого

Предприниматель, занимающийся изготовлением мебели, за 2022 год получил выручку 650 тысяч рублей, из которых 150 тысяч – это продажи юридическим лицам, остальное – реализация физическим лицам (не ИП). Добровольные взносы на социальное страхование он не перечисляет.

Сумма годового налога:

(150 000 руб. * 6%) + (500 000 руб. * 4%) = 29 000 руб.

Налог будет уплачиваться ежемесячно, исходя из фактической выручки. Например, если самозанятый продал в январе на сумму 50 тысяч рублей, то налог за этот месяц составит:

50 000 руб. * 6% = 3 000 руб.

Если в феврале и в марте продаж не будет, налога к уплате не будет. При наличии продаж в течение одного месяца разным группам покупателей (например, ИП и физлицам), налог будет рассчитываться дифференцированно: по каждой реализации.

ИП на УСН

Применение предпринимателем упрощенной системы налогообложения при создании и развитии интернет-магазина доступно при условии соблюдения установленных критериев. Действующим законодательством предусмотрены следующие ограничения:

- Численность сотрудников – не более 100 (для обычной УСН) и не более 130 (для УСН с повышенными ставками).

- Годовая выручка – не более 150 млн руб. (для классической УСН) и не более 200 млн руб. (для УСН с повышенными ставками).

- Балансовая стоимость оборудования и прочих основных средств– не выше 150 млн руб. (для обоих видов УСН).

Применение упрощенки освобождает налогоплательщиков от уплаты НДС и налога на прибыль, а также – от сбора и представления отчетности по этим налогам.

Есть два варианта налогообложения: платить налог с полной суммы доходов или с разницы доходов и расходов.

Базовые ставки 6% и 15%, однако для разных видов деятельности могут вводиться различные льготы, поэтому до уплаты налога необходимо узнать: имеются ли в регионе, где зарегистрирован ИП, преференции для плательщиков УСН.

Также действуют повышенные ставки 8% и 20% при превышении предпринимателем базовых лимитов применения УСН.

Дополнительная фискальная нагрузка для ИП на УСН – это страховые взносы, уплачиваемые в обязательном порядке.

Платежи во внебюджетные фонды делятся на два типа: фиксированные, перечисляемые независимо от суммы дохода, и дополнительные, которые нужно оплатить если годовая сумма доходов превысит 300 тысяч рублей.

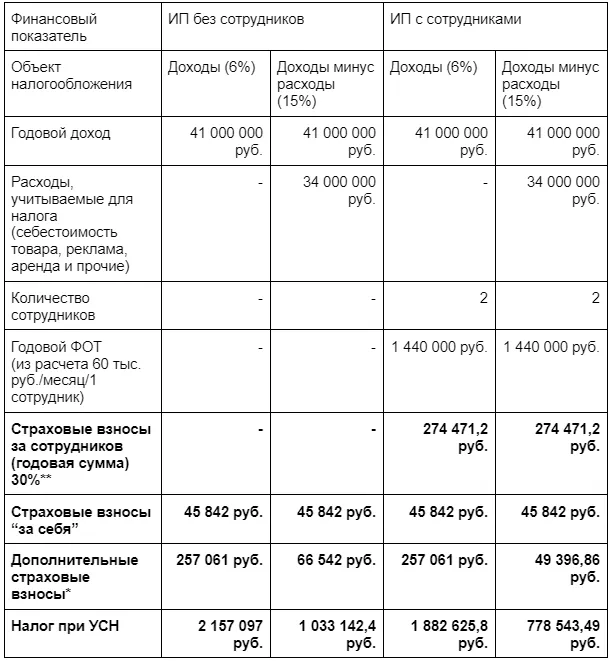

Пример расчета

Предприниматель планирует в 2023 году продавать через интернет-магазин детские игрушки, прогнозируемый годовой доход – 41 млн руб., расходы на закупку товаров и рекламу – 34 млн руб. Расходы на оплату труда выделены отдельно.

Рассмотрим различные варианты:

* Расчет дополнительных страховых взносов зависит от размера фиксированных платежей на пенсионное страхование, действующих в анализируемом периоде. Дополнительно: предусмотрен лимит допвзносов – не выше семикратной увеличенной суммы фиксированного платежа.

**ИП относится к субъектам МСП, соответственно льготная ставка по страховым взносам для части зарплаты свыше МРОТ составит 15%.

При расчете будущей налоговой нагрузки необходимо учитывать несколько факторов:

- Возможность получения корректно оформленных документов по расходам. Если контрагенты смогут вам предоставлять документацию – вы сможете просчитать варианты применения обоих типов упрощенки. Если первичных документов не будет – придется платить налог с общей суммы доходов (УСН-6%).

- Не все типы расходов можно признать при расчете налога на УСН-15%. В НК закреплен закрытый перечень затрат, на сумму которых можно уменьшать налогооблагаемую базу. По издержкам, не включенным в этот перечень – это сделать не получится (даже при наличии учетных документов).

- Уменьшать налог можно только на те страховые взносы, что уплачены в бюджет в том же периоде, за который рассчитывается налог УСН. Это правило действует для всех видов УСН.

- Снижать налог на величину расходов можно только до минимально установленного предела – 1% от суммы выручки. Если налог, рассчитанный с учетом расходов, меньше минимального, то в бюджет необходимо уплатить минимальный налог.

Сервис МойСклад предоставляет широкие возможности для управления торговлей: кассовое приложение, товароучетная система, финансовая аналитика. Подключите маркетплейсы, сайт и соцсети. Торгуйте со своего склада, под заказ или по дропшиппингу. Управляйте всеми каналами продаж из одного окна.

Попробовать бесплатно

ИП на АУСН

Автоматизированная УСН – это новая система налогообложения, которая появилась в экспериментальном формате с июля 2022 года. Действует она только в четырех субъектах России и главное ее преимущество – освобождение от всех видов страховых взносов, кроме платежей на страхование от несчастных случаев.

Другое важное достоинство этого метода – минимизация отчетности.

Недостатки:

- ограничения на сумму доходов (не более 60 млн руб. в год) и численность персонала (не более 5 человек);

- балансовая стоимость ОС – не более 150 млн руб;

- счет можно открыть только в уполномоченных банках;

- совмещать с другими режимами (например, с патентом по другой деятельности) нельзя.

Аналогично классической упрощенки, для автоматизированной предусмотрены два объекта налогообложения: «доходы» и «доходы минус расходы». Алгоритм расчета налоговых обязательств – такой же, как у обычной УСН, но ставки налога выше: 8% при налогообложении доходов и 20% – при расчете обязательств с разницы выручки и затрат (минимальный налог – 3% от суммы выручки).

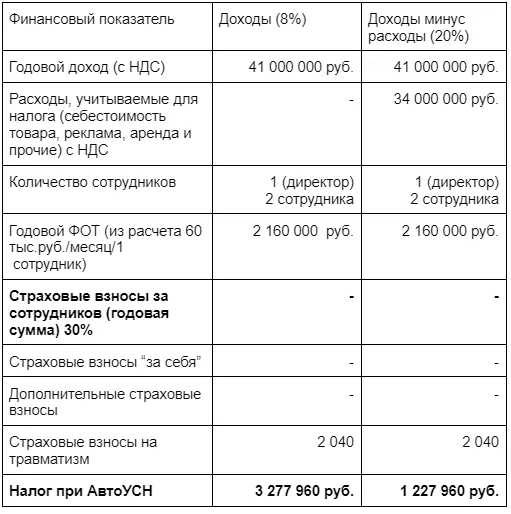

Рассмотрим потенциальную фискальную нагрузку для интернет-магазина игрушек с доходом 41 млн руб. за год и подтвержденными затратами 34 млн рублей:

Для подтверждения затрат будут использоваться данные по расчетному счету и ККТ, поэтому для применения автоматизированной УСН важную роль играет выбор поставщиков и контрагентов, способных подтвердить ваши затраты.

Как зарегистрировать онлайн-кассу для приема платежей через сайт – в статье.

МойСклад

Все что нужно — в одной системе: продажи, закупки, склад, финансы, клиенты и поставщики

ИП на ОСНО

Применение общей системы налогообложения принесет не только отсутствие ограничений на объем доходов, но и значительную фискальную нагрузку, а также – существенный документооборот.

Общая система налогообложения не имеет ограничений на размер выручки, затрат, стоимости основных средств и численности персонала. Она подойдет для любой интернет-торговли. Дополнительно: для ОСНО не предусмотрено ограничений на виды расходов, которые можно признать для целей расчета НДФЛ, а также – отсутствует минимальный налог к уплате.

Одновременно с преимуществами, за ОСНО скрывается изрядное количество сложностей:

- Вместо единого налога при УСН, потребуется рассчитывать и уплачивать НДФЛ и НДС.

- Более сложный и трудоемкий документооборот: по налогам НДФЛ, НДС, независимо от необходимости уплаты, потребуется формировать и представлять отчетность (декларации, справки, регистры). Дополнительно – потребуется вести документооборот, подтверждающий каждую сделку.

- Сложные правила расчета и уплаты налогов. В отличие от других режимов, ОСНО предоставляет больше гибкости (например, снизить налог на прибыль до нуля), но требует больше трудозатрат на использование всех возможностей.

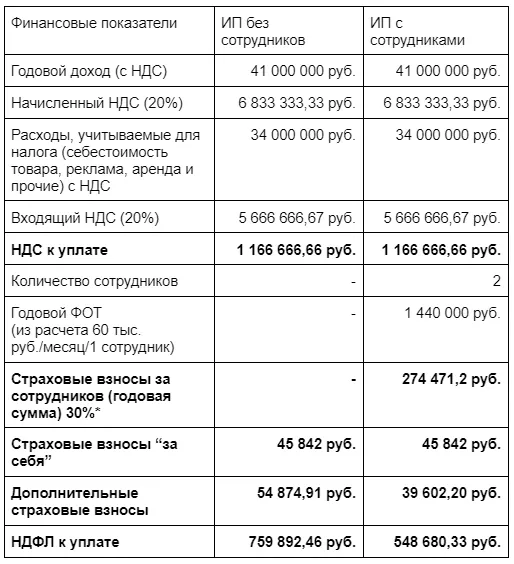

Продолжим рассчитывать фискальную нагрузку предпринимателя, открывающего интернет-магазин посуды:

*ИП относится к субъектам МСП, соответственно льготная ставка по страховым взносам для части зарплаты свыше МРОТ составит 15%.

Как правило, ОСНО применяет бизнес с оборотами выше лимитов упрощенки. Для ведения бухгалтерского учета и расчета налоговых обязательств, чаще всего, нанимается бухгалтер (или команда бухгалтеров), которые смогут максимально эффективно использовать преимущества этого режима налогообложения.

МойСклад – все, что нужно для бизнеса, в одной системе: продажи, закупки, склад, финансы, клиенты и поставщики.

Попробовать бесплатно

Интернет-магазин организации

Для бизнеса по продаже товаров через сайт можно использовать в качестве организационно-правовой формы общество с ограниченной ответственностью. Это наиболее распространенный вид юридических лиц. Для них предусмотрены два варианта упрощенки и общая система налогообложения.

Бизнес на УСН

Организация на упрощенке по общему правилу не платит в бюджет налог на прибыль, НДС и налог на имущество, а также – не сдает по этим налогам декларации.

Аналогично ИП, ООО может использовать два варианта расчета налога: с полной суммы доходов по ставке 6% или с разницы выручки и затрат, которая облагается по ставке 15%. Страховые взносы будут только для тех сотрудников, которым компания выплачивает зарплату, фиксированных взносов не предусмотрено.

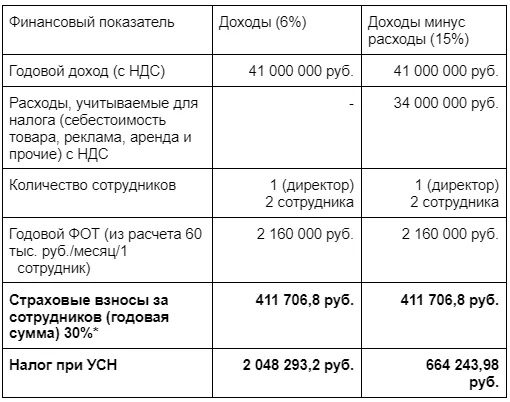

Продолжая пример интернет-магазина посуды, рассмотрим ведение бизнеса с теми же показателями по доходам и расходам, но в форме ООО:

*Организация относится к субъектам МСП, соответственно льготная ставка по страховым взносам для части зарплаты свыше МРОТ составит 15%.

При расчете налога в рамках УСН к уплате для компаний действуют те же правила как для ИП. В частности:

- Ограничения по видам расходов.

- Минимальный налог 1% при УСН-15%.

- Требование к наличию документов по расходам.

Также дополнительно учитывайте выплаты собственникам. Дивиденды будут облагаться налогом, каким именно (НДФЛ, УСН, налог на прибыль) – определяется при их выплатах.

Компания на АУСН

Организация имеет право участвовать в налоговом эксперименте и уплачивать налоги на АУСН. Критерии применения такие же, как для ИП:

- регистрация в регионе, где проводится эксперимент;

- доход не более 60 млн руб. в год;

- балансовая стоимость ОС – не более 150 млн руб.

- численность персонала – не выше 5 человек;

- открытие счетов в специализированных банках.

При этом есть дополнительные ограничения:

- отсутствие филиалов и обособленных подразделений;

- доля участия других компаний в уставном капитале – не выше 25%.

Если ООО вписывается во все установленные ограничения, то взамен получает освобождение от основных страховых взносов, а также – отчетности по ним. ИФНС самостоятельно будет рассчитывать налог на основании оборотов по расчетном счету и ККТ.

При этом ставки налога будут выше, чем при обычной УСН: 8% для АУСН с объектом «доходы» и 20% для плательщиков, применяющих АУСН с объектом «доходы минус расходы» (с учетом минимально возможного налога в размере 3%).

Примерный расчет:

Этот режим налогообложения больше всего привлекает отсутствием страховых взносов и незначительным документооборотом.

Интернет-торговля ООО на ОСНО

Общая система налогообложения – отсутствие любых налоговых ограничений и лимитов, ее могут применять магазины с любым оборотом и любым количеством сотрудников, филиалов и основных средств.

При этом компания обязана вести полный документооборот, рассчитывать (и при необходимости – уплачивать) налог на прибыль, НДС, налог на имущество организаций и сдавать по ним отчетность в налоговые органы.

Однако, так же как и у предпринимателей, ОСНО дает больше гибкости в применении различных налоговых правил и льгот. При грамотном подходе, сумма фактических платежей в бюджет может быть ниже, чем при применении специальных режимов.

Наглядное доказательство этой возможности – финальный расчет налоговых обязательств для интернет-магазина:

*Организация относится к субъектам МСП, соответственно льготная ставка по страховым взносам для части зарплаты свыше МРОТ составит 15%.

Управляйте всеми каналами продаж из одного окна в сервисе МойСклад. Сайт, маркетплейсы, соцсети. Быстрый старт, обучение, поддержка 24/7.

Попробовать бесплатно

МойСклад — мультисервис для бизнеса

Объединяйте все бизнес-процессы: производство, складской учет, продажи. Попробуйте, это бесплатно!

Остались вопросы?

Заполните заявку. И наш специалист свяжется с вами:

Интернет магазин – это торговая точка, где продажа товаров происходит дистанционным способом. Покупатель при этом принимает решение о покупке на основании предложенного продавцом описания товара, которое размещено на сайте магазина. И хотя такая торговля называется виртуальной, доходы от неё более чем реальные, и она уже давно контролируется налоговыми органами так же, как и обычная оффлайн-торговля.

Деятельность магазина в сети в целях налогообложения мало чем отличается от магазина «на земле», но особенности здесь всё-таки есть. Расскажем, на что надо обращать внимание при выборе налогового режима для своего интернет-магазина.

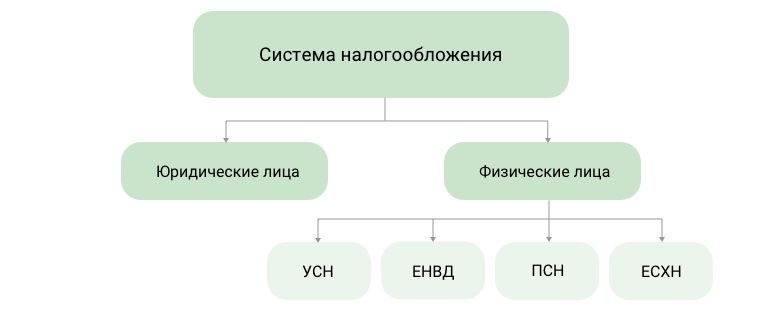

Какие налоговые режимы действуют в России

Российское налоговое законодательство позволяет бизнесменам выбирать самый выгодный вариант налогообложения, но с соблюдением ограничений по каждому режиму.

- Упрощённая система налогообложения в варианте «Доходы» — обычная налоговая ставка 6% от оборота;

- Упрощённая система налогообложения в варианте «Доходы минус расходы» — ставка зависит от региона и составляет от 5% до 15%;

- Автоматизированная упрощённая система налогообложения АУСН в вариантах «Доходы» и «Доходы минус расходы» со ставками 8% и 20% соответственно;

- Налог на профессиональный доход НПД — ставка от 4% до 6% от полученных доходов, разрешен для самозанятых и ИП;

- Патентная система налогообложения ПСН – ставка 6%, разрешена только для индивидуальных предпринимателей;

- Единый сельскохозяйственный налог ЕСХН – налоговая ставка составляет 6% разницы между доходами и расходами;

- Общая (или основная) система налогообложения ОСНО – включает в себя несколько налогов, практически всегда подразумевает самые большие выплаты в бюджет.

Чтобы узнать особенности каждого режима, пройдите по ссылкам выше. Если же самостоятельно разбираться в этом не хочется, обратитесь на бесплатную консультацию к специалистам 1С:БО.

Все налоговые режимы, кроме ОСНО, называются специальными, потому что для малого бизнеса они подразумевают льготные условия налогообложения. Однако переход на них носит уведомительный характер, т.е. налогоплательщик должен своевременно написать заявление в ИФНС. Если этого не делать, то ваш бизнес автоматически будет работать в рамках общей системы.

Может показаться, что налогообложение ИП для интернет магазина имеет больше вариантов, чем для ООО (за счет патента и НПД), но на самом деле не все налоговые режимы, разрешённые для офлайн-торговли, можно применять онлайн.

Какие налоговые режимы нельзя применять для интернет-магазина

Из налоговых режимов, перечисленных выше, только на ПСН налог зависит не от реально получаемого дохода, а от площади торговой точки. Логика законодателей здесь такова – чем больше площадь магазина, тем больше продаж в нем происходит. А чем больше продаж, тем выше доходы продавца и налог на эти доходы.

Прямо скажем, что эта логика часто противоречит тому, что происходит на практике. Иногда небольшой магазин может оказаться намного более успешным, чем большая, но неправильно организованная торговая площадь. Большое значение здесь также имеет товарный ассортимент и ценовая политика магазина.

И всё же, при расчёте налоговой нагрузки на разных режимах продавцы часто выбирают ПСН, потому что суммы налогов к уплате здесь в большинстве случаев меньше, чем на УСН или ОСНО. Немаловажно, что расчёт страховых взносов продавца-ИП за себя на этих режимах ведётся на основании потенциально возможного дохода. Реальный же доход обычно выше этих расчётных цифр.

Именно с низкими размерами налогов и взносов связана популярность ПСН для розничной торговли. Соответственно, наши пользователи задают вопрос: «Может ли интернет магазин в 2023 году работать на этом режиме?»

Интересно, что путаницу в ответ на этот вопрос вносит сам Минфин. С одной стороны, есть масса писем ведомства, где ссылаясь на статьи 346.43 Налогового кодекса, чиновники отвечают, что дистанционная торговля не подпадает под патент. Действительно, как можно рассчитать налог для интернет-магазина в рамках ПСН, если здесь отсутствует сама торговая площадь?

А с другой, есть и такие толкования чиновников, которые могут ввести налогоплательщиков в заблуждение.

Вот, например, цитата из письма Минфина (№ 03-11-12/24582 от 24.04.2017): «Таким образом, индивидуальный предприниматель, осуществляющий реализацию товаров через магазин или иной объект стационарной торговой сети с размещением информации об ассортименте товаров в системе Интернет, может применять патентную систему налогообложения».

Так всё-таки, можно или нельзя переводить торговлю магазина в сети на патент? Можно, при обязательном соблюдении следующих условий:

- Покупатель не должен иметь возможности отправить заказ через сайт или по телефону.

- Получение товара и его оплата должны происходить только в торговой точке «на земле», доставка заказа на дом не допускается.

- Нельзя предлагать оптовые партии товаров или такие товары, которые могут использоваться только в предпринимательской деятельности (например, торговое оборудование), потому что на ПСН оптовая торговля запрещена.

То есть сайт должен выполнять только функцию витрины или каталога, где покупатель может ознакомиться с характеристиками и ценой товара и принять решение, стоит ли приходить за покупкой в офлайн-магазин.

Конечно, в таком случае теряется сам смысл интернет-торговли, ведь как таковой дистанционной продажи не происходит. И всё-таки, использование сайта-витрины на ПСН позволяет продавцу показать покупателю весь возможный ассортимент товаров, в том числе и тех, которых в данный момент в магазине нет. Тем более, что по сравнению с обычным печатным каталогом или прайсом интернет-витрина удобнее и дешевле.

Режим НПД можно применять для интернет-магазина, но только если в нём продаются товары собственного изготовления. Аналогичное условие установлено и для ЕСХН — сельхозпроизводители могут продавать только свою продукцию.

Что касается нового режима АУСН, то прямого запрета интернет-торговли здесь нет. Однако, если продавец торгует не на своем сайте, а через маркетплейс по агентскому договору, применять автоматизированную упрощёнку нельзя. Такие договоры, в частности, заключают с продавцами Озон и Вайлдберриз.

Критерии выбора системы налогообложения

Чтобы понять, какая система налогообложения для вашей ситуации самая выгодная, лучше всего обратиться на консультацию к специалисту. Здесь действительно надо учесть немало критериев, например, такие:

- предполагаемый торговый оборот;

- вид торговли – оптовая или розничная;

- наличие работников;

- доля расходов в выручке;

- наличие документов, подтверждающих легальную закупку товаров для перепродажи;

- наличие экспортно-импортных операций.

Но если, по какой-то причине, консультация специалиста вам недоступна, то можно попробовать сделать такой выбор самостоятельно,

В принципе, если отбросить ПСН (причины выше мы уже рассмотрели), то вариантов остаётся не так уж много: упрощённая или основная системы налогообложения. Самым главным критерием в этом случае будет предполагаемый годовой оборот – уложитесь в лимит по доходам, значит, стоит выбирать УСН.

Далее смотрим, какую долю в выручке составят расходы на закупку партий товаров, обработку заказов, содержание сайта, зарплату работников и т.д. Если это доля выше 65%, и вы сможете доказать расходы документально, то предпочтительнее вариант УСН Доходы минус расходы.

Индивидуальные предприниматели на всех режимах, кроме АУСН и НПД, должны платить страховые взносы за себя. Причём те, кто выбрал вариант УСН Доходы, могут за счёт уплаченных за себя взносов уменьшать налог, рассчитанный к уплате. А продавцы на УСН Доходы минус расходы и ОСНО вправе только учесть уплаченные взносы в расходах, поэтому налоговая экономия у них меньше.

Стоит также сказать несколько слов про налогообложение дропшиппинга. Эту модель реализации называют ещё прямой продажей от производителя, потому что интернет-магазин в данном случае выступает не продавцом, а посредником. Как правило, никаких особенных расходов здесь не возникает, а чистая сумма агентского вознаграждения вряд ли превысит годовые лимиты по доходам. Идеальный вариант здесь – УСН Доходы.

Причём оплата от покупателя может приходить разными способами:

- на счёт основного продавца (в этом случае магазину-посреднику приходится передавать контактные данные покупателя);

- на счёт магазина-посредника (основному продавцу перечисляется сумма продажи за вычетом вознаграждения).

Обратите внимание, что во втором случае налогом облагается не вся полученная от покупателя сумма, а только агентское вознаграждение магазина, что, конечно, справедливо (основание – статья 251 НК РФ).

Кассовый аппарат для электронной торговли

Некоторые наши пользователи задают такой вопрос – а как налоговые органы узнают об объёмах торговли интернет-магазина? Действительно, сайтов и групп в соцсетях, где ведется незарегистрированная торговля, множество. И конечно, обнаружить все виртуальные торговые точки налоговые инспекции не в состоянии.

Труднее налоговикам отслеживать и факты неприменения кассовой техники, ведь в интернет-магазин нельзя просто прийти и зафиксировать отсутствие ККТ. При этом всегда есть риск совершения контрольной закупки или отслеживания постоянных поступлений на счёт физлица.

Но на самом деле, ведя нелегальную торговлю, незарегистрированный интернет-магазин теряет множество покупателей. Согласитесь, что если стоит выбор между официальным продавцом, который открыто указывает свои реквизиты и выдаёт кассовый чек, и нелегалом, выбор при прочих равных будет в пользу первого.

На спорный вопрос – можно ли применять одну кассу при совершении онлайн и офлайн продаж у одного продавца (при совмещении магазина «на земле» и в сети) есть официальный ответ. Можно.

Цитируем письмо Минфина от 20 июля 2017 г. № 03-01-15/46230: «При этом Федеральный закон N 54-ФЗ не содержит положений, запрещающих применение одного экземпляра ККТ одним пользователем при реализации товаров в сети Интернет и в торговом объекте».

В таком случае надо выбирать у производителей модель кассы, которая позволяет запускать одновременно две независимые смены: для онлайн и офлайн торговли. Если же продажи ведутся только в сети, то можно немного сэкономить и установить кассу, которая выдаёт электронные чеки, без бумажного варианта.

Бесплатная консультация по налогообложению

Мы в соцсетях: Телеграм, ВКонтакте, Дзен — анонсы статей, новости по регистрации и ведению бизнеса

- Какая система налогообложения у вашего ИП

- Зачем проверять чужую фирму

- Проверяем компанию, ИП и самозанятого

- Налоги в России: как устроена система

- «Упрощенка»

- Автоматизированная упрощенная система

- Самозанятым

- Для ИП

- Сельхозпредприятиям

- Горнодобывающим компаниям

- Итоги

Какая система налогообложения у вашего ИП

Чтобы уточнить, по какой системе в качестве индивидуального предпринимателя (ИП) вы платите налоги, зайдите в личный кабинет на сайте налоговой службы.

Для входа нужно указать ИНН и ввести пароль. В личном кабинете сверху на странице увидите искомые сведения: они указаны после ФИО, ОГРНИП и ИНН.

Индивидуальный предприниматель может зарегистрироваться в личном кабинете на Госуслугах: вот подробная инструкция.

Зачем проверять чужую фирму

То, что вы задались вопросом, а как платит налоги потенциальный или действующий бизнес-партнер — контрагент — вполне обосновано.

Возмещение на оплату НДС в праве получить как индивидуальные предприятия, так и организации, в том случае, если их контрагент также платит НДС.

Например: ваш поставщик платит НДС, и вы в праве запросить из бюджета вычет по сумме НДС, которая указана в счете-фактуре. Но если у поставщика выбран один из вариантов специального налогового режима (СНО), где не нужно уплачивать НДС, вычет сделать не получится.

Также все риски вы как компания или индивидуальный предприниматель берете на себя, выбирая контрагента. Поэтому в ваших интересах убедиться в том, что возмещение НДС будет обоснованным. В противном случае потом придется раскошелиться и на налог, и на оплату штрафов и пени.

После перехода компании на новую систему оплаты налогов следует удостовериться, что соответствующие изменения у себя внесла налоговая служба.

Также по СНО можно предположить, каков размер бизнеса у контрагента. Сведения могут оказаться полезными при заключении сделки.

Проверяем компанию, ИП и самозанятого

Если нужно проверить ООО по ИНН, ОГРН или названию, воспользуйтесь сервисом налоговой службы «Прозрачный бизнес».

После того, как сервис найдет по введенным данным фирму, посмотрите ее налоговый режим в разделе «Специальные налоговые режимы». Либо он будет там указан, либо вы прочитаете фразу «Специальный налоговый режим не применяется». Это означает, что компания работает по ОСН.

Если у вас есть электронная подпись, запросите информацию об СНО компании у налоговой в письменном виде через личный кабинет.

Можно написать налоговикам и бумажное письмо. Укажите в нем ИНН контрагента и дожидайтесь ответа, который ФНС пришлет вам на указанный адрес.

Плюсы и минусы ИП

Есть вариант не использовать сервисы, а напрямую спросить контрагента. Изучите выставленный счет на оплату и найдите графу «Сумма НДС». После этого запросите у организации письменное подтверждение о том, что компания работает по налоговому спецрежиму. Так вы гарантировано сможете получить из бюджета уплаченный НДС.

Самозанятых и ИП проверить проще всего: по отрытому реестру плательщиков. Вам потребуется только ИНН лица, которое проверяете.

Узнать о системе налогообложения контрагента можно и по чеку из приложения «Мой налог». Под номером, датой и временем сформированного чека стоит строка «режим НО».

Косвенную информацию можно найти на сайте налоговой. Сделайте выписку по интересующему вас ИП и в «Сведениях о записях, внесенных в ЕГРИП» есть шанс обнаружить заявление о переходе на специальный налоговый режим. Скорее всего, это и будет действующая система, по которой предприниматель сейчас платит налоги.

Кстати, быстрее и проще всего проверить контрагента можно с помощью удобного сервиса от Совкомбанка.

Хотите проверить контрагента на благонадежность, но не знаете, как это сделать? Клиенты Совкомбанка не задаются этим вопросом, а пользуются специальным сервисом «Проверка контрагентов» в интернет-банке. Проверяйте своих партнеров и будьте спокойны за свой бизнес.

Налоги в России: как устроена система

У всех компаний и ИП в России есть два пути: платить налоги по основной системе (ОСН) или выбрать один из шести спецрежимов.

По умолчанию применяется первый вариант, который можно охарактеризовать как «без ограничений». Не важно, какой у вас вид деятельности, сколько работников и какая выручка. Зато все налоги, которые предусмотрены законом, придется платить.

На приглянувшийся спецрежим можно перейти, если направить соответствующее заявление в налоговую.

«Упрощенка»

По УСН, то есть по упрощенной системе налогообложения, с компаний не взимаются налоги на прибыль, имущество, НДС и НДФЛ. Все это заменяет один платеж.

Его размер составляет либо 6% в большинстве регионов, если налогоплательщик выбрал вариант «Доходы», либо от 5% до 15% (устанавливается регионами) — по системе «Доходы минус расходы».

Для «упрощенки» требуется:

- количество сотрудников не больше 130 человек;

- имущество, необходимое для деятельности компании — остаточная стоимость основных средств — не больше 150 млн рублей;

- предельный размер доходов обновился. Прежде для обычных ставок он составлял 150 млн рублей (теперь 188,55 млн рублей), для повышенных — 200 млн рублей (теперь 251,4 млн рублей).

Ранее, когда компания преодолевала порог по доходу в размере 150 млн рублей, а численность сотрудников становилась больше 100, но до 130 человек, право на УСН терялось.

Теперь при доходе от 188,55 до 251,4 млн рублей и численности до 130 сотрудников просто повышается ставка: до 8% по варианту «Доходы» и до 20% для УСН «Доходы минус расходы».

На общую систему придется перейти, если доходы превысят 251,4 млн рублей, а работников станет больше 130 человек.

Автоматизированная упрощенная система (АУСН)

Этот вариант напоминает УСН, но отличается тем, что налог рассчитывается налоговым органом в автоматическом режиме.

Пока в качестве теста АУСН доступна для Москвы с областью, а также предпринимателям в Калужской области и в Республике Татарстан. Срок перехода на «автоматизированную упрощенку» заканчивается в конце 2027 года.

Если выбрать вариант «Доходы», налог составит 8%, по системе «Доходы минус расходы» он существенно больше — 20%. Минимальная ставка — 3% от общей выручки.

Нужно выдерживать следующие условия:

- оборот — не более 60 млн рублей;

- максимум пять человек в компании;

- только безналичный расчет по зарплате с работниками;

- максимум 150 млн рублей остаточной стоимости;

- другие спецрежимы не применяются;

- расчетный счет открыт в уполномоченном банке.

Самозанятым

Об этом налоге хорошо знают самозанятые. Они делают взносы на профессиональный доход (НПД), его же уплачивают индивидуальные предприниматели, которые работают без сотрудников.

НПД для физлиц заменяет НДФЛ, для предпринимателей — налог на доходы физлица, налог на добавленную стоимость и разные взносы (пенсионные, медицинские и т.п.).

Потолок по годовому заработку самозанятого составляет 2,4 млн рублей. Если источник его доходов — фирмы, придется заплатить налог в размере 6%. Поступающие от физических лиц доходы облагаются 4%.

Зарегистрироваться как самозанятый можно в приложении «Мой налог». Там же будут проходить все расчеты с налоговой.

Не только крупным компаниями нужны банковские займы для развития бизнеса. В Совкомбанке самозанятые могут получить кредит на сумму до 5 млн рублей.

Совкомбанк поддерживает инициативы и начинания и предлагает кредит самозанятым сроком до 5 лет. Вы можете оформить кредит до 5 млн рублей на любые цели, предоставив минимальный пакет документов. Удобный калькулятор поможет рассчитать финансовую нагрузку и покажет, сколько нужно платить каждый месяц. Оформите заявку прямо сейчас, чтобы получить быстрое одобрение, а деньги доставит курьер.

Для ИП

Существует патентная система налогообложения (ПСН), созданная исключительно для индивидуальных предпринимателей.

ИП приобретает патент по фиксированной сумме сроком действия от месяца до года. Взамен предпринимателю не приходится платить НДФЛ, налог на имущество. Также ИП частично освобождается от уплаты НДС.

Чтобы узнать стоимость патента, нужно рассчитать налог по ставке 6% от потенциально возможного дохода, который ИП получит за год. Для удобства есть специальный калькулятор.

Чтобы получить право на покупку патента, годовой доход ИП не должен превышать 60 млн рублей, а годовая средняя численность сотрудников — не больше 15 человек.

ИП могут выбрать этот налоговый спецрежим, если они занимаются одним из установленных видов деятельности.

Сельхозпредприятиям

Если вы владеете сельхозпредприятием, разводите рыбу или выращиваете животных, воспользуйтесь единым сельскохозяйственным налогом (ЕСХН). Размер налоговых отчислений по нему максимум 6% и ниже по усмотрению регионов. Имущественный налог (частично), налог на прибыль и доходы физлица платить не придется.

Предприятиям разрешено нанимать неограниченное число сотрудников, но для рыбохозяйственных компаний есть лимит — не более 300 человек за год.

Ограничений по величине дохода нет, главное, чтобы не меньше чем на 70% он формировался от сельскохозяйственной деятельности.

Горнодобывающим компаниям

Допустим, у вас есть горнодобывающее предприятие, и вы в числе тех организаций, что могут претендовать на добычу ископаемых из недр. Чтобы получить на это разрешение от государства, составляется соглашение о разделе продукции (СРП).

Все расходы на добычу будут с вашей стороны и часть ископаемых нужно будет отдать государству. Зато вашей компании не придется платить другие налоги полностью или частично.

Итоги

Если правильно выбрать вариант уплаты налогов, то это поможет развиваться вашему бизнесу независимо от того, являетесь ли вы индивидуальным предпринимателем или владеете крупной компанией.

Для большего удобства налогоплательщиков существует шесть налоговых спецрежимов. У каждого из них есть свои преимущества и недостатки.

Для возмещения НДС нужно заранее узнать о налоговом режиме контрагента. Лучше заранее подстраховаться, чтобы потом не пришлось оплачивать НДС из своего кармана.

Вся информация о ценах актуальна на момент публикации статьи.

Вы открываете розничный магазин и вплотную приблизились к регистрации бизнеса: уже выбрали форму собственности и определяетесь с системой налогообложения. Налоговый режим определяет размер обязательных платежей, частоту сдачи отчетности и величину косвенных расходов на её подготовку. Иными словами, сколько отдавать денег, как часто отчитываться и чем отвечать в случае нарушений.

Системы налогообложения отличаются не только потенциальными затратами. Основная разница в направленности — каждый вид удобен для определенной деятельности. Разберемся, как использовать систему налогообложения на пользу вашего бизнеса.

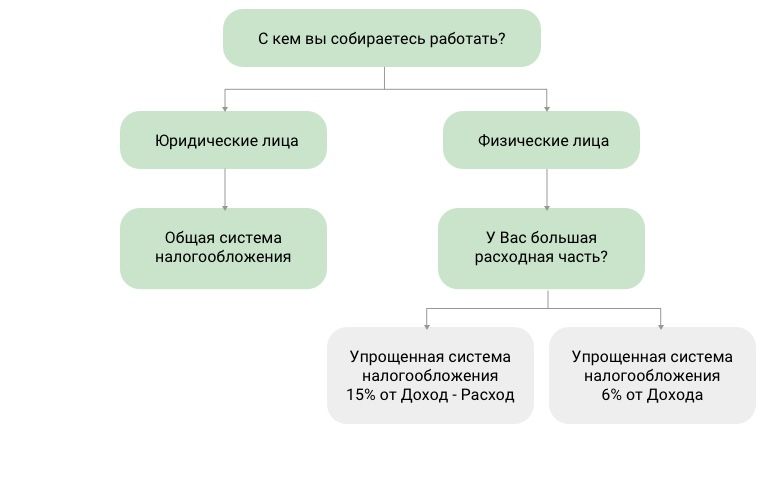

Алгоритм определения системы налогообложения

Не существует универсального рецепта выбора системы налогообложения, но есть алгоритм, который поможет сориентироваться и выбрать подходящую.

Первый шаг. Охарактеризуйте свою компанию:

- Где будете вести деятельность?

- Кто ваши клиенты: физические или юридические лица?

- На какую годовую выручку рассчитываете?

- Сколько стоят активы?

- Какие затраты будете нести?

Второй шаг. Проанализируйте систему налогообложения в России применительно к вашему виду деятельности: нужно определить какие сборы и обязательные налоги придется платить.

Третий шаг. Определите оптимальную систему налогообложения. Велик соблазн выбрать ту систему, где меньше обязательных платежей. Это логично, но не всегда правильно. Зачастую выгоднее пойти на снижение прибыли сегодня, чтобы завтра достичь глобальной цели. Например, если вы планируете активно привлекать инвестиции и расширять бизнес в будущем, то лучше сразу выбрать ООО и работать по общей системе.

5 налоговых режимов

В России действуют всего пять режимов налогообложения. Для торговли подходят четыре: ЕНВД, Патентная, Общая и Упрощенная системы.

ОСНО, ЕНВД, УСН и ПСН подходят для торговли.

Единый сельскохозяйственный налог (ЕСХН) — аналог ЕНВД для тех, кто самостоятельно выращивает, обрабатывает и продает сельскохозяйственную продукцию. Для торговли, в широком смысле, он не подходит.

ОСНО: много документов и платежей

Общую систему налогообложения автоматически применяют для ИП и ООО, если во время регистрации не было подано заявления на применение специального режима.

Бизнес, который живет по правилам ОСНО, нуждается в профессиональном бухгалтере, который знает в каких случаях применяется НДС 10%, в каких — 18%, а в каких и вовсе 0%. ООО нужно в полном объеме вести бухгалтерский и налоговый учет, а ИП — книги учета доходов и расходов, хозяйственных операций. Общая система налогообложения — не лучший вариант для начинающего бизнесмена.

Обязательные налоги:

- На прибыль. От суммы разницы между доходами и расходами — 20% или 13% НДФЛ для ИП.

- На имущество. Если организация владеет недвижимостью.

- Налог на добавленную стоимость. Обычно составляет 18% от проданных товаров и услуг. НДС можно уменьшить на сумму НДС, которую вы заплатили поставщику.

Аргумент и за и против ОСНО — НДС. Если вы собираетесь работать с крупными фирмами, то лучше выбрать ОСНО, если же вы займетесь мелкой или средней розницей — выбирайте один из специальных режимов.

УСН: налог — раз в квартал, отчет — раз в год

Упрощенная система налогообложения самая популярная: вместо трех общих налогов — всего один УСН. Предприниматель платит налог в квартал, а отчетность сдаёт один раз в год. При УСН индивидуальные предприниматели не платят НДФЛ и налоги на имущество.

В режиме УСН существует два варианта для выплаты налога:

- С доходов — от 1 до 6%. Подойдет, если у вас небольшой объем расходов или их не подтвердить документами.

- Доходы минус расходы — от 5 до 15%. Вариант выгоден если доля регулярных расходов составляет до 80% от доходов. Подходит для торговли.

Размер налоговой ставки зависит от региона, размера дохода и вида деятельности. Для ИП нет ограничений в применении УСН — предпринимателю достаточно написать заявление о переходе на этот режим.

Для ООО существуют ограничения:

- Штат до 100 сотрудников;

- Доход за 9 месяцев не превышает 45 млн руб., а за год — 60 млн руб.;

- Нет филиалов и представительств;

- Не попадает под действие сельхозналога.

Сумму налога можно уменьшить до 100% за счет страховых взносов за сотрудников. Режим подойдет, если вы не собираетесь открывать филиалы в других городах.

ЕНВД: фиксированная сумма налогов

С 2020 года отдельным магазинам и аптекам больше нельзя работать на ЕНВД или патенте.

Прочитайте публикацию с актуальной информацией:

Единый налог на вмененный доход выплачивают ежеквартально. Сумма зависит от объема торговых площадей, количества сотрудников и транспорта, но не зависит от фактического объема прибыли. ЕНВД применяют для некоторых видов деятельности, в которые входит и торговля. Главный недостаток ЕНВД — отсутствие возможности подать нулевую декларацию: даже если вы не получили прибыль, вам всё равно придется заплатить налоги.

Для ООО и ИП одинаковые ограничения в применении ЕНВД:

- Штат до 100 сотрудников;

- Площадь торгового зала не превышает 150 кв. м.;

- Доля другой организации в уставе ООО не превышает 25%;

- Не попадает под действие сельхозналога или патента;

- ЕНВД разрешен в субъекте федерации.

При ЕНВД, ИП и ООО могут уменьшить налог на сумму до 50% за счет страховых взносов, которые платят за сотрудников. При расчетах с покупателями использование кассовой техники пока необязательно — достаточно выдать товарный чек.

ПСН: получил патент и свободен

Патентную систему налогообложения могут принять ИП, которые занимаются деятельностью из главы 25.5 Налогового кодекса, где упомянута, в том числе, розничная торговля.

Ограничения для применения ПСН:

- Штат до 100 сотрудников;

- Площадь торгового зала не превышает 50 кв. м;

- Доход за год меньше 60 млн руб.

С предпринимателя, работающего по ПСН, снято обязательство отчитываться в налоговые органы каждый квартал и выплачивать периодические налоги. Для ведения деятельности ему достаточно вовремя купить патент на срок от 1 месяца до 1 года и вести книгу учета доходов.

Стоимость патента устанавливают местные власти, которые рассчитывают ее исходя из возможного дохода. Обычно она равна 6% от суммы возможного дохода. ПСН выгодно применять для временной и сезонной торговли.

Выводы

- Если вы работаете с юридическими лицами, которые рассчитывают на зачет НДС, ваш выбор — ОСНО.

- Небольшой магазин без филиалов и представительств — УСН;

- Небольшой магазин с большой и постоянной прибылью — ЕНВД;

- Сезонная торговля, ярмарки — ПСН.

Памятка для определения системы налогообложения.

Онлайн-кассы для любой системы налогообложения

Фискальный накопитель и год ОФД в комплекте. Все модели в реестре и соответствуют требованиям 54-ФЗ.

Еще статьи на эту тему

Олег понимает проблемы и специфику небольших магазинов. Знает, как увеличить продажи с помощью автоматизации.

Уважаемые налогоплательщики!

ФНС России обращает внимание, что исчисление налога на имущество физических лиц и земельного налога осуществляется в отношении каждого объекта недвижимого имущества, принадлежащего вам на праве собственности (по земельному налогу, также принадлежащего вам на праве пожизненного наследуемого владения или на праве постоянного (бессрочного) пользования)

При наличии вопросов в части кадастровой стоимости объектов недвижимости просьба обращаться в Федеральную службу государственной регистрации, кадастра и картографии. (Росреестр)

Общие параметры

Выберите налоговый период, за который необходимо произвести расчет налога:

Выберите субъект Российской Федерации, в котором расположен объект недвижимости:

Характеристики объекта недвижимости

Вид объекта недвижимости*:

Кадастровая стоимость (руб.)*:

Кадастровая стоимость изменялась в течение выбранного налогового периода?:

Измененная кадастровая стоимость (руб.)*:

Дата изменения кадастровой стоимости*:

Сумма налога исходя из инвентаризационной стоимости (руб.)*:

Площадь объекта (кв.м.)*:

Сведения для расчета налога

Владею по настоящее время:

Дата окончания владения*:

Объект является вновь образованным:

Налоговый вычет (кв. м.)*:

Дата возникновения права на льготу*:

Льгота предоставлена бессрочно?:

Дата прекращения права на льготу*: