Общая сумма, включая НДФЛ

Прогрессивная ставка применяется в случае, когда доходы свыше 5 млн. за год

Основные вычеты

Основные вычеты, применяемые по ставке 13%

Расчётный период в месяцах

Расчётный период 12 месяцев не может быть применён для дохода свыше 350 тыс. рублей

|

Инвалидность I или II группы, ребёнок-инвалид Достиг 18-ти лет Учится на очной форме обучения, аспирант, ординатор, интерн, студент, курсант в возрасте до 24 лет |

Право на вычет 3000 рублей

Расчётный период в месяцах

Право на вычет 500 рублей

Расчётный период в месяцах

Вычеты на право 3000 и 500 рублей не могут быть одновременно применены в калькуляторе

ЕЩЁ КАЛЬКУЛЯТОРЫ:

Калькулятор налога с процентов по вкладам

Калькулятор расчёта пени по налогам

Калькулятор налога на прибыль

Калькулятор налога на имущество юрлиц

Как пользоваться калькулятором

Инструкция по использованию калькулятора расчета НДФЛ

- Введите сумму и выберите ставку – 13%, 30%, 35%, 15% или 9%. Сумму можно ввести с копейками, например: 10521.75 руб.

- Нажмите «ВЫДЕЛИТЬ НДФЛ -» для того чтобы вычесть НДФЛ из суммы. Нажмите «НАЧИСЛИТЬ НДФЛ +» для того чтобы прибавить НДФЛ к сумме.

- Полученный итоговый расчет с прописью можно скопировать в буфер для вставки его в другое удобное вам место.

О калькуляторе НДФЛ

С помощью этого калькулятора вы легко можете:

- выделить НДФЛ из суммы

- начислить НДФЛ к сумме

Калькулятор НДФЛ относится к той разновидности полезных приспособлений, которая может пригодиться каждому россиянину, являющемуся плательщиком подоходного налога, независимо от того, трудоустроен он или нет. Дело в том, что НДФЛ взыскивается со всех видов доходов, независимо от источника их происхождения.

Варианты ставок НДФЛ

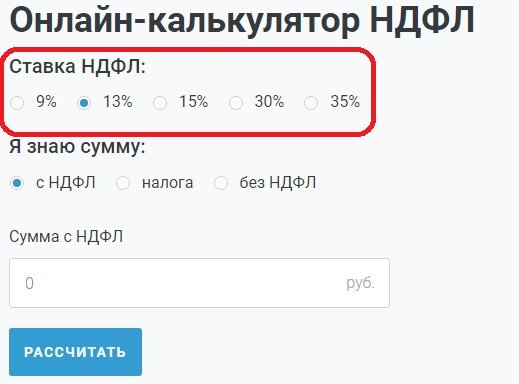

В калькуляторе предусмотрена опция выбора нужной ставки НДФЛ – 9, 13, 15, 30 или 35%.

Особенности применения той или иной ставки будут рассмотрены ниже. Что же касается непосредственных расчетов, то вам потребуется лишь выбрать нужную именно вам ставку и внести в поле калькулятора сумму, от которой требуется провести расчет на предмет налога на доход.

Удобство калькулятора в том, что сумму не нужно округлять до ближайшего целого числа. Можно ввести в поле сумму в рублях и копейках, разделив их запятой.

В зависимости от того, какой именно расчет вам необходим, вы можете кликнуть по опциям-кнопкам «Выделить НДФЛ» или «Начислить НДФЛ». Соответственно калькулятор выдаст вам результат в виде НДФЛ от суммы или суммe с приплюсованным к ней НДФЛ.

Стандартная ставка

Стандартной считается ставка в 13%. Она применяется для исчисления налога на доход в отношении граждан – резидентов Российской Федерации, для которых в соответствии со ст. 224 НК не предусмотрена иная ставка.

По ставке в 13% производится налогообложение:

- заработной платы;

- премиальных и отпускных выплат;

- получаемых дивидендов.

Для нерезидентов РФ 13-процентная ставка применяется в случаях:

- получения нерезидентом доходов в Российской Федерации;

- официального трудоустройства нерезидента в РФ по приглашению для высококвалифицированных кадров;

- трудоустройства нерезидента на территории Российской Федерации в рамках программы по переселению соотечественников, на все время пребывания их в качестве нерезидентов;

- трудоустройство в РФ лиц, находящихся в статусе беженца либо на условиях временного пребывания в РФ;

- трудоустройства нерезидентов на судах, портом прописки которых являются порты РФ.

Ставка в 30%

30-процентная ставка применяется для налогообложения доходов, получаемых от ценных бумаг, за исключением дивидендов по акциям российского выпуска, которые налогооблагаются по 13-процентной ставке.

Применяется ставка в 30 процентов для:

- начисления налогов по доходам от ценных бумаг для нерезидентов РФ;

- начисления налогов любому из налогоплательщиков, не предоставивших в ФНС данных, позволяющих провести налогообложение по другой ставке в соответствии с требованиями ст. 214 НК.

Вычеты по данной ставке налогообложения не применяются.

Ставка в 35%

Исчисление НДФЛ, исходя из ставки в 35%, применяется в силу ст. 224 НК РФ.

Плательщиками являются физические лица, как резиденты, так и иностранцы, получающие доходы в Российской Федерации. При этом налоговые резиденты облагаются по ставке в 30% в случаях получения доходных средств от источников, находящихся как в России, так и за рубежом. Иностранные граждане становятся налогоплательщиками по 30-процентной ставке только по доходам, получаемым из российских источников.

Применяется 30-процентный налог по доходам, происходящим из:

- выигрышных и призовых сумм по рекламным акциям на сумму более 4 тысяч рублей;

- доходов по банковским вложениям, которые превышают ключевую ставку Центробанка РФ на 5 пунктов по отечественной валюте и свыше 9% по вкладам в валюте других стран;

- доходов, полученных в результате экономии по кредитным средствам.

Вычеты по подобным видам доходов не применяются.

Ставка 15%

Применяется как ставка налогообложения для нерезидентов РФ, получающих доходы по результатам владения долями капитала компаний и организаций РФ.

В налоговую базу входят все виды дохода, а именно:

- денежные поступления;

- натуральный продукт;

- материальная выгода.

При наличии разных видов дохода начисление НДФЛ производится отдельно по каждому из вышеперечисленных видов.

Обратите внимание: с 1 января 2021 года вступил в силу Федеральный закон № 372-ФЗ от 23.11.2020 г., который устанавливает повышенную ставку на доходы физлиц свыше 5 миллионов рублей. Считаются все доходы: зарплата, доходы от ценных бумаг, дивиденды, купоны. Чтобы посчитать налог при применении повышенной ставки разделите общий доход на 2 части: 5 миллионов рублей (их считаем по ставке 13%), и всё, что сверх 5 миллионов рублей (их считаем по ставке 15%).

Ставка 9%

Ст.224 НК РФ определяет 9-процентную ставку для расчета налога по:

- доходам, полученным как проценты по облигациям с датой эмиссии не позднее 1.01.2007 года;

- доходам учредителей по договорам доверительного управления в силу сертификатов, эмитированных не позднее 1.01.2007 года.

Правила расчета

Независимо от ставки, по которой будет производиться налогообложение, правила расчета НДФЛ будут неизменными и могут быть выражены в следующих формулах:

- При выделении НДФЛ: Сумма без НДФЛ = (Сумма с НДФЛ / 100%) * Налоговую ставку.

- При начислении НДФЛ: Сумма с НДФЛ = (Сумма без НДФЛ * 100%) / (100% — Налоговая ставка).

Вычеты

Стандартными вычетами по НДФЛ с 13-процентной ставкой налогообложения будут:

- 500 рублей;

- 3000 рублей:

- вычет на иждивенцев.

Список граждан, имеющих право на 3000-рублевый вычет, является рестрикционным, то есть ограниченным. К категориям лиц, обладающих правом на получение подобного вычета, относятся:

- лица, либо пострадавшие в результате Чернобыльской аварии, либо принимавшие участие в событиях на Чернобыльской АЭС;

- лица, так или иначе бывшие задействованными в событиях на объектах «Укрытие» и «Маяк»;

- лица, принимавшие участие в ядерных испытаниях либо участвовавшие в устранении возникших при испытаниях нештатных ситуациях.

Полный список приведен в ст. 218 НК РФ.

Список категорий лиц, обладающих правом на получение пятисотрублевого вычета, дан в пп.1,2 ст. 218 НК РФ. В частности, к ним относятся:

- герои РФ и СССР;

- орденоносцы РФ и СССР;

- ветераны ВОВ;

- жители блокадного Ленинграда и другие категории.

Вычеты на детей полагаются гражданам, имеющим на иждивении несовершеннолетних детей либо детей инвалидов, по следующей шкале:

- по 1400 рублей на каждого ребенка при наличии в семье до двух детей;

- по 3000 на каждого ребенка при наличии в семье трех и более детей;

- по 6000 рублей опекунам за каждого опекаемого ребенка;

- по 12000 на каждого несовершеннолетнего ребенка-инвалида либо на инвалида до 24 лет при условии его очной учебы.

Добавить в «Нужное»

Как посчитать НДФЛ от зарплаты: формула подоходного налога

Что такое НДФЛ, кто его должен платить, какие доходы облагаются данным налогом – об этом у нас есть отдельный обзор. А в этой статье поговорим об НДФЛ с заработной платы.

По общему правилу заработная плата налоговых резидентов (к ним относятся большинство граждан России) облагается НДФЛ или подоходным налогом, как его часто называют, по ставке 13%. С 2021 года, если совокупный заработок физлица, а точнее его налоговая база по НДФЛ, превышает 5 млн руб. нарастающим итогом с начала года, то с суммы превышения налог считается по ставке 15% (п.1 ст.224 НК РФ). Прямо скажем, лиц с такими доходами в РФ не так много, поэтому сначала разберемся с 13%-м НДФЛ.

Как посчитать подоходный налог от зарплаты по ставке 13%: формула расчета

Каждый работодатель, будучи налоговым агентом, должен исчислить, удержать и перечислить в бюджет НДФЛ с зарплаты своих работников (п. 1 ст. 226 НК РФ). Но прежде чем ответить на вопрос, как считать НДФЛ, и перейти непосредственно к расчету налога, необходимо определить налоговую базу по НДФЛ.

Налоговую базу по доходам работников, облагаемым по ставке 13%, работодатели рассчитывают по итогам каждого месяца нарастающим итогом с начала года (п. 3 ст. 226 НК РФ). Полученная сумма доходов работника должна быть уменьшена на предоставляемые ему вычеты по НДФЛ (п. 3 ст. 210 НК РФ). То есть налоговая база рассчитывается по формуле:

После того как налоговая база по НДФЛ определена, можно переходить к расчету самого налога по формуле:

Для расчета НДФЛ, который необходимо удержать из доходов работника за текущий месяц, нужно воспользоваться еще одной формулой:

Не забудьте, что НДФЛ исчисляется в полных рублях. Это значит, что рассчитанную сумму налога нужно округлить: суммы менее 50 копеек отбрасываются, суммы 50 и более копеек округляются до целого рубля (п. 6 ст. 52 НК РФ).

Порядок исчисления НДФЛ: пример расчета

/ условие / Зарплата Е.О. Ивановой составляет 36 000 руб. в месяц. У нее есть дочь в возрасте 12 лет, в связи с чем Е.О. Ивановой предоставляется стандартный вычет на ребенка в размере 1400 руб. в месяц. Кроме того, в апреле ей была дополнительно выплачена премия – 12 000 руб. Определим сумму НДФЛ, удерживаемую из доходов работницы за апрель месяц.

/ решение / Налоговая база по НДФЛ за январь-апрель составит:

36 000 руб. х 4 мес. + 12 000 руб. – (1400 руб. х 4 мес.) = 150 400 руб.

Сумма НДФЛ за январь-апрель: 150 400 руб. х 13% = 19 552 руб.

НДФЛ, удержанный из доходов работницы за январь-март:

(36 000 руб. х 3 мес. – (1400 руб. х 3 мес.)) х 13% = 13 494 руб.

НДФЛ, удерживаемый с доходов за апрель: 19 552 руб. – 13 494 руб. = 6 058 руб.

Как посчитать НДФЛ по ставке 13% от суммы на руки

Бывает, что еще в момент трудоустройства работодатель договаривается с будущим работником о сумме зарплаты, которая будет выплачиваться ему на руки. Как посчитать подоходный налог в такой ситуации и как определить сумму начисляемой зарплаты (из которой и должен удерживаться НДФЛ)? Для этого можно воспользоваться следующими формулами:

Как посчитать НДФЛ от зарплаты по ставке 15%

Если зарплата работника такова, что в определенный момент его налоговая база по НДФЛ, рассчитанная нарастающим итогом с начала года, оказалась более 5 млн руб., то с суммы превышения из его доходов удерживается подоходный налог по ставке 15%. Поясним на примере.

/ условие / Зарплата финансового директора А.О. Казакова с 2022 года составляет 800 000 руб. в месяц. Оснований для предоставления ему вычетов нет. По итогам 7 месяцев 2022 года его совокупный доход превысит 5 млн руб. Определим сумму НДФЛ, удерживаемую из доходов директора за июль.

/ решение / Налоговая база по НДФЛ за январь-июль составит:

800 000 руб. х 7 мес. = 5 600 000 руб.

Сумма НДФЛ за январь-июль: 650 000 руб. + (5 600 000 руб. – 5 000 000 руб.) х 15% = 740 000 руб.

Комментарий: 650 000 руб. – это НДФЛ, исчисленный с лимита в 5 млн руб. по ставке 13%.

НДФЛ, удержанный из доходов директора за январь-июнь:

(800 000 руб. х 6 мес.) х 13% = 624 000 руб.

НДФЛ, удерживаемый с доходов за июль: 740 000 руб. – 624 000 руб. = 116 000 руб.

Как посчитать подоходный налог, если зарплата равна МРОТ

Ровно по тем же правилам, которые приведены выше. О том, чтобы не облагать подоходным налогом зарплаты, размер которых не превышают МРОТ, говорили много. Однако в нормативный акт данная инициатива так и не вылилась. Поэтому если зарплата работника равна сумме МРОТ, т.е. 13890 руб. с 01.01.2022 (Закон от 06.12.2021 N 406-ФЗ), или даже меньше, НДФЛ с нее все равно удержат.

Об исчислении НДФЛ с других выплат сотрудников (премий, отпускных, больничных и т.д.) можно прочесть в Готовом решении «Как облагаются НДФЛ заработная плата и иные выплаты работникам» после оформления бесплатного доступа.

Как высчитать НДФЛ из зарплаты нерезидента

В общем случае доходы от трудовой деятельности нерезидентов облагаются НДФЛ по ставке 30% (п. 3 ст. 224 НК РФ). То есть налог рассчитывается по формуле:

Но есть такие работники-нерезиденты, чьи трудовые доходы облагаются НДФЛ по ставке 13%. Например, работники из стран ЕАЭС, высококвалифицированные иностранные специалисты. Однако с 2021 года прогрессивная шкала по НДФЛ была введена и для них. Если налоговая база такого работника составит более 5 млн руб., то с суммы превышения он также должен будет заплатить налог по ставке 15% (п.3, 3.1 ст.224 НК РФ).

Определить налоговую ставку по НДФЛ поможет Виртуальный помощник по НДФЛ для налоговых агентов.

Аванс и зарплата: как удерживается подоходный налог

По Закону зарплата работникам должна выплачиваться 2 раза в месяц (ст. 136 ТК РФ). Аванс – это оплата труда за первую половину месяца, зарплата (остаток суммы) – за вторую половину.

По НК удержать НДФЛ из доходов работника нужно при их фактической выплате, а перечислить в бюджет – не позднее следующего рабочего дня (пп. 4, 6 ст. 226 НК РФ). При этом датой выплаты зарплаты считается последний день месяца (п. 2 ст. 223 НК РФ). С учетом сказанного как лучше удержать подоходный налог: с каждой выплаты отдельно или в конце месяца со всей суммы разом?

На первый взгляд – второй вариант удобнее. Вместе с тем, может получиться так, что всю вторую половину месяца работник, например, проболеет. Тогда все, что должен будет перечислить ему работодатель кроме уже выплаченного аванса, это оплату за 3 дня болезни (п. 1 ч. 2 ст. 3 Закона от 29.12.2006 N 255-ФЗ). И почти наверняка не сможет из этих денег удержать НДФЛ за весь месяц, денег просто не хватит.

Поэтому лучше выплатить аванс работнику за минусом подоходного налога. То есть удержать НДФЛ с аванса, но не перечислять его в бюджет. А по окончании месяца уплатить все сумму налога с учетом той части, которая была «зарезервирована» с аванса.

Серая зарплата: если НДФЛ не уплачивается

Сегодня на рынке все еще встречаются работодатели, которые выплачивают своим работникам зарплату «в конверте». Конечно, это нарушение Закона. Поэтому такую организацию (ИП) могут привлечь:

— к налоговой ответственности за неудержание (неполное удержание, неперечисление полностью или частично) подоходного налога в бюджет (п. 1 ст. 123 НК РФ);

— к административной ответственности за нарушение трудового законодательства (ч. 1 ст. 5.27 КоАП РФ);

— к уголовной ответственности, если сумма неудержанного НДФЛ достигнет крупных или особо крупных размеров (ч. 1 ст. 199 УК РФ).

Что касается работников, то для них главным минусом неудержания подоходного налога является невозможность получения вычетов по НДФЛ: детских, имущественных, социальных.

О штрафах за неисполнение обязанностей налогового агента по НДФЛ написано в Готовом решении «Какую ответственность и иные негативные последствия несет налоговый агент за неуплату и несвоевременное перечисление НДФЛ». Вы можете ознакомиться с ним, оформив бесплатный доступ.

Исчислите налог на доходы физического лица за истекший налоговый период, если имеются следующие данные по работнику Иванову Н.Н.:

заработная плата в месяц – 21 500 руб.;

в апреле выдана премия за первый квартал – 8000 руб.;

в июле получен подарок – стоимостью 3000 руб.;

в сентябре компенсированы расходы по покупке медикаментов на основании заявления и документов, подтверждающих расходы – 3800 руб.

Иванов Н.Н. имеет на иждивении двух детей школьного возраста.

Кроме того, Иванов Н.Н. получил беспроцентную ссуду в организации 15 сентября в сумме 60 000 руб., сроком на 90 дней.

Исчислите материальную выгоду и налог с материальной выгоды за 90 дней пользования ссудой.

Последнее обновление:

12 декабря 2022

Онлайн-калькулятор НДФЛ

Любой официальный доход облагается подоходным налогом. Чтобы узнать, сколько придется отдать государству с заработной платы, премиальных или отпускных, воспользуйтесь калькулятором НДФЛ от суммы на руки — новым сервисом, доступным без дополнительной регистрации.

Часто пользуетесь калькулятором?

Добавьте в избранное, чтобы не потерять!

Нажмите

Ctrl+D

Наиболее распространенными доходами граждан являются заработная плата и стипендия. В этот список надо добавить еще проценты по вкладам и дивиденды, плату за сдачу в аренду любого имущества (не только недвижимости), авторские гонорары и многое другое. Закон требует, чтобы с доходов физических лиц в бюджет перечислялся НДФЛ (налог на доходы физлиц). Его удерживают компании и ИП, которые осуществляют выплаты. Рассчитать сумму, сколько выдать на руки, поможет калькулятор подоходного налога онлайн — инструмент, который не требует ни регистрации, ни внесения платы.

Как работает калькулятор

При работе с сервисом необходимо сделать несколько шагов. Сначала выбрать налоговую ставку из предложенных. Эта величина зависит от разных причин:

- если получатель налоговый резидент, он указывает в онлайн-калькуляторе расчета НДФЛ в 2023 году ставку 13%. Если нет — 30%. Резидентство определяется продолжительностью непрерывного проживания на территории России. Если гражданин (независимо от национальности и гражданства) в течение 12 месяцев проживает в РФ 183 дня и более, то ставка для него 13%. Это правило не распространяется на военнослужащих и государственных служащих, командированных за пределы страны. Они всегда считаются налоговыми резидентами, даже если фактически выполняют работу за границей на протяжении 183 и более дней;

- 9% указывают в калькуляторе те, кто платит с доходов в виде дивидендов, процентов по облигациям;

- 15% — ставка для тех, кто получает дивиденды от российских организаций, но не является налоговым резидентом РФ;

- 35% — ставка при получении дохода от выигрышей, вкладов в банках и экономии на процентах при получении займов (при определенных условиях).

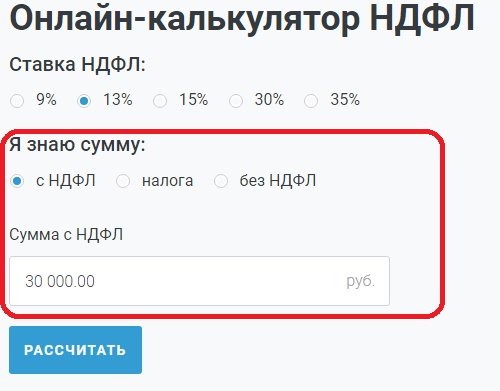

После того как выбрана ставка, в калькулятор НФДЛ с зарплаты в 2023 году надо вписать сумму, с которой удерживают сумму отчислений в бюджет. Но сначала выберите, что вписывать:

- сумму с НДФЛ;

- сумму без НДФЛ;

- только сам НДФЛ.

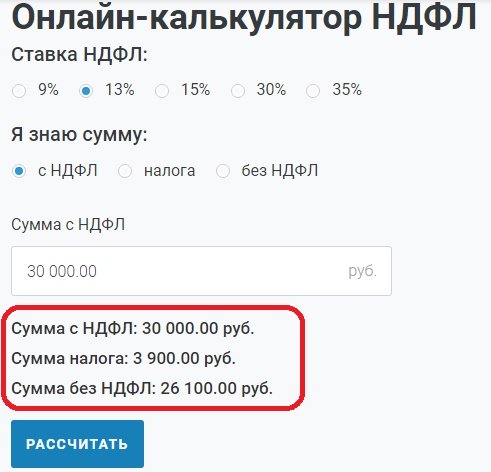

Нажимаем кнопку «Рассчитать». Этим действием вы сможете посчитать НДФЛ 13% на калькуляторе онлайн и сразу получить результат.

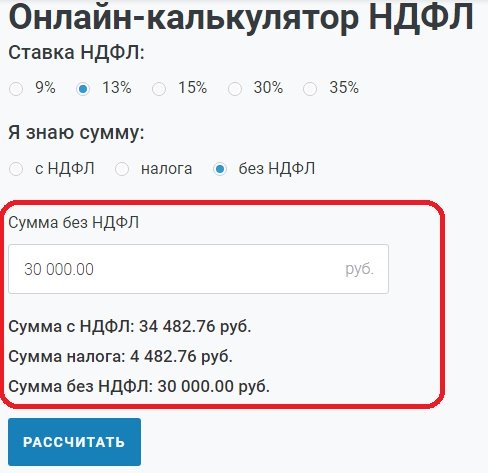

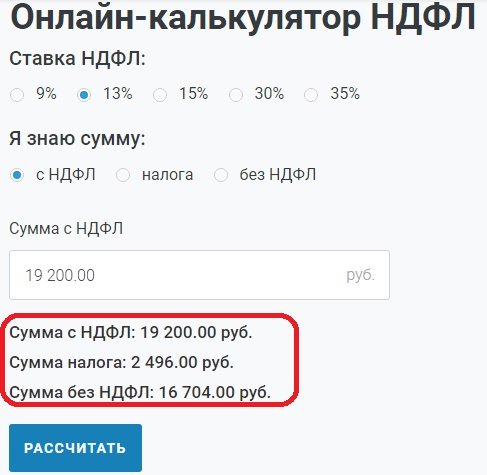

При необходимости используйте калькулятор для расчетов «в обратном порядке». Допустим, вы не знаете, какой была сумма до удержания подоходного налога, и надо узнать, сколько денег пойдет в бюджет. В таком случае в калькуляторе укажите сумму без налога. Например, работник Пэпэтэшин, налоговый резидент РФ, получил «чистыми» 30 000 рублей. Ему интересно, сколько пришлось отдать государству. Чтобы вычислить сумму НДФЛ на калькуляторе, вводим число 30 000, но указываем, что в нее не включен подоходный налог. Теперь результат расчетов такой:

Есть возможность использовать сервис, как калькулятор НДФЛ 13 процентов с вычетом на ребенка (детей), но сначала придется отнять сам вычет. Например, Пэпэтэшин — отец четверых несовершеннолетних детей. Один из них, который родился третьим, имеет справку об инвалидности. В таком случае, согласно пп. 4 п. 1 ст. 218 НК РФ, налоговый вычет составит:

- по 1400 рублей — на первого и второго ребенка;

- по 3000 рублей — на третьего и четвертого ребенка;

- и 12 000 рублей — на ребенка-инвалида (опекунам, попечителям, приемным родителям вычет дают в размере 6000).

1400 + 1400 + 3000 + 3000 + 12 000 = 20 800.

Если Пэпэтэшин получает 20 000 рублей «грязными», то налог с него в течение года удерживать не будут в принципе, поскольку его доход меньше. Если зарплата 40 000 рублей, то в калькулятор НДФЛ онлайн бесплатно надо вписать зарплату без вычета, которая составит:

40 000 – 20 800 = 19 200.

На руки Пэпэтэшин сможет получить:

16 704 + 20 800 = 37 504.

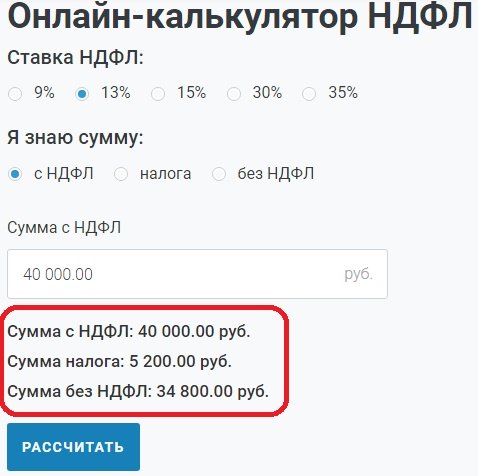

Обратите внимание, что льгота предоставляется только до тех пор, пока сумма дохода в году не превысит 350 000 рублей. Если зарплата до налога равна 20 000, то за год Пэпэтэшин получает 240 000, значит, на протяжении всего года сможет получать вычет. Если зарплата составляет 40 000 рублей, то общегодовой доход уже 480 000. В таком случае льгота действует только 8 месяцев. Если она просуществует с января по август, то уже в сентябре многодетный отец получит зарплату, рассчитанную уже без вычетов: расчет на калькуляторе показывает, что это 34 800 рублей.

Напомним, вычет на детей предоставляется работодателем после получения соответствующего заявления от работника.

Подробно об этом виде вычетов рассказано в специальном разделе про НДФЛ

Обязательно прилагаются документы о рождении, усыновлении либо получении опеки над детьми. Родители, которые воспитывают детей в одиночку, имеют возможность оформить вычет на ребенка в удвоенном размере. Но только при условии, что второго родителя фактически нет (умер, объявлен без вести пропавшим). Если родители в разводе, это не позволит получать льготу в двойном размере.