Следите за новостями Экстерна, первыми узнавайте о новых разъяснениях от экспертов и общайтесь с коллегами в соцсетях

- Телеграм

- ВКонтакте

- Одноклассники

Согласно памятке ФНС, выбор периода обязанности в уведомлении и отчетный период следует заполнять на основании данных граф 9, 10, 11 приложения 1.

При этом:

- по налогу на имущество организаций, упрощенной системе налогообложения (УСН), транспортному налогу, земельному налогу (уплата налога авансовыми платежами поквартально) в уведомлениях в поле 5 «Отчетный (налоговый) период/Номер месяца/квартала» код отчетного периода соответствует номеру квартала;

- по налогу на доходы физических лиц (далее — НДФЛ) и страховым взносам в Уведомлениях указывается в поле 5 «Отчетный (налоговый) период/Номер месяца/квартала» код отчетного периода, который соответствует порядковому номеру месяца в квартале;

- по НДФЛ, удержанному и исчисленному за период с 22.12 по 31.12, в поле 5 «Отчетный (налоговый) период/Номер месяца/квартала» код отчетного периода соответствует 34/04.

Информация по налогам в разрезе КБК, по которым в 2023 году налогоплательщики должны представлять уведомление об исчисленных суммах, указана в приложении к письму ФНС от 30.12.2022 № 8-7-02/0001@.

КБК налога: 18210101040011000110, 18210101060011000110, 18210101090011000110.

Категория плательщиков: налогоплательщики (налоговые агенты), которые представляют декларации не позднее 25 календарных дней со дня окончания соответствующего отчетного периода (те, кто представляют декларацию по налогу ежеквартально).

Срок уплаты: 28 числа месяца, следующего за отчетным периодом.

|

Срок представления декларации |

Отчетный период уведомления |

Срок сдачи |

Код отчетного периода |

|

|---|---|---|---|---|

|

Отчетный период |

Срок сдачи |

|||

|

I квартал |

25 апреля |

Январь |

Не позднее 25 февраля |

21/01 |

|

Февраль |

Не позднее 25 марта |

21/02 |

||

|

Март |

25 апреля не предоставляется |

21/03 |

||

|

Полугодие |

25 июля |

Апрель |

Не позднее 25 мая |

31/01 |

|

Май |

Не позднее 25 июня |

31/02 |

||

|

Июнь |

25 июля не предоставляется |

31/03 |

||

|

9 месяцев |

25 октября |

Июль |

Не позднее 25 августа |

33/01 |

|

Август |

Не позднее 25 сентября |

33/02 |

||

|

Сентябрь |

25 октября не предоставляется |

33/03 |

||

|

Год |

25 марта года, следующего за истекшим налоговым периодом |

Октябрь |

Не позднее 25 ноября |

34/01 |

|

Ноябрь |

Не позднее 25 декабря |

34/02 |

||

|

Декабрь |

Не позднее 25 января |

34/03 |

||

За март в апреле, за июнь в июле и за сентябрь в октябре уведомления по налогу не предоставляют, поскольку сроки подачи деклараций и уведомлений совпадают.

КБК налога: 18210101030011000110, 18210101050011000110, 18210101090011000110.

Категория плательщиков: налоговые агенты, представляющие налоговые расчеты не позднее 25 календарных дней со дня окончания соответствующего отчетного периода (ежеквартально).

Срок уплаты: 28 числа месяца, следующего за отчетным периодом.

|

Срок представления декларации |

Отчетный период уведомления |

Срок сдачи |

Код отчетного периода |

|

|---|---|---|---|---|

|

Отчетный период |

Срок сдачи |

|||

|

I квартал |

25 апреля |

Январь |

Не позднее 25 февраля |

21/01 |

|

Февраль |

Не позднее 25 марта |

21/02 |

||

|

Март |

25 апреля не предоставляется |

21/03 |

||

|

Полугодие |

25 июля |

Апрель |

Не позднее 25 мая |

31/01 |

|

Май |

Не позднее 25 июня |

31/02 |

||

|

Июнь |

25 июля не предоставляется |

31/03 |

||

|

9 месяцев |

25 октября |

Июль |

Не позднее 25 августа |

33/01 |

|

Август |

Не позднее 25 сентября |

33/02 |

||

|

Сентябрь |

25 октября не предоставляется |

33/03 |

||

|

Год |

25 марта года, следующего за истекшим налоговым периодом |

Октябрь |

Не позднее 25 ноября |

34/01 |

|

Ноябрь |

Не позднее 25 декабря |

34/02 |

||

|

Декабрь |

Не позднее 25 января |

34/03 |

||

Срок уплаты налога для агентов, исчисляющих налог в соответствии со ст. 310.1 НК РФ, наступает не позднее 28 числа месяца, следующего за месяцем исчисления налога.

За март в апреле, за июнь в июле и за сентябрь в октябре уведомления по налогу не предоставляют, поскольку сроки подачи деклараций и уведомлений совпадают.

КБК налога: 18210101070011000110.

Категория плательщиков: плательщики (налоговые агенты), представляющие декларации не позднее 25 календарных дней со дня окончания соответствующего отчетного периода (те, кто представляют декларацию по налогу ежеквартально).

Срок уплаты: 10 числа месяца, следующего за отчетным периодом.

|

Срок представления декларации |

Отчетный период уведомления |

Срок сдачи |

Код отчетного периода |

|

|---|---|---|---|---|

|

Отчетный период |

Срок сдачи |

|||

|

I квартал |

25 апреля |

Январь |

Не позднее 25 февраля |

21/01 |

|

Февраль |

Не позднее 25 марта |

21/02 |

||

|

Март |

Не позднее 25 апреля |

21/03 |

||

|

Полугодие |

25 июля |

Апрель |

Не позднее 25 мая |

31/01 |

|

Май |

Не позднее 25 июня |

31/02 |

||

|

Июнь |

Не позднее 25 июля |

31/03 |

||

|

9 месяцев |

25 октября |

Июль |

Не позднее 25 августа |

33/01 |

|

Август |

Не позднее 25 сентября |

33/02 |

||

|

Сентябрь |

Не позднее 25 октября |

33/03 |

||

|

Год |

25 марта года, следующего за истекшим налоговым периодом |

Октябрь |

Не позднее 25 ноября |

34/01 |

|

Ноябрь |

Не позднее 25 декабря |

34/02 |

||

|

Декабрь |

Не позднее 25 января |

34/03 |

||

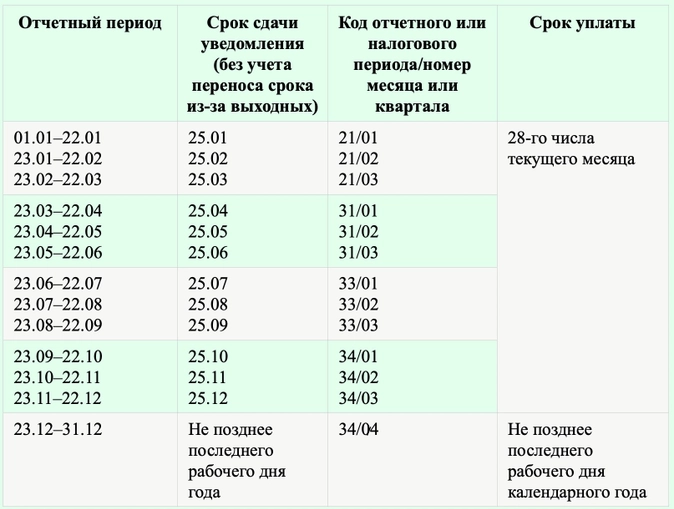

КБК налога: 18210102010011000110, 18210102020011000110, 18210102050011000110, 18210102070011000110, 18210102080011000110, 18210102090011000110, 18210102100011000110, 18210102110011000110, 18210102120011000110, 18210102130011000110, 18210102140011000110.

Категория плательщиков: налоговые агенты, ИП, адвокаты, нотариусы.

Срок уплаты: не позднее 28 числа текущего месяца. За период с 23 по 31 декабря — не позднее последнего рабочего дня в году.

|

Срок представления декларации |

Период, когда сотруднику выплатили зарплату |

Срок сдачи |

Код отчетного периода |

|

|---|---|---|---|---|

|

Отчетный период |

Срок сдачи |

|||

|

I квартал |

25 апреля |

1 января — 22 января |

Не позднее 25 января |

21/01 |

|

23 января — 22 февраля |

Не позднее 25 февраля |

21/02 |

||

|

23 февраля — 22 марта |

Не позднее 25 марта |

21/03 |

||

|

Полугодие |

25 июля |

23 марта — 22 апреля |

Не позднее 25 апреля |

31/01 |

|

23 апреля — 22 мая |

Не позднее 25 мая |

31/02 |

||

|

23 мая — 22 июня |

Не позднее 25 июня |

31/03 |

||

|

9 месяцев |

25 октября |

23 июня — 22 июля |

Не позднее 25 июля |

33/01 |

|

23 июля — 22 августа |

Не позднее 25 августа |

33/02 |

||

|

23 августа — 22 сентября |

Не позднее 25 сентября |

33/03 |

||

|

Год |

25 февраля года, следующего за истекшим налоговым периодом |

23 сентября — 22 октября |

Не позднее 25 октября |

34/01 |

|

23 октября — 22 ноября |

Не позднее 25 ноября |

34/02 |

||

|

23 ноября — 22 декабря |

Не позднее 25 декабря |

34/03 |

||

|

23 декабря — 31 декабря |

Не позднее последнего рабочего дня года |

34/04 |

Если зарплату выплатили 21.01.2023, то есть это период с 01.01.2023 по 22.01.2023, то подать уведомление надо до 25.01 и указать период 21/01, если зарплата выплачена 25.01.2023, то срок сдачи уведомления — 25.02 и указать в нем нужно период 21/02.

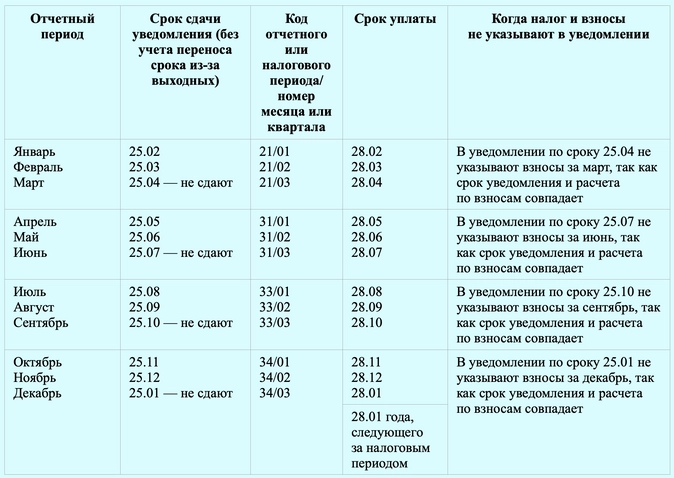

КБК: 18210201000011000160, 18210204010011010160, 18210204010011020160, 18210204020011010160, 18210204020011020160, 18210208000061000160, 18210209000061000160, 18210210000011000160, 18210211000011000160.

Категория плательщиков: плательщики, производящие выплаты и иные вознаграждения физлицам.

Срок уплаты: не позднее 28 числа месяца, следующего за отчетным.

|

Срок представления декларации |

Отчетный период уведомления |

Срок сдачи |

Код отчетного периода |

|

|---|---|---|---|---|

|

Отчетный период |

Срок сдачи | |||

|

I квартал |

25 апреля |

Январь |

Не позднее 25 февраля |

21/01 |

|

Февраль |

Не позднее 25 марта |

21/02 |

||

|

Март |

25 апреля не предоставляется |

21/03 |

||

|

Полугодие |

25 июля |

Апрель |

Не позднее 25 мая |

31/01 |

|

Май |

Не позднее 25 июня |

31/02 |

||

|

Июнь |

25 июля не предоставляется |

31/03 |

||

|

9 месяцев |

25 октября |

Июль |

Не позднее 25 августа |

33/01 |

|

Август |

Не позднее 25 сентября |

33/02 |

||

|

Сентябрь |

25 октября не предоставляется |

33/03 |

||

|

Год |

25 января года, следующего за истекшим налоговым периодом |

Октябрь |

Не позднее 25 ноября |

34/01 |

|

Ноябрь |

Не позднее 25 декабря |

34/02 |

||

|

Декабрь |

25 января не предоставляется |

34/03 |

||

За март в апреле, за июнь в июле и за сентябрь в октябре, за декабрь в январе уведомления не предоставляют, так как сроки подачи расчета и уведомлений совпадают.

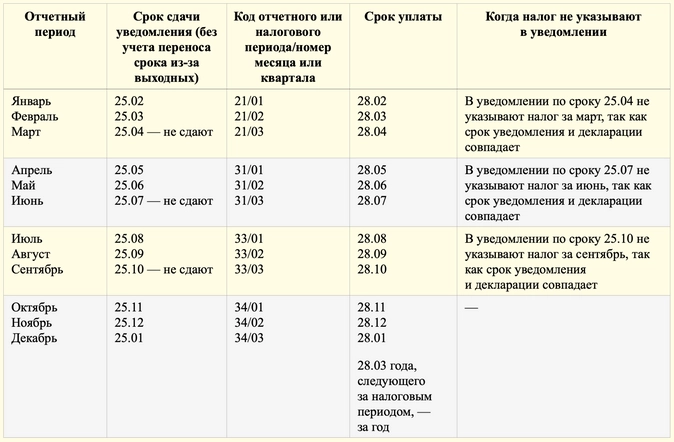

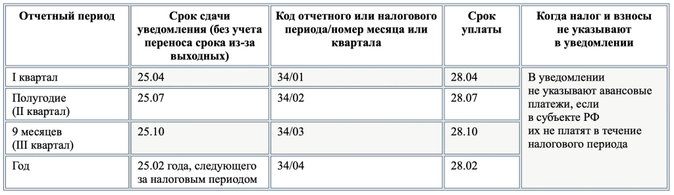

КБК налога: 18210602010021000110, 18210602020021000110.

Категория плательщиков: юрлица-владельцы недвижимости, облагаемой налогом.

Срок уплаты: 28 числа месяца, следующего за отчетным периодом.

|

Срок представления декларации |

Отчетный период для уведомления |

Срок сдачи |

Код отчетного периода |

|

|---|---|---|---|---|

|

Отчетный период |

Срок сдачи |

|||

|

I квартал |

I квартал |

25 апреля |

34/01 |

|

|

Полугодие (II квартал) |

Полугодие (II квартал) |

25 июля |

34/02 |

|

|

9 месяцев (III квартал) |

9 месяцев (III квартал) |

25 октября |

34/03 |

|

|

Год |

25 марта года, следующего за истекшим налоговым периодом |

Год |

25 февраля года, следующего за истекшим налоговым периодом |

34/04 |

Уведомление не предоставляют, когда законодательный (представительный) орган субъекта РФ в соответствии с п. 6 ст. 382 НК РФ предусмотрел для отдельных категорий налогоплательщиков право не исчислять и не уплачивать авансовые платежи по налогу в течение налогового периода.

КБК налога: 18210604011021000110.

Категория плательщиков: юрлица.

Срок уплаты: 28 числа месяца, следующего за отчетным периодом.

|

Срок представления декларации |

Отчетный период для уведомления |

Срок сдачи |

Код отчетного периода |

|---|---|---|---|

|

Отчетный период |

Срок сдачи |

||

|

Не предоставляется |

I квартал |

25 апреля |

34/01 |

|

II квартал |

25 июля |

34/02 |

|

|

III квартал |

25 октября |

34/03 |

|

|

Год |

25 февраля года, следующего за истекшим налоговым периодом |

34/04 |

|

Уведомление не предоставляют, когда законодательный (представительный) орган субъекта РФ в соответствии с п. 6 ст. 362 НК РФ предусмотрел для отдельных категорий налогоплательщиков право не исчислять и не уплачивать авансовые платежи по налогу в течение налогового периода.

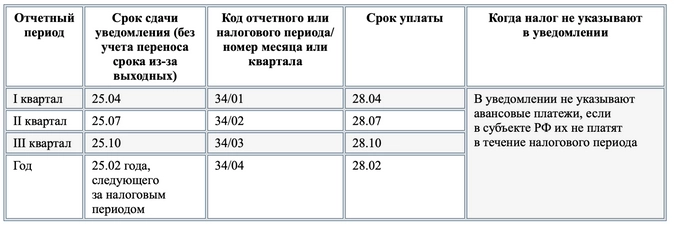

КБК налога: 18210606031031000110, 18210606032041000110, 18210606032111000110, 18210606032121000110, 18210606032141000110, 18210606033051000110, 18210606033101000110, 18210606033131000110.

Категория плательщиков: юрлица.

Срок уплаты: 28 числа месяца, следующего за отчетным периодом.

|

Срок представления декларации |

Отчетный период для уведомления |

Срок сдачи |

Код отчетного периода |

|---|---|---|---|

|

Отчетный период |

Срок сдачи |

||

|

Не предоставляется |

I квартал |

25 апреля |

34/01 |

|

II квартал |

25 июля |

34/02 |

|

|

III квартал |

25 октября |

34/03 |

|

|

Год |

25 февраля года, следующего за истекшим налоговым периодом |

34/04 |

|

Уведомление не предоставляют, когда нормативным правовым актом представительного органа муниципального образования (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя, нормативным правовым актом представительного органа федеральной территории «Сириус») в соответствии с п. 2 ст. 397 НК РФ предусмотрено, что налогоплательщики-организации в течение налогового периода не уплачивают авансовые платежи по налогу.

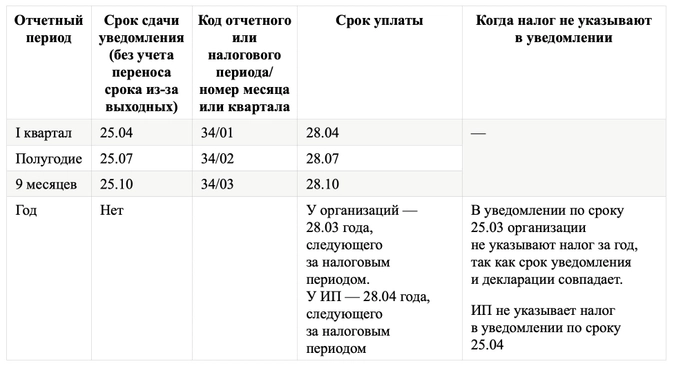

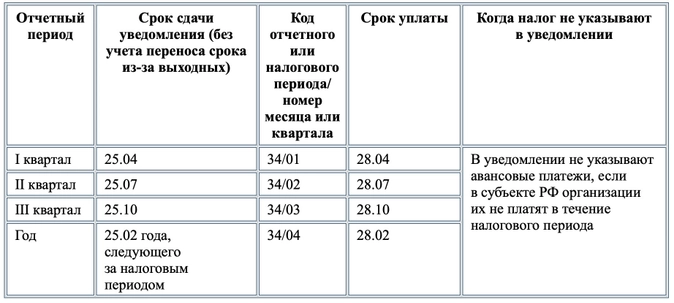

КБК налога: 18210501011011000110, 18210501021011000110.

Категория плательщиков: юрлица и индивидуальные предприниматели.

Срок уплаты: авансовые платежи перечисляются не позднее 28 числа месяца, следующего за отчетным периодом. Годовой налог организации уплачивают до 28 марта, ИП — до 28 апреля.

|

Срок представления декларации |

Отчетный период для уведомления |

Срок сдачи |

Код отчетного периода |

|

|---|---|---|---|---|

|

Отчетный период |

Срок сдачи |

|||

|

Год |

Юрлица: 25 марта года, следующего за истекшим налоговым периодом Физлица: 25 апреля года, следующего за истекшим налоговым периодом |

I квартал |

25 апреля |

34/01 |

|

Полугодие |

25 июля |

34/02 |

||

|

9 месяцев |

25 октября |

34/03 |

||

|

Год |

Не представляется |

|||

Срок представления уведомления за IV квартал (год) совпадает со сроком представления годовой декларации, поэтому уведомление по сроку 25 марта (25 апреля) не представляется.

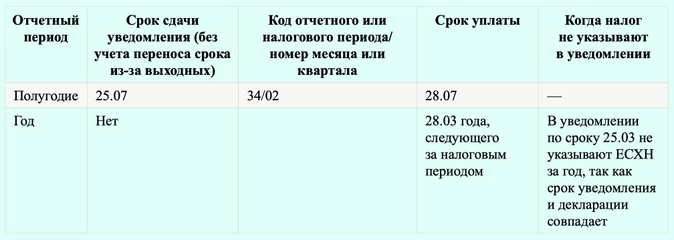

КБК налога: 18210503010011000110.

Категория плательщиков: юрлица и физлица.

Срок уплаты: авансовый платеж за полугодие — не позднее 28 июля, годовой налог — не позднее 28 марта следующего года.

|

Срок представления декларации |

Отчетный период уведомления |

Срок сдачи |

Код отчетного периода |

|---|---|---|---|

|

Отчетный период |

Срок сдачи |

||

|

Год |

25 марта года, следующего за истекшим налоговым периодом |

I квартал |

Не представляется |

|

Полугодие |

25 июля |

34/02 |

|

|

9 месяцев |

Не представляется |

||

|

Год |

Не представляется |

||

Напомним, что с 2023 года уведомление об исчисленных суммах представляют по налогам и страховым взносам, срок подачи декларации или расчета по которым позже, чем срок уплаты налогов, авансовых платежей по налогам, сборов, страховых взносов.

Как подать в ФНС уведомление об исчисленных суммах через Экстерн, рассказали в новости.

Какие коды отчетных периодов по ЕНП указывать в уведомлениях по ЕНП в 2023 году? В ФНС обобщили все данные по ЕНП в одном файле Excel. Однако пользоваться справочником в таком виде не очень удобно. Мы собрали официальные разъяснения в более удобный вид и предлагаем вам коды в единой таблице по различным налогам и взносам.

Какие налоги и взносы попадают в уведомление

С 2023 года по налогам и взносам, по которым дата уплаты раньше, чем дата сдачи отчетности по нему, нужно подать уведомление в ИФНС.

Срок подачи уведомления об исчисленных налогах и взносах в ИФНС – 25 число месяца, в котором установлен срок уплаты.

Уведомление представляется по тем налогам и взносам, по которым по сроку уплаты еще не подается налоговая отчетность (п. 9 ст. 58 НК).

Это ежемесячные платежи по НДФЛ и страховым взносам, авансовые платежи по налогу на имущество, транспортному и земельному налогам, по ЕСХН и налогу по УСН. По НДС и налогу на прибыль налогоплательщики такие уведомления не сдают.

Если запутались в новым правилах, в особенности ЕНП и ЕНС — приходите на курс повышения квалификации. Вместе с экспертами по налоговому учету объясняем, как платить налоги и работать без штрафов.

Посмотрите, как заполнять платежку по ЕНП в бесплатном уроке.

Общий подход к заполнению кодов

Форма уведомления, а также электронный формат и порядок заполнения утверждены приказом ФНС от 02.11.22 № ЕД-7-8/1047@.

Бланк состоит из титульного листа и раздела «Данные». В этом разделе, в частности, требуется указать такой реквизит как «Отчетный (налоговый) период (код)/Номер месяца (квартала)».

Коды налогового периода принимают значения:

-

21 – первый квартал;

-

31 – полугодие;

-

33 – девять месяцев;

-

34 – год.

Также по ежемесячным авансовым платежам при заполнении кодов «21», «31», «33», «34» указывается порядковый номер квартального месяца – 01, 02, 03, 04.

По ежеквартальным авансовым платежам при заполнении кода «34» указывается порядковый номер квартала – 01, 02, 03, 04″.

Далее предлагаем посмотреть в таблицах коды налоговых периодов по различным налогам и взносам.

Курс повышения квалификации «Все про НДС: от нуля до сложных моментов»

На практических примерах научим вас работать с НДС в любых ситуациях: разберем новые правила 2023 года по НДС, заполнение деклараций, применение льгот и обоснование вычетов.

Официальное удостоверение на 120 ак. часов в ФИС ФРДО Рособрнадзора.

Посмотреть программу

Коды по НДФЛ

Коды по страховым взносам

Налог на прибыль

Данная таблица касается только ставок налога на прибыль, отличным от ставки 20 процентов.

Коды налога при УСН

Коды при ЕСХН

Коды налога на имущество организаций

Коды транспортного налога

Коды земельного налога

Сроки представления уведомления об исчисленных суммах налогов

Информация по налогам в разрезе КБК, по которым в 2023 году налогоплательщики должны представлять уведомление об исчисленных суммах, указана в приложении к письму ФНС от 30.12.2022 № 8-7-02/0001@.

Налог на прибыль, исчисляемый организацией по ставкам, отличным от ставки, указанной в п. 1 ст. 284 НК РФ (20%)

Категория плательщиков: налогоплательщики (налоговые агенты), которые представляют декларации не позднее 25 календарных дней со дня окончания соответствующего отчетного периода (те, кто представляют декларацию по налогу ежеквартально).

Срок уплаты: 28 числа месяца, следующего за отчетным периодом.

|

Срок представления декларации |

Отчетный период уведомления |

Срок сдачи |

Код отчетного периода |

|

|

Отчетный период |

Срок сдачи |

|||

|

I квартал |

25 апреля |

Январь |

Не позднее 25 февраля |

21/01 |

|

Февраль |

Не позднее 25 марта |

21/02 |

||

|

Март |

25 апреля не предоставляется |

21/03 |

||

|

Полугодие |

25 июля |

Апрель |

Не позднее 25 мая |

31/01 |

|

Май |

Не позднее 25 июня |

31/02 |

||

|

Июнь |

25 июля не предоставляется |

31/03 |

||

|

9 месяцев |

25 октября |

Июль |

Не позднее 25 августа |

33/01 |

|

Август |

Не позднее 25 сентября |

33/02 |

||

|

Сентябрь |

25 октября не предоставляется |

33/03 |

||

|

Год |

25 марта года, следующего за истекшим налоговым периодом |

Октябрь |

Не позднее 25 ноября |

34/01 |

|

Ноябрь |

Не позднее 25 декабря |

34/02 |

||

|

Декабрь |

Не позднее 25 января |

34/03 |

За март в апреле, за июнь в июле и за сентябрь в октябре уведомления по налогу не предоставляют, поскольку сроки подачи деклараций и уведомлений совпадают.

Налог с доходов, полученных иностранной организацией

Категория плательщиков: налоговые агенты, представляющие налоговые расчеты не позднее 25 календарных дней со дня окончания соответствующего отчетного периода (ежеквартально).

Срок уплаты: 28 числа месяца, следующего за отчетным периодом.

|

Срок представления декларации |

Отчетный период уведомления |

Срок сдачи |

Код отчетного периода |

|

|

Отчетный период |

Срок сдачи |

|||

|

I квартал |

25 апреля |

Январь |

Не позднее 25 февраля |

21/01 |

|

Февраль |

Не позднее 25 марта |

21/02 |

||

|

Март |

25 апреля не предоставляется |

21/03 |

||

|

Полугодие |

25 июля |

Апрель |

Не позднее 25 мая |

31/01 |

|

Май |

Не позднее 25 июня |

31/02 |

||

|

Июнь |

25 июля не предоставляется |

31/03 |

||

|

9 месяцев |

25 октября |

Июль |

Не позднее 25 августа |

33/01 |

|

Август |

Не позднее 25 сентября |

33/02 |

||

|

Сентябрь |

25 октября не предоставляется |

33/03 |

||

|

Год |

25 марта года, следующего за истекшим налоговым периодом |

Октябрь |

Не позднее 25 ноября |

34/01 |

|

Ноябрь |

Не позднее 25 декабря |

34/02 |

||

|

Декабрь |

Не позднее 25 января |

34/03 |

Срок уплаты налога для агентов, исчисляющих налог в соответствии со ст. 310.1 НК РФ, наступает не позднее 28 числа месяца, следующего за месяцем исчисления налога.

За март в апреле, за июнь в июле и за сентябрь в октябре уведомления по налогу не предоставляют, поскольку сроки подачи деклараций и уведомлений совпадают.

Налог на прибыль

Категория плательщиков: плательщики (налоговые агенты), представляющие декларации не позднее 25 календарных дней со дня окончания соответствующего отчетного периода (те, кто представляют декларацию по налогу ежеквартально).

Срок уплаты: 10 числа месяца, следующего за отчетным периодом.

|

Срок представления декларации |

Отчетный период уведомления |

Срок сдачи |

Код отчетного периода |

|

|

Отчетный период |

Срок сдачи |

|||

|

I квартал |

25 апреля |

Январь |

Не позднее 25 февраля |

21/01 |

|

Февраль |

Не позднее 25 марта |

21/02 |

||

|

Март |

Не позднее 25 апреля |

21/03 |

||

|

Полугодие |

25 июля |

Апрель |

Не позднее 25 мая |

31/01 |

|

Май |

Не позднее 25 июня |

31/02 |

||

|

Июнь |

Не позднее 25 июля |

31/03 |

||

|

9 месяцев |

25 октября |

Июль |

Не позднее 25 августа |

33/01 |

|

Август |

Не позднее 25 сентября |

33/02 |

||

|

Сентябрь |

Не позднее 25 октября |

33/03 |

||

|

Год |

25 марта года, следующего за истекшим налоговым периодом |

Октябрь |

Не позднее 25 ноября |

34/01 |

|

Ноябрь |

Не позднее 25 декабря |

34/02 |

||

|

Декабрь |

Не позднее 25 января |

34/03 |

НДФЛ

Категория плательщиков: налоговые агенты, ИП, адвокаты, нотариусы.

Срок уплаты: не позднее 28 числа текущего месяца. За период с 23 по 31 декабря — не позднее последнего рабочего дня в году.

|

Срок представления декларации |

Период, когда сотруднику выплатили зарплату |

Срок сдачи |

Код отчетного периода |

|

|

Отчетный период |

Срок сдачи |

|||

|

I квартал |

25 апреля |

1 января — 22 января |

Не позднее 25 января |

21/01 |

|

23 января — 22 февраля |

Не позднее 25 февраля |

21/02 |

||

|

23 февраля — 22 марта |

Не позднее 25 марта |

21/03 |

||

|

Полугодие |

25 июля |

23 марта — 22 апреля |

Не позднее 25 апреля |

31/01 |

|

23 апреля — 22 мая |

Не позднее 25 мая |

31/02 |

||

|

23 мая — 22 июня |

Не позднее 25 июня |

31/03 |

||

|

9 месяцев |

25 октября |

23 июня — 22 июля |

Не позднее 25 июля |

33/01 |

|

23 июля — 22 августа |

Не позднее 25 августа |

33/02 |

||

|

23 августа — 22 сентября |

Не позднее 25 сентября |

33/03 |

||

|

Год |

25 февраля года, следующего за истекшим налоговым периодом |

23 сентября — 22 октября |

Не позднее 25 октября |

34/01 |

|

23 октября — 22 ноября |

Не позднее 25 ноября |

34/02 |

||

|

23 ноября — 22 декабря |

Не позднее 25 декабря |

34/03 |

||

|

23 декабря — 31 декабря |

Не позднее последнего рабочего дня года |

34/04 |

Если зарплату выплатили 21.01.2023, то есть это период с 01.01.2023 по 22.01.2023, то подать уведомление надо до 25.01 и указать период 21/01, если зарплата выплачена 25.01.2023, то срок сдачи уведомления — 25.02 и указать в нем нужно период 21/02.

Страховые взносы, кроме взносов на травматизм

Категория плательщиков: плательщики, производящие выплаты и иные вознаграждения физлицам.

Срок уплаты: не позднее 28 числа месяца, следующего за отчетным.

|

Срок представления декларации |

Отчетный период уведомления |

Срок сдачи |

Код отчетного периода |

|

|

Отчетный период |

Срок сдачи |

|||

|

I квартал |

25 апреля |

Январь |

Не позднее 25 февраля |

21/01 |

|

Февраль |

Не позднее 25 марта |

21/02 |

||

|

Март |

25 апреля не предоставляется |

21/03 |

||

|

Полугодие |

25 июля |

Апрель |

Не позднее 25 мая |

31/01 |

|

Май |

Не позднее 25 июня |

31/02 |

||

|

Июнь |

25 июля не предоставляется |

31/03 |

||

|

9 месяцев |

25 октября |

Июль |

Не позднее 25 августа |

33/01 |

|

Август |

Не позднее 25 сентября |

33/02 |

||

|

Сентябрь |

25 октября не предоставляется |

33/03 |

||

|

Год |

25 января года, следующего за истекшим налоговым периодом |

Октябрь |

Не позднее 25 ноября |

34/01 |

|

Ноябрь |

Не позднее 25 декабря |

34/02 |

||

|

Декабрь |

25 января не предоставляется |

34/03 |

За март в апреле, за июнь в июле и за сентябрь в октябре, за декабрь в январе уведомления не предоставляют, так как сроки подачи расчета и уведомлений совпадают.

Налог на имущество организаций

Категория плательщиков: юрлица-владельцы недвижимости, облагаемой налогом.

Срок уплаты: 28 числа месяца, следующего за отчетным периодом.

|

Срок представления декларации |

Отчетный период для уведомления |

Срок сдачи |

Код отчетного периода |

|

|

Отчетный период |

Срок сдачи |

|||

|

I квартал |

|

I квартал |

25 апреля |

34/01 |

|

Полугодие (II квартал) |

|

Полугодие (II квартал) |

25 июля |

34/02 |

|

9 месяцев (III квартал) |

|

9 месяцев (III квартал) |

25 октября |

34/03 |

|

Год |

25 марта года, следующего за истекшим налоговым периодом |

Год |

25 февраля года, следующего за истекшим налоговым периодом |

34/04 |

Уведомление не предоставляют, когда законодательный (представительный) орган субъекта РФ в соответствии с п. 6 ст. 382 НК РФ предусмотрел для отдельных категорий налогоплательщиков право не исчислять и не уплачивать авансовые платежи по налогу в течение налогового периода.

Транспортный налог

Категория плательщиков: юрлица.

Срок уплаты: 28 числа месяца, следующего за отчетным периодом.

|

Срок представления декларации |

Отчетный период для уведомления |

Срок сдачи |

Код отчетного периода |

|

Отчетный период |

Срок сдачи |

||

|

Не предоставляется |

I квартал |

25 апреля |

34/01 |

|

II квартал |

25 июля |

34/02 |

|

|

III квартал |

25 октября |

34/03 |

|

|

Год |

25 февраля года, следующего за истекшим налоговым периодом |

34/04 |

|

Уведомление не предоставляют, когда законодательный (представительный) орган субъекта РФ в соответствии с п. 6 ст. 362 НК РФ предусмотрел для отдельных категорий налогоплательщиков право не исчислять и не уплачивать авансовые платежи по налогу в течение налогового периода.

Земельный налог

Категория плательщиков: юрлица.

Срок уплаты: 28 числа месяца, следующего за отчетным периодом.

|

Срок представления декларации |

Отчетный период для уведомления |

Срок сдачи |

Код отчетного периода |

|

Отчетный период |

Срок сдачи |

||

|

Не предоставляется |

I квартал |

25 апреля |

34/01 |

|

II квартал |

25 июля |

34/02 |

|

|

III квартал |

25 октября |

34/03 |

|

|

Год |

25 февраля года, следующего за истекшим налоговым периодом |

34/04 |

|

Уведомление не предоставляют, когда нормативным правовым актом представительного органа муниципального образования (законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя, нормативным правовым актом представительного органа федеральной территории «Сириус») в соответствии с п. 2 ст. 397 НК РФ предусмотрено, что налогоплательщики-организации в течение налогового периода не уплачивают авансовые платежи по налогу.

УСН

Категория плательщиков: юрлица и индивидуальные предприниматели.

Срок уплаты: авансовые платежи перечисляются не позднее 28 числа месяца, следующего за отчетным периодом. Годовой налог организации уплачивают до 28 марта, ИП — до 28 апреля.

|

Срок представления декларации |

Отчетный период для уведомления |

Срок сдачи |

Код отчетного периода |

|

|

Отчетный период |

Срок сдачи |

|||

|

Год |

Юрлица: 25 марта года, следующего за истекшим налоговым периодом Физлица: 25 апреля года, следующего за истекшим налоговым периодом |

I квартал |

25 апреля |

34/01 |

|

Полугодие |

25 июля |

34/02 |

||

|

9 месяцев |

25 октября |

34/03 |

||

|

Год |

Не представляется |

|||

Срок представления уведомления за IV квартал (год) совпадает со сроком представления годовой декларации, поэтому уведомление по сроку 25 марта (25 апреля) не представляется.

ЕСХН

Категория плательщиков: юрлица и физлица.

Срок уплаты: авансовый платеж за полугодие — не позднее 28 июля, годовой налог — не позднее 28 марта следующего года.

|

Срок представления декларации |

Отчетный период уведомления |

Срок сдачи |

Код отчетного периода |

|

Отчетный период |

Срок сдачи |

||

|

Год |

25 марта года, следующего за истекшим налоговым периодом |

I квартал |

Не представляется |

|

Полугодие |

25 июля |

34/02 |

|

|

9 месяцев |

Не представляется |

||

|

Год |

Не представляется |

Напомним, что с 2023 года уведомление об исчисленных суммах представляют по налогам и страховым взносам, срок подачи декларации или расчета по которым позже, чем срок уплаты налогов, авансовых платежей по налогам, сборов, страховых взносов.

Обратите внимание:

- по налогу на имущество организаций, упрощенной системе налогообложения (УСН), транспортному налогу, земельному налогу (уплата налога авансовыми платежами поквартально) в уведомлениях в поле 5 «Отчетный (налоговый) период/Номер месяца/квартала» код отчетного периода соответствует номеру квартала;

- по налогу на доходы физических лиц (далее — НДФЛ) и страховым взносам в Уведомлениях указывается в поле 5 «Отчетный (налоговый) период/Номер месяца/квартала» код отчетного периода, который соответствует порядковому номеру месяца в квартале;

- по НДФЛ, удержанному и исчисленному за период с 22.12 по 31.12, в поле 5 «Отчетный (налоговый) период/Номер месяца/квартала» код отчетного периода соответствует 34/04.

В программах 1С уведомление об исчисленных суммах налогов формируются в конфигурациях бухучета в разделе 1С-Отчетность – Уведомления:

При подключенном сервисе 1С-Отчетность уведомление можно сразу отправить в ИФНС по кнопке Отправить:

ОБРАТИТЕ ВНИМАНИЕ!

Рекомендуем заказать подключение сервиса «1С:Отчетность» прямо сейчас!

Хотите сделать заказ? Оставьте

заявку

Мы в социальных сетях! Подписывайтесь!

Содержание страницы

- Порядок заполнения Уведомления с 01.01.2023

- Порядок представления распоряжения на перевод денежных средств (Уведомление в виде распоряжения)

- Порядок резервирования переплаты 2022

- Способ исправления ошибки в Уведомлении

- В соответствии с пунктом 9 статьи 58 Налогового кодекса Российской Федерации (далее — Кодекс) с 01.01.2023 плательщики должны представлять в налоговые органы уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых

взносов плательщика (далее — Уведомление). - Уведомление предоставляется:

- по форме, утверждённой приказом ФНС России от 02.11.2022 № ЕД -7-8-/1047@ «Об утверждении формы, порядка заполнения и формата предоставления уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов

в электронной форме» (далее — Приказ); - в течение 2023 года в виде распоряжения на перевод денежных средств, форма которого установлена Положениями Центрального Банка Российской Федерации от 29.06.2021 № 762 П «О правилах осуществления перевода денежных средств», в уплату платежей

в бюджетную систему Российской Федерации, заполненного по правилам приказа Министерства финансов Российской Федерации «О внесении изменений в приказ Министерства финансов Российской Федерации от 12 ноября 2013 г. № 107н» (далее — Приказ

№ 107н).

- по форме, утверждённой приказом ФНС России от 02.11.2022 № ЕД -7-8-/1047@ «Об утверждении формы, порядка заполнения и формата предоставления уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов

- Уведомления направляются в налоговый орган по месту постановки на учет плательщика, крупнейшего налогоплательщика по телекоммуникационным каналам связи (далее — ТКС), через личный кабинет (далее — ЛК) налогоплательщика, а также на бумаге.

Бумажные Уведомления предоставляют плательщики, которые предоставляют бумажные декларации/расчеты, а именно налогоплательщики (налоговые агенты), уплачивающие страховые взносы и НДФЛ, численность работников у которых не превышает 10 человек.

Если у плательщика подключен ЛК налогоплательщика, то рекомендуется представлять Уведомление в электронном виде через ЛК налогоплательщика.

- Если плательщик представляет документы в налоговый орган по доверенности, то на дату направления уведомления она должна быть зарегистрирована в налоговом органе.

- Ответственность за несвоевременное представление /не представление Уведомления в налоговый орган предусмотрена в виде штрафа в размере 200 руб. в соответствии с пунктом 1 статьи 126 Кодекса.

- Уведомление предоставляют только плательщики, имеющие актуальную постановку на учет. В случае снятия с учета направлять Уведомление не требуется (например, после реорганизации плательщика Уведомление предоставляет правопреемник).

Порядок заполнения Уведомления с 01.01.2023

- Порядок заполнения Уведомления закреплен Приказом.

- Уведомление предоставляется по налогам, страховым взносам, срок предоставления декларации/расчета по которым позже, чем срок уплаты налогов, авансовых платежей по налогам, сборов, страховых взносов (приложение 1 «Сроки представления уведомления об

исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов» к настоящей Памятке). - Уведомление содержит данные по плательщику в целом, а именно:

- по всем обособленным подразделениям (филиалам) плательщика в разрезе КПП;

- КБК обязанностей по налогам, страховым взносам, подлежащих уплате;

- код территории муниципального образования бюджетополучателя (ОКТМО);

- сумму обязательства;

- отчетный (налоговый) период;

- месяц (квартал);

- отчетный год.

- Выбор периода (срока уплаты) обязанности в Уведомлении и отчетный (налоговый) период заполняется на основании данных граф 9, 10, 11 приложения 1 к настоящей Памятке.

При этом:

- по налогу на имущество организаций, упрощённой системе налогообложения (УСН), транспортному налогу, земельному налогу (уплата налога авансовыми платежами поквартально) в уведомлениях в поле 5 «Отчетный (налоговый) период/Номер месяца/квартала»

код отчетного периода соответствует номеру квартала; - по налогу на доходы физических лиц (далее – НДФЛ) и страховым взносам в Уведомлениях указывается в поле 5 «Отчетный (налоговый) период/Номер месяца/квартала» код отчетного периода, который соответствует порядковому номеру месяца в квартале;

- по НДФЛ, удержанному и исчисленному за период с 22.12 по 31.12, в поле 5 «Отчетный (налоговый) период/Номер месяца/квартала» код отчетного периода соответствует 34/04.

- по налогу на имущество организаций, упрощённой системе налогообложения (УСН), транспортному налогу, земельному налогу (уплата налога авансовыми платежами поквартально) в уведомлениях в поле 5 «Отчетный (налоговый) период/Номер месяца/квартала»

- По НДФЛ, исчисленному и удержанному за декабрь 2022 года, Уведомление предоставляется не позднее 09.01.2023, в поле «Код отчетный (налоговый) период / Номер месяца (квартала)» – 34/04, «Отчетный год» — 2022.

- Если срок представления Уведомления совпадает со сроком представления декларации/расчёта, то Уведомление представлять не требуется.

Например, срок представления Уведомления по страховым взносам за декабрь 2022 – 25.01.2023, срок представления расчета по страховым взносам за 4 квартал 2022 – 25.01.2023.

Таким образом, плательщик представляет расчет за 4 квартал 2022, а Уведомление за декабрь (третий месяц 4 квартала 2022) предоставлять не нужно.

- Особенность формирования и обработки Уведомления по налогу на имущество организации.

В Уведомлении плательщиком указывается общая сумма налога на имущество организации, подлежащая уплате в бюджет за отчетный период. Суммы, которые указываются в декларации, и суммы, исчисленные налоговым органом, в Уведомлении не разделяются.

При представлении декларации за истекший налоговый период в информационных ресурсах налоговых органов будет произведена корректировка сумм по Уведомлению на суммы представленного документа. Скорректированные суммы останутся на обязательстве до

момента проведения расчета налоговым органом.

Порядок представления распоряжения на перевод денежных средств (Уведомление в виде распоряжения)

- В течение 2023 года Уведомление может представляться плательщиком в виде распоряжения на перевод денежных средств в уплату платежей в бюджетную систему Российской Федерации (далее – Уведомление в виде распоряжения).

- При представлении Уведомления в виде распоряжения необходимо учитывать следующее:

- на основании Уведомления в виде распоряжения налоговый орган формирует обязанность плательщика (начисление);

- для однозначного понимания обязанности необходимо заполнить все реквизиты распоряжения на перевод денежных средств в соответствии с правилами Приказа № 107 н, в том числе налоговый период;

- в поле «КПП» указывается КПП плательщика, чья обязанность исполняется (как в декларации/расчете);

- если плательщиком после представления Уведомления в виде распоряжения выявлена ошибка, необходимо направить Уведомление по форме, установленной Приказом для уточнения (исправления) обязательств.

- При представлении Уведомления в виде распоряжения:

- по ежемесячным авансовым платежам по налогу (НДФЛ, страховые взносы) в реквизите «107» – «значение показателя налогового периода» указывается, например, МС.01.2023, где 01 — это январь;

- по квартальным авансовым платежам по налогу (УСН, имущественные налоги юридических лиц) в реквизите «107» – «значение показателя налогового периода» указывается, например, КВ.01.2023, где 01- это первый квартал;

- по НДФЛ, исчисленному и удержанному за период с 22.12.2023 по 31.12.2023, в реквизите «107» – «значение показателя налогового периода» указывается «ГД» — годовые платежи. Так, за период 22.12.2023 — 31.12.2023 — «ГД.00.2023».

- Если при обработке Уведомления в виде распоряжения установлено неоднозначное определение отчетного (налогового) периода, указан КБК, по которому не предоставляется Уведомление, начисление не формируется.

Порядок резервирования переплаты 2022

- Налоговый орган по налогам с авансовой системой уплаты налоговых платежей увеличивает совокупную обязанность на сумму переплаты на 01.01.2023 – проводит начисления на сумму переплаты.

Вся переплата плательщика, имеющаяся на 31.12.2022, за исключением переплаты свыше трех лет, включается в совокупную обязанность плательщика и остается на конкретных КБК.

- Если плательщик в срок, установленный законодательством о налогах и сборах, не представит декларацию/расчет, то по истечении 10 рабочих дней обязанность сторнируется, а сумма зарезервированной переплаты поднимется на единый налоговый платеж.

- До наступления срока предоставления плательщиком декларации/расчета по соответствующему налогу сумма авансовых платежей подлежит обратной корректировке (если сумму обязанности по налогу необходимо уменьшить или увеличить за 2022 год).

- для увеличения или уменьшения суммы обязанности следует представить Уведомление, в котором плательщик указывает обязанность по налогу одной общей суммой за весь отчетный период 2022.

В поле «Код отчетный (налоговый) период» /Номер месяца (квартала)» указывается код 34/03, в поле «отчетный год» — 2022.

При представлении плательщиком Уведомления за 2022 в отдельной карточке начислений и обязанностей (далее — ОКНО) по соответствующему налогу отразится актуальная сумма начислений.

- Уведомления в виде распоряжения представляются только в случае увеличения суммы обязанности по налогу за 2022 год и данная сумма отражается в ОКНО отдельной строкой начисления, а значение налогового периода в документе указывается «ГД.00.2022».

Корректировка суммы обязанности возможна двумя способами:

Способ исправления ошибки в Уведомлении

Если в реквизитах Уведомления допущена ошибка, то следует направить в налоговый орган новое Уведомление с верными реквизитами только в отношении обязанности, по которой допущена ошибка:

- если неверно указана сумма обязанности, то представляется Уведомление с теми же реквизитами с верной суммой;

- если неверно указаны иные реквизиты, то в Уведомлении по ранее указанным реквизитам обязанности представляется сумма «0» и новая обязанность с верными реквизитами.

Уточнять обязанности (исправлять ошибки) возможно до представления декларации/расчета по налогам, страховым взносам.

Налоговый период – это период времени, по итогу которого определяется налоговая база и рассчитывается налог к уплате. Для разных налогов предусмотрены разные периоды: месяц, квартал, полугодие, девять месяцев, календарный год.

Есть также особые налоговые периоды, связанные с реорганизацией или ликвидацией юридического лица, прекращением предпринимательской деятельности, сменой системы налогообложения.

Код налогового периода указывается в декларации по УСН и другим налогам, в платёжном поручении, в отчётных документах. Проблема в том, что в классификации кодов нет никакого единообразия. А разобраться в этом вопросе надо, потому что без этих кодов нельзя заполнить отчётность или оформить платёжное поручение.

Коды для деклараций

Начнём с кодов для самых популярных деклараций: УСН, НДС, по налогу на прибыль. Для каждой формы установлены свои значения, которые приводятся в порядке заполнения декларации.

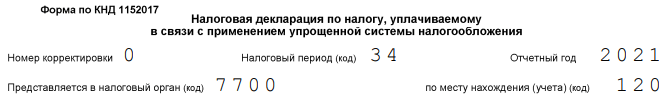

Декларация по УСН

Коды налогового периода в декларации по УСН выбирают из приложения № 1 к порядку заполнения, утверждённого приказом ФНС от 25.12.2020 N ЕД-7-3/958@.

Здесь всё довольно просто. Обычный налоговый период на УСН – это календарный год, он обозначается значением «34». Вот как, например, указывается код в декларации за 2021 год.

Кроме того, есть другие варианты налоговых периодов:

- 50 – при реорганизации (ликвидации) организации, а также прекращении деятельности в качестве индивидуального предпринимателя;

- 95 – при переходе на другую систему налогообложения;

- 96 – при прекращении деятельности, в отношении которой применялась УСН.

Декларация по НДС

Бланк этой декларации утверждён приказом ФНС от 29.10.2014 № ММВ-7-3/558@, коды есть в приложении 3 к порядку заполнения.

Каждый квартал обозначает налоговый период, код которых:

- 21 – I квартал;

- 22 – II квартал;

- 23 – III квартал;

- 24 – IV квартал.

Для организаций, которые проходят процедуру ликвидации или реорганизации, коды следующие:

- 51 – I квартал;

- 54 – II квартал;

- 55 – III квартал;

- 56 – IV квартал.

Для тех, кто заполняет декларацию по НДС в отношении соглашения о разделе продукции, налоговый период составляет один месяц. Коды в этом случае обозначаются так: «01» для января, «02» для февраля, и так далее, до «12» для декабря. Для ликвидируемых или реорганизуемых организаций коды установлены в диапазоне от «71» до «82».

Декларация по налогу на прибыль

Бланк декларации утверждён приказом ФНС России от 23.09.2019 N ММВ-7-3/475@, коды налогового периода указаны в приложении № 1 к порядку заполнения. Пожалуй, разобраться в них сложнее всего.

Дело в том, что налог на прибыль организаций платят в разном порядке. Хотя налоговый период – календарный год, но авансовые платежи перечисляют ежемесячно или ежеквартально. Периодичность выплаты зависит от размера квартального дохода. Если он больше 15 млн рублей, то аванс платят каждый месяц, если меньше, то каждый квартал.

Но в отличие от УСН, где по авансовым платежам нет отдельных деклараций, для налога на прибыль они предусмотрены. Таким образом, организации на ОСНО сдают не только декларацию за год, но и за каждый отчётный период (за месяц или квартал).

Именно поэтому в приложении № 1 к порядку заполнения декларации так много разных кодов. А само поле называется «отчётный (налоговый) период».

Итак, для налогоплательщиков, которые сдают декларацию по прибыли каждый квартал, предназначены такие значения:

- 21 – первый квартал;

- 31 – первое полугодие;

- 33 – девять месяцев;

- 34 – календарный год.

Если декларация сдаётся ежемесячно, код периода соответствует количеству месяцев с начала года:

- 35 – один месяц;

- 36 – два месяца;

- 37 – три месяца;

- 38 – четыре месяца;

- 39 – пять месяцев;

- 40 – шесть месяцев;

- 41 – семь месяцев;

- 42 – восемь месяцев;

- 43 – девять месяцев;

- 44 – десять месяцев;

- 45 – одиннадцать месяцев;

- 46 – год.

Кроме этих значений, есть ещё специальные, которые указывают при сдаче декларации консолидированной группой налогоплательщиков. Рекомендуем обращаться за ними к первоисточнику.

Коды платёжного поручения для перечислений в бюджет

В платёжном поручении на уплату налогов и взносов указываются совсем другие коды налогового периода. О том, как они формируются, можно узнать из приказа Минфина России от 12.11.2013 N 107н.

В специальном поле «107» предусмотрено десять знаков. Восемь из них имеют смысловое значение, а два используются для разделения, поэтому в них проставляются точки.

Первые два знака кода означают периодичность уплаты налога, сбора, взноса:

- «МС» – месяц;

- «КВ» – квартал;

- «ПЛ» – полугодие;

- «ГД» – год.

Следующие два смысловых знака означают:

- номер месяца (от 01 до 12);

- номер квартала (от 01 до 04);

- номер полугодия (01 или 02).

Для годовых платежей в этих ячейках указывают «00».

В последние четыре ячейки полностью вписывают год, за который перечисляется налог. Например, платёж за 2022 год указывается так: «ГД.00.2022». А за 1 квартал 2023 года: «КВ.01.2023».

Кроме того, есть ряд ситуаций, когда налоговый период отображается точной датой, без буквенных обозначений, к примеру, «01.03.2023». Это может быть срок уплаты, установленный ИФНС, или дата перечисления части инвестиционного налогового кредита.

Отдельно стоит сказать про НДФЛ с премий, который перечисляет налоговый агент. В письме от 04.08.2020 № 21-03-04/68215 Минфин сообщает, как определяется налоговый период в этом случае.

Если речь идет об ежемесячных выплатах, являющихся составной частью оплаты труда, то в поле «107» указывается период, за который начислена премия, а не когда она была выплачена. Но для квартальных и годовых премий, наоборот, указывают месяц выплаты, а не период, за который они были начислены.

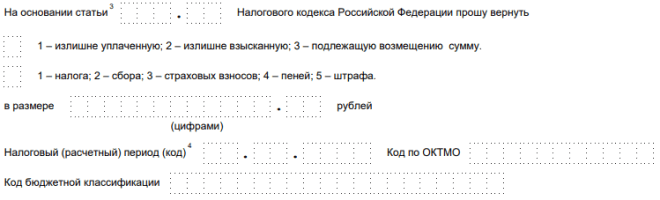

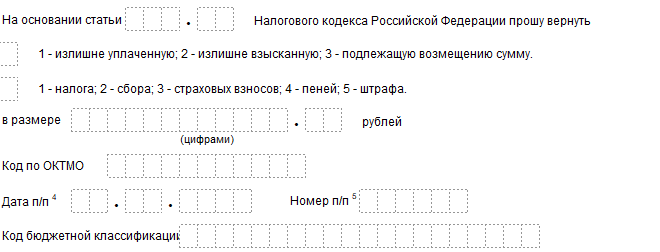

Налоговый период в заявлениях на возврат или зачёт налога

Под конец разберёмся, надо ли указывать налоговый период в заявлении на возврат и на зачёт налога? Форма заявлений утверждена приказом ФНС от 14.02.2017 N ММВ-7-8/182@, но обратите внимание, что у этого документа есть разные редакции:

- от 30.11.2018;

- от 17.08.2021.

Отличаются эти редакции, среди прочего, изменением некоторых полей. В заявлении на возврат и на зачёт в редакции от 30.11.2018 есть налоговый период, код надо было указывать. Другое его название: «расчётный период».

Но с 23.10.2021 года действует новая редакция, поэтому код в заявлении на возврат или зачёт больше не заполняется.

Бесплатная консультация по налогообложению

Мы в соцсетях: Телеграм, ВКонтакте, Дзен — анонсы статей, новости по регистрации и ведению бизнеса