Банк выдал кредит 5 мая в размере 100 тыс. руб. Срок возврата кредита 7 ноября. Процентная ставка 25% годовых. Определить наращенную сумму долга, подлежащую возврату (тремя способами).

Решение:

Рассчитаем точное число дней ссуды:

с 5 мая по 31 мая – 27 дней,

июнь – 30 дней,

июль – 31 день,

август – 31 день,

сентябрь – 30 дней,

октябрь – 31 день,

с 1 по 7 ноября – 6 дней (7 ноября – день погашения не считаем).

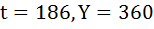

Итого 186 дней.

Приближённое число дней ссуды (продолжительность каждого месяца принимаем за 30 дней):

май – 26 дней,

июнь – 30 дней,

июль – 30 дней,

август – 30 дней,

сентябрь – 30 дней,

октябрь – 30 дней,

ноябрь – 6 дней.

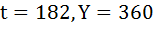

Итого 182 дня.

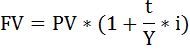

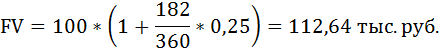

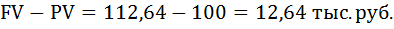

Наращенную сумму долга рассчитаем по формуле:

t – срок операции,

i – ставка процентов за период.

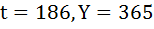

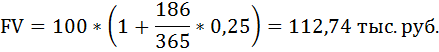

В зависимости от сочетания t и Y, измеренных по-разному, на практике встречаются следующие способы расчётов:

1) t и

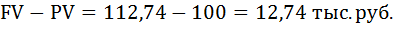

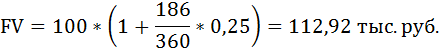

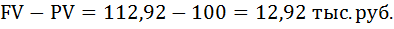

Сумма начисленных процентов в этом случае равна:

2) t измерено точно,

Сумма начисленных процентов в этом случае равна:

По такому принципу в России ведутся все банковские операции.

3) t и

Сумма начисленных процентов в этом случае равна:

Формулы определения наращенной суммы долга по привлеченным (размещенным) средствам банков

Формулы определения

наращенной суммы долга по привлеченным

(размещенным) средствам банков:

1. По формуле простых процентов:

S = Р х (1 + I х t/K), где

I — годовая процентная ставка

t — количество дней начисления процентов по привлеченным (размещенным) денежным средствам

К — количество дней в календарном году (365 или 366)

Р — первоначальная сумма привлеченных (во вклад, депозит и на другие банковские счета) или размещенных (в кредит, заем и на других банковских счетах) денежных средств

S — сумма денежных средств, причитающихся к возврату (получению), равная первоначальной сумме привлеченных (размещенных) денежных средств плюс начисленные проценты.

2. По формуле сложных процентов:

n

S = P х (1 + I х j/K) , где

I — годовая процентная ставка

j — количество календарных дней в периоде, по итогам которого банк производит капитализацию начисленных процентов

К — количество дней в календарном году (365 или 366)

n — количество операций по капитализации начисленных процентов в течение общего срока привлечения (размещения) денежных средств

Р — первоначальная сумма привлеченных (во вклад, депозит и на другие банковские счета) или размещенных (в кредит, заем и на других банковских счетах) денежных средств

S — сумма денежных средств, причитающихся к возврату (получению), равная первоначальной сумме привлеченных (размещенных) денежных средств плюс начисленные капитализированные проценты.

3. При начислении процентов по плавающей процентной ставке может применяться, например, ставка ЛИБОР плюс / минус установленный соответствующим договором процент (по привлеченным и размещенным средствам в иностранной валюте) либо ставка рефинансирования Банка России (другая ставка межбанковского рынка) плюс / минус установленный соответствующим договором процент (по привлеченным и размещенным средствам в рублях).

Общие положения

В период с 1 июля по 31 декабря 1998 года банк осуществляет операции по привлечению денежных средств физических и юридических лиц во вклады (депозиты) и межбанковские кредиты, а также производит операции по размещению собственных и привлеченных денежных средств.

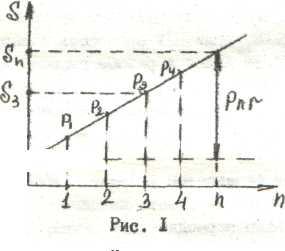

2.1. Наращение с учётом простых процентных ставок. (Simple interest)

При начислении

простых процентов наращенная сумма

долга определяется как произведение

первоначальной суммы на множитель

наращения:

S=P(1+n r) (7)

где

(1+n r) — множитель

наращивания

n — срок долга

r — процентная

ставка

Графически это

можно представить следующим образом.

на

графике видно, что S3 — это есть наращенная

сумма через 3 года, Sn — наращенная сумма

через n

лет, отрезок (P Sn) — это и есть сумма

прироста.

Пример 1.

Заемщик берет ссуду сроком на 2 года в

сумме 100 тыс.руб. из расчета 20% годовых.

Тогда возвратить он должен:

S=100х(1+2х0,2)=140 тыс.руб.

В этом примере за

базу при начислении процентов взята

первоначальная сумма долга. В некоторых

случаях за базу принимается не

первоначальная сумма долга (P), а сумма

погашения, при этом применяется так

называемая учетная ставка процента.

Проценты, начисляемые по учетной ставке

называется декурсивными, а по обычной

ставке — антисипативными.

Декурсивные

проценты применяются, например, при

учете банком векселей, так как в этом

случае проценты за пользование денежными

средствами начисляются банком на сумму,

подлежащую уплате в конце срока ссуды.

При этом определяется не наращенная

будущая сумма долга, а , напротив,

сегодняшняя стоимость будущей суммы

денег, которую можно найти по формуле:

P=S(1- n d) (8)

где

P — сегодняшняя

стоимость будущей суммы S

n — срок от момента

учета векселя до даты его погашения

d — учетная процентная

ставка банка

Пример 2.

Студент К имел вексель на сумму 200

тыс.руб. с уплатой 1.09 и учел его в банке

1.08 по учетной ставке 10% годовых. Тогда

полученная сумма с учетом дисконта

составит:

P=200 000х(1- 0,1/360 х

31)=198277,8 руб.

Зная

формулы 7 и 8 можно рассчитать наращение

по учетной ставке, итоги совмещенных

операций по начислению процентов и

дисконтированию по учетной ставке,

определить срок ссуды и размер процентной

ставки.

2.2. Наращение по сложным процентным ставкам (compound interest)

В долгосрочных

финансово-кредитных операциях для

определения наращенной суммы долга

используются, как правило, сложные

проценты. Чаще всего проценты начисляются

за фиксированные промежутки времени,

в этом случае говорят о дискретном

начислении. Иногда применяются непрерывные

проценты (чаще всего в теоретических

выкладках). Для определения наращенной

суммы долга по сложной процентной ставке

при капитализации процентов 1 раз в год

используется формула:

S=P (1+r) n (9)

n — количество лет

(месяцев, недель или дней) пользования

ссудой;

(1+r) n

— множитель наращения.

Для удобства

практических расчетов

существуют таблицы множителей наращения

для определенных r и n. Не имея под рукой

таблицы, наращенную сумму можно определить

по формуле 9.

Пример

3. Определить,

чему будет равна сумма депозита в 100

тыс.руб. при сроке 2 года и 50% годовых.

S=100

000х(1 + 0,5)2=

225 000 руб.

Формулой

(9) можно пользоваться в том случае, если

ставка процентов не меняется во времени,

однако на практике, особенно при

нестабильной экономике, это не так.

Точные финансовые расчеты нельзя

выполнить при меняющейся процентной

ставке, однако при «плавающих», но все

же фиксированных на определенные моменты

времени ставках можно рассчитать и

будущую сумму по формуле:

S=P(1+r1)n1х(1+r2)n2х……х(1+rк)nк

(10)

где

rк

–

значения процентных ставок, фиксированных

на определенные моменты времени nк.

Вышеприведенные

формулы применяются в расчетах с

ежегодным начислением (ежегодной

капитализацией) процентов. В современной

действительности проценты капитализируются

несколько раз в год, начисляются

полугодовые, ежеквартальные или

ежемесячные проценты, а в условиях

быстрого роста инфляции финансовые и

кредитные учреждения могут капитализировать

проценты даже ежедневно. В этом случае

применить формулу (9) можно лишь для

процентной ставки соответствующего

периода начисления. Например, 30%

квартальных. Если же дана годовая

процентная ставка (как это обычно и

бывает на практике), а проценты начисляются

ежеквартально, ежемесячно и т.п., то

используется формула номинальной

процентной ставки (nominal

rate):

S=P(1+r/m)mn

(11)

где

m

– кол-во периода начисления в году;

r/m-

номинальная процентная ставка.

Пример

4.

Банк выдал ссуду 200 тыс.руб. на 2 года из

расчета 10% годовых с условием ежеквартальной

капитализацией процентов.

Определить

наращенную сумму долга.

S=200

000 х (1 х 0,1/4) 4х2

=

243 680,54 руб.

К аналогичному

результату можно прийти, пользуясь

таблицами множителей наращения.

На

практике часты случая, когда капитализация

процентов и выплата долга происходят

не одновременно. Например, период

сложения процентов – ежемесячно, а

сумма выплачивается один раз в год. В

случае для определения будущей стоимости

современных денег пользуются формулой

эффективной

процентной ставкой (effective

rate).

re

= (1+r/m)m

—

1 (12)

где

m-

период капитализации процентов;

re

–

эффективная процентная ставка.

Пример

5.

Определить наращенную сумму, если

первоначальная сумма составила 10

тыс.руб., ставка процентов 10%, капитализация

процентов ежемесячная, период – 1 год.

В данном случае

для решения можно воспользоваться

формулой (11) или формулой (12). Формулой

(11) чаще пользуются в США, а в Европе

обычно используют эффективную процентную

ставку.

S=10

000 х (1+0,1/12) 12

= 11 047,119 или

rе

= (1+0,1/12) 12

— 1=0,1047119

S

= 10 000 (1+0,1047119)

1

= 11047,119

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

-

Если периоды начисления и ставки простых процентов для каждого периода одинаковые, то используется формула:

Дк = Дн x (1 + Т x α)N,

где N — общее число операций реинвестирования.

-

Если периоды начисления по продолжительности различны и каждому соответствует определенная простая ставка, то используется формула:

Дк = Дн x (1 + Т1 x α1) x (1 + Т2

x α2)x (1 + Т3

x α3)x …. x (1 + Тк

x αк).

Пример 47. По кредитному соглашению банк на сумму 100 тыс. руб. в течение месяца начисляет простые проценты по ставке 5% годовых. Определить наращенную сумму в течение полугодия.

Решение:

Значение Т равно шесть месяцев, рассчитываем исходя из 365 дней в году:

Дк = Дн x (1 + Т x α)N = 100 x (1 + 30 : 365

x 0,05)6 = 102,49 (тыс. руб.).

Наращенная сумма составит 102,49 тыс. руб., сумма наращения по простым процентам составит:

Сн = 102,49 — 100 = 2,49 тыс. руб.

Пример 48. Ссуда в размере 900 тыс. руб. предоставляется сроком на четыре года под простые проценты. Процентная ставка в первый год составляет 30%, каждый последующий год увеличивается на 5%. Определить сумму к погашению ссуды.

Решение:

Наращенная сумма к концу срока составит:

Дк = 900 x (1 + 0,3) x (1 + 0,35)x (1 + 0,40) x (1 + 0,45) = 3206,385 (тыс. руб.).

Сумма наращения по процентам:

Сн = 3206,385 — 900 = 2306,385 (тыс. руб.).

Сложные проценты.

В долгосрочных финансово-кредитных операциях, если суммы процентов не выплачиваются сразу после их начисления, а присоединяются к сумме долга, для наращения суммы ссуд применяют сложные проценты. Наращение по сложным процентам представляет собой последовательное реинвестирование средств, вложенных под простые проценты на один период начисления. Присоединение начисленных процентов к сумме, которая служила базой для их определения, часто называют капитализацией процентов.

Наращенная сумма ссуды определяется по формуле:

Дк (Т) = Дн x (1 + α)Т,

где

Дк (Т) — наращенная сумма ссуды через Т лет;

Дн — первоначальная сумма;

α — годовая ставка процента в виде десятичной дроби;

Т — срок ссуды в годах.

Если в течение года начисления процентов осуществляются несколько раз, то наращенная сумма определяется по формуле:

Дк (Т) = Дн x (1 + α : М)(М x Т) ,

где

Дк (Т) — сумма ссуды к погашению через Т лет;

Дн — первоначальная сумма;

α — годовая процентная ставка;

М — количество начислений процентов в год;

М x Т — число единичных периодов от момента получения кредита до момента его погашения.

Единичный период — это промежуток времени между двумя начислениями (капитализация) процентов. Величина (α : М) называется номинальной ставкой. Чем больше начислений в год, тем чаще происходит капитализация.

Пример 49. Банк предоставил ссуду в размере 300 тыс. руб. сроком на два года под 28% годовых. Проценты начисляются каждое полугодие. Определить сумму к погашению ссуды.

Решение:

В данном примере количество единичных периодов — 4 (2 x 2), процентная ставка на полугодие (номинальная ставка) составит: 28% : 2 = 14%. Сумма средств к погашению через два года составит:

Дк(2) = 300 x (1 + 14 : 100)4 = 506,69 (тыс. руб.).

Пример 50. Банк предоставил ссуду в размере 600 тыс. руб. сроком на два года под 24% годовых, погашение кредита — каждый квартал. Определить наращенную сумму, сумму наращений на сложные проценты.

Решение:

В данном примере количество единичных периодов — 8 (2 x 4), процентная ставка на квартал составляет:

24% : 4 = 6%.

Сумма к погашению через два года составит:

Дк(2) = 600 x (1 + 6 : 100)8 = 956,31 (тыс. руб.).

Сумма наращения на сложные проценты составляет:

Сн = 956,31 — 600 = 456,31 (тыс. руб.).

Смешанные проценты.

Если период ссуды (Т) содержит несколько единичных периодов (МК) продолжительностью Тед и промежуток времени (Тн), продолжительность которого меньше чем продолжительность единичного периода (Тн < Тед), то ссуды выдаются под смешанные проценты. На целое количество единичных периодов (МК) начисляются сложные проценты, а на промежуток времени Тн, меньший продолжительности единичного периода — простые проценты:

Дк (Т) = Дн x (1 + α : М)мк x (1 + α x Тн : 360),

где

Дк (Т) — сумма ссуды к погашению по истечению срока кредита Т;

Дн — начальная сумма ссуды;

α — годовая процентная ставка;

М — количество единичных периодов в году;

МК — количество целых единичных периодов, вошедших в период кредитования;

Тн — количество дней, не вошедших в единичный период;

Ткр = МК x Тед + Тн.

Пример 51. Банк предоставил предприятию кредит в размере 250 тыс. руб. на 275 дней под 40% годовых. Определить сумму к погашению кредита, если погашение должно осуществляться ежеквартально.

Решение:

Продолжительность кредита — 275 дней можно представить в виде суммы продолжительности трех кварталов (каждый по 90 дней) и 5 дней.

В данном случае МК = 3, Тн = 5 дней, процентная ставка кредита на квартал равна 40% : 4 = 10%. Сумма средств к погашению кредита составит:

Дк (275) = 250 x (1 + 0,1)3 x (1 + 0,4 x 5 : 360) = 334,6 (тыс. руб.).

Банки используют смешанные проценты с целью максимизации своих доходов при предоставлении кредитов.

Эффективная (действительная) ставка процентов.

Если организации необходимо измерить реальный относительный доход, который получает организация от финансовой операции в целом за год, то для этого используют эффективную ставку. Расчет осуществляется по формуле:

αэ = (1 + α : М)м — 1.

Значение «αэ» определяется как процентное отношение дохода на капитал в конце года к величине капитала на конец года.

Пример 52. Банк начисляет на вклад проценты исходя из номинальной ставки 10% годовых. Определить эффективную годовую ставку при следующих условиях: начисления осуществляются каждый квартал, каждый месяц, каждый день.

Решение:

- Начисления каждый квартал в процентах:

αэ = [(1 + α : М)м — 1] x 100% = [(1 + 0,1 : 4)4 — 1] x 100% = 10,38%.

- Начисления каждый месяц в процентах:

αэ = [(1 + α : М)м — 1] x 100% = [(1 + 0,1 : 12)12 — 1] x 100% = 10,47%.

- Начисления осуществляются каждый день в процентах:

αэ = [(1 + α : М)M — 1] x 100% = [(1 + 0,1 : 365)365 — 1] x 100% = 10,52%.

Расчеты показывают, что размер эффективной ставки больше чем номинальной ставки, при росте количества начислений ее размер увеличивается.

Особенности наращения процентов в потребительском кредите.

В потребительском кредите простые проценты, как правило, начисляются на всю сумму кредита и присоединяются к основному долгу уже в момент выдачи кредита. Погашение долга с процентами производится частями, равномерно на протяжении всего срока кредита. Наращенная сумма долга по потребительскому кредиту (Дк) и сумма разового погасительного платежа (РДк) определяются по формуле:

Дк = Дн x (1 + Т x α) — РДк = Дк : (Т x М),

где

Т — срок потребительского кредита в годах;

М — число платежей в году.

Следует отметить, что фактическая процентная ставка оказывается заметно выше, чем ставка по условию потребительского кредита.

Пример 53. Банк предоставил кредит для покупки товара на сумму 600 тыс. руб. на два года, ставка простого годового процента 28%, погашение кредита в конце каждого месяца. Рассчитать сумму кредита к погашению, размер ежемесячного платежа.

Решение:

- Определим сумму, которая должна быть погашена в конце года:

Дк = Дн x (1 + Т x α) = 600 x (1 + 2 x 0,28) = 936 (тыс. руб.).

- Определим размер ежемесячного платежа:

РДк = Дк : (Т x М) = 936 : 12 = 78 (тыс. руб.).

Таким образом, каждый месяц заемщик должен платить по кредиту 78 тыс. руб. основного долга и платы за использование кредита.

Понятие дисконтирования и его использование в экономическом анализе

В финансовой практике часто приходится решать задачу, обратную наращенной сумме: по заданной сумме Дк, которую следует уплатить через некоторое время Т, необходимо определить сумму полученной ссуды Дн.

Такие ситуации возникают, когда руководство организации разрабатывает условия определенных контрактов, когда проценты с заданной суммы Дк удерживаются непосредственно при выдаче ссуды.

В этом случае говорят, что сумма Дк дисконтируется. Термин «дисконтирование» употребляется и как средство определения любой стоимостной величины Дк, вне зависимости от того, имела ли место в действительности финансовая операция (кредитование, выдача денег в долг и т.д.).

Основные понятия дисконтирования:

- учет — процесс начисления и удержания процентов вперед называется учетом;

- дисконт — проценты в виде разности между Дк и Дн:

Д = Дк — Дн;

- приведение стоимостного показателя — определение стоимостной величины будущего периода в настоящий момент времени.

Исходя из вида процентной ставки применяют два вида дисконтирования: математическое дисконтирование и банковский (коммерческий) учет.

Математическое дисконтирование позволяет решать задачу: какую первоначальную сумму надо выдать в долг (Дн), чтобы при начислении на нее процентов ставке «α» к концу срока получить наращенную сумму, равную (Дк).

Для решения при начислении по простым процентам используется формула:

Дн = Дк x [1 : (1 + З x α)],

где

α — годовая ставка;

З = Тс : Т, Тс — период ссуды в днях;

Т — база распределения (360, 365 или 366 дней);

[1 : (1 + З x α)] называют дисконтным множителем, он показывает, какую долю составляет первоначальная ссуда Дн в наращенной сумме ссуды Дк.

Пример 54. Банк предоставил организации кредит под 15% годовых, по окончанию которого через 270 дней организация должна уплатить 450 тыс. руб. Определить, какую сумму получит организация, и сумму дисконта.

Решение:

- Определим сумму ссуды, которую может получить организация на этих условиях, считая, что временная база равна 365 дней:

Дн = Дк x [1 : (1 + З x α)] = 450 x [1 : (1 + 0,15 x 270 : 365)] = 450 x [1 : (1 + 0,11096)] = 450 x [1 : 1,11096] = 405,06 (тыс. руб.).

- Определим размер дисконта:

Д = Дк — Дн = 405,06 — 450 = -44,94 (тыс. руб.).

Банковский (коммерческий) учет.

Суть операции учета заключается в том, что банк до наступления срока платежа по векселю или другому платежному обязательству покупает его у владельца по цене, меньшей той суммы, которая должна быть выплачена по нему в конце срока, т.е. приобретает обязательство с дисконтом. Получив при наступлении срока векселя деньги, банк, таким образом, реализует дисконт.

Проценты за пользование ссудой начисляются на сумму, подлежащую уплате в конце срока ссуды.

Простая годовая учетная ставка определяется по формуле:

d = (Дк — Дн) : Дк,

где d — годовая процентная ставка или дисконт.

Простая ставка процентов определяется по формуле:

α = (Дк — Дн) : Дн.

Пример 55. Если по условию договора платежное обязательство на сумму 400 тыс. руб. по окончании срока договора должно быть погашено за 430 тыс. руб., то размер годовой процентной ставки составит:

Д = (Дк — Дн) : Дк = (430 — 400) : 430 = 0,06977, или 6,98%.

Соответственно размер простой ставки процентов равен:

α = (Дк — Дн) : Дн = (430 — 400) : 400 = 0,075, или 7,5%.

Размер простой ставки процентов больше, чем размер годовой процентной ставки.

Размер дисконта или учета, удерживаемого банком, определяется из формулы:

Дн = Дк x (1 — Nс x d),

где

d — ставка дисконта;

Nc — доля дней до погашения кредита в базе распределения (чаще всего 360 дней);

(1 — Nc x d) — дисконтный множитель.

Пример 56. Вексель выдан на сумму 200 тыс. руб. с уплатой 19,10. Владелец векселя учел его в банке 5.09 по учетной ставке 9%. Определить сумму векселя к погашению, размер дисконта.

Решение:

Определим величину векселя к погашению, учитывая, что до срока погашения осталось 44 дня (292 — 248 = 44):

Дн = 200 x (1 — 44 : 360 x 0,09) = 200 x (1 — 0,01) = 200 x 0,99 = 198 (тыс. руб.).

Дисконт равен:

Д = Дк — Дн = 200 — 198 = 2 (тыс. руб.).

Оценка продолжительности срока ссуды и уровня процентной ставки.

При анализе условий контракта часто возникают задачи:

-

Определения срока ссуды или уровня процентной ставки при выполнении конкретных условий.

Расчет продолжительности ссуды в годах (Т) и днях (ДН) определяют по формулам:

Тг = (Дк — Дн) : (Дн x a) x Тд = Тг x 365 (дней);

Тг = (Дк — Дн) : (Дк x d) x Тд = Тг x 365 (дней),

где

Тг, Тд — соответственно, продолжительность ссуды в годах, днях;

Дк — размер долга, который следует уплатить через некоторое время Т;

Дн — сумма полученной ссуды;

d — ставка дисконта;

α — ставка процентов.

-

Определение уровня процентной ставки и ставки дисконта при заданных условиях: Дн, Дк, Тг.

Размер процентной ставки определяется по формуле:

α = (Дк — Дн) : (Дн x Тд) x Ту.

Размер учетной ставки определяется по формуле:

d = (Дк — Дн) : (Дк x Тд) x Ту,

где Ту — база начисления процентов Ту = 360 (365, 366).

Пример 57. Какова должна быть продолжительность ссуды в днях, чтобы по окончании договора о ссуде в размере 350 тыс. руб. выплатить по условию договора 380 тыс. руб., при условии, что на сумму долга начисляют простые проценты по ставке 13%.

Решение:

Продолжительность ссуды в годах равна:

Тг = (Дк — Дн) : (Дн x d) = (380 — 350) : (350 x 0,13) = 0,66 (года).

Продолжительность в днях: Тд = Т x 365 = 0,66 x 365 = 240,9 (дня).

Таким образом, срок ссуды при таких условиях должен составить 241 день.

Пример 58. При составлении контракта на ссуду в размере 400 тыс. руб. предусматривается погашение обязательств через 150 дней в размере 430 тыс. руб. Определить доходность данной операции для кредитора в виде учетной ставки и ставки процентов, расчетная база — 360 дней.

Решение:

Учетная ставка данной операции:

d = (Дк — Дн) : (Дк x Тдн) x 360 = (430 — 400) : (430 x 150) x 360 = 0,1674.

Таким образом, учетная ставка данной операции составляет 16,74%.

Ставка процентов по данной операции:

α = (Дк — Дн) : (Дн x Тд) x Ту = (430 — 400) : (400 x 150) x 360 = 0,18.

Таким образом, ставка процентов по данной операции составит 18%.