-

Если периоды начисления и ставки простых процентов для каждого периода одинаковые, то используется формула:

Дк = Дн x (1 + Т x α)N,

где N — общее число операций реинвестирования.

-

Если периоды начисления по продолжительности различны и каждому соответствует определенная простая ставка, то используется формула:

Дк = Дн x (1 + Т1 x α1) x (1 + Т2

x α2)x (1 + Т3

x α3)x …. x (1 + Тк

x αк).

Пример 47. По кредитному соглашению банк на сумму 100 тыс. руб. в течение месяца начисляет простые проценты по ставке 5% годовых. Определить наращенную сумму в течение полугодия.

Решение:

Значение Т равно шесть месяцев, рассчитываем исходя из 365 дней в году:

Дк = Дн x (1 + Т x α)N = 100 x (1 + 30 : 365

x 0,05)6 = 102,49 (тыс. руб.).

Наращенная сумма составит 102,49 тыс. руб., сумма наращения по простым процентам составит:

Сн = 102,49 — 100 = 2,49 тыс. руб.

Пример 48. Ссуда в размере 900 тыс. руб. предоставляется сроком на четыре года под простые проценты. Процентная ставка в первый год составляет 30%, каждый последующий год увеличивается на 5%. Определить сумму к погашению ссуды.

Решение:

Наращенная сумма к концу срока составит:

Дк = 900 x (1 + 0,3) x (1 + 0,35)x (1 + 0,40) x (1 + 0,45) = 3206,385 (тыс. руб.).

Сумма наращения по процентам:

Сн = 3206,385 — 900 = 2306,385 (тыс. руб.).

Сложные проценты.

В долгосрочных финансово-кредитных операциях, если суммы процентов не выплачиваются сразу после их начисления, а присоединяются к сумме долга, для наращения суммы ссуд применяют сложные проценты. Наращение по сложным процентам представляет собой последовательное реинвестирование средств, вложенных под простые проценты на один период начисления. Присоединение начисленных процентов к сумме, которая служила базой для их определения, часто называют капитализацией процентов.

Наращенная сумма ссуды определяется по формуле:

Дк (Т) = Дн x (1 + α)Т,

где

Дк (Т) — наращенная сумма ссуды через Т лет;

Дн — первоначальная сумма;

α — годовая ставка процента в виде десятичной дроби;

Т — срок ссуды в годах.

Если в течение года начисления процентов осуществляются несколько раз, то наращенная сумма определяется по формуле:

Дк (Т) = Дн x (1 + α : М)(М x Т) ,

где

Дк (Т) — сумма ссуды к погашению через Т лет;

Дн — первоначальная сумма;

α — годовая процентная ставка;

М — количество начислений процентов в год;

М x Т — число единичных периодов от момента получения кредита до момента его погашения.

Единичный период — это промежуток времени между двумя начислениями (капитализация) процентов. Величина (α : М) называется номинальной ставкой. Чем больше начислений в год, тем чаще происходит капитализация.

Пример 49. Банк предоставил ссуду в размере 300 тыс. руб. сроком на два года под 28% годовых. Проценты начисляются каждое полугодие. Определить сумму к погашению ссуды.

Решение:

В данном примере количество единичных периодов — 4 (2 x 2), процентная ставка на полугодие (номинальная ставка) составит: 28% : 2 = 14%. Сумма средств к погашению через два года составит:

Дк(2) = 300 x (1 + 14 : 100)4 = 506,69 (тыс. руб.).

Пример 50. Банк предоставил ссуду в размере 600 тыс. руб. сроком на два года под 24% годовых, погашение кредита — каждый квартал. Определить наращенную сумму, сумму наращений на сложные проценты.

Решение:

В данном примере количество единичных периодов — 8 (2 x 4), процентная ставка на квартал составляет:

24% : 4 = 6%.

Сумма к погашению через два года составит:

Дк(2) = 600 x (1 + 6 : 100)8 = 956,31 (тыс. руб.).

Сумма наращения на сложные проценты составляет:

Сн = 956,31 — 600 = 456,31 (тыс. руб.).

Смешанные проценты.

Если период ссуды (Т) содержит несколько единичных периодов (МК) продолжительностью Тед и промежуток времени (Тн), продолжительность которого меньше чем продолжительность единичного периода (Тн < Тед), то ссуды выдаются под смешанные проценты. На целое количество единичных периодов (МК) начисляются сложные проценты, а на промежуток времени Тн, меньший продолжительности единичного периода — простые проценты:

Дк (Т) = Дн x (1 + α : М)мк x (1 + α x Тн : 360),

где

Дк (Т) — сумма ссуды к погашению по истечению срока кредита Т;

Дн — начальная сумма ссуды;

α — годовая процентная ставка;

М — количество единичных периодов в году;

МК — количество целых единичных периодов, вошедших в период кредитования;

Тн — количество дней, не вошедших в единичный период;

Ткр = МК x Тед + Тн.

Пример 51. Банк предоставил предприятию кредит в размере 250 тыс. руб. на 275 дней под 40% годовых. Определить сумму к погашению кредита, если погашение должно осуществляться ежеквартально.

Решение:

Продолжительность кредита — 275 дней можно представить в виде суммы продолжительности трех кварталов (каждый по 90 дней) и 5 дней.

В данном случае МК = 3, Тн = 5 дней, процентная ставка кредита на квартал равна 40% : 4 = 10%. Сумма средств к погашению кредита составит:

Дк (275) = 250 x (1 + 0,1)3 x (1 + 0,4 x 5 : 360) = 334,6 (тыс. руб.).

Банки используют смешанные проценты с целью максимизации своих доходов при предоставлении кредитов.

Эффективная (действительная) ставка процентов.

Если организации необходимо измерить реальный относительный доход, который получает организация от финансовой операции в целом за год, то для этого используют эффективную ставку. Расчет осуществляется по формуле:

αэ = (1 + α : М)м — 1.

Значение «αэ» определяется как процентное отношение дохода на капитал в конце года к величине капитала на конец года.

Пример 52. Банк начисляет на вклад проценты исходя из номинальной ставки 10% годовых. Определить эффективную годовую ставку при следующих условиях: начисления осуществляются каждый квартал, каждый месяц, каждый день.

Решение:

- Начисления каждый квартал в процентах:

αэ = [(1 + α : М)м — 1] x 100% = [(1 + 0,1 : 4)4 — 1] x 100% = 10,38%.

- Начисления каждый месяц в процентах:

αэ = [(1 + α : М)м — 1] x 100% = [(1 + 0,1 : 12)12 — 1] x 100% = 10,47%.

- Начисления осуществляются каждый день в процентах:

αэ = [(1 + α : М)M — 1] x 100% = [(1 + 0,1 : 365)365 — 1] x 100% = 10,52%.

Расчеты показывают, что размер эффективной ставки больше чем номинальной ставки, при росте количества начислений ее размер увеличивается.

Особенности наращения процентов в потребительском кредите.

В потребительском кредите простые проценты, как правило, начисляются на всю сумму кредита и присоединяются к основному долгу уже в момент выдачи кредита. Погашение долга с процентами производится частями, равномерно на протяжении всего срока кредита. Наращенная сумма долга по потребительскому кредиту (Дк) и сумма разового погасительного платежа (РДк) определяются по формуле:

Дк = Дн x (1 + Т x α) — РДк = Дк : (Т x М),

где

Т — срок потребительского кредита в годах;

М — число платежей в году.

Следует отметить, что фактическая процентная ставка оказывается заметно выше, чем ставка по условию потребительского кредита.

Пример 53. Банк предоставил кредит для покупки товара на сумму 600 тыс. руб. на два года, ставка простого годового процента 28%, погашение кредита в конце каждого месяца. Рассчитать сумму кредита к погашению, размер ежемесячного платежа.

Решение:

- Определим сумму, которая должна быть погашена в конце года:

Дк = Дн x (1 + Т x α) = 600 x (1 + 2 x 0,28) = 936 (тыс. руб.).

- Определим размер ежемесячного платежа:

РДк = Дк : (Т x М) = 936 : 12 = 78 (тыс. руб.).

Таким образом, каждый месяц заемщик должен платить по кредиту 78 тыс. руб. основного долга и платы за использование кредита.

Понятие дисконтирования и его использование в экономическом анализе

В финансовой практике часто приходится решать задачу, обратную наращенной сумме: по заданной сумме Дк, которую следует уплатить через некоторое время Т, необходимо определить сумму полученной ссуды Дн.

Такие ситуации возникают, когда руководство организации разрабатывает условия определенных контрактов, когда проценты с заданной суммы Дк удерживаются непосредственно при выдаче ссуды.

В этом случае говорят, что сумма Дк дисконтируется. Термин «дисконтирование» употребляется и как средство определения любой стоимостной величины Дк, вне зависимости от того, имела ли место в действительности финансовая операция (кредитование, выдача денег в долг и т.д.).

Основные понятия дисконтирования:

- учет — процесс начисления и удержания процентов вперед называется учетом;

- дисконт — проценты в виде разности между Дк и Дн:

Д = Дк — Дн;

- приведение стоимостного показателя — определение стоимостной величины будущего периода в настоящий момент времени.

Исходя из вида процентной ставки применяют два вида дисконтирования: математическое дисконтирование и банковский (коммерческий) учет.

Математическое дисконтирование позволяет решать задачу: какую первоначальную сумму надо выдать в долг (Дн), чтобы при начислении на нее процентов ставке «α» к концу срока получить наращенную сумму, равную (Дк).

Для решения при начислении по простым процентам используется формула:

Дн = Дк x [1 : (1 + З x α)],

где

α — годовая ставка;

З = Тс : Т, Тс — период ссуды в днях;

Т — база распределения (360, 365 или 366 дней);

[1 : (1 + З x α)] называют дисконтным множителем, он показывает, какую долю составляет первоначальная ссуда Дн в наращенной сумме ссуды Дк.

Пример 54. Банк предоставил организации кредит под 15% годовых, по окончанию которого через 270 дней организация должна уплатить 450 тыс. руб. Определить, какую сумму получит организация, и сумму дисконта.

Решение:

- Определим сумму ссуды, которую может получить организация на этих условиях, считая, что временная база равна 365 дней:

Дн = Дк x [1 : (1 + З x α)] = 450 x [1 : (1 + 0,15 x 270 : 365)] = 450 x [1 : (1 + 0,11096)] = 450 x [1 : 1,11096] = 405,06 (тыс. руб.).

- Определим размер дисконта:

Д = Дк — Дн = 405,06 — 450 = -44,94 (тыс. руб.).

Банковский (коммерческий) учет.

Суть операции учета заключается в том, что банк до наступления срока платежа по векселю или другому платежному обязательству покупает его у владельца по цене, меньшей той суммы, которая должна быть выплачена по нему в конце срока, т.е. приобретает обязательство с дисконтом. Получив при наступлении срока векселя деньги, банк, таким образом, реализует дисконт.

Проценты за пользование ссудой начисляются на сумму, подлежащую уплате в конце срока ссуды.

Простая годовая учетная ставка определяется по формуле:

d = (Дк — Дн) : Дк,

где d — годовая процентная ставка или дисконт.

Простая ставка процентов определяется по формуле:

α = (Дк — Дн) : Дн.

Пример 55. Если по условию договора платежное обязательство на сумму 400 тыс. руб. по окончании срока договора должно быть погашено за 430 тыс. руб., то размер годовой процентной ставки составит:

Д = (Дк — Дн) : Дк = (430 — 400) : 430 = 0,06977, или 6,98%.

Соответственно размер простой ставки процентов равен:

α = (Дк — Дн) : Дн = (430 — 400) : 400 = 0,075, или 7,5%.

Размер простой ставки процентов больше, чем размер годовой процентной ставки.

Размер дисконта или учета, удерживаемого банком, определяется из формулы:

Дн = Дк x (1 — Nс x d),

где

d — ставка дисконта;

Nc — доля дней до погашения кредита в базе распределения (чаще всего 360 дней);

(1 — Nc x d) — дисконтный множитель.

Пример 56. Вексель выдан на сумму 200 тыс. руб. с уплатой 19,10. Владелец векселя учел его в банке 5.09 по учетной ставке 9%. Определить сумму векселя к погашению, размер дисконта.

Решение:

Определим величину векселя к погашению, учитывая, что до срока погашения осталось 44 дня (292 — 248 = 44):

Дн = 200 x (1 — 44 : 360 x 0,09) = 200 x (1 — 0,01) = 200 x 0,99 = 198 (тыс. руб.).

Дисконт равен:

Д = Дк — Дн = 200 — 198 = 2 (тыс. руб.).

Оценка продолжительности срока ссуды и уровня процентной ставки.

При анализе условий контракта часто возникают задачи:

-

Определения срока ссуды или уровня процентной ставки при выполнении конкретных условий.

Расчет продолжительности ссуды в годах (Т) и днях (ДН) определяют по формулам:

Тг = (Дк — Дн) : (Дн x a) x Тд = Тг x 365 (дней);

Тг = (Дк — Дн) : (Дк x d) x Тд = Тг x 365 (дней),

где

Тг, Тд — соответственно, продолжительность ссуды в годах, днях;

Дк — размер долга, который следует уплатить через некоторое время Т;

Дн — сумма полученной ссуды;

d — ставка дисконта;

α — ставка процентов.

-

Определение уровня процентной ставки и ставки дисконта при заданных условиях: Дн, Дк, Тг.

Размер процентной ставки определяется по формуле:

α = (Дк — Дн) : (Дн x Тд) x Ту.

Размер учетной ставки определяется по формуле:

d = (Дк — Дн) : (Дк x Тд) x Ту,

где Ту — база начисления процентов Ту = 360 (365, 366).

Пример 57. Какова должна быть продолжительность ссуды в днях, чтобы по окончании договора о ссуде в размере 350 тыс. руб. выплатить по условию договора 380 тыс. руб., при условии, что на сумму долга начисляют простые проценты по ставке 13%.

Решение:

Продолжительность ссуды в годах равна:

Тг = (Дк — Дн) : (Дн x d) = (380 — 350) : (350 x 0,13) = 0,66 (года).

Продолжительность в днях: Тд = Т x 365 = 0,66 x 365 = 240,9 (дня).

Таким образом, срок ссуды при таких условиях должен составить 241 день.

Пример 58. При составлении контракта на ссуду в размере 400 тыс. руб. предусматривается погашение обязательств через 150 дней в размере 430 тыс. руб. Определить доходность данной операции для кредитора в виде учетной ставки и ставки процентов, расчетная база — 360 дней.

Решение:

Учетная ставка данной операции:

d = (Дк — Дн) : (Дк x Тдн) x 360 = (430 — 400) : (430 x 150) x 360 = 0,1674.

Таким образом, учетная ставка данной операции составляет 16,74%.

Ставка процентов по данной операции:

α = (Дк — Дн) : (Дн x Тд) x Ту = (430 — 400) : (400 x 150) x 360 = 0,18.

Таким образом, ставка процентов по данной операции составит 18%.

Содержание материала

- Почему важно считать кредит самому?

- Видео

- Как рассчитать годовые проценты по кредиту?

- Как самостоятельно рассчитать аннуитетный платеж

- Какие данные нужны для расчета платежа по кредиту

- Воспользуемся банковскими калькуляторами

- Виды ежемесячных выплат по кредитам

- Самостоятельный подсчет при аннуитетных платежах

- Из чего состоит ежемесячный платеж

- Формула расчета процентов по кредиту

- Какие данные нужны для расчета

- Пример расчета процентов по кредиту

- Погашать долг можно по-разному

- Как составить график платежей

- График выплаты кредита с аннуитетными платежами

- График выплаты кредита с дифференцированными платежами

Почему важно считать кредит самому?

Кредитами сейчас сложно кого-то удивить. Каждый среднестатистический россиянин имеет или имел как минимум один-два кредита в своей жизни или собирается его взять. Если вы идете в банк для получения кредита и вам дают несколько предложений, то нужно выбрать самое дешевое и выгодное для вас. Для этого нужно рассчитать кредит самому, например в Excel. Нужно также знать размер ежемесячного платежа, чтоб понять нагрузку займа на ваш бюджет. Это тоже можно сделать самостоятельно.

Видео

Как рассчитать годовые проценты по кредиту?

Для аннуитетного платежа достаточно умножить сумму всего взятого кредита на процентную ставку. Наглядно это выглядит так:

10000 * 12% = 1200 рублей составит сумма, которую необходимо выплатить за пользование процентами банку.

При дифференцированном платеже сумма годовых процентов рассчитывается немого сложнее, поскольку необходимо помножить остаток по кредиту на процентную ставку и поделить на 12.

То есть, если из наших 10000 выплачено 5000, то: 5000 * 12%/12 = 50 рублей ежемесячно придется отдавать банку за пользование кредитом. При этом, помножив это же число на 12, получим среднюю сумму для оплаты процентов за весь год.

При обращении в банк для получения кредита следует уточнить, какая система кредитования работает в данной организации. Если предлагается сделать выбор самостоятельно, то есть смысл остановиться на дифференцированном платеже. По такому платежу меньше переплата, да и само осознание того, что платить приходится за свои деньги, является немаловажным фактором при выборе способа кредитования.

Ипотечные кредиты также выгодно выплачивать дифференцированно, так как при растущей стоимости недвижимости невыгодно выплачивать кредит с переплатой значительной суммы средств.

Самым оптимальным решением при выборе выплаты по кредиту будет попросить банковского служащего распечатать примерные графики и суммы платежей по обоим кредитам и сравнить, какой из них наиболее выгодный.

Также полезно будет узнать, какой вид платежа предлагается по умолчанию в каком-либо банке.

Как самостоятельно рассчитать аннуитетный платеж

Для самостоятельного расчета понадобится срок кредита, сумма и процентная ставка.

Стандартная формула расчета аннуитетного платежа выглядит так:

Иногда формула может отличаться. Например, если банк предлагает направлять первые платежи только на погашение процентов. Но чаще всего считают по стандартной формуле.

А вот как рассчитывается коэффициент аннуитета:

Для примера возьмем 300 000 рублей, срок 18 месяцев и процентную ставку 15% годовых.

Месячная процентная ставка = 15% / 12 = 1,25%, то есть 0,0125.

Количество платежей равно количеству месяцев — 18.

Подставляем данные в формулу и считаем коэффициент аннуитета:

0,0125 × (1 + 0,0125)18 / ((1 + 0,0125)18 − 1) = 0,062385

Теперь подставляем коэффициент аннуитета в расчет платежа: 300 000 × 0,062385 = 18 715,44 Р — в точности как в кредитном калькуляторе.

Какие данные нужны для расчета платежа по кредиту

Ежемесячный платеж – важная характеристика для многих. Хочется найти золотую середину – платить посильный взнос с наименьшей переплатой.

Рассчитать его можно самостоятельно или через специальные сервисы. Для этого вам понадобятся:

- ставка,

- размер желаемого займа,

- срок, на который вы хотите занять деньги.

Воспользуемся банковскими калькуляторами

Банки побеспокоились о том, чтобы клиенты не морочили себе голову арифметикой, а сразу получали искомые параметры.

Составлено множество программ, которые названы «калькуляторами». Им стоит только задать основные величины, как они тут же произведут расчёт и покажут всё, что интересует заказчика, вплоть до помесячного графика платежей и суммы переплаты за кредит.

Виды ежемесячных выплат по кредитам

Ежемесячные платежи по кредитам, которые списывают в банках, бывают двух видов: аннуитетные и дифференцированные.

Аннуитетные — с должника на протяжении всего периода пользовании кредитом списывают равные суммы. По очередности списания приоритет у начисленных процентов. Проценты к оплате пересчитываются ежемесячно исходя из неоплаченной на текущий момент суммы долга. Остальная сумма, которая остается после удержания процентов, идет на погашения основной задолженности.

В будущем периоде сумма основного долга становится меньше, и на него насчитывается меньше процентов. Значит, из очередного равного платежа сумма распределится по-другому: меньше уйдет на проценты и больше на основной долг. Чем длиннее срок кредитования, тем большая получается итоговая переплата, хотя сумма ежемесячного платежа будет одинаковой для заемщика с начала и до конца периода кредитования.

Дифференцированные выплаты в отличие от аннуитетных не равные. Вначале кредитования суммы выше, а затем они уменьшаются. Снижение ежемесячного платежа происходит постоянно. Пересчет процентов такой же, как и при аннуитетных выплатах. Но итоговая сумма процентов, уплаченных кредитору, получается меньше.

Банки самостоятельно решают, какой тип ежемесячного платежа установлен по кредиту. Хотя некоторые компании предоставляют заемщику право выбора. Но если выбора нет, то клиент может закрыть кредит досрочно, когда для этого появятся деньги. В этом случае, понадобится заранее уведомить банк о своем желании, чтобы задолженность была погашена правильно.

Особенно важно это сделать при полном досрочном погашении. Если это не отследить, можно столкнуться с неприятностями и испортить свою кредитную историю. Чтобы этого не произошло, после завершения выплат всегда запрашивайте документ, где указано, что ваши обязательства перед кредитором исполнены и долгов нет.

Самостоятельный подсчет при аннуитетных платежах

Для удобства и наглядности подсчета обозначим одинаковые входные данные по кредиту:

- Процентная ставка — 18%.

- Период кредитования — 24 месяца.

- Сумма кредита — 500000 рублей.

Классическая формула для расчета аннуитетного платежа выглядит так:

Разовый аннуитетный платеж = Сумма кредита * Ка

где Ка — это коэффициент аннуитета.

Ка = ((ЕПС* (1 + ЕПС)n)/( (1 + ЕПС)n -1)

где ЕПС — ежемесячная процентная ставка.

Подставляя данные из примера, ЕПС будет выглядеть как 18%/12 = 1,5% = 0,015.

Итоговый расчет примет вид:

500 000 * (0,015 * (1 + 0,015)24)/((1 + 0,015)24 -1) = 24 962,05 рублей в месяц.

Данные полностью совпадают с примером, приведенным выше, где описан подсчет с помощью функции в Excel.

Итоговая сумма, которую выплатит заемщик за весь период пользования кредитом при точном соблюдении графика выплат:

24 962,05 * 24 = 599 089,24 рублей.

Общая сумма переплаты при аннуитетных платежах с приведенными в примере данными составит 99 089,24 рублей.

Из чего состоит ежемесячный платеж

Расплачиваться за взятые в долг деньги придется ежемесячно. Этот взнос складывается из основного долга и процентов, взятых в разном соотношении. В каком именно – зависит от типа платежей.

Вы можете заплатить меньше или больше установленной выплаты. Если заплатите меньше, вас накажут за просрочку штрафами и пени. Они могут прибавиться к следующей выплате. А если заплатите больше – поможете себе и снизите размер общей переплаты.

Формула расчета процентов по кредиту

S = (s3 x i x Kk / Kr) / 100

- S = вычисляемые проценты;

- S3 = общая сумма кредита;

- i = процентная ставка по кредиту;

- Kk = кол-во дней по платежам;

- Kr = кол-во дней на календарный год.

Какие данные нужны для расчета

- Сумма, выданная в кредит;

- Процентная ставка за год;

- Кол-во календарных дней в текущем году.

Пример расчета процентов по кредиту

65000 рублей – сумма переплаты в год. Для того чтобы посчитать сумму переплаты в месяц нужно 65000 рублей разделить на 12.

Погашать долг можно по-разному

Видов платежей два. Они бывают аннуитетными или дифференцированными, и от того, какой вы изберёте, зависит картина выплат.

С точки зрения банка, ежемесячный платёж распадается на несколько частей. Главными в них является тело долга и проценты, но есть и прочие составляющие.

Банк в первую очередь заботится о выплатах процентов, поскольку это его доход. Поэтому в первых платежах, какой бы вид вы ни выбрали, основная часть отводится именно им. По мере продвижения к концу срока доля процентной части уменьшается, а доля основного долга, соответственно, увеличивается.

Если платёж аннуитетный, то его величина остаётся постоянной на всём протяжении погашения долга.

Дифференцированный платёж имеет переменный размер, но в нём тоже есть постоянная часть: это доля основного долга. Процентная часть плавающая, она от максимума в первом платеже постепенно уменьшается до нуля в последнем, поскольку рассчитывается от величины оставшейся части долга (ОстДолга).

, поскольку в этом случае переплата меньше. Банку, соответственно, интереснее аннуитетные, и в последнее время они решительно преобладают. Делается это, якобы, во благо заёмщика, ведь с постоянным платежом ему удобнее обращаться.

Если срок небольшой и проценты невелики, то и разница некритична. А вот на многолетних ипотеках, да ещё с высокими процентами, расхождение весьма ощутимо.

Как составить график платежей

Самый простой способ — воспользоваться кредитным калькулятором: график платежей составляется автоматически.

Еще мы написали калькулятор в экселе, в котором можно прикинуть график платежей и ежемесячные платежи при обоих способах погашения.

Если вы хотите рассчитать график платежей самостоятельно, давайте разберемся на примере ранее рассчитанного платежа: кредит на 300 000 рублей, 18 месяцев под 15% годовых.

При аннуитетном способе ежемесячный платеж неизменный из месяца в месяц. Как мы посчитали выше, в нашем случае он составит 18 715,44 Р.

В целом график платежей уже понятен, но мы дополнительно можем посчитать, каким будет соотношение основного долга и процентов в каждом месяце.

Сначала считаем проценты:

Остаток долга × Процентная ставка × Количество дней в месяце / Количество дней в году

Если год не високосный, а в месяце 30 дней, получится 3698,63 Р — это сумма процентов, которые мы заплатим в первом месяце. На погашение основного долга пойдет остаток от нашего ежемесячного платежа: 18 715,44 Р − 3698,63 Р = 15 016,81 Р.

Во втором месяце сумма процентов начислится на сумму кредита минус платеж по основному долгу в первом месяце: 300 000 Р − 15 015,81 Р = 284 983,19 Р.

Считаем проценты во втором месяце. Предположим, что во втором месяце 31 день: 284 983,19 × 15% × 31 / 365 = 3630,61 Р.

На погашение основного долга во втором месяце пойдет 15 084,83 Р (18 715,44 − 3630,61).

Таким образом можно посчитать соотношение процентов и основного долга в каждом месяце кредита.

График выплаты кредита с аннуитетными платежами

| Номер платежа | Сумма платежа | Сумма в погашение тела кредита | Сумма платежа в погашение процентов | Остаток долга |

|---|---|---|---|---|

| 1 | 18 715,44 | 15 016,81 | 3698,63 | 284 983,19 |

| 2 | 18 715,44 | 15 084,83 | 3630,61 | 269 898,37 |

| 3 | 18 715,44 | 15 387,92 | 3327,51 | 254 510,44 |

| 4 | 18 715,44 | 15 473,04 | 3242,39 | 239 037,40 |

| 5 | 18 715,44 | 15 670,17 | 3045,27 | 223 367,24 |

| 6 | 18 715,44 | 16 053,39 | 2662,05 | 207 313,85 |

| 7 | 18 715,44 | 16 074,31 | 2641,12 | 191 239,53 |

| 8 | 18 715,44 | 16 357,69 | 2357,75 | 174 881,84 |

| 9 | 18 715,44 | 16 487,49 | 2227,95 | 158 394,35 |

| 10 | 18 715,44 | 16 762,63 | 1952,81 | 141 631,73 |

| 11 | 18 715,44 | 16 911,09 | 1804,35 | 124 720,64 |

| 12 | 18 715,44 | 17 126,53 | 1588,91 | 107 594,11 |

| 13 | 18 715,44 | 17 388,93 | 1326,50 | 90 205,18 |

| 14 | 18 715,44 | 17 566,25 | 1149,19 | 72 638,93 |

| 15 | 18 715,44 | 17 819,89 | 895,55 | 54 819,04 |

| 16 | 18 715,44 | 18 017,06 | 698,38 | 36 801,98 |

| 17 | 18 715,44 | 18 246,59 | 468,85 | 18 555,40 |

| 18 | 18 768,91 | 18 555,39 | 213,51 |

Первый платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

15 016,81

Сумма платежа в погашение процентов

3698,63

Остаток долга 284 983,19

Второй платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

15 084,83

Сумма платежа в погашение процентов

3630,61

Остаток долга 269 898,37

Третий платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

15 387,92

Сумма платежа в погашение процентов

3327,51

Остаток долга 254 510,44

Четвертый платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

15 473,04

Сумма платежа в погашение процентов

3242,39

Остаток долга 239 037,40

Пятый платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

15 670,17

Сумма платежа в погашение процентов

3045,27

Остаток долга 223 367,24

Шестой платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

16 053,39

Сумма платежа в погашение процентов

2662,05

Остаток долга 207 313,85

Седьмой платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

16 074,31

Сумма платежа в погашение процентов

2641,12

Остаток долга 191 239,53

Восьмой платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

16 357,69

Сумма платежа в погашение процентов

2357,75

Остаток долга 174 881,84

Девятый платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

16 487,49

Сумма платежа в погашение процентов

2227,95

Остаток долга 158 394,35

Десятый платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

16 762,63

Сумма платежа в погашение процентов

1952,81

Остаток долга 141 631,73

Одиннадцатый платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

16 911,09

Сумма платежа в погашение процентов

1804,35

Остаток долга 124 720,64

Двенадцатый платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

17 126,53

Сумма платежа в погашение процентов

1588,91

Остаток долга 107 594,11

Тринадцатый платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

17 388,93

Сумма платежа в погашение процентов

1326,50

Остаток долга 90 205,18

Четырнадцатый платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

17 566,25

Сумма платежа в погашение процентов

1149,19

Остаток долга 72 638,93

Пятнадцатый платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

17 819,89

Сумма платежа в погашение процентов

895,55

Остаток долга 54 819,04

Шестнадцатый платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

18 017,06

Сумма платежа в погашение процентов

698,38

Остаток долга 36 801,98

Семнадцатый платеж

Сумма платежа

18 715,44

Сумма в погашение тела кредита

18 246,59

Сумма платежа в погашение процентов

468,85

Остаток долга 18 555,40

Восемнадцатый платеж Сумма платежа 18 768,91 Сумма в погашение тела кредита 18 555,39 Сумма платежа в погашение процентов 213,51 Остаток долга

При дифференцированном платеже проценты в первом месяце будут такими же — 3698,63 Р. Дальше же принцип расчета процентов аналогичен, а сумма основного долга будет каждый месяц уменьшаться равномерно — на 16 666,67 Р (300 000 / 18). Ежемесячный платеж будет складываться из этих двух сумм.

В результате в первые месяцы платеж будет больше, чем при аннуитетном способе, а итоговая переплата будет меньше.

График выплаты кредита с дифференцированными платежами

| Номер платежа | Сумма платежа | Сумма в погашение тела кредита | Сумма платежа в погашение процентов | Остаток долга |

|---|---|---|---|---|

| 1 | 20 365,30 | 16 666,67 | 3698,63 | 283 333,33 |

| 2 | 20 276,26 | 16 666,67 | 3609,59 | 266 666,67 |

| 3 | 19 954,34 | 16 666,67 | 3287,67 | 250 000,00 |

| 4 | 19 851,60 | 16 666,67 | 3184,93 | 233 333,33 |

| 5 | 19 639,27 | 16 666,67 | 2972,60 | 216 666,67 |

| 6 | 19 248,86 | 16 666,67 | 2582,19 | 200 000,00 |

| 7 | 19 214,61 | 16 666,67 | 2547,95 | 183 333,33 |

| 8 | 18 926,94 | 16 666,67 | 2260,27 | 166 666,67 |

| 9 | 18 789,95 | 16 666,67 | 2123,29 | 150 000,00 |

| 10 | 18 515,98 | 16 666,67 | 1849,32 | 133 333,33 |

| 11 | 18 365,30 | 16 666,67 | 1698,63 | 116 666,67 |

| 12 | 18 152,97 | 16 666,67 | 1486,30 | 100 000,00 |

| 13 | 17 899,54 | 16 666,67 | 1232,88 | 83 333,33 |

| 14 | 17 728,31 | 16 666,67 | 1061,64 | 66 666,67 |

| 15 | 17 488,58 | 16 666,67 | 821,92 | 50 000,00 |

| 16 | 17 303,65 | 16 666,67 | 636,99 | 33 333,33 |

| 17 | 17 091,32 | 16 666,67 | 424,66 | 16 666,67 |

| 18 | 16 858,45 | 16 666,67 | 191,78 |

Первый платеж

Сумма платежа

20 365,30

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

3698,63

Остаток долга 283 333,33

Второй платеж

Сумма платежа

20 276,26

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

3609,59

Остаток долга 266 666,67

Третий платеж

Сумма платежа

19 954,34

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

3287,67

Остаток долга 250 000,00

Четвертый платеж

Сумма платежа

19 851,60

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

3184,93

Остаток долга 233 333,33

Пятый платеж

Сумма платежа

19 639,27

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

2972,60

Остаток долга 216 666,67

Шестой платеж

Сумма платежа

19 248,86

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

2582,19

Остаток долга 200 000,00

Седьмой платеж

Сумма платежа

19 214,61

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

2547,95

Остаток долга 183 333,33

Восьмой платеж

Сумма платежа

18 926,94

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

2260,27

Остаток долга 166 666,67

Девятый платеж

Сумма платежа

18 789,95

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

2123,29

Остаток долга 150 000,00

Десятый платеж

Сумма платежа

18 515,98

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

1849,32

Остаток долга 133 333,33

Одиннадцатый платеж

Сумма платежа

18 365,30

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

1698,63

Остаток долга 116 666,67

Двенадцатый платеж

Сумма платежа

18 152,97

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

1486,30

Остаток долга 100 000,00

Тринадцатый платеж

Сумма платежа

17 899,54

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

1232,88

Остаток долга 83 333,33

Четырнадцатый платеж

Сумма платежа

17 728,31

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

1061,64

Остаток долга 66 666,67

Пятнадцатый платеж

Сумма платежа

17 488,58

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

821,92

Остаток долга 50 000,00

Шестнадцатый платеж

Сумма платежа

17 303,65

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

636,99

Остаток долга 33 333,33

Семнадцатый платеж

Сумма платежа

17 091,32

Сумма в погашение тела кредита

16 666,67

Сумма платежа в погашение процентов

424,66

Остаток долга 16 666,67

Восемнадцатый платеж Сумма платежа 16 858,45 Сумма в погашение тела кредита 16 666,67 Сумма платежа в погашение процентов 191,78 Остаток долга

Теги

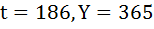

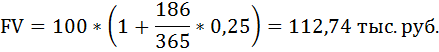

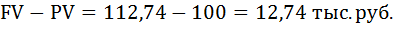

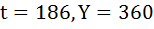

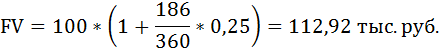

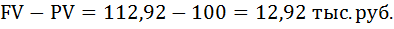

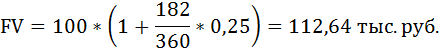

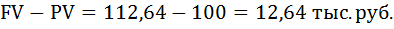

Банк выдал кредит 5 мая в размере 100 тыс. руб. Срок возврата кредита 7 ноября. Процентная ставка 25% годовых. Определить наращенную сумму долга, подлежащую возврату (тремя способами).

Решение:

Рассчитаем точное число дней ссуды:

с 5 мая по 31 мая – 27 дней,

июнь – 30 дней,

июль – 31 день,

август – 31 день,

сентябрь – 30 дней,

октябрь – 31 день,

с 1 по 7 ноября – 6 дней (7 ноября – день погашения не считаем).

Итого 186 дней.

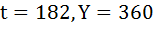

Приближённое число дней ссуды (продолжительность каждого месяца принимаем за 30 дней):

май – 26 дней,

июнь – 30 дней,

июль – 30 дней,

август – 30 дней,

сентябрь – 30 дней,

октябрь – 30 дней,

ноябрь – 6 дней.

Итого 182 дня.

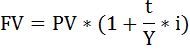

Наращенную сумму долга рассчитаем по формуле:

t – срок операции,

i – ставка процентов за период.

В зависимости от сочетания t и Y, измеренных по-разному, на практике встречаются следующие способы расчётов:

1) t и

Сумма начисленных процентов в этом случае равна:

2) t измерено точно,

Сумма начисленных процентов в этом случае равна:

По такому принципу в России ведутся все банковские операции.

3) t и

Сумма начисленных процентов в этом случае равна: