НДС в бухгалтерском балансе присутствует и в активе, и в пассиве. При этом в активе НДС отражается сразу в двух строках: 1220 и 1230 (соответственно, как налог по приобретенным ценностям и в составе дебиторской задолженности). В пассиве сумма этого налога включается в строку 1520 (в состав кредиторской задолженности). Рассмотрим, как правильно отобразить НДС входящий, исходящий и авансовый в бухбалансе.

НДС в балансе

НДС в бухгалтерском балансе отображается в 3 строках:

- 1220 «НДС по приобретенным ценностям»;

- 1230 «Дебиторская задолженность»;

- 1520 «Кредиторская задолженность».

Строки 1220 и 1230 находятся в разделе «оборотные активы», так как это текущие активы с повышенной ликвидностью — оборот по ним происходит в течение года либо на протяжении нормального для организации операционного цикла. Исходя из таких же рассуждений (расчеты происходят в течение года) строка 1520 расположена в разделе «Краткосрочные обязательства» пассива баланса.

Существуют определенные особенности отражения налога по каждой из этих строк.

Как правильно отразить НДС в бухгалтерском учете, разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе и бесплатно переходите в Готовое решение.

Входящий НДС

Строка 1220 «НДС по приобретенным ценностям»

В строке 1220 отражается та сумма налога, которую предприятие сможет в будущем предъявить к вычету. В эту строку баланса переносится остаточное значение (дебетовое сальдо) по счету 19.

Для реализации права на вычет необходимо одновременное соблюдение ряда условий:

- приобретенные ценности предназначены для того вида деятельности, который облагается НДС;

- стоимость приобретенных ценностей отражена в учете;

- имеется правильно оформленный поставщиком счет-фактура.

Посмотреть заполнение строки 1220 на примере вы можете в Путеводителе от КонсультантПлюс. Пробный доступ к системе КонсультантПлюс предоставляется бесплатно.

У многих организаций счет 19 на конец года обнуляется, и в этом случае в строке 1220 баланса проставляется прочерк. Остаток по счету 19 может возникнуть в таких случаях (все они вытекают из текста ст. 171 и 172 НК РФ):

- при экспорте сырьевой продукции (задержка с принятием НДС к вычету связана с тем, что необходимо пройти процедуру подтверждения факта экспорта);

- если приобретенные ценности используются компанией с длительным циклом производства (НДС к вычету принимается лишь после отгрузки готовой продукции покупателю);

- если поставщик не предоставил счет-фактуру либо счет-фактура оформлен с существенными нарушениями;

- когда налогоплательщик принимает решение о вычете в более позднем периоде (до истечения 3 лет с момента принятия приобретенного на учет).

ОБРАТИТЕ ВНИМАНИЕ! Организациям с большими остатками на счете 19 лучше детализировать значение строки 1220. Такое право предусмотрено в п. 6 ПБУ 4/99 «Бухгалтерская отчетность организации» (утверждено приказом Минфина РФ от 06.07.1999 № 43н). Это можно сделать путем добавления строк 12201, 12202 и т. д. Детализация возможна в разрезе операций (приобретение) по основным средствам, производственным запасам, нематериальным активам и иным.

Нормированные расходы

Дебетовый остаток по счету 19 может быть также сформирован и при уплате расходов, которые нормируются при расчете налога на прибыль. Так, существуют расходы, которые не могут быть единовременно полностью учтены в налоговой базе при расчете налога на прибыль.

О том, какие расходы нормируются и каковы пределы для нормирования, читайте в материале «Нормативы, предусмотренные НК РФ».

Рука об руку с учетом нормируемых расходов следует и проблема вычета по налогу на добавленную стоимость. То есть если данные расходы нормируются, то урезается и право на вычет НДС по ним.

При этом обычно конечное значение показателя для расчета норматива становится известным только на конец года, а сами расходы могут собираться в течение года, и у бухгалтера возникает обязанность ежеквартально корректировать сумму НДС по мере увеличения базы, от которой определяется норматив.

На конец года могут накопиться некоторые суммы недопринятого к вычету НДС. Их последним днем года следует списать на прочие расходы, поскольку суммы налога, превышающие величину, соответствующую расчетному значению норматива, к вычету приниматься уже не будут.

Авансы перечисленные

Строка 1230 «Дебиторская задолженность»

По данной строке отражаются полные суммы оставшихся на конец года долгов покупателей (дебиторов) с учетом НДС. Здесь суммируются данные, соответствующие остаткам (дебетовым) по счетам 60, 62, 76, а также итоговые значения по дебету счетов «Расчеты с …»: 68, 69, 70, 71, 73 и 75, уменьшенные на остаток (кредитовый) по счету 63.

Начиная с 2011 года организации в обязательном порядке формируют резерв по сомнительным долгам (счет 63, остаток по которому вычитается из аккумулированного в строке 1230 баланса значения). Сюда попадают те долги дебиторов, по которым уже не надеются получить оплату.

Организация самостоятельно определяет такие долги, оценивая вероятность возможности полного или частичного их непогашения (письмо Минфина России от 27.01.2012 № 07-02-18/01).

По разъяснениям Минфина России при перечислении покупателем аванса поставщику дебиторская задолженность отражается в бухгалтерском балансе за минусом НДС, подлежащего вычету или принятого к вычету (приложение к письму Минфина России от 09.01.2013 № 07-02-18/01).

Это значит, что в строке 1230, кроме существующей дебиторской задолженности с НДС, сумма перечисленных поставщикам авансов в счет будущей сделки (отгрузки товаров, оказания работ (услуг), передачи имущественных прав) отражается за минусом НДС.

Образец заполнения бухгалтерского баланса за 2021 год см. здесь.

Авансы полученные

Строка 1520 «Задолженность кредиторам»

В строке «Задолженность кредиторам» (пассив баланса) суммируются остатки (кредитовые) по таким счетам: 60, 62, 68, 69, 70, 71, 73, 75 и 76, с учетом НДС. Это все долги предприятия, которые оно обязалось погасить в течение года, либо на протяжении производственного цикла, если он превышает календарный год.

ВАЖНО! Суммы долгов перед бюджетом должны быть обязательно сверены с фискальными органами. Самовольно рассчитывать неурегулированные долги перед бюджетом категорически запрещается (п. 74 ПБУ по бухучету и бухотчетности в РФ, утвержденного приказом Минфина РФ от 29.07.1998 № 34н).

При формировании строки 1520 баланса следует учесть определенный нюанс с отражением авансов полученных. Здесь существует ситуация, аналогичная той, что имеет место по авансам перечисленным. Минфин России также рекомендует полученные авансы отражать в балансе за минусом НДС (приложение к письму Минфина России от 09.01.2013 № 07-02-18/01).

Таким образом, в строку 1520 следует включить:

- кредиторскую задолженность с НДС,

- авансы полученные за минусом НДС.

Посмотреть заполнение строки 1520 на примере вы можете в Путеводителе от КонсультантПлюс. Пробный доступ к системе КонсультантПлюс предоставляется бесплатно.

О нюансах работы с авансами полученными читайте в материале «Какой общий порядок учета НДС с авансов полученных».

Итоги

НДС в бухгалтерском балансе отражается следующим образом:

- в активе — в двух строках (1220 и 1230),

- в пассиве — в одной строке (1520).

Минфин России советует включать в строки 1230 и 1520 дебиторскую и кредиторскую задолженности по авансам за минусом НДС. Заметим, что налогоплательщик вправе поступить по-другому и не вычитать сумму налога из задолженности. Однако в этом случае нужно быть готовым аргументировать свою позицию.

НДС в балансе может отображаться как в Активе, так и в пассиве. Рассмотрим, как правильно зафиксировать НДС в бухгалтерском балансе более детально.

НДС в балансе

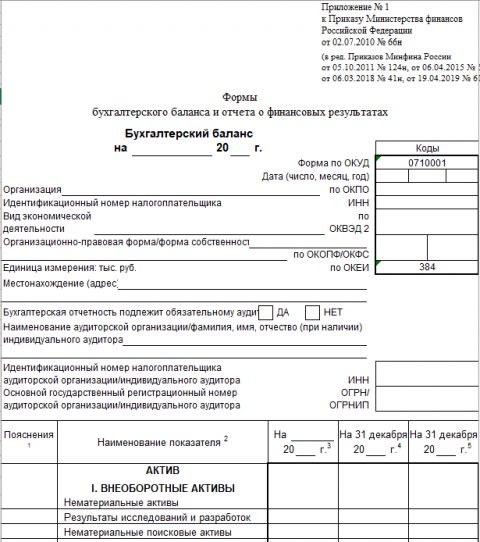

Форма 1 бухгалтерского баланса — порядок заполнения

Посмотреть

Скачать

Бухгалтерский баланс – главная часть бухгалтерской отчетности организации – составляется на основе остатков (сальдо) по бухгалтерским счетам на отчетную дату и состоит из двух частей: Актива и Пассива. В Активе отражается имущество, денежные средства и права организации, которые можно использовать и в результате получить доход или уменьшить расход. В Пассиве – источники формирования Актива – капитал, резервы и обязательства.

НДС отражается в Активе бухгалтерского баланса, в строках 1220 «НДС по приобретенным ценностям», 1230 «Дебиторская задолженность», и в Пассиве, в строке 1520 «Кредиторская задолженность». НДС также может отражаться в Активе баланса, в строке 1260 «Прочие оборотные активы», и в Пассиве баланса, в строке 1550 «Прочие обязательства».

НДС в строке 1220 Актива баланса

Организация – налогоплательщик НДС при принятии на учет товаров (работ, услуг), при уплате НДС на таможне при импорте учитывает так называемый входящий НДС по дебету счета 19. В последний день квартала (отчетного периода по НДС) организация формирует книгу покупок, в которой были зарегистрированы полученные счета-фактуры. Для регистрации полученного счета-фактуры в книге покупок должны быть соблюдены три условия:

- Счет-фактура должен быть оформлен строго в соответствии с законодательством.

- Товары (работы, услуги) предназначены для использования в деятельности, облагаемой НДС.

- Товары (работы, услуги) приняты на учет.

В момент формирования книги покупок сумма входящего НДС списывается на уменьшение НДС, начисленного к уплате. Но не все счета-фактуры, полученные в течение отчетного периода, могут быть зарегистрированы в книге покупок, то есть не весь входящий НДС возможно предъявить к вычету в данном отчетном квартале, и на счете 19 остается дебетовое сальдо. Входящий НДС организация предъявляет к вычету в следующих отчетных периодах в случаях, например:

- НДС был уплачен на таможне в одном квартале, а импортированные товары приняты к учету в следующем.

- При экспорте товара со ставкой НДС 0 % необходимо предоставить в налоговую инспекцию необходимые документы обоснования применения ставки 0 % и дождаться окончания камеральной налоговой проверки. На эту процедуру может потребоваться времени больше, чем один квартал.

- Поступившие товары (работы, услуги) используются для производства продукции с длительным циклом.

- Счет-фактура от поставщика оформлена с ошибкой или не предоставлена вовремя.

- Налогоплательщик принимает решение о целесообразности вычета НДС в следующих налоговых периодах (организация имеет право предъявить к вычету входящий НДС в течение трех лет после принятия к учету товаров, работ, услуг).

То есть на конец квартала сальдо по счету 19 может быть нулевым или дебетовым. Дебетовое сальдо на конец 4-го квартала (года) учитывается по строке 1220 «НДС по приобретенным ценностям» годового бухгалтерского баланса.

Как отражать НДС с авансов в бухгалтерском балансе, разъяснили эксперты «КонсультантПлюс». Если у вас нет доступа к справочно-правовой системе, получите пробный демодоступ и бесплатно переходите в Готовое решение.

НДС с авансов полученных

В процессе своей хозяйственной деятельности организации получают авансы от покупателей (заказчиков) в счет предстоящих поставок товаров (работ, услуг), если это предусмотрено договором. Организация—продавец в течение 5 календарных дней после получения аванса выписывает покупателю счет-фактуру на аванс полученный, если в течение этих 5 дней не происходит отгрузка, оплаченная соответствующим авансом. Этот счет-фактуру продавец должен зарегистрировать в Книге продаж и начислить НДС к уплате в бюджет:

- Дт 51 Кт 62.02 получен аванс от покупателя, в том числе НДС;

- Дт 76 АВ Кт 68 начислен НДС с полученного аванса.

То есть при получении аванса у продавца на конец отчетного периода может образоваться задолженность перед покупателем, по кредиту – счету 62.02, в том числе НДС. Остается также сальдо по дебету счета 76 АВ – НДС по авансам и предоплатам. В данном случае существуют два варианта отражения остатков по счетам 62.02 и 76 АВ в бухгалтерском балансе: «включая НДС» и «за минусом НДС».

По варианту «включая НДС» остаток по счету 62.02, включая НДС, отражается по строке Пассива баланса 1520 «Кредиторская задолженность», остаток по счету 76 АВ отражается по строке 1260 «Прочие оборотные активы» Актива баланса.

По второму варианту «за минусом НДС» остаток по счету 62.02 отражается по строке Пассива баланса 1520 «Кредиторская задолженность» за минусом НДС, остаток по счету 76 АВ в бухгалтерском балансе не отражается.

НДС с авансов выданных

Организации также могут выдать авансы своим поставщикам в счет предстоящих поставок товаров (работ, услуг), если это предусмотрено договором, и получить от поставщика в течение 5 календарных дней после перечисления аванса счет-фактуру на аванс. Этот счет-фактуру организация—покупатель имеет право зарегистрировать в Книге покупок и начислить НДС к вычету, если аванс и отгрузка произошли не в одном квартале:

- Дт 60.02 Кт 51 перечислен аванс поставщику, в том числе НДС;

- Дт 68 Кт 76 ВА начислен НДС с выданного аванса.

То есть при выдаче аванса у покупателя на конец отчетного периода может образоваться задолженность продавца, по дебету счету 60.02, в том числе НДС. Образовывается также сальдо по кредиту счета 76 ВА – НДС по авансам и предоплатам выданным. В данном случае существуют два варианта отражения остатков по счетам 60.02 и 76 ВА в бухгалтерском балансе: «включая НДС» и «за минусом НДС».

По варианту «включая НДС» сальдо по счету 60.02, включая НДС, отражается по строке Актива баланса 1230 «Дебиторская задолженность», сальдо по счету 76 ВА отражается по строке 1550 «Прочие обязательства» Пассива баланса.

По второму варианту «за минусом НДС» сальдо по счету 60.02 отражается по строке Актива баланса 1230 «Дебиторская задолженность» за минусом НДС, сальдо по счету 76 ВА в бухгалтерском балансе не отражается.

В законодательстве нет утвержденных правил отражения в бухгалтерском балансе остатков по счетам авансов полученных и выданных, поэтому при наличии спорных вопросов, не имеющих однозначного решения в нормативных актах, организации могут самостоятельно вырабатывать соответствующие решения и утверждать их в своей учетной политике в соответствии с пунктом 7.1 ПБУ 1/2008 «Учетная политика организации».

НДС к уплате, к возмещению

В годовом бухгалтерском балансе задолженность организации по НДС перед бюджетом – кредитовое сальдо по счету 68.02 – отражается в строке 1520 «Кредиторская задолженность», а переплата по НДС или НДС к возмещению – дебетовое сальдо по счету 68.02 – отражается по строке 1230 «Дебиторская задолженность».

Итоги

НДС учитывается в Активе бухгалтерского баланса в строках:

- 1220 «НДС по приобретенным ценностям»:

- 1230 «Дебиторская задолженность.

В Пассиве – в строке 1520 «Кредиторская задолженность».

Дебиторская и кредиторская задолженность по авансам может отражаться соответственно в строках 1230 и 1520 бухгалтерского баланса, включая НДС или за минусом НДС. Метод отражения организация может обосновать и утвердить в Учетной политике.

Специализация: все виды систем налогообложения, бухотчетность, МСФО

Эксперт в сфере права, бухучета, финансов и налогообложения. Общий стаж профессиональной деятельности с 2007 года. За это время успешно работала на должностях налогового консультанта, заместителя главного бухгалтера, главного бухгалтера, финансового директора. Автор множества публикаций по практическому применению бухгалтерского, налогового и трудового законодательства для различных профессиональных электронных СМИ. С отличием окончила факультет управления и психологии Кубанского государственного университета и Адыгейский государственный университет по специальности «Бухгалтерский учет и аудит».

Добавить в «Нужное»

Строки баланса 2021: расшифровка

Составление бухгалтерского баланса – это, по сути, перенос остатков по счетам бухгалтерского учета в предусмотренные для них строки. Поэтому для правильного составления бухгалтерского баланса нужно не только корректно и в полном объеме вести бухгалтерский учет, но и знать, данные каких счетов бухгалтерского учета отражаются в той или иной строке баланса.

В консультации приведем расшифровку всех строк бухгалтерского баланса. При этом строки баланса будем детализировать по наиболее типичным счетам, которые по таким строкам отражаются. Ведь на порядок составления бухгалтерской отчетности в целом и баланса в частности, а также отражения тех или иных показателей влияют особенности деятельности организации и ее Учетной политики в целях бухгалтерского учета.

Кстати, как составить бухгалтерский баланс, мы показали на примере в отдельном материале. А о содержании и разделах баланса рассказывали еще в одной консультации.

Напомним, что действующая форма бухгалтерского баланса, представляемого в налоговую инспекцию, утверждена Приказом Минфина от 02.07.2010 № 66н. Последние изменения в этот Приказ были внесены в 2019 году (Приказ Минфина от 19.04.2019 N 61н). Правда, конкретно в форму бухгалтерского баланса были внесены в основном технические правки.

Расшифровка строк актива баланса

| Наименование показателя | Код | Данные каких счетов используются | Алгоритм расчета показателя |

|---|---|---|---|

| Нематериальные активы | 1110 | 04 «Нематериальные активы», 05 «Амортизация нематериальных активов» | Д04 (без учета расходов на НИОКР) – К05 |

| Результаты исследований и разработок | 1120 | 04 | Д04 (в части расходов на НИОКР) |

| Нематериальные поисковые активы | 1130 | 08 «Вложения во внеоборотные активы», 05 | Д08 – К05 (все в части нематериальных поисковых активов) |

| Материальные поисковые активы | 1140 | 08, 02 «Амортизация основных средств» | Д08 – К02 (все в части материальных поисковых активов) |

| Основные средства | 1150 | 01 «Основные средства», 02 | Д01 – К02 (кроме амортизации основных средств, учитываемых на счете 03 «Доходные вложения в материальные ценности» |

| Доходные вложения в материальные ценности | 1160 | 03, 02 | Д03 – К02 (кроме амортизации основных средств, учитываемых на счете 01) |

| Финансовые вложения | 1170 | 58 «Финансовые вложения», 55-3 «Депозитные счета», 59 «Резервы под обесценение финансовых вложений», 73-1 «Расчеты по предоставленным займам» | Д58 – К59 (в части долгосрочных финансовых вложений) + Д73-1 (в части долгосрочных процентных займов) |

| Отложенные налоговые активы | 1180 | 09 «Отложенные налоговые активы» | Д09 |

| Прочие внеоборотные активы | 1190 | 07 «Оборудование к установке», 08, 97 «Расходы будущих периодов» | Д07 + Д08 (кроме поисковых активов) + Д97 (в части расходов со сроком списания свыше 12 месяцев после отчетной даты) |

| Запасы | 1210 |

10 «Материалы, 11 «Животные на выращивании и откорме», 14 «Резервы под снижение стоимости материальных ценностей», 15 «Заготовление и приобретение материальных ценностей», 16 «Отклонение в стоимости материальных ценностей», 20 «Основное производство», 21 «Полуфабрикаты собственного производства», 23 «Вспомогательные производства», 28 «Брак в производстве», 29 «Обслуживающие производства и хозяйства», 41 «Товары», 42 «Торговая наценка», 43 «Готовая продукция», 44 «Расходы на продажу», 45 «Товары отгруженные», 97 |

Д10 + Д11 – К14 + Д15 + Д16 + Д20 + Д21 + Д23 +Д28 + Д29 + Д41 – К42 + Д43 + Д44 + Д45 + Д97 (в части расходов со сроком списания не более 12 месяцев после отчетной даты) |

| Налог на добавленную стоимость по приобретенным ценностям | 1220 | 19 «Налог на добавленную стоимость по приобретенным ценностям» | Д19 |

| Дебиторская задолженность | 1230 | 46 «Выполненные этапы по незавершенным работам», 60 «Расчеты с поставщиками и подрядчиками», 62 «Расчеты с покупателями и заказчиками», 63 «Резервы по сомнительным долгам», 68 «Расчеты по налогам и сборам», 69 «Расчеты по социальному страхованию и обеспечению», 70 «Расчеты с персоналом по оплате труда», 71 «Расчеты с подотчетными лицами», 73 «Расчеты с персоналом по прочим операциям», 75 «Расчеты с учредителями», 76 «Расчеты с разными дебиторами и кредиторами» | Д46 + Д60 + Д62 – К63 + Д68 + Д69 + Д70 + Д71 + Д73 (за исключением процентных займов, учтенных на субсчете 73-1) + Д75 + Д76 (за минусом отраженного на счетах учета расчетов НДС с авансов выданных и полученных) |

| Финансовые вложения (за исключением денежных эквивалентов) | 1240 | 58, 55-3, 59, 73-1 | Д58 – К59 (в части краткосрочных финансовых вложений) + Д55-3 + Д73-1 (в части краткосрочных процентных займов) |

| Денежные средства и денежные эквиваленты | 1250 | 50 «Касса», 51 «Расчетные счета», 52 «Валютные счета», 55 «Специальные счета в банках», 57 «Переводы в пути», | Д50 (кроме субсчета 50-3) + Д51 + Д52 + Д55 (кроме сальдо субсчета 55-3) + Д57 |

| Прочие оборотные активы | 1260 |

50-3 «Денежные документы», 94 «Недостачи и потери от порчи ценностей» |

Д50-3 + Д94 |

Пассив баланса: расшифровка строк

| Наименование показателя | Код | Данные каких счетов используются | Алгоритм расчета показателя |

|---|---|---|---|

| Уставный капитал (складочный капитал, уставный фонд, вклады товарищей) |

1310 | 80 «Уставный капитал» | К80 |

| Собственные акции, выкупленные у акционеров | 1320 | 81 «Собственные акции (доли)» | Д81 (в круглых скобках) |

| Переоценка внеоборотных активов | 1340 | 83 «Добавочный капитал» | К83 (в части сумм дооценки внеоборотных активов) |

| Добавочный капитал (без переоценки) | 1350 | 83 | К83 (за исключением сумм дооценки внеоборотных активов) |

| Резервный капитал | 1360 | 82 «Резервный капитал» | К82 |

| Нераспределенная прибыль (непокрытый убыток) | 1370 | 99 «Прибыли и убытки», 84 «Нераспределенная прибыль (непокрытый убыток)» | Или К99 + К84 Или Д99 + Д84 (результат отражается в круглых скобках) Или К84 – Д99 (если значение отрицательное, отражается в круглых скобках) Или К99 – Д84 (так же) |

| Заемные средства | 1410 | 67 «Расчеты по долгосрочным кредитам и займам» | К67 (в части задолженности со сроком погашения на отчетную дату свыше 12 месяцев) |

| Отложенные налоговые обязательства | 1420 | 77 «Отложенные налоговые обязательства» | К77 |

| Оценочные обязательства | 1430 | 96 «Резервы предстоящих расходов» | К96 (в части оценочных обязательств со сроком исполнения свыше 12 месяцев после отчетной даты) |

| Прочие обязательства | 1450 | 60, 62, 68, 69, 76, 86 «Целевое финансирование» | К60 + К62 + К68 + К69 + К76 + К86 (все в части долгосрочной задолженности) |

| Заемные средства | 1510 | 66 «Расчеты по краткосрочным кредитам и займам», 67 | К66 + К67 (в части задолженности со сроком погашения не более 12 месяцев на отчетную дату) |

| Кредиторская задолженность | 1520 | 60, 62, 68, 69, 70, 71, 73, 75, 76 | К60 + К62 + К68 + К69 + К70 + К71 + К73 + К75 + К76 (в части краткосрочной задолженности, за минусом отраженного на счетах учета расчетов НДС с авансов выданных и полученных) |

| Доходы будущих периодов | 1530 | 98 «Доходы будущих периодов» | К98 |

| Оценочные обязательства | 1540 | 96 | К96 (в части оценочных обязательств со сроком исполнения не более 12 месяцев после отчетной даты) |

| Прочие обязательства | 1550 | 86 | К86 (в части краткосрочных обязательств) |

В данной статье представлен построчный алгоритм заполнения бухгалтерского баланса по упрощенной форме, который обязательно Вам пригодится для проверки правильности автоматического его заполнения программой.

Так же вы узнаете, какие строки необходимо в балансе откорректировать вручную, т.к. не все они могут быть заполнены программой корректно. Например, сальдо краткосрочной и долгосрочной кредиторской задолженности необходимо в балансе делить и разносить по разным строкам вручную.

Содержание

- Актив

- Строка 1150 Материальные внеоборотные активы

- Строка 1120 Нематериальные, финансовые и другие внеоборотные активы

- Строка 1210 Запасы

- Строка 1250 Денежные средства и денежные эквиваленты

- Строка 1230 Финансовые и другие оборотные активы

- Пассив

- Строка 1370 Капитал и резервы

- Строка 1410 Долгосрочные заемные средства

- Строка 1450 Другие долгосрочные обязательства

- Строка 1510 Краткосрочные заемные средства

- Строка 1520 Кредиторская задолженность

- Строка 1540 Другие краткосрочные обязательства

Актив

Строка 1150 Материальные внеоборотные активы

- Основные средства:

- Дт 01 минус Кт 02.01 минус Кт 02.03.

- Доходные вложения в материальные ценности:

- Дт 03 минус Кт 02.02.

- Внеоборотные активы:

- Дт 07 + Дт 08.01 + Дт 08.02 + Дт 08.03 + Дт 08.04 + Дт 08.06 + Дт 08.07 + Дт 08.12.

Строка 1120 Нематериальные, финансовые и другие внеоборотные активы

- Нематериальные активы:

- Дт 04.1 минус Кт 05.

- Результаты исследований и разработок:

- Дт 04.2 + Дт 08.08.

- Внеоборотные нематериальные активы:

- Дт 08.05 +Дт 08.11.

- Отложенные налоговые активы:

- Дт 09.

- Финансовые вложения долгосрочные:

- Дт 58.01.1;

- плюс вручную долгосрочные Дт 73.01 минус Кт 59.

- вручную Долгосрочные депозиты:

- Дт 55.03.

- Прочие внеоборотные активы:

- Дт 08.06 + Дт 08.07;

- плюс Дт 97 + Дт 76.01.2 + Дт 76.01.9 (Вид актива – Прочие внеоборотные активы);

- плюс вручную Дт 60.02 + Дт 60.22 + Дт 60.32 (авансы, перечисленные на строительство объектов ОС (Письмо Минфина РФ от 24.01.2011 N 07-02-18/01));

- плюс вручную Дт 10.08 (материалы для создания внеоборотных активов (Рекомендации аудиторам по аудиту отчетности за 2013 год Письмо Минфина РФ от 29.01.2014 N 07-04-18/01)).

Строка 1210 Запасы

- Запасы:

- Дт 10 (в т.ч. спецоснастка и спецодежда) + Дт 11 минус Кт 14+ Дт 15 + Дт 16 минус Кт 16 + Дт 20 + Дт 21 + Дт 23 + Дт 28 + Дт 29 +Дт 44 + Дт 41 минус Кт 42 + Дт 43;

- плюс Дт 97 + Дт 76.01.2 + Дт 76.01.9 (Вид актива – Запасы).

- НДС по приобретенным ценностям:

- Дт 19 минус Дт 19.06.

Строка 1250 Денежные средства и денежные эквиваленты

- Денежные средства и денежные эквиваленты:

- Дт 50 + Дт 51 + Дт 52 + Дт 55 (кроме Дт 55.03 и Дт 55.23) + Дт 57.

Строка 1230 Финансовые и другие оборотные активы

- Финансовые вложения:

- Дт 58.01.2 + Дт 58.02 + Дт 58.03 + Дт 58.04 + Дт 58.05 + Дт 55.03 + Дт 55.23 +минус Кт 59;

- плюс вручную Дт 73.01 (краткосрочные процентные займы).

- Дебиторская задолженность:

- Дт 62.01 + Дт 60.02 минус Кт 76.ВА + Дт 68 + Дт 69 + Дт 73.02 + Дт 73.03 + Дт 76 + Дт 97 минус Кт 63 минус Кт 79.

Пассив

Строка 1370 Капитал и резервы

- Уставный капитал:

- Кт 80.

- Собственные акции, выкупленные у акционеров:

- Дт 81 с минусом.

- Резервный капитал:

- Кт 82.

- Добавочный капитал:

- Кт 83.01 + Кт 83.02 + Кт 83.03 + Кт 83.09.

- Нераспределенная прибыль (непокрытый убыток):

- сальдо 84.

Строка 1410 Долгосрочные заемные средства

- Заемные средства:

- Кт 67.01 +Кт 67.03 + Кт 67.05 + Кт 67.21 + Кт 67.23 + Кт 67.25.

Строка 1450 Другие долгосрочные обязательства

- Отложенные налоговые обязательства:

- Кт 77.

- вручную Оценочные обязательства:

- Кт 96 (резерв предстоящих событий).

- вручную Прочие не отраженные выше обязательства, которые подлежат погашению более чем через 12 месяцев после отчетной даты:

- Кт 60.01, Кт 60.02, Кт 76, Кт 75, Кт 73.03.

Строка 1510 Краткосрочные заемные средства

- Заемные средства:

- Кт 66 + Кт 67.02 + Кт 67.22 + Кт 67.04 + Кт 67.24 + Кт 67.06 + Кт 67.26.

Строка 1520 Кредиторская задолженность

- Кредиторская задолженность:

- Кт 62.02 минус Дт 76.АВ + Кт 60.01 + Кт 68 + Кт 69 + Кт 70 + Кт 71 + Кт 73.03 + Кт 76 + и т.д.

Строка 1540 Другие краткосрочные обязательства

- Доходы будущих периодов:

- Кт 86 + Кт 98.

- вручную Оценочные обязательства:

- Кт 96 (краткосрочные).

- Прочие краткосрочные обязательства:

- Кт 76.НА;

- плюс вручную все прочие не отраженные выше обязательства, которые подлежат погашению менее чем через 12 месяцев после отчетной даты.

Валюта баланса по Активу и Пассиву должна совпадать. PDF

См. также:

- Проверка отчета о финансовых результатах по упрощенной форме

- Проверка баланса

- Взаимоувязка форм отчетности

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Оцените публикацию

(5 оценок, среднее: 4,20 из 5)

Загрузка…

Назад к статье

Новости и изменения

Назад к статье

Дополнительные материалы

Назад к статье

Топ-вопросов

Всем привет! С вами Алексей Иванов — директор по знаниям интернет-бухгалтерии «Моё дело» и автор телеграм-канала «Переводчик с бухгалтерского». Каждую пятницу в нашем блоге на «Клерке» я рассказываю о бухгалтерском учёте. Начал с азов, потом перейду к более сложным материям. Тем, кто только готовится стать бухгалтером, это поможет поближе познакомиться с профессией. Матёрым главбухам — взглянуть на привычные категории под другим углом.

Порядок исчисления и уплаты налога на добавленную стоимость регулирует глава 21 Налогового кодекса. Объект налогообложения НДС — реализация товаров, работ или услуг на территории России. Обязанность заплатить налог у компаний и предпринимателей возникает при продаже. К ней приравнивают безвозмездную передачу активов, оказание работ и услуг для собственного потребления внутри организации.

Механизм НДС

НДС — это второй по сложности исчисления налог в России. Сложнее только налог на прибыль. Но базовый механизм его довольно прост. На любую продажу продавец обязан накрутить налог, после чего покупатель платит ему цену плюс НДС. Когда покупатель сам выступает в роли продавца — он делает точно так же. Но продавец не оставляет налог себе — это государственные деньги, которые ему доверено собрать. До 25 числа каждого месяца НДС перечисляется в бюджет. То есть предприниматель выступает в роли кондуктора в автобусе, который ведёт Мишустин.

Пример 1.

Компания «Уральские баристы» покупает кофейные зёрна и делает из них кофе. Поставщик продаёт зёрна за 100 руб. Но из-за 20% НДС традиционным уральским ремесленникам придётся заплатить ему 120 руб. (100 руб. цена 20 руб. налог) Кофе они продают уже по 300 руб. Однако, конечному покупателю он обойдется в 360 руб. Ибо 60 руб. — государевы деньги, их нужно отдать хозяину.

А дальше начинается магия. Когда продавец был покупателем, он платил НДС с покупки зёрен. В нашем примере — 20 руб. Эти деньги в бюджет перечислил предыдущий продавец. Государству лишнего не надо — всего оно хочет получить 20% от конечной цены товара. Поэтому в бюджет перечисляется разница между полученным и уплаченным НДС. Точнее, между НДС, который должен уплатить конечный покупатель и НДС, который предъявил к оплате предыдущий продавец. Это принципиальное уточнение. К нему ещё вернусь.

Вся тяжесть налога ложится на последнего в цепочке покупателя, который платит полную сумму налога и ничего не может возместить. Обычно это физлица. Так что НДС на самом деле — налог с населения, а не с бизнеса. Организация не имеет права на вычет входящего НДС, только если сама не является его плательщиком. Например, если применяет специальные налоговые режимы.

Пример 2.

Баристы из предыдущего примера должны заплатить 60 руб. НДС государству и 20 руб. — поставщику зёрен. Итого 80 руб. Откуда берутся эти деньги? Следите за руками:

-

60 руб. налога заплатит баристам покупатель кофе;

-

20 руб. налога заплатят баристы продавцу зёрен;

-

40 руб. заплатят баристы в бюджет (60 руб. — 20 руб.).

Итого баристы заплятят 60 руб. НДС и столько же они получат от покупателя.

Налоги, которые финансируют одни, а перечисляют в бюджет другие, называются косвенными. В России, кроме НДС, так работают акцизы.

Почему же бизнес не любит НДС? Есть две причины.

-

Берёшь чужие и на время. Отдаёшь свои и насовсем. Профинансировав государственными деньгами операционку, к дате уплаты НДС понимаешь, что денег нет. Хотя, фактически, это беспроцентный кредит от государства, который тебе несут его граждане.

-

То самое уточнение. Если наложить на долги денежный поток, выяснится, что уплата НДС приводит к упущенной выгоде. За время, прошедшее с момента уплаты НДС государству до момента получения его от покупателя, эта сумма могла быть вложена в производство или хотя бы полежать на депозите. И бизнес получил бы дополнительный доход.

Пример 3.

Кофе покупателю баристы отдали под честное слово. А продавец зёрен уверен, что доверие к клиенту лучше всего повышает стопроцентная предоплата. Поэтому 20 руб. НДС уже уплачено продавцу, а 60 руб. ещё не получены от покупателя. С налоговиками договариваться об отсрочке бессмысленно: в положенный срок ударники капиталистического труда платят в бюджет 40 руб. своих кровных за того парня (с учётом вычета). Тоже беспроцентный кредит — только покупателю. А ведь эти деньги могли работать.

Подарок нашим читателям: онлайн-курс Алексея Иванова «Бухгалтерия для бизнеса» из 26 видео. В нем простым языком с примерами рассказывается о том, как понимать бухгалтерские отчёты и использовать их для управления бизнесом.

Бухгалтерия для бизнеса

онлайн-курс Алексея Иванова

Получите бесплатные видео с уроками курса!

Оставьте заявку в форме ниже, и мы вышлем вам запись.

Налоговая база и налоговые ставки по НДС

Налоговая база по НДС — это стоимость реализованных товаров, работ, услуг (ст. 153 НК РФ). Ставка налога зависит от того, что и кому плательщик НДС продаёт (ст. 164 НК РФ):

-

20% — основная ставка, по ней облагается большинство продаж;

-

10% — применяется при продаже ограниченного круга товаров. Это некоторые продовольственные товары, товары для детей, книги и газеты, медицинские товары;

-

0% применяется при экспорте, международной перевозке товаров и некоторых других внешнеэкономических операциях.

Налоговые вычеты по НДС

Предъявленный поставщиком НДС принимается к вычету. Правда, после камеральной налоговой проверки. Для этого нужно соблюсти три условия.

-

Ценности приобретались или услуги оказывались для того, чтобы вы использовали их в деятельности, которая облагается НДС. То есть для того, чтобы что-то продать. Например, если вы купите запчасти, чтобы собрать из них холодильник, НДС принимается к вычету. А если для того, чтобы бесплатно ремонтировать холодильники по гарантии, то нет.

-

Есть специальный документ поставщика, в котором выделена сумма НДС. Обычно это счёт-фактура. Требования к его оформлению установлены в ст. 169 НК РФ. Формы — Постановлением Правительства РФ от 26.12.2011 N1137.

-

Есть первичный документ, на основании которого покупка принята к учёту. Например, накладная.

Обоснованность вычетов — вопрос, который давно беспокоит государство. Ещё в начале 2010-х возместить НДС, купив документы у поставщика без реальной поставки было нормальной деловой практикой. «Бумажный» НДС существует и сейчас, но дельцам этого бизнеса стало намного сложнее работать. А объём самого рынка сократился в несколько раз. Именно разрывы в цепочках НДС подтолкнули ФНС к созданию самой автоматизированной системы налогового администрирования в мире. Но это тема отдельного разговора.

Книги покупок и книги продаж

Чтобы определить суммы налога к уплате и возмещению, ведутся специальные налоговые регистры: книги покупок и книги продаж. В первых регистрируются входящие счета-фактуры, во вторых — исходящие. Формы книги покупок и книги продаж утверждены Постановлением Правительства РФ от 26.12.2011 N1137. Счета-фактуры, книги покупок и книги продаж — это самостоятельная система налогового учёта, которая позволяет рассчитать НДС без привлечения бухгалтерских данных. Например, ИП на ОСНО бухучёт может не вести, а НДС всё равно считает. Это к вопросу нужен ли налоговой бухгалтерский учёт.

Декларация по НДС

Налоговый период по НДС — квартал (ст. 163 НК РФ). Отчётных периодов внутри нет — налоговые декларации сдаются ежеквартально до 25 числа месяца, следующего за кварталом. Например, декларацию за первый квартал нужно сдать до 25 апреля.

Платится налог тремя равными частями до 25 числа каждого из трёх месяцев, следующих за кварталом (ст. 174 НК РФ). Например, по ⅓ НДС за первый квартал нужно заплатить до 25 апреля, 25 мая и 25 июня.

Почему НДС — актив

В завершение о том, почему НДС фигурирует в бухгалтерском балансе как актив. Актив — это не весь НДС, а только та его часть, которую компания должна заплатить продавцу. Его называют «НДС по приобретенным ценностям» или «входящий НДС». В нашем примере — 20 руб. Фактически, это дебиторская задолженность государства. Её не получить деньгами, но на неё можно будет уменьшить долг перед бюджетом. Потому и актив.

Теоретически, если входящий НДС больше, чем НДС, который вы предъявили к уплате покупателям (а такое бывает, когда вы много покупали и мало продавали), такую дебиторку можно даже получить деньгами. Но это квест для сильных духом. А сумма НДС, которую нужно уплатить в бюджет, отражается в пассиве баланса по статье «Кредиторская задолженность».

Если вам понравился этот пост, подписывайтесь на меня в Telegram, Дзене и YouTube – там ещё много интересного!

Моё дело Бюро

Справочно-правовая система для бухгалтеров, юристов, кадровиков и профессиональный консалтинг