Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Как обозначается нефть на рынке Форекс

Нефть сегодня является самым популярным товаром на мировых рынках, что не удивительно, ведь без этой вязкой чёрной жидкости наша цивилизация не смогла бы сделать прорыв в технологиях. В настоящее время нефтепродукты используются во всех отраслях, начиная от сельского хозяйства и заканчивая производством комплектующих для космических челноков и спутников.

Разуется, многие люди хотят принять участие в распределении прибыли от колебаний стоимости нефти. Если 10-20 лет назад заработать на нефтяных фьючерсах могли только субъекты с крупным капиталом, то сегодня во многих дилинговых центрах, основная специализация которых – Форекс, доступны для торговли cfd на нефть.

Про CFD и их отличия от фьючерсов я уже рассказывал в одной из прошлых публикаций, поэтому теорию рассматривать сегодня не стану, а вместо этого постараюсь подробно ответить на вопрос «как обозначается нефть на Форекс».

Начинающие трейдеры часто задают подобные вопросы, и я их понимаю, потому что в спецификациях разных брокеров можно встретить следующие обозначения нефти: WTI, CL, QM, WBS, BRN, XBZ, UKOIL, USOIL, вроде бы все перечислил.

Разные обозначения нефти на Форексе – это разные марки?

К сожалению, нет, просто некоторые ДЦ прибавляют для солидности в список инструментов сразу все перечисленные тиккеры, чем ещё больше путают трейдеров. На самом деле, все перечисленные выше символы обозначают только две самые ликвидные марки — BRENT и WTI, но обо всём по порядку.

Обозначение нефти на Форексе – марка BRENT

Нефть BRENT – это маркерный сорт нефти, добываемый на месторождениях в Северном море.

Поставочные фьючерсы на данную нефть обращаются на межконтинентальной бирже ICE и обозначаются как BRN5 где:

- BR – сам тиккер нефти BRENT;

- N – месяц срочного контракта, в данном примере N – это июльский контракт;

- 5 – год поставки.

https://www.theice.com/products/219/Brent-Crude-Futures/data — страница на ICE.

Таким образом, если в терминале Форекс-компании нефть обозначена аналогичным образом, как, например, у Альпари, значит, для котировок cfd на марку брент импортируются котировки с поставочного фьючерса на ICE. Кстати говоря, это самый лучший вариант, так как, во-первых, исключается возможность манипулирования котировками (их всегда можно сравнить с первоисточником), а во-вторых, торги на «межконтиненталке» самые объективные.

Ещё один часто встречающийся символ для BRENT – это XBZ (например, XBZN5 – полный тиккер июльского контракта 2015 года). Данное обозначение нефти на Форекс присваивается cfd-контрактам на расчётные фьючерсы, обращающиеся на NYMEX. В принципе, разница здесь не заметна — котировки практически всегда пункт в пункт соответствуют цене поставочных фьючерсов.

http://www.cmegroup.com/trading/energy/crude-oil/brent-crude-oil-last-day.html — котировки XBZ (площадка NYMEX входит в CME Group).

Символ UKOIL также довольно часто встречается в терминалах и обозначает нефть марки брент, но он не является стандартным (в спецификации бирж не используется) и, судя по всему, был введён в оборот компанией FXCM для обозначения своих cfd.

Обозначения нефти на Форексе – марка WTI

Нефть WTI – это маркерный сорт американской нефти, которая добывается в Техасе.

Как и в случае с BRENT, на WTI часто возникает путаница с обозначениями, хотя на самом деле, с кодами всё очень просто и однозначно.

Символом CL, который встречается у большинства ДЦ, обозначается cfd на поставочные фьючерсы WTI, обращающиеся на NYMEX. Найти котировки этих фьючерсов, а также реальные объёмы можно на сайте CME Group:

http://www.cmegroup.com/trading/energy/crude-oil/light-sweet-crude.html

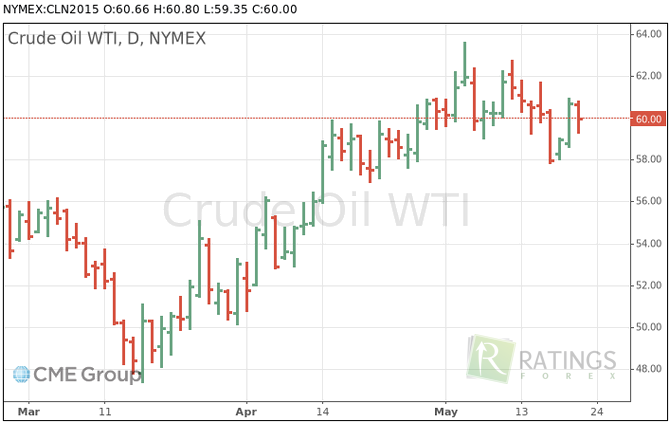

Чаще всего, дилеры упрощают обозначения нефти на Форексе, предоставляя трейдеру «склеенный» график без разбивки на контракты, но иногда встречается максимально точное соответствие биржевым тиккерам, например, CLN2015 – июльский контракт 2015 года (CLF2016 – январский контракт 2016 года).

Символом QM обозначаются cfd на мини-контракты WTI, которые, в свою очередь, также обращаются на NYMEX. Данный вариант подходит начинающим среднесрочникам.

Если встретился код WBS, то в этом случае котировки cfd импортированы с расчётных фьючерсов WTI, торги которыми осуществляются на ICE. Кстати говоря, интересный момент – на NYMEX можно торговать поставочными фьючерсами WTI и расчётными на BRENT, а на ICE наоборот – поставочными на BRENT и расчётными на WTI. Глобализация объединяет рынки.

И последний символ, часто попадающийся на глаза, это USOIL. Как и в случае с аналогичным тиккером на брент, он не является стандартным, но запоминается легко, так как US – Соединённые Штаты, а OIL – нефть, получаем «нефть США».

Думаю, уже всем стало понятно, что обозначения нефти на Форексе в разрезе каждой марки могут быть совершенно непохожими друг на друга. Правда, фундаментально от этой разницы ничего не меняется, так как цены расчётных и поставочных фьючерсов (а значит, и котировок cfd на эти фьючерсы) полностью зависят от одних и тех же факторов.

Единственное, для чего могут пригодиться знания о первоисточнике котировок, так это для вывода нечестных дилинговых центров на чистую воду, например, в том случае, если появился шпиль или спайк, сорвавший стоп-лосс. Но справедливости ради отмечу, что сегодня это большая редкость, отчасти, именно благодаря наличию возможности сравнить котировки ДЦ с данными биржи.

Отзывы

Смотрите также

Где можно найти бесплатные онлайн-калькуляторы для различных расчетов на Форекс?

Что нужно для совершения ставок на валютном рынке Форекс?

Для чего на Форекс нужны дилеры и какова их роль в трейдинге?

Содержание статьи

Показать

Скрыть

Фьючерс на нефть с начала 2022 года подорожал на 35%. Разбираемся, как купить нефть на бирже, как долго продлится период высоких цен и стоит ли инвестировать в этот инструмент.

Как устроен рынок нефти

Нефть является важнейшим энергоресурсом в мире, а также самым продаваемым биржевым инструментом на товарном рынке. Согласно прогнозу ОПЕК, вплоть до 2045 года нефть останется главным видом топлива в мировом энергобалансе. По данным доклада организации World Oil Outlook, по итогам 2020 года доля нефти составила 30% от мирового потребления энергоносителей, а к 2025-му она вырастет до 31%.

Потребление нефти в мире по итогам 2020 года составило 90,6 млн баррелей в сутки, к 2025-му показатель может вырасти до 104,4 млн баррелей в сутки.

Рынок нефти глубоко интегрирован во все процессы мировой экономики и торговли, на нем установлены понятные всем игрокам индикаторы и правила. Рынок нефти четко сегментирован между игроками: поставщиками и потребителями нефти.

К крупнейшим поставщикам (или экспортерам) относятся:

- Саудовская Аравия.

- Россия.

- ОАЭ.

- Ирак.

- Кувейт.

- Канада.

УЗНАТЬ БОЛЬШЕ ПРО ИНВЕСТИЦИИ

К крупнейшим потребителям (или импортерам) относятся:

- Китай.

- Индия.

- Япония.

- Страны Евросоюза.

Отдельное место на рынке нефти занимают США — это страна, которая сама добывает нефть в большом количестве, однако ее потребление настолько велико (первое место в мире), что часто Штаты прибегают к импорту нефти.

Всего три страны — США, Саудовская Аравия и Россия — добывают суммарно более 41% от объемов мировой добычи. При этом большая доля потребления приходится на США и страны Азиатско-Тихоокеанского региона и ЕС.

Мировая торговля нефтью — это постоянное противостояние производителей и потребителей. Для производителей выгодно иметь высокие цены на нефть, чтобы активно наполнять государственный бюджет, для потребителей — низкие, чтобы дешевле закупать сырье и снижать нагрузку на зависящие от нефти секторы экономики.

Когда мировые цены на нефть высокие, эксперты называют ситуацию рынком продавца, когда низкие — рынком покупателя.

Как формируется цена на нефть и зачем нужны бенчмарки

Нефть принято делить по сортам, причем для эффективного ценообразования выделяются эталонные сорта (бенчмарки). Их состав считается высококачественным, поэтому и цена более высокая. Исходя из параметров маркерных сортов, формируются цены и на другие марки.

На сегодняшний день существуют два основных маркерных сорта нефти — североморская Brent и американская WTI (West Texas Intermediate), на основе которых происходит ценообразование на спотовом рынке. Традиционно Brent торгуется на несколько долларов дороже WTI. При этом объем добычи маркерных сортов нефти суммарно не превышает 2% мировой добычи.

Нефтяное ценообразование на биржах формируется участниками рынка на основе данных котировальных агентств Platts и Argus Media, которые учитывают состав нефти и ряд других факторов. Фьючерсы на нефть марки Brent торгуются на лондонской бирже ICE. Фьючерсы на нефть марки WTI торгуются на нью-йоркской бирже NYMEX. Цена на другие сорта нефти рассчитывается по формулам, привязанным к ценам бенчмарков, которые учитывают плотность сырья, содержания в нем серы и других примесей.

В мировой практике нефть принято измерять в баррелях (бочках), поэтому цена выражается в долларах за баррель. В России измерение происходит в тоннах. В одном нефтяном барреле содержится 159 литров, однако при переводе из литров в тонны необходимо также учитывать плотность нефти, из-за которой в конечном итоге может меняться масса. Для удобства перевода в России используется средний коэффициент 7,33 (1 тонна — 7,33 барреля).

Крупнейшие игроки: кто влияет на рынок нефти

ОПЕК

На рынке нефти есть крупная неправительственная организация, которую иногда называют картелем. Это ОПЕК — Организация стран — экспортеров нефти (ОПЕК, Organization of Petroleum Exporting Countries — OPEC). ОПЕК появилась в 60-х годах XX века по инициативе крупнейших нефтедобывающих стран Ближнего Востока — Ирана, Ирака, Саудовской Аравии и Кувейта. В результате действий ОПЕК в 1973 году цена барреля нефти выросла на 450% — с 2,59 до 11,65 доллара.

В настоящее время в ОПЕК входят 13 государств.

Что такое облигации, зачем они нужны и как на них заработать

ОПЕК+

В 2016 году из-за рухнувших цен на нефть страны ОПЕК и крупнейшие независимые нефтепроизводители договорились о балансировке рынка. На основании этих договоренностей появился альянс ОПЕК+, в котором важную роль заняла Россия.

В конце 2016 года страны ОПЕК+ договорились о сокращении добычи нефти на 1,8 млн баррелей в сутки с уровня октября 2016 года. Договор стартовал в начале 2017-го. Его условия неоднократно менялись, однако соглашение продолжает действовать до сих пор, а после 2022 года начнет работать новое нефтяное соглашение, которое странам еще предстоит обсудить.

США

США являются крупнейшим добытчиком и потребителем нефти в мире, а также занимают пятое место по экспорту нефти и нефтепродуктов. Такое положение, а также наличие бенчмарка нефти WTI позволяют стране оказывать влияние на состояние мирового нефтяного рынка и на ценообразование. Ключевыми компаниями в сфере нефтедобычи в США являются Chevron, ExxonMobil, EOG Resources, ConocoPhillips, Anadarko Petroleum и BP.

Что и почему происходит с ценами на нефть

Стоимость нефти марки Brent вечером 23 августа поднялась выше 100 долларов за баррель впервые с 12 августа. 24 августа рост продолжился: цена ближайших, октябрьских, фьючерсов на нефть марки Brent росла на 1%, до 101,3 доллара за баррель. Цена октябрьских фьючерсов на WTI также росла на 1%, до 94,7 доллара.

УЗНАТЬ БОЛЬШЕ ПРО ИНВЕСТИЦИИ

Рост цен на нефть в последние дни в основном связан с заявлениями представителей ОПЕК о готовности реагировать на возможный дисбаланс на рынке нефти снижением добычи, говорит портфельный управляющий УК «Альфа-Капитал» Дмитрий Скрябин. По его словам, это нивелирует риск появления дополнительного предложения нефти в случае возобновления экспорта из Ирана. Вместе с тем в последние месяцы ОПЕК+ очень медленно наращивала добычу, что говорит о крайне ограниченных физических возможностях по производству, отмечает он. Это также оказывает влияние на цены.

Как и зачем инвестировать в драгоценные металлы и как выбрать между золотом и палладием

С начала 2022 года цены на нефть выросли на 35%. «В моменте — в марте и июне — темпы роста превышали 60%», — напоминает начальник отдела экспертов по фондовому рынку «БКС Мир инвестиций» Альберт Короев. По его оценкам, до конца текущего года цены могут остаться выше 100 долларов за баррель Brent.

Рост цен на нефть в этом году связан с резко выросшим спросом на топливо во всем мире с одновременным ограниченным предложением, добавляет ведущий аналитик Freedom Finance Global Наталья Мильчакова. Рост спроса вызван отчасти тем, что мировая экономика начала быстро восстанавливаться после пандемии, а отчасти с повышенным спросом на топливо из-за глобальных перебоев в поставках нефти и провалом «зеленой» энергетики, поясняет она. С другой стороны, предложение ограниченно, так как против Венесуэлы и Ирана действует эмбарго США, также ряд стран Запада отказались от импорта российской нефти, а в декабре Евросоюз введет эмбарго на нее, хотя и не без некоторых исключений, замечает она. «Подобный расклад сил объективно толкает цены на нефть выше 100 долларов за баррель», — говорит эксперт.

По мнению Мильчаковой, в ближайшее время цена Brent может подняться выше 102–103 долларов за баррель и даже дойти до 105 долларов. «Осенью можно ожидать цены на нефть в очень широком коридоре в 90–120 долларов за баррель», — полагает она.

Как российскому инвестору покупать фьючерс на нефть

В России фьючерс на нефть Brent котируется на Московской бирже. Он является расчетным, то есть физическая поставка нефти не подразумевается. Фьючерс на Brent на Мосбирже повторяет динамику цен лондонской ICE и торгуется в долларах США за баррель. Это самый крупный среди товарных фьючерс по объему торгов в мире.

В брокерском приложении российский инвестор может найти фьючерс на нефть Brent по коду BR. Код будет выглядеть вот так: BR-9.22, BR-10.22 или BR-1.23, где первая цифра — это месяц исполнения фьючерсного контракта, а вторая — год.

Подобрать брокера для торговли фьючерсами

На счету инвестора блокируется гарантийное обеспечение (ГО) в размере чуть более 22,4 тыс. рублей за Brent. Размер ГО определяет Национальный клиринговый центр. Это не фиксированная величина, она меняется в течение дня и зависит от волатильности, ликвидности и других параметров. Вариационная маржа инвестора (разница между текущей ценой фьючерса и его расчетной ценой) пересчитывается в рубли по курсу к доллару, который определяется ежедневно в 13:45 и 18:49 мск. Важно помнить, что фьючерс имеет срок обращения. День экспирации (окончания обращения) фьючерса — это последний торговый день фьючерса на бирже. Он всегда указан в спецификации контракта и известен заранее.

Чтобы торговать фьючерсами, неквалифицированный инвестор должен пройти тест у брокера на знание рынка деривативов.

#}

Ставка: от 5.5%

Платеж: 9 059 ₽

#}

Высокие цены на энергоресурсы (нефть, газ, уголь) сохранятся до февраля — марта 2023 года, считает Скрябин из УК «Альфа-Капитал». Однако фьючерс на нефть как инструмент инвестирования вряд ли подходит розничным инвесторам, полагает он. «Само по себе понятие инвестирование подразумевает долгосрочный горизонт, фьючерс же имеет срок экспирации — каждый месяц надо переоткрывать позицию, а это стоит дополнительных денег. Сейчас наклон кривой фьючерсов очень крутой — разница в цене ближайшего контракта и следующего месяца — порядка 1%», — отмечает он.

Фьючерс позволяет занять позицию в разные стороны — как в шорт, так и в лонг, также позволяет торговать с «плечом» со всеми вытекающими рисками потери капитала, более того, он очень волатилен, говорит Скрябин. «Владение фьючерсом не приносит дивидендов в отличие, например, от акций нефтяных компаний. Поэтому фьючерс — это скорее инструмент для активных трейдеров либо хеджеров, но не для долгосрочных инвесторов», — заключает он.

С помощью сервиса Банки.ру можно подобрать удобного для инвестирования брокера и купить акции, облигации или ПИФы, а также другие биржевые инструменты.

Вас также может заинтересовать:

Фьючерс на газ за день вырос на 19%. Что это значит и заработает ли на этом российский инвестор? (спойлер: нет)

Способы торговли нефтью на бирже:

- Поставочные фьючерсные контракты

- Расчетные фьючерсные контракты

- Опционы

- Ценные бумаги нефтяных компаний

- ETF фонды с нефтяными портфелями

- Форекс

Торговля нефтью, продажа и покупка бочек черного золота происходит на бирже, но не в конкретном помещении, а онлайн. Каждый может прямо сейчас получить биржевые котировки, имеет возможность купить или продать нефть, заключить разного рода нефтяные сделки. Для этого даже не потребуется вставать с места.

На нефтяном рынке покупается и продается, в основном, не нефть, а только лишь её цена. Более 97% всех сделок по нефти проходят лишь расчетным образом, без поставок. На биржах нефть является валютой, а не сырьем.

Содержание статьи:

- Как начать торговать нефтью

- На какой бирже можно торговать нефтью

- Торговля фьючерсами на нефть

- Торговля акциями нефтяных компаний

- Цифровые опционы

- ETF фонды

- Форекс

- Где можно торговать нефтью

- Особенности торговли нефтью

- Часто задаваемые вопросы

Как начать

Любая торговля на организованных рынках начинается с брокера. Выйти на биржу и торговать нефтью нельзя напрямую, а только через специального посредника. Брокер для торговли нефтью предоставит специальный терминал для открытия сделок и связи с биржей. У брокера будет открыт ваш лицевой счет (все денежные операции проводятся через него), в то время как биржа регулирует сами условия торгов, котировки, эмитентов.

Перед тем, как торговать нефтью, имеет смысл понять, какие факторы доминируют на рынке сейчас, какие предположительно будут воздействовать на него через некоторое время.

Биржевая торговля нефтью ничем не отличается от торговли любым другим активом. Никакой заоблачной сложности в торговле нефтью онлайн нет. Даже с весьма скромными капиталами можно приобщиться к мировой торговле нефтью и не прогадать.

Биржи

Крупнейшие биржи, на которых осуществляется мировая торговля нефтью (в том числе, на спот-сегменте):

«ICE Futures Europe»

Площадка является составной частью глобальной группы «Intercontinental Exchange. На нее приходится около 50% мирового фьючерсного оборота по нефти и продуктам ее перегонки.

«CME Group CME Group Inc.»

Это группа «Чикагской товарной биржи». На ней заключаются как спот-сделки, так и оборачиваются деривативы на нефть, а также на продукты ее перегонки.

«Shanghai Futures Exchange»

В 2018 году в Шанхае стартовали торги фьючерсами на нефть, номинированными в юанях. Пока на капитализацию площадки приходится менее 7% от общемирового оборота фьючерсной нефтяной торговли.

Более 95% объема торгов на нефтяном рынке приходится на торговлю деривативами (производными инструментами – фьючерсы, опционы). В связи с неудобствами работы на спот-сегменте, участники рынка, желающие купить жидкую нефть, предпочитают приобретать фьючерсы с покрытием. А фьючерсный сегмент присутствует на любой бирже.

Биржи для торговли нефтью есть во многих странах. Торговля нефтью в России также актуальна на Московской и Санкт-Петербургской биржах, но основной объем мирового рынка ведется только по эталонным сортам Брент (Brent) и Техасской нефти (WTI).

Время торговли нефтью практически круглосуточное, за исключением выходных дней и 45 минутных перерывов ночью на перерасчет котировок и объемов биржами.

Фьючерсы

Фьючерс – это обязательство купить или продать актив в определенный момент в будущем по стоимости, установленной в момент совершения сделки.

Так как фьючерсные контракты – это инструмент срочного рынка, то каждая сделка имеет срок. Фьючерсы на нефть имеют сроки окончания каждого месяца или последних чисел.

Пример, как торговать фьючерсами на нефть. Допустим сейчас февраль, а вы купили сентябрьский фьючерс, то есть вы купили нефть, которую гарантировано получите в сентябре, но уже по установленной цене сегодня, без риска того, что в сентябре вы купите нефть дороже. Если к сентябрю цена на горючее вырастет, значит вы купили её по более дешевой цене и окажетесь в прибыли, но если к сентябрю котировка упадет, значит вы переплатили.

Но почти все контракты на рынке заключаются не на поставочные фьючерсы, а на расчетные. Это значит, что фьючерс на ближайший месяц автоматически продлевается на следующий, вы не получаете нефть к порогу двери, а спекулируете только ценой, зарабатывая на разнице.

Акции

Хороший способ, как торговать нефтью на бирже, не покупая нефть – покупать акции нефтяных компаний.

Как и с другими активами, чтобы выйти на биржу и открыть сделку, нужно зарегистрироваться у брокера, который предоставляет выход на нужную биржу. Далее следует открыть торговый терминал, выбрать нужные акции, указать объем и купить их.

Торговля акциями позволяет создавать портфельные инвестиции, покупая не просто один контракт на эталонную марку нефти, а покупать компании в разных регионах.

Также риски и зависимость от цены на нефть снижается за счет разнообразной деятельности компаний, так как некоторые могут заниматься только переработкой, кто-то транспортировкой, некоторые добычей и других энергоресурсов.

Опционы

Самый простой способ заработать на нефти, это цифровые опционы.

За каждую сделку по опциону вы получите от 65% до 95% прибыли. Всё что нужно, это указать срок сделки и прогноз цены – вырастет или упадет цена.

Например, вы открыли опцион на 10 минут с условием роста. Если через 10 минут котировка нефти будет выше, чем на момент покупки – ваше условие выполнится и вы получите прибыль. Причем не важно, на сколько будет рост, важно, чтобы цена была просто выше, даже если это всего 1 цент.

Прибыль по опционам фиксированная, не зависит от срока. Вы можете купить опцион на минуту, 5 минут, 15,30…

На изображении выше вы можете видеть открытую торговую платформу Fix-Contracts.

ETF

ETF – это аналог российского ПИФ, только их доли продаются на биржах в виде обычных акций. Вам не надо ходить в какие-то офисы управляющих компаний, вы можете купить акции ETF фонда по интернету в любой момент, и также их продать.

Акции нефтяных ETF фондов представляют собой уже готовый портфель ценных бумаг нефтяных компаний.

Примеры нефтяных биржевых фондов:

- United States Oil Fund LP

- SPDR S&P Oil & Gas Exploration & Production ETF

- Invesco DB Oil Fund

- VanEck Vectors Oil Services ETF

- Direxion Daily S&P Oil & Gas Exp. & Prod. Bull 2X Shares

- United States Brent Oil Fund LP

- iShares U.S. Oil & Gas Exploration & Production ETF

- United States 12 Month Oil Fund LP

- SPDR S&P Oil & Gas Equipment & Services ETF

- ProShares Ultra Bloomberg Crude Oil

- Direxion Daily S&P Oil & Gas Exp. & Prod. Bear 2X Shares

- iShares U.S. Oil Equipment & Services ETF

- iShares MSCI Global Energy Producers ETF

- DB Crude Oil Double Short ETN

- ProShares K-1 Free Crude Oil Strategy ETF

- Invesco Dynamic Energy Exploration & Production ETF

Появившись в самом конце XX века, ETF решили сразу несколько проблем инвесторов. С их помощью осуществляется диверсификация вложений. Покупая хотя бы одну акцию ETF, вы приобретаете долю всего портфеля, в который входят ценные бумаги разных компаний, имеющих разную степень надежности и доходности.

Ценные бумаги стали максимально дискретными. Речь идет о том, что некоторые акции стоят очень дорого. Пакет из 10-15 компаний может потребовать минимум 1000-2500 долларов. А одна акция биржевого фонда стоит всего 40-150 долларов, в расчет которой уже включен большой портфель компаний.

Рекомендуем посты по теме:

- Список акций нефтяных компаний (Стоимость и описание)

- Брокеры для торговли нефтью, мазутом и газом на товарных биржах

- В какое время можно торговать нефтью? Часы работы биржи

- Руководство по трейдингу нефти: стратегии и ключевые аспекты

- Как зарабатывать на нефти: Полное руководство для физ. лиц

Форекс

Суть заработка на нефти на рынке Форекс ничем не отличается от других инструментов. Трейдинг ведется с целью заработать на курсовой разнице нефти (oil).

Самый крупный брокер в России Альпари (более 20 лет работы!) позволяет торговать по изменяющимся ценам на фьючерсы, но не иметь обязательства по срокам сделок.

- West Texas Intermediate (WTI) имеет тикер USOIL (американская US нефть OIL).

- Торговля нефтью brent осуществляется под тикером UKOIL – английская UK нефть OIL.

Если вы считаете, что нефть будет расти, то открываете сделку BUY (Купить). Если уверены, что нефть упадет в стоимости, то открываете сделку SELL (Продать). Сделку можно закрывать, когда вам будет удобно.

Где можно торговать онлайн

Большое количество фьючерсов на нефть и энергоресурсы (как этанол, мазут) с разными сроками экспирации можно найти у профессионального брокера на платформе FxPro:

Выход на все эти биржи предоставляет европейский профессиональный брокер FxPro, он регулируется CySEC, FCA, SCB, FSCA. Здесь есть большое количество фьючерсов, более 2 000 акций со всего мира и другие активы. Компания является официальным спонсором команды McLaren Formula 1. Минимальный депозит для первого пополнения всего 100 долларов.

Особенности торговли нефтью

- Высокая ликвидность любой из перечисленных выше организованных нефтяных площадок.

- Крайне сдержанная для столь «скандального» ресурса волатильность (особенно на коротких промежутках времени).

- Решения ОПЕК, в целом, положительно влияют на стабильность долговременных трендов. Но вместе с тем, не нужно путать стабильность с предсказуемостью – как и любой ликвидный рынок на нем возможны разные нестандартные ситуации.

- Относительно высокая маржа.

- По оценке экспертов нефтяной рынок является одним из самых предсказуемых с точки зрения фундаментального анализа.

Рекомендуем почитать хорошую статью – https://stolf.today/chto-vliyaet-na-neft.html, как понять стоимость нефти и от чего она зависит.

FAQ

Сколько нужно денег для торговли нефтью?

Чтобы начать торговать нефтью, много денег не потребуется, даже наоборот – для начинающих большие вложения противопоказаны. Профессионалы советуют на начальных иметь от нескольких тысяч рублей. Минимальный депозит для открытия брокерского счета, как правило 100 долларов, но не обязательно открывать сделку на всю сумму, вы можете открыть сделку на сумму от 5-10 долларов.

Почему нефть торгуется в долларах?

В феврале 1973 года случилась девальвация доллара к золоту до 42 долларов, за 1,5 года доллар девальвировал на 17%. Базовая валюта перешла в шаткое состояние. Из-за этого президент Никсон договаривается с Саудовской Аравией о том, что она будет продавать нефть за доллары, а взамен получит военную мощь и защиту месторождений. В 1975 году ОПЕК принимает решение торговать нефтью в долларах США.

Сколько можно заработать на нефти?

Заработок зависит от многих факторов – количества вложений, котировок нефти, ситуации на рынке в целом. При правильном прогнозе сделки можно легко получить 30% прибыли за неделю. Если вы вложитесь в акции крупных компаний, добывающих нефть, это может принести 20-60% в год. Важно также то, сколько денег вы вкладываете, от размера инвестиций зависит и итоговая сумма прибыли.

Где можно торговать нефтью?

Пора торговать нефтью!

Что может быть надежнее брокера, который уже проработал более 20 лет и является самым крупным брокером в стране? Альпари предлагает торговлю контрактами на нефть Brent и WTI, а также газ и другие активы. Именно здесь вы можете инвестировать в других трейдеров или самому стать управляющим. Также брокер предлагает торговлю фиксированными контрактами с прибылью от 60% за каждую сделку, даже если она будет длиться всего минуту. Заходите на рынок, ведь торговля нефтью может приносить огромные прибыли. Выбирать активы можно здесь.

Загрузка…

Как можно торговать нефтью обычному человеку?

С появлением фьючерсов возможность инвестировать в черное золото и зарабатывать на изменении его цены, появилась практически у каждого желающего. Теперь вам достаточно иметь ПК или телефон с доступом в интернет, и вы можете стать нефтяным инвестором или трейдером. Для этого необходимо зарегистрироваться у онлайн брокера, предоставляющего доступ к торговле нефтью и совершить сделку. Само собой, если вы хотите чтобы сделка принесла прибыль, вам не обойтись без всестороннего анализа ситуации на рынке, ведь вам нужно правильно определить направление цены нефти в будущем.

Давайте посмотрим, какие варианты заработать на нефти есть у физических лиц.

Фьючерсы на нефть.

Желающих заработать на покупке/продаже нефти предостаточно. Вот только мало кто захотел бы этим заниматься, если бы нужно было приехать, например, в Кувейт, заправить в танкер полные баки сырой нефти и затем везти ее на другой конец света, чтобы продать потенциальному покупателю. Согласитесь, затратное занятие, как по времени, так и по средствам. Поэтому были придуманы фьючерсы на нефть – контракты на покупку/продажу, которые будут выполнены в будущем по цене установленной сейчас, и в полной мере соответствуют движению цен на реальную нефть. Приобретая такой контракт, покупатель становится фактически обладателем определенного объема нефти, однако ему не нужно физически транспортировать и хранить ее. В любой момент он может продать фьючерс по текущей цене на рынке.

Сейчас практически вся мировая торговля нефтью – это торговля фьючерсами, с той лишь разницей, что для компаний – это поставочные фьючерсы, а для трейдеров – расчетные.

Поясним: поставочные фьючерсы – обязательство физически доставить актив (в данном случае нефть), расчетные – необходимо выполнить обязательство лишь в денежном выражении.

Торговля фьючерсами на нефть ведется на специализированных фьючерсных биржах. В последнее время инструмент становится все более популярный и в торговлю включились уже не только экономические гиганты в лице США и Европы, но и догоняющие – Азия, СНГ, страны Южной Америки.

На рынке России обращаются только расчетные фьючерсы на нефть. Торги на них происходят по месяцам и имеют следующие особенности:

- в каждый момент на рынке обращаются 6 фьючерсных контрактов;

- проще всего купить/продать ближайший по сроку контракт (например, в октябре наибольшую ликвидность будет иметь ноябрьский фьючерс), но при этом он будет и самым дешевым;

- завершение обращения последнего из доступных контрактов (срок его экспирации) наступает через 6 месяцев.

- чем ближе экспирация фьючерса, тем меньше его стоимость ( разница в цене между ближайшим 1-м и последним 6-м контрактом может быть 6-9%).

Поставочных контрактов на российском рынке, увы, нет.

Где купить: На сегодняшний день основные торги нефтяными фьючерсами ведутся на биржах:

NYMEX – Нью-Йоркская сырьевая биржа

ICE – Межконтинентальная биржа

СМЕ – Чикагская биржа

LME – Лондонская биржа металлов

SGX – Сингапурская биржа

MOEX – Московская биржа

SPB – Санкт-Петербургская биржа

Как купить: для России – на срочном рынке Московской биржи. Фьючерсные биржи не работают с физлицами, поэтому вам нужно будет зарегистрироваться у брокера, дающего доступ к торгам. Вот список брокеров, работающих с MOEX.

Какая сумма нужна: минимум, который вы можете приобрести на бирже – 1лот, который составляет 10 баррелей нефти. Считаем: 1 баррель на момент написания статьи равен 83 доллара США, значит минимально необходимая для инвестиций сумма = 830 USD.

Форекс и CFD контракты на нефть

Покупка фьючерсов на нефть через биржевого брокера связана с рядом трудностей, таких как сложная процедура регистрации и верификации, довольно высокий порог минимальной покупки (10 барелей). Более простым вариантом для рядового трейдера является покупка фьючерсов на рынке форекс или CFD.

Совет: начинающим инвесторам лучше покупать не сам фьючерс, а CFD контракт на цену фьючерса.

Торги «черным золотом» на торговой площадке Форекс осуществляются практически таким же способом, как и операции с использованием валюты. Здесь вы также найдете привычную цену продажи, цену покупки и, конечно, спред. Единственное отличие между ними – у нефти и валюты предусмотрены разные «кредитные плечи» и маржа. Например, один контракт на торговую операцию с сырьем может быть эквивалентен десяти, сотне, тысяче баррелей. Их оценка должна производиться в долларах.

Контракты на разницу цен (CFD) – аналог торгов нефтью на форекс, но выгодно отличается возможностью гибкой настройки кредитного плеча. Почитать про преимущества и недостатки CFD.

Где купить: форекс брокеры, предоставляющие возможность торговать нефтью. Из надежных площадок для России и СНГ можем порекомендовать Alpari и Rоboforex Обе площадки работают на рынке более 10 лет и имеют гарантировано высокое качество услуг.

Как купить: открываете счет у брокера, скачиваете торговый терминал МТ4 или МТ5, делаете депозит и открываете сделку по покупке нефти.

Какая сумма нужна: здесь вы можете начать уже с более скромным стартовым капиталом, благодаря использованию кредитного плеча, которое предоставляет брокер. Средний депозит трейдеров в товарные контракты на форекс около $300.

Торговля нефтью на бинарных опционах

Также хорошим вариантом для новичков, желающих заработать на нефти, станут бинарные опционы. И вот почему:

- Бинарные опционы самый простой вид торговли. Здесь вам необходимо лишь угадать направление движения цены актива.

- В бинарниках самый низкий порог входа по депозиту и по сумме сделки. Вы можете начать торги черным золотом буквально с 10$ и ставить по 1$ на каждую торговую сессию.

- Как правило у брокеров БО отсутсвует спрэд.

- Заработать можно быстро и много. В отличии от биржевых фьючерсов и форекса, где нужно дожидаться экспирации контрактов и завершения таймфреймов, здесь вы можете задать период в несколько минут. По его завершению, если ваш прогноз оказался верным, вы мгновенно получаете прибыль равную в некоторых случаях до 70% от ставки.

Однако нужно понимать, что тут возрастают и риски.

Пример. Курс нефти на текущий момент $70,00 за баррель. Вы сделали ставку $100 на бинарных опционах, что курс упадет в ближайшие 3 минуты. По завершении указанного времени стоимость нефти составила $69,99 за баррель. Ваш прогноз оказался верен (не важно, насколько упала цена актива) и вы получаете назад свою ставку плюс 70% (условия брокера Finmax) от суммы ставки, т.е. еще $70. И это за 3 минуты!

Тут есть еще один важный момент. Рынок бинарных опционов проще чем форекс и биржевой рынок с технической точки зрения, что привело к появлению в последнее время большого числа непрофессиональных и даже откровенно мошеннических компаний в этой сфере. Говоря проще, появились дельцы, которые просто хотят «обуть» доверчивых клиентов. Попадая к таким брокерам, вы с вероятностью 99% потеряете свои деньги. Поэтому стоит тщательно выбирать брокера для торговли на БО. На рынке есть достойные компании, которые подтвердили свою репутацию временем и отзывами трейдеров.

Из брокеров бинарных опционов для торговли сырьевыми активами (в т.ч. нефтью) можем порекомендовать Finmax. Эта компания на рынке с 2015 года. Имеет надежного российского (не офшорного!) регулятора – ЦРОФР, что гарантирует вам защиту ваших интересов в случае спорной ситуации. Брокер гарантирует мгновенное исполнение ордеров. Большинство отзывов положительные. Мы сами тестировали почти всех брокеров БО и Финмакс действительно является одним из лучших.

Как начать торговать?

Рассмотрим процесс торговли на примере брокера Finmax. Все предельно просто. Для начала нужно пройти регистрацию.

Лайфхак! Для наших клиентов на Финмакс действует приватное условие: вы можете заключить одну пробную сделку. Если ваш прогноз окажется не верен, деньги будут возвращены на счет. Такая Сделка без риска позволит вам понять принцип работы опционов и начать торговлю нефтью не опасаясь понести убыток.

Попробовать без риска!

Затем открываете реальный счет, пополняете его и действуете пошагово (см. изображение ниже)

1. Выбираем актив Crude Oil.

2. Устанавливаем время экспирации (шаг 5 минут).

3. Выбираем куда пойдет цена – вверх или вниз.

4. Нажимаем кнопку «Купить».

Вот и все. Удачной торговли!

Купить нефть Продать нефть

Насколько дружны американский доллар и нефть?

В процессе торгов «черным золотом» без использования американской валюты не обойтись. Каждая из сделок заключается именно в долларах США. Оно и неудивительно. Ведь рассчитываться ими значительно удобнее, чем другой валютой. В противном случае, трейдеры и игроки биржевых торгов были бы вынуждены делать лишние операции.

В настоящий момент нефть расценивается как самодостаточная валюта. При этом все существующие национальные валюты приравниваются к долл. США. А тот, в свою очередь, сильно привязан к «черному золоту». То есть, изменение стоимости нефти моментально отражается на курсе доллара, национальных валютах других стран. В том числе, чувствителен к подобным колебаниям и евро.

Волатильность

В течение последних пятидесяти торговых суток, «черное золото» ежедневно демонстрировало в среднем колебания в диапазоне от 1 до 2%. Данный показатель значительно уступает прошлогоднему результату. Если свериться со средними показателями, которые датированы 1983 г., то видно, что с начала 2015 г. до начала прошлого года цены практически приблизились к нижайшему минимуму. А каждодневные колебания волатильности достигали примерно «плюс»-«минус» 4%.

Иными словами, сегодня волатильность на рынках, где торгуется «черное золото», является умеренной. Однако, она не застрахована от видоизменения. Внести свои корректировки может геополитическая обстановка на территории Ближнего Востока и Южной Кореи. Также немалую роль может сыграть динамика производительности КНГ, евроскептические настроения, политика ФРС США. Последний регулярно обогащается капиталами рынков, которые только находятся на стадии развития. Еще раз стоит напомнить, что, исходя из исторического опыта, волатильность стоимости на «черное золото в среднедневном выражении может оставаться достаточно высокой.

Какие стратегии применять для торговли нефтью?

Что касается основных индикаторов, которыми трейдеры пользуются в процессе торгов «черным золотом», то они следующие:

o Bollinger Bands;

o MACD;

o RSI;

o Stochastic.

Впрочем, можно воспользоваться и таким дополнением, как проверенный временем Price Action. Он анализирует свечные паттерны, направления и силу трендов, определяет уровни поддержки, а также сопротивления. При этом он изучает трендовые линии, графические фигуры и, в целом, улучшает вашу торговлю. Более того, графики «черного золота» имеют одну отличительную особенность. Они отражают затяжные продолжительные тренды, для которых характерно малое количество откатов и ложных выносов.

Хорошо проявил себя и так называемый метод VSA. Он отлично подходит для торгов различным сырьем, а также фьючерсами. Именно последние являются самым эффективным торговым решением при работе с «черным золотом». Так вот, VSA полнится новыми возможностями, которые будут весьма полезны для трейдеров при совершении нефтяных сделок. При этом VSA славится своими отличными возможностями в области прогнозирования и выявления передовых рыночных тенденций.

На любые энергоносители, как и на другие товарные группы, оказывают непосредственное влияние сезонные факторы. На всякий случай, стоит напомнить, что сезонность – это совокупность различных событий, которые приводят к непрогнозируемому повышению либо уменьшению цен базовых активов в течении исследуемого периода времени. Некоторые трейдеры учитывают данные факторы при составлении собственных стратегий.

Учитывая то, что «черное золото» – это источник энергии, его продажи значительно возрастают зимой. То есть когда в Северной Америке становится очень холодно. К слову, в последнее время эта закономерность напоминает о себе с завидной регулярностью. Метеорологам даже пришлось пользоваться специальным термином. В данном случае, речь идет о полярном вихре. Такое название они присвоили климатическому явлению, которое подвергает Великие Озера сильным заморозкам. Зачастую этот импульс фиксируется в такие месяцы, как январь, февраль. Действует же он до марта месяца. Все это применимо и к мазуту. Ведь именно им отапливаются частные дома, промышленные сооружения. Также из мазута вырабатывают электроэнергию. Не стоит забывать, что в зимний период ночи длятся дольше, чем летом.

Затем следует характерный спад, который тянется до наступления лета. В благоприятную погоду подавляющее количество людей отправляется на отдых и, следовательно, стоимость бензина возрастает. Параллельно, до сентября месяца, увеличивается в цене и нефть. После чего ее стоимость резко падает. Но ненадолго. С наступлением нового года она снова дорожает, отвоевывая утерянные позиции.

Объяснить подобные ценовые колебания можно несколькими факторами. В первую очередь, люди начинают покупать меньше топлива, ведь автомобильный сезон остался позади, а основные работы на полях уже завершены. Также свою лепту вносят и жаркое лето. Чтобы спастись от жары, потребители расходуют электроэнергию для кондиционирования. Что же касается генерирующих компаний, то вместо мазута они начинают пользоваться газом. Так как последний в США не отличается высокой стоимостью и соответствует действующим экологическим нормам. Вместе с тем, наблюдается стабильно-высокий уровень предложения по «черному золоту» и нефтепродуктам. Ведь в летний период значительно проще добывать из недр необходимое сырье и осуществлять его транспортировку. Особенно, это касается Северного полушария.

С другой же стороны, назвать спрос эластичным можно с большой натяжкой. На его влияет динамика глобальных экономических процессов. Поэтому не удивительно, что многие производства, преимущественно, складируют изготовленную «продукцию». Иными словами, энергоносители просто закачиваются в специальные резервуары. Это хорошо прослеживается на пятнадцатилетних, двенадцатилетних и десятилетних данных. А вот на девятилетних и семилетних картина выглядит менее четкой. Обусловлено это влиянием последних лет.

Однако, некоторые тренды сезонов в том или ином выражении все же сохраняются. С их помощью можно выбрать верное направление для осуществления сделок. Другими словами, если многолетние закономерности идут вразрез с технической составляющей, то рациональнее игнорировать спекулятивные операции. И, наоборот.

Как было упомянуто выше, изменяющееся настроение трейдеров, специфические факторы, стоимость разных маркировок «черного золота» либо изготовленных из него продуктов, могут не совпадать друг с другом. Такой диссонанс между ценами близких активов принято называть «межтоварным спредом». При этом необходимо учитывать факт, что этот термин не обуславливает привычную разницу между ASK и BID. Кстати, данные об этих котировках встречаются в спецификации инструментария.

Так как функционал такого терминала, как MetaTrader4 является ограниченным и лишен многочисленных опций, которыми оснащены популярные биржи, то так называемый спред между CFD на «черное золото» требуется формировать с помощью дополнительных индикаторов.

Торги спредами практически идентичны торговле, где используются осцилляторы. То есть, они сопровождаются трендовыми индикаторами, линиями, графическими паттернами и т.д.

Ситуация на нефтяном рынке сегодня и тренд на долгосрочную перспективу.

Как-то Майрон Уоткинс, который был отменным экспертом в области экономики и работал в известном на весь мир Нью-Йоркском университете, сказал, что одна из проблем нефти состоит в том, что ее всегда в избытке либо, наоборот, ничтожно мало. Ох, как он был прав. Особенно, его утверждение актуально в последние годы. Мировые рынки сталкиваются с чрезмерным предложением, а страны-участницы ОПЕК вынуждены искать компромисс и значительно лимитировать добычу «черного золота». Делают они это для того, чтобы стабилизировать стоимость и выиграть драгоценное время для осуществления целого пакета обширных реформ, без которых данная отрасль просто не выживет в дальнейшем.

В последнее время себестоимость производства «черного золота» сланцевого типа на территории США упала до 20 долл. за 1 баррель. Иными словами, она стала эквивалентной цене добычи традиционным методом. В первую очередь, сложившаяся тенденция объясняется тем, что технология извлечения сланцевого сырья все время совершенствуется. Например, в 2012 г. себестоимость извлечения посредствам данного метода достигала 100 долл., но в прошлом году этот показатель удалось снизить в пятикратном размере.

На сегодня наиболее бюджетное извлечение «черного золота» из недр земли производится в таком государстве, как Саудовская Аравии, а также на территории Ирана. Если же говорить о РФ, то уже существующие месторождения предполагают извлечение из недр земли сырья по себестоимости шесть долл. В то же самое время еще не разведанные предусматривают другую цифру – 16 долл.

Сырое «черное золото» марки WTI стремительно росла в стоимости после того, как окончилась 1-я мировая война. Своего максимума она достигла в двадцатых годах двадцатого века, а затем уже двигалась боковым трендом. И лишь эмбарго в семидесятых годах спровоцировало параболическое ралли, которое застряло на отметке в 120 долл. Своего же пика нефть WTI смогла достичь на заре семидесятых, после чего настал черед извилистого упадка, который длился до начала двухтысячных. Именно тогда международная деловая активность испытала сильнейший спад.

В итоге, «черное золото» летом 2008 г. достигла самых высоких ценовых показателей и замерла на отметке в 144 долл. за 1 баррель. Но уже к 2010 г. она торговалась в диапазоне 70-130 долл. В таком стоимостном сегменте она держалась до «экватора» 2014 г. Затем произошел мощный спад. Что же касается дня сегодняшнего, то нефть WTI реализуется в диапазоне 45-46 долл. за 1 баррель. В наши дни основной проблемой нефтяного рынка является перепроизводство сырья. Ее спровоцировал недостаточный глобальный спрос и увеличившаяся добыча сланца на территории США. Все это привело к уменьшению стоимости «черного золота». Масла в огонь подлила и отмена санкций, введенных когда-то против иранских властей. Как только их упразднили, цены на марку нефти Brent упали почти до 27,70 долл. за 1 баррель. Таким образом, был обновлен тринадцатилетний минимум.

Странам-экспортерам ничего не остается, как решать данную проблему посредствам уменьшения квот на добычу «черного золота». Но это лишь временная мера, которая ослабляет симптомы. Необходимо искать другие инструменты для решения сложившейся проблемы. Иначе перепроизводства нефти в обозримом будущем не избежать. Не исключено, что сейчас лишь поэтапное оздоровление мировых экономических процессов, активности в промышленности и спроса со стороны покупателей способны создать благоприятный климат для повышения стоимости нефти.