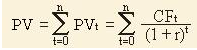

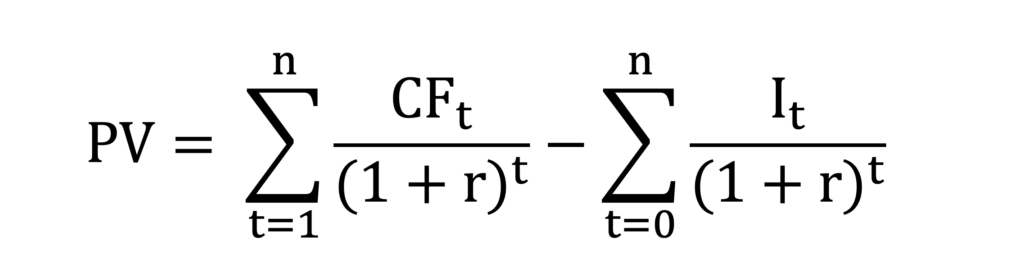

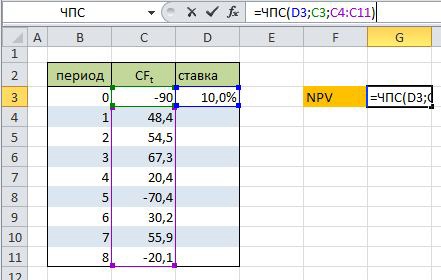

Это формулы, которые позволят рассчитать:

— NPV (Net Present Value) — чистую приведенную стоимость.

— IRR (Internal Rate of Return) — внутреннюю ставку доходности.

— Аннуитеты – равномерные платежи.

Также рассмотрим некоторые нюансы использования этих формул. Все расчеты можно найти в приложенном файле. Основной акцент сделан на функции Excel, поэтому саму финансовую математику разбирать особо не будем.

Скачать пример

Оценка целесообразности проекта с помощью NPV

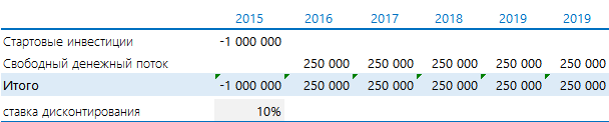

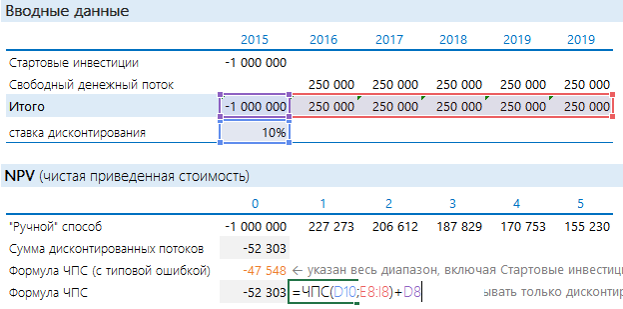

Есть проект, который ежегодно в течении 5 лет будет приносить 250 000 руб. Нужно потратить 1 000 000 руб. Предположим, что ставка дисконтирования равна 10%.

Оцениваем NPV проекта. Напомню формулу этого показателя:

Если денежные потоки, приведенные к текущему периоду, больше инвестированных денег (NPV > 0), то проект выгодный. В противном случае – нет. Другими словами, нам потребуется сделать в Excel следующее:

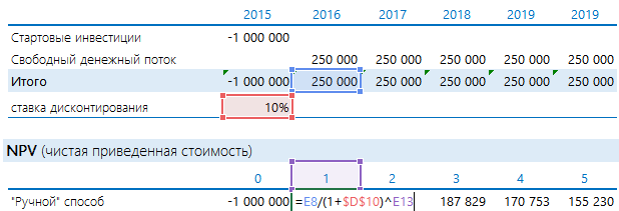

Добавить порядковые номера лет: 0 – стартовый год, к нему приводятся потоки. 1, 2, 3 и т.д. – это годы реализации проекта. В формуле на рисунке выполнены действия, которые прописаны выше после знака суммы (Σ): денежный поток за период делится на сумму 1 и ставки дисконтирования, возведенную в степень соответствующего года.

Рассчитанная строка представляет собой дисконтированный денежный поток. Чтобы получить значение NPV, достаточно найти общую сумму всей строки.

Получается «-52 303». Проект невыгоден.

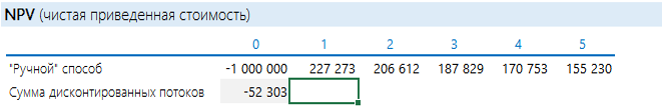

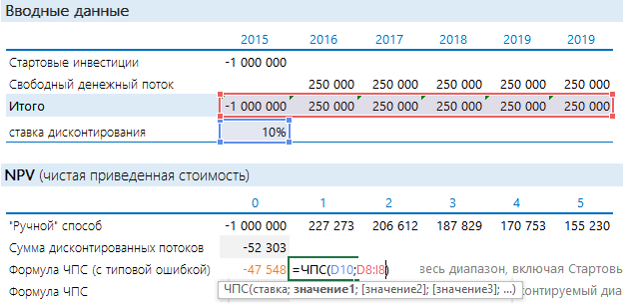

Чтобы определить NPV, на самом деле необязательно готовить такую таблицу. Достаточно воспользоваться формулой Excel ЧПС. Синтаксис формулы такой (здесь и далее будет написано не как в справке Excel, а в переводе на понятный язык):

ЧПС(Ставка дисконтирования; Диапазон дисконтируемых значений)

То есть достаточно указать ячейку с процентом и с денежными потоками. Но при использовании этой формулы с непривычки финансисты часто допускают ошибку:

Вообще-то дисконтированный поток и расчет по ЧПС должны совпадать. Почему же здесь разные значения? Дело в том, что ЧПС начинает дисконтировать с первого же значения. Т.е. она на самом деле ищет приведенную стоимость. А стартовые инвестиции нужно отнимать после. Правильная запись формулы в нашем случае будет иметь следующий вид:

Стартовые инвестиции «выведены» за пределы дисконтируемого диапазона и вычтены: т.к. стартовые инвестиции уже идут с минусом, то D8 нужно прибавлять. Теперь результаты одинаковые.

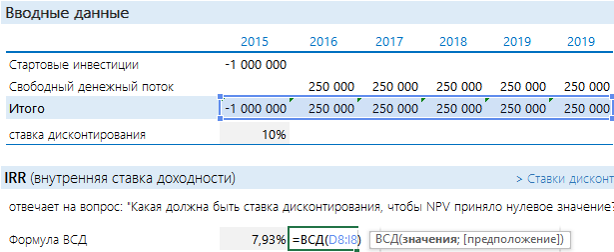

Оценка целесообразности проекта с помощью IRR

Как еще можно оценить проект? Можно посмотреть на него с точки зрения ставки дисконтирования. Задать вопрос: а какая должна быть ставка, чтобы NPV стала = 0? Вот этой ставкой как раз и является IRR. Если Ставка дисконтирования < IRR, то проект стоит принять, если нет – отказаться. Рассчитать IRR с помощью Excel очень просто: подставляем в функцию ВСД итоговый денежный поток.

IRR оказался меньше ставки доходности. Проект невыгодный (тот же вывод, что и при NPV).

NPV и IRR по праву считаются главными экономическими критериями. Их используют и для инвестиционной оценки проектов, и для оценки стоимости существующего бизнеса. В том числе, показатель EVA (Economic Value Added) считается хорошим критерием в том числе потому, что при правильном расчете он равен NPV.

Но кроме всего прочего, NPV и IRR могут быть использованы финансистами в более прикладных вопросах, например, при общении с банками на тему реальной кредитной ставки. Как – давайте посмотрим.

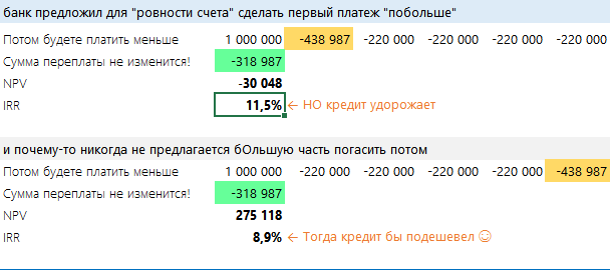

Аннуитеты – любимая банковская цифра

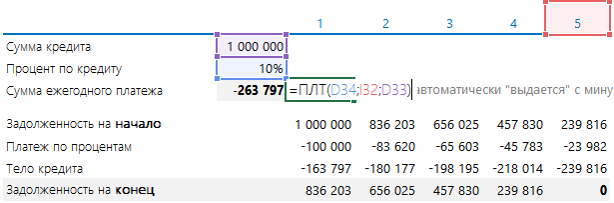

Сначала поговорим о волнующем вопросе – как банки рассчитывают сумму равномерного платежа, как их проверить и как это понимать. Допустим, вы собираетесь взять кредит 1 000 000 руб. на 5 лет под 10% годовых. Платить будете раз в год равными платежами. Формулу из учебника по финансовому менеджменту здесь приводить не будем. Приведем формулу Excel:

ПЛТ(Ставка дисконтир; Количество периодов; Сумма кредита которую вы берете)

В формуле есть еще два необязательных пункта: сумма, которая должна остаться (по умолчанию ноль), и как высчитывать сумму – на начало месяца, и тогда ставят 1, или на конец – ставят ноль. В 90% случаев эти пункты не нужны, поэтому их можно не ставить вообще. Итого аннуитет определяется так:

Сумма ежегодного платежа получается сразу с минусом. Эту сумму нужно каждый год платить банку.

В ней содержатся две части: 1) платеж по кредиту, 2) тело кредита.

Ниже они показаны. Платеж по кредиту берется как 10% (процент по кредиту) от суммы задолженности на начало периода. Тело – как разность между ежегодным платежом и платежом по процентам (в Excel можно найти формулы, которые рассчитают вам и эти платежи). Задолженность на конец рассчитывается как разность между Задолженностью на начало и платежом по телу кредита.

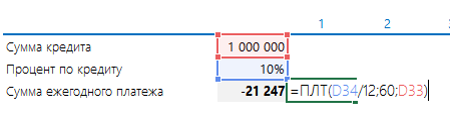

Если платежи не ежегодные, а ежемесячные или ежеквартальные, то нужно ставку и период приводить к этим значениям. Так если бы у нас платеж был каждый месяц, формула выглядела бы так:

Мы бы годовую ставку разделили на 12 (привели к ежемесячному), и взяли не 5 периодов, а 5 • 12 = 60 месяцев. И получили ежемесячный платеж в 21 247 руб.

Нюансы и тонкости

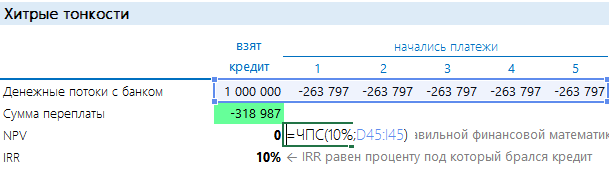

А теперь обсудим, как проверять банки на честность. Любой поток платежей по кредиту подразумевает под собой, что все выбытия денег приведены к поступлениям на ставку кредитования. Теперь по-русски: если мы построим денежный поток из полученного нами кредита и последующих наших аннуитетных платежей, то затем мы можем посчитать по ним NPV и IRR. NPV при этом должно принять нулевое значение, а IRR, что интереснее, — показать нам реальную процентную ставку.

Когда кредит и платежи по нему рассчитаны правильно, то NPV, взятый по той же процентной ставке, равен нулю. А IRR показывает ставку. Когда банк делает предложение, от которого невозможно отказаться и которое увеличит кредитную ставку «всего» на несколько процентов – не верьте и пересчитывайте! Например, в нашем случае банк предложил страховку «всего» 2 % от суммы кредита в год. Думаете это прирост всего в 2%? Нет! Дело в том, что настоящий кредит в начале каждого года уменьшается:

В результате видно, что NPV не равен нулю. А реальный процент не 10, а 12,9%! Обратите внимание: здесь же выросла сумма переплаты. Если вас это смутит, вам могут предложить «еще более выгодные условия» — заплатить переплату сейчас, а остальное потом, меньшими платежами, или в нашем примере просто заплатить больше, а потом меньше. Сумма переплаты не изменится, а вот процент…

Что здесь сделано? Из каждого последующего платежа взята сумма 43 797 руб. и добавлена к первому же платежу (а бывает выкручивают сумму в момент выдачи кредита). Если для реального сектора финансовая математика «деньги вчера – деньги завтра» кажется несколько отдаленной от жизни, для банков это реальная прибыль. Поэтому всеми силами нагружают первый платеж. А вы с помощью простых формул сможете подготовить основу для дальнейших переговоров.

Да, не забудьте, если речь идет про ежемесячные платежи, умножать на 12.

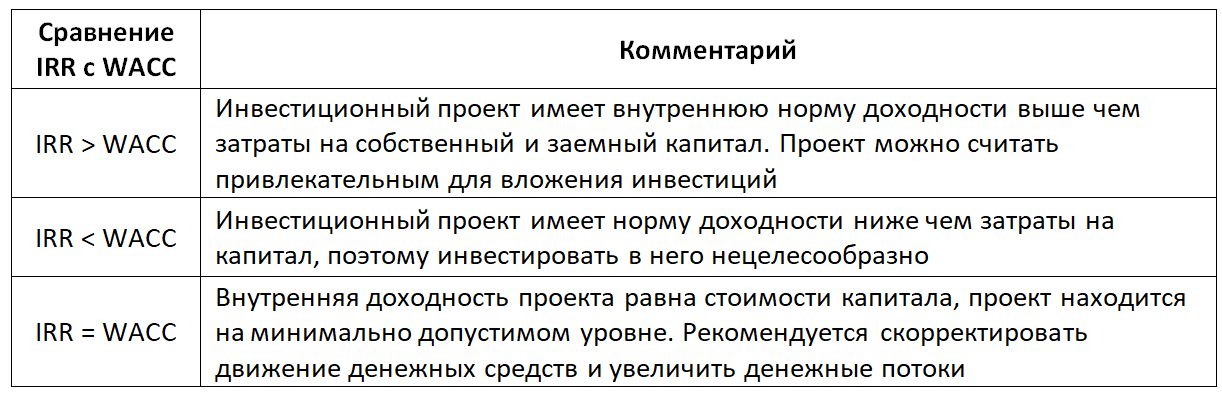

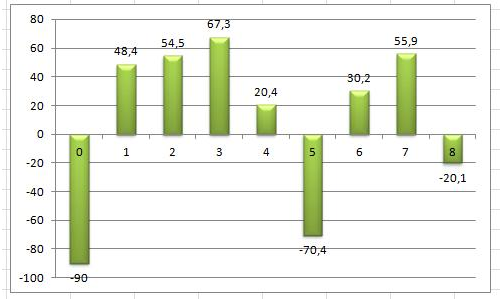

Хотя бизнес-аналитику не часто приходится рассчитывать финансовую модель проекта, при анализе нескольких вариантов решения для удовлетворения бизнес-потребности, важно объективно сравнить эти альтернативы. Для этого их следует привести к единому базису, которым считается чистая приведенная стоимость (NPV), зависящая от ставки дисконтирования. Рассмотрим, как это вычислить, а также как определить инвестиционную привлекательность проекта, сравнив его внутреннюю норму рентабельности (IRR) со средневзвешенной стоимостью капитала (WACC). Разбираемся с показателями финанализа из BABOK®Guide на практическом примере.

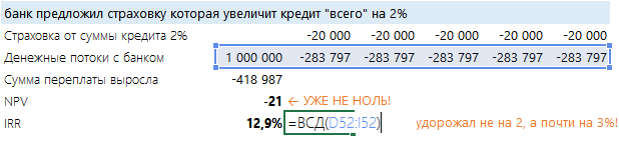

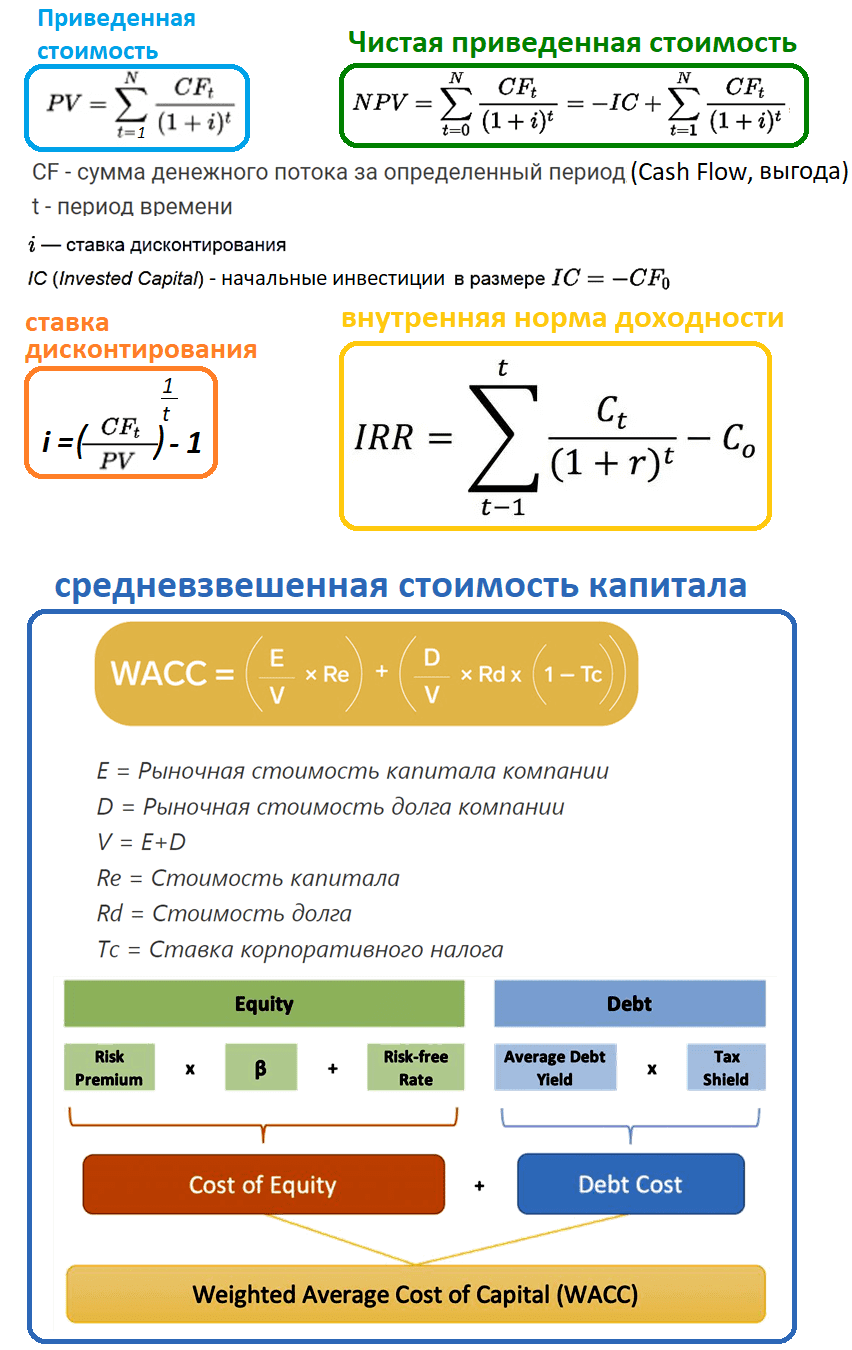

Что такое PV, NPV, IRR, DR и WACC: основы финанализа

О том, какие показатели финансового анализа упоминаются в одноименной технике руководства к профессиональному своду знаний BABOK®Guide, я писала здесь. Однако, как показывает практика подготовки бизнес-аналитиков к сертификациям ECAB, CCBA и CBAP, расчеты PV, NPV и IRR вызывают сложности даже у опытных коллеги. Это обусловлено прежде всего тем, что в реальности значения этих показателей чаще всего рассчитывают финансисты, а не аналитики. Тем не менее, понимание этих индикаторов финансовой успешности инвестиций пригодится не только аналитику, но и руководителю проекта, а также менеджеру, который принимает управленческие решения. Тем более, в этом нет ничего сложного. Кроме того, всем известный самый популярный табличный редактор как главный инструмент финансовых расчетов MS Excel и его аналоги имеют встроенные формулы для вычисления PV, NPV, IRR, DR и WACC.

Прежде чем показать, как выглядят формулы для этих показателей финансового анализа, вспомним, что означают эти аббревиатуры:

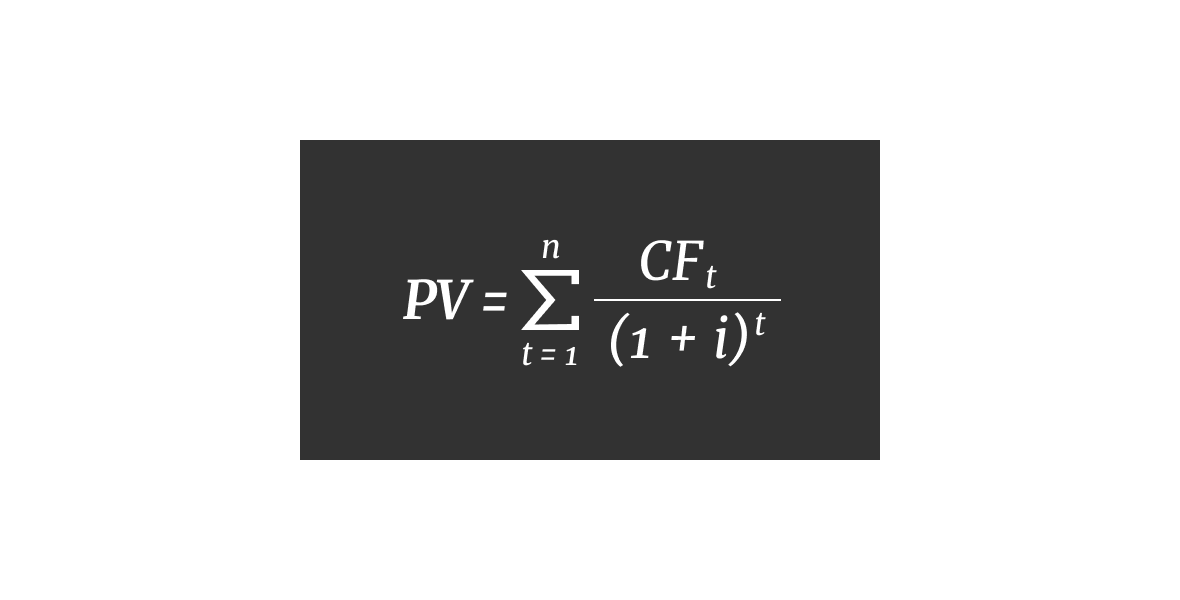

- PV (Present Value), приведенная стоимость— выгода от решения с учетом учетной ставки (ставки дисконтирования) и длительности анализируемого периода. Этот показатель помогает объективно сравнить разные альтернативы, которые приносят эффект с различными скоростями. Приведенная стоимость выражается в деньгах и не учитывает стоимость первоначальных инвестиций. Чем выше PV, тем больше общая выгода.

- NPV (Net Present Value), чистая приведенная стоимость– общий доход за период планирования с учетом ставки дисконтирования и за вычетом всех обязательных платежей (налоги, зарплата, текущие затраты и выплаты по кредитам, включая проценты). В отличие от PV, NPV учитывает первоначальные инвестиции и позволяет понять, стоит ли рассматриваемая альтернатива (вариант решения) этих вложений. Считается, что вложения окупятся и принесут прибыль, если NPV проекта больше нуля.

- DR (Discount Rate), учетная ставка или ставка дисконтирования – предполагаемая процентная ставка для расчета приведенной стоимости. Обычно DR рассматриваемой альтернативы соответствует процентной ставке, которую можно получить, вложив деньги в другой вариант. Поскольку в долгосрочном периоде (свыше 2-х лет) доля неопределенности выше, чем продолжительнее период анализа, тем больше учетная ставка. Это позволяет оценить потенциальное воздействие различных факторов риска, которые могут оказать негативное влияние на финансовую привлекательность проекта и снизить его PV/NPV.

- IRR (Internal Rate of Return), внутренняя норма доходности (рентабельности) – уникальный показатель для каждой компании. IRR не учитывает внешних влияний, таких как инфляция, изменения бизнес-контекста и пр. По сути, это процентная ставка, при которой инвестиция окупается. Показатель используется для оценки привлекательности инвестиционного проекта или для сопоставительного анализа с другими проектами. Вместе с NPV этот показатель помогает определить, стоит ли решение инвестиций. Обычно IRR сравнивают с пороговой ставкой (hurdle rate) – минимальным лимитом, которое ожидается получить от инвестиций. В качестве такой пороговой ставки чаще всего используется средневзвешенная стоимость капитала (WACC). Чем выше IRR, тем более выгодной считается альтернатива инвестирования. IRR рассчитывается из процентной ставки, при которой NPV равен 0 на основании потока платежей, дисконтированного к сегодняшнему дню.

- WACC (Weighted Average Cost of Capital), средневзвешенная стоимость капитала — это ставка, отражающая стоимость финансирования компании с учетом структуры её капитала. WACC оценивает стоимость привлечения разных источников капитала и показывает стоимость общего капитала компании. Источниками капитала могут быть кредиты (заемный капитал), собственный капитал, субсидии и другие инвестиции. Иногда WACC называют эффективной ставкой дисконтирования, используя ее для определения реальной DR и сравнения с IRR. Поскольку WACC учитывает привлеченные инвестиции в проект, включая заемные средства и банковские кредиты, этот показатель сильно зависит от текущих ставок по кредитованию и депозитам.

Посмотрим математическое выражение этих терминов в виде формул.

Чтобы понять практический смысл этих формул, рассмотрим небольшой пример.

Лучшее из BABOK®Guide: ТОП-10 задач и 20+ техник для аналитика

Код курса

EXBAB

Ближайшая дата курса

3 июля, 2023

Длительность обучения

24 ак.часов

Стоимость обучения

45 000 руб.

Пример расчета инвестиционной привлекательности проекта

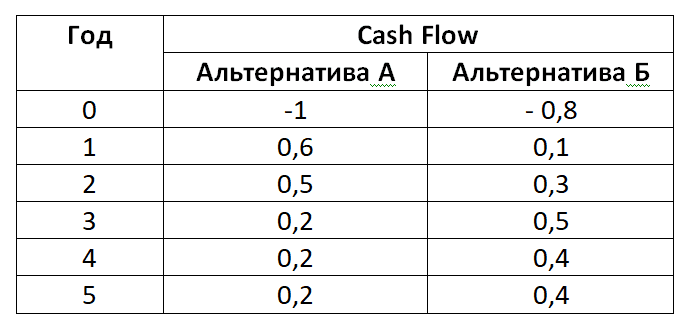

Предположим, для удовлетворения новой возможности (бизнес-потребности) есть 2 варианта реализации проекта. Альтернатива А предполагает покупку готового ПО у вендора, а альтернатива Б – самостоятельную разработку. При этом у рассматриваемых альтернатив разные первоначальные инвестиции в 1 000 000 и 800 000 рублей соответственно, и отличаются денежные потоки в последующие годы.

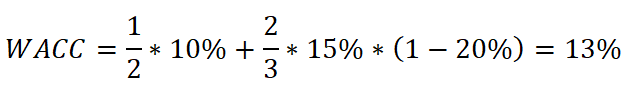

Для реализации проекта нужны заемные средства. Чтобы сравнить альтернативы А и Б по приносимой ми NPV, сперва вычислим ставку дисконтирования. Для этого определим WACC, поскольку будут привлекаться кредитные средства в размере 2 млн руб. под 15% годовых, а вложения собственных средств составят 1 млн руб. Если компания откажется от инвестиционного проекта, она может разместить свои денежные средства на депозит под 10% годовых. Корпоративный налог на прибыль составляет 20%.

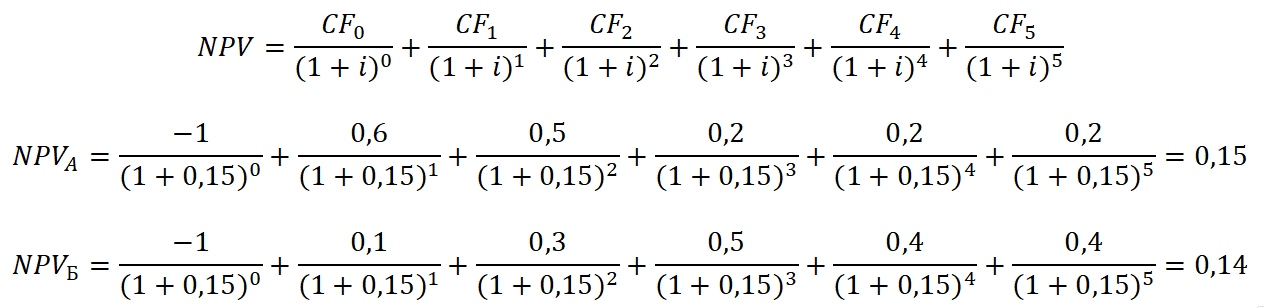

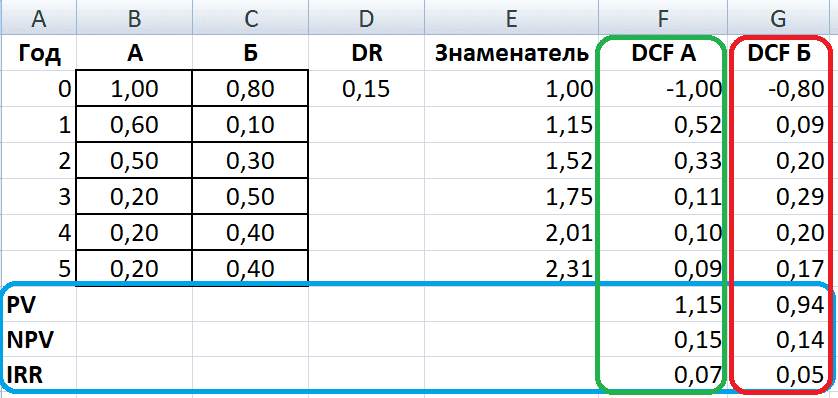

Таким образом, WACC как эффективная ставка дисконтирования равна 13%. Предполагается, что проект будет давать прибыль от реализации сразу после 1-года года внедрения. Сделаем расчет NPV на период 5 лет. Поскольку речь идет о долгосрочном периоде, немного увеличим ставку дисконтирования относительно WACC, задав ее 15%. Рассматриваемый период (5 лет) представляет собой 6 годовых промежутков, 0-й год – это год вложения первоначальных инвестиций. Для простоты расчетов предположим, что все денежные потоки случаются в конце каждого года, а изначальный денежный отток, т.е. инвестиции случился в момент времени 0. Тогда расчет NPV для альтернатив А и Б будет выглядеть следующим образом.

Таким образом, можно сделать вывод, что альтернатива А более выгодна, чем альтернатива Б, т.к. ее NPV больше. Это подтверждает IRR для альтернативы А, рассчитанная по встроенной формуле в MS Excel под названием ВСД.

Сделанные расчеты подтверждают тезис о том, что стоимость денег с учётом фактора времени снижается: сегодняшний денежный доход или расход имеют большую ценность, чем завтрашний, при одинаковой сумме. Такое удешевление денег возникает по причине инфляции. Таким образом, выбрав альтернативу А, которая будет приносит больший доход быстрее, компания получит больше чистой выгоды. Однако, сравнив рассчитанную IRR с WACC, можно сделать выводы о том, что инвестиционный проект имеет норму доходности ниже, чем затраты на капитал. Это свидетельствует о нецелесообразности инвестиций в этот проект по указанным расчетным ставкам.

В заключение еще раз подчеркну, что на практике бизнес-аналитик занимается подобными расчетами не часто, однако, они могут понадобиться в рамках технико-экономического обоснования проекта (ТЭО), о котором я писала здесь.

От процессов к продуктам: Product Ownership и Agile-практики для бизнес-аналитика

Код курса

POAP

Ближайшая дата курса

19 июня, 2023

Длительность обучения

8 ак.часов

Стоимость обучения

15 000 руб.

Для закрепления знаний из этой статьи предлагаю вам пройти бесплатный интерактивный тест.

Тест по основам финанализа для бизнес-аналитика

Узнайте больше про финансовый анализ в бизнесе на курсах Школы прикладного бизнес-анализа в нашем лицензированном учебном центре обучения и повышения квалификации системных и бизнес-аналитиков в Москве:

- От процессов к продуктам: Product Ownership и Agile-практики для бизнес-аналитика

- Лучшее из BABOK®Guide: ТОП-10 задач и 20+ техник для аналитика

Источники

- https://blog.calltouch.ru/npv-chto-eto-i-kak-rasschitat/

- https://finalytics.pro/inform/npv-irr/

- http://msfo-dipifr.ru/formula-rascheta-npv-investitsionnogo-proekta-eto-prosto/

- https://biznesplan-primer.ru/stati/sostavlenie/stavka-diskontirovania-denezhnyh-potokov

- http://finotchet.ru/articles/503/

- https://finzz.ru/vnutrennyaya-norma-doxodnosti-formula-primer-rascheta-v-excel.html

- https://www.alt-invest.ru/lib/irr/

- https://tyulyagin.ru/biznes/corpfin-buhuchet/fin-ratio/wacc.html

КУРС

EXCEL ACADEMY

Научитесь использовать все прикладные инструменты из функционала MS Excel.

В статье будет приведен расчет показателей эффективности npv irr проекта, с учетом дисконтирования.

- ЧДД или чистый дисконтированный доход от инвестиционного проекта;

- Внутренняя норма доходности.

Рассмотрим эти два показателя подробнее и рассчитаем пример работы с ними в Excel. Еще больше о возможностях Excel можно узнать на нашем открытом курсе «Аналитика в Excel».

Net Present Value (NPV, чистый дисконтированный доход) — один из самых распространенных показателей эффективности инвестиционного проекта.

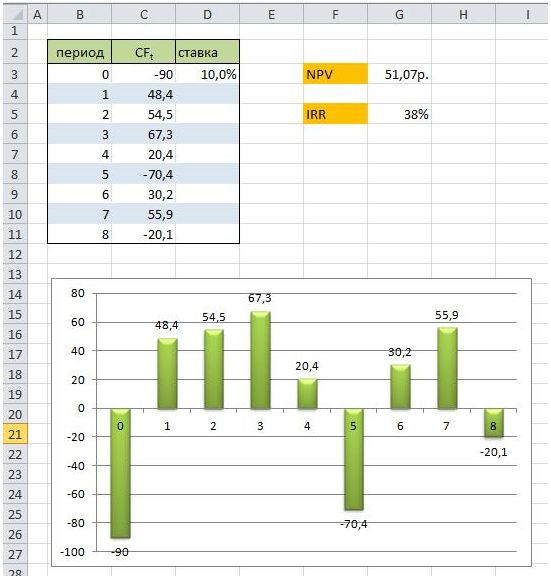

Это разность между дисконтированными по времени поступлениями от проекта и инвестиционными затратами на него.

Метод расчета NPV:

- Определяем текущую стоимость затрат (инвестиции в проект)

- Производим расчет текущей стоимости денежных поступлений от проекта, для этого доходы за каждый отчетный период приводятся к текущей дате

CF – денежный поток;

r – ставка дисконта.

3. Сравниваем текущую стоимость инвестиций (наши затраты) в проект (Io) с текущей стоимостью доходов (PV). Разница между ними будет чистый дисконтированный доход — NPV.

NPV показывает инвестору доход или убыток от вложений средств в проект по сравнению с доходом от хранения денег в банке.

Если NPV больше 0, то инвестиции принесут больше дохода, нежели чем аналогичный вклад в банке.

Формула 1 модифицируется если инвестиционные вложения в проект осуществляются в несколько этапов (периодов).

CF – денежный поток;

I – сумма инвестиционных вложений в проект в t-ом периоде;

r – ставка дисконтирования;

n – количество периодов.

Internal Rate of Return (Внутренняя норма доходности, IRR) определяет ставку дисконтирования при которой инвестиции равны 0 (NPV=0), или другими словами затраты на проект равны его доходам.

IRR = r, при которой NPV = f(r) = 0, находим из формулы:

CF – денежный поток;

I – сумма инвестиционных вложений в проект в t-ом периоде;

n – количество периодов.

Этот показатель показывает норму доходности или возможные затраты при вложении денежных средств в проект (в процентах).

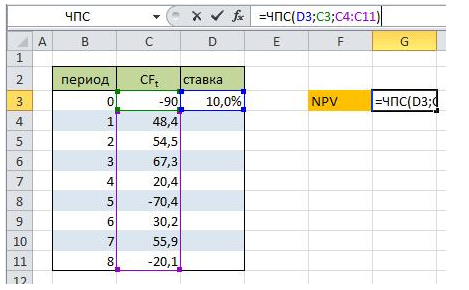

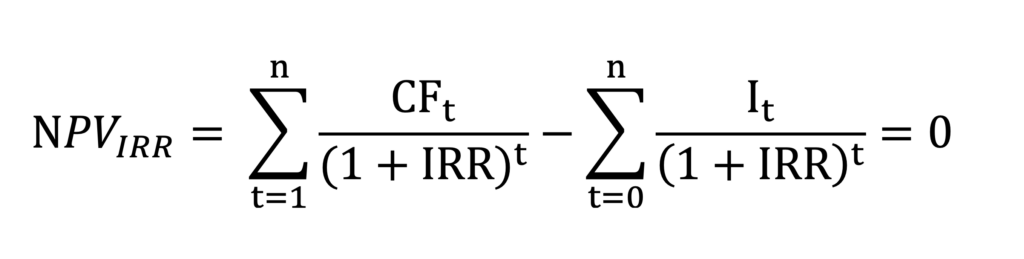

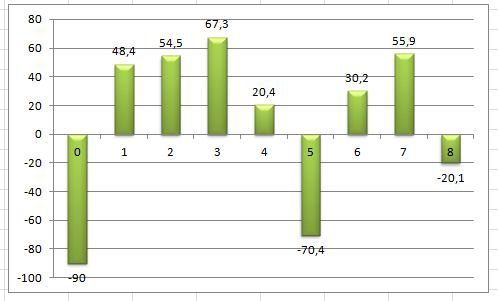

Пример расчета NPV в Excel

В MS Excel 2010 для расчета NPV используется функция =ЧПС().

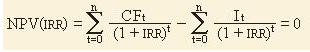

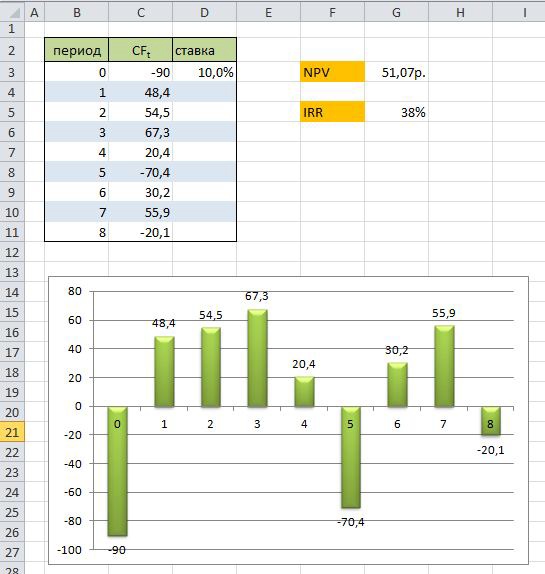

Найдем чистый дисконтированный доход (NPV) проекта, требующего вложений инвестиций на 90 тыс. руб., и денежный поток которого распределен по времени рис 1. , и ставка дисконта равна 10%.

Рассчитаем показатель NPV по формуле Excel:

=ЧПС(D3;C3;C4:C11)

D3 – ставка дисконта;

C3 – вложения в 0 периоде (наши инвестиционные затраты в проект);

C4:C11 – денежный поток проекта за 8 периодов.

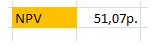

В итоге показатель чистого дисконтированного дохода равен 51,07 >0, это говорит о том, что в проект стоит инвестировать.

Расчет IRR в Excel

Для определения IRR в Excel используется встроенная функция

=ЧИСТВНДОХ()

Но так как у нас в примере данные поступали в равные интервалы времени можно использовать функцию

=ВСД(C3:C11)

Доходность вложения в проект равна 38%.

В завершение картинка финансового анализа проекта целиком.

КУРС

EXCEL ACADEMY

Научитесь использовать все прикладные инструменты из функционала MS Excel.

Зачем нужен инвестпроект

Инвестиционные проект составляют, чтобы привлечь инвестиции для реализации идеи. При этом инвестиции должны быть целесообразными, иметь конкретные сроки и установленные объёмы.

Когда инвесторы рассматривают проекты, они хотят найти способ сохранить или приумножить капитал. Чтобы сделать грамотный выбор, они оценивают потенциальный доход, сроки и риски.

В статье мы разберём, какие существуют методы для оценки инвестпроектов, какие показатели рассматривают инвесторы и как их рассчитать.

Основные показатели оценки инвестпроектов

Существуют два типа современных методов оценки инвестиционных показателей: статистические и методы, основанные на дисконтировании.

Главное отличие статистических от методов дисконтирования в том, что они не учитывают временную стоимость денег.

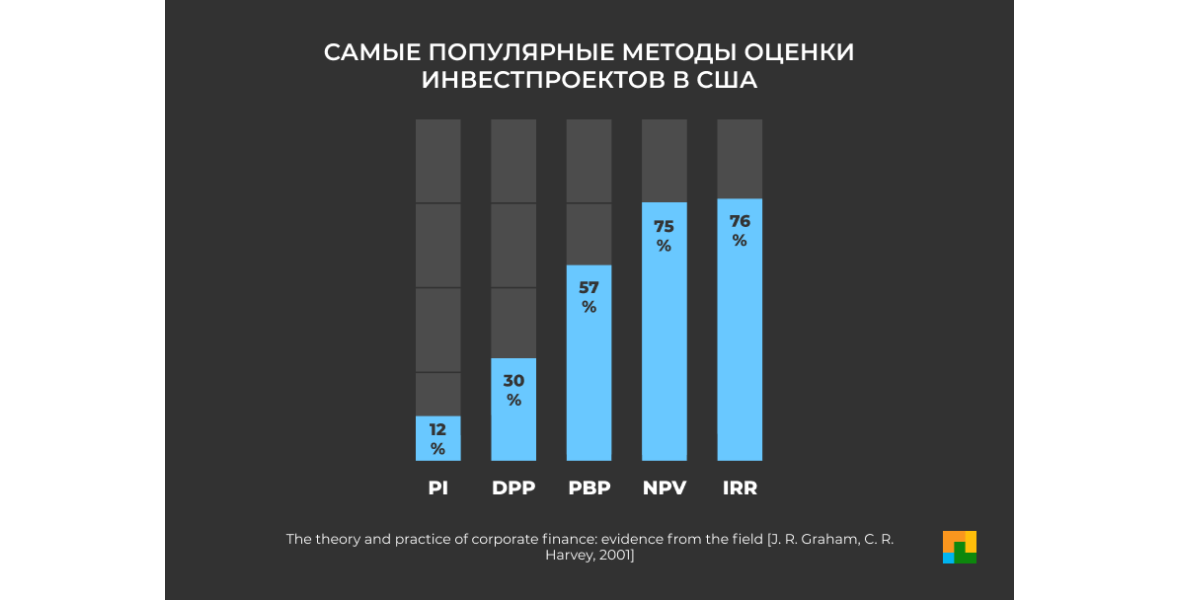

В 1999 г. ученые Грэм и Харви попытались выяснить, какие методы используют в практике финансовые директоры американских компаний. Они отправили анкету 4440 компаниям, в которой просили указать наиболее часто используемые методы оценки проектов. Ответы были получены от 392 респондентов.

Результаты исследования показали, что крупные фирмы (с уровнем продаж до 1 млрд $) предпочитают показатели внутренней нормы доходности (IRR) и чистой дисконтированной стоимости (NPV), не всегда принимая в расчёт срок окупаемости (PBP) и дисконтированный срок окупаемости (DPP) в отличие от маленьких предприятий (с уровнем продаж до 100 млн $) [Graham, Harvey, 2001].

Самые популярные показатели инвестпроектов. США, 2001

Деньги сегодня — ценнее, чем завтра

Правило основано на концепции временной стоимости денег, когда иметь 100 рублей сегодня — выгоднее, чем 100 рублей завтра.

Есть два проекта с одинаковыми вложениями и отдачей, но в разное время. Согласно концепции — предпочтительнее тот, который вернёт деньги быстрее — проект Б, так как полученные за два года возврат и проценты можно инвестировать в другие проекты.

|

Период |

Проект А |

Проект Б |

|

0 |

-100 |

-100 |

|

1 |

30 |

75 |

|

2 |

30 |

75 |

|

3 |

30 |

|

|

4 |

30 |

|

|

5 |

30 |

Выше риски — больше отдача

Вложения в менее надёжный проект увеличивают риск потерять деньги. Есть два варианта: положить деньги в банк под 10% годовых или инвестировать в стартап под 20%. На первый взгляд, вложения в стартап принесут больший доход, но стоит учитывать более высокий риск потерять деньги.

Если сравнивать проекты:

- с одинаковым доходом, то предпочтительнее проекты с меньшим риском;

- с одинаковыми рисками, то предпочтительнее проекты с более высоким доходом.

Срок окупаемости

Период, в течение которого проект окупает инвестиции.

Есть два проекта с разными вложениями и доходом.

|

Период |

Проект А |

Проект Б |

|

0 |

-100 |

-10 |

|

1 |

50 |

15 |

|

2 |

50 |

15 |

|

3 |

50 |

15 |

|

Итого |

150 |

45 |

Проект А принесёт больше, чем Проект Б, но он требует более высокую сумму инвестиций для возврата. Кроме того, проект Б вернёт вложенные деньги быстрее и больше на каждый вложенный рубль. Какой выбрать — зависит от стратегии инвесторов. Некоторые инвесторы устанавливают лимит на срок окупаемости, например, не принимают проекты, которые окупаются больше года. В таком случае проект Б является более привлекательным, несмотря на меньшую прибыль.

Чтобы высчитать срок окупаемости, нужно разделить инвестиции на среднегодовую прибыль. Для проекта А средняя ежегодная прибыль равна 50, поэтому 100/50 = 2 года — срок, за который окупится проект. Среднегодовая прибыль проекта Б — 15, значит 10/15 = 2/3 года = 8 месяцев — срок окупаемости проекта Б.

Срок окупаемости ещё не говорит о прибыльности проекта, потому что не учитывает риски. Чтобы учесть все факторы оценки инвестиционных показателей в экономической теории появились понятия дисконтирования и NPV.

Дисконтирование и NPV

Допустим, что инвесторы вкладывают деньги в проект под 10% годовых.

|

Сегодня |

Через год |

Через 2 года |

|

|

Инвестиции |

100 ₽ |

110 ₽ |

121 ₽ |

Возврат 110₽ через год равен возврату 121₽ через два года. В случае если владельцы проектов отказажутся от проекта до старта, им придётся вернуть инвестору 100₽ без процентов. Из этого следует, что 100₽ сегодня, 110₽ через год и 121₽ через два года — эквивалентны.

Дисконтирование основывается на приведении к подобной эквивалентности — мы пытаемся увидеть, сколько стоят будущие деньги в «сегодняшних деньгах».

Для дисконтирования денежных потоков используют формулу:

Дисконтированные денежные потоки, формула расчета

n, t — количество временных периодов;

CF — денежный поток;

i — ставка дисконтирования или процент, при котором инвесторы готовы инвестировать деньги в проект.

Чтобы получить чистую дисконтированную стоимость (Net Present Value — NPV) — стоимость проекта в «сегодняшних деньгах», нужно сложить все дисконтированные денежные потоки и вычесть первоначальные инвестиции.

- Если NPV >0 — проект стоит принять, он принесёт больше, чем требуется инвесторам.

- При NPV <0 мы получаем сумму, которую владельцы проекта должны компенсировать инвестору сегодня, чтобы он принял участие в проекте.

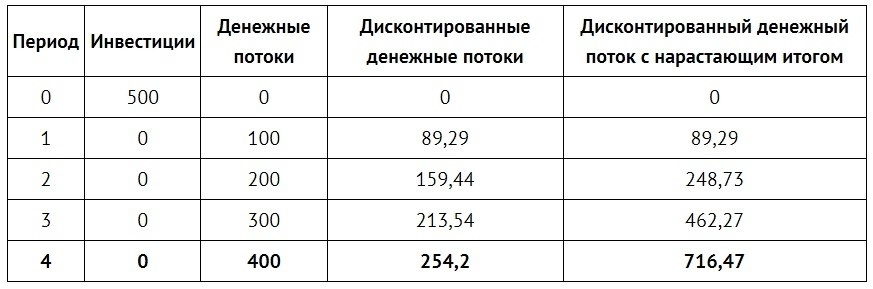

Рассчитаем NPV для проекта: сумма инвестиций — 500, срок денежных потоков — 4 года, ставка дисконтирования — 12%.

Рассчитаем денежные потоки к текущей стоимости:

DCF1 = 100 / (1+0,12) = 89,29

DCF2 = 100 / (1+0,12)² = 100 / 0,7972 = 159,44

DCF3 = 300 / (1+0,12)³ = 300 / 0,7118 = 213,54

DCF4 = 400 / (1+0,12)⁴ = 400 / 0,6355 = 254,20

Сумма дисконтированных денежных потоков равна 716,47

|

Период |

CF |

R |

DCF |

|

0 |

-500 |

0 |

|

|

1 год |

100 |

0,8929 |

89,29 |

|

2 год |

200 |

0,7972 |

159,44 |

|

3 год |

300 |

0,7118 |

213,54 |

|

4 год |

400 |

0,6355 |

254,2 |

|

Всего |

1000 |

716,47 |

NPV = PV-I, где I — сумма первоначальных инвестиций.

NPV = 716,47-500 = 216,47

По сути NPV — это дополнительная прибыль сверх требуемой суммы, которую инвестор должен заплатить, чтобы получить долю в бизнесе. Если же NPV отрицательный, то это сумма, которую организаторы проекта должны возместить инвестору, чтобы он захотел вложить свои деньги.

Если рассматривается два проекта с одинаковыми затратами, то не всегда принимается проект с большим NPV. Проект с меньшим NPV, но с меньшим сроком окупаемости может быть выгоднее проекта с большим NPV.

Рассчитать все показатели можно в нашей таблице.

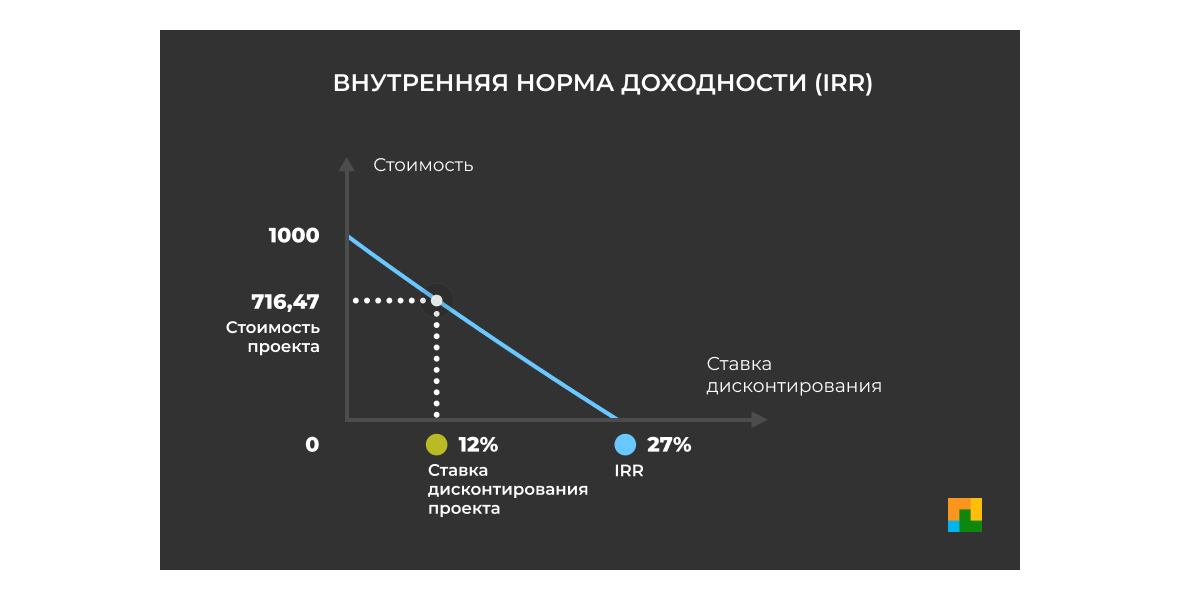

Внутренняя норма доходности

(Internal Rate of Return — IRR) — значение ставки дисконтирования, при которой чистый приведённый доход (NPV) равен нулю. Показатель отражает максимальную процентную ставку, под которую можно инвестировать в проект.

Внутренняя норма доходности, IRR

Ось x — ставка дисконтирования в процентах, y — NPV проекта. По мере увеличения ставки дисконтирования чистый приведенный доход стремится к нулю. Там, где кривая пересекает ось x, и будет искомое значение IRR.

При значениях:

- IRR > r — требуемый инвесторами доход меньше IRR, значит проект стоит принять.

- IRR < r — отказаться, потому что проект не принесёт требуемого дохода инвесторам.

Когда мы сравниваем несколько проектов или финансовых инструментов с одинаковой ставкой дисконтирования, предпочтительнее те, чьи показатели IRR выше.

Воспользуемся формулой «ВСД» в Excel. Она нужна, чтобы рассчитывать показатель IRR.

|

Период |

CF |

|

0 |

-500 |

|

1 |

100 |

|

2 |

200 |

|

3 |

300 |

|

4 |

400 |

|

IRR = 27% |

Показатель IRR составляет 27%. При ставке дисконтирования 12%, IRR> r, поэтому проект стоит рассматривать.

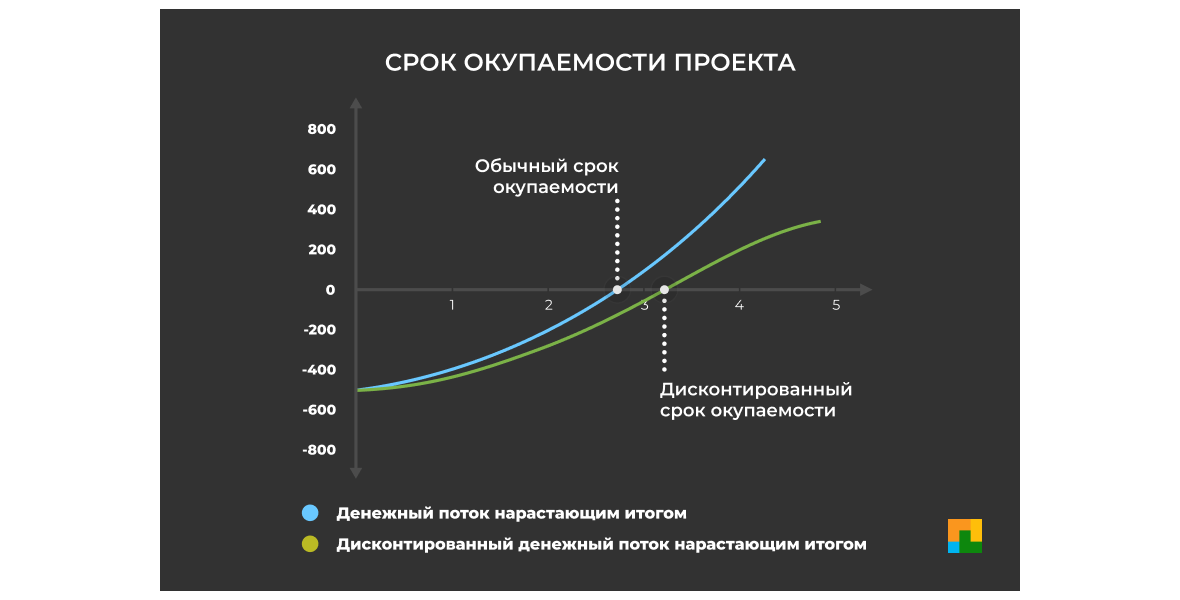

Дисконтированный срок окупаемости

Дисконтированный срок окупаемости (Discounted Payback Period = DPP) показывает за какой период времени сумма дисконтированных денежных потоков покроет все дисконтированные инвестиционные затраты. То есть, с какого момента инвестор окупит затраты и начнет получать дополнительную прибыль.

При использовании этого метода в сравнении нескольких проектов, стоит выбирать тот, который имеет меньшее значение DPP.

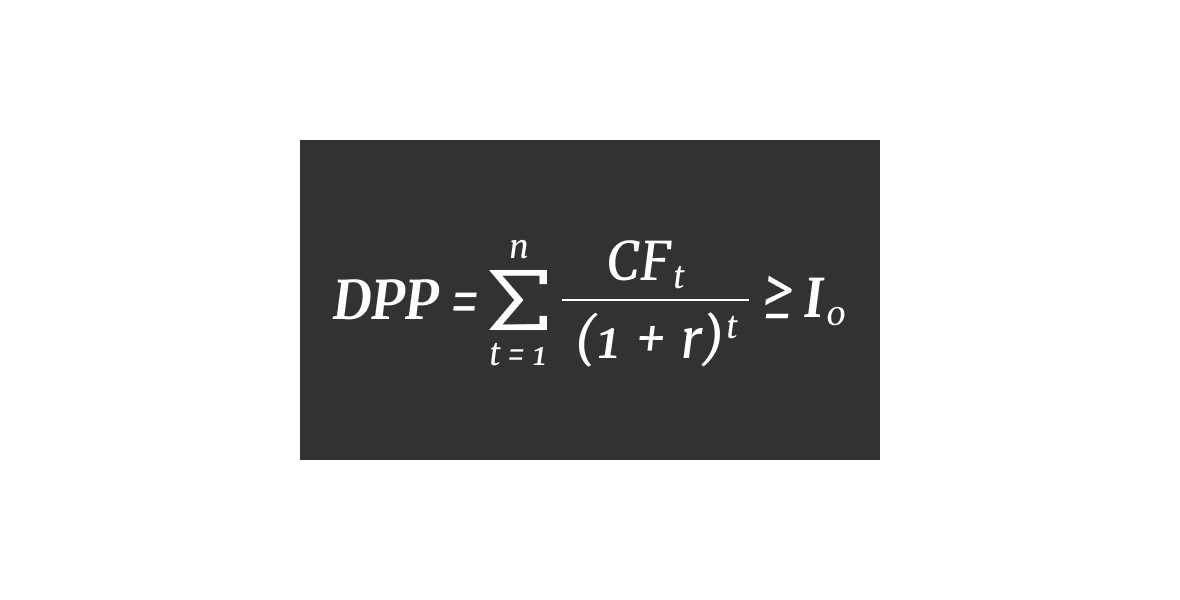

Формула для расчёта:

Дисконтированный срок окупаемости, формула расчета

Рассчитаем дисконтированный срок окупаемости для проекта: сумма инвестиций — 500 руб., срок денежных потоков — 4 лет, ставка дисконтирования — 12%

Срок окупаемости проекта составит 3 года, так как именно в этот период сумма денежных потоков превысит сумму первоначальных инвестиций.

Дисконтированный срок окупаемости проекта — 4 года.

Разница обычного и дисконтированного срока окупаемости

Если для оценки проектов используется только этот метод, то из нескольких альтернативных проектов при равных условиях принимается тот проект, который имеет меньшее значение DPP. Недостаток метода в том, что он не учитывает денежные потоки, которые могут быть получены после завершения периода окупаемости.

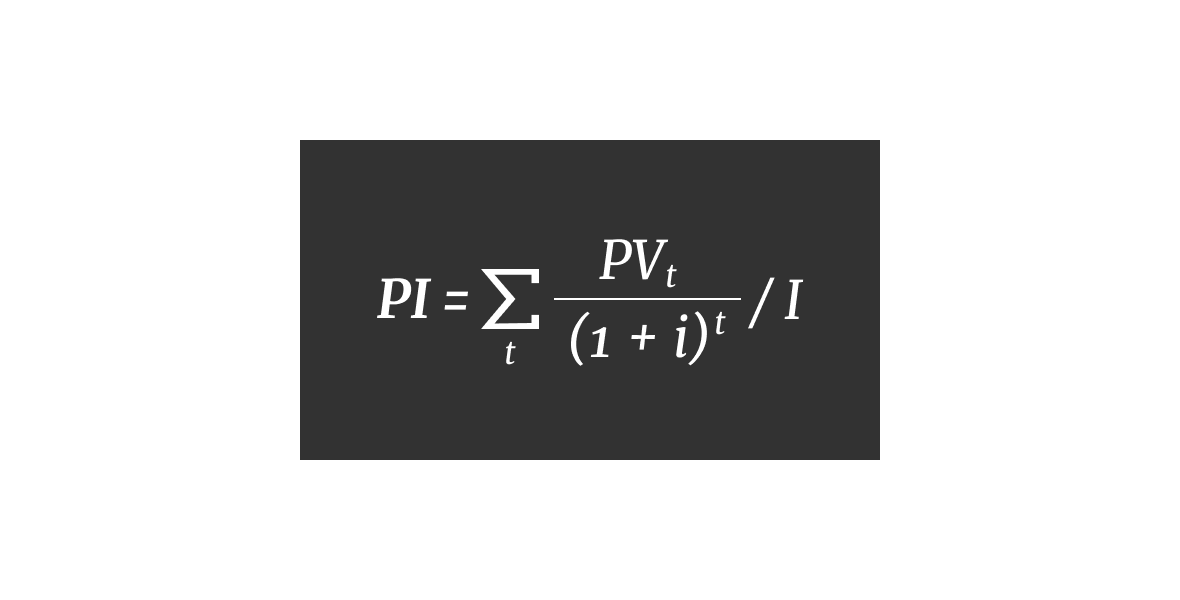

Индекс прибыльности

Индекс прибыльности (Profitability Index — PI) — это отношение NPV к дисконтированному объему инвестиций. Он показывает сколько дополнительных рублей получит инвестор на каждый вложенный рубль.

Индекс считают по формуле:

Индекс прибыльности, формула расчета.

где I — первоначальные инвестиции,

PV — дисконтированный доход за период времени t,

R — ставка дисконтирования.

В нашем примере PV = 716,47. Чтобы рассчитать PI, нужно разделить PV на I (сумму первоначальных инвестиций: 716,47/500 = 1,43.

PI — показатель, который покажет сколько прибыли принесёт проект при требуемой ставке дисконтирования на каждый вложенный рубль.

Подробнее по теме:

Герасименко А.В., Финансовый менеджмент — это просто. — Москва: Альпина Паблишер, 2019.

Сайт: «Корпоративный менеджмент», https://www.cfin.ru/finanalysis/invest

Сайт: «Финансы и МСФО: теория и практика», http://msfo-dipifr.ru/

На чтение 4 мин Просмотров 55.7к.

Рассмотрим анализ инвестиционного проекта: рассчитаем основные ключевые показатели эффективности инвестиционного проекта. Среди ключевых показателей можно выделить два наиболее важных — NPV и IRR.

- NPV — чистый дисконтированный доход от инвестиционного проекта (ЧДД).

- IRR — внутренняя норма доходности (ВНД).

Рассмотрим данные показатели более детально и рассчитаем простой пример работы с ними в таблицах Excel.

Содержание

- Чистый дисконтированный доход (NPV )

- PV что это такое и как рассчитать? Расчет дисконтированного дохода

- Расчет чистого дисконтированного дохода (NPV)

- Внутренняя норма доходности (IRR). IRR что это за показатель

- Пример определенияNPV вExcel

- Мастер-класс: «Как рассчитать NPV для бизнес плана»

- Пример определения IRR вExcel

- Мастер-класс: «Как рассчитать внутреннюю норму доходности для бизнес плана»

Чистый дисконтированный доход (NPV )

NPV (Net Present Value, Чистый Дисконтированный Доход) – пожалуй, один из наиболее популярных и распространенных показателей эффективности инвестиционного проекта. Рассчитывается он как разница между денежными поступлениями от проекта во времени и затратами на него с учетом дисконтирования.

★ Инвестиционная оценка в Excel. Расчет NPV, IRR, DPP, PI за 5 минут

Расчет чистого дисконтированного дохода (NPV):

- Определить текущие затраты на проект (сумма инвестиционных вложений в проект) — Io.

- Произвести расчет текущей стоимости денежных поступлений от проекта. Для этого доходы за каждый отчетный период приводятся к текущей дате (дисконтируются) — PV.

- Вычесть из текущей стоимости доходов (PV) наши затраты на проект (Io). Разница между ними будет чистый дисконтированный доход – NPV.

PV что это такое и как рассчитать? Расчет дисконтированного дохода

Расчет чистого дисконтированного дохода (NPV)

NPV=PV-Io

CF – денежный поток от инвестиционного проекта;

Iо — первоначальные инвестиции в проект;

r – ставка дисконта.

Показатель NPV – показывает инвестору доход/убыток от инвестирования денежных средств в инвестиционный проект. Данный доход он может сравнить с доходом в наименее рискованный вид активов — банковский вклад и рассчитать эффективность и целесообразность вложения в инвестиционный проект. Если NPV больше 0, то проект эффективен. После этого можно сравнить значение NPV с доходов от вклада в банк. Если NPV > вклад в наименее рискованный проект, то инвестиции целесообразны.

Формула чистого дисконтированного дохода (NPV) изменяется если инвестиционные вложения в проект осуществляются в несколько этапов (периодов) и имеет следующий вид.

CF – денежный поток;

It — сумма инвестиционных вложений в проект в t-ом периоде;

r — ставка дисконтирования;

n — количество этапов (периодов) инвестирования.

Внутренняя норма доходности (IRR). IRR что это за показатель

Внутренняя норма доходности (Internal Rate of Return, IRR) – второй наиболее популярный показатель оценки инвестиционных проектов. Он определяет ставку дисконтирования, при которой инвестиции в проект равны 0 (NPV=0). Другими словами затраты на проект равны доходам от инвестиционного проекта.

IRR = r, при которой NPV = 0, находим из формулы:

CF – денежный поток;

It — сумма инвестиционных вложений в проект в t-ом периоде;

n — количество периодов.

Расчет IRR позволяет сравнить эффективность вложения в различные по протяженности инвестиционные проекты (по NPV это сделать нельзя). Данный показатель показывает норму доходности/возможные затраты при вложении денежных средств в проект (в процентах).

Пример определения NPV в Excel

Для наглядности рассчитаем расчет NPV в MS Excel. Для расчета NPV используется функция =ЧПС().

Найдем чистый дисконтированный доход (NPV) инвестиционного проекта. Необходимые инвестиции в него — 90 тыс. руб. Денежный поток, которого распределен по времени следующим образом (как на рисунке). Ставка дисконтирования равна 10%.

Произведем расчет чистого дисконтированного дохода по формуле excel:

=ЧПС(D3;C3;C4:C11)

Где:

D3 – ставка дисконта.

C3 – вложения в 0 периоде (наши инвестиционные затраты в проект).

C4:C11 – денежный поток проекта за 8 периодов.

В итоге, показатель чистого дисконтированного дохода равен NPV=51,07 >0, что говорит о том, что есть целесообразность вложения в инвестиционный проект. К примеру, если бы мы вложили 90 тыс. руб в банк со ставкой 10% годовых, то через год получили бы чуть меньше 9 тыс., что меньше чем 51,07 от вложения в инвестиционный проект.

Мастер-класс: «Как рассчитать NPV для бизнес плана»

Пример определения IRR в Excel

Для определения IRR в Excel воспользуемся встроенной функцией =ЧИСТВНДОХ().

У нас в примере доход от проекта поступал в разные интервалы времени. Для этого можно использовать функцию Excel =ВСД(C3:C11). В итоге доходность от вложения в инвестиционный проект равна 38%.

В завершение картинка финансового анализа проекта целиком.

Мастер-класс: «Как рассчитать внутреннюю норму доходности для бизнес плана»

Автор: Жданов Василий Юрьевич, к.э.н.