В июле 2018 заканчивался срок моего депозита, а новая доходность меня не устраивала.

Тогда я решила, что начну инвестировать на Московской бирже. У меня было 800 тысяч рублей сбережений, вкладывать их в акции мне было страшно. Поэтому я решила 90% вложить в облигации, а 10% — в акции.

В итоге я инвестировала 700 тысяч рублей в корпоративные облигации, не облагаемые НДФЛ. Расскажу в статье, как я их выбирала и какой получила купонный доход.

Почему облигации

Я выбрала облигации, потому что это консервативный и надежный инструмент. Облигации — это долговые ценные бумаги, то есть я даю в долг компании или государству на определенный срок, например на два года. За это я получаю проценты — они называются купонами. А в конце срока должник возвращает мне вложенную сумму.

Хоть облигации и считаются надежным инструментом, на них тоже можно прогореть. Например, авиакомпания «Трансаэро» в октябре 2015 года не выплатила купонный доход по облигациям в срок и объявила технический дефолт. Когда вы инвестируете на бирже, вы всегда рискуете — к этому надо быть готовым.

Я выбирала корпоративные облигации, потому что они выгоднее: доходность ОФЗ лишь незначительно превышала доходность банковских вкладов.

Как я выбирала в первый раз

Я очень люблю все систематизировать, записывать и вести таблицы в экселе: фильтровать, сортировать, писать формулы, строить диаграммы и графики. При выборе облигаций я поступила так же — свела в таблицу все данные.

Я открыла карту доходности корпоративных облигаций на «Смарт-лабе». На этой карте по оси Y указана доходность облигаций, а по оси X — срок до погашения. Я искала облигации с доходностью 8—15% и сроком до погашения 2—3 года — на карте можно выделить интересующие интервалы.

Потом я составила простую таблицу, куда включила только те облигации, что рассматривала. В первую очередь я выбирала компании, которые знаю. Сейчас я понимаю, что определять надежность по названиям — не особо продуманный и эффективный способ, но тогда это показалось мне разумной идеей.

Компании в таблице я оценивала по нескольким критериям.

Отрасль — тогда это был главный для меня критерий. Для диверсификации рисков я выбрала разные отрасли: строительство, нефтегаз, банковское дело и телеком.

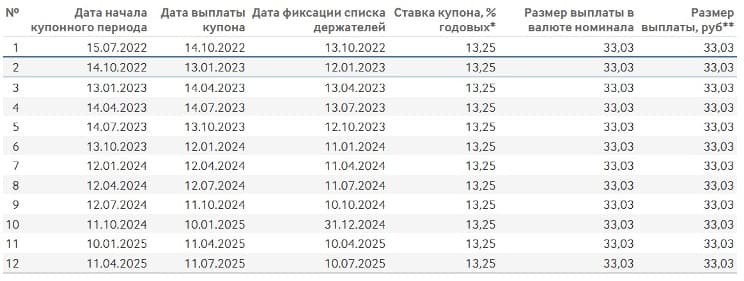

Дата начала размещения и дата погашения облигации — я хотела вернуть деньги до 2021 года. Дату размещения выбирала ближе к августу 2018, чтобы не пропустить купонные платежи. На самом деле дата размещения важна только с психологической точки зрения, на доходность она не влияет. Дата погашения важна для тех, кто планирует держать облигации до погашения. Поскольку я нервная и консервативная, обращала внимание на обе даты. Подробную информацию по каждой выбранной облигации смотрела на сайте Московской биржи.

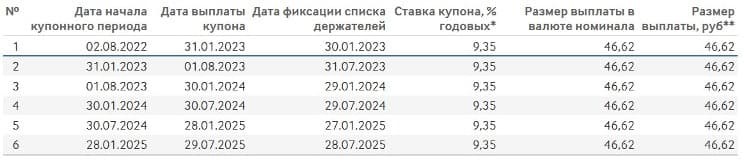

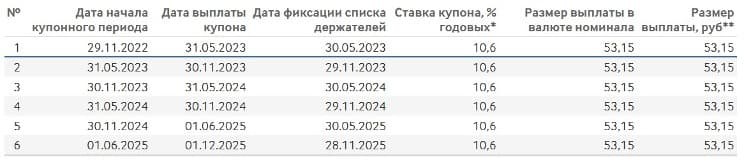

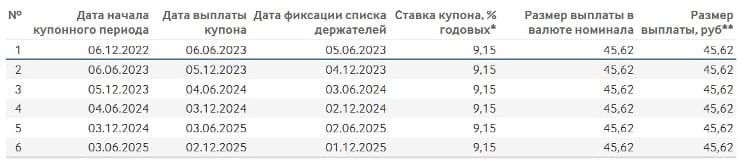

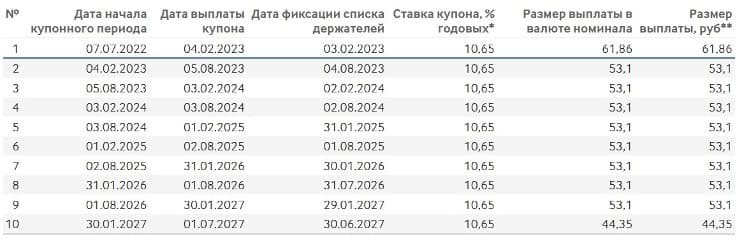

Количество платежей в год. Я выбирала облигации, по которым купоны платят от двух до четырех раз в год. Если бы платежи приходили чаще, суммы купонов были бы совсем небольшими, а докупать бумаги часто и по чуть-чуть было бы дорого из-за комиссий. Подробную информацию о количестве ежегодных платежей по каждой облигации тоже смотрела на сайте Московской биржи.

Амортизация — это выплата стоимости облигации равными платежами в течение срока ее обращения.

Обычно номинал облигации возвращается вместе с последним купонным платежом. Но если купить облигацию с амортизацией, то ее номинал будет возвращаться частями.

Плюс — деньги возвращаются быстрее и их можно реинвестировать. Но в этом же и минус: когда номинал облигации уменьшается, уменьшаются и купонные платежи по ней.

Я не люблю облигации с амортизацией, но купила облигации «Легенды» из примера выше, потому что у них высокая доходность и я знаю эту компанию как застройщика. Информацию об амортизации искала по названию компании или коду облигации на сайте bonds.finam.ru.

Какие облигации я выбрала в августе 2018 года

| Компания | Тикер | Доходность | Сколько вложила |

|---|---|---|---|

| Легенда | ЛЕГЕНДА1P1 | 14,75% | 200 500 Р |

| Транснефть | ТрнфБО1P10 | 8,26% | 194 000 Р |

| ВЭБ | ВЭБПБО1Р10 | 7,88% | 152 400 Р |

| Мегафон | Мегафон1P4 | 7,33% | 150 000 Р |

Сколько вложила

200 500 Р

Сколько вложила

194 000 Р

Сколько вложила

152 400 Р

Сколько вложила

150 000 Р

Если выплата купонов и погашение облигаций пойдут по плану, эти бумаги принесут мне 163 тысячи рублей — это грубый расчет, потому что я не учитывала амортизацию «Легенды». Любая компания может обанкротиться, доходность по вложениям на бирже не гарантирована — в этом и заключается риск.

Для распределения рисков я выбрала разные отрасли, а еще примерно на 100 тысяч рублей купила дивидендные акции. Весь купонный доход я реинвестирую — тоже в дивидендные акции. Логика была следующая: если что-то случится с одним из видов облигаций, есть акции. Если акции не выстрелят, останется доход по облигациям.

На август 2019 года по этим облигациям я получила 63 тысячи рублей купонного дохода и реинвестировала их в дивидендные акции.

Что я сделала не так

Оценивала надежность по названию. Есть более значимые финансовые параметры. Выбор по названию субъективен и сужает обзор только до тех компаний, которые вы знаете.

Не сравнивала номинальную и текущую доходность. Текущая доходность может быть выше или ниже номинальной. Дело в том, что, когда облигация продается на вторичном рынке, ее цена может меняться. Но даже если цена облигации выросла, купон, который получит ее владелец, не изменится — его размер останется таким, как заявил эмитент облигации.

Дальше — простая математика. Допустим, компания выпустила облигацию: стоит она 1000 Р, купон платят два раза в год, по 35 Р. Номинальная доходность облигации составит 7%:

70 Р / 1000 Р = 7%

Допустим, цена этой облигации на бирже выросла до 1100 Р. Теперь, чтобы получить те же 70 Р за год, нужно потратить уже не 1000 рублей, а 1100. Считаем текущую доходность:

70 Р / 1100 Р = 6,36%

Правило такое: если облигация торгуется дороже номинала, то ее текущая доходность будет ниже номинальной. А если облигация торгуется дешевле номинала, текущая доходность будет выше номинальной.

При выборе облигации лучше ориентироваться на текущую доходность: она отражает ситуацию на рынке.

Не учитывала дюрацию. Дюрация измеряет процентный риск тех самых изменений цены облигаций, о которых я писала выше. Чем выше дюрация, тем больше вероятность, что стоимость облигации изменится. Если стоимость облигации упадет, а вам внезапно понадобятся деньги, вы продадите ее дешевле, чем купили, и потеряете часть вложений.

Как я усовершенствовала свой метод

Через полгода я решила усовершенствовать свой метод выбора облигаций, то есть усложнить его.

Я скачала с сайта Московской биржи перечень корпоративных облигаций, не облагаемых НДФЛ. Если у вас загружается пустой файл, поменяйте дату. Возможно, вы выбрали выходной день.

Я добавила столбцы с дополнительными параметрами и сделала свою таблицу. Ее можно скопировать и внести изменения — например удалить все то, что я в течение нескольких дней старательно добавляла. Вот какие параметры я оценивала.

Уровень листинга — хорошо, если первый или второй. На уровень листинга я наткнулась, когда составляла таблицу по дивидендным акциям. Для меня это параметр надежности, потому что первый или второй уровни листинга гарантируют отсутствие убытка и дефолта у предприятия за 3 и 1 год соответственно. Эти компании существуют не меньше года и представляют бухгалтерскую отчетность минимум за тот же период. У облигаций первого уровня есть гарантийное обеспечение всей стоимости выпуска, если она превышает уставный капитал.

К облигациям третьего уровня никакие из вышеперечисленных условий не применяются. Подробную информацию ищите по названию компании на сайте Московской биржи.

Доходность — хорошо, если выше банковского депозита. Я выбирала доходность выше 8%. Эта информация тоже есть в карточке облигации на сайте Мосбиржи.

В своей таблице я учитывала номинальную доходность, потому что она фиксированная. Текущая доходность ежедневно меняется, для удобства я проверю ее только по облигациям из окончательной выборки.

Дюрация показывает, насколько цена облигации чувствительна к изменению процентных ставок. Она измеряется в годах или днях.

С помощью дюрации можно узнать, на сколько процентов изменится цена облигации, если немного изменится процентная ставка. Например, если дюрация равна 2,5 года и процентная ставка по облигации выросла на 1%, то цена облигации снизится примерно на 2%. Такой расчет «на глазок» работает только для небольших изменений процентной ставки.

Если вкратце и без усложнений: по дюрации сравнивают облигации с одинаковой доходностью. Чем меньше дюрация, тем лучше, потому что ниже риск невозврата денег. Дюрацию я смотрела на «Смарт-лабе».

Как я выбирала второй раз

Мы закончили с нудной частью. Теперь предлагаю вспомнить, зачем нужны все эти параметры, и выбрать облигации из таблицы методом исключения. Несколько раз убираю самые неподходящие параметры и сокращаю список.

Исключаю облигации с базовым активом и дорогие облигации — столбец M. Купонный доход по облигациям с базовым активом зависит от будущей цены какого-то третьего актива, например золота, акций, индексов. Если сильно упростить, ситуация такая: если цена на золото вырастет, то вы получите при погашении облигации купонный доход, а если не вырастет — не получите, а только вернете свои деньги. Сейчас я их выбирать не буду, потому что не люблю неизвестность.

Ну а облигации по 50 000 рублей за штуку для меня слишком дорогие. Пометки по поводу базового актива или слишком большой стоимости я вносила в столбец «Дополнения» — исключаю эти бумаги. Осталось 300 облигаций.

Исключаю третий уровень листинга из-за слишком высокого риска — столбец G. Осталось 175 облигаций. Если бы я изначально выбирала таким способом, то облигации «Легенды» не попали бы в мой портфель — такова плата за возможное уменьшение риска.

Исключаю лишние даты погашения — столбец N: для примера выбрала облигации с погашением в 2022—2024 годах. Осталась 61 облигация.

Исключаю не определенные заранее купоны — столбец J. Этот вопрос тоже заслуживает отдельного объяснения: часто по облигациям с длительным сроком обращения компания хочет периодически пересматривать купоны в зависимости от рыночной ситуации — тогда она устанавливает по своим облигациям переменный купон. Известна сумма только первых нескольких купонов, а в дальнейшем она может как увеличиться, так и уменьшиться.

Если бы я выбирала такие облигации, то мне пришлось бы по каждой изучить условия и выяснить, как именно компания имеет право изменить купонный платеж. Не хочу этим заниматься — список сократился до 49 облигаций.

Исключаю доходность менее 8,5% — столбец H. Осталось 29 облигаций.

Исключаю амортизацию — столбец K, потому что не хочу, чтобы купонный доход уменьшался. Окончательный список состоит всего из 24 облигаций.

Теперь отсортирую компании по уменьшению доходности и посмотрю на отрасли, которые остались. Для диверсификации выберу облигации из разных отраслей.

Я выделила желтым цветом по одной облигации с наибольшим купоном из каждой отрасли. Получилось 10 отраслей и, соответственно, 10 облигаций — для моего портфеля это много. Но выборка уменьшится после того, как я проверю текущую доходность, цену и ликвидность.

В предыдущей выборке из 24 облигаций получилось много банков, поэтому я посмотрю дюрацию всех банковских облигаций: вдруг есть варианты с меньшей дюрацией и такой же доходностью.

Большого смысла менять облигации «Альфа-банка» не вижу: дюрация примерно одинаковая, а доходность ниже.

Теперь предварительный отбор закончен — по выделенным облигациям нужно проверить текущую доходность и цену.

Меня устроит, если текущая цена будет ниже номинала на 1—3%, потому что так я заработаю при погашении облигаций. Если цена будет ниже номинала, то текущая доходность автоматически будет чуть выше номинальной. Главное, чтобы не было перекосов больше 10—15% текущей цены и доходности по отношению к номиналу. С причинами резких перекосов придется разбираться.

По поводу ликвидности — если есть нужное мне количество облигаций по устраивающей цене, мне все равно, что в какие-то дни много продаж и покупок, а в какие-то мало. Я консервативный инвестор, предпочитаю надежные компании и стратегию «купил и держи».

Наверное, это странно, но я не хочу рисковать и зарабатывать 25—30% на облигациях, я хочу спокойно спать. Ликвидность, текущую цену и доходность я проверяю на сайте Московской биржи и в торговом терминале Quik. Также можно посмотреть все эти данные в приложении вашего брокера или на «Смарт-лабе».

Если то, что вы видите, вас устраивает, можно покупать облигации, которые попали в ваш окончательный список. Если не устраивает — продолжайте эксперименты со списком. Если вы хотите побольше заработать и риск банкротства не лишит вас аппетита и сна, можно изучить третий уровень листинга.

Запомнить

Если вы не хотите спекулировать облигациями, а хотите держать их до погашения, вас не должны нервировать следующие моменты:

- Изменение ликвидности после того, как вы купили облигации: в некоторые дни они могут торговаться меньшим объемом, в некоторые — большим.

- «Бумажные» убытки, связанные с падением цены облигаций. Уменьшение текущей стоимости облигации не влияет на ее номинальную стоимость. Если вы держите облигации до погашения, то получите обратно 100% стоимости независимо от изменения текущей цены. Если эмитент надежен, не переживайте по поводу «бумажных» убытков.

Содержание статьи

Показать

Скрыть

Разбираемся вместе с экспертами, как работают облигации, как выбрать и покупать облигации, какую доходность они могут принести и насколько выгодны такие вложения.

Облигации — что это?

Облигация — это долговая ценная бумага, по которой эмитент (тот, кто выпускает облигации) получает деньги в долг от инвестора. Взамен эмитент гарантирует, что выплатит инвестору в определенный срок стоимость облигации (номинал) и процент за пользование средствами (купонный доход) в будущем. Это что-то вроде кредита: компания или государство ищет деньги на свои нужды, а инвестор их одалживает под проценты.

Почему стоит покупать облигации

Облигации также называются бондами и считаются консервативным финансовым инструментом. Их сравнивают с вкладами, но доходность облигаций обычно выше ставок по депозитам.

Облигация подразумевает фиксированные условия, то есть эмитент обязан платить процент (купон) в четко фиксированные сроки и в фиксированном объеме, подчеркивает управляющий директор ИК «Иволга Капитал» Дмитрий Александров. Инвестор может четко спланировать свой денежный поток и понять, как заработать на облигациях и какую доходность они ему принесут.

Подобрать облигации

При этом нужно учитывать, что облигации торгуются на бирже, а значит, подвержены волатильности. «Если происходит кризис и растут ставки в экономике, облигации падают в цене, и если инвестору нужно их продать, то делать это придется по более низким ценам. Бывает и наоборот: в период снижения ключевой ставки бонды, как правило, растут, и инвестор может реализовать бумагу с прибылью», — отмечает Александров.

Важно! Как работают облигации. Чаще всего при росте ключевой ставки ЦБ стоимость облигаций снижается, при снижении ключевой ставки стоимость облигаций растет.

«Главное преимущество облигаций — прогнозируемый денежный поток», — соглашается руководитель направления DCM-департамента корпоративных финансов «Фридом Финанс» Максим Чернега. Речь идет о ситуации вне кризисов и форс-мажоров, добавляет он. «Собственно, отсюда проистекает главный недостаток: в случае дефолта вероятность возврата инвестиций крайне мала. Более того, негатив облигации отыгрывают быстрее и сильнее», — замечает он.

Плюсы облигаций

- Гарантированный доход

- Более высокая доходность по сравнению с депозитами

- Возможность инвестировать на любой срок

- Начисление процентного дохода за каждый день владения

- При продаже раньше срока погашения начисленные процентные доходы не теряются

Минусы облигаций

- Подвержены волатильности

- Риск снижения номинальной стоимости

- Зависимость от инфляции и ставки ЦБ

Какие типы облигаций бывают

Есть несколько типов классификации облигаций:

По типу эмитента

- Государственные

Облигации федерального займа (ОФЗ, доступны частным инвесторам) и купонные облигации Банка России (КОБР, доступны только банкам).

- Региональные и муниципальные

Выпускает субъект или муниципалитет РФ.

- Корпоративные облигации

Выпускает компания или организация.

РЕЙТИНГ ИНВЕСТИЦИОННЫХ КОМПАНИЙ

По сроку до погашения

- Краткосрочные (до 1 года)

- Среднесрочные (от 1 года до 5 лет)

- Долгосрочные (более 5 лет)

- Бессрочные или вечные (нет фиксированного срока выплат, дают постоянный доход, похожи на привилегированные акции)

По виду дохода

- Купонные (фиксированная и гарантированная выплата купона в четко установленный срок. Ставка известна с момента выпуска, поэтому можно точно рассчитать доходность от вложения к моменту погашения)

- Дисконтные или бескупонные (нет выплаты купона, облигации размещаются ниже номинальной стоимости, а доход складывается за счет разницы между ценой покупки и ценой погашения/продажи)

- С переменным купоном (купон меняется в зависимости от конъюнктуры рынка)

- С плавающим купоном (процентная ставка привязана к какому-то индикатору, это может быть ключевая ставка ЦБ, индекс потребительских цен, курс доллара и т. д.)

По валюте номинала

- Рублевые

- Валютные (такие облигации называются еврооблигациями вне зависимости от валюты эмиссии — это могут быть доллары, евро или швейцарские франки)

Как выбрать выгодные облигации: основные принципы

Привлекательность рынка облигаций зависит от того, к какому типу относится инвестор, говорит Чернега. «Спекулянтам, жаждущим высоких доходностей, облигации могут предложить мало возможностей, а вот для консервативных инвесторов, которые обычно оперируют категориями сравнения со ставкой депозита, инвестиционных идей на долговом рынке достаточно», — отмечает он.

Средняя доходность государственных облигаций сейчас составляет порядка 8,5% годовых, говорит Чернега. Для корпоративных облигаций инвестиционного качества — 9–10%, высокодоходные облигации в среднем дают 15,5–16,0% доходности, но можно найти истории с доходностью 20% и более.

Инвестировать в облигации

Облигаций в обращении очень много: несколько тысяч корпоративных выпусков на общую сумму 16 трлн руб. и 51 выпуск ОФЗ на 15 трлн рублей, говорит главный аналитик ПСБ Дмитрий Монастыршин.

«При выборе облигаций необходимо обращать внимание на ставку купона, цену, премию по доходности к ОФЗ, срок до оферты и погашения, ликвидность бумаги, надежность эмитента», — отмечает он.

Облигации имеют разные сроки погашения и разные условия начисления купонного дохода. При выборе облигаций имеет смысл воспользоваться рекомендациями экспертов. Можно обратиться к своему брокеру, выбрать которого можно с помощью сервиса Банки.ру, или найти рекомендации аналитиков крупных банков, которые публикуются на сайтах, в мобильных приложениях и Telegram-каналах банков.

Интерес к ЗПИФам рекордно вырос. Вернет ли рынок розничных паевых фондов доверие инвесторов и что прогнозируют эксперты

Основную часть портфеля стоит создавать, опираясь на ОФЗ и бумаги крупных надежных компаний, имеющих высокие рейтинги, считает главный аналитик Банки.ру Богдан Зварич. «Это позволит создать стабильный портфель, который через купонный доход будет приносить постоянную прибыль», — подчеркивает он.

Также можно обратить внимание на более мелкие госкомпании, доходность которых может быть выше, чем у крупных эмитентов, а также банковский сектор, говорит аналитик.

«Плюс можно рассмотреть вложения небольшого объема средств в высокодоходные облигации (ВДО). Такие компании имеют повышенные риски, но при этом могут дать более высокий доход. Можно рассмотреть возможность вложения в облигации девелоперов или МФО», — объясняет Зварич. При этом доли того или иного актива выбираются с точки зрения рисков: чем ниже риск потери денежных средств, тем выше доля бумаги в портфеле, поясняет он. «Отсюда и опора портфеля — это облигации, имеющие низкие риски дефолта эмитента», — добавляет эксперт.

Акции гонконгских компаний в России торгуются уже месяц. Первые итоги и прогнозы на будущее

Что же касается выбора срока погашения облигаций, то здесь инвестору стоит также диверсифицироваться, опираясь на свои инвестиционные цели. «Можно воспользоваться правилом: чем выше риски компании, тем меньше времени до погашения должна иметь облигация», — советует аналитик.

Обратите внимание. Основной риск инвестирования в облигации — кредитный риск.

Единственный инструмент среди облигаций, не имеющий кредитного риска, это ОФЗ, то есть госбумаги, но они торгуются с наиболее низкой доходностью, говорит Александров. Корпоративные облигации имеют более высокую доходность. «Но эмитент может уйти в банкротство, и в этом случае получится вернуть лишь малую долю своих вложений в эти бумаги», — говорит Александров. На рынке облигаций нет аналога Агентства по страхованию вкладов (АСВ), так что инвестор не имеет гарантий от государства в корпоративных облигациях, предупреждает он.

Важно помнить и о налоговых особенностях, говорит эксперт. «Если по депозиту уплачивать НДФЛ не нужно, то весь доход от инвестирования в облигации облагается в полной мере», — отмечает он.

На что обратить внимание при выборе облигаций

При самостоятельном выборе облигаций в первую очередь важно соблюдать диверсификацию, говорит Александров из ИК «Иволга Капитал».

«Желательно, чтобы на отдельного эмитента не приходилось более 5% облигационного портфеля. Но и сводить долю к 1% и ниже тоже не предпочтительно: слишком большой набор имен не позволит отслеживать потенциально проблемные кейсы. И вообще, следить за портфелем становится довольно сложно, так что риск поймать дефолт растет», — говорит он.

Зачем нужна диверсификация портфеля и что она дает инвестору

Также полезно держать часть портфеля (порядка 10%) в деньгах. Эти средства можно размещать в безрисковые инструменты с мгновенной ликвидностью (РЕПО с ЦК), получая доходность вблизи ключевой ставки, но при этом всегда иметь запас денег для интересных покупок, если появляются внезапные предложения на рынке.

Покупая корпоративную облигацию, нужно обратить внимание на ряд параметров, замечает Александров.

Важно узнать уровень кредитного рейтинга эмитента, но одного значения будет недостаточно: стоит прочесть рейтинговый пресс-релиз, так как он может содержать информацию о потенциальных рисках эмитента. Смотреть нужно и на динамику рейтинга: если он снижается, скорее всего, у компании есть сложности, даже если в моменте абсолютное значение рейтинга приемлемо.

Стоит изучить график погашений обязательств эмитента: если на ближайшее время приходится пик погашений, риск дефолта возрастает. Предпочтительнее, чтобы график погашений был сглажен либо основные выплаты приходились на более поздние периоды.

Разобраться в инвестициях

Полезно быть подписанным на профильные облигационные чаты и каналы: там появляется оперативная информация по компаниям, что позволяет принимать более взвешенные решения.

Не стоит приобретать бумаги только исходя из доходности, перед каждой покупкой стоит изучить эмитента и его состояние, подчеркивает Александров. «Высокая доходность далеко не всегда означает скорый дефолт, это может быть неэффективность рынка или особенность отображения терминала. Но как минимум сигналом для настороженного отношения это стать должно», — говорит аналитик.

Отслеживать стоит не купонную доходность, а доходности к погашению или текущую доходность: если цена облигаций упала, то в пересчете на цену покупки доходность растет. Так что даже бумаги с низкими купонами могут оказаться довольно доходными, и наоборот, замечает эксперт.

Важно пройтись по условиям выпуска, чтобы понимать подводные камни, говорит Чернега из «Фридом Финанс».

Как и зачем инвестировать в драгоценные металлы и как выбрать между золотом и палладием

Инвестору стоит задать себе такие вопросы. Каковы условия определения ставки купона? Есть ли встроенные оферты? Какой срок обращения, частота выплаты купонов и амортизация? Есть ли гаранты и поручители? Имеются ли ковенанты? Чем больше инвестор знает о финансовом инструменте, который он покупает, тем сильнее он защищен от неприятных сюрпризов.

Затем риск необходимо сопоставить с предлагаемой доходностью, говорит эксперт.

Полезно посмотреть, как ведут себя аналогичные компании — это даст общую картину. Важно не забывать, что купонная доходность и доходность к погашению — это две большие разницы. Доходность к погашению складывается из текущей цены бумаги, ставки купона, частоты его выплаты и — самое главное — предполагает реинвестирование купонов, что по факту приводит к завышению показателя.

Также нужно не забыть вычесть комиссии и налоги, хотя последнее не относится к ИИС.

Начинающим инвесторам можно обратить внимание на фонды облигаций, которые проделывают описанную работу за инвесторов и предлагают сразу диверсифицированный портфель, советует Чернега.

Что сейчас происходит на рынке облигаций

ОФЗ

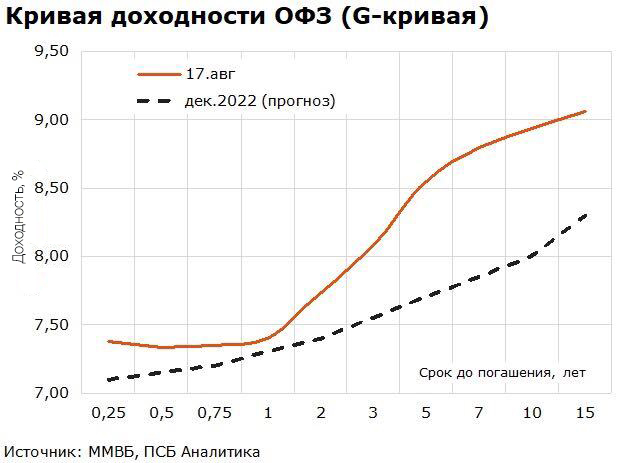

В середине августа доходность однолетних ОФЗ находится на уровне 7,4% годовых, 10-летних — 8,9% годовых, отмечает Монастыршин. «Это превышает доходность рублевых вкладов», — подчеркивает он. При реализации ожиданий по снижению ключевой ставки ЦБ рублевые облигации могут показать рост котировок, что обеспечит дополнительную прибыль инвесторам, замечает он.

«При снижении ключевой ставки до 7–7,5% до конца этого года полная доходность от вложений в 10-летние ОФЗ может составить 15–20% годовых», — говорит Монастыршин.

Если покупать ОФЗ и облигации компаний с наивысшим кредитным рейтингом, то надежность таких вложений будет сравнима с надежностью вкладов, которые имеют гарантию со стороны государства, отмечает аналитик.

Купить облигации

Сейчас уверенно укрепляются госбумаги, добавляет Александров. «Они показывают положительную динамику с начала года: индекс полной доходности ОФЗ RGBITR поднялся с 590 пунктов в начале года к 617 пунктам по состоянию на середину августа, обеспечив доходность более 6,5% годовых», — отмечает он. Перспективные доходности находятся в пределах ключевой ставки и ниже нее. «С учетом потерь по акциям и просадки до 455 пунктов в феврале и марте результат более чем достойный», — отмечает он.

Корпоративные облигации и ВДО

Растут и облигации крупных корпоративных эмитентов, говорит Александров. «Среди корпоративных выпусков можно найти предложения в диапазоне 11–14% годовых в зависимости от кредитного качества эмитента», — отмечает Александров. Однако объемы первичных размещений в реальном секторе значительно упали год к году, и пока кредитный механизм для бизнеса не перезапустился в полной мере. «Наиболее показателен сегмент высокодоходных облигаций, эмитентами в нем в основном выступают представители среднего бизнеса», — говорит эксперт. Объем новых размещений пусть и растет, но остается на значениях втрое ниже прошлогодних. При этом за последние два месяца бумаги практически не растут, доходности остаются вблизи 17–19% годовых.

УЗНАТЬ БОЛЬШЕ ПРО ИНВЕСТИЦИИ

В корпоративных облигациях третьего эшелона и высокодоходных облигациях высоки кредитные риски, которые нужно учитывать, предупреждает Монастыршин. «Потери в случае дефолта, как правило, превышают выгоды от покупки высокодоходных облигаций», — подчеркивает он.

Доходности государственных облигаций и корпоративных облигаций инвестиционного качества вернулись к значениям конца 2021 года, говорит Чернега. «Сектор ВДО таким достижением похвастаться не может — доходности выше декабрьских в среднем на 100–150 базисных пунктов», — замечает он. Объемы новых размещений не восстановились: всего 34% от аналогичного периода 2021 года. «До полного восстановления далеко», — заключает он.

Памятка вместо заключения

Облигация — это что-то вроде кредита: компания или государство ищет деньги на свои нужды, а инвестор их одалживает под проценты и получает фиксированный доход.

Плюсы облигаций

- Гарантированный доход

- Более высокая доходность по сравнению с депозитами

- Возможность инвестировать на любой срок

- Начисление процентного дохода за каждый день владения

- При продаже раньше срока погашения начисленные процентные доходы не теряются

Минусы облигаций

- Подвержены волатильности

- Риск снижения номинальной стоимости

- Зависимость от инфляции и ставки ЦБ

Облигации классифицируются:

По типу эмитента

- Государственные

- Региональные и муниципальные

- Корпоративные облигации

По сроку до погашения

- Краткосрочные (до 1 года)

- Среднесрочные (от 1 года до 5 лет)

- Долгосрочные (более 5 лет)

- Бессрочные или вечные

По виду дохода

- Купонные

- Дисконтные или бескупонные

- С переменным купоном

- С плавающим купоном

По валюте номинала

- Рублевые

- Валютные

При выборе облигаций необходимо обращать внимание на ставку купона, цену, премию по доходности к ОФЗ, срок до оферты и погашения, ликвидность бумаги, надежность эмитента. Основную часть портфеля стоит создавать, опираясь на ОФЗ и бумаги крупных надежных компаний, имеющих высокие рейтинги.

Подобрать облигации вы можете в этом разделе, выбрать подходящего брокера здесь, а почитать отзывы клиентов о деятельности компаний — тут.

Вас также может заинтересовать:

Почему ФНС может отказать в вычете за ИИС и как в этом случае действовать инвестору

- Почему облигации безопасны

- Как получить доход

- Кому доверять: государству или корпорациям

- Где и как купить облигации

Почему облигации безопасны

Начинающие инвесторы часто путают акции и облигации. Если коротко: акции — прибыльно и рискованно, облигации — не так прибыльно, зато безопасно.

Обе бумаги удостоверяют право их держателя на прибыль. Как это работает:

- компании или организации нужны деньги;

- она выпускает ценные бумаги и продает их по определенной цене;

- полученную за бумаги выручку вкладывает в проект;

- полученной прибылью делится с владельцами ценных бумаг — как бы благодарит их за то, что разрешили пользоваться своими деньгами.

Компания, выпустившая ценные бумаги, называется эмитент. Те, кто купил ценные бумаги — держатели, акционеры.

Разумеется, эмитент может и не получить прибыль. Тогда в лучшем случае он пропустит выплату, в худшем — обанкротится. Имущество компании-банкрота продают (если оно есть), а выручку распределяют между кредиторами, начиная с крупных партнеров.

На этом месте многие начинающие инвесторы махнут рукой: понятно, очередная финансовая пирамида, лучше уж вклад открыть. Напрасно! Вклад — рабочая стратегия, но и инвестировать можно безопасно.

Проценты по облигациям выплачивают раз в полгода — по итогам первого и второго полугодия.

Куда вложить деньги, чтобы получать ежемесячный доход

Вернемся к разнице между акциями и облигациями.

Акции — это обещание возможной прибыли. Их выдают коммерческие компании, которые могут потерпеть убытки, разориться или, наоборот, получить колоссальную прибыль. Сумма дохода по акциям не фиксирована — можно получить больше, можно меньше в зависимости от положения дел в компании.

Облигации выдаются как частными, так и государственными компаниями, не подверженными коммерческим рискам. Главная особенность облигаций — фиксированный доход. Держатели точно знают, когда и сколько им выплатят.

С ценными бумагами работает общая стратегия рынка — чем выше риск, тем больше (может быть) прибыль. Облигации дают сравнительно небольшой доход — 5–15% годовых. Но этот доход гарантирован.

Инвестиции в облигации — находка для тех, кто мечтает о пассивном доходе. Не нужно отслеживать ситуацию на рынке, что-то покупать и продавать. Впрочем, инициативным инвесторам тоже есть где развернуться.

Как получить доход

Есть два способа, как заработать на облигациях:

- Купонный доход. Это те самые проценты, которые просто капают на счет, пока держатель занимается своими делами.

- Продажа по себестоимости. У каждой облигации есть номинал и рыночная стоимость, а еще — срок действия. Когда он истекает, держатель получает номинальную стоимость облигации (за которую он ее купил). А может продать раньше, если рыночная цена оказалась выше номинальной.

Когда облигации были бумажными, у них имелись отрезные части, как на продуктовых карточках или объявлениях. Эти части назывались купонами. Их отрезали в знак того, что выплата состоялась.

От купонов на старых облигациях пошло выражение «стричь купоны» — жить на пассивный доход, ничего не делать. Отсюда же и «купонный доход».

Облигации выпускаются с разным сроком «годности» — то есть погашения. У краткосрочных срок действия меньше года, у среднесрочных — от года до пяти. Облигации, выданные больше чем на 5 лет, называются долгосрочными. Еще есть бессрочные — «стричь купоны» с них можно много лет, пока существует предприятие.

Начинать инвестиции лучше с краткосрочных бумаг. Рынок меняется быстро, за десять лет даже с крупной компанией всякое может случиться. Но за полгода-год — вряд ли.

Доход с облигаций выплачивается по-разному:

- По процентным (купонным) облигациям ставка обычно фиксированная, но у долгосрочных она может меняться в зависимости от инфляции, ключевой ставки и других факторов. Для гарантированного дохода выбирайте фиксированную ставку.

- Дисконтные облигации продаются со скидкой, но погашаются по номинальной стоимости. То есть если вы купили 1000-рублевую облигацию за 700 рублей, то по окончании срока действия вы получите все равно 1000 рублей.

- Индексируемый номинал — еще один способ обогнать инфляцию. Номинальная стоимость таких облигаций меняется в зависимости от ситуации на рынке. Процентная ставка также привязана к номиналу — то есть сама ставка фиксированная (например, 5%), но высчитывается из меняющейся номинальной стоимости (например, сегодня из 1000 рублей, через месяц из 1100).

- Есть еще структурные облигации, но они новичкам не нужны. У них сложная система выплат: на их размер влияют разные индикаторы, и риск убытков очень высок, если не быть специалистом по финансам.

Чтобы стать инвестором, не нужны большие вложения. Например, облигации Сбербанка, Газпрома, РЖД стоят по 1 тыс. рублей за штуку.

Есть и дешевле: например, облигации металлургического завода АО «Электроцинк» продаются всего по 342 рубля. Большинство россиян даже не слышали об этом предприятии, а оно показало рекордные темпы роста в 2022 году — его ценные бумаги подорожали в полтора раза.

Инвестор с 1000 рублей: куда вложить небольшую сумму денег

Чтобы понять, как выбрать облигации для инвестирования, определите приоритеты. Хотите безопасный пассивный доход? Или мечтаете ворваться на фондовый рынок, и облигации для вас — только разминка перед настоящей игрой?

Ответ подскажет, у кого покупать ценные бумаги — у государства или частных компаний.

Трейдинг: что такое и как начать торговать на бирже

Кому доверять: государству или корпорациям

По эмитенту (выпускающей компании) различают государственные и корпоративные облигации. Первые, как ясно из названия, выпускают государственные организации. Вторые — частные коммерческие компании.

Гособлигации — самые надежные, так как не подвержены коммерческим рискам. Облигации федерального займа (ОФЗ) выпускает Министерство финансов. Рассчитывается по ним правительство РФ, оно же гарантирует защиту вложенных финансов.

Доход с облигаций МинФина — около 9% годовых.

Кроме ОФЗ есть облигации крупных компаний, находящихся под госуправлением. Гигант вроде Газпрома или Сбербанка не может в одночасье разориться, поэтому покупать их облигации тоже безопасно. Даже если дела пойдут плохо, платежеспособность эмитента подтверждена его имуществом, а ответственность застрахована.

Что такое ОФЗ и какие они бывают

Весной 2022 года акции Газпрома рухнули сразу на 30%. Прибыли за первое полугодие не было, держатели остались без выплат. Компания поменьше могла бы обанкротиться — но газовый гигант «выплыл» и за второе полугодие выплатил рекордные дивиденды.

Это не значит, что держатели облигаций Газпрома могут расслабиться. Компания теряет западные рынки и продолжает нести убытки. Но банкротство ей точно не грозит, а значит, даже при худшем сценарии удастся вернуть номинальную стоимость облигаций.

Есть ещё менее рискованные способы инвестиций: например, вклады. Доход со вкладов в Совкомбанке сравним с доходом по ОФЗ. Можно вообще не доверять деньги никому, а в сложных ситуациях брать кредиты. Но финансовые эксперты не зря советуют инвестировать до 20% дохода — это хороший способ заставить деньги работать на вас, а не наоборот.

Заставьте свои сбережения работать и приносить вам пассивный доход! В Совкомбанке есть линейка вкладов с гибкими условиями — вы сможете подобрать подходящий вариант. Высокая ставка убережет деньги от инфляции и поможет быстрее накопить на крупные покупки. Подайте заявку онлайн!

О коммерческих облигациях мы говорили выше: они могут оказаться более прибыльными, но рискованными. Начинающему инвестору точно не стоит покупать только коммерческие бумаги — безопаснее собрать сбалансированный инвестиционный портфель.

Что такое инвестиционный портфель

Облигации выпускают компании разного профиля: строительные, транспортные, торговые. Например, в топ-5 Московской биржи за ноябрь 2022 года вошли ценные бумаги магазина «Детский мир». Детские товары стабильно покупают и будут покупать в ближайшие годы, несмотря на демографический кризис, — сказывается взлет рождаемости 2010–2018.

Разобраться, как работают облигации, поможет статистика Московской биржи. Она каждый месяц публикует «народный портфель» — сводку по компаниям, чьи ценные бумаги активнее всего покупали в минувшем месяце.

Для новичка эта информация скорее справочная. Но изучив статистику за несколько месяцев, можно делать первые выводы и прогнозы о ситуации на рынке и типичных стратегиях других участников.

Еще удобнее следить за рынком из банковского приложения. Скачайте «Совкомбанк. Инвестиции»: все удобно, понятно, можно наблюдать, а можно сразу что-то купить. Заодно откройте брокерский счет — без него на финансовый рынок не выйти.

Чтобы успешно торговать на бирже, откройте счет у надежного брокера — «Совкомбанк Инвестиции». Вы получите широкий выбор инструментов, включая акции, облигации, фонды, а еще выгодные условия обслуживания. Оставьте заявку на свой брокерский счет онлайн.

Оставить заявку

Где и как купить облигации

Чтобы купить облигации, не нужно никуда ехать и даже заходить на какие-то особенные сайты. Все делается через мобильное приложение банка.

Государственные облигации так же продаются в офисах Сбербанка, ВТБ и на почте в бумажном виде.

С коммерческими ценными бумагами немного сложнее. Физическое лицо может покупать облигации только через брокера.

Чтобы торговать на бирже самому, нужна лицензия. Получать ее для себя нет смысла — нужно пройти несколько этапов аттестации, заплатить порядка 150 тысяч рублей и в сто раз больше иметь на счету. Поэтому пользуются услугами брокеров.

Кто такие брокеры, и как они работают

Брокер — это посредник между держателем ценной бумаги и ее эмитентом. Он может быть партнером и консультантом, рассказывать об особенностях рынка и давать советы. А может служить незаметным связующим звеном.

При покупке ценных бумаг через приложение договор заключается с брокерской службой банка. Этот брокер не посоветует, стоит ли покупать облигации конкретной компании. Зато заплатит налоги на прибыль и позаботится о формальностях, о которых сами держатели часто забывают.

Чтобы купить облигации, нужно зайти в приложение, отправить заявку об открытии брокерского счета, заключить договор (все очень просто, нужно только поставить галочки в нужных местах) и пополнить счет. Все, вы полноценный участник финансового рынка!

Не бойтесь инвестировать — в сложные времена особенно важно иметь дополнительные источники дохода. Выбирайте краткосрочные облигации федерального займа и крупных компаний, грамотно собирайте инвестиционный портфель и получайте прибыль.

Аналитика22 декабря 2022 в 15:0019 911

Топ-15 облигаций с высоким, средним и низким уровнем риска

Низкий уровень риска

1. Сбербанк-001Р-SBER29

Сбербанк 001Р-SBER29

+1,11%

Купить онлайн

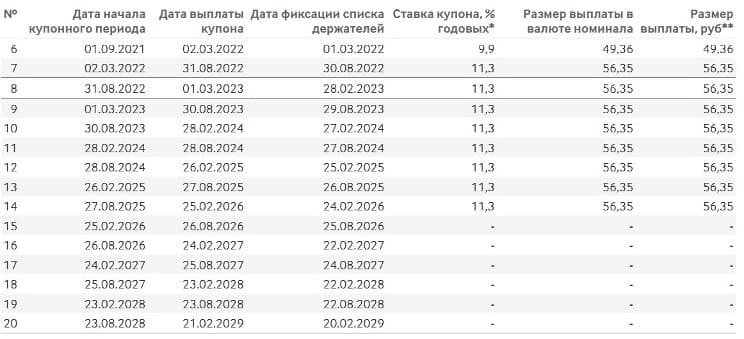

Рис. 2. Источник: сайт Мосбиржи

2. ВЭБ.РФ ПБО-001Р-34

ВЭБ.РФ ВЭБ ПБО-001Р-34

+1,11%

Купить онлайн

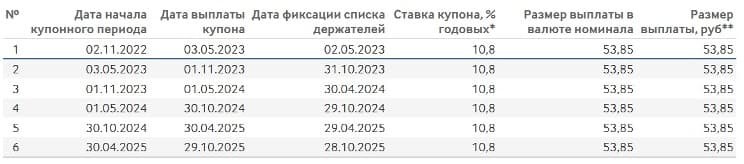

Рис. 3. Источник: сайт Мосбиржи

3. МТС-001P-14

МТС 001P-14

+1,47%

Купить онлайн

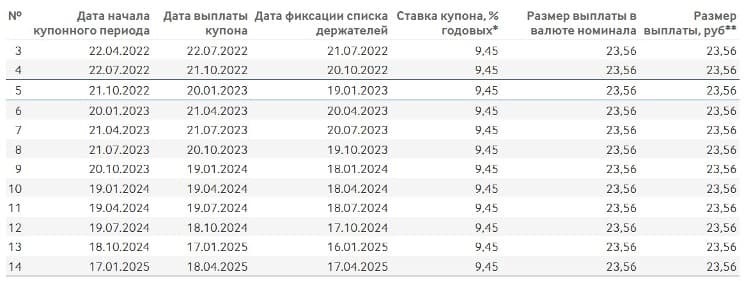

Рис. 4. Источник: сайт Мосбиржи

4. ЕАБР 003Р-001

Евразийский банк развития 003P-001

+0,46%

Купить онлайн

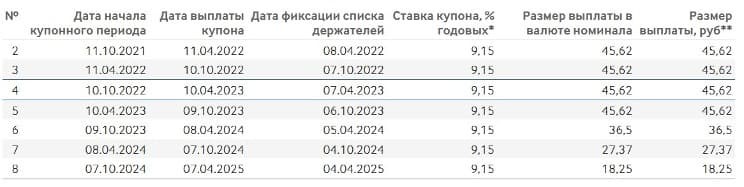

Рис. 5. Источник: сайт Мосбиржи

5. РН Банк-001Р-10

РН Банк БО-001Р-10

+2,89%

Купить онлайн

Рис. 6. Источник: сайт Мосбиржи

Средний уровень риска

1. Магнит-БО-004Р-01

Магнит БО-004P-01

+0,22%

Купить онлайн

Рис. 7. Источник: сайт Мосбиржи

2. Хэдхантер-001Р-01R

Хэдхантер 001P-01R

+2,03%

Купить онлайн

Рис. 8. Источник: сайт Мосбиржи

3. Мэйл.Ру Финанс-001Р-01

Мэйл.Ру Финанс 001Р-01

+1,36%

Купить онлайн

Рис. 9. Источник: сайт Мосбиржи

4. Автодор ГК БО-003Р-02

Государственная компания Автодор БО-003P-02

-0,31%

Купить онлайн

Рис. 10. Источник: сайт Мосбиржи

5. Система АФК-1Р-09

АФК Система 001P-09

+0,1%

Купить онлайн

Рис. 11. Источник: сайт Мосбиржи

Высокий уровень риска

1. Селигдар-001P-01

Селигдар 001P-01

+1,34%

Купить онлайн

Рис. 12. Источник: сайт Мосбиржи

2. Сэтл Групп-001Р-04

Сэтл Групп 001P-04

+0,43%

Купить онлайн

Рис. 13. Источник: сайт Мосбиржи

3. ЯТЭК-001Р-02

ЯТЭК 001Р-02

+1,38%

Купить онлайн

Рис. 14. Источник: сайт Мосбиржи

4. ВУШ БО 001P-01

ВУШ 001P-01

-0,29%

Купить онлайн

Рис. 15. Источник: сайт Мосбиржи

5. ГК Самолёт БО-П12

ГК Самолет БО-П12

+2,89%

Купить онлайн

Рис. 16. Источник: сайт Мосбиржи

Сколько облигаций и в каком соотношении покупать

Больше интересных материалов

Как заработать на облигациях

01.04.20

Содержание

Облигации — консервативный инструмент для начинающих инвесторов, который может гарантировать постоянный доход.

О том, что такое облигации, как их выбрать и купить, расскажу в статье.

Что такое облигации

Облигация — долговая ценная бумага, которая обязывает должника вернуть с процентами взятые в долг деньги в обозначенный срок. Облигации выпускает тот, кто берёт взаймы.

Другими словами, вы даёте свои деньги в долг организации или государству, а взамен получаете облигацию. Она гарантирует возврат денег в определенный срок и выплату процентов.

Если взять пример из жизни, то аналог облигации — обычная расписка. Допустим, друг попросил одолжить ему 100 000 ₽ на ремонт квартиры. Вернуть деньги он может только через год, но с процентами — не 100 000 ₽, а 110 000 ₽. Вы с ним составляете долговую расписку, в которой прописываете срок возврата и сумму. Примерно то же самое происходит с облигациями.

Пример

Компания решила запустить новую производственную линию по пошиву детской одежды. Для этого ей нужно 10 000 000 ₽, но собственных средств на запуск не хватает.

В компании считают, что окупят вложения за три года, поэтому идут на биржу и выпускают облигации на 10 000 000 ₽ со сроком действия в три года. Затем облигации размещаются среди инвесторов.

За то, что инвесторы дают деньги в долг, организация готова выплачивать каждый год по 10% от суммы. Через три года инвесторы получают вложенные деньги и зарабатывают на процентах.

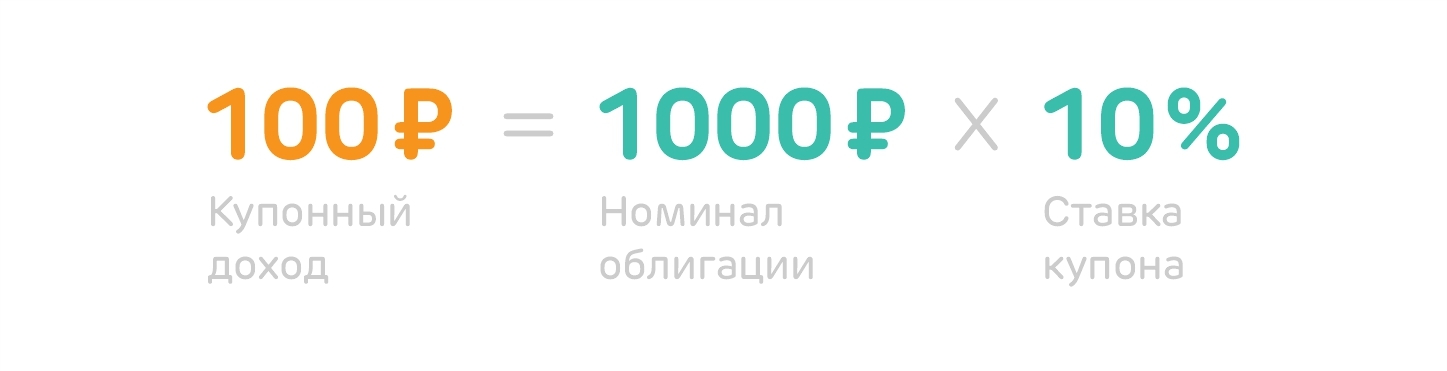

В приведённом примере три года — срок погашения облигации, время, когда ценные бумаги обращаются на рынке. Ставка 10% годовых — ставка купона или так называемый купонный доход, именно на нём вы и зарабатываете.

У каждой облигации есть свой номинал, от которого платится купон. Как правило, это 1 000 ₽. Например, у облигации номинал 1 000 ₽ и ставка купона 10% годовых. Вы инвестировали в облигации 100 000 ₽, значит, купили 100 облигаций. С каждой облигации за год вам выплатят 100 ₽ — это 10% годовых. Итого за год 100 облигаций принесут вам 10 000 ₽ дохода.

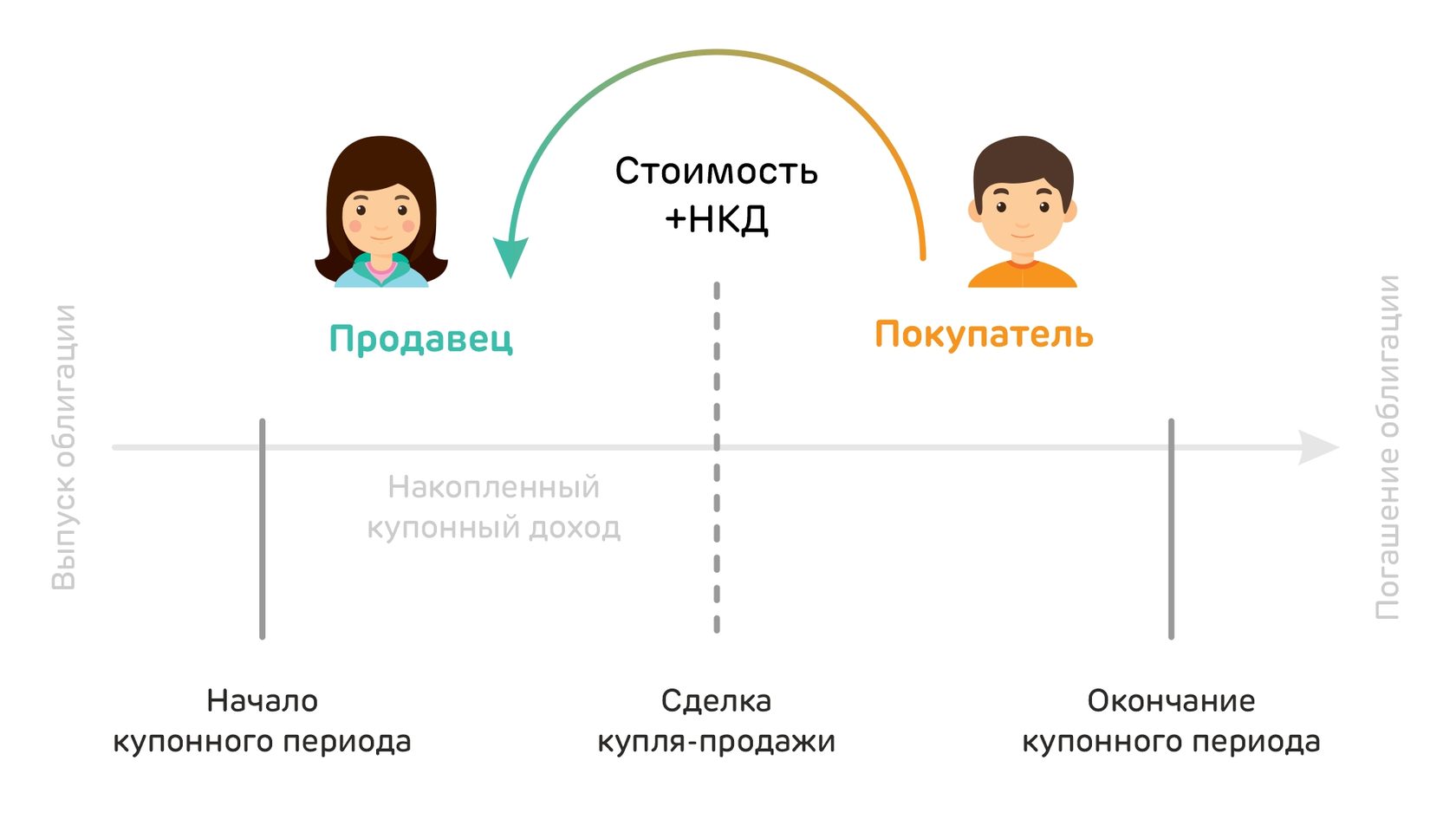

Каждая облигация имеет НКД — накопленный купонный доход. Это ставка купона, которая накопилась по облигации с момента выпуска до или после выплаты купона.

Пример

У вас есть облигация стоимостью 1000 ₽, ставка купона — 10% в год, срок обращения на рынке — три года. Процент по купону выплачивают дважды в год — 1 января и 1 июля.

Вы решили продать облигацию 1 апреля. В этом случае покупатель купит вашу облигацию и дополнительно заплатит доход по купону, который вам начислили с января по конец марта. В данном случае — 2,5%.

Если вы продаете облигацию до завершения срока ее действия, то не теряете в процентах по купону. Это большой плюс облигаций, особенно в сравнении с вкладами, где при досрочном закрытии вы теряете проценты.

Виды облигаций

Чтобы выбрать облигации, нужно понимать, кто их выпускает, каких видов бывают купоны, чем обеспечены ценные бумаги, и обеспечены ли вообще.

Облигации можно разделить на несколько видов.

По эмитенту, тому, кто выпускает облигации, долговые ценные бумаги делят на государственные, муниципальные и корпоративные.

Государственные — облигации федерального займа (ОФЗ). Через такие облигации министерство финансов берет в долг деньги у населения. Если говорить простыми словами, то государственный долг и есть ОФЗ.

Государственные облигации — самые надежные, поскольку возврат вложенных денег гарантирует государство. Если государство отказывается выплачивать деньги по ОФЗ, значит, в стране денег нет, и она не может отвечать по своим обязательствам — это называется дефолт. Выпускает государственные облигации Минфин.

В государственные облигации можно инвестировать не только в рублях, но и в валюте.

Муниципальные — облигации субъектов России. Каждый регион формирует местный бюджет, и может выпускать займы в виде облигаций.

Корпоративные облигации выпускают компании, которым нужны деньги на проекты.

Самые надежные корпоративные облигации — проекты с государственным участием. Например, облигации Газпрома, Сбербанка, РЖД, Роснефти. По ним проценты чуть выше, чем по ОФЗ.

Среди корпоративных облигаций есть высокодоходные (ВДО), по ним предлагают высокие проценты. С такими облигациями нужно быть осторожным и четко понимать, откуда компания может взять деньги. Для этого требуется изучать отчетность компании и разбираться в финансовых показателях.

По обеспеченности облигации подразделяют на обеспеченные и необеспеченные.

Обеспеченные. Компания специально выделяет активы под выпущенные ценные бумаги, например, оборудование, недвижимость, поручительство других компаний. Если эмитент обанкротится, то активы продадут, а вложенные деньги вернут инвесторам.

Необеспеченные. Под такие облигации не выделяют отдельные активы. Во время банкротства будут продавать активы эмитента, например, транспорт, недвижимость или оборудование.

Если на момент банкротства у компании не будет никаких активов, значит, она не сможет рассчитаться по долгам. Поэтому стоит внимательно подходить к выбору эмитента облигации.

По виду валюты долговые ценные бумаги делят на еврооблигации и рублевые.

Еврооблигации — облигации, которые выпускают в иностранной валюте, например, в долларах или евро. Как правило, номинал облигации начинается от 1000 у.е.

Рублевые — облигации, которые выпускают в рублях.

По купонам облигации подразделяют на постоянные и переменные.

Постоянные (фиксированные). По таким купонам выплачивают фиксированный процент каждый год.

Например, вы купили облигации на 300 000 ₽ под 10% годовых со сроком погашения пять лет. Значит, каждый год в течение пяти лет вы будете получать купонный доход в 30 000 ₽, и за пять лет заработаете 150 000 ₽. Через пять лет вам вернут вложенные 300 000 ₽.

Переменные. Такие облигации предлагают плавающие проценты по купонам. Их могут привязать к ставке RUONIA — по ней российские банки кредитуют друг друга на один день. Например, компания может выплачивать купон по формуле: RUONIA + 0,5%.

Иногда эмитент указывает разный процент по купонам. Например, в первые три года ставка купона — 8%, а в оставшиеся два года — 5%.

Как выбрать облигации

Выбирая облигации, обращайте внимание на эмитента, цену бумаги, тип купона, дату погашения, текущую доходность и доходность к погашению. Выбрать облигации можно на таких сайтах, как Smart-lab и Rusbonds.

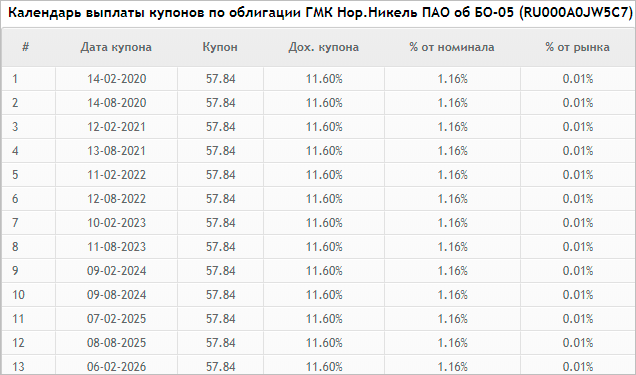

На Smart-lab вы выбираете облигации из общего списка и сразу можете посмотреть календарь выплаты купонов. Для этого настройте фильтр. Затем следуйте инструкции:

- Выберите, в какой вид облигаций хотите инвестировать;

- На сколько лет вы готовы вложить свои деньги;

- Укажите срок дюрации — эффективный срок до погашения облигации. Эффективный срок учитывает все купонные платежи, выплаченные в разное время, и различные особенности облигации.

Также в настройках вы можете выставить желаемый процент доходности.На Rusbonds удобно искать облигации по конкретному эмитенту. Для этого надо выбрать облигации, которые находятся в обращении.

График выплаты купонов ОАО ГМК «Норильский никель»

Критерии выбора

Эмитенты. Чтобы выбрать надежного эмитента, нужно изучить его отчетность. Если вы не хотите тратить на это время, то выбирайте облигации федерального займа или ценные бумаги компаний с государственным участием (корпоративные облигации).

Цена облигации. Номинал облигации и цена не всегда совпадают. Текущую стоимость определяет рынок — если ценная бумага пользуется спросом, то цена растет, если нет, то падает.

Цена выражается в процентах от номинала. Если стоимость бумаги — 100% от номинала, значит, цена облигации и номинал равны между собой. При цене облигации выше 100% вы платите больше денег.

Например, номинал облигации — 1000 ₽, а цена — 102% от номинала. Значит, вы покупаете облигацию не за 1000 ₽, а за 1020 ₽. Но купонный доход все равно начислят на 1000 ₽, а не на 1020 ₽.

И, наоборот, если цена облигации меньше 100% от номинала, то вы тратите меньше денег, а заработаете больше. Например, номинал облигации — 1000 ₽, а цена — 95% от номинала. Вы купите облигацию за 950 ₽, а получать купонный доход будете с 1000 ₽.

При покупке облигации вы заплатите не только цену от номинала, но и НКД — накопленный купонный доход. Это так называемая «грязная цена» облигации. Она показывает, сколько вы реально заплатите за покупку облигации.

Пример

Номинал облигации — 1000 ₽, цена — 101%, ставка купона — 10%, Накопленный купонный доход с января по 31 марта — 2,5%. Вы покупаете облигацию 1 апреля. Значит, ее цена составит: 1010 ₽ + 25 ₽ = 1035 ₽. Именно такую сумму вы отдадите за одну ценную бумагу.

Процент НКД, который вы заплатили бывшему держателю облигации, вам возместит эмитент при следующей выплате купонов. В итоге вы получите полную сумму купона.

Всегда обращайте внимание на цену облигации, ставку купона и срок погашения облигации.

Доходность. Процент доходности всегда указывается за год, а даты выплат по купонам известны заранее. Если доходность ценной бумаги 8%, а срок ее обращения три года, значит, в течение трех лет вы каждый год будете получать по 8%. Облигация, как правило, погашается по номиналу.

Доходность и ставка купона это не одно и то же. Доходность учитывает цену облигации, которая может быть больше или меньше 100% от номинала.

У облигации может быть текущая доходность и доходность к погашению. Текущая доходность показывает, сколько вы заработаете, если купите и продадите ценную бумагу по текущей цене. Например, сколько вы заработаете на облигации, которую купили за 95% от номинала и продали за 95% от номинала.

Доходность к погашению показывает, сколько вы заработаете, если будете держать облигацию до погашения. Например, вы купили облигацию за 103% от номинала со ставкой купона 8% на четыре года. Текущая доходность покажет, сколько вы заработаете за четыре года с учетом покупки облигации на 3% выше номинала и с учетом выплат купонов.

И в обратную сторону: если вы купили облигацию за 98% от номинала на три года, то через три года она погасится на 100%, значит, вы заработаете 2% сверху. Итоговую сумму заработка вы и увидите в доходности к погашению.

Лайфхак: Чтобы получать выплаты каждый месяц, вы можете купить шесть облигаций от разных эмитентов, которые выплачивают купоны два раза в год. Это позволит вам получать купонный доход ежемесячно, а облигации от разных эмитентов снизят риск потерь.

Как купить облигации

Облигации торгуются на первичном и вторичном рынке. На первичном рынке ценные бумаги продает компания-эмитент, на вторичном рынке — инвесторы. Это значит, что вы покупаете ценную бумагу не у эмитента напрямую, а у такого же инвестора, как и вы. Покупают или продают бумаги через брокера — банк или компанию с лицензией ЦБ РФ.

Брокер открывает вам брокерский счет и индивидуальный инвестиционный счет (ИИС). Если хотите, то можно открыть что-то одно: или брокерский счет, или ИИС. Чтобы купить ценные бумаги, вам нужно завести деньги на счет.

Покупать и продавать ценные бумаги можно онлайн: в мобильном приложении брокера или через специальный терминал, который устанавливают на компьютер. Самый популярный терминал — QUIK. Еще можно купить или продать облигацию, позвонив по телефону или написав на почту брокера.

Например, в мобильном приложении Ак Барс Трейд от АК БАРС Финанс вы можете купить облигации онлайн.

Облигацию можно продать раньше, чем закончится срок ее действия. В этом случае вы получите свои деньги, владельцем станет другой человек, и уже он продолжит получать купоны.

Но если вы захотите выйти из облигации раньше срока, может случиться так, что на рынке вы продадите ее дешевле, чем купили. Это значит, что цена на облигацию стала ниже.

Покупая или продавая ценные бумаги, вы платите комиссию брокеру по его тарифу и комиссию депозитарию за хранение ценных бумаг. Например, инвестируя в ИИС Ак Барс Финанс вы заплатите 0,08% от суммы. Если инвестируете 100 000 ₽, то комиссия составит 80 ₽.

Помимо комиссий, нужно заплатить налог в 13% с купонов и с дохода, если вы продали облигацию дороже, чем купили. Брокер удержит налог автоматически. По облигациям, которые выпущены до 1 января 2012 года, налог удерживает эмитент, а не брокер.

В случае с облигациями вы можете не только получить доход с купонов или с продажи ценных бумаг, но и сэкономить на налогах. Есть несколько способов.

Получить налоговый вычет. Пользуясь индивидуальным инвестиционным счетом (ИИС), вы можете не платить НДФЛ с продажи облигаций или с купонного дохода или получить налоговый вычет в 13%.

В ИИС есть два типа вычета: «А» и «Б». Выбрав тип вычета «А», вы можете вернуть налог только с 400 000 ₽, максимальная сумма вычета — 52 000 ₽. Это подходит для инвесторов, которые получают официальный доход. Тип вычета «Б» дает право не платить НДФЛ с прибыли от облигаций.

Пример

Тип вычета «А»

Вы купили на ИИС в «Ак Барс Финанс» ОФЗ на 1 млн рублей. С суммы 400 000 ₽ вы можете вернуть 13% — 52 000 ₽.

Тип вычета «Б»

Вы открыли ИИС в «Ак Барс Финанс» и купили облигации на 3 млн рублей. За три года вы заработали 900 000 ₽ — это ваша прибыль, с которой не будет удерживаться НДФЛ.

Держать облигации более трех лет. Если вы более трех лет держали ценную бумагу, выпущенную после 1 января 2014 года, то платить НДФЛ с продажи не нужно. Но есть ограничение по размеру дохода, который подпадает под налогообложение. Чтобы рассчитать необлагаемый доход, используют формулу: количество лет владения умножают на 3 млн рублей.

Например, вы купили облигации на 15 млн рублей и через четыре года заработали ещё 15 млн рублей. Это ваша прибыль. Чтобы рассчитать предельную сумму необлагаемого дохода, умножаем четыре года на 3 млн рублей. Получается, что НДФЛ не облагаются 12 млн рублей. Вы заплатите НДФЛ только с 3 млн рублей.

Плюсы и минусы облигаций

Облигация — это инвестиционный инструмент, у которого есть свои плюсы и минусы.

Плюсы:

Более высокий процент, чем по депозиту в банке. Средний процент выше, чем средний процент по банковскому вкладу.

Минимальные риски. Если покупать облигации федерального займа или корпоративные облигации с участием государства, то риск минимальный.

Налоговые льготы. При покупке на индивидуальный инвестиционный счет можно получить налоговый вычет 13% или не платить налог с дохода.

Низкий порог входа. Инвестировать можно начать с 1000 ₽.

Минусы:

Снижение цены. Облигация может упасть в цене из-за инфляции или повышения ставки ЦБ. Ценная бумага может потерять свою стоимость, если у эмитента проблемы с бизнесом. В этом случае вы продадите облигацию дешевле, чем купили.

Государство не страхует облигации. Облигации не участвуют в программе страхования вкладов.

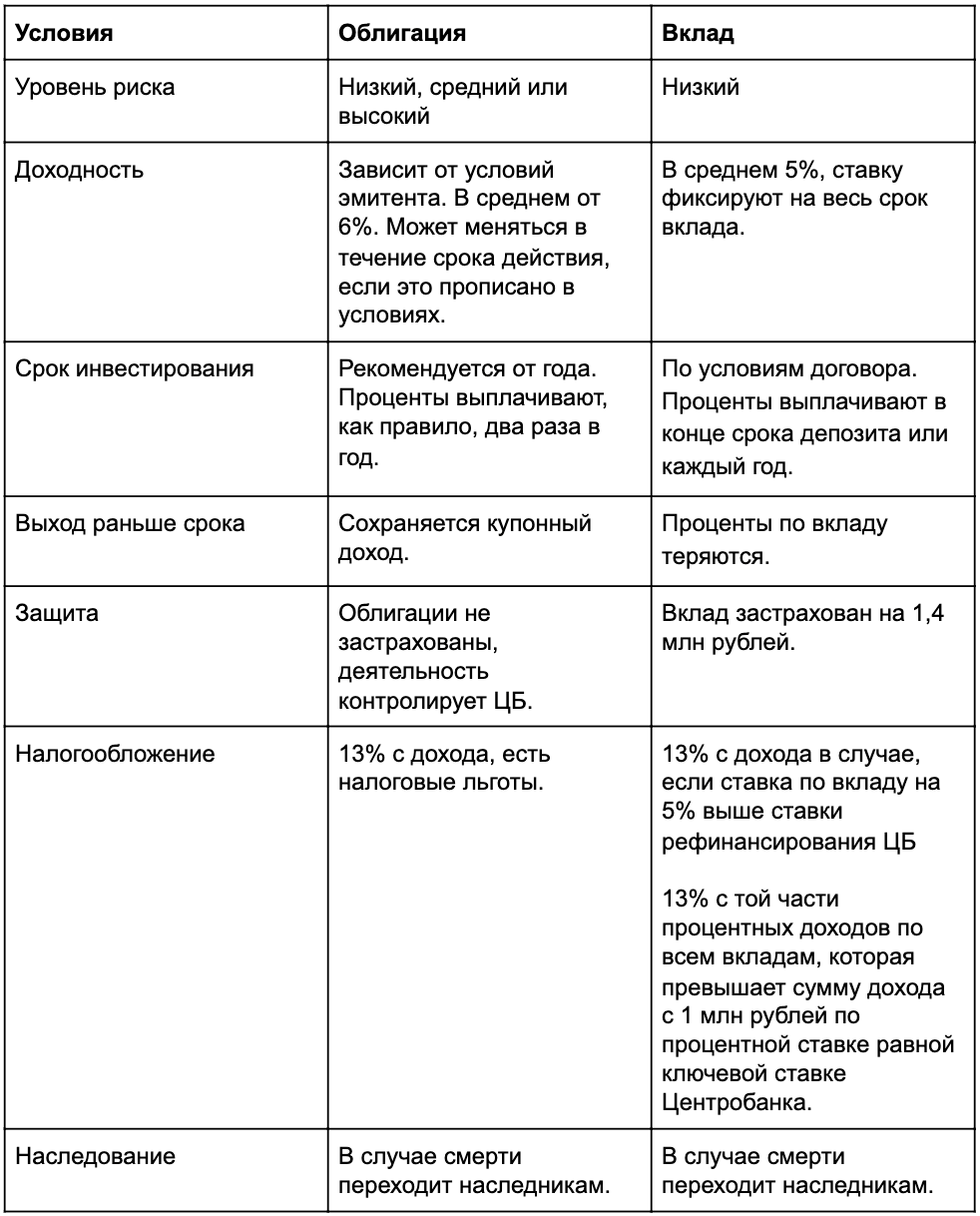

Сравним облигацию и вклад

Памятка

Как выбрать облигации

-

Определитесь, какие облигации хотите купить.

Облигации бывают государственными, муниципальными и корпоративными. Смотрите рейтинг эмитента. Чем выше рейтинг, тем надежнее эмитент.

-

Проверьте тип купона облигации.

Это может быть постоянный купонный доход или плавающий доход.

-

Правильно рассчитайте цену покупки.

Цена облигации выражается в процентах от номинала, к ней нужно прибавить накопленный купонный доход.

-

Смотрите на доходность к погашению.

Доходность к погашению показывает, сколько всего вы заработаете, если будете держать облигацию до погашения.

-

Покупайте облигации разных эмитентов.

В портфеле должно быть несколько разных эмитентов, чтобы минимизировать риски.

-

Определитесь, на какой срок покупаете.

При выборе облигаций ориентируйтесь на дату погашения, которая подходит к сроку.