Содержание статьи

Показать

Скрыть

Облигация — это долговая ценная бумага, по которой эмитент (тот, кто выпускает облигации) получает деньги в долг от инвестора. Взамен эмитент гарантирует, что выплатит инвестору в определенный срок стоимость облигации (номинал) и процент за пользование средствами (купонный доход) в будущем.

Облигации также называются бондами и считаются консервативным финансовым инструментом. Облигация подразумевает фиксированные условия, то есть эмитент обязан платить процент (купон) в четко фиксированные сроки и в фиксированном объеме. Их сравнивают с вкладами, но доходность облигаций обычно выше ставок по депозитам из-за наличия рыночных рисков и риска дефолта у компании-эмитента.

Доходность облигаций — это величина прибыли, которую инвестор получает в результате вложений в ценную бумагу. Таким образом, чтобы понять, насколько интересна та или иная облигация для вложений, инвестор должен уметь определять ее доходность.

Основные типы доходности облигаций

- Доходность бескупонной облигации

Бескупонная (дисконтная) облигация — это облигация, которая продается по цене ниже номинальной стоимости, а затем погашается по номиналу. Никаких других выплат держатели таких бумаг не получают. Доходность бескупонной облигации определяется разницей между ценой продажи и ценой покупки бумаги (как правило, при размещении такие облигации продаются инвесторам существенно дешевле номинала).

- Купонная доходность

Купонные облигации предполагают выплату держателям процентов (купона), которая производится с определенной периодичностью — например, раз в полгода или раз в год. Даты выплат установлены заранее, но размер купона со временем может изменяться. Купонная доходность определяется в процентах годовых и показывает прибыль, которую владелец облигации получит в качестве купонных выплат за год (при полугодовом купоне два раза в год выплачивается половина суммы). Это более широко распространенный вид доходности.

- Номинальная доходность

Номинальная доходность облигации показывает соотношение начисленного купона и номинальной стоимости ценной бумаги.

- Текущая доходность

Текущая доходность показывает соотношение начисляемого купона и актуальной рыночной цены облигации. При расчете этого показателя используется не номинальная стоимость бумаги, а ее текущая рыночная цена.

В случае краткосрочных вложений при расчете текущей доходности учитывают также накопленный купонный доход — часть купонных выплат, которая полагается предыдущему держателю облигации, но не была ему выплачена.

- Доходность к погашению (Yield to Maturity)

Доходность к погашению отражает прибыльность облигации на протяжении всего срока ее обращения, то есть показывает, сколько заработает инвестор, если купит облигации по текущей цене и не будет продавать раньше срока погашения. Простая доходность к погашению учитывает реальную цену покупки и стоимость бумаги на момент ее погашения. Эффективная доходность к погашению — это полный доход инвестора от вложений в облигацию с учетом реинвестирования полученных купонов на аналогичных условиях (по той же ставке купона). В реальности цена облигации меняется, поэтому и фактическая доходность будет отличаться.

- Доходность после удержания налогов

Доходы от облигаций облагаются налогом. Ставка налога в отношении доходов, полученных от облигаций, составляет 13%. Если сумма доходов превышает 5 млн рублей, ставка налога составит 15%. Для лиц, не являющихся резидентами России, ставка налога составляет 30%. Поэтому, чтобы понимать, какие реальные доходы может принести облигация, важно знать доходность после удержания налогов.

С помощью сервиса Банки.ру вы можете выбрать подходящие облигации.

Альтернатива валютным вкладам? Кто выпускает облигации в юанях и стоит ли их покупать

Практическая доходность все-таки одна — это доходность к погашению или оферте, говорит генеральный директор ИК «Иволга Капитал» Андрей Хохрин.

«Упрощенно, это купонная доходность, поделенная на рыночную стоимость облигации, уменьшенная или увеличенная на премию или дисконт рыночной цены облигации к ее номиналу, которые в свою очередь поделены на количество лет до погашения», — поясняет он.

Хохрин обращает внимание, что обычно при расчетах облигационных доходностей предполагается, что выплаченный купон реинвестируется в ту же облигацию. Многие эмитенты выплачивают купон ежемесячно, то есть при ставке купона 15% и его ежемесячной выплате доходность облигации достигнет уже 16%.

Управляющий по анализу банковского и финансового рынков ПСБ Дмитрий Грицкевич поясняет, что если по бумаге есть оферта, то доходность можно считать не к дате погашения, а к дате оферты. Оферта — это дата, в которую можно досрочно погасить номинал облигации.

Руководитель группы продаж и клиентских операций ПСБ Игорь Федосенко отмечает, что обычно инвесторы используют показатель доходности к погашению, когда планируют держать облигации до окончания срока обращения. В остальных случаях можно использовать текущую доходность — так проще сравнить облигации с разным сроком погашения. Купонную доходность, по его словам, используют преимущественно для оценки стоимости облигации до того, как она начнет торговаться на бирже.

Грицкевич добавляет, что для анализа привлекательности облигаций помимо доходности используют также спред к кривой ОФЗ — разницу между доходностью облигации и ОФЗ (облигации федерального займа) с соответствующими сроками и учетом рисков эмитента.

Как рассчитать доходность облигации

Доходность бескупонной облигации

Чтобы рассчитать доходность бескупонной облигации, нужно из номинальной стоимости облигации вычесть цену, по которой она приобреталась. В относительном выражении доходность вычисляется по формуле:

Д = (Н − Ц) / Ц * 100%, где:

- Д — доходность дисконтной облигации;

- Н — номинальная цена (цена погашения);

- Ц — цена покупки.

Пример: Лев приобрел облигацию Сбербанка номинальной стоимостью 1 000 руб. за 750 рублей с погашением в марте 2025 года. Через два года он получит 1000 руб., а его чистая прибыль составит 250 руб. Доходность облигации составляет:

1 000 руб. − 750 руб. = 250 руб., или (1 000 руб. — 750 руб.) / 750 руб. * 100% = 33,3% за два года или 16,65% годовых.

Купонная доходность

Для расчета купонной доходности нужно сумму купонных выплат поделить на стоимость облигации.

Номинальная купонная доходность

Для расчета номинальной купонной доходности применяется следующая формула:

Д = К / Н * 100%, где:

- К — сумма купонных выплат за период;

- Н — номинальная цена облигации.

Пример: Мария купила облигацию «Русала» за 1 000 руб., по которой предусмотрена выплата купона в размере 2,5% дважды в год.

Доходность облигации составляет:

(1 000 руб. /100% * 2,5% + 1 000 руб. / 100% * 2,5%) / 1 000 руб. * 100% = 5% годовых.

Текущая купонная доходность

Для расчета текущей купонной доходности применяется следующая формула:

Д = К / Ц * 100%, где:

- К — сумма купонных выплат за период;

- Ц — текущая рыночная цена облигации.

Пример: Светлана купила облигацию «Газпрома» номинальной стоимостью 1 000 руб. по рыночной цене 1 100 руб. По облигации предусмотрена выплата купона раз в год в размере 8% годовых.

Доходность облигации составит:

(1 000 руб. / 100% * 8%) / 1 100 руб. * 100% = 7,3% годовых.

Модифицированная текущая купонная доходность

В случае краткосрочных вложений учитывается также накопленный купонный доход:

Д = К / (Ц + НКД) * 100%, где:

- К — сумма купонных выплат за период;

- Ц — текущая рыночная цена облигации;

- НКД — накопленный купонный доход.

Накопленный купонный доход считается по формуле НКД = К * t / 365, где

- К — сумма купонных выплат за год;

- t — число дней от начала купонного периода.

Пример: Марина 1 марта купила облигацию «Роснефти» номинальной стоимостью 1 000 юаней за 1 100 юаней. По бумаге предусмотрена выплата купона в размере 1,5% дважды в год — 1 апреля и 1 октября, то есть 3% годовых. Марина заплатит предыдущему владельцу в качестве накопленного купонного дохода 12,5 юаней (1,5% от 1 000 юаней, купонный доход накопленный к 1 марта). Доходность облигации составит:

(1 000 юаней / 100% * 1,5% + 1 000 юаней / 100% *1,5%) / (1 100 юаней + 30 юаней * 152 / 365%) * 100% = 2,7%.

Доходность к погашению

При расчете такой доходности учитывается номинальная и рыночная цена, весь купонный доход и срок владения облигацией.

Простая доходность к погашению

Простая доходность к погашению рассчитывается по формуле:

Д = ((Н − Ц) + К) / Ц * 365 / t * 100%, где:

- Н — номинальная цена облигации (или цена ее продажи);

- Ц — рыночная цена бумаги при покупке;

- К — сумма купонных платежей за весь период владения бумагой;

- t — количество дней до погашения (продажи).

Пример: Иван 11 января 2021 года приобрел облигацию «Роснефти» номинальной стоимостью 1 000 рублей за 700 рублей. По облигации предусмотрена купонная выплата в размере 4% дважды в год (в мае и ноябре) или 8% годовых. 31 декабря 2022 г. Иван продал ценную бумагу за 900 рублей.

Доходность облигации составит:

((900 руб. − 700 руб.) + 1 000 / 100% * 4% * 4 раза) / 700 * 365 / 720 * 100% = 26,1%

Эффективная доходность к погашению

Эффективная доходность к погашению также учитывает реинвестирование полученных купонов. Формула будет выглядеть следующим образом:

Д= ((Н − Ц) + К) / Ц * 365 / t * 100% + ∑ИК, где

- Н — номинальная цена облигации (или цена ее продажи);

- Ц — рыночная цена бумаги при покупке;

- К — сумма купонных платежей за весь период владения бумагой;

- t — количество дней до погашения (продажи);

- ∑ИК — доход от реинвестирования купонных выплат.

Пример: Игорь 11 января 2021 года приобрел облигацию «Роснефти» номинальной стоимостью 1 000 рублей за 700 рублей. По облигации предусмотрена купонная выплата в размере 4% дважды в год (в мае и ноябре). Игорь инвестирует полученные купоны в приобретение облигаций на тех же условиях и держит до погашения. Дата погашения облигации — 31 декабря 2023 года. Доходность облигации составит:

Д = (( 1000 руб. − 700 руб.) + 1 000 / 100% * 4% * 6 раз) / 700 * 365 / 1 085 * 100% + ∑ИК = 26% + ∑ИК

При расчете показателя ∑ИК нужно учесть несколько последовательных реинвестиций купонных доходов, в результате чего появятся сложные проценты. Все это нужно учитывать в формуле при расчетах, что делает подсчет вручную трудоемким и нецелесообразным.

Поэтому при расчете эффективной доходности к погашению рекомендуем воспользоваться специальным онлайн-калькулятором. Например, на сайте Мосбиржи. Или онлайн-калькулятором облигационных доходностей на портале CBonds.ru (вкладка «Моделирование эмиссий»), отмечает Хохрин.

Самостоятельно эффективную доходность также можно посчитать в Excel через формулу ЧИСТВНДОХ, поясняет Грицкевич из ПСБ. Для этого нужно построить ряд с денежным потоком, включающим затраты на покупку облигации (с минусом), доходы от купона и погашения (с плюсом) и ряд дат.

Федосенко обращает внимание, что считать доходность к погашению самостоятельно инвестору необязательно — она есть в брокерских приложениях и на сайте биржи, где торгуются бумаги.

Как учитывать налоги при расчете доходности облигаций

НДФЛ взимается как с купонов, так и с дохода от прироста стоимости облигации (если они были проданы или погашены дороже, чем куплены), обращает внимание Хохрин. При этом, по его словам, обе базы налогообложения — купон и курсовая разница — не учитываются.

«Вы можете купить облигации по 105% от номинала и продать по 100% от номинала и за время владения получить 5% от их начальной стоимости в виде купона. С купона вы заплатите полный НДФЛ, по ставке 13–15%, который не сможете уменьшить на убыток от обесценения бумаг. Налог в этом примере сделает инвестицию убыточной», — отмечает эксперт.

Выбрать облигации в портфель

Грицкевич добавляет, что при покупке облигации в середине купонного периода инвестор выплачивает продавцу вместе с ценой облигации еще и НКД, при этом в дату выплаты весь размер купона облагается налогом. То есть инвестор уплачивает налог и за период, когда он не владел облигацией (с момента начала купонного периода и до момента покупки облигации на рынке).

Он также отмечает, что если ставка купона превышает ключевую ставку ЦБ РФ более чем на 5 процентных пунктов, то с превышения удерживается НДФЛ по ставке 35%. Если облигация валютная, то дополнительно удерживается налог на валютную переоценку.

Как рассчитать доходность после удержания налога

Руководитель налоговой дирекции УК «Альфа-Капитал» Константин Асабин отмечает, что финансовый результат, который должен быть уменьшен на размер НДФЛ — это предполагаемая доходность облигаций за вычетом комиссий и иных удержаний.

Как работают замещающие облигации и в чем интерес инвестора

«Если при доходе в 10% издержки обойдутся инвестору в 0,5%, финансовый результат составит 9,5%. Его нужно будет уменьшить на налог в 13%, что даст итоговый результат в 8,265%», — поясняет аналитик.

Как снизить налоговую нагрузку

Доходность облигаций учитывается в общем финансовом результате по соответствующему виду ценных бумаг, и такую доходность можно уменьшить на прямые расходы, которые несет инвестор (комиссии, сборы, иные удержания), говорит Асабин. Если работать с российским банком, брокером или управляющей компанией, все эти расходы обязательно учитываются, поясняет он.

По мнению Грицкевича, для оптимизации налоговой нагрузки с доходов за операции с облигациям лучше всего подходит индивидуальный инвестиционный счет (ИИС) типа А (вычет до 52 тыс. руб.). При этом можно написать заявление брокеру, чтобы купоны выплачивались не на брокерский, а на расчетный счет. Тогда купоны можно использовать в качестве пополнения ИИС (до 400 тыс. руб. в год).

Выбрать брокера для инвестиций

По словам Асабина, если инвестор не использует ИИС, для него доступен инвестиционный налоговый вычет. Он позволяет уменьшить налоговую базу до 3 млн руб. за каждый календарный год, в течение которого бумага принадлежала инвестору. Минимальный срок владения облигацией для получения вычета — 3 года.

О желании получить такой вычет нужно заранее, до окончания календарного года (налогового периода) известить банк, брокера или управляющую компанию. Если вычет через агента получить не удалось, необходимо подать налоговую декларацию.

Хохрин отмечает, что купонные доходы при расчете НДФЛ не сальдируются, а доходы и убытки от изменения цен разных облигаций в одном портфеле сальдируются (при условии, что инвестор их зафиксировал, то есть продал облигации). Это может быть маневром для оптимизации налоговой нагрузки, считает он. Грицкевич добавляет, что распространенным способом снижения НФДЛ является сальдирование убытков: уплаченный налог по купонам можно сальдировать с убытком по акциям и/или облигациям.

Подобрать облигации вы можете в этом разделе, выбрать подходящего брокера — здесь.

Еще по теме:

Как платить налоги с продажи акций

Оказывается, чем больше бумаг купить, тем больше будет доходность. В статье вы найдете формулы — они помогут рассчитать, сколько вы сможете заработать на облигациях

Облигация — это способ одолжить деньги государству или компании. За это они вам будут платить несколько раз в год проценты — купоны. Облигации — защитная часть инвестиционного портфеля. Их потенциальная доходность ниже акций, но выше депозита в банке. Они считаются надежным инструментом потому, что цена облигаций меньше всех других активов подвержена колебаниям, и потому, что вы получаете стабильные выплаты по ним.

Облигации бывают государственные, муниципальные, корпоративные, еврооблигации. Компания или государство может не выплатить вам деньги только в том случае, если обанкротится. Поэтому самые надежные облигации — государственные. Вероятность банкротства целой страны менее вероятна, чем отдельно взятой компании.

Цена облигаций на бирже рассчитывается в процентах от номинальной стоимости. Номинальная стоимость российских облигации обычно ₽1000 за штуку. И если вы увидите цену на бирже в 105%, это значит, что за облигацию вы заплатите ₽1050. А если цена облигации 95%, то заплатить нужно будет ₽950. Практически у всех облигаций есть дата погашения — день, когда государство или компания вернут вам номинальную стоимость облигации, то есть 100%.

Вы можете увидеть на бирже годовую доходность облигации 4%, 6%, 8%, 10% или даже 15% при условии, что вы гасите ее за 100% от номинала. Это столько, сколько принесет вам ежегодно ваше вложение, если вы дождетесь погашения облигации государством или компанией. Кажется, что это — беспроигрышный вариант с хорошей доходностью и минимальными рисками. Однако у облигаций есть много деталей, которые могут уменьшить эти красивые цифры доходности. О них поговорим по порядку и посчитаем доходность двух облигаций на примере.

Считаем доходность облигаций

Когда мы говорим про комиссии по облигациям, имеем в виду в первую очередь комиссии, которые берет с инвестора брокер. Чтобы узнать, какие комиссии вы заплатите при торговле на бирже, нужно внимательно выбирать тариф. Обратить внимание в первую очередь нужно на следующие пункты:

— плата за ведение счета и при каких условиях нужно будет платить. Многие брокеры снимают деньги только в том месяце, когда вы совершали сделки. Если в определенный месяц вы не торговали, платить не придется;

— плата за депозитарий. Депозитарий — это место, где хранятся ваши

ценные бумаги

. На сегодняшний день большинство брокеров отменило эту комиссию. Но все равно лучше перепроверить;

— комиссия от суммы каждой сделки. Это плата, которую с вас снимут при любой покупке или продаже какого-либо инструмента на бирже.

Эти пункты важны при расчете доходности облигации, которую вы планируете купить.

Перед тем как покупать облигацию, нужно обратить внимание на НКД — накопленный купонный доход. Это часть купона, которая накопилась по конкретной облигации после выплаты предыдущего купона. Она тоже прибавится к стоимости облигации. Также есть комиссия Мосбиржи при любой сделке, но она небольшая — 0,01%

Давайте попробуем рассчитать потенциальную доходность реальной облигации. Для примера возьмем ОФЗ SU25083RMFS5 и представим, что вы продержите бумагу до даты погашения. Когда будете считать доходность, советуем выписать все исходные данные нужной вам облигации. Их можно посмотреть на сайте Мосбиржи в строке поиска. Подставляйте свои значения в формулы и считайте доходность.

Цена на 5 июня 2020 года — 103,58%, или ₽1035,8 (обычно в приложениях брокеров на карточках облигаций показывают цену так:

рыночная стоимость

+ НКД)

- Годовая доходность — 4,52%

- Накопленный купонный доход — ₽33,17

- Комиссия за сделку — 0,3% (не от номинала облигации, а от текущей цены вместе с НКД)

- Комиссия за ведение счета или фиксированные ежемесячный платеж — ₽99

- Срок погашения — 15 декабря 2021 года, то есть через полтора года и 10 дней.

- Размер купона — ₽34,9

При покупке одной облигации на 5 июня вы потратите ₽1171,18 (1035,8 + 33,17 + 0,3%* (1035,8 + 33,17) ) + 99.

До погашения облигации государство вам выплатит купон еще четыре раза по ₽34,9: летом, в декабре, следующим летом 2021 года и при погашении в декабре 2021 года.

Если купить облигацию и держать до даты погашения, вы получите ₽1139,6 (1000 + 34,9*4) — номинал плюс купоны, которые вам заплатило государство за все время владения бумагой.

В итоге спустя полтора года при погашении облигации у вас получится убыток — минус ₽31,58 (1139,6 – 1171,18). Вы заплатили за облигацию больше, чем получите в конце.

Всю доходность съела плата за обслуживание счета. Поэтому будьте внимательны при выборе тарифа у брокера. Чем больше облигаций за раз вы покупаете, тем меньше вашей будущей доходности съедают комиссии. При покупке, например, десяти облигаций не забудьте умножить цену одной облигации на десять, комиссию за сделку на десять и НКД на десять. Подсчитаем доходность той же самой облигации, но при условии, что вы купили десять штук.

При покупке десяти облигаций на 5 июня вы потратите ₽10 820,8

10* (1035,58 + 33,17+ (1035,58 + 33,17) *0,3%) + 99

Если купить облигацию и держать до даты погашения, вы получите ₽11 396 (1000 + 34,9*4) *10

Спустя полтора года вы получите прибыль — ₽575,2 (11 396 – 10 820,8)

Чем больше облигаций вы купите, тем больше заработаете. Но не забывайте про цену облигаций. Обычно она колеблется не сильно. Поэтому облигация за 112% вряд ли вам принесет много денег при погашении, ее можно считать дорогой.

Также должна настораживать и облигация за 70%. Покупать бумагу по такой цене рискованно. Чрезмерно низкая стоимость может говорить о том, что

эмитента

ждет банкротство или он не выполняет свои обязательства по выплатам. Не забудьте и про НКД. Пакет облигаций лучше покупать сразу после того, как по ним был выплачен купон. Так размер НКД, который обычно прибавляется к стоимости облигации, будет минимальным.

На момент написания статьи большинство государственных облигаций торгуется выше номинала. Сейчас в России низкая ставка — 5,5% годовых. Многие облигации выпускались давно при более высоких ставках. Из-за того что ставка ЦБ снизилась, ставки на депозиты также стали ниже. За ними снизились и ставки по облигациям, а вот их цена выросла.

Все материалы нашего проекта доступны в Яндекс.Дзене. Подписывайтесь, чтобы быть в курсе

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке.

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления).

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Здравствуйте, друзья!

Их часто называют альтернативой депозитам.

В свете того, что в течение 2022 года доходность вкладов снижалась и, скорее всего, продолжит снижаться и в 2023 году, облигации становятся более привлекательными. Но далеко не все из них можно назвать надежными.

В статье дам рекомендации, как выбрать облигации для инвестирования, на что обращать внимание и какими сервисами пользоваться при выборе.

Понятие и основные параметры

На нашем блоге мы уже пытались рассказать все об облигациях. Но это оказалось невозможным, поэтому будет серия статей на эту тему. Инструмент непростой, хотя эксперты и рекомендуют его для “чайников”. Что бы вы ни покупали на фондовом рынке – акции или облигации – сначала проведите анализ. Ниже рассмотрим его основные этапы.

Облигация – это долговая ценная бумага, по которой ее покупатель (инвестор) дает в долг эмитенту (государство, регионы РФ, компании).

Любой заем характеризуется срочностью и платностью. Облигации не исключение. Эмитент обязан вернуть деньги через определенный срок и выплатить купоны (проценты).

- Доходность выше, чем по депозитам в банках. Чем рискованнее бумага, тем выше доход. Долгосрочные облигации, как правило, тоже имеют более высокую доходность, чем краткосрочные.

- Хорошая ликвидность, т. е. возможность быстро обменивать на деньги. Поэтому их можно использовать для накопления, хранения подушки безопасности.

- При досрочной продаже инвестор не теряет прибыль, а получает ее от покупателя в виде накопленного купонного дохода.

- Низкий порог входа. Номинальная стоимость облигации – 1 000 руб., на бирже текущая цена может быть чуть ниже или чуть выше номинала.

- Возможность для спекуляций. Долг можно продавать и покупать. Активные инвесторы зарабатывают на разнице в текущих котировках.

- В период высокой ключевой ставки долгосрочные облигации показывают хорошую доходность. Купив их в этот период времени, инвестор фиксирует прибыль на долгий срок.

Прежде чем рассматривать основные принципы покупки облигаций, надо разобрать ключевые параметры, которые помогут нам сделать правильный выбор.

Классификация

Главное место, где можно приобрести долговые бумаги рядовому инвестору, – это Московская биржа.

- Государственные. Их выпускает Министерство финансов, т. е. эмитентом выступает государство РФ. Называются облигациями федерального займа (ОФЗ). Считаются самыми надежными, потому что потеря денег при вложении в ОФЗ возможна только при объявлении дефолта (банкротства) страны. За надежность инвестору приходится соглашаться на небольшую доходность (примерно 5,5 – 6,5 %).

- Муниципальные. Эмитенты – субъекты РФ. Риск неплатежей выше, потому что отдельный регион в теории может объявить дефолт. Но такое развитие событий считается маловероятным. Бюджет не даст погибнуть отдельному региону. В худшем случае погашение номинала и выплата купонов задержатся. Инвестировать в муниципальные бонды можно с большей доходностью, чем по ОФЗ.

- Корпоративные. Эмитенты – компании России, производящие товары и оказывающие услуги в разных отраслях экономики. Считаются самыми рискованными. Чем выше риск, тем выше доходность. Сложно представить, что в ближайшие десятилетия что-то случится со Сбербанком, Газпромом, Лукойлом. Поэтому надежные корпоративные бонды тоже существуют.

- Еврооблигации – долговые бумаги российских эмитентов, выраженные в валюте. Эмитентами являются все вышеперечисленные. Доход зависит от степени риска, как и у рублевых бумаг.

На Московской бирже можно посмотреть список всех котирующихся на ней облигаций. На 24 января 2020 г. их 1 482 штуки. Анализировать каждую – титанический труд. Для подбора ценных бумаг в свой портфель многие пользуются сервисом rusbonds.ru. На нем удобно настроить поиск по параметрам и значительно сократить список достойных кандидатов. Например, отобрать только бумаги с высокой доходностью.

Цена

Первоначальный выпуск облигации происходит по номинальной цене. Она равна 1 000 руб. И именно эта стоимость будет выплачена владельцу при погашении в конце срока. Но большинство инвесторов покупает по рыночной цене – цене, которая сложилась на текущий момент времени на рынке. Она может быть выше или ниже номинала.

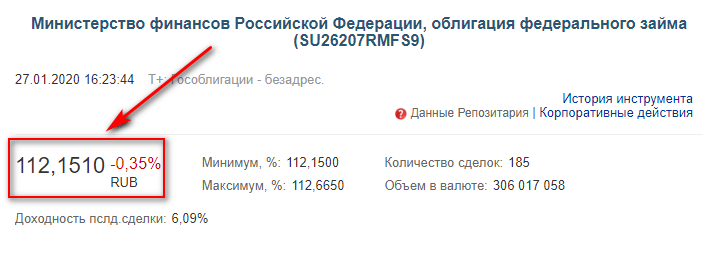

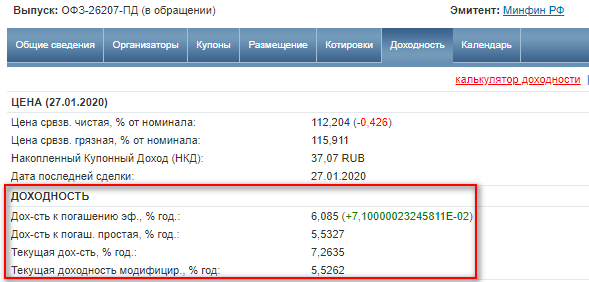

Если мы посмотрим в реальном времени на торги на Московской бирже, то можем увидеть вот такую цену, например, по ОФЗ-26207-ПД с погашением в 2027 году:

Это и есть рыночная или курсовая цена, выраженная в процентах от номинала. В данном примере облигация торгуется за 1 121,51 руб. Объясню механизм, почему рыночная цена отличается от номинальной то в большую, то в меньшую сторону.

Это ставка, по которой коммерческие банки получают кредиты от ЦБ. Низкая ставка – дешевые кредиты, высокая – дорогие. Соответственно, и для клиентов коммерческих банков (предприятия, региональные власти) кредиты либо дешевеют, либо дорожают.

При выпуске облигации доходность тоже назначается с учетом ключевой ставки. Например, в 2020 году компания выпустила бумагу А с купоном 7 % годовых, т. е. 70 руб. в год. Но через год ключевая ставка снизилась, и другая компания уже выпускает облигацию Б с купоном 5 %. Получается, что спрос на бумагу А вырастет, потому что ее доходность выше. Следовательно, вырастет и рыночная цена. И наоборот.

Рыночная стоимость длинных облигаций, т. е. со сроком погашения через 5 и более лет, сильнее подвержена изменению ключевой ставки. Это не имеет значения, если вы планируете держать бумагу до погашения. На руки все равно получите номинал 1 000 руб. Но фактор чувствительности стоит учитывать, если в перспективе думаете продать облигации для фиксирования прибыли.

Рыночная цена зависит от:

- ключевой ставки ЦБ,

- рисков,

- срока до погашения,

- спроса и предложения.

Но инвестор реально заплатит за облигацию не только рыночную цену, но и накопленный купонный доход (НКД). Это доход, который накопился от даты последней выплаты до даты покупки. То есть при продаже владелец не теряет проценты, потому что получит их от покупателя. В этом преимущество облигаций перед депозитами, где при досрочном закрытии вклада прибыль теряется.

Пример. Облигация с купонным доходом 8 %, выплаты 2 раза в год. Владелец получил 1.01.2020 40 руб., через полгода (1.07.2020) должен получить еще 40 руб. Но 1 апреля он продал ценную бумагу. Покупатель заплатит бывшему владельцу 20 руб. неполученной прибыли.

Если инвестор продержит облигацию всего 10 дней и продаст ее, то получит от покупателя рыночную стоимость плюс НКД (80*10/365=2,19 руб.).

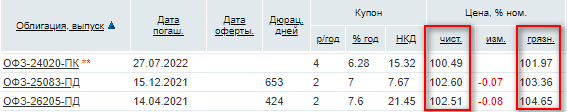

На сайте rusbonds.ru можно посмотреть чистую цену (без учета НКД) и грязную цену (с учетом НКД):

Типы купонов

Один из параметров, на который стоит обратить внимание при выборе, – купон. Это та прибыль, которую получит инвестор за время владения бумагой. Начисляется эмитентом несколько раз в год (обычно 2 – 4 раза) в процентах от номинала. Размер не всегда известен заранее. Зависит от типа купона.

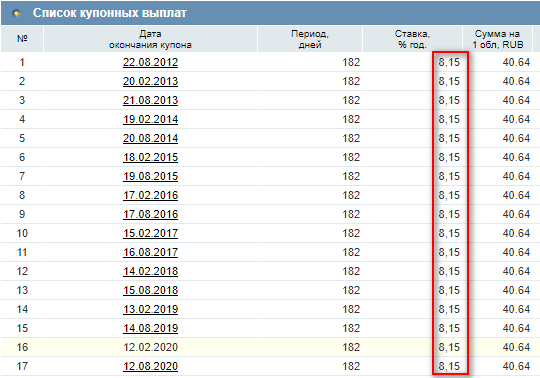

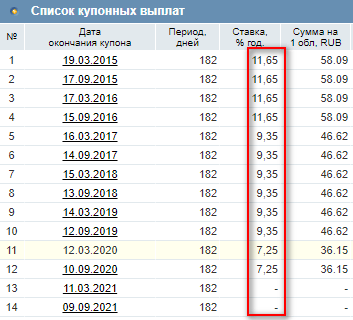

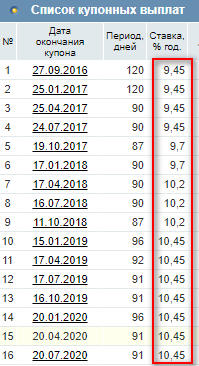

- Постоянный купон. Известен заранее на весь срок жизни долговой бумаги. Инвестор может заранее рассчитать прибыль. На сайте rusbonds.ru в карточке конкретной облигации с постоянным купоном его размер выглядит так:

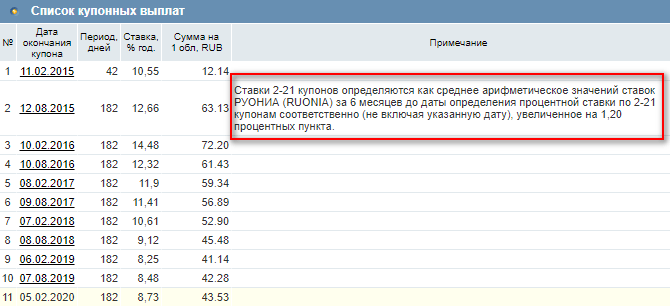

- Переменный купон. Неизвестен заранее, эмитент может установить размер в зависимости от изменения ключевой ставки ЦБ. Инвестор не может рассчитать выгоду на длительный срок.

- Плавающий купон. Это подвид переменного. Вид каждого следующего купона зависит от определенного индикатора.

- Фиксированный купон. Тоже известен заранее на весь срок, но его размер меняется.

Оферта

Технически погашение по оферте делается так: подается заявка брокеру, который исполняет наше поручение. Обратите внимание, что услуга небесплатная, поэтому посмотрите в тарифах, сколько стоит такая операция у вашего брокера.

Оферта может быть не только со стороны владельца, но и со стороны эмитента. В этом случае государство, муниципал или предприятие имеют право погасить облигацию по номиналу. Владельцу при этом делать ничего не надо, деньги просто поступят на брокерский счет.

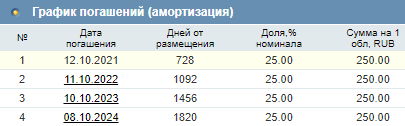

Амортизация

На МосБирже есть облигации с особым режимом погашения. Долг гасится не сразу, а постепенно в течение срока жизни бумаги. Купон при этом будет уменьшаться, потому что он рассчитывается от номинальной цены.

Преимуществом является то, что погашение номинала происходит быстрее, более крупными суммами, чем простая выплата купонов. Полученные деньги можно реинвестировать.

Например, вот так выглядит график амортизации по муниципальной облигации “Московская Обл-34012-об”:

Типы доходности облигаций

Одним из первых параметров, на который стоит обратить внимание при выборе облигаций, является доходность.

Она бывает разная:

- текущая – это доходность с учетом текущей рыночной стоимости и купона;

- текущая модифицированная рассчитывается на основе “грязной” цены, т. е. с учетом НКД;

- доходность к погашению простая включает всю прибыль, полученную от облигации в виде купонов, дисконта при покупке, и цену погашения;

- доходность к погашению эффективная учитывает реинвестирование купонов.

Если собираетесь держать облигацию до погашения, то интересно смотреть доходность к погашению. На реинвестирование купонов стоит обращать внимание только в случае владения большим количеством бондов, когда полученных процентов хватит для покупки новых бумаг.

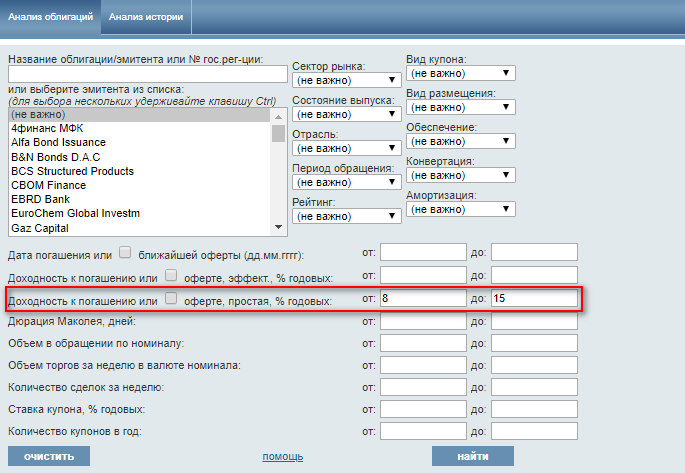

На сайте rusbonds.ru можно сразу организовать поиск по доходности, указав необходимые параметры в фильтре.

Пример формирования портфеля из облигаций

Рассмотрим, какие купить долговые бумаги для консервативной стратегии.

А также разберем, как анализировать эмитента при покупке корпоративных бумаг.

Консервативная стратегия

Подводя итог вышесказанному, разберем алгоритм выбора облигаций по консервативной стратегии на конкретном примере.

Этап 1. Постановка цели.

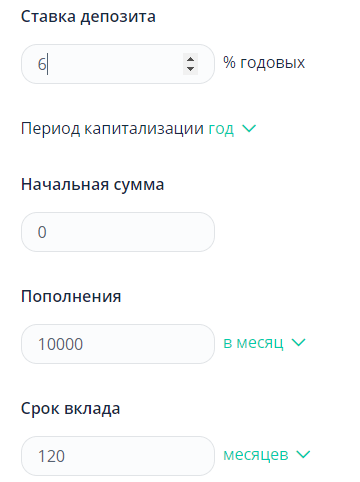

Образование ребенка. Срок – 10 лет. Накопить планируем 1 600 000 руб. в текущих ценах. Ежемесячно можем инвестировать 10 000 руб. Цель четко обозначена по сроку. Ребенок идет учиться через 10 лет и не позже, поэтому стратегия инвестирования не должна быть агрессивной. Одним из самых консервативных инструментов являются облигации.

Этап 2. Расчет требуемой доходности.

Удобнее воспользоваться инвестиционным калькулятором, чтобы определить, при какой доходности мы достигнем поставленной цели. В нашем примере получилось, что при 6 % годовых через 120 месяцев мы выходим на 1 668 688,64 руб. Просмотрев список облигаций, можем убедиться, что доходность в 6 % вполне реальна.

Этап 3. Поиск облигаций.

Воспользуемся сайтом-агрегатором rusbonds.ru. Открываем вкладку “Анализ облигаций” и в фильтре забиваем срок (10 лет) и требуемую доходность (6 – 8 %). Так как цель слишком важна для нас, то выбираем постоянный купон, чтобы знать поток платежей на всем сроке жизни облигаций.

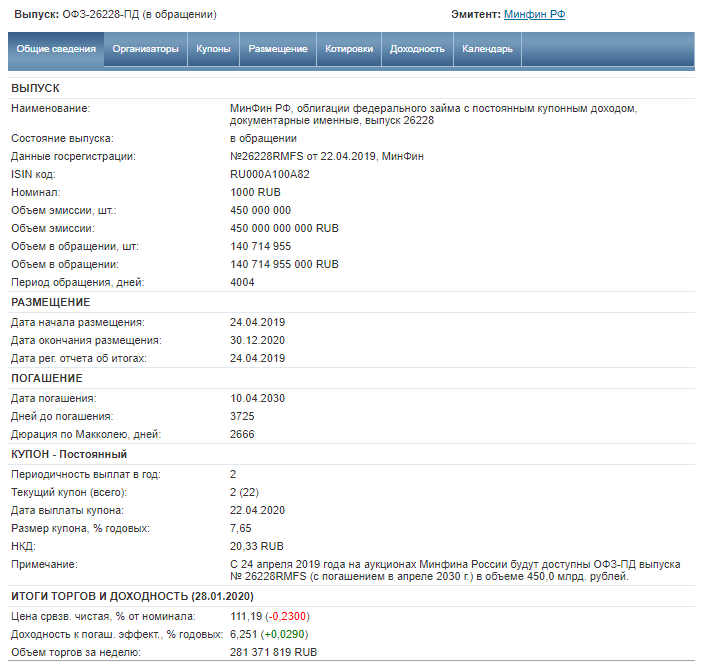

Под наши требования попала ОФЗ-26228-ПД:

Нажав на название ценной бумаги, мы окажемся в карточке с подробной информацией.

Открываем все вкладки и проверяем:

- срок погашения;

- вид купона, периодичность его начисления и размер;

- амортизацию (есть или нет);

- наличие или отсутствие оферты;

- ликвидность (количество сделок за день, неделю);

- доходность.

В нашем случае эффективная доходность к погашению составляет 6,251 %. Этого достаточно для накопления необходимой суммы.

Рекомендую ежегодно пересчитывать на инвестиционном калькуляторе требуемую доходность и корректировать ежемесячную сумму инвестирования.

Возможно, что через год потребуется вносить не 10 000 руб., а больше.

Анализ надежности облигаций отдельного эмитента

По условиям предыдущего примера к нам в список попала только одна облигация, которая отвечала требованиям доходности, – ОФЗ. Но при более агрессивной стратегии инвестирования выборка будет более обширная. Например, если бы мы задали доходность 8 % и выше, в списке могли оказаться муниципальные и корпоративные облигации.

Алгоритм их анализа точно такой же. Но для корпоративных бондов добавляется проверка надежности эмитента.

Этап 1. Ломбардный список ЦБ.

Ломбардный список – это перечень ценных бумаг, которые Центробанк принимает в качестве обеспечения под выдачу кредитов. Каждому встречному такой кредит не получить. ЦБ проводит анализ заемщика, поэтому считается, что попадание в ломбардный список – это гарантия надежности, подтвержденная главным банком страны.

Ломбардный список можно изучить на сайте Центробанка.

Этап 2. Уровень листинга.

Листинг – это специальная процедура оценки надежности той или иной ценной бумаги по различным параметрам для допуска к торгам на фондовой бирже.

- Первый уровень. В него попадают самые надежные бумаги: ОФЗ, некоторые муниципальные и корпоративные бонды. Например, компаний Башнефть, Роснефть, администраций г. Нижнего Новгорода, Новосибирска, почти всех регионов РФ.

- Второй уровень. В списке надежные бумаги, но по каким-то критериям они не смогли попасть в листинг 1-го уровня.

- Третий уровень. Бумаги не входят в котировальный список биржи. Это облигации новых компаний или компаний, которые не отвечают требованиям вхождения в 1-й и 2-й уровень. Новичкам лучше обходить такие бумаги стороной. Риск вложения в них очень высокий.

Этап 3. Анализ эмитента.

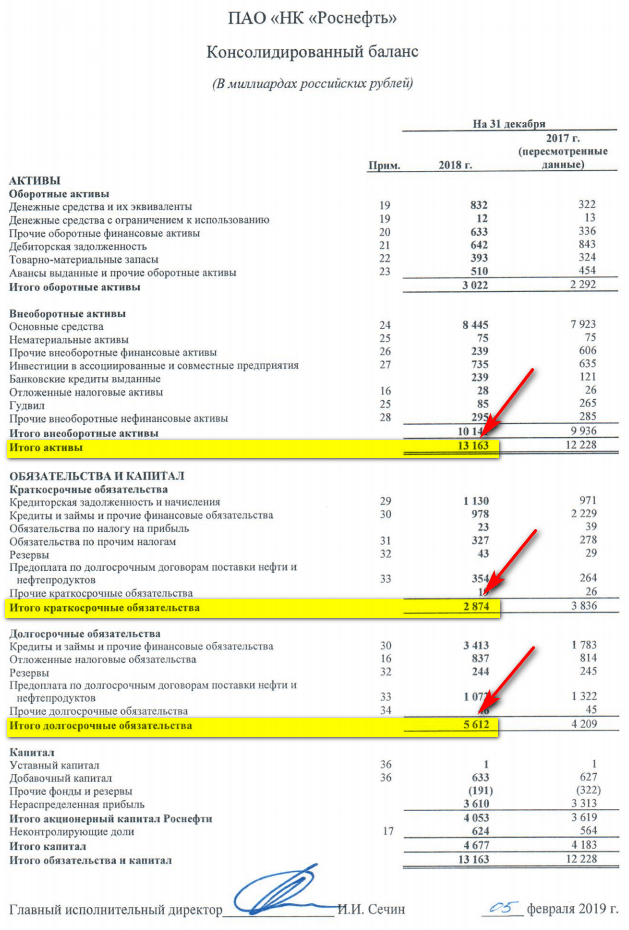

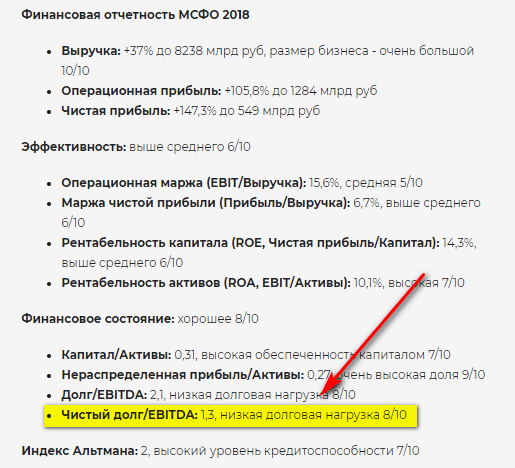

- Анализ эмитента будем проводить по финансовой отчетности. Публичные компании, допущенные к торгам на бирже, обязаны ее публиковать в интернете.

- Рассчитываем или ищем готовые расчеты по следующим показателям.

- Коэффициент левериджа (L/A) показывает закредитованность компании

- Коэффициент левериджа = Обязательства / Активы

- Обязательства – это сумма краткосрочных и долгосрочных обязательств.

Если коэффициент меньше 0,7, это говорит о том, что у компании низкая закредитованность. Если больше 0,7, значит, высокая, т. е. активы приобретаются в основном за счет заемных средств, что накладывает обязательства по погашению долга и уплате процентов. Закредитованных эмитентов лучше избегать.

- Активы = 13 163 млрд руб.;

- Обязательства = 2 874 + 5 612 = 8 486 млрд руб.;

- Коэффициент левериджа = 8 486 / 13 163 = 0,64.

Компания не сильно закредитована, но для объективной картины лучше посмотреть показатель в динамике за последние 3 – 5 лет.

Коэффициент левериджа у банков будет больше 0,7, потому что их бизнес устроен по-другому. Для анализа лучше этот показатель не использовать.

- Отношение чистого долга к EBITDA (ND/EBITDA)

Показатель отражает количество лет, которое нужно компании, чтобы погасить все долги. Если он меньше 2, то эмитент легко справится с выплатой кредитов, потому что достаточно получает прибыли.

Чистый долг / EBITDA

Чистый долг – задолженность по долгосрочным и краткосрочным кредитам за вычетом денежных средств и их эквивалентов. EBITDA – доналоговая прибыль.

Не буду утомлять расчетами этого показателя. На многих сайтах-агрегаторах его считают аналитики. Остается только воспользоваться готовыми цифрами. Например, на сайте инвестиционной компании “Доходъ” (dohod.ru) есть не только нужный нам показатель, но и многие другие. Выбираем Роснефть и смотрим карточку компании:

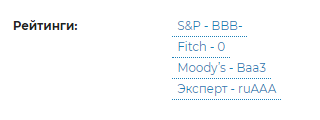

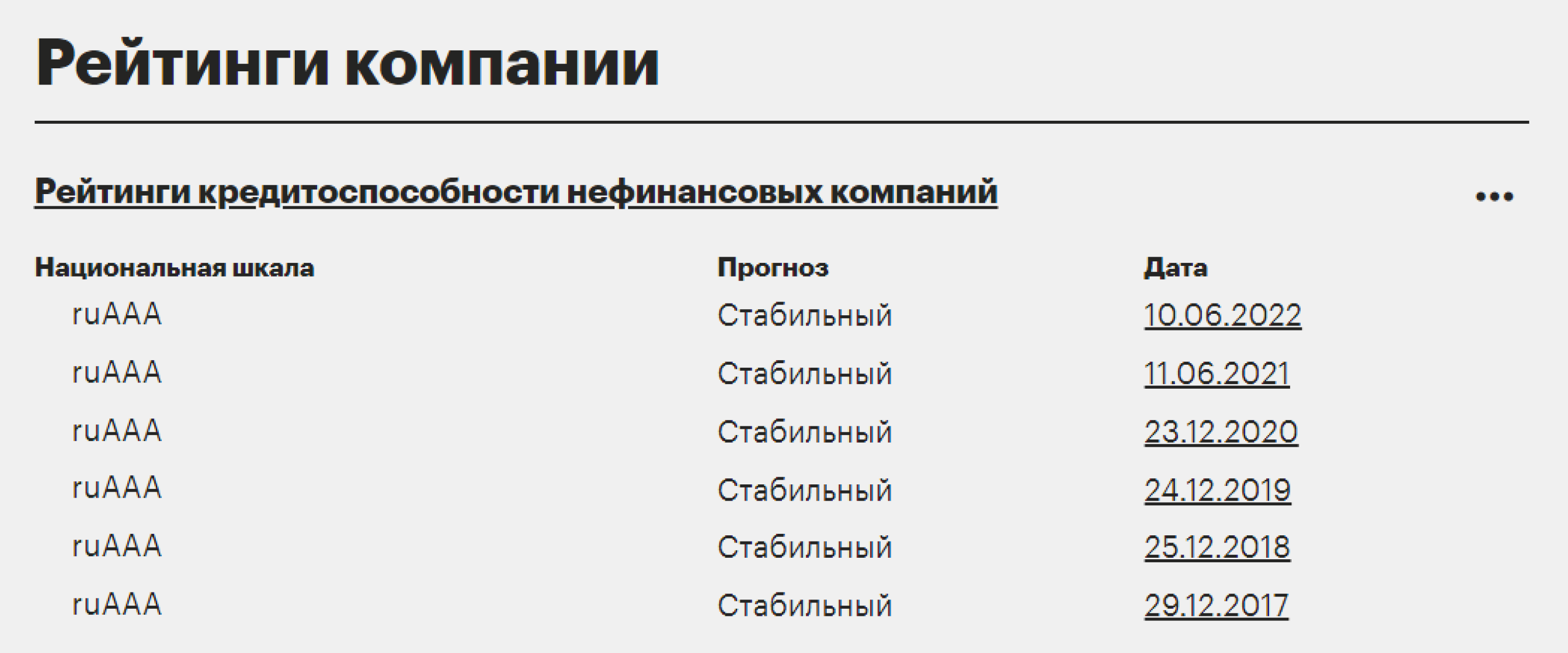

Этап 4. Анализ рейтинговых агентств.

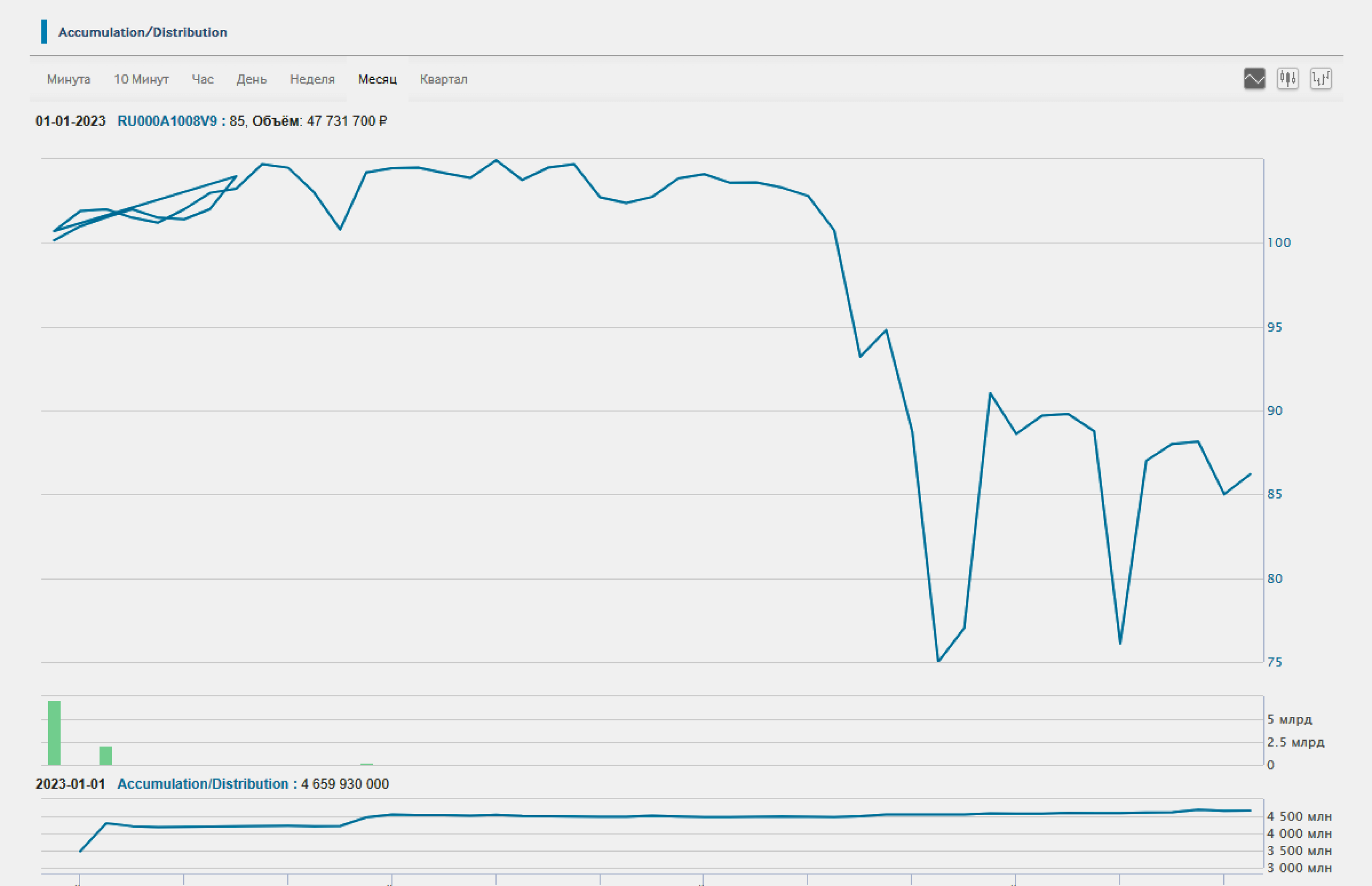

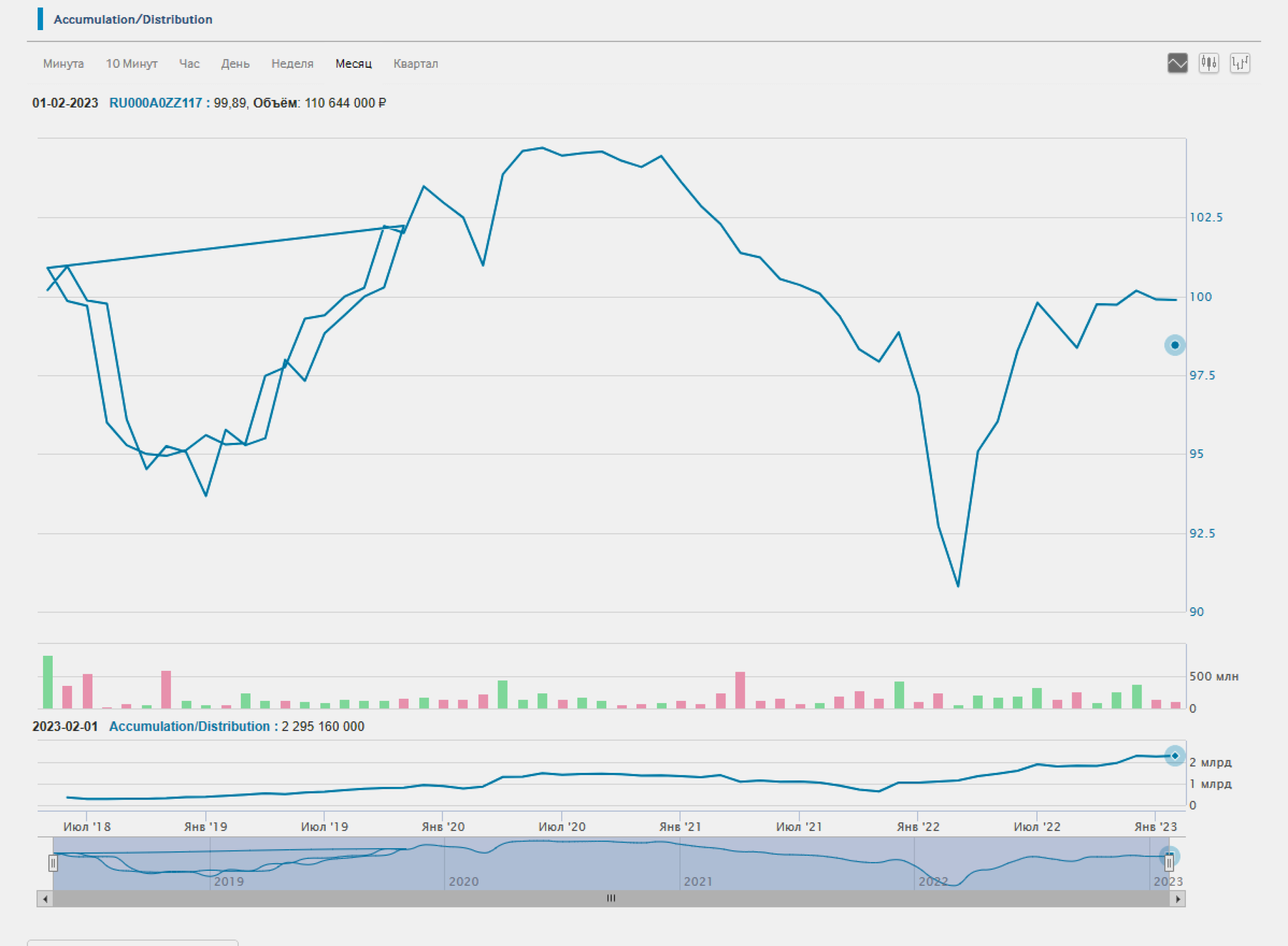

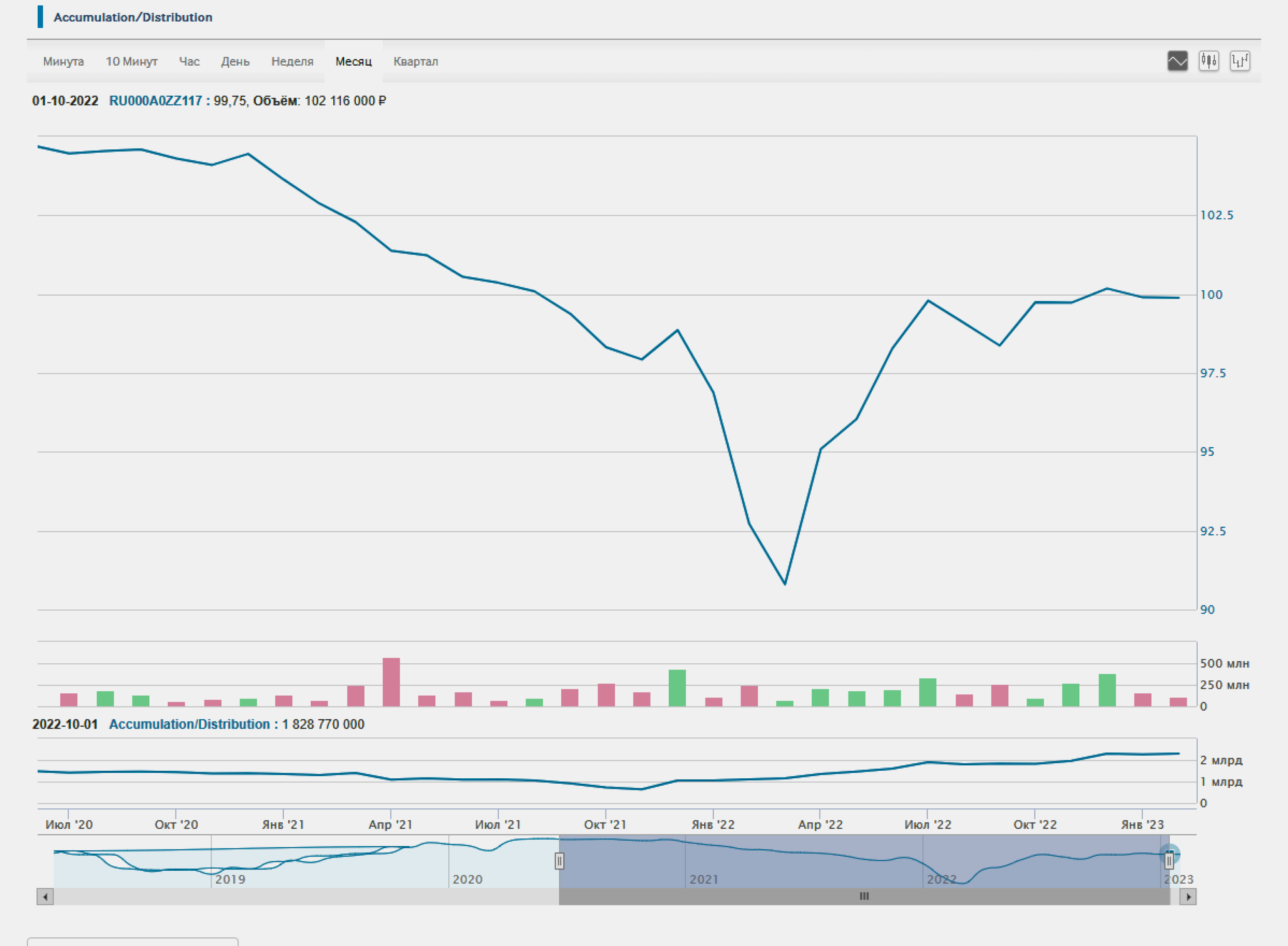

При выборе облигаций можно воспользоваться рейтингами, которые присваивают эмитентам отечественные и международные рейтинговые агентства. На сайте dohod.ru тоже есть вся информация для нашего примера с Роснефтью.

Каждая строка – активная ссылка. Можно пройти по ней и прочитать более подробно, что обозначает каждая буква и цифра в рейтинге.

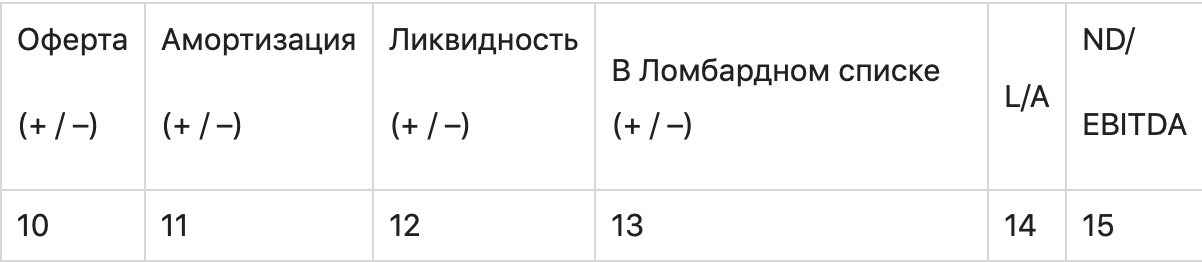

Проведения такого анализа вполне достаточно, чтобы сформировать портфель из облигаций. Все анализируемые параметры сводите в единую таблицу для наглядности.

Продолжение таблицы:

Заключение

Несмотря на то что статья получилась объемной, сам анализ и выбор облигаций занимает значительно меньше времени. Не думайте, что такую кропотливую работу надо проделывать каждый месяц.

Если совсем не хотите заниматься анализом, то вложите деньги в индексные ETF на облигации. Например, FXRU или FXRB. Так вы охватите сразу несколько видов еврооблигаций и сведете к минимуму возможные риски дефолта эмитента. Но тогда купоны на свой счет вы не получите. Они будут реинвестироваться.

А ведь так приятно получать пассивный доход от инвестиций. Согласны?

До новых встреч!

#статьи

- 14 апр 2023

-

0

Как работают облигации и сколько на них можно заработать: ликбез для инвесторов

Облигации — самый простой инструмент инвестирования. Это как дать в кредит компании или государству.

Иллюстрация: Оля Ежак для Skillbox Media

Обозреватель Skillbox Media. Работала со «Сравни.ру», ВТБ, «Ак Барс Банком», Газпромбанком. Подготовила курсы по инвестициям для Промсвязьбанка и Школы инвестора ВТБ.

Облигации — популярный на рынке инструмент. В 2022 году вложения в него на Мосбирже составили 299,4 миллиарда рублей.

В этом материале Skillbox Media расскажем всё об облигациях.

- Что такое облигации

- Как работают облигации

- Какие есть виды облигаций по эмитенту

- Какие ещё классификации существуют

- От чего зависит доходность

- Как выбирать облигации

- Как узнать больше об инвестициях

Облигации (бонды) — это долговые ценные бумаги, которые дают своему владельцу право получить заранее определённый доход в оговорённые сроки. Если простыми словами, инвестор даёт в долг компании или государству с условием, что эти деньги вернут в назначенный день с процентами.

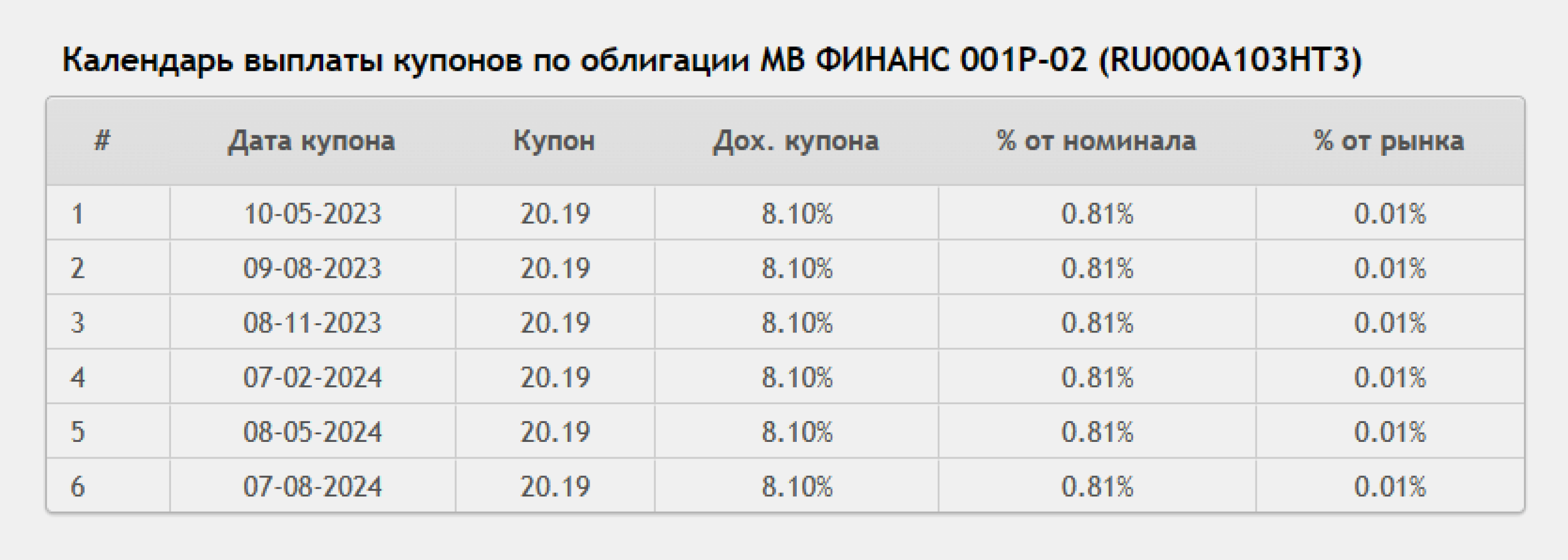

Проценты выплачивают весь срок, пока инвестор владеет облигацией. Обычно доход небольшой — например, по облигациям «М.Видео» платят 8,1% годовых.

Скриншот: Skillbox Media

Облигации и акции считаются основными инструментами на бирже, в них чаще всего вкладываются инвесторы и фонды.

Вот три основных понятия, с которыми вы столкнётесь при работе с облигациями.

Номинал — сумма, которую берут у инвестора в долг. Её выплачивают, когда срок облигации закончится, то есть когда наступит дата погашения.

Купон — это процент по облигациям. Его выплачивают периодически — например, раз в квартал или раз в полгода.

В отличие от срочного банковского вклада, проценты по купонам не сгорают, если продать облигацию досрочно. Инвестор всё равно получит купоны за время пользования бумагой — проценты, которые уже накопились, но ещё не выплачивались. Это называется накопленным купонным доходом.

Рыночная цена — сумма, за которую можно купить облигации на бирже.

Рыночная цена может отличаться от номинала — это зависит от спроса на бумагу. А спрос будет зависеть от ряда условий: интереса инвесторов к компании, состояния экономики и состояния самой компании.

Обычно в первый день обращения облигации рыночная стоимость не отличается от номинальной. Допустим, номинал бумаги — 1000 рублей. В первый день торгов её можно будет купить за 1000 рублей. Дальше стоимость будет меняться.

Например, в 2021 году рейтинговое агентство «Эксперт РА» понизило рейтинг «Роснано» c максимально высокого до среднего уровня надёжности из-за проблем с долгами. Стоимость облигаций компании упала ниже номинальной на 11,24%, и они до сих пор торгуются дешевле номинала.

Скриншот: Мосбиржа / Skillbox Media

Или, наоборот, дела компании идут в гору и спрос на её облигации растёт. Тогда они могут стоить даже чуть больше номинала.

Выделяют разные виды облигаций в зависимости от того, кто их выпускает.

Государственные облигации. Это облигации федерального займа: ОФЗ. Доходность по ним близка к ключевой ставке Банка России.

В 2022–2023 годах ключевая ставка составила 7,5%, а средняя доходность облигаций со сроком погашения в 1 год в феврале 2023 года была 7,83%.

Например, по ОФЗ 26223 инвестор получит 7,68% дохода, а по ОФЗ 26227 — 8,15%.

Муниципальные облигации. Их выпускают субъекты РФ — органы местного самоуправления краевых, районных, областных, городских и республиканских образований.

Например, есть облигации правительства Москвы с доходностью 8,81% или департамента финансов Томской области — с доходностью 6,12%.

Корпоративные облигации. Это облигации крупных, средних и малых компаний. Такие облигации различают по соотношению уровня риска к доходности. Для удобства их разделяют на первый, второй и третий эшелоны.

В компании первого эшелона входят крупные известные компании с большой капитализацией. Например, «Сбер», «Газпром» или «Лукойл». Доходность по таким облигациям обычно немного выше, чем у государственных. Например, у «Сбера» есть облигация с доходностью 8,01%, а у «Газпрома» — с 8,76%.

Компании второго эшелона менее крупные, но по облигациям могут платить больше. Например, «РЕСО-Лизинг» обещает 9,35% доходности по облигациям, а ЛСР — 11,67%.

Чем выше процент по облигациям, тем выше риски. Может получиться так, что у компании просто не хватит денег, чтобы расплатиться по купонам.

Самыми рискованными считаются компании третьего эшелона — маленькие компании с наименьшей капитализацией и минимальными объёмами торгов по бумагам. Например, «Техно Лизинг» обещает 18,84%, а «Легенда» — 18,22%.

Компании третьего эшелона больше других подвержены риску дефолта — когда компания отказывается возвращать деньги по облигациям и фактически объявляет себя банкротом. Список компаний, которые так поступили, есть на сайте Мосбиржи. В число дефолтных компаний входят, например, ИФК «Союз» и «Самаратранснефть».

Облигации можно классифицировать ещё по двум параметрам.

По сроку погашения. Время, на которое компания или государство берёт деньги в долг. Всего на фондовом рынке торгуется четыре вида облигаций:

- краткосрочные — 1–3 года;

- среднесрочные — 3–7 лет;

- долгосрочные — 7–30 лет;

- бессрочные — более 30 лет.

Срок погашения влияет на доходность ценной бумаги. Как правило, чем дольше срок займа, тем выше купонный доход по облигации.

По виду дохода. Различают купонные и дисконтные облигации.

- Купонные — продаются по номиналу с фиксированным доходом. Доходность к погашению не меняется. Подавляющее большинство облигаций, которые торгуются на российском фондовом рынке, — купонные.

- Дисконтные — продаются со скидкой относительно номинала. Чем ближе срок погашения, тем меньше скидка. Купоны по ним не выплачивают.

Допустим, инвестор купил облигацию с номинальной стоимостью 2000 рублей по цене 1500 рублей. На момент погашения его потенциальный доход составит 500 рублей.

Дисконтных облигаций крайне мало. Дисконтная облигация по цене 83,5% от номинальной стоимости есть у «Сбера».

Доходность облигаций зависит от ставки купона, рыночной цены и инфляции.

Ставку купона назначает компания. Ставка зависит от целей бизнеса, его финансового состояния и ключевой ставки ЦБ РФ. Чем ниже ставка, тем меньше купоны, и наоборот, чем выше ставка, тем выше купоны по облигациям.

Рыночная цена зависит от множества факторов. Больший доход приносят облигации, которые торгуются со значительным дисконтом от номинала.

Инфляция влияет на доходность не только облигаций, но и любых других финансовых инструментов. Если инфляция примерно такая же, как купон, то инвестор просто сохраняет деньги, а не зарабатывает.

В среднем доходность облигаций чуть выше, чем у банковских вкладов, — на них зарабатывают 8–11% годовых против 7,5% по вкладам.

Важно: выгоднее всего покупать облигации с высокими купонами по цене ниже номинала. Но чем выше купон и чем больше скидка от номинала, тем выше риски.

Например, номинальная стоимость облигации «Сбера» — 1000 рублей. В 2019 году инвестор купил бумагу за 1030 рублей. Значит, в дату погашения он получит меньше денег, чем отдал за неё, но с учётом выплаченных купонов всё равно получит прибыль.

Источник: Мосбиржа / Skillbox Media

Или наоборот: инвестор купил облигации в 2022 году, когда стоимость бумаги упала до 980 рублей. Получается, владелец облигации заработает на купонах и на разнице между ценой покупки и номиналом.

Источник: Мосбиржа / Skillbox Media

Чтобы принять решение о покупке облигаций, инвесторы учитывают разные параметры. Мы перечислим основные.

Потенциальная доходность. Можно посчитать, сколько денег вы получите при погашении или продаже.

Надёжность. Самый надёжный заёмщик — государство. Надёжность компаний можно оценить по кредитному рейтингу — он показывает платёжеспособность и финансовую устойчивость компании.

На сайте ЦБ РФ есть классификация рейтингов, где AAA — максимально высокий, а ВВ — максимально низкий. Сами рейтинги можно посмотреть на сайтах специальных рейтинговых агентств — например, «Эксперт РА» или НРА.

Если в динамике рейтинг снижается, скорее всего, у компании есть сложности. Если повышается или не меняется — компания считается стабильной или растущей.

Источник: «Эксперт РА» / Skillbox Media

Срок погашения. Выбор облигаций может зависеть от целей инвестора и сроков погашения бумаги. Например, если инвестору понадобятся деньги через пару лет, то он может выбрать облигации со сроком погашения через два года.

Ликвидность. Для оценки ликвидности облигаций можно использовать показатели среднедневного оборота торгов, количества дней без сделок, объёма выпуска. Если среднедневной оборот торгов высокий, а количество дней без сделок при этом небольшое — покупатели есть, — облигацию можно потом легко продать. И наоборот, если оборот торгов небольшой, а дней без сделок много, — облигация не востребована, продать её будет сложно.

Риски. Всё зависит от стратегии и готовности к риску. Самые надёжные облигации — государственные. Если инвестор выбирает корпоративные облигации, то ему стоит смотреть на эшелоны.

Когда инвестор не хочет рисковать, выбирает бумаги из первого эшелона. Если хочет больший доход, но средние риски — второго эшелона, если не боится рисков — третьего эшелона.

- Облигации — это как дать в кредит: инвесторы одалживают деньги компании или государству с условием, что им будут выплачивать купоны и вернут номинал. Купоны — проценты за кредит, номинал — сумма, которую инвестор дал в долг.

- Рыночная стоимость облигаций может отличаться от номинала. Она зависит от спроса на облигацию у инвесторов.

- Облигации выпускают государства, муниципалитеты, компании. У всех облигаций разная величина процентов и риски.

- Облигации различают по срокам погашения и виду дохода. Бывают облигации на несколько месяцев и на несколько десятков лет. Есть облигации, по которым платят купоны. Есть облигации, по которым не платят, — но их продают со скидкой от номинала.

- Доходность облигаций зависит от купонов, рыночной стоимости и инфляции. В среднем она чуть выше, чем у банковских вкладов.

- При выборе облигации инвесторы учитывают несколько параметров — потенциальную доходность, надёжность заёмщика, срок погашения и возможные риски.

- Покупать облигации невозможно без биржевого брокера. В Skillbox Media есть статья о брокерах — из неё вы узнаете, зачем они нужны и чем занимаются.

- ОФЗ — облигации федерального займа, которые выпускает государство. Их считают самым надёжным инструментом инвестирования. Почитать о видах ОФЗ, налогах на прибыль от ОФЗ и рисках можно в этом материале.

- Чтобы зарабатывать на инвестициях, нужно получить много знаний. Сделать это можно на курсе курсе Skillbox «Личные финансы: инвестиции и трейдинг». Вы научитесь торговать на финансовых рынках и контролировать риски. Создадите собственную стратегию торговли и сможете совершать обдуманные сделки.

Научитесь: Личные финансы: инвестиции и трейдинг

Узнать больше

Облигации считаются самым простым финансовым инструментом на бирже. Однако при этом у данных ценных бумаг есть свои нюансы, о которых должен знать каждый инвестор прежде, чем их купить. В этой статье расскажем о том, что такое доходность облигации, от чего она зависит и как её посчитать.

Что такое доходность облигации простыми словами

Облигация — долговое обязательство эмитента бумаги (того, кто её выпустил) перед держателем (тем, кто ей владеет). Эта бумага подтверждает, что тот, кто выпустил облигацию (компания или государство), одолжил капитал у инвестора с обещанием вернуть деньги с процентами в определённый срок.

Чтобы понимать, насколько прибыльна долговая бумага, инвестор должен уметь рассчитать её доходность. Если говорить простыми словами, доходом по облигации называется величина прибыли, полученная инвестором от вложений в ценную бумагу.

От чего зависит доход

Факторов, влияющих на доход облигации, много. Рассмотрим основные.

Рост котировок. Заработать инвестор может путём продажи бумаги по цене выше её покупки, так как облигациям, как и другим ценным бумагам на рынке, характерна волатильность.

Волатильность — показатель изменчивости цены актива за определённый промежуток времени.

Размер купона. Процент по облигации называется купоном. Эмитент облигации платит инвестору определённую сумму раз в месяц / квартал / год за то, что он одолжил у инвестора деньги.

По способу получения купонного дохода долговые бумаги бывают трёх видов:

- Купонная облигация. Инвестору в равные промежутки времени начисляется купонный платёж, а в конце срока обращения выплачивается обратно номинал бумаги.

- Облигация с плавающим купоном. Доходность по бумаге не фиксирована и изменяется вместе с внешними показателями: инфляцией, ключевой ставкой ЦБ и т. д.

- Дисконтная облигация. По ним не выплачиваются проценты за владение. Доходность бескупонной облигации фиксирована и формируется за счёт разницы между ценой покупки ниже номинала и первоначальной стоимостью облигации.

Погашение облигации. Это дата, в которую долговая бумага перестаёт торговаться на рынке. Как правило, в этот день эмитент выплачивает последний купон и возвращает инвестору номинал в полном размере.

Если инвестор приобрёл облигацию изначально ниже цены номинала, то при погашении, помимо купонов, он получит доход в виде курсовой разницы бумаги. Если же облигация покупалась по цене выше её первоначальной стоимости, то после выплаты номинала инвестор зафиксирует убыток.

Какие бывают виды

Чтобы выбрать облигацию, нужно сперва оценить её доходность. С одной стороны, инвестору не обязательно самостоятельно рассчитывать все показатели. Доходность бумаг можно узнать на сайтах Московской и Санкт-Петербургской бирж, а также в онлайн-приложении своего брокера.

С другой стороны, долговые бумаги не всегда продаются по номинальной стоимости. Соответственно, облигация может принести как больше прибыли, так и меньше ранее заявленным значениям. И чтобы правильно определить эту величину, необходимо различать виды доходности по облигациям.

Купонный доход

Данный показатель необходим, чтобы понимать, какой процент от номинала облигации (купон) начисляется каждый месяц / квартал / полгода / год.

Несмотря на то, что купонный доход выплачивается в определённые сроки, сумма купона начисляется инвестору ежедневно. Поэтому, если решите продать облигацию раньше следующего платежа, то уже начисленные неполные купоны вы не потеряете — следующий держатель облигации выплатит вам накопленный купонный доход (НКД) автоматически.

В этом примере есть и обратный эффект. Если вы только покупаете облигацию, то при выплате очередного купонного дохода часть полученной прибыли с вас спишут в пользу предыдущего владельца. Сумма списаний зависит от того, сколько дней прошло с момента выплаты прошлого купона.

Текущая доходность облигации

Если купонная доходность облигации определяется на основе номинала бумаги, то текущая учитывает только реальную цену приобретения бумаги на рынке.

Доходность к погашению облигации (простая)

Доходность к погашению облигации — экономический показатель, который отражает прибыльность бумаги на протяжении всего срока её обращения.

Простая доходность к погашению учитывает не только реальную цену покупки, но и ожидаемую стоимость погашения.

Если инвестор намерен владеть облигацией до конца её срока, то планируемая цена погашения бумаги будет равна её номиналу.

Эффективная к погашению

Эффективная доходность облигации — полный доход инвестора от вложений в долговую бумагу с учётом реинвестирования купонов по аналогичной купонной ставке.

Как рассчитать доходность облигации

Определить доходность долговой ценной бумаги можно 4 способами. Перед тем как считать доходность облигации, важно узнать некоторые данные:

- номинал облигации;

- размер купона / купонную ставку;

- срок погашения бумаги;

- рыночную стоимость облигации;

- частоту купонных выплат.

1 способ. Если покупать облигацию по номиналу и определять только купонный доход, потребуется следующая формула:

Купонный доход, за год = (Размер годовых купонов / Номинал) × 100%

Пример расчёта доходности облигации.

Эмитент выпустил облигацию номиналом 1000 руб. с ежеквартальной выплатой 25 руб. Определим купонный доход.

Купонный доход, за год = (25 руб. х 4 / 1000 руб.) х 100% = 10%

Таким образом, годовой купонный доход составляет 10%. Для простоты восприятия в данном случае учитывается тот факт, что инвестор приобрёл корпоративную облигацию по номиналу и держал её в своём инвестиционном портфеле весь срок обращения.

2 способ. При приобретении бумаги по цене, отличной от номинала, необходимо будет рассчитать текущую доходность облигации:

Доходность, годовых = (Купонный доход за год / Цена покупки облигации) × 100%

Пример расчёта справедливой доходности облигации.

Номинал долговой бумаги компании А равен 1000 р. Доходность по облигации составляет 8%. Купонный доход за год — 80 р. Инвестор покупает эту бумагу на вторичном рынке по цене 970 р. Определим её текущую доходность.

Доходность, годовых = (80 р. / 970 р.) х 100% = 8,24%

В данном случае показатель выше первоначальной купонной ставки, так как текущая стоимость облигации ниже номинала. По доходности бумага выглядит привлекательной, её необходимо покупать.

3 способ. Если же инвестор купил облигацию не по номиналу и знает, по какой цене он готов будет её продать, то его расчёт должен сводиться к формуле простой доходности облигации:

((Номинал − Полная цена покупки + Все купоны за период владения) / Полная цена покупки) × (365 / Количество дней до погашения) × 100%

Определим простую доходность к погашению долговой бумаги на основе следующего примера.

Номинал облигации — 1000 руб. Купон в размере 20 руб. выплачивается 4 раза в год (каждый квартал). Срок обращения — 2 года. Облигация начала торговаться на рынке 1 марта. При этом инвестор приобретает бумагу по цене 950 руб. 1 июня, сразу же после первой выплаты купона. Соответственно, предыдущему владельцу инвестор не перечисляет ничего из накопленного купонного дохода (НКД).

Купонов для выплат осталось 7 (4 раза х 2 года − 1 купон). Общая сумма оставшихся купонов — 140 руб. (7 х 20 р). Количество дней до погашения — 638 (365 х 2 года − 92 дня).

Примечание. Суммарно весенних дней в календаре — 92.

Считаем:

((1000 руб. − 950 руб. + 140 руб.) / 950 руб.) × (365 / 638) × 100% = 11,44%

Получается, что годовая доходность облигации составит 11,44% с учетом неполученного купона, но с ценовым дисконтом при покупке.

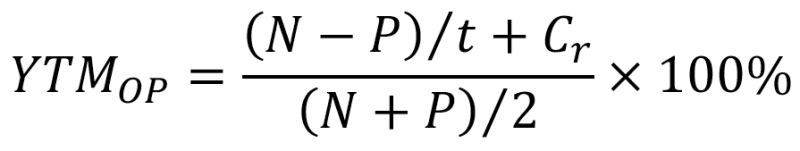

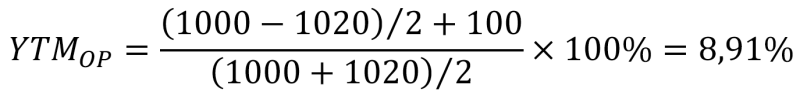

4 способ. Наиболее объективным и полным вариантом определения доходности облигации с учётом возможности реинвестирования купонных платежей можно считать формулу расчёта эффективной доходности:

- YTMOP — доходность к погашению;

- Cr — сумма купонных выплат за год;

- P — текущая рыночная цена облигации;

- N — номинал облигации;

- t — лет до погашения.

Простой пример для расчёта эффективной доходности.

Номинал облигации — 1000 руб. Инвестор приобрел бумагу за 1020 руб. Ставка купона — 10%. Соответственно, сумма купонных выплат составит 100 руб. Срок обращения — 2 года.

Рассчитаем:

Итоговая доходность по бумаге составляет для инвестора не 10% годовых, а лишь 8,91%.

Налог на доход и комиссия брокера

По состоянию на 2022 год ставка НДФЛ по операциям с ценными бумагами равна 13%. Налоговым агентом на фондовом рынке является сам брокер. Это значит, что при продаже ценной бумаги из полученного инвестором дохода брокерская фирма автоматически вычтет сумму налога.

Если совокупный доход за год более 5 млн руб., то сумма превышения данного порога облагается НДФЛ по ставке 15%.

Помимо налогов, с инвестора также взимаются различные комиссии — сборы со стороны брокера. Их размер зависит от выбранного вами тарифа.

За что брокер может взимать комиссию:

- За ведение счёта. Как правило, российские брокеры взимают подобную комиссию, если клиент совершал хоть одну торговую операцию за месяц.

- За сделки. Это основной вид брокерской комиссии. Плата в пользу брокера взимается за каждую покупку и продажу ценной бумаги. У всех посредников величина сбора разная и может варьироваться в диапазоне от 0,05 до 0,1% от суммы сделки.

- За вывод средств. Согласно тарифу, брокер имеет право взимать с клиента фиксированный процент от величины вывода средств. Однако данная форма комиссии всё реже практикуется на рынке.

- За доступ к торговым платформам. Зачастую брокер не берёт комиссию за установку торгового терминала, разработанного брокерской компанией. Однако посредник может взять с инвестора фиксированную комиссию, если сумма депозита меньше заявленной для бесплатной установки ПО.

- Депозитарная комиссия. Когда инвестор откроет у посредника брокерский счёт, ему автоматически открывается и депозитарный счёт для учёта ценных бумаг. Сейчас почти все российские брокеры отказались от данной комиссии. Однако нередко этот вид комиссии может быть прописан в общих условиях тарифа.

Важно! Прежде чем выбрать брокера, тщательно ознакомьтесь с тарифными планами каждого. Зачастую в правилах пользования тарифом могут прописываться дополнительные комиссии за те или иные действия, совершаемые инвестором.

Почему меняется доходность к погашению?

Доходность к погашению облигации нередко в течение всего срока обращения изменяется. Причиной этому может быть изменчивость процентных ставок ЦБ, кризис в экономике, обострение политической обстановки в стране и в мире и многое другое.

Что происходит с доходностью облигации, когда цена облигации растёт?

Когда облигация начинает дорожать, то уровень её доходности падает.

Где посмотреть доходность к погашению облигации?

Наиболее эффективный и быстрый способ узнать доходность к погашению облигации — воспользоваться облигационным калькулятором на сайте биржи. Также можно посмотреть доходность в личном кабинете у брокера или рассчитать её значение самостоятельно.

Как рассчитать НКД по облигации?

Накопленный купонный доход по облигациям рассчитывается по следующей формуле:

НКД = Н × (С / 100) × Д / 365, где

- Н — величина номинала,

- С — годовая ставка купона,

- Д — число дней с момента прошедшей выплаты по купону.

3.4

Рейтинг статьи 3.4 из 5