Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Ожидаемая доходность инвестиций — это доходность, которую инвестор может разумно ожидать, исходя из результатов прошлой деятельности. Вы можете использовать формулу ожидаемой доходности для оценки прибыли или убытка по конкретной акции или фонду. Вы также можете использовать средневзвешенное значение всех ваших инвестиций, чтобы определить ожидаемую доходность всего вашего портфеля.

Ожидаемая доходность не является точной наукой и не гарантирует конкретного дохода для инвестора. Однако, по крайней мере, вы можете использовать его для рассмотрения потенциальных результатов.

Определение и примеры ожидаемой прибыли

Когда вы инвестируете, невозможно заранее узнать, получите ли вы прибыль. Многие факторы влияют на эффективность конкретных инвестиций. Ожидаемая доходность — это инструмент для оценки потенциальной доходности конкретного актива.

Определение ожидаемой доходности актива включает расчет вероятности различных возможных результатов на основе исторических ставок доходности. Другими словами, если история повторяется, каковы шансы получить эту прибыль от ваших инвестиций?

Ожидаемая доходность не является гарантией фактической прибыли и не учитывает риск конкретной инвестиции. Вы должны быть осторожны, чтобы не полагаться исключительно на эту информацию при принятии инвестиционных решений.

Когда вы найдете вероятность нескольких разных результатов возврата, объедините их, чтобы найти общий ожидаемый доход.

Например, предположим, что у фонда есть шанс 25% на возврат -3%, шанс 50% на возврат 3% и шанс 25% на возврат 9%. Когда вы объединяете шансы каждого сценария, ожидаемая доходность составляет 3%. Узнайте, как мы получили этот номер, ниже.

Как рассчитать ожидаемую доходность

Чтобы определить ожидаемую доходность инвестиций, вы должны использовать исторические данные для расчета вероятности наступления определенных событий.

Например, предположим, вы хотите найти ожидаемую отдачу от определенного склад. Судя по доходности за последние 30 лет, вы знаете, что эта акция имеет следующую вероятность:

- 17% шанс возврата 3,5%

- 25% шанс возврата 5%

- 30% шанс возврата 6.5%

- 16% шанс возврата 8%

- 12% шанс возврата 9,5%

Чтобы найти ожидаемую доходность этой акции, умножьте каждую вероятность на доход, которому она соответствует. Сложите результаты.

Вот как рассчитать ожидаемую доходность E (R) этой акции:

- E (R) = 0,17 (0,035) + 0,25 (0,05) + 0,30 (0,065) + 0,16 (0,08) + 0,12 (0,095)

Умножив каждый возможный доход на его вероятность, вы можете упростить расчет до:

- E (R) = 0,00595 + 0,0125 + 0,0195 + 0,0128 + 0,0114

Сложите эти числа, и вы получите 0,06215. Умножьте это на 100, чтобы получить процент ожидаемого дохода от акции. В этом примере ожидаемая доходность акций составляет 6,22%.

Помимо определения ожидаемой отдачи от конкретной инвестиции, вы также можете найти ее для своего портфолио в целом. Для этого вы должны найти средневзвешенную ожидаемую доходность всех активов в вашем портфеле E (Rp). Вот как выглядит эта формула:

- E (Rp) = W1E (R1) + W2E (R2) +…

В этой формуле:

- W = вес каждого актива, все из которых в сумме должны составлять 1

- E (R) = ожидаемая доходность каждого отдельного актива

Например, предположим, что у вас есть портфель, состоящий из трех разных акций. Акция А составляет 25% вашего портфеля и имеет ожидаемую доходность 7%. Акция B составляет 40% вашего портфеля и имеет ожидаемую доходность 5%. Акция C составляет 35% вашего портфеля и имеет ожидаемую доходность 8,5%.

Чтобы рассчитать ожидаемую доходность вашего портфеля, используйте следующий расчет:

- E (Rp) = 0,25 (0,07) + 0,40 (0,05) + 0,35 (0,085)

После умножения и сложения каждого из них вы получите 0,06725. Умножьте на 100. Результат показывает ожидаемую доходность 6,73%.

Важно отметить, что ожидаемая доходность от конкретного актива может варьироваться в зависимости от того, как долго вы его удерживаете. Глобальная инвестиционная компания BlackRock собирает данные об ожидаемой доходности для различных активов. По его данным, средняя ожидаемая доходность США. акции с малой капитализацией сроком на пять лет — 6,2% годовых. Но для тех же акций, удерживаемых в течение 30 лет, средняя ожидаемая доходность составляет 7,4% в год.

Плюсы и минусы знания ожидаемой прибыли

Ожидаемая доходность может быть эффективным инструментом для оценки вашей потенциальной прибыли и убытков от конкретной инвестиции. Прежде чем приступить к делу, важно понять плюсы и минусы.

Плюсы

-

Помогает инвестору оценить доходность своего портфеля

-

Может помочь инвестору в распределении активов

Минусы

-

Не гарантия фактического возврата

-

Не учитывает инвестиционный риск

Объяснение плюсов

- Помогает инвестору оценить доходность своего портфеля: Ожидаемая доходность может быть полезным инструментом, помогающим вам понять, сколько вы можете ожидать от своих текущих инвестиций, основываясь на исторических результатах.

- Может помочь инвестору распределение активов: Помимо определения потенциальной доходности портфеля, вы можете использовать ожидаемую доходность для принятия инвестиционных решений. Доходность — важный фактор, который инвесторы часто учитывают при выборе своих вложений. Знание ожидаемой прибыли для каждого актива может помочь вам решить, куда вложить деньги.

Объяснение минусов

- Не гарантия фактического возврата: Очень важно, чтобы инвесторы, использующие формулу ожидаемой прибыли, понимали, что это такое. Ожидаемая доходность основана на исторические доходы, но прошлые результаты не гарантируют будущих результатов. Ожидаемая доходность любого актива или портфеля — не единственное, на что вы обращаете внимание при принятии инвестиционных решений.

- Не учитывает инвестиционный риск: Ожидаемый доход от конкретной инвестиции не учитывает уровень риска, который с ней связан. В случае инвестиций с высоким риском доходность часто бывает в той или иной степени экстремальной — она может быть очень хорошей или очень плохой. Этого не скажешь, глядя на ожидаемую доходность. Разница в риске не будет очевидна при сравнении двух инвестиций с совершенно разными уровнями риска.

Альтернативы ожидаемой прибыли

Ожидаемая доходность — это один из инструментов, который вы можете использовать для оценки своего портфеля или потенциальных инвестиций, но не единственный. Существуют и другие доступные инструменты, которые могут помочь заполнить некоторые пробелы, которые оставляет формула ожидаемой прибыли.

Ожидаемая доходность vs. Стандартное отклонение

Стандартное отклонение — это мера уровня риска инвестиций, основанная на том, насколько доходность имеет тенденцию отклоняться от среднего значения. Когда акция имеет низкое стандартное отклонение, ее цена остается относительно стабильной, а доходность обычно близка к средней. Высокое стандартное отклонение указывает на то, что акция может быть довольно волатильной. Это означает, что ваши доходы могут быть значительно больше или меньше среднего.

Преимущество стандартного отклонения заключается в том, что, в отличие от ожидаемой доходности, оно учитывает риск, связанный с каждой инвестицией. В то время как ожидаемая доходность основана на средней средней доходности для конкретного актива, стандартное отклонение измеряет вероятность фактического получения этой прибыли.

Ожидаемая доходность vs. Требуемая норма прибыли

В требуемая норма прибыли относится к минимальной прибыли, которую вы готовы принять за окупаемость инвестиций. Требуемая норма доходности инвестиций обычно увеличивается по мере увеличения уровня риска инвестиций. Например, инвесторы часто рады принять более низкую доходность по облигации, чем по акциям, поскольку облигации часто представляют меньший риск.

Вы можете использовать требуемую и ожидаемую доходность в тандеме. Когда вы знаете требуемую норму прибыли для инвестиций, вы можете использовать ожидаемую доходность, чтобы решить, стоит ли это вашего времени.

Что это значит для индивидуальных инвесторов

Вы можете рассчитать ожидаемую доходность отдельной инвестиции или всего вашего портфеля. Эта информация может помочь вам понять потенциальную прибыль, прежде чем добавлять инвестиции в свой портфель.

Однако когда дело доходит до использования ожидаемой прибыли для принятия инвестиционных решений, важно относиться к тому, что вы найдете, с недоверием. Ожидаемая доходность полностью основана на исторических показателях. Нет никакой гарантии, что будущие доходы будут сопоставимы. Также не учитывается риск каждой инвестиции. Ожидаемая доходность актива не должна быть единственным фактором, который вы должны учитывать при принятии решения об инвестировании.

Кроме того, как показали данные BlackRock, ожидаемая отдача от инвестиций может существенно меняться со временем. Хотя ожидаемая доходность может помочь долгосрочным инвесторам спланировать свои портфели, это не относится также к дневные трейдеры.

Ключевые выводы

- Ожидаемая доходность — это норма прибыли, которую вы можете разумно ожидать от инвестиций, исходя из результатов прошлой деятельности.

- Ожидаемая доходность рассчитывается с использованием вероятности различных потенциальных результатов.

- Вы можете рассчитать как ожидаемую доходность отдельной инвестиции, так и ожидаемую доходность всего вашего инвестиционного портфеля.

- Ожидаемая доходность не является гарантией реальной прибыли. Вы должны относиться к этим данным с недоверием при принятии инвестиционных решений.

Balance не предоставляет налоговые, инвестиционные или финансовые услуги и консультации. Информация представлена без учета инвестиционных целей, устойчивости к риску или финансовых обстоятельств конкретного инвестора и может не подходить для всех инвесторов. Прошлые показатели не свидетельствуют о будущих результатах. Инвестирование сопряжено с риском, включая возможную потерю основной суммы.

Как рассчитать доходность? Метод Арсагеры

Уровень сложности:

-

61934

-

+66

-

-33

В данном материале рассказывается о том, как правильно рассчитать доходность портфеля ценных бумаг с учетом вводов/выводов (движения денежных средств).

Как рассчитать доходность? На первый взгляд, дать ответ на этот вопрос несложно. Многие знают, что для того чтобы посчитать доходность, необходимо результат инвестиций разделить на сумму вложенных средств и перевести полученное значение в годовые проценты.

Формула расчета доходности (в % годовых), если не происходило вводов/выводов:

D = ((ΔS)/Sнач) * 365/T * 100%, где

- D – искомая доходность;

- ΔS – результат инвестирования в абсолюте;

- Sнач – сумма первоначальных инвестиций;

- T – количество дней в рассматриваемом периоде.

Но задача расчета доходности многократно усложняется в случае, если в течение рассматриваемого периода осуществлялись вводы и/или выводы средств в рамках инвестиционного портфеля. В таком виде она вызывает затруднения даже у опытных специалистов в области инвестиций. Кроме того, не существует идеального способа подсчета доходности в этом случае, поэтому необходимо согласиться (и хорошо их понимать) с определенными допущениями, которые используются в том или ином методе. Мы предлагаем свое решение данной задачи. Сравнение нашего метода с другими известными способами подсчета доходности будет приведено в отдельном материале.

Начнем с определения того, что же такое вводы и выводы денежных средств. Ввод денежных средств – это направление денег на инвестиции. К примеру, Вы приобрели инвестиционные паи фонда или внесли деньги на брокерский счет – все это является вводом средств. Изъятие инвестиционных средств является выводом средств, то есть в рамках наших примеров выводы возникают при погашении инвестиционных паев или выводе денег с брокерского счета.

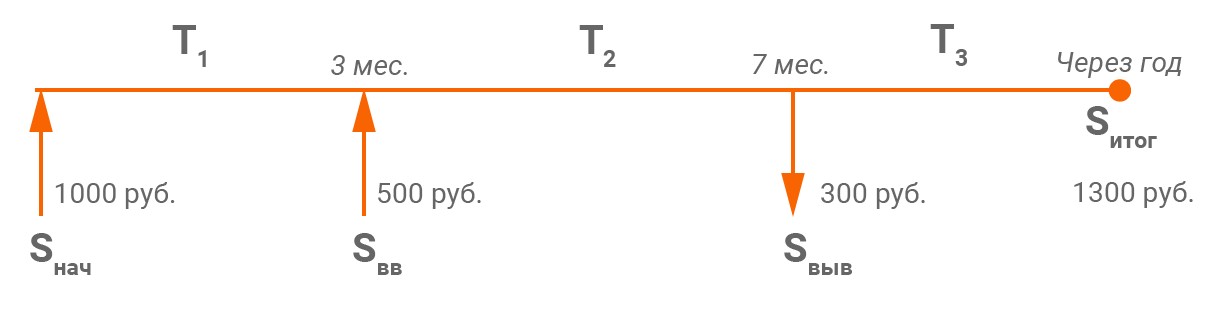

Зная, что же такое вводы/выводы, рассмотрим конкретную ситуацию, которая поможет понять логику решения задачи по корректному определению доходности с учетом вводов/выводов средств.

- Некий инвестор приобрел акций на сумму в 1 000 ₽ (Sнач).

- Через 3 месяца он купил еще акций на 500 ₽ (Sвв).

- Еще через 4 месяца инвестору срочно понадобились деньги, и он был вынужден продать часть акций на сумму в 300 ₽ (Sвыв).

- Через год после первоначального приобретения стоимость акций составила 1 300 ₽ (Sитог).

В виде графика данную ситуацию можно представить следующим образом:

Чтобы корректно рассчитать доходность от инвестиций, нам по-прежнему необходимо разделить результат инвестиций на сумму вложенных средств. Остается только определить, что в рассматриваемой ситуации является результатом и какова корректная сумма вложенных средств.

Первым шагом будет расчет результата инвестиций. И в этом отношении нет никакой сложности, кроме того, финансовый результат вычисляется абсолютно точно. Результат инвестиций – это разница между тем, что мы вывели и имеем на конец периода, и тем, что было вложено. То есть необходимо из суммы стоимости инвестиций на конец периода и всех выводов за период вычесть сумму начального и всех последующих вводов.

Формула для определения результата инвестирования с учетом вводов/выводов:

ΔS = (Sитог + ΣSвыв) – (Sнач + ΣSвв), где

- ΔS – результат инвестирования за период в абсолюте;

- Sитог – итоговая оценка инвестиций (1 300);

- ΣSвыв – сумма всех выводов средств (300);

- Sнач – сумма первоначальных инвестиций (1 000);

- ΣSвв – сумма всех вводов средств (500).

Применим данную формулу к рассмотренной ситуации: ΔS = (1 300 + 300) – (1 000 + 500) = 100. Таким образом, инвестор заработал 100 ₽.

Есть любители считать сумму вложенных средств без учета денег, которые были введены на счет (брокерский), но на которые не приобретались ценные бумаги. Такой расчет может резко завысить доходность, хотя прибыль по инвестициям от этого не увеличится. Этот расчет неверен, денежная составляющая инвестиционного портфеля при расчете суммы вложенных средств должна учитываться в полном объеме. Неверно рассчитывать доходность только на часть портфеля, ведь средства, введенные на счет, отвлечены от других целей (потребления, накопления и др.) и являются инвестициями, доходность которых и необходимо узнать.

Второй шаг в расчете доходности является наиболее важным: необходимо корректно определить, с какой суммой соотносить рассчитанный результат инвестирования. А еще точнее, вычислить размер средств в виде единой суммы, которой инвестор как бы оперировал в течение всего периода.

Необходимо согласиться со следующей логикой: в каждый временной подпериод сумма, которой оперировал инвестор, была разной. Начальная сумма была «рабочей» до первого момента ввода или вывода, затем, чтобы понять «рабочую» сумму на следующем подпериоде, её нужно скорректировать на размер ввода (увеличить) или вывода (уменьшить), и так далее для каждого подпериода до конца срока, за который считается доходность.

В подпериод T1: 1 000 ₽, T2: (1 000 + 500) ₽, T3: (1 000 + 500 – 300) ₽. Кроме того, сами по себе эти временные подпериоды не равны. T1 = 90 дней, T2 = 120 дней, T3 = 155 дней. Поэтому необходимо взвесить соответствующую «рабочую» сумму на количество дней в подпериоде, определив таким образом единую средневзвешенную по времени «рабочую» сумму на всем рассматриваемом периоде.

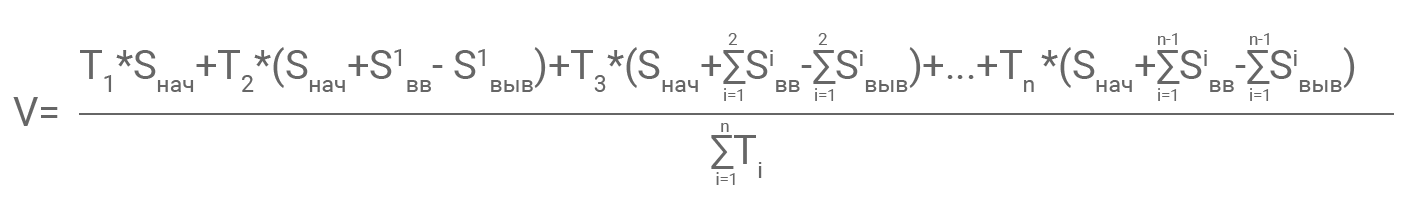

Формула для определения средневзвешенной суммы с учетом вводов/выводов:

где V – средневзвешенная сумма,

T1, T2, T3, …, Tn – количество дней в подпериоде,

ΣTi – суммарное количество дней на рассматриваемом временном отрезке.

Применим данную формулу к рассмотренной ситуации:

V = (90 * 1 000 + 120 * (1 000 + 500) + 155 * (1 000 + 500 – 300))/365 = 1 249,32.

Средневзвешенная сумма вложенных инвестором средств составила 1 249,32 ₽.

Теперь известны все элементы, необходимые для непосредственного расчета доходности.

Если Вы хотите рассчитать доходность на периоде, который не включает в себя первоначальный ввод средств, то за Sнач необходимо принять стоимость инвестиционного портфеля на ту дату, с которой Вы хотите начать расчет доходности.

Третий шаг – расчет доходности из полученных значений. Для этого поделим рассчитанный ранее результат инвестирования на средневзвешенную сумму вложенных средств и переведем полученный результат в годовые проценты.

Формула следующая: D = (ΔS/V) * 365/T * 100%

Получается, что в рассмотренной ситуации доходность составляет: (100/1 249,32) * 365/365 * 100% = 8% годовых.

Это аналогично тому, что у инвестора не было никаких вводов/выводов, и он просто в самом начале вложил сумму в размере 1 249,32 ₽, весь период ей оперировал, а в итоге получил прибыль в размере 100 ₽.

Также можно использовать формулу, учитывающую сложный процент:

D = (1 + (ΔS/V))365/T – 1

Используя данные формулы, Вы всегда сможете корректно оценить доходность инвестиционного портфеля и при помощи полученных значений оценить эффективность Ваших инвестиций.

Теперь рассмотрим некоторые нестандартные случаи, с которыми можно столкнуться на практике (у нас они случались не раз).

1-й вырожденный случай

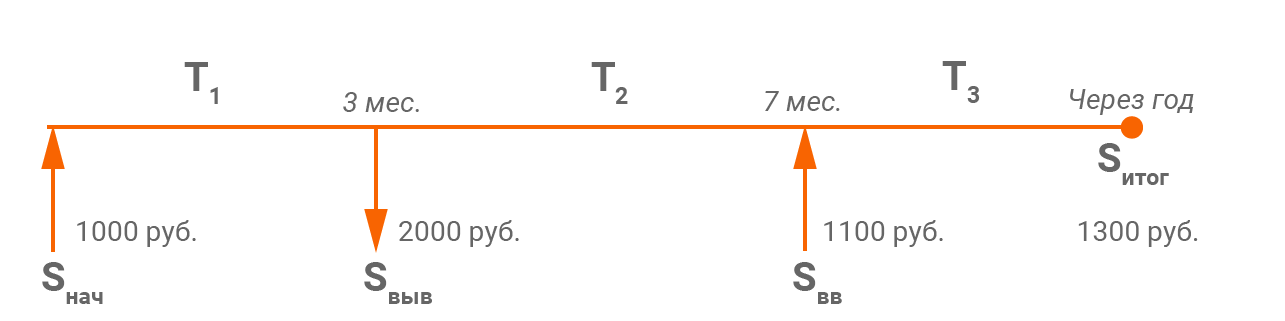

Рассмотрим следующий пример:

Ввели 1 000 ₽, спустя 3 месяца наши инвестиции утроились (вот такая удача!), что позволило нам вывести 2000 ₽, затем через 7 месяцев мы ввели сумму 1100 ₽, а по окончании года с момента начала инвестиций стоимость нашего портфеля составила 1300 ₽. Таким образом, прибыль за весь срок:

ΔS = (1 300 + 2 000) – (1 000 + 1 100) = 1 200

С оценкой прибыли проблем никаких нет – здесь все корректно, как и произошло на практике.

А вот с расчетом средневзвешенной рабочей суммы возникают сложности. На втором временном отрезке сумма получается отрицательная (– 1 000). Вес ее настолько велик, что и вся средневзвешенная сумма на периоде получается отрицательной.

V = (90 * 1 000 + 120 * (1 000 – 2 000) + 155 * (1 000 – 2 000 + 1 100))/365 = (90 * 1 000 + 120 * (-1 000) + 155 * 100)/365 = –39,73

Корректно оценить размер полученной доходности не получается. Поэтому мы доработали наш метод. В таких случаях, отрицательные суммы, получившиеся на определенных временных отрезках, делаем равными нулю (считаем, что работа ведется заработанной ранее прибылью, то есть нулевой рабочей суммой на этом подпериоде). Как следствие, если:

Таким образом, в данном примере:

V = (90 * 1 000 + 120 * (1 000 – 2 000) + 155 * (1 000 – 2 000 + 1 100))/365 = (90 * 1 000 + 120 * 0 + 155 * 100)/365 = 289,04

Далее

D = (ΔS/V) * 365/T * 100% = (1 200/289,04) * 365/365 * 100% = 415,17% годовых.

Или D = (1 + (ΔS/V))365/T – 1 = (1+(1 200/289,04))365/365 – 1 = 4,1517 или 415,17% годовых.

Данный результат, на наш взгляд, является значительно более правдоподобным.

2-й вырожденный случай

Предположим, Вы осуществляете регулярные инвестиции и в начале каждого квартала в течение 2 лет вносите определенную сумму, например, 1 000 ₽. Таким образом вы внесли 8 000 ₽ за весь период. Несложно посчитать, что средневзвешенная рабочая сумма на этом периоде составит 4 500 ₽.

Например, на рынке случился грандиозный обвал (так было в конце 2008 года), и стоимость Вашего портфеля на конец периода составила 3 000 ₽. Рассчитаем доходность таких инвестиций:

ΔS = 3 000 – 8 000 = – 5 000

Таким образом, отрицательная переоценка больше половины внесенных средств и, что особенно важно, превышает размер средневзвешенной рабочей суммы 5 000 > 4 500. Тогда расчет по формуле:

D = (1 + (ΔS/V))365/T – 1, становится не возможен!

D = (1 + (–5 000/4 500))365/730 – 1, так как отсутствует математическая возможность вычисления квадратного корня из отрицательного числа.

Действительно, ситуация выглядит несколько абсурдно, так как потери как бы превышают рабочую сумму. При этом, естественно, потери не больше суммы всех внесенных средств.

В таких случаях мы используем исключительно простую формулу доходности:

D = (ΔS/V) * 365/T * 100% = (–5 000/4 500) * 365/730 * 100% = –55,56% годовых.

Она, пусть и при определенных допущениях, но более наглядно оценивает доходность таких инвестиций.

Выводы

- Необходимо очень внимательно относиться к расчету доходности, так как этот показатель является определяющим для оценки эффективности инвестирования.

- Не существует идеального способа вычисления доходности портфеля, если происходили вводы/выводы. Необходимо согласиться с некоторыми допущениями.

- Рассмотренный алгоритм не является простым, но, на наш взгляд, это самый точный и универсальный метод подсчета доходности. Данный алгоритм позволяет учесть все нюансы, связанные с вводами/выводами средств, и получить корректный расчет доходности.

- Правильно оценивайте результат в некоторых вырожденных случаях, с которыми может столкнуться любой инвестор.

- Если Вы пользуетесь услугами доверительного управления, узнайте, каким образом происходит расчет прибыли и доходности по Вашему портфелю, и если он отличается от обозначенного выше алгоритма, то это повод проверить корректность применяемого алгоритма.

Привет! Что значат альфа и бета в портфельной теории? Нужно ли их учитывать простому инвестору при составлении стратегии?

Альфа и бета — это показатели для оценки эффективности инвестиций. Альфа измеряет доходность актива или портфеля активов в сравнении с рынком, а бета — волатильность, то есть риск относительно рынка.

Оба показателя — исторические. Значит, они зависят от выбранного временного отрезка и не гарантируют результат в будущем. Рассмотрим их подробнее.

Что такое бета портфеля

В основе традиционного подхода к инвестированию лежит современная теория портфеля, которую предложил Гарри Марковиц в 1952 году.

Чтобы получить оптимальный портфель, используют комбинацию инструментов со слабой или отрицательной взаимосвязью — корреляцией. Тогда потери по одному активу будут компенсироваться прибылью от других. И можно подобрать идеальную смесь инструментов, которая минимизирует риск при заданной ожидаемой доходности.

Коэффициент «бета» как раз и нужен для оценки риска. Этот параметр предложил Уильям Шарп в 1964 году. Бета считается первым фактором в теории факторного инвестирования.

Бета дает представление о капризности цены отдельного актива или всего портфеля относительно эталона — бенчмарка. В роли бенчмарка обычно выступает биржевой индекс на широкий рынок. Для американских акций бета измеряется относительно индекса S&P 500, для российских акций ориентиром служит индекс Мосбиржи.

Бета дает представление о том, принял на себя инвестор повышенный риск относительно широкого рынка или нет. Например, бета актива 0,5 означает, что при движении S&P 500 на 10% цена актива сдвинется в ту же сторону на половину от этого значения, то есть на 5%. Таким образом, речь идет о низкорисковом активе.

Вот как интерпретируют значения беты:

- Бета < −1. Корреляция актива и бенчмарка обратная, то есть они движутся разнонаправленно, при этом актив более волатилен.

- −1 < бета < 0. Корреляция по-прежнему обратная, но актив ведет себя стабильнее бенчмарка.

- 0 < бета < 1. Актив движется однонаправленно с бенчмарком, но колеблется не так сильно, риск меньше рыночного.

- Бета > 1. Актив коррелирует с индексом и более волатилен, то есть он очень рисковый.

Отрицательная бета встречается относительно редко.

Как посчитать бету актива. Бета — статистический параметр. Она показывает направление и амплитуду цены только на заданном историческом отрезке.

Как посчитать бету портфеля. Бета портфеля — это сумма показателей беты каждого актива, умноженная на вес актива.

Предположим, портфель инвестора состоит из четырех активов с равным весом, но с разной бетой.

Портфель из активов с разными бета-коэффициентами

| Актив | Доля | Бета |

|---|---|---|

| Актив А | 25% | 1 |

| Актив Б | 25% | 1,6 |

| Актив В | 25% | 0,75 |

| Актив Г | 25% | 0,5 |

Посчитаем общую бету портфеля: 25% × 1 + 25% × 1,6 + 25% × 0,75 + 25% × 0,5 = 0,96. Значение приближено к 1 — значит, риск портфеля сопоставим с риском бенчмарка и движутся они однонаправленно.

Предположим, инвестор хочет получить доходность больше и готов взять на себя дополнительный риск — его устроит бета портфеля 1,2. Тогда он может скорректировать доли, например, так: забрать 5 п. п. от актива А и по 10 п. п. от активов В и Г в пользу самого рискового инструмента — Б.

Новая бета портфеля будет: 20% × 1 + 50% × 1,6 + 15% × 0,75 + 15% × 0,5 = 1,19

Если же нужна консервативная стратегия, тогда надо искать набор активов с бетой меньше 1, но и ожидаемая доходность от инвестиций будет ниже.

Еще вариант посчитать бету вместе с другими популярными метриками — воспользоваться сервисом Portfolio Visualizer для бэктеста портфеля на исторических данных. Для примера рассмотрим параметры портфеля из четырех активов в период с января по конец июля 2022 года.

Показатели портфеля из четырех активов в сравнении с бенчмарком за январь — июль 2022 года

| Актив | Доля | Среднегодовая волатильность | Среднегодовая доходность | Корреляция с S&P 500 |

|---|---|---|---|---|

| Apple, APPL | 25% | 34,82% | −8,23% | 0,91 |

| Exxon Mobil, XOM | 25% | 37,83% | 61,81% | 0,33 |

| Merck, MRK | 25% | 18,89% | 18,57% | −0,24 |

| Золото, GLD | 25% | 11,31% | −4,01% | 0 |

| Портфель | — | 18,05% | 18,98% | 0,66 |

| Бенчмарк — S&P 500, SPY | — | 22,71% | −12,65% | 1 |

Показатели портфеля из четырех активов в сравнении с бенчмарком за январь — июль 2022 года

Среднегодовая волатильность

34,82%

Среднегодовая доходность

−8,23%

Корреляция с S&P 500

0,91

Среднегодовая волатильность

37,83%

Среднегодовая доходность

61,81%

Корреляция с S&P 500

0,33

Среднегодовая волатильность

18,89%

Среднегодовая доходность

18,57%

Корреляция с S&P 500

−0,24

Среднегодовая волатильность

11,31%

Среднегодовая доходность

−4,01%

Среднегодовая волатильность

18,05%

Среднегодовая доходность

18,98%

Корреляция с S&P 500

0,66

Среднегодовая волатильность

22,71%

Среднегодовая доходность

−12,65%

На вкладке Metrics сервис отобразит разные коэффициенты портфеля, в том числе бету. Для нашего портфеля она 0,55. Таким образом, этот портфель в указанный период был менее рисковым, чем индекс, и при этом дал высокую доходность, в то время как широкий рынок упал.

Но стоит учесть, что это была ограниченная выборка на коротком временном отрезке и в будущем активы, вероятно, поведут себя иначе. Поэтому для более объективной картины лучше тестировать портфель и сравнивать его с бенчмарком на горизонте 10—30 лет. Так можно будет сделать более правильные выводы, но даже это не будет гарантировать хороший результат.

Что такое альфа портфеля

Развитие портфельной теории показало, что на практике доходность инвестиций не объяснить одной только бетой. Нередко портфели показывали результат выше ожиданий.

Эту сверхдоходность или избыточную доходность стали списывать на эффект от портфельного управления — альфу. Например, она могла заключаться в том, что инвестор грамотно определил точку входа и купил актив на самом дне.

Но в этом случае стояла проблема, как отделить фактор действий инвестора от премии за риск, ведь сверхдоходность могла быть еще результатом принятия на себя большего риска.

В 1968 году Майкл Дженсен представил формулу для расчета избыточной доходности портфеля с поправкой на риск:

Альфа Дженсена = pr − (rf + b × (rm − rf)),

где:

pr — доходность портфеля;

b — бета портфеля;

rm — показатель бенчмарка;

rf — безрисковая ставка.

В США за безрисковую ставку обычно принимают доходность одно-трехмесячных казначейских облигаций США. Последние расцениваются как денежный эквивалент, и их бета близка к нулю: инвестор не рискует, но и не получает ощутимого дохода.

Рассмотрим на примере. Пусть доходность портфеля — 20% при бете 1,12, а доходность бенчмарка и безрисковая ставка — 11 и 2%.

Считаем: 20 − (2 + 1,12 × (11 − 2)) = 7,92%. То есть доходность инвестиций превосходит рынок.

Рассчитывать альфу самому необязательно: в интернете есть калькуляторы. Еще она отображается в «Метриках» в сервисе Portfolio Visualizer.

Как видите, в отличие от просто разницы доходности между портфелем и бенчмарком, сверхдоходность портфеля корректируется на риск с помощью беты. Это позволяет лучше оценить эффективность инвестиций.

Высокая альфа — всегда хорошо. Отрицательная альфа означает, что мы проиграли рынку. А нулевая альфа будет, например, если инвестор пассивно вкладывает в индекс: через соответствующий ETF или самостоятельно копирует состав индекса и своевременно ребалансирует его.

Особенно показатель альфы важен для портфельных менеджеров, так как позволяет оценить эффективность их работы.

При расчете альфы может учитываться результат других факторов инвестирования, помимо беты, например дивидендный, стоимостной факторы и так далее. Это помогает понять, откуда взялась избыточная доходность. Например, по исследованию AQR Capital Management, у Баффетта заметная альфа относительно традиционных факторов, но, если учесть эффект факторов типа betting against beta, альфа снижается.

Что в итоге

Бета позволяет оценить риск инвестиций и понять, насколько актив или портфель в целом волатилен в сравнении с рынком.

Бета — первый фактор инвестирования, но впоследствии определили еще много факторов, от которых зависит результат инвестиций.

В портфельной теории Марковица рынок эффективен, и чем больше риск инвестиций, тем выше ожидаемая доходность. Но в реальности бета непредсказуема и доходность акций может оказаться даже ниже безрисковой ставки. Так, в период с 2000 по 2009 год акции США принесли инвесторам убыток и были хуже облигаций и наличных.

Альфа позволяет измерить избыточную доходность относительно бенчмарка с поправкой на риск. Она отражает удачные действия инвестора и хороший тайминг сделок.

Простому инвестору стоит оценить бету при составлении стратегии, чтобы понимать риск инвестиций и оптимизировать ожидаемую доходность.

Что касается альфы, она очень важна для профессиональных портфельных управляющих, но простому инвестору можно не брать ее в расчет, особенно если он инвестирует в индексы и делает это пассивно — по принципу «купил и держи».

Ключевым параметром портфеля для любого инвестора является доходность. Знать как рассчитывается доходность очень важно, т.к. из-за многообразия методов подсчета недобросовестные управляющие могут осознанно или неосознанно манипулировать показателем доходности, считая ее неподходящим методом, вводя тем самым в заблуждение клиентов.

На первый взгляд может показаться, что посчитать доходность своего портфеля очень просто: нужно полученную прибыль за период разделить на первоначальную стоимость портфеля.

Например, в начале года портфель составлял 100 000 руб., а в конце года стоимость портфеля составила 110 000 руб., значи доходность составит (110 000 — 100 000) / 100 000 = 0,10 или 10%.

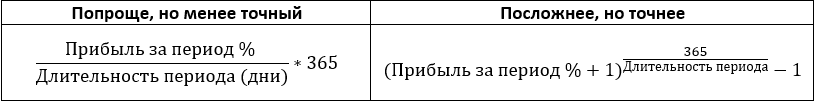

Для того, чтобы привести полученные значения к годовой доходности нужно использовать любую из следующих формул:

Но как правильно посчитать доходность портфеля, если в отчетный период были как пополнения инвестиционного счета, так и снятия? И как правильно оценить эффективность портфеля?

Для начала рассмотрим какие есть данные у инвестора, которые понадобятся для расчета доходности портфеля.

Sк — стоимость портфеля на конец периода;

Sн — стоимость портфеля на начало периода;

Sп — пополнения счета;

Sc — снятия со счета;

T — длительность отчетного периода, за который считается доходность;

R — доходность портфеля.

Полученные дивиденды или купоны по облигациям не считаются пополнением счета. Если вы выводите со счета дивиденды/купоны, то это считается снятием.

Существует несколько методов подсчета доходности и каждого есть как свои достоинства, так и недостатки.

Рассмотрим популярные методы расчета такие как:

-

Методы Дитца;

-

Доходность, взвешенная по деньгам;

-

Доходность, взвешенная по времени.

Доходность по методам Дитца

Существует несколько разновидностей метода Дитца:

-

Простой;

-

Модифицированный.

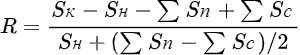

Простой метод Дитца

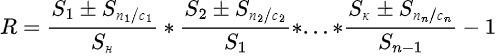

В знаменателе мы считаем полученную прибыль за период. Все просто: из конечной суммы портфеля вычитаем начальную сумму инвестиций, а все пополнения считаются как отрицательный поток, а все выводы — как положительный.

Далее соотносим полученную прибыль с первоначальной суммой инвестиций с учетом пополнений и снятий, которая рассчитывается в знаменателе. По сути, в знаменателе получается эквивалент единой средней стоимости портфеля за период.

В данном методе используется допущение, что все денежные потоки, такие как пополнения или снятия, равномерно распределены в течение отчетного периода или происходят в середине периода.

Полученная доходность R будет за расчетный период и при желании ее можно будет привести в проценты годовых.

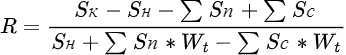

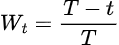

Модифицированный метод Дитца

Т.к. в простом методе Дитца не учитывается время пополнения счета или вывода средств, а это важные параметры, влияющие на доходность портфеля, то был разработан более сложный модифицированный вариант, который учитывает временной фактор.

В модифицированном варианте, прибыль полученная за период делится на средневзвешенную по времени стоимость портфеля.

Wt — временной весовой коэффициент, который применяется к каждому денежному потоку в портфеле.

Рассчитывается он по следующей незамысловатой формуле:

T — длительность всего отчетного периода в днях;

t — кол-во дней, которое пришло с момента начала инвестирования.

Данный метод является наиболее точным для расчета доходности портфеля с учетом вводов/выводов.

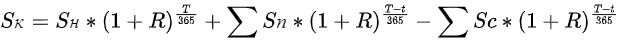

Доходность, взвешенная по деньгам

Данный метод чаще всего используется при расчете доходности портфеля частного инвестора, учитывая все пополнения и выводы со счета. Чаще всего именно этот метод используется при расчете доходности портфеля брокером.

Для расчета доходности используется следующая формула:

По сути, это метод дисконтированных денежных потоков.

Самостоятельно посчитать доходность данным способом будет непросто, поэтому будет использоваться функция в excel ЧИСТВНДОХ или XIRR. В excel алгоритм путем перебора подбирает такое значение доходности R, при котором будет выполняться данное равенство.

Более подробно данный метод рассмотрен в статье Функция XIRR: лучший способ рассчитать доходность.

Стоит отметить, что независимо от периода времени функция ЧИСТВНДОХ или XIRR покажет именно годовую доходность, а не за период.

Основным показателем эффективности управления портфелем частного инвестора является сравнение доходности с бенчмарком. Например, если у вас портфель из российских акций, то бенчмарком может служить индекс Московской биржи полной доходности. Бенчмарк показывает средний результат всех участников рынка. Если доходность вашего портфеля выше среднего, то вы хорошо составили портфель, если ниже, то есть повод пересмотреть бумаги.

Если считать доходность по данному методу с учетом пополнений и выводов, то результат может быть выше среднерыночного только из-за того, что вы пополняли портфель в период снижения индекса, а выводили в период роста. Данный метод не покажет насколько грамотно был составлен ваш портфель. Вам просто повезло удачно попасть в маркет-тайминг.

Т.е. данный метод показывает вашу фактическую доходность с учетом вводов/выводов, но не показывает насколько хорошо был составлен портфель из акций в сравнении с бенчмарком.

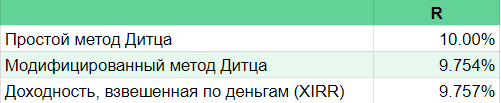

Сравнение доходностей, полученных разными методами

Исходные данные:

Итоговые результаты сравнения:

Результаты по доходностям, полученные с помощью модифицированного метода Дитца и с помощью функции XIRR в excel имеют сходные значения и являются наиболее точными. Чем больше доходность, тем больше будет разница между разными методами.

Доходность, взвешенная по времени

Данный метод обычно используется для расчета доходности биржевых фондов: ETF, ПИФ и пр.

В данном случае в расчетах не учитываются суммы пополнений и выводов средств. Т.к. если какой-то крупный инвестор зайдет в индексный фонд на «дне» рынка, то доходность получится выше отслеживаемого индекса и никак не отразит эффективность составления структуры фонда.

Именно доходность, взвешенная по времени позволяет оценить эффективность составленного портфеля акций без учета пополнений и снятий.

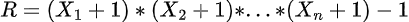

Для расчета доходности по данному методу нужно разбить отчетный период на отрезки, где были вводы или выводы денежных средств. Рассчитать доходность портфеля в каждый отрезок самым простым способом — нужно взять сумму в конце периода, разделить ее на сумму в начале периода и вычесть 1. Далее нужно подставить значения в формулу:

Или более простой для понимания формат:

X1 — доходность за первый отрезок времени до первого ввода/вывода

X2 — доходность за второй отрезок времени после первого и до второго ввода/вывода

И т.д.

При использовании данного метода нужно будет знать стоимость портфеля в моменты пополнений и снятий, чтобы посчитать доходность за отрезок времени.

Не забывайте, что при расчете доходности, взвешенной по времени, вы получите доходность за отчетный период. Далее при необходимости вы можете привести полученную доходность к годовой.

Итоги

Каждому инвестору важно уметь правильно считать доходность своего портфеля и разбираться в методах подсчета, чтобы избежать манипуляций от недобросовестных управляющих.

Рассчитать доходность без учета пополнений и снятий просто: нужно разделить полученную прибыль за период на первоначальную сумму инвестиций и потом по желанию привести полученное значение к годовому.

Для расчета доходности портфеля с учетом вводов/выводов денежных средств можно использовать методы Дитца (простой и модифицированный) или функцию в excel ЧИСТВНДОХ или XIRR, которая также называется как доходность, взвешенная по деньгам.

Результаты по доходностям, полученные с помощью модифицированного метода Дитца и с помощью функции XIRR в excel имеют сходные значения и являются наиболее точными.

Чтобы оценить эффективность составления портфеля ценных бумаг и исключить влияние случайности в моменты ввода/вывода денежных средств используется метод расчета доходности, взвешенной по времени. Именно доходность полученную по второму методу нужно сравнивать с бенчмарком, чтобы понять, обгоняет ли ваш портфель рынок.