Содержание статьи

Показать

Скрыть

Банки выдают кредиты с условием, что вы заплатите за пользование деньгами. Сколько — зависит от процентной ставки, срока выплаты, дополнительных услуг. Рассказываем, как рассчитать сумму переплаты и как ее уменьшить.

Что такое переплата по кредиту и что в нее входит

Переплата по кредиту — это сумма, которую вы платите банку помимо основного долга. Обычно речь идет о начисленных процентах, но в переплату могут быть включены дополнительные расходы при оформлении: страховой полис, услуги «Гарантия низкой ставки», СМС-оповещение, телемедицина, оценка объекта залога и другие.

Всю сумму выплат можно посмотреть в договоре в строке «Полная стоимость кредита» (ПСК) — в нее включены тело долга, проценты и сумма всех комиссий.

Например, вы взяли в долг у банка 100 тысяч рублей. Проценты, которые начислят за весь срок погашения — 30 тысяч рублей. На комиссии вы потратите еще 10 тысяч рублей. Значит, ПСК = 100 000 + 30 000 + 10 000 = 140 000.

«Оформила кредит с дополнительными услугами. Как теперь от них отказаться?»

Переплата зависит от срока, процентной ставки, стоимости допуслуг, суммы кредита, а также от способов погашения. Их два: аннуитетный и дифференцированный.

При аннуитетном графике размер ежемесячного платежа не меняется. Но он состоит из двух частей — основного долга и процентов. В начале срока вы платите меньше основного долга, но больше процентов. В конце — наоборот.

При дифференцированном графике размер основного долга делится на весь срок кредита. Проценты начисляются на остаток. То есть вначале вы платите больше, а чем ближе к концу, тем выплаты по процентам меньше. Сам размер ежемесячного платежа каждый месяц меняется.

Банки чаще всего используют именно аннуитетный график. Рассказываем, как с учетом этого способа вычислить приблизительную переплату по кредиту.

Как узнать переплату: формула и калькулятор

Формула

Вычислить примерную переплату можно по формуле: Переплата = Ежемесячный платеж X Количество месяцев — Сумма основного долга

К ней можно прибавить стоимость дополнительных услуг.

Пример

Вы собираетесь взять кредит на сумму 1 млн рублей на 3 года (36 месяцев) по ставке 10,3% годовых. Ежемесячный платеж при этом будет 32 400 рублей. Рассчитаем переплату:

Переплата = 32 400 X 36 — 1 000 000 = 166 400 рублей

Калькулятор

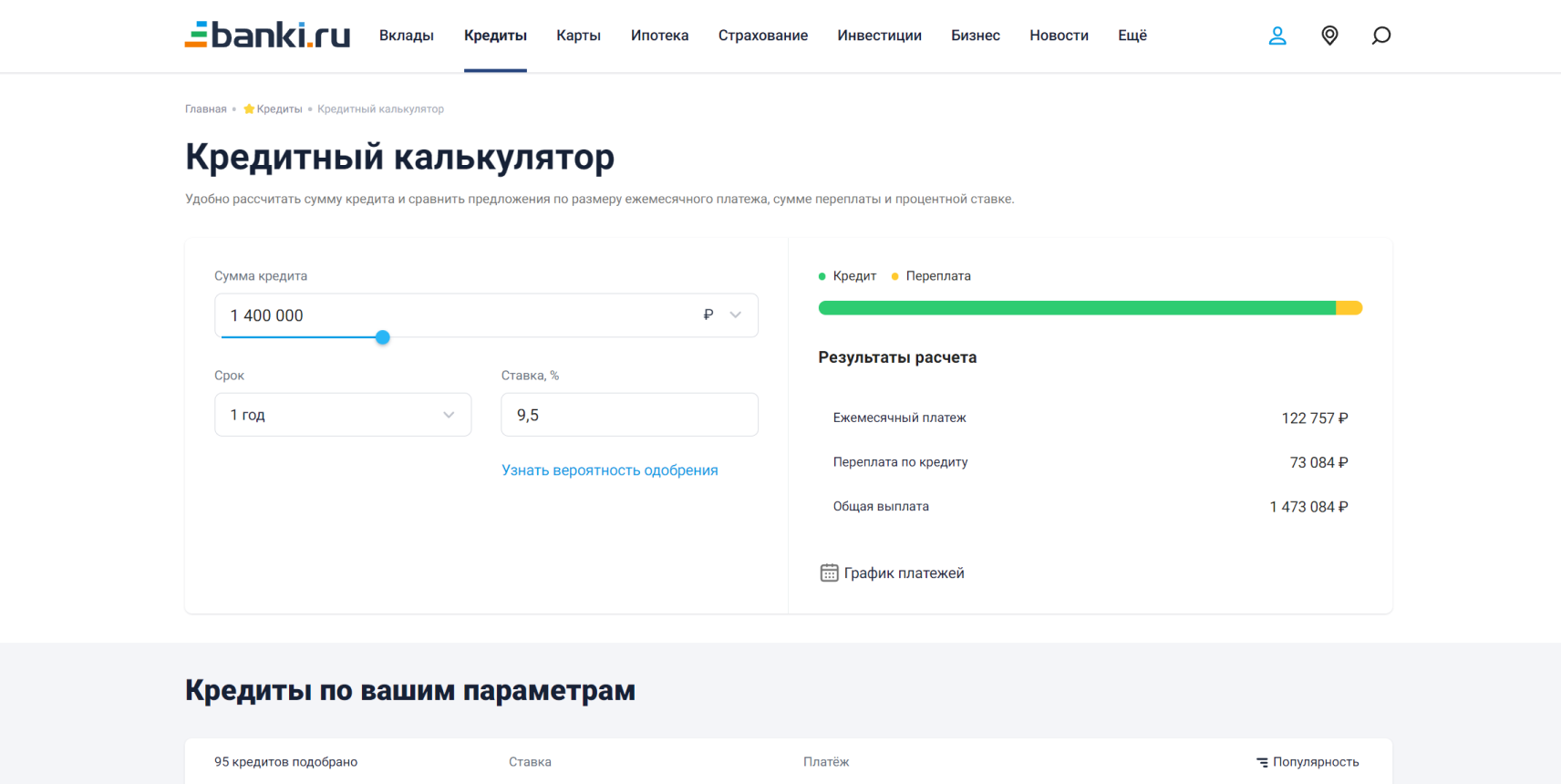

На Банки.ру есть сервис «Кредитный калькулятор». С помощью него можно рассчитать сумму кредита и сравнить предложения по размеру ежемесячного платежа, сумме переплаты и процентной ставке.

Рассчитать переплату

Для расчета необходимо ввести несколько параметров кредита.

- В поле «сумма кредита» выбрать размер займа, который вы планируете оформить в банке.

- Определить, сколько времени нужно на погашение, и указать данные в поле «срок». Доступен выбор от 1 месяца до 30 лет.

- В поле «ставка» написать, под какой процент вы планируете взять кредит.

В результате сервис покажет информацию о размерах ежемесячного платежа и переплаты, а также сформирует график платежей и список банков с кредитами, подходящими под заданные параметры.

#}

Ставка: от 5.5%

Платеж: 9 059 ₽

#}

Как уменьшить переплату

Чем ниже ставка, тем меньше переплата. Поэтому изучите предложения разных банков, в том числе зарплатного, и выберите самое подходящее.

Если у вас уже есть кредит, рассмотрите вариант досрочного погашения. При аннуитетной схеме оно поможет вам сократить переплату, если до окончания срока кредита осталось больше половины. Если меньше — проценты банку вы уже выплатили, и деньги уйдут в счет погашения основного долга.

Как выбрать кредит и не переплатить: 6 важных моментов

Изучите предложения по рефинансированию. Возможно, в другом банке вы найдете кредит с более выгодными условиями, сможете снизить ставку и таким образом уменьшить переплату.

Проанализируйте, какие дополнительные услуги вам нужны, а от каких можно отказаться. Если вы оформили страховку и погасили кредит досрочно, то неиспользованную сумму страховой премии вернут.

Как рассчитать сумму переплаты по кредиту при аннуитетных и дифференцированных платежах. Подробное описание формул и инструкция к кредитному калькулятору.

Как самостоятельно рассчитывают переплату по кредиту

Разобраться, как рассчитать сумму переплаты по кредиту, реально. Работать можно в Excel или вручную. Если формула расчета переплаты по кредиту покажется сложной, используют онлайн-калькулятор.

Что такое переплата

Переплата представляет собой сумму, что платит заемщик кредитору сверх величины займа. Ее размер напрямую зависит от типа процентов. Они могут быть дифференцированными или аннуитетными. Определяя, как рассчитать процент переплаты по кредиту, следует учитывать, какие именно ставки применяет банк.

Аннуитет

Как рассчитать переплату по кредиту – формула при аннуитетных процентах выглядит так:

Переплата = Ежемесячный платеж х Число периодов — Сумма займа

Число периодов определяется как количество месяцев кредитования. Если договор заключен на 1 год, то считаем исходя из 12 месяцев. Если срок кредитования 3 года, то 3 х 12 = 36.

Ежемесячный платеж (Пм), если процент аннуитетный, считают так:

Пм = (С х (Пр / (12 х 100%)) / (1 — (1 + Пр / (12 х 100%)) ^ (-Т))

С – размер кредита, используемый при определении платежа за 1-ый месяц. При расчетах за 2-ой и последующие периоды подставляют сумму, соответствующую остатку займа;

Пр – годовая процентная ставка, %;

12 – число месяцев в году;

T — количество периодов, оставшихся до окончательного расчета.

При аннуитете заемщик расплачивается по кредиту равными суммами. Структура платежа такова, что в первой половине срока действия договора большая часть взноса состоит из процентов. Сам долг гасится очень медленно, что существенно увеличивает переплату, поскольку процентные начисления идут на остаток.

Пример при аннуитете

Наример, потребительский займ 60 000 рублей предоставлен на срок 3 года под 15% годовых. Здесь число периодов равно 3 х 12 = 36. Ежемесячный платеж составит:

Пм = (60 000 х (15% / (12 х 100%)) / (1 — (1 + 15% / (12 х 100%)) ^ (-36)) = 2 080 рублей

Итого за весь период кредитования нужно внести: 36 х 2 080 = 74 880 рублей

Переплата: 74 880 — 60 000 = 14 880 рублей

Дифференцированные платежи

При дифференцированных платежах сумма основного долга погашается равномерными взносами. Первые выплаты будут больше последних. Так получается, потому что процент начисляется на остаток, а он при такой схеме уменьшается равномерно.

Как посчитать, сколько составит переплата по кредиту, если процент дифференцированный – сначала также считают месячный платеж. Он будет равен:

Пм = С / n + С х (Пр / (12 х 100%))

Здесь n – число месяцев кредитования. Соотношение С / n показывает, какая сумма ежемесячно будет направляться на погашение займа. Вторая часть формулы – это расчет процентов. После погашения части долга база для начислений (С) будет уменьшаться, соответственно, снизятся и затраты на обслуживание договора. Сумма этих процентов за все периоды кредитования и составит переплату.

Пример по дифференцированным платежам

При дифференцированных процентах как посчитать переплату по кредиту по указанной формуле – пример, его условия, оставим те же, что были при аннуитете, тогда в первый месяц нужно будет заплатить:

Пм = 60 000 / 36 + 60 000 х (15% / 12 х 100%) = 1 666,67 + 750 = 2 416,67 рубля

Во второй месяц, при условии соблюдения графика, банку нужно отдать:

Пм = 60 000 / 36 + (60 000 — 1 666,67) х (15% / 12 х 100%) = 1 666,67 + 729,17 = 2 395,84 рубля

По итогам вычислений согласно приведенному примеру по каждому из 36 месяцев получим переплату в размере 13 875 рублей.

Уточнения

Как рассчитать переплату по кредиту и проверить корректность начислений банка по действующим договорам:

- при определении числа периодов следует считать в днях, а не в месяцах, учитывая високосные годы, когда дней будет не 365, а 366;

- кредиторы указывают годовой процент. При реальных вычислениях используют дневной. Его получают путем деления годовой ставки на число дней в году;

- следует учитывать суммы плановых и досрочных погашений, что уменьшают остаток долга, на величину которого и начисляют процент, и впоследствии снижают переплату. Следует вносить корректировки уже на следующий день после внесения платежа.

Кредитный калькулятор

Самостоятельно вычислить аннутитет сложно. Калькулятор кредита быстро выдаст все необходимые данные. Сервис работает с аннуитетными процентами, как с наиболее часто используемыми.

Для начала вводят параметры кредитного договора, то есть указывают:

- сумму займа;

- срок;

- стоимость кредитования.

Если прожать кнопку «Рассчитать», то программа покажет:

- размер месячного платежа;

- задолженность за весь период кредитования;

- график платежей: какие суммы направляются на расчет по займу, какие на уплату процентов, каков остаток по состоянию на каждый отдельный платежный период.

Чтобы посчитать переплату, от суммы, что нужно внести за все время действия договора кредитования, отнимают размер займа.

Резюме

С точки зрения влияния инфляционных процессов, аннуитет выгоднее, поскольку при дифференцированных платежах изначально банку отдаются деньги, примерно равные по покупательской способности тем, что были получены в долг. При аннуитетных платежах по средним и долгосрочным договорам средства успевают обесцениться.

При равных условиях предоставления кредита при аннуитете переплата будет больше на 7-15%, нежели при дифференцированных платежах. Чем больше срок кредитования, тем больше заметна разница.

Перед тем, как заключить официальное соглашение с банком, рекомендуется узнать полную сумму переплаты по выбранному предложению. Это особенно важно, если речь идет об автокредите, ипотеке или другом крупном и дорогом кредитном продукте, берущимся не на один год. Провести все расчеты можно самостоятельно, используя универсальную формулу.

Что включает в себя переплата по кредиту?

В банковской сфере под полной переплатой подразумевается общая сумма, которую заемщик отдает финансовой организации «поверх» той, что получил наличными на руки или переводом на карту. Не следует думать, что в нее входят только проценты по ставке. Общие расходы на кредитование увеличивают дополнительные затраты, такие как:

- Оплата услуг независимого оценщика. Допустим, если в качестве обеспечения кредитору передается автомобиль или недвижимость.

- Комиссии за внесение ежемесячных платежей, если обязательные взносы производятся, предположим, через терминал самообслуживания стороннего банка и аппарат взимает комиссионные сборы.

- Комиссии за обналичивание кредитной линии «пластика» в «чужом» банкомате.

- Штрафы и пени, берущиеся при несвоевременном возврате кредита.

Некоторые убытки, формирующие общую переплату, заранее предугадать невозможно. Пример: должник вовремя внес ежемесячный взнос через аппарат самообслуживания. Но в платежном терминале случился технический сбой, и деньги поступили на счет финансовой организации с опозданием. За просрочку банк начислил пени, которые повысили окончательную стоимость кредита для заемщика.

В нашем примере клиент кредитной структуры может отказаться от уплаты пени, так как просрочка образовалась не по его вине. Но для этого у него на руках должны быть подтверждающие документы. Например, бумажный чек из аппарата, на котором указана дата осуществления платежа.

Что требуется для вычисления переплаты?

Чтобы самостоятельно и правильно рассчитать сумму переплаты по кредиту, никакие специальные знания или инструменты не требуются. Нужно только 15-20 минут свободного времени и несколько точных сведений о кредитном продукте:

- Вид ежемесячных взносов — дифференцированные или аннуитетные;

- Размер процентной ставки и «тела» кредита (сколько берется в долг у банка);

- Период кредитования;

- Размер сопутствующих затрат (стоимость годового обслуживания «пластика», если деньги приходят на карту, цена СМС уведомлений и страхования, и т.д.).

Посчитать сумму можно «вручную», взяв ручку и лист бумаги, на компьютере, создав таблицу в Excel, или используя онлайн калькулятор.

Получи аванс на покупки в два клика

Дифференцированные и аннуитетные взносы

Российские банки начисляют проценты ежемесячно — на остаток «тела» кредита, а не на его начальную сумму. Чтобы без ошибок рассчитать величину переплаты, заемщику нужно учитывать тип обязательных платежей по выбранному финансовому продукту. Варианты ежемесячных взносов:

Дифференцированные платежи

Погашение «тела» долга и процентов осуществляется равными частями. Поэтому сумма каждого следующего взноса меньше, чем прежнего. За счет этого уменьшается и общая величина переплаты по процентной ставке.

Пример: размер ежемесячного платежа — 10000 рублей. Предположим, 14% из этой суммы — проценты. И в начале, и по окончанию срока кредитования, 14% от величины обязательных взносов (независимо от их сумм) будут переплатой по процентной ставке.

Преимущество дифференцированных платежей — возможность существенного уменьшения общей переплаты при полном и даже частичном досрочном погашении долга в любой период кредитования.

Недостаток — в первые месяцы после заключения договора, дифференцированные взносы большие, иногда — попросту «неподъемные» для должника. Пример: первые полгода заемщику нужно платить каждый месяц по 25000 рублей, следующие 6 месяцев — по 15000 рублей, спустя год — по 10000 рублей.

Аннуитетные взносы

На протяжении всего времени возврата долга банку, клиент отдает ему равные суммы. Например, выплачивает по 9000 рублей ежемесячно в течение 3-х лет.

Особенность аннуитета заключается в том, что из этих 9000 рублей в первые месяцы средства будут идти, в основном, только на оплату процентов, а не «тела» кредита. Так как процентная ставка применяется к остатку «тела», общая переплата оказывается больше, чем была бы при той же ставке процентов и для аналогичной суммы, но при дифференцированных взносах.

Пример: первые 3 месяца из ежемесячных платежей по 9000 рублей в счет погашения процентов и «тела» кредита идет по 7000 рублей и 2000 рублей соответственно. В следующие 3 месяца — по 6500 рублей и 3500 рублей. Соотношение всегда изменяется медленно, позволяя банкам хорошо зарабатывать.

Преимущества аннуитета для заемщиков:

- «посильные» суммы ежемесячных взносов;

- большая распространенность такой схемы кредитования.

Недостатки — сравнительно большая переплата по процентной ставке и выгодность полной/частичной досрочной оплаты кредита только в первые месяцы после подписания соглашения банком.

Поясняем по последнему пункту — в конце периода кредитования заемщик отдает финансовой организации только «тело». Часть процентов по ставке в обязательных платежах есть, но она минимальная. Например, 200 рублей из ежемесячного взноса в 9000 рублей.

Как посчитать переплату по кредиту?

Чтобы рассчитать общую переплату, необходимо к сумме процентов по ставке прибавить все дополнительные расходы на кредитование. С определением последних сложностей, как правило, не возникает. Просто включите в данный список расходов все финансовые издержки, которые вы понесете в связи с обращением в банк. Сюда можно добавить даже стоимость поездки в учреждение на такси или общественном транспорте.

Для расчета суммы процентов по аннуитетным взносам можно использовать универсальную формулу:

- Переплаты по % = (Период кредитования в месяцах Х Обязательный платеж) — «Тело» кредита

Предположим, что в течение 1 года банку нужно отдавать по 13 215 рублей ежемесячно. В долг гражданин получил 100 000 рублей. Подставляем данные в формулу:

- Переплата по % = (12 х 13 215) — 100 000

Получаем 58 580 рублей — именно столько переплатит заемщик из-за наличия процентной ставки. Всего по завершению 12 месяцев он должен будет возвратить кредитору 158 580 рублей. Эта сумма не является общей переплатой, так как в нее не включены дополнительные расходы.

Допустим, что деньги должнику были предоставлены переводом на карту. Гражданин снял наличные в стороннем банкомате, заплатив 420 рублей комиссионных. Значит, переплата по его кредиту будет составлять уже 159 000 рублей. Если бы он выбрал терминал своей организации, то сэкономил бы эти 420 рублей.

В соответствии с российским законодательством, банки переводят финансы по кредитам на дебетовые, а не кредитные счета. Поэтому снимать наличные в «родных» банкоматах можно без комиссий за обналичивание. Учреждение не может выдать заемщику, например, потребительский кредит на карту под процентную ставку, и после этого заработать на нем еще раз на комиссионных сборах.

В сторонних аппаратах комиссии за снятие наличных могут браться как в случае с дебетовыми, так и кредитными картами.

Вычислять сумму переплаты процентов самостоятельно не обязательно. Другие способы получить нужные сведения:

- Использование онлайн кредитного калькулятора. Найти инструмент можно, вбив в поисковую строку соответствующий запрос. Учтите, что данные могут быть приблизительными, а не точными.

- Обращение на Горячую линию или в чат к менеджеру банка. Специалисты обязаны производить расчеты и предоставлять соответствующие консультации. При отказе с их стороны, можно подать жалобу старшему менеджеру или руководителю организации.

Чтобы посчитать переплату в нашем примере, к 158 580 рублей нужно добавить все сопутствующие кредиту расходы.

Получи лимит на покупки прямо сейчас за две минуты

Способы снижения переплаты за кредит

Самый верный метод уменьшения переплаты за любой кредитный продукт — частичное и полное досрочное погашение долга. Российские банки (требование законодательства) не могут отказывать клиентам в праве «преждевременного» закрытия кредита.

Особенно выгодно рассчитываться с задолженностью в первые месяцы после заключения договора — независимо от типа обязательных платежей. К завершению срока кредитования, привлекательность досрочного погашения по дифференцированной системе и аннуитетной схеме сохраняется и максимально снижается соответственно.

Другие способы снижения переплаты:

- Внесение ежемесячных взносов методами, не сопровождаемыми комиссионными сборами. Например, через собственные терминалы банка или онлайн переводами в его сервисе интернет-банкинга;

- Рефинансирование кредита под меньшую процентную ставку. Будьте внимательны, чтобы в конечном итоге не переплатить из-за расходов на оформление нового договора и того, что по вашему соглашению уже выплачена большая часть процентов;

- Отказ от дополнительных услуг. Например, ежемесячного страхования и SMS информирования. Не стесняйтесь обращаться к менеджерам и узнавать о таких «надбавках».

По возможности, изначально ищите продукт с дифференцированными платежами. Это особенно важно при долгосрочном кредитовании. При одинаковой величине «тела», разница между суммами процентов по дифференцированной и аннуитетной системе может составить до 15%.

Расчет переплаты по кредиту — итоги

Оценивая привлекательность разных банковских предложений, не ориентируйтесь только на процентную ставку. Выгодность кредитных продуктов во многом зависит от сопутствующих затрат. Например, от наличия и отсутствия требования о страховании жизни и здоровья.

Пример: Альфа-Банк предоставляет действующим благонадежным клиентам кредиты на 500 000 рублей под 10% годовых со страхованием и под 21% годовых без страховки. При расчете оказывается, что взять деньги в долг под 21% выгоднее — ежемесячная сумма страхования больше, чем сумма переплаты по «лишним» 11%.

Помните, что банки РФ не имеют законного права скрывать затраты, сопутствующие кредитованию. На обратное можно пожаловаться государственному регулятору — Центробанку России.

Сделать покупки максимально комфортными ты можешь уже сейчас вместе с Мокка: тебе доступна оплата частями по удобному для тебя графику без первоначального взноса. Отличная новость в том, что теперь ты можешь выпустить виртуальную карту МИР буквально в два клика. А еще ты можешь делать абсолютно любые покупки в любом магазине с помощью сервиса ин-эпп шоппинга Мокка Мегамолл прямо в нашем мобильном приложении!

Кредитный калькулятор

Нажмите «Рассчитать», чтобы увидеть расчет, график платежей и погашения

Что важно знать о кредитном калькуляторе

Как рассчитать кредитную нагрузку?

Под кредитной нагрузкой понимается показатель, предоставляющий собой отношение расходов на обслуживание кредита к общему размеру доходов. Считается, что максимальный уровень кредитной нагрузки не должен превышать 50%. На практике, даже 30-40% от общего семейного бюджета, направленные на погашение займов, могут оказаться тяжелым бременем, так как существует немало других обязательных расходов. Например, затраты на еду, коммунальные платежи и т.д.

Самые простые способы снижения кредитной нагрузки состоят в следующем:

- оптимизация расходов по кредитной карточке;

- реструктуризация задолженности;

- рефинансирование и/или объединение кредитов;

- перераспределение затрат с целью оперативного погашения части долга и уменьшения таким образом регулярного платежа по кредиту.

Как рассчитать страховку по кредиту?

Как рассчитать кредит аннуитетными платежами?

Как рассчитать кредит дифференцированными платежами?

Как рассчитать переплату по кредиту?

Расчет кредита на онлайн-калькуляторе

Сегодня кредитные онлайн-калькуляторы размещаются не только на сайтах банков, но и на большинстве специализированных интернет-ресурсов, посвященных финансовой тематике. Причина такой ситуации очевидна и заключается в удобстве и простоте пользования подобными инструментами.

Буквально в течение нескольких секунд любой желающий может рассчитать на кредитном калькуляторе онлайн примерные параметры доступного кредита. Примеры подобных расчетов приведены в таблице.

| Исходные условия кредита | Результат расчета | ||||

| Сумма | Срок | Ставка | Ежемесячный платеж, руб. | Величина переплаты, тыс. руб. | Общая сумма выплат, млн. руб. |

| 450 тыс. руб. | Полгода | 12% | 77 647 | 15,785 | 0,466 |

| 500 тыс. руб. | Год | 12% | 44 424 | 32,978 | 0,533 |

| 1 млн. руб. | Год | 18% | 91 680 | 99,798 | 1,100 |

| 1,5 млн. руб. | 2 года | 15% | 72 730 | 245,144 | 1,745 |

| 2 млн. руб. | Год | 11% | 176 763 | 120,744 | 2,121 |

| 3 млн. руб. | 5 лет | 11% | 65 227 | 912,792 | 3,913 |

| 5 млн. руб. | 5 лет | 10% | 106 235 | 1 372,894 | 6,373 |

| 5 млн. руб. | 7 лет | 10% | 83 006 | 1 971,075 | 6,971 |

Возможность предварительно рассчитать кредит позволяет определить наиболее важные его параметры, к числу которых относятся: величина регулярной выплаты, сумма переплаты и общий размер платежей по займу в целом. Сравнение нескольких вариантов расчетов наглядно показывает, какой вариант кредитования наличными наиболее выгоден для потенциального заемщика.

Расчет процентов по кредиту

Ключевым параметром для сравнения различных кредитов выступает величина выплаченных процентов или, как часто называют этот показатель, сумма переплаты. Именно она, наряду с эффективной процентной ставкой, демонстрирует реальную выгодность того или иного банковского продукта для клиента. Ниже приводятся примеры расчетов разных кредитов, отсортированные по данному параметру.

| Исходные условия кредита | Результат расчета | ||||

| Сумма | Срок | Ставка | Размер переплаты | Ежемесячный платеж | Общая сумма выплат, млн. руб. |

| 500 тыс. руб. | Год | 10% | 27 402 руб. | 43 958 руб. | 0,527 |

| 500 тыс. руб. | 1,5 года | 10% | 40 433 руб. | 30 029 руб. | 0,540 |

| 750 тыс. руб. | Год | 10% | 41 102 руб. | 65 937 руб. | 0,791 |

| 1 млн. руб. | Год | 10% | 54 803 руб. | 87 916 руб. | 1,055 |

| 750 тыс. руб. | 1,5 года | 10% | 60 650 руб. | 45 043 руб. | 0,811 |

| 1 млн. руб. | 1,5 год | 10% | 80 866 руб. | 60 057 руб. | 1,081 млн. руб. |

Расчет ежемесячного платежа по кредиту

Не менее серьезное значение в процессе выбора кредита выступает величина ежемесячной выплаты по нему. От величины этого параметра зависит, насколько серьезная финансовая нагрузка ляжет на заемщика. Ниже размещены примеры расчетов условий кредита наличными с выделением данного показателя

| Исходные условия кредита | Результат расчета | ||||

| Сумма | Срок | Ставка | Ежемесячный платеж | Величина переплаты | Общая сумма выплат, млн. руб. |

| 500 тыс. руб. | 2 года | 10% | 23 072 руб. | 53 664 руб. | 0,554 |

| 50 тыс. руб. | Год | 12% | 44 424 руб. | 32 978 руб. | 0,533 |

| 1 млн. руб. | 2 года | 10% | 46 145 руб. | 107 328 руб. | 1,107 |

| 1 млн. руб. | Год | 12% | 88 849 руб. | 65 957 руб. | 1,066 |

| 3 млн. руб. | 2 года | 9,5% | 137 743 руб. | 305 420 руб. | 3,305 |

| 5 млн. руб. | 3 года | 9,5% | 160 165 руб. | 765 069 руб. | 5,795 |

| 🟩 Минимальная сумма: | от 1 рубля |

| 🟩 Максимальная сумма: | до 500 млн рублей |

| 🟩 Минимальная ставка: | от 0,8% |

| 🟩 Максимальная ставка: | до 35% |

| 🟩 Минимальный срок: | от 10 дней |

| 🟩 Максимальный срок: | до 50 лет |