Срок погашения дебиторской задолженности — что это за показатель, как его рассчитать и для чего он применяется, узнайте из нашего материала.

Средний срок погашения дебиторской задолженности: определение, назначение и формула

Сроком погашения дебиторской задолженности (СПдз) называют средний отрезок времени ожидания продавцом платежа от покупателя после реализации продукции.

Рассчитать СПдз можно по формуле:

СПдз = ДП × ДЗ/В,

где:

ДП — длительность анализируемого периода в днях;

ДЗ — дебиторская задолженность в рублях;

В — выручка (нетто) от всех видов продаж.

Данный показатель имеет большое значение при оценке финансового положения компании, а именно:

- чем длиннее этот временной отрезок, тем выше риск непогашения задолженности;

- превышение фактического срока погашения долга над установленным в договоре сроком может повлиять на степень ликвидности компании.

Как влияют спецусловия договора на ликвидность дебиторской задолженности, см. в материале «Ликвидность дебиторской задолженности (нюансы)».

Использование данного показателя при анализе отчетности помогает оценить финансовую устойчивость компании в краткосрочной перспективе.

Как связаны срок погашения задолженности и процедура выбора контрагента

Нет смысла применять формулы и просчитывать срок погашения дебиторки, если контрагент является однодневкой или финансово ненадежным партнером.

Чтобы обезопасить фирму от просроченных долгов, к выбору контрагента необходимо подходить с должной осмотрительностью — налоговики для этого предлагают компаниям и ИП применять общедоступные критерии, утвержденные приказом ФНС России от 20.05.2007 № ММ-3-06/333@ (регистрация контрагента по «массовому» адресу, отсутствие данных госрегистрации в ЕГРЮЛ и др.).

В крупных компаниях к этому вопросу подходят с особой основательностью и применяют вышеуказанные критерии как один из элементов комплексной работы с потенциальными и действующими контрагентами, а именно:

- создают специальные службы, собирающие сведения о контрагентах на стадии предварительных переговоров (до заключения договора);

- проводят систематический мониторинг информации о своих дебиторах после подписания договора (наличие и ход судебных разбирательств с их участием, анализ бухгалтерской отчетности и др.);

- разрабатывают и исполняют иные специальные регламенты работы с дебиторами.

Если ресурсов фирмы недостаточно для создания постоянно функционирующей службы по работе с дебиторами, можно воспользоваться находящейся в распоряжении налоговиков информацией. Благодаря закону «О внесении изменений…» от 01.05.2016 № 134-ФЗ режим налоговой тайны был снят в отношении:

- среднесписочной численности сотрудников;

- уплаченных налогов;

- налоговых нарушений;

- сумм долгов по пеням и штрафам;

- величины доходов и расходов по бухотчетности.

Подробнее о сведениях, составляющих налоговую тайну, узнайте из материала «Какие сведения составляют налоговую тайну?».

Как снизить риски нарушения сроков платежей

Если фирма работает с отдельными контрагентами регулярно, снизить риски нарушения сроков погашения долгов помогает дополнительный анализ, в результате которого принимается решение о целесообразности продолжения партнерских отношений с данным контрагентом или рассматривается необходимость корректировки существующих условий договоров в части сроков и условий погашения дебиторской задолженности.

Для проведения такого анализа потребуются следующие группы показателей за весь период работы с данным покупателем:

- календарные (общее время работы с конкретным контрагентом);

- статистические (объемы хозопераций с данным клиентом);

- финансовые (показатели деятельности контрагента по данным отчетности);

- расчетные (коэффициенты оборачиваемости его задолженности);

- детализирующие (сроки и объемы просроченных долгов);

- прогнозные (конъюнктура товарного рынка);

- прочие (неформальная оценка клиента работающими с ним менеджерами и др.).

Показатели оцениваются по 100-балльной шкале, и каждому из них присваивается вес значимости. В результате подсчета баллов определяется сводный рейтинг контрагента. Затем принимается то или иное решение в отношении конкретного покупателя (см. таблицу ниже):

|

Кол-во баллов |

Возможные варианты решения |

|

70 и более |

|

|

От 50 до 70 |

|

|

Менее 50 |

Договор заключается только на условиях 100%-ной предоплаты |

Какие критерии и формулы применить при анализе прибыльности компании, см. в материале «Как провести анализ рентабельности?».

Как регулировать сроки погашения задолженности дебиторов

Нестабильность платежной дисциплины контрагента заставляет фирмы и ИП работать со своими контрагентами на условиях предоплаты. Однако, придерживаясь таких платежных требований, можно потерять целый сегмент потенциальных покупателей.

Данное обстоятельство вынуждает продавцов заключать договоры на условиях товарного кредита, а контроль над соблюдением сроков погашения дебиторской задолженности в этом случае становится еще более трудоемким.

Здесь на первый план выходит задача управления дебиторкой, для решения которой необходим специальный набор аналитическо-расчетных процедур:

- сначала требуется проанализировать существующую дебиторскую задолженность с помощью специальных показателей и коэффициентов (о них подробнее в следующем разделе);

- затем необходимо организовать регулярный контроль над платежной дисциплиной контрагентов;

- при необходимости можно применять и иные меры (например, проводить анализ влияния изменений политики компании в товарном кредитовании на ее прибыль и т. п.).

Эффективно управлять дебиторской задолженностью и получать оплату в согласованные в договоре сроки помогут:

- автоматизация учета и контроля погашения дебиторской задолженности;

- мотивация менеджеров по продажам посредством привязки величины премиальных к своевременному (или ранее предусмотренных сроков) получению платежей от покупателей;

- внедрение практики заблаговременного выставления счетов на оплату и регулярного напоминания клиентам о приближении срока платежа;

- закрепление срока начала работы с просрочкой платежа сразу на следующий день после наступления договорного срока оплаты (если деньги от покупателя в срок не поступили);

- иные меры (координация работы менеджеров по наиболее значимым платежам и др.).

Какие меры помогают снизить риски невыполнения обязательств, узнайте из материала «Обеспечительный или гарантийный платеж по договору аренды».

Формулы для расчета и анализа показателей, связанных со сроками погашения долгов

Среди основных показателей, применяемых для анализа дебиторской задолженности (в том числе по срокам ее погашения), можно назвать:

- Среднюю величину дебиторской задолженности (ДЗср):

ДЗср = ОП × ПИ/365,

где:

ОП — годовой объем продаж на условиях товарного кредита;

ПИ — средний период инкассации.

- Календарную оборачиваемость дебиторки (средний период инкассации) — КОД:

КОД = ДЗср / Всрд,

где Всрд — среднедневная выручка от продажи товаров на условиях товарного кредита.

- Коэффициенты: оборачиваемости дебиторской задолженности (КОдз) и ее просроченности (КПдз):

КОдз = ОР / ДЗср

КПдз = Пдз / ДЗ

где:

ОР — общий объем реализации;

Пдз и ДЗ — сумма просроченных долгов дебиторов и общая дебиторка компании соответственно.

КОдз показывает быстроту получения денег за реализованную продукцию или товары. А по динамике роста КПдз можно судить о масштабах неплатежей дебиторов компании и потенциальных рисках снижения ее ликвидности.

О нюансах анализа долгов фирмы узнайте из материала «Анализ дебиторской и кредиторской задолженности (нюансы)».

Срок погашения задолженности нарушен: последствия в учете продавца

Не оплаченная в срок и ничем не обеспеченная задолженность дебитора признается, по нормам бухучета, сомнительным долгом и требует в обязательном порядке создания в бухучете специального резерва по сомнительным долгам (п. 70 Положения по ведению бухучета и отчетности).

Создавать резерв в бухучете обязаны все фирмы, у которых есть такие долги, включая малые компании.

Как зарезервировать просроченную дебиторку в бухучете, расскажет материал «Резервы по сомнительным долгам в бухгалтерском учете».

В налоговом учете создание подобного резерва является добровольным. При этом необходимо учесть, что с 2017 года по нормам п. 1 ст. 266 НК РФ сомнительной признается только та часть долга дебитора, которая превышает кредиторскую задолженность. В предыдущих периодах фирмы могли законно включать в резерв всю сумму сомнительной дебиторки, даже при наличии встречных кредиторских долгов (письмо ФНС России от 24.12.2013 № СА-4-7/23263).

Узнайте о налоговых особенностях создания резерва по сомнительным долгам из материала «Резерв по сомнительным долгам в налоговом учете (нюансы)».

Итоги

Эффективная работа компании во многом зависит от своевременного поступления на ее счета денежных средств от покупателей. Для контроля просроченных платежей применяется показатель срока погашения задолженности дебиторов.

Он рассчитывается в днях и служит сигналом возможного снижения ликвидности компании.

Наличие просроченных долгов не только негативно отражается на финансовых показателях фирмы, но и вынуждает ее к дополнительным действиям (созданию резерва по сомнительной задолженности, поиску альтернативных путей взыскания долгов и др.).

Период погашения дебиторской задолженности (средний период оборота дебиторской задолженности, период пребывания продаж в форме дебиторской задолженности, оборачиваемость дебиторской задолженности в днях)

← Вернуться в Финансовый словарь

Определение:

Срок погашения дебиторской задолженности – коэффициент работы с клиентами, демонстрирующий скорость, с которой те гасят собственные финансовые обязательства. Он дает представление об их финансовой дисциплине. Рассчитывают его в днях, путем деления произведения среднегодовой дебиторской задолженности на 360 (кол-во дней в календарном году) на выручку. При помощи коэффициента появляется возможность анализировать эффективность проводимой работы по погашению дебиторской задолженностью. Показатель не может быть выше максимального срока кредита товаров, принятого в компании.

Нормативное значение:

Значение показателя необходимо сравнивать с конкурентами. Чтобы обеспечить наглядность нужно подбирать производства такого же размера, основываясь на стоимости активов.

Стоит проанализировать динамику изменения показателя. Уменьшение показателя сигнализирует о том, что финансы отвлекаются на более краткий срок. Однозначный вывод по такой динамике сделать сложно. Если компания в качестве маркетинговой стратегии использует кредит товарами, будет расти дебиторская задолженность, но вырастет и сбыт выпущенной продукции. Для полной картины нужно дополнительно оценить качество задолженности, а также эффект от товарного кредита. Другими словами потребуется сравнение увеличения прибыли при использовании товарного кредитования, а также размер процентов, которые могли бы быть получены, например, от размещения этих денег на банковском депозите.

Нормой показателя для сельского хозяйства будет до 75 дней, тогда как для пищевой и перерабатывающей промышленности – до 45 дней, для торговых компаний, посредников и других компаний – до 30 дней.

Как решить проблему при показателе коэффициента вне нормативных пределов?

Для контроля периода погашения дебеторской задолженности, в организации должна быть стратегия управления ею. Ее составляющими могут быть дополнительная наценка при использовании товарного кредитования, пеня при несвоевременном погашении задолженности, работа лишь с клиентами, не допускающих просрочек по платежам.

Формула расчета:

Период погашения дебиторской задолженности = (360*Среднегодовая сумма дебиторской задолженности) / Выручка

Период погашения дебиторской задолженности = 360/ Показатель оборачиваемости дебиторской задолженности

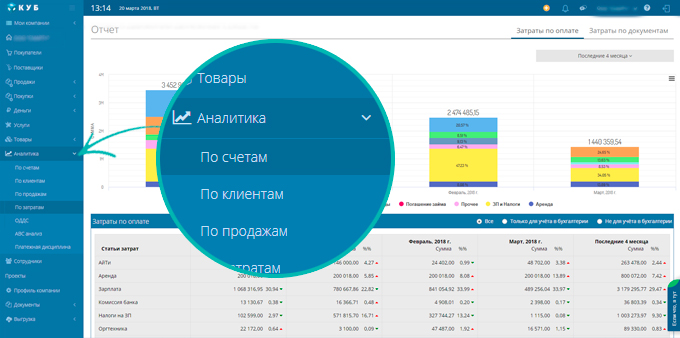

КУБ – самый простой и удобный способ вести финансовую аналитику

С КУБом вы узнаете:

- Куда уходят ваши деньги.

- Как снизить расходы без потерь.

- Сколько вы заработали в прошлом месяце.

- Что приносит вам прибыль, а что убытки.

- Насколько эффективны ваши сотрудники.

- Какие из ваших клиентов самые надежные.

Нужна помощь по заполнению документов или консультация?

Получите помощь экспертов бухгалтеров по подготовке документов

НАПИШИТЕ ЭКСПЕРТУ

Загрузка…

Дебиторская задолженность — бухгалтерское понятие, которое используется для оценки финансовой политики компании. Умение работать с подобной задолженностью и ее грамотная оценка позволят более грамотно управлять финансами, а также получать деньги в любых обстоятельствах.

Что такое дебиторская задолженность

Дебиторская задолженность — любые платежи, которые должна получить компания, но в силу обстоятельств или договоров еще не получила. К ним можно отнести:

- поставки товара;

- предоплата по покупке;

- переплата налогов и ожидание возврата денежных средств;

- кредит сотруднику.

Дебиторская задолженность формируется у любого предприятия. В зависимости от характера отношений с партнерами, фирма может поставлять товары без предоплаты или, наоборот, сначала оплачивать покупку, а потом ждать выгрузки продукции. В тот момент, когда товары или деньги уже перечислены, но ответа от другой фирмы не поступило, формируется дебиторская задолженность.

Дебиторская задолженность нивелируется оборотными средствами и своими ресурсами компании. До момента, пока не будут выполнены все обязательства, компания может работать за счет собственных средств.

Управление дебиторской задолженностью — довольно важный процесс. Крупные компании вынуждены принимать её на баланс, а впоследствии и нивелировать негативные процессы, которые может принести возникновение слишком большой дебиторской задолженности либо с помощью собственных средств, либо заемных.

Как формируется дебиторская задолженность

Дебиторская задолженность возникает из-за разрыва между сроками выполнения обязательств по одному договору. Если при расчете в магазине все совершается одновременно: человек покупает товар, сразу же платит за него деньги, и стороны остаются полностью удовлетворенными, то при работе больших компаний, возникают различные тонкости.

Компании могут заключать длительные договоры на поставку определенной продукции с четким обозначением сроков оплаты. Таким образом, после выгрузки товара, возникает промежуток, когда поставщик списал с баланса стоимость товара, но еще не получил деньги. У него возникла дебиторская задолженность.

Дополнительно стоит учитывать банки и платежи между крупными компаниями. Расчеты между физическими лицами могут происходить практически мгновенно из-за того, что расчеты между счетами карт может провести рядовой сотрудник без подключения центрального офиса.

Расчеты между крупными фирмами производятся, чаще всего, между регионами. В таком случае, необходимо отправлять данные о списаниях с одного банковского отделения в другой. Даже с учетом современных технологий это не мгновенный процесс — обычно платежи проходят в течение нескольких дней. В таких случаях, пока деньги “зависли” в банке, тоже возникает дебиторская задолженность, так как на счету фирмы их пока нет.

Отличия от кредиторской задолженности

Кредиторская и дебиторская задолженность — две стороны возникновения обязательств. У здорового предприятия вторая значительно превышает первую, в то время как у организаций, находящихся на грани банкротства, кредиторская задолженность будет значительно выше. Это существенно снижает их операционную деятельность и денежную мобильность. Конкретные примеры:

- кредиторская задолженность по налогам — отсутствие оплаты + начисленные пени. Дебиторская задолженность — переплаты;

- кредиторская задолженность по поставкам — фирме отгрузили товары, а она не перечислила за них деньги. Дебиторская — продажа продукции и ожидание оплаты;

- кредиторская задолженность по кредиту — платежи за целевой кредит, овердрафт или инвестиции на расширение производства. Дебиторская — заём сотрудникам на личные цели.

Отличается и механизм учета на балансе. Предприятие должно работать таким образом, чтобы кредиторская задолженность не доставляла неудобств и погашалась за счет оборотных средств, а дебиторская — не влияла на выплаты.

Преимущественно крупные предприятия и заводы работают с кредиторской и дебиторской задолженностью. Малый и средний бизнес сталкиваются с этими понятиями при кредитах и во время работы по предоплате/постоплате. В расчет берутся именно длительные проекты, где заказчики оплачивают их по частям.

Виды дебиторской задолженности

Дебиторская задолженность подразделяется на несколько видов. Это необходимо для того, чтобы контролировать записи на балансе, а также учитывать различные классификации при составлении финансовых отчетов. Такое разделение необходимо и для более грамотной оценки дебиторской задолженности и впоследствии принятия решения по определенным долгам.

По срокам погашения

По срокам погашения выделять два вида дебиторской задолженности:

- краткосрочную — до 1 года. Именно этот срок взят для удобства работы с годовыми отчетами фирмы. К таким задолженностям часто относятся поставки, когда оплата приходит из оборотных средств в течение 1-2 месяцев;

- долгосрочную — срок более 1 года.

Чем больше срок, тем более рискованной считается дебиторская задолженность. Это банковский подход, который применим и в бухгалтерском учете.

Срок прямо пропорционален степени риска. Это, в большей степени, связано с человеческим фактором: за месяц у фирмы дела могут измениться, но не так кардинально, как за 2-3 года.

По срокам погашения обязательств

Сроки погашения — это уже немного другая классификация. Здесь тоже два пункта:

- срочная (нормальная) — конечный срок погашения обязательств еще не пришел. Компания все еще действует в рамках договора и может погасить задолженность без начисления пеней и штрафов;

- просроченная — конечный срок погашения обязательств уже прошел. В таком случае на компанию-должника налагаются санкции, а дебитор получает дополнительные риски, связанные с неисполнением обязательств другой стороны.

Просроченная задолженность тоже становится более рискованной. Так как компания не смогла вовремя погасить свои обязательства, это говорит об ухудшении финансового состояния или неправильном управлении денежных потоков. На такие случаи прописываются пени и штрафы, которые могут компенсировать дебитору его издержки.

По основания возникновения обязательств

Классификация работает исходя из того, кто должен компании-дебитору. Список потенциальных должников:

- Покупатели — компания работает по постоплате и сначала выгружает товар или оказывает услуги и только через какое-то время получает деньги;

- Поставщики — компания работает по предоплате со своими поставщикам;

- Работники — сотрудники получают кредит или берут средства из общего фонда;

- Налоговая — в случае переплаты налогов или когда компании положен налоговый вычет;

- Государство — при работе с государственными или муниципальными контрактами. Платежи совершаются в несколько траншей или выполняет заказ с последующей оплатой;

- Учредители — договор предусматривает денежные вложения от учредителей и совета директоров, но они пока их не перечислили.

Самым надежным должником из всех перечисленных являются государство и налоговые органы. В законодательном порядке, если в стране не возникает экономически сложных обстоятельств, государство обязано рассчитаться по своим контрактам и обязательно это сделает. Работа с муниципалитетом более рискованна, так как в некоторых случаях может возникать просрочка по задолженности, если бюджетом изначально не были предусмотрены определенные контракты.

По вероятности погашения

Вероятность погашения — самая важная классификация. Она дает полное понимание того, на какие средства можно рассчитывать, а о каких стоит забыть или передать права требования другим лицам.

Есть три вида задолженностей по вероятности погашения:

- стандартная дебиторская задолженность. По ней есть обеспечение и у компании-дебитора есть право требования, в случае, если не будут соблюдаться условия договора;

- сомнительная. Возникает, когда отношения строятся преимущественно на доверии между двумя компаниями. Договор не обеспечен поручительством, гарантией или залогом. Вероятность погашения есть, но законодательно дебитор более уязвим. Сомнительной признается только просроченная задолженность;

- безнадежная. Таковой задолженность считается, когда компания-должник попала в тяжелую ситуацию, находится на грани банкротства, исключена из ЕГРЮЛ и т. д.

Сомнительная задолженность чаще всего встречается, когда компании взаимодействуют друг с другом или с клиентами и работают на долгосрочную перспективу. Обычно она возникает между покупателями и поставщиками. Договоры не обеспечены, но при этом ни одна из сторон не заинтересована в неисполнении своих обязательств. В процессе сотрудничества могут возникать ситуации, когда должник не может вовремя погасить свои обязательства, но через какое-то время обязательно это сделает.

Малый и средний бизнес также работает преимущественно с сомнительной задолженностью. Обычно это работа с клиентами по постоплате, когда сначала предоставляется определенная услуга, а заказчик ограничен только договором. Никакого имущества и поручителей не указано — это стандартная практика. Такая задолженность может считаться рабочей, но законодательно таковой не всегда является.

Безнадежная дебиторская задолженность возникает и рассчитывается в тех случаях, когда фирма работа с сомнительными контрагентами и партнерами. В таких случаях вторые могут полностью лишиться своих финансов и объявить процедуру банкротства. Вероятность исполнения обязательств по договорам со сторонними юридическими лицами крайне мала и возможна, только если у компании было достаточно имущества, чтобы погасить все долги.

Оценка дебиторской задолженности

Процесс управления дебиторской задолженностью — это то, чему компания должна уделять достаточное внимание. При возникновении безнадежных долгов она лишает себя части оборотных средств. Это может быть незаметно в обычное время, но в кризисный период очень сильно ударит по финансовому состоянию компании.

Задача менеджмента и управления, вовремя искать безнадежную дебиторскую задолженность. В таких случаях можно идти тремя путями:

- Минимизировать вероятность возникновения безнадежной дебиторской задолженности.

- Грамотно управлять такой задолженностью, чтобы она не ударила по оборотным средствам.

- Передать право требования третьим лицам. Такой механизм действительно есть, он подразумевает под собой потерю части стоимости дебиторской задолженности, но компания получает деньги и оставляет сложности с взысканием другим лицам.

Для того, чтобы понимать реальные суммы дебиторской задолженности в долгосрочной перспективе, необходима оценка дебиторской задолженности.

Зачем осуществляется оценка

Оценка дебиторской задолженности необходима для того, чтобы видеть реальную стоимость денег. Деньги — товар, который можно обменять на другой. Как и любой другой товар, они со временем обесцениваются: 200 тысяч сегодня и через 3 года — это разные деньги.

Правильная оценка нивелирует разницу в стоимости активов на начало и конец расчетного периода. Таким образом на балансе и в отчетах создается правильная картина. Правильная оценка также помогает переуступить права требования по реальной цене, а не по заявленной в договорах. Это позволит избежать лишнего недопонимания.

Каким образом происходит оценка

Оценка дебиторской задолженности при составлении внутренней отчетности и переуступке прав требования должна осуществляться одним методом — дисконтирования. Его суть в том, что есть определенный показатель — дисконт, на который уменьшится дебиторская задолженность после произведения необходимых манипуляций.

В данном случае дисконт — сразу два показателя: вероятность возврата и сопутствующие коэффициенты, а также уровень инфляции. Исходя из того, какова вероятность возврата, применяется первый коэффициент, исходя из того, каков реальный процент инфляции — второй коэффициент.

Таким образом, формула расчета выглядит следующим образом: текущая стоимость дебиторской задолженности = Сумме договора/(1+ставка дисконтирования *в степени N*)), где N — количество периодов, в годах.

Ставка дисконтирования устанавливается индивидуально, но чаще всего используется средневзвешенная ставка по кредитам.

Методология расчета на конкретном примере

Разберем ситуацию на конкретном примере. Есть компания N. Её дебиторская задолженность — 1 млн рублей. 800 тыс. рублей — сроком погашения на 1 год, а 200 тыс. признаны безнадежными.

В таком случае коэффициент текущей дебиторской задолженности — 12,86%. Предположим, что сумма средств для оплаты по обязательствам, в фирме-должнике будет обращаться в течение 1 года и 2 месяцев — 1,17 года. Коэффициент по просроченной задолженности — 19,87%.

Тогда реальная сумма задолженности, которую можно передать по правам требования, будет составлять: 800 000/(1+(12,86% * 1,17) + 200 000/(1+(19,87% * 1,17) = 605 848 + 142 604 = 748 452.

Дополнительные факторы при оценке

Есть еще список факторов, которые могут влиять на оценку дебиторской задолженности. Компания-должник оценивается по нескольким параметрам: от премий руководителя до повышения уровня зарплат.

Ставка дисконтирования будет увеличиваться/уменьшаться, так как все эти показатели взаимосвязаны и учитываются при финансовом анализе предприятия. Так потенциально дебиторская задолженность уменьшится до 70%.

Что дает грамотная оценка задолженности

Можно просто учитывать задолженность на балансе по текущей стоимости. Некоторые предприятия так и делают. Но возникает небольшая путаница: большие суммы действительно могут зависнуть, а когда они придут реальная стоимость активов будет значительно меньше.

При правильной методологии расчета и оценке дебиторской задолженности компания получает полный отчет реальной стоимости денег и может, исходя из полученных показателей, корректировать свои финансовые потоки.

Даже если брать в расчет исключительно инфляцию, можно увидеть следующее: с каждым годом деньги имеют все меньшую покупательную способность. Цены на товары растут. И если компания получит дебиторскую задолженность через 2два года, это уже будет не та сумма, которую можно учитывать на данный момент. Количество товаров, которые на нее можно купить, уже будет значительно меньше.

Дебиторская задолженность — рабочий инструмент, который всегда возникает при работе компании. Грамотный менеджмент и правильный подход к оценке могут улучшить понимание всех финансов предприятия, а также значительно сократить потенциальные потери от неправильного учета.

Дебиторская задолженность — это те деньги, которые компании задолжали контрагенты. Это могут быть заемные средства или пока не поступившая оплата за товары, работы или услуги.

Оборачиваемость дебиторской задолженности говорит о том, за какой срок погашаются обязательства перед кредитором. Проще говоря, как скоро предприятие получает оплату за проданные товары от покупателей. Этот показатель характеризует финансовую устойчивость компании.

Коэффициент оборачиваемости дебиторской задолженности показывает, сколько раз за год предприятие получило от покупателей деньги в размере среднего остатка неоплаченной задолженности. Он говорит о том, насколько эффективно юрлицо ведет работу по взысканию дебиторки, какова его политика по продажам в кредит и т.д.

Далее расскажем, как рассчитать оборачиваемость дебиторской задолженности. Это важно, поскольку от нее зависит платежеспособность компании и ее финансовая устойчивость. Кроме того, расчет и анализ позволяют выработать оптимальную кредитную политику без риска утраты активов юрлица и сделать выводы о размерах годового оборота средств.

Коэффициент оборачиваемости дебиторской задолженности

Оборачиваемость дебиторской задолженности характеризуют 2 показателя:

- оборачиваемость в днях;

- коэффициент оборачиваемости дебиторской задолженности.

Для анализа следует учитывать и другие показатели. Например, выручку от продаж товара. Дебиторка может увеличиваться или уменьшаться в зависимости от того, растет или снижается объем дохода от реализации.

Также важен среднеотраслевой показатель. На практике его сравнивают с коэффициентом оборачиваемости дебиторской задолженности конкретного юрлица. От этого зависит дальнейшая политика. Если коэффициент растет, предприятие должно задуматься о приостановке или сокращении продаж в кредит, если уменьшается, реализацию таким способом можно возобновить.

Период погашения долгов дебиторами также необходим для расчета оборачиваемости дебиторской задолженности. Его высчитывают как частное от срока (обычно года) и выручки, которая за этот период была получена. Чем выше показатель, тем более строгую политику следует вести предприятию с дебиторами.

Коэффициент оборачиваемости показывает, сколько оборотов в среднем делают за период средства, которые считаются дебиторкой. Для выработки кредитной политики и стратегии работы с должниками нужно не менее 3 лет постоянного анализа.

Важна и доля дебиторской задолженности в оборотных активах. Она высчитывается как частное от дебиторки и оборотных активов, умноженное на 100%. Отдельно рассчитывается доля просроченных долгов дебиторов и дается классификация дебиторки по срокам давности.

Показатель оборачиваемости дебиторской задолженности говорит о том, как она изменяется, растет или уменьшается. Компании стремятся увеличить его. Этой цели можно достичь несколькими способами:

- повышением выручки от реализации;

- снижением показателей дебиторки за определенный период.

Для этого достаточно выдавать займы компаниям только после проверки их стабильности. Кредитную политику компании можно разделить на несколько типов:

- консервативная;

- умеренная;

- агрессивная.

В первом случае фирма не дает средства в долг и не продает товары таким образом. В последнем кредитные деньги контрагентам направляются довольно часто. Требования к заемщикам при этом минимальны.

Коэффициент оборачиваемости дебиторской задолженности рассчитывается в рамках анализа устойчивости компании на рынке в условиях конкуренции. Он показывает, насколько фирма активно собирает долги. Его снижение говорит о том, что число кредитуемых контрагентов или неспособных заплатить покупателей выросло.

Обратите внимание!

Чем ниже коэффициент, тем больше у предприятия потребность в оборотном капитале, который необходим для эффективной работы.

Как рассчитать оборачиваемость дебиторской задолженности?

Оборачиваемость дебиторской задолженности рассчитывается по формуле: Коб = Оп / ДЗсг. Объем продаж за год в денежном выражении следует разделить на задолженность дебиторов в среднем за год.

Можно высчитать средний коэффициент оборачиваемости дебиторской задолженности. Формула будет другой: ДЗсг = (ДЗнг + ДЗкг) / 2.

К задолженности на начало года прибавляют сумму на конец долга и получившееся число делят на 2.

Оборачиваемость дебиторской задолженности можно определить в днях. Для этого среднегодовую дебиторку делим на выручку от реализации за год, полученное число умножаем на число дней в отчетном периоде (например, на 365 для года).

Мы рассмотрели формулу расчета дебиторской задолженности. Перейдем к тому, как определить ее без погрешности. Для этого следует:

- не использовать выручку за вычетом косвенных налогов (акцизы, НДС), поскольку дебиторка их уже содержит;

- учитывать, что выручка от реализации рассчитывается уже при отгрузке, тогда как реальные деньги поступают позже.

Пример расчета оборачиваемости дебиторской задолженности

Рассмотрим оборачиваемость дебиторской задолженности на конкретном примере. Возьмем следующие показатели:

- 4 квартал 2016 года — 600 тыс. руб. задолженности, 30 тыс. руб. прибыль, 92 дня в периоде;

- 1 квартал 2017 года — 500 тыс. руб. задолженности, 29 тыс. руб. прибыль, 91 дня в периоде;

- 2 квартал 2017 года — 650 тыс. руб. задолженности, 40 тыс. руб. прибыль, 91 дня в периоде;

- 3 квартал 2017 года — 400 тыс. руб. задолженности, 45 тыс. руб. прибыль, 92 дня в периоде.

Сначала по каждому кварталу рассчитаем оборачиваемость дебиторской задолженности по формуле. Для этого к задолженности предыдущего периода прибавляем долг текущего и делим получившееся число на 2. Получаем:

- 1 квартал 2017 года — 550 тыс. руб.;

- 2 квартал 2017 года — 575 тыс. руб.;

- 3 квартал 2017 года — 525 тыс. руб.

Далее на основании этих показателей рассчитываем коэффициент оборачиваемости дебиторской задолженности. Для этого делим прибыль на средний показатель:

- 1 квартал 2017 года — 0,52;

- 2 квартал 2017 года — 0,69;

- 3 квартал 2017 года — 0,85.

Мы видим увеличение оборачиваемости дебиторской задолженности.

Период оборота дебиторской задолженности

Если мы знаем показатель оборачиваемости дебиторской задолженности, можно определить период, который необходим компании для того, чтобы получить назад все свои деньги от должников. Чтобы рассчитать период оборота, используем формулу: Псб = ДЗсг / Оп × Дн.

Среднегодовую дебиторку делим на объем продаж в отчетном периоде. Если нужно определить этот показатель в днях, в знаменатель добавляется число дней в периоде расчета.

Анализ оборачиваемости дебиторской задолженности

Мы рассмотрели, как рассчитывается оборачиваемость дебиторской задолженности. Перейдем к вопросу о том, как следует анализировать полученные показатели, в том числе коэффициент оборачиваемости дебиторской задолженности. Основная задача такого анализа — расчет скорости, с которой деньги возвращаются в компанию. Это важно для любой фирмы независимо от срока ее существования. И молодым, и опытным предприятиям необходимо знать, как быстро товар превращается в деньги.

Самыми популярными коэффициентами для финансового анализа являются показатели оборачиваемости:

- оборотных активов;

- запасов;

- собственного капитала;

- коэффициент дебиторской задолженности.

Оборачиваемость дебиторской задолженности, рассчитанная в днях, дает понять, какую среднюю отсрочку платежа компания предлагает своим должникам. Если этот показатель устраивает руководство, политика остается прежней, если нет, она ужесточается.

Если на предприятии рассчитали оборачиваемость дебиторской задолженности по формуле по балансу и получили высокий показатель, это означает, что платежная дисциплина должников и покупателей улучшилась.

Динамика показателя оборачиваемости дебиторской задолженности зависит от того, насколько жесткой кредитной политики придерживается юрлицо.

Следует вместе анализировать оборачиваемость дебиторской задолженности с кредиторской. Для компании лучше, если первый коэффициент больше второго.

Многих интересует норма оборачиваемости дебиторской задолженности по балансу. Поскольку показатели в значительной степени зависят от специфики деятельности компании, говорить о таких нормативах не приходится. Однако есть закономерность: чем выше коэффициент, тем лучше для финансовой устойчивости юрлица.

Резюме

Под оборачиваемостью дебиторской задолженности понимают период, в течение которого кредиторы в среднем рассчитываются по своим обязательствам, а покупатели или заказчики оплачивают товары или услуги.

Оборачиваемость дебиторской задолженности в днях по формуле показывает, как высвобождаются деньги для работы. Опасность низкого показателя в том, что финансовая устойчивость находится под угрозой, фирма сама может накопить долги и придется пользоваться кредитами.

Коэффициент оборачиваемости дебиторской задолженности говорит о том, сколько раз в течение года предприятие получило от покупателей оплату за товар. Он показывает, насколько эффективна политика компании по отношению к контрагентам.

Обратите внимание!

Коэффициент оборачиваемости дебиторской задолженности также говорит о том, устойчиво ли положение юрлица на рынке в условиях конкуренции.

Если показатель высокий, это значит, что контрагенты рассчитываются быстро и волноваться не о чем. Если он низкий и продолжает уменьшаться, политику следует изменить на более жесткую, возможно, даже приостановить реализацию товара в долг.

Низкий коэффициент означает что:

- у компании много неплатежеспособных или недобросовестных покупателей;

- предприятие ведет слишком мягкую кредитную политику.

В этом случае увеличивается потребность в оборотном капитале. Нередко приходится занимать деньги и тратиться на проценты.