+

- Роберт Пректер

- Фракталы или импульсные волны

- Волна 1

- Волна 2

- Волна 3

- Волна 4

- Волна 5

- Расширенные импульсные волны

- Коррекционные волны

- Разновидности коррекционных волн

- Зиг Заг

- Боковик

- Треугольники

- Фрактальная структуры

- Маркировка волн Эллиотта

- 3 главных правила волн Эллиотта

- 3 практических совета

- Волны Эллиота на живом графике

- Море волнуется раз

- Море волнуется два

- Эти сложные волны Эллиотта

Рынок всегда движется волнами, что очевидно. Не удивительно, что десятилетиями трейдеры пытались найти особые рыночные закономерности, которые помогали бы прогнозировать развитие волновой структуры. Создавались различные системы, где под волны подводили теоретический и практический базис. И, пожалуй, наиболее популярная теория на этот счет называется “Волны Эллиотта”.

Ральф Нельсон Эллиотт (Ralph Nelson Elliott) был, собственно говоря, профессиональным бухгалтером. У него явно была масса времени для анализа графиков за несколько десятилетий, поэтому все свои наблюдения он изложил в крошечной книжке “The Wave Principle”, которая увидела свет в далеком 1938 году. По мнению Эллиота, все в человеческой цивилизации находится в некоем ритмичном порядке, поэтому этот ритм, эти волновые амплитуды можно «протянуть» в будущее, что позволяет прогнозировать финансовые рынки.

Надо сказать, теория Эллиота при жизни мало кому показалась интересной. Подумаешь, очередная сумасбродная идея в дешевой малостраничной книжонке. Эллиотт ушел в мир иной в 1948 году и про него сразу забыли. Его теорию использовало буквально несколько биржевых специалистов. Лишь благодаря Чальзу Коллинзу об этих волнах вообще вспомнили на Уолл Стрит. Затем их популяризовал Гамильтон Болтон в 1950-1960 годах, выпустив книгу с подробным описанием и практикой использования.

Болтон познакомил с волнами Альфреда Джона Фроста, что активно комментировал их в 1980е годы. Фрост приложил немало усилий, чтобы популяризовать эту теорию. Все эти годы она была не особенно кому-то нужна. Так… нишевый инструмент, один из тысяч.

Роберт Пректер

Безусловно, больше всех здесь постарался Роберт Пректер. Именно благодаря ему, когда он подхватил знамя у Фроста, волны Эллиотта обрели всеобщую популярностью, спустя почти 50 лет после того, как бухгалтер Эллиотт написал по ним книгу.

У многих технических систем похожая судьба. Их забывают, при жизни авторов не ценят, а потом вдруг они становятся популярными, когда их продвигает фанатичный последователь. До сих пор Пректер считается главным экспертом по волнам Эллиотта, а его сайт elliottwave.com является главным мировым ресурсом по этой теме. Там масса клевых прогнозов, скажем, специалисты сайта Пректера без особых проблем спрогнозировали кризис 2008 года за несколько лет до его появления. Фактически, современный Эллиотт – это Пректер и его школа.

Именно книги Роберта Пректера (в том числе в соавторстве с Фростом) нужно читать, чтобы разобраться в этой теме.

Волны Эллиотта, по своей сути, имеют фрактальную основу и задача их практика — разложить волны на понятные элементы. Их мы сейчас и рассмотрим.

Фракталы или импульсные волны

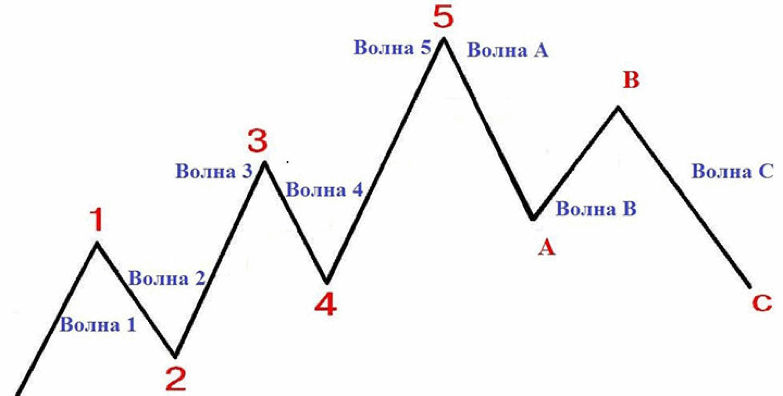

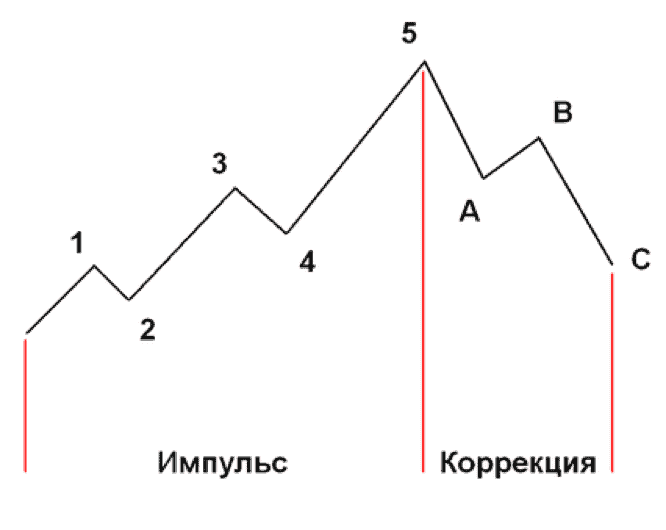

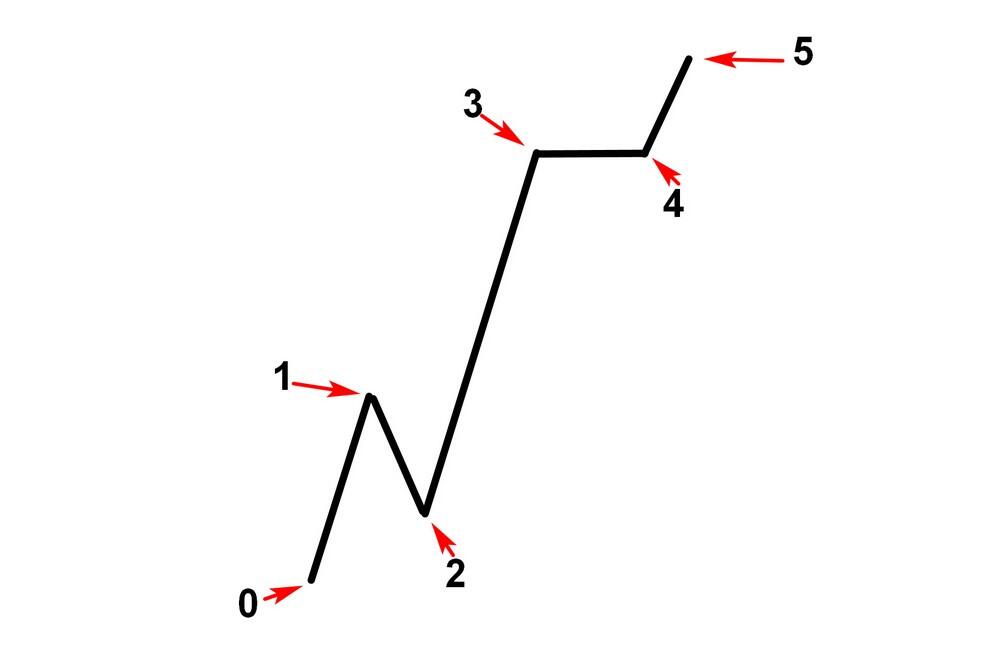

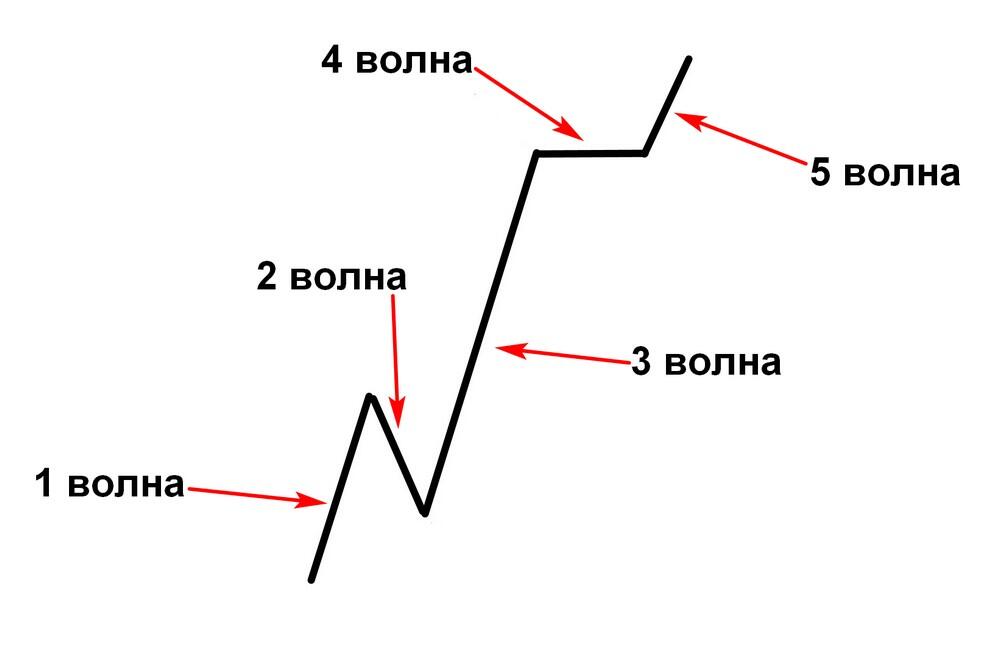

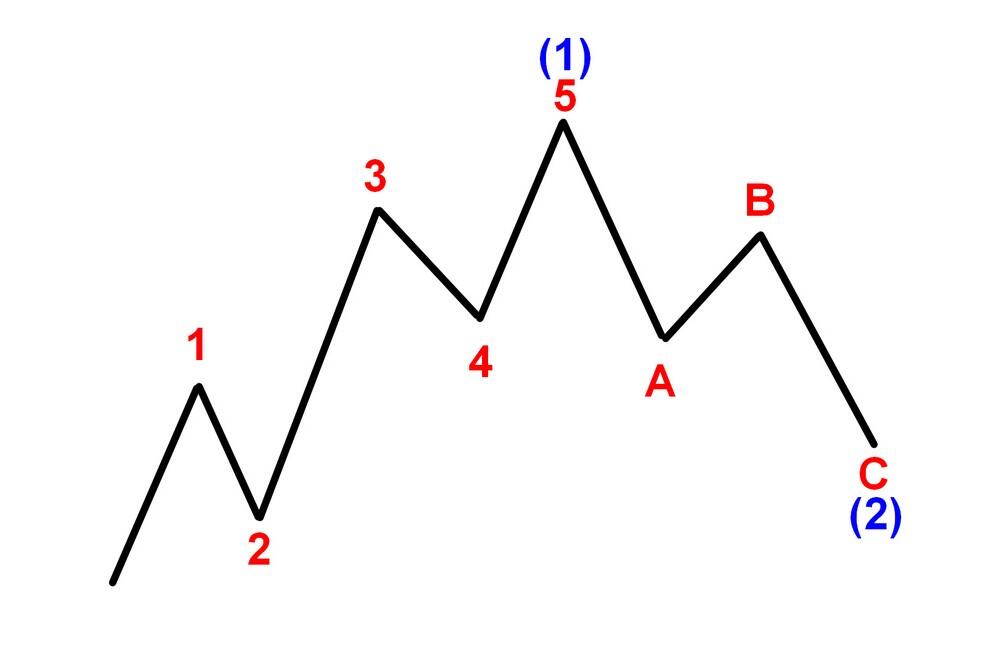

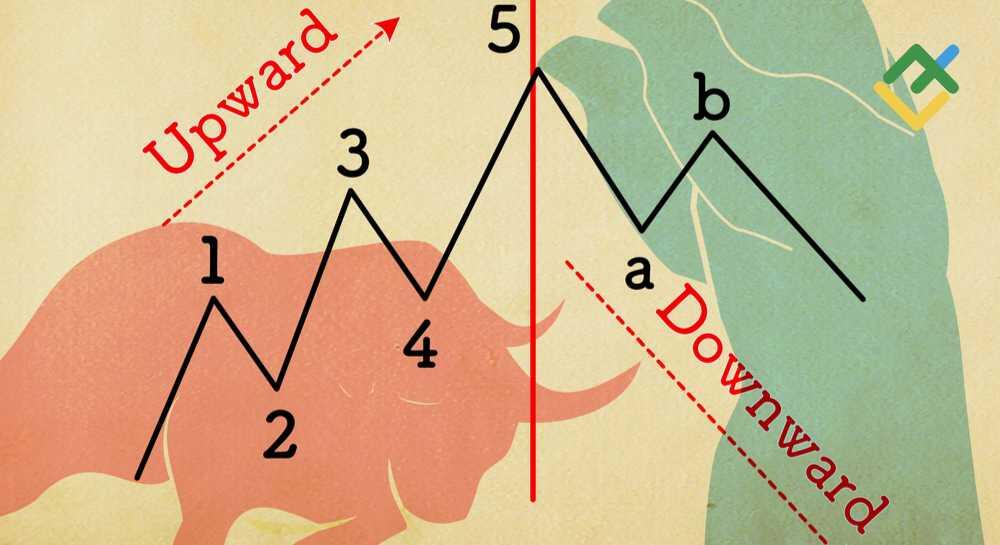

По мнению Эллиотта, рынок движется в волновом паттерне, который называется 5-3.

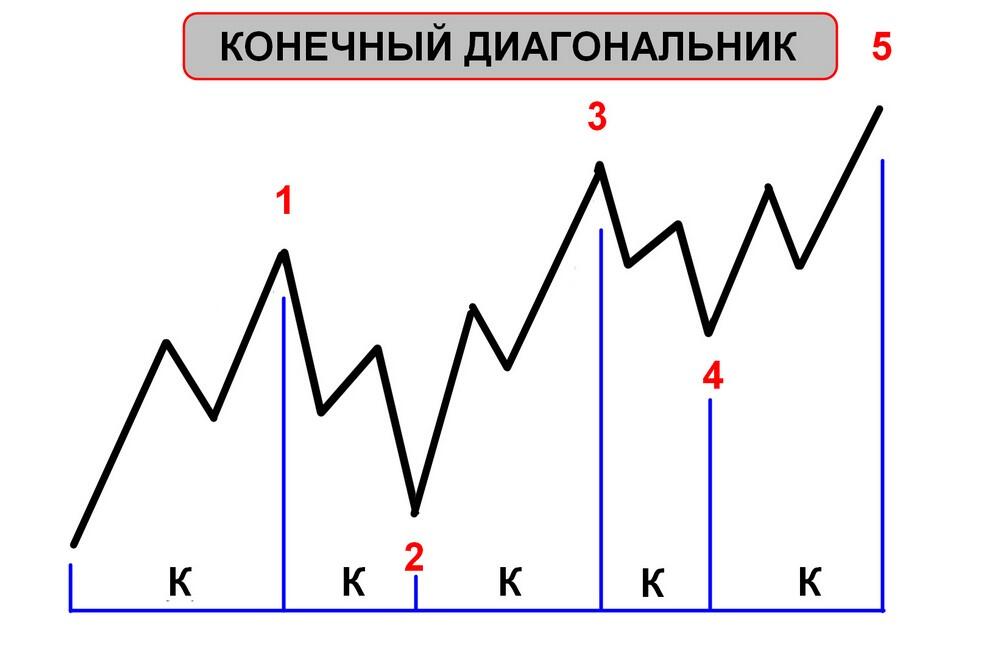

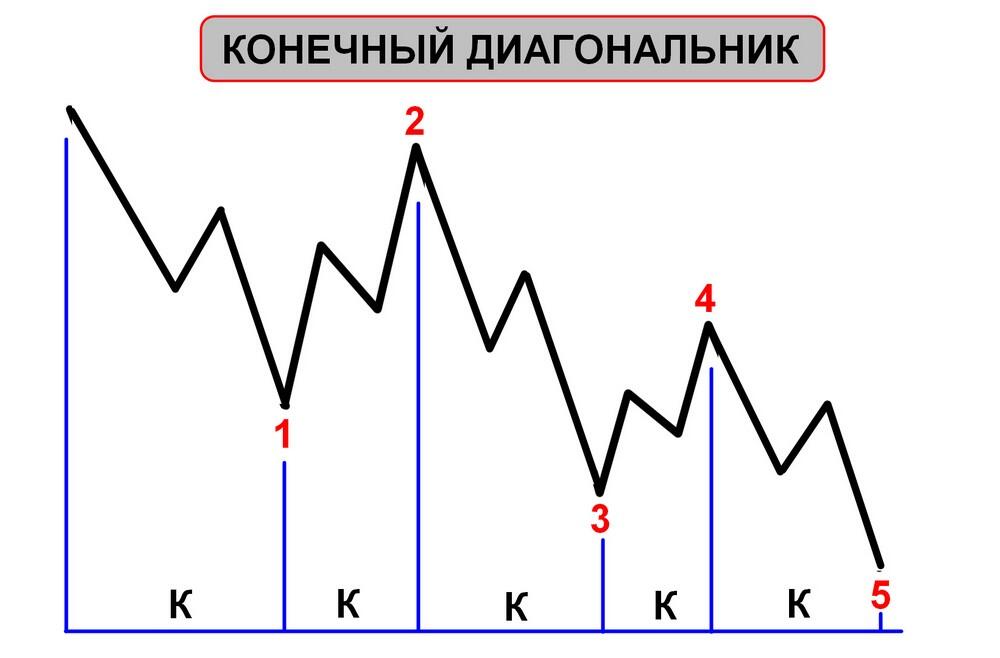

- Импульсный волной паттерн — первые 5 волн.

- Коррекционные волны — 3 последних волны.

При этом волны 1, 3 и 5 являются основными, они идут по тренду. А волны 2 и 4 — коррекционные.

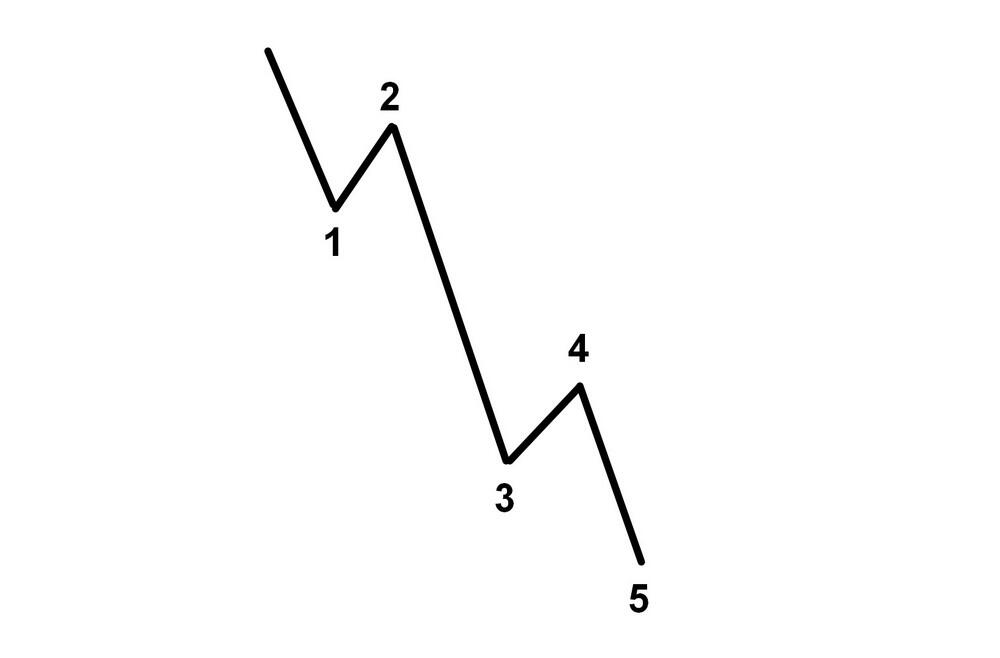

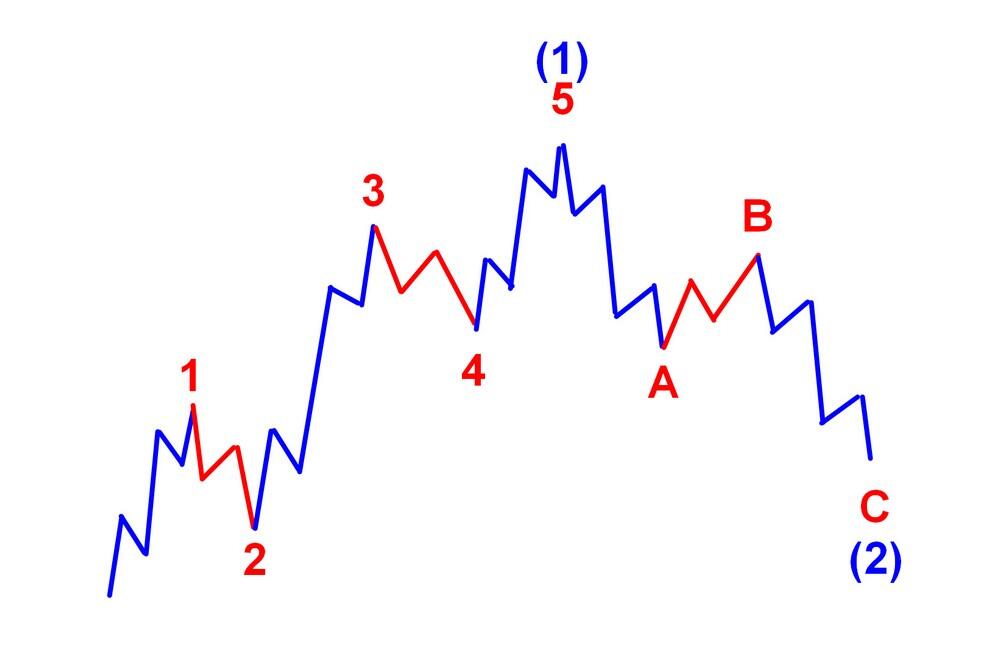

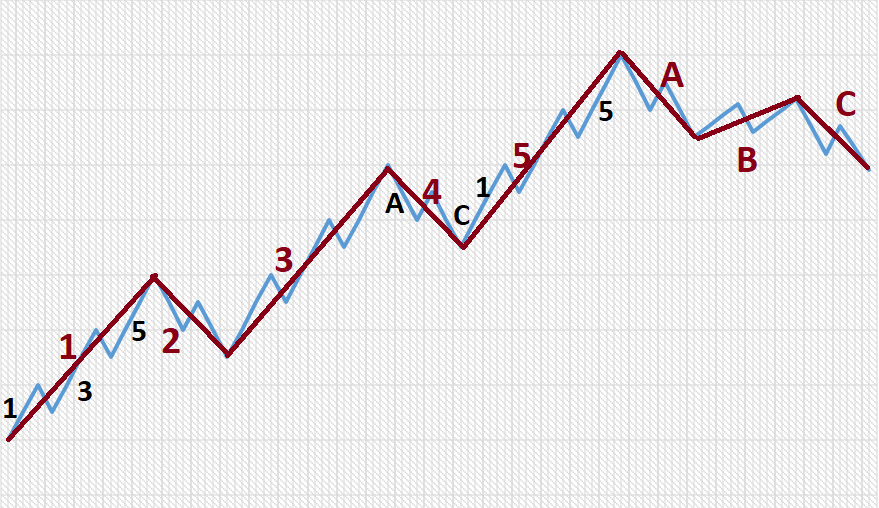

Вот так выглядит типичный импульсный паттерн из 5 волн:

Не очень понятно, давайте разукрасим:

Вот, так намного лучше видно каждую волну. Теперь краткое их описание. Сам Эллиотт видел в волнах, в первую очередь, эмоциональное и психологическое состояние трейдеров.

Волна 1

Первый импульс вверх. Как правило, это первый эмоциональный посыл людей, которые решили, что наступило время прикупить себе актив. Цена начинает расти.

Волна 2

Здесь народ решил, что волна 1 закончилась и выходят из сделки. Цена, в результате, уходит вниз, ибо покупатели все свалили праздновать. Однако, цена не обновляет нижние минимумы и разворачивается не доходя до них.

Волна 3

Обычно самая сильная и «долгоиграющая» волна. Здесь на цену обратила внимание основная толпа трейдеров. Ну вы понимаете: Вася сказал Пете, Петя — Коле и вот все несутся покупать, а волна бежит вверх.

Волна 4

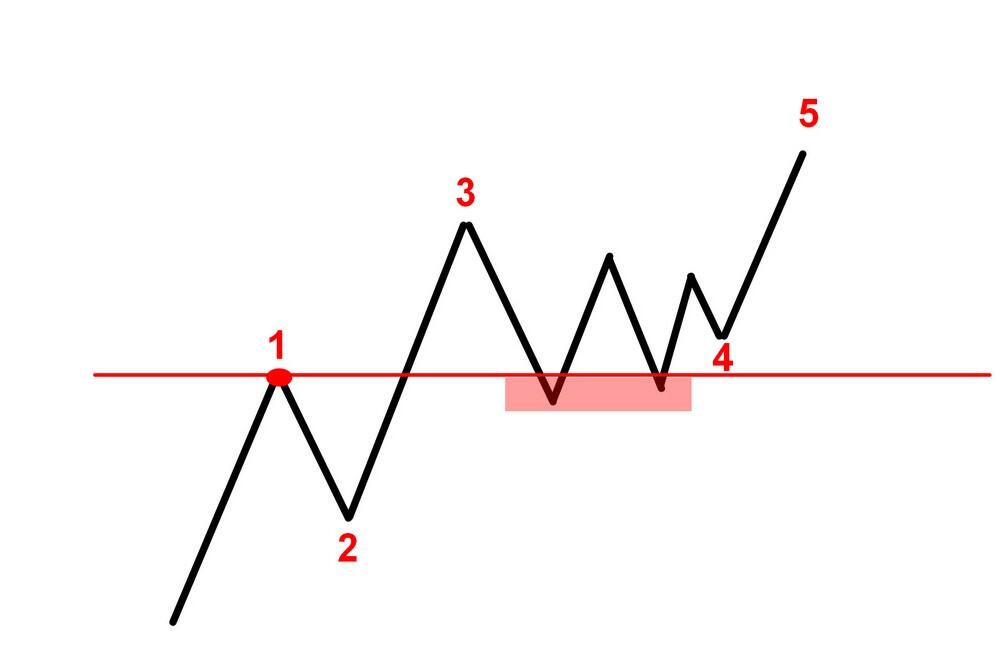

Снова выходят те, кто закупились ранее, однако, волна не особенно откатная, поскольку куча народу ждет дальнейшего роста.

Волна 5

А это уже пик тренда. Все умные уже вышли, а ценой управляют сугубо эмоции и вера в то, что тренд будет длиться вечно. На самом же деле, жить ему осталось совсем недолго.

Расширенные импульсные волны

Строго говоря, все три импульсные волны всегда «расширенные», поскольку одна такая волна всегда длиннее других, вне зависимости от угла их наклона. Эллиотт же утверждал, что расширенная волна всегда 5я. Однако, со временем таковой стали считать и 3ю. В общем, это спор бесполезный, главное, как все это использовать.

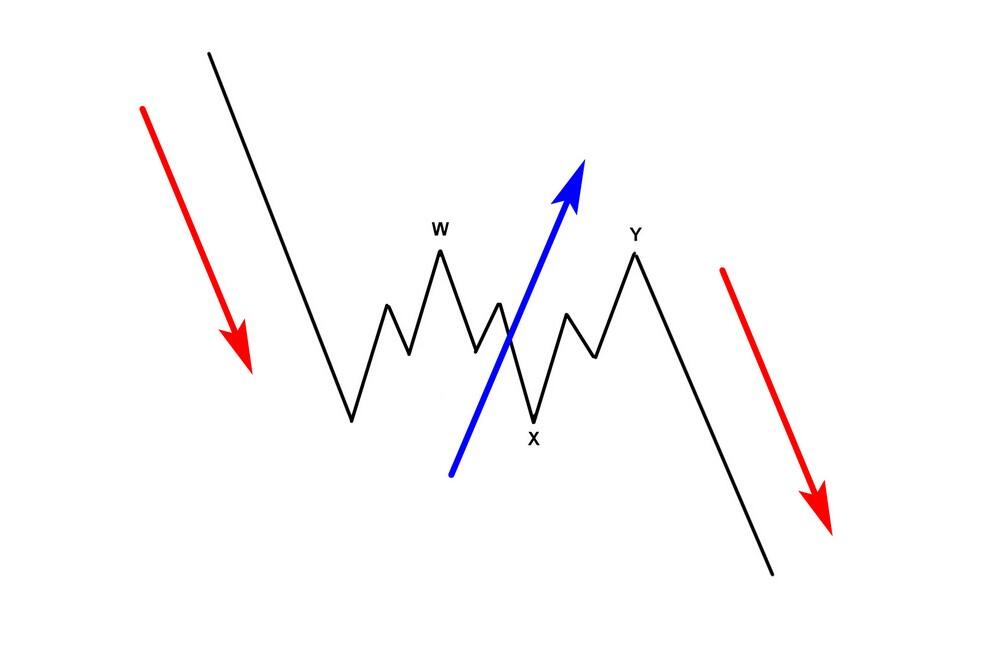

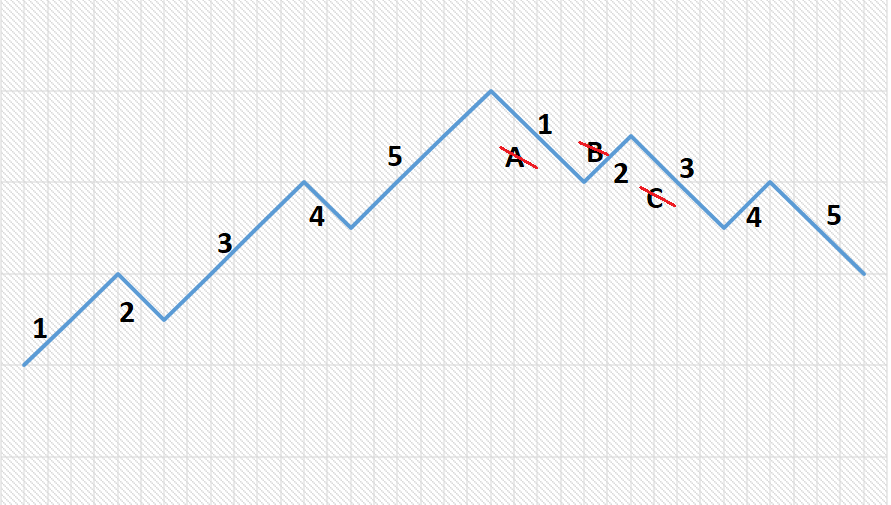

Коррекционные волны

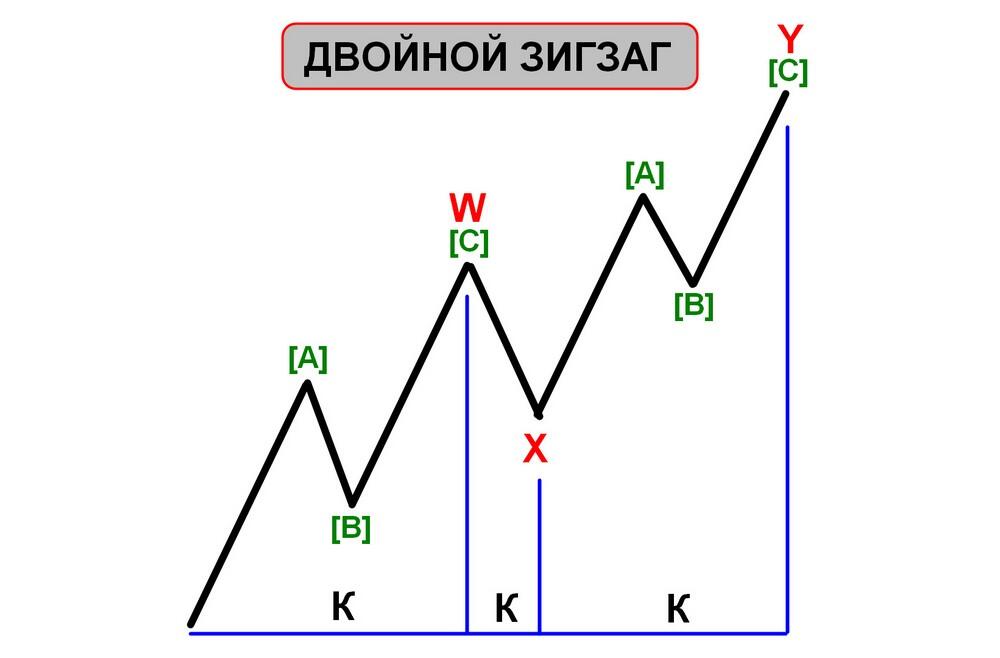

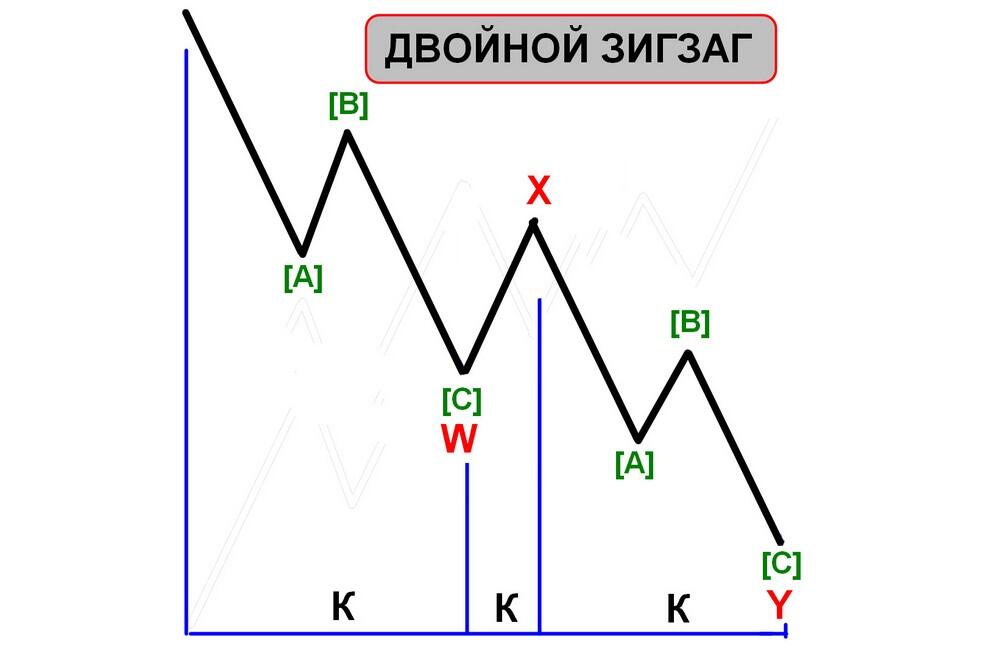

Дальше начинается самое интересное. После 5-волновой импульсной структуры идет 3-волновой откат. Чтобы не запутаться, для обозначения этих волн используются уже буковки — a, b, c и т. д.

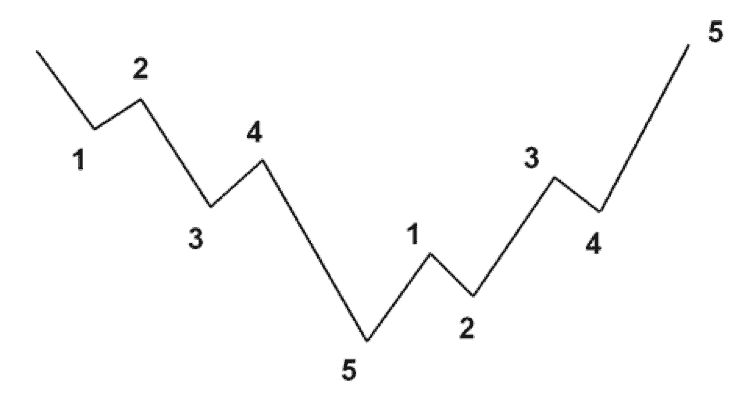

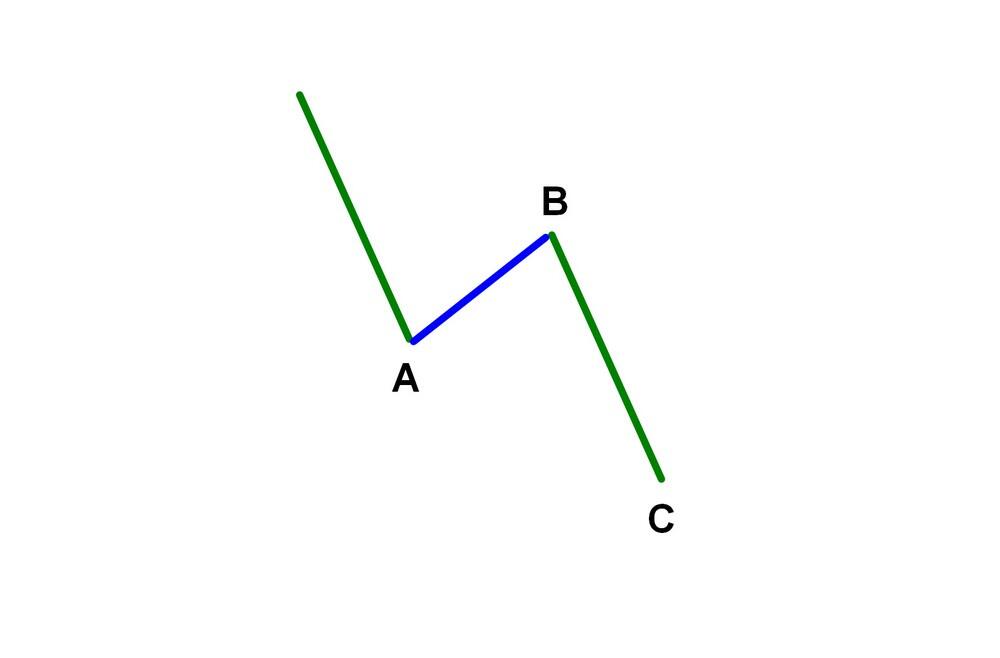

А вот и обратный пример, для нисходящего тренда:

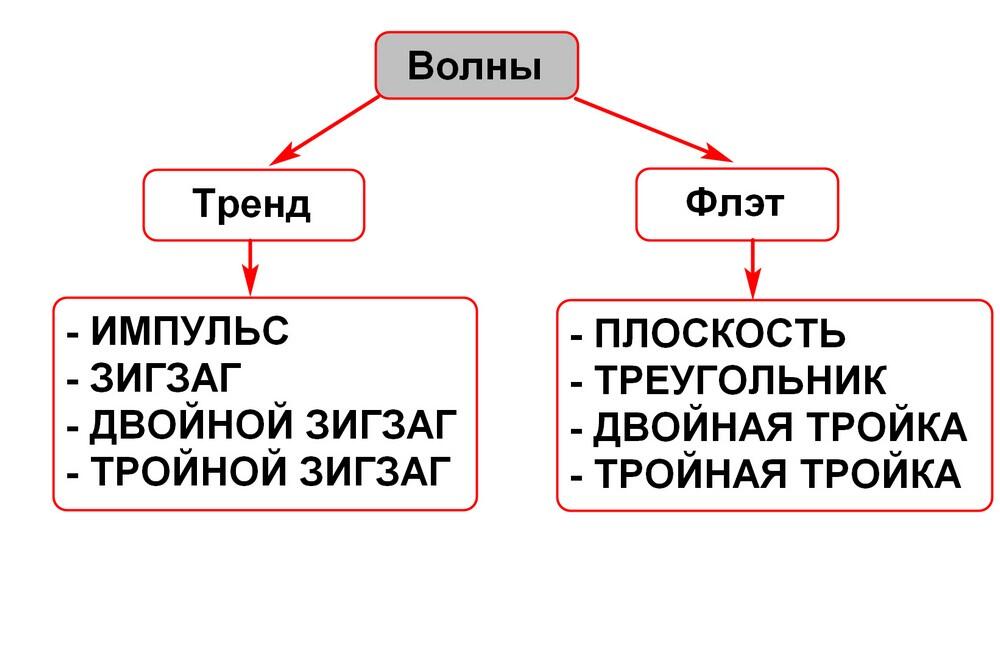

Разновидности коррекционных волн

Эллиотт описывал 21 коррекционный паттерн типа ABC. Пока вы не успели схватиться за голову, успокоим — их запоминать вообще не нужно, поскольку все они донельзя примитивны и состоят всего из трех моделей.

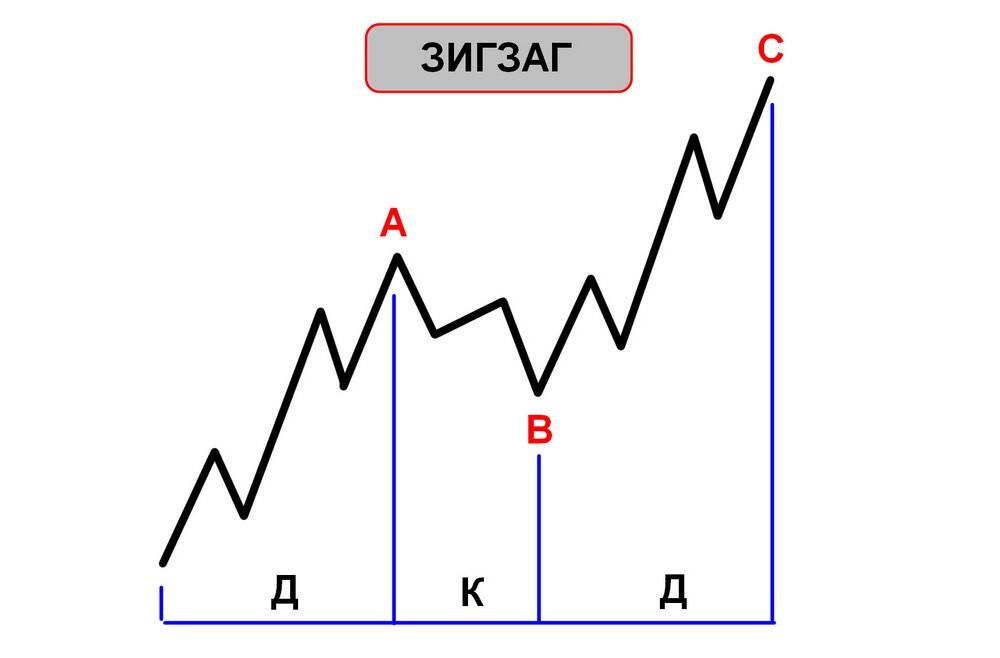

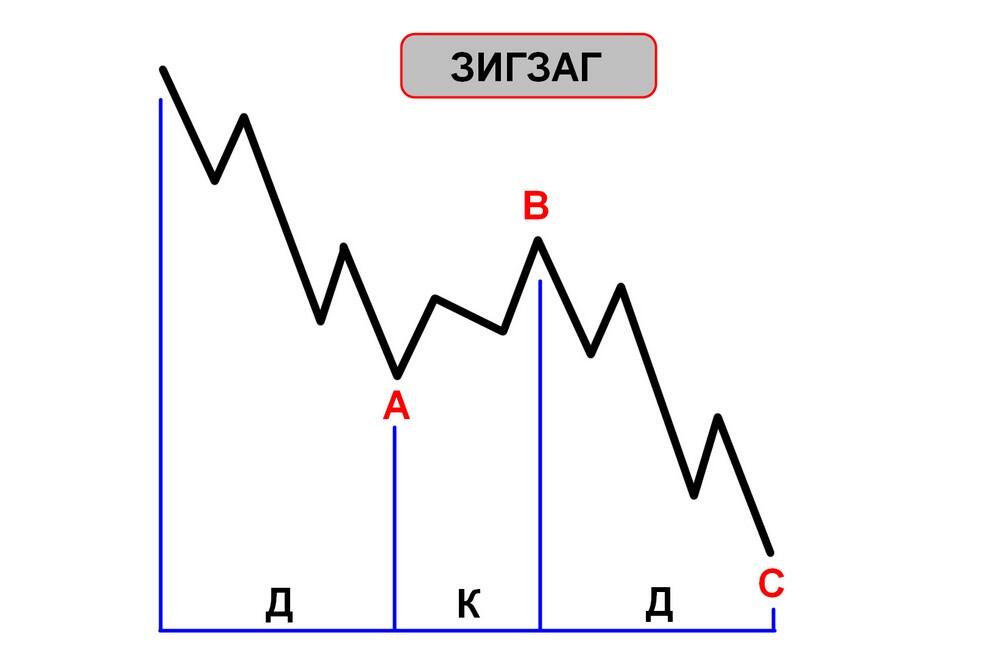

- Зиг Заг.

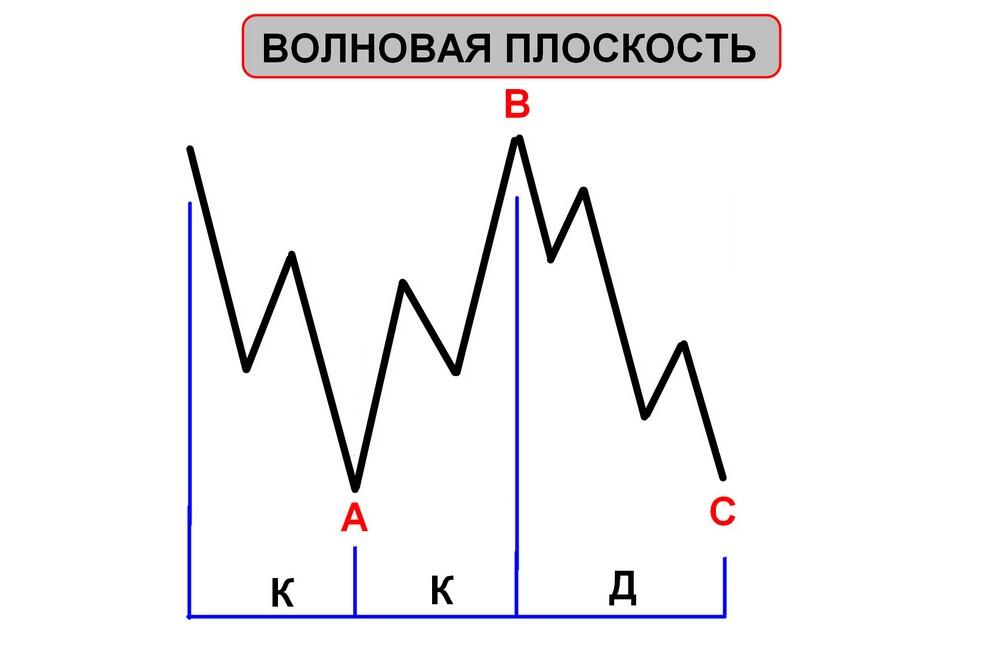

- Боковик.

- Треугольник.

Зиг Заг

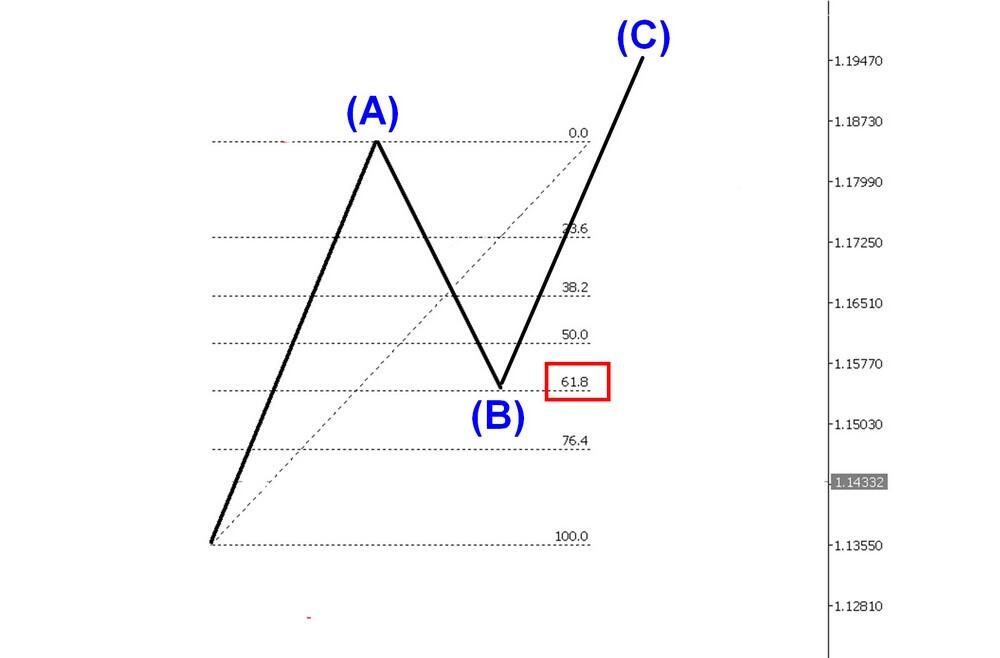

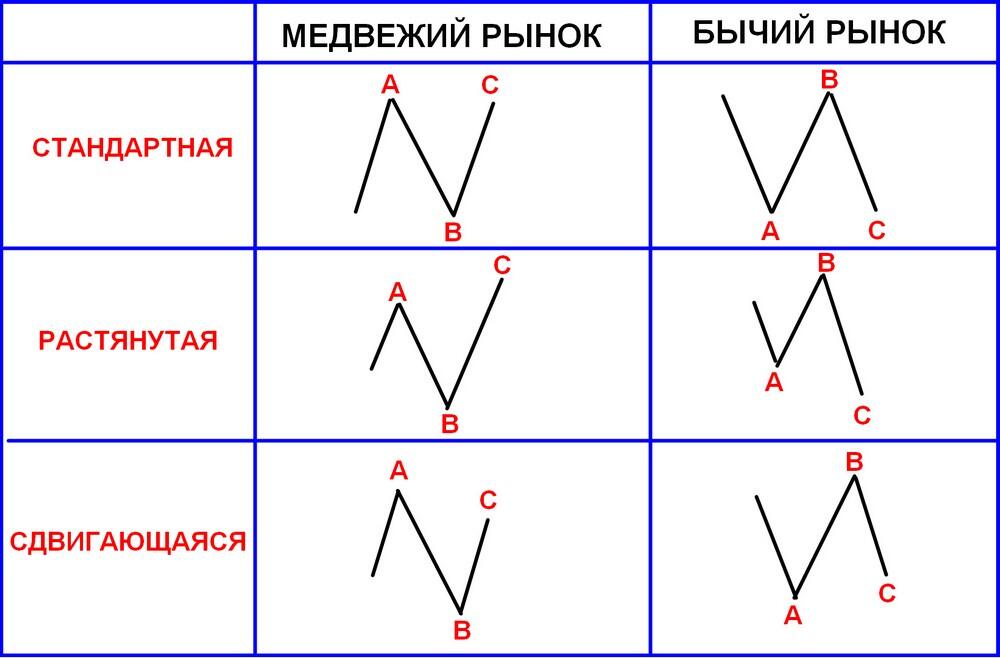

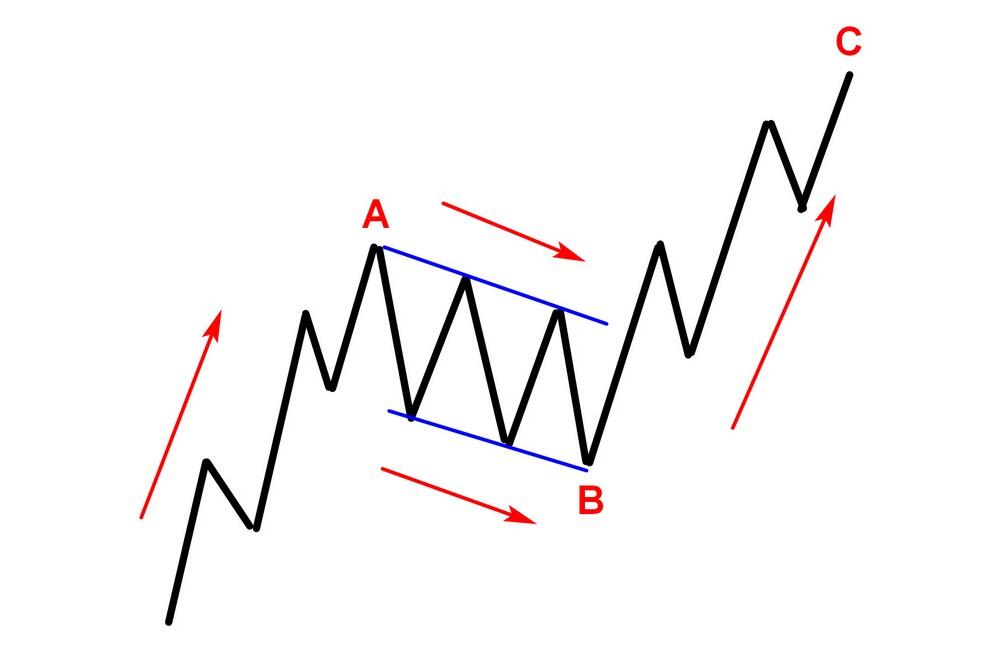

Как видите, это весьма наклонное падение цены против основного тренда. При этом волна b, как правило, короче всех. Такие волны в коррекции встречаются 2-3 раза. Как и все другие волны, каждую волну в зиг-заге можно разложить, в свою очередь, на 5-волновую структуру.

Боковик

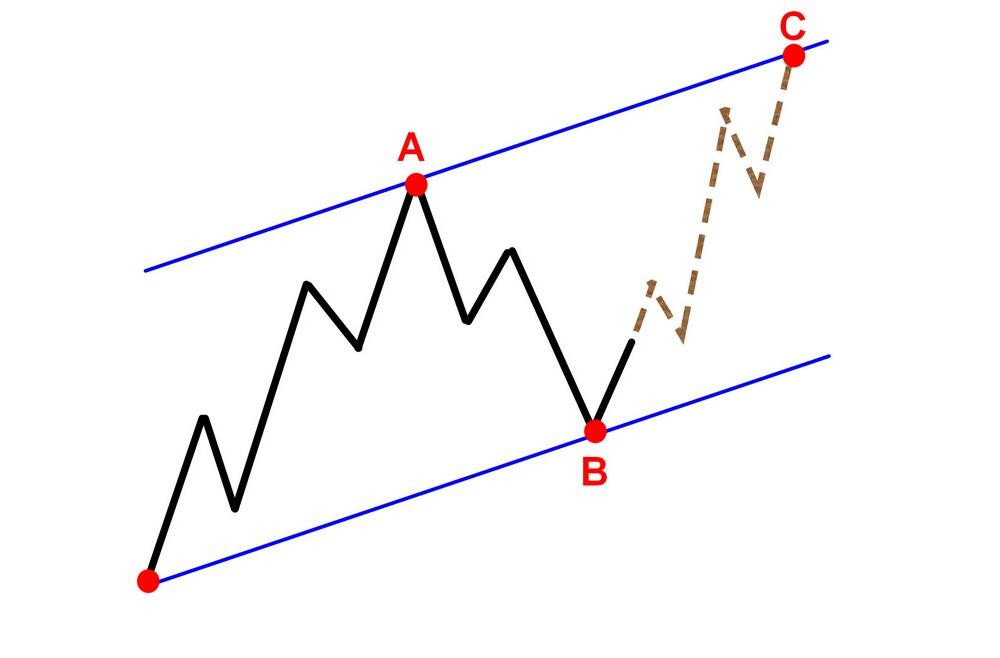

Это коррекционные волны, что идут в боковом канале. При этом длина волн, как правило, идентична, хотя волна B порой будет длиннее, нежели A.

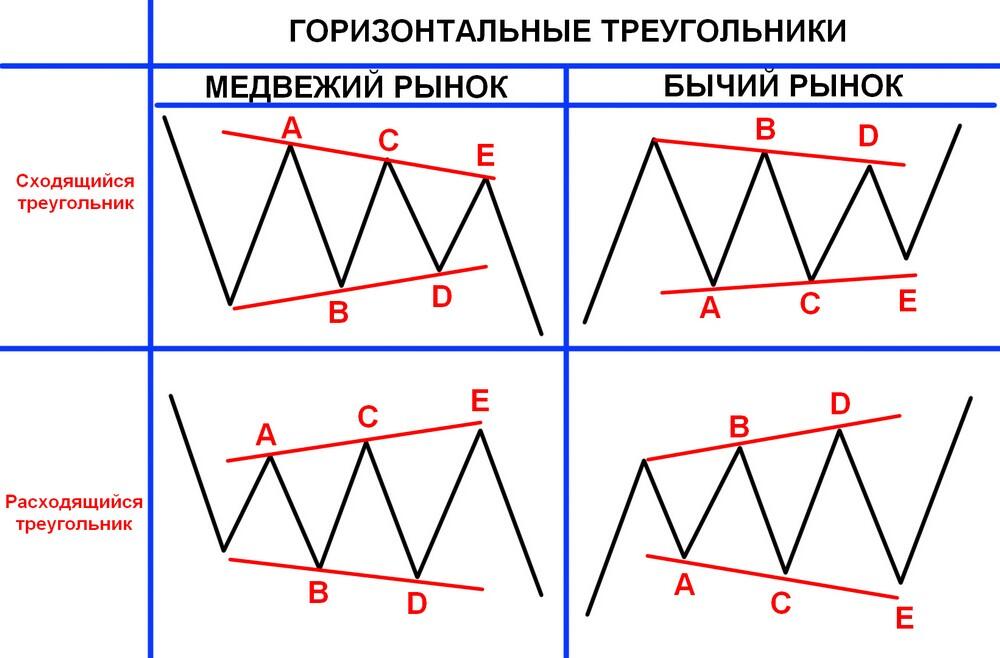

Треугольники

Прекрасно знакомая ситуация, ведь фигуры в техническом анализе мы уже изучили.

Треугольник — это коррекционный паттерн между линиями тренда, состоящий из 5 волн, что идут против тренда в наклонном боковом канале.

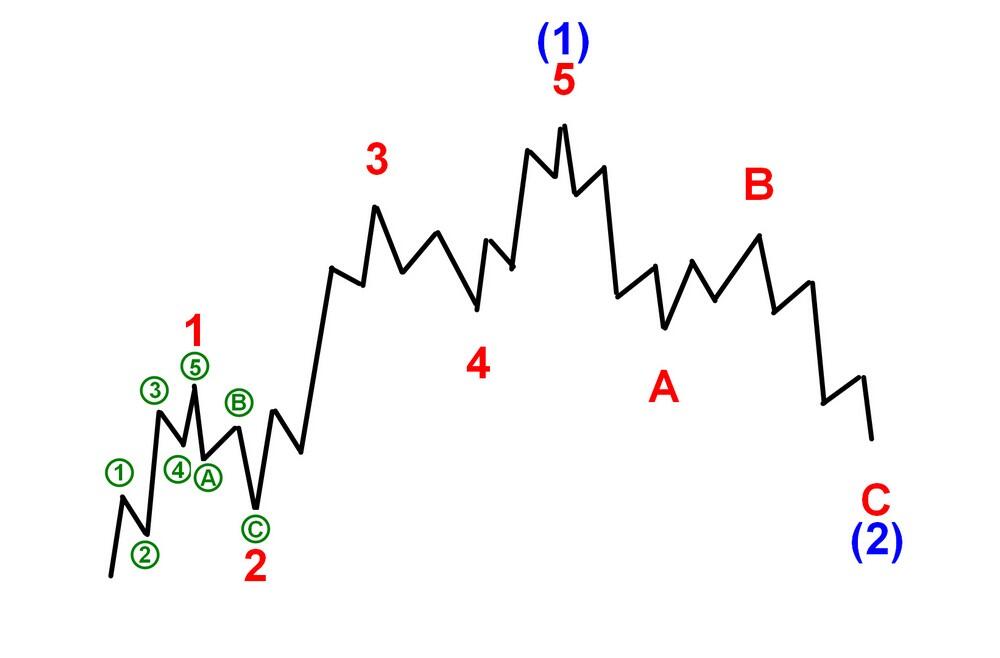

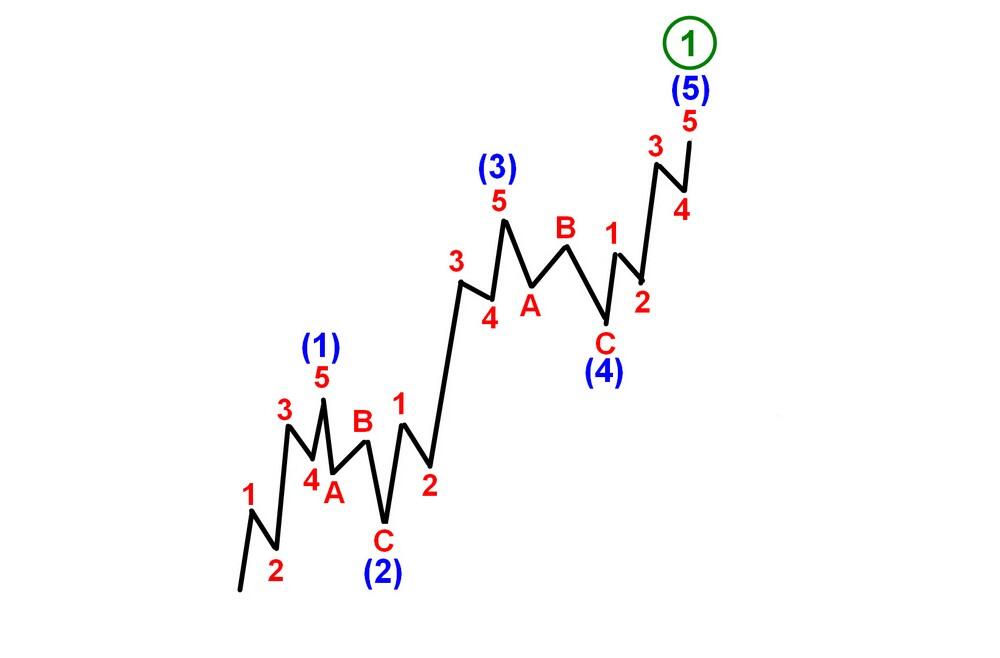

Фрактальная структуры

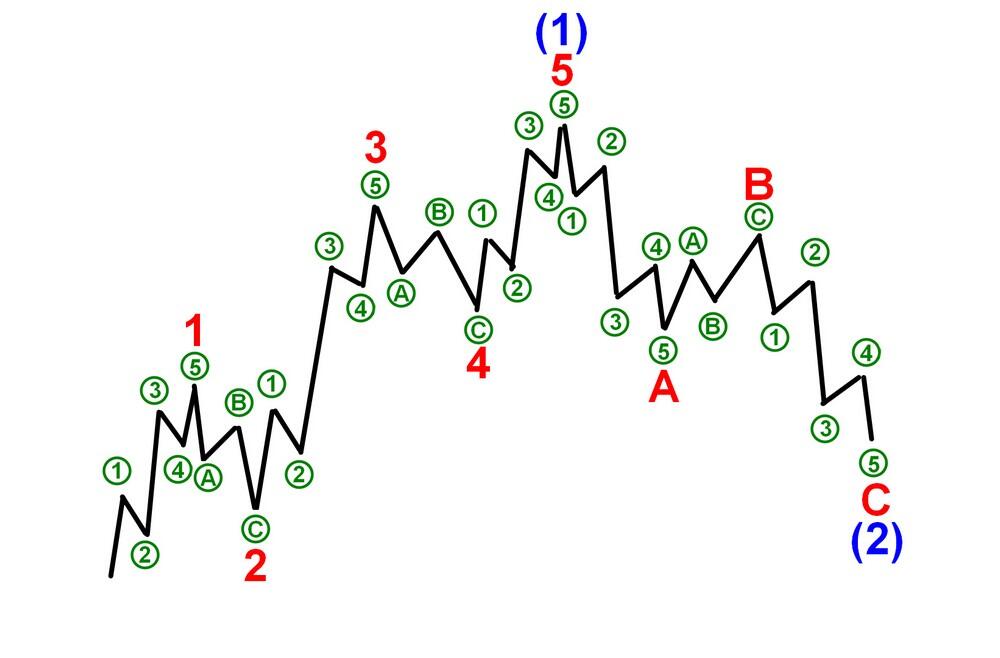

Все волны Эллиотта — это фракталы, внутри каждой волны скрываются другие волны. Да и вы и сами это знаете по уроку Мультифреймовый анализ. Стоит перейти на младшие таймфреймы, и любой тренд сразу разбивается на множество микротрендиков.

Как видим, волны 1, 3 и 5 состоят из маленьких 5-волновых структур, равно как волны 2 и 4 включают в себя 3-волновые коррекционные структуры.

Любая старшая волна включает в себя младшие, это основная суть теории. Как разобраться в этом нереальном количестве волн?

Просто разделить их по типам:

- главный цикл (вековой);

- суперцикл (40-70 лет);

- цикл (несколько лет);

- первичный уровень (несколько месяцев — лет);

- промежуточный уровень (несколько недель — месяцев);

- вторичный уровень (недели);

- минутный уровень (дни);

- маленький уровень (часы);

- сверхмаленький уровень (минуты).

Все эти волны вложены одна в другую. Главный цикл включает в себя суперциклы, те — циклы, те — первичные уровни, те — промежуточные уровни и так далее, вплоть до сверхмаленького уровня.

Маркировка волн Эллиотта

Чтобы не запутаться в этом количестве разнообразных волн, они отмечаются разными цифрами. Есть несколько вариантов этих маркировок, далее вариант Пректера, как один из наиболее популярных.

- Главный: [I] [II] [III] [IV] [V], против тренда [A] [B] [C].

- Суперцикл: (I) (II) (III) (IV) (V), против тренда (A) (B) (C).

- Цикл: I II III IV V, против тренда A B C.

- Первичный: I II III IV V, против тренда A B C.

- Промежуточный: [1] [2] [3] [4] [5], против тренда [a] [b] [c].

- Вторичный: (1) (2) (3) (4) (5), против тренда (a) (b).

- Минутный: 1 2 3 4 5, против тренда a b c.

- Маленький: 1 2 3 4 5, против тренда abc.

Вот так все это безобразие выглядит, если основные волны нанести на график.

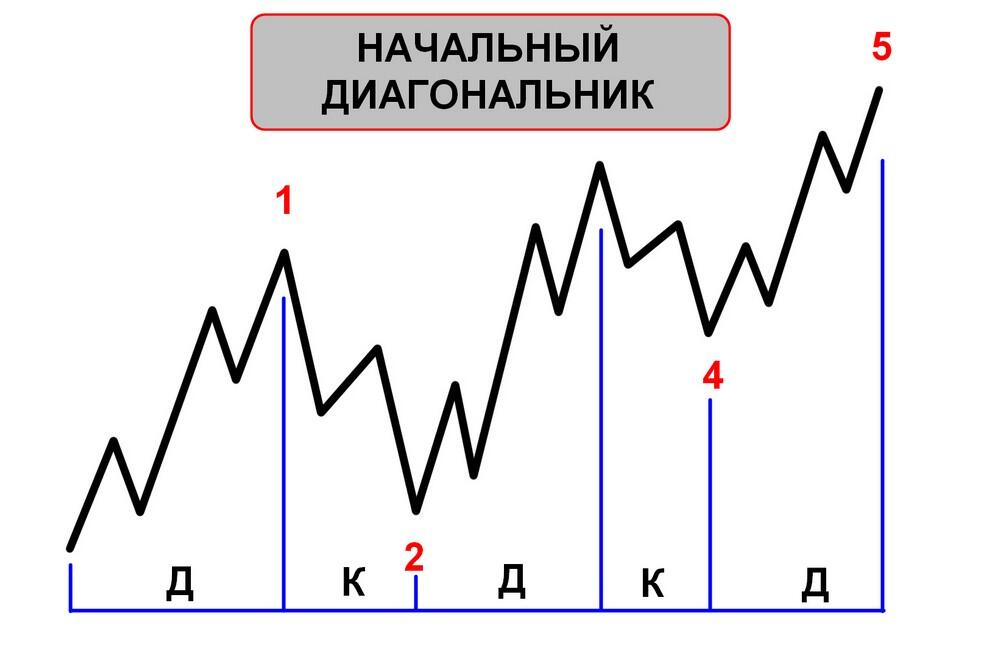

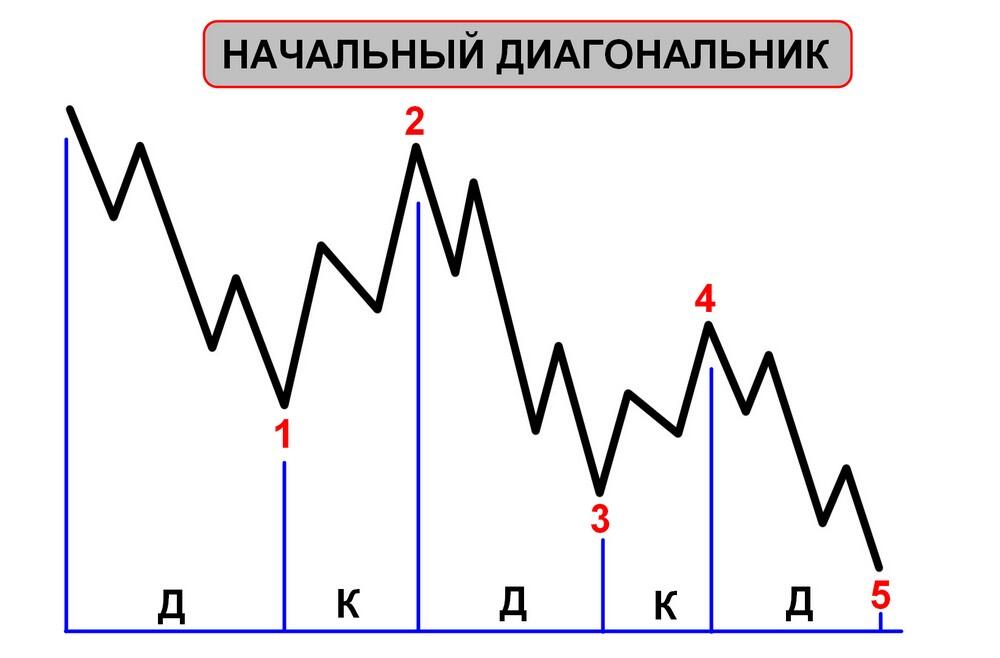

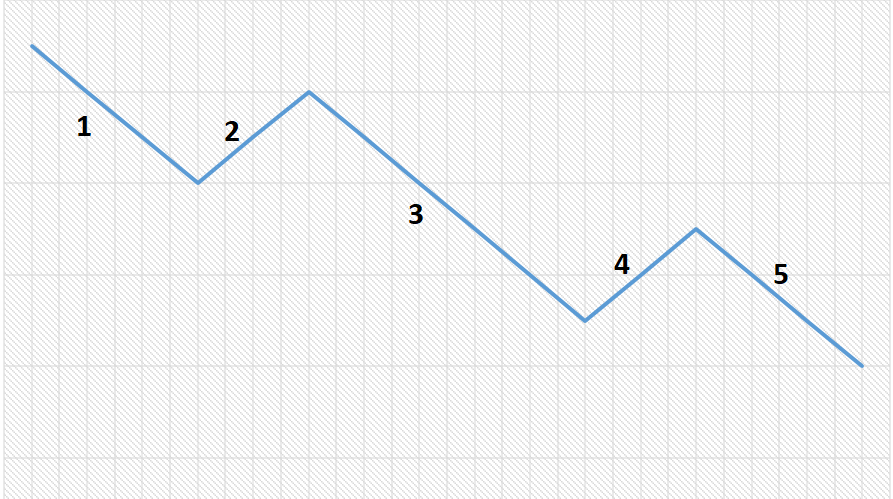

Для тренда вверх:

Для тренда вниз:

Сразу видна фрактальная структура и то, в каких волнах находится каждая волна. Любая импульсная большая волна разделяется на 5 маленьких волн, а коррекционная волна — на три маленьких коррекционных волны. Вечная матрешка.

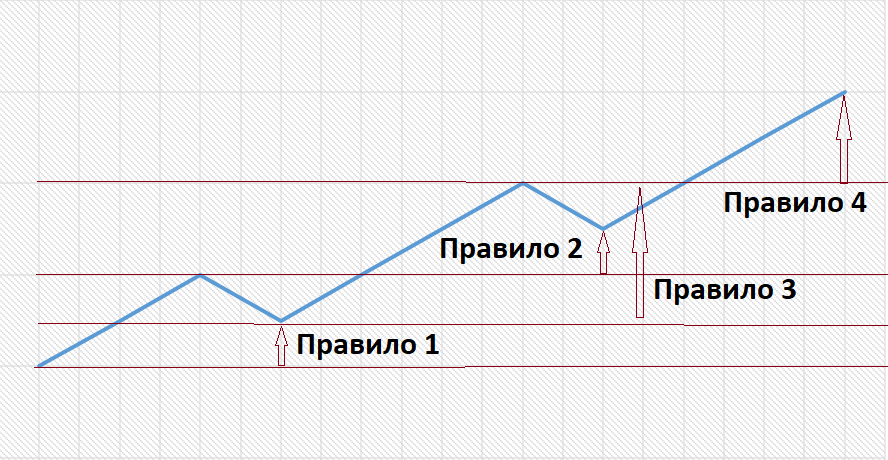

3 главных правила волн Эллиотта

Хотя все это непосвященному человеку кажется дикой кашей, есть лишь три правила, которые должны соблюдаться. Они относятся только к 5-волновой структуре. Коррекции же можно интерпретировать куда более вольно.

Вот эти правила:

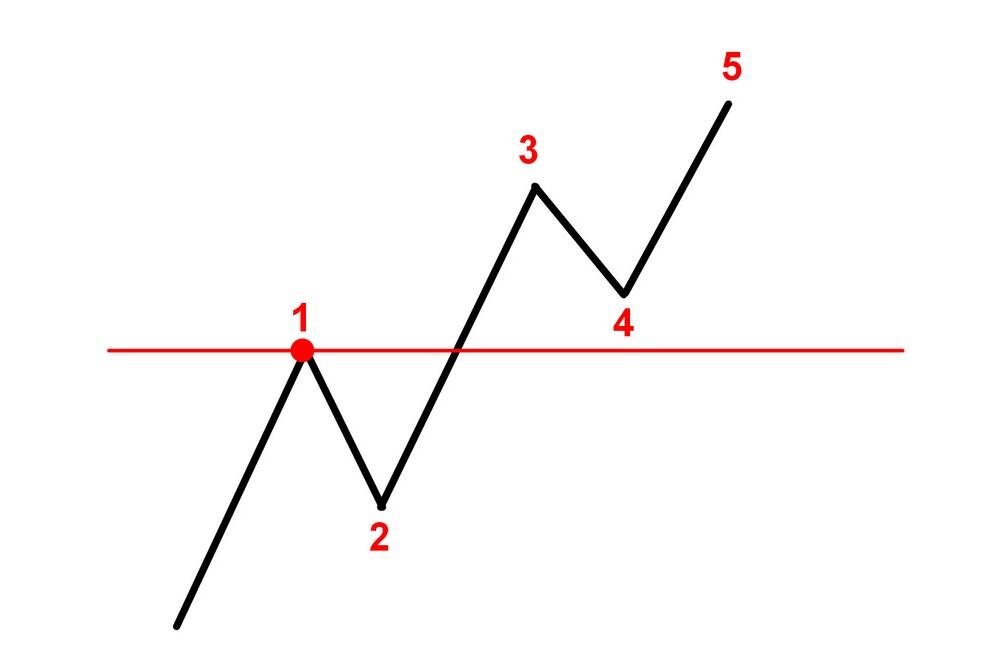

- Волна 2 не может откатится дальше, чем 100% волны 1.

- Волна 3 не может быть самой короткой из трех импульсных волн.

- Волна 4 не может перекрывать волну 1.

Если волна 2 ушла ниже, чем волна 1 в восходящем тренде, значит волны нужно считать заново. А вот волна 3 может быть самой длинной из всех, главное — чтобы не была самой короткой.

3 практических совета

Волны Эллиотта — тема крайне сложная и комплексная. Взаимодействие волн из разных циклов изучают месяцами и годами (нет, я не шучу). Вот как может выглядеть практическое применение таких волн.

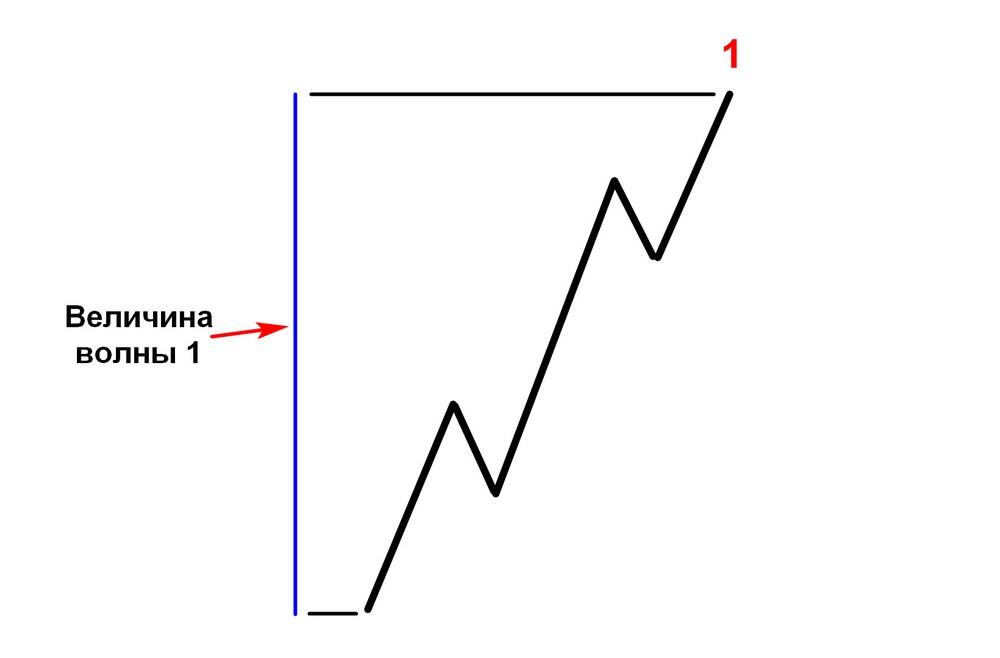

- Когда волна 3 — самая длинная, то волна 5 будет примерно равна волне 1.

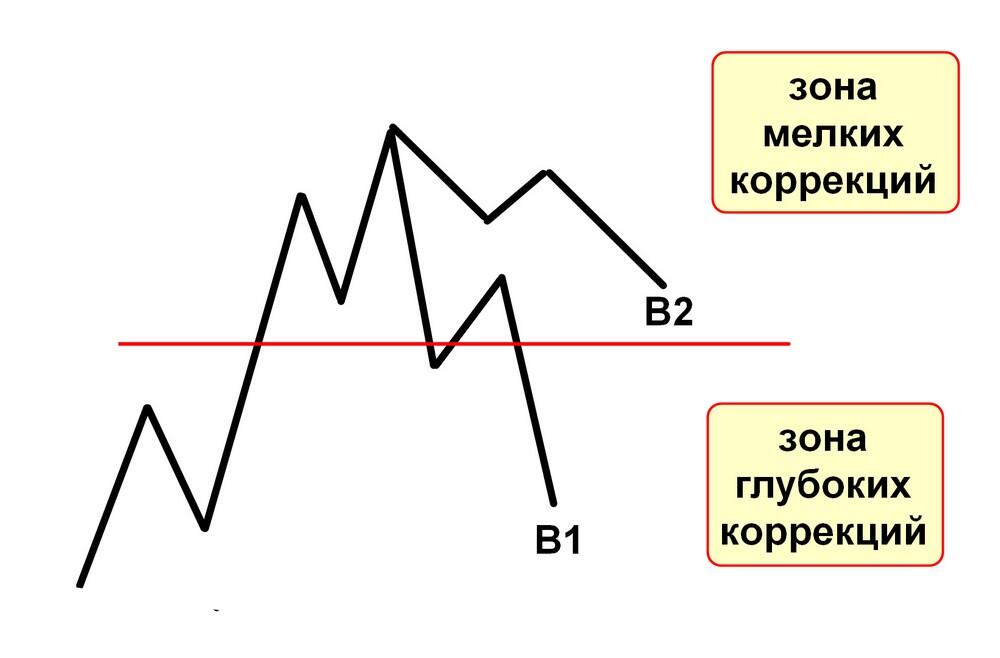

- Волны 2 и 4 являются зеркальными. Если волна 2 идет под большим наклоном, волна 4 имеет менее выраженный наклон и наоборот.

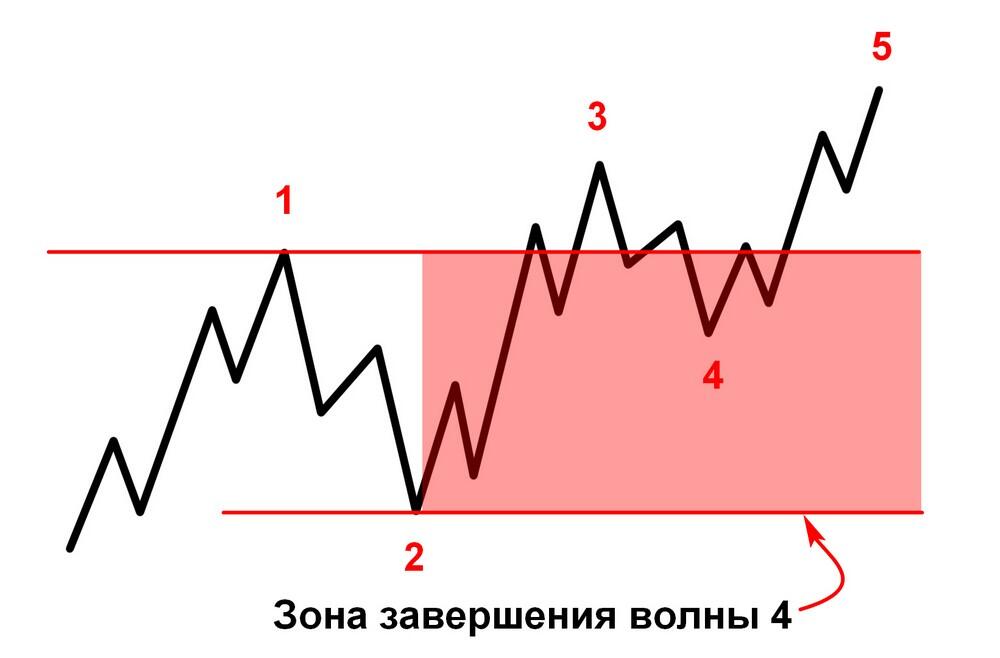

- После импульсного 5-волнового движения, коррекция (abc) обычно заканчивается там, где закончилась волна 4.

Дальше, чтобы не запутаться, внимательно смотрите на рисунок выше.

Первый практический совет помогает выявить завершение волны 5. Хотя она может быть дольше, нежели волна 3, а она, в свою очередь, может быть длиннее волны 1. Как правило, волна 5 рисуется сразу по завершению волны 4. В сильном нисходящем тренде длина волны 1 (измеряется в процентах) рисуется от нижнего значения волны 4. Аналогично и для 5-волнового нисходящего тренда, где волна один используется для дорисовки волны 4, что позволяет определить волну 5.

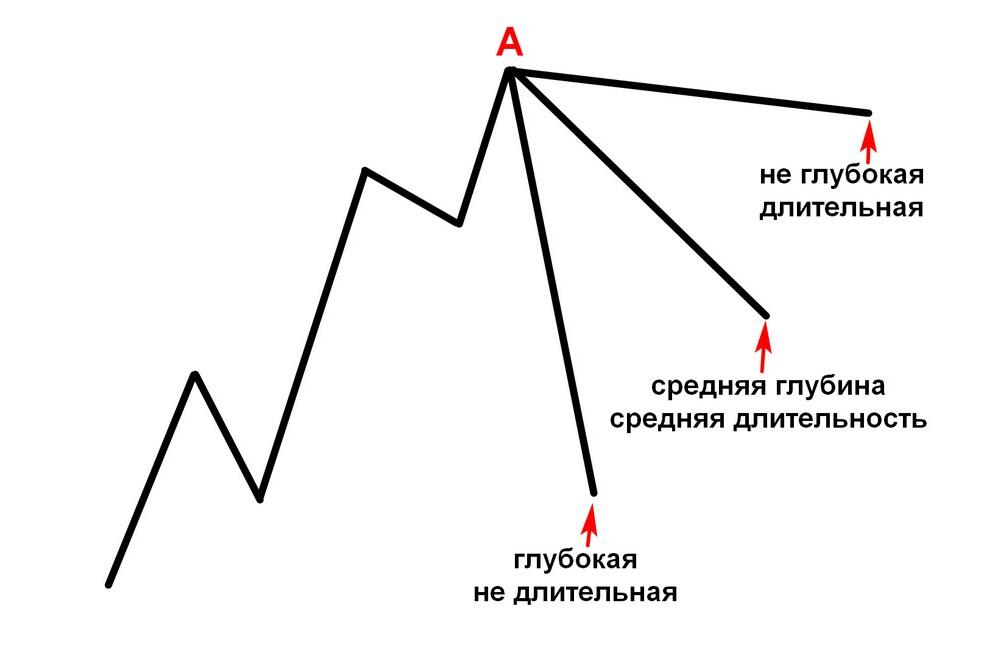

Второй совет помогает определить коррекцию волны 4. После того, как волна 2 резко снизилась, коррекционная волна 4 ожидается плавной. Если же волна 2 сама плавная, значит волна 4, напротив, может быть резкой. Они зеркальные, помните? Как правило, волна 2 всегда идет под достаточно острым углом, демонстрируя откат на значительное расстояние от волны 1. При этом волна 4 плавно идет после длинной волны 3 и формирует основу для восстановление тренда в волне 5.

Наконец, третий совет помогает обнаружить конец коррекции волны II после волны I. Волны I и II относятся к старшему циклу, а волны 1-2-3-4-5 являются вложенными в эту одну большую волну I. Они все вложенные, ибо фрактальные, не забывайте. Когда идет коррекция волны II, чтобы обнаружить ее завершение, необходимо следить за завершением волны 4. В большом восходящем тренде, волна II может бить около нижнего уровня малой волны 4. И все наоборот для нисходящего тренда.

Волны Эллиота на живом графике

На живом графике и в его полной версии есть все необходимые графические инструменты для того, чтобы нарисовать эти волны.

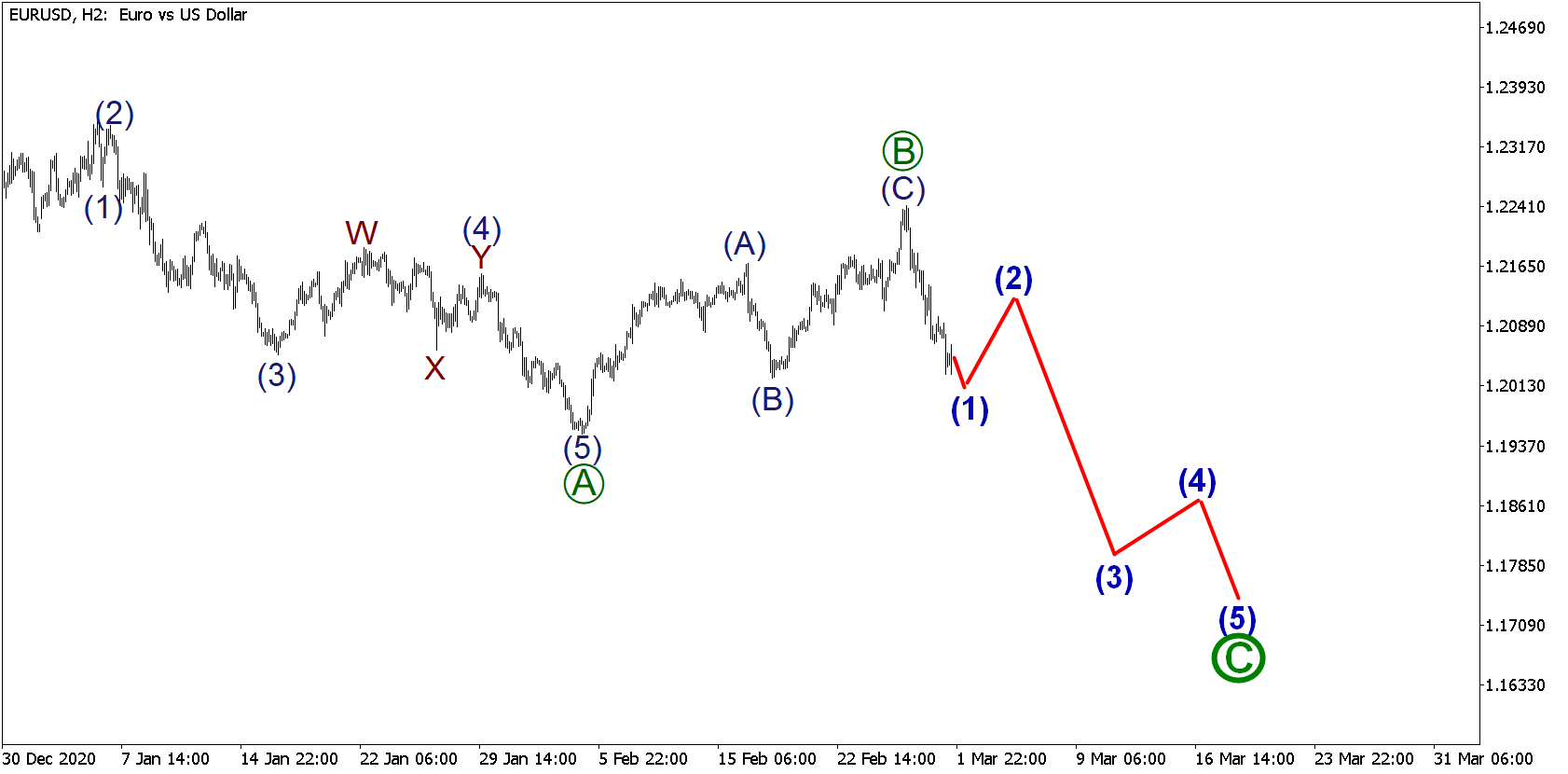

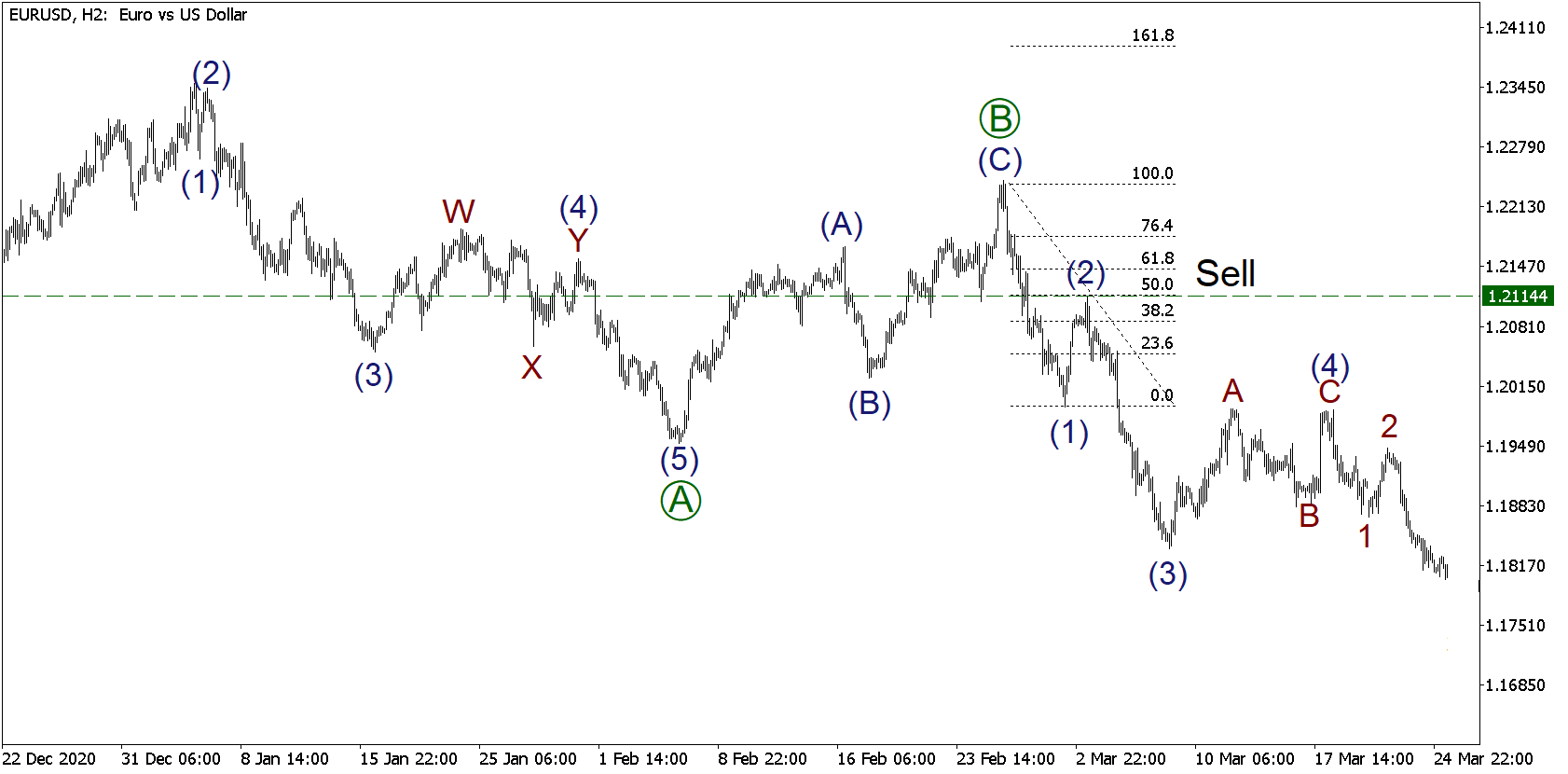

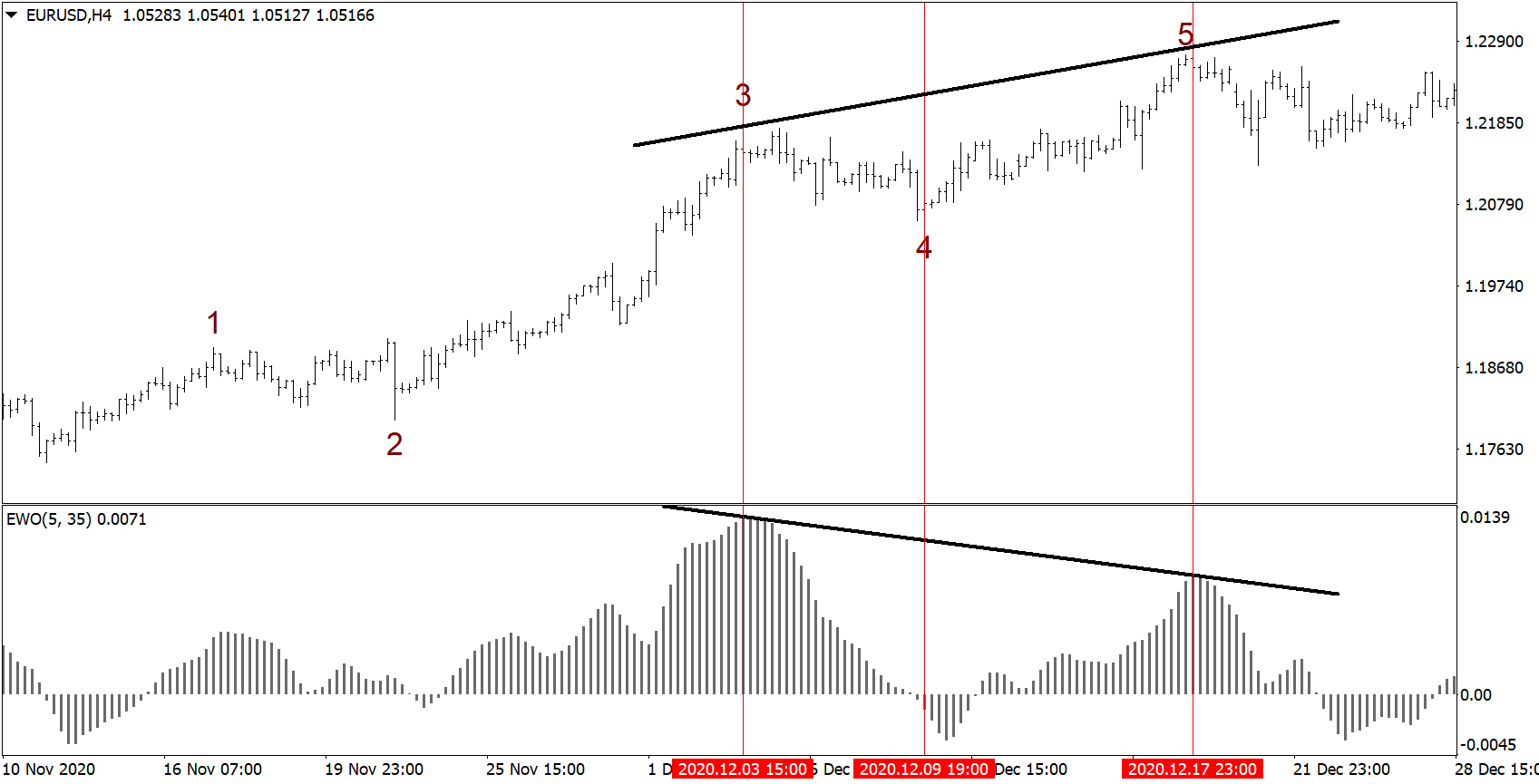

Море волнуется раз

Окей, теория, большое спасибо, что все рассказали, давайте ближе к телу. Рассмотрим 2 сценария, в которых волны Эллиотта нам бы пригодились. В первом сценарии мы видим дно рынка и движение вверх. Это движение мы отмечаем, как волну 1, откат – как волну 2.

Чтобы найти зону для входа, вспоминаем столь важные правила, о которых мы уже говорили:

- волна 2 никогда не должна быть ниже волны 1;

- волны 2 и 4 часто отскакивают от уровней ретрейсмента Фибоначчи.

Ладно, мистер Эллиотт, зря вы мне что ли мозги морочили. Давайте объединим вас с уровнями Фибоначчи. О, уровень 0.500 цене явно весьма интересен, судя по свечам.

Правило номер 2 гласит, что волна 2 не может быть ниже, чем волна 1. В форексе мы используем это правило для установки стопа, а в бинарных принимаем во внимание.

Если же волна 2 укатит ниже волны 1, счет придется начинать заново. Смотрим, что было дальше.

Замечательно, самые базовые правила Эллиотта плюс Фибоначчи позволили нам поймать превосходное восходящее движение.

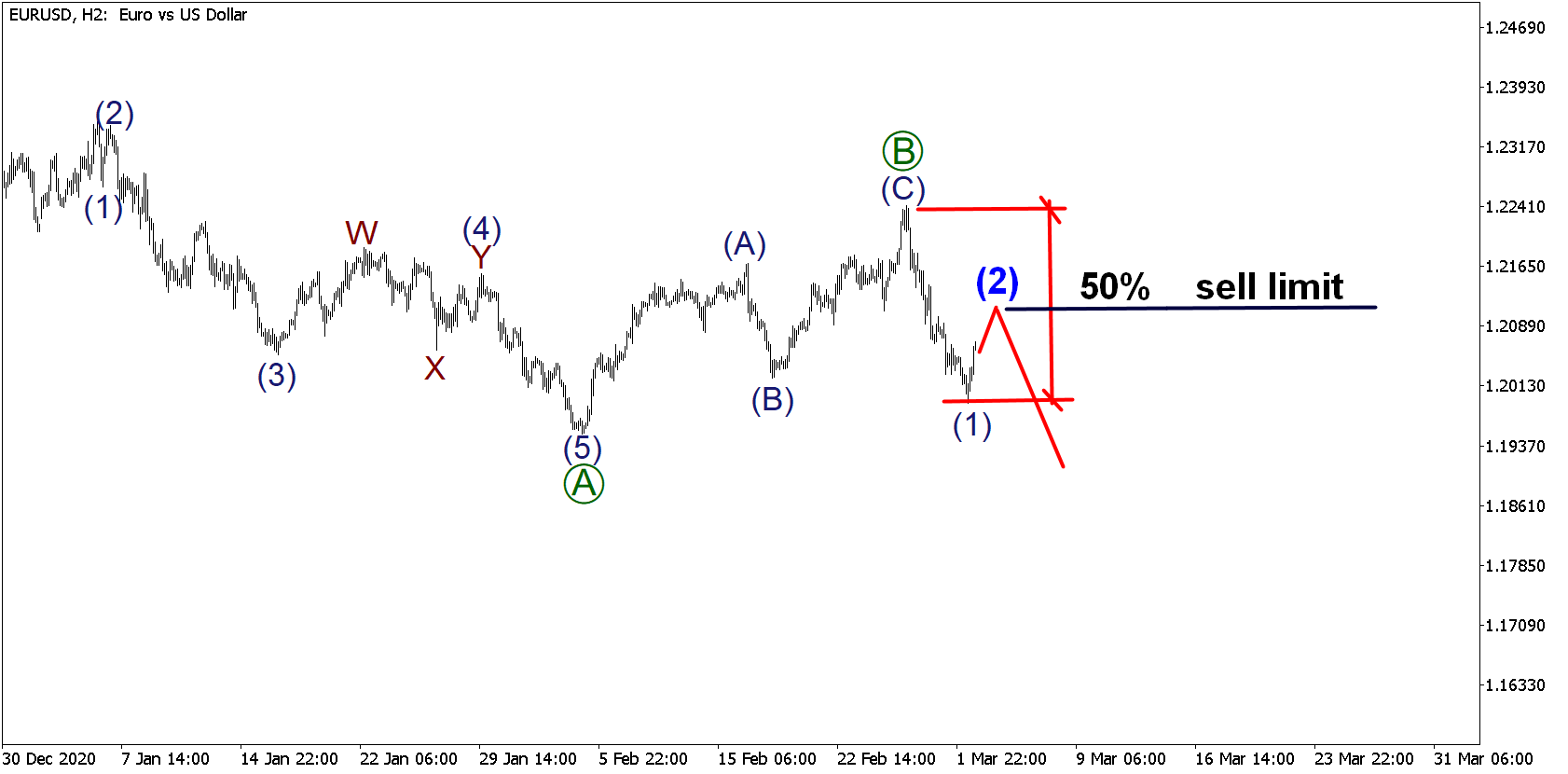

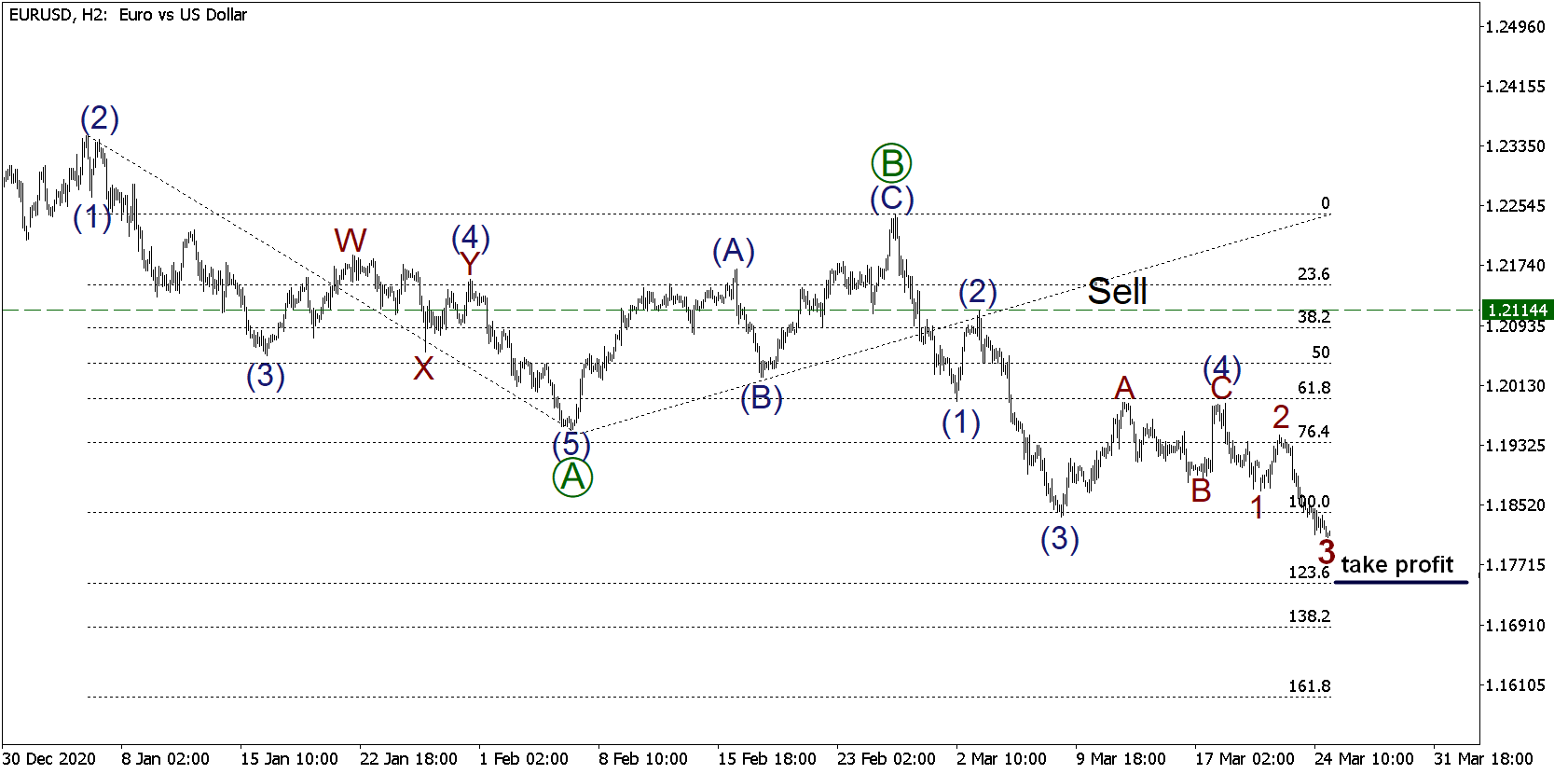

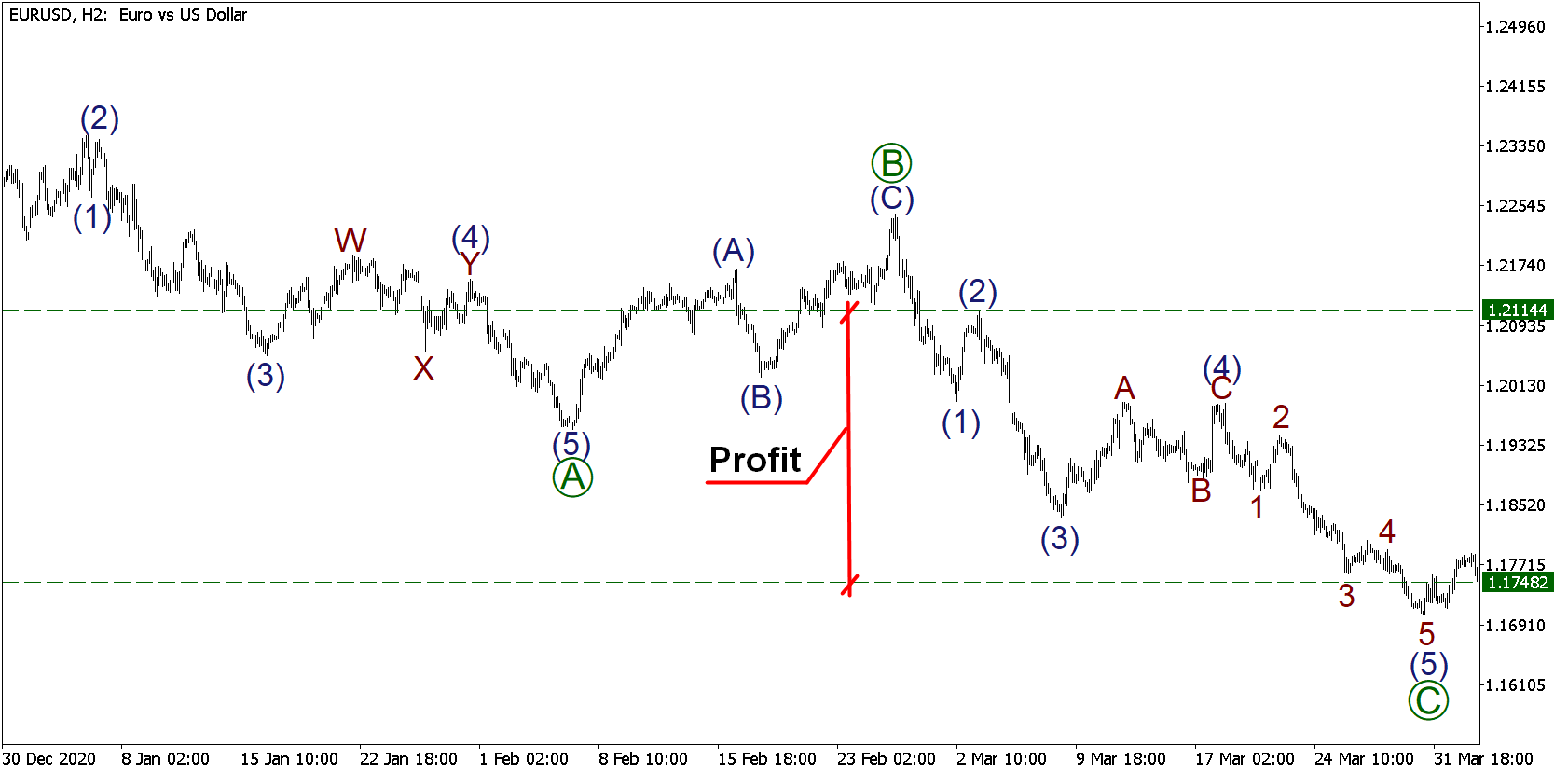

Море волнуется два

Теперь мы воспользуемся коррекционными волнами, чтобы получить чутка денежек.

Мы считаем волны вниз по тренду и приходим к выводу, что коррекционные волны ABC идут в четком боковом движении, тот самый коррекционный боковик. Следовательно, по завершению волны C можно ожидать новую импульсную волну.

Смотрим, что было дальше. Ну, на этот раз это хеппи-энд нашей волновой истории:

Эти сложные волны Эллиотта

Да, я знаю, это сложно. Сразу хочу сказать — волны Эллиота считаются “взрослой” и непростой темой. Те, кто его освоили, порой дают действительно поразительные прогнозы.

Но, признаться, я не видел практически никого, кто бы использовал такие волны для бинарных опционов. Для форекса — изредка, для рынка акций и фьючерсов— будьте любезны. В бинарных же опционах у большинства банально не хватает терпения и технических навыков, чтобы применять подобные сложные системы. Не говоря уже о том, что в бинарных любят короткие экспирации, а Эллиотт считается инструментом долгосрочного прогнозирования.

Но это не значит, что с ними не нужно ознакомиться. Напротив: если вас интересует волновая структура рынка, то именно с волн Эллиота нужно ее изучать. И лучший способ это сделать — читать книги Роберта Пректера, нацелившись на продолжительную учебу. Месяцы опыта — минимум, что здесь требуется. В одной статье даже близко нельзя передать всех нюансов.

Это целая школа, и если вас зацепил весь метод — скучать вы не будете. Если у вас после волн дикая каша в голове — это нормально, ничего страшного. В техническом анализе полно таких методов, для освоения которых требуются люди с особым складом ума.

Так что ознакомьтесь, пролистайте книгу и идите дальше, если волны показались вам сложными/скучными/не нужными. Если заинтересовало, то книгу Пректера в зубы, заодно можно и базовую работу Эллиота прочитать, благо что она крошечная, лишь несколько десятков страниц.

Волновая теория, безусловно, интересна как таковая. Ибо волнообразная структура цены – аксиома, и волны Эллиотта дают одну из самых популярных школ для ее освоения. Однако, сложный процесс обучения многих оттолкнет, естественно. Когда вы найдете “свою” систему, сложной она вам казаться не будет. Если волны вас заинтересовали – поздравляем, вы хорошей компании. Читайте elliottwave.com, русскоязычные форумы единомышленников и да пребудет с вами Большая Волна.

- Назад: Гармоничные паттерны

- Вперед: Свинги Ганна

Тренды состоят из повторяющихся волновых циклов. К такому выводу пришел Ральф Эллиот, создавший свою волновую теорию. Что такое волны Эллиота и как применять их в трейдинге — в обзоре «РБК Инвестиций»

Этот материал носит ознакомительный характер и не является рекомендацией применять волновую теорию и следовать описанным торговым сигналам.

В тексте вы узнаете:

- Что такое волны Эллиота

- Как они работают

- Какие бывают индикаторы

- Преимущества и недостатки метода

Что такое волны Эллиота

Волны Эллиота — это разновидность графического метода технического анализа, основанная на выявлении повторяющихся волновых циклов движения биржевых цен.

Основоположник волновой теории для фондового рынка Ральф Эллиот исходил из того, что практически все явления природы имеют циклический и волновой (колебательный) характер. При этом в поведении фондового рынка проявляются не действия отдельных людей, а именно коллективные действия всех участников, которые описываются правилами поведения толпы. В результате Эллиот выделил классическую схему формирования волнового цикла из отдельных направленных движений котировок.

Согласно правилам технического анализа, цены на рынке движутся не хаотично, но имеют основные тенденции в направлении движения — тренды. Главная мысль в волновой теории Эллиота заключается в том, что и ценовой тренд состоит из характерных волновых циклов. В любом тренде можно наблюдать чередующиеся участки усиления и ослабления направленного движения — волны. Причем каждый волновой цикл имеет достаточно четкую структуру.

Волна в теории Эллиота — это отдельное направленное движение рынка. При этом Эллиот выделил два вида волн:

- Движущие, или импульсные (motive waves).

- Коррекционные, или корректирующие (corrective waves).

Импульсная (движущая) волна — это отдельное направленное движение рынка, которое определяет направление тренда.

Коррекционная (корректирующая) волна — это отдельное направленное движение рынка, противоположное направлению тренда.

По Эллиоту, пять волн, три импульсные и две корректирующие, составляют импульсную фазу волнового цикла. Фаза может называться также фигурой, паттерном и опять-таки волной, что вносит некоторую путаницу в понимании. Направление импульсной фазы (фигуры) совпадает с направлением тренда. В составе импульсной фигуры нечетные волны — первая, третья и пятая — являются импульсными, а четные волны — вторая и четвертая — корректирующими.

Пример нисходящего импульса из пяти волн

(Фото: «РБК Инвестиции»)

Формирование импульсной фигуры означает подтверждение тренда. Таким образом, с применением волн Эллиота наличие нового тренда можно определить лишь с достаточным запозданием, когда тренд уже пройдет три волны по направлению тренда и две корректирующие волны.

Эллиот объяснял механизм возникновения пяти волн приблизительно так:

- первая волна (импульсная). На рынке происходит событие или заметную роль начинает играть фактор, значение которому придает еще незначительная доля участников. Но их действий достаточно, чтобы создать первое направленное движение;

- вторая волна (корректирующая). Влияние участников, вызвавших первую волну, временно ослабевает, и наблюдается временный откат в цене;

- третья волна (импульсная). Значение события или роль фактора становится определяющим для большинства участников рынка. Цены показывают значительное движение, становящееся центральным моментом тренда;

- четвертая волна (корректирующая). На рынке временно преобладают участники, скептически относящиеся к продолжению влияния значимого фактора, появляется значительное число участников, стремящихся зафиксировать прибыль;

- пятая волна (импульсная). Влияние скептиков снижается, и опять преобладают настроения сторонников тренда.

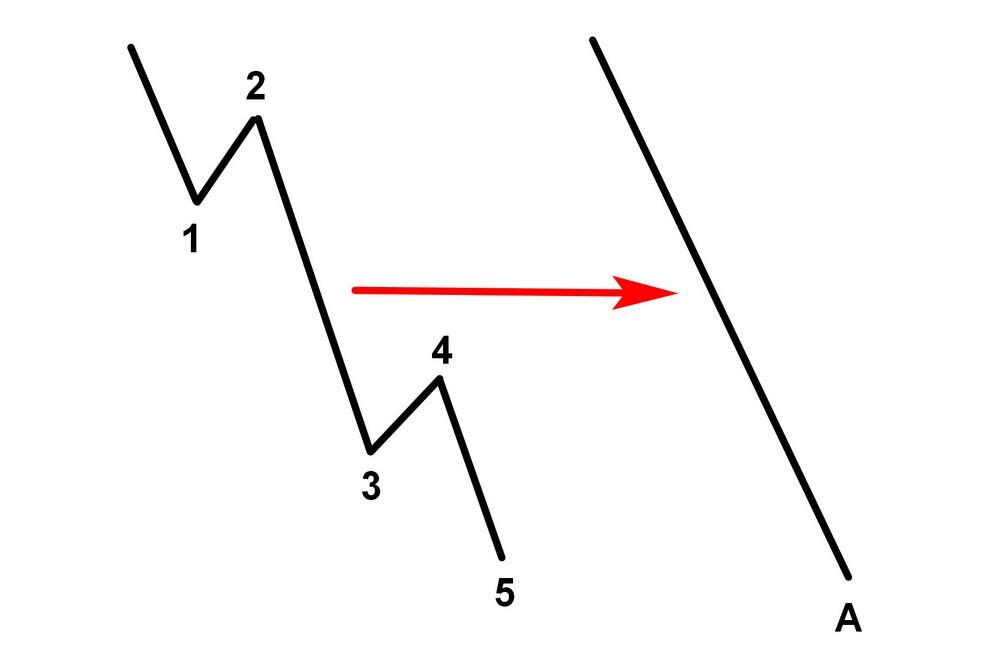

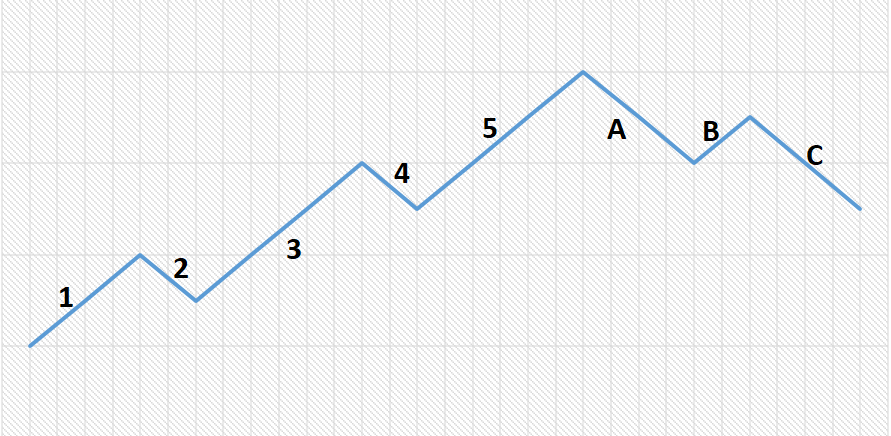

После пятой волны импульсная фаза сменяется либо противоположным трендом, либо корректирующей фазой. Корректирующая фаза состоит из трех волн. Они, как правило, обозначаются буквенно — A, B, C. При этом волны A и C считаются импульсными, а волна B — корректирующей, поскольку их направление соотносится с направлением корректирующей фазы.

Вместе импульсная и корректирующая фазы образуют волновой цикл тренда. Импульсная фаза может также называться импульсной волной, а корректирующая фаза — корректирующей волной. В таком случае те восемь волн, из которых они состоят, называются субволнами: пять субволн образуют импульсную волну, а три субволны — корректирующую волну.

Пример полного цикла волн Эллиота

(Фото: «РБК Инвестиции»)

При этом импульсная и корректирующая фазы волнового цикла могут быть, например, соответственно, первой и второй либо третьей и четвертой волнами более масштабной импульсной волны и волнового цикла.

То есть волны Эллиота, по сути, имеют фрактальный характер — могут, как матрешки, входить внутрь более масштабных волн и, наоборот, состоять из менее крупных волн. И так практически до бесконечности в любую сторону масштабирования.

Пример импульсных и корректирующих фаз волн Эллиота высшего порядка

(Фото: «РБК Инвестиции»)

Применять волновую теорию Эллиота при торговле можно двумя основными способами:

- Консервативный способ.

- Индикаторный способ.

Консервативный способ предполагает определение волновых фигур на графике. Точное определение волновых фигур позволит показать точки покупки и продажи биржевого актива. Определить волновые фигуры (фазы) можно с помощью нескольких базовых правил.

Индикаторный способ предполагает использование специально рассчитанных индикаторов. Индикаторы строятся с использованием тех же базовых правил и на основе ценовых значений. Применение индикаторов снижает субъективность в восприятии ценовых графических фигур и избавляет от ошибок человеческого фактора.

Как это работает

Импульсная фаза. Правила формирования

Основой любого тренда является именно импульсная фаза тренда. Эллиот вывел несколько правил формирования импульсного волнового паттерна (фигуры, фазы).

- Вторая (корректирующая) волна не должна возвращаться за начало первой волны. Например, при восходящем тренде вторая волна не должна опуститься ниже уровня начала первой волны. То есть если обратная волна оказалась длиннее первоначальной, то это значит, что первая волна не была импульсной волной тренда.

- Четвертая волна (корректирующая) не должна вернуться за точку окончания первой волны. Например, при восходящем тренде четвертая волна не опустится ниже уровня окончания первой волны. Если это произошло, то это значит, что первая, вторая и третья волны таковыми не являются, а могут быть лишь частями первой, просто более крупной волны.

- Третья волна не должна быть самой короткой. Иначе велика вероятность, что не выполнится второе правило.

- Пятая волна должна заходить дальше окончания третьей волны. Например, при растущем тренде окончание пятой волны должно быть выше окончания третьей волны. Иначе пятиволновая импульсная фаза становится трехволновой корректирующей. При этом четвертая и пятая волны могут стать, соответственно, первой и второй волнами противоположной импульсной фазы, что может указывать на смену тренда.

Правила формирования импульсной фазы волн Эллиота

(Фото: «РБК Инвестиции»)

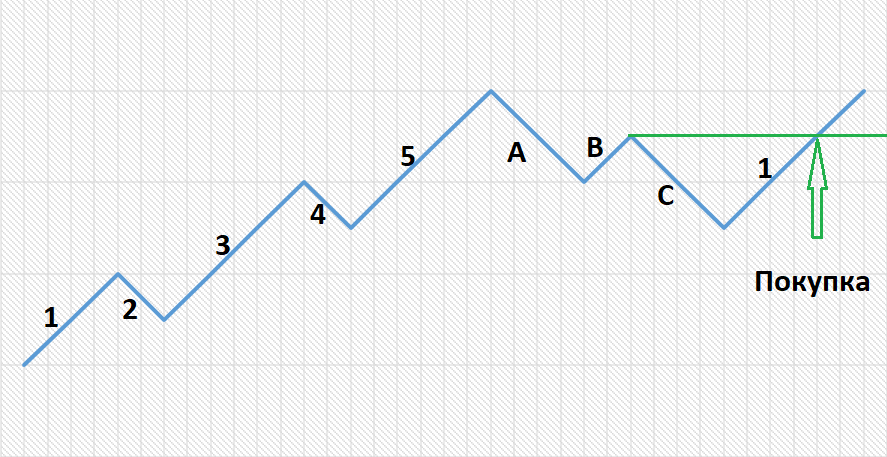

Корректирующая фаза

В отличие от импульсной фазы, Эллиот не вывел для корректирующей фазы аналогичного набора правил. Но для корректирующей фигуры чаще всего характерно два момента:

- Волна B не возвращается за начало волны А.

- Корректирующая фаза состоит из трех волн.

Если, например, после пятой волны восходящего тренда мы наблюдаем волну, которая должна стать волной A корректирующей фазы, но затем волна B поднимается выше пятой импульсной волны тренда, то это значит, что у нас просто продолжается пятая волна и нет никаких волн A и B корректирующей фазы.

Если в корректирующей фазе наметились четвертая и, главное, пятая волны, которые удовлетворяют правилам формирования импульсной фазы, то это означает уже не

коррекцию

, а просто смену тренда.

Пример смены тренда вместо корректирующей фазы

(Фото: «РБК Инвестиции»)

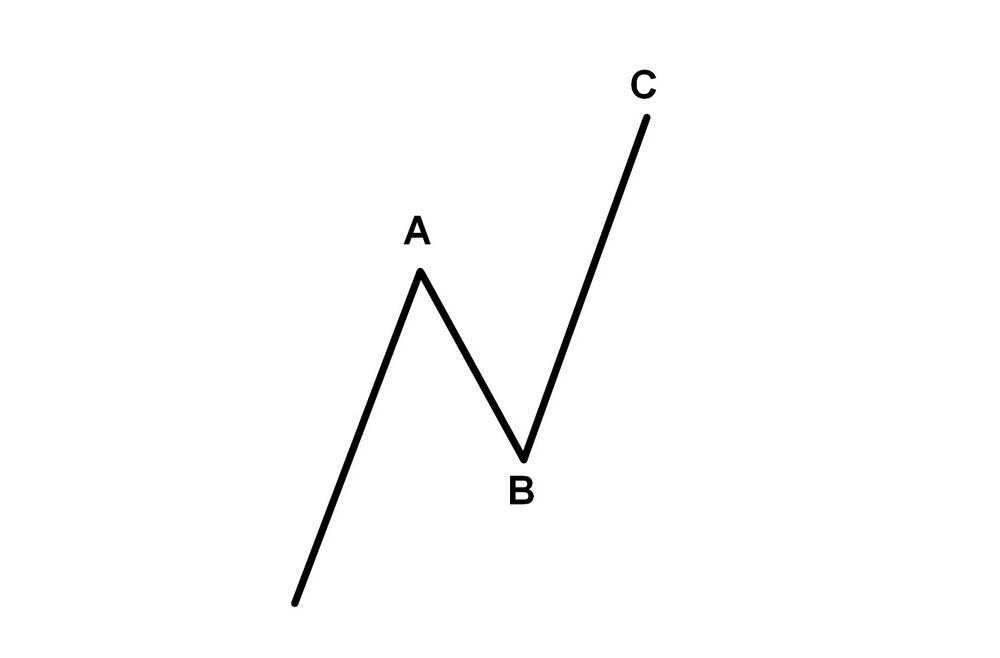

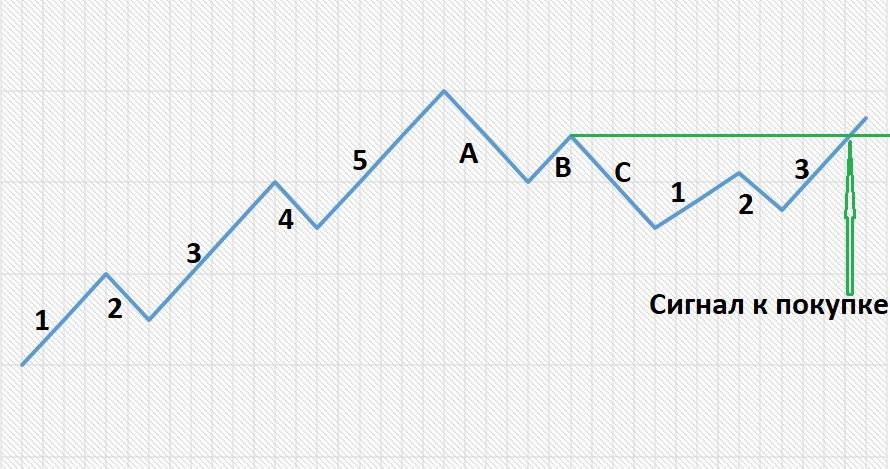

После корректирующей фазы обычно наступает следующая импульсная фаза, которая может быть импульсной волной более масштабного цикла. Например, формирование первой волны следующей восходящей импульсной фазы можно определить, когда цена поднимается выше начала волны C. Это будет сигналом к покупке.

Точка покупки на первой волне второго восходящего импульса

(Фото: «РБК Инвестиции»)

Если этого не происходит, то возобновленный восходящий импульс определится уже только в третьей волне, когда она также поднимется выше начала волны C. Это тоже будет сигналом к покупке.

Точка покупки на третьей волне второго восходящего импульса

(Фото: «РБК Инвестиции»)

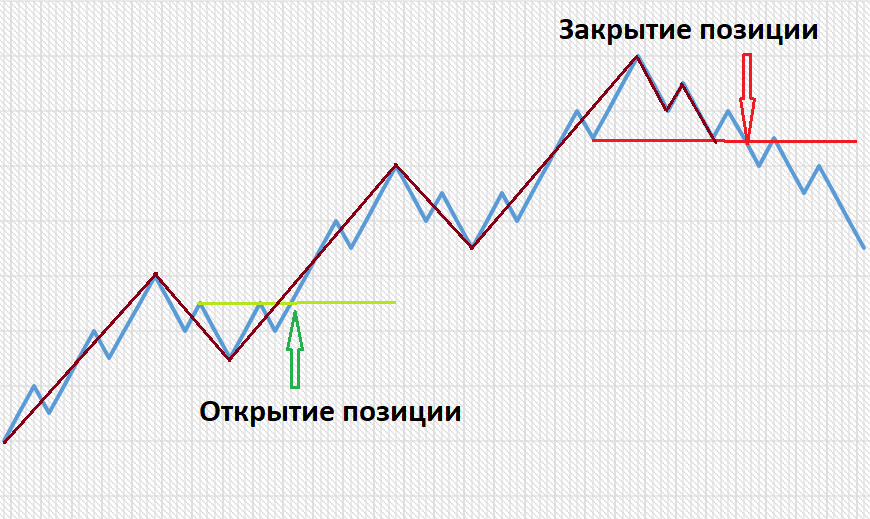

Сигналом к закрытию позиции может служить либо завершение пятой импульсной фазы, либо формирование противоположного тренда, согласно правилам формирования импульсной фигуры.

Открытие и закрытие позиций после пяти фаз, состоящих из волн Эллиота

(Фото: «РБК Инвестиции»)

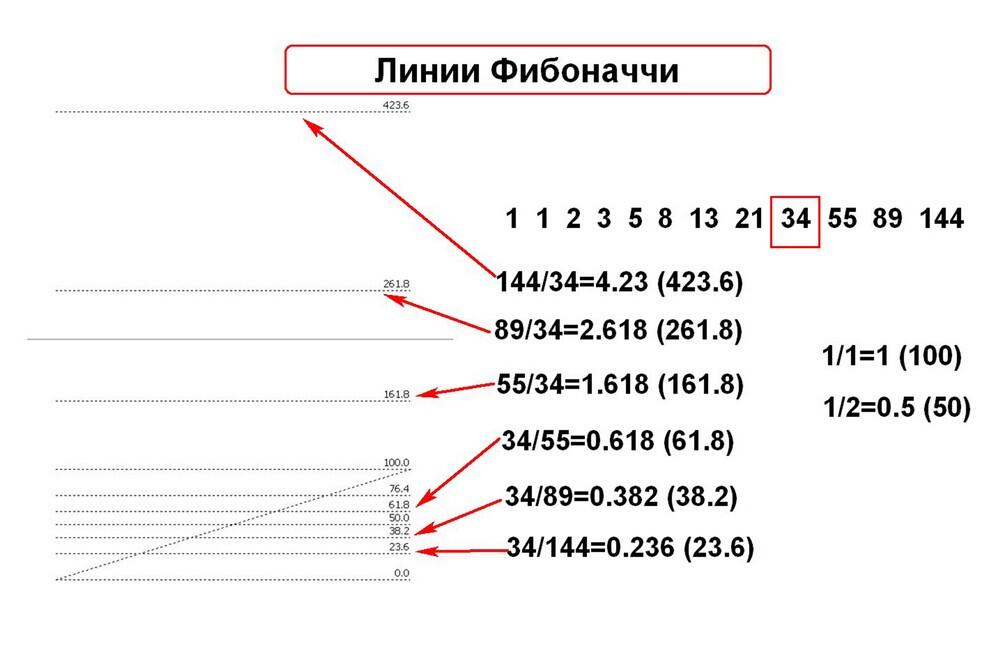

Волны Эллиота и ряд Фибоначчи

Импульсная фаза волнового цикла состоит из пяти волн, корректирующая фаза — из трех. В сумме в целом волновом цикле содержится восемь волн.

3, 5, 8 — числа из ряда Фибоначчи. Этот числовой ряд состоит из натуральных чисел, а каждое число ряда представляет собой сумму двух предыдущих: 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144 и т. д. Деление следующего числа на предыдущее дает 1,618, а деление предыдущего числа на следующее дает 0,618 — пропорцию золотого сечения. Многие аналитики придают этим пропорциям и ряду Фибоначчи особенное значение и стараются использовать эти величины в прогнозах. Например, аналитики могут попытаться использовать пропорции золотого сечения для прогнозирования длины будущей волны.

Сложность и большой недостаток использования ценового графика для определения волн Эллиота состоит в значительной субъективности восприятия графиков. Там, где один трейдер увидит одну волну, другой при желании рассмотрит целых три. Для снижения субъективности при обнаружении волн трейдеры прибегают к индикаторам технического анализа.

Индикаторы волн

Индикаторы волн Эллиота — это индикаторы технического анализа, построенные на основе волновой теории Эллиота или предназначенные для сглаженной визуализации волн.

Есть две основные разновидности таких индикаторов:

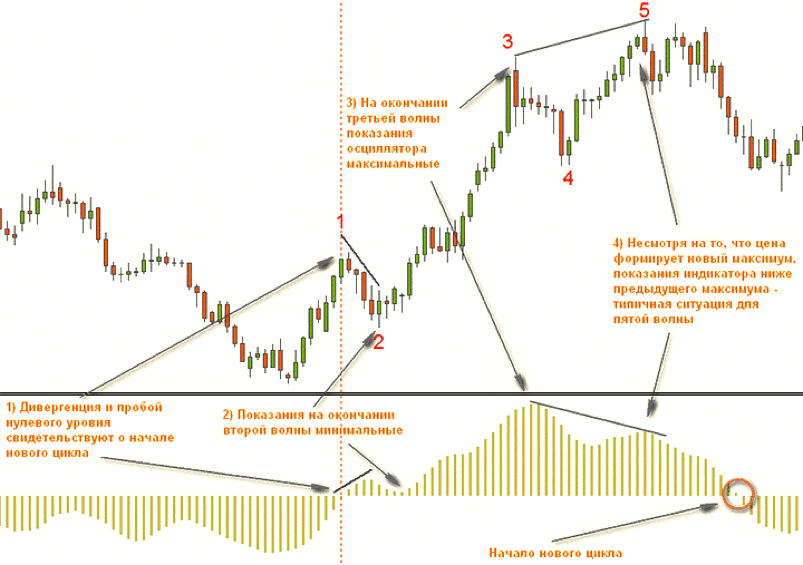

- индикаторы, помогающие визуально сгладить избыточные колебания цен, чтобы применять при самостоятельном обнаружения волновых фигур. Например, осциллятор волн Эллиота (EWO);

- индикаторы, непосредственно отображающие на графике выделенные волны. Например, индикатор Elliott Wave Indicator, Elliott Wave Prophet и др.

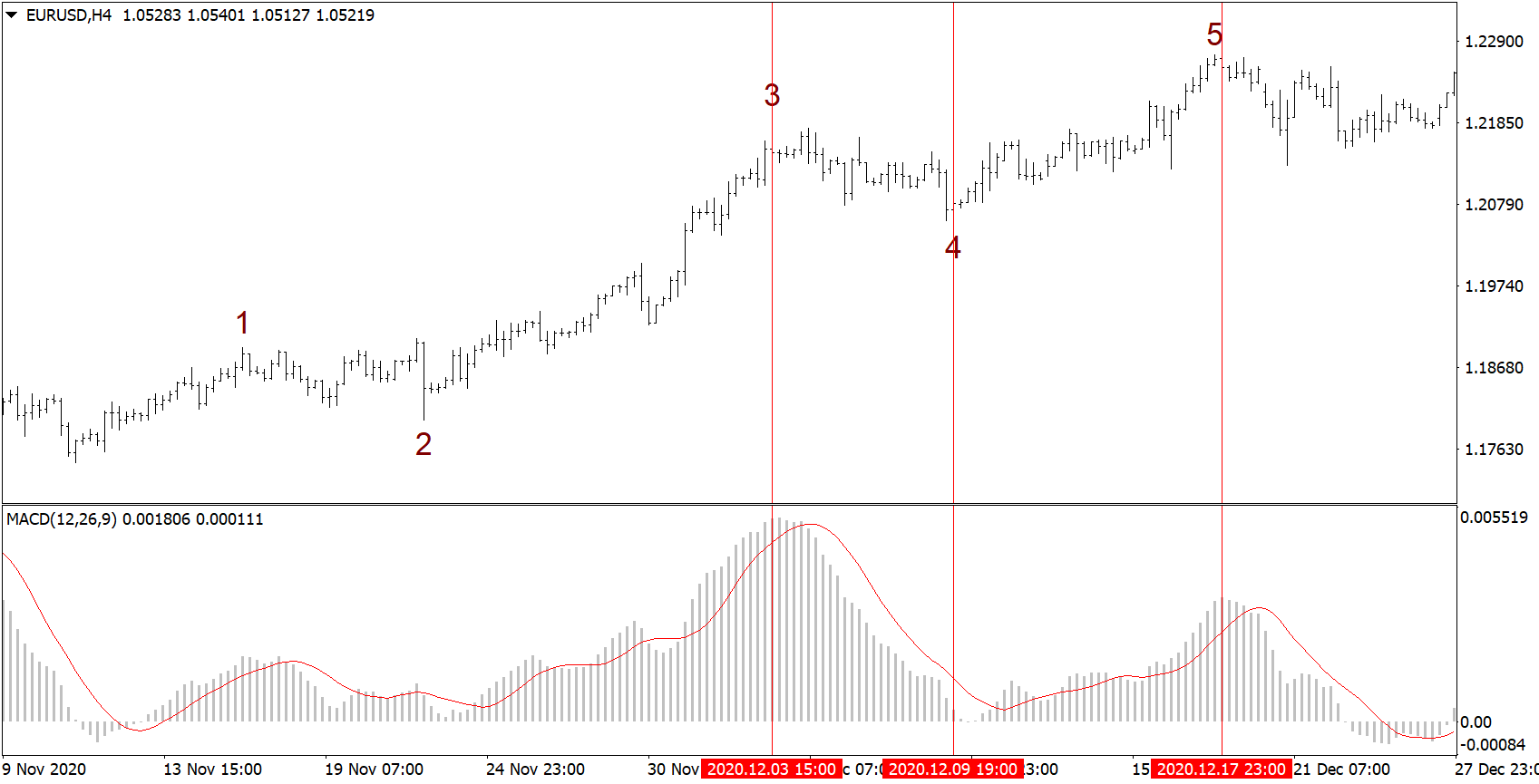

Осциллятор волн Эллиота

Осциллятор волн Эллиота (EWO) — индикатор технического анализа, отображаемый на отдельной от ценового графика шкале. Этот осциллятор строится на основе разницы между скользящими средними за пять и 34 (опять ряд Фибоначчи) или пять и 35 периодов. По сути, это гистограммная часть осциллятора MACD. Сам осциллятор при построении не использует правила обнаружения волн. Но он позволяет визуально сглаживать колебания, что дает возможность более четко заметить волны. Участок графика между «дном» и «вершиной» соответствует направленной вверх волне. Если при этом индикатор лежит, главным образом, выше нулевой линии, то это импульсная восходящая волна.

Если же участок между «вершиной» и «дном» совпадает с волной, направленной вниз, и при этом индикатор лежит, главным образом, ниже нулевой линии, то, вероятнее всего, этот участок совпадает с корректирующей нисходящей волной.

Котировки акций Tesla совместно с индикатором Elliott Wave Indicator и осциллятором Elliot Wave

(Фото: Tradingview)

Elliott Wave Indicator

Elliott Wave Indicator — технический индикатор, который выделяет волны непосредственно на ценовом графике. Индикатор рассчитывается с учетом правил определения волновой фазы. Разные брокеры и производители индикаторов могут предложить несколько отличающиеся в расчете индикаторы. Индикатор автоматически выделяет рассчитанные им волны непосредственно на графике в виде линий. Некоторые модифицированные индикаторы Elliott Wave — Elliott Wave Prophet, Watl — могут не только выделять волны на графике, но и добавлять линии тренда, указывать точки покупки и продажи и т. п.

Преимущества и недостатки метода

Волновая теория Эллиота критиковалась с момента возникновения. Критики теории в первую очередь говорили о субъективности восприятия графиков. При желании в графике цен, как и в пятнах Роршаха, можно увидеть многое, в том числе и волны. При этом разные трейдеры могут по-разному распознать наличие волн, даже следуя всем прописанным правилам. Тем более что разные временные масштабы будут показывать разные картины.

Критики теории указывают, что сторонники волн часто подгоняют фактические графики под шаблоны моделей, что неизбежно приведет к ошибкам в прогнозировании.

Как бы то ни было, у волн Эллиота можно выделить ряд преимуществ и недостатков.

Преимущества

- Волны Эллиота можно применять на различных таймфреймах.

- Волны могут показать картину шире и масштабнее, что позволяет использовать эту теорию как в тактике, так и в стратегии торговли.

- Волны позволяют не только определять наличие тренда, но и помогают прогнозировать вероятную динамику цены.

Недостатки

- Значительная роль субъективного восприятия графиков.

- Сложная система правил, необходимых для определения как волн, так и моментов покупки и продажи.

- Использование теории потребует времени для получения соответствующего опыта, что может привести и к торговым потерям.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Изменение курса акций или валют в сторону, обратную основной тенденции рыночных цен. Например, рост котировок после недельного снижения цены на акцию. Коррекция вызывается исполнением стоп-ордеров, после чего возобновляется движение котировок согласно основному рыночному тренду.

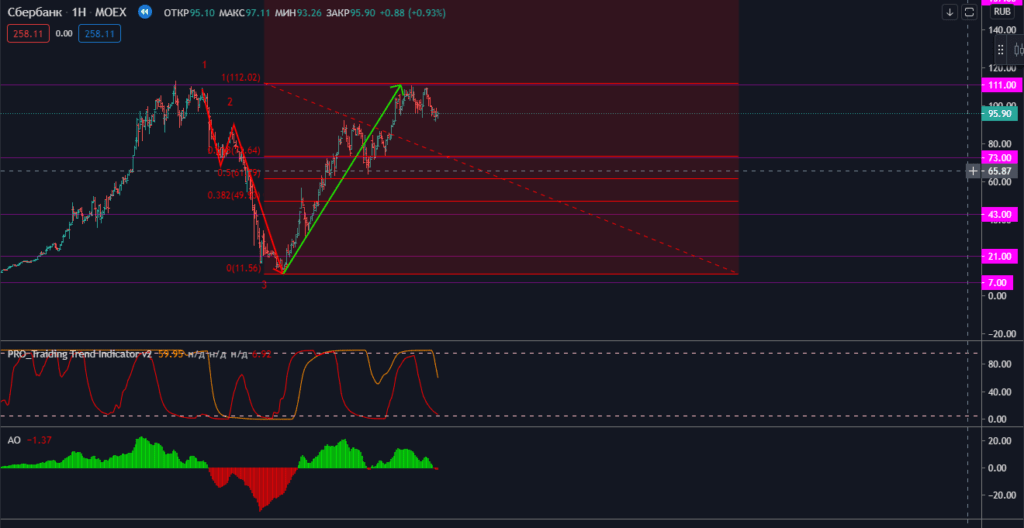

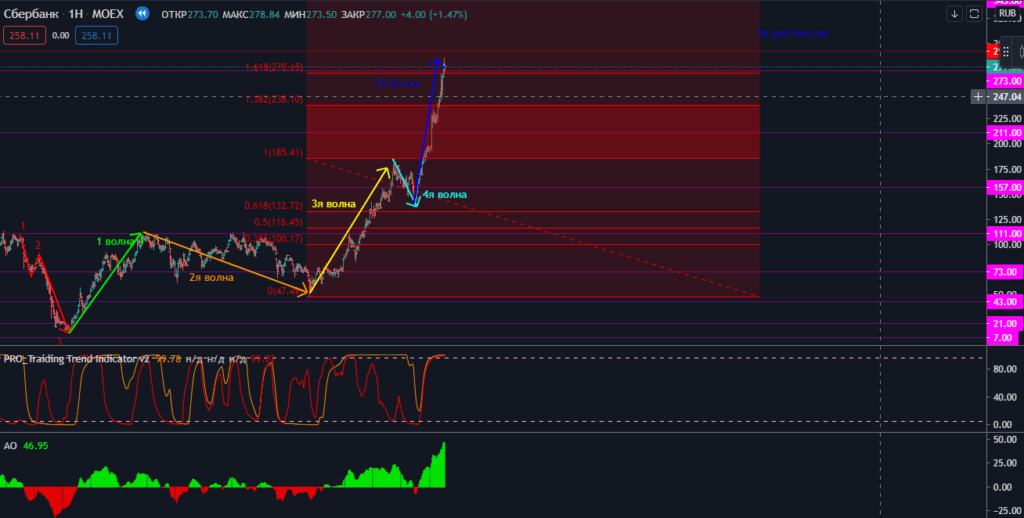

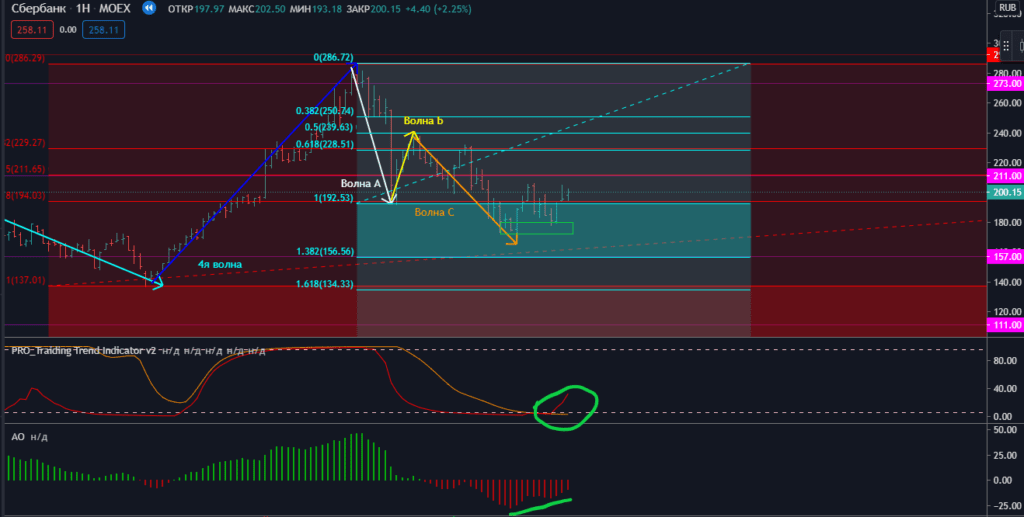

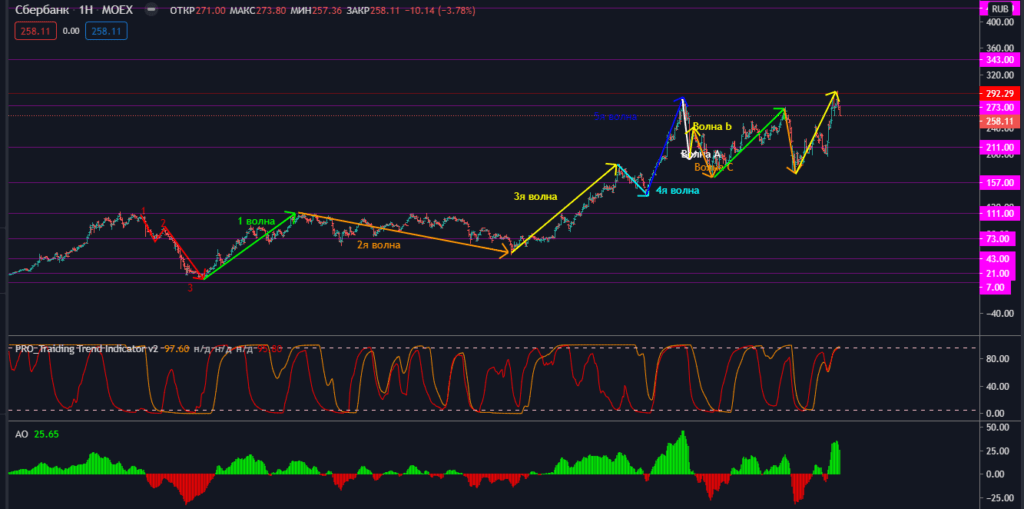

Многие подписчики интересуются, как работать с волнами Эллиотта. Ну во-первых для начала необходимо понять для чего они необходимы. В этом видео мы разберем один цикл, без под циклов. Трейдинг используя волны Эллиотта.

На эту тему есть видео на нашем канале YouTube — Волны Эллиотта по Фибоначчи

Индикаторы — PRO Trand Indicator

Торговля по сигналам в телеграмм — PRO TRADE SIGNALS

Последние новости в канале телеграмм — PROТрейдинг

Общение на тему теханализа в чате телегам — PROТрейдинг Chat

Для чего нужны Волны Эллиотта

Каждый технический аналитик должен понимать, что такое волны Эллиотта и для чего они нужны. Основная цель построения волн, это понять в какой фазе находится рынок, и наметить возможные точки разворота.

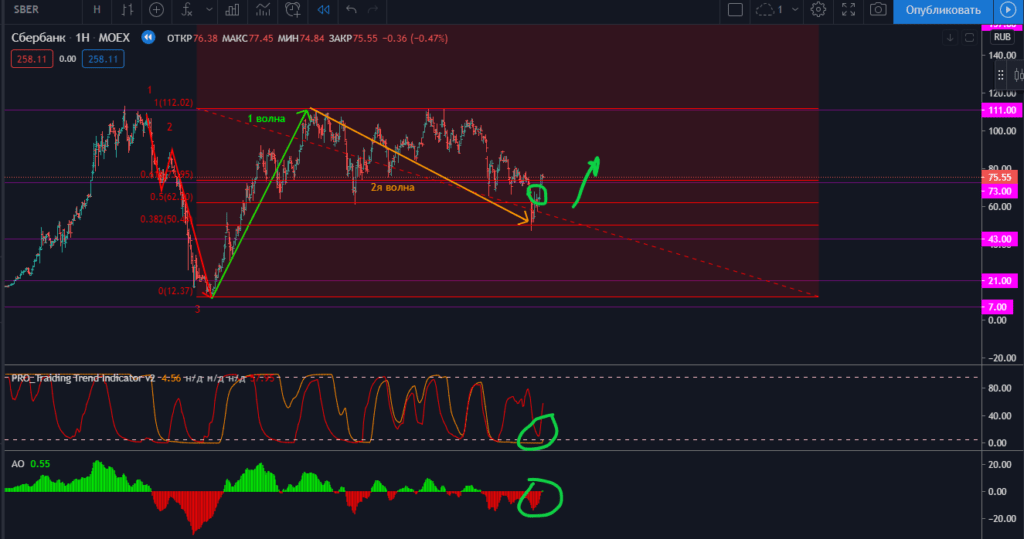

В своем анализе я использую наработки Ганна, в частности любимые углы квадрата 9. Числа Фибоначчи, сетка Фибоначчи на графике. Осцилляторы, свои авторские, можно использовать AO Вильямса. Поэтому давайте разберём применение на акция Сбербанка.

Подготовительные работы

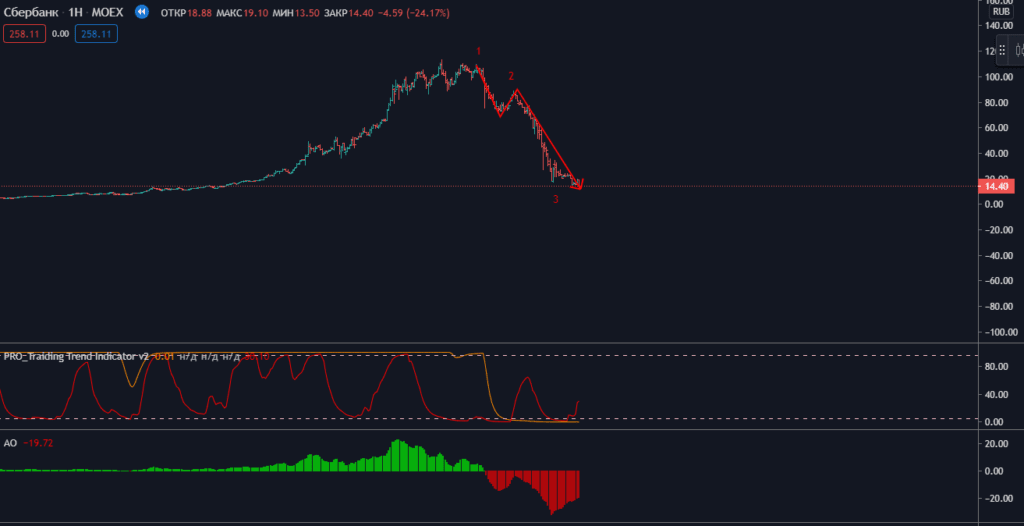

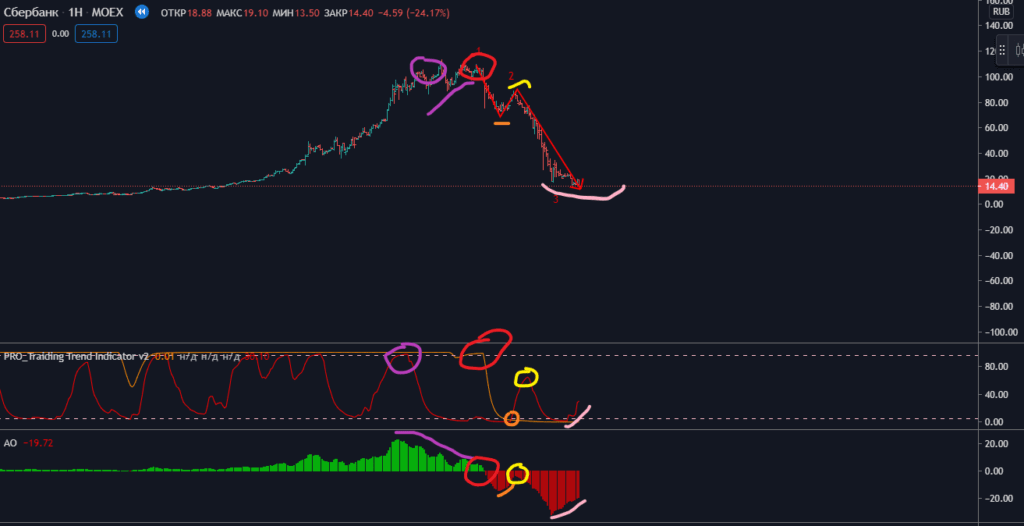

Итак, начнем анализ с недельного графика акций Сбербанка переместимся в 2009 год, на рынке кризис. Визуально мы на конце третьей волны.

Взгляните на график, мой трендовый индикатор показывает начало нисходящего тренда (фиолетовый маркет), красная линия ушла вниз, эта линия индикатора всегда работает на опережение.

Далее в том месте когда где индикатор AO и трендовая линия оранжевая идут вниз (красный маркер), начинается первая волна Эллиотта нисходящего тренда, так же называют волной а.

Когда красная линия индикатора начинает движение вверх (оранжевый маркер), начинается коррекционная волна нисходящего тренда, то есть вторая волна Эллиотта b. Останавливается около нуля по индикатору AO (желтый маркет).

После чего цена движется снова вниз образуя третью волну Эллиотта, c. Волна заканчивается (розовый маркер) когда на AO наблюдаем перелом, а красная линия снова устремилась вверх.

Так вы надеюсь начали понимать суть работы с осцилляторами, теперь для удобства обратимся к трудам Ганна.

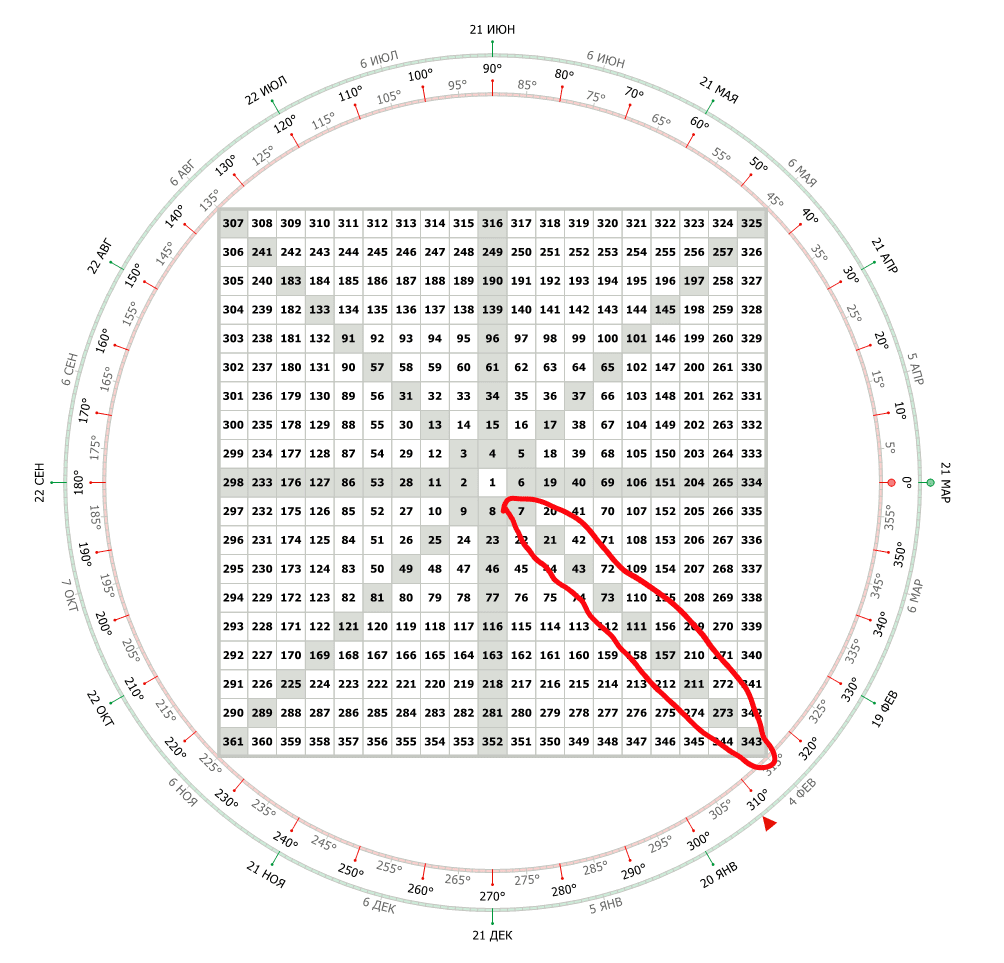

Любимые углы квадрата 9 Ганна

Вдаваться в подробности не буду, это отдельная обширная тема. Вкратце, квадр 9 — это специальный калькулятор, Ганн, один из тех кто понял как им пользоваться. Любимые углы — это точки разворота.

Наносим полученные цифры на график в виде горизонтальных полос.

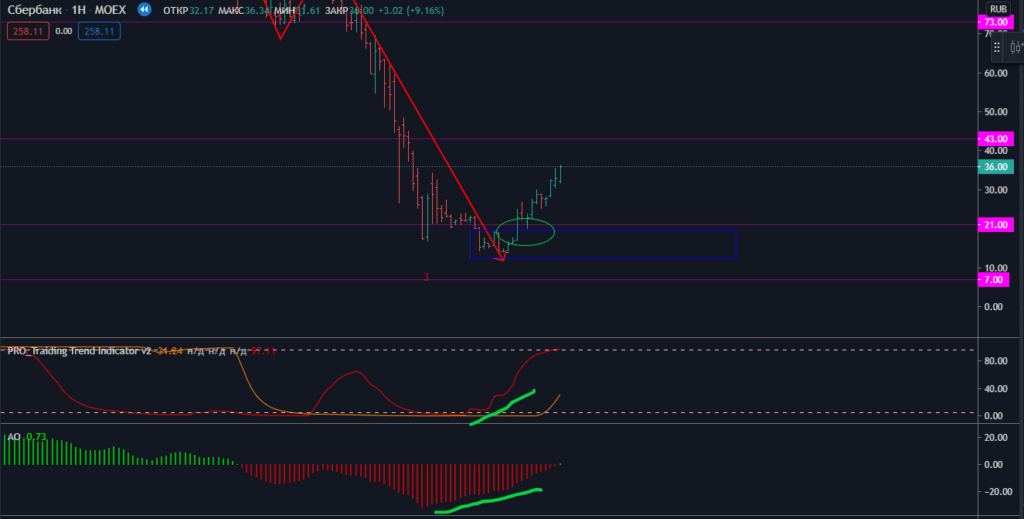

Работа с первой волной Эллиотта

И так мы знаем что третья волна с, нисходящего тренда закончилась. Основная цель технического аналитика правильно определить точку разворота. Начинать торговлю необходимо на откате, от теста границ предыдущей проторговки.

Спрогнозировать до куда дойдет первая волна Элиота исходя из теории возможно разбив первую волну на 5 восходящих и три нисходящих волны, поэтому просто торгуем вверх, и ориентируемся на осцилляторы.

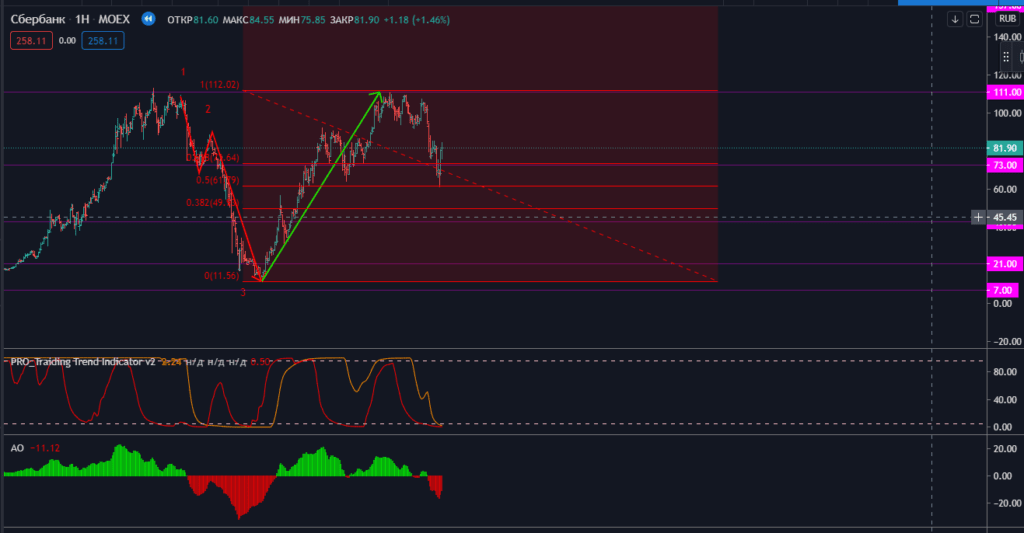

Определение второй волны Эллиотта

На рынке образовалась формация двойная вершина , осцилляторы идут вниз это является одним из признаком конца первой волны.

Теперь необходимо нанести на график сетку Фибоначчи, согласно правилам, вторая волна должна закончится на уровнях от 0.382 до 0.618.

На рынке наблюдаем отскок от уровня 0.5 Фибоначчи. Это может быть концом второй волны либо просто уходом рынка в боковик, наблюдаем дальше.

Итак видим, на рынке произошел запил второй волны, то есть сначала она ушла в флет, а затем четко сходила к уровню 0.382.

В фазе второй волны, трейдер намечает цели для второй волны, пока волна на достигла цели торгуется вниз.

Для входа в лонг дожидаемся сигнала осциллятора.

Индикатор тренда развернулся (красная линия), индикатор АО так же стал выше нуля.

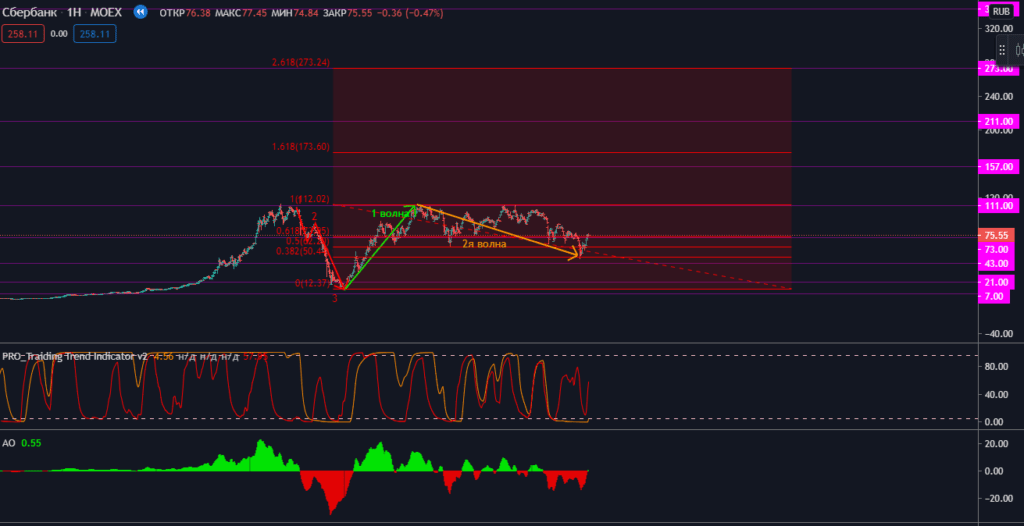

Третья волна Эллиотта

Как вы уже поняли, цена развернулась от уровня Фибоначчи 0.382, что является концом второй волны и началом третье волны.

Третья волна Эллиота по Фибоначчи может закончится от 1.618 до 2.618, первой волны.

Накладывает сетку Фибоначчи, 0 — начало первой, волны 1 — конец первой волны. 1.618, 2.618 — возможные точки разворота третьей волны.

Торгуем вверх по тренду, до намеченных точек разворота третьей волны Эллиотта.

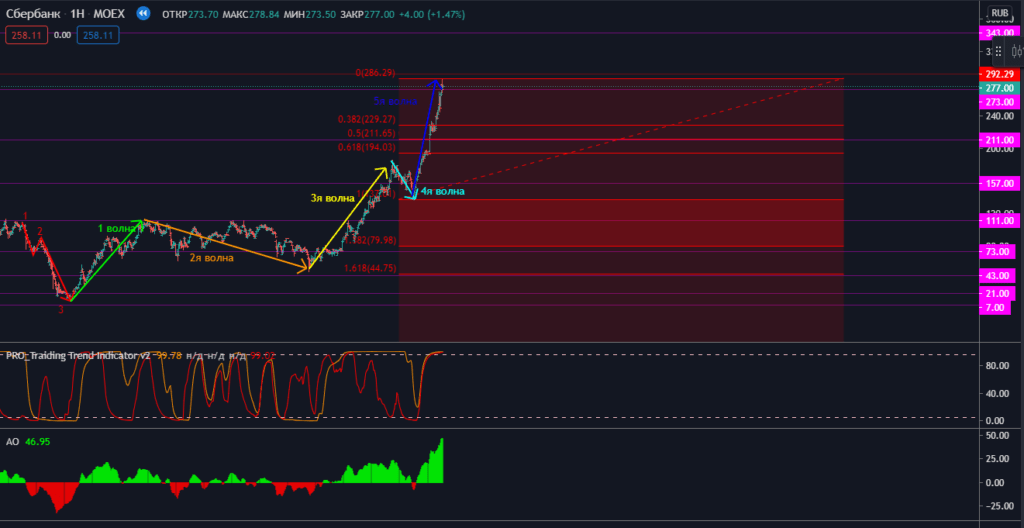

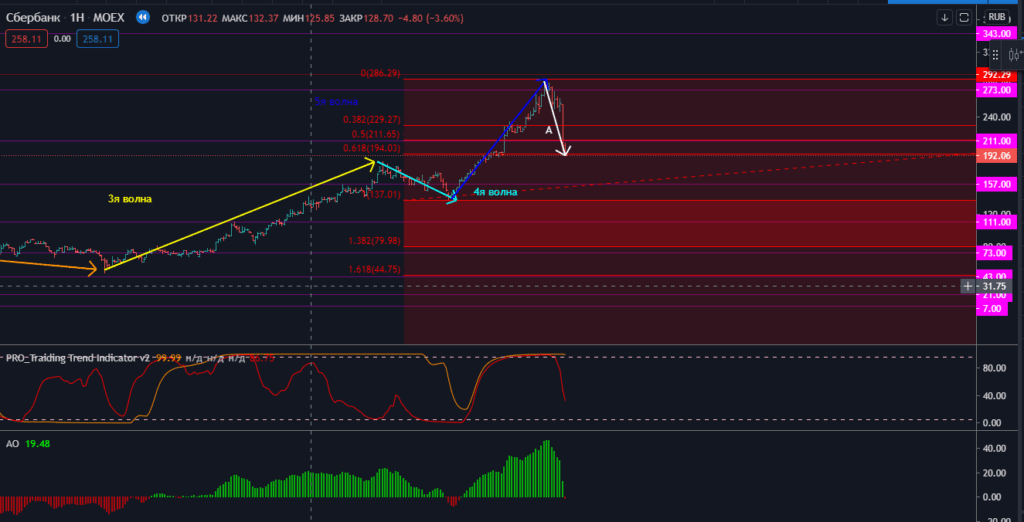

После того как цена достигла уровня 1.618, необходимо закрыть длинную позицию. Стоит понять точно ли это конец третьей волны, или же промежуточная остановка. Можно открыть пробный шорт от уровня 1.618.

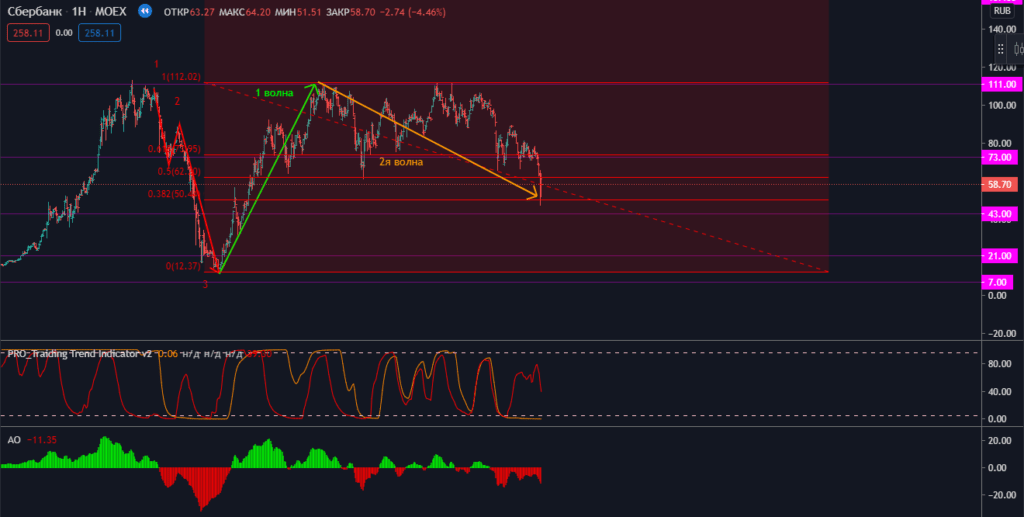

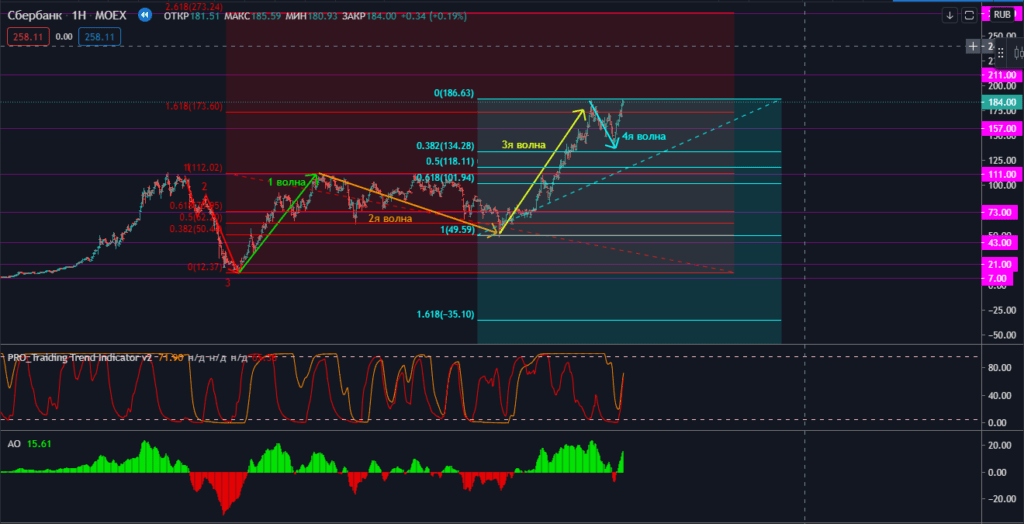

Четвертая волна Эллиотта

Четвертая волна по Фибоначчи разворачивается на уровне от 0.382 до 0.5 от длинны третьей волны.

Как только цена достигает отметки 0.382 советую выставить стоп в без убыток. И ждать разворота, по сигналу осциллятора входим в лонг.

Четвертая волна, это коррекционная волна, как правило она не сильно большая, очень коварная волна, рекомендую долго не сидеть в ней в шорте.

Пятая волна Эллиотта

Пятая волна Эллиотта, исходя из Фибоначчи, имеет точки разворота на уровнях от 1.382 до 1,618, длинны третьей волны. Так же существуют случаи растяжения пятой волны, в таком случаем пятая волна может считает по формуле — расстояние от начала первой волны до конца третьей волны, умноженное на 1.618. Нанесем сетку на график.

Торгуя в пятой волне, открываем лонг на откатах, пока цена не достигнет намеченных точек разворота.

Как только цена достигает уровня 1.382, рекомендуется выставить стоп в безубыток и двигать вверх по мере развития цены. При достижении цены уровня 1,618 рекомендуется закрыть длинные позиции, и перейти к шорту.

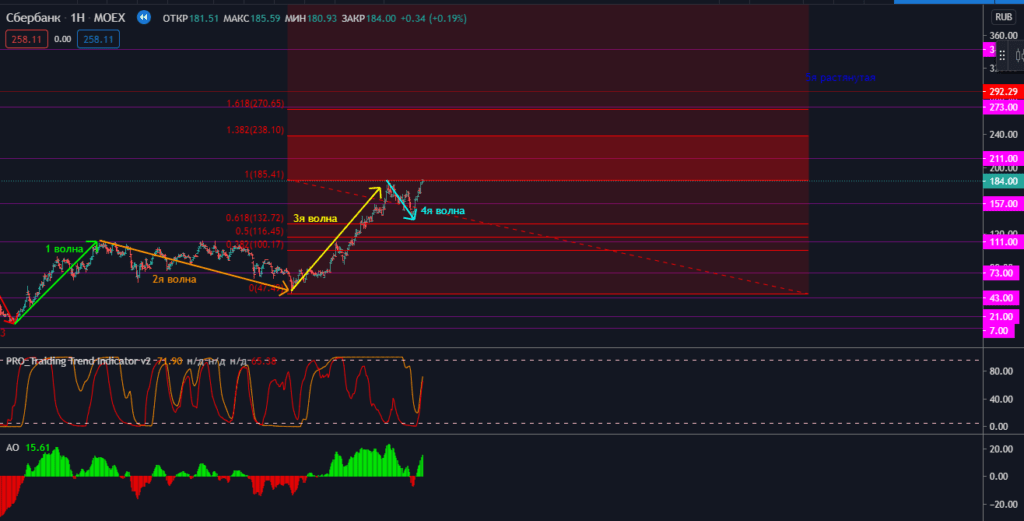

Волна А или первая нисходящая волна Эллиотта

Первая нисходящая волна Эллиота, так же называется волной А. По Фибоначчи, точки разврата расположены на уровне, начала пятой волны, то есть 1, либо от 0.618 до 0.5 пятой волны. Наложим сетку.

Цена достигла точки разворота 0.618, рекомендуется закрыть короткую позицию, и жать коррекционной волны b.

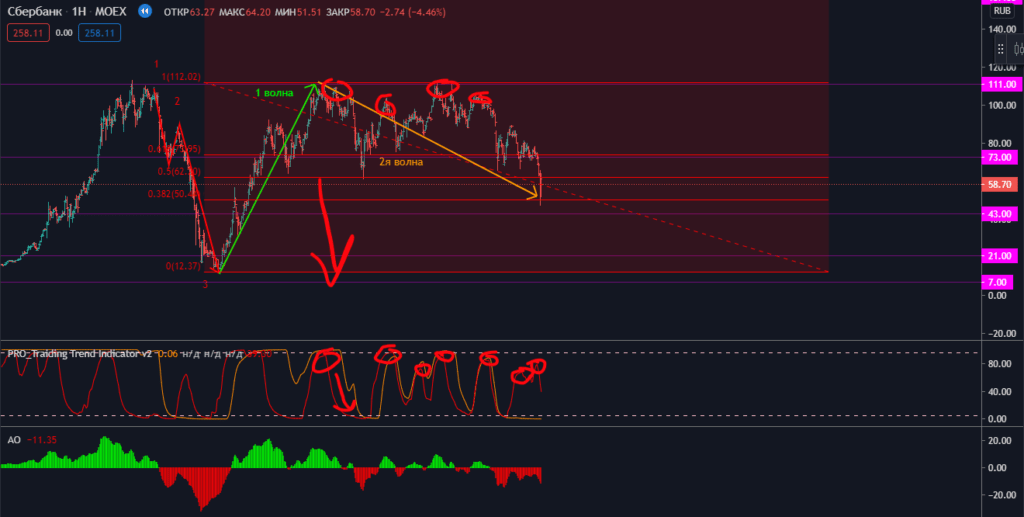

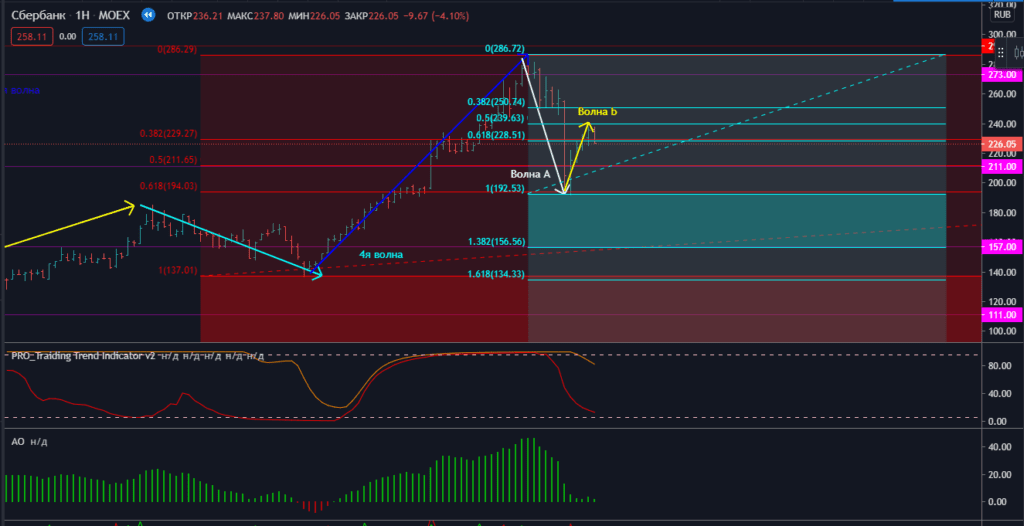

Вторая нисходящая волна B Эллиотта

Волна b, вторая волна Эллиотта нисходящей тенденции является коррекционной имеет направленность вверх. По Фибоначчи, точки разворота расположены на уровнях от 0.382 до 0.5, волны А. Нанесем сетку на график.

После разворота и образовании волны Эллиотта b, цена двигалась в восходящем тренде, достигла точки разворота 0.5. Трейдеру рекомендуется закрыть длинную позицию, и перевернутся в шорт.

Третья нисходящая волна С Эллитта

Волна c, третья волна Эллиотта, является волной продолжения нисходящей тенденции. Точки разворота исходя из Фибоначчи, расположены от 0.618-0.5 до 1.618, от волны А. Наложим на сетку Фибоначчи на интерактивный график цены.

Цена развернулась на уровне между 1 и 1.382. Это нормально, не всегда цены доходят до уровней, разворота. Как мы определили что разворот произошел? Осцилляторы пошли вверх, произошёл ретест уровня предыдущей проторговки.

На этом можно сказать что восьми волновой цикл Эллиота закончен, но не всегда , не забывайте что пятая волна может быть растянутой.

Дальнейшие развитие событий

После волн а-b-с, наблюдаем первую волну нового цикла, однако цена не пробивает предыдущий пик и откатывает к началу первой волны, то есть двигается в балансе, что наводит на мысль о растянутой пятой волне.

Третья волна развернулась в аккурат прогнозируемой точки растянутой пятой волны. Расстояние от начала первой волны до конца третьей волны, умноженное на 1.618. Отсюда делаем выводы о дальнейшем развитии событий в виде походы цены вниз по формации a-b-c.

Залючение

В этой статье, вы ознакомились с тем как строить волны Элиота, используя сетку Фибоначчи. Какие соотношения волны имеют между собой. Как найти и отфильтровать пики и спады волн используя индикаторы типа осцилляторы. Метод торговли по волновой теории Эллиота заключается в одном просто правиле, не торгуй против тренда. Если волны восходящая торгует лонг, если волна нисходящая — шорт. Вы так же могли заметить что любимые углы квадрата 9 выступают уровнями поддержки и сопротивления, то есть применяется как дополнительный фильтр.

Важно понимать что цена не обязательно доходит до предполагаемой точки разворота, необходимо следить за индикаторами и использовать правило ретеста. Так же не будет лишним выучить все возможные формации которые могут появится на каждой из волн.

Волны Эллиота – это авторская теоретическая разработка, которая представляет процесс развития со всеми его изменениями в нашем обществе и на финансовых рынках в частности путем формирования специальных моделей распознавания. Создателем является Ральф Эллиот, который смог выделить восемь волн, каждая из которых имеет место повторяться через определенные временные промежутки, при этом пять волн всегда идут по тренду, а другие три – против тренда.

Краткая историческая справка

Ральф Нельсон Эллиот выдвинул предположение о том, что рыночное движение имеет волновой характер, в 30-х годах прошлого столетия. Он занимался тщательным изучением графиков, что позволило заметить определенные закономерности развития цен на биржевых рынках. Каждая закономерность соответствовала определенной модели. В свою теорию автор заложил математическую основу в виде чисел Фибоначчи – числовой последовательности, которая была открыта еще в 18-ом столетии.

Модели закономерностей, которые смог обосновать Эллиот, имели повторения по своей форме, но могли отличаться временной и амплитудной характеристиками. Автором было выделено 13 подобных моделей, именуемых волнами, которые постоянно возникали в данных о ценах рынка. Он смог не просто обозначить их, но также представить графически с полноценным обоснованием:

- иллюстрация каждой модели

- взаимосвязь между всеми волнами;

- формирование более масштабных аналогичных моделей, каждая из которых может формировать еще большие по размеру такие же волны.

Таким образом, теория была названа волновым принципом, а в 1938-ом году Ральф Эллиот выпустил собственную книгу с таким же названием – «Волновой принцип».

В дальнейшем существенный вклад в популяризацию данной теории внес финансист Роберт Пректер, который также способствовал развитию и актуальности данного подхода как одного из методов рыночного анализа.

Что такое волны Эллиота и их особенности

Волны Эллиота можно интерпретировать как графический метод технического анализа, благодаря которому удается дать оценку поведению участников рынка путем изучения непосредственного ценовых волн движения.

У каждого тренда есть свои структурные участки, именуемые волнами, и они часто повторяются. Принято выделять два типа волн – импульсные и коррекционные.

Импульсным моделям характерно движение по главному тренду, а коррекционные отображают адаптацию движения под них. Ключевая аналитическая фигура представлена в виде комбинации импульсной и коррекционной волны. Схематически это указывается как 1-2-3-4-5/АВС. Далее происходит деление на волны младшего порядка.

Все волны импульсного типа обозначаются цифрами от 1-го до 5-ти, а коррекционным присваивается буквенное значение А, В и С. Как утверждал в своей теории Ральф Эллиот, в каждом тренде прослеживается комбинация пятерок и троек, то есть сочетание импульсных и коррекционных моделей.

Пятиволновая модель

Рыночное движение цен отображается в виде формы из 5-ти волн. Первая, третья и пятая – это волны направленного движения, то есть импульсные. Вторая и четвертая – это волны противоположного движения, то есть коррекционные, или откатные.

Автор теории приписывает три неизменных свойства пятиволновой модели:

- вторая волна никогда не пересекает исходную точку движения первой волны;

- третья волна никогда не характеризуется самой короткой длиной из всех пяти;

- четвертая волна никогда не может зайти на ценовую территорию первой волны.

Движущим моделям присуща пятиволновая структура, а коррекционным – трехволновая с различными вариациями. В одном полном цикле можно насчитать две фазы и восемь волн:

- формируется пятиволновая движущая фаза (цифровое обозначение);

- затем появляется трехволновая коррекционная фаза (буквенное обозначение);

- при условии того, что вторая волна корректирует первую, тогда последовательность А-В-С будет корректировать последовательность 1-2-3-4-5.

Каждая тенденция будет длиться такое время, в течение которого образуются все пять волн, а далее может последовать коррекция либо разворот. Во втором случае будут наблюдаться две волны импульсного типа, структура которых представлена десятью сегментами.

Как отмечалось выше, 1-я, 3-я и 5-я волны характеризуются как импульсные, поскольку следуют трендовому движению. Зато 2-я и 4-я волны будут коррекционного типа. Анализируя структуру А-В-С, ситуация будет изменяться следующим образом:

- эта структура входит в состав нисходящей волны;

- А и С становятся импульсными волнами;

- В – это волна, которая направлена вверх и носит характер коррекционной.

Преимущества волновой теории Эллиота

Главное преимущество, которое является и уникальной характеристикой, данного метода технического анализа заключается в том, что подобные структуры формируются как при возрастающем, так и при убывающем тренде.

Если рассматривать второй случай, когда рынок принадлежит медведям, то рыночная ситуация будет зеркальным отображением бычьей структуры:

- импульсные волны 1-3-5 становятся нисходящими;

- волны 2-4 – это восходящие коррекционные;

- А и С становятся коррекционными восходящими, а В – коррекционной нисходящей.

Важно учитывать тот факт, что структура тенденции не привязана к временным рамкам, поэтому интервалы никак не могут повлиять на образование волн.

Правила волновой теории Эллиота

На самом деле, не так сложно на глаз или просто визуально увидеть пятиволновую модель. Если вы умеете считать до десяти, тогда милости просим – просто взгляните на график и укажите цикл. Однако есть подвох – и заключается он в субъективных суждениях. Два трейдера, анализируя одновременно один и тот же график, могут высказать совершенно разные вариации и мнения о структуре волн, которые сформированы на тренде.

Именно с целью того, чтобы фактор субъективности не создавал помеху, были разработаны ключевые правила образования волн Эллиота. Автор сам частично внедрил их, а остальные принципы были добавлены уже другими теоретиками и экспертами спустя время.

Базовые правила теории волн Ральфа Эллиота заключаются в следующем:

- вторая импульсная волна не может опускаться до уровня отправной точки первой волны. Если такое явление имеет место быть, значит, не стоит утверждать о формировании тренда;

- третья импульсная волна не может быть выше максимальной точки первой волны, при этом она не может быть самой короткой среди всех трех, если только речь не идет о долгих временных интервалах;

- четвертая импульсная волна не может быть ниже минимальной точки первой волны. Иногда данное правило можно обойти, но при этом нельзя игнорировать следующий принцип, написанный ниже;

- пятая импульсная волна всегда должна быть выше максимальной точки третьей.

К дополнительным правилам, определяющим правильное и корректное определение волн, относятся такие постулаты:

- внутриимпульсные коррекции должны быть различными по сложности, а также иметь свой уникальный параметр номинального размера или времени создания. Если значения хотя бы одного параметра совпадают, значит нельзя утверждать о формировании тенденции. Всегда сохраняется вероятность того, что в текущий момент времени происходить образование сложной коррекционной модели;

- если структура соответствует всем правилам построения, тогда одна из движущих волн всегда будет растянутой, таким образом, ее номинальный размер будет больше двух других импульсных волн;

- три подряд волны, которые образуют волновую структуру, должны появляться в различные по времени сроки.

Беря во внимание все перечисленные правила, трейдер может анализировать график и выявлять, где имеет место импульсная структура, а где – коррекционная. Если все правила соблюдены, значит сейчас на графике отображается волна импульсного типа. Если же одно или несколько правил не выполняются, можно предполагать, что ситуация характеризуется как коррекция или еще не полностью сформировавшаяся волна импульса.

Как правильно определять волны Эллиота на ценовом графике?

Придерживайтесь следующих рекомендаций, чтобы грамотно и эффективно выявлять волновые структуры на графике при анализе:

- в случае, когда третья волна будет больше по сравнению с первой и пятой, тогда они будут равными по своей длине – этот прием полезен, когда вы анализируете состояние рынка на стадии завершения пятой волны. Если длина пятой волны оказывается больше третьей, а длина третьей – больше первой, значит, пятая волна полностью сформирована и теперь ориентируемся на вершину четвертой;

- при изучении структур эксперты выделили такую закономерность – коррекционные волны вторая и четвертая могут быть с различными размерами, при этом допустимо чередование через определенные промежутки времени. Например, сила коррекции во второй волне могла быть достаточно ощутимой, следовательно, в четвертой она уже будет намного слабее, и наоборот. Данная рекомендация полезна, чтобы вычислять время наступления коррекции к моменту появления четвертой волны;

- если завершается коррекционная волна А-В-С, то этот процесс должен происходить только в минимальной точке четвертой волны.

Волны Эллиота и их графическая интерпретация

Все начинается с графиков, поэтому для применения волновой теории понадобится использовать индикаторы. Лучше всего отображать график в виде японских свечей, который сочетает в себе информативность и объективность.

На графике волновая структура выглядит следующим образом:

Важно выполнять такую последовательность действий:

- определяем значимую разворотную точку, чаще всего это реализуется посредством инструмента «Сигнальная линия». Когда она пересекается, будет начинаться новый период – он и будет нашим объектом анализа;

- когда мы определились с точкой разворота, необходимо обозначить каждую волну в структуре. Данный процесс считается самым сложным и от его грамотности зависит качество последующего проводимого анализа. Всегда помните о том, что присваиваемое структурное обозначение нельзя в будущем пересмотреть или изменить, если не появятся веские для этого причины. Вы сами определяете временной масштаб, но лучше использовать такой интервал, который будет не длиннее 30-ти микроволн. Теперь можно расставлять все метки движения;

- заключительная стадия характеризуется уплотнением волны, когда ей будет присваиваться соответствующий номер структурного элемента в системе большего масштаба. График будет собираться из нескольких целых структур в одну большую – микроволны будут формировать комплексную модель.

Таким образом, мы можем увидеть рыночное построение и делать прогнозы о его дальнейшем развитии.

Практическая интерпретация волн Эллиота

Чаще всего к волновой теории Эллиота для реализации своей торговой стратегии прибегают трейдеры, когда появляется импульсная волна от точки трендового разворота. Все сделки открываются в рамках первых трех движущих волн, при этом крайне важно соблюдать внимательность, поскольку всегда остается риск того, что выбранная структура может оказаться элементом коррекционной модели.

Если сформировалась импульсная волна, выжидаем момент, когда случится первая коррекция. На моменте ее завершения можно получить сигнал для вхождения в рынок. Далее будут рассмотрены методы торговли с помощью волн.

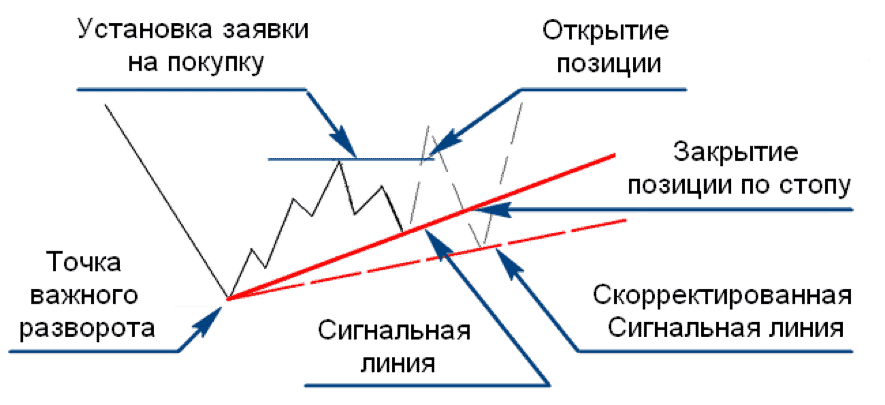

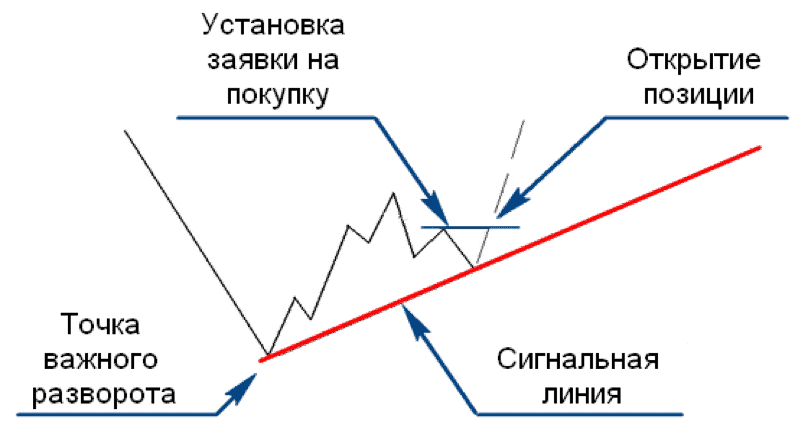

Открываем сделки по консервативному методу

Когда возобновляется движение в сторону исходного импульса, мы проводим сигнальную линию через разворотную точку и точку предположительного окончания коррекции.

Длинную позицию уместно открывать на максимуме первой волны движения. Если ценовой график не достиг уровня ордера и начинается его разворот с пробоем сигнальной линии, значит, вы отслеживаете его поведение, чтобы падение не дошло до разворотной точки и ниже. При возобновлении роста линия будет корректироваться относительно нового минимального уровня.

В случае, если вы выставляли ордер сразу, вы продолжаете отслеживать поведение сигнальной линии. При достижении цены и касании ею данного уровня необходимо закрывать сделку и выставлять новую заявку, уровень которой будет соответствовать крайнему максимуму.

Если после касания сигнала график цен снова двинется в направлении тренда, не нужно отчаиваться и паниковать. Такие рабочие моменты происходят часто, поэтому воспринимайте подобные явления с философской точки зрения. Вы всегда сможете компенсировать полученные убытки, если откроете новый контракт.

Открытие сделок по умеренной или агрессивной методике

Начальный этап торговли при использовании умеренной стратегии остаются такими же, как при консервативной методике. Однако существенное отличие заключается в том, что размещение заявки приходится на конечную точку коррекционной волны В. Помните о том, что предполагаемая коррекция может длиться дольше ваших ожиданий. Сигнальную линию корректируем по принципу консервативного подхода, аналогично ему закрываем и торговую позицию. Данный вариант актуален в трейдинге, если вы новичок.

Если вы ведете торговлю по агрессивному методу, это предполагает, что выставление ордера произойдет только после того, как случится пробой сигнальной линии. Сам факт пересечения является сигналом завершения структуры и начала построения новой волны.

Как индикаторы применяются при торговле по волнам Эллиота?

Не существует идеального индикатора, с помощью которого можно было бы быстро и эффективно сформировать волновой цикл. Сейчас предлагает большой выбор различных модификаций, и трейдеры могут выбирать инструменты, которые подходят под их стратегию и поставленные финансовые цели.

Самыми популярными индикаторами для технического анализа и выявления волновых структур являются такие:

- Elliot Wave Oscillator;

- Elliot Wave Prophet;

- Watl.

Рассмотрим каждый из них в подробностях.

Elliot Wave Oscillator

Данный индикатор отображает гистограмму, напоминает MACD. Самые высокие вершины будут соответствовать третьей движущей волне. Можно использовать для анализа любого таймфрейма, при этом лучше не применять, если вы торгуете на слишком коротких временных интервалах.

При пересечении гистограммой нулевой отметки в направлении снизу или сверху будет появляться дивергенция, которая сигнализирует об окончании очередной волновой структуры.

Когда при первом коррекционном движении осциллятором пробивается нулевой уровень в обратном направлении, тогда создание третьей волны должно подтверждаться новой дивергенцией. Если она не происходит, значит, вычисление стартовой точки модели произошло некорректно.

При падении гистограммы на 30-50 процентов по отношению к локальному экстремуму является свидетельством того, что третья волна завершилась и начинается формироваться второй коррекционный отрезок. Завершение создания пятой волны должно сопровождаться дивергенцией, то есть восхождение или снижение графика цен подкрепляется соответственным уменьшением или увеличением столбиков гистограммы.

Ссылаясь на первое торговое правило, трейдер должен дождаться момента, когда будет пересечен нулевой уровень с подтверждением этого действия. Когда у нас наблюдается растущий тренд, гистограмма будет отображаться выше уровня середины, если падающий – тогда ниже уровня середины. Открывать сделку можно после первой дивергенции. Растущие цены и падение значений осциллятора будут указывать на благоприятный момент открытия короткой позиции, а если случается обратное расхождение, тогда актуальна длинная позиция.

Если коррекционное движение опускается или поднимается примерно на треть по отношению к первой импульсной волне, можно входить в рынок после этого. Выставление стоп-лосса приходится на уровень экстремума и сигналом для завершения торговой операции будет момент после появления новой дивергенции.

Elliot Wave Prophet

Данный индикатор пользуется популярностью среди трейдеров, которые предпочитают проводить технический анализ с помощью волн Эллиота. Это позволяет определять не только завершенные структуры, но и прогнозировать начало следующих и предполагать ценовое движение. Построение волновой модели происходит автоматически. Если трейдер не согласен с заданными системой параметрами исходных условий, он может указать их вручную.

Watl

Считается удобным индикатором, который дает наглядную картину волновых моделей и показывает трендовые линии. Трейдеру предлагается сравнивать тренды на различных таймфреймах и прогнозировать будущие движения.

Почему критикуют волны Эллиота?

Выдвинутая Ральфом Эллиотом теория часто подвергалась критике и многие оппоненты утверждали, что она бесполезна для практического применения, поскольку характеризуется субъективным подходом. Некоторые трейдеры заявляют, что данный метод анализа приводит в большинстве случаев к убыткам, чем к прибыли.

По мнению Бенуа Мандельброта, прогнозы, которые получаются с помощью волновой теории, не имеют однозначности. Данное искусство субъективно, а ведь в приоритете должна быть объективная оценка на базе расчетов и комбинированных характеристик.

Критикуя авторскую методику Эллиота, чаще всего поднимаются такие аспекты:

- невозможно спрогнозировать движение цены, поскольку график может иметь существенные расхождения с образованными волнами;

- волновой анализ сопровождается многими нюансами, которые не каждый трейдер может понять. Например, не всегда можно определить начало и завершение волны;

- самые лучшие волны видны только на исторических графиках, а практическое их применение слишком затруднено из-за влияния различных факторов.

Заключение

Роберт Пректер отмечал, что Ральф Эллиот никогда не задумывался о том, почему на рынке образуется именно такая «5-3» модель волн. Он сосредоточился на анализе данных и сделал соответствующие выводы, действуя по принципу того, что все объясняется причиной неизбежных циклов, заложенных в природе и в психологии толпы.

К волнам Эллиота следует относиться как к теории, а не полноценному техническому методу анализа с гарантированной результативностью, при этом не забывать о факторе субъективности. Чтобы точно составлять прогнозы по волнам, потребуется много практики и накопления опыта.

Статья написана в сотрудничестве с Finmax FX. Сделайте первый шаг к финансовой независимости. Онлайн вебинары, видео-уроки, электронные книги и профессиональные инструменты.

Добрый день, дорогие читатели! Меня зовут Роман Онегин, волновой анализ форекс и других финансовых инструментов я практикую уже много лет. Данная статья, посвященная всем аспектам волнового анализа, поможет начинающим и не только понять суть самого загадочного волнового анализа рынка. В этой статье я разберу все понятия и правила по волновому анализу Эллиотта от А до Я. Сохраните эту ссылку, чтобы не потерять. Надеюсь, вы по достоинству оцените мой труд.

В этой статье мы разберем:

- Основы волновой теории Эллиотта

- Как работают волны Эллиотта

- Что такое волна?

- Действующие и противодействующие волны

- Полный ценовой цикл. Движущие и коррекционные волны

- Волновые уровни

- Числа Фибоначчи

- Движущие волны

- Коррекционные волны

- Взаимные пропорции волн по линиям Фибоначчи

- Алгоритм определения волн на графике

- Рекомендации по изучению практической части волнового анализа

- Торговля с использованием теории волн Эллиотта

- Стратегии торговли по волнам Эллиотта

- Волны Эллиотта в дневной торговле

- Прогнозы на основе волновых паттернов

- Индикаторы волн Эллиотта

- Как читать графики волн Эллиотта

- Основные советы по использованию волн Эллиотта

- Глоссарий по терминологии волн Эллиотта

- Критика волнового анализа Эллиотта

- Выводы: преимущества и недостатки волн Эллиотта

- FAQ по волновой теории Эллиотта

Ну что ж, приступим!

Основы волновой теории Эллиотта

Волновая теория Эллиотта – это популярный метод анализа финансовых рынков. Прочитав эту статью, вы поймете суть этого метода прогнозирования, познакомитесь с его основными понятиями, научитесь понимать прогнозы аналитиков, сможете распознавать на графиках типы волн и строить прогнозы самостоятельно.

Рисунок 1.

Создателем волнового анализа является Американский Финансист Ральф Нельсон Эллиотт. В 1938 году, после 9 лет непрерывных исследований финансовых рынков, он опубликовал первую в мире книгу по волновому анализу – «Закон волн». С тех пор прошло уже более 80 лет, однако по сей день популярность волнового анализа Эллиотта продолжает возрастать среди трейдеров по всему миру. Большинство трейдеров, торгующих в прибыль, так или иначе использует в своих стратегиях волновой анализ. Кто-то лишь частично, а кто-то полностью основывается на этом методе для принятия торговых решений и анализа рынка.

Суть метода заключается в следующем: рынок формирует толпа участников, взаимодействующая между собой. Эллиотт заметил, что толпа ведет себя предсказуемо и формирует на графике цены одни и те же ценовые конструкции или, другими словами, волны. Он описал и классифицировал все типы волн, которые встречаются на рынке.

Задача трейдера состоит в том, чтобы распознать, какая именно волна сейчас формируется, и насколько она была построена. Если эта задача выполнена правильно, то построить правильный прогноз и принять прибыльное торговое решение не составит труда.

Преимущества волн Эллиотта

Среди преимуществ волнового анализа трейдинга, а также среди его сильных сторон в сравнении с другими методами классического технического анализа, можно выделить несколько.

Можно анализировать рынок без какого-либо запоздания

Здесь я имею в виду, что при анализе рыночного графика с помощью каких-либо индикаторов или осцилляторов всегда есть некая задержка. То есть индикаторы и осцилляторы реагируют на рынок с опозданием, потому что они рассчитываются из исторических данных.

Поэтому, когда в рынке внезапно начинается новая тенденция, индикаторы и осцилляторы «замечают» ее лишь через некоторое время. В отличие от волнового анализа, который «готов» к появлению новой тенденции заблаговременно.

Эта возможность даёт трейдеру заранее подготовиться к перемене тенденции на рынке и принять необходимые торговые решения. С помощью этого свойства волн можно открыть позицию незадолго до появления новой тенденции, приносящей прибыль. Либо же закрыть позицию в наиболее выгодной точке. Например, закрыть продажу в самой низкой точке тренда, когда скользящая средняя находится максимально далеко от цены и указывает на наличие сильного тренда в рынке.

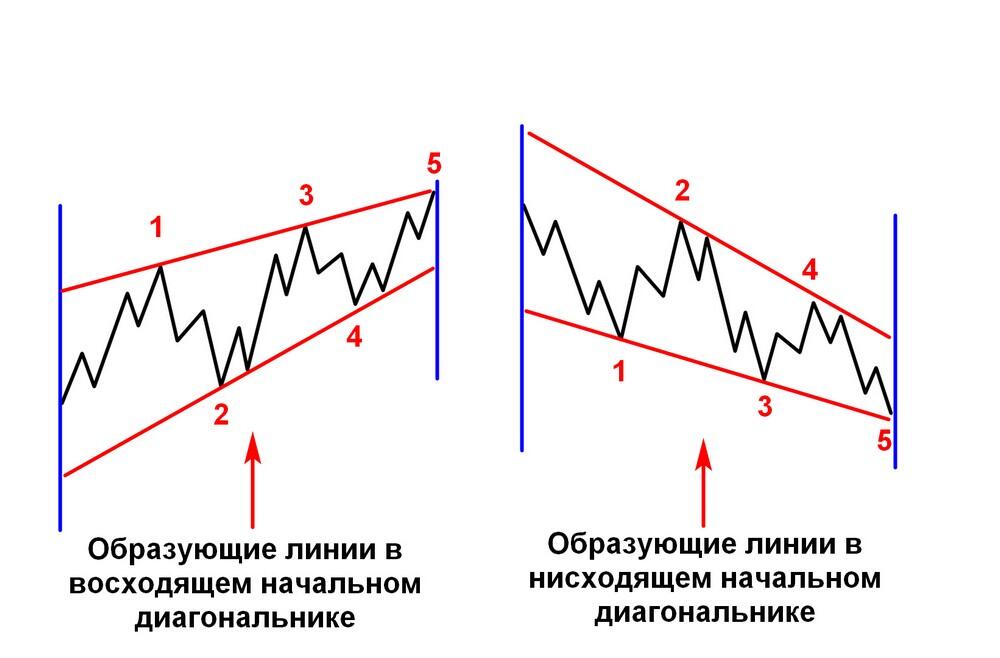

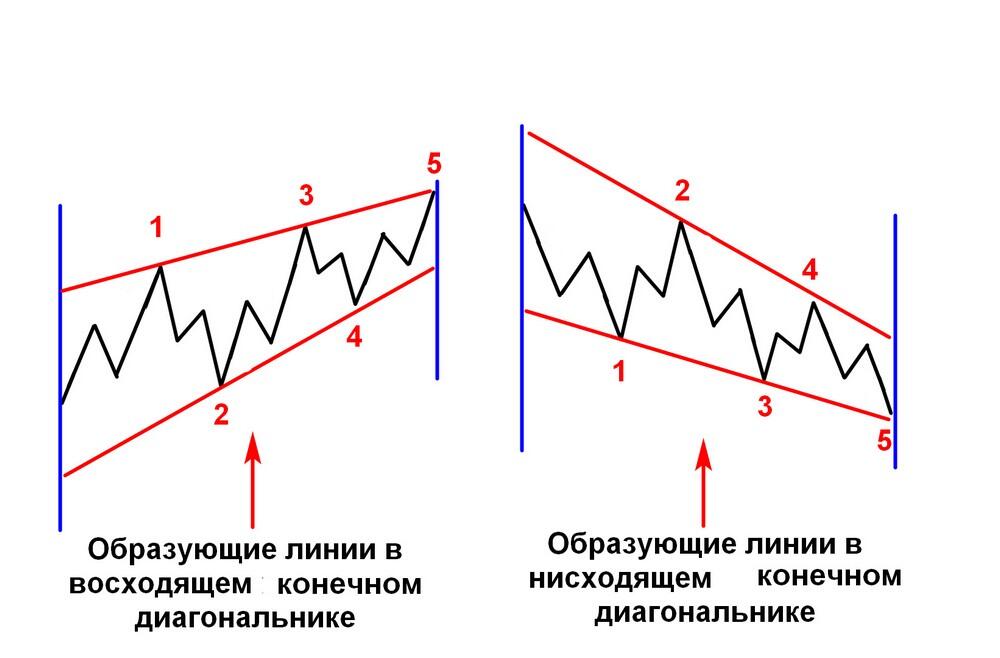

Никто из трейдеров и не подозревает, что тенденция вот-вот изменится и нисходящий тренд будет завершен, однако, специалист по волнам Эллиотта уже видит, что структура нисходящего импульса сформирована. Более того, в его пятой волне сформирован конечный диагональник, что указывает на скорую перемену тенденции. Поэтому он закрывает позицию в наиболее выгодной точке, и рынок летит в восходящем направлении. А волновик сидит довольный, с прибылью в кармане.

Точность волновых формаций

Также среди преимуществ волнового анализа можно выделить подробность описания волновых конструкций. Например, все мы слышали о такой фигуре технического анализа как голова и плечи. На рынке существует бесчисленное множество различных фигур, которые можно так назвать. Одни будут резкие, другие протянутые во времени, в одних откаты цены глубокие, в других — мелкие. Различия есть также в структуре всех составных частей «головы и плечей». Однако в теханализе, каким бы подробным ни было описание этой фигуры, его всё равно недостаточно.

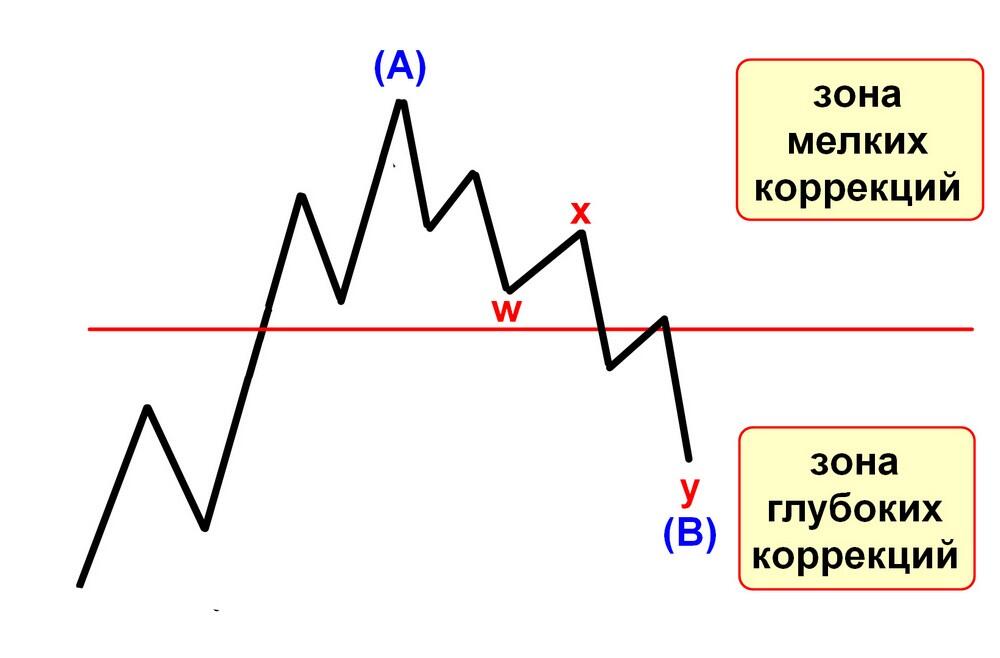

Если мы рассмотрим эту же фигуру с точки зрения волнового анализа, то увидим, что в одном случае «голова и плечи» — это волна 4 импульса, далее волна 5, а затем волны 1 и 2 следующего импульса, который начал развиваться в противоположном направлении. Тогда мы построим один прогноз, будем ждать движения в волне 3 и принимать соответствующие торговые решения.

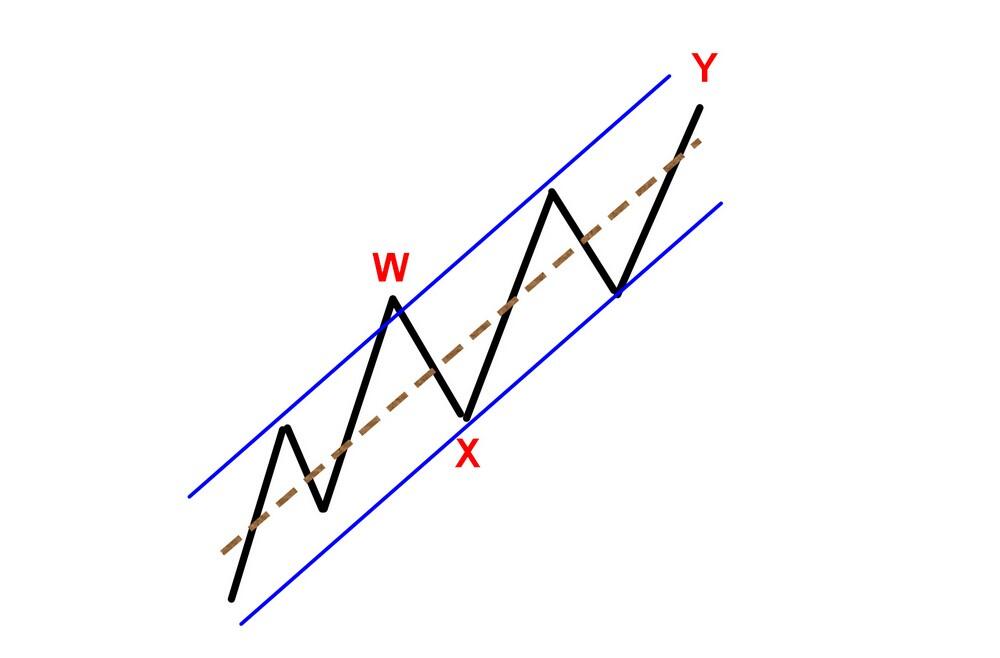

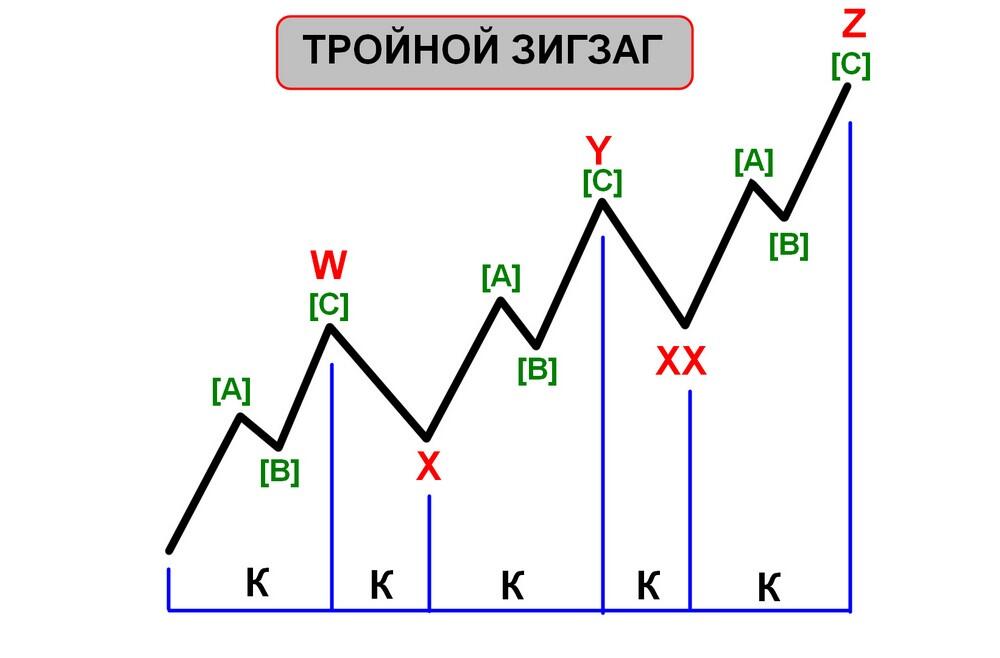

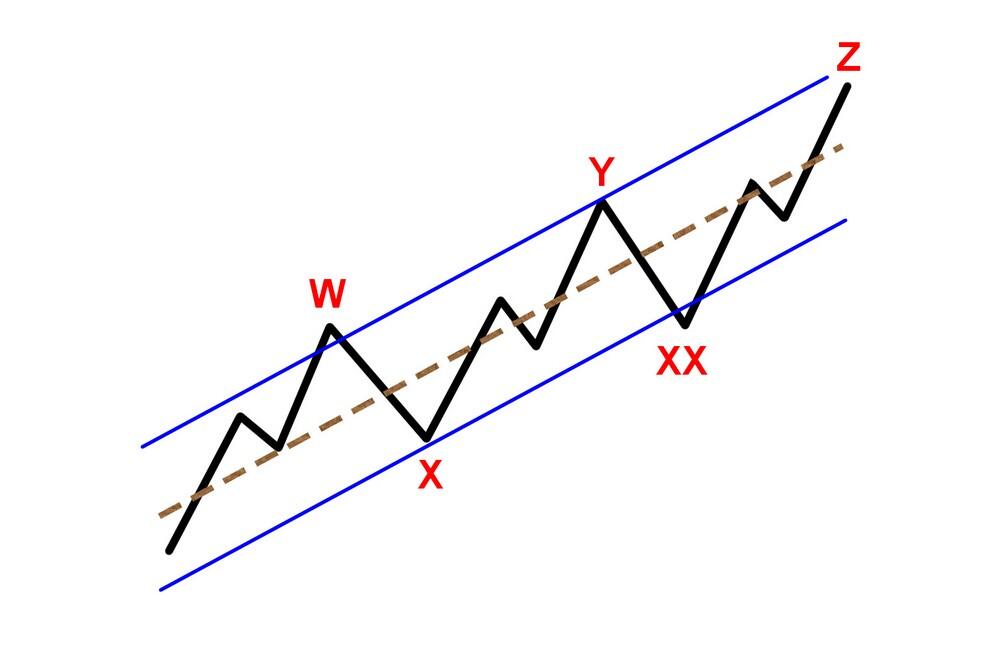

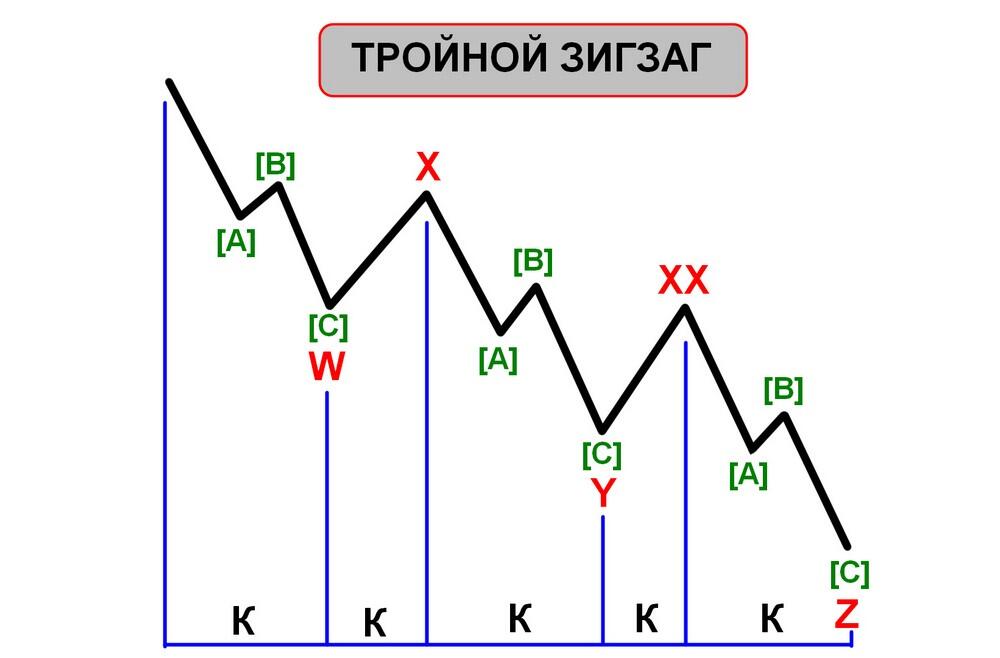

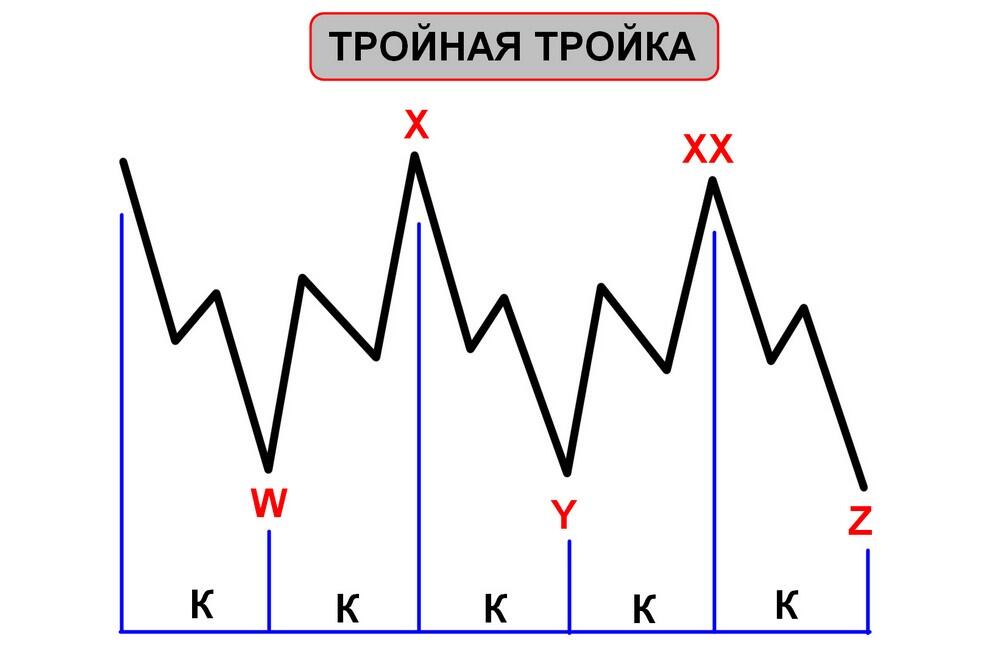

Однако в другом случае, мы можем увидеть, что наша фигура «голова и плечи», если смотреть на неё с точки зрения волн Эллиотта, находится в завершении волны-связки Х и зигзага Y. Другая же часть «головы и плечей» — это всего лишь ещё одна волна-связка ХХ, но недостроенная до конца. Тогда волновик будет ждать полного завершения волны ХХ, а затем ещё одного зигзага Z, развивающегося в том же направлении, что и волна Y.

Представитель технического анализа в этом случае мог бы обмануться, приняв формирующуюся фигуру за «голову и плечи» и ожидая движения рынка в противоположном направлении. Тогда как с точки зрения волн, формировалась лишь финальная часть тройного зигзага — таких примеров можно привести много. Всё дело в том, что конструкции фигуры или волны в волновом анализе описаны и исследованы гораздо более подробно, чем в техническом.

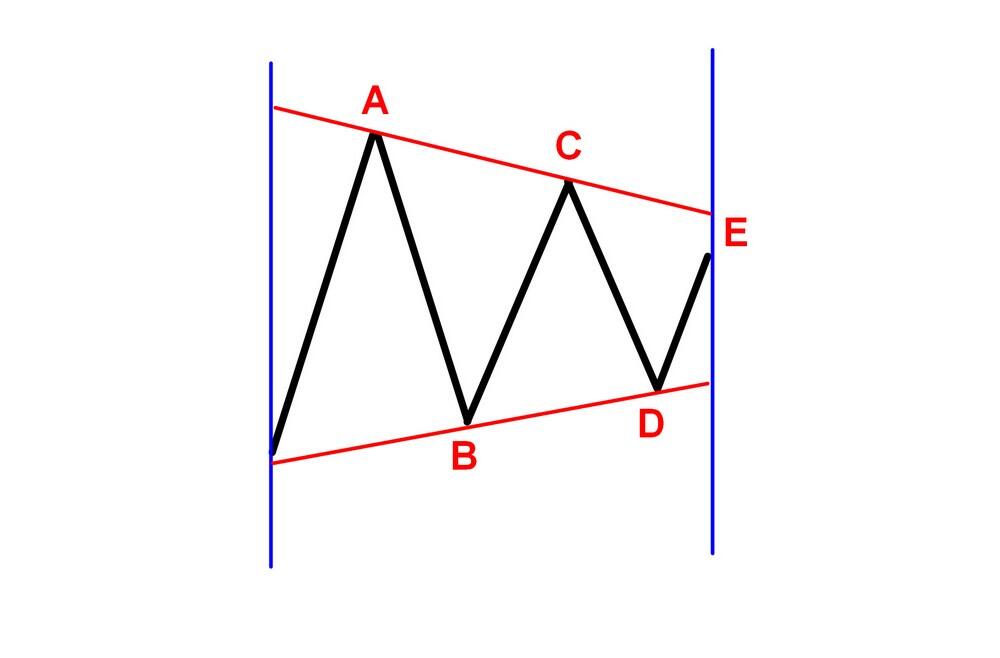

Здесь хочется привести пример про треугольник. В техническом анализе лишь несколько моментов сказаны о треугольниках, причём нет жестких ограничений в правилах — они лишь примерные, приблизительные. Трейдер, руководствующийся обычным техническим анализом, должен сам попытаться определить, является ли формирующаяся фигура треугольником. Однако если посмотреть на правила волнового анализа касательно треугольников, мы увидим ряд просчитанных и жестких правил, которые должны выполняться в 100% случаев. Если в формирующейся фигуре не выполняется хотя бы одно из них, значит, она не может быть треугольником. Исключений здесь нет.

Такой подход ограничивает свободное мышление и позволяет более точно определить, формируется ли перед нами треугольник или нет. Также, помимо правил, мы увидим ряд указаний. Это такие наблюдения, касающиеся структуры волн, которые выполняются не всегда, но в большинстве случаев. Например, если для треугольника не выполнено указание, что одна из его подволн обычно принимает форму протяженной коррекции, это не меняет дела, волна всё равно может быть треугольником.

В волновом анализе есть ряд четких правил и указаний, которыми ограничена формирующаяся фигура. Это позволяет трейдерам уменьшить вероятность ошибки при определении волны. В обычном техническом анализе всё гораздо более расплывчато, и касательно фигур произведено меньше наблюдений, соответственно, присутствует меньше формализованных правил. Возможно поэтому бытует мнение, что волновой анализ является достаточно сложным методом.

Как работают волны Эллиотта

Все мы знаем, что рынок формируется благодаря взаимодействию между собой огромного количества участников: от мелких частных трейдеров до маркет мейкеров и коммерческих банков. Эти участники заключают между собой сделки на рынке, исходя из своих целей и задач. Благодаря этому постоянно изменяется стоимость тех или иных биржевых активов, стоимость отражается на графике, формирующемся в реальном времени, и мы получаем биржевые графики, которые видим в программах для трейдинга и анализа рынка. Они по сути отражают всё, что происходит «за кулисами» рынка.

Какая-то страна решила закупить оборудование на крупную сумму. Для этого ей нужно обменять валюту, что неминуемо отразится на графике, возможно, в виде импульса. Трейдеры могут заметить это движение и присоединиться к нему, благодаря чему будет сформирована ещё одна импульсная волна. Затем к рынку присоединятся отстающие трейдеры и участники — они получат прибыль на последнем импульсном движении, после чего начнётся откат.

Эллиотт внимательно наблюдал за ценовыми графиками и обнаружил, что, что бы ни происходило на рынке, всегда формируется один из десяти типов волн. Он описал и классифицировал их все, благодаря чему появился свод правил и указаний волнового анализа.

Трейдеру остаётся научиться применять эти правила к рыночному графику, правильно определять формирующиеся волны и, исходя из этого определения, строить прогноз. В общем, из прогноза уже вытекает соответствующее торговое решение. Так работают волны Эллиотта.

Что такое волна?

Начнем делать первые шаги в освоении волнового анализа.

Сначала разберемся с тем, что означает термин – волна. Волна – это базовое понятие волнового анализа Эллиотта, поскольку весь рынок состоит из волн, начиная от тикового и минутного таймфреймов и заканчивая месячными и более крупными таймфреймами. То есть, куда бы мы ни посмотрели на график, везде мы увидим волны.

Сначала приведем определение волны. Волна – это участок движения цены от одного изменения направления движения до другого. Чтобы было ясно, что имеется в виду, схематично изобразим участок восходящего тренда на рисунке 2.

Рисунок 2

На этом рисунке мы видим активный бычий рынок, на который нанесены шесть точек: точка 0, точка 1, точка 2, точка 3, точка 4 и точка 5. Первое изменение направления движения произошло в точке 1, здесь движение цены изменилось с восходящего на нисходящее, поэтому мы можем сказать, что первая волна продолжается от точки 0 до точки 1.

В точке номер два направление движения цены изменилось с нисходящего на восходящее, значит вторая волна, в данном случае, это участок движения цены от точки 1 до точки 2. Таким же образом, мы можем определить третью волну, находящуюся между точками 2 и 3, четвертую волну и пятую волну. Подпишем волны схематично на рисунке 3.

Рисунок 3.

Здесь следует запомнить один очень важный момент, в волновом анализе название волны ставится возле ее окончания. То есть, грамотно будет подписать волны так, как показано на рисунке 4.

Рисунок 4.

Для лучшего понимания, рассмотрим еще нисходящий участок на рисунке 5, состоящий из трех волн: А, В и С.

Рисунок 5.

Если речь идет о волне А, значит, имеется в виду первая нисходящая волна, которая выделена зеленым цветом. Если речь идет о волне В, значит, мы говорим о восходящей волне, которая выделена синим цветом. Если имеется в виду волна С, значит, мы говорим о второй нисходящей волне, которая выделена зеленым цветом.

Мы разобрались с тем, что такое волна, и узнали, как правильно подписывать волны на графике. Далее разберемся с остальными базовыми понятиями, которые помогут нам в проведении волнового анализа форекс на сегодня, завтра и каждый последующий день.

Действующие и противодействующие волны

Все волны на графиках по своей функции делятся на два типа: действующие и противодействующие. Чтобы понять, чем действующие волны отличаются от противодействующих, нарисуем схематично участок нисходящего тренда на рисунке 6.

Рисунок 6.

Мы видим, что волна 1 продвигает рынок в нисходящем направлении, то есть действует на него, а волна 2 стремится создать откат в противоположном направлении, т.е. противодействует мощному нисходящему движению. Далее, волна 3 снова действует на рынок и стремится как можно дальше протолкнуть его вниз, а волна 4 противодействует этому движению и создает восходящий откат. Затем мы наблюдаем, что волна 5 вновь действует на рынок и толкает его вниз.

Таким образом, здесь можно выделить три действующие волны: 1, 3 и 5, и две противодействующие волны: 2 и 4.

Теперь приведем определения. Действующая волна – это волна, которая развивается в том же направлении, что и волна одним волновым уровнем выше. Чтобы понять, что такое волна одним уровнем выше, обратимся к рисунку 7.

Рисунок 7.

Если мы схематично объединим все пять волн, которые указаны на рисунке 7 в одну большую волну, то получится нисходящая волна, которая на правой части рисунка названа волной А. В данном случае, волна А и является волной одним волновым уровнем выше. То есть, все действующие волны в левой части рисунка 7 – это волны, которые направлены вниз, туда же, куда и волна А. А все противодействующие волны – это те волны, которые направлены против главной волны, вверх.

Отсюда же вытекает определение противодействующей волны в волновом анализе. Противодействующая волна – это такая волна, которая направлена против волны одним волновым уровнем выше, в нашем случае – это волны 2 и 4.

Для лучшего понимания приведем схематично участок восходящего тренда А-В-С (Смотри рисунок 8).

Рисунок 8.

Нетрудно догадаться, что участок состоит из трех волн, а волна одним волновым уровнем выше смотрит вверх, так как весь участок направлен вверх. Таким образом, действующие волны на этом рисунке – это волны А и С, а противодействующая волна – волна В.

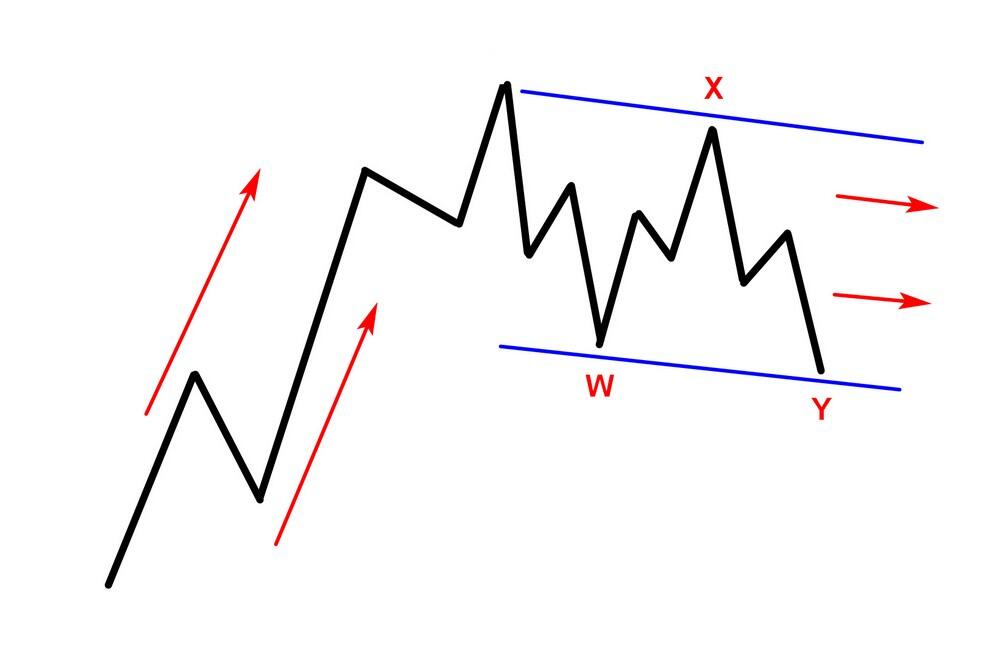

Теперь ясно, как определять действующие и противодействующие волны на нисходящих или восходящих тенденциях в рамках волнового анализа рынка. Однако как быть с боковыми участками? Давайте разберемся.

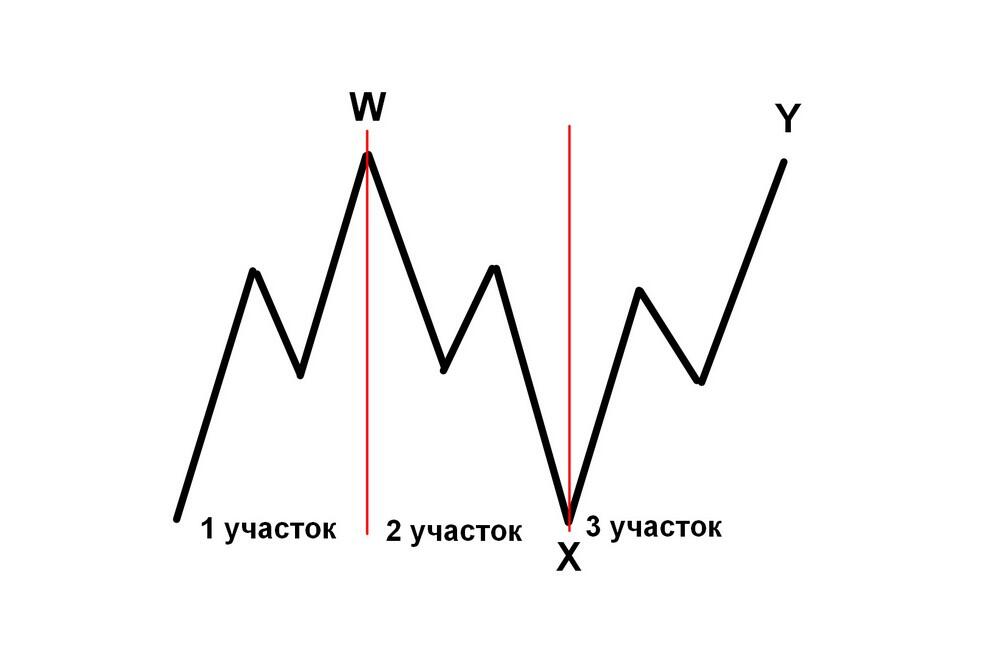

Схематично изобразим боковой участок на рисунке 9.

Рисунок 9.

Как на нем определить действующие и противодействующие волны? Во-первых, любой сложный боковой участок можно разделить на более простые части. В нашем примере мы разделили боковой участок на три части, проведя через вершины волн W и X вертикальные линии. Теперь уже, глядя на эти три части в отдельности, легко определить, какие волны здесь являются действующими, а какие волны являются противодействующими. Первый участок направлен вверх, значит, все волны внутри этого участка, которые также смотрят вверх, являются действующими, а та волна, что направлена вниз, является противодействующей. Точно так же мы разделяем все волны на действующие и противодействующие на втором и третьем участке. На втором участке действующие волны направлены вниз, а противодействующая волна находится по центру и направлена она вверх. На третьем участке действующие волны – восходящие, а противодействующая – нисходящая.

Однако, если весь участок, указанный на рисунке 9, объединить в одну волну, то какой волной он будет, действующей или противодействующей? Как вы уже поняли, это зависит от того, в какую сторону направлена волна одним волновым уровнем выше. На рисунке 10 отобразим волну из рисунка 9 и волну одним волновым уровнем выше.

Рисунок 10.

Мы видим, что волна W-X-Y является частью более крупной тенденции, направленной вниз (на это указывают красные стрелки), и стремится создать откат в противоположном направлении, то есть вверх (на это указывает синяя стрелка). Таким образом, волна W-X-Y является противодействующей в сравнении с волной одним волновым уровнем выше.

Исходя из вышесказанного следует, что, чтобы понять, действующая волна перед нами или противодействующая, нужно сравнить направление ее движения с направлением движения волны одним волновым уровнем выше.

Теперь, когда мы разобрались с этими важными понятиями, вы поймете, о чем идет речь, когда аналитик скажет: «Посмотрите на противодействующие волны этого тренда». Введение понятий «действующие» и «противодействующие» нужны для удобной идентификации определенных участков графика.

Полный ценовой цикл. Движущие и коррекционные волны

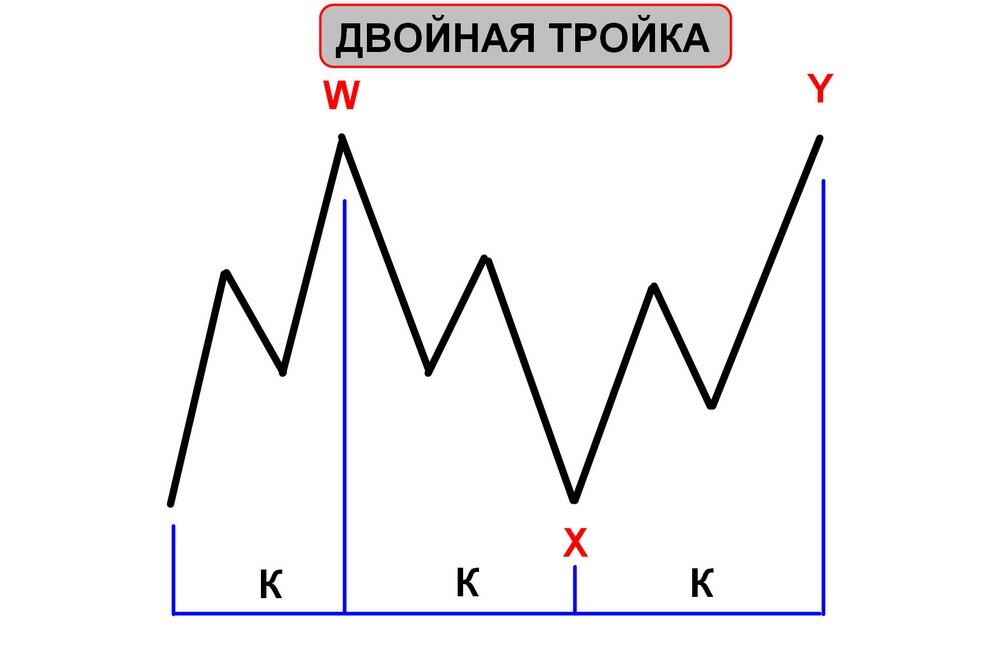

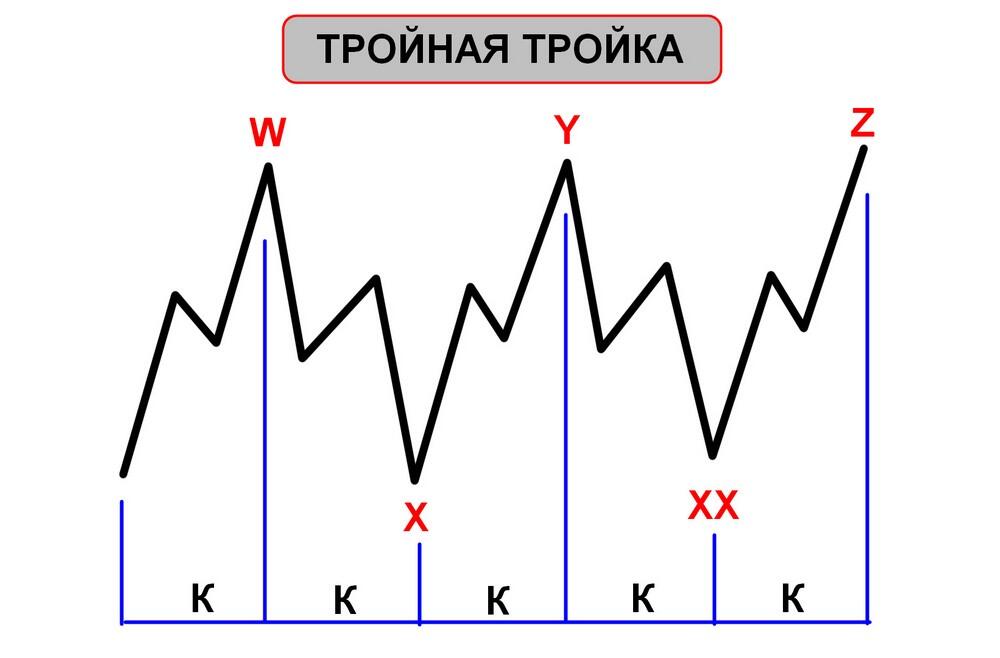

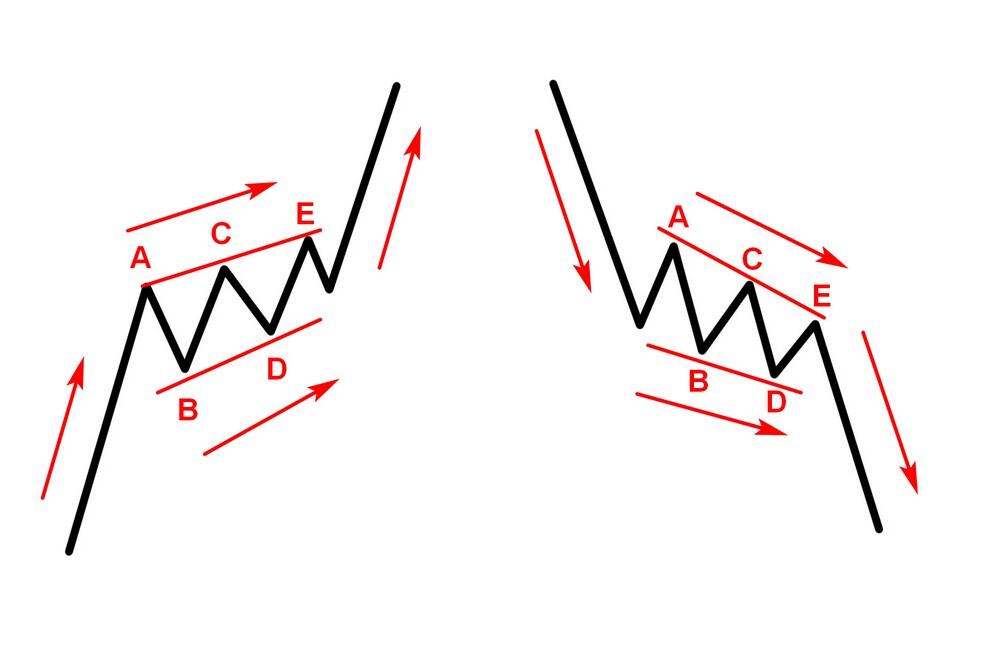

Ранее мы выяснили, что все волны на рынке разделяются по своей функции на действующие и противодействующие. Однако кроме функции волн, существует еще понятие стиля волн. Есть два стиля, в рамках которых развиваются волны: движущий и коррекционный. Волны движущего стиля всегда состоят из пяти частей, а волны коррекционного стиля состоят либо из трех волн, либо из нескольких частей по три волны, например из двух или трех частей, которые объединяет между собой волна-связка. Для простоты волны коррекционного стиля на текущем этапе мы будем изображать состоящими лишь из трех частей.

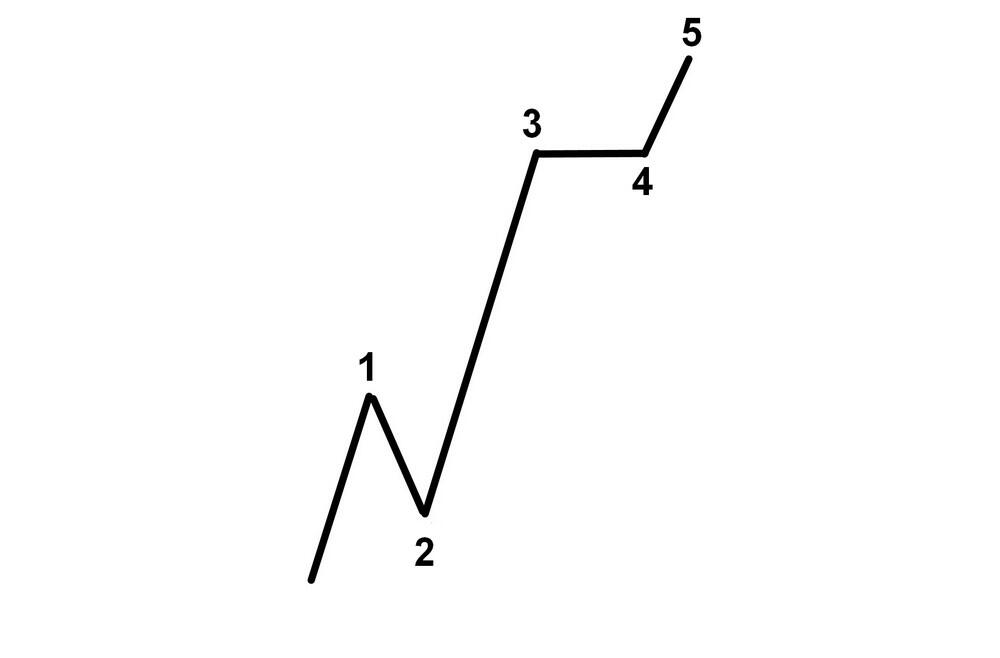

Отобразим так называемый полный ценовой цикл. Полный ценовой цикл – это связка из движущей и коррекционной волны (Смотри рисунок 11).

Рисунок 11

Мы видим, что восходящая волна, то есть большая движущая волна, состоит из пяти подволн, а нисходящая волна, которая является трехволновой конструкцией коррекционного стиля. Назовем движущую волну – волной (1), а коррекционную волну – волной (2).

Все волны движущего стиля всегда подписываются цифрами 1-2-3-4-5, а все волны коррекционного стиля подписываются буквами А-В-С, либо W-X-Y. Иногда используются буквы XX, Z, D и E, в зависимости от типа формируемой волны. Исходя из вышесказанного, на рисунке 11 подволны движущей и коррекционной волны были подписаны буквами и цифрами красного цвета.

Обратим внимание, что начальная часть нашей фигуры, маленькие волны 1 и 2, является уменьшенной копией крупных волн (1) и (2). Поэтому, подобно крупной волне (1), маленькая волна 1 также состоит из пяти еще более мелких подволн и должна быть подписана цифрами от одного до пяти.

А маленькая волна 2, является уменьшенной копией крупной волны (2), поэтому она также развивается в коррекционном стиле и подписывается буквами A-B-C (смотри рисунок 12).

Рисунок 12

Точно так же мы можем разделить на движущие и коррекционные все остальные волны в данной модели. То есть, волна 3 является движущей и состоит из пяти подволн, а волна 4 является коррекционной и состоит из трех частей, а волна 5 вновь является движущей и состоит из пяти подволн.

Что касается нисходящего участка A-B-C, который является волной (2), то здесь отсчет начинается заново. Волна А является движущей и состоит из пяти частей, волна В является коррекционной и состоит из трех частей, а волна С является вновь является движущей (смотри рисунок 13).

Рисунок 13

Теперь, если бы мы посмотрели на структуру самой маленькой волны 1, которая находится в левом нижнем углу графика и отмечена цифрой зеленого цвета, мы бы увидели, что эта волна также состоит из пяти подволн и развивается в движущем стиле. А самая маленькая волна 2 состоит из трех подволн и является волной коррекционного стиля.

Модель полного рыночного цикла очень хорошо показывает так называемый принцип фрактальности волн. Глядя на эту модель, мы видим, как маленькие волны, складываясь между собой, образуют точно такие же более крупные волны. И самое интересное здесь то, что все эти волны являются точной копией друг друга, разница только в размере. То есть, такие волны можно назвать подобными друг другу. Модель, указанная на рисунке 13, является фрактальной – в ней меньшее подобно большему, и наоборот.

Очень важно понять и запомнить принцип фрактальности волн, так как мы можем встретить волны с абсолютно одинаковой волновой структурой, к примеру, на минутном и дневном таймфрейме. Благодаря реализации этого принципа, мы можем производить анализ графика с точки зрения волнового анализа, выбрав абсолютно любой таймфрейм. Составить прогноз можно и на ближайшие 10 минут, и на последующие 10 лет.

Теперь вернемся к нашему полному ценовому циклу. Мы можем очень кратко описать его внутреннюю структуру. Для этого достаточно сказать, что все его действующие волны сформированы в движущем стиле, а все его противодействующие волны сформированы в коррекционном стиле.

Для подтверждения вышеназванного утверждения посмотрим на рисунок 14.

Рисунок 14.

Сначала разберемся с волной (1). Она состоит из пяти частей и поэтому является волной движущего стиля. Все действующие волны внутри этой волны, то есть волны 1, 3 и 5 также формируются в движущем стиле и состоят из пяти частей. Они отмечены на рисунке 15 синим цветом.

Все противодействующие волны внутри волны (1) состоят из трех подволн, они отмечены на рисунке красным цветом. То же самое касается и волны (2), действующие волны являются движущими и состоят из пяти частей (выделены синим цветом), а противодействующая волна является коррекционной и состоит из трех частей (выделена красным цветом).

Таким образом, мы подтвердили вышесказанное утверждение о том, что все действующие волны в этой модели являются движущими, а все противодействующие волны являются коррекционными.

Важно понять следующий момент: если бы действующие волны всегда развивались в движущем стиле, а противодействующие в коррекционном, то не было бы необходимости в этих четырех терминах, хватило бы двух терминов, например, движущие и коррекционные волны. Однако существует необходимость в использовании именно четырех терминов, так как некоторые действующие волны могут развиваться как в движущем, так и в коррекционном стилях. Почему так происходит, на текущем этапе понять сложно, так как мы еще не изучили волны коррекционного стиля.

Мы рассмотрели полный ценовой цикл, принцип фрактальности волн, и ознакомились с понятиями: действующие и противодействующие волны, а также рассмотрели волны движущего и коррекционного стилей.

Теперь можно приступить к изучению типов волн. Волны движущего стиля включают в себя 3 различных типа волн, а волны коррекционного стиля включают в себя 7 различных типов волн. Таким образом, в волновом анализе существует 10 типов волн. Для каждого из этих 10 типов мы запишем набор правил и указаний в последующих частях статьи.

Волновые уровни

Из предыдущей части статьи мы увидели, что на одном и том же участке графика могут быть видны волны разной величины. Чтобы отделить разные волновые уровни друг от друга, была придумана специальная система маркировки.

Важно понимать, что нет жесткой связи между таймфреймом, на котором идентифицируется волна и ее волновым уровнем. Волна уровня Cycle может быть как на недельном, так и на часовом таймфрейме. Это зависит от того, как были названы волны одним волновым уровнем выше или волны одним волновым уровнем ниже. Первоначальную же «точку отсчета» каждый выбирает самостоятельно. Автор данной статьи, например, обычно располагает волны уровня Primary на четырехчасовом таймфрейме, а остальные волновые уровни называет, уже отталкиваясь от уровня Primary.

Волны уровня Primary обозначаются буквами и цифрами зеленого цвета в кружках (Аналогом кружков могут являться квадратные скобки). За уровнем Primary, если двигаться по убыванию, располагается уровень Intermediate, он обозначается буквами и цифрами синего цвета в круглых скобках. Далее следует уровень Minor, он обозначается буквами и цифрами красного цвета без скобок. На рисунке 15 мы видим, что начинается бычий рынок, в котором видны три вышеназванных волновых уровня.

Рисунок 15.

Мы видим, что такая цветовая идентификация облегчает удобство восприятия волн на графике. Мы можем сказать, например, что четвертая волна уровня Intermediate является зигзагом A-B-C. Использовать такую схему обозначений волновых уровней очень удобно на практике, однако она требует некоторого времени, чтобы к ней привыкнуть. Ниже, на рисунке 16, приведена полная схема обозначений волновых уровней или циклов.

| Волновые уровни | Движущие волны | Коррекционные волны | Таймфрейм |