В

статье представлены основные подходы к оценке финансового состояния предприятия

с использованием индикаторов оценки ликвидности, платежеспособности, финансовой

устойчивости и рентабельности предприятия. Произведен расчет экономической

рентабельности по Дюпону, что послужило основой для определения фактического и

прогнозного эффекта финансового левериджа. Особое внимание уделено

моделированию роста ликвидности предприятия.

В современных условиях для большинства

предприятий характерна «реактивная» форма управления деятельностью,

представляющая собой реакцию на текущие проблемы организации. В данной связи

оценка существующего финансового состояния и своевременное реагирование на

внешние условия возможны лишь при совершенствовании инструментов управления

финансово-хозяйственной деятельностью.

В текущем и перспективном временном

периоде совокупность внутренних, устойчивых признаков характеризуется содержательной

сложностью и противоречивостью, что определяет необходимость использования

различных методов оценки и дальнейшую выработку механизма управления финансовым

состоянием предприятия.

В основе методов оценки и механизма

управления финансовым состоянием предприятия лежит финансовый анализ, методика

проведения которого состоит из трех больших взаимосвязанных блоков:

-

анализа финансового положения и деловой

активности;

-

анализа финансовых результатов;

-

· оценки возможных перспектив развития

организации.

Среди основных

подходов управления финансовым состоянием важнейшим является подход, основанный

на временной продолжительности. Особенность данной классификации — выявление

текущей и перспективной оценки финансового состояния.

К текущей оценке

относится существующее финансовое равновесие, когда состояние финансов не

создает помех для функционирования предприятия. Это возможно при непременном

соблюдении следующих основных условий:

-

необходимый

уровень эффективности выполняется, если организация, используя предоставленный

капитал, покрывает издержки, связанные с его получением;

-

выполняется

условие ликвидности. Иначе говоря, организация (предприятие) постоянно должна

быть в состоянии платежеспособности;

-

финансовое

состояние организации оценивается как устойчивое.

Одновременное

выполнение этих условий вызывает значительные затруднения, поскольку, к

примеру, задачи достижения требуемой рентабельности и ликвидности являются,

несомненно, противоречивыми. Возможный вариант совместимости различных целей

при моделировании финансового развития проведем на примере ООО «Ирена».

Холдинговая компания «ООО “Ирена”» образована в

2005 г. Основные задачи — содействие по оформлению грузов и других складов в

целом ряде регионов, проводимых на основании лицензии на осуществление деятельности

в качестве таможенного брокера. В компании имеется отдел транспорта и

логистики, что позволяет предоставлять услуги по доставке, размещению и

консолидации грузов на европейских складах.

Одним из важнейших составных этапов анализа

финансового состояния является оценка финансовой

устойчивости организации. При проведении анализа финансовой устойчивости мы выбрали

целью оценку способности ООО «Ирена» погашать

свои обязательства и сохранять права владения в долгосрочной перспективе.

При изучении структуры запасов основное

внимание уделили изучению тенденций изменения таких элементов, как сырье и

материалы, незавершенное производство, готовая продукция и товары для

перепродажи, товары отгруженные. Наличие в балансе статьи «Дебиторская

задолженность, платежи по которой ожидаются более чем через 12 месяцев после

отчетной даты» свидетельствует о негативных моментах работы организации.

Для расчета итоговых значений, характеризующих финансовую

устойчивость, проведем оценку исходных данных, оказавших значительное влияние

на итоговые показатели (табл. 1). По данным проведенной группировки можно

наблюдать, что в компании суммы, определяющие величину функционирующего

капитала (КФ) и общей величины основных источников формирования запасов и

затрат (ВИ), совпадают. В то же время общая величина запасов и затрат

сократилась на 323 тыс. руб. в абсолютном исчислении.

Таблица 1.

Группировка статей бухгалтерской отчетности по признаку

финансовой устойчивости

ООО «Ирена» за 2007–2009 гг. на начало периода

|

Показатель |

Способ расчета, стр. |

Сумма, тыс. руб. |

Отклонения, тыс. руб. |

||

|

2007 г. |

2008 г. |

2009 г. |

|||

|

Общая величина запасов и затрат |

210 + 220 |

352 |

217 |

29 |

323 |

|

Функционирующий капитал |

490 + 590 – 190 |

3962 |

4336 |

4682 |

0 |

|

Общая величина основных источников формирования запасов и затрат (ВИ) |

490 + 590 + 610 – 190 |

3962 |

4336 |

4682 |

0 |

Для более детального анализа финансовой

устойчивости рассчитаем коэффициенты, характеризующие финансовую устойчивость

(табл. 2).

Таблица 2.

Коэффициенты финансовой устойчивости ООО «Ирена»

|

Показатель |

Способ |

Годы |

Оптимальное |

||

|

2007 г. |

2008 г. |

2009 г. |

|||

|

Коэффициент капитализации (U1) |

(590 |

5,42 |

4,02 |

2,88 |

< 1,5 |

|

Коэффициент обеспеченности собственными источниками |

((490 |

0,14 |

0,18 |

0,25 |

> 0,6–0,8 |

|

Коэффициент финансовой независимости (U3) |

(490 |

0,16 |

0,20 |

0,26 |

> 0,4 |

|

Коэффициент финансирования (U4) |

(490 |

0,18 |

0,25 |

0,35 |

> 1 |

|

Коэффициент финансовой устойчивости (U5) |

(490 |

0,16 |

0,20 |

0,26 |

> 0,7 |

|

Коэффициент обеспеченности материальных запасов |

((490 |

19,98 |

161,45 |

5,31 |

> 0,6 |

|

Индекс постоянного актива |

190 |

0,15 |

0,10 |

0,06 |

— |

Коэффициент капитализации (U1) свидетельствует

о высокой зависимости организации от внешнего капитала. Отклонение от

нормативного значения по годам варьируется, но превышает оптимальное

нормативное значение. Так, в 2009 г. минимальное значение за весь исследуемый

период составило 2,88, что на 1,3 выше нормы (см. табл. 2).

Таким образом, можно сделать вывод, что ООО

«Ирена» на 1 рубль собственных средств, вложенных в активы, привлекло 2 руб. 88

коп. Благоприятным является снижение показателя в динамике, поскольку чем

меньше значение данного коэффициента, тем меньше организация зависит от

привлеченного капитала.

Коэффициент обеспеченности собственными

источниками финансирования (U2) показывает, что 25 % оборотных активов

финансируется за счет собственных источников. Степень обеспеченности

собственными оборотными средствами ООО «Ирена» ниже нормы в 2009 г. на 0,35

пункта. Следует отметить, что минимальное значение для данного коэффициента

должно быть больше либо равно 0,1. В исследуемом периоде наблюдается превышение

данного значения в 2007 г. на 0,14 пункта, в 2008 г. — на 0,18 пункта.

Благоприятной тенденцией является рост показателей в динамике, поскольку высокое

значение показателя позволяет сделать вывод о том, что организация не зависит

от заемных источников финансирования при формировании своих оборотных средств.

Коэффициент

финансовой независимости (U3) также ниже нормы. Однако рост этого показателя

является положительной тенденцией и говорит о том, что с позиции долгосрочной

перспективы организация все меньше будет зависеть от внешних источников

финансирования.

Коэффициент

финансирования (U4) свидетельствует о том, что удельный вес собственных средств

в общей сумме источников финансирования в 2009 г. составил 35 %. Достаточно

низкое значение характеризует политику предприятия как высокозависимую от

внешних источников.

Коэффициент

финансовой устойчивости (U5) по годам не превышает нормативное значение. Данная

тенденция является достаточно неблагоприятной, поскольку это важнейший

коэффициент, и он

показывает, что в 2009 г. только 26 % активов баланса

сформировано за счет устойчивых источников. Значение коэффициента не совпадает

со значением коэффициента финансовой независимости, что позволяет сделать вывод

о том, что ООО «Ирена» не пользуется долгосрочными кредитами и займами.

Коэффициент

обеспеченности материальных запасов собственными средствами (U6) показывает, что

в 2009 г. полностью запасы и затраты формируется за счет собственных средств.

Этот показатель свидетельствует о незначительном удельном весе запасов в

структуре активов.

Индекс постоянного актива по годам

снижается, и в 2009 г. по сравнению с 2007 г. сокращение составило 9 пунктов. Данный

коэффициент показывает, что доля иммобилизованных (омертвленных) средств в

собственных источниках сокращается.

Анализируя

деловую активность предприятия (табл. 3), следует отметить, что все показатели

в динамике демонстрируют благоприятную тенденцию роста.

Таблица 3. Показатели деловой активности (оборачиваемости) ООО «Ирена»

|

Показатель |

2007 г. |

2008 г. |

2009 г. |

|

Оборачиваемость |

1,87 |

33,46 |

44,35 |

|

Оборачиваемость |

0,05 |

0,74 |

0,82 |

|

Оборачиваемость |

0,04 |

0,72 |

0,80 |

В тесной взаимозависимости с понятием «деловая

активность» находится экономическое содержание анализа

ликвидности и платежеспособности и рентабельности предприятия.

Для детального анализа

платежеспособности предприятия проанализируем в динамике абсолютные и

относительные структурные сдвиги оборотных активов предприятия.

Как уже было отмечено выше, анализ

ликвидности баланса заключается в сравнении средств по активу, сгруппированных

по степени убывающей ликвидности, с источниками формирования активов по

пассиву, которые группируются по степени срочности погашения.

С помощью анализа ликвидности баланса

проведем оценку изменений финансовой ситуации в организации с точки зрения

ликвидности.

Относительные показатели ликвидности

сравним в динамике за 2007–2009 гг. Анализ ликвидности баланса проводится по

данным табл. 4. Баланс организации ООО «Ирена»

не является абсолютно ликвидным (табл. 4–6).

Таблица 4.

Анализ ликвидности баланса ООО «Ирена» на

конец года за 2007–2009 гг.

|

Актив |

2007 г. |

2008 г. |

2009 г. |

Пассив |

2007 г. |

2008 г. |

2009 г. |

|

|

Наиболее ликвидные |

2702 |

730 |

867 |

Наиболее срочные обязательства (П1) |

— |

— |

— |

|

|

Быстро реализуемые |

— |

— |

— |

Краткосрочные пассивы |

27 601 |

20 903 |

15 371 |

|

|

Медленно реализуемые |

217 |

29 |

941 |

Долгосрочные пассивы |

— |

— |

— |

|

|

Трудно реализуемые |

29 771 |

25 340 |

18 896 |

Постоянные пассивы (П4) |

5089 |

5196 |

5333 |

|

|

Баланс |

32 690 |

26 099 |

20 704 |

Баланс |

32 690 |

26 099 |

20 704 |

Первое условие (А1 больше или равно П1)

за исследуемый период выполняется по причине отсутствия в организации наиболее

срочных обязательств. Второе (А2 больше или равно П2) не выполняется по причине

отсутствия на предприятии быстро реализуемых активов (А2).

Третье условие ликвидности баланса (А3

больше или равно П3) в динамике выполняется по причине отсутствия долгосрочных

обязательств.

Четвертое условие (А4 меньше или равно

П4), характеризующее минимальную финансовую устойчивость, не выполняется за

весь период исследования.

Для определения существующего положения

и перспективных тенденций ликвидности баланса рассчитаем сумму излишка и

недостатка для каждой из анализируемых групп (табл. 5).

Таблица 5.

Платежный излишек (+) или недостаток (–)

баланса

ликвидности ООО «Ирена» на конец

года за 2007–2009 гг.

|

Методика |

Сумма |

||

|

2007 г. |

2008 г. |

2009 г. |

|

|

А1 – П1 |

+2702 |

+730 |

+867 |

|

А2 – П2 |

–27 601 |

–20 903 |

–15 371 |

|

А3 – П3 |

217 |

29 |

941 |

|

П4 – А4 |

–24 682 |

–20 144 |

–13 563 |

Сопоставление результата ликвидности по

первым двум группам характеризует текущую ликвидность. За период платежный

излишек по первой группе снизился, что существенно снижает ликвидность баланса

в случае возникновения краткосрочных обязательств (табл. 5).

По второй группе в динамике платежный

недостаток снизился на 12 230 тыс. руб., что, безусловно, при общей негативной

картине является положительной тенденцией.

Перспективная ликвидность

характеризуется платежным излишком или недостатком по третьей группе. За

исследуемый период на ООО «Ирена» платежный

излишек по третьей группе возрос на 724 тыс. руб.

Поскольку, как уже было отмечено выше,

ликвидность баланса и ликвидность предприятия понятия существенно

различающиеся, необходимо провести анализ ликвидности предприятия при помощи

коэффициентного метода (табл. 6).

Как видно из данных табл. 6, в ООО «Ирена» значения коэффициентов текущей

и быстрой ликвидности значительно ниже рекомендуемых, а коэффициент абсолютной

ликвидности на конец исследуемого периода сократился на 0,04 пункта. Снижение

показателей в динамике можно оценить отрицательно.

Сигнальным показателем финансового

состояния организации выступает коэффициент маневренности собственного капитала

(СК).

Таблица 6.

Коэффициенты ликвидности

и платежеспособности

ООО «Ирена» за 2007–2009 гг.

|

Показатель |

2007 г. |

2008 г. |

2009 г. |

Изменение (+, –) |

Рекомендуемая |

|

Коэффициент текущей |

0,11 |

0,04 |

0,12 |

+0,1 |

1,0–2,0 |

|

Коэффициент абсолютной |

0,10 |

0,03 |

0,06 |

–0,04 |

0,1–0,4 |

|

Коэффициент |

–0,01 |

0,00 |

–0,07 |

–0,06 |

1,0–2,0 |

Он

показывает, какая часть функционирующего капитала обездвижена в

производственных запасах и долгосрочной дебиторской задолженности. Уменьшение

показателя в динамике — положительный факт. Увеличение денежных средств

является положительным моментом. Наличие и увеличение краткосрочных финансовых

вложений также следует оценить положительно, так как структура оборотных

активов становится более ликвидной.

Оценка

рентабельности, в свою очередь, показывает высокий уровень убыточности в 2007 г.

и рост рентабельности в динамике за 2008–2009 гг. (табл. 7).

Коэффициент

рентабельности (убыточности) активов в 2007 г. отражает величину убытка в

размере 37,7 руб., приходящуюся на каждый рубль активов организации. В динамике

наблюдается положительная тенденция. Так, в 2009 г. предприятие получило 2 руб.

13 коп. прибыли на рубль активов.

Коэффициент

рентабельности собственного капитала в 2009 г. показывает, что предприятие

получило 8 руб. 29 коп. прибыли на каждый рубль собственного капитала организации.

Таблица 7.

Коэффициенты рентабельности (убыточности) ООО «Ирена»

|

Наименование |

2007 г. |

2008 г. |

2009 г. |

|

Коэффициент рентабельности |

–37,7 |

1,44 |

2,13 |

|

Коэффициент |

–312,72 |

9,24 |

8,29 |

|

Коэффициент рентабельности |

–26,84 |

0,99 |

5,28 |

В 2007 г. предприятие получило убыток,

равный 312 руб. 72 коп. на 1 рубль собственного капитала.

Также наблюдается положительная динамика

и по коэффициенту рентабельности продаж, который в 2009 г. равен 5,28 %. Для

сравнения: коэффициент в 2007 г. отрицательный и показывает величину убытка в

размере 26 руб. 84 коп., приходящуюся на каждый рубль продаж.

Произведенный анализ показал наличие

существенных вопросов, актуальных для предприятия на текущий момент, имеющих

отражение в операционной и финансовой деятельности. Для решения существующих

проблем целесообразно произвести совершенствование финансового механизма.

Проведенный

анализ финансового состояния обнаружил существующие тенденции в механизме

управления финансовой устойчивостью. Негативным моментом является низкая

финансовая устойчивость предприятия и несовершенство финансового механизма ее

управления.

Последствия

финансовой неустойчивости для ООО «Ирена»

в будущем могут быть весьма существенны. Реальной становится ситуация, в

которой предприятие будет зависимым от кредиторов, ему грозит потеря

самостоятельности.

Причины

существующей ситуации следующие:

1) стабильно

низкие объемы получаемой прибыли;

2) проблемы

менеджмента, связанные с нерациональным управлением финансовым механизмом на

предприятии.

В данной связи

целесообразно акцентировать внимание на различных аспектах финансовой и

операционной деятельности ООО «Ирена».

Целесообразность

привлечения заемных средств при формировании финансовой стратегии является

неоднозначным вопросом. В этом случае мы предлагаем предприятию следующие варианты

прогноза.

Рассмотрим эффект повышения финансовой

устойчивости за счет использования эффекта финансового левериджа, который показывает,

на сколько процентов изменится рентабельность собственного капитала за счет

использования заемных средств. Этот показатель определяет границу экономической

целесообразности привлечения заемных средств.

В свою очередь, рентабельность активов

рассчитаем с использованием формулы Дюпона.

Преобразуем формулу экономической

рентабельности (ЭР), умножив ее на Оборот / Оборот1 = 1. От такой

операции величина рентабельности не изменится, зато проявятся два важнейших

элемента рентабельности: коммерческая маржа (КМ) и коэффициент трансформации

(КТ).

где

EBIT — операционная прибыль – аналитический

показатель, равный объему прибыли до вычета процентов по заемным средствам и

уплаты налогов;

Оборот — суммовое выражение выручки от

реализации и внереализационных расходов, тыс. руб.;

КМ — коэффициент маржи;

КТ — коэффициент трансформации.

В нашем случае экономическая

рентабельность составляет 1,9 % (ЭР = 442 / (25 585 + 20 369) / 2 × 76 596

/ 76 596 = 442 / 76 596 × 100 × 76 596 / 22 977,5).

Коэффициент маржи, равный 0,57 %, показывает,

что каждые 100 руб. оборота дают 0,57 % результата.

Коэффициент трансформации показывает,

что каждый рубль актива трансформируется в 3 руб. 30 коп.

Таким образом, фактическая

рентабельность находится на очень низком уровне, что даже без предварительных

расчетов свидетельствует о нецелесообразности привлечения заемных средств.

Проверим свою гипотезу расчетом

финансового рычага (левериджа).

Налоговый корректор, равный 0,8 (НК

находим, подставив в первую часть формулы ЭФР (1 – 0,2), показывает, что эффект

финансового рычага в нашем случае несущественно зависит от уровня

налогообложения прибыли.

Кроме того, выделение трех составляющих

эффекта финансового рычага позволяет целенаправленно управлять им в процессе

финансовой деятельности организации.

Коэффициент финансового рычага (ЗК / СК)

усиливает положительный или отрицательный эффект, получаемый за счет

дифференциала.

ЭФР = (1 – 0,2) × (1,9 % – 0 %) × 0 / 5196

= 0.

Проведенный расчет показал отсутствие

эффекта финансового рычага, поскольку отсутствует использование платного

кредита. Значение показателя, равное 0, свидетельствует о том, что любое

увеличение коэффициента финансового рычага будет вызывать нулевой прирост

рентабельности собственного капитала.

Средняя ставка процентов за кредит

составляет 15 % годовых. В данном случае предприятию для положительного эффекта

финансового рычага необходимо увеличить рентабельность активов до 16 %, то есть

в 16 раз. Тогда уровень прибыли, получаемый от использования активов

(экономическая рентабельность), будет больше, чем расходы по привлечению и

обслуживанию заемных средств.

Таким образом, предприятию для повышения

своей платежеспособности и роста чистой прибыли, остающейся в распоряжении

предприятия, целесообразно уделить особое внимание росту рентабельности от операционной

деятельности.

Управление ликвидностью (liquidity)

предприятия и прибыльностью (profitability) является важнейшим аспектом финансового

стратегического развития исследуемого предприятия. В данной связи наибольшее

значение приобретают механизм управления операционной деятельностью и

моделирование ликвидности ООО «Ирена». Спрогнозируем изменения выручки,

используя метод экстраполяционного сглаживания (табл. 8).

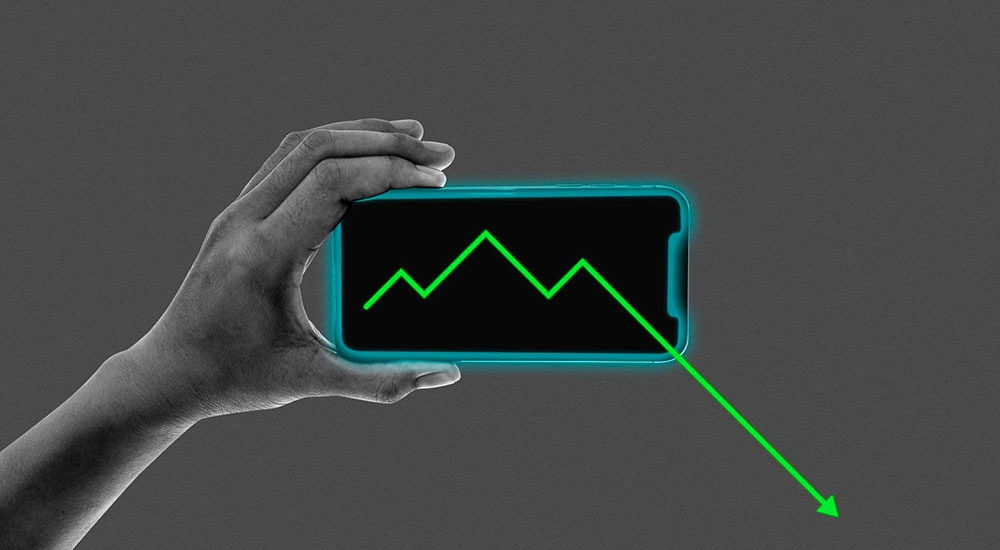

Графическое представление прогнозного

значения представлено на рисунке.

Таблица 8.

Прогноз изменения выручки методом экстраполяционного сглаживания

|

Годы |

Выручка, тыс. руб. |

|

2007 |

66 |

|

2008 |

84 |

|

2009 |

75 |

|

Прогноз |

84 |

Прогноз выручки

методом наименьших квадратов (линейного экстраполяционного сглаживания)

Уравнение тренда, построенное при помощи

метода наименьших квадратов, имеет следующий вид:

y

= 4585x + 66 239.

Расчетное уравнение свидетельствует о

положительном росте выручки при заданных условиях. Прогноз выручки был сделан с

целью выявления перспектив развития предприятия при благоприятных тенденциях.

Применительно к совершенствованию

механизма управления финансами, а также для исправления сложившейся ситуации и достижения

прогнозных значений руководству предприятия следует принять меры по наращиванию

собственного капитала, что возможно за счет моделирования ликвидности. Основу модели

составляет предположение о том, что основным элементом собственного капитала

является рост прибыли, так как прибыль создает базу для самофинансирования и

будет являться источником погашения обязательств предприятия перед банком и

другими кредиторами, что позволит уменьшить краткосрочные обязательства и

увеличить ликвидность.

Для достижения этой цели следует уже в 2010

г. повысить оборачиваемость активов предприятия, для чего увеличивать объем

продаж и предоставлять скидки за быструю оплату. Расчет размера скидки

представлен в табл. 9.

Таблица 9. Моделирование размера скидки за быструю

оплату товаров ООО «Ирена»

|

Показатель |

Скидка за |

Без скидки, отсрочка 10 дней |

||

|

10 |

5 |

2 |

||

|

Инфляция (4 % |

1,026 |

|||

|

Коэффициент падения |

1 |

|||

|

Потери от |

1000 |

|||

|

Потери от |

1000 |

1000 |

1000 |

|

|

Доход от |

900 |

950 |

980 |

|

|

Оплата |

— |

— |

— |

1000 |

|

Потери |

100 |

50 |

20 |

26 |

Предложенный

вариант совершенствования финансового механизма является необходимым условием

не только для анализируемого предприятия, но и для предприятия любой

организационно-правовой формы, так как представляет собой центральную часть

хозяйственного механизма, что объясняется ведущей ролью финансов в сфере

материального производства.

Статья опубликована в журнале «Справочник экономиста» № 9, 2010.

Одним из важнейших критериев оценки финансового состояния организации является ее платежеспособность. В теории и практике анализа различают:

· долгосрочную платежеспособность – способность организации рассчитываться по своим обязательствам в долгосрочной перспективе;

· текущую платежеспособность (ликвидность) – способность организации своевременно и в полном объеме отвечать по своим краткосрочным обязательствам, используя при этом оборотные активы.

На текущую платежеспособность организации непосредственное влияние оказывает ликвидность активов, представляющая собой время превращения активов в денежную форму. Чем меньше времени требуется, чтобы данный вид активов обрел денежную форму, тем выше его ликвидность.

Организация может обладать большей или меньшей ликвидностью, так как в состав оборотных активов входят разнородные объекты, среди которых не только легко-, но и труднореализуемые для погашения внешней задолженности. В то же время в составе пассивов могут быть выделены обязательства различной степени срочности. На этих условиях основывается методика оценки ликвидности Баланса.

Ликвидность Баланса – такое соотношение активов и пассивов, которое обеспечивает своевременное покрытие краткосрочных обязательств оборотными активами.

Следует отметить, что в российском Балансе активы располагаются по степени возрастания ликвидности, соответственно и в пассивах обязательства располагаются по степени возрастания срочности погашения.

Методика анализа ликвидности Баланса предполагает деление всех активов организации в зависимости от степени ликвидности на четыре группы:

· А1 – наиболее ликвидные активы, включают денежные средства и краткосрочные обязательства (стр. 260 и 250 Баланса соответственно);

· А2 – быстро реализуемые активы, включают краткосрочную дебиторскую задолженность и прочие оборотные активы (стр. 240 и 270 Баланса соответственно);

· A3 – медленно реализуемые активы, включают запасы (стр. 210 Баланса), налог на добавленную стоимость по приобретенным ценностям (стр. 220 Баланса) и долгосрочную дебиторскую задолженность (стр. 230);

· А4 – трудно реализуемые активы, включают внеоборотные активы (стр. 190 Баланса).

В свою очередь, пассивы группируются по степени срочности их оплаты:

· П1 – наиболее срочные обязательства, включают кредиторскую задолженность, в том числе задолженность участникам (учредителям) по доходам и прочие краткосрочные обязательства (стр. 620, 630 и 660 Баланса);

· П2 – краткосрочные пассивы, включают краткосрочные кредиты и займы (стр. 610 Баланса);

· ПЗ – долгосрочные пассивы, включают долгосрочные обязательства (стр. 590 Баланса);

· П4 – постоянные пассивы, включают собственный капитал организации (сумма стр. 490, 640, 650 Баланса).

Для определения ликвидности Баланса следует сопоставить итоги соответствующих групп активов и пассивов. Баланс считается абсолютно ликвидным, если одновременно выполняются следующие условия:

А1>П1; А2 > П2; A3 > ПЗ; А4 < П4.

При этом сопоставление первых двух групп активов и пассивов позволяет оценить текущую платежеспособность. Сравнение третьей группы активов и пассивов отражает долгосрочную (перспективную) платежеспособность. Четвертое неравенство не только носит «балансирующий» характер, но и означает соблюдение необходимого условия финансовой устойчивости – наличия у организации собственного оборотного капитала (СОК):

СОК = СК – ВА,

где СК – собственный капитал организации; ВА – внеоборотные активы.

В процессе анализа ликвидности Баланса по каждой группе активов и пассивов выявляют платежный излишек или недостаток по формуле:

ПИi = Аi – Пi,

где ПИi – платежный излишек (+) или недостаток (-); Аi – величина активов i-й группы; Пi – величина пассивов i-й группы.

Такой расчет проводится как на начало, так и на конец анализируемого периода, таким образом оценивается динамика уровня ликвидности Баланса. В случае, когда одно или несколько неравенств не соблюдаются, ликвидность Баланса в большей или меньшей степени отличается от абсолютной.

Проанализируем ликвидность Баланса ОАО «Прогресс» (табл. 2.6).

Таблица 2.6

Оценка ликвидности Баланса ОАО «Прогресс»

|

Наименование актива |

Значение актива, тыс.р. |

Наименование пассива |

Значение пассива, тыс.р. |

Платежный излишек или недостаток |

|||

|

на начало года |

на конец года |

на начало года |

на конец года |

на начало года |

на конец года |

||

|

А1 |

5 686 |

1 272 |

П1 |

8 780 |

14 722 |

-3 094 |

-13 450 |

|

А2 |

4 382 |

4 097 |

П2 |

8 521 |

5 233 |

-4 139 |

-1 136 |

|

А3 |

25 938 |

16 679 |

П3 |

– |

– |

+25 938 |

+16 679 |

|

А4 |

52 477 |

55 368 |

П4 |

71 182 |

57461 |

-18 705 |

+907 |

|

Баланс |

88 483 |

77 416 |

Баланс |

88483 |

77416 |

– |

– |

Из полученных данных (табл. 2.6) следует, что Баланс организации не является абсолютно ликвидным. В частности, она располагает платежным излишком как на начало, так и на конец отчетного года по третьей группе активов и пассивов. Вместе с тем, у организации наблюдается недостаток наиболее ликвидных и быстрореализуемых активов, о чем свидетельствует отрицательная разница между первой и второй группами активов и пассивов. Однако учитывая, что в первую группу пассивов включена вся кредиторская задолженность и прочие краткосрочные обязательства, которые, как правило, не предъявляются кредиторами к оплате одновременно, сложившаяся ситуация не может свидетельствовать о кризисе неплатежей.

Сравнение четвертой группы активов и пассивов позволяет установить наличие у ОАО «Прогресс» на начало года собственного оборотного капитала, являющегося необходимым условием финансовой устойчивости организации.

Следует отметить, что к концу анализируемого года значения соотношений между отдельными группами активов и пассивов организации ухудшаются. В частности, увеличивается платежный недостаток по первой группе, снижается значение собственного оборотного капитала организации. К положительным моментам можно отнести снижение платежного недостатка по второй группе. Таким образом, наблюдается снижение ликвидности Баланса и платежеспособности организации.

Текущую платежеспособность организации оценивают также с помощью коэффициентов ликвидности (табл. 2.7).

Таблица 2.7

Коэффициенты ликвидности ОАО «Прогресс»

|

Наименование показателя |

Характеристика показателя |

Расчетная формула и источники информации |

Оптимальное значение |

|

Коэффициент абсолютной ликвидпости |

Показывает, какая часть краткосрочных обязательств может быть погашена на дату составления Баланса |

|

0,2 – 0,3 |

|

Коэффициент критической ликвидности (промежуточный коэффициент покрытия) |

Показывает, какая часть краткосрочных обязательств может быть погашена за счет как имеющихся денежных средств, так и ожидаемых поступлепий от дебиторов |

|

0,8 – 1 |

|

Коэффициент текущей ликвидности (общий коэффициент покрытия) |

Позволяет оценить, в какой степени оборотные активы покрывают краткосрочные обязательства |

По уточненному расчету:

|

1,5 – 2 |

Приведенные в табл. 2.7 показатели рассчитываются на начало и конец анализируемого периода, оценивается их динамика и выявляются факторы, вызвавшие изменение уровня текущей ликвидности (табл. 2.8).

Таблица 2.8

Оценка платежеспособности ОАО «Прогресс»

|

Наименование показателя |

Значение показателя |

Отклонение (±) |

|

|

на начало года |

на конец года |

||

|

1 Исходные данные для анализа |

|||

|

Денежные средства и краткосрочные финансовые вложения, тыс. р. |

5 686 |

1 272 |

-4 414 |

|

Краткосрочная дебиторская задолженность, тыс. р. |

4 382 |

4 097 |

-285 |

|

Общая величина оборотных активов, тыс. р. |

36 006 |

22 048 |

-13 958 |

|

Краткосрочные обязательства, тыс. р. |

17 301 |

19 955 |

+2 654 |

|

2 Оценка текущей платежеспособности |

|||

|

Коэффициент абсолютной ликвидности |

0,329 |

0,064 |

-0,265 |

|

Коэффициент критической ликвидности |

0,582 |

0,269 |

-0,313 |

|

Коэффициент текущей ликвидности |

2,081 |

1,105 |

-0,976 |

Из расчетов, представленных в табл. 2.8, следует, что на начало года ОАО «Прогресс» за счет имеющихся денежных средств (краткосрочные финансовые вложения отсутствуют) в состоянии был погасить 32,9 % своих краткосрочных обязательств, а на конец года только 6,4 %. Вместе с тем если организация получит деньги от дебиторов, то на конец года она сможет расплатиться по своим долгам только на 26,9 % (коэффициент критической ликвидности на конец года составил 0,269). В то же время в случае реализации запасов, у организации возникает на ту же дату значительный запас средств для погашения краткосрочных обязательств (коэффициент текущей ликвидности – 1,105).

Таким образом, следует отметить, что у ОАО «Прогресс» наблюдается недостаток абсолютно ликвидных активов. К концу года происходит снижение дебиторской задолженности, что способствует сокращению коэффициента критической ликвидности. Однако основным источником покрытия краткосрочных обязательств на начало года являются запасы. Их значительное сокращение на 35,09 % (см. табл. 2.2) привело к существенному снижению коэффициента текущей ликвидности с 2,081 до 1,105. В целом текущая платежеспособность ОАО «Прогресс» к концу года снизилась.

Для оценки влияния факторов на изменение уровня текущей платежеспособности организации может быть использована факторная модель, полученная на основе разложения исходной формулы расчета коэффициента текущей ликвидности:

КТЛ = ,

где ОА – оборотные активы; КО – краткосрочные обязательства; З – запасы (включая НДС по приобретенным ценностям); ДЗ – дебиторская задолженность; КФВ – краткосрочные финансовые вложения; ДС – денежные средства; ПОА – прочие оборотные активы; КК – краткосрочные кредиты и займы; КЗ – кредиторская задолженность; ЗУ – задолженность участникам (учредителям) по доходам; ПКО – прочие краткосрочные обязательства.

Проведем факторный анализ коэффициента текущей ликвидности методом цепных подстановок (табл. 2.9) на основании данных табл. 2.2, 2.4 и 2.8.

Из Баланса за отчетный год ОАО «Прогресс» следует, что у организации отсутствуют краткосрочные финансовые вложения, прочие оборотные активы, задолженность участникам (учредителям) по доходам и прочие краткосрочные обязательства, поэтому в табл. 2.9 рассматривается влияние только пяти факторов.

Таблица 2.9

Расчет влияния факторов на изменение коэффициента текущей ликвидности

|

Наименование фактора |

Значение факторов, тыс. р. |

КТЛ |

Влияние факто-ров (в коэф.) |

||||

|

З |

ДЗ |

ДС |

КК |

КЗ |

|||

|

Базовое значение показателя (КТЛ) |

25 938 |

4 382 |

5 686 |

8 521 |

8 780 |

2,081 |

– |

|

Влияние изменения запасов (З) |

16 679 |

4 382 |

5 686 |

8 521 |

8 780 |

1,546 |

-0,535 |

|

Влияние изменения дебиторской задолженности (ДЗ) |

16 679 |

4 097 |

5 686 |

8 521 |

8 780 |

1,530 |

-0,016 |

|

Влияние изменения денежных средств (ДС) |

16 679 |

4 097 |

1 272 |

8 521 |

8 780 |

1,274 |

-0,256 |

|

Влияние изменения краткосрочных кредитов и займов (КК) |

16 679 |

4 097 |

1 272 |

5 233 |

8 780 |

1,573 |

+0,299 |

|

Влияние изменения кредиторской задолженности (КЗ) |

16 679 |

4 097 |

1 272 |

5 233 |

14 722 |

1,105 |

-0,468 |

|

Совокупное влияние факторов |

– |

– |

– |

– |

– |

– |

-0,976 |

Проведенный факторный анализ показал, что снижение коэффициента текущей ликвидности произошло, с одной стороны, за счет сокращения на конец года по сравнению с его началом запасов, дебиторской задолженности, денежных средств, а с другой стороны, сокращения кредиторской задолженности. Вместе с тем, решающим фактором, оказавшим наибольшее влияние на общий коэффициент ликвидности, стало значительное сокращение запасов на конец года, что еще раз подтверждает вывод о необходимости сосредоточить внимание управленческого персонала на контроле движения, состояния, сохранности и достаточности этих активов для осуществления текущей деятельности организации.

Следует отметить, что известные методики оценки платежеспособности организации на основе анализа ликвидности ее Баланса и расчета коэффициентов ликвидности имеют целый ряд недостатков. В числе основных таких недостатков можно назвать следующие:

1) коэффициенты ликвидности определяют только принципиальную возможность организации рассчитаться по своим обязательствам без учета установленных сроков;

2) при расчете коэффициентов ликвидности учитываются только краткосрочные обязательства на том основании, что погашение долгосрочных кредитов и займов осуществляется после того, как они окупятся.

Кроме того, приведенные методики (оценка ликвидности Баланса и оценка коэффициентов ликвидности) в некоторой степени противоречат друг другу. В частности в первую группу активов (наиболее ликвидных) включаются денежные средства и краткосрочные финансовые вложения. По условиям методики эта группа активов должна быть больше или равна первой группе пассивов (наиболее срочных), куда включены вся кредиторская задолженность, задолженность участникам (учредителям) по доходам и прочие краткосрочные обязательства, т.е. большая часть всех краткосрочных обязательств организации. В то же время любая организация сталкивается с риском потери экономических выгод в результате чрезмерного накапливания денежных средств без направления их в оборот.

С учетом того, что предприятию в нормальных условиях деятельности не требуется единовременно погашать все свои обязательства (из-за различных сроков уплаты долгов), не требуется и держать на счетах значительные суммы денежных средств. Это в полной мере отражено в методике расчета коэффициента абсолютной ликвидности, оптимальная величина которого составляет 0,2 – 0,3 и означает, что организация должна быть в состоянии на любую дату погасить 20 – 30 % своих краткосрочных обязательств за счет имеющихся денежных средств и ликвидных финансовых вложений краткосрочного характера. Поэтому при реализации методики оценки ликвидности Баланса аналитик, как правило, сталкивается с тем, что Баланс организации оказывается не абсолютно ликвидным. Однако это совсем не означает, что у этой организации имеются сложности в уплате долгов кредиторам.

Расчет платежного излишка или недостатка по результатам оценки ликвидности баланса

(тыс.

руб.)

Одним

из важнейших критериев, непосредственно

связанных с ликвидностью в оценке

финансового положения, является

платежеспособность организации.

Платежеспособность

это готовность организации погасить

долги в случае одновременного предъявления

требований о платежах со стороны всех

кредиторов.

Так

как в процессе анализа изучается текущая

и перспективная платежеспособность,

текущая платежеспособность за

анализируемый период может быть

определена путем сопоставления наиболее

ликвидных средств и быстрореализуемых

активов с наиболее срочными и краткосрочными

обязательствами:

А1

А2

П1

П2. (23.9)

Текущая

платежеспособность считается нормальной,

если соблюдается данное условие, и это

свидетельствует о платежеспособности

(неплатежеспособности) на ближайший к

рассматриваемому моменту промежуток

времени:

на

начало периода: 1318

35 587

42 117

28 919 (тыс. руб.),

36

905 (тыс. руб.)

71 036 (тыс. руб.);

на

конец периода: 3684

43 138

42 632

46 500 (тыс. руб.),

46

822

89 132 (тыс. руб.).

На

начало и конец периода организация

неплатежеспособна, платежный недостаток

составил 34 131 (тыс. руб.) (36 905

71 036), на конец периода обязательства

превышают возможности организации в

1,9 раза (89 132 : 46 822), платежный недостаток

составляет 42 310 тыс. руб. (46 822

89 132) т. е. его величина значительно

возросла за период.

Перспективная

платежеспособность характеризуется

условием:

А3

П3. (23.10)

На

начало периода: 73 891 (тыс. руб.)

0 (тыс. руб.).

На

конец периода: 85 614 (тыс. руб.)

1416 (тыс. руб.).

Перспективная

платежеспособность представляет собой

прогноз платежеспособности на основе

сравнения будущих поступлений и платежей,

из которых представлена лишь часть,

поэтому этот прогноз носит приближенный

характер.

На

начало периода: 73 891

34 131

39 760 (тыс. руб.).

На

конец периода: 85 614

42 310

43 304 (тыс. руб.).

На

конец периода платежеспособность

организации снизилась в 1,09 раза (43 304 :

39 760), что является отрицательным фактором.

Анализ

ликвидности баланса по рассмотренной

схеме считается приближенным, более

точным является анализ

с использованием нормативных скидок,

применяемых еще

в 1920-е гг. (табл. 23.2).

Таблица

23.2

Расчет платежного излишка или недостатка по результатам анализа ликвидности с использованием нормативных скидок

Активы

А1 определяют аналогично ранее приведенному

расчету, таким образом:

на

начало периода: А1Н

1318 (тыс. руб.);

на

конец периода: А1К

3684 (тыс. руб.).

А2

быстрореализуемые активы включают: 80%

дебиторской задолженности и прочих

оборотных активов (RA)

за минусом задолженности участников

(учредителей) по взносам в уставный

капитал (Зу),

(стр. 244 ф. № 1);

70%

готовой продукции и товаров для

перепродажи (Zг),

(стр. 214 ф. № 1);

50%

величины запасов (Z)

и НДС за минусом готовой продукции и

товаров для перепродажи (Zг),

а также расходов будущих периодов (Zр)

и товаров отгруженных (ZТ),

(стр. 210 ф. № 1

220 ф. № 1

стр. 214 ф. № 1

стр. 215 ф. № 1

стр. 216 ф. № 1):

А2

0,8

(RA

— Зу)

+ 0,7Zг

0,5

(Z

НДС

Zг

Zр

ZТ).

(23.11)

Быстрореализуемые

активы на начало и конец периода:

А2Н

0,8

(35 587

0)

0,7

39 309

0,5

(68 862

5034

39 309

5

0

73 276,6 (тыс. руб.);

А2К

0,8

(43 138

0)

0,7

52 608

0,5

(81 472

4671

52 608

68

461)

87 839 (тыс. руб.).

Активы

А3

медленно реализуемые активы включают:

20%

дебиторской задолженности по предыдущему

расчету (RA);

30%

готовой продукции и товаров для

перепродажи (Zг);

50%

от величины запасов по предыдущему

расчету;

100%

долгосрочных вложений в материальные

ценности (FМ),

(стр. 135 ф. № 1) и долгосрочных финансовых

вложений (FД),

(стр. 140 ф. № 1).

А3

0,2RA

0,3Zг

0,5

(Z

НДС

Zг

Zр

ZТ)

FM

FД.

(23.12)

Медленно

реализуемые активы на начало и конец

периода:

А3Н

0,2

(35 587

0)

0,3

39 309

0,5

(68 862

5034

39 309

5

0)

36 201,4 (тыс. руб.);

А3К

0,2

(43 138

0)

0,3

52 608

0,5

(81 472

4671

52 608

68

461)

40 913 (тыс. руб.).

Труднореализуемые

активы А4 определяют аналогично ранее

приведенному расчету.

На

начало периода: А4Н

138 957 (тыс. руб.).

На

конец периода: А4К

153 815 (тыс. руб.).

Пассив

баланса включает:

П1

0,8RР,

(23.13)

где

RР

кредиторская задолженность, тыс. руб.

На

начало периода: П1Н

0,8

42 117

33 693,6 (тыс. руб.).

На

конец периода: П1К

0,8

42 632

34 105,6 (тыс. руб.).

П2

0,2RР.

(23.14)

На

начало периода: П2Н

0,2

42 117

8 423,4 (тыс. руб.).

На

конец периода: П2К

0,2

42 632

8 526,4 (тыс. руб.).

Пассив

П3

долгосрочные и краткосрочные обязательства

по займам и кредитам.

На

начало периода: П3Н

28 919 (тыс. руб.).

На

конец периода: П3К

46 500

1416

47 916 (тыс. руб.).

Пассив

П4 определяют аналогично ранее приведенному

расчету.

На

начало периода: П4Н

178 717 (тыс. руб.).

На

конец периода: П4К

195 703 (тыс. руб.).

Текущая

платежеспособность по вновь выполненному

расчету:

А1

А2

П1

П2. (23.15)

На

начало периода: 1318

73 276,6

33 693,6

8423,4;

74

594,6

42 117 (тыс. руб.).

На

конец периода: 3684

87 839

34 105,6

8526,4;

91

523

42 632,0 (тыс. руб.).

Текущая

платежеспособность по состоянию на

начало периода по сравнению с результатами,

полученными при расчете предыдущим

методом, увеличилась, платежный излишек

составил 32 477,6 (тыс. руб.) (74 594,6

42 117) против ранее полученного недостатка

34 131 (тыс. руб.), на конец периода организацией

выполняется условие текущей

платежеспособности, платежный излишек

составил 48 891 (тыс. руб.) (91 523

42 632) против ранее полученного недостатка

в размере 42 310 (тыс. руб.).

Перспективная

платежеспособность (А3

П3):

на

начало периода: 36 201,4 (тыс. руб.)

28 919 (тыс. руб.);

на

конец периода: 40 913 (тыс. руб.)

47 916 (тыс. руб.).

Общая

платежеспособность:

на

начало периода: 36 201,4

28 919

32 477,6

39 760 (тыс. руб.);

на

конец периода: 40 913

47 916

48 891,0

41 888 (тыс. руб.).

Для

организации анализ платежеспособности

с использованием метода нормативных

скидок более предпочтителен.

Еще

более детальным является анализ

платежеспособности организации при

помощи финансовых коэффициентов, где

используются три традиционных

относительных показателя:

коэффициент

абсолютной ликвидности;

коэффициент

критической ликвидности (промежуточный

коэффициент покрытия);

коэффициент

текущей ликвидности (коэффициент

покрытия).

Коэффициент

абсолютной ликвидности и промежуточный

коэффициент покрытия имеют в нынешних

условиях деятельности чисто аналитические

значения. Нестабильность делает

невозможным какое-либо нормирование

перечисленных выше показателей. Они

должны оцениваться для каждой организации

по его балансовым данным, хотя теоретически

нормативные ограничения существуют по

трем показателям.

Коэффициент

абсолютной ликвидности

(КАЛ)

рассчитывается как отношение величины

наиболее ликвидных активов (Д) к наиболее

срочным обязательствам (RN):

КАЛ

Д :

RN

или КАЛ

А1 : П1. (23.16)

На

начало периода: КАЛ.Н

1318 : 42 117

0,031.

На

конец периода: КАЛ.К

3684 : 42 632

0,086.

По

коэффициенту абсолютной ликвидности

на начало периода организация может

покрыть 3,1% своих обязательств, на конец

периода

8,6%.

Как

следует из табл. 23.1, общая величина

наиболее срочных обязательств к концу

периода возросла в меньшем объеме

(1,18%), чем свободные денежные средства

(77,45%), вследствие чего наблюдается рост

коэффициента абсолютной ликвидности.

Полученные

значения коэффициента указывают на

необходимость постоянной работы с

дебиторами,

чтобы обеспечить возможность обращения

наиболее ликвидной части оборотных

средств

в денежную форму для расчетов с

поставщиками. Так, например, чем выше

данный коэффициент, тем надежнее заемщик.

Нормальное ограничение данного показателя

КАЛ

0,2

0,5.

Большинству

российских организаций свойственно

наличие подобного недостатка денежных

средств. Если вести речь о партнерах,

то значение данного коэффициента

интересно для поставщиков.

Коэффициент

критической ликвидности

(ККЛ)

промежуточный коэффициент покрытия

определяется как отношение суммы

наиболее ликвидных и быстро-реализуемых

активов к краткосрочным обязательствам

и отражает прогнозируемые платежные

возможности организации:

ККЛ

(Д

RА)

: (RN

Кt)

или ККЛ

(А1

А2) : (П1

П2), (23.17)

где

Д

свободные денежные средства;

RA

дебиторская задолженность;

RN

наиболее срочные обязательства;

Kt

краткосрочные займы и кредиты.

На

начало периода:

ККЛ.Н

(1318

35 587) : (42 117

28 219)

36 905 : 71 036

0,520.

На

конец периода:

ККЛ.К

(3684

43 138) : (42 632

46 500)

46 822 : 89 132

0,525.

Рост

показателя произошел за счет увеличения

свободных денежных средств и дебиторской

задолженности на 26,9% ((46 822 : 36 905)

100

100), при уменьшении краткосрочных

обязательств на 0,69%. Полученное значение

показателя на конец периода (0,525) позволяет

сделать вывод, что все краткосрочные

обязательства могут быть покрыты без

реализации материальных запасов.

Нормальное ограничение принято ККЛ

1.

Значение

данного коэффициента будет интересовать

банк,

кредитующий организацию.

Коэффициент

текущей ликвидности

(КТЛ)

коэффициент покрытия

определяется как отношение суммы

наиболее ликвидных, быстро реализуемых

и медленно реализуемых активов к величине

краткосрочных обязательств:

КТЛ

Д

RА

(Z

FТ)

: (RN

Kt)

или

КТЛ

(А1

А2

А3) : (П1

П2

П3). (23.18)

На

начало периода:

КТЛ.Н

(1318

35 587

73 891) : (42 117

28 219

0)

110 796 : 71 036

1,560.

На

конец периода:

КТЛ.К

(3684

43 138

85 614) : (42 632

46 500

1416)

132 436 : 90 548

1,463.

В

исследуемой организации значение

коэффициента меняется в течение

анализируемого периода от 1,560 до 1,463.

Повышение величины анализируемого

показателя к концу периода является

результатом влияния двух разнонаправленных

факторов: увеличения оборотного капитала

на 19,5% ((132 436 : 110 796)

100

100) при одновременном уменьшении

краткосрочных обязательств на 0,69% (см.

табл. 23.1).

Итак,

коэффициент покрытия показывает

платежные возможности организации,

оцениваемые при условии не только

своевременных расчетов с дебиторами

и благоприятной реализации готовой

продукции, но и продажи в случае

необходимости элементов материальных

оборотных средств. Уровень коэффициента

зависит от отрасли производства,

длительности производственного цикла,

структуры запасов и ряда других факторов.

Нормальным

ограничением для него считается КТЛ

2, но в зависимости от форм расчетов,

скорости оборачиваемости оборотных

средств значение может быть и существенно

ниже, но не меньше 1. Коэффициент текущей

ликвидности характеризует ожидаемую

платежеспособность предприятия на

период, равный средней продолжительности

одного оборота всех оборотных средств.

На

начало и конец отчетного

периода

коэффициент имеет значение ниже

нормального, на конец периода он еще

более снизился и составил 1,463.

Если

у организации значение коэффициента

меньше 1, то в такой ситуации у него

имеется два пути увеличения коэффициента

текущей ликвидности:

сокращать

кредиторскую

задолженность;

наращивать

оборотные активы, а, скорее всего,

сокращать кредиторскую задолженность

одновременно со снижением оборотных

активов. Это наиболее реальный путь к

росту коэффициента текущей ликвидности.

В

большей мере по коэффициенту текущей

ликвидности оценивают финансовую

устойчивость покупатели и держатели

акций организации.

В

условиях нестабильности экономики и

инфляционных процессов целесообразно

рассчитывать для каждого субъекта

хозяйствования нормальный

уровень коэффициента ликвидности.

Следует

иметь в виду, что чем ниже материалоемкость

продукции, тем ниже достаточный

коэффициент текущей ликвидности.

Минимальная сумма оборотных средств,

необходимых предприятию для обеспечения

платежеспособности,

равна сумме достаточной потребности в

материальных оборотных средствах,

безнадежной дебиторской задолженности

и текущих пассивов (табл. 23.3).

Таблица

23.3

Ликвидность — это способность актива быстро превращаться в деньги без потери стоимости. Чем проще продать имущество, тем оно ликвиднее.

Ликвидность денег считается абсолютной. Но если речь идет о валюте, то ее ликвидность разной. Доллары и евро почти везде можно обменять на национальную валюту, а панамские бальбоа вряд ли будут востребованы в российской глубинке.

Такая же ситуация с недвижимостью. Продажа по рыночной цене квартиры в хорошем районе будет быстрее, чем продажа дома в деревне без электричества и коммуникаций.

Компания обладает разными активами, с разной скоростью реализации. Активы компании могут быть оборотными и внеоборотными.

Оборотные активы — это активы, которые используются в течение короткого срока, до 12 месяцев, и меняют свою форму в течение производственного цикла.

Они включают:

- деньги на счетах, вкладах и в кассе;

- дебиторская задолженность — то, что компании должны клиенты;

- сырье, материалы;

- выданные займы на срок до года.

Внеоборотные средства используются больше года, сохраняют форму в течение производственного цикла и переносят стоимость на готовую продукцию постепенно, с помощью амортизации .

К ним относятся:

- недвижимость;

- транспорт;

- оборудование;

- нематериальные активы (активы, не имеющие физической формы — сайт, патенты, программное обеспечение).

Оборотные средства легче продать, они обладают большей ликвидностью, чем внеоборотные.

Существуют и неликвидные, труднореализуемые активы: запасы с истекшим сроком хранения или испорченные, готовая продукция, потерявшая актуальность, просроченная дебиторская задолженность. Это замороженные деньги, которые превращаются в убытки. Поэтому важно постоянно контролировать, ликвидны активы, которые вложения в деньги.

Ликвидность компании

Понятие ликвидности компании говорит о способности бизнеса погасить обязательства перед кредиторами и контрагентами, используя свое имущество. Ликвидность компании — это ее платежеспособность и финансовая устойчивость.

Платежеспособность — достаточность возможностей для покрытия обязательств, ее оценивают по балансу.

Ликвидной компании одобрят кредит, отгрузят товар с пост-оплатой, она более привлекательна для агентов. Если же у компании имущество низколиквидное и нет денег, кредиторы понимают, что есть риск потерять свои средства.

Оценка ликвидности по балансу

Ликвидность баланса — способность быстро погасить долги бизнеса за счет его активов, срок реализации которого соответствует сроку гашения. Расчет ликвидности предполагает сопоставление групп активов и пассивов.

Пассивы — это средства, на которые они финансируются. Они включают:

- кредиторскую задолженность — то, что компания должна поставщикам;

- задолженность по дивидендам перед собственниками;

- краткосрочные и долгосрочные кредиты;

- собственный капитал;

- доходы будущих периодов — поступления за услуги, которые будут оказаны в будущем, но оплата за них уже получена, например, арендные платежи за следующий год;

- резервы для будущих платежей.

Активы группируют по скорости реализации. А пассивы — по срочности оплаты.

Группы активов и пассивов сопоставляются между собой. Подразумеваются, самые ликвидные активы больше высокой высокой срочности, быстрореализуемые обязательства умеренной срочности и так далее.

Это говорит о том, что компания платежеспособная.

| Группа и скорость реализации | Что входит | Нормальное соотношение |

Группа пассивов и срочность оплаты | Что входит |

| А1, самые ликвидные | наличные деньги; деньги на расчетном счету; вклады на срок до 1 года; |

≥ | П1, высокая срочность погашения | кредиторская задолженность; |

| А2, быстрореализуемые | краткосрочная дебиторская задолженность; | ≥ | П2, умеренная срочность погашения | кредиты со сроком погашения до 1 года; долги по дивидендам; |

| А3, медленно реализуемые | запасы; долгосрочная дебиторская задолженность; |

≥ | П3, низкая срочность погашения (больше года) | долгосрочные кредиты; |

| А4, труднореализуемые | основные средства; нематериальные активы; |

≤ | П4, постоянные | собственный капитал; доходы будущих периодов; резервы для будущих платежей; |

Последнее соотношение А4 ≤ П4 выполняется автоматически, если все предыдущие неравенства верны. Если соотношения соблюдаются, баланс ликвиден, у компании достаточно ресурсов, чтобы расплатиться с кредиторами .

Ликвидность баланса может быть неполной — какие-то неравенства выполняются, а какие-то нет. В этом случае, нужно обратить внимание, какой период погашения долгов компании проблемный:

А1 ≤ П1 — у компании недостаточно средств для погашения самых срочных обязательств;

А2 ≤ П2 — предприятие не может погасить кредиты сроком до одного года за счет быстрореализуемых активов;

А3 ≤ П3 — недостаточно медленно реализуемых активов для погашения долгосрочных кредитов.

Сопоставление активов групп А1 и А2 с пассивами групп П1 и П2 говорит о текущем , рассматриваемом периоде — до года. Сопоставление групп А3 и А4 с группами П3 и П4 — о ликвидности в будущем будущем.

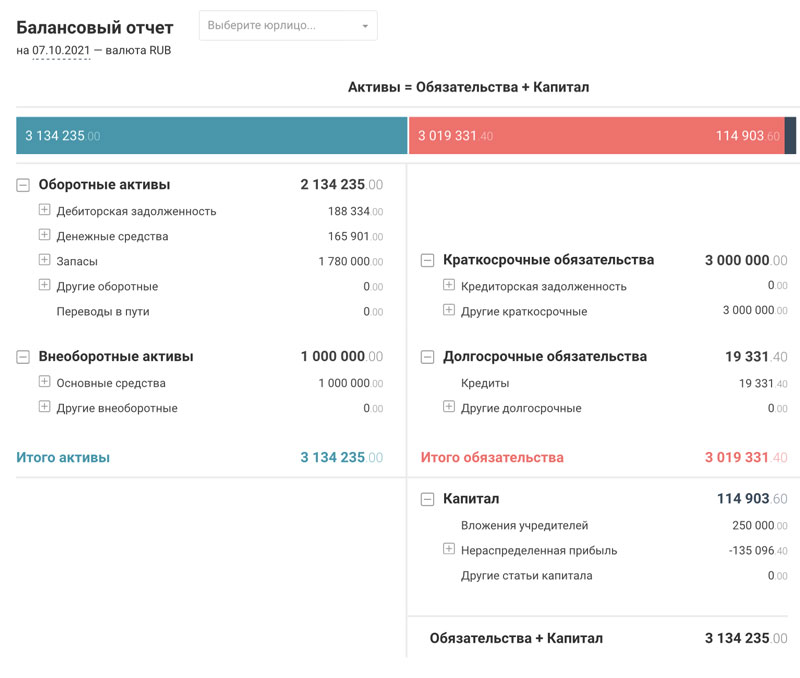

Рассмотрим расчет ликвидности баланса на примере. В сервисе ПланФакт баланс формируется автоматически, поэтому можно своевременно отслеживать динамику показателей.

А1 = 165 901 (руб.)

П1 = 0 (руб.)

А1 ≥ П1 — у компании достаточно денег для погашения кредиторской задолженности.

А2 = 188 334 (руб.)

П2 = 3 000 000 (руб.)

А2 ≤ П2 — компании не хватает денег для погашения краткосрочных обязательств.

А3 = 1 780 000 (руб.)

П3 = 19 331,4 (руб.)

А3 ≥ П3 — у компании достаточно средств для погашения долгосрочных обязательств.

А4 = 1 000 000 (руб.)

П4 = 114 903 (руб.)

А4 ≥ П4 — баланс компании неликвиден.

Кредиторской задолженности у компании нет, поэтому первое неравенство выполняется. Дебиторская задолженность значительно ниже краткосрочных обязательств. У компании проблемы с текущей ликвидностью.

В долгосрочной перспективе — более года, ситуация лучше. Объем запасов значительно больше долгосрочных обязательств.

Чистый оборотный капитал — разница между оборотными активами и краткосрочными обязательствами. Показывает, какая часть оборотных средств свободна от обязательств, характеризует платежеспособность компании на срок до года.

Чистый оборотный капитал = 2 134 235 — 3 000 000 = — 865 765 (руб.)

Компания не способна погасить текущие обязательства.

Андрей Букин, финансовый менеджер:

«Я считаю, что в ежедневной работе в большинстве случаев показатели (коэффициенты) не имеют большой важности. Расчет ликвидности нужен только при подготовке документов для банков при оформлении кредитов или других банковских продуктов.

Основное внимание всегда уделялось планированию денежных средств, работе с дебиторской задолженностью и оптимизации денежных потоков»

Расчет коэффициентов ликвидности

Коэффициенты ликвидности отражают способность бизнеса расплатиться с имеющимися долгами, используя собственные средства. Такая оценка помогает контрагентам понять перспективы сотрудничества и оценить возможные риски.

Коэффициент текущей ликвидности

Чем выше этот показатель, тем лучше. Это значит, что компания может оплачивать свои долги за счет оборотных активов, не продавая имущество — недвижимость и оборудование.

Коэффициент текущей ликвидности = Оборотные активы / Краткосрочные обязательства

Значение коэффициента:

- 0-1,5 — низкая ликвидность, высокие риски;

- 1,5-2,5 — нормальное значение;

- > 2,5 — высокая ликвидность, но использование активов неэффективно.

Рассчитаем коэффициент для компании из примера:

Коэффициент текущей ликвидности = 2 134 235 / 3 000 000 = 0,71

Значение коэффициента ниже нормы, текущая ликвидность низкая. Это подтверждает вывод, полученный при анализе с помощью абсолютных показателей.

Коэффициент быстрой ликвидности

Отражает способность компании оплатить свои долги, если возникнут сложности в работе. В нем не учитываются запасы сырья, как в предыдущем показателе, так как их срочная продажа может привести к убыткам.

Коэффициент быстрой ликвидности = (Краткосрочная дебиторская задолженность + Краткосрочные финансовые вложения + Остаток денежных средств) / Краткосрочные обязательства

Значение коэффициента:

- 0-0,8 — высокие риски;

- 0,8-1,0 — норма;

- > 1,0 — высокая ликвидность, но использование активов неэффективно.

Коэффициент быстрой ликвидности = (188 334 + 0 + 165 901) / 3 000 000 = 0,12

Значение коэффициента низкое, это говорит о высоких рисках для компании из примера.

Коэффициент абсолютной ликвидности

Показывает, какая часть обязательств может быть погашена немедленно, поэтому в нем не фигурирует дебиторская задолженность, не нужно ждать ее погашения от клиентом.

Коэффициент абсолютной ликвидности = (Денежные средства + Краткосрочные финансовые вложения) / Краткосрочные обязательства

Значение коэффициента:

- 0-0,2 — высокие риски;

- 0,2-0,5 — нормальное значение;

- > 0,5 — высокая ликвидность, но использование активов неэффективно.

Коэффициент абсолютной ликвидности = (188 334 + 0) / 3 000 000 = 0,06

Денег на счетах и в кассе хватает для погашения только 6% краткосрочных обязательств.

Расчет ликвидности показал, что компания неплатежеспособна.

Взаимосвязь коэффициентов ликвидности

| Элементы для расчета | Коэффициент текущей ликвидности включает в расчет |

Коэффициент быстрой ликвидности включает в расчет |

Коэффициент абсолютной ликвидности включает в расчет |

| Запасы | ✓ | — | — |

| Дебиторская задолженность сроком до года | ✓ | ✓ | — |

| Краткосрочные вложения | ✓ | ✓ | ✓ |

| Деньги | ✓ | ✓ | ✓ |

| Краткосрочные обязательства | ✓ | ✓ | ✓ |

| Оптимальное значение | 1,5-2,5 | 0,8-1,0 | 0,2-0,5 |

Показатели ликвидности отражают, какая доля обязательств может быть закрыта с помощью использования денег на счетах и кассе, получения денег от дебиторов, реализации запасов. Для некоторых сфер норма показателей может отличаться.

Ринальд Садыков, генеральный директор Terabit Digital:

«Коэффициент ликвидности является лакмусовой полоской, проявляющей то, насколько правильно мы все делаем с точки зрения финансов и тактических действий.

Когда коэффициент ликвидности становится меньше единицы, это сигнал, что не все хорошо, повод задуматься и принять меры. Необходимо обратить внимание на баланс дебит-кредит, так как мы входим в опасную зону.Среднерыночной нормой коэффициента ликвидности является показатель в 1-2. Но так как наше агентство занимается IT-разработкой и весь бизнес построен на людях, то для нас коэффициент 1-2 означает наличие критичных рисков. Мы стараемся поддерживать его на уровне от 3 до 6»

На практике может возникнуть ситуация, когда какие-то коэффициенты в норме, а какие-то — нет. В этом случае можно воспользоваться таблицей, чтобы выявить слабые места:

| Коэффициент текущей ликвидности | норма | норма | нет |

| Коэффициент быстрой ликвидности | норма | нет | нет |

| Коэффициент абсолютной ликвидности | нет | нет | нет |

| Проблема | не хватает денежных средств | не хватает денежных средств и дебиторской задолженности | не хватает денежных средств, дебиторской задолженности и запасов |

Как повысить ликвидность

1. Эффективное управление оборотным капиталом

Оптимизация показателей может происходить за счет наращивания объема денежных средств, дебиторской задолженности и запасов. Важно, чтобы эти статьи росли рационально, исходя из потребностей компании.

Бездумное увеличение оборотного капитала ведет к увеличению коэффициентов при расчете ликвидности, но не говорит об улучшении работы компании и может привести к появлению неликвидных активов и убытков.

2. Увеличивать прибыль компании

Рост прибыли увеличивает собственный капитал, финансирует покупку активов и оборотные средства. Если у компании достаточно собственных средств, ей не нужно брать много кредитов.

3. Сокращать долю дебиторской задолженности

Дебиторская задолженность может стать «плохой», если недобросовестные клиенты не смогут оплатить свои долги. Но и отказаться от нее нельзя — введение предоплаты может сделать компанию менее привлекательной.

Важно постоянно контролировать размер дебиторской задолженности и ее долю в оборотных активах.

Дмитрий Краснощек, основатель юридической компании «Стратегия»:

«Специфика нашего бизнеса — банкротство, и иногда клиенты, оказавшиеся в трудной ситуации, не могут вовремя рассчитаться. Процессу сбора дебиторской задолженности мы уделяем большее внимание, осуществляем пристальный контроль и постоянный мониторинг. Иначе как раз здесь для нас и возникает риск потери ликвидности: если не платят нам, то тогда не сможем заплатить мы»

4. Снижать или перераспределять кредитную нагрузку

Перекредитование может позволить компании перераспределить обязательства из текущих в долгосрочные, это положительно скажется на текущей ликвидности, но плохо — на перспективе. Для компании из примера это был бы хороший шаг — сокращение текущих обязательств позволит повысить текущую ликвидность и увеличить чистый оборотный капитал.

По этой причине погашение обязательств логично также отнести на более долгий срок, привлечь долгосрочное финансирование.

5. Учет финансовых возможностей при капитальных вложениях

Если капитальные вложения — покупка недвижимости и дорогого оборудования, неоправданны, они могут повлечь потерю ликвидности и неспособность платить по кредитам. Лучше всего, если дорогостоящие вложения финансируются за счет накопленной прибыли или вложений собственников. Компании обычно финансируют выплату кредита за счет оборотных средств, что ведет к уменьшению чистого оборотного капитала и ухудшению ликвидности.

Резюмируем

1. Ликвидность — это скорость превращения актива в деньги.

2. Ликвидность компании — это ее способность погасить обязательства перед кредиторами.

3. Расчет ликвидности предполагает соотнесение групп активов по скорости реализации и групп пассивов по срочности оплаты.

4. Расчет ликвидности показывает перспективы в долгосрочной перспективе.

5. Повышение ликвидности возможно за счет оптимизации оборотных средств, работы с дебиторской задолженностью, увеличения прибыли, перераспределения кредитной нагрузки и учета возможностей компании при долгосрочных вложениях.

Ликвидность баланса — это степень покрытия обязательств предприятия активами, срок превращения которых в денежные средства соответствует сроку погашения обязательств. От степени ликвидности баланса зависит платежеспособность предприятия. Основной признак ликвидности — формальное превышение стоимости оборотных активов над краткосрочными пассивами. И чем больше это превышение, тем более благоприятное финансовое состояние имеет предприятие с позиции ликвидности.

А вот как рассчитывать эту ликвидность — другой вопрос. Его разбирают эксперты на курсе повышения квалификации «Клерка» по управленческому учету. Приходите — всему научим.

Научиться вести управленку

Актуальность определения ликвидности баланса приобретает особое значение в условиях экономической нестабильности, а также при ликвидации предприятия вследствие его банкротства. Здесь встает вопрос: достаточно ли у предприятия средств для покрытия его задолженности. Такая же проблема возникает, когда необходимо определить, достаточно ли у предприятия средств для расчетов с кредиторами, т.е. способность ликвидировать (погасить) задолженность имеющимися средствами.

В данном случае, говоря о ликвидности, имеется в виду наличие у предприятия оборотных средств в размере, теоретически достаточном для погашения краткосрочных обязательств.

Для проведения анализа ликвидности баланса предприятия статьи активов группируют по степени ликвидности — от наиболее быстро превращаемых в деньги к наименее. Пассивы же группируют по срочности оплаты обязательств. Типичная группировка представлена в нижеприведенной таблице:

Таблица. Группировка активов и пассивов баланса для проведения анализа ликвидности

|

Активы |

Пассивы |

||||||

|

Название группы |

Обозначение |

Состав |

Название группы |

Обозначение |

Состав |

||

|

Баланс до 2011г. |

Баланс с 2011г. |

Баланс до 2011г. |

Баланс с 2011г. |

||||

|

Наиболее ликвидные активы |

А1 |

стр. 260 250 |

стр. 1250 1240 |

Наиболее срочные обязательства |

П1 |

стр. 620 630 |

стр. 1520 |

|

Быстро реализуемые активы |

А2 |

стр. 240 270 |

стр. 1230 |

Краткосрочные пассивы |

П2 |

стр. 610 650 660 |

стр. 1510 1540 1550 |

|

Медленно реализуемые активы |

А3 |

стр. 210 220 — 216 |

стр. 1210 1220 1260 — 12605 |

Долгосрочные пассивы |

П3 |

стр. 590 |

стр. 1400 |

|

Трудно реализуемые активы |

А4 |

стр. 190 230 |

стр. 1100 |

Постоянные пассивы |

П4 |

стр. 490 640 — 216 |

стр. 1300 1530 — 12605 |

|

Итого активы |

ВА |

Итого пассивы |

ВР |

А.Д. Шеремет указывает на необходимость вычесть расходы, не перекрытые средствами фондов и целевого финансирования, и суммы расчетов с работниками по полученным ими ссудам. Расходы, не перекрытые средствами фондов и целевого финансирования, а также превышение величины расчетов с работниками по полученным ими ссудам над величиной ссуд банка, обусловленная выдачей ссуд работникам за счет средств специальных фондов организации, сокращается при вычитании иммобилизации из величины источников собственных средств. В случае обнаружения в ходе внутреннего анализа иммобилизации по статьям прочих дебиторов и прочих активов на ее величину также уменьшается итог быстрореализуемых активов. (А.Д. Шеремет. Комплексный анализ хозяйственной деятельности).

Для оценки ликвидности баланса с учетом фактора времени необходимо провести сопоставление каждой группы актива с соответствующей группой пассива.

1) Если выполнимо неравенство А1 > П1, то это свидетельствует о платежеспособности организации на момент составления баланса. У организации достаточно для покрытия наиболее срочных обязательств абсолютно и наиболее ликвидных активов.

2) Если выполнимо неравенство А2 > П2, то быстро реализуемые активы превышают краткосрочные пассивы и организация может быть платежеспособной в недалеком будущем с учетом своевременных расчетов с кредиторами, получения средств от продажи продукции в кредит.

3) Если выполнимо неравенство А3 > П3 , то в будущем при своевременном поступлении денежных средств от продаж и платежей организация может быть платежеспособной на период, равный средней продолжительности одного оборота оборотных средств после даты составления баланса.

Выполнение первых трех условий приводит автоматически к выполнению условия: A4

Выполнение этого условия свидетельствует о соблюдении минимального условия финансовой устойчивости организации, наличия у нее собственных оборотных средств.

На основе сопоставления групп активов с соответствующими группами пассивов выносится суждение о ликвидности баланса предприятия.

Сопоставление ликвидных средств и обязательств позволяет вычислить следующие показатели:

-

текущая ликвидность, которая свидетельствует о платежеспособности ( ) или неплатежеспособности (-) организации на ближайший к рассматриваемому моменту промежуток времени: А1 А2=>П1 П2; А4

-

перспективная ликвидность — это прогноз платежеспособности на основе сравнения будущих поступлений и платежей: А3>=П3; А4

-

недостаточный уровень перспективной ликвидности: А4

-

баланс не ликвиден:А4=>П4

Однако следует отметить, что проводимый по изложенной схеме анализ ликвидности баланса является приближенным, более детальным является анализ платежеспособности при помощи финансовых коэффициентов.

1. Коэффициент текущей ликвидности показывает, достаточно ли у предприятия средств, которые могут быть использованы им для погашения своих краткосрочных обязательств в течение года. Это основной показатель платежеспособности предприятия. Коэффициент текущей ликвидности определяется по формуле:

К = (А1 А2 А3) / (П1 П2)

В мировой практике значение этого коэффициента должно находиться в диапазоне 1-2. Естественно, существуют обстоятельства, при которых значение этого показателя может быть и больше, однако, если коэффициент текущей ликвидности более 2-3, это, как правило, говорит о нерациональном использовании средств предприятия. Значение коэффициента текущей ликвидности ниже единицы говорит о неплатежеспособности предприятия.

2. Коэффициент быстрой ликвидности, или коэффициент «критической оценки», показывает, насколько ликвидные средства предприятия покрывают его краткосрочную задолженность. Коэффициент быстрой ликвидности определяется по формуле:

К = (А1 А2) / (П1 П2)

В ликвидные активы предприятия включаются все оборотные активы предприятия, за исключением товарно-материальных запасов. Данный показатель определяет, какая доля кредиторской задолженности может быть погашена за счет наиболее ликвидных активов, т. е. показывает, какая часть краткосрочных обязательств предприятия может быть немедленно погашена за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам. Рекомендуемое значение данного показателя от 0,7-0,8 до 1,5.

3. Коэффициент абсолютной ликвидности показывает, какую часть кредиторской задолженности предприятие может погасить немедленно. Коэффициент абсолютной ликвидности рассчитывается по формуле:

К = А1 / (П1 П2)

Показывает, какая часть краткосрочных обязательств может быть немедленно погашена за счет средств на различных счетах, в краткосрочных ценных бумагах, а также поступлений по расчетам с дебиторами. Значение данного показателя не должно опускаться ниже 0,2.

4. Для комплексной оценки ликвидности баланса в целом рекомендуется использовать общий показатель ликвидности баланса предприятия, который показывает отношение суммы всех ликвидных средств предприятия к сумме всех платежных обязательств (краткосрочных, долгосрочных, среднесрочных) при условии, что различные группы ликвидных средств и платежных обязательств входят в указанные суммы с определенными весовыми коэффициентами, учитывающими их значимость с точки зрения сроков поступления средств и погашения обязательств. Общий показатель ликвидности баланса определяется по формуле:

К = (А1 0,5*А2 0,3*А3) / (П1 0,5*П2 0,3*П3)

Оценивает изменения финансовой ситуации в компании сточки зрения ликвидности. Данный показатель применяется при выборе надежного партнера из множества потенциальных партнеров на основе финансовой отчетности. Значение данного коэффициента должно быть больше или равно 1.

5. Коэффициент обеспеченности собственными средствами показывает, насколько достаточно собственных оборотных средств у предприятия, необходимых для его финансовой устойчивости. Он определяется:

K = (П4 — А4) / (А1 А2 А3)

Значение данного коэффициента должно быть больше или равно 0,1.