Даны следующие макроэкономические показатели, млрд. долл.:

| 1 | Индивидуальные налоги | 30 |

|---|---|---|

| 2 | Чистые частные внутренние инвестиции | 45 |

| 3 | Нераспределённая прибыль корпораций | 21 |

| 4 | Трансфертные платежи | 11 |

| 5 | Пособия по безработице | 4 |

| 6 | Экспорт | 13 |

| 7 | Прибыль корпораций | 61 |

| 8 | Импорт | 4 |

| 9 | Доходы от продажи акций | 10 |

| 10 | Взносы на социальное страхование | 20 |

| 11 | Проценты по государственным облигациям | 7 |

| 12 | Личные сбережения | 27 |

| 13 | Амортизация оборудования | 24 |

| 14 | Амортизация зданий | 12 |

| 15 | Налог на прибыль корпораций | 23 |

| 16 | Потребительские расходы | 255 |

| 17 | Арендная плата | 16 |

| 18 | Процентные платежи частных фирм | 15 |

| 19 | Доходы от собственности | 42 |

| 20 | Косвенные налоги на бизнес | 32 |

| 21 | Дивиденды | 17 |

| 22 | Чистый факторный доход из-за границы | -6 |

Определить: стоимость потреблённого капитала, валовые инвестиции, государственные закупки товаров и услуг, чистый экспорт, заработная плата, сальдо государственного бюджета, ВВП, ВНП, ЧВП, ЧНП, НД, ЛД, РЛД.

Решение:

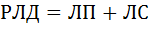

1) Найдём Располагаемый личный доход домашних хозяйств – РЛД (disposable personal income – DPI), который они тратят на Личное потребление и Личные сбережения.

Отсюда

2) РЛД рассчитывается также как разность между Личным доходом и Индивидуальными налогами. Отсюда Личный доход равен:

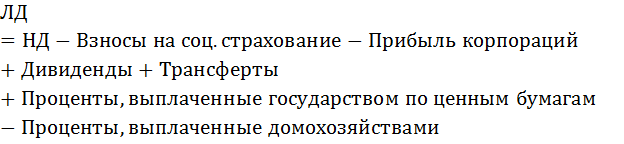

3) Личный доход (personal income – PI) рассчитывается также как разность между НД и всем тем, что не поступает в распоряжение домохозяйств и является частью коллективного, а не личного дохода, и добавить всё то, что увеличивает доходы домохозяйств, но не включается в НД:

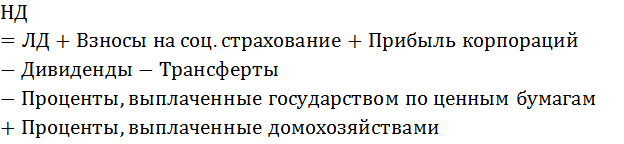

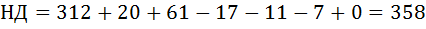

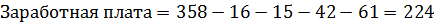

Выразим отсюда Национальный доход – НД (National Income — NI) – это совокупный доход, заработанный собственниками экономических ресурсов.

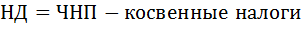

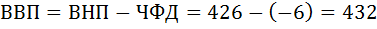

4) Национальный доход можно рассчитать и другим способом, как разность между Чистым национальным продуктом (ЧНП) и косвенными налогами.

Отсюда выразим ЧНП:

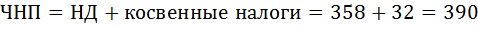

5) Кроме этого Национальный доход равен сумме: Заработная плата плюс Арендная плата плюс Процентные платежи плюс Доходы от собственности плюс Прибыль корпораций.

Выразим отсюда величину заработной платы:

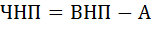

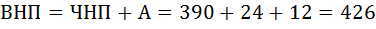

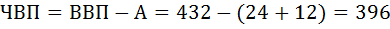

6) ЧНП также равен разности между валовым национальным продуктом и стоимостью потреблённого капитала (А):

Отсюда выразим ВНП:

7) Зная ВНП, а также величину чистых факторных доходов из-за границы можно найти ВВП:

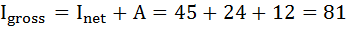

9) Найдём валовые частные внутренние инвестиции (gross private domestic investment – Igross)

Валовые инвестиции представляют собой сумму чистых инвестиций и стоимости потреблённого капитала (амортизации):

10) Чистый экспорт (net export – NX) представляет собой разницу между доходами от экспорта (export – Ex) и расходами страны по импорту (import – Im) и соответствует сальдо торгового баланса:

11) Теперь зная ВВП, сумму валовых частных внутренних инвестиций, величину чистого экспорта и величину потребительских расходов (consumption spending – C), можно определить государственные закупки товаров и услуг (government spending – G)

12) Сальдо государственного бюджета рассчитывается как разница доходов и расходов бюджета.

Доходы бюджета равны сумме Индивидуальных налогов, Налога на прибыль корпорации, Косвенных налогов на бизнес и Взносов на социальное страхование.

Расходы бюджета равны сумме Государственных закупок товаров и услуг, Трансфертов и Процентов по государственным облигациям.

Государственный бюджет сбалансирован.

Условие задачи взято из: Матвеева Т. Ю.. Введение в макроэкономику : учеб. пособие; Гос. ун-т — Высшая школа экономики. — 5-е изд., испр. — М.: Изд. дом ГУ ВШЭ, 2007

Тема 10. СТРУКТУРА КАПИТАЛА

Цена капитала хозяйствующего субъекта во многом зависит от его структуры.

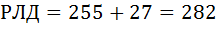

Структура капитала предприятия (рис. 55) - это соотношение между различными источниками капитала (собственным и заемным капиталом), используемыми для финансирования его деятельности. Иногда краткосрочные заимствования исключаются из капитала, то есть определяют структуру капитала как совокупность источников, используемых для долгосрочного финансирования инвестиционной деятельности предприятия. Вместе с тем, если краткосрочные заимствования осуществляются на постоянной основе (что в большинстве случаев и происходит), их, на наш взгляд, следует включать в состав капитала при анализе структуры финансирования.

Рис. 55. Базовое определение структуры капитала предприятия

Оптимальная структура капитала — такое сочетание долговых обязательств и собственного капитала, которое максимизирует общую стоимость фирмы.

Если подходить к вопросу определения оптимальной структуры капитала с позиции относительной стоимости источников финансирования, то необходимо учитывать, что долговые обязательства более дешевы, чем акции. Значит, цена заемного капитала в среднем ниже, чем цена собственного капитала. Отсюда следует, что замена акций более дешевым заемным капиталом уменьшает средневзвешенную стоимость капитала, что ведет к росту эффективности предпринимательской деятельности и, следовательно, к максимизации цены предприятия. Поэтому ряд теорий финансового менеджмента строится на выводе, что оптимальная структура капитала предполагает использование заемного капитала в максимально возможных размерах.

Но в практической деятельности следует исходить из учета того, что замена акций более дешевым заемным капиталом снижает стоимость фирмы, которая определяется рыночной стоимостью собственного капитала этой фирмы.

Кроме того, рост долга увеличивает риск банкротства, что может заметно повлиять на цену, которую потенциальные инвесторы согласятся заплатить за обыкновенные акции этой фирмы.

С использованием заемного капитала связаны также важные нефинансовые расходы как результат ограничения свободы действий менеджеров в соглашениях о займе. Это могут быть обязательства создания дополнительных резервных фондов на погашение долга или ограничивающие условия в объявлении дивидендов, что несомненно снижает стоимость бизнеса.

Поэтому невозможно выработать формулу определения оптимальной структуры капитала для конкретного предприятия. Менеджер, определяя, насколько структура капитала фирмы близка к оптимальной, должен в определенной степени полагаться на интуицию, которая в свою очередь строится на информации, учитывающей как внутрифирменные, так и макроэкономические факторы.

Кроме того, привлечение финансовых ресурсов из разных источников имеет организационно-правовые, макроэкономические и инвестиционные ограничения.

К ограничениям организационно-правового характера относятся законодательно закрепленные требования к величине и порядку формирования отдельных элементов собственного и заемного капитала, а также контроль над управлением компанией со стороны собственников.

В число макроэкономических ограничений входят инвестиционный климат в стране, страновой риск, эмиссионно-кредитная политика государства, действующая система налогообложения, величина ставки рефинансирования ЦБ, уровень инфляции.

Объем финансовых ресурсов, которые компания может привлечь из различных источников, и срок, на который они могут быть вовлечены в деловой оборот, зависит как от развитости финансового и кредитного рынков, так и от доступности этих средств для конкретного предприятия. Одним из важных ограничений формирования финансовой структуры капитала является соответствие сферы и характера деятельности предприятия инвестиционным предпочтениям акционеров и/или степень доверия предприятию со стороны кредиторов.

Таким образом, никакая теория не может обеспечить комплексного подхода к решению проблемы оптимальной структуры капитала предприятия. Поэтому на практике формирование экономически рациональной структуры капитала ведется на основе одного из следующих принципов:

1. Принцип максимизации уровня прогнозируемой рентабельности капитала.

2. Принцип минимизации стоимости капитала.

3. Принцип минимизации уровня финансовых рисков.

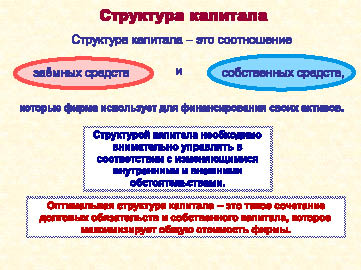

Вместе с тем, существует целый ряд финансовых инструментов, с помощью которых можно повысить эффективность управления финансовой структурой капитала предприятия. Среди них — использование финансовых коэффициентов, с помощью которых можно оценить влияние процесса изменения финансовой структуры капитала на финансовое положение предприятия и степень защищенности интересов кредиторов и инвесторов. Речь идет о показателях, характеризующих финансовую устойчивость предприятия и эффективность инвестиций в него (рис. 56).

Рис. 56. Понятие финансовой устойчивости хозяйствующего субъекта

и формула расчета коэффициента финансовой устойчивости

Достижение финансовой устойчивости предприятия наряду с ростом прибыли и ограничением риска требует сохранения предприятием как платежеспособности, или ликвидности (финансовый смысл этого понятия был подробно рассмотрен в теме 6), так и кредитоспособности, которая отнюдь не является синонимом понятия «платежеспособность».

Под кредитоспособностью предприятия понимается наличие у него предпосылок для получения кредита и его возврата в срок. Кредитоспособность заемщика характеризуется его исполнительностью при расчетах по ранее полученным кредитам, текущим финансовым состоянием и возможностью при необходимости мобилизовать денежные средства из различных источников.

Коэффициент финансовой устойчивости характеризует соотношение собственных и заемных источников финансирования. Если этот показатель выше единицы (имеется превышение собственных средств над заемными), это значит, что предприятие обладает достаточным запасом финансовой устойчивости.

Коэффициент финансовой зависимости (рис. 57) характеризует зависимость предприятия от внешних займов и показывает, какая доля имущества фирмы приобретена за счет заемных средств. Чем выше данный коэффициент, тем более рискованная ситуация в финансовой устойчивости и тем больше вероятность возникновения дефицита денежных средств.

Рис. 57. Формулы расчета коэффициентов финансовой зависимости, обеспеченности собственными средствами и самофинансирования

Коэффициент обеспеченности собственными средствами характеризует способность предприятия обеспечивать потребность в финансировании оборотного капитала только за счет собственных источников. Финансовое состояние предприятия считается удовлетворительным, если этот показатель равен или превышает 0,1.

Коэффициент самофинансирования показывает, какую часть инвестиций можно покрыть за счет внутренних источников предприятия — нераспределенной прибыли и начисленной амортизации. Ряд авторов рассматривает сумму нераспределенной прибыли и амортизации как чистый денежный поток, или денежный поток от хозяйственной деятельности предприятия. Тогда коэффициент самофинансирования имеет название «показатель денежной отдачи инвестиций». Чем выше этот показатель, тем выше уровень самофинансирования предприятия, следовательно, выше финансовая устойчивость.

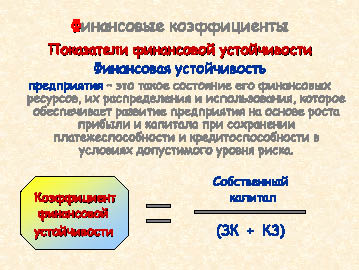

Коэффициент автономии (концентрации собственного капитала) характеризует долю собственного капитала в финансовой структуре капитала (рис. 58). Для большей финансовой устойчивость желательно, чтобы он был на уровне 0,5-0,6.

Рис. 58. Формула расчета коэффициента автономии (концентрации собственного капитала)

Ряд авторов относят коэффициент автономии к показателям ликвидности, что представляется нам достаточно логичным, поскольку рассчитываться по своим обязательствам предприятие должно в первую очередь за счет собственных источников. Вместе с тем, этот показатель является и важным коэффициентом при оценке финансовой структуры предприятия.

Для обеспечения полной финансовой устойчивости менеджмент предприятия наряду с обеспечением достаточной платежеспособности и кредитоспособности обязан поддерживать и высокую ликвидность баланса, а для этого финансовая структура капитала должна формироваться с учетом следующих требований:

-

Кредиторская задолженность не должна превышать величину наиболее ликвидных активов предприятия (к ним относятся в первую очередь денежные средства и краткосрочные ценные бумаги);

-

Краткосрочные кредиты и займы и та часть долгосрочных кредитов, срок погашения которых приходится на данный период, не должны превышать величину быстрореализуемых активов (дебиторская задолженность, средства на депозитах);

-

Долгосрочные кредиты и займы не должны превышать величину медленно реализуемых оборотных активов (запасы готовой продукции, сырья и материалов);

-

Собственные средства должны быть выше величины внеоборотных активов предприятия.

Рассматривая финансовую структуру капитала предприятия, необходимо проанализировать и его способность обслуживать постоянные платежи — проценты за заемный капитал и дивиденды владельцам акционерного капитала. Для такой оценки служат показатели рыночной активности, или эффективности инвестиций.

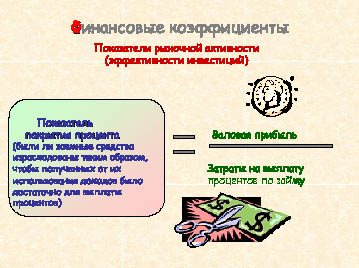

Коэффициент покрытия процента (рис. 59) характеризует степень защищенности кредиторов от невыплаты процентов за предоставленный кредит. Хотя точного эмпирического правила относительно оптимального значения коэффициентов покрытия процентов и дивидендов не существует, большинство аналитиков сходятся во мнении, что минимальное значение этого коэффициента должно быть равно 3. Снижение данного показателя свидетельствует о повышении финансового риска.

Рис. 59. Формула расчета показателя покрытия процента

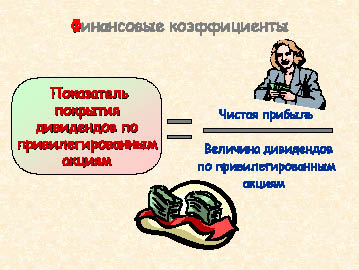

С помощью коэффициента покрытия дивидендов по привилегированным акциям (рис. 60) можно оценить способность компании обслуживать задолженность по дивидендам перед владельцами привилегированных акций. В данном случае в числителе формулы — величина чистой прибыли, т.к. дивиденды выплачиваются только из суммы прибыли после налогообложения. Очевидно, что чем ближе этот показатель к единице, тем хуже финансовое положение компании.

Рис. 60. Формула расчета показателя покрытия дивидендов по привилегированным акциям

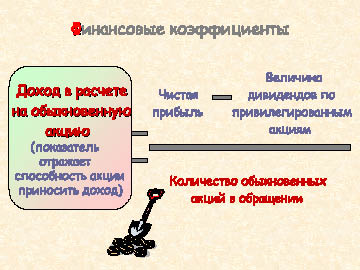

Доход в расчете на обыкновенную акцию (рис. 61) - основной показатель рыночной активности предприятия. Он характеризует способность акции приносить доход. Определяется отношением чистой прибыли, уменьшенной на величину дивидендов по привилегированным акциям, к числу обыкновенных акций компании.

Коэффициент покрытия дивидендов (рис. 62) оценивает величину прибыли, которая может быть направлена на выплату объявленных дивидендов по обыкновенным акциям. Обратный этому коэффициенту показатель — коэффициент выплаты дивидендов, который равен отношению суммы начисленного дивиденда к доходу на одну обыкновенную акцию и показывает, какую долю чистой прибыли фирма направляет на выплату дивидендов.

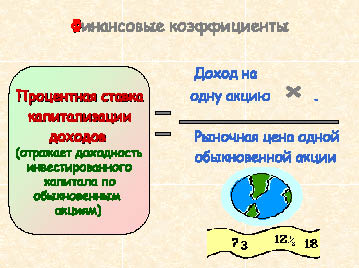

Процентная ставка капитализации доходов (рис. 63) отражает доходность инвестированного капитала и стоимость акционерного капитала по обыкновенным акциям. Финансовая суть этого показателя в том, что его можно рассматривать как ставку, по которой рынок капитализирует сумму текущих доходов.

Рис. 61. Формула расчета дохода на одну обыкновенную акцию

Рис. 62. Формула расчета коэффициента покрытия дивидендов по обыкновенным акциямОценивая финансовую структуру капитала компании, следует учитывать, что не существует идеальных коэффициентов, которые в состоянии отразить все многообразие хозяйственной деятельности предприятия, как не существует и каких-то безусловных показателей, к которым нужно стремиться при любых обстоятельствах.

Так, выше мы рассмотрели, что для финансовой устойчивости предприятия необходима высокая доля собственного капитала. Вместе с тем, если компания в недостаточной степени использует заемные средства и ограничивается использованием собственного капитала, это чревато замедлением развития, падением конкурентоспособности, физическим и моральным устареванием оборудования, несоответствием характеристик готовой продукции требованиям рынка. Все это приводит к снижению валовой прибыли, а значит, и прибыли на одну акцию, понижению курсовой стоимости акций и, как следствие, к снижению рыночной стоимости компании. В то же время, чрезвычайно высокий удельный вес заемных средств в пассивах свидетельствует о повышенном риске банкротства. Кроме того, владельцы кредитных средств могут установить контроль над фирмой, обладающей ограниченной возможностью самофинансирования.

Рис. 63. Формула расчета процентной ставки капитализации доходов

Чаще всего, финансовые коэффициенты лишь подсказка того, что происходит на предприятии, какие изменения и тенденции, как они влияют на развитие бизнеса. Финансовые показатели помогают получить ответы на важнейшие вопросы, связанные с текущей и стратегической деятельностью предприятия, такие как:

- Что важнее на данном этапе деятельности предприятия — высокая рентабельность или высокая ликвидность?

- Какова оптимальная величина требуемого предприятию краткосрочного кредита?

- Какую часть прибыли распределять в качестве дивидендов?

- Проводить новую эмиссию акций или привлекать заемный капитал? и т.п.

В конечном счете, при принятии любого решения, связанного с управлением финансовой структурой капитала, следует помнить об одной из главных целевых установок финансового менеджмента — максимизации прибыли компании.

Влиять на доходность предприятия можно путем изменения объема и структуры пассивов.

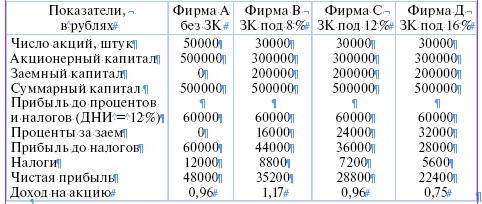

Рассмотрим для примера показатели деятельности четырех фирм, одинаковых во всем, кроме величины и стоимости заемного капитала.

Итак, фирма А не использует заемного капитала, фирма В имеет заем под 8 %, фирма С - под 12 %, а фирма Д — под 16 %. Доход на инвестиции (прибыльность вложенного капитала) каждой фирмы составляет 12 %. Номинальная стоимость акций — 10 рублей, налог на прибыль — 20 %.

Несмотря на то, что все фирмы имеют одинаковый объем и доходность инвестиций, фирма В обеспечит своим акционерам доход на акции больший, чем фирма А, вообще не использующая заемный капитал. Доход на акции фирм А и С, несмотря на разную структуру капитала, одинаков. Наименьший доход на акции получат акционеры фирмы Д. Полученный результат обусловлен двумя причинами:

1) так как проценты за кредит вычитаются из дохода, как правило, до взимания налогов, финансирование за счет заемного капитала снижает налогооблагаемую прибыль и оставляет большую сумму доходов в распоряжении акционеров фирмы;

2) компания может при эффективном использовании заемного капитала иметь дополнительный доход, который после выплаты процентов инвесторам может быть распределен между акционерами.

Для этого величина дохода на вложенный капитал (ДНИ) должна быть выше процентов, которые фирма платит за использование заемного капитала.

Так, фирма В, оплачивая заем под 8 %, обеспечивает прибыльность его использования в 12 %, что повышает доходность ее акций по сравнению с фирмой А. В данном случае речь идет о положительном эффекте финансового рычага (рис. 64). У фирмы С уровень ДНИ совпадает с ценой заемного капитала, поэтому доход на ее акцию равен доходу на акцию фирмы А. Эффект финансового рычага нулевой. Фирма Д, оплачивая заем под 16 % и имея ДНИ, равный 12 %, подвергается воздействию отрицательного эффекта финансового рычага.

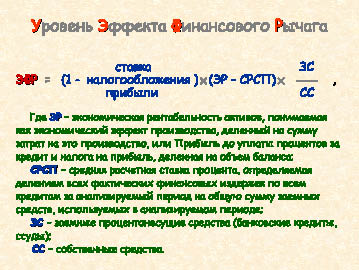

Рис. 64. Понятие финансового рычага

Из формулы расчета уровня эффекта финансового рычага (рис. 65) видно, что положительная, отрицательная или нулевая величина эффекта финансового рычага зависит от разницы между экономической рентабельностью активов (ЭР) и средней расчетной ставкой процента (СРСП) (так называемого дифференциала финансового рычага). Если ЭР > СРСП, то и дифференциал, и эффект финансового рычага положительный; если ЭР < СРСП — отрицательный; если ЭР = СРСП — нулевой.

Уровень эффекта финансового рычага зависит также от соотношения заемных и собственных средств предприятия (так называемого плеча финансового рычага). Если величина заемных средств выше величины собственного капитала, сила воздействия финансового рычага возрастает, если ниже — падает.

Влияет на уровень эффекта финансового рычага и ставка налогообложения прибыли, причем чем она ниже, тем большую силу воздействия имеет эффект финансового рычага.

При определении оптимальной величины заемного капитала, которая может привлекаться предприятием для финансирования своей хозяйственной деятельности, необходимо учитывать, что от структуры капитала зависит не только доходность, но и финансовый риск.

В данном случае финансовый риск рассматривается как отклонение фактического результата от запланированного.

Рис. 65. Формула расчета уровня эффекта финансового рычага

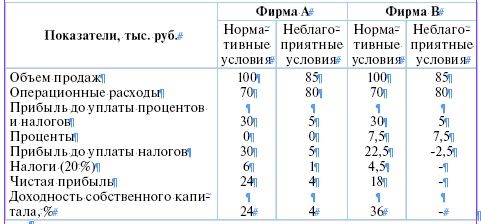

Иллюстрацией влияния заемного капитала на риск и доходность предпринимательской деятельности может быть следующий пример. Фирмы А и В имеют одинаковые активы (100 тыс. руб.), объем продаж (100 тыс. руб.) и операционные расходы (70 тыс. руб.). Различна лишь структура капитала — фирма А финансируется только за счет собственного капитала (100 тыс. руб.), фирма В - за счет собственного (50 тыс. руб.) и заемного (50 тыс. руб. под 15 %) капитала.

Таким образом, при нормальных условиях фирма В обеспечит своим акционерам доход на акции в размере, в полтора раза превышающем доход на акции фирмы А. Вместе с тем, в неблагоприятных условиях, где объем продаж ниже, а издержки выше ожидаемых, прибыль на акционерный капитал фирмы, подвергшейся воздействию финансового рычага, упадет особенно резко, возникнут убытки. Фирма А, вследствие более устойчивого баланса, сможет легче перенести спад производства.

Отсюда следует, что фирмы с низкой долей задолженности менее рискованны, но они лишены возможности использования положительного эффекта финансового рычага для увеличения доходности собственного капитала. Фирмы с относительно высокой долей заемного капитала могут иметь более высокую доходность собственного капитала, если экономические условия благоприятны, но они подвергаются риску потерь, если оказались в условиях спада или финансовые расчеты менеджеров фирмы не оправдались. При этом нужно учитывать, что, если лишь небольшая часть вложений осуществляется владельцами, то риски предприятия несут в основном кредиторы.

Резюмируя вышеизложенное, отметим, что в идеале структура капитала предприятия должна обеспечивать наиболее эффективное соотношение между показателями рентабельности и финансовой устойчивости. Для решения этой одной из самых сложных задач финансового менеджмента процесс оптимизации структуры капитала хозяйствующего субъекта должен включать несколько этапов:

1. Анализ капитала с целью выявления тенденций динамики объема и состава капитала и их влияния на эффективность использования средств и финансовую устойчивость фирмы.

2. Оценка основных факторов, влияющих на структуру капитала.

3. Оптимизация структуры капитала по критерию максимизации рентабельности собственного капитала с одновременной оценкой размера финансового риска и эффекта финансового рычага.

4. Оптимизация структуры капитала по критерию минимизации его стоимости, для чего определяется цена каждого элемента капитала и рассчитывается его средневзвешенная стоимость на основе многовариантных расчетов.

5. Дифференциация источников финансирования по критерию минимизации уровня финансовых рисков.

6. Формирование целевой структуры капитала, которая является максимально рентабельной и минимально рисковой.

После этого можно начинать осуществлять работу по привлечению финансовых ресурсов и соответствующих источников.

УПРАЖНЕНИЯ

10.1. На основе данных бухгалтерской отчетности компании, приведенных в задании 6.1, определить показатели финансовой устойчивости и рыночной активности этой компании.

10.2. Определить уровень эффекта финансового рычага, если дано:

Выручка от реализации — 1 млн. 500 тыс. руб.

Переменные издержки — 1 млн. 050 тыс. руб.

Постоянные издержки — 300 тыс. руб.

Долгосрочные кредиты — 150 тыс. руб.

Краткосрочные кредиты — 60 тыс. руб.

Средняя расчетная ставка процента — 25 %

Собственные средства — 600 тыс. руб.

Условная ставка налогообложения прибыли — 1/5

10.3. Найти уровень эффекта финансового рычага, если дано:

Продажи — 230000 единиц по продажной цене за единицу 17 рублей,

Фиксированные издержки — 310000 рублей,

Переменные издержки на единицу — 12 рублей,

Задолженность — 420000 рублей под 11 % годовых в среднем,

Акционерный капитал — 25000 обыкновенных акций по цене 60 рублей за акцию.

Ставка налогообложения прибыли 24 %.

Благоприятен ли финансовый рычаг и почему? Предположим, другая фирма имеет такую же стоимость акций, ДНИ, сумму активов, как данная фирма, и не имеет заимствований. Какая фирма имеет больший доход на акцию?

10.4. Определить уровень эффекта финансового рычага, если дано:

Объем продаж — 9,25 млн. руб.

Операционные расходы — 8,5 млн. руб.

Задолженность — 6 млн. руб. под 15 % годовых.

Паевой капитал — 7,2 млн. руб.

Ставка налогообложения прибыли 24 %.

Благоприятен ли финансовый рычаг? При какой цене заемного капитала сила воздействия эффекта финансового рычага будет равна нулю?

10.5. Мини-кейс «Финансовые альтернативы»

Пятница, 15.00. Владислав Мамлеев заканчивает еженедельный отчет в офисе инвестиционной фирмы «ИВНВ». Станислав Буробин, партнер фирмы, уже неделю находится в командировке. Он поехал по области, навещая потенциальных клиентов фирмы и предлагая инвестировать их свободные фонды при помощи «ИВНВ». В среду он позвонил и сказал секретарю Владислава, что пришлет свои рекомендации факсом в пятницу. Только что секретарша принесла этот факс. В нем должны быть рекомендации по вложениям в ценные бумаги для трех клиентов фирмы. Владислав должен позвонить этим клиентам и предложить это на обдумывание.

Текст факса: «Владиславу Мамлееву. ИВНВ. Мне предложили покататься на лыжах на уик-энд. Вернусь в среду.

Мои рекомендации: (1) обыкновенные акции; (2) привилегированные акции; (3) облигации с варрантом; (4) конвертируемые облигации; (5) отзывные дебентуры. Стас».

Владислав снимает трубку, чтобы позвонить клиентам. Вдруг ему в голову приходит мысль, что предложения не соответствуют инвестиционным потребностям клиента. Он находит в шкафу досье каждого из этих трех клиентов. В них вложены краткие справки, составленные Станиславом. Он читает эти справки:

Фирма «МТВ». Нуждается в 8 миллионах рублей сейчас и по 4 миллиона в следующие четыре года ежегодно. Быстро растущая на трех регионах упаковочная фирма. Обыкновенные акции продаются через брокерские конторы. Акции фирмы недооценены, но должны подняться в ближайшие 18 месяцев. Готовы на выпуск ценных бумаг любого типа. Хороший менеджмент. Ожидается умеренный рост. Новые машины должны существенно поднять прибыльность. Недавно погасила долг в 7 миллионов рублей. Не имеет долгов, за исключением краткосрочных.

Фирма «Строгановские заводы». Нуждается в 15 миллионах рублей. Застарелый менеджмент. Акции недороги, но ожидается рост. Отличный прогноз на рост и прибыльность в следующем году. Низкое соотношение заемных средств к капиталу, фирма старается выкупать долги до созревания. Удерживает большую часть прибыли, выплачивая маленькие дивиденды. Руководство не хочет допускать аутсайдеров к управлению и праву голоса. Деньги нужны для закупки оборудования по производству сантехнического оборудования.

Фирма «Братья Демидовы». Нуждается в 25 миллионах рублей для расширения мебельного производства. Фирма началась как семейный бизнес, а теперь имеет 1300 работников, 45 миллионов в продажах и продает свои акции через брокерские конторы. Ищет новых акционеров, но не хочет продавать свои акции по дешевке. Прямая заемная мощность не более 10 миллионов рублей. Добротный менеджмент. Хорошие перспективы роста. Очень хорошие доходы. Должна воспламенить интерес инвесторов. Банк охотно кредитует фирму краткосрочно.

Прочитав эти справки, Владислав спросил секретаря Станислава, не оставлял ли тот каких-нибудь еще материалов по этим фирмам. Ответ: «Не оставлял, но сегодня утром звонил и просил подтвердить, что информация в досье клиентов достоверна и им лично проверена».

Владислав обдумал ситуацию. Можно, конечно, отложить решение на следующую неделю. Но есть еще два часа сегодня, и если подумать, то времени достаточно, чтобы сделать предложение более точным: какие ценные бумаги рекомендовать каждому из клиентов конкретно в отдельности. Решено: составлю более аргументированные предложения и позвоню клиентам, как обещал, сегодня.

Вопрос (для работы в малых группах): Какой профиль финансирования лучше всего подходит каждому из клиентов?

КОНТРОЛЬНЫЕ ТЕСТЫ

1. Структура капитала — это:

1) соотношение между различными источниками капитала

2) отношение долговых обязательств к сумме активов

3) соотношение стоимости простых и привилегированных акций предприятия

2. Уровень эффекта финансового рычага:

1) всегда положительный

2) всегда отрицательный

3) может быть как положительным, так и отрицательным

4) всегда равен нулю

3. Указать норматив коэффициента обеспеченности собственными средствами:

1) ≥ 1,0

2) ≥ 0,1

3) ≥ 0,5

4. Если величина заемных средств становится выше величины собственного капитала компании, сила воздействия финансового рычага:

1) возрастает

2) падает

3) остается без изменения

5. Дифференциал финансового рычага — это:

1) разница между стоимостью собственного и заемного капитала предприятия

2) разница между экономической рентабельностью активов и средней расчетной ставкой процента

3) разница между полученными доходами и понесенными расходами за отчетный период

6. Финансовая устойчивость предприятия:

1) зависит от соотношения собственных и заемных источников финансирования

2) зависит от цены заемных источников финансирования

3) зависит от соотношения оборотного и внеоборотного капитала

7. Для определения доли собственного капитала в финансовой структуре капитала используется показатель:

1) коэффициент финансирования

2) коэффициент финансовой устойчивости

3) коэффициент маневренности

4) коэффициент автономии

8. Для оценки способности обслуживать проценты за заемный капитал служат:

1) показатели рыночной активности

2) показатели деловой активности

3) показатели финансовой активности

Неотъемлемой частью финансового менеджмента является оценка инвестиций: в какие долгосрочные проекты компании следует вкладывать деньги?

Традиционно наилучшими способами оценки проектов считаются методы дисконтированных денежных потоков (DCF), и, в частности, чистая приведённая стоимость (NPV). В рамках DCF будущие денежные потоки дисконтируются, чтобы сделать поправку на временную стоимость денег. Для того, чтобы дисконтировать нужно оценить два параметра:

- будущие денежные потоки, имеющие отношение к проекту;

- подходящую ставку дисконтирования.

В этой статье рассматривается способ расчёта подходящей ставки дисконтирования.

Стоимость собственного капитала

Стоимость собственного капитала представляет собой соотношение между суммой привлекаемого собственного капитала и вознаграждением, которое акционеры ожидают получить в обмен на свой капитал. Стоимость собственного капитала можно оценить двумя способами:

1. Модель роста дивидендов

Определяется цена акций (капитала, который может быть привлечён) и сумма дивидендов (вознаграждения акционерам). Далее с помощью модели роста дивидендов рассчитывается стоимость собственного капитала, причём эта модель может учитывать темпы роста дивидендов.

В списке формул для экзамена по финансовому менеджменту приводятся следующие формулы:

P0 = D0(1 + g) / (re – g)

re = D0(1 + g) + g / P0

Первая формула определяет текущую рыночную цену акции без дивиденда (P0), где:

g = ожидаемые будущие темпы роста дивидендов, начиная с момента времени 1;

D0 = текущие дивиденды (либо только что выплаченные, либо подлежащие выплате в ближайшее время);

re = стоимость собственного капитала.

Обратите внимание, что выражение (D0(1 + g)) в числителе – это дивиденды, которые будут выплачены через год.

Для компании, акции которой котируются на бирже, все переменные в правой части формулы либо известны, либо их можно легко рассчитать. При отсутствии других данных предполагается, что будущие темпы роста дивидендов можно экстраполировать из прошлых темпов роста. Теперь давайте посмотрим, как всё это сводится воедино – рассчитаем re на примере конкретных данных.

Пример 1: применение модели роста дивидендов

Компания в ближайшее время планирует выплатить дивиденды в размере $0.24. Текущая рыночная цена акции составляет $2.76 (включая ожидаемые дивиденды). Темпы роста дивидендов в прошлом, которые, как ожидается, сохранятся и в обозримом будущем, составляют 5%.

Чему равна стоимость капитала компании?

Решение

re = D0(1 + g)/P0 + g = 0.24(1 + 0.05)/2.52 + 0.05 = 15%

Помните, что P0 – это сегодняшняя рыночная цена без дивидендов. Поскольку нам была дана цена с дивидендом, дивиденды следует вычесть.

2.Модель оценки доходности капитальных активов (CAPM)

Уравнение модели оценки доходности капитальных активов (CAPM), также приведённое в списке формул, имеет следующий вид:

E(ri)= Rf + βi(E(rm) — Rf)

где:

E(ri) = доходность от инвестиций;

Rf = безрисковая норма доходности;

βi = бета-коэффициент инвестиций (значение систематического риска инвестиций);

E(rm) = доходность на рынке капитала

По сути, это уравнение говорит о том, что требуемая доходность зависит от риска инвестиций. Точкой отсчёта для требуемой нормы доходности является безрисковая ставка (Rf), к которой необходимо добавить премию, относящуюся к риску конкретных инвестиций. Величина данной премии зависит от ответов на следующие вопросы:

- Какова премия, которую рынок в настоящее время предлагает сверх безрисковой ставки (E(rm) – Rf)? Это базовая мера риска: какую доходность предлагает фондовый рынок в целом для того, чтобы компенсировать риски сверх безрисковой ставки?

- Насколько рискованны конкретные инвестиции по сравнению с рынком в целом? Это «бета-коэффициент» инвестиций (βi). Если βi равняется 1, инвестиции имеют тот же риск, что и рынок в целом. Если βi > 1, инвестиции являются более рискованными (более волатильными), чем рынок, и инвесторы должны требовать доходность более высокую, чем рыночная, чтобы компенсировать дополнительный риск. Если βi < 1, то инвестиции менее рискованны, чем рынок, и инвесторы будут удовлетворены более низкой доходностью, чем рыночная.

Пример 2: применение модели CAPM

Безрисковая ставка = 5%

Рыночная доходность = 14%

Какая доходность требуется от инвестиций, бета-коэффициенты которых таковы:

(i)1

(ii)2

(iii) 0.5

E(ri) = Rf + βi(E(rm) — Rf)

(i) E(ri) = 5 + 1(14 – 5) = 14%

Требуемая доходность инвестиций с таким же риском, что и у рынка в целом – это ни что иное, чем просто рыночная доходность.

(ii) E(ri) = 5 + 2(14 – 5) = 23%

Здесь мы говорим о доходности инвестиций, риск которых в два раза больше, чем рыночный. Поэтому требуется более высокая доходность, чем та, которую даёт рынок.

(iii) E(ri) = 5 + 0.5(14 – 5) = 9.5%

Требуемая доходность инвестиций, риск которых в два раза меньше, чем риск рынка в целом, конечно, должна быть ниже, чем рыночная доходность.

Сравнение модели роста дивидендов и CAPM

Модель роста дивидендов позволяет рассчитать стоимость собственного капитала с использованием эмпирических значений, которые можно легко раздобыть для компаний, зарегистрированных на бирже. Посчитайте дивиденды, оцените их рост (обычно исходя из роста, наблюдаемого в прошлом) и определите рыночную стоимость акций (хотя при этом нужно соблюдать некоторую неосторожность, поскольку стоимость акций часто очень неустойчива). Подставьте эти значения в формулу, и у вас на руках оценка стоимости собственного капитала.

Однако эта модель не объясняет, из-за каких факторов разные акции имеют разную стоимость собственного капитала. Почему одна акция может иметь стоимость собственного капитала 15%, а другая – 20%? Причина того, что разные акции имеют разные нормы доходности, заключается в том, что они имеют разные риски, но в рамках модели роста дивидендов в явном виде это никак не отражается. Эта модель просто позволяет вывести закономерность из эмпирических наблюдений, не предлагая объяснения.

Кстати, обратите внимание, что изменение дивидендов не позволит компании изменить стоимость собственного капитала. Если просто посмотреть на формулу модели:

re = D0(1 + g) / P0 + g

то можно сделать вывод, что снижение дивидендов или темпов роста дивидендов приведёт к снижению стоимости капитала. Но это не так. Дело в том, что снижение дивидендов или темпов их роста приведёт к падению рыночной стоимости компании (то есть акции) до такого уровня, чтобы инвесторы в эту компанию смогли обеспечить себе требуемую доходность.

Модель CAPM объясняет, почему разные компании дают разную доходность. Она утверждает, что требуемая доходность основывается на другой доходности, которую можно получить в данной экономической среде (безрисковой и среднерыночной доходности), и на систематическом риске инвестиций – его бета-коэффициенте. CAPM не только предлагает это объяснение, но и предлагает способы измерения необходимых данных. Безрисковую ставку и рыночную доходность можно определить исходя из наблюдаемых данных. Так же можно рассчитать бета-коэффициенты компаний, зарегистрированных на бирже. Можно даже приобрести специальные бюллетени, в которых публикуются бета-коэффициенты. Кроме того, бета-коэффициенты часто публикуются на специализированных инвестиционных веб-сайтах.

Если инвестиции и рынок находятся в равновесии, то есть цены стабилизированы, то доходность, спрогнозированная с использованием модели CAPM, будет такой же, как и доходность, определённая с помощью модели роста дивидендов.

Обратите, пожалуйста, внимание, что оба описанных подхода позволяют оценить стоимость собственного капитала. Это не то же самое, что средневзвешенная стоимость капитала – за исключением особых обстоятельств, когда компания финансируется исключительно собственным капиталом.

Что влияет на риск акционеров и тем самым влияет на бета-коэффициент?

Есть два основных компонента риска, которому подвержены акционеры:

- Особенности бизнеса. Компании, которые производят товары производственного назначения в плане бизнеса представляют относительно больший риск, так как во время рецессии капитальные вложения можно отложить до лучших времён. Поэтому доходность таких компаний будет волатильной и можно ожидать, что для таких компаний βi > 1. В то же время от супермаркета можно ожидать риска меньше среднего, потому что люди должны есть даже во время рецессии. Поэтому для таких компаний вероятна βi < 1, так как они обеспечивают относительно стабильную доходность.

- Уровень финансового рычага. В не обременённой долгами компании (т. е. в компании без заимствований) есть непосредственная взаимосвязь между прибылью от операционной деятельности и доходами, которые могут получить акционерами. Как только появляется заёмный капитал и, следовательно, проценты, суммы, доступные для владельцев обыкновенных акций, становятся более волатильными. Это иллюстрирует пример ниже.

Пример 3: уровень финансового рычага

Как видно, прибыль, доступная акционерам компании без займов также удваивается, то есть единственная волатильность, которой подвержены акционеры компании – это исключительно волатильность особенностей бизнеса компании. Картина в компании с займами другая: несмотря на то что операционная прибыль тоже удвоилась, величина прибыли, доступной акционерам, увеличилась больше – в 2.66 раза. Получается, что риск, с которым сталкиваются эти акционеры, возникает из двух источников: риск, присущий особенностям бизнеса компании, плюс риск, появившийся в результате использования заёмного капитала.

Таким образом, норма доходности, требуемая акционерами (то есть стоимость собственного капитала), также будет зависеть от двух факторов:

- особенностей бизнеса компании, и

- величины финансового рычага компании.

Поэтому, когда мы рассчитываем стоимость собственного капитала или вообще обсуждаем её, мы должны чётко понимать, что именно мы имеем в виду. Является ли она стоимостью, которая отражает только бизнес-риск, или это стоимость, которая отражает бизнес-риск плюс риск увеличения доли заёмного капитала?

При использовании модели роста дивидендов вы измеряете то, что измеряете. Иными словами, если в качестве исходных данных используются дивиденды, рост дивидендов и стоимость акций компании, которая не имеет заёмного капитала, вы однозначно получите стоимость собственного капитала без учёта финансового рычага. Если, однако, эти исходные данные собраны для компании, которая использует заёмные средства, вы неизбежно получите стоимость собственного капитала с учётом финансового рычага.

То же самое верно и для опубликованных значений бета-коэффициентов, которые рассчитываются в результате измерения того, как доходы от акций изменяются в зависимости от рыночной доходности, что позволяет увидеть, является ли доходность от конкретных акций более или менее изменчивой, чем рыночная доходность. Мы опять измеряем то, что измеряем. Если наблюдаемая компания не имеет заёмного капитала, полученный бета-коэффициент зависит только от вида бизнеса компании. Если, однако, компания имеет заёмный капитал, бета-коэффициент будет отражать не только бизнес-риск компании, но и риск, связанный с использованием заёмного капитала.

Кен Гаррет – внештатный преподаватель и автор ряда публикаций

From Wikipedia, the free encyclopedia

Consumption of fixed capital (CFC) is a term used in business accounts, tax assessments and national accounts for depreciation of fixed assets. CFC is used in preference to «depreciation» to emphasize that fixed capital is used up in the process of generating new output, and because unlike depreciation it is not valued at historic cost but at current market value (so-called «economic depreciation»); CFC may also include other expenses incurred in using or installing fixed assets beyond actual depreciation charges. Normally the term applies only to producing enterprises, but sometimes it applies also to real estate assets.

CFC refers to a depreciation charge (or «write-off») against the gross income of a producing enterprise, which reflects the decline in value of fixed capital being operated with. Fixed assets will decline in value after they are purchased for use in production, due to wear and tear, changed market valuation and possibly market obsolescence. Thus, CFC represents a compensation for the loss of value of fixed assets to an enterprise.

According to the 2008 manual of the United Nations System of National Accounts,

«Consumption of fixed capital is the decline, during the course of the accounting period, in the current value of the stock of fixed assets owned and used by a producer as a result of physical deterioration, normal obsolescence or normal accidental damage. The term depreciation is often used in place of consumption of fixed capital but it is avoided in the SNA because in commercial accounting the term depreciation is often used in the context of writing off historic costs whereas in the SNA consumption of fixed capital is dependent on the current value of the asset.» — UNSNA 2008, section H., p. 123 [1])

CFC tends to increase as the asset gets older, even if the efficiency and rental remain constant to the end. The larger the depreciation write-off, the larger the gross income of a business. Consequently, business owners consider this accounting entry as very important; after all, it affects both their income, and their ability to invest.

Capital Consumption Allowance[edit]

The Capital Consumption Allowance (CCA) is the portion of the gross domestic product (GDP) which is due to depreciation. The Capital Consumption Allowance measures the amount of expenditure that a country needs to undertake in order to maintain, as opposed to grow, its productivity. The CCA can be thought of as representing the wear-and-tear on the country’s physical capital, together with the investment needed to maintain the level of human capital (e.g. to educate the workers needed to replace retirees).

Calculation[edit]

Gross domestic product (GDP) equals net domestic product (NDP) + CCA (Capital Consumption Allowance):

Valuation[edit]

How much the depreciation charge actually will be, depends mainly on the depreciation rates which enterprises are officially permitted to charge for tax purposes (usually fixed by law), and on how fixed assets themselves are valued for accounting purposes. This makes the assessment of CFC quite complex, because fixed assets may be valued for instance at:

- historic (acquisition) cost

- operating value (as part of a «going concern»)

- accrual value

- current average sale-value in the market

- current replacement cost

- cash value

- economic value

- insured value

- scrap value

- deflated value (allowing for price inflation)

By how much then, do fixed assets used in production truly decline in value, within an accounting period? How should they be valued? This can be arguable and very difficult to answer, and in practice, various conventions are adopted by accountants and auditors within the framework of legal rules and economic theory.

In addition, the depreciation schedules imposed by tax departments may differ from the actual depreciation of business assets at market rates. Often, governments permit depreciation write-offs higher than true depreciation, to provide an incentive to enterprises for new investment. But this is not always the case; the tax rate might sometimes be lower than the real market-based rate. Furthermore, businesses might engage in creative accounting and deliberately state their assets and liabilities held at a balance date, or interpret the figures in some other way, to increase the amount of depreciation write-offs, and thus boost their income (how this is done will depend a lot on tax law).

For all these reasons, economists distinguish between different kinds of depreciation rates, arguing that the «true» consumption of fixed capital is really the economic depreciation, assessed by relating financial data to mathematical models, to arrive at a figure that «seems credible». The economic depreciation rate is based on observations of the average selling prices of assets at different ages. The economic depreciation rate is therefore a market-based depreciation rate, i.e. it is based on what an asset of a given age would currently sell for in the market.

In national accounts[edit]

In national accounts, CFC is a component of value added or Gross Domestic Product, and regarded as a cost of production. It is defined in general terms as the decline, in an accounting period, of the current value of the stock of fixed assets owned and used by a producer as a result of physical deterioration, normal obsolescence or normal accidental damage.

The UNSNA manual notes that «The consumption of fixed capital is one of the most important elements in the System… It may account for 10 per cent or more of total GDP.» CFC is defined «in a way that is theoretically appropriate and relevant for purposes of economic analysis«. Its value may therefore diverge considerably from depreciation actually recorded in business accounts, or as allowed for taxation purposes, especially if there is price inflation.

In principle, CFC is calculated using the actual or estimated prices and rentals of fixed assets prevailing at the time the production takes place, and not at the times fixed assets were originally acquired. The «historic costs» of fixed assets, i.e., the prices originally paid for them, may become quite irrelevant for the calculation of consumption of fixed capital, if prices change sufficiently over time.

Unlike depreciation as calculated in business accounts, CFC in national accounts is, in principle, not a method of allocating the costs of past expenditures on fixed assets over subsequent accounting periods. Rather, fixed assets at a given moment in time are valued according to the remaining benefits derived from their use.

Depreciation charges in business accounts are adjusted in national accounts from historic costs to current prices, in conjunction with estimates of the capital stock.

In addition to gross measures of output and income such as GDP and gross national income (GNI), National Accounts include net measures such as net domestic product (NDP) and net national income (NNI), derived by deducting CFC from the corresponding gross measure.

GDP is the most accurate measure of aggregate economic activity. However, NNI represents the income actually available to finance consumption and new investment (excluding the replacement of capital consumed in production). It is therefore a more accurate measure of economic welfare.

Inclusions[edit]

In UNSNA, included are:

- all tangible and intangible fixed assets owned by producers.

- fixed assets constructed to improve land, such as drainage systems, dykes, or breakwaters or on assets which are constructed on or through land — roads, railway tracks, tunnels, dams, etc.

- Losses of fixed assets due to normal accidental damage, i.e. damage caused to assets used in production resulting from their exposure to the risk of fires, storms, accidents due to human errors, etc.

- interest costs incurred in acquiring fixed assets, which may consist either of actual interest paid on borrowed funds, or the loss of interest incurred as a result of investing own funds in the purchase of the fixed asset, instead of a financial asset. Whether owned or rented, the full cost of using the fixed asset in production is thus measured by the actual or imputed rental on the asset, and not by depreciation alone. If the fixed asset is actually rented under an operating lease or similar contract, the rental is recorded under Intermediate consumption as the purchase of a service produced by the lessor. If the user and the owner are one and the same unit, CFC is considered to represent only part of the cost of using the asset.

- Certain insurance premiums related to the acquisition or maintenance of fixed assets.

Exclusions[edit]

In UNSNA, excluded are:

- the value of fixed assets destroyed by acts of war, or exceptional events such as major natural disasters, earthquakes, volcanic eruptions, tsunami, exceptionally severe hurricanes, etc. (e.g. Hurricane Katrina) which occur very infrequently.

- valuables (precious metals, precious stones, etc.)

- the depletion or degradation of non-produced assets such as land, mineral or other deposits, or coal, oil, or natural gas.

- losses due to unexpected technological developments that may significantly shorten the service lives of a group of existing fixed assets.

Gross and net capital stocks[edit]

In UNSNA, the value at current prices of the gross capital stock is obtained, by using price indices for fixed assets at current replacement cost, irrespective of the age of the assets.

The net, or written-down value of a fixed capital asset is equal to its current replacement cost, less CFC accrued up to that point in time.

Criticism[edit]

There main criticism made of the way national accounts value CFC is that in trying to arrive at an «economic» concept and magnitude of depreciation, they arrive at figures which are at variance with standard accounting practices. The business income cited in the social account is not the business income reported in profit and loss statements, but an economic income measure which is derived from accounting business income.

Thus, the criticism centres both on the valuation principles used, and the additional items included in the aggregate, which are not directly related to depreciation charges in business accounts. Yet the whole computation affects the aggregate profit figures provided. Because of the way CFC is calculated, aggregate profit (or operating surplus the residual item in the product account) is likely to be differ from the accounting profit calculation, which is usually derived from tax data.

In Marxian economics, the official concept of CFC is also disputed, because it is argued that CFC really should refer to the value transferred by living labor from fixed assets to new output. Consequently, operating expenditures associated with fixed assets other than depreciation should be regarded as either as circulating constant capital, faux frais of production or surplus value, depending on the case. Furthermore, the measured difference between economic depreciation and actual depreciation charges will either add or lower the magnitude of total surplus value.

See also[edit]

- Capital Consumption Allowance

- Depreciation

- Fixed capital

- Gross output

- Intermediate consumption

- United Nations System of National Accounts (UNSNA)

- Value added

- Value product

References[edit]

- System of National Accounts 2008. New York: United Nations, 2008. [2]

Открыть эту статью в PDF

Формула расчета

Средневзвешенная стоимость капитала (Weighted Average Cost of Capital, WACC) рассчитывается по следующей формуле:

WACC=Rd Kd (1 — t) + RE KE

где:

Kd и Ke – доли собственного и заемного капитала в структуре финансирования.

Rd – стоимость заемного капитала. В качестве этой стоимости может выступать процентная ставка по банковского кредиту или доходность к погашению для облигаций.

t – ставка налога на прибыль. Поскольку выплачиваемые проценты на долговые обязательства являются затратами и уменьшают налогооблагаемую прибыль, то итоговые (посленалоговые) расходы на долг оказываются меньше на сумму процентов, умноженную на ставку налога на прибыль. В итоге стоимость заемного капитала будет равна Rd – Rd * t или просто Rd (1 — t).

Re – стоимость собственного капитала, или требуемая норма доходности. Это минимальная доходность на акционерный капитал, используемый компанией. Для его определения можно применять такие широко известные подходы как модель ценообразования капитальных активов (CAPM), но можно устанавливать требования к доходности на основе альтернативных проектов, истории инвестиций компании и экспертных оценок.

Использование WACC в оценке компаний и проектов

Средневзвешенная стоимость капитала применяется для расчета дисконтированной текущей стоимости денежных потоков в тех случаях, когда их оценка производится без учета финансирования. При таком подходе алгоритм анализа будет следующим:

Шаг 1. Определяем прогнозируемый свободный денежный поток компании (Free Cash Flow to the Firm, FCFF). Он содержит только платежи, связанные с инвестиционной и операционной деятельностью бизнеса, и не включает платежей, связанных с финансированием.

Шаг 2. Рассчитываем WACC. В разных ситуациях в качестве долей собственного и заемного капитала могут выступать следующие соотношения:

- Фактическое соотношение собственного и заемного капитала в этой компании

- Планируемое соотношение собственного и заемного капитала в анализируемом проекте

- Обычное соотношение собственного и заемного капитала в компаниях, аналогичных исследуемой компании или проекту.

Шаг 3. Дисконтируем денежный поток FCFF, используя ставку WACC.

Шаг 4. Если требовалось оценить акции компании, то из полученной в результате дисконтирования суммы надо вычесть ее долг.

Тонкости расчета показателя

1. Ставка налога

Существует два распространенных определения ставки налога на прибыль: эффективная и маржинальная ставка. Под эффективной ставкой подразумевается то, сколько компания фактически платит налога на прибыль по отношению к полученной прибыли. Эта ставка может существенно отличаться от законодательно установленной ставки за счет разных корректировок, вычетов и других факторов. Маржинальная ставка – это ставка, по которой будет облагаться каждый следующий рубль полученной прибыли. Как правило ее принимают равной той ставке, которая законодательно установлена для этого типа компаний. Единого правила выбора того, какую из двух ставок следует применять в расчете WACC, не существует, но в большинстве случаев разумно использовать меньшую из них.

2. Долг

В расчете долей собственного капитала и долга требуется определить, что именно относить к долгу. Это особенно актуально для оценки действующего бизнеса, в балансе которого мы можем увидеть множество разных вариантов обязательств. Подсказкой может служить простое правило. Мы включаем в сумму долга те обязательства, расходы на которые мы исключили из денежного потока FCFF. Как правило, мы исключаем проценты по кредитам, как краткосрочным, так и долгосрочным, то есть их мы и будем считать долгом с точки зрения WACC.

Другие обязательства, например, кредиторская задолженность, тоже могут иметь для нас какую-то стоимость. Часто эта стоимость проявляется в более высоких ценах на товары, предоставляемые с отсрочкой оплаты. Но эти дополнительные затраты не выделены у нас в отчетности как проценты за использование капитала и мы не могли исключить их из денежных потоков FCFF, поэтому и в расчет WACC мы не можем внести их как долг.

Промежуточное положение занимает лизинг. В идеале лизинг должен быть отражен в отчетности компании как активы и обязательства, а в расходах на него должны быть отражены проценты за пользование капиталом, что позволило бы включить лизинговое финансирование в состав долга. Но на практике лизинг часто отражается как обычные операционные затраты, и это делает невозможным включение его в состав WACC.

3. Доля собственного капитала

Как и многие теоретические модели в инвестиционном анализе, понятие WACC было разработано для публичных компаний, чьи акции торгуются на бирже. В формуле WACC предполагается, что доля собственного капитала определяется исходя из рыночной стоимости капитала компании, а не балансовых данных. Для биржевой компании это просто, достаточно умножить текущую стоимость акций на их количество, и мы получим рыночную капитализацию. Однако при оценке частной компании это создает сложности, так как текущей рыночной стоимости акционерного капитала не существует. Одно из возможных решений заключается в том, чтобы провести несколько итераций в оценке бизнеса, всякий раз уточняя стоимость акционерного капитала. Другой путь – смириться с погрешностью анализа и использовать балансовую стоимость (если отклонения от оценочной не слишком велики).

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.