Оценивать эффективность работы предприятия не всегда легко. Для этого используют множество маркетинговых и финансовых метрик, каждая из которых имеет значение при определенных условиях. Один из таких параметров – выручка.

В этой статье рассмотрим, что такое выручка, какие функции она выполняет, из каких элементов состоит, как рассчитывается и в чем разница между выручкой и прибылью, доходами, ведь эти понятия часто путают начинающие бизнесмены.

Что такое выручка

В классическом понимании выручка – это средства, полученные компанией от продажи товаров или услуг. Она может выражаться в виде наличных денег или находиться на счету компании. В обоих случаях ее размер складывается из сумм всех чеков за период.

В некоторых случаях к выручке относятся и другие средства, которые получила организация в ходе коммерческой деятельности. Так, различают три вида выручки в зависимости от источников ее получения.

- Выручка от основной деятельности – включает полученные деньги за продажу продуктов по основному направлению деятельности.

- Инвестиционная выручка – заработок, полученный в результате вложения средств в другие проекты, продажи заранее приобретенных материальных и нематериальных активов, долгосрочных ценных бумаг.

- Финансовая выручка – результат участия организации в краткосрочных финансовых вложениях, выпуска таких же ценных бумаг, предоставления краткосрочных кредитов под процент.

Выручка не может быть отрицательной. Она всегда больше 0 (получены какие-то деньги) или равна ему (выручка отсутствует).

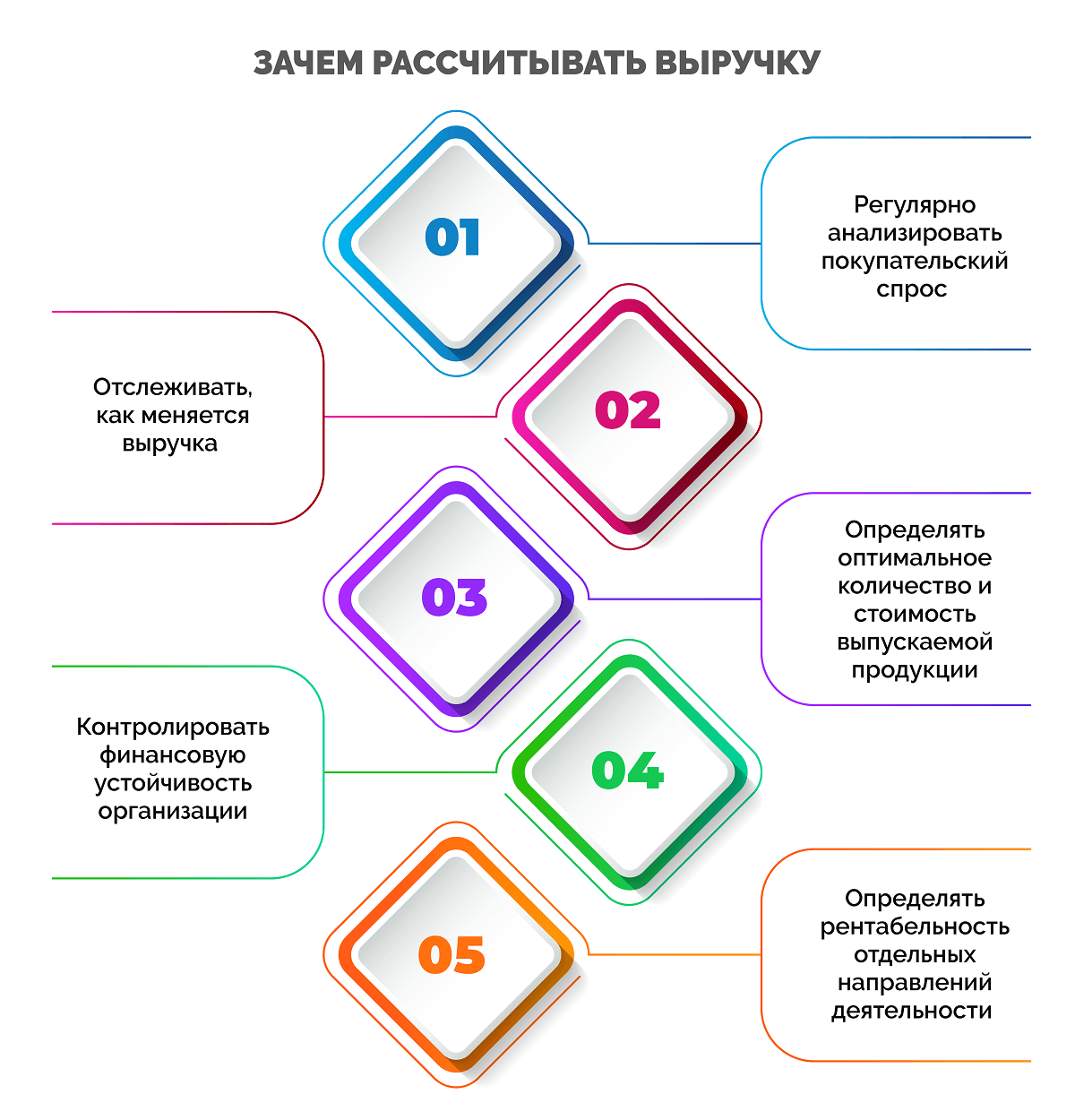

Зачем рассчитывать выручку

Размер выручки интересует не только владельца бизнеса или акционеров компании, но и ее партнеров, инвесторов, кредиторов. Ориентируется на сумму вырученных средств и управляющий аппарат.

Рассчитывать выручку нужно, чтобы:

- регулярно анализировать покупательский спрос на те или иные продукты компании для определения ценовой политики и корректировки ассортимента;

- отслеживать, как меняется выручка с течением времени, для планирования производства, закупок и продаж;

- определять оптимальное количество и стоимость выпускаемой продукции, которую гарантированно раскупят;

- контролировать финансовую устойчивость организации, вовремя рассчитываться с поставщиками и кредиторами, выплачивать заработную плату и премии;

- определять рентабельность отдельных направлений деятельности компании, производства или всего предприятия.

Выручка отражает эффективность продаж, поэтому важно ее контролировать. Отсутствие дохода – сигнал к тому, что нужно пересмотреть политику компании, найти уязвимые места и что-то изменить в работе.

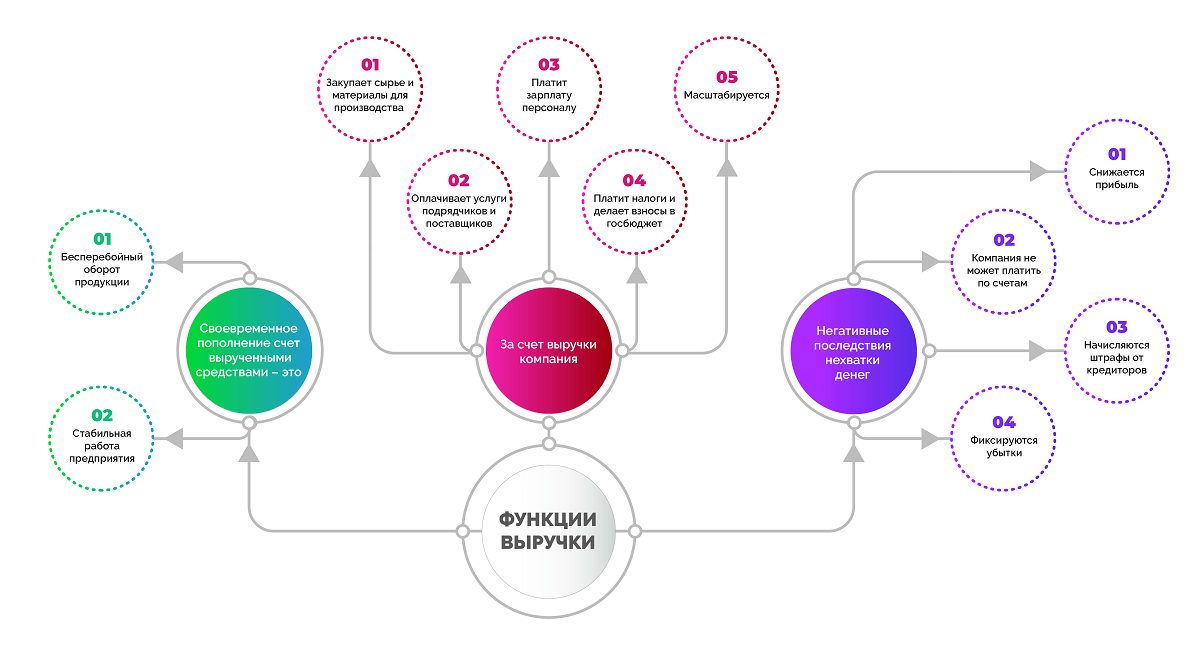

Функции выручки

Данный финансовый показатель – основа для компенсации всех затрат бизнеса. Если фирма работает, расходует средства, но не имеет финансовой выручки, это приводит к долгам и в конечном итоге к банкротству.

Своевременное пополнение счета вырученными средствами – это:

- бесперебойный оборот продукции;

- стабильная работа предприятия.

За счет выручки и дохода компания:

- закупает сырье и материалы для производства или готовые товары для перепродажи;

- оплачивает услуги подрядчиков, поставщиков и других контрагентов;

- платит зарплату персоналу;

- платит налоги и делает обязательные взносы в государственный бюджет;

- масштабируется.

При регулярном получении выручки в достаточном объеме бизнес имеет возможность нормально работать и развиваться. Если же вырученных средств не хватает или доход поступает с опозданием, это приводит к ряду негативных последствий:

- снижается прибыль;

- компания не может платить по счетам и выполнять обязательства перед контрагентами;

- начисляются штрафы от кредиторов;

- фиксируются убытки.

Жизнеспособность бизнеса, который не получает выручку своевременно и в достаточной сумме, ставится под угрозу, поскольку работа и развитие предприятия неразрывно связана с расходами.

Методы расчета выручки

Бухгалтерский учет предполагает два метода определения суммы выручки:

- По оплате (кассовый) – учет вырученных средств осуществляется в день их поступления в кассу или зачисления на расчетный счет.

- По отгрузке (метод начисления) – выручка учитывается в момент перехода права собственности (при поставке/отгрузке) без детализации даты оплаты.

Не все организации могут учитывать вырученные средства по первому методу. Ограничения связаны со сферой работы и суммой выручки. Кассовый метод недоступен для:

- кредитных и финансовых организаций, банков;

- компаний, которые контролируют зарубежные организации;

- фирм, занимающихся добычей углеводородного сырья;

- компаний, деятельность которых основана на договоре доверительного управления имуществом или простого товарищества;

- предприятий, среднеквартальная выручка которых за последний год не превышает 1 млн руб. без учета НДС.

Предприниматель имеет право сам выбирать способ фиксации дохода, если организация не входит в перечень тех, которые обязаны учитывать вырученные средства исключительно по отгрузке.

В случае, если в учетной политике закреплен кассовый метод учета, но в очередном квартале сумма выручки превысила 1 млн р., компания обязана перейти на метод начисления, а также пересчитать по нему всю выручку с начала года и налоговые отчисления.

Плюсы и минусы методов учета выручки

Рассмотрим положительные и отрицательные стороны каждого метода учета вырученных средств в виде таблицы.

|

Плюсы |

Минусы |

|

|

Кассовый метод (по оплате) |

Налогом облагается меньшая сумма дохода за счет учета лишь фактически вырученных средств |

Прибыль для уплаты налога снижается только в момент оплаты. Не учитываются важные активы (имущество, ТМЦ и пр.). Отсутствие учета отгрузки товаров не позволяет контролировать кредиторскую и дебиторскую задолженности в расчетах с контрагентами. Доходы и расходы могут относиться к разным отчетным периодам. |

|

Метод начисления (по отгрузке) |

Уменьшает доход для целей налогообложения. |

Доходом считается вся выручка, в т. ч. за отгруженные, но неоплаченные товары. |

Методы расчета выручки в бухгалтерском учете

В бухгалтерском учете применяются все те же методы расчета: кассовый и метод начисления. Принцип их уже описан выше в статье.

Особенность в том, что в бухучете выручкой считают не поступления денежных средств от любой продажи, а только поступления от основной деятельности компании.

Выручка по правилам бухучета исчисляется в денежном эквиваленте и признается в размере, равном сумме полученных денежных средств, стоимости имущества или величине дебиторской задолженности. При этом в отчетности не отражается НДС и другие косвенные налоги.

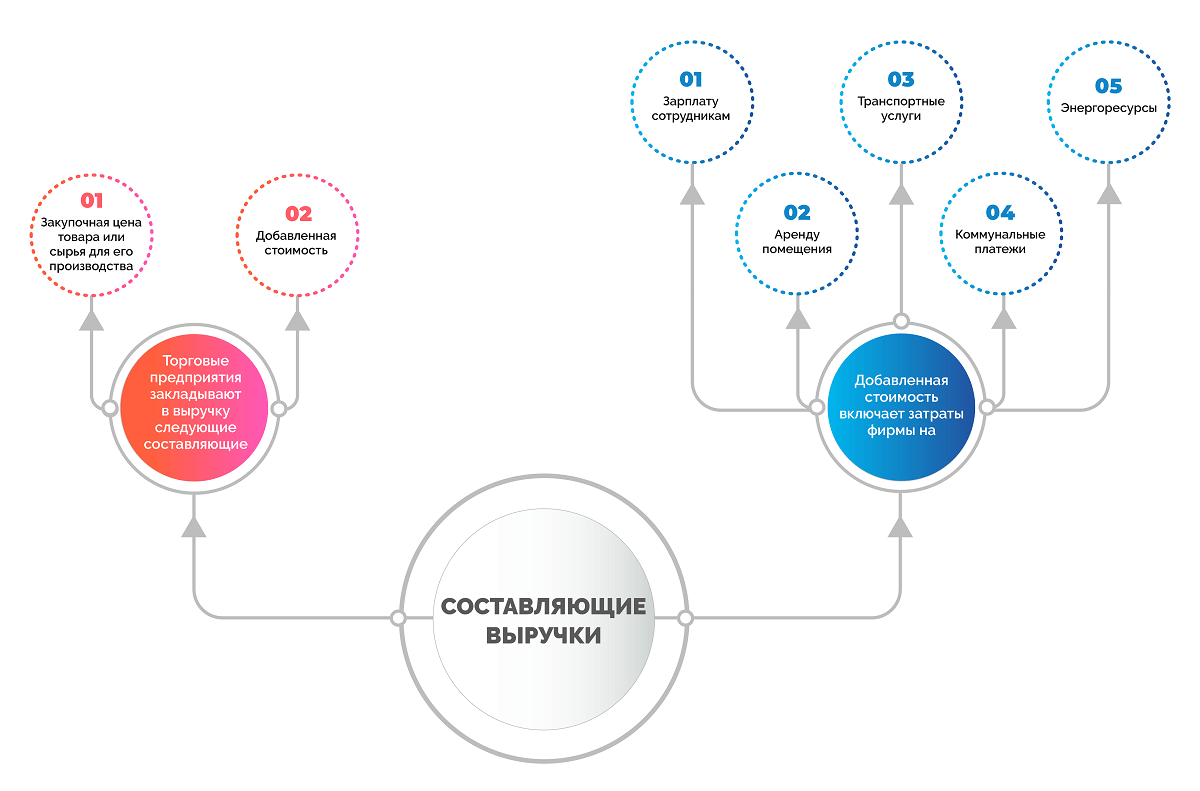

Составляющие выручки

Торговые предприятия закладывают в выручку следующие составляющие:

- закупочная цена товара или сырья для его производства;

- добавленная стоимость.

Добавленная стоимость включает затраты фирмы на:

- зарплату сотрудникам;

- аренду помещения;

- транспортные услуги;

- коммунальные платежи;

- энергоресурсы и т. д.

В бухгалтерском учете составляющими выручки также являются дебиторская задолженность и прочие активы, которые были переданы в компанию в качестве оплаты. При этом авансовые платежи выручкой не считаются.

Основные источники выручки

Некоторые ошибочно считают, что выручка – это только деньги в кассе. На самом деле, в зависимости от деятельности предприятия, доход может поступать на счет из разных источников.

- Основная деятельность – продажа товаров и услуг.

- Финансовая деятельность – доход от операций с финансами, например, проценты по депозиту.

- Инвестиционная деятельность – доход от операций с ценными бумагами, акциями, незадействованными активами компании, например, продажа части акций.

Общая выручка считается как сумма доходов, полученных из каждого источника.

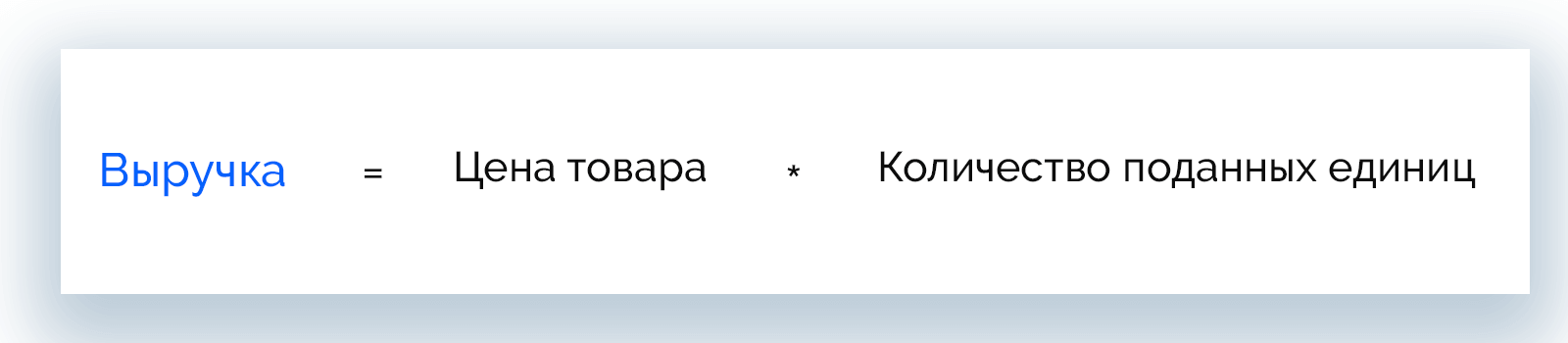

Как рассчитать выручку: формула и примеры

Для расчета выручки торговые предприятия применяют общую формулу, которая дает понимание суммы, полученной от продажи определенного количества товара.

Выручка = Цена товара * Количество поданных единиц

Вот, как это выглядит на примере розничного магазина.

Магазин «Олимп» за день продал:

- 8 кг сахара по 50 р.;

- 2 кг колбасы по 350 р.;

- 16 батонов по 20 р.;

- 7 пакетов молока по 70 р.

Рассчитаем выручку магазина за рабочий день:

Выручка = 8 * 50 + 2 * 350 + 16 * 20 + 7 * 70 = 1 910 р.

Если в течение дня цена товара изменилась, то рассчитывается выручка для товара, проданного по старой цене, затем по новой, полученные результаты суммируются.

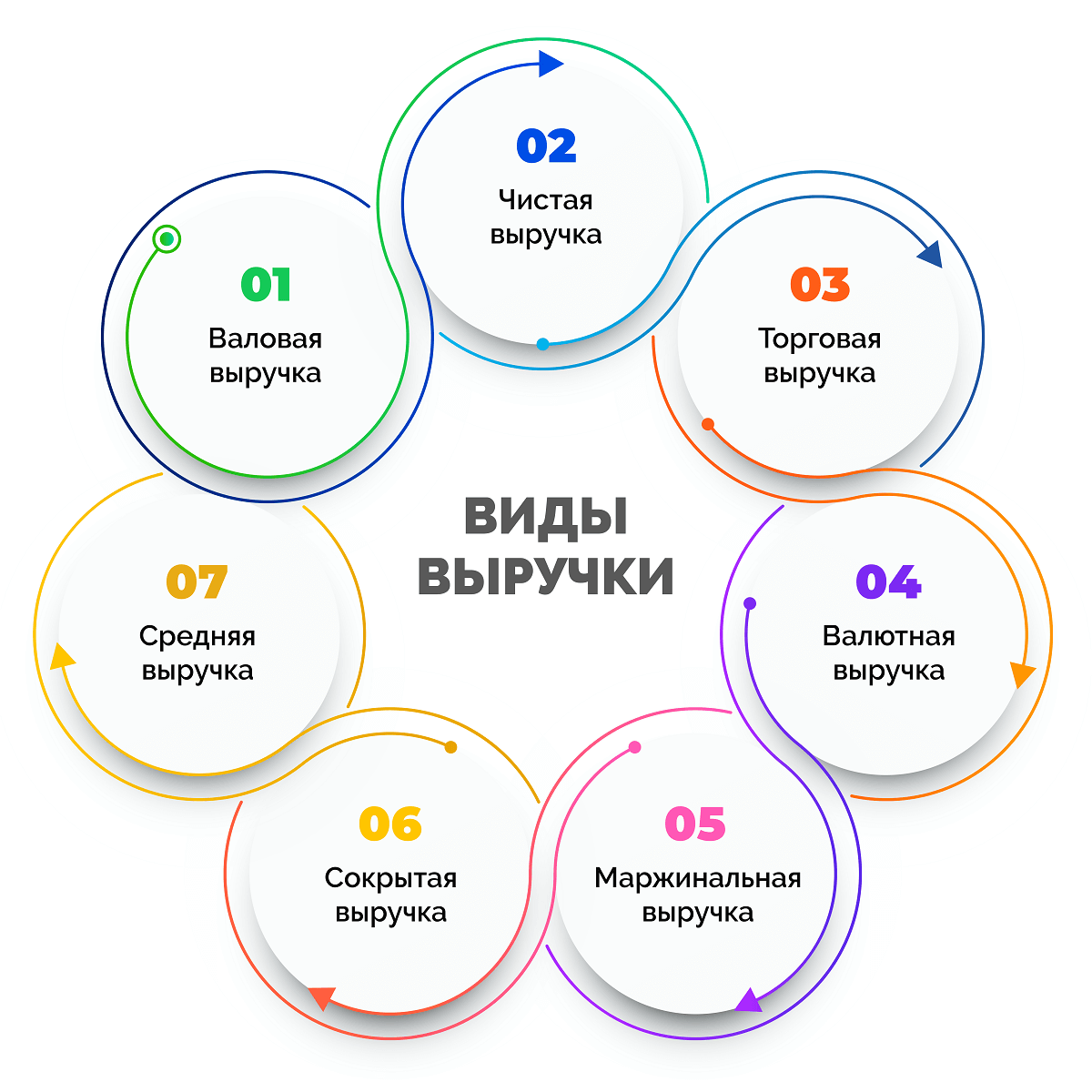

Виды выручки

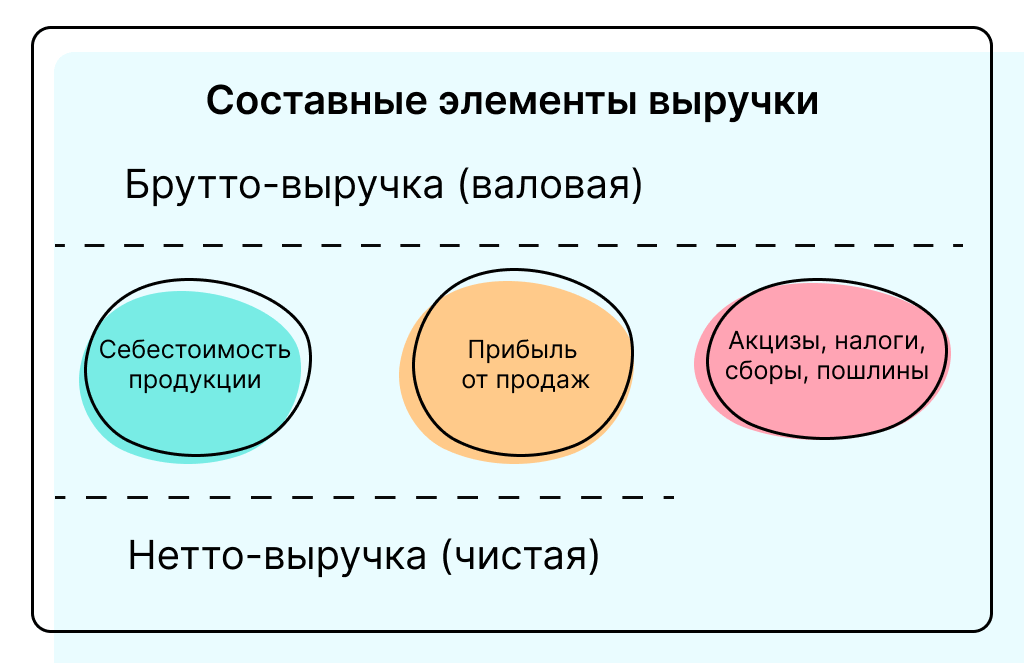

В зависимости от составляющих выручки, различают несколько ее видов:

- валовая;

- чистая;

- торговая: от реализации услуг ломбардов;

- валютная:

- маржинальная;

- сокрытая;

- средняя.

Читайте далее отдельно по теме о каждом виде выручки.

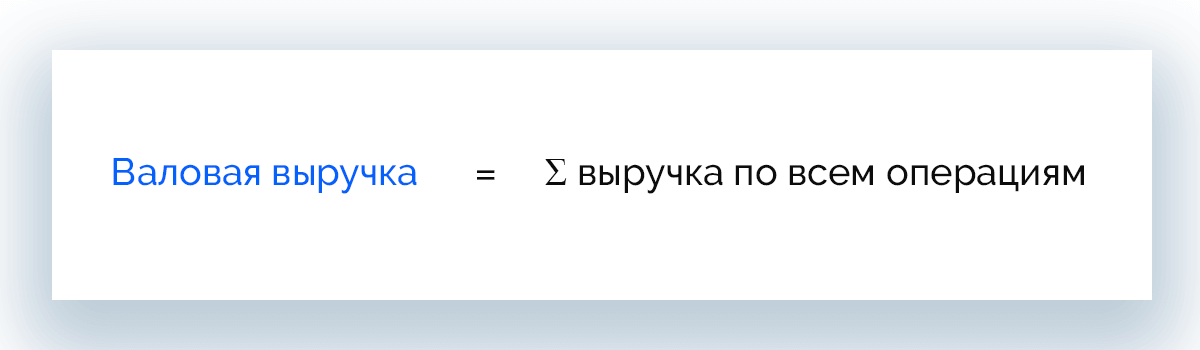

Валовая выручка

Валовая выручка имеет множество названий: общая, совокупная, выручка-брутто. Она включает абсолютно все поступления денег на счет и/или в кассу, в т. ч. от продажи товаров, незадействованных активов, инвестиций, вложений в ценные бумаги и т. д.

Валовая выручка = Ʃ выручка по всем операциям

Пример. Предприятие за месяц реализовало товары на сумму 150 000 р., получило дивиденды в размере 30 000 р., а также доход 40 000 р. за сдачу в аренду неиспользуемой площади. Месячная валовая выручка составит:

150 000 + 30 000 + 40 000 = 220 000 р.

Полную совокупную выручку предприятие может использовать для расчета по обязательным платежам с партнерами, контрагентами, кредиторами, сотрудниками, государством.

Чистая выручка

Чистая выручка или выручка-нетто – разница между валовой выручкой и обязательными издержками. Служит основой для формирования внутреннего бюджета и показателем прибыльности бизнеса.

Анализируя чистую выручку, можно получить представление о размере будущей прибыли, рентабельности проекта и всей компании.

Чистая выручка = Валовая выручка – НДС – Акцизы – Скидки клиентам – Стоимость возвращенных товаров

Пример. Продовольственный магазин за день работы получил в кассу 350 000 р. Из этих денег предстоит заплатить НДС в размере 70 000 р., акциз на алкоголь и табачную продукцию на сумму 67 000 р. Один покупатель сделал возврат товара на сумму 430 р. Также были проданы акционные товары, скидка на которые суммарно составила 2 100 р. Рассчитаем размер чистой выручи.

350 000 – 70 000 – 67 000 – 2 100 – 430 = 210 470 р.

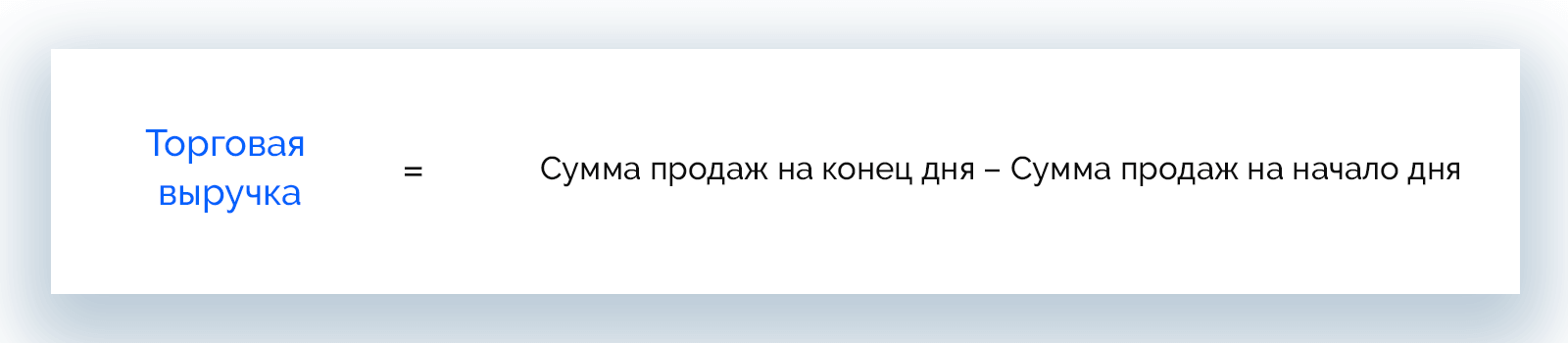

Торговая выручка

Торговая / розничная выручка или выручка от реализации продукции – ее получают прежде всего розничные торговые предприятия и общепиты. При этом возможен как наличный расчет с клиентами, так и безнал.

Торговая выручка рассчитывается по данным кассового аппарата, с которого в конце рабочего дня снимаются показания.

Торговая выручка = Сумма продаж на конец дня – Сумма продаж на начало дня

Пример. Кафе «Олимп» перед открытием зафиксировало суммарную выручку 1 245 300 р. После закрытия в конце дня сумма полученного дохода составила 1 462 200 р. Рассчитаем торговую выручку кафе за рабочий день.

1 462 200 – 1 245 300 = 216 900 р.

Выручка от реализации услуг ломбардов

Это сумма, полученная от клиентов за оказанные услуги хранения и оценки имущества, которое принято ломбардом в обеспечение долга, а также проценты от предоставленных краткосрочных займов.

Выручку от реализации услуг ломбардов можно считать разновидностью торговой выручки.

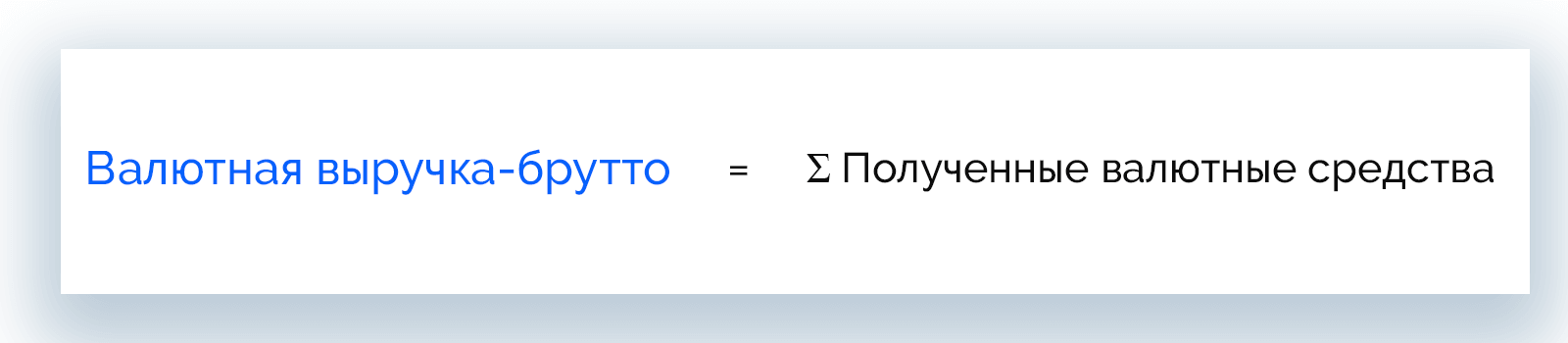

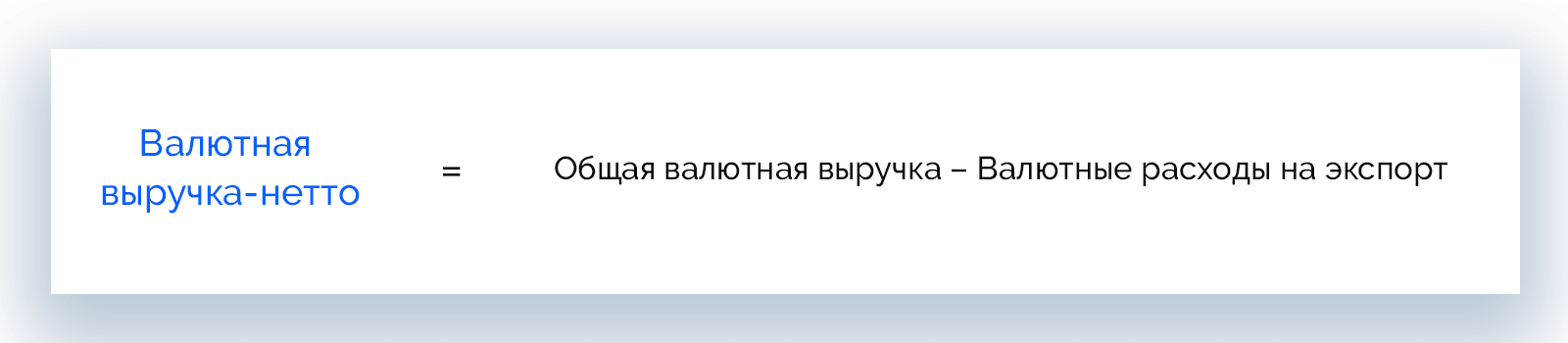

Валютная выручка

Когда компания ведет экспортную деятельность и получает оплату в иностранной валюте, у нее появляется валютная выручка. В таких условиях должен быть открыт валютный счет в банке, при котором банковская организация открывает дополнительный транзитный счет для зачисления платежей в иностранной валюте.

Валютная выручка-брутто = Ʃ Полученные валютные средства

Валютная выручка-нетто = Общая валютная выручка – Валютные расходы на экспорт

Пример. Компания поставляет за границу оборудование. За второй квартал 2021 года было продано 6 станков по $15 000. Экспортные издержки составили $2 500 на каждый станок.

Общая валютная выручка = 6 * 15 000 = 90 000 $

Чистая валютная выручка = 90 000 – 2 500 * 6 = 75 000 $

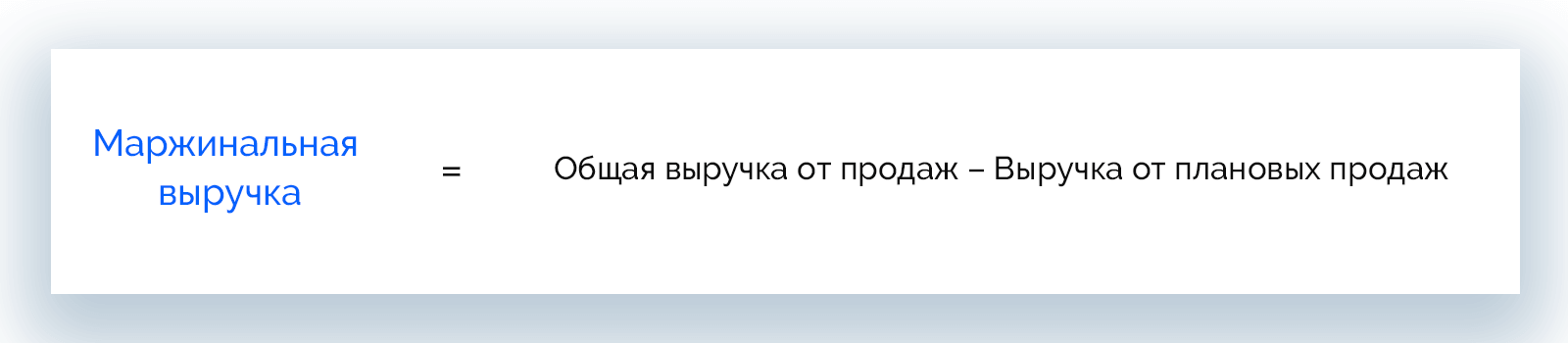

Маржинальная выручка

Маржинальная выручка образуется как результат реализации одного дополнительного товара или услуги.

Маржинальная выручка = Общая выручка от продаж – Выручка от плановых продаж

Пример. Менеджер по продажам перевыполнил план, реализовав в течение месяца 40 единиц техники стоимостью 50 000 р. каждая. Норма составляла 30 единиц.

Маржинальная выручка = 40 * 50 000 – 30 * 50 000 = 500 000 р.

Сокрытая выручка

Сокрытой называют выручку, которая не была отражена в бухгалтерской отчетности или скрывалась под видом неосуществленных операций.

Выручку скрывают, как правило, с целью ее использования в незаконном денежном обороте или прямого воровства.

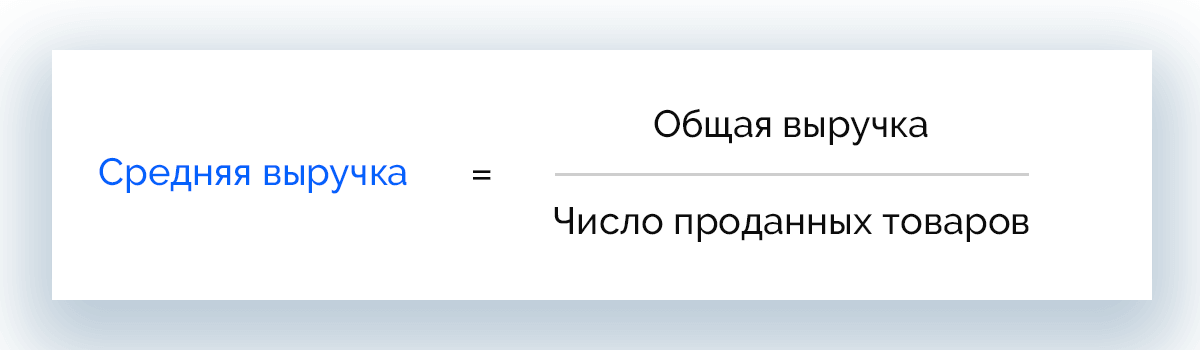

Средняя выручка

Средняя выручка рассчитывается в основном для мониторинга динамики продаж в разных периодах и понимания, насколько эффективно осуществляется реализация товаров и/или услуг.

Средняя выручка = Общая выручка / Число проданных товаров

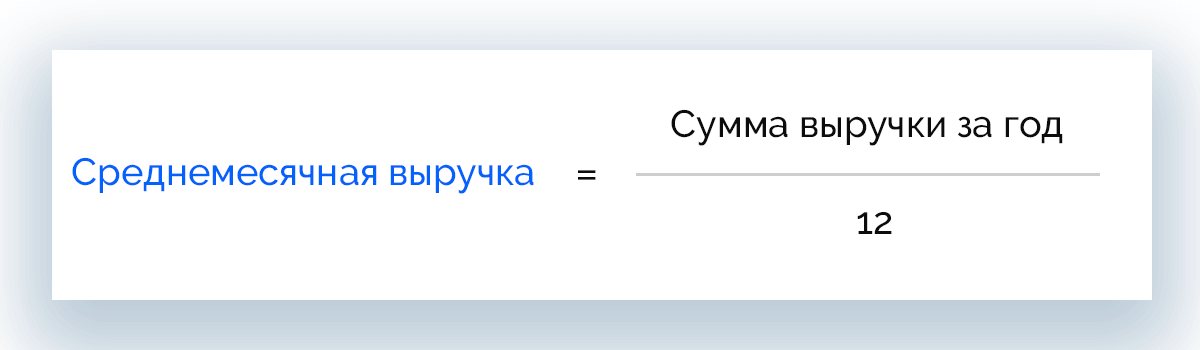

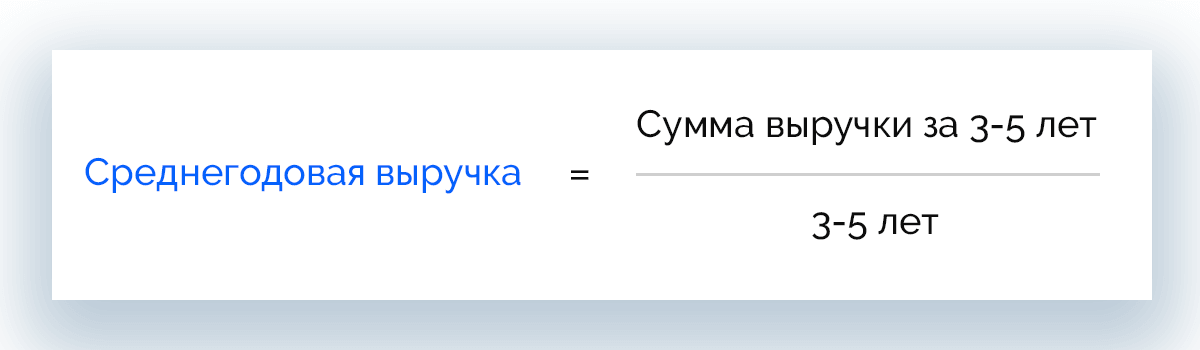

Также рассчитывают среднемесячную и среднегодовую выручку по следующим формулам:

Среднемесячная выручка = Сумма выручки за год / 12

Среднегодовая выручка = Сумма выручки за 3-5 лет / 3-5 лет

Последние два расчета дают понимание о том, будут ли продажи эффективными в долгосрочной перспективе.

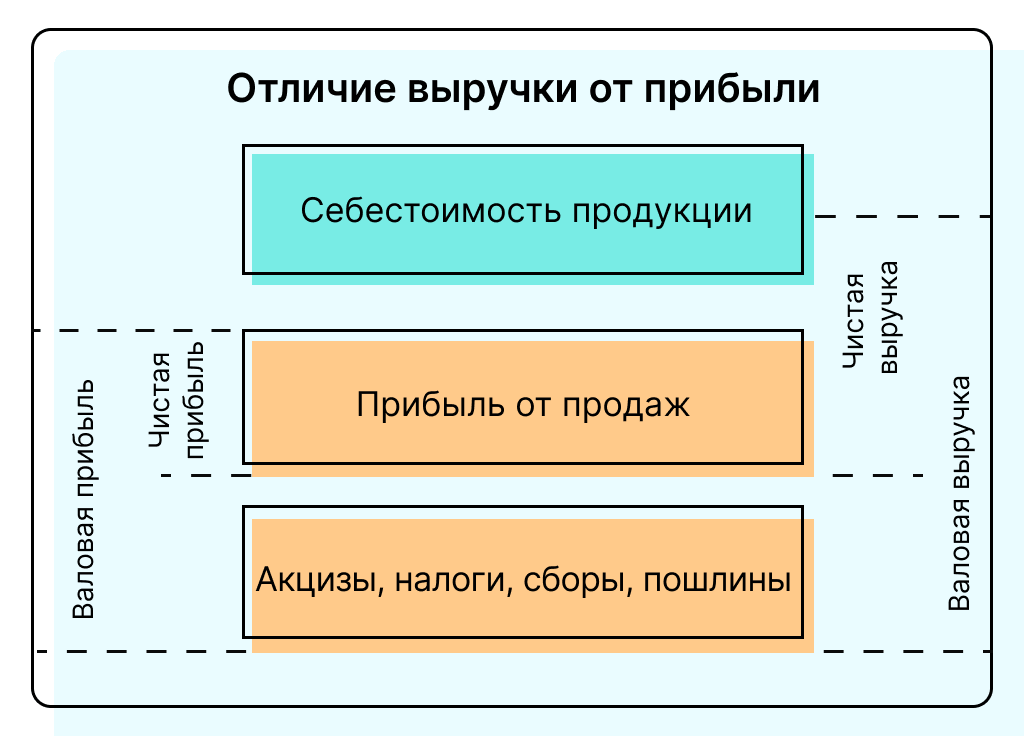

Различия между выручкой, доходом и прибылью

Многие считают синонимами понятия «выручка», «доход» и «прибыль». Эти термины хоть и неразрывно связаны, не являются одним и тем же, а имеют массу принципиальных различий.

Основные отличия выручки от прибыли и дохода удобно представить в виде таблицы.

|

Выручка |

Доход |

Прибыль |

|

Деньги от продаж по основному направлению деятельности предприятия |

Доход = Выручка + Все поступления, которые влияют на размер капитала |

Прибыль = Доход – Издержки |

|

Всегда больше или равна 0 |

Всегда больше или равна 0 |

Может быть отрицательной |

|

Может быть реальной и потенциальной |

Может быть реальным и потенциальным |

Только реальная |

|

Показывает, насколько эффективна основная деятельность |

Показывает, насколько эффективно работает организация в целом |

Служит конечным результатом работы компании |

|

Деньги |

Деньги или имущество |

Абсолютное значение |

|

Основной источник формирования внутренних финансовых ресурсов предприятия |

Имеет отношение к физическим и юридическим лицам |

Учитывает все расходы организации |

Взаимосвязь выручки и видов прибылей

Выручка лежит в основе различных видов прибыли и служит одним из основных показателей результативности работы компании. Рассмотрим возможные взаимосвязи.

- Маржинальная прибыль – составляет разницу между выручкой и переменными расходами и показывает, насколько эффективно реализуются товары и услуги.

- Операционная прибыль – рассчитывается как маржинальная прибыль минус постоянные расходы, отражает эффективность основного вида деятельности предприятия.

- Прибыль до налогообложения – это операционная прибыль за вычетом внереализационных расходов. Именно к последним относятся неустойки, штрафы, издержки на проведение финансовых операций и пр.

- Чистая прибыль – конечный финансовый результат, образуется путем вычета всех затрат из выручки компании.

Выручка в бухгалтерской отчетности

Выше в статье уже было сказано, что бухгалтерский учет понимает под выручкой только доход, полученный в результате основной деятельности компании. Все остальные финансовые поступления фиксируются в рамках других статей доходов.

Выручка по стандартам МСФО и РСБУ

Отражение выручки в бухучете согласно стандартам МСФО и РСБУ происходит по-разному в зависимости от критерий ее признания. Так, в России этот вопрос в национальном масштабе регулирует норматив ПБУ 9/99, в международном – IFRS 15.

Существует ряд условий, при выполнении которых в бухучете признается выручка:

- компания, согласно договору, имеет законное право на получение выручки;

- размер выручки фиксирован;

- своевременно отгружен товар или оказана услуга;

- реализация товара или услуги служит основанием для роста экономических выгод предприятия;

- можно просчитать расходы на реализацию услуги или товара.

Если любое из этих условий не выполняется, по бухгалтерским документам вместо выручки будет признана кредиторская задолженность.

Процесс признания выручки в МСФО включает 5 шагов:

- Признание коммерческого соглашения с прописанными условиями предоставления услуг или поставки товаров, а также их оплаты.

- Фиксация обязательств, которые предстоит выполнить в рамках контракта.

- Фиксация договорной стоимости.

- Перераспределение на обязанности к выполнению стоимости каждой договорной операции.

- Признание выручки по факту выполнения каждой операции.

Договоры с отсрочкой оплаты в МСФО и РСБУ учитываются по-разному.

- МСФО – применяется метод дисконтирования, согласно которому договоры приравниваются к финансовым соглашениям.

- РСБУ – применение метода дисконтирования не практикуется.

Отражение общей выручки в бухгалтерских документах:

- МФСО – отчет о прибылях и убытках, в млн рублей;

- РСБУ – отчет о финансовых результатах, в тыс. рублей.

Выручка в консолидированном балансе

Консолидированный баланс сводят преимущественно крупные предприятия, которым присуща сложная структура капитала. В этом документе выручка отражается не только общей суммой, но также расписываются доходы с каждого источника получения прибыли, например:

- розничная продажа энергоресурсов;

- оптовая продажа энергоресурсов;

- розничная продажа мощностей;

- оптовая продажа мощностей;

- продажа горячей воды;

- прочая выручка.

Благодаря подробным данным можно определить направления, которые приносят компании большую часть дохода.

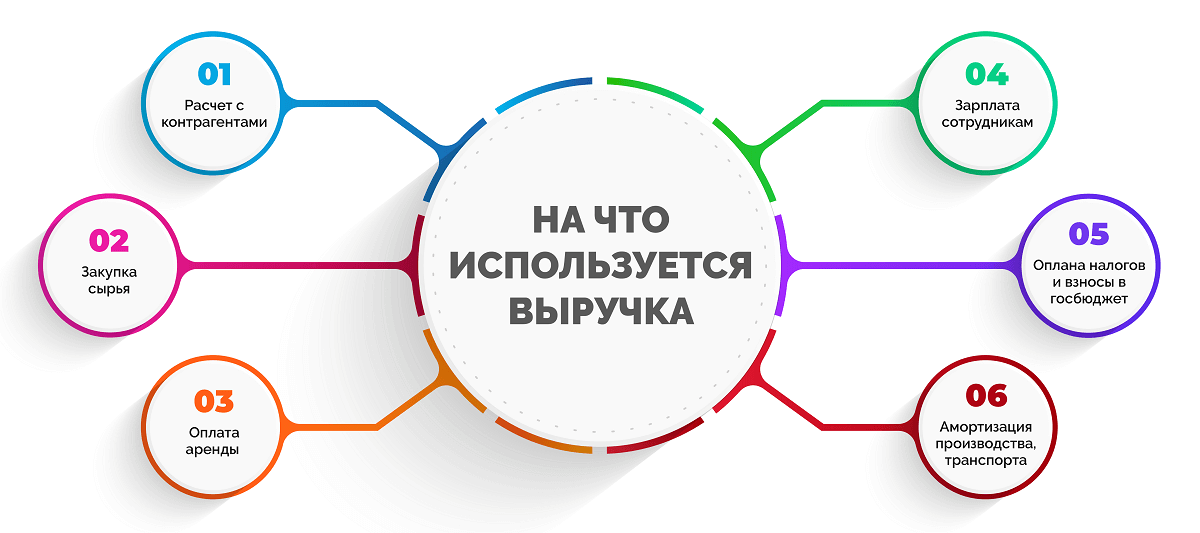

На что используется выручка

Получение выручки – одновременно завершение одной операции и начало целого ряда распределительных процессов. Компании используют доходы на формирование собственного капитала, а также:

- расчет с контрагентами;

- закупку сырья, материалов, комплектующих, запчастей, энергоресурсов для ведения основной деятельности;

- оплату аренды и коммунальных платежей;

- выплату зарплаты сотрудникам;

- оплату налогов и взносов в государственный бюджет;

- амортизацию производства, транспорта.

Все это достигается путем своевременного получения выручки. Если по какой-то причине получение вырученных средств задерживается, компания может потерпеть убытки.

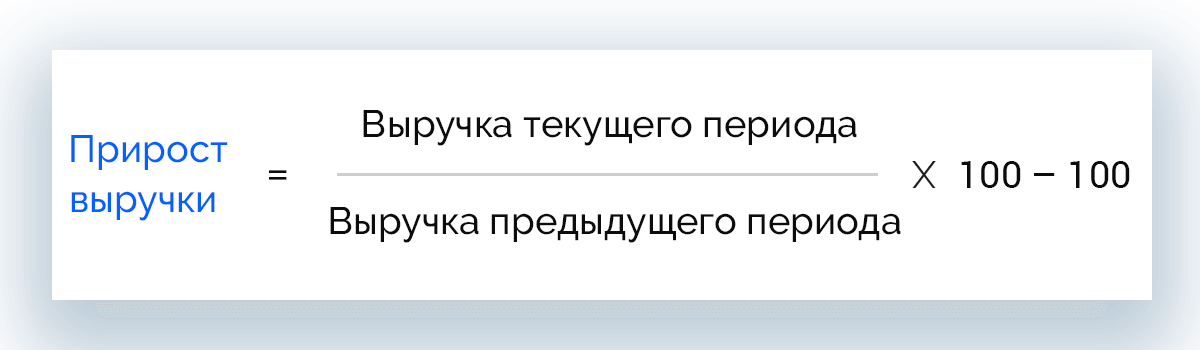

Анализ выручки

Отслеживая показатель выручки, можно оценить эффективность работы компании, ее полезность для региональной и даже национальной экономики. При росте общей выручки можно сделать вывод о востребованности товаров или услуг, реализуемых предприятием.

Для мониторинга динамики выручки применяют горизонтальный анализ, в рамках которого показатели сравниваются по периодам.

Также анализируют прирост выручки, который рассчитывают по формуле:

Прирост выручки = Выручка текущего периода / Выручка предыдущего периода * 100 – 100

В данном случае динамика может быть положительной или отрицательной.

Структурный анализ

Структурный анализ обычно проводится после горизонтального и предполагает определение удельного веса прибыли и издержек в общей массе доходов. При этом базой для расчета может служить выручка или совокупные доходы. Определяют:

- валовую прибыль;

- прибыль от продаж;

- чистую прибыль.

В качестве дополнительных параметров рассчитывают:

- коэффициент достаточности выручки для компенсации издержек на поддержание деятельности компании:

Кдв = Выручка / (Себестоимость продаж + Коммерческие расходы + Управленческие расходы)

- коэффициент операционного риска – позволяет оценить влияние накладных расходов:

Кор = Валовая прибыль / Чистая прибыль

Оптимально, чтобы этот коэффициент был меньше 2,5. Если значение превышает 5, это говорит о критически высоких затратах.

Внутренний анализ

Внутри организации выручка рассчитывается более детально. Чаще определяют:

- общую выручку;

- среднюю выручку;

- предельную выручку.

На основании полученных данных проводится подробный внутренний анализ доходов, устанавливается точка безубыточности, составляется план производства, определяется, насколько целесообразно увеличивать выпуск товаров.

Анализ взаимосвязи выручки и прибыли

Выручка и прибыль неразрывно связаны, но о прямой зависимости этих величин говорить не приходится, поскольку имеет место т. н. эффект операционного рычага. Речь о следующем: когда растет выручка, прибыль растет еще интенсивнее. Это связано с присутствием постоянных расходов компании в структуре затрат.

Рассчитывается как соотношение валовой маржи и прибыли предприятия.

Эффект рычага показывает, на сколько вырастет прибыль при росте выручки на 1%.

Обязательный аудит

Компании подлежат обязательному аудиту при следующих условиях:

- организация является акционерным обществом;

- организация является государственной и занимается решением масштабных задач либо осуществляет специфическую деятельность;

- проводятся торги с участием ценных бумаг;

- годовая выручка превышает 400 млн рублей;

- балансовые активы предприятия составляют 60 млн рублей на конец года.

Причины снижения выручки

Нередко компании сталкиваются с проблемой снижения выручки. Рассмотрим главные причины, по которым предприятии теряют доход.

- Договоры с клиентами заключены или продлены неверно.

- Не соблюдаются пункты контракта, связанные с качеством и ассортиментом товара, объемом поставок, сроками отгрузки.

- Клиенты отказываются от новых поставок из-за избытка товара на складах.

- Нарушения и ошибки при проведении расчетов с контрагентами.

- Плохо изучен покупательский спрос.

- Плохое исследование рынков сбыта.

- Отсутствие запасов продукции.

- Реализация товаров с истекшими сроками годности.

- Невыполнение заказов повышенной срочности.

- Неквалифицированные или пассивные маркетологи.

- Непродуманная реклама.

Способы увеличения выручки

Повысить выручку компания может, если будет:

- улучшать качество продукции и наращивать объемы, готовые к отгрузке;

- рационально задействовать площади, мощности, материалы;

- сдавать в аренду или продавать неиспользуемые материальные активы, оборудование;

- контролировать диверсификацию производства;

- стимулировать рост рыночных показателей;

- снижать себестоимость единицы продукции;

- снижать внепроизводственные расходы и потери;

- увеличивать производительность труда персонала;

- внедрять инновации и повышать технологический уровень производства.

Часто задаваемые вопросы

Составляется прогноз по итогам выручки за прошлые периоды и фактических продаж. Учитываются также различные факторы влияния: инфляция, спад/расширение производства, колебания спроса и т. д.

Объем выручки – это понятие, которое включает все финансовые требования компании к клиентам (как оплаченные, так и неоплаченные) за определенный период.

Самый простой способ – специальные сайты, которые платно предоставляют информацию о финансовых показателях компаний. Для этого на сайте нужно указать название или ИНН предприятия. В отношении розничных магазинов хорошо работает вариант подсчета среднего чека. В этом случае нужно совершить покупку в конце рабочего дня и узнать, сколько чеков было пробито за день (порядковый номер покупателя указывается в чеке). Умножив это число на сумму среднего чека, можно узнать примерную выручку магазина, а затем при необходимости подсчитать его прибыль.

Простыми словами прибыль – это чистые деньги, которые получает предприятие в результате своей работы. Обычно падение этого показателя связано с высокой себестоимостью товаров или услуг. Снизить ее можно путем закупки более дешевых (но не уступающих по качеству) материалов, комплектующих, сырья.

Необходимая валовая выручка – это средства, которые понадобятся предприятию для осуществления основной деятельности. Этот термин касается предприятий, работающих в сферах электроснабжения, водоотведения, водоснабжения и используется в нормативных актах правительственного назначения.

- Строка 2110 формы №2 «Отчет о финансовых результатах».

- Годовая оборотно-сальдовая ведомость, счет 90: из общей суммы вычесть значение счета 90.30 (НДС).

- Программа «1С бухгалтерия»: Финансы – Отчеты по финансам – Анализ доходов и расходов.

В точке безубыточности (порог рентабельности) компания уже окупила вложенные средства, но еще не получила прибыль. Определить выручку, которую нужно получить до момента нарастания прибыли, можно так:

- в натуральном измерении: Постоянные затраты / (Цена единицы товара – Переменные затраты);

- в деньгах: Выручка * Постоянные затраты / (Выручка – Переменные затраты).

Заключение

Выручка – один из важнейших показателей работы коммерческой организации. Ее планирование и анализ позволяют контролировать объемы прибыли, учитывать нюансы, которые имеют значение при формировании ее размеров, а также постоянно держать руку на пульсе.

Алексей Ефремов

Финансовый консультант

Все статьи автора

Нашли ошибку в тексте? Выделите нужный фрагмент и нажмите

ctrl

+

enter

Выручка — это весь объём денежных средств, которые компания или предприниматель получают от основной деятельности. При этом учитывают все формы наличных и безналичных расчетов.

Простейшая формула для расчёта выглядит так:

Выручка = число проданных товаров × стоимость единицы продукции

Например, предприниматель продаёт деревянные конструкторы, каждый из которых стоит 2 000 рублей. За месяц он продал 15 товаров. Соответственно, общая выручка составляет 30 000 рублей.

Но выручка — это не все деньги, которые есть у вас на счетах. Если часть денег у вас поступает в качестве предоплаты, то к выручке они не относятся, в B2B вообще выручку считают, когда подписан акт выполненных работ. То есть, пока вы не исполнили свои обязательства в полном объёме, деньги не совсем ваши.

Например, клиент заказал на вашем сайте букет цветов и оплатил его. Деньги пришли на ваш счёт, всё хорошо. Но оказывается, что у вас нет каких-то составляющих для букета. Или курьер, пока вёз букет, весь его поистрепал ¯_(ツ)_/¯. Деньги придётся вернуть.

Хорошо, если деньги ещё у вас на счету, а не потрачены. Иначе можно оказаться в неприятной ситуации, когда клиент требует вернуть предоплату, а вам нечего возвращать.

Зачем считать выручку

Это ключевой показатель деятельности бизнеса. Если ее нет, значит продаж в анализируемый период времени не было совсем. И это тревожный сигнал. А вот стабильность и рост вырученных средств указывают на непрерывность товарооборота и развитие предприятия.

Понятие вырученных средств применяют в бухгалтерском учёте. Подробные отчёты по показателю помогают решить следующие задачи:

Оценить работу компании. Расчет показателя в динамике позволяет сделать выводы об успешности бизнеса.

Сравнить масштабы деятельности разных компаний. В таких рейтингах, как Эксперт-400, The Global 2000, Global 500 | Fortune и других это один из ключевых показателей.

Анализировать динамику спроса на продукты компании. Изучив динамику показателя, можно разработать стратегический производственный план, установить этапы развития на ближайшее время, создать план закупок, внести изменения в работу сайта и рассчитать бюджеты на маркетинг.

Спортивный магазин готовится к сезону с учетом динамики выручки на определенные товары. Весной продают самокаты и велосипеды, а зимой — лыжи и сноуборды

Определить стоимость продуктов и объём производства. Руководствуясь показателем, устанавливают расценки на товары и услуги, выясняют, какой объём производимых продуктов потребуется для получения прибыли.

Максимальная выручка от продажи детского оборудования приходится на лето. Поэтому завод-изготовитель всегда оценивает работу в прошлом сезоне, чтобы запланировать объем производства в следующем

Прежде всего размер вырученных средств интересен руководству компании. Но эти сведения могут запрашивать кредиторы, инвесторы и деловые партнёры. Поэтому компании часто демонстрируют динамику показателя, когда создают публичные кейсы о своей работе.

Как и остальные базовые финансовые показатели, выручку компаний формата ПАО можно узнать из бухотчетности. Она доступна в свободном доступе на интернет-страницах компаний (раздел для акционеров) или на специальных сайтах по раскрытию информации. Для ООО и ИП узнать бухгалтерскую информацию можно через сайт ФНС.

Виды выручки

Отвечая на вопрос «что такое выручка», учитывайте различные варианты определения. Чаще всего считают валовую или чистую выручку.

Валовая выручка

Это все средства от продажи товаров и услуг.

Показатель объединяет себестоимость, налоговые платежи, обязательные отчисления в бюджет, нераспределенную прибыль.

Другое название — общая, либо выручка-брутто. Она влияет на формирование фондов оплаты труда и возмещение затрат компании.

Чистая выручка

Это валовая выручка за минусом НДС, акцизов и налоговых выплат.

Нужна для определения прибыльности или убыточности компании. Именно этот показатель в основном формирует доходы предприятия. Он отображает реальное состояние бизнеса.

Составляющие валовой и чистой выручки

Разница между валовой выручкой и себестоимостью продукции показывает валовую прибыль, или маржу — сумму денег, которую получит компания после продажи товара или услуги. Чистая выручка за вычетом себестоимости продукции отражает чистую прибыль.

Элементы разных типов выручки и прибыли

Выручка и прибыль: в чем отличия

Понятия часто путают или отождествляют. Рассмотрим их наиболее очевидные отличия.

| Отличия выручки и прибыли | ||

| Критерий | Выручка | Прибыль |

| Значение | Бывает положительная либо нулевая.

В прошлом месяце компания продавала свою продукцию и получила выручку. А в этом месяце продаж не было, значит, вырученных средств тоже нет. |

Может быть положительной, нулевой и отрицательной.

Владелец интернет-магазина с полученной прибыли оплатил содержание сайта и работу сотрудников, а вот на оплату складского хранения денег не хватило. То есть показатель прибыли — отрицательный. |

| Особенности расчета | Для расчёта нужно знать данные по продажам по основной деятельности.

Все продажи компании проходят через CRM. Можно просмотреть количество закрытых сделок и их суммы, чтобы подсчитать общий объем вырученных средств. |

Чтобы посчитать объём прибыли, нужно знать размер доходов и расходов.

Для подсчёта прибыли данных из CRM недостаточно. Потребуется аналитика всей деятельности предприятия, чтобы определить все расходы. |

| Потенциальность | Если компания продаёт продукцию в рассрочку или с отсрочкой платежа, реальных денег на счетах может не быть. Но поскольку товары доставлены покупателям и компания выполнила свои обязательства, то существует гарантия получения денег в установленный договором срок.

Например, компания передала покупателю партию товара по договору с отсрочкой платежа. Фактически деньги ещё не получены, но оплата должна поступить. То есть дебиторская задолженность становится потенциальной выручкой. |

Прибыль считают только по фактическому поступлению средств. Пока деньги от продажи не получены, их нельзя признать прибылью.

Например, компания располагает некоторой суммой дебиторской задолженности. Теоретически это деньги, которые будут выручены с продаж. Но пока долги не погашены, прибыли нет. |

Выручка показывает, на какую сумму бизнес реализовал товаров или услуг. Прибыль отражает, какая часть осталась после погашения расходов предприятия.

Соотношение прибыли к себестоимости, выраженное в процентах, показывает рентабельность деятельности.

Важно понимать, что если бизнес продаёт товары или услуги, то выручка у него есть всегда . А вот прибыли при этом может не быть. В подобной ситуации необходимо работать над уменьшением себестоимости продукта, оптимизировать расходы или поднять цены.

Как рассчитать выручку

Общую выручку считают по формуле, приведённой в самом начале. Нужно умножить количество реализованных товаров на стоимость одной единицы продукции.

Кажется, что ничего сложного в расчёте нет. Но упомянутая потенциальность может стать причиной путаницы в бизнес-учёте. К примеру, в этом месяце компания сочла выручкой только реально полученные средства, а в следующем — все основные фактические доходы и дебиторскую задолженность.

Поэтому в коммерческом учёте всегда используют один из двух возможных методов расчёта. Выбранный вариант закрепляют в учётной политике компании.

Кассовый метод

При применении кассового метода учитывают все денежные доходы от основной деятельности, которые фактически поступили в кассу или на банковский счёт. Деньги, которые должны поступить в будущем при оплате в рассрочку или с отсрочкой, вырученными средствами не признают.

При кассовом методе выручкой могут считать товар, полученный в обмен на продукцию по договору бартера. При подсчёте учитывают стоимость товара в денежном эквиваленте.

Данный метод отличается простотой и доступностью, но может неточно отражать финансовое состояние компании, поскольку не учитывает потенциальные поступления.

Метод начисления

В методе начисления вырученными средствами признают все деньги, которые поступили или должны поступить на счет в рассрочку. Их учитывают сразу после получения товаров или услуг покупателями, когда деньги за них еще не начислены.

Метод начисления дает более точное представление о доходах, но предъявляет повышенные требования к ведению бухотчетности: необходимо корректно учитывать потенциальные поступления денег.

Получается, что при кассовом методе выручкой считают только реально полученные деньги. А при методе начисления учитывают и гипотетические поступления, которые фактически отсутствуют на счетах предприятия.

В зависимости от применяемого метода начисления объем вырученных средств компании за конкретный период времени будет отличаться. Однако по итогам длительного периода показатель будет одинаков вне зависимости от способа расчёта.

Главные мысли

Выручка — это все средства, полученные за продажу товаров или услуг без учета затрат на их производство. Выручка — главный показатель для расчета прибыли. Она отражает поступления денежных средств от деятельности компании. К примеру, сдача помещения в аренду или дивиденды по банковским вкладам выручкой не считаются.

Поступившая от продаж прибыль — это выручка за вычетом себестоимости товаров. Никакие расходы кроме себестоимости при расчете этого параметра не учитываются. Валовая прибыль учитывает технологическую себестоимость товаров. Этот финансовый показатель учитывает расходы на производство электроэнергию, топливо, материалы, оборудование, инструмент и оснастку. Другими словами, валовая прибыль — показатель более точный, нежели прибыль, поступившая от продаж.

Термин «балансовая прибыль» включает в себя все возможные доходы и расходы компании. Сюда включают выручку за продажу товаров и услуг, а также прочие доходы, которые получает компания. Прочими доходами считаются поступления за право использования патента, арендная плата за помещение или оборудование, проценты по ценным бумагам, средства от продажи активов, штрафы и неустойки. Балансовая прибыль всегда отражается за фиксированный временной период.

Наконец, операционная прибыль отображает прибыль за вычетом всех расходов, связанных с реализацией товаров или услуг.

В зависимости от объема издержек прибыль разделяют на бухгалтерскую и экономическую. Во время расчета бухгалтерской прибыли учитываются все внешние издержки — расходы на зарплату, аренду помещения, затраты на производство и логистику. Экономическая же учитывает как явные, так и неявные издержки. К примеру, неявными издержками считается та прибыль, которую предприниматель мог бы получить, работая в другой сфере. Также к неявным издержкам можно отнести продажи на другой точке или даже зарплату в качестве наемного работника в другой компании. Но для расчета и планирования экономической прибыли обычно учитывают только возможности продажи и производства в других условиях. Для расчета экономической прибыли нужно вычесть из бухгалтерской все неявные издержки.

С помощью программ 1С можно прогнозировать колебания прибыли, применяя современные методики и формулы расчета на базе актуальных и достоверных показателей по бизнесу.

Из вопросов, связанных с финансовым планированием, одним из самых сложных для многих финансистов и собственников бизнеса является прогнозирование прибыли. Прогноз прибыли, в первую очередь, необходим для оценки факторов риска бизнеса в непростых условиях современного рынка. Чтобы учесть все факторы, влияющие на расчет прогноза, в зависимости от масштаба и специфики бизнеса, эксперты нашей компании рекомендуют использовать инструменты-помощники программных продуктов фирмы 1С, обладающих мощной функциональностью в части финансового учета:

- 1С:ERP Управление предприятием;

- 1С:Управление холдингом;

- WA:Финансист (1С:Совместимо).

С помощью данных программ можно прогнозировать колебания прибыли, применяя современные методики и формулы расчета на базе актуальных и достоверных показателей по бизнесу.

Методы прогнозирования прибыли

Методология прогнозирования достаточно разнообразна и может быть очень сложна. Например, экономико-математический метод принимается в крупных холдингах и корпорациях и его применение требует использования больших информационных баз и компьютерных программ, поскольку, по сути, нацелено на стратегическое планирование. Это можно назвать «высшим пилотажем» планирования, но с ним вряд ли столкнется рядовой специалист.

Комплексная автоматизация от ведущего IT-интегратора 1С. Оценка проекта бесплатно!

Если же говорить о программных продуктах 1С, прибыль можно прогнозировать с учетом прошедшего периода. В 1С:ERP для этого необходимо заполнить правила получения данных по статьям, а в 1С:УХ – правила расчета.

Также данные, содержащиеся в базах перечисленных выше конфигурациях 1С, можно использовать для прогнозов следующими методами:

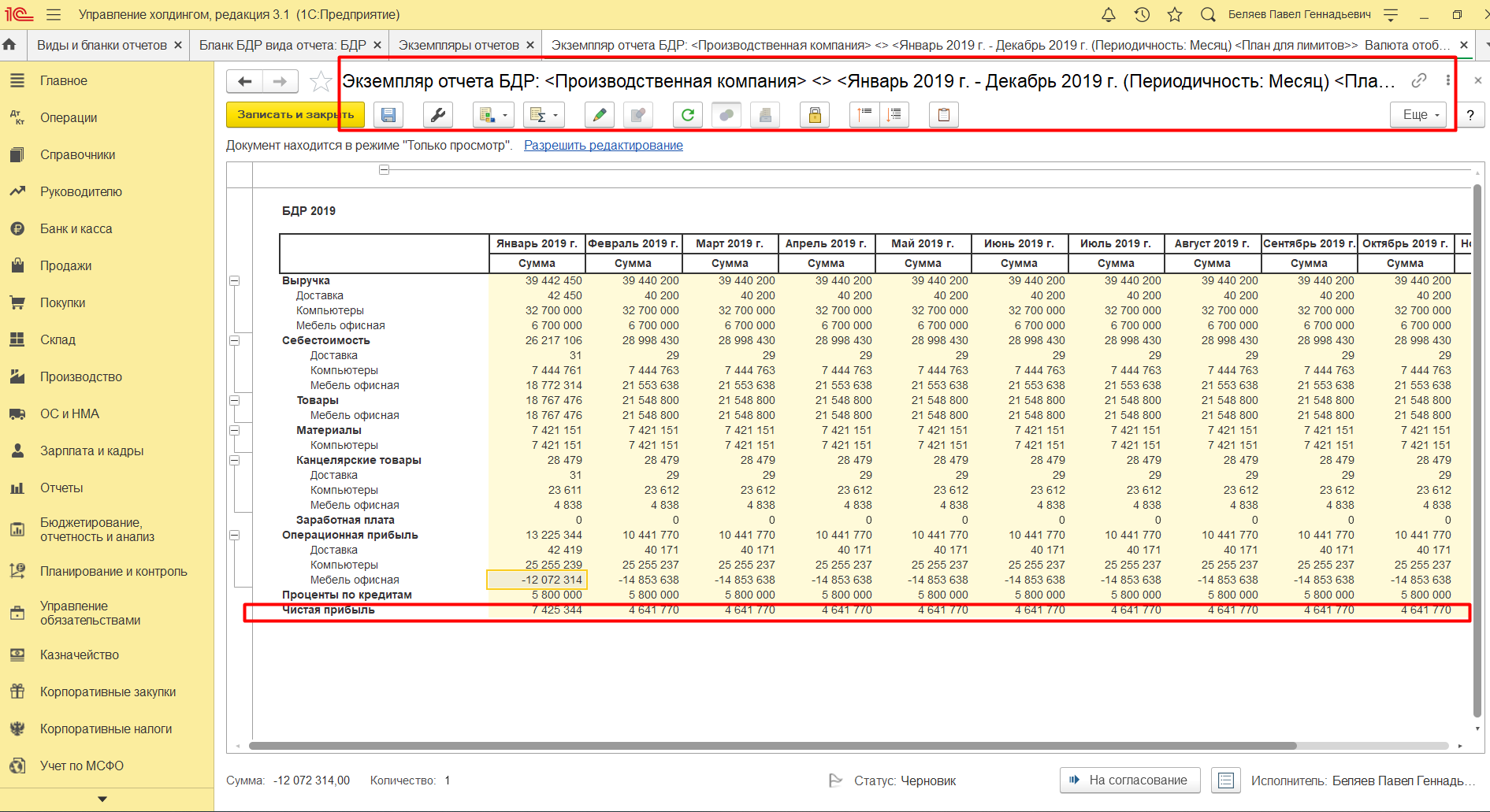

Метод прямого счета. Здесь прогнозируемая прибыль складывается из прибылей, входящих в прогнозный отчет – P&L, или, используя российскую терминологию, в БДР. В каждой компании состав такого отчета зависит от индивидуальной методологии его формирования, но в любом случае, он будет содержать то, что нам нужно.

Метод бюджетирования (Нормативный метод). Чтобы пользоваться данной методикой, каждая компания для себя разрабатывает нормы расходования сырья и материалов по видам продукции по каждой статье затрат, которые далее распределяются по ЦФО. И исходя из зафиксированных нормативов рассчитывается прогнозируемая прибыль по компании.

Факторный метод. Принцип этого метода состоит в следующем:

- определяются базовые показатели прибыли текущих и предыдущих периодов или конкретного периода;

- определяются плановые показатели на интересующий период;

- определяются факторы, влияющие на прибыль и, исходя из этих факторов, рассчитываются индексы.

Далее прибыль рассчитывается любым методом, который принимается в компании.

Этапы прогнозирования прибыли

Прогнозирование прибыли можно разделить на этапы, которые, тем не менее, могут меняться под влиянием индивидуальных методик и положений, применяемых в конкретных компаниях. Но все же существуют общие для всех, основные этапы:

- Первый этап: определение задач и целей планирования. Основная цель этого этапа состоит в том, чтобы определить объемы прогнозных значений.

- На втором этапе в зависимости от поставленных задач и целей изучаются экономические предпосылки в планировании прибыли.

- Третьим этапом выбираются методы планирования, некоторые из которых были описаны в предыдущем разделе.

- На четвертом этапе происходит планирование видов прибыли, которые применяются в компаниях в зависимости от положений, методов и методик. Со статьями, в которых описаны виды прибыли, вы также можете ознакомиться на нашем сайте.

- Выбор из альтернативных вариантов расчета происходит на пятом этапе, для которого характерна также корректировка выбранных методов и расчетов.

- На шестом этапе происходит планирование прибыли в соответствии с методами, применяемыми в компании.

- Как будет использована чистая прибыль, становится понятно на седьмом этапе. Исходя и сведений, полученных на этом этапе, будут строится планы модернизации и развития бизнеса, а также компании в целом.

- И на завершающем – восьмом этапе, происходит детальная проработка мероприятий по достижению запланированных показателей прибыли.

Внедрение 1С:ERP 2

Комплексная автоматизация управления ресурсами предприятия. Бесплатный аудит от ведущего партнера 1С!

Взаимосвязь прогнозной выручки и прогнозной прибыли

Важным показателем, который влияет на прогнозирование прибыли, является плановая выручка –все средства, которые планируется получить от плановой же реализации товаров или работ (услуг). В целом для прогнозирования выручки применяются те же самые методы, которые применяются для прогнозирования прибыли, поскольку эти два экономических показателя тесно связаны.

Самое главное – применять одинаковые методы прогнозирования прибыли и выручки, и учитывать это при разработке методологии и положений, которые будут применяться в организации.

Примеры расчета прогноза прибыли

Плановая прибыль олицетворяет успех бизнеса в целом, фокусируясь на финансовом результате, который получит организация для поддержания дальнейшей жизнедеятельности и конкурентных преимуществ. Если результат планирования положительный, значит план составлен грамотно, ориентирован на рост и развитие, если отрицательный –организация сработает в убыток, то есть расходов в таких организациях запланировано больше, чем доходов (такие варианты могут быть, но в исключительных случаях, при этом, они крайне нежелательны).

Видов плановой прибыли по разным экономическим разрезам может быть несколько. Для каждого вида прогнозной прибыли применяются свои формулы расчета. Если рассматривать виды прибыли по видам деятельности, можно выделить виды прогнозной прибыли от:

- Производственной.

- Финансовой.

- Инвестиционной деятельности.

Приведем пример расчета прогнозной прибыли по видам деятельности.

Для расчета данных видов прибыли можно воспользоваться стандартной формулой расчета прибыли:

Плановая прибыль = Плановая выручка – Плановые затраты

Для такого просчета необходимо всю плановую выручку и плановые затраты распределить по видам деятельности, и тогда формула расчета будет выглядеть следующим образом:

Плановая ПРИБЫЛЬ по определенному виду деятельности = Выручка по определенному виду деятельности – Затраты, понесенные по определенным видам деятельности

Пример отчета представлен в таблице «Отчет по плановым показателям прибыли по видам деятельности»

|

Показатель /Сумма |

1-ый квартал |

2-ый квартал |

3-ый квартал |

4-ый квартал |

ИТОГО за год |

|

План |

План |

План |

План |

План |

|

|

Плановая выручка, полученная от произв-ной (основной) деятельности |

229 816 |

221 519 |

191 453 |

207 859 |

850 647 |

|

Плановые затраты, понесенные от произв-ной (основной) деятельности |

122 469 |

118 885 |

100 951 |

111 228 |

453 533 |

|

Плановая прибыль от произв-ной (основной) деятельности |

107 347 |

102 634 |

90 502 |

96 631 |

397 114 |

|

Плановая выручка, полученная от финансовой деятельности |

71 982 |

84 887 |

58 300 |

75 892 |

291 061 |

|

Плановые затраты, понесенные от финансовой деятельности |

44 059 |

28 949 |

29 579 |

35 703 |

138 290 |

|

Плановая прибыль от финансовой деятельности |

27 923 |

55 938 |

28 721 |

40 189 |

152 771 |

|

Плановая выручка, полученная от инвест. деятельности |

56 718 |

55 938 |

36 971 |

40 189 |

189 816 |

|

Плановые затраты, понесенные от инвест. деятельности |

27 922 |

37 218 |

28 720 |

37 235 |

131 095 |

|

Плановая прибыль от инвест. деятельности |

28 796 |

18 720 |

8 251 |

2 954 |

58 721 |

Рассмотрим «в цифрах» расчет прогнозной прибыли от финансовой деятельности за первый квартал, исходя из данных таблицы.

- Допустим, что плановая выручка, полученная от финансовой деятельности за первый квартал, составила 71 982 тыс руб.

- Плановые затраты, понесенные от финансовой деятельности за первый квартал, составили 44 059 тыс руб.

- Таким образом прогнозная прибыль от финансовой деятельности за первый квартал составила: 71 982 тыс руб — 44 059 тыс руб = 27 923 тыс руб.

Прогнозирование прибыли в программных продуктах

Так как прогнозирование прибыли – очень индивидуальная история для каждого предприятия в части планирования, готовых решений или готовых отчетов как таковых не существует. Но при помощи моделирования и комбинации нескольких инструментов в специализированных финансовых разделах программных решений 1С, можно составить достаточно точных прогноз.

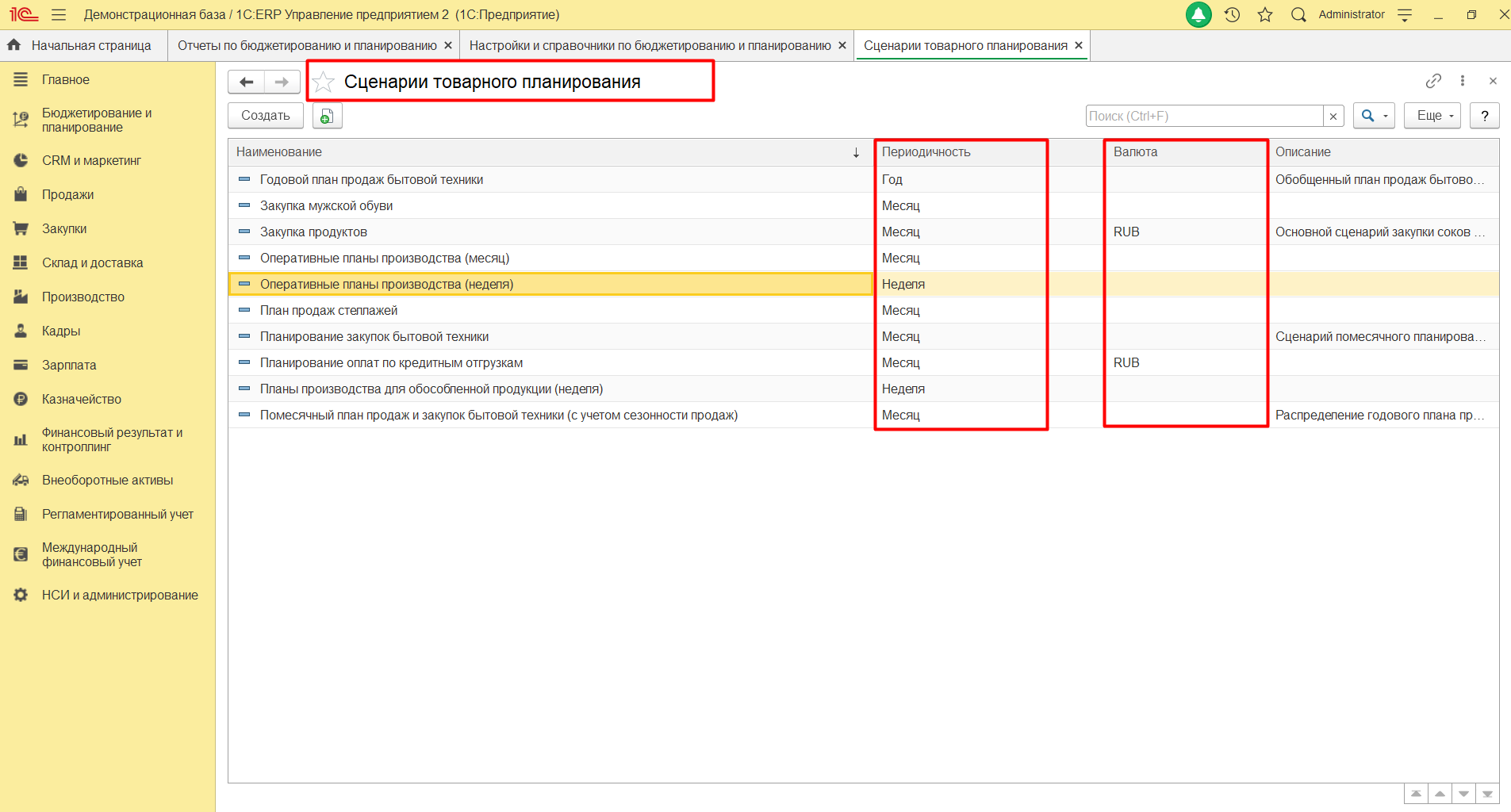

Прогнозирование прибыли в 1С:ERP

Для планирования в данном программном продукте нам необходимо настроить следующие виды справочников:

- «Сценарии товарного планирования»

- «Виды планов»

- «Рейтинги продаж номенклатуры»

- «Источники данных планирования»

Примеры реальных проектов внедрения на базе ERP, победители конкурса 1С:Проект года

Справочников «Сценарии товарного планирование» может быть несколько с разной периодичностью и валютами.

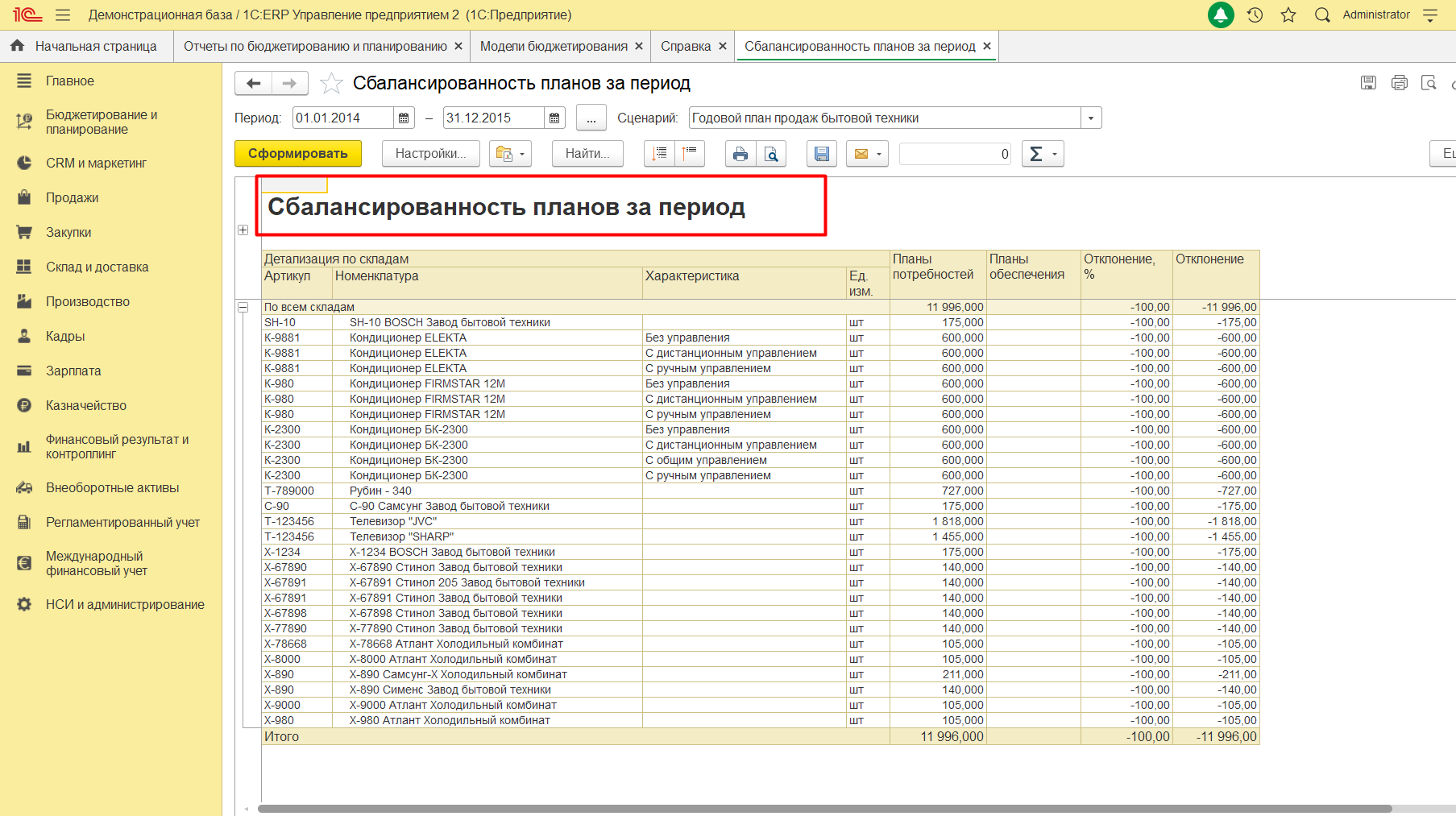

Здесь же есть несколько типовых отчетов, из которых можно извлечь данные для прогнозирования прибыли, и проанализировав их, создать прогноз на необходимый период. Это такие отчеты, как «Исполнение планов продаж и закупок». Проверить как планы сочетаются между собой можно при помощи отчета «Сбалансированность планов».

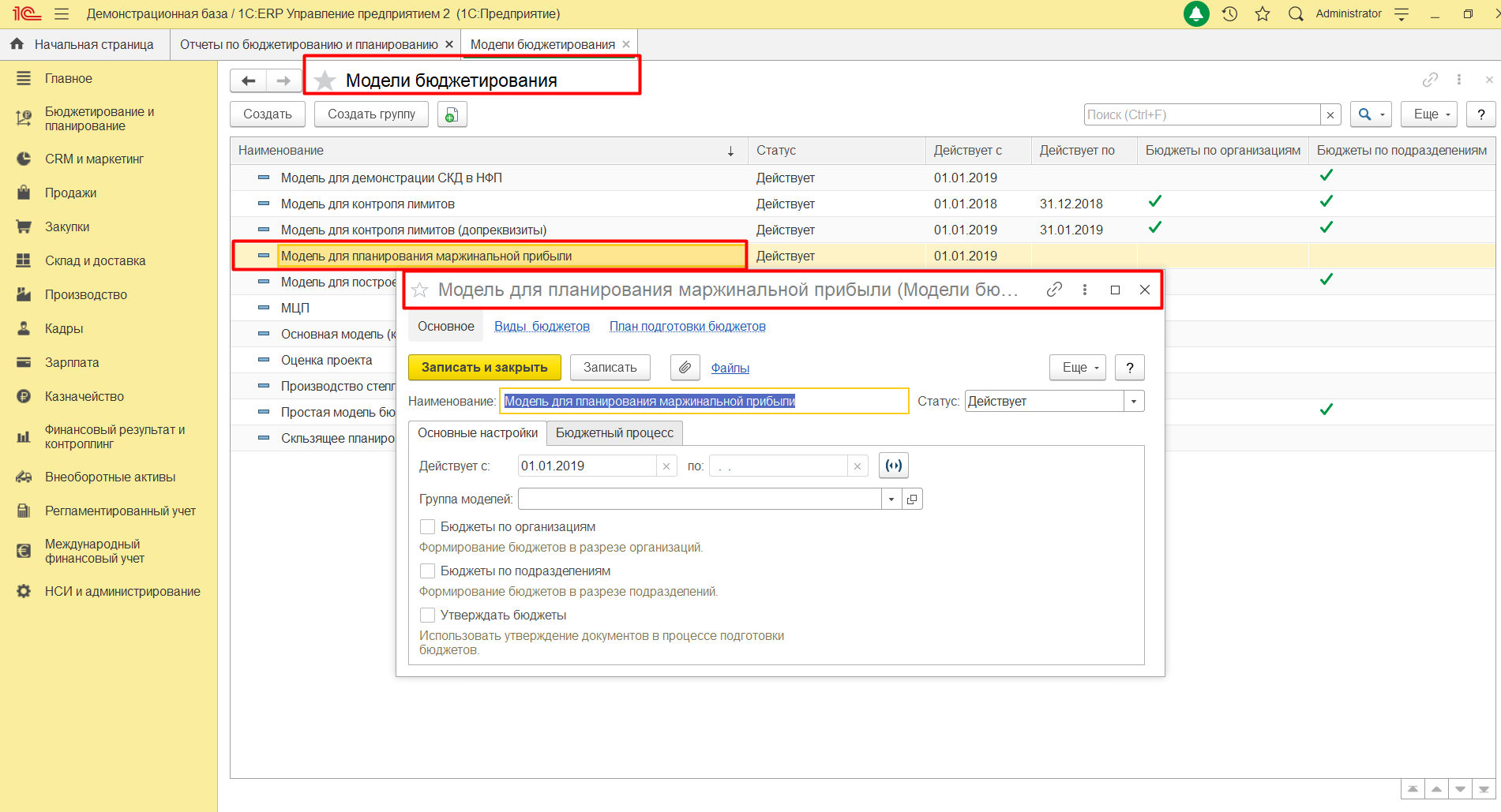

Для прогнозирования прибыли в 1С:ERP можно воспользоваться справочником «Модели бюджетирования». Этот справочник предназначен для регистрации и настройки любых моделей бюджетирования для прогнозирования различных показателей, включая прибыль. Например, «Модель для планирования маржинальной прибыли».

Перед тем как его настраивать, нам необходимо заполнить следующие виды справочников:

- Статьи бюджетов

- Показатели бюджетов

- Сценарии

- Связи показателей бюджетов

- Правила получения фактических данных

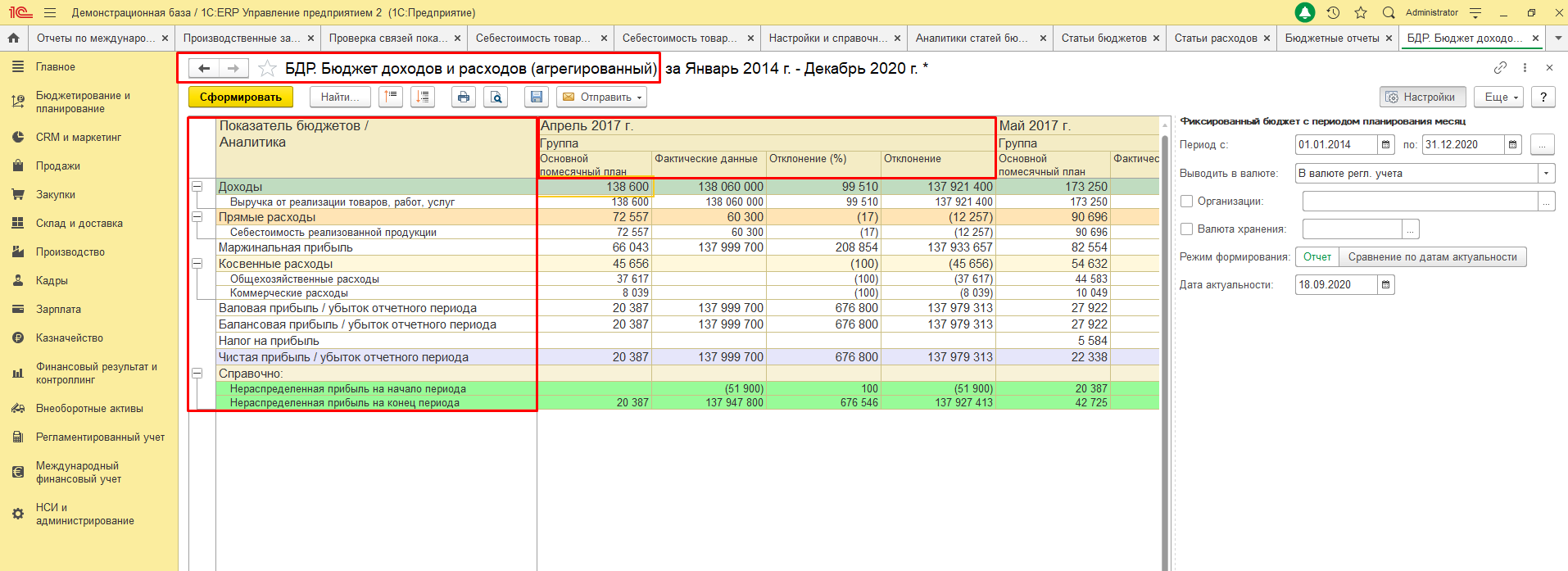

Отметим важное преимущество ведения учета и контроля данных при помощи 1С: план-фактный анализ прогнозируемой прибыли в программных продуктах, о которых речь идет в данной статье, можно проводить в любой момент времени (естественно, при наличии актуальных данных в базах) в независимости от закрытия периода, то есть на различных этапах планирования и вообще – в любой момент времени. Например, при помощи отчета «Бюджет доходов и расходов».

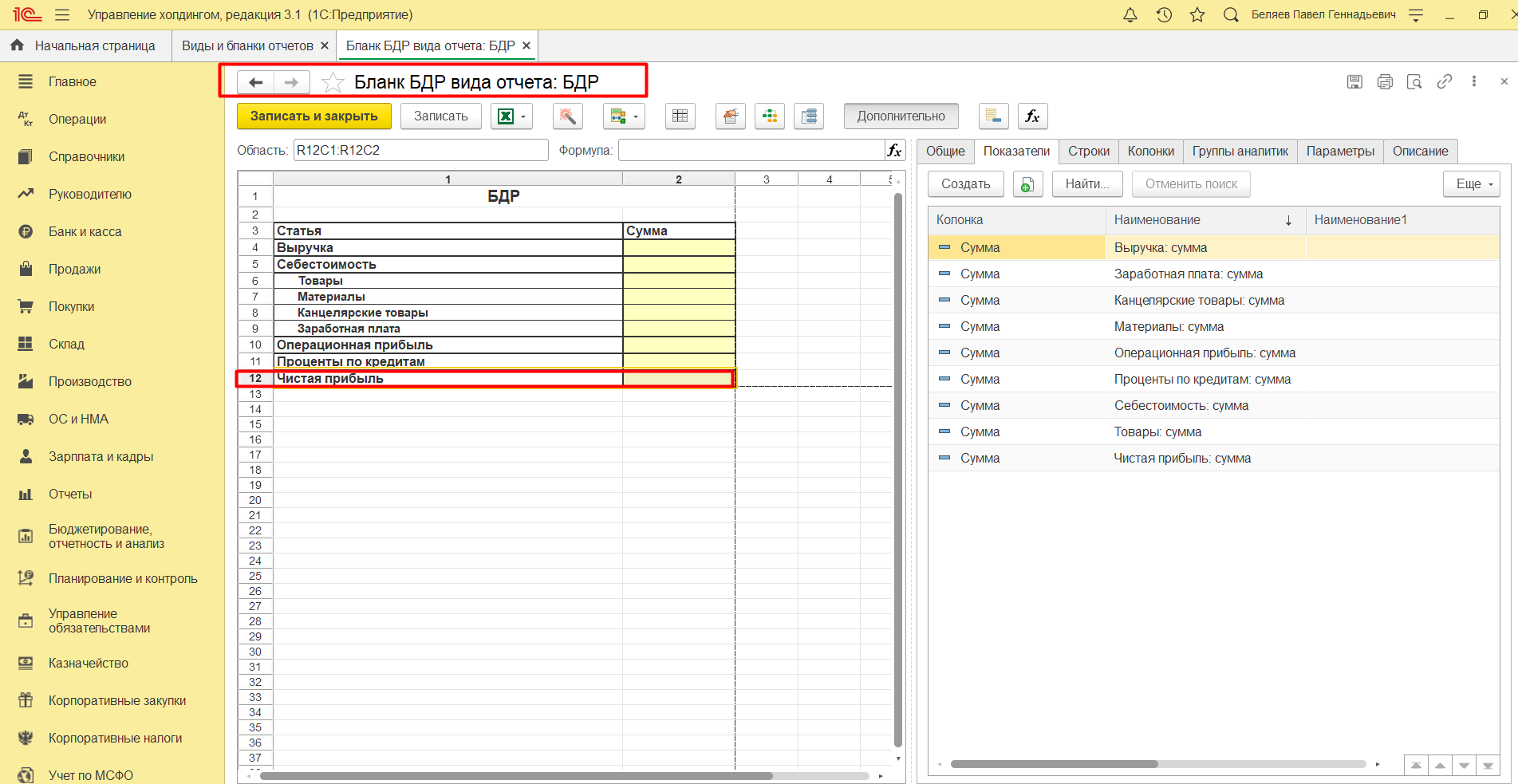

Прогнозирование прибыли в 1С:Управление холдингом

Для прогнозирования прибыли в программе 1С:УХ можно воспользоваться инструментом – «Виды и бланки отчетности». Для этого нам надо настроить такие справочники, как:

- Номенклатурные группы

- Виды аналитик

- Организационные единицы

- Основные валюты

- Периоды отчета

- Сценарии отчета

А также параметры:

- Организационные единицы

- Единицы измерения

- Сценарии

- Период

На основании данных из этих справочников можно будет выводить прогнозируемую прибыль по различным организациям, входящим в холдинг. Периодичность прогнозирования будет завесить от периодов, настроенных в сценариях планирования.

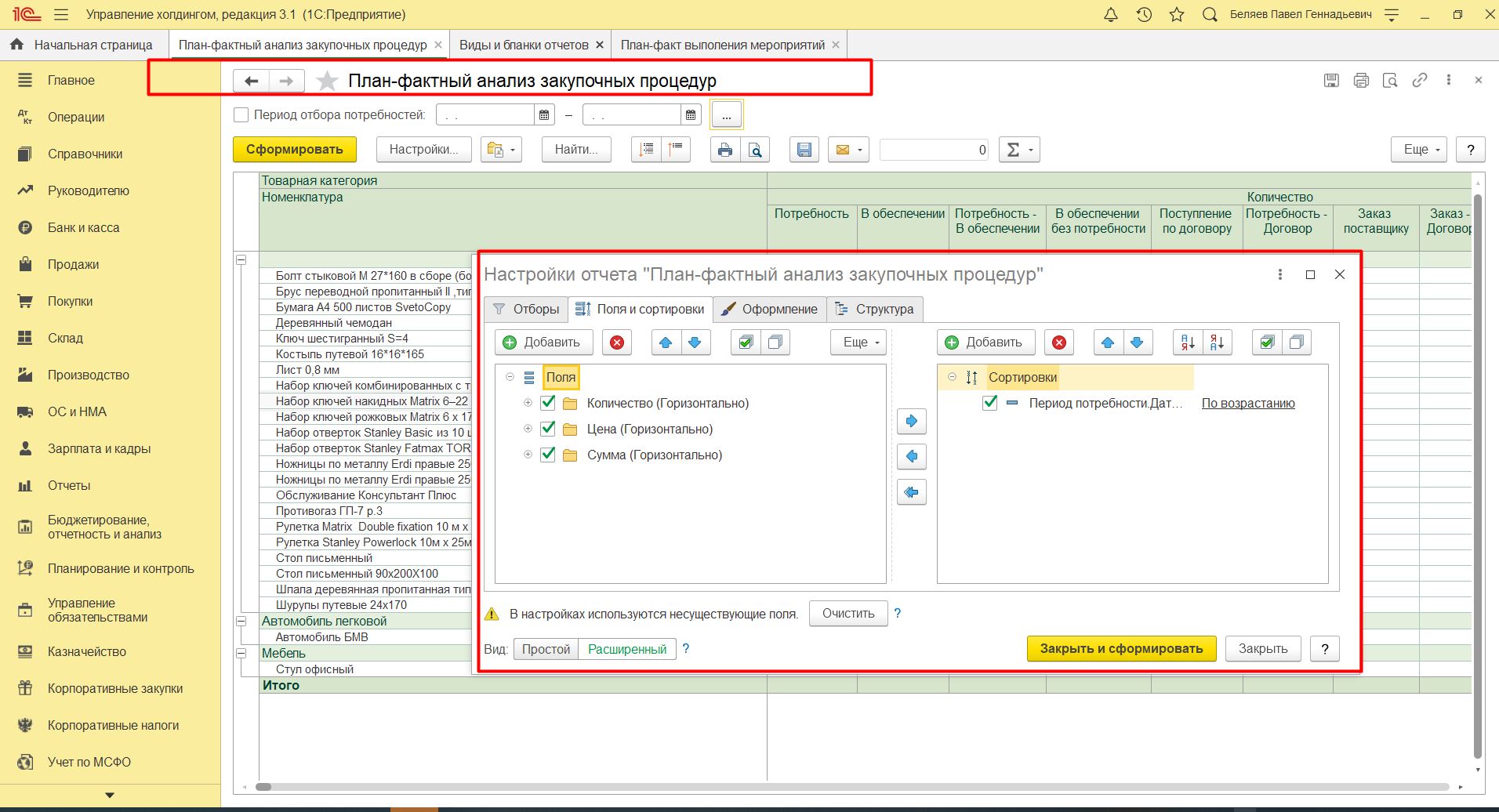

План-фактный контроль в данном программном продукте можно также проводить в любой момент времени, на любых этапах жизнедеятельности организаций, например, на этапе закупочных процедур, на основании данных, которые были внесены в программу пользователями или получены посредством интеграции из других источников. С помощью план-фактного отчета по закупочным процедурам можно проанализировать количество, цену, сумму сделки и т.д.

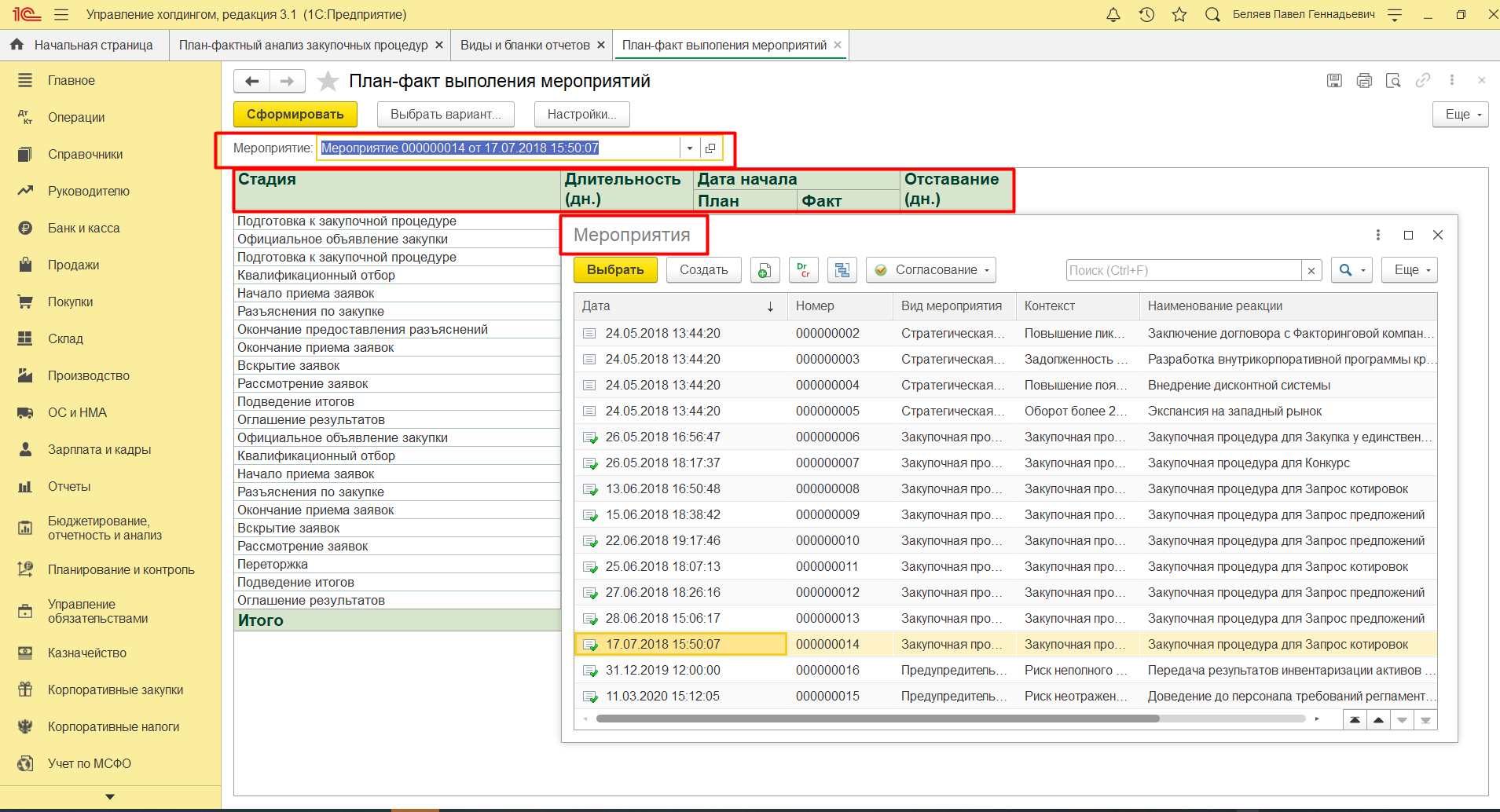

План-фактный анализ выполнения мероприятий в 1С:УХ может быть сформирован по каждому мероприятию и на любом этапе.

Оперативные консультации без предоплаты от 1С:Центра компетенции по ERP-решениям

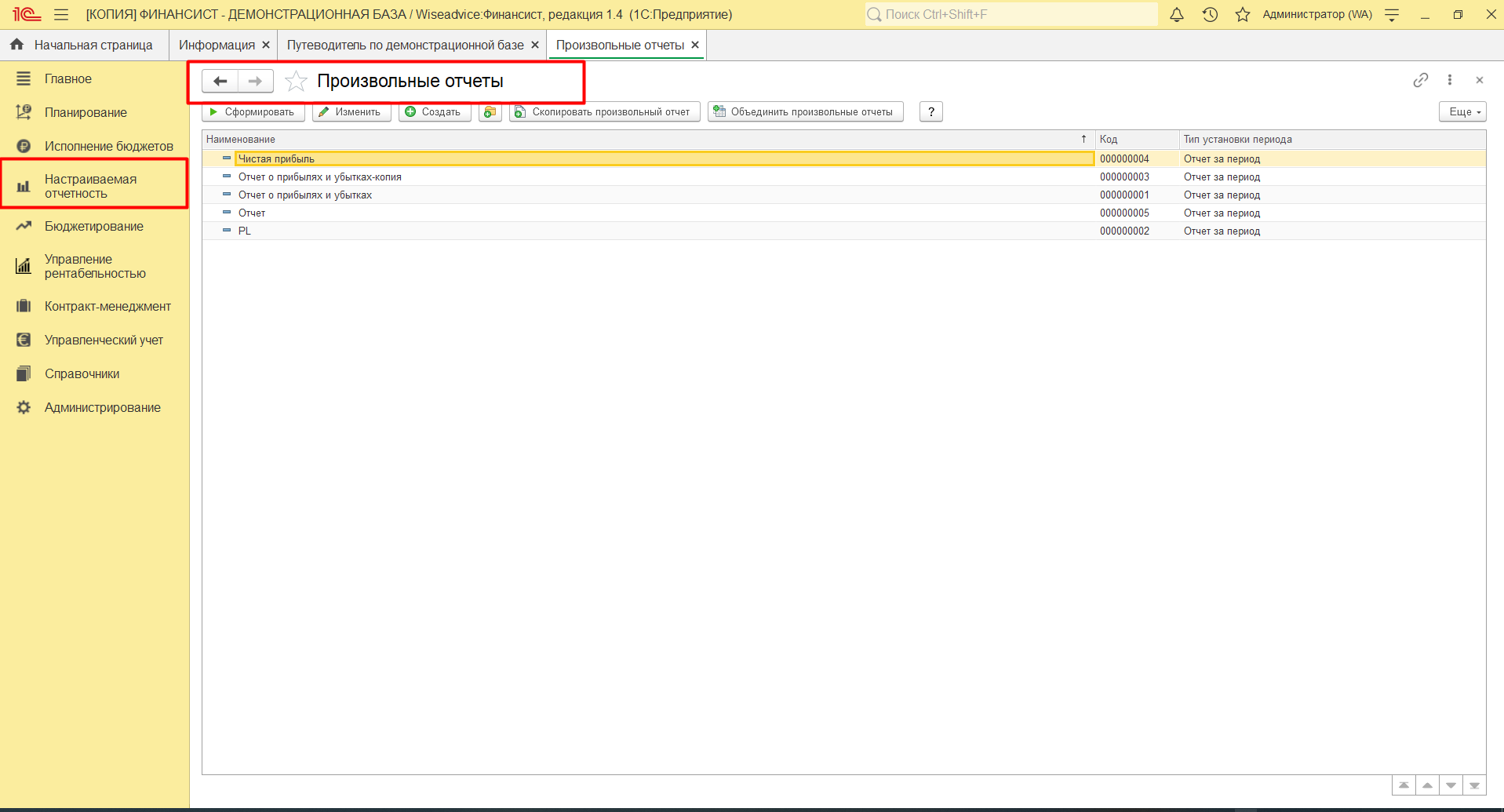

Прогнозирование прибыли в программе WA:Финансист

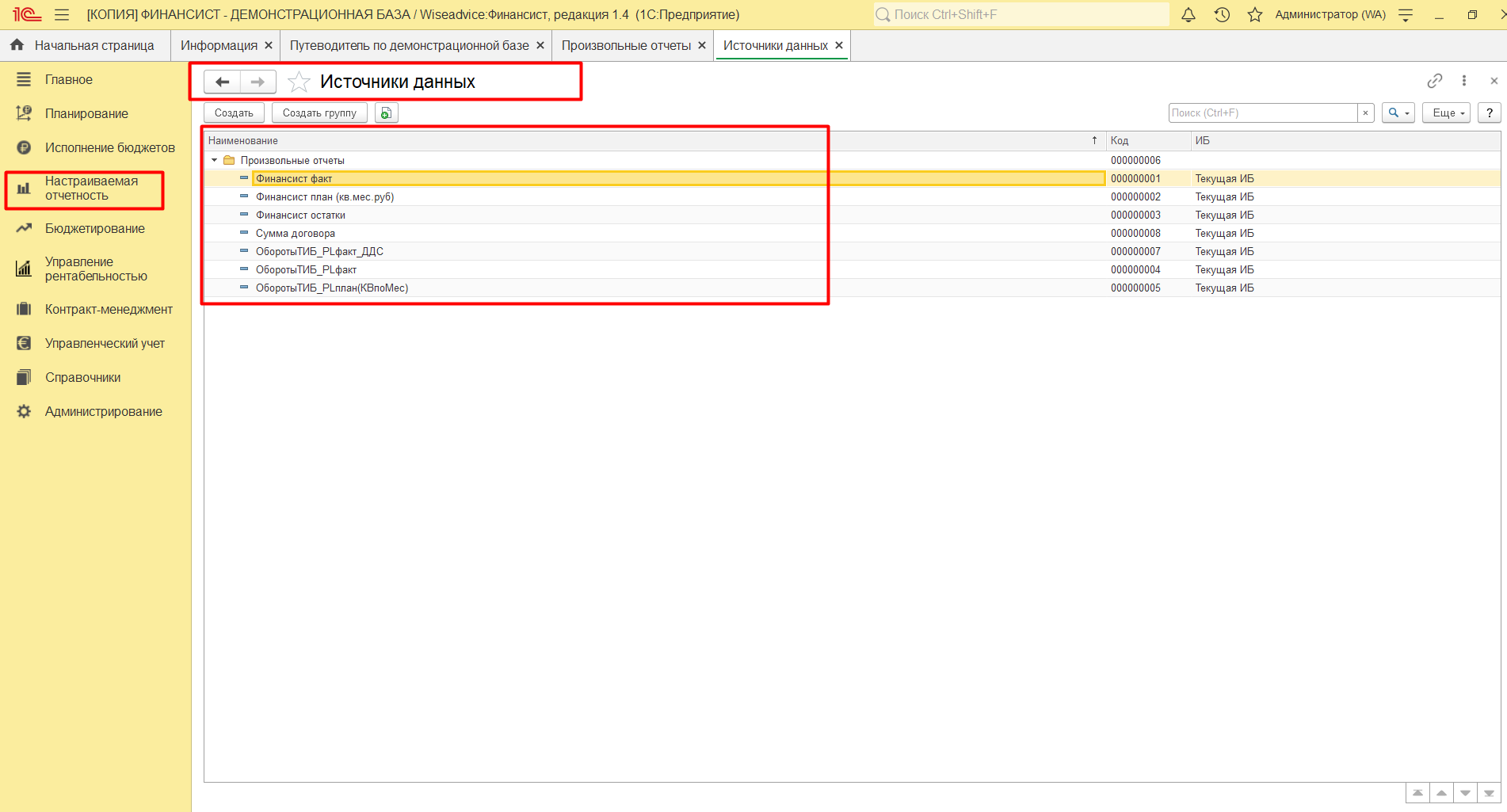

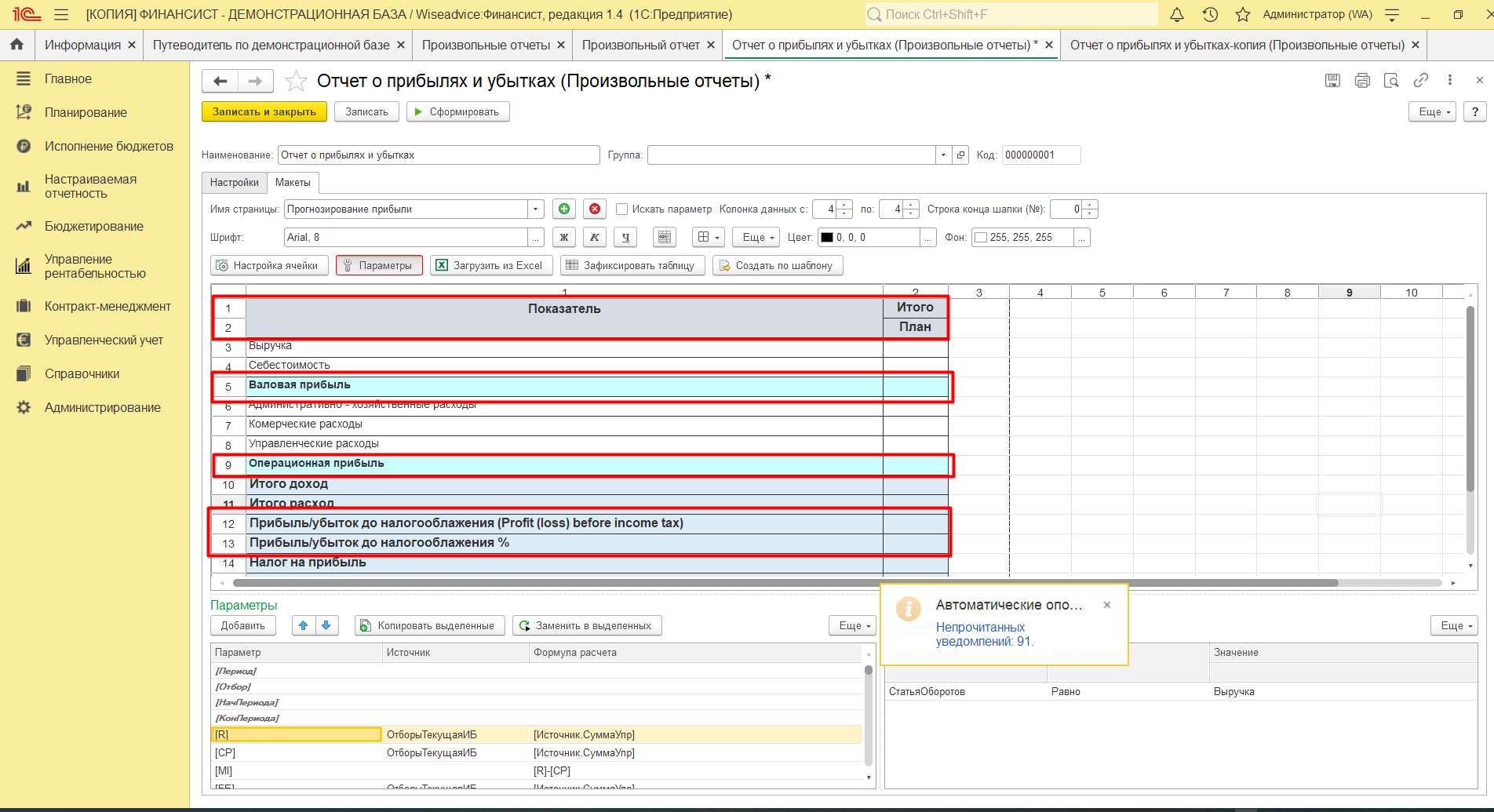

Прогнозирование прибыли в программе WA:Финансист – специализированной разработке нашей компании на платформе «1С:Предприятие» и полностью совместимой с другими тиражными продуктами фирмы, можно реализовать после внесения данных и утверждения планов в системе. Прогнозирование прибыли в данном программном продукте можно проводить при помощи блока «Настраиваемая отчетность».

Для работы с данным блоком необходимо настроить справочник «Источники данных». Настройка данного справочника индивидуальна для каждой организации.

Блок «Настраиваемая отчетность» позволяет задавать любые настройки отчетов, например, посредством загрузки вида отчета из Excel, исходя из разработанных методик и регламентов, применяемых в организации.

Применяя программные продукты 1С, прогнозирование прибыли в компаниях разного масштаба становится более точным, а также дает возможность контролировать показатели и отклонения от них на любом этапе горизонта планирования.

Как посчитать прибыль от продаж: виды и формулы

13.10.2021

Автор: Academy-of-capital.ru

Рейтинг:

|

(Голосов: 3, Рейтинг: 4.33) |

Из этого материала вы узнаете:

- Виды прибыли

- Факторы, влияющие на прибыль от продаж

- Общие формулы расчета прибыли от продаж

- Анализ прибыли от продаж

- Способы увеличить прибыль от продаж

-

Шаблон расчета 5 ключевых показателей

Скачать бесплатно

Основная задача бизнеса — получать доход, который покроет инвестиции и производственные издержки, гарантируя выплаты персоналу и акционерам. Хорошо, если при этом останутся средства на развитие и «сухой остаток», предназначенный владельцу. Это возможно только в случае, когда прибыль от продаж выше расходов.

Существуют различные методики, как посчитать прибыль от продаж. Выбор того или иного способа зависит от целей, стоящих перед владельцем компании. Но мало подставить цифры в готовые формулы, нужно еще уметь их понимать и анализировать. Всему этому научит вас наша статья.

Виды прибыли

Что такое прибыль? Если просто, это разница между доходами и расходами. Но между разными видами прибыли есть некоторые различия, которые зависят от условий ее формирования:

- Валовая прибыль – это разница между выручкой и себестоимостью (либо закупочной ценой) товара. Тут важно знать, как считать прибыль с учетом НДС и других налоговых ставок.

- Операционная прибыль – доход, полученный в результате основной деятельности компании за минусом операционных расходов, но без учета налоговых выплат.

- Чистая прибыль – это те средства, которые предприятие получает после вычета из выручки всех расходов: себестоимости товара, зарплаты, налогов, амортизации оборудования, на рекламу и т. д.

- Маржинальная прибыль – это та, которая покрывает постоянные затраты предприятия.

- Нераспределенная прибыль – доход, который остается на счетах компании после оплаты всех обязательств: налоговых, зарплатных, кредитных и т. д. Такая прибыль не тратится, а составляет резервный фонд.

- Балансовая прибыль – это чистая прибыль организации до налоговых вычетов.

- Бухгалтерская прибыль – это положительная разница между доходами и расходами на основе бухгалтерской отчетности.

- Экономическая прибыль – все средства, которые остаются после вычета расходов из доходов предприятия с учетом неявных затрат, например непредусмотренных издержек.

Также определяют прибыль по конечному результату, а именно:

- запланированная;

- максимальная или минимальная от запланированной;

- упущенная прибыль (убыток).

По способу формирования прибыль разделяют на следующие виды:

- результат финансовой деятельности;

- результат производственной деятельности, продажа продукта;

- результат инвестиционных вложений (депозиты, ценные бумаги).

По срокам получения прибыль делится на такие категории:

- нормированная;

- сезонная;

- чрезмерная;

- предельная (добавочная).

Остановимся на каждом виде прибыли более подробно.

Факторы, влияющие на прибыль от продаж

Чтобы иметь возможность увеличивать прибыль, необходим ее постоянный анализ. Это дает понимание внешних условий, которые влияют на финансовую эффективность компании. Растут или падают доходы? Как посчитать прибыль от продаж? Какие внутренние и внешние факторы играют роль?

Внутренние:

- выручка от продаж;

- стоимость товара;

- объем реализованной продукции (услуг);

- себестоимость проданных товаров (услуг);

- расходы на продвижение (маркетинг, реклама, т.д.);

- расходы на реализацию товара;

- расходы, прямо не относящиеся к продажам, например на обеспечение административного ресурса.

Важно понимать, что выгоднее продавать рентабельный товар. Так можно обеспечить компании получение более высокой прибыли. Реализация нерентабельного товара даже в больших количествах в финансовом плане эффективной не будет.

Как вариант, можно увеличить долю рентабельных товаров в общем ассортиментном ряду. Неходовая продукция может привести к убыткам, если она занимает большую часть товарной линейки вашего предприятия.

Каждый владелец бизнеса должен представлять, как посчитать прибыль от продаж. Если в магазине представлены в большем объеме товары с высокой себестоимостью, то, соответственно, прибыль, получаемая от их продажи, будет ниже. Поэтому стремление к минимизации себестоимости, например, за счет косвенных затрат на производство такого товара, положительно скажется на финансовом результате компании.

Понятно, что и корректировка цены на товары будет влиять на прибыль. Чем выше цена, тем больше выручка. Снижение цен при условии, что другие факторы не менялись, приведет к падению прибыли.

Таким образом, предприниматель может влиять на условия формирования своих доходов внутри компании. Внешние же факторы, как правило, не поддаются изменениям. Что именно к ним относится? Наиболее распространенные факторы:

- траты на амортизацию;

- стоимость сырья для производства продукции;

- ставки налогообложения;

- ставки по кредитам в банках;

- форс-мажорные обстоятельства (например, природные);

- деятельность конкурентов.

Показатели прибыли зависят от этих факторов косвенно, так как они влияют на себестоимость товаров. Поэтому будет корреляция и с окончательной доходностью предприятия.

Общие формулы расчета прибыли от продаж

Чтобы знать, как посчитать прибыль от продаж, надо начать, к примеру, с показателей выручки. Ее мы определяем через умножение цены единицы продукции на количество проданного товара.

Каждый вид прибыли можно рассчитать из показателей первичного дохода.

1. Выручка рассчитывается так: TR = P × Q, где:

- TR (total revenue) – общая выручка в руб.;

- P (price) – цена единицы товара в руб.;

- Q (quantity) – количество товара в руб.

2. Маржинальная прибыль рассчитывается: MP = TR — VC, где:

- MP (marginal profit) – маржинальная прибыль в руб.;

- TR (total revenue) – общая выручка в руб.;

- VC – соотношение переменных затрат к объему реализованной продукции в руб.

3. Валовая прибыль рассчитывается: GP = TR — TCтехн, где:

- GP (gross profit) – валовая прибыль в руб.;

- TR (total revenue) – общая выручка в руб.;

- TCтехн (total cost) – себестоимость товара с учетом технологии производства в руб.

4. Полученная прибыль от продаж рассчитывается: RP = TR — TC, где:

- RP (realization profit) – полученная прибыль в руб.;

- TR (total revenue) – общая выручка в руб.;

- TC (totalcost) – себестоимость товара в руб.

5. Балансовая прибыль рассчитывается: BP = RP — OE + OR, где:

- BP (balanced profit) – балансовая прибыль в руб.;

- RP (realization profit) – полученная от продаж прибыль в руб.;

- OR (other revenue) – остальной доход в руб.;

- OE (other expenses) – остальные расходы в руб.

6. Операционная прибыль рассчитывается: OP = GP — АЕ — ВЕ, где:

- GP (gross profit) – валовая прибыль в руб.;

- АЕ (administrative expenses) – управленческие расходы в руб.;

- ВЕ (business expenses) – коммерческие расходы в руб.

7. Чистая прибыль рассчитывается: NP = BP — T, где

- NP (net profit) – чистая прибыль в руб.;

- BP (balanced profit) – балансовая прибыль в руб.;

- T (taxes) – налоговые выплаты в руб.

Благодаря этим показателям можно посчитать прибыль от продаж по установленным формулам.

Анализ прибыли от продаж

Постоянный мониторинг показателей прибыли позволяет добиться улучшения финансового результата компании. Сокращение расходов и наращивание производства, оптимизация издержек и изменение себестоимости продукта положительно влияют на повышение прибыли. Все это возможно только при постоянном и тщательном анализе доходов предприятия.

Есть несколько методов, которые помогают проанализировать показатели.

- Горизонтальный анализ (по временным периодам)

Этот способ позволяет сравнить прибыль компании по периодам, например весенние месяцы 2020 г. с этим же периодом 2021 г. Полученные цифры наглядно показывают, есть ли развитие в доходах организации. Кроме того, учитываются внешние факторы. Например, в 2020 г. из-за COVID-19 были ограничения по работе общепита. Вывод о развитии бизнеса можно сделать, если показатели прибыли в 2021 г. стали больше, даже несмотря на кризис в работе фирмы в 2020 г.

Если при сравнении вдруг фиксируется падение выручки, предпринимаются своевременные действия по улучшению показателей или как минимум выводу их на прежний уровень.

- Вертикальный анализ (анализ структуры доходов и расходов)

Благодаря этому методу можно посчитать чистую прибыль от продаж. Налоги, косвенные затраты, себестоимость товара, кредитные выплаты, постоянные расходы – все это составляет структуру прибыли. Так, если чистая прибыль компании по обработке дерева в мае 2021 г. составила 4 млн руб., а в июне – 5 млн руб., может показаться, что дела у нее идут неплохо. Однако при структурном анализе становится понятно, что прибыль в мае составила 12 % от выручки, а в июне – всего лишь 7 %. Поэтому, если посчитать чистую прибыль от продаж в процентах, видно, что доходы компании уменьшились.

Секреты продаж от Сергея Азимова и Бориса Жалило

Это могло произойти из-за повышения стоимости сырья. Когда влияет погодный фактор, можно считать это временным снижением. Хуже, если доходы стали падать по причине заниженной валовой прибыли. Тогда нужно принимать меры и вносить изменения в бизнес-процессы.

- Конкурентный анализ

Для развития собственного бизнеса и увеличения прибыли необходимо проводить аналогии своих показателей с показателями конкурентов. Не всегда данные о прибыли в компаниях закрыты. Возможна ситуация, когда новый сотрудник рассказывает о цифрах своего бывшего работодателя. Конечно, если он не имеет договорных обязательств по неразглашению информации. При конкурентном анализе интересны результаты операционной прибыли.

Могут помочь сторонние консультанты по финансовой деятельности. Они не имеют права раскрывать подробности и цифровые показатели своих клиентов, но подсказать направление движения к увеличению прибыли относительно конкурентов могут.

Можно воспользоваться статистикой Росстата. Ежегодно высчитываются средние показатели по разным отраслям. Так можно определить место своей компании на рынке относительно конкурентов.

Контроль над коэффициентами доходов позволяет понимать динамику бизнеса. Когда показатели валовой прибыли хорошие, но есть отставания по маржинальной прибыли, следует обратить внимание на косвенные расходы. Допустим, урезать зарплату руководителю. Если в целом финансовый результат неудовлетворительный, бизнес-процессы подлежат серьезному пересмотру вплоть до ликвидации компании.

Способы увеличить прибыль от продаж

Нет такой организации, которая не хотела бы увеличить прибыль. Самый действенный метод – наращивание объемов продаж. Этот способ уместен в любой сфере деятельности.

Однако нужно грамотно подходить к реализации такого метода. Часто большинство предпринимателей для повышения финансовой эффективности стараются уменьшить расходы и увеличить продажи. Только очень сложно сохранить качество продукта при минимизации затрат на его производство. Дополнительно влияет растущая стоимость сырья и услуг транспортного сервиса. Поэтому логично уменьшать не прямые, а косвенные расходы.

Повышение прибыли – сложная задача. Снижение расходов не всегда будет обозначать рост прибыли. Если производитель пошел по пути экономии на накладных расходах, он рискует получить падение спроса на продукцию. Например, не всем покупателям может понравиться товар в пакете, если до этого он был в коробке.

Также увеличение прибыли может зависеть напрямую от снижения цены на продукцию. Конечно, это даст эффект в виде роста продаж за счет привлечения большого количества клиентов. Однако такой результат может оказаться временным, и финансовое положение компании в целом не улучшится.

Еще один метод максимизации прибыли связан с мотивацией сотрудников. Любой человек знает, как посчитать свою прибыль от продаж, если условиями трудового договора будет определена система поощрений. Ощущая себя частью команды, сотрудник будет стараться увеличить свой доход и тем самым положительно влиять на общий финансовый результат компании.

Одним из самых эффективных способов влияния на прибыль следует признать экономию всех ресурсов.

К современным методам можно отнести модернизацию производственных процессов. Но реальный результат получится только в случае, когда автоматизация и механизация идет параллельно с улучшением условий труда персонала.

Прибыль во многом определяет результативность деятельности любой компании. Бизнес всегда стремится увеличить доходы за счет снижения затрат на производство продукции. Поэтому важно не просто высчитывать свою прибыль, но и грамотно использовать эту информацию для развития всего предприятия.