Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее образование в Международном Восточно-Европейском Университете по направлению «Банковское дело». С отличием окончила Российский экономический институт имени Г.В. Плеханова по профилю «Финансы и кредит». Десятилетний опыт работы в ведущих банках России: Альфа-Банк, Ренессанс Кредит, Хоум Кредит Банк, Дельта Кредит, АТБ, Связной (закрылся). Является аналитиком и экспертом сервиса Бробанк по банковской деятельности и финансовой стабильности. rusanova@brobank.ru

Открыть профиль

За счет чего формируется прибыль банка, показатели чистой прибыли ведущих банков РФ. Доход от кредитов, депозитов, карт, от работы с представителями бизнеса. Как заработать деньги в банке физлицу, какие продукты для этого подходят. Актуальная информация на Бробанк.ру.

-

Прибыль российских банков

-

Как банки зарабатывают деньги на вкладах

-

Как банки получают прибыль на кредитах

-

Дебетовые карты — источники банковской прибыли

-

Как заработать на банках

Прибыль российских банков

То, сколько зарабатывают банкиры в России, не является секретом. Эта информация всегда находится в свободном доступе. Банковские организации обязаны вести отчетность перед ЦБ РФ и публиковать финансовые сведения о себе в открытых источниках.

Для наглядности рассмотрим статистику прибыли банков, которые по этому показателю входят в ТОП-10. Прибыль этих компаний только за декабрь 2019 года составила:

- Сбербанк — 814 млн. рублей;

- ВТБ — почти 170 млн.;

- Альфа-Банк — 59 млн.;

- Газпромбанк — 56 млн.;

- Открытие — 46 млн.;

- МКБ — 44 млн.;

- Райффайзенбанк — 36 млн.;

- Совкомбанк — 34 млн.;

- Тинькофф — 26 млн.;

- Траст — 21 млн.

Это именно чистая прибыль финансовой компании и всего за 1 месяц работы. То есть уже можно понять, что за год заработок получается очень и очень существенным. Рассматривая, сколько получает банкир в месяц в России, нужно понимать, что это доход не одного человека. У банка есть собственники — акционеры, между ними в соответствующих пропорциях и делится прибыль.

Первую строчку со значительным отрывом занимает Сбербанк. Что не удивительно. Именно его выбирает для обслуживания большая часть граждан и представителей бизнеса.

Как банки зарабатывают деньги на вкладах

Все банки стремятся привлечь как можно больше вкладчиков, потому что именно деньги клиентов, размещенные на депозитных счетах, формируют важную часть дохода организации. Для начала вкладчика привлекают рекламой, потом делают все возможное, чтобы он держал здесь деньги как можно больше: убирают доход при досрочном закрытии, предлагают пролонгацию и пр.

Что делают коммерческие банки с этими деньгами:

- прокручивают их внутри себя. То есть выдают эти средства уже другим клиентам, но в виде кредитов. Например, если тот же Сбербанк принимает вклады под 5% годовых, то кредиты он выдает в среднем под 16%. В итоге получает 11% чистого заработка;

- вкладывают в другие активы. Налажены серьезные схемы, банки выбирают сторонние качественные активы, в том числе международные, и вкладывают в них имеющийся на руках капитал.

Порой деньги одного вкладчика за срок размещения прокручиваются несколько раз, принося банкиру существенный доход. И закон не запрещает ему распоряжаться этими средствами по своему усмотрению.

Как банки получают прибыль на кредитах

Вторая важная составляющая дохода — выдача кредитов. Как населению, так и представителям бизнеса. Причем бизнес даже более интересен кредиторам, так как там фигурируют гораздо более весомые суммы, а сделки часто обеспечены залогом ликвидного имущества. Но проценты по кредитам для физических лиц выше, поэтому их массовая выдача тоже несет высокий доход.

Некоторые банки даже специализируются практически только на работе с физическими лицами по части привлечения вкладов и выдачи кредитов на упрощенных условиях. Такая стратегия несет хорошую выручку, что проверено тем же банком Тинькофф, да и Альфа-Банк довольно активен в части работы с населением и выдачи им кредитов.

В итоге коммерческие банки получают прибыль за счет:

- процентная ставка. Чем больше риски по кредиту, чем он проще для заемщика по части получения, тем выше ставка. Стандартные кредиты наличными со справками выдаются в среднем под 18% годовых. Деньги на выдачу банки берут у своих вкладчиков (которые стоят ему 5-6%) или у ЦБ РФ по ключевой ставке, на текущий момент на составляет 6,25%. Доход банка равен разнице между процентами привлечения и выдачи;

- дополнительные услуги, сопровождающие оформление кредита. Конечно, речь в первую очередь о страховке. Страховые компании платят большие деньги своим банкам-партнерам по этому направлению, так как по факту не более 1% застрахованных в итоге обращаются за полагающимися выплатами.

А если речь о кредитной карте, то эти источники доходов банка несут еще большую прибыль. Люди тратятся не только на оплату процентной ставки, но и платят за обслуживание каждый год или ежемесячно, многие пользуются платным СМС-информированием. Плюс поступает прибыль от магазинов, которые принимают оплату с карт. Это довольно выгодный для банкиров инструмент, поэтому часто они буквально впихивают его людям, которые получают наличные кредиты. Обрисовывают это как бесплатную дополнительную услугу или бонус.

Дебетовые карты — источники банковской прибыли

Банки также активно выдают людям дебетовые карты. И если рассматривать, из чего складывается доход банка, то это также важное направление. Поэтому многие стремятся сделать как можно больше клиентов зарплатными или пенсионными, чтобы они на постоянной основе пользовались платежными средствами.

В основном прибыль складывается за счет процентов, которые получает банк за то, что его клиент просто расплачивается карточкой в магазине. Это может быть 1-2% от суммы. Поэтому даже если карточка не сопровождается платой за обслуживание, банк все равно получает прибыль, причем пассивную. Если клиент совершает платежи, то он платит комиссию, что также формирует доход банкира.

Это основные методы получения прибыли, но не единственные. Если рассматривать, как коммерческие банки создают деньги, то они делают это абсолютно на всем. Они берут комиссию за прием коммунальных платежей, за обмен валюты, за совершение переводов. Кажется, что это совсем немного, но суммарно получается приличный доход. А есть еще юридические лица, которые также формируют отличный регулярный доходный капитал. Все, чем занимаются банки, несет им доходность.

Как заработать на банках

Как банк зарабатывает деньги — это понятно, но как можно заработать на банках простому человеку? Банки предлагают для этого различные формы инвестирования. Это не только вклады в нашем привычном понимании, но и другие виды вложений.

Как заработать на банках в России:

- открыть вклад, разместить свой капитал и получать за это проценты;

- открыть накопительный счет. Им можно свободно распоряжаться. Ставки ниже, чем по вкладам;

- обезличенные металлические счета. Клиент вкладывает капитал в металлы и получает прибыль за счет роста их стоимости;

- специальные инвестиционные программы, банк помогает управлять инвестициями, вкладывать деньги в ценные бумаги.

Если рассматривать, сколько можно заработать на процентах в банке, то фактически прибыль невысокая. Более менее приличный заработок складывается у граждан, которые могут инвестировать крупный капитал. Если же он небольшой, то речь больше идет о сохранении средств от инфляции, а не о доходности. Ну а банки крутят деньги и получают гораздо больше.

Комментарии: 0

Представленные финансовые отчеты для банков несколько отличаются от большинства компаний, анализируемых инвесторами. Например, нет дебиторской задолженности или запасов, чтобы оценить, растут продажи или падают. Вдобавок ко всему, есть несколько уникальных характеристик финансовой отчетности банка, которые включают в себя структуру баланса и отчета о прибылях и убытках. Однако, как только инвесторы имеют твердое представление о том, как банки получают доход и как анализировать, что движет этим доходом, финансовые отчеты банка становятся относительно легкими для понимания.

Как банки зарабатывают деньги

Банки принимают депозиты от потребителей и предприятий и выплачивают проценты по некоторым счетам. В свою очередь, банки принимают депозиты и либо инвестируют эти средства в ценные бумаги, либо ссужают компании и потребителей. Поскольку банки получают проценты по своим кредитам, их прибыль складывается из разницы между ставкой, которую они платят по депозитам, и ставкой, которую они зарабатывают или получают от заемщиков. Банки также получают процентный доход от инвестирования своих денежных средств в краткосрочные ценные бумаги, такие как казначейские облигации США.

Однако банки также получают доход от комиссионных доходов, которые они взимают за свои продукты и услуги, которые включают советы по управлению капиталом, комиссию за текущий счет, комиссию за овердрафт, комиссию за банкомат, проценты и комиссионные по кредитным картам.

Основным видом деятельности банка является управление спредом между депозитами, которые он выплачивает потребителям, и ставкой, которую он получает по их кредитам. Другими словами, когда процент, который банк получает по ссудам, превышает процент, который он выплачивает по депозитам, он получает доход за счет спреда процентных ставок. Размер этого спреда является основным фактором, определяющим прибыль, получаемую банком. Хотя мы не будем углубляться в то, как ставки определяются на рынке, несколько факторов определяют ставки, включая денежно-кредитную политику, установленную Федеральным резервным банком, и доходность казначейских облигаций США. Ниже мы рассмотрим пример того, как выглядит спред процентной ставки для крупного банка.

1:33

Взгляд изнутри на Bank of America Corporation (BAC)

Приведенная ниже таблица связывает воедино информацию из баланса и отчета о прибылях и убытках Bank of America, чтобы показать доход, полученный ототчете за 10 тыс.

- Ниже мы видим (зеленым цветом) процент или доходность, которую BofA получил от своих инвестиций и кредитов в 2017 году.

- Внизу таблицы (красным) показаны процентные расходы и процентная ставка, выплачиваемая вкладчикам по их процентным счетам.

Может показаться нелогичным, что депозиты показаны красным, а ссуды — зеленым. Однако для банка депозит — это обязательство на его балансе, тогда как ссуды — это активы, потому что банк выплачивает вкладчикам проценты, но получает процентный доход от ссуд. Другими словами, когда ваш местный банк предоставляет вам ипотеку, вы платите банковские проценты и основную сумму за весь срок действия ссуды. Ваши платежи — это поток дохода для банка, аналогичный дивидендам, которые вы можете заработать, инвестируя в акции.

Вы заметите, что статьи баланса — это средние остатки по каждой позиции, а не остаток на конец периода. Средние остатки обеспечивают лучшую аналитическую основу для понимания финансовых показателей банка. Также имеется соответствующий процентный доход или статья расходов и доходность за период времени.

В приведенной выше таблице BofA заработал 58,5 млрд долларов процентного дохода от кредитов и инвестиций (выделено фиолетовым цветом), одновременно выплачивая 12,9 млрд долларов США в виде процентов по депозитам (выделено синим цветом).Цифры выше говорят только отчасти.Общий доход банка указан в отчете о прибылях и убытках.

Справка о доходах

Отчет о прибылях и убытках Bank of America представлен ниже из их годовых 10 тыс. За 2017 год. Вот основные направления, на которые нужно обратить внимание:

- Общая сумма процентов по кредитам, инвестициям и денежным средствамсоставила 57,5 миллиардов долларов (зеленым цветом) для банка.

- Чистый процентный доход ( отмечен синим цветом) составил 44,6 миллиарда долларов за 2017 год и представляет собой доход, полученный после вычета расходов из процентного дохода.Опять же, чистый процентный доход в основном состоит из разницы между процентами, полученными по ссудам, и процентами, выплаченными вкладчикам.

- Непроцентный доход за 2017 год составил 42,6 миллиарда долларов, и этот доход включает комиссионные доходы за продукты и услуги. Жизненно важно, чтобы банки диверсифицировали свои потоки доходов, получая доход от продуктов, не связанных с процентной ставкой, чтобы защитить их от любых отрицательных колебаний доходности. Доход по этой категории включает в себя комиссию за банковский счет и обслуживание, трастовый доход, комиссию по ссудам и ипотеке, брокерские комиссии и доход от услуг по управлению активами, а также доход от торговых операций. Мы видим, что выручка BofA хорошо сбалансирована, и примерно половина выручки банка приходится на комиссионные и сервисные доходы.

- Чистая прибыль в размере 18,2 миллиарда долларов — это прибыль, полученная банком за 2017 год 2.

Доходы банка отличаются от доходов таких компаний, как Apple Inc. ( AAPL ). В отчете о прибылях и убытках Apple вверху будет строка выручки, озаглавленная «Чистые продажи или выручка». Однако банк работает иначе. Для банка доход — это сумма чистого процентного дохода и непроцентного дохода. Чтобы запутать ситуацию, иногда аналитики указывают общий процентный доход вместо чистого процентного дохода при расчете дохода для банков, что приводит к завышению числа доходов, поскольку расходы не были вычтены из общего процентного дохода.

Изменения процентных ставок могут повлиять на объем определенных видов банковской деятельности, приносящих комиссионный доход. Например, объем кредитных ипотечных жилищных порождений обычно снижается по мере роста процентных ставок, что приводит к снижению платы за БЕРУЩЕЙ. Напротив, пулы по обслуживанию ипотечных кредитов часто сталкиваются с более медленными предоплатами при повышении ставок, поскольку заемщики с меньшей вероятностью будут рефинансировать. В результате комиссионный доход и связанная с ним экономическая стоимость, возникающие в результате деятельности, связанной с обслуживанием ипотечных кредитов, могут увеличиваться или оставаться стабильными в периоды умеренного повышения процентных ставок.

Кроме того, по мере роста процентных ставок банки, как правило, получают больший процентный доход по ссудам с плавающей ставкой, поскольку они могут повышать ставку, которую они взимают с заемщиков, как в случае с кредитными картами. Однако чрезмерно высокие процентные ставки могут нанести ущерб экономике и привести к снижению спроса на кредиты, тем самым уменьшив чистую прибыль банка.

Баланс

Баланс Bank of America ниже их годовых 10 тыс. За 2017 год.

Есть три основных направления:

- Денежные средства — это наличные, хранящиеся на депозите, а иногда банки хранят наличные для других банков.У BofA около 157 миллиардов долларов наличными, что является важным аспектом для инвесторов, которые надеются, что банк увеличит дивиденды или обратный выкуп акций.

- Ценные бумаги, как правило, представляют собой краткосрочные инвестиции, от которых банк получает доход, включая казначейские облигации США и государственные учреждения.

- Ссуды — это хлеб с маслом для большинства банков и, как правило, самый крупный актив в балансе. BofA имеет кредитов на сумму 926 миллиардов долларов.Инвесторы следят за ростом ссуд, чтобы определить, увеличивает ли банк свои ссуды и использует ли банковские депозиты для получения благоприятной доходности.

- Депозиты являются крупнейшим обязательством банка и включают счета денежного рынка, сберегательные и текущие счета. Включены как процентные, так и беспроцентные счета. Хотя депозиты относятся к пассивам, они имеют решающее значение для способности банка предоставлять ссуды. Если у банка недостаточно депозитов, это может привести к замедлению роста ссуд или банку, возможно, придется взять в долг для удовлетворения спроса на ссуду, обслуживание которого будет намного дороже, чем проценты, выплачиваемые по депозитам.

Кредитное плечо и риск

Банковское дело — это бизнес с высокой долей заемных средств, требующий от регулирующих органов диктовать минимальные уровни капитала, чтобы помочь обеспечить платежеспособность каждого банка и банковской системы. В США деятельность банков регулируется несколькими агентствами, и некоторые из них включают Федеральную резервную систему (ФРС), Управление валютного контролера, Управление по надзору за сбережениями и Федеральную корпорацию по страхованию вкладов (FDIC). Эти регулирующие органы сосредоточены на обеспечении соблюдения требований для поддержания устойчивости и целостности банковской системы.

Риск процентной ставки

Банки берут на себя финансовый риск, когда они предоставляют ссуды по процентным ставкам, которые отличаются от ставок, выплачиваемых вкладчикам. Риск процентной ставки — это управление разницей между процентами, выплаченными по депозитам и полученными по ссудам, с течением времени.

Депозиты обычно представляют собой краткосрочные инвестиции и адаптируются к текущим процентным ставкам быстрее, чем ставки по ссудам с фиксированной процентной ставкой. Если процентные ставки растут, банки могут взимать более высокую ставку по своим ссудам с переменной ставкой и более высокую ставку по своим новым ссудам с фиксированной ставкой. Однако ставки по депозитам обычно не меняются так сильно, как долгосрочные ставки, которые используются для определения ставок по кредитам. В результате, когда процентные ставки повышаются, банки, как правило, получают больший процентный доход, но когда процентные ставки падают, банки подвергаются риску, поскольку их процентный доход снижается.

Один из способов, которым банки пытаются преодолеть процентный риск, — это комиссионные сборы за продукты и услуги. По мере того, как банк увеличивает комиссионный доход, он становится менее зависимым от процентного дохода по ссудам, что в некоторой степени снижает процентный риск.

Риск кредита

Кредитный риск — это вероятность того, что заемщик не выполнит обязательства по ссуде или аренде, в результате чего банк потеряет любые потенциальные проценты, а также основную сумму, которая была предоставлена заемщику. Как инвесторы, это основные элементы риска, которые необходимо понимать при анализе финансовой отчетности банка. Чтобы покрыть эти убытки, банки создают резервы на потери по ссудам и аренде.

По сути, этот резерв можно рассматривать как совокупность капитала, специально зарезервированного для покрытия предполагаемых убытков по ссудам. Этот резерв должен поддерживаться на уровне, достаточном для покрытия предполагаемой суммы возможных убытков в кредитном портфеле учреждения.

- заявлении 10K.

- Bank of America выделил примерно 3,4 миллиарда долларов на ссудный портфель на 926 миллиардов долларов.

Расчет резерва на потери по ссудам требует высокой степени суждения, отражающего наилучшую оценку руководством соответствующих убытков для резерва. Поскольку это мнение руководства, резерв на возможные потери по ссудам может использоваться для управления прибылью банка. Глядя на отчет о прибылях и убытках выше, мы видим, что резерв на возможные потери по ссудам в конечном итоге снизил чистую прибыль или прибыль банка.

Инвесторам следует следить за тем, существует ли тенденция к росту резервов на возможные потери по ссудам, поскольку это может указывать на то, что руководство ожидает увеличения количества проблемных ссуд. Существенно более высокие убытки по ссудам и аренде могут привести к тому, что банк отчитается о потере дохода. Кроме того, регулирующие органы могут включить банк в список для наблюдения и, возможно, потребовать от него принятия дальнейших корректирующих мер, таких как выпуск дополнительного капитала. Ни одна из этих ситуаций не приносит пользу инвесторам.

В целом, тщательный анализ финансовой отчетности банка может выявить ключевые факторы, которые следует учитывать перед принятием инвестиционного решения. Инвесторы должны хорошо понимать деловой цикл и процентные ставки, поскольку и то, и другое может оказать значительное влияние на финансовые показатели банков.

Инвестиции24 января 2019 в 15:0027 000

Анализ отчётности банков

На что обращать внимание при инвестировании в акции компаний банковского сектора

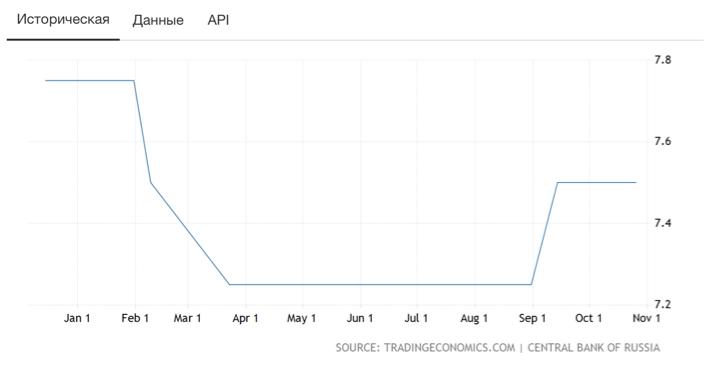

Ключевая ставка ЦБ

Рис. 1. Ключевая ставка ЦБ РФ

Рис. 2. Динамика ключевой ставки

Нюансы анализа операционных результатов

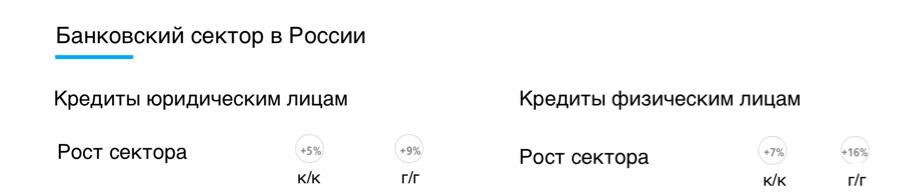

Рис. 3. Динамика кредитного рынка России из презентации «ВТБ» за 9 месяцев 2018 года

Рис. 4. Динамика депозитарного рынка России из презентации «ВТБ» за 9 месяцев 2018 года

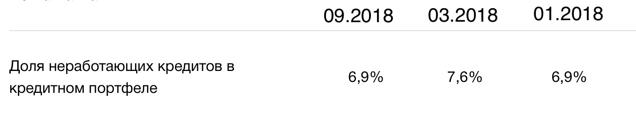

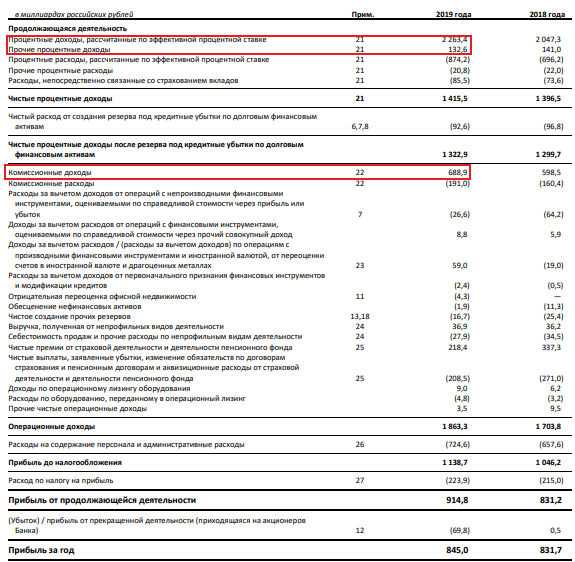

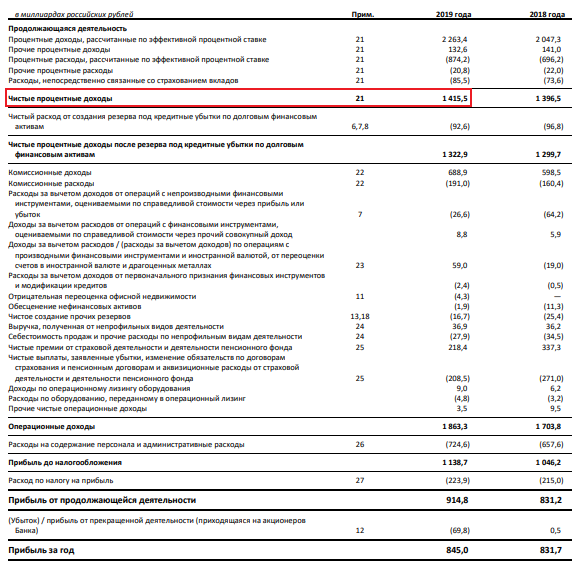

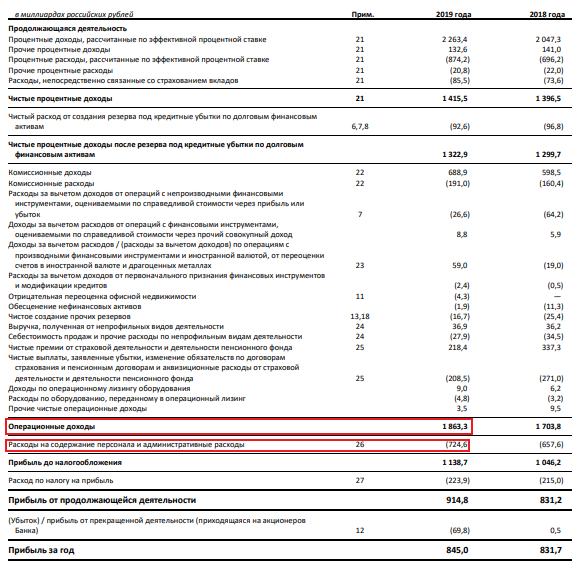

Рис. 5. Данные из отчётности Сбербанка за 9 месяцев

Рис. 6. Показатели из пресс-релиза «ВТБ» за 9 месяцев 2018 года

Рис. 7. Отчётность Сбербанка за 9 месяцев 2018 года по МСФО

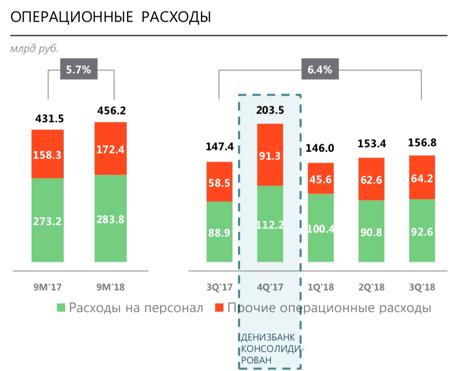

Рис. 8. Из пресс-релиза «ВТБ» по итогам 9 месяцев 2018 года

Нюансы анализа финансовых показателей

Рис. 9. Показатель чистой прибыли из пресс-релизов и презентации Сбербанка

Рис. 10. Операционные расходы из отчётности Сбербанка

Показатели операционной эффективности и рентабельности

Рис. 11. Показатель операционной эффективности из презентации Сбербанка

Рис. 12. Показатель ROE из презентации Сбербанка

Финансовые мультипликаторы, применяемые для оценки банков

- 9 Апреля 2020

При оценке нефинансовых компаний обычно используются всем известные показатели, такие как: чистая прибыль, оборачиваемость, EBITDA и ее отношения к долгу. Для финансовых организаций, таких как банки, многие из них утрачивают свое значение из-за специфики бизнеса.

В данной статье будут рассмотрены наиболее популярные показатели, применяемые в банковской отрасли, а также приведены примеры их оптимальных значений. В качестве примеров будут рассмотрены 5 крупнейших банков России.

Полный список:

-

ROE

-

ROA

-

Revenue или Gross income

-

NIM

-

LTD

-

CIR

-

COR

-

CET1

ROE

Return on equity или ROE — это отношение чистой прибыли к капиталу компании. Отображает отдачу на вложенные акционерами денежные средства. В странах с развитой экономикой нормальным показателем считается 10%. Для развивающихся стран рассматривается цифра 10-20% и более.

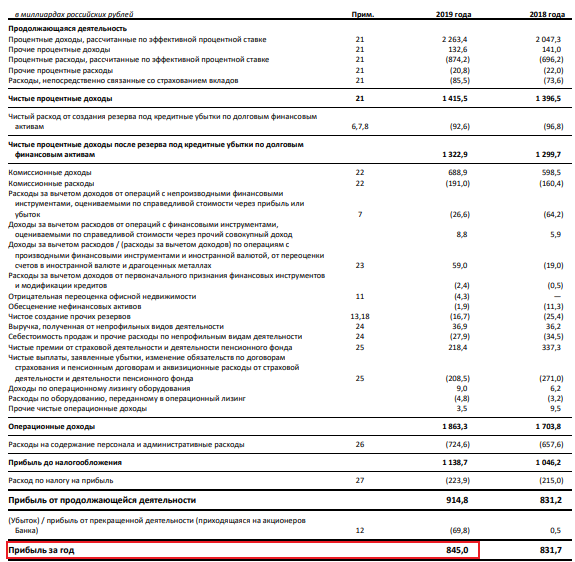

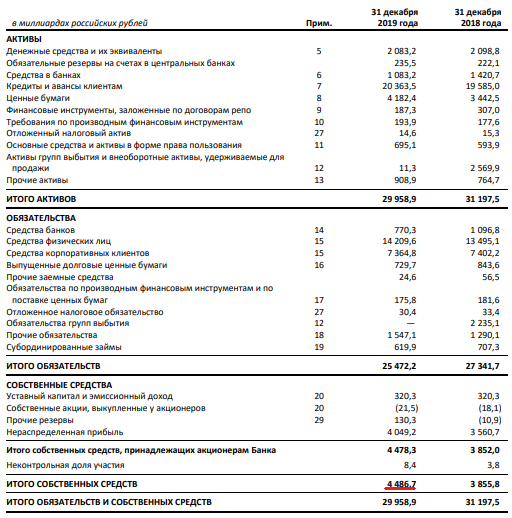

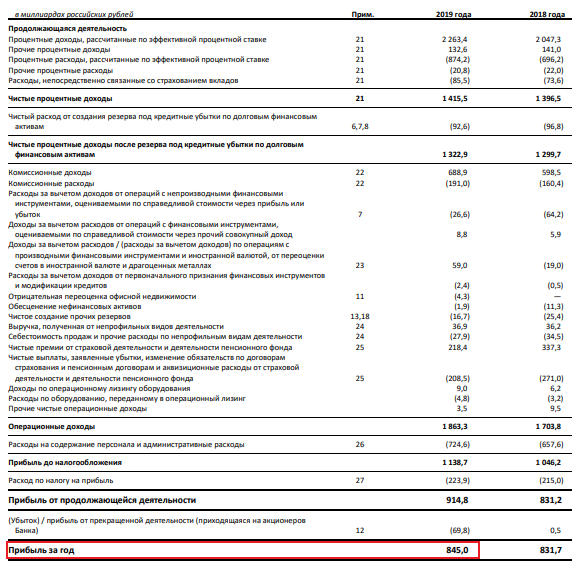

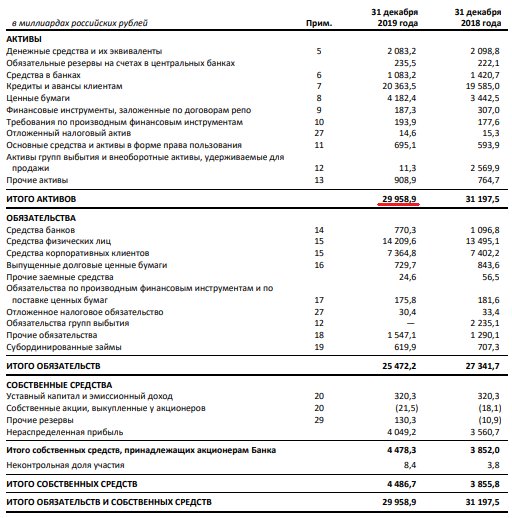

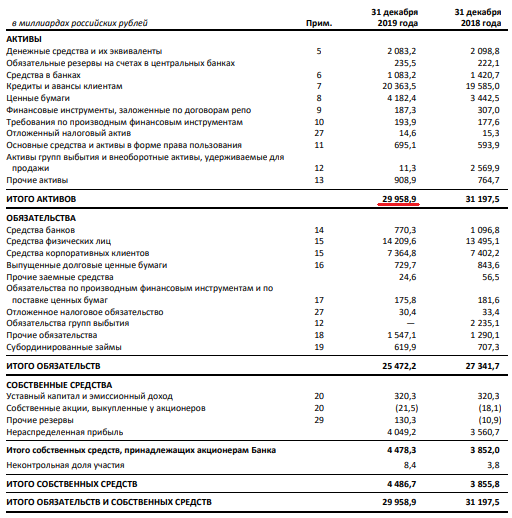

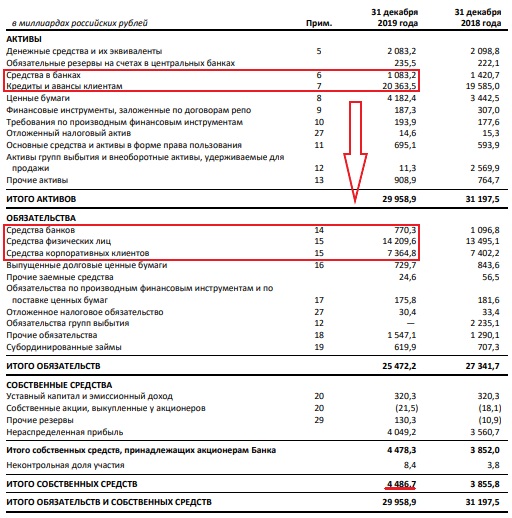

В качестве примера используем отчетность Сбербанка по МСФО за 2019 год. Возьмем чистую прибыль (845 млн рублей), а как капитал будем использовать строку «итого собственных средств, принадлежащих акционерам» (4478,3 млн рублей). Разделив первое на второе получим 18,8% — это один из лучших показателей в отрасли.

У конкурентов этот показатель составит:

-

Tinkoff 37,5%

-

ВТБ 12.1%

-

Банк «Санкт-Петербург» 11,9%

-

Росбанк 7,7%

ROA

Return on assets или ROA, характеризует отдачу от использования всех активов организации. Для банков 2-5% считается хорошим показателем. Однако, много зависит от структуры бизнеса. Бизнес модель Тинькофф предполагает отсутствие банковских отделений, поэтому этот показатель у них будет значительно выше.

Рассчитывается этот показатель похожим на ROE образом, но здесь мы чистую прибыль делим на активы. У Сбербанка этот показатель равен 3,05%

Для остальных рассматриваемых банков:

-

Tinkoff 6,23%

-

Банк «Санкт-Петербург» 1,34%

-

ВТБ 1,29%

-

Росбанк 1,02%

Revenue или Gross income

Revenue (выручка) или Gross income (так у банков называется сумма процентных и комиссионных доходов). Под процентными доходами обычно понимают полученные проценты по кредитам, долговым ценным бумагам и средствам в банках. А под комиссионными доходами непосредственно комиссию за обслуживание всех счетов, кредитов, транзакций и т.п. Соответственно, чем больше эта выручка, тем лучше.

NIM

Net interest margin или чистая процентная маржа, рассчитывается как «чистые процентные доходы» (процентные доходы + процентные расходы) деленные на «итого активы». Показатель, похожий на ROA, также отображает отдачу от использования всех активов организации, но в чистых процентных доходах. То есть в доходах от процентов по кредитам, долговым ценным бумагам и средствам в банках.

Для рассматриваемых банков составляет:

-

Tinkoff 15,3%

-

Сбербанк 4,7%

-

Росбанк 3.8%

-

Банк «Санкт-Петербург» 3,4%

-

ВТБ 2.8%

LTD

Loans to deposit – отношение выданных банком кредитов к депозитам. Данный показатель отображает основную структуру деятельности банка. Нормальным считается соотношение 0.8-1, в РФ 0.7-1. Если показатель меньше 0.7, это значит, что большинство привлеченных банком средств (депозиты), он тратит не на выдачу кредитов, а на вложения в ценные бумаги. Соответственно и уровень доверия к такому банку ниже. Однако для таких банков, как «Санкт-Петербург» это можно считать нормальным (если значение не слишком низкое), так как большинство заемщиков с низким уровнем риска уходят в большие банки, такие как Сбербанк и ВТБ, из-за чего меньшим банкам приходится больше вкладывать в ценные бумаги, которые по их оценкам, могут нести меньшие риски по сравнению с сомнительными заемщиками.

Пример:

-

Сбербанк 0,96%

-

ВТБ 0.93%

-

Росбанк 0,92%

-

Tinkoff 0.8%

-

Банк «Санкт-Петербург» 0,72%

CIR

Cost to income ratio показывает операционные расходы, как процент от операционной прибыли (OPEX/Gross income). Банки всегда стремятся снизить этот показатель. По идее, он должен масштабироваться со временем. То есть, при росте операционных доходов, он должен в процентном соотношении становиться меньше. Это условие должно выполняться, так как операционные расходы у банка обычно фиксированные и не увеличиваются от количества новых кредитов. Соответственно, при увеличении выручки операционные расходы изменяются незначительно, из-за чего данное условие можно считать приемлемым. Если оно выполняется, это значит, что банк хорошо справляется со своими обязанностями.

В зависимости от специфики отчетности банка он может рассчитываться по-разному.

Сбербанк считает его как расходы на содержание персонала/операционные доходы. За 2019 год получается 0.38%.

COR

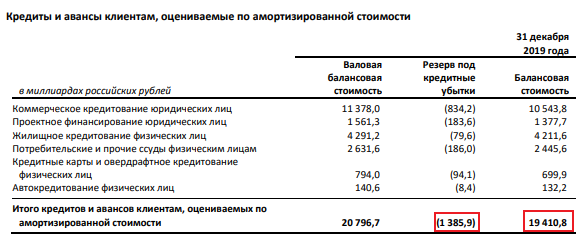

Cost of risk (стоимость риска) — показатель, характеризующий степень риска, которую берет на себя банк выдавая кредиты. Чем ниже показатель, тем лучше. Рассчитывается как сумма созданных резервов под кредитные потери, деленная на размер кредитного портфеля. Также возможен и другой расчет, включающий не все резервы, а только те, которые создавались в конкретном году. Их можно найти в отчете о прибылях и убытках, строка после чистых процентных доходов.

Сами резервы под кредиты рассчитываются по внутренним методикам банка. Обычно берутся показатели дохода, наличия/отсутствия просрочки по кредитам, возраст заемщика и т.п. Также резервы могут увеличиваться в течении жизни кредита. Например, если был взят кредит и по нему регулярно выплачивались проценты, то резерв был одним. Потом заемщик просрочил уплату на 30, 30-90, 90-180 или 180-360 дней и резерв изменялся при прохождении каждой из этих границ. Такие сроки у банков могут быть разными.

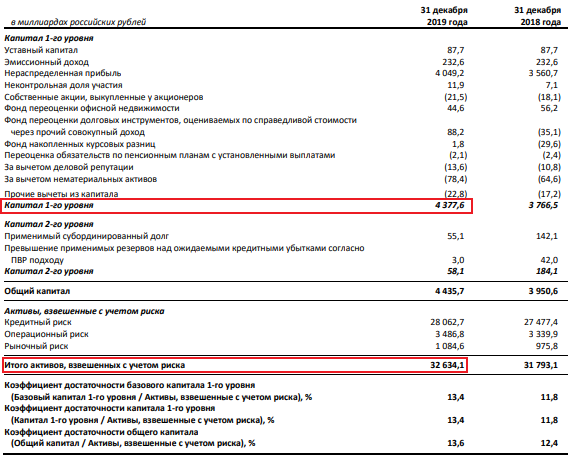

CET1

Common Equity Tier 1 или достаточность базового капитала по Базель III. Показатель, который более интересен ЦБ, нежели обычным инвесторам. Однако, в случае со Сбербанком нас он тоже интересует, так как в дивидендной политике банка указано, что при его соблюдении на уровне 12.5% в дивиденды будет направляться 50% чистой прибыли по МСФО. В противном случае – меньше.

Рассчитывается достаточно сложно. Для этого нужно взять капитал первого уровня (уставной капитал + эмиссионный доход + нераспределенная прибыль – гудвил и/или нематериальные активы) и поделить на активы, взвешенные по риску. Это специально рассчитанные банком активы, которые обычно превышают стоимость активов в стандартном балансе.

Таким образом, мы рассмотрели все наиболее популярные показатели, используемые инвесторами при оценке банков, а также разобрали практические примеры их расчета и показали, где их можно найти в отчетности на примере Сбербанка.

В следующей статье мы разберем оценку структуры кредитного портфеля банка и расскажем, как частный инвестор может самостоятельно оценить надежность банка, не прибегая к расчетам и какие наиболее популярные интернет ресурсы для этого можно использовать.

Теги: обучение

Елена Евгеньевна Дульнева

Эксперт по предмету «Банковское дело»

Задать вопрос автору статьи

Сущность и состав прибыли коммерческого банка

Определение 1

Прибыль коммерческого банка – это финансовый результат деятельности кредитной организации, который проявляется в превышении доходов (поступлений денежных средств в банк) над расходами (выплатами денежных средств из банка).

Одним из главных показателей деятельности коммерческого банка является его прибыль.

Если прибыль приобретает отрицательное значение, то имеет место убыток коммерческого банка. Прибыль играет ключевую роль в функционировании банка. Именно она выступает основой для увеличения и обновления основных фондов кредитной организации, для прироста её собственного капитала, для повышения качества банковских продуктов и услуг, для обеспечения требуемого уровня дивидендов. Всё это в совокупности обеспечивает стабильность финансового положения банка и ликвидность его баланса.

Сдай на права пока

учишься в ВУЗе

Вся теория в удобном приложении. Выбери инструктора и начни заниматься!

Получить скидку 3 000 ₽

Отечественное законодательство и мировая практика банковского дела выделяют несколько разновидностей прибыли, которые отличаются друг от друга в зависимости от используемых при расчёте показателей. Отправной точкой для расчёта большинства производных показателей является валовая (балансовая) прибыль. Она определяется как разница между суммой валового дохода и суммой затрат, которые относятся к расходам коммерческого банка.

Валовая прибыль коммерческого банка подразделяется на следующие составляющие:

- операционная прибыль, которая равна сумме операционных доходов за вычетом расходов;

- процентная прибыль, которая равна сумме процентных доходов за вычетом процентных расходов;

- комиссионная прибыль, которая равна сумме комиссионных доходов за вычетом комиссионных расходов;

- прибыль от операций на финансовых рынках, которая равна сумме доходов от операций на финансовых рынках за вычетом расходов от этих операций;

- прочая прибыль, которая равна сумме прочих доходов за вычетом прочих расходов;

- прибыль от побочной деятельности, которая равна сумме доходов от побочной деятельности за вычетом расходов от неё.

«Прибыль банка и факторы, влияющие на ее формирование» 👇

Как правило, в составе валовой прибыли наибольшую долю занимает операционная прибыль, а в её составе, в свою очередь, — процентная прибыль.

Таким образом, валовая прибыль является только промежуточным финансовым результатом деятельности банка в отчетном периоде. Конечный (итоговый) финансовый результат характеризуется чистой прибылью, которая образуется после покрытия всех расходов (в том числе расходов непредвиденных и вызванных обязательными платежами).

Формула для расчёта чистой прибыли:

Чистая прибыль = полученные проценты и аналогичные доходы — уплаченные проценты и аналогичные расходы + комиссионные доходы — комиссионные расходы + прочие операционные доходы — прочие операционные доходы — изменение величины резервов — непредвиденные расходы — налог на прибыль — отсроченный налог на прибыль — непредвиденные расходы после налогообложения.

Факторы, влияющие на формирование прибыли коммерческого банка

Прибыль коммерческого банка (как валовая, так и чистая) редко когда в течение продолжительного периода времени сохраняется на примерно одном уровне. Она довольно часто изменяется, что вызывается действием факторов как внутренний, так и внешней среды.

В зоне контроля коммерческого банка находятся внутренние факторы. Поэтому особой важностью отличаются вопросы, связанные с управлением ими. К числу внутренних факторов, как правило, относят:

- качество управления персоналом банка;

- качество действующей в кредитной организации системы риск-менеджмента;

- качество маркетинговой политики коммерческого банка (в частности, его тактики и стратегии);

- качество управления формированием и использованием банковских ресурсов.

Обычно по отношению ко внешним факторам банки выступают в роли пассивных субъектов. То есть им остаётся только адаптироваться к их действию. Экономическая теория предлагает разделять внешние факторы на две большие группы: рыночные факторы, которые обусловлены объективным действием чисто экономических сил, и административные факторы, которые связаны с волевым принятием решений органов государственной власти.

Состав рыночных факторов традиционно представлен следующими явлениями:

- фаза экономического развития в стране и в мире;

- темп роста инфляции;

- изменение курса иностранных валют и котировок прочих финансовых инструментов;

- степень конкуренции на рынке банковских услуг;

- текущее соотношение спроса и предложения на кредитные продукты и услуги;

- рыночная цена кредитных ресурсов;

- уровень доверия населения к национальной банковской системе;

- кредитоспособность потенциальных заёмщиков;

- состояние и структура рынка кредитования и прочих банковских услуг.

Административными факторами, которые прямо или косвенно влияют на формирование прибыли коммерческого банка, обычно являются: - особенности действующей в стране налоговой системы;

- актуальная финансовая и денежно-кредитная политика государства;

- применяемые уполномоченными органами рычаги государственного регулирования экономики;

- скорость реагирования регулятора на изменение экономической ситуации;

- стабильность политической власти;

- принятый головной организацией механизм распределения прибыли.

Таким образом, прибыльность коммерческого банка определяется действием большого числа факторов, которые должны быть учтены руководством. Ему необходимо избрать такую политику, чтобы по итогам её реализации активизировать факторы, которые увеличивают прибыль банка, и минимизировать факторы, которые уменьшают её.

Находи статьи и создавай свой список литературы по ГОСТу

Поиск по теме