Прибыль – ключевая цель деятельности каждой организации, поэтому на анализ данного показателя направлены силы всех подразделений компании. Повышение прибыли занимает около 80% всей работы специалистов, связанных с производством, аналитикой, рекламной деятельностью.

Результат деятельности предприятия, как правило, за год, в денежном выражении, который остается в руках собственников после оплаты всех расходов.

П=Д−Рtext{П} =text{Д}-text{Р},

где Дtext{Д} – доходы от всех видов деятельности,

Рtext{Р}– все затраты предприятия на данные виды деятельности.

Предпосылки получения прибыли

- выручка больше затрат на производство;

- рациональная инвестиция денежных средств;

- финансирование внешних проектов.

Факторы, оказывающие влияние на величину прибыли

Внутренние факторы – все, что способно изменять прибыльность бизнеса внутри предприятия (профессиональность специалистов, производительность труда, эффективность финансовых планов).

Внешние факторы – факторы из окружения организации, оказывающие влияние на величину прибыли (рыночные цены, природные условия, меры государственного регулирования, величина затрат на сырье и комплектующие).

Факторы, повышающие уровень прибыли

Факторы, повышающие уровень прибыли, бывают экстенсивные – когда количество денежных средств изменяется за счет повышения сменности труда, численности персонала или снижения сырья в общей доле ресурсов.

А также интенсивные (качественные), то есть изменения в результате внедрения прогрессивных технологий, повышения оборачиваемости средств труда, переквалификации персонала, снижения трудоемкости и материалоемкости.

Примеры решения задач

Пример 1

Определить прибыль предприятия за год, если сумма затрат на инвестиционную деятельность составила 150000 руб., затраты на производство и управление 450000 руб., доход от реализации товаров 800000 руб.

Решение

По формуле прибыли

П=Д−Р=800000−450000−150000=200000text{П} =text{Д}-text{Р} = 800000-450000- 150000 = 200000 руб.

Ответ: Годовая прибыль составит 200000 руб.

Пример 2

Определить максимальную величину затрат на финансовую деятельность предприятия, если суммарный доход за месяц 426 тыс. руб., затраты на производство и управление 128 тыс. руб. Требуемый уровень прибыли 245 тыс. руб.

Решение

Выразим показатель Р из формулы прибыли.

П=Д−Р=426−245=181text{П} =text{Д}-text{Р} = 426-245 = 181 тыс.руб.

Вычитая известные затраты, получим, что максимальная доля затрат на финансовую деятельность составит: 181−128=53181-128 = 53 тыс.руб.

Ответ: Максимальная величина затрат на финансовую деятельность предприятия 53000 руб. в месяц.

В общем виде сущность прибыли состоит из положительных аспектов: стимулирование предпринимательского развития, повышение конкурентоспособности региона; и отрицательных: намеренное снижение уровня заработной платы, присвоение чужого труда, снижение качества товаров. Отрицательные аспекты имеют временную эффективность, поэтому для достижения устойчивости необходимо ориентироваться на социально-ориентированные задачи.

Тест по теме «Формула прибыли»

Экономическая прибыль — формула расчета рассмотрена далее в нашей статье — это показатель, который свидетельствует об успешности финансово-хозяйственной деятельности компании. Повышение данного показателя на предприятии — первостепенная задача его руководства, которое стремится к удержанию своих позиций на рынке и привлечению инвесторов.

Как определить экономическую прибыль фирмы

Экономическая прибыль равна разности между общим (совокупным) доходом компании и экономическими издержками (затратами). В источниках также можно встретить ее определение как остатка от общего дохода после вычитания всех издержек. Экономическая прибыль фирмы рассчитывается по следующей формуле:

ЭП = СД – ОИ,

где:

ЭП — экономическая прибыль;

СД — совокупный доход;

ОИ — общие издержки.

В состав общих издержек (всех затрат) входят явные и неявные издержки.

Явные издержки нередко еще называют прямыми, бухгалтерскими или внешними затратами. В их состав включаются «видимые» бухгалтеру статьи расходов:

- заработная плата персонала;

- плата за коммунальные услуги;

- стоимость израсходованных сырья, материалов и полуфабрикатов;

- плата за аренду помещений, оборудования и т. п.

Неявные, или скрытые издержки фирмы связаны с недополученным доходом. Это некая виртуальная величина, которая определяется в процессе анализа деятельности фирмы. К примеру, собственник компании имел возможность инвестировать свободные денежные ресурсы в совместный производственный проект, но не сделал этого. А совместный проект с другими инвесторами принес прибыль выше среднерыночной. Тогда недополученный отказавшимся от проекта инвестором потенциальный доход — это неявные издержки данного инвестора. Другой пример. Собственник имущества мог получить доход от сдачи его в аренду, но не стал заключать договор. Сумма неполученного дохода от возможной аренды является неявными затратами.

Таким образом, формулу расчета экономической прибыли фирмы можно представить в следующем виде:

ЭП = СД – ЯИ – НИ,

где:

ЭП — экономическая прибыль;

СД — совокупный доход;

ЯИ — явные издержки;

НИ — неявные издержки.

С классификацией затрат в бухгалтерском учете вы можете ознакомиться в нашей материале «Статьи расходов в бухгалтерском учете — таблица».

Как распределяется чистая прибыль в ООО, детально разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение.

Отличие экономической прибыли фирмы от бухгалтерской

Бухгалтерская прибыль равна разнице между выручкой и бухгалтерскими («видимыми») затратами и может быть определена по формуле:

БП = ВР – ЯИ,

где:

БП — бухгалтерская прибыль;

ВР — выручка;

ЯИ — явные издержки.

Отличие экономической прибыли фирмы от бухгалтерской состоит в вычитании неявных затрат.

ЭП = БП – НИ,

где:

ЭП — экономическая прибыль;

БП — бухгалтерская прибыль;

НИ — неявные издержки.

При положительной бухгалтерской прибыли экономическая может иметь и нулевое, и отрицательное значение.

Нулевое значение экономической прибыли: его причины и последствия

Экономическая прибыль фирмы может иметь различные значения. Положительное значение ЭП возникает в случае превышения совокупных доходов над всеми издержками. Это показатель того, что компания функционирует практически идеально. Вложения в бизнес приносят доход выше среднерыночных показателей.

Отрицательное значение ЭП показывает, что в отчетном периоде совокупных затрат больше, чем полученных с них доходов. Выводы по такому результату нужно делать прямо противоположные тому, о чем говорилось выше.

При нулевом значении выручка равна произведенным совокупным затратам. А затраты эти, в свою очередь, равны сумме явных издержек, отраженных в бухучете. При нулевой ЭП фирма может продолжать функционировать, так как бухгалтерская прибыль обеспечивает конкурентный доход для владельцев. Однако изыскать средства для расширения бизнеса такой фирме будет проблематично.

Узнайте, как правильно отразить в бухгалтерском учете отрицательный финансовый результат (убыток), из нашей статьи «Отражение убытка в бухгалтерском учете — проводки».

Часто наряду с ЭП используют понятие нормальной прибыли.

Нормальная прибыль — это доход от капитала, который инвестор может получить при его размещении, например, в виде процентов по вкладу в банковской организации. Также под нормальной прибылью понимается тот уровень прибыли, который позволяет компании удерживать свои позиции в выбранном виде деятельности.

Для понимания сути того, что обозначает нулевая ЭП, разберем простой пример:

Фирма «Альфа» получила бухгалтерскую прибыль 100 000 рублей, что равно средней норме прибыли по отрасли. При этом объем бухгалтерских (явных) издержек составил 1 000 000 рублей. Неявных издержек не было. Средний процент по банковским депозитам за тот же период составил 10%.

Рассуждаем с позиции инвестора, который решает, что ему выгоднее — вложиться в «Альфу» или положить деньги на депозит. Допустим, у инвестора есть 500 000 рублей.

Если инвестор вложится в «Альфу» — его потенциальный доход через год составит:

500 000 × (100 000/1 000 000) = 50 000 рублей.

Если инвестор просто положит деньги в банк под проценты — его доход составит:

500 000 × 10% = 50 000 рублей (и этот показатель можно рассматривать как нормальную прибыль).

То есть инвестору в данном случае все равно, куда инвестировать. Негативных факторов (убытков) нет, но и позитивных тоже нет. Учитывая прочие риски — например, в банке инвестор получит доход гарантированно, а в бизнесе могут на практике быть варианты, — выбор депозита даже предпочтительнее.

В этом и состоит особенность нулевой ЭП у фирмы. Поддерживать определенный уровень функционирования возможно, а вот привлечь средства и расшириться — проблематично.

Итоги

Экономическая прибыль фирмы равна разности между выручкой и совокупными издержками. Они включают в себя явные и неявные издержки. Скрытые издержки не отражаются в бухгалтерском учете и составляют разницу между экономической прибылью и бухгалтерской.

Profit is defined as the amount obtained by selling a product that is greater than the cost price of the product. It is the amount gained from any type of commercial activity. In summary, if the selling price (SP) of a product is greater than the cost price (CP), it is deemed a gain or profit. It explains the financial gain achieved when the revenue from a commercial activity surpasses the taxes, costs, and so on that are involved in the maintenance of a firm.

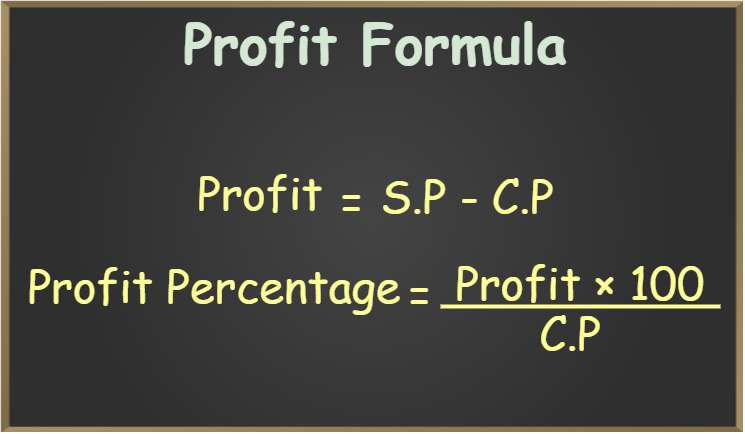

Profit Formula

Profit is better described in terms of cost price and selling price. The cost price of a product or commodity is its real price, whereas the selling price is the amount at which the object is sold. So, if the selling price of the product exceeds the cost price, the firm has made a profit.

As a result, the profit calculation formula is as follows,

Profit = S.P. – C.P.

where,

C.P. is the cost price of the goods

S.P. is the selling price of the goods

Formulas to Calculate Profit

The various formulas to calculate Profit Formulas are:

- Formula for Profit Percentage is dependent on Profit and C.P.

Profit Percent Formula = (Profit × 100)/ C.P.

- Gross Profit Formula is the profit on the total sales of goods

Gross Profit = Total Revenue – Total Cost of Goods Sold

- Net Profit is the profit that is incurred after excluding all expenses and other costs.

Net Profit = Gross profit – Expenses

Profit Percentage

Profit percentage (%) is the amount of profit represented as a percentage of the total. Because this profit is dependent on the cost price.

Profit percentage = (Profit / Cost price ) × 100

Solved Examples on Profit Formula

Example 1: A shopkeeper buys pens in bulk for Rs. 20 each. He sells each of them for Rs. 45. What will be the profit and the profit percentage?

Solution:

Given: Selling price of the Pen (S.P) = Rs. 45

Cost price of the Pen (C.P) = Rs. 20

Now, As per the profit formula,

Profit = Selling Price – Cost Price

So, profit = 45 – 20

Profit = Rs. 25

Now, Using the formula for profit percentage,

Profit % = (Profit / Cost Price ) × 100

So, the profit percentage = (25 / 20) × 100

= 1.25 × 100

Profit percentage = 125%.

Example 2: If a shopkeeper sells fruits at Rs.250 per kg, whose cost price is Rs.150/- per kg. What will be the profit gained by the shopkeeper?

Solution:

Given, Cost Price = Rs.150/-

Selling Price = Rs.250/-

From the formula of profit, we know,

Profit = Selling Price – Cost Price

Profit = 250 – 150

Profit = 100

Therefore, the shopkeeper earn profit Rs. 100/- .

Example 3: Find the gain percentage if the profit is Rs 100 and the cost price is Rs 150.

Solution:

As we know,

The profit percentage formula is

Profit percentage % = (Profit / Cost Price ) × 100

Since, Profit = Rs 100 and Cost Price = Rs 150

Therefore, Profit % = (100/150) × 100

Profit % = 10000/150

= 66.66

Hence, the gain percentage is 66.66%.

Example 4: Sanju sold a digital watch for Rs. 6,000, on which he gains 25%. What is the cost price of the digital watch?

Solution:

For the digital watch Gain = 25%.

Let cost price of watch (C.P.) = Rs.100.

Therefore, selling price (S.P.) of digital watch = (100 + 25) = 125

When selling price (S.P.) is Rs.125, cost price (C.P.) is Rs.100.

Therefore, when selling price (S.P.) is Rs.6000,

Cost price (C.P.) = {100 / (100 + gain )} × 6000

= 100/125 × 6000

= (100 × 6000)/125

= 600000/125

= 4800

Therefore, cost price (C.P.) of the digital watch = Rs. 4800.

Example 5: A cost price for the bag is Rs. 350 and the selling price is Rs. 400. Find the profit percentage he earned.

Solution:

Cost price = Rs 350

Selling price = Rs 400

Profit = SP – CP

= 400 – 350

= 50.

Gain% = (Profit / Cost price ) x 100

= (50/350) × 100

= 14.28 %

Example 6: What will be the selling price if the profit is Rs 100 and the cost price is Rs 350?

Solution:

Let selling price = x

Given cost price = Rs 350

And profit = Rs 100

Profit = Selling Price (S.P) – Cost Price (C.P)

100 = x – 350

or x = 100 + 350

x = 450

So the selling price is Rs 450.

FAQs on Profit Formula

Question 1: What is the formula to calculate the profit?

Answer:

Formula for calculating the profit is given by, Profit = Selling Price – Cost Price.

Question 2: What is the formula to calculate the loss?

Answer:

Formula for calculating the loss is given by, Loss = Cost Price – Selling Price.

Question 3: What is the Profit Percentage Formula?

Answer:

Formula for calculating the profit percentage is given by Profit Percentage = (Profit / C.P.) × 100

Question 4: What is Profit Formula?

Answer:

If a product is sold at a higher price than its cost price a profit is earned. The profit earned is calculated by the profit formula. The profit formula is given as, Profit = S.P. – C. P.

Question 5: What is the Profit Percentage Formula using the Selling Price?

Answer:

Steps for finding profit percentage if S.P. and Profit are given:

Step 1: Calculate C.P. by formula C.P. = S.P. – Profit

Step 2: Using C.P. and Profit calculate the profit percentage by the formula

Profit Percentage = (Profit / C.P.) × 100

Thus, the profit percentage is calculated.

Related Resources

- Selling Price Formula

- Percent Decrease Formula

- Percentage Increase Formula

Last Updated :

09 Nov, 2022

Like Article

Save Article

Любая коммерческая организация работает ради получения прибыли. Считается, что чем она выше, тем лучше для бизнеса. Но все не так однозначно. Чтобы оценить, насколько эффективно функционирует предприятие, нужно разбираться в видах прибыли, которые в комплексе помогают составить целостную картину о финансовых делах и управлении компании.

Что такое прибыль

Понять, что такое прибыль, проще всего на примере. Представим, что пекарня продает хлебобулочных изделий на 10000 р. в день. За месяц продается товара на сумму 300000 р. Однако за этот период бизнес тратит около 210000 р. на закупку сырья, транспорт, амортизацию оборудования, оплату труда сотрудников, аренду помещения, оплачивает налоги и коммунальные услуги. Если из общей суммы вычесть все затраты, это и будет прибыль компании. В нашем случае 90000 р.

Прибыль – это разница между суммарным заработком компании и всеми расходами.

Если бизнес работает в разных сферах, оптимально рассчитывать прибыль по каждому виду деятельности. Это дает понимание об их рентабельности и эффективности компании в целом.

Чем прибыль отличается от выручки

Собственники малого и среднего бизнеса не всегда понимают разницу между выручкой и прибылью, считая эти слова синонимами. Однако термины существенно отличаются.

Выручка – это сумма, которую предприятие получило персонально от клиентов за проданные товары или оказанные услуги.

Если вернуться к описанному выше примеру с пекарней, то сумма в 10000 р. и 300000 р. – это и есть выручка компании за день и месяц соответственно. То есть это заработок до вычета всех платежей.

Есть нюанс. Выручкой считаются средства, полученные за выполненные обязательства. То есть, если клиент оплатил товар/услугу, которую еще не получил, бизнес не может записать деньги как выручку, хоть они и лежат на его счету в банке. Выручкой эта сумма сможет стать только после того, как клиент получит то, за что заплатил, и отразит это в первичной бухгалтерской документации.

Выручка – сумма, полученная от продаж.

Прибыль – сумма, оставшаяся после вычета издержек.

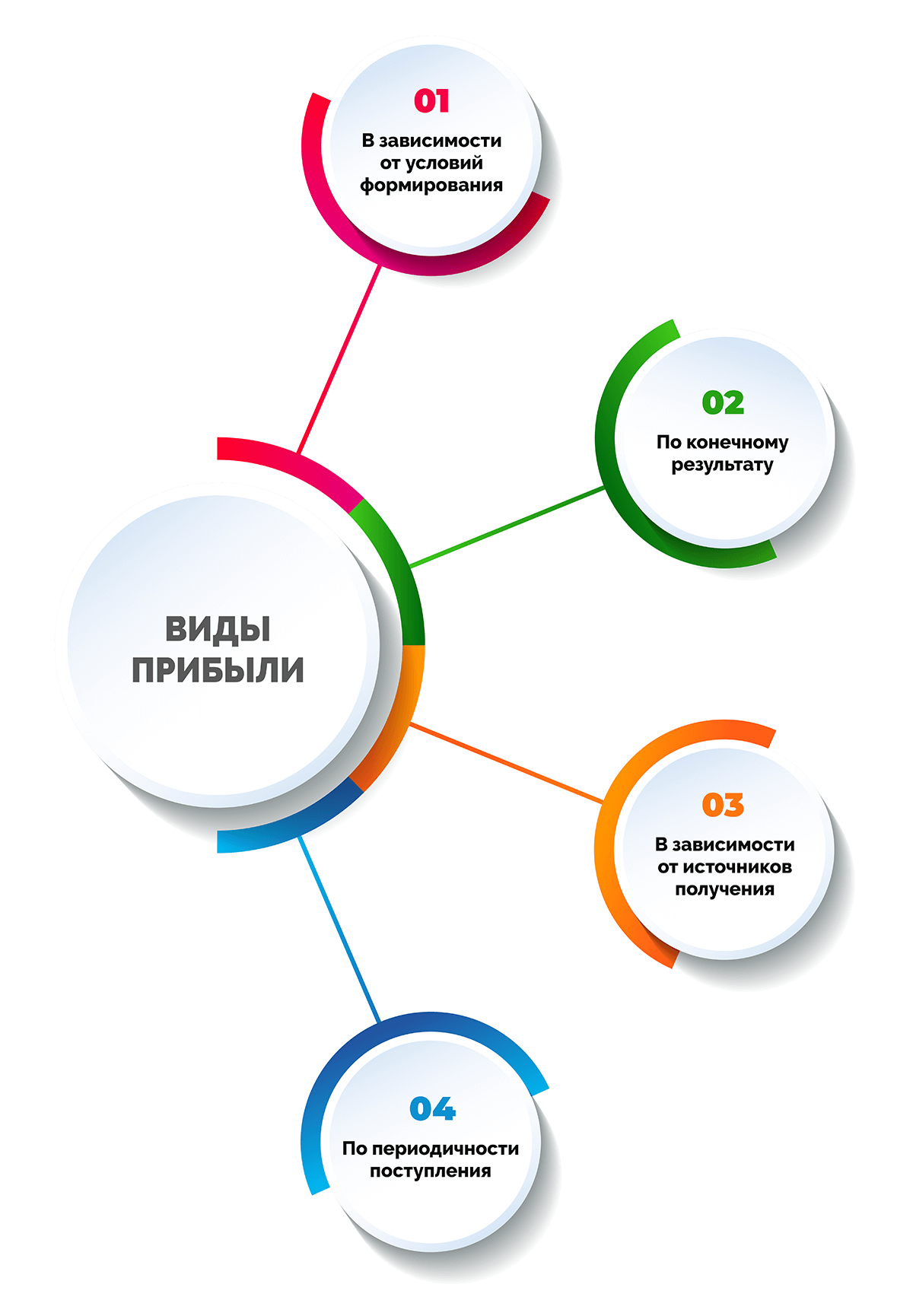

Виды прибыли

Существует много видов прибыли в зависимости от того, какие расходы вычитаются из общей суммы, а также ряда других признаков. Подобное разделение необходимо для проведения глубокого анализа и получения детальных сведений о финансовом состоянии бизнеса.

Все виды прибыли можно разделить на несколько больших категорий. Читайте далее о каждой из них.

В зависимости от условий формирования

При расчете прибыли из выручки вычитают расходы по различным статьям, что позволяет получить целый ряд видов дохода.

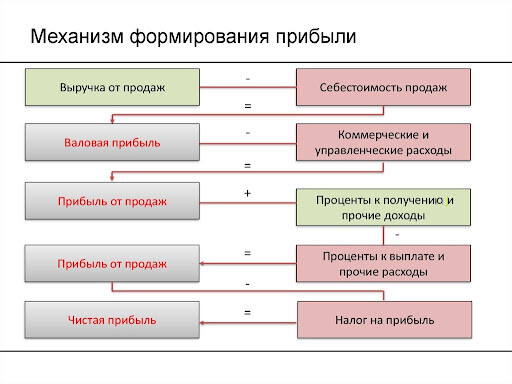

Валовая прибыль

Рассчитывается отдельно для каждого продукта и показывает, насколько целесообразно его производить. Включает сумму налоговых отчислений. Рассчитывается как:

Валовый доход = Выручка от реализации – Себестоимость

Простыми словами, валовая прибыль помогает понять, какие линейки продукции/услуги стоит развивать, а от каких направлений деятельности лучше отказаться.

Операционная (прибыль от продаж)

Показывает сумму за вычетом операционных расходов (в т. ч. текущих затрат и амортизации), отражает успешность бизнеса в разрезе основной деятельности.

Операционная прибыль = Выручка – Затраты по основной деятельности

Затраты по основной деятельности = Постоянные + Прямые + Переменные (Косвенные)

Рассчитывают операционный доход и в другом порядке:

Операционная прибыль = Маржинальный доход – Постоянные расходы

Чистая

Это реальные деньги, которые получает бизнес, и главный показатель финансовой успешности проекта. Для вычисления используется следующая формула:

Чистая прибыль = Общая выручка – (Затраты по основной деятельности + Прочие доходы + Прочие расходы + Налог на прибыль + Проценты по кредитам + Амортизационные расходы)

Чистый доход можно направить на развитие компании или использовать на другие нужды бизнеса.

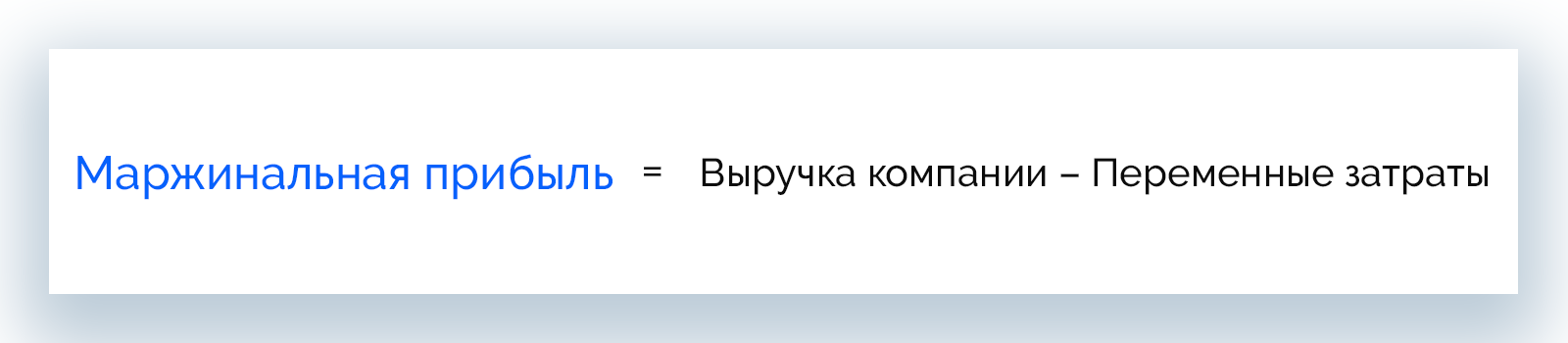

Маржинальная

Это прибыль, которая обеспечивает достижение компанией точки безубыточности и отражает рентабельности бизнеса.

Маржинальная прибыль = Выручка компании – Переменные затраты

Рассчитывать маржинальный доход необходимо ежемесячно, чтобы отслеживать динамику показателей и вовремя вносить изменения в бизнес-процессы.

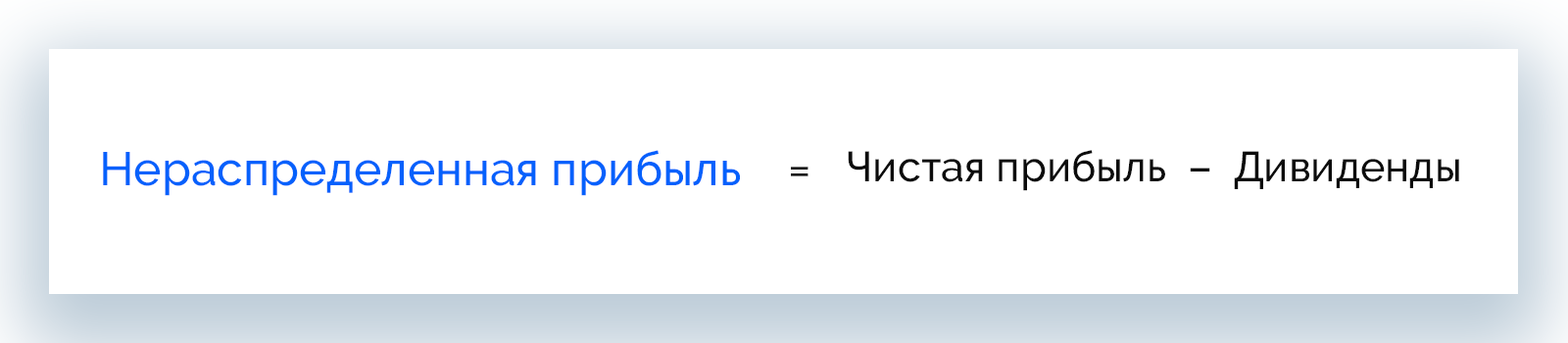

Нераспределенная

Этот вид прибыли не тратится, а остается на счету компании в течение всего периода ее существования.

Нераспределенная прибыль = Чистая прибыль – Дивиденды

Сумма нераспределенного дохода может уменьшаться вследствие увеличения уставного капитала, отчислений части средств в резервный фонд и других факторов.

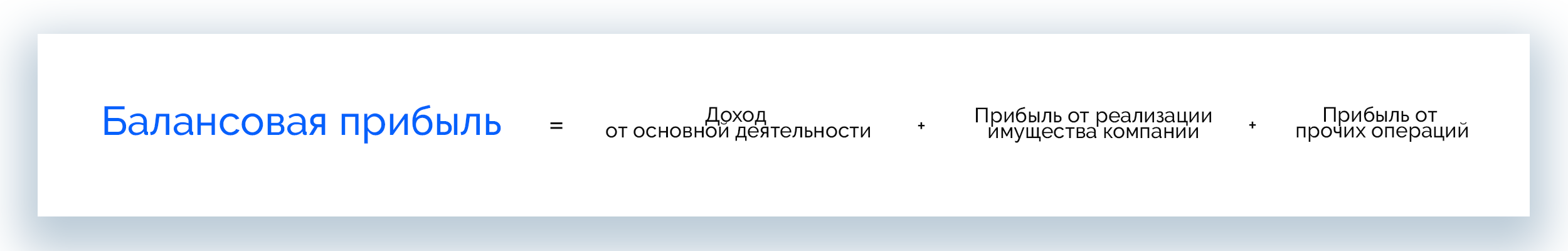

Балансовая

Отражает выгодность сделок за определенный период, а также позволяет получить картину финансового состояния бизнеса путем сравнения нескольких периодов. Рассчитывается как:

Балансовая прибыль = Доход от основной деятельности + Прибыль от реализации имущества компании + Прибыль от прочих операций

Балансовый доход – основа налогообложения.

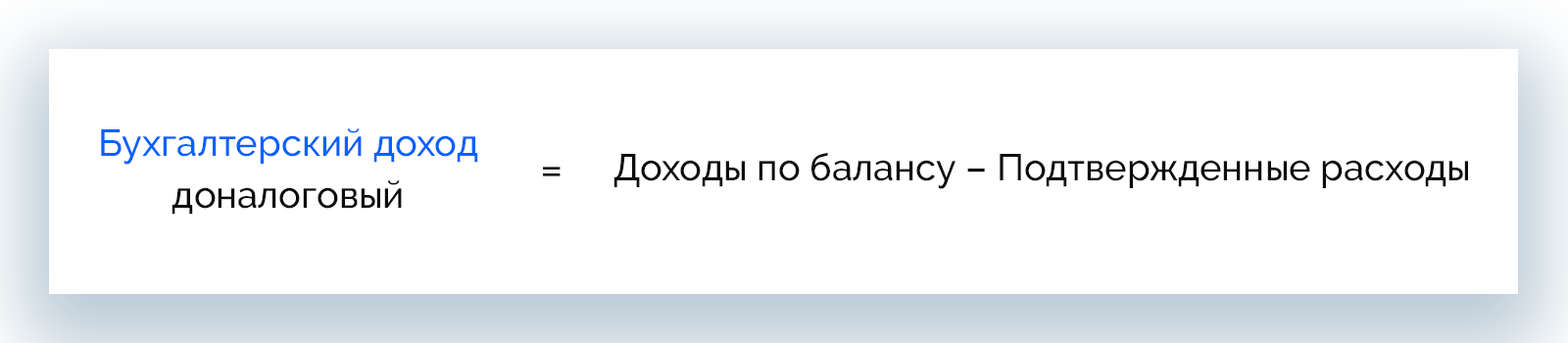

Бухгалтерская или доналоговая

Этот вид дохода нужен для оценки финансовых дел предприятия на конкретном этапе. Бухгалтерская прибыль рассчитывается исключительно по данным, отраженным в периодической отчетности.

Бухгалтерский доход = Доходы по балансу – Подтвержденные расходы

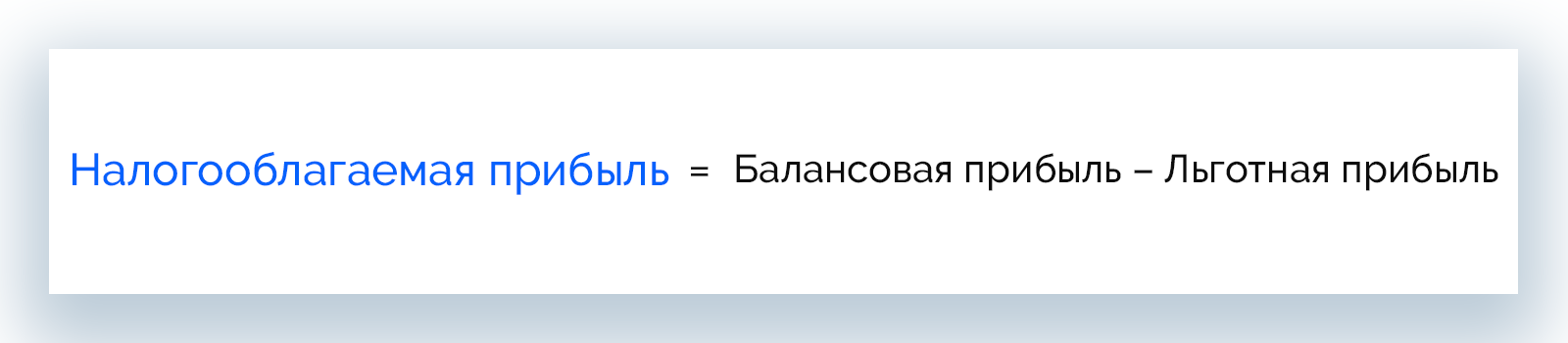

Налогооблагаемая

Сюда относятся все доходы организации, которые облагаются налогом на прибыль. Рассчитывают налогооблагаемый доход только компании с общей системой налогообложения.

Налогооблагаемая прибыль = Балансовая прибыль – Льготная прибыль

Льготным доходом считаются деньги, которые фирма перечисляет на личные карты и счета в рамках благотворительности, в помощь ликвидации последствий чрезвычайных ситуаций (стихийных бедствий) и т. д.

Экономическая

В отличие от бухгалтеров, экономисты учитывают не только явные расходы, но и альтернативные. С учетом этого расчет экономического дохода – это способ лучше оценить работу управляющего аппарата, а также выстроить бизнес-процессы с учетом интересов акционеров.

Экономическая прибыль = Чистая прибыль – Неявные затраты

Неявные затраты – это незапланированные расходы, неполученная прибыль, расходы на связь, освещение и т. д.

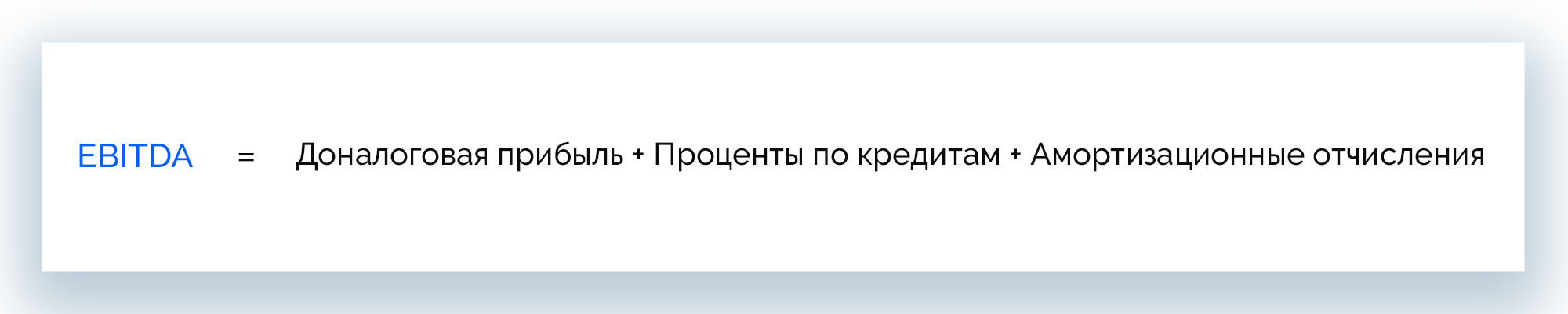

EBITDA

Доход до вычета налогов, процентов и амортизации. Рассчитан на сторонних лиц, которые интересуются бизнесом с точки зрения инвесторов, кредиторов.

EBITDA = Доналоговая прибыль + Проценты по кредитам + Амортизационные отчисления

По конечному результату

Прибыль делится на 3 вида в зависимости от достигнутого результата:

- предусмотренная/нормативная/запланированная;

- максимальная или минимально допустимая;

- упущенная/недополученная/отрицательная.

Рассмотрим каждый вид подробнее.

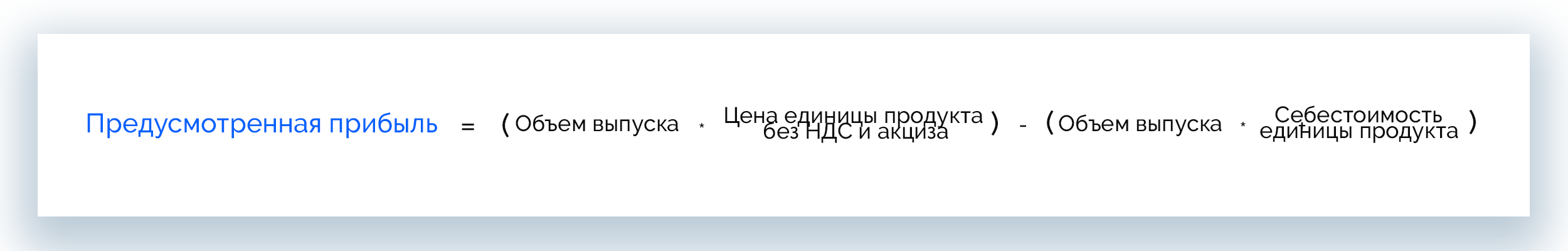

Предусмотренная или нормативная (запланированная)

Полностью покрывает потребности компании, обеспечивает реализацию плана по развитию, предусматривает выполнение взятых на себя обязательств в полном объеме.

Расчет этого вида дохода происходит следующим образом:

Прибыль = (Объем выпуска * Цена единицы продукта без НДС и акциза) – (Объем выпуска * Себестоимость единицы)

Максимальная или минимально допустимая

Максимальной считается прибыль при таком объеме выпускаемой продукции, когда максимальный доход равен максимальным расходам. Производство расширяют до тех пор, пока эти значения не сравняются.

Минимально допустимый доход – самая низкая прибыль, которая требуется для продолжения работы бизнеса и предотвращения банкротства.

Упущенная (недополученная) или отрицательная (убыточная)

Упущенной или недополученной прибылью считается сумма, которую компания должна была получить по итогу несостоявшейся сделки. Рассчитывается она приблизительно на основании бухгалтерских показателей расходов и доходов за прошлые периоды.

Отрицательной считается прибыль, при которой сумма издержек предприятия превышает ее совокупный доход. При таком условии фирма работает бесплатно, себе в убыток и движется в сторону банкротства.

В зависимости от источников получения

Современные компании используют все доступные возможности для приумножения прибыли. Классифицировать ее можно в зависимости от источников формирования.

- Доходы от финансовой деятельности. Это результат выгодного вложения капитала в краткосрочном периоде, например, прибыль, полученная вследствие колебания курса валют.

- Доходы от операционной деятельности. Компания тратит средства на закупку сырья, оплату труда персонала, несет другие расходы, необходимые для работы бизнеса. А также получает доход от сбыта произведенных товаров/услуг, который и является прибылью от операционной деятельности.

- Доходы от инвестиционной деятельности. Средства, полученные благодаря инвестициям в производство, которые повлекли рост продаж и увеличение прибыли. Также сюда относится результат долгосрочных финансовых вложений: дивиденды, проценты по выданным займам, депозиты.

По периодичности поступления

Бизнес может получать доходы в разные периоды и в разных объемах, поэтому прибыль бывает:

- нормированная – регулярно получаемый доход при работе компании в нормальном режиме;

- сезонная – прибыль, которую фирма получает ежегодно только в определенное время;

- чрезмерная – сверхприбыль бизнеса;

- предельная (добавочная) – такую прибыль компании получают при дополнительной реализации продукции.

Разница между чистой и нераспределенной прибылью

Часто под чистым и нераспределенным доходом понимают одно и то же. Эти определения действительно близки по смыслу. Оба вида прибыли определяются по сумме дохода компании минус налог на прибыль. Для предприятий с упрощенной системой налогообложения из дохода организации вычитают налог УСН.

Разница между нераспределенной и чистой прибылью в периоде учета. Так, чистый доход рассчитывается за отчетный год, а нераспределенный – за год и весь предыдущий период существования компании.

Отличия бухгалтерской и экономической прибыли

С помощью этих показателей руководство может оценить, насколько эффективно функционирует компания и ее управленческий аппарат. Они же помогают потенциальным инвесторам увидеть перспективы вложения средств, чтобы в будущем сделать доходы выше.

Бухгалтерская и экономическая прибыли уже были рассмотрены выше, теперь разберем, в чем принципиальная разница между ними.

Экономическая прибыль меньше бухгалтерской

Экономический доход отражает фактическое положение дел в компании, поскольку, в отличие от бухгалтерской прибыли, представляет собой доход, из которого исключены все виды издержек, в т. ч. альтернативные.

Относительно нормального дохода экономическая прибыль бывает двух видов:

- положительная – деятельность компании можно считать успешной, а инвестиции в такой бизнес имеют все шансы на окупаемость;

- отрицательная – предприятие работает себе в убыток, а вложенные в него средства не дают инвестору ожидаемого результата.

Что касается бухгалтерской прибыли, то она предполагает вычет из валового дохода только явных расходов, т. е. тех, которые отражены в бухгалтерских документах.

Экономическая прибыль всегда меньше или равна бухгалтерской, а разницу между этими показателями составляет сумма неявных издержек.

Какие издержки могут быть неявными

Неявные издержки, которые еще называют альтернативными, – это абстрактные значения неполученной в процессе работы прибыли, непроизведенные расходы, которые пришлось понести для достижения производственных целей и т. д. Говоря проще, это потенциальная выгода, которая могла бы положительно повлиять на окупаемость инвестированных средств, но была упущена.

Каждая коммерческая организация в процессе работы несет неявные расходы, которые отрицательно влияют на показатель экономической прибыли. Совпадения с бухгалтерским доходом могут быть лишь теоретические. По факту при анализе 99,9% предприятий наблюдается отличие между этими показателями.

Что такое нормальная прибыль

При оценке компании с точки зрения инвестиционной привлекательности используют показатель нормальной прибыли. Он отражает размер дохода, получаемый инвесторами от текущей работы предприятия, при котором они не стремятся изъять вложенный капитал и прекратить финансирование данного бизнеса.

Нормальную прибыль рассчитывают наряду с экономической и бухгалтерской и используют в комплексном анализе финансового состояния фирмы. При этом могут быть обнаружены следующие отклонения:

- положительный доход – превышает нормальную прибыль, это говорит о хорошей работе бизнеса, его инвестиционной привлекательности, а инвесторы получают доход выше среднерыночного;

- отрицательный доход – не дотягивает до показателя нормальной прибыли, в этом случае компания не способна окупить вложенные в нее инвестиции, а инвесторы не получают ожидаемый доход.

О чем говорит различие

Расчет величины неявных расходов – основная задача, предшествующая принятию управленческих решений. В зависимости от того, насколько бухгалтерская прибыль отличается от экономической, можно оценить показатели дохода за заданные периоды. Что показывает значение неявных расходов:

- эффективность или неэффективность работы компании в конкретных направлениях деятельности;

- эффективность управленческого аппарата и решений, которые он принимает;

- динамику развития бизнеса.

Именно размер неявных расходов позволяет оценить эффективность дополнительных вложений в бизнес.

Что такое финансовые результаты

Если компания функционирует, вкладывает деньги в производство, выпускает товары или оказывает услуги, у нее должны быть финансовые результаты. Они позволяют оценивать эффективность ведения предпринимательской деятельности в целом или развития определенных направлений.

Финансовые результаты – это:

- прибыль – положительная разница между доходами и расходами;

- убыток – когда расходы превышают доходы.

Определять финансовые результаты можно как за бухгалтерские периоды (например, за месяц, квартал, полугодие, год), так и по каждой операции или конкретному направлению деятельности.

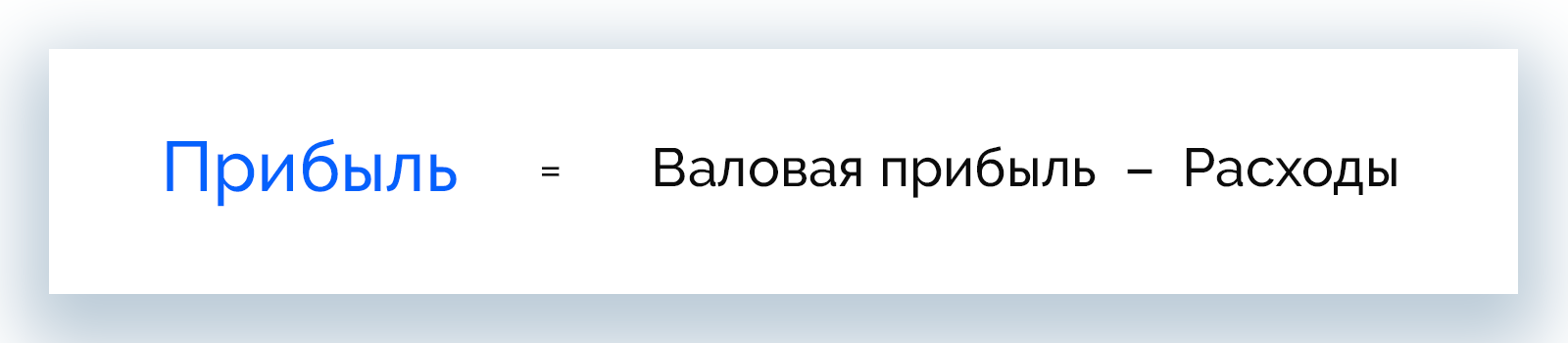

Формула прибыли и как вести расчеты

Ведение предпринимательской деятельности предполагает регулярный подсчет прибыли. Для этого используется простая формула:

Прибыль = Валовая прибыль – Расходы

Формулу валовой прибыли рассматривали в данной теме выше, на этот показатель влияет размер общей выручки предприятия и себестоимость проданного товара или оказанных услуг.

Чтобы избежать путаницы в понятиях, разберемся с терминами.

Выручка

Это составляющая дохода организации, которая отражает только ту сумму, которая была получена напрямую от продаж.

Простыми словами, выручка – это «грязная прибыль». Она включает налоги, пошлины, акцизы, стоимость труда работников, коммунальных услуг, транспорта, аренду помещения, амортизацию – все те статьи расходов, которые впоследствии будет вычтены для расчета чистой прибыли.

Расходы

Предпринимателю всегда нужно внимательно просчитывать расходы, поскольку от размера этой суммы зависит рентабельность бизнеса. Различают:

- операционные расходы – деньги, которые необходимо потратить на поддержание работы предприятия, выпуск и реализацию продукции/услуг: закупка сырья, материалов, инструментов, спецодежды, топлива, оплата услуг подрядчиков, з/п сотрудников, амортизация, налоги, отчисления в соц. фонды, аренда, транспорт, обучение персонала, командировочные, реклама, рабочие онлайн сервисы и ПО;

- дополнительные расходы – деньги, которые могут внепланово потребоваться, но к производственной деятельности прямо не относятся: лизинг, проценты по кредитам, штрафы, благотворительность, корпоративные мероприятия, форс-мажоры, использование патентов.

Не путайте расходы с затратами

Говоря о расходах или затратах, часто подразумевают одно и то же, но между этими понятиями есть разница, о которой стоит знать.

Затраты – это стоимость потребленных ресурсов. Компания затрачивает средства на покупку сырья, оплату электроэнергии, топлива, труда рабочих и т. д. Несмотря на то, что деньги со счета предприятия списались, это не говорит об уменьшении его экономических выгод. А значит, расход признавать рано.

Затраты становятся расходами, когда права на активы, на которые были потрачены средства, переходят к покупателю в результате продажи товара или услуги.

Пока активы остаются в бизнесе, пусть и в другой форме (материалы, трудовые ресурсы и т. д.), они считаются затратами и не должны вычитаться из доходов.

Доходы

Доходом считаются средства, благодаря которым капитал компании возрастает. К нему не относятся лишь вклады учредителей.

Любые полученные активы являются доходом. Это могут быть не только финансовые, но и материальные, трудовые и другие ресурсы. Доходы появляются и при уменьшении суммы обязательств компании перед партнерами.

Доходы слабо коррелируют со временем поступления денег в компанию. Финансовые средства могут зачисляться на счет организации в момент получения дохода, раньше него или позже. При планировании платежей нужно учитывать этот момент, чтобы не потрать то, что еще не получено.

Пример расчета прибыли и рентабельности предприятия

Понять, как рассчитать прибыль предприятия, лучше всего на примере.

Предположим, что ООО «Альфа» получило заказ на выпуск 5000 единиц продукции сверх основного объема, который составляет 30000 единиц. Реализуется товар по цене 20 рублей за единицу. Нужно определить минимальную стоимость заказанного товара, чтобы прирост прибыли составил 15000 рублей.

|

Показатели |

Текущий |

Прогноз |

|

Количество продукции |

30 000 |

35 000 |

|

Реализация |

600 000 |

669 700 |

|

Прямые материалы |

80 000 |

94 500 |

|

Прямой труд |

120 000 |

144 000 |

|

Непостоянные накладные затраты (30% от прямого труда) |

36 000 |

43 200 |

|

Постоянные накладные затраты |

60 000 |

65 000 |

|

Всего (расходы) |

296 000 |

346 700 |

|

Расходы реализации и администрирования (всего): |

65 000 |

69 000 |

|

Переменные (в т. 0,4 руб. за 1 ед.) |

45 000 |

49 000 |

|

Постоянные |

20 000 |

20 000 |

|

Чистая прибыль |

239 000 |

254 000 |

Предполагается, что договор на дополнительное производство товара уже был заключен, соответственно, затраты практически не изменятся. Из изменений:

- заказчик оплатит транспорт;

- потребуется обработка продукции, что увеличит прямые затраты на 25%;

- дополнительные 5000 р. будут потрачены на использование спец. оснастки.

Чтобы рассчитать плановые показатели, понадобятся предварительные расчеты.

|

Показатели |

Удельные затраты (на ед.) |

|

Прямые материалы (80 000/30 000) |

2,7 |

|

Прямой труд (120 000/30 000) |

4,0 |

|

Непостоянные расходы реализации и администрирования (60 000/50 000) |

1,2 |

Спрогнозируем показатели прибыли и расходов:

Прямые материалы = 2,7 × 35 000 = 94 500.

Прямой труд = 120 000 + (5 000 × (4,0 × 1,2)) = 144 000.

Переменные накладные расходы = 144 000 × 0,3 = 43 200.

Постоянные накладные расходы = 60 000 + 5 000 = 65 000.

Переменные торговые расходы = 45 000 + (5 000 × (1,2 – 0,4)) = 49 000.

Чистая прибыль = (239 000 + 15 000) = 254 000.

Цена за единицу дополнительно произведенного товара = (669 700 – 600 000) : 5 000 = 13,94 р.

Как видно из расчета, минимальная цена единицы дозаказанного товара при заданных условиях составляет 13,94 р., что на 6,06 р. меньше текущей.

Функции и роль полученной прибыли

Прибыль отражает экономический результат работы компании, это ее главная функция, но есть и дополнительные:

- оценочная – позволяет оценить хозяйственную деятельность организации, уровень ее развития;

- стимулирующая – выступает стимулом для улучшения результатов ведения бизнеса;

- воспроизводительная – показывает, насколько прибыль превышает расходы;

- контрольная – помогает отслеживать и вовремя корректировать показатели компании;

- фискальная – служит основной для отчисления средств в гос. бюджет.

Роль прибыли в том, чтобы в денежном эквиваленте отразить результат работы предприятия, показать качество продукции, ее востребованность на рынке и успешность у потребителей.

Динамика прибыли

Прибыль необходимо оценивать не только в одном конкретном периоде, но также и в динамике, это помогает анализировать показатели и планировать работу компании в будущем.

Отслеживают значения в первую очередь по следующим показателям:

- выручка;

- валовая прибыль;

- прибыль от продаж;

- чистая прибыль.

Если дела в компании идут хорошо, наибольший рост наблюдается по показателю чистой прибыли, за ним следует прибыль от продаж, затем валовая. Меньше всего меняется выручка. Изменения в этой цепочке приводят к снижению чистой прибыли.

Планирование прибыли

Любой бизнес начинается с планирования. Финансовые показатели прогнозируют по результатам анализа рынка, с учетом результатов работы действующих организаций из нужной сферы. На этом этапе необходимо добиться идеальных показателей по всем статьям финансирования и обязательных выплат, стабильного притока чистой прибыли в компанию.

Работа по планированию строится на трех ключевых факторах, которые определяют прибыльность бизнеса: объем продаж, наценка, сумма затрат на выпуск продукта.

Для понимания свободы действий в отношении объемов продаж и цены необходимо изучить рыночный спрос, аудиторию потенциальных потребителей, предельно снизить производственные издержки.

На основании результатов анализа можно выяснить, стоит ли продолжать вкладывать деньги в данный бизнес в том виде, который есть, или необходимо ставить вопрос о его реорганизации, пока убытки не перешагнули критическую черту.

Анализ показателей прибыли предприятия

В ходе анализа можно узнать финансовое состояние компании, поэтому его проводят перед принятием управленческих решений.

Рассчитывая различные показатели прибыли, удается оценить рентабельность предприятия и целесообразность вложения в него средств. Анализ проводится несколькими методами.

- Горизонтальный или по времени. Прибыль рассматривают в разрезе конкретного периода, затем эти периоды сравнивают по годам. Например, январь-март 2020 года и январь-март 2021 года.

- Вертикальный (структурный). Предполагает разбивку выручки на составляющие и анализ каждой из них. Например, постоянные расходы, себестоимость, налоги, платежи по кредитам и т. д.

- Конкурентный. Показатели компании сравниваются с аналогичными данными конкурентных организаций. Чаще анализируют операционную прибыль. Ориентироваться можно на статистику Росстата или конкретные цифры, которые может подсказать финансовый консультант.

Норма предельной прибыли

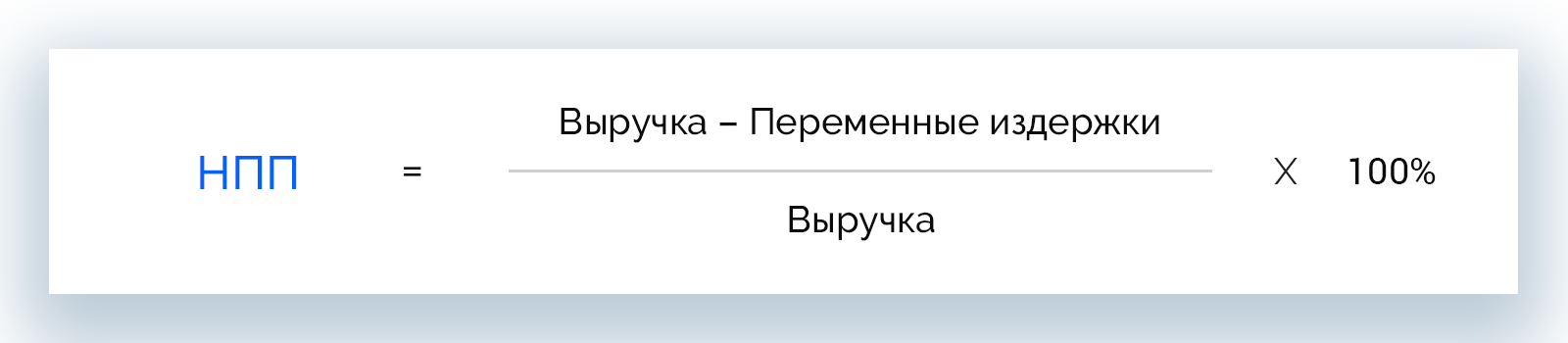

Норма предельной прибыли – это доход, в который включены все виды расходов. С помощью нее можно определить, издержки какого типа стоит сократить, чтобы компания стала работать эффективнее. Показатель рассчитывается по формуле:

НПП = Выручка – Переменные издержки / Выручка * 100%

Норма предельной прибыли не всегда прямо коррелирует с чистой прибылью, поскольку на нее также влияют постоянные и переменные расходы.

Если известна НПП по каждой категории продуктов, можно повысить общую прибыль компании. Для этого нужно:

- продвигать товары/услуги с высоким числом НПП;

- сокращать расходы на выпуск продукции с низкой НПП;

- удерживать значение НПП на среднем уровне для товаров, которые только начали производить.

Чтобы управлять прибылью предприятия грамотно и эффективно, в рамках политики компании нужно:

- учитывать точку окупаемости;

- контролировать рентабельность продуктов;

- отслеживать прибыльность по ключевым клиентам;

- избегать продаж по слишком низким ценам.

Рассмотрим эти методы детальнее.

Точки окупаемости и безубыточности

Точка окупаемости – это значение прибыли, по достижении которого инвестированные в компанию средства окупаются. Чтобы ее рассчитать, требуется информация о размере вложений в бизнес, а также суммы прибыли и расходов за конкретный период.

Точка безубыточности показывает момент, при котором бизнес уже не работает в убыток, но еще и не получает прибыль, т. е. расходы равны выручке от продажи товаров или услуг. Для расчета необходимы сведенья о сумме выручки, основных издержек, постоянных и переменных расходов.

Рентабельность продукта

Рентабельность рассчитывают для каждого вида продукта, будь то услуга или товар. Однако вычисления не могут быть точными, поскольку производственные и трудовые ресурсы участвуют в выпуске разных продуктов, а не одного. При расчете ориентируются на «распределенные» или фактические расходы (примерные).

Рентабельность по ключевым клиентам

На крупных клиентов приходятся продажи около 5% всей выпускаемой продукции. Такие заказчики, как правило, более требовательны, и работа с ними предполагает дополнительные расходы. Важно регулярно рассчитывать НПП по каждому постоянному или оптовому клиенту.

К чему приводят слишком низкие цены

Когда продажи падают, некоторые бизнесмены пытаются привлечь клиентов путем снижения цен, не предполагая, что это приведет к резкому падению рентабельности вместо ожидаемого роста прибыли.

В некоторых случаях снижение цен может принести положительный результат, но необходимо грамотно к этому подойти:

- снижать цены на короткий период (акции, скидки);

- снижать цены для новых сегментов целевой аудитории, потребителей из других регионов и стран;

- продавать товары/услуги с низкой себестоимостью.

В противном случае слишком низкие цены приведут к тому, что бизнес станет нерентабельным.

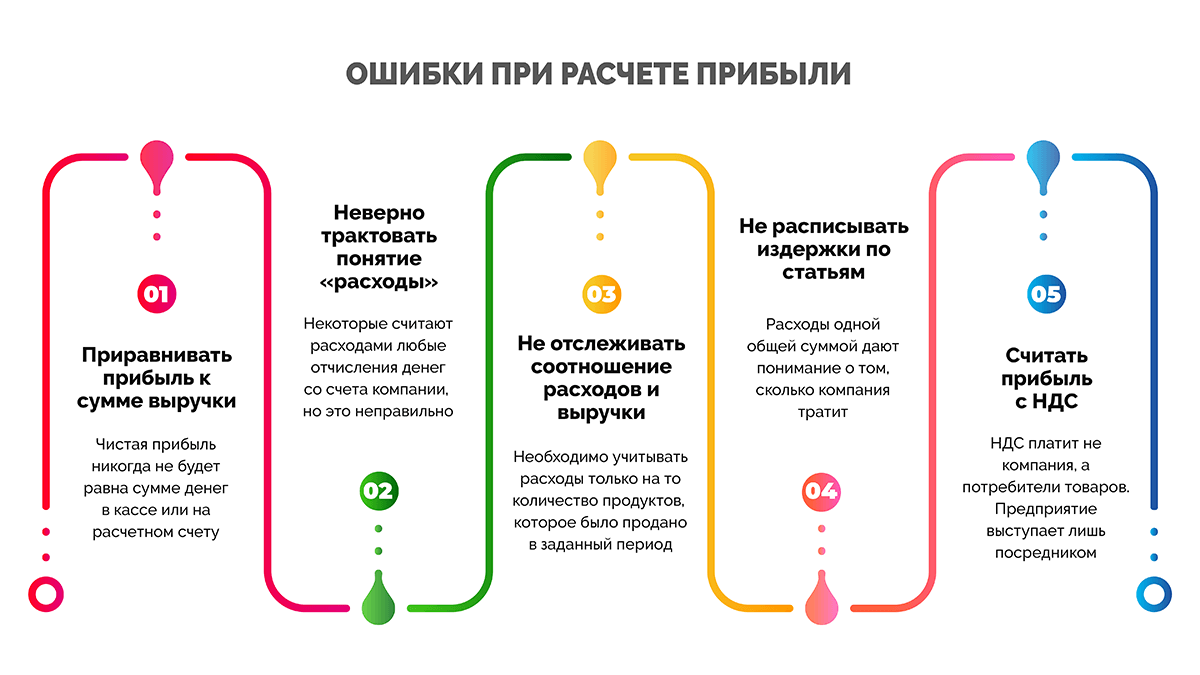

Ошибки при расчете прибыли

Правильный расчет чистой прибыли – основа эффективной работы предприятия. Однако некоторые бизнесмены испытывают трудности с подсчетами, которые связаны с рядом особенностей. Их необходимо знать и учитывать в процессе вычислений. Рассмотрим распространенные ошибки, которые мешают правильно рассчитывать прибыль компании.

Приравнивать прибыль к сумме выручки

Выше мы уже описывали разницу между прибылью и выручкой и знаем, что это абсолютно разные понятия, которые нельзя сопоставлять. Чистая прибыль никогда не будет равна сумме денег в кассе или на расчетном счету, ведь бизнес несет массу расходов, которые вычитают из этой суммы.

Неверно трактовать понятие «расходы»

Некоторые считают расходами любые отчисления денег со счета компании, но это неправильно.

Расходы можно признать только в том случае, если активы компании переходят в собственность другой организации. Чаще всего это происходит в момент продажи, а расходом является себестоимость.

Не отслеживать соотношение расходов и выручки

Необходимо учитывать расходы только на то количество продукции, которая была продана в заданный период. Например, было выпущено 1,5 млн гаек, из них за январь продано 1,2 млн единиц. Значит, в расходы за январь можно записать себестоимость 1,2 млн гаек.

Не расписывать издержки по статьям

Расходы одной общей суммой дают понимание о том, сколько компания тратит, но не позволяют провести анализ издержек. Когда прибыль падает, важно понимать, на что уходят средства: то ли сотрудники пьют много кофе, то ли подорожала закупка сырья. Выяснить это позволяет разбивка расходов на статьи или категории и их анализ.

Переменные и постоянные расходы

Эти категории могут использовать предприятия, деятельность которых строится в одном направлении.

Постоянные расходы есть всегда и не зависят от суммы выручки. Это зарплата сотрудников, аренда помещения и т. д. – то, на что бизнес тратит деньги даже при отсутствии выручки.

Сумма переменных расходов определяются суммой выручки. Главный вид переменных расходов – себестоимость. Чем больше продаж, тем они больше.

Прямые и косвенные расходы

Разделение на эти категории подходит бизнесу, который работает в нескольких направлениях.

Прямые расходы относятся непосредственно к конкретному направлению деятельности. Например, в каждом магазине сети будут свои прямые расходы на закупку товара.

Косвенные расходы распространяются на деятельность компании в целом и не могут быть отнесены к одному из направлений. Сюда можно отнести издержки на маркетинг, рекламу, развитие корпоративного сайта.

Считать прибыль с НДС

НДС платит не компания, а потребители товаров. Предприятие выступает лишь посредником, который перечисляет полученные от покупателей деньги государству. Соответственно, эти деньги не принадлежат бизнесу и не должны учитываться при подсчете прибыли и издержек.

Заключение

Прибыль – ключевой показатель эффективности работы компании. Его разновидности позволяют проводить детальный финансовый анализ для составления целостной картины положения дел в организации. Несмотря на простоту расчета, множество нюансов создают сложности при вычислении прибыли, однако многих ошибок можно избежать, если подойти к вопросу грамотно и основательно.

Олег Вершинин

Специалист по продукту

Все статьи автора

Нашли ошибку в тексте? Выделите нужный фрагмент и нажмите

ctrl

+

enter

-

Зачем нужно рассчитывать чистую прибыль

-

Как определяется чистая прибыль

-

Прочие доходы и расходы при формировании чистой прибыли

-

Методы анализа чистой прибыли

-

Заключение

Зачем нужно рассчитывать чистую прибыль

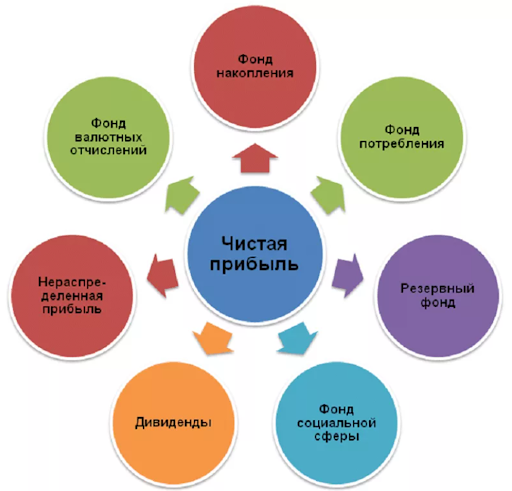

Любая предпринимательская деятельность ведётся с целью получения дохода. Собственники бизнеса рассчитывают получить дивиденды по итогам отчётного периода — это прописывается в уставе компании. Базой для расчёта дивидендов всегда выступает чистая прибыль.

Другой вариант использования ЧП — расширение деятельности компании: закупка дополнительного оборудования или открытие новых филиалов. В этом случае собственники отказываются от дивидендов и отправляют ЧП на инвестиции в развитие.

Влияние чистой прибыли на рентабельность предприятия

Кроме распределительной, чистая прибыль выполняет и иные функции в компании:

- Оценочная (контрольная). Показывает уровень рентабельности предприятия;

- Капиталообразующая. Создаёт дополнительные фонды финансирования, снижая потребность в займах и в инвестициях от третьих лиц;

- Компенсационно-гарантийная. Создаёт резервы на случай кризисной ситуации (фонд накопления для компенсации возможных будущих убытков);

- Стимулирующая. Повышает мотивацию персонала на дальнейшее развитие, если собственник распределяет часть ЧП на выплаты премий работникам;

- Имиджевая. Помогает улучшить репутацию компании и получать высокие оценки независимых экспертов;

- Инновационная. Позволяет расширять производство, открывать новые направления бизнеса.

Направления распределения чистой прибыли

Расчёт чистой прибыли и ее значение имеют большое значение при взаимодействии с контрагентами и кредиторами. Чем выше рентабельность предприятия (отношение ЧП к выручке от реализации), тем ниже риск неплатежёспособности. Такому партнёру с большей вероятностью предоставит отсрочку платежа или выдадут кредит с оптимальной процентной ставкой.

Формально коммерческая деятельность нацелена на получение чистой прибыли. Все планы и проекты реализовываются для достижения этой цели. Повышение ЧП считается самой приоритетной задачей для любого бизнеса.

Как определяется чистая прибыль

Любая бухгалтерская программа позволяет рассчитать ЧП автоматически, после закрытия отчётного периода и формирования формы №2 (отчёта о финансовых результатах). Рассмотрим, как считается ЧП на основании бухгалтерских данных и какие критерии влияют на её формирование.

Формула чистой прибыли выглядит так:

ЧП = В – СС – УР – КР + ПП – ПУ + ПД – ПР – НП

где:

- В — выручка от реализации товаров (услуг) за отчётный период, берётся без учёта НДС и акцизов;

- СС — себестоимость реализованной продукции (услуг);

- УР — управленческие расходы (затрат на содержание аппарата управления);

- КР — коммерческие расходы (реклама, продвижение продукции, упаковка, комиссионные, агентские вознаграждения, и т.д);

- ПП — проценты к получению (по депозитам, вкладам в УК, облигациям, и т.д);

- ПУ — проценты к уплате (по кредитам, займам);

- ПД — прочие доходы, не связанные с основной деятельностью (продажа имущества, проценты по депозитам и т.д.):

- ПР — прочие расходы не связанные с выпуском и реализацией продукции (штрафы, отрицательные курсовые разницы, убытки от переоценки основных средств, и т.д);

- НП – налог на прибыль (20%) или налог с дохода (с доходов минус расходов) при УСН (6% или 15%).

Формулы по расчёту чистой прибыли встраивают в различные программы управленческого учёта — от простых таблиц в Excel до комплексных баз CRM и ERP. Пользователь может самостоятельно интегрировать её с бухгалтерским софтом или вручную менять значения показателей. Чем больше предприятие, тем более автоматизированным должен быть управленческий учёт.

Как найти чистую прибыль — графическая интерпретация формулы

Важно учитывать, что порядок формирования чистой прибыли зависит от метода ведения бухгалтерского учёта. Например, при общей системе налогообложения (ОСНО) доходы и расходы чаще формируются по начислению, а на упрощённых режимах — по кассовому методу. Фактически рассчитанная ЧП в отчёте о финансовых результатах не означает её наличия на расчётных счетах и в кассе при ОСНО (если применяется метод начисления).

Влияние различных показателей на величину чистой прибыли

hidden>

Так как основная задача собственника бизнеса — рост ЧП, ему нужно выявить факторы, влияющие на неё в наибольшей степени. Воздействуя на эти факторы управленческими решениями он может добиться увеличения ЧП:

- Издержки производства. Чем они ниже, тем ЧП будет больше. Поиск более дешёвого сырья, внедрение бережливого производства, переход на аутсорсинг и другие мероприятия позволят значительно оптимизировать затраты:

- Логистика. Чем быстрее доставляется сырьё от поставщика, а продукция до покупателя, тем быстрее оборачиваемость активов и выше прибыль.

- Спрос и продвижение продукции. Тут два пути: работа над качеством продукта и расширение рынка сбыта. Более качественный продукт при одинаковой цене покупают больше.

- Модернизация производственных мощностей. Внедрение инновационных технологий требует много времени и затрат. Но потом это компенсируется увеличением объёма, ассортимента выпуска продукции и снижением её себестоимости.

- Мотивация работников. Материальное и моральное поощрение повышает производительность труда.

Чтобы знать эффект влияния каждого из факторов на величину ЧП, на предприятии необходимо настроить управленческую отчётность, интегрированную с бухгалтерским учётом. Только обладая оперативной и точной информацией о состоянии компании, руководство может принимать своевременные и эффективные управленческие решения.

Кроме внутренних факторов, на которые можно повлиять, есть ещё и внешние, не поддающиеся управлению. В их число входит:

- общая экономическая ситуация в стране, в том числе инфляция;

- государственное регулирование отрасли;

- налоговые ставки, рестрикции и преференции;

- стихийные бедствие и иные форс-мажорные обстоятельства.

Для защиты от возможного негативных последствий применяют инструменты страхования (хеджирования) рисков и дифференцирование видов деятельности.

Способы хеджирования рисков

Прочие доходы и расходы при формировании чистой прибыли

Ориентация только на основную деятельность не всегда приносит желаемую доходность, несмотря на все усилия. Это особенно актуально на начальных этапах ведения бизнеса. Дополнительные источники доходов здесь будут очень кстати. Например, можно вкладываться в уставный капитал других компаний и получать от них дивиденды. Или размещать свободные средства на банковском депозите, покупать акции, валюту с целью дальнейшей перепродажи.

В этом случае затраты по приобретению акций будут относиться к строке 2350 «Прочие расходы» Формы №2, а положительная разница после их продажи отразится в строке 2340 «Прочие доходы».

Хороший вариант получения дополнительной прибыли — сдача в аренду временно неиспользуемых площадей производственного предприятия. Например, земля или офисные помещения куплены с условием дальнейшего расширения, но время для роста ещё не подошло. Это не основная деятельность, но хороший источник поступлений. Затраты на содержание сдаваемых в аренду активов относятся на прочие расходы, а полученные арендные платежи — на прочие доходы.

При использовании иных источников дохода нужно следить, чтобы выручка от их применения не стала больше чем от основной деятельности. В противном случае придётся менять основной ОКВЭД, чтобы не попасть под налоговые санкции.

Методы анализа чистой прибыли

С формулой расчёта чистой прибыли разобрались. Теперь подробнее об анализе показателей и связи между ними. Существует много иетодов, анализа, самые распространһнные из них это:

- факторный;

- горизонтальный и вертикальный;

- статистический.

Факторный анализ

hidden>

Про первый метод мы уже рассказали — он предполагает что все возникающие факторы, внутренние и внешние, оказывают влияние на величину ЧП и нужно рассчитать их влияние.

Горизонтальный и вертикальный анализ

hidden>

Основывается на сравнении показателей бухгалтерской отчётности. Рассмотрим на примере, как он проводится. Возьмём отчёт о финансовых результатах ООО «Стройснаб» за 2020-2021 годы:

Отчёт о финансовых результатах

Данные представлены в тысячах рублей. На основании отчёта проводится горизонтальный анализ:

Горизонтальный анализ Формы №2

Сравниваются отдельные показатели и их динамика за 2 отчётных года. К примеру, при росте выручки на 30 млн.рублей или 25%, чистая прибыль выросла на 41%.

Смотрим, какой фактор дал наибольший эффект — это себестоимость. При увеличении выручки на четверть, затраты на производство продукции увеличились только на 10%. Это указывает на эффективность мероприятий по снижению затрат. В то же время больше чем в 2 раза выросли проценты к уплате и на 88% — прочие расходы. Стоит уделить этим факторам особое внимание.

Далее проводится вертикальный анализ формы №2:

Вертикальный анализ Формы №2

Статистический анализ

hidden>

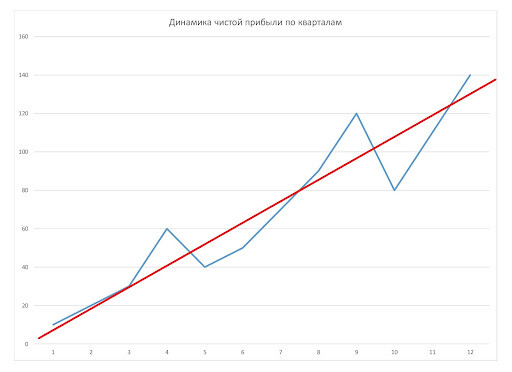

Предполагает оценку и прогнозирование ЧП на основании массива данных, полученных за большое количество отчётных периодов (месяцев, кварталов, лет). Анализ может проводиться на основании линейной, экспоненциальной, логарифмической регрессии и иных методов прогнозирования.

Самый простой метод как посчитать чистую прибыль — это использовать линейный график. Но по нему выявить только тенденцию. Например, есть данные по чистой прибыли за 12 кварталов:

| Квартал | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 | 12 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| ЧП, тыс.руб. | 50 | 70 | 100 | 80 | 40 | 20 | -10 | 120 | 160 | 80 | 50 | 70 |

На основании имеющейся выборки строится график, на котором выводится тенденция получения чистой прибыли:

График изменения ЧП с тенденцией

Заключение

Чистая прибыль — это комплексный показатель, зависящий от множества внешних и внутренних факторов. Вклад каждого из них можно измерить и проанализировать. Внутренними факторами можно управлять, а от внешних страховаться различными инструментами хеджирования. Существует два метода анализа ЧП — факторный и статистический, они довольно просты в применении, но имеют свои недостатки.