Накопительные счета становятся конкурентами вкладов: часто на коротком промежутке времени банки предлагают по ним более высокие проценты. При этом накопительные счета позволяют более гибко управлять деньгами: снять их можно в любой момент, не потеряв начисленные проценты.

Однако, чтобы понять итоговую сумму, которую можно получить по накопительному счету, знать только годовую процентную ставку недостаточно. Зачастую банки устанавливают по счетам переменную доходность. То есть в первые два месяца ставка будет одна, в следующие — другая и далее, в зависимости от срока, будет меняться.

К тому же нужно учитывать, что итоговая сумма зависит и от дополнительных опций, которые клиент будет использовать по счету. Например, доход будет разный при капитализации процентов, при пополнении счета, при совершении операций по карте.

С помощью калькулятора Банки.ру разберем на двух примерах, как корректно рассчитать доход по накопительному счету.

Пример 1. Держать фиксированную сумму на определенный срок

По некоторым счетам банки устанавливают фиксированную ставку, хотя могут и поменять ее в любой момент. Предположим, что никаких экстраординарных событий в финансовой сфере не происходило, Банк России удерживал ключевую ставку на одном и том же уровне, а банку хватало ликвидности.

Дима положил на накопительный счет 300 тыс. рублей со ставкой 9% годовых. Он решил держать деньги на счете год, капитализировать все проценты и не совершать никаких операций.

В первый месяц банк выплатил Диме 2 219 рублей, во второй — 2 310 рублей, в третий — 2 253 рубля.

По итогам 12 месяцев Дима получил 328 201 рубль.

При этом если бы Дима пополнял счет или снимал с него деньги, итоговая доходность была бы другой.

Например, если бы Дима пополнил счет на 20 тыс. рублей на шестой месяц, то ставка применялась бы не к 313 794 рублям, которые накопились на счете, а к 333 794 рублям. Таким образом, на седьмой месяц банк бы начислил 2 469 рублей, на восьмой — 2 570 рублей.

Если бы Дима, напротив, снял 20 тыс. со счета на шестой месяц, то ставка применялась бы не к 313 794 рублям, а к 293 794 рублям. Таким образом, на седьмой месяц банк начислил бы 2 173 рубля, на восьмой — 2 262 рубля.

В итоге при пополнении на 20 тыс. рублей итоговая сумма на счете составила бы 349 142 рубля, при снятии этих денег — 307 303 рубля.

Пример 2. Выбрать счет с переменной ставкой и забрать деньги досрочно

Чаще всего накопительные счета рассматриваются как более гибкая альтернатива вкладу. То есть клиент предполагает, что положит деньги на счет на конкретный срок, чаще всего короткий, так как именно в этом случае банки устанавливают ставку выше.

Вася открыл накопительный счет, по условиям которого в первые два месяца ставка составляла 9,5% годовых, а с третьего — 8%.

Вася решил, что положит деньги на полгода и не будет совершать по счету расходные операции, а проценты будет капитализировать.

Он завел на счет 500 тыс. рублей. По итогам двух месяцев Вася заработал 7 970 рублей: в первый месяц он получил 3 904 рубля, во второй — 4 066 рублей. То есть на счете Васи спустя два месяца стало находиться 507 970 рублей. Именно к этой сумме с третьего месяца стала применяться ставка 8% годовых.

За четыре последующих месяца банк начислил проценты в размере 13 720 рублей. В первый месяц — 3 340 рублей, во второй — 3 474 рубля, в третий — 3 385 рублей, в четвертый — 3 521 рубль.

В итоге за полгода Вася получил 521 690 рублей.

Здесь вы можете изучить условия по накопительным счетам.

С помощью калькулятора Банки.ру вы можете рассчитать доходность любого депозита, а через сервисы Банки.ру — подобрать вклад сроком три месяца, полгода, год или на более длительный период. Также можно комбинировать условия, например выбрать депозит с онлайн-заявкой и с ежемесячной выплатой процентов.

Что делать, если банк не выдает деньги с валютного вклада

Любая финансовая организация является торговцем деньгами. Она покупает их у одних лиц и продает другим с более высокой комиссией.

Основная цель, которую преследует вкладчик, размещая свои средства в кредитной организации — получение прибыли. Однако процентные ставки указанные в анонсах депозитов и вкладов дают лишь смутное представление о том, на какой доход можно рассчитывать ежемесячно. Сегодня все банки предлагают своим клиентам рассчитать вклад калькулятором.

Такой способ очень удобен, ведь для получения ответа на волнующий вопрос достаточно ввести во встроенный на сайте алгоритм следующие данные:

- дату размещения депозита;

- срок на который помещены средства (с точностью до одного дня).

Калькулятор безошибочно определит сколько денег вы заработали за указанное время, а также предоставит данные о том, когда можно забрать средства вместе с процентами.

Расчет процентов по депозиту калькулятором позволяет сравнить сумму предполагаемого дохода в зависимости от того, будут ли средства накапливаться на счету или перечисляться на отдельный счет.

К сожалению, полученные данные не всегда актуальны и носят лишь справочный характер. Подобная проблема может быть решена посредством широко распространенных в Интернете универсальных калькуляторов, которые производят вычисление без каких-либо сторонних поправок и корректировок. В отличие от официальных сервисов, такие программы отличаются прозрачностью и понятностью расчетов. Однако для использования подобного сервиса клиент должен ввести исчерпывающую информацию об условиях депозита, что не всегда представляется возможным. Кроме того, авторы универсальных сервисов не несут никакой ответственности за корректность вычислений, что вызывает некоторые сомнения в достоверности результатов.

Как рассчитать проценты по вкладу самостоятельно?

Самым надежным способом определить потенциальную прибыльность вклада является ручной расчет. Как и в случае универсальных калькуляторов, прежде, чем рассчитать величину дохода, вкладчик должен подробно изучить условия интересующего банковского предложения.

Важно помнить, что начисляемый на вклад процент бывает:

- простой;

- сложный (с капитализацией).

Для чего вычислять проценты по вкладу?

- чтобы наверняка знать, какой доход вы можете получить;

- для наглядного сравнения предложений разных кредитных организаций;

- чтобы обезопасить себя от банковских ошибок, в результате которых доход будет начислен неправильно.

Вычисление доходности производится по специальным формулам, вид которых зависит от порядка начисления процентов. Не следует забывать, что небольшое изменение какого-либо из параметров вклада может повлечь за собой серьезное изменение прибыльности. Именно поэтому важно каждый раз пересчитывать условия депозита.

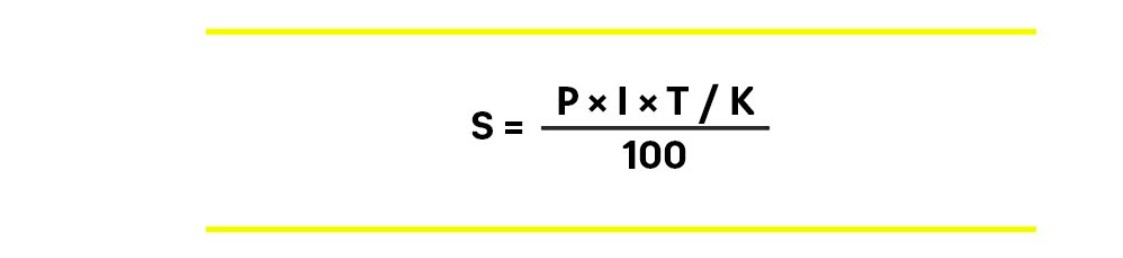

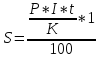

Простой процент начисляется на первоначальную сумму вклада. Это значительно облегчает расчеты, однако крайне негативно сказывается на прибыльности депозита. Расчетная формула имеет вид:

В этом выражении фигурируют следующие параметры:

- P (price) – первоначальная сумма вклада (результат будет номинирован в той же валюте);

- I (income) — величина процентной ставки по депозиту (в процентах);

- t (time) – период, по истечении которого начисляются проценты (в днях);

- K – количество дней в текущем году (365 или 366 дней).

Величина S и есть искомая доходность по депозиту.

Рассмотрим на примере. Сумма вклада составляет 500 000 р. со ставкой 5,7% сроком на 1 месяц.

Чтобы вычислить доход необходимо умножить сумму на счету на процент годовых и количество дней, после чего делится на 365 (количество дней в году). Получаем:

(500 000*0,057*30)/365.Таким образом спустя месяц положенная сумма увеличится на 2342 р. Если банк выплачивает проценты наличными, сумма может оказаться меньше за счет дополнительных комиссий. Чтобы узнать доход от более продолжительного вклада достаточно умножить полученную сумму на количество месяцев.

Как рассчитать годовые проценты по вкладу с капитализацией?

Капитализация начислений является наиболее выгодным вариантом, т.к. начисленные на первоначальную сумму вклада проценты прибавляются к телу депозита и участвуют в последующем накоплении доходности. Обычно банки учитывают данный фактор и предусмотрительно снижают процентные ставки по таким депозитам. Именно поэтому есть смысл рассчитать ежемесячный процент по вкладу даже в том случае, если размер ставки ниже, чем у аналогичных предложений (из-за капитализации такой депозит может оказаться выгоднее). Отметим, что некоторые банки предлагают изменить порядок начисления процентов при пролонгировании вклада.

Зная представленную выше формулу, понять, какой доход принесет капитализированный вклад будет несложно. Разница заключается в том, что проценты накапливаются в течение всего срока вклада и выплачиваются по его окончании все разом.

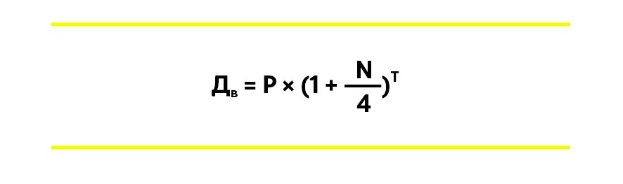

Вычислить доходность вклада с капитализацией можно, последовательно применяя формулу для простого процента каждый раз, когда происходит очередное начисление дополнительного дохода (обычно банки начисляют проценты ежеквартально, т.е. через каждые девяносто дней). Однако при большом сроке вклада подобный подход может быть весьма затруднительным. В таком случае стоит воспользоваться формулой:

где используются дополнительные параметры n (количество операций капитализации) и j (период в днях, по истечении которого производится капитализации).

Расчет дохода за первый месяц будет осуществляться по той же формуле, что и стандартного вклада. Для примера воспользуемся исходными данными из первого случая. В реальности ставка вкладов с капитализацией на порядок выше.

Итак, доход по вкладу за первый месяц составит те же 2342 р.

Однако во втором месяце тело вклада увеличивается и составляет уже 502 342 руб. и проценты будут начисляться с этой суммы:

(502342*0,057*31)/365 = 2431

К началу третьего месяца тело кредита будет составлять уже 504773 р. Наибольшую выгоду капитализированный вклад приносит при значительной сумме вклада. Банки внимательно к этому относятся и предлагают проценты ставки с учетом выгоды для клиента.

Формула расчетов процентов по вкладу с пополнением

Больше усилий потребуется для расчета прибыли в случае с пополняемыми вкладами.

Например, клиент положил на депозит 100 000 р. под 9% годовых, а спустя месяц пополнил счет еще на 20 000. Общий срок вклада 3 месяца.

За первый месяц его доход составит:

100 000*0,09*30/365 = 740 р.

Во втором месяце сумма вклада будет составлять 100 000 + 20 000 = 120 000, а доход с нее составит 120 000*0,09*60/365 = 1775 р. Таким образом, за 3 месяца клиент заработает 740+1775= 2515 р.

В случае, если депозитные средства могут быть расходованы, формула не меняется, однако делится на периоды до и после внесения или расхода средств.

Острой необходимости в знании и использовании формул для расчета простых и сложных процентов нет, поскольку банки предлагают автоматизированный алгоритм, однако умение в любой момент проверить систему при возникновении сомнений или просто недоверии к финансовой организации, помогут отстоять свои права и не потерять средства.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

/formula-rascheta-procentov-po-vkladam.jpg)

Общая формула расчета процентов по вкладу

Формула для вкладов с ежемесячной капитализацией

Формула для вкладов с ежедневной капитализацией

Формула для вкладов с ежеквартальной капитализацией

Что такое эффективная ставка по депозиту?

Как рассчитать через Excel?

Налоги на доход по вкладам

Подробнее про формулу

Банки в своей практике руководствуются несколькими формулами, позволяющими рассчитывать простые % и сложные. При их начислении применяется фиксированный и плавающий вид ставок. Фиксированную закрепляют договором при размещении вклада, она не меняется до конца периода его действия. Она может измениться в случае автоматических пролонгаций действия договора. Также она изменится в случае досрочного разрыва соглашения между клиентом и банком с выплатой % за фактический период размещения вложений, если вклад был размещен до востребования. Эти нюансы должны быть описаны в договорах.

В случае плавающих ставок, установленных изначально, их размер может изменяться на протяжении действия договоров.

При каких условиях и в каком порядке будет осуществляться этот процесс, нужно описывать в договорах. Изменение процентов привязано к изменениям:

- ключевой ставки;

- валютного курса;

- переводом депозита в иную категорию и др.

Для расчетов указываются все требуемые формой данные:

- сумма вклада;

- размер % ставки конкретного вклада;

- периодичность начислений % (поквартально, помесячно, ежедневно и др.);

- срок заключения договора;

- иногда нужно знать вид применяемой ставки – она может плавать или быть зафиксированной.

Общая формула расчета процентов по вкладу

Использование формулы простых процентов целесообразно в случае начисления процентов в конце срока размещения депозита или если они будут переводиться на отдельный счет – если капитализация договором не предусмотрена.

Выбирая вклад, клиент банка должен обратить внимание на порядок, который применяется при начислении процентов.

Формула расчета простых:

S = (P x I x t / K) / 100

Обозначения:

- S – прибыль со вклада (только проценты, без тела вклада);

- P – сумма, изначально внесенная на депозит;

- I – размер % ставки (за год);

- t – кол-во дней начисления %;

- K – кол-во дней за год по календарю.

A = P * (1 + r/n)^(n*t)

Здесь все более сложно, поскольку нужно высчитывать степень (^ – знак степени). Остальные обозначения:

- A – общая сумма денег (тело вклада + проценты), которую вы получите после того, как срок вклада закончится.

- P – стартовая сумма, которую вы кладете на счет вклада.

- r – процентная ставка по вкладу.

- n – количество расчетов прибыль в году, для ежедневной капитализации – 365 или 366, для ежемесячной – 12 и так далее.

- t – количество лет вклада. 6 месяцев – это 0.5 года.

Формула для вкладов с ежемесячной капитализацией

Чтобы рассчитать возможную прибыль в случае выбора вида депозита с капитализацией % с ежемесячным начислением % подойдет такая формула:

S = Р * (1 + (N/100)/12)^n, здесь используются следующие обозначения:

n – количество проведенных операций перевода процентов в тело вклада на протяжении полного срока действия договора (то есть месяцев вклада);

S – сумма вклада на дату окончания действия депозита, которую вкладчик получит на руки;

Р – изначально внесенная сумма на депозит с возможностью капитализации;

N — % ставка (годовая).

Формула для вкладов с ежедневной капитализацией

Если выбрана форма начисления % с ежедневной капитализацией, применяется следующая формула:

S = P * (1 + (N/100)/K)^T, где:

S – суммарный доход (тело вклада + проценты);

Р – внесенная при заключении договора сумма;

N – годовая % ставка;

К – 365 или 366 дней;

Т – кол-во дней, на которые открыт депозит.

Формула для вкладов с ежеквартальной капитализацией

В данном случае расчет процентов будет выглядеть следующим образом:

S=Р * (1+ (N/100)/4)^Т, где:

S — получаемый в конце срока доход (тело вклада + проценты);

Р – изначально размещенная сумма на депозите;

N — годовой %;

Т – количество кварталов, на протяжении которых открыт вклад.

Что такое эффективная ставка по депозиту?

Эффективная ставка = фактическая ставка + прибыль от капитализации. Если вклад – без капитализации, то эффективная ставка равна фактической ставке (указана в договоре); если вклад – с капитализацией, то эффективная ставка будет выше фактической, поскольку капитализация будет увеличивать тело вклада.

Как рассчитать через Excel?

Рассчитать в Excel доход от депозита можно на примере. Если необходимо положить на депозит 50 000 руб. с процентной ставкой 8% на три года с ежемесячной капитализацией и просчитать размер дохода через 24 месяца, нужно составить таблицу:

- A1-A24 – указываем месяцы, то есть 1,2,3…

- D1 – указываем сумму тела кредита.

- D2 – указываем ставку в процентах

Теперь нужно в ячейку B1 вставить специальную формулу для подсчета сложного процента: =БС($D$2/12;A1;;-$D$1). Первый аргумент ($D$2/12) – проценты, нужно делать на 12, поскольку считаем ежемесячное начисление. Второй аргумент (A1) – месяц, за который считаем. Третий аргумент оставляем пустым (комиссии/сборы). Четвертый (-$D$1) – тело вклада, ввиду некоторых особенностей работы функции БС его нужно указывать с минусом. Теперь выделяем ячейку B1, растягиваем ее содержимое на ячейки ниже, до B24. Получаем суммарное количество денег на счете в каждом месяце, через 24 месяца получим 58 644 рубля.

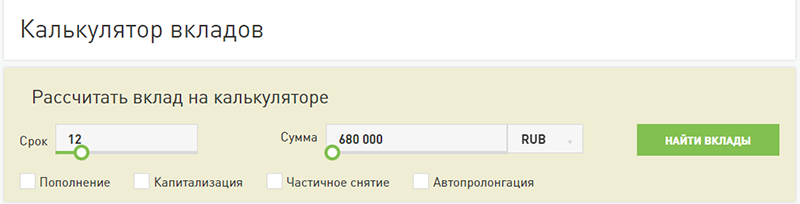

Как рассчитать онлайн?

Онлайн расчет процентов можно осуществлять на сайте банка, выбранного для размещения депозита. Для этого нужно найти на странице банка онлайн калькулятор вкладов, ввести в него требуемые данные и рассчитать:

- сумму;

- срок;

- дату начала размещения вклада;

- % ставку;

- период капитализации;

- пополнение (если возможно).

Пример расчета

Расчет при ежемесячной капитализации:

Исходные данные:

Сумма вклада – 50 000 руб.;

Годовая ставка — 8%;

Срок вклада – 12 мес.

50 000 х(1+0,08/12)^12= 54 150 руб.

Налоги на доход по вкладам

За 2021 и 2022 годы налог по вкладам не начисляли вовсе. На доход со вкладов, полученный с 1 января 2023 года, начисляется НДФЛ в размере 13%, но – только на доход, превышающий определенный порог. Порог рассчитывается так: берут максимальную ключевую ставку ЦБ РФ за год, после чего умножают ее на 1 000 000 рублей. Например, максимальная ключевая ставка составила 6% – значит, налогом не будет облагаться доход за год в 60 000 рублей. Если ваш доход за год превысил эту сумму – на сумму превышения начисляется 13%. Если вы получили за год 90 000 рублей дохода со вкладов – с 30 000 рублей нужно будет заплатить 13% НДФЛ, то есть 3 900 рублей. Налог рассчитывается автоматически, в 2024 году вам пришлют уведомление за 2023-й год. Это работает как для резидентов, так и для нерезидентов РФ.

Онлайн калькулятор вкладов поможет вам быстро рассчитать проценты по любому вкладу, в том числе с капитализацией, с пополнениями и с учетом налогов, а также покажет график начисления процентов. Если вы планируете открыть вклад, то калькулятор поможет вам заранее рассчитать потенциальную доходность.

Капитализация процентов

При обычном вкладе начисленные проценты банк выплачивает вкладчику ежемесячно (либо с другой периодичностью, оговоренной условиями договора). Это называется «простые проценты». Вклад с капитализацией (или «сложные проценты») — это условие, при котором начисленные проценты не выплачиваются, а прибавляются к сумме вклада, таким образом увеличивая её. Общий доход от вклада в этом случае будет выше.

С помощью депозитного калькулятора вы можете сравнить результаты расчёта двух одинаковых вкладов (с капитализацией и без) и увидеть разницу.

Эффективная процентная ставка по вкладу

Эта характеристика актуальна только для вкладов с капитализацией процентов. В связи с тем, что проценты не выплачиваются а идут на увеличение суммы вклада, очевидно, что если ежемесячно возрастает сумма вклада, то и вновь начисленные на эту сумму проценты также будут выше, как и конечный доход.

Если рассчитать, сколько процентов было начислено к начальной сумме к концу срока вклада, эта величина и будет являться эффективной процентной ставкой.

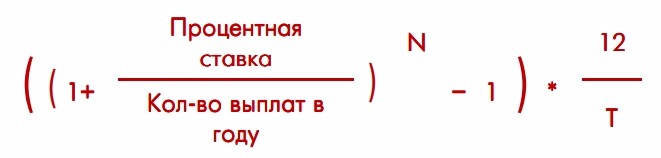

Формула расчета эффективной ставки:

где

N — количество выплат процентов в течение срока вклада,

T — срок размещения вклада в месяцах.

Эта формула не универсальна. Она подходит только для вкладов с капитализацией 1 раз в месяц, период которых содержит целое количество месяцев. Для других вкладов (например вклад на 100 дней) эта формула работать не будет.

Однако есть и универсальная формула для рассчета эффективной ставки. Минус этой формулы в том, что получить результат можно только после рассчета процентов по вкладу.

Rэф. = PS × 365d × 100

Rэф. – эффективная ставка

P — проценты, начисленные за весь период вклада

S — сумма вклада

d — срок вклада в днях

Эта формула подходит для всех вкладов, с любыми сроками и любой периодичностью капитализации. Она просто считает отношение полученного дохода к начальной сумме вклада, приводя эту величину к годовым процентам. Лишь небольшая погрешность может присутствовать здесь, если период вклада или его часть выпала на високосный год.

Именно этот метод используется для рассчета эффективной ставки в представленном здесь депозитном калькуляторе.

Налог на доход по вкладам

c 1 января 2021 года введены новые правила налогооблажения дохода по вкладам.

Налог на вклады за 2021 и 2022 год отменен.

Как было до 2021 года

Налог начислялся в случаях, если ставка по вкладу превышала ключевую на 5 и более процентов. Размер налога был 35% и 30% для резидентов и нерезидентов соответственно. Начислялся он не на весь доход во вкладу, а только на разницу между доходом, вычисленным по пороговой ставке (ключевая ставка + 5%) и реально полученным доходом.

Как стало с 2021 года

- Налоговая ставка теперь 13% для всех.

- Введена необлагаемая сумма дохода. Все, что выше — облагается налогом. Количество вкладов не имеет значения, считается общая сумма на всех вкладах.

-

Необлагаемый доход рассчитывается следующим образом:

S0 = 1 000 000 × КСцб

S0 – сумма дохода, необлагаемая налогом

КСцб – ключевая ставка ЦБ на 1 января расчетного года - Налог платится 1 раз в год за все вклады.

- ФНС рассчитывает сумму налога самостоятельно и направляет уведомление.

- Срок уплаты — 1 декабря года, следующего за расчетным.

В качестве примера возьмем 2021 год.

- У Васи есть 2 вклада в разных банках. В первом банке 500 000 руб. под 5%, во втором банке 800 000 руб под 4%.

- Ключевая ставка ЦБ на 1 января 2021 года была 4.25%.

- Сумма необлагаемого дохода едина для всех вкладов и составляет 1 000 000 × 4.25% = 42 500 руб. С этой суммы налог платить не нужно.

- Доход по вкладам васи за год составит: в первом банке — 25 000 руб., во втором — 32 000 руб. Всего — 57 000 руб.

- Разница между фактическим и необлагаемым доходом составит 57 000 — 42 500 = 14 500 руб. Это тот доход, с которого необходимо заплатить НДФЛ.

- Размер НДФЛ = 14 500 × 13% = 1 885 руб.

Наш депозитный калькулятор рассчитывает вклады с учетом налогов.

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Высшее экономическое образование в Поволжском государственном университете сервиса. Более 8 лет сотрудничает с финансовыми порталами, исследует экономические рынки, банковскую деятельность, анализирует финансовые показатели. Выступает в качестве независимого эксперта и дает комментарии СМИ.

Открыть профиль

Банковский процент по вкладу: основные характеристики

Все российские банки, имеющие лицензию на осуществление своей финансовой деятельности, привлекают денежные средства частных лиц в виде вкладов. Вклад – это банковский счет, куда клиент размещает свои накопления на определенный срок, и получает за это процент.

-

Банковский процент по вкладу: основные характеристики

-

Какие бывают проценты по вкладам

-

Простые проценты

-

Сложные проценты (капитализация)

-

Как рассчитать процент по вкладу: формулы

-

Формула простых процентов по вкладам

-

Формула сложных процентов по вкладу

-

Как рассчитать годовой процент по вкладу на калькуляторе

Процентная ставка по вкладу – это процент, который банк платит клиентам за использование денег, размещенных на депозите. Он должен быть закреплен в договоре, который вкладчик заключает при личном обращении в банковское отделение в письменном виде, либо в электронном виде, если оформление происходит через Интернет.

Величина процента по вкладу во многом зависит от ключевой ставки Центробанка, под которую ЦБ РФ выдает кредиты российским банкам. Чем выше ключевая ставка, тем больший процент по вкладу может предложить своим клиентам коммерческий банк.

Но есть и другие параметры:

- Состояние рынка страны (общая экономическая ситуация);

- Депозитная стратегия отдельного банка;

- Выбранные параметры вклада — сумма депозита, срок размещения денежных средств, наличие индивидуальных предложений;

- Методика начисления банком процентов и т.д.

Главная задача любого вкладчика – это разместить свои денежные средства на вклад, который принесет ему максимальную прибыль. Чтобы узнать размер этой прибыли, бывает недостаточно просто посмотреть рекламные материалы на сайте банка или в его раздаточных материалах, нужно также самостоятельно произвести некоторые расчеты.

Зачем они нужны? Дело в том, что в рекламных материалах банк может указывать не все данные по вкладу, а только те, которые будут привлекать внимание клиента. Например, минимальная сумма для вложения, небольшой срок действия вклада, а также максимально возможный процент.

И когда клиент приходит в отделение банка, могут выясниться интересные нюансы, например:

- Что вклад на таких условиях могут открыть только определенные категории клиентов, например, только новые вкладчики, или пенсионеры, или зарплатные клиенты.

- Что при вложении минимальной суммы или выборе маленького срока вы получите низкую ставку. А чтобы получить максимально возможный процент, нужно разместить на счету весьма солидную сумму.

- А может быть и так, что процентная ставка указана годовая, а вклад открывается на 7, 8, 9 месяцев и т.д. И значит, итоговая прибыль будет меньше, чем она указана в рекламе.

Бывает и другая ситуация: например, у вкладчика есть свободная денежная сумма, которую он хочет выгодно вложить. Он живет в крупном городе, где представлены отделения сразу нескольких крупных банков, которые предлагают большое количество вариантов вкладов для надежного инвестирования, и нужно выбрать что-то одно.

Чтобы сравнить выгодность нескольких предложений, или оценить реальные преимущества определенной программы, очень важно уметь рассчитывать проценты по вкладам самостоятельно, или при помощи специальных финансовых инструментов. Ведь именно от величины процента будет напрямую зависеть привлекательность депозитного продукта, которому стоит отдать предпочтение.

Какие бывают проценты по вкладам

В финансовой системе используются такие понятия, как простой и сложный процент. С их помощью при одних и тех же условиях можно получить разную прибыль. Разберемся, как они работают.

Простые проценты

Здесь мы подразумеваем, что процентная ставка является доходом, который начисляется на начальную сумму вклада за определенный период. Например, если вкладчик внес 50.0000 рублей на один год под 6% годовых, то для расчета будут использоваться именно эти данные.

Простые проценты не прибавляются к сумме депозита, и выплачиваются в конце действия договора или с периодичностью, которую выбирает вкладчик. Если договор продлевается, то считается именно та сумма, которая изначально была вложена, а прибыль с ней не суммируется.

Вклады с простым процентом являются наиболее распространенными в банковской практике. Как правило, они применяются для вкладов с разными опциями, например, для вкладов со снятием или пополнением средств, но могут также и использоваться для классических депозитов без возможности использования суммы вклада.

Сложные проценты (капитализация)

Сложные проценты действуют и рассчитываются иначе: здесь доход за установленный договором срок прибавляется к сумме вклада. Если договор продлевается, то размер полученных ранее процентов прибавляется к изначально вложенной сумме, и процент начисляется на увеличенный размер депозита. То есть сумма вклада, а значит и итоговый доход постепенно растет.

Для примера: клиент вложил 50.000 рублей на 12 месяцев под 6% и получил доход в размере 3000 рублей, который в конце года был добавлен к сумме вклада. Он решил продлить договор еще на один год, на его счету лежит уже 53.000 рублей под те же 6%.

Значит, в конце года он получит доход на большую сумму, и его прибыль составит 3180 рублей. Эта сумма также будет добавлена к сумме вклада, то есть там будет лежать уже 56.180 рублей, и уже на эту сумму будет действовать ставка в 6%. Чем больше сумма, тем больше дохода она будет приносить.

Срок капитализации – это периодичность, с которой процент будет суммироваться с текущей суммой вклада. Банки могут предложить ежедневную, ежеквартальную, ежемесячную или ежегодную капитализацию, а может и вовсе назначить плавающий процент.

Самым выгодным будет являться тот вариант, где ограничено движение средств, то есть нет возможности распоряжаться деньгами, пока они лежат на депозите. И плюс действует правило: чем реже проценты прибавляются к сумме вклада, тем меньше будет доход, и наоборот.

Как рассчитать процент по вкладу: формулы

Чтобы оценить выгодность того или иного предложения, либо сравнить несколько программ от одного или нескольких банков, которые кажутся вам примерно схожими, но имеют определенные нюансы, нужно посчитать проценты. Где вы сможете получить больше, тот вариант и нужно выбирать, конечно, с учетом надежности компании, которая его предлагает. Расчет будет зависеть от ваших вводных данных (сумма депозита, срок его действия, процентная ставка и периодичность выплат), а также от типа используемых процентов.

Формула простых процентов по вкладам

Вклады с простыми процентами будут рассчитываться по следующей формуле:

Здесь используются следующие обозначения:

- S — сумма процентов;

- P — первоначально вложенная сумма;

- I — годовая процентная ставка;

- T — срок действия вклада (в днях);

- K — количество дней в году (365 или 366).

Как считать проценту по вкладу: приведем пример возможного расчета. Все, что вам нужно – это взять листочек, и подставить в эту формулу свои данные. Допустим, вы хотите вложить на депозитный счет 200.000 рублей на 1 год, в котором 365 дней, и банк предлагает вам это сделать под 7% годовых.

Как будем считать: 200000 умножаем на 7 и умножаем на 365. Полученную сумму делим на 365, а потом еще на 100. В итоге мы узнаем, что процентный доход по вашему вкладу составит 14.000 рублей за указанный период.

Формула сложных процентов по вкладу

Если с расчетом вклада с использованием простых процентов все действительно просто, то вот по вкладам со сложными процентами есть свои особенности. Здесь могут быть использованы разные формулы в зависимости от того, какую именно периодичность начисления вкладов использует банк.

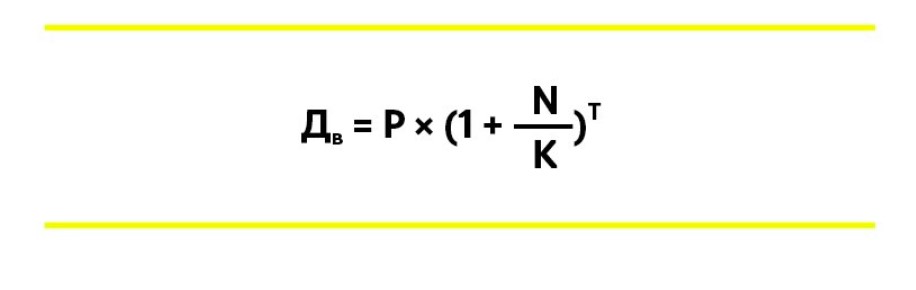

Допустим, что у вас в договоре указана ежедневная капитализация – это самый выгодный вид вкладов. Посчитать доход за каждый день можно по следующей формуле:

Какие мы использовали обозначения:

- Дв — сумма дохода на конец срока вклада;

- Р — изначальный размер вклада;

- N — годовая процентная ставка, которую разделили на 100;

- К — количество дней в текущем году (365 или 366);

- Т — срок действия вклада (в днях).

Используем те же данные, которые мы брали для расчета простых процентов: сумма 200.000 рублей, срок — 1 год, в котором 365 дней, процентная ставка 7% годовых. Как считаем: 0,07 делим на 365 и прибавляем единицу. Получившуюся сумму возводим в 365 степень, и потом умножаем на 200000 рублей.

Возвести число в большую степень можно на инженерном калькуляторе, где есть функция x^y, а также можно воспользоваться онлайн-сервисами или калькуляторами на сайтах официальных сайтов банков. И уже зная доход за каждый день вклада, можно легко узнать сумму процентов за весь период, вычтя из полученной суммы изначальный размер вклада.

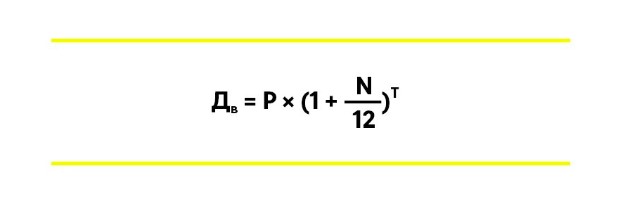

Если по договору предусмотрена ежемесячная капитализация, расчет будет проще:

Здесь используются такие данные:

- Дв — это итоговый доход клиента на конец срока вклада;

- P — вложенная сумма;

- N — годовая процентная ставка, которую разделили на 100;

- T — срок действия договора в месяцах.

Если капитализация используется ежеквартальная, то используем другу формулу:

Здесь те же обозначения, только добавляется Т – это количество кварталов в сроке действия вклада. Так вы получите доход общий, из которого нужно вычесть изначальную сумму вклада, и вы получите сумму процентов.

Как рассчитать годовой процент по вкладу на калькуляторе

Если вклады с простыми процентами посчитать довольно легко самостоятельно, то при использовании сложных процентов нужно будет возводить числа в достаточно большие степени. Мало кто может похвастаться выдающимися математическими возможностями, и сделать все расчеты в уме или на листочке.

Гораздо проще использовать для этого онлайн-калькулятор вкладов, причем мы рекомендуем пользоваться калькуляторами именно того банка, чье депозитное предложение вас привлекло. Это делается по нескольким причинам, основные – это учет методики вычисления процентов конкретного банка, а также возможность учесть все дополнительные параметры, например, категорию вкладчика.

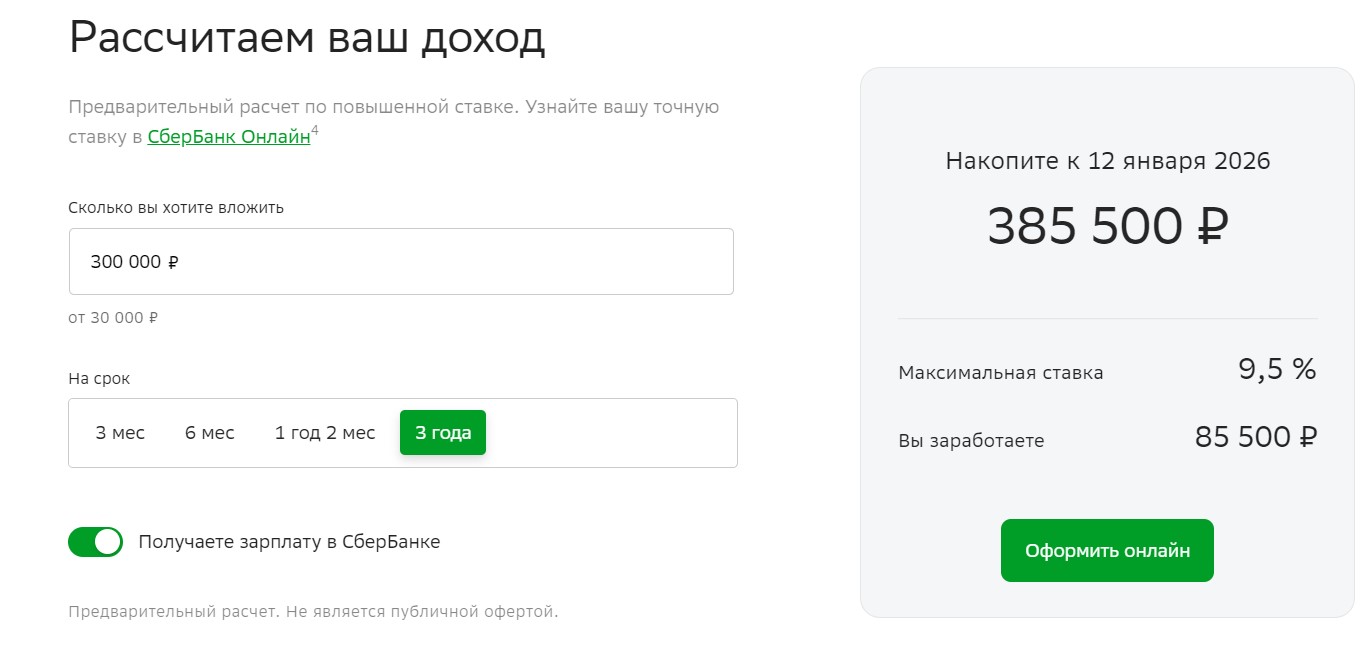

Например, вы решили открыть вклад в Сбербанке и хотите рассчитать проценты по нему. Что вам для этого нужно? Нужно узнать параметры депозита, и использовать их для расчета.

Как это делается:

- Вы заходите на официальный сайт Сбера;

- Выбираете раздел «Вклады и счета»;

- Изучаете краткое описание имеющихся в банке депозитных программ, и нажимаете на название той, которая вас больше всего привлекла. Например, вклад «Лучший %»;

- Открывается новая страница с подробным описанием, которое вы внимательно читаете;

- Пролистываете страницу до конца, и здесь вы находите калькулятор.

Система предложит вам рассчитать предварительно ваш доход. Для этого она вас спросит, сколько вы хотите вложить и на какой срок, а также уточнит, получаете ли вы зарплату в Сбербанке. В зависимости от ваших ответов, вам выдадут такой результат:

Удобно, что можно посмотреть сразу несколько вариантов вклада на разные сроки и разные суммы, и сразу узнать, сколько вы реально можете заработать. Если нужно сравнить программы от разных банков, то просто открываете разные вкладки с официальными сайтами банков, указываете данные и сравниваете конечный итог.

Обратите внимание, что при оформлении вклада онлайн многие компании предлагают более высокий доход. Поэтому если вы в каком-то банке являетесь постоянным, а лучше – зарплатным клиентом, проверьте наличие специального предложения в онлайн-банкинге, чтобы получить максимальную доходность.

Частые вопросы

Как рассчитывать процент по вкладу?

В зависимости от условий договора вклада, будет использоваться формула для простого или сложного процента (с капитализацией), её можно найти в статье.

Как рассчитать процент по вкладу на онлайн-калькуляторе?

Для этого также используются формулы, но уже в автоматическом виде – они уже сохранены в программе. Вам нужно только ввести нужные данные, и калькулятор сам все посчитает.

Как рассчитать процент по вкладу за месяц?

Для этого нужно общую доходность за год разделить на 12 месяцев, так вы узнаете размер начисленных процентов за один месяц.

Как рассчитать проценты по вкладу в Сбербанке?

Для этого удобнее всего воспользоваться онлайн-калькулятором, который расположен на официальном сайте Сбера, а также в его мобильном приложении.

/formula-rascheta-procentov-po-vkladam-2.jpg)

/formula-rascheta-procentov-po-vkladam-4.jpg)