Добавить в «Нужное»

Коэффициент оборачиваемости запасов

При определении данного коэффициента получают показатель, характеризующий количество оборотов запасов за определенный временной интервал. Этот коэффициент свидетельствует о том, сколько раз за определенный промежуток времени тот или иной вид запасов совершает полный кругооборот, т. е. отражает оборачиваемость запасов.

Расчет коэффициента оборачиваемости запасов

Существуют два варианта исчисления данного показателя:

- по себестоимости продаж;

- по выручке от продаж.

В первом варианте при определении оборачиваемости запасов в числителе отражается себестоимость продаж, в знаменатель формулы подставляют средний показатель стоимости запасов за анализируемый период.

К об. запасов = Себестоимость продаж / Средний показатель стоимости запасов предприятия

При другом варианте расчета данного коэффициента в числителе отражается не себестоимость продаж, а выручка и коэффициент рассчитывается следующим образом:

К об. запасов = Выручка / Средний показатель стоимости запасов предприятия

В свою очередь средний показатель стоимости запасов предприятия определяется по средней арифметической, т. е. по формуле:

Средний показатель стоимости запасов = (показатель стоимости запасов на начало периода + показатель стоимости запасов на конец периода) / 2.

Расчет коэффициента оборачиваемости запасов по данным бухгалтерской отчетности

Из отчета о финансовых результатах в числитель формулы проставляется показатель строки 2120 «Себестоимость продаж». Из бухгалтерского баланса для расчета средней стоимости запасов отражается информация по строке 1210 «Запасы».

Расчет средней стоимости запасов по бухгалтерскому балансу имеет вид:

Средний показатель стоимости запасов = (стр. 1210 «Запасы» на начало периода + стр. 1210 «Запасы» на конец периода) / 2.

По бухгалтерской отчетности формула расчета коэффициента оборачиваемости запасов выглядит следующим образом:

К об. запасов = стр. 2120 «Себестоимость продаж» / Средний показатель стр. 1210 «Запасы»

Если же в качестве числителя для расчета данного коэффициента принимается показатель «выручка», то формула выглядит следующим образом:

К об. запасов = строка 2110 «Выручка» / Средний показатель строки 1210 «Запасы»

Продолжительность одного оборота запасов в днях означает

Кроме количества оборотов запасов, их оборачиваемость измеряется временем обращения или длительностью оборота и выражается в днях оборота. Для определения продолжительности одного оборота запасов в днях используются коэффициент оборачиваемости (в оборотах) и число дней в периоде. За количество дней в периоде принимается количество дней равное 360 или 365.

Число дней (продолжительность), за которое запасы совершают один оборот, рассчитывается по формуле:

Продолжительность 1 оборота запасов = (Принятое годовое число дней * Средний показатель стоимости запасов предприятия) / Себестоимость продаж

Или

Продолжительность 1 оборота запасов = (Принятое годовое число дней * Средний показатель стоимости запасов предприятия) / Выручка

Если уже известен коэффициент оборачиваемости запасов, то продолжительность 1 оборота запасов находится следующим образом:

Продолжительность 1 оборота запасов = Принятое годовое число дней / К об. запасов

Снижение или увеличение коэффициентов оборачиваемости показывает

Увеличение продолжительности оборачиваемости свидетельствует о снижении оборачиваемости запасов.

Увеличение скорости оборота запасов (т. е. коэффициента оборачиваемости) означает увеличение спроса на товары, готовую продукцию предприятия, снижение – затоваривание или снижение спроса.

Пример расчета коэффициента оборачиваемости запасов

Исходные данные для расчета коэффициента и продолжительности оборота представлены в таблице 1.

Таблица 1

| Показатели | 2014 г. | 2015 г. | 2016 г. | |

|---|---|---|---|---|

| 1. Себестоимость продаж (стр. 2120 «Себестоимость продаж»), тыс. р. | 306428 | 345323 | 293016 | |

| 2. Величина запасов (стр. 1210 «Запасы»), тыс. р. | 50406 | 57486 | 72595 | |

| 3. Средний показатель стоимости запасов, тыс. р. | 50406 | 53946 | 65040,5 | |

| 4. Оборачиваемость запасов (стр. 1 / стр. 3), количество раз | 6,07 | 6,40 | 4,50 | |

| 5. Продолжительность оборота запасов (360 / стр. 4), дни | 59,30 | 56,25 | 80,00 |

Определяется средний показатель стоимости запасов, и данные заносятся в таблицу:

2014 г. = (50406 + 50406) / 2 = 50406 тыс. р.

2015 г. = (50406 + 57486) / 2 = 53946 тыс. р.

2016 г. = (57486 + 72595) / 2 = 65040,5 тыс. р.

На основании данных таблицы рассчитывается данный коэффициент:

К об. запасов 2014 г.: 306428 / 50406 = 6,07 оборотов;

К об. запасов 2015 г.: 345323 / 57486 = 6,40 оборотов;

К об. запасов 2016 г.: 293016 / 65040,5 = 4,50 оборотов.

На основании рассчитанного коэффициента оборачиваемости запасов рассчитывается продолжительность оборота запасов:

2014 г.: 360 / 6,07 = 59,30 дней;

2015 г.: 360 / 6,40 = 56,25 дней;

2016 г.: 360 / 4,50 = 80 дней.

В 2015 году по сравнению с 2014 годом можно говорить о повышении деловой активности предприятия, так как продолжительность одного оборота запасов снизилась на 3,05 дня (с 59,30 дней до 56,25 дней), а оборачиваемость производственных запасов увеличилась на 0,33 раза (с 6,07 оборотов до 6,40 оборотов). Данные таблицы 2 свидетельствуют о замедлении оборачиваемости запасов и снижении деловой активности предприятия в 2016 г. по сравнению с 2015 г.: оборачиваемость запасов сократилась на 1,9 оборота (с 6,40 оборотов до 4,50 оборота), а продолжительность оборота запасов возросла на 23,75 дня (с 56,25 дней до 80 дней), что является отрицательной тенденцией и свидетельствует о снижении спроса на готовую продукцию или товары, которые входят в запасы предприятия.

Коэффициенты оборачиваемости и продолжительность оборота запасов, рассчитанные по себестоимости продаж и выручке, будут значительно отличаться друг от друга, что связано с превышением выручки над показателем себестоимости продаж.

Оборачиваемость оборотных средств формула и расчет

Как понять, нужно ли что-то кардинально менять в закупочной или ассортиментной политике, или она проводится эффективно? Для этого не нужно высчитывать разные показатели и сравнивать большое количество данных. Достаточно рассчитать показатели оборачиваемости оборотных средств и посмотреть их динамику. Даже одного показателя может быть достаточно — коэффициента оборачиваемости в динамике хотя бы за полугодие или год.

Отслеживая динамику этого показателя, можно совершенно точно не упустить момент, когда управление закупками и ассортиментом стало менее эффективным. Почему именно оборачиваемость материальных оборотных средств является таким важным показателем? Потому что она показывает суть процесса торговли или производства, которая заключается в следующем цикле: Деньги — Товар для реализации — Деньги». Скорость этого превращения, а точнее, сколько раз за период происходит этот оборот из денег в товар и опять в деньги и есть оборачиваемость. Чем она выше, тем быстрее окупаются вложенные средства, тем быстрее компания получает прибыль.

Оборачиваемость оборотных средств формула

Коб — коэффициент оборачиваемости, В — Выручка за определенный период (не включая НДС), Со — средний объем оборотных средств за период. Показатель Со рассчитывается как сумма оборотных средств на начало периода и на конец, разделенная пополам.

Например, если в течение года было реализовано бытовой техники на сумму 1 200 тыс. руб. (без НДС), а средний объем оборотных средств составлял 600 тыс. руб., то коэффициент будет равен 2.

Также для анализа полезен расчет оборачиваемости оборотных средств в днях или длительность оборота, которая рассчитывается по формуле:

Доб — длительность оборота, Коб — коэффициент оборачиваемости, а Дп — длина рассматриваемого периода в днях. В приведенном выше числовом примере с бытовой техникой длительность оборота будет равна:

Таким образом, длительность оборота в примере выше равна полгода. Это значит, что вложенные в оборот финансовые средства вернутся с прибылью через полгода.

Норматив оборачиваемости оборотных средств не имеет строго определенных рамок или границ. Он будет разным в зависимости от сферы деятельности, спроса на продукцию и даже от расположения магазина. Например, в оптовой торговле товарами ежедневного потребления этот показатель может быть достаточно высоким.

Какие показатели сравнивать для эффективного анализа

Показатель оборачиваемости оборотных средств исчисляется не реже одного раза в квартал и сравнивается в динамике. Так же имеет смысл сравнивать между собой коэффициенты оборачиваемости у аналогичных предприятий, например, у разных торговых точек одного предприятия. Управление оборачиваемостью оборотных средств предприятия начинается со сравнения этих показателей в динамике. Неплохо было бы сравнить показатели по оборачиваемости с аналогичными данными конкурентов, если эти данные в открытом доступе.

В качестве одного из пути ускорения оборачиваемости оборотных средств в целом по предприятию можно использовать изменения ассортимента. Для этого коэффициент оборачиваемости рассчитывается по отдельным видам продукции. Полученные коэффициенты сравниваются между собой и на основе этого можно вывести условный средний или минимальный коэффициент. Если по каким-то наименованиям продукции этот показатель получается ниже, то стоит существенно сократить количество данного товара или отказаться от него совсем. В производственных предприятиях такая продукция снимается с производства или сокращаются объемы ее выпуска.

Если же именно эта продукция имеет стратегическую выгоду, то можно предпринять меры и мероприятия по ускорению оборачиваемости оборотных средств. Также оборачиваемость целесообразно повышать не только по каждому виду продукции, но и по предприятию в целом — чем выше коэффициент оборачиваемости, тем выше прибыльность предприятия. На оборачиваемость влияют:

- Стоимость и типы материалов, применяемых в производстве;

- Темпы производства и длительность производственного цикла;

- Объемы выпуска или объемы продаж;

- Квалификация сотрудников предприятия (и в производстве, и в торговле).

Улучшая эти составляющие и параметры, можно ускорить оборачиваемость и увеличить значимые показатели деятельности предприятия.

Вычисляем период оборота оборотных активов (ОА): основные формулы

Период оборота оборотных активов — показатель, который отражает срок, в течение которого вложения фирмы в ОА вернутся к ней обратно. Данный показатель в общем случае вычисляется по формуле:

ПО = ПЕРИОД / (В / ОА),

где:

ПО — период оборота ОА;

ПЕРИОД — длительность анализируемого периода в днях;

В — выручка за анализируемый период;

ОА — средний остаток по ОА за анализируемый период.

В случае если анализируемый период — 1 год (ПЕРИОД составляет 365 дней), показатель В будет равен значению в строке 2110 годового отчета о прибылях и убытках фирмы. Показатель ОА составит среднюю величину между значениями в строке 1200 бухгалтерского баланса по состоянию на начало и конец года. Период оборота ОА показывает время, которое необходимо для замещения оборотных средств предприятия полученной выручкой.

Данный показатель прямо связан с коэффициентом оборачиваемости ОА, который определяется по формуле:

КО = В / ОА,

где:

КО — коэффициент оборачиваемости ОА;

В, ОА — те же показатели, что применяются в предыдущей формуле.

Рассматриваемый коэффициент показывает, сколько оборотов (возвратов каждого рубля, вложенного в оборот активов, относимых к оборотным) осуществляется в рамках производственного процесса в течение анализируемого периода. Фактически чем больше соответствующий коэффициент, тем меньше будет период оборота активов, и наоборот.

Если анализируемый период — 1 год, то источником данных для исчисления показателя КО, как и в случае с предыдущим показателем, может быть бухгалтерский баланс предприятия, а также отчет о финансовых результатах.

В КонсультантПлюс есть множество решений по анализу хозяйственной деятельности предприятия. Например, в этой статье вы узнаете, как рассчитать текущую (общую) ликвидность по балансу. Получите бесплатный демо-доступ к К+ и переходите в материал, чтобы узнать все подробности данной процедуры.

Рассмотрим теперь, какое значение может иметь период оборота ОА (и сопутствующий ему коэффициент) при оценке результатов хозяйственной деятельности предприятия.

Период оборачиваемости ОА: нормы по отраслям

В общем случае о высокой эффективности бизнес-модели предприятия свидетельствует низкий показатель по длительности оборота ОА и, соответственно, большой коэффициент оборачиваемости оборотных активов предприятия — относительно нормативных значений.

Данные нормативные значения могут определяться, прежде всего, исходя из отраслевой специфики бизнеса.

- Так, наибольшие значения период оборачиваемости ОА, как правило, принимает в отраслях с «длинными» инвестициями — в промышленности (особенно наукоемкой, поскольку в данном сегменте производство товаров может осуществляться в рамках очень длинных технологических цепочек при задействовании широкого спектра различных фондов), в сельском хозяйстве. В соответствующих отраслях период оборота ОА может составлять порядка 180–250 дней (в то время как коэффициент оборачиваемости будет равен примерно 1,5–2).

- В мелкосерийном производстве период оборота ОА может быть в 2–3 раза ниже (в свою очередь, в пропорционально большей величине будет представлен коэффициент оборачиваемости), в торговле — в 10–20 раз ниже (коэффициент, соответственно, выше).

ОБРАТИТЕ ВНИМАНИЕ! Такой показатель, как период оборота ОА, равно как и коэффициент оборачиваемости, может иметь весьма ограниченную информативность при оценке эффективности бизнес-модели отдельно взятого предприятия (вне зависимости от отрасли), но крайне информативным при сопоставлении показателей деятельности 2 фирм одной и той же отрасли при сопоставимых оборотах и условиях ведения бизнеса на рынке.

Так, если сравниваются 2 фирмы, имеющие доступ к рынкам с одинаковой емкостью, имеющие сопоставимый штат, доступ к кредитным ресурсам, сырью, транспортной инфраструктуре, и выяснится, что у первой — в разы выше период оборота ОА (и ниже, соответственно, коэффициент оборачиваемости), то у заинтересованных лиц — действующих инвесторов, акционеров, кредиторов — могут возникнуть вопросы к менеджерам второй фирмы. Потенциальные же акционеры, инвесторы и кредиторы, рассматривая возможности для вложений в бизнес или его кредитования, вероятнее всего, предпочтут работать с первой фирмой.

Период оборота ОА и сопутствующий данному показателю коэффициент также имеет смысл сравнивать в динамике — чтобы определить тренд, характеризующий повышение или снижение эффективности управления бизнесом.

Таким образом, наиболее информативными рассматриваемые показатели будут:

- при сопоставлении результатов хозяйственной деятельности 2 предприятий одного сегмента;

- при рассмотрении данных показателей в контексте отраслевых нормативов;

- при сопоставлении показателей в динамике.

Одна из распространенных интерпретаций изменений в динамике показателей оборачиваемости ОА — определение экономического эффекта от соответствующих изменений. Изучим его специфику подробнее.

Изменение оборачиваемости ОА: экономический эффект

Данный эффект может выражаться в высвобождении свободных денежных средств, вкладываемых в ОА, по причине повышения динамики оборота соответствующих ОА (или же, в свою очередь, в необходимости привлечения дополнительных средств по причине замедления оборота ОА).

С точки зрения бизнеса экономический эффект здесь может быть, таким образом, положительным или отрицательным. Вычисляться он будет с использованием формулы:

ЭИ = (СПО1 — СПО2) × СВ,

где:

ЭИ — эффект от использования ОА;

СПО1 — период оборота ОА за анализируемый период;

СПО2 — период оборота ОА за период, предшествующий анализируемому.

СВ — среднедневная выручка в анализируемом периоде.

Если СПО1 меньше СПО2, в то время как ЭИ будет меньше 0, то это будет означать, что фирма смогла высвободить денежные средства по причине повышения динамики хозяйственного применения ОА. Это свидетельствует о положительном развитии бизнеса.

Если СПО1 больше СПО2, в то время как ЭИ будет больше 0, то это будет показателем того, что фирме пришлось осуществлять в целях воспроизводства бизнес-модели дополнительные инвестиции в оборотные активы по причине снижения динамики их хозяйственного применения. Это свидетельствует о замедлении развития бизнеса.

В свою очередь, конкретное значение показателя ЭИ (оно будет зависеть от показателя СВ) в данном случае полезно наблюдать в динамике: при сохранении положительного экономического эффекта уменьшение его значения может свидетельствовать о снижении эффективности управления предприятием.

Как снизить период и повысить коэффициент оборачиваемости ОА

Существует большое количество факторов, влияющих на формирование показателя ОА (и сопутствующего ему коэффициента). Ключевыми можно назвать:

- темпы рыночного спроса на товар (продукцию);

- эффективность управления производственными процессами.

Увеличить темпы рыночного спроса на товар можно, прежде всего, используя маркетинговые инструменты (такие как изучение закономерностей спроса, реализация стратегий повышения лояльности покупателей, налаживание обратной связи с потребителем), задействуя методы эффективной рекламы, расширяя рынки сбыта.

Эффективность управления различными процессами на производстве зависит от квалификации отвечающих за соответствующее управление сотрудников, от качества инфраструктуры производства, проработанности механизмов контроля над этапами выпуска товаров, общей эффективности системы локальных норм, регламентирующих работу сотрудников предприятия.

Итоги

Период оборачиваемости оборотных активов на предприятии показывает количество времени, в течение которого 1 рубль вложений в оборотные средства возвращается организации в виде денежных потоков от выручки и иных доходов. Чем ниже соответствующий показатель относительно отраслевых нормативных значений и иных, что могут быть ориентиром (например, показателей другого предприятия, ведущего деятельности в аналогичных условиях), тем более эффективным оценивается управление бизнесом.

Узнать больше о применении различных показателей по оборотным активам в рамках анализа хозяйственной деятельности предприятия вы можете в статьях:

- «Оборотные активы предприятия и их показатели (анализ)»;

- «Собственные оборотные средства и их оборачиваемость».

Период одного оборота оборотных средств

← Вернуться в Финансовый словарь

Определение:

Период одного оборота текущих активов – индикатор бизнес-активности, демонстрирующий, насколько эффективно предприятие управляет своими оборотными активами. Он показывает, за какой срок текущие активы делают завершенный оборот. Высчитывают коэффиициент в днях, деля 360 дней в году на выручку.

Нормативное значение:

Необходимо стремиться к уменьшению показателя в перспективе. Это говорит про эффективное управление финансами в организации. Потребуется и сравнить показатель с конкурентами на рынке, что позволит определить эффективность управления активами именно в этой отрасли. Для сравнения необходимо выбирать одинаковые компании по доходности, сумме активов, работающему персоналу.

Уменьшение показателя свидетельствует про то, что организация нуждается в меньшем количестве ресурсов, чтобы профинансировать свои оборотные активы. Это даст возможность освободить часть денежных средств, которые можно направить на погашение доли своих финансовых обязательств, инвестиции или расширение производства.

Как решить проблему при показателе коэффициента вне нормативных пределов?

Для уменьшения показателя можно действовать разными методами: снижать запасы, увеличивать реализацию, проводить работу над возвращением задолженности, уменьшать количество оборотных активов.

Формула для расчета периода одного оборота оборотных средств:

Срок одного оборота оборотных средств = (360*Среднегодовая сумма оборотных активов) / Чистая прибыль

Срок одного оборота оборотных средств = 360 / Оборачиваемость оборотных средств

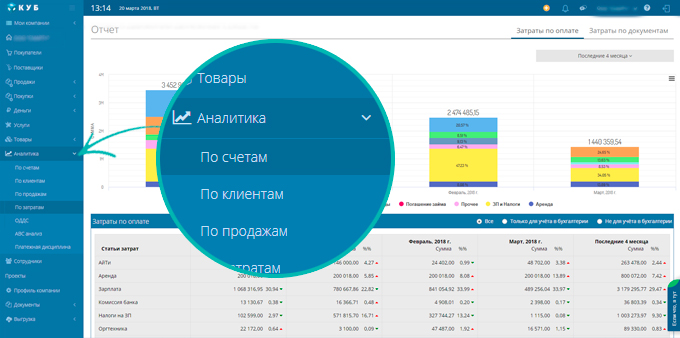

КУБ – самый простой и удобный способ вести финансовую аналитику

С КУБом вы узнаете:

- Куда уходят ваши деньги.

- Как снизить расходы без потерь.

- Сколько вы заработали в прошлом месяце.

- Что приносит вам прибыль, а что убытки.

- Насколько эффективны ваши сотрудники.

- Какие из ваших клиентов самые надежные.

Нужна помощь по заполнению документов или консультация?

Получите помощь экспертов бухгалтеров по подготовке документов

НАПИШИТЕ ЭКСПЕРТУ

Загрузка…

Продолжительность производственного, операционного и финансового циклов показывает эффективность управления активами и кредиторкой. А еще она оценивает сложившуюся систему расчетов. Например, отрицательный финансовый цикл означает, что компания согласовала выгодные для себя условия оплаты с контрагентами. Почему так? Ответ читайте в статье.

Производственный, операционный и финансовый циклы: что это и зачем считать их продолжительность

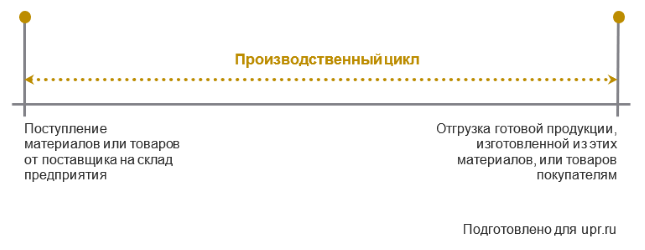

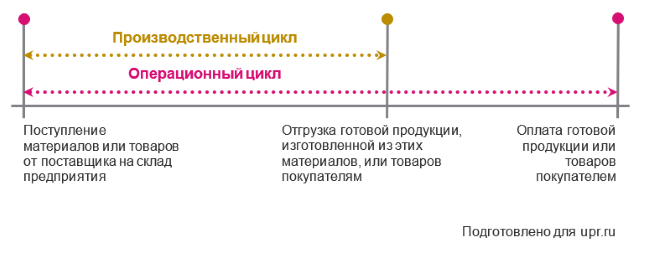

Циклы в финансовом менеджменте и анализе – это временные промежутки, в течение которых в компании совершаются определенные процессы. Вот какими они бывают, в зависимости от вида цикла:

|

Вид цикла |

Операция, с которой он начинается |

Операция, которой он завершается |

|

Производственный |

Поступление материалов или товаров от поставщика на склад предприятия |

Отгрузка готовой продукции, изготовленной из этих материалов, или товаров покупателям |

|

Операционный |

Поступление материалов или товаров от поставщика на склад предприятия |

Получение денег от покупателя за отгруженные продукцию или товары |

|

Финансовый |

Перечисление денег поставщику за поставленные или ожидаемые к поставке материалы или товары |

Получение денег от покупателя за отгруженные продукцию или товары |

Заметьте: у двух первых циклов совпадает начало, а у двух последних – окончание. Это говорит об их взаимосвязи. Хотя для каждого показателя есть самостоятельные формулы, но длительность операционного можно посчитать через продолжительность производственного, а финансовый определить на основе операционного.

Продолжительность циклов вычисляется, чтобы понять:

- сколько времени уходит у компании на производство продукции или продажу приобретенных товаров;

- через сколько дней после реализации дебиторы присылают оплату;

- в течение какого периода организация «сидит» без денег, потому что с кредиторами уже рассчиталась, а от дебиторов пока ничего не пришло.

Очевидно, что чем короче каждый из названных периодов, тем лучше финансовое самочувствие бизнеса. Это так, потому что сокращение циклов означает:

- быстрый оборот запасов и получение повышенного дохода;

- минимизацию периодов, когда все должны, но никто не платит, а потому приходится разживаться деньгами в банках или у партнеров;

- расширение легального и бесплатного финансирования оборота за чужой счет в виде кредиторской задолженности.

Далее приведем формулы и покажем расчетные примеры для каждого цикла в отдельности. А пока назовем три общих момента, которые характерны для каждого из них:

- они измеряются в днях;

- ожидается, что с течением времени их значения будут сокращаться;

- нормативов нет, поэтому ориентируйтесь на динамику по своей компании, значения конкурентов и средние цифры по отрасли.

- в основе формул находятся продолжительности оборота.

Про последние на сайте есть отдельная статья «Коэффициент оборачиваемости и продолжительность оборота в анализе деловой активности». Там же приводятся среднеотраслевые значения по ключевым показателям оборачиваемости. А еще предлагаем скачать Excel-расчетчик, который определит длительность производственного, операционного и финансового циклов по вашим данным.

Длительность производственного цикла: считаем, сколько времени нужно, чтобы изготовить продукт

Чтобы лучше разобраться с тем, что предстоит посчитать, покажем производственный цикл на графике.

Точную продолжительность изготовления конкретной продукции знают технологи, начальники производства и прочие специалисты, напрямую связанные с созданием продукта. Однако для финансовых менеджеров важнее не раскладка техпроцесса на стадии, часы и минуты, а некий усредненный показатель для всей номенклатуры. Причем хорошо, если узнать информацию о нем получится из того, что всегда под рукой. Например, из данных бухгалтерской отчетности или оборотно-сальдовых ведомостей. Именно их мы и возьмем за основу.

Если считать совсем по-простому, то производственный цикл допустимо приравнивать к продолжительности оборота запасов. Действительно, в их составе есть сырье с материалами, а также готовая продукция. Момент появления материалов на балансе – это начало цикла, а дата списания проданного готового продукта – его окончание. В итоге получаем формулу для первого подхода:

ПЦ = ТОб.З. = 365(366) × (½ × Запасын.г.+ ½ × Запасык.г.) ÷ Себестоимость продаж = 365(366) × (½ × 1210 ББн.г. + ½ × 1210 ББк.г.) ÷ 2120 ОФР

где ПЦ – производственный цикл;

ТОб.З. – продолжительность оборота запасов;

цифры – номера строк бухгалтерской отчетности;

ББ – бухгалтерский баланс;

ОФР – отчет о финансовых результатах;

н.г., к.г. – начало и конец года.

Немного поясним:

- 365(366) – это дни обычного или високосного года. Выбирайте ту цифру, которая соответствует расчетному периоду;

- от запасов берутся половинки на начало и конец года, чтобы усреднить их значение и таким образом увязать его с годовой себестоимостью продаж.

Формула вполне сгодится и для торговых организаций. Причем, есть вариант, когда вместо себестоимости продаж используется выручка из строки 2110 ОФР. Причина в том, что товары не нужно перерабатывать, в отличие от материалов. Поэтому у них кроме покупной цены есть и продажная. А, значит, существует прямая увязка их стоимости с доходом компании.

Если хочется большей точности, тогда разумно усложнить методику расчета. К примеру, учесть, что производственный цикл включает продолжительность оборота трех составляющих:

- сырья и материалов;

- незавершенного производства, если оно есть;

- готовой продукции.

Если посчитать их по отдельности и сложить, тогда выйдем на ПЦ, в котором нет посторонних «примесей» в виде расходов будущих периодов, издержек обращения и прочего, что попадает в балансовую строку «Запасы», но непосредственно не связано с производством. Схема расчета получается аналогичной той, что привели выше, но с раскладкой правой части на три составляющих:

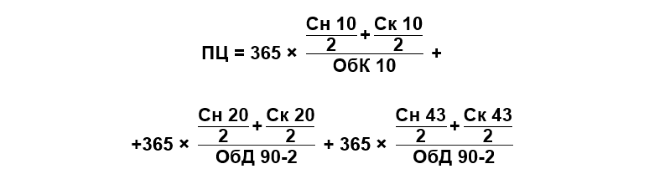

ПЦ = ТСиМ + ТНЗП + ТГП

где ТСиМ, ТНЗП, ТГП – продолжительности оборота сырья и материалов, незавершенного производства и готовой продукции.

Главная проблема подхода в том, что не все компании раскрывают состав запасов в балансе. Придется поискать значения в пояснениях к балансу и отчету о финансовых результатах. Там они обычно приводятся в таблице с названием «Наличие и движение запасов».

Еще вариант – воспользоваться оборотно-сальдовой ведомостью за год. Если есть возможность ее получить, тогда применяйте следующую формулу:

где Сн, Ск – начальное и конечное сальдо бухгалтерских счетов;

ОбД, ОбК – обороты по дебету и кредиту бухгалтерских счетов.

Для тех, кто незнаком со счетами подскажем, что:

- на 10-м учитываются материалы, а ОбК для него – это их списание со склада в производство;

- остатки 20-го показывают незавершенное производство, которого может и не быть, если цикл изготовления продукта короткий;

- 43-й обобщает информацию о готовой продукции;

- на 90-2 фиксируется себестоимость продаж.

Давайте посчитаем производственный цикл для промышленного предприятия. Данные возьмем из бухгалтерской отчетности ПАО «КАМАЗ» за 2021 год. В вычислениях применим обе формулы, чтобы сравнить будет ли отличие в цифрах принципиальным.

Таблица 1. Считаем производственный цикл

|

Показатель |

2020 |

2021 |

Абсолютное отклонение, дни |

|

1 |

2 |

3 |

4 (3 – 2) |

|

Исходные данные, млрд руб.: |

|||

|

– запасы на начало года |

26,08 |

28,61 |

× |

|

– запасы на конец года |

28,61 |

36,78 |

× |

|

– сырье и материалы на начало года |

11,04 |

12,58 |

× |

|

– сырье и материалы на конец года |

12,58 |

21,99 |

× |

|

– НЗП на начало года |

5,70 |

5,88 |

× |

|

– НЗП на конец года |

5,88 |

8,07 |

× |

|

– готовая продукция на начало года |

9,21 |

10,04 |

× |

|

– готовая продукция на конец года |

10,04 |

6,56 |

× |

|

– себестоимость продаж |

169,07 |

230,73 |

× |

|

Производственный цикл, дни: |

|||

|

– по простой формуле |

59,20 |

51,72 |

-7,48 |

|

= 366 × [(26,08 + 28,61) ÷ 2] ÷169,07 |

= 365 × [(28,61 + 36,78) ÷ 2] ÷230,73 |

× |

|

|

– по расширенной формуле |

48,94 |

46,72 |

-2,22 |

|

= 366 × [(11,04 + 12,58 + 5,70 + 5,88 + 9,21 + 10,04) ÷ 2] ÷169,07 |

= 365 × [(12,58 + 21,99 + 5,88 + 8,07 + 10,04 + 6,56) ÷ 2] ÷230,73 |

× |

Да, отличие в величинах ПЦ, рассчитанного по двум подходам, есть, правда, не особенно значимое. Если приравнять цикл к обороту вообще всех запасов, то получается, что в 2020-м он составлял около 59 дней, а в 2021-м – почти 52. Если же оставить только материалы, НЗП и готовую продукцию, то выходим на цифры в районе 47–49 и с немного иной динамикой.

Причина различий в том, что в запасах ПАО «КАМАЗ» находятся расходы будущих периодов. Они не связаны напрямую с производственным процессом. Поэтому их разумно исключить из расчета. Тогда получим «чистые» значения ПЦ.

Последние говорят о том, что в среднем с момента поступления материалов от поставщика до реализации готовой продукции проходит чуть меньше 50 дней. Причем в 2021-м цикл стал короче на 2,22 дня. Это отличная характеристика для бизнеса. Такое происходит, когда предприятие ликвидирует простои, модернизирует оборудование, повышает производительность труда, ускоряет процесс продажи.

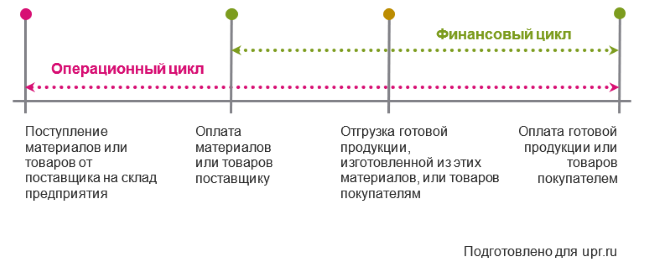

Продолжительность операционного цикла: оцениваем, сколько длится период с начала производства и до оплаты готового продукта

Операционный цикл начинается тогда же, когда и производственный. А момент его завершения привязывается к поступлению денег от покупателей за отгруженную продукцию или за проданные товары.

Стандартный подход к подсчету операционного цикла исходит из того, что оплата поступает после отгрузки. На графике это выглядит так:

Классическая формула для такого варианта – это сумма продолжительностей оборота запасов и дебиторки. То есть к производственному циклу прибавляем средний период погашения долгов дебиторов и получаем искомое:

ОЦ = ПЦ + ТОб.ДЗ. =

= ПЦ + 365(366) × (½ × ДЗн.г. + ½ × ДЗк.г.) ÷ Выручка =

= ПЦ + 365(366) × (½ × 1230 ББн.г. + ½ × 1230 ББк.г.) ÷ 2110 ОФР

где ОЦ – операционный цикл;

ТОб.ДЗ. – продолжительность оборота дебиторской задолженности;

ДЗ – дебиторская задолженность.

Очевидно, что оплата по факту поставки – это сильное упрощение ситуации. В действительности она может поступить и до отгрузки ценностей. Тогда ОЦ будет короче ПЦ на период предоплаты.

Или же поступление денег от покупателя и передача ему готовой продукции могут совпасть. В этом случае ОЦ окажется равным ПЦ. Такая ситуация характерна для розничной торговли, где происходит одномоментный обмен товара на деньги, а значит, даты отгрузки и оплаты совпадают.

Показали обе этих ситуации на графике:

Выходит, стандартный вариант определения ОЦ не подходит предприятиям, покупатели которых платят до отгрузки или одновременно с нею. Как быть в таком случае? Предлагаем брать в расчет не балансовую величину дебиторской задолженности, а скорректированную сумму. Смысл корректировки в том, чтобы:

- вычленить только дебиторку покупателей и заказчиков, так как именно расчеты с ними определяют продолжительность ОЦ;

- уменьшить ее на кредиторку в части полученных авансов от тех же покупателей и заказчиков.

В итоге скорректированная дебиторка покажет, какую систему оплаты использует компания. Если она выйдет со знаком «+», значит, покупатели платят в основном по факту поставки. Если со знаком «–», то преобладают авансы и предоплата. В первом случае ОЦ окажется длиннее ПЦ, во втором – короче. Это в большей мере соответствует действительности, нежели стандартный вариант.

Вот формула для такого подхода:

ОЦ = ПЦ + ТОб.ДЗ.корр. =

= ПЦ + 365(366) × (½ × [ДЗпокуп. н.г. – КЗавансы н.г.] +

+ ½ × [ДЗпокуп. к.г. – КЗавансы к.г.]) ÷ Выручка

где ТОб.ДЗ.корр. – скорректированная продолжительность оборота дебиторской задолженности;

ДЗпокуп. – дебиторская задолженность покупателей и заказчиков;

КЗавансы – кредиторская задолженность перед покупателями и заказчиками по полученным авансам.

Этот вариант точнее, но проблематичнее в применении. Причина: нужны расшифровки к балансовым строкам 1230 и 1520 для дебиторской и кредиторской задолженности. Если их нет в самом балансе, то поищите в пояснениях к нему и отчету о финансовых результатах. Раскладка дебиторки и кредиторки на составляющие приводится там в таблицах «Наличие и движение дебиторской задолженности» и «Наличие и движение кредиторской задолженности».

Применим оба подхода на практике. Посмотрим, сколько длится ОЦ в ПАО «КАМАЗ» (таблица 2).

Таблица 2. Вычисляем операционный цикл

|

Показатель |

2020 |

2021 |

Абсолютное отклонение, дни |

|

1 |

2 |

3 |

4 (3 – 2) |

|

Исходные данные, млрд руб.: |

|||

|

– ПЦ по простой формуле |

59,20 |

51,72 |

× |

|

– дебиторская задолженность на начало года |

30,42 |

32,19 |

× |

|

– дебиторская задолженность на конец года |

32,19 |

48,63 |

× |

|

– дебиторская задолженность покупателей и заказчиков на начало года |

15,52 |

17,08 |

× |

|

– дебиторская задолженность покупателей и заказчиков на конец года |

17,08 |

28,97 |

× |

|

– кредиторская задолженность перед покупателями и заказчиками по полученным авансам на начало года |

2,95 |

9,32 |

× |

|

– кредиторская задолженность перед покупателями и заказчиками по полученным авансам на конец года |

9,32 |

12,75 |

× |

|

– выручка |

185,87 |

248,39 |

× |

|

Операционный цикл, дни: |

|||

|

– по стандартной формуле |

120,84 |

111,09 |

-9,74 |

|

= 59,20 + 366 × [(30,42 + 32,19) ÷ 2] ÷185,87 |

= 51,72 + 365 × [(32,19 + 48,63) ÷ 2] ÷248,39 |

× |

|

|

– с учетом скорректированной дебиторской задолженности |

88,31 |

82,54 |

-5,77 |

|

= 59,20 + 366 × [(15,52 – 29,5 + 17,08 – 9,32) ÷ 2] ÷185,87 |

= 51,72 + 365 × [(17,08 – 9,32 + 28,97 – 12,75) ÷ 2] ÷248,39 |

× |

Если считать стандартно, то операционный цикл в ПАО «КАМАЗ» длится около четырех месяцев. В 2021-м продолжительность чуть уменьшилась до 111 дней. Сравним это значение с ПЦ и узнаем, что на расчеты с дебиторами предприятие тратит даже больше времени, чем на производство – в среднем около 60 дней (111,09 – 51,72). Выходит, для общества характерна оплата по факту поставки. Причем отсрочка платежа довольна длительная.

Скорректированный подход в корне меняет такой вывод. Если брать в рассмотрение только дебиторку покупателей, да еще уменьшить ее на полученные авансы, то операционный цикл сократится до менее чем трех месяцев. Значит, продолжительность одного оборота дебиторской задолженности в части заказчиков продукции компании составит около 30 дней. Причем за 2021-й ситуация улучшилась. ОЦ стал короче, правда, основной вклад в это внесло сокращение ПЦ.

Согласитесь, что подобные расчеты весьма информативны. Например, дают понимание, где именно компания, по сути, теряет доход и деньги. Если удлиняется цикл производства, значит, в организации будто бы появляются дополнительные дни простоя, доход в которые равен нулю. Если становится продолжительнее операционный цикл, то идут потери денег в обороте. Контрагенты не спешат рассчитываться, в итоге предприятие платит за это процентами по кредитам и займам, если своих средств недостает и приходится одалживать.

Длительность финансового цикла: анализируем, как долго продолжается безденежье

Финансовый цикл, в отличие от операционного, учитывает расчеты с поставщиками и подрядчиками. Он начинается, когда компания переводит им деньги за полученные от них ценности. Завершается, когда приходит оплата от покупателей. В точке окончания совпадает с ОЦ.

Выше отмечали: финансовый цикл показывает период своеобразного безденежья предприятия, ведь с кредиторами уже рассчитались, а от дебиторов еще ничего не получили. Поэтому чем он длиннее, тем хуже для бизнеса. Придется думать, как латать кассовые дыры. Очевидный, но не всегда самый простой способ заключается в том, чтобы:

- согласовать с поставщиками максимальную отсрочку платежа;

- договориться с дебиторами о предоплате.

Начнем с классического варианта определения финансового цикла. Он исходит из того, что деньги переводятся всегда по факту поставки. На схеме это выглядит так:

Вот формула для этого варианта:

ФЦ = ОЦ – ТОб.КЗ. =

= 365(366) × (½ × Запасын.г. + ½ × Запасык.г.) ÷ Себестоимость продаж +

+ 365(366) × (½ × ДЗн.г. + ½ × ДЗк.г.) ÷ Выручка –

– 365(366) × (½ × КЗн.г. + ½ × КЗк.г.) ÷ Себестоимость продаж =

= 365(366) × (½ × 1210 ББн.г. + ½ × 1210 ББк.г.) ÷ 2120 ОФР +

+ 365(366) × (½ × 1230 ББн.г. + ½ × 1230 ББк.г.) ÷ 2110 ОФР –

– 365(366) × (½ × 1520 ББн.г. + ½ × 1520 ББк.г.) ÷ 2120 ОФР

где ТОб.КЗ. – продолжительность оборота кредиторской задолженности;

КЗ – кредиторская задолженность.

Как и в случае с ОЦ, стандартный подход не всегда совпадает с реальностью. Ведь поставщикам платят не только по факту отгрузки, нередки и авансы в их пользу. На графике такая ситуация выглядит как увеличение ФЦ по сравнению с ОЦ.

Чтобы учесть это в формуле, скорректируем кредиторку. Для этого в составе КЗ оставим только задолженность перед поставщиками и подрядчиками. А еще вычтем дебиторку, сложившуюся за счет выданных авансов и предоплат. В итоге получим модифицированный вариант формулы:

ФЦ = ОЦ – ТОб.КЗ.корр. =

= ОЦ – 365(366) × (½ × [КЗпостав. н.г. – ДЗавансы н.г.] +

+ ½ × [КЗпостав. к.г. – ДЗавансы к.г.]) ÷ Себестоимость продаж

где ТОб.КЗ.корр. – скорректированная продолжительность оборота кредиторской задолженности;

КЗпостав. – кредиторская задолженность перед поставщиками и подрядчиками;

ДЗавансы – дебиторская задолженность поставщиков и подрядчиков в части выданных авансов.

Важный момент, который отличает финансовый цикл от двух остальных: иногда он оказывается отрицательным. Для компании это оптимальная ситуация. В таком случае средний срок погашения кредиторки превосходит дни возврата дебиторки. Значит, бизнес активнее финансирует свой оборот за чужой счет, нежели бесплатно дает взаймы через предоставление отсрочки платежа своим покупателям.

Посчитаем ФЦ для ПАО «КАМАЗ». Снова воспользуемся обоими подходами, чтобы сравнить результат по стандартной формуле со скорректированным (табл. 3).

Таблица 3. Определяем финансовый цикл

|

Показатель |

2020 |

2021 |

Абсолютное отклонение, дни |

|

1 |

2 |

3 |

4 (3 – 2) |

|

Исходные данные, млн руб.: |

|||

|

– ОЦ по стандартной формуле |

120,84 |

111,09 |

× |

|

– ОЦ с учетом скорректированной дебиторской задолженности |

88,31 |

82,54 |

× |

|

– кредиторская задолженность на начало года |

34,14 |

50,22 |

× |

|

– кредиторская задолженность на конец года |

50,22 |

68,73 |

× |

|

– кредиторская задолженность перед поставщиками и подрядчиками на начало года |

19,11 |

25,07 |

× |

|

– кредиторская задолженность перед поставщиками и подрядчиками на конец года |

25,07 |

35,81 |

× |

|

– дебиторская задолженность поставщиков и подрядчиков по выданным авансам на начало года |

1,85 |

1,17 |

× |

|

– дебиторская задолженность поставщиков и подрядчиков по выданным авансам на конец года |

1,17 |

2,92 |

× |

|

– себестоимость продаж |

169,07 |

230,73 |

× |

|

Финансовый цикл, дни: |

|||

|

– по стандартной формуле |

29,52 |

17,01 |

-12,51 |

|

= 120,84 – 366 × [(34,14 + 50,22) ÷ 2] ÷169,07 |

= 111,09 + 365 × [(50,22 + 68,73) ÷ 2] ÷230,73 |

× |

|

|

– с учетом скорректированной кредиторской задолженности |

53,76 |

51,76 |

-2,01 |

|

= 88,31 – 366 × [(19,11 – 1,85 + 25,07 – 1,17) ÷ 2] ÷169,07 |

= 82,54 + 365 × [(25,07 – 1,17 + 35,81 – 2,92) ÷ 2] ÷230,73 |

× |

Цифры по двум подходам опять отличаются и разительно. На этот раз скорректированный расчет дает большее значение, чем стандартная методика. Это связано с тем, что общая величина кредиторки намного выше той ее части, которая приходится на поставщиков и подрядчиков. Выходит, после корректировки вычитается меньшая длительность оборота кредиторской задолженности. Для сравнения: до пересчета она составляет в среднем 93 дня, после – только 33.

Последнее значение вполне соотносится с длительностью скорректированного оборота долгов дебиторов. Там тоже в среднем выходило около 30 дней. Это хорошая, но не отличная ситуация. Хорошая, так как хуже, когда предприятие рассчитывается по своим долгам намного быстрее, чем платят ему. Не отличная, так как в идеале продолжительность оборота кредиторской задолженности должна быть существенно выше, чем у дебиторской. Тогда денег в обороте заметно прибавится.

Производственный, операционный и финансовый циклы – это хорошие индикаторы для быстрого поиска проблем предприятия в сфере управления активами и системой расчетов. Их рост – это сигнал о том, что деловая активность замедляется, а свободных денег становится меньше.