Добавить в «Нужное»

Прямые и косвенные затраты на производство

Чтобы определить полную фактическую себестоимость продукции, работ или услуг, необходимо сложить все затраты, связанные с ее изготовлением (выполнением работ или оказанием услуг). В зависимости от способа включения тех или иных затрат в себестоимость выделяют расходы прямые и косвенные.

Прямые затраты – это расходы, которые непосредственно связаны с производством отдельных видов продукции и которые могут быть прямо включены в их себестоимость. Такими затратами, к примеру, могут быть затраты на сырье и материалы, заработную плату основных производственных рабочих и т.д.

Косвенные затраты – это такие расходы, которые связаны с производством нескольких видов продукции и которые, соответственно, не могут быть прямо включены в себестоимость конкретных видов продукции. Такие расходы подлежат распределению между видами продукции пропорционально выбранной базе. Примерами косвенных расходов являются общецеховые затраты, общехозяйственные расходы и т.д.

Учет прямых затрат на производство

Прямые затраты на производство отражаются преимущественно на счете 20 «Основное производство» (Приказ Минфина от 31.10.2000 № 94н). По дебету этого счета собираются прямые расходы, непосредственно связанные с выпуском продукции, выполнением работ или оказанием услуг с кредита следующих счетов:

- 02 «Амортизация основных средств»;

- 10 «Материалы»;

- 23 «Вспомогательные производства»;

- 25 «Общепроизводственные расходы»;

- 26 «Общехозяйственные расходы»;

- 60 «Расчеты с поставщиками и подрядчиками»;

- 69 «Расчеты по социальному страхованию и обеспечению»;

- 70 «Расчеты с персоналом по оплате труда» и др.

Аналитический учет на счете 20 ведется по видам затрат и видам выпускаемой продукции, что позволяет на данном счете исчислять себестоимость каждого конкретного вида изделия.

Прямые расходы на производство продукции могут также учитываться на счете 23 «Вспомогательные производства» и потом относиться в дебет счета 20.

Косвенные затраты

Косвенные расходы, которые связаны с управлением и обслуживанием производства, учитываются на следующих счетах:

- 25 «Общепроизводственные расходы»;

- 26 «Общехозяйственные расходы».

Бухгалтерские записи по дебету указанных счетов могут производиться с кредита тех же счетов учета, что применялись при учете затрат основного производства. Однако, учитывая сущность косвенных расходов, непосредственно отнести их величину на себестоимость того или иного изделия не предполагается возможным. Такие расходы нужно распределять с учетом той или иной обоснованной базы распределения. Ее выбор зависит от специфики каждой конкретной организации, ее отраслевой принадлежности, вида производства и прочих факторов. Выбор этот должен быть закреплен в Учетной политике организации для целей бухгалтерского учета.

Приведем пример распределения косвенных расходов

Организация производит два вида продукции: изделие А и изделие Б. Прямые расходы по производству изделий собираются на соответствующих субсчетах к счету 20. Общецеховые затраты за март 2019 года, собранные по дебету счета 25, составляют 120 000,00 рублей.

В соответствии с Учетной политикой организации общецеховые расходы за месяц распределяются пропорционально прямой заработной плате основных производственных рабочих за этот месяц.

Сведения о величине прямой заработной платы основных производственных рабочих за март 2019 года отражены в таблице:

| Вид продукции | Величина прямой заработной платы основных производственных рабочих, руб. |

|---|---|

| Изделие А | 560 000,00 |

| Изделие Б | 390 000,00 |

| Итого: | 950 000,00 |

Шаг 1: Находим коэффициент распределения общецеховых расходов. Он показывает, сколько рублей общепроизводственных расходов приходится на 1 рубль зарплаты основных рабочих (для большей точности целесообразно округлять коэффициент до максимально возможного знака после запятой):

К = 120 000,00 / 950 000,00 = 0,1263…

Шаг 2: Находим часть общепроизводственных расходов (ОПР), относящихся к изделию А (ОПРА) и изделию Б (ОПРБ):

ОПРА = 560 000,00 * 0,1263… = 70 736,84 рублей

ОПРБ = 390 000,00 * 0,1263… = 49 263,16 рублей.

Шаг 3: Списываем по назначению общепроизводственные расходы, приходящиеся на изделие А и изделие Б:

Дебет счета 20, субсчет «Изделие А» — Кредит счета 25 70 736,84

Дебет счета 20, субсчет «Изделие Б» — Кредит счета 25 49 263,16

Содержание статьи

1. Что входит в производственную себестоимость

2. Зачем рассчитывать прямые и косвенные затраты

3. Как изменение стоимости сырья влияет на себестоимость продукции

4. Как снизить себестоимость продукции

Вариант 1. Снижение стоимости сырья

Вариант 2. Увеличение производительности труда

Вариант 3. Автоматизация производства

Вариант 4. Экономия электроэнергии, воды, снижение аренды

Резюмируем

Производственная себестоимость — это количество денег, потраченных на производство продукции. Расчет себестоимости продукции помогает компании:

- правильно установить цену на товары;

- планировать работу, например, определить точку безубыточности для понимания объема производства;

- точно рассчитать прибыль и найти пути ее роста за счет снижения себестоимости.

Себестоимость производства и сумма расходов на реализацию составляют полную себестоимость товара.

Оксана Бондаренко, директор компании «Учет и Право»:

«Расчет себестоимости продукции очень важен, без него вести бизнес трудно. Пример из моей практики: компания производит мягкие стулья, эксклюзивно и в небольших количествах, около 1000 стульев в месяц. Затраты на производство стульев — 5 850 000 рублей. Если разделить эту сумму на количество продукции получим 5 850 рублей — это и есть себестоимость единицы продукции.

Теперь о том, как эту цифру применить. Дело в том, что сам предприниматель изначально формировал ценовую политику на основании цен у конкурентов. Это привело к тому, что средняя цена изделия, 7 000 рублей, едва покрывала издержки.

При такой доходности денег на развитие не оставалось. После расчета себестоимости продукции, мы решили поднять цены и таким образом подтянуть маржинальность. В количестве клиентов мы почти не потеряли, а вот прибыль подняли серьезно — у бизнеса появились деньги на развитие»

Что входит в производственную себестоимость

Себестоимость производства включает в себя:

- сырье — то, из чего производится товар;

- зарплата и страховые взносы сотрудников на производстве;

- аренда цеха;

- коммунальные услуги;

- амортизация оборудования или здания.

В самом простом случае, если компания производит лишь один вид продукции, все эти расходы за месяц можно суммировать и разделить на объем выпущенной продукции. В производственные расходы включается только то сырье и материалы, которые были использованы. Если куплена тонна сырья, а в производство за месяц ушло триста килограммов, в себестоимость включается только их стоимость. Остальное — запасы, которые не влияют на расчет.

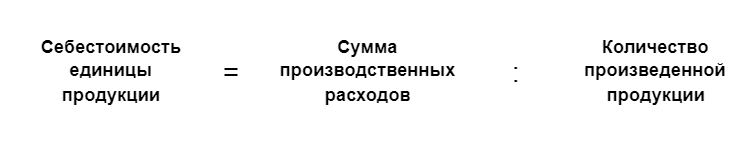

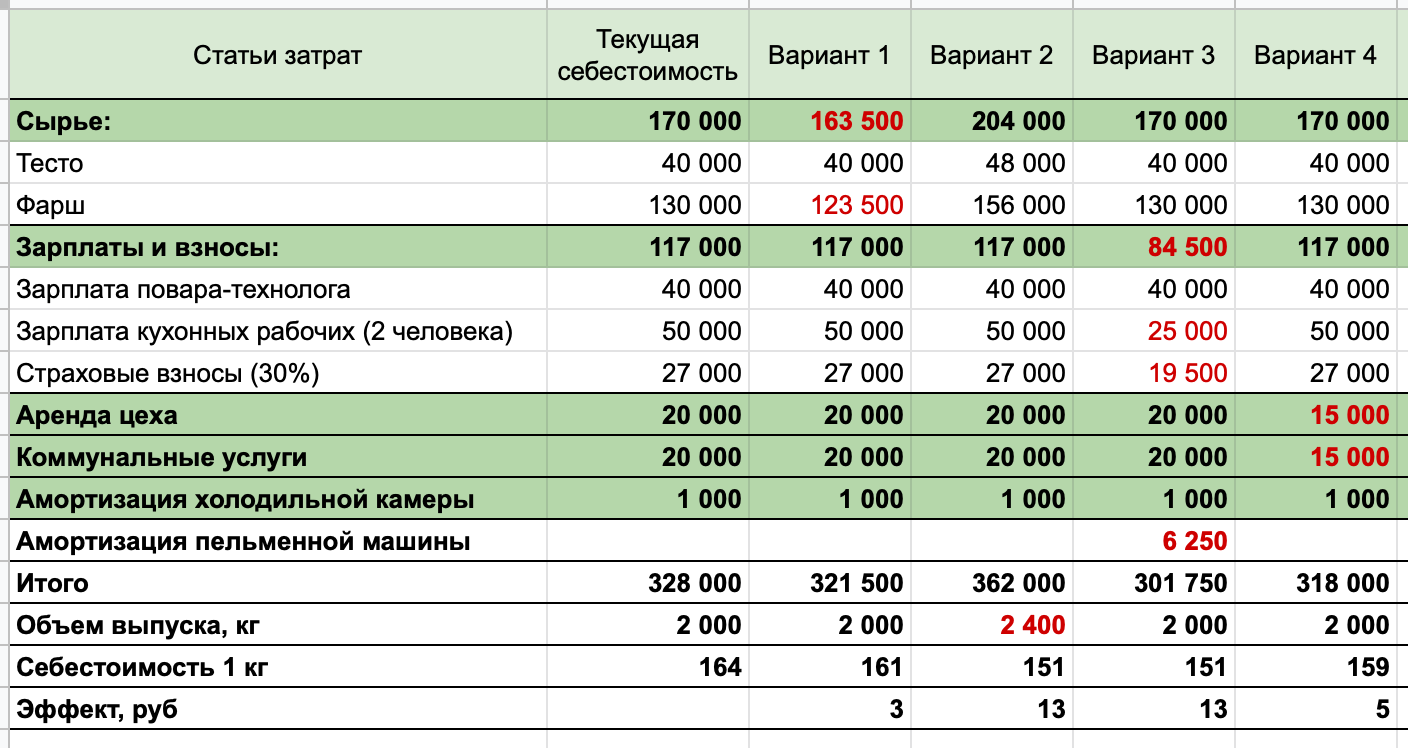

У Михаила фирма по производству пельменей, бизнес прибыльный, есть постоянные клиенты и проверенные поставщики. На определенном этапе захотелось узнать, можно ли продавать продукцию дешевле, чтобы захватить большую долю рынка и потеснить конкурентов. Для этого решили провести расчет себестоимости продукции. Михаил фиксирует все операции в сервисе ПланФакт, поэтому понять, сколько потратили на производство, оказалось легко. Расходы собрали в таблицу:

Для расчета амортизации холодильной камеры ее цену разделили на предполагаемый срок службы в месяцах.

Цена покупки — 36 000 рублей.

Предполагаемый срок службы — 3 года или 36 месяцев.

Амортизация в месяц: 36 000 : 36 = 1 000 (руб.)

За март фирма Михаила выпустила 2000 килограммов пельменей, себестоимость одного килограмма составила 164 рубля:

328 000 : 2 000 = 164 (руб.)

Эту сумму Михаил внес в калькулятор скидок, чтобы оценить, какую цену он может предложить покупателям, чтобы увеличить долю рынка.

А что делать, если часть продукции не прошла все стадии изготовления, и производство на конец месяца не завершено? Как же в таком случае рассчитывается себестоимость?

Например, на начало месяца незавершенное производство составило 50 000 рублей. За месяц потрачено 200 000 рублей, и на конец месяца размер незавершенного производства — 20 000 рублей. Выпущено 1000 единиц продукции.

Расчет себестоимости продукции в этом случае будет выглядеть так:

Себестоимость единицы продукции = (Незавершенное производство на начало месяца + Деньги, потраченные на производство за месяц — Незавершенное производство на конец месяца) : Количество выпущенной продукции

Себестоимость единицы продукции = (50 000 + 200 000 — 20 000) : 1000 = 230 (руб.)

Зачем рассчитывать прямые и косвенные затраты

Когда компания производит только один вид продукции, расчет себестоимости продукции достаточно прост, но что делать, если товаров несколько? В этом случае поможет разделение затрат на прямые и косвенные.

Прямые затраты — то, что потрачено на производство конкретного товара. Это может быть сырье, зарплата работников-сдельщиков, страховые взносы с нее.

Косвенные расходы относятся ко всему производству в целом, например, аренда помещения, фиксированная зарплата работников производства и хозяйственные расходы.

Владислав Ильин, генеральный директор компании «Био-Веста»:

«Мы производим функциональное питание и пробиотики.

Прямые затраты — это сырье, упаковка, множество вспомогательных материалов, которые используются для производства, оплата труда людей, работающих на производстве. Косвенные затраты: аренда, обслуживание здания цеха, уборка, вывоз мусора. Как правило, при изменении объемов производства эти расходы не меняются»

Чтобы понять, сколько косвенных расходов приходится на каждый вид товара, нужно определить его долю в общем объеме производства. А потом пропорционально этой доле распределить сумму затрат.

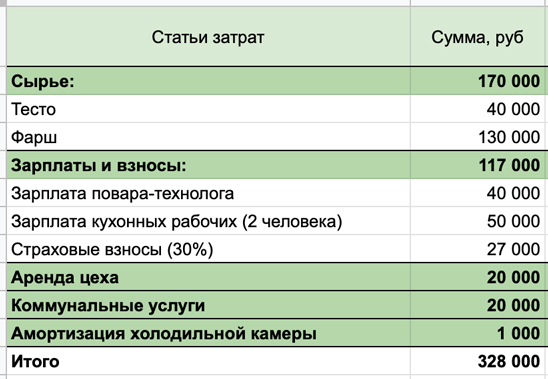

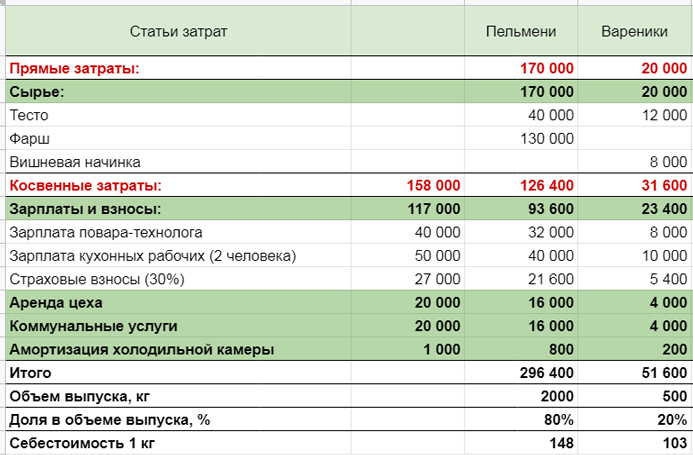

В апреле Михаил решил производить еще один вид продукции, вареники с вишней. Для расчета себестоимости пришлось разделить расходы на прямые и косвенные. Так как все сотрудники получают фиксированную зарплату, она и страховые взносы вошли в косвенные расходы. А сырье — в прямые.

Объем производства вареников составил 500 килограммов, а пельменей — 2000. Доля вареников в общем объеме производства — 20%, следовательно, 20% косвенных расходов нужно отнести на себестоимость вареников. Себестоимость одного килограмма пельменей составила 148 рублей, а вареников — 103 рубля.

Как изменение стоимости сырья влияет на себестоимость продукции

На практике регулярно встречается ситуация, когда меняется стоимость сырья и, соответственно, себестоимость готовой продукции. Для учета изменений используются методы расчета средней стоимости, ФИФО и ЛИФО.

Метод ФИФО (FIFO, First in First out, «первым пришел ― первым ушел») подразумевает, что сначала идет на производство сырье, которое было куплено раньше. Этот метод чаще применяется для товаров с небольшим сроком годности.

Метод ЛИФО (LIFO, Last in First out, «последним пришел ― первым ушел») — в производство отпускают те запасы, которые пришли позднее. Это удобно, если объем запасов большой.

Метод средней стоимости предполагает деление общей стоимости всех запасов на их количество.

Рассмотрим эти методы на примере изменения стоимости купленной муки за апрель:

- 1 партия 300 кг, куплена по цене 20 рублей;

- 2 партия 200 кг, цена 45 рублей;

- 3 партия 500 кг, цена 30 рублей.

По методу ФИФО сначала будут списывать в производство муку по цене 20 рублей, когда кончится эта партия, начнут списывать вторую, стоимостью 45 рублей. По методу ЛИФО наоборот, списывать запасы в производство начнут с последней партии.

В методе средней стоимости расчет стоимости списанного материала будет такой:

(20 х 300 + 45 х 200 + 30 х 500) : 1000 = 30 (руб.)

Когда товар будет отправлен на реализацию, для определения его себестоимости можно воспользоваться любым из этих методов. Фирма сама устанавливает, какой метод расчета она применяет, в зависимости от объема производства и вида продукции. Пересчитывать среднюю себестоимость можно через равные интервалы времени, например, раз в месяц или по мере выпуска новых партий. Менять выбранный метод расчета нежелательно — может возникнуть искажение показателей.

Как снизить себестоимость продукции

Уменьшение себестоимости позволит компании работать более эффективно и, в зависимости от целей, больше зарабатывать или иметь конкурентоспособную цену. Михаил решил выяснить, может ли он снизить себестоимость своей продукции и рассчитал разные варианты экономии в таблице:

Вариант 1. Снижение стоимости сырья

Можно покупать более крупные партии, договориться на скидку или найти нового поставщика. У Михаила самая дорогая статья прямых затрат — фарш, снижение его стоимости на 5% дает уменьшение себестоимости на 3 рубля.

Вариант 2. Увеличение производительности труда

Чем больше производится продукции, тем меньше приходится косвенных расходов на единицу продукции. Можно сделать рабочие места более удобными, оптимизировать работу и мотивировать сотрудников. Если увеличить количество выпускаемых пельменей на 20%, то себестоимость упадет на 13 рублей. Плюс производство потребует больше сырья, следовательно, можно попросить поставщика о более выгодных условиях.

Вариант 3. Автоматизация производства

Этот способ позволит заменить сотрудников техникой и сэкономить на оплате труда. Конечно, нужно соблюдать баланс, слишком дорогое оборудование может не окупиться при небольших объемах.

Михаил планирует покупку автоматической машины за 150 000 рублей для лепки пельменей. Ее установка позволит отказаться от одного из кухонных рабочих. Несмотря на высокую стоимость, ее амортизация будет составлять 6 250 рублей при расчетном сроке службы 24 месяца. Это значительно меньше зарплаты сотрудника.

В результате модернизации производства, себестоимость пельменей уменьшится на 13 рублей.

Вариант 4. Экономия электроэнергии, воды, снижение аренды

Также приведут к уменьшению косвенных затрат и снижению себестоимости продукции. Сокращение этих расходов на 25% даст снижение себестоимости продукции на 5 рублей.

Оксана Бондаренко, директор компании «Учет и Право»:

«С помощью себестоимости можно не только формировать ценовую политику, но и следить за успехами бизнеса. Например, если себестоимость снижается — это хороший знак. Чем больше производит бизнес, тем меньшую долю в расходах начинают занимать аренда помещения и амортизация. Также расходы снижаются и за счет повышения эффективности труда сотрудников: производят больше, а платим как раньше»

Резюмируем

- Себестоимость продукции включает расходы, потраченные на ее производство (сырье, материалы, зарплату рабочих, амортизацию оборудования, аренду цеха).

- Затраты могут быть прямые и косвенные. Прямые можно отнести к конкретному виду товара, а косвенные относятся к производству в целом.

- Разная стоимость сырья учитывается методами ФИФО, ЛИФО и средней стоимости.

- Существует несколько способов уменьшения себестоимости единицы продукции, они базируются на снижении затрат и увеличении объема выпуска.

У любой организации, производящей продукцию и/или реализующей ее, существуют затраты. Если предприниматель использует в определении прибыли и затрат метод начисления, то Налоговый Кодекс в ст. 318 и 320 требует разделять расходы по их отношению к прямым или косвенным.

- В чем смысл такого разделения с точки зрения уплаты налогов?

- Какие затраты считать прямыми, а какие отнести к косвенным?

- Кто принимает окончательное решение в этом вопросе – налоговики и предприниматели?

- Всегда ли нужно это разделение?

Вносим ясность в этом материале.

Каким образом происходит распределение расходов на прямые и косвенные в целях налога на прибыль?

Зачем распределяются затраты

Распределение трат организации по данному основанию имеет значение для внутренней учетной политики, поскольку прямо отражается на налогообложении. Они входят в налоговую базу при начислении налога на прибыль.

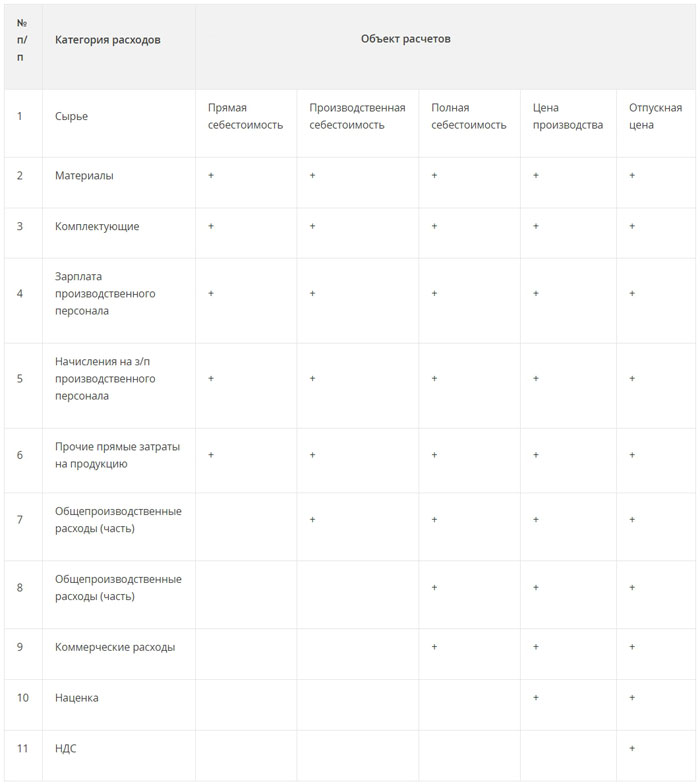

Как учитываются прямые и косвенные затраты в составе полной себестоимости?

При начислении данного налога важны все расходы, и все они будут учтены рано или поздно. Но для бизнеса часто время имеет решающее значение, а для прямых и косвенных налогов время учета отличается.

Как учесть прямые и косвенные расходы при оказании услуг?

- Прямые расходы нужно признавать для налогового учета именно тогда, когда они совершились. Их приходится распределять между проданным и товаром и ожидающим реализации, завершенной или незавершенной работой. Так, если стоимость расходов заложена в реализацию товара или плату за работы, то списать их можно будет только по завершении, возможно, это растянется на несколько месяцев или даже лет.

- Косвенные расходы бухгалтерия имеет право списать в том же учетном периоде, они полностью относятся к учитываемым при налогообложении.

ВАЖНЫЙ НЮАНС! Расходы при оказании услуг, даже если они отнесены к прямым, признаются в текущем периоде, а не распределяются, поскольку услуга потребляется в процессе ее оказания, ее результат не выражен материально (основание – п. 5 ст. 38, ст. 313, абз. 3 п. 2 ст. 318 Налогового кодекса РФ, письмо Министерства финансов России от 15 июня 2011 г. № 03-03-06/1/348).

Что такое прямые и что такое косвенные расходы

Налоговый Кодекс не дает четкого регламента, какие затраты к какому типу относить. Право считать определенные виды затрат прямыми предоставлено самим организациям, только они должны его обосновать в своей внутренней документации, а руководитель – утвердить.

Как учесть прямые и косвенные расходы в торговле?

С косвенными расходами проще – все траты, которые не сочтены прямыми или внереализационными, считаются косвенными.

В производстве и торговле состав этих типов затрат существенно отличается.

Прямые и косвенные расходы при производстве товаров и услуг

Определяя, к какому типу отнести расходы на производство, руководитель должен брать во внимание, что к прямым, как правило, следует причислить те расходы, которые используются для выпуска товаров (услуг) и их продвижения, продажи. Важна и специфика деятельности, отраслевые особенности процесса производства. Примерное перечисление прямых расходов производственных фирм может выглядеть так.

- Материальные издержки:

- уплата за приобретенное сырье;

- затраты на производственные материалы;

- приобретение оборудования и комплектующих;

- стоимость полуфабрикатов, если в производственном процессе выполняется их переработка.

- Финансовые издержки:

- заработная плата для персонала;

- взносы в социальные и страховые фонды.

- Амортизационные издержки – закономерное снижение стоимости основных средств вследствие их «срабатываемости» со временем.

К СВЕДЕНИЮ! Если организация привлекает для производства работ сторонних людей по субподрядам, то оплата этой деятельности также считается прямыми расходами, так как имеет непосредственную связь с производством, несмотря на то, что в примерном перечне в ст.318 НК ее нет.

Внереализационные расходы учитываются отдельно.

Все остальные типы расходов, напрямую не связанные с производством, считают как косвенные.

ВАЖНО! Иногда случаются «пограничные» ситуации распределения расходов, в таких случаях необходимо обоснование руководства. Однако, следует помнить, что к косвенным по закону нельзя отнести затраты, объективно имеющие отношение к производству, например, средства на закупку сырья, учитывающие себестоимость единицы выпускаемой продукции.

Прямые и косвенные затраты в торговле

Торговые отношения предусматривают зафиксированный перечень прямых расходов, утвержденный ст. 320 НК РФ. Здесь «самодеятельность» руководства неправомерна. Согласно законодательству, в торговой деятельности к прямым расходам следует относить такие.

- Затраты при закупке товаров: способ ее определения лежит на самой организации, в частности, это:

- закупочная цена;

- расходы на фасовку;

- стоимость упаковки и тары;

- оплата складских услуг и др.

- Расходы по доставке до склада приобретателя, если эти средства не заложены в стоимость товара. В остальных случаях транспортные расходы правильнее счесть косвенными, поскольку они не соотносятся с продажей товара.

Внереализационные расходы также подчинены отдельному учету.

Остальные затраты будут сочтены косвенными – они напрямую снижают прибыль данного отчетного налогового периода.

Что выгоднее для организации?

Любому руководителю с денежной точки зрения более практично отнести как можно большее число затрат к косвенным: ведь тогда снизится база по налогу на прибыль в конкретном периоде (п.2 ст.318 НК). Налоговые органы, естественно, поддерживают противоположную позицию.

В нормативной базе организации должен быть утвержден перечень прямых затрат, он не обязательно должен совпадать с рекомендательным, но непременно должно быть обоснование этого распределения. К косвенным расходам, в случае выбора, руководство имеет право причислить лишь те затраты, которые никак нельзя счесть прямыми.

ОБРАТИТЕ ВНИМАНИЕ! С точки зрения налоговиков, в спорных ситуациях следует признать расход прямым – этот перечень является открытым, – нежели необоснованно расширять количество косвенных затрат. Можно налог, обычно признаваемый косвенным, счесть прямым, но обратное недопустимо.

Расходы есть, доходов нет

Случается, что в одном или нескольких из отчетных периодов организация не смогла добиться прибыли или даже оказалась в убытке. Как в таких случаях производить учет расходов?

Ответ логичен: раз отсутствуют доходы, значит, прямых расходов на производство или реализацию в этот период не было. Это объясняется требованиями НК к прямым расходам:

- обоснование с точки зрения экономики;

- подтверждение по документам;

- направленность на финансовую выгоду.

Поскольку прибыли – финансовой выгоды – в данный период организацией не получено, признавать следует только косвенные расходы, они не имеют отношения к заработанной выручке.

Расход, даже не принесший прибыли в данный период, также может быть обоснован, например, направлен на будущие доходы. Таким образом, нет противоречий для признания расходов в бездоходный период косвенными (письма Минфина РФ от 25.08.2010 г. № 03-03-06/1/565, от 21.05.2010 г. № 03-03-06/1/341, от 08.12.2006 г. № 03-03-04/1/821).

ОБРАТИТЕ ВНИМАНИЕ! Если не удастся доказать экономическое обоснование (направленность на будущую прибыль) расхода в периоде, когда нет финансового дохода, то нельзя признавать его ни прямым, ни косвенным (письма УФНС России по г. Москва от 12.11.07 № 20-12/107022, от 26.12.06 № 20-12/115144).

Считаем прямые расходы

Чтобы прямая затрата повлияла на снижение налоговой базы в текущем периоде, она должна относиться к продукции, проданной в этом периоде или работе, в этот период совершенной. Затраты нельзя учесть как прямые расходы и списать, если:

- производство не завершено;

- продукция произведена, но лежит на складе;

- продукция уже погружена, но еще не реализована и т.п.

Вычислим сумму, которую фирма-производитель вправе вычесть из налоговой базы. Для этого пригодна следующая формула:

ПРУНП = СПР — ПРНПр — ПРС — ПРОНР

где:

- ПРУНП – прямые расходы, уменьшающие налог на прибыль в отчетный период;

- СПР – сумма всех прямых расходов;

- ПРНПр – прямые расходы по незавершенному на конец периода производству;

- ПРС – прямые расходы по продукции, содержащейся на складах;

- ПРОНР – прямые расходы по прошедшей отгрузку продукции, которая еще не продана, то есть право собственности на нее пока не перешло от реализатора к приобретателю.

Для торговых организаций формула расчета прямых расходов будет немного отличаться:

ПРСНП = (ПРДП + ОПП) — ПРОС

где:

- ПРСНП – прямые расходы, снижающие налог на прибыль в данный налоговый период;

- ПР – прямые расходы по данному периоду;

- ОПП – прямые расходы, перешедшие по остаткам с прошлого периода;

- ПРОС – прямые расходы по остаткам на складе (в том числе и товаров, находящихся в пути на склад, а также только едущим к покупателю, но еще не выкупленным им).

Что такое себестоимость продукции и зачем нужно ее калькулирование

Термином «себестоимость» обозначают денежную оценку затрат производителя (или продавца) на создание (приобретение) того, что он производит и продает. В зависимости от того, для каких задач требуется показатель себестоимости, используются разные способы его расчета. Понятие «калькуляция себестоимости» обычно применимо к производству.

Для анализа деятельности и управления производством себестоимость классифицируется:

1. По способу расчета:

- На плановую, или нормативную. Представляет собой набор среднестатистических данных о стоимости единицы продукции (норм), на которые опираются при планировании деятельности и к которым предписано стремиться.

- Фактическую. Это показатель, отражающий реальный получившийся результат.

2. Охвату:

- На цеховую. Относится к конкретному участку производственного цикла, не выходящему за пределы определенного цеха.

- Производственную. Касается всех участков производственного цикла.

- Полную. Имеет отношение ко всем производственным и непроизводственным этапам формирования себестоимости на предприятии.

3. Цели расчета:

- На маржинальную. Исчисляется в целях определения экономической целесообразности производства в целом или конкретного производственного направления.

- Ценообразовательную. Исчисляется для установления оптимальной отпускной цены единицы продукции.

- Исчисляемую в рамках хозяйственно-аналитической работы. Например, при анализе эффективности внедряемых производственных новаций.

Для раскрытия процесса калькуляции рассмотрим фактическую производственную себестоимость по фактическим затратам на выпуск продукции. Ознакомимся со спецификой таких затрат.

Деление статей и элементов затрат на прямые и косвенные

Помимо структурирования по элементам затрат и статьям калькуляции себестоимости важным аспектом является распределение:

1. На прямые затраты.

Их можно без проблем соотнести с конкретным видом продукции. Например, это могут быть затраты:

- на сырье и материалы, используемые для изготовления определенного вида продукции;

- зарплату работников, которые заняты выпуском данного вида продукции.

2. Косвенные затраты.

В свою очередь, они одновременно приходятся на выпуск нескольких разновидностей продукции одной фирмой (во многих случаях на все типы продукции одновременно).

Примеры таких затрат:

- оплата электричества для производственного комплекса;

- оплата труда руководства предприятия (которое может участвовать в управлении процессами при выпуске любого вида продукции).

Разделение затрат на прямые и косвенные для калькуляции себестоимости продукции используется чаще всего.

Рассмотрим, каким образом такой подход может быть реализован на практике. Затем изучим основные источники данных по затратам и ознакомимся с образцом калькуляции себестоимости продукции.

Формула калькуляции себестоимости: прямые затраты

В общих чертах калькуляция себестоимости включает в себя определение прямых затрат и того, какая доля косвенных затрат относится к данному виду продукции.

Определение объема прямых затрат, относящихся к конкретному виду продукции:

Зпрям = Р1 + Р2 + … + Рn,

где:

Зпрям — прямые затраты;

Р1, Р2…Рn — расход 1, 2 и далее по статьям калькуляции или элементам затрат (материалы, амортизация основных средств, зарплата производственного персонала и т. д.).

Калькуляция себестоимости обычно производится применительно к единице выпускаемой продукции (штукам, литрам и т. д.). Это связано с тем, что в ходе производственного процесса составляющие расходы, например сырье и материалы, могут претерпевать различные изменения — количественные и качественные.

Например, из 1 кг пшеничной муки, 300 г воды и 30 г дрожжей получится примерно 1,5 кг хлеба. Как вычислить прямые затраты сырья на 1 батон?

Для этих целей существуют специальные расчетные таблицы — технологические и калькуляционные карты. В технологических картах отражаются количественные и качественные изменения, происходящие с сырьем в процессе производства. На входе — исходные материалы (например, мука и дрожжи), на выходе — готовое изделие в физических единицах измерения. В калькуляционных картах на входе добавляется еще стоимостное выражение.

Пример

Предприятие выпекает хлеб. По применяемой технологии из 1 кг пшеничной муки, 300 г воды и 30 г дрожжей получается 1,5 кг хлеба.

Вес одного батона — 500 г.

По данным калькуляционных карт (с текущими ценами поставщиков):

- 1 кг муки — 30 руб.;

- 300 г воды — 1 руб.;

- 30 г дрожжей — 2 руб.

Материальные расходы в стоимостном выражении на 1 батон: (30 + 1 + 2) / (1500 / 500) = 11 руб.

Продолжение калькуляции: распределение косвенных затрат

Следующий этап — распределение косвенных затрат, относящихся к конкретному виду продукции.

Допустим, что в одном хлебопекарном цехе на одном оборудовании выпекаются пшеничные батоны, батоны с отрубями и злаковый хлеб.

Тогда, исходя из принципа разделения затрат на прямые и косвенные, зарплата рабочих в этом цехе будет относиться ко всем видам выпускаемой продукции. Так же как ко всем видам хлеба будет относиться и коммунальное обслуживание цеха, и амортизация.

Как понять, какая доля этих расходов в стоимостном выражении «сидит» в одном пшеничном батоне?

Для этого выбирается база распределения косвенных расходов. Это может быть количество конкретного вида продукции в общем объеме выпуска. Либо зарплата рабочих, занятых в производстве, если, к примеру, один вид продукции требует больших трудозатрат по сравнению с другими. Иногда могут быть взяты и другие параметры.

База распределения выбирается индивидуально и часто требует знания технологического процесса.

Продолжение примера

Пусть наша хлебопекарная линия обслуживается одними и теми же рабочими с примерно одинаковыми трудозатратами на каждую из трех разновидностей хлеба. Поскольку и оборудование одно и то же, логично взять за базу распределения объем выпускаемой продукции. Тогда дальнейшая калькуляция себестоимости продукции будет выглядеть так:

Зарплата работников цеха — 70 000 руб.

Амортизация оборудования — 10 000 руб.

Коммунальные платежи и электричество — 20 000 руб.

За месяц выпускается 10 000 единиц продукции.

Из них:

- пшеничные батоны — 5000;

- батоны с отрубями — 3000;

- злаковые батоны — 2000.

Кр = Опрод / Ооб,

где:

Кр — коэффициент распределения косвенных расходов;

Опрод — объем продукции конкретного вида;

Ооб — общий объем выпуска.

Кр для пшеничных батонов: 5000 / 10 000 = 0,5 (то есть пшеничный хлеб составил 50% от всего объема выпечки).

Зная, какая доля косвенных расходов относится к конкретному виду продукции, нетрудно определить суммовое выражение этой доли:

Зкосв.прод. = Зкосв.об. × Кр,

где:

Зкосв.прод. — косвенные затраты, относящиеся к конкретному виду продукции;

Зкосв.об. — общий объем затрат данного вида, распределяемый по видам продукции.

То есть к 5 000 батонов пшеничного хлеба относятся:

70 000 × 0,5 + 10 000 × 0,5 + 20 000 × 0,5 = 50 000 руб. косвенных затрат.

К 11 руб. материальных затрат на 1 белый батон нужно прибавить:

50 000 / 5 000 = 10 руб. (косвенные затраты).

Таким образом, производственная себестоимость одного пшеничного батона для нашего цеха составила 21 руб.

Пример расчета себестоимости продукции на производстве с образцом в Excel

Процедуру калькулирования себестоимости продукции мы визуализировали в простой по структуре таблице в Excel, куда можно вписывать свои данные.

В нее при необходимости можно добавлять строки. При этом не забывайте проверять суммирующие формулы.

Для лучшего понимания в таблице приведен пример расчета калькуляции себестоимости продукции по второму виду хлеба из нашего примера — батону с отрубями.

Источником данных для применения таблицы могут служить технологические и калькуляционные карты, результаты контрольных замеров и взвешиваний, документы на закупки, ведомости по расчету зарплаты и прочая первичка, на основе которой рассчитываются требующиеся данные.

ВАЖНО! Два раздела таблицы посвящены производственной себестоимости. Не забывайте, что, помимо нее, есть и другие расходы, формирующие полную себестоимость продаж. Например, зарплата административного персонала, расходы на хранение и доставку готовой продукции, рекламу и т. п.

Все эти расходы также косвенные, и их часто следует учитывать в управленческих целях. Например, для определения правильной отпускной цены. В зависимости от того, хотите вы объединить все косвенные расходы или рассчитать отдельно производственную и полную себестоимость, вы можете, соответственно, либо добавить упомянутые расходы в общий второй раздел таблицы, либо скопировать второй раздел и внести в него данные отдельно по тому же принципу распределения.

Узнайте больше об использовании счетов бухгалтерского учета при расчете себестоимости продукции из статей:

- «Счет 20 «Основное производство» в бухгалтерском учете»;

- «Счет 40 «Выпуск готовой продукции (работ, услуг)» в бухгалтерском учете».

***

Расчет стоимости продукции возможен в разных целях. В их числе формирование корректной отпускной цены на основе данных по себестоимости производимых изделий. Такая себестоимость складывается из прямых расходов и доли косвенных затрат.

***

Еще больше материалов по теме в рубрике «Бухгалтерский учет».

В условиях нестабильности и постоянно меняющихся тенденций в развитии экономики особую актуальность приобретает поиск новых конкурентных преимуществ, например, путей сокращения издержек производства, повышения рентабельности продаж и спроса, снижения цен продажи, усиления внимания со стороны покупателей и т.п.

В решении этих задач не последнюю роль играет качественный расчет себестоимости продукции. Об оптимальных вариантах ее расчета, а также об автоматизированных программных инструментах для такого расчета, и будет рассказано в этой статье.

Себестоимость – это сумма затрат, то есть ресурсов (материалы, сырье, полуфабрикаты, энергия, работа наемных сотрудников), которые тратит производитель в ходе производства продукции и доведения ее до потребителя, но выраженных непосредственно в денежной форме.

Расчет себестоимости поможет в таких процессах, как:

- оценка рентабельности;

- обоснование ценообразования (опт, розница);

- оценка эффективности использования производственных ресурсов;

- расчет потенциальной прибыли предприятия.

Расчет себестоимости можно реализовать:

- одним этапом, когда изначально рассчитывают затраты на единицу продукции;

Выбор способа расчета себестоимости зависит, прежде всего, от интересующего нас вида себестоимости:

- Плановая, она же нормативная. Вычисляется на базе норм потребления ресурсов (сырье, материалы, работы и т.д.), заранее заданных для производства каждой единицы продукции;

- Фактическая себестоимость. Вычисляется по аналогии с плановой, но уже представляет собой сумму фактически понесенных затрат предприятия на производство на конец отчетного периода. Если фактический показатель не совпадает с плановым, проводится их сравнительный анализ, чтобы выявить причины расхождения;

- Сметная себестоимость – вычисляется по разовым заказам и изделиям, будучи вариацией нормативной себестоимости.

Чтобы корректно рассчитать каждый вид, следует правильно классифицировать затраты.

Классификация статей производственных затрат

Поэлементная классификация. Сгруппированные по этому принципу, затраты подразделяются на:

- Материальные затраты (без учета возвратных отходов) – здесь речь идет о закупаемых вспомогательных компонентах, электроэнергии, топливе и др.

- Заработная плата персонала.

- Соцвыплаты. Рассчитываются в процентах от ФОТ, исходя из заданных нормативов (размер варьируется в соответствии с актуальным законодательством). К ним относятся отчисления в ПФ, ФСС, ФЗ и ФОМС.

- Амортизация основных фондов – общий объем всех соответствующих отчислений за необходимый период.

- Прочие затраты – к этой категории относятся рекламные расходы, выплаты дивидендов, процентов по кредитам, представительские и командировочные расходы и т.д.

Поэлементная классификация позволяет:

- составить смету затрат;

- рассчитать требуемый объем оборотных средств;

- обосновать капиталовложения;

- разработать меры, позволяющие снизить себестоимость.

Методика имеет недостаток: предоставляемая информация не позволяет полноценно планировать производство и находить возможности снижать его себестоимость. Для этих целей понадобятся сведения уже и о размере затрат, и о взаимосвязи размера затрат с местами, где они возникают.

Бесплатная консультация эксперта по расчету себестоимости в 1С

Целям и потребностям производства в большей мере отвечает калькуляционная классификация, так как затраты группируются по тому же принципу, что и список статей калькуляции. Ниже представлен стандартный пример подобной классификации, которая широко используется в производстве из-за относительной простоты и наглядности:

- Сырье (без учета возвратных отходов)

- Товары/услуги и полуфабрикаты от поставщиков

- Энергия и топливо

- Заработная плата сотрудников производства

- Налоги и взносы от заработной платы

- Расходы на модернизацию и развитие имеющихся мощностей

- ОХР

- ОПР

- Порчи, недостачи, брак

- Другие расходы на производство

- Расходы внепроизводственного вида

Себестоимость выпуска – совокупность всех прямых затрат (материальных и нематериальных), списанных непосредственно на выпуск. В примере это затраты из пунктов 1-10. В зависимости от перечня затрат, подлежащих учету, это понятие можно расширить и разделить на:

- Цеховую себестоимость совокупность всех расходов подразделения/цеха, израсходованных непосредственно на выпуск;

- Производственную – сумму цеховых и общих затрат предприятия;

- Полную – получается суммированием производственных и коммерческих, не связных с производственной деятельностью компании (логистика, сбыт), затрат. В примере это п.1-11. Этот вид формируют с разбивкой по статьям калькуляции. В основе этого перечня лежит законодательно утвержденный стандартный реестр статей затрат.

Расчет себестоимости и цены

Цена производства – это цена, на основе которой вычисляются показатели прибыльности. Она вычисляется двумя основными способами:

- Исходя из полной себестоимости

Цена производства=Полная себестоимость+Наценка, где Наценка рассчитывается как определенный процент от полной себестоимости.

-

Исходя из анализа цен, установленных рынком

Цена производства=Цена реализации-НДС

Наценка=Цена производства-Полная себестоимость

%Наценки=Наценка/Полная себестоимость

Сумма без НДС=Сумма с НДС/(1+%НДС)

Приведем пример:

Полная себестоимость: 2000 р.

Цена реализации: 4000 р.

НДС: 20%

Формула расчета:

Цена производства = 4000/(1+0,2) = 3,333.33

Наценка = 4000 — 3333,33 = 666,67

% Наценки = 666,67/3333,33 = 20%

Методы расчета затрат

На практике чаще всего применяют четыре методики, в каждой из которых используется свой способ отнесения затрат, который определяется спецификой производства.

Нормативный метод применяется, когда производство носит мелкосерийный, серийный или массовый характер. Основной принцип – предварительный расчет нормативов для каждой статьи затрат. Если обнаруживаются расхождения между плановыми затратами и фактическими, то причины их появления отслеживаются и подвергаются анализу. Метод применяется к строго соблюдаемым технологиям производства, исполнения работ или услуг.

Позаказный метод полезен для производств «под заказ» и при выпуске небольших партий продукции, состоящих из определенного количества итоговых изделий.

Каждый заказ получает уникальный номер (код), являясь объектом учета и расчета себестоимости, благодаря чему становится возможным вычисление производственных трат на каждый отдельно взятый объект расчета.

Область применения попередельного метода – производство, происходящее по этапам, когда исходное сырье либо проходит через несколько переделов, либо из одного вида сырья на выходе получается несколько разных типов товаров. В рамках данной методики существует два варианта расчета себестоимости:

- Полуфабрикатный. Отдельно рассчитывается себестоимость каждой переделки, а себестоимость промежуточных результатов переделов подсчитывается нарастающим итогом. Результат – мы получаем суммарную себестоимость и предшествовавшего передела, и соответствующих затрат.

Итогом вычислений является себестоимость завершительного передела, которая и трактуется как себестоимость готовой продукции. Простейшим примером здесь служит производство деталей из стальных листов с дальнейшей сборкой их в готовое изделие. Каждая деталь уже выступает как готовое изделие, но может выступать в качестве полуфабриката, из которого потом возможно будет выпустить более сложный продукт. - Бесполуфабрикатный вариант подразумевает учет производственных издержек для каждой отдельно взятой переделки, тогда как предшествующие не принимаются во внимание. Себестоимость выпущенного товара вычисляется нахождением итоговой суммы всех затрат по всем этапам производства.

Попроцессный метод используется в потоковом производстве с непрерывным циклом и разделением на множество этапов, выполняемых в определенном порядке, чтобы изделие приобрело окончательный вид. Примером здесь может стать химическая отрасль, нефтепереработка и т.д.

Если использовать калькулирование себестоимости затрат с использованием Директ-костинг, все траты, кроме ОХР, относят на выпуск продукции, и закрывают непосредственно на 90 счет (финансовый результат). То есть в расчете себестоимости выпуска учитываются только прямые затраты.

Классификация затрат

Поскольку мы упомянули прямые затраты, стоит рассмотреть, как в расчете себестоимости классифицируются затраты:

- Прямые затраты – это ресурсы, напрямую расходуемые на производство определенного товара. К примеру, материалы и комплектующие, которые, будучи прямо включенными в выпуск, в полном объеме распределяются на конкретную продукцию при выполнении расчета себестоимости.

- Косвенные затраты не имеют непосредственного отношения к выпуску конкретного продукта, но необходимы, чтобы поддерживать выполнение конкретного процесса или работу предприятия. Пример – стоимость электроэнергии. При расчете себестоимости она учитывается либо по системе директ-костинг, либо полной себестоимости.

Стоит отметить, что нередко определяющим фактором отнесения расходов к прямым или косвенным выступает конкретный производственный процесс. Причина этого – необходимость соблюдения нормативов, чтобы вести учет и контроль прямых расходов. Кроме того, на разработку, измерение и контроль расходуется такой ресурс, как время сотрудников.

Иногда некоторые производственные издержки целесообразнее квалифицировать как косвенные затраты, если в структуре себестоимости они занимают небольшую долю, но вместе с этим создают сложности для учета и нормирования, например, электричество.

Прямые траты можно назвать переменными, если они изменяются вместе с объемом выпуска (а размер косвенных особо не варьируется).

Точка безубыточности – это соотношение затрат (переменных и постоянных) с ценой продукции, которое дает представление о том, какой уровень продаж обеспечит выручку, минимально достаточную для компенсации затрат с нулевой прибылью.

Стоит отметить, что смешивать понятия прямых, постоянных и косвенных затрат неверно. Наглядным примером может служить переналадка оборудования с целью его адаптации под выпуск нового продукта, когда затраты могут одновременно квалифицироваться и как прямые, и как постоянные.

Автоматизированные инструменты расчета

В 1С:ERP предусмотрен расчет в разрезе направлений деятельности и подразделений, которые выступают центрами затрат, которые, в свою очередь, делятся на:

- Номенклатурные – обычно материальные затраты в суммовом и количественном выражении (вид номенклатуры товара или работы). В большинстве случаев прямые.

- Постатейные – прочие виды расходов, которые, по сути, являются нематериальными и имеют суммовое выражение. Могут быть и прямыми, и косвенными (вид номенклатуры – услуги).

На нашем сайте можно получить также и более подробную инструкцию о расчете себестоимости в 1С.

Путь настройки учета себестоимости для этих видов в 1С:ERP различается.

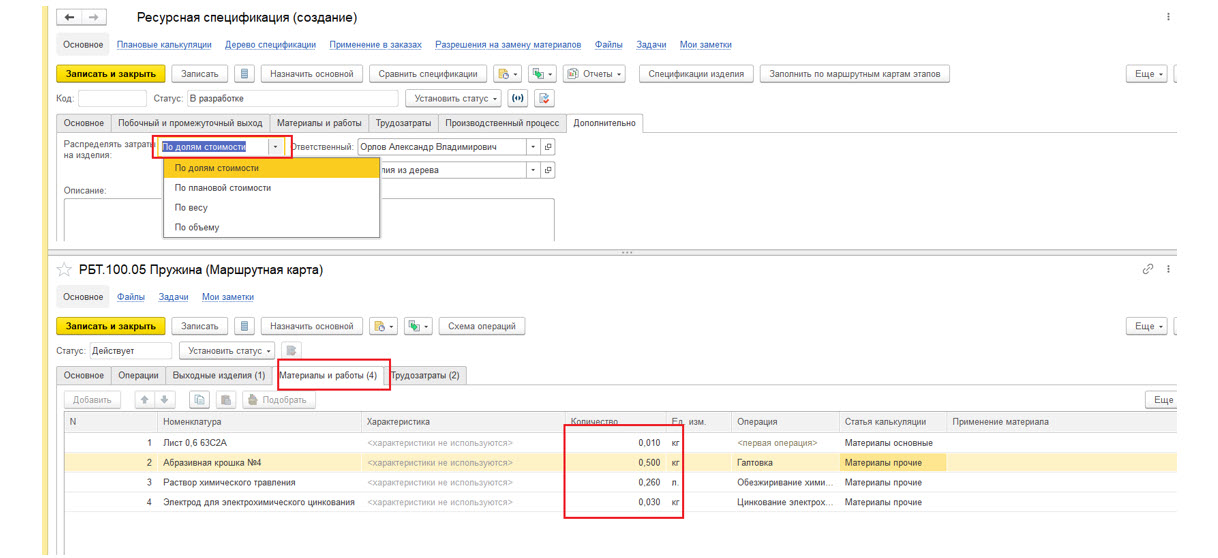

Распределение первого вида затрат в разрезе подразделений происходит посредством их отнесения на производство. Нормативы распределения задаются в ресурсных спецификациях или маршрутных картах. Также указываются варианты распределения затрат на изделия.

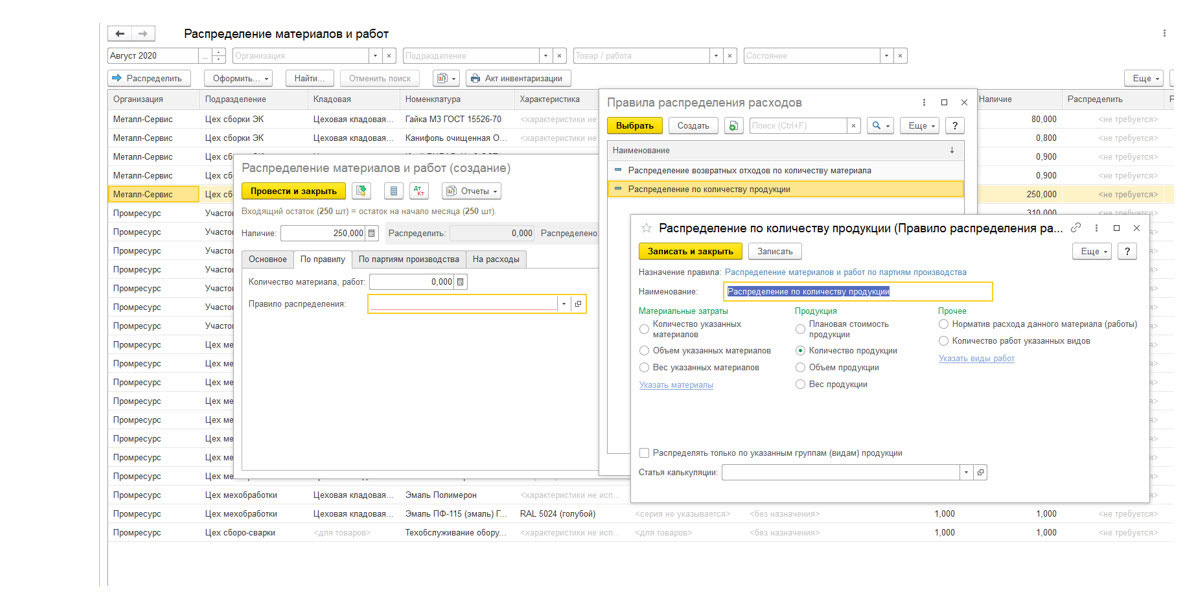

Когда по итогу месяца были выявлены отклонения планового выпуска от фактического, разнесение отклонений производится документом «Распределение материалов и работ на себестоимость продукции», где можно указать назначение и правила отнесения затрат относительно партий выпуска. Здесь же поддерживается возможность списание материалов на расходы (перевод номенклатурных затрат в постатейные).

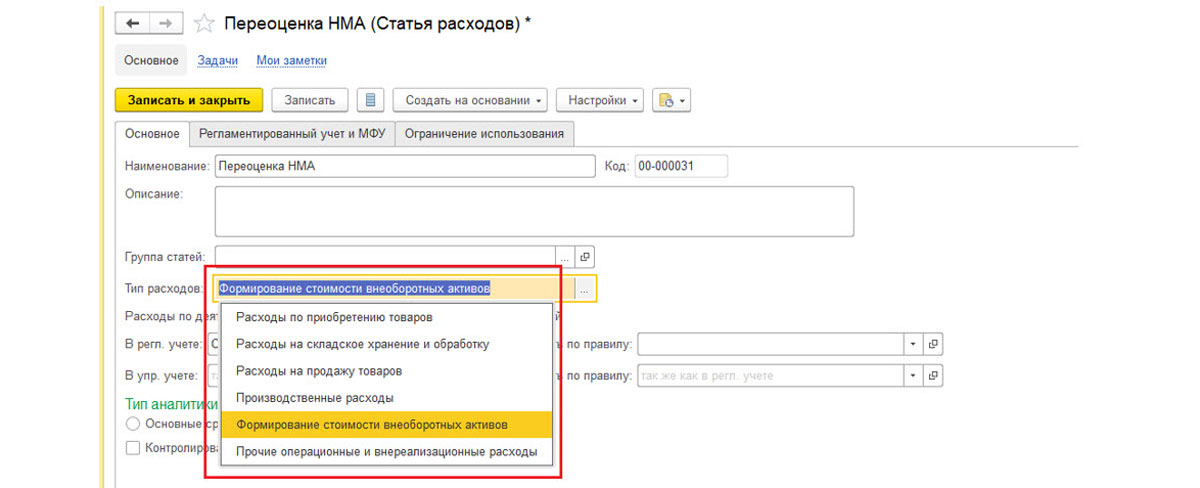

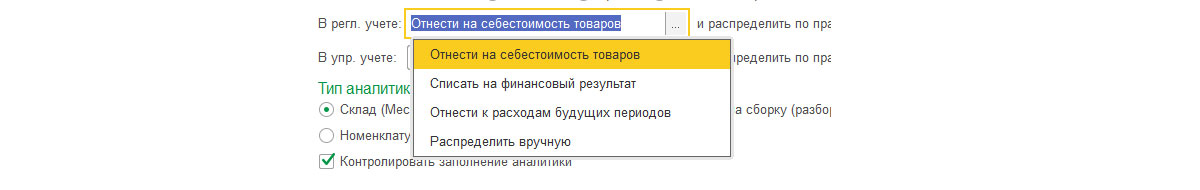

Работа с постатейными затратами в системе требует настройки статей расходов. Возможности настроек распределения зависят от выбранного типа расходов.

Для каждого типа расходов предопределен свой набор направлений разнесения.

Автоматизация расчета себестоимости на базе 1С:ERP

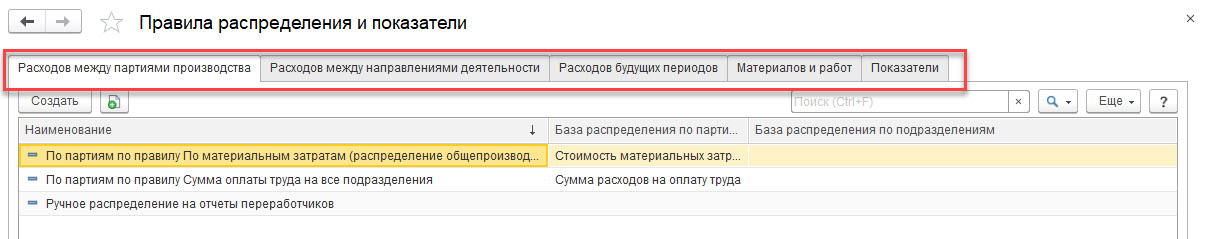

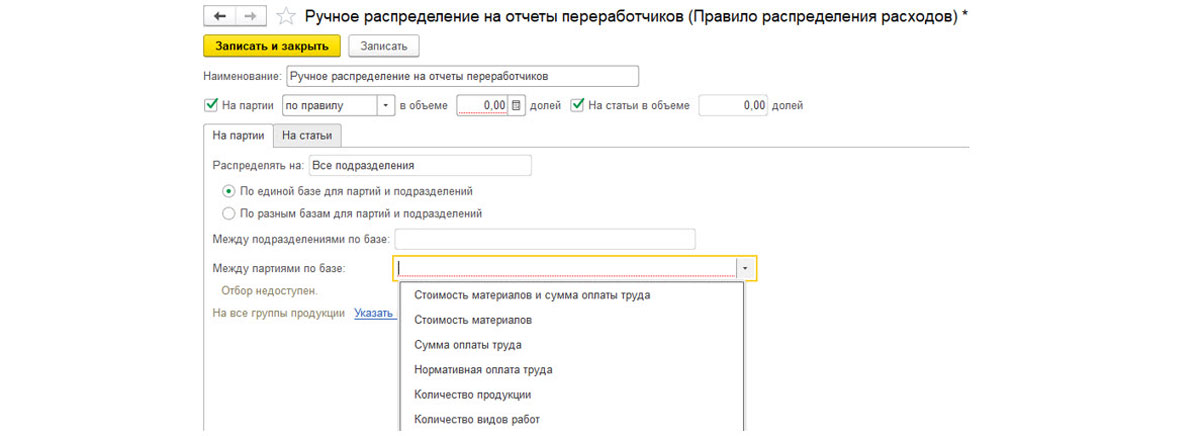

Для каждого варианта предопределен набор правил для распределения расходов.

Например, для типа «Производственные расходы» с распределением на себестоимость есть возможность произвести распределение как по заданным коэффициентам в разрезе партий относительно базы для разнесения, так и указать список статей, на которые необходимо перераспределить текущую статью.

Правила для распределения в разрезе направлений деятельности можно задать только при выборе варианта на «Списать финансовый результат», либо при варианте «Распределить на статьи в объеме».

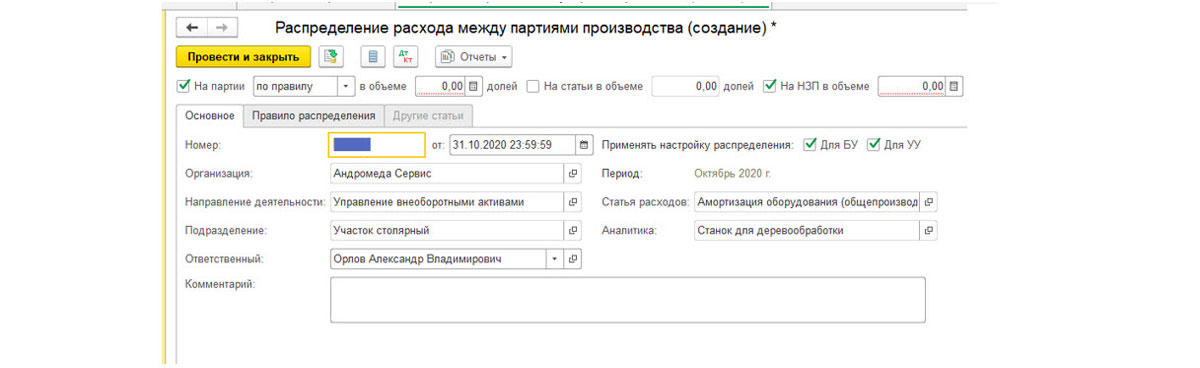

Если по итогу фактического исполнения операций в системе появились статьи, по которым выполнить распределение невозможно (не заданы правила, нет базы к распределению и пр.), то распределение производится документом «Распределение расходов». В документе можно уточнить правила распределения, например, указать процент НЗП, правило распределения и пр.

Система расчета себестоимости и распределения расходов программного продукта 1С:ERP имеет ряд ограничений. Например:

- Практически не автоматизирован процесс учета себестоимости по договорам длительного цикла. Конечно, возможность отражения данных операций в системе существует, но в основном она реализована с помощью документов учета прочих операций и в ручном режиме.

- Также, при всей гибкости настройки распределения статей расходов, нет возможности распределения затрат «Статью в статью», что требует создание дублированных статей и, соответственно, приводит к «раздуванию» справочника статей расходов.

- В системе ограничены возможности по распределению в разрезе направлений деятельности на затратные счета.

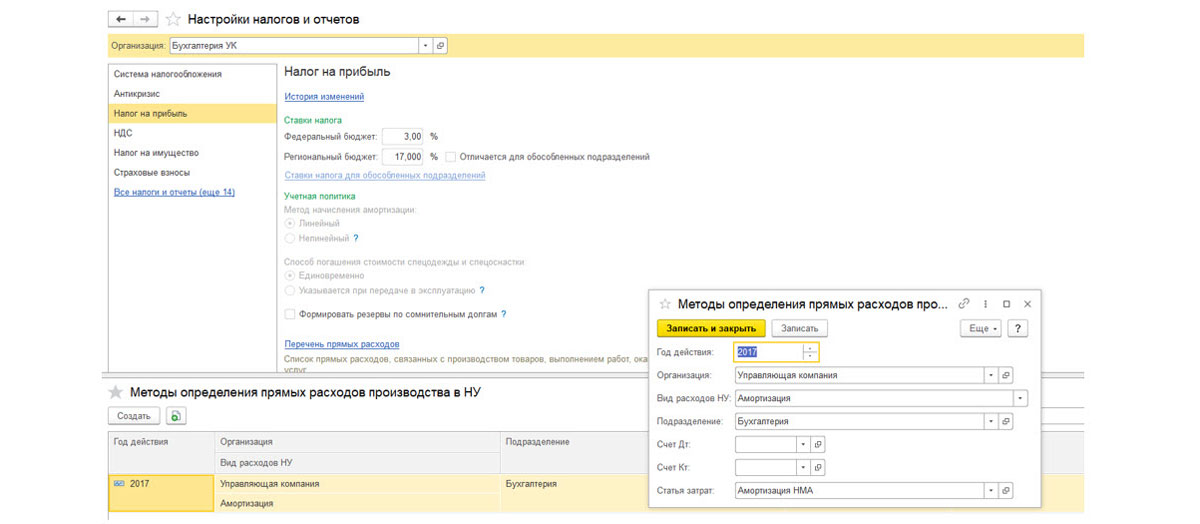

В 1С:Управление холдингом механизм учета себестоимости основан на принципах работы 1С:Бухгалтерия. Он подразумевают, что в рамках финансового учета сначала задается перечень прямых расходов в разрезе подразделений, организаций и статей затрат. Подробно расчет себестоимости в 1С:Бухгалтерии представлен также на нашем сайте. Для них также есть возможность указать счета учета. Согласно этим настройкам и происходит учет себестоимости.

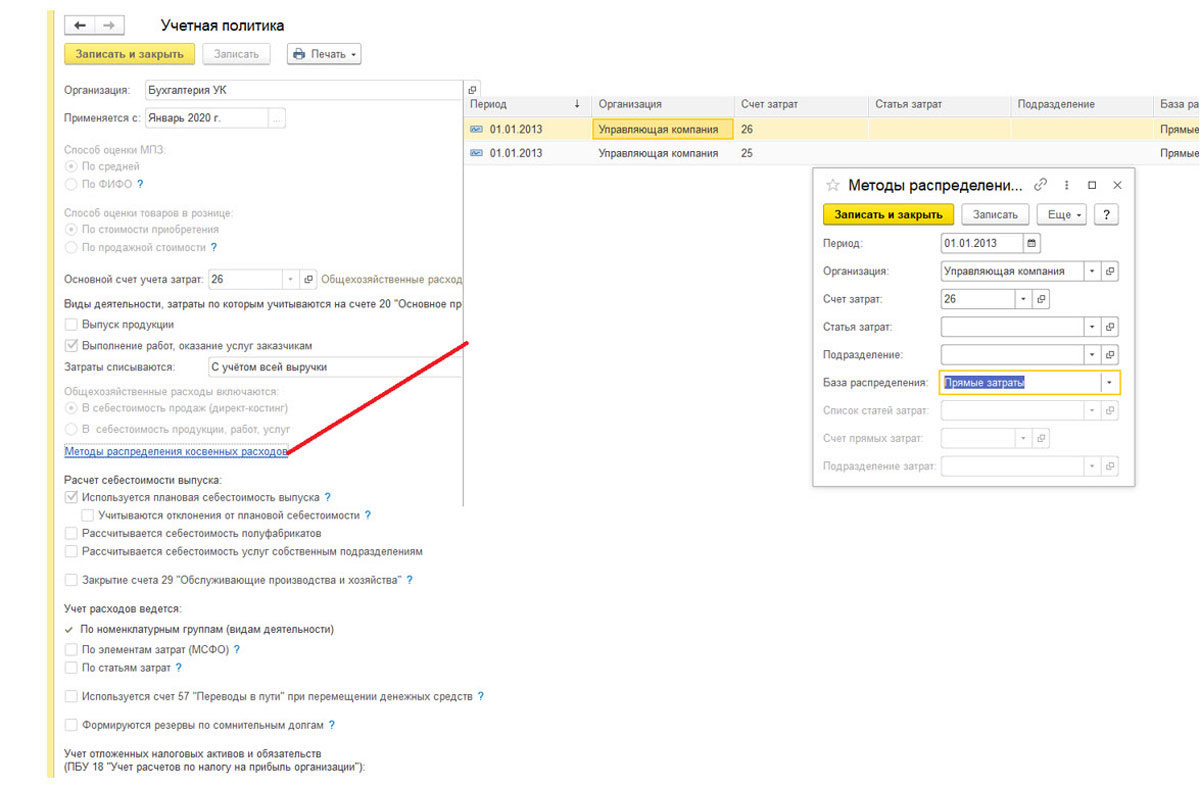

Остальные примеры расчета себестоимости – учет общехозяйственных расходов, параметры расчета себестоимости выпуска и методы распределения косвенных расходов – задаются в учетной политике организации.

Удобный расчет себестоимости в 1С:Управление холдингом

Несмотря на то, что в 1С:УХ более простой и гибкий, при выборе системы учета нужно ориентироваться не только на это. Решение 1С:ERP подходит для предприятий производственной сферы, в отличие от 1С:Управление холдингом, которое разрабатывалось под автоматизацию корпоративных финансов.

Комплексные программные решения семейства 1С 8.3 предоставляют пользователю обширный и гибкий инструментарий для расчета затрат, себестоимости, снабженный богатым арсеналом настроек, позволяющих адаптировать его в процессе проекта внедрения к специфике работы любой крупной компании или предприятия.