Сегодня речь пойдет о налоге на доходы физических лиц, ведь его проверка зачастую вызывает очень много вопросов и проблем.

Предлагаем разобрать более подробно отчет «Анализ НДФЛ по документам-основаниям», который поможет вам проверить НДФЛ на ошибки в части исчисленного и удержанного налога. Этот материал актуален как для 1С: ЗУП ред. 3.1., так и для 1С: Бухгалтерии предприятия ред. 3.0.

Также данная статья подойдет для любого отчета, который вы захотите настроить под свои потребности.

Как посмотреть отчет в 1С

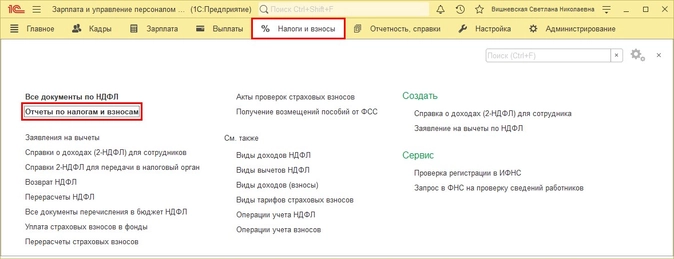

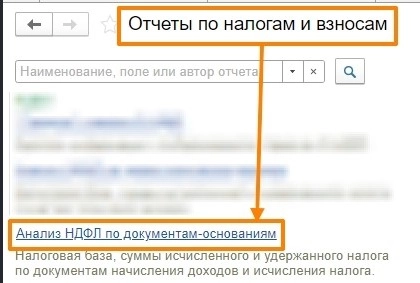

В программе 1С: ЗУП ред. 3.1 перейдем в раздел «Налоги и взносы», откроем пункт «Отчеты по налогам и взносам».

Нас интересует отчет «Анализ НДФЛ по документам-основаниям».

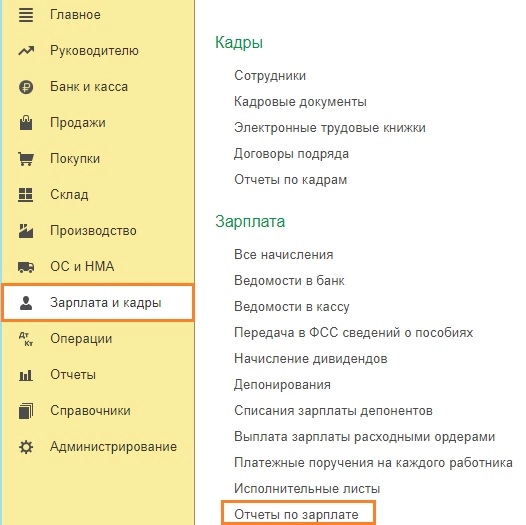

В 1С: Бухгалтерии предприятия аналогичный отчет находится в разделе «Зарплата и кадры» — «Отчеты по зарплате».

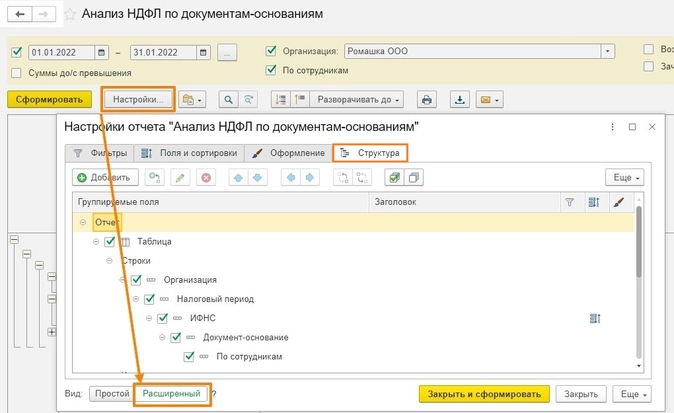

Шаг № 1

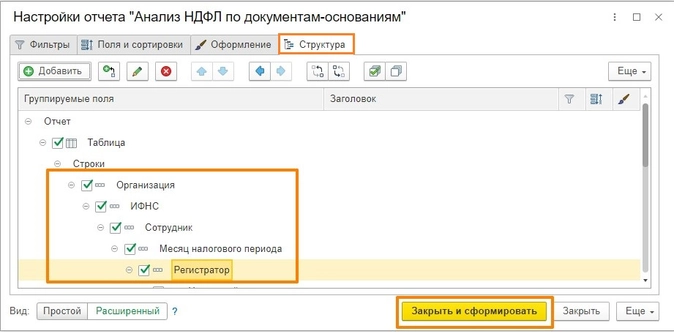

Зайдем в «Настройки отчета», включим «Расширенный режим» и перейдем на вкладку «Структура».

Шаг № 2

Настроим иерархию. Первым делом необходимо снять галочки на вкладке «Структура» с полей:

-

Налоговый период.

-

ИФНС.

-

Документ-основание.

-

По сотрудникам.

Должно получиться вот так:

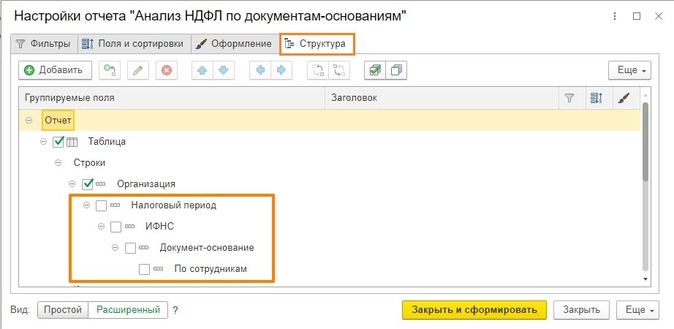

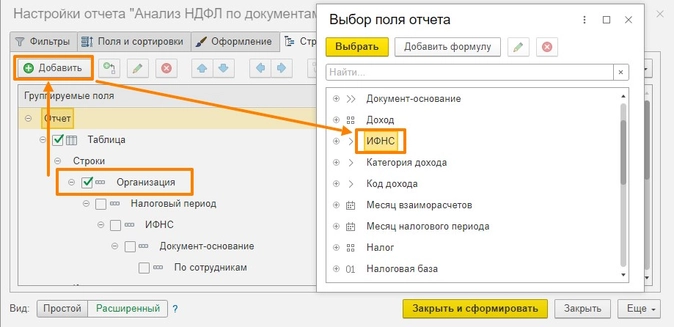

Шаг № 3

Затем становимся на поле «Организация» и нажимаем на кнопку «Добавить».

Добавляем поля в следующем порядке (по двойному щелчку мыши):

-

ИФНС.

-

Сотрудник.

-

Месяц налогового периода.

-

Регистратор.

Должно получиться вот так:

Нажимаем кнопку «Закрыть и сформировать».

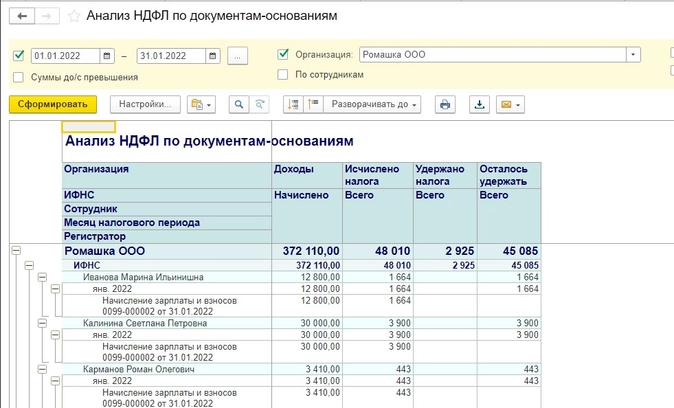

У нас получился вот такой отчет, где видны следующие показатели:

-

База для расчета НДФЛ;

-

НДФЛ исчисленный;

-

НДФЛ удержанный;

-

Документы, которые сделали движения по вышеуказанным показателям.

Теперь мы можем проверить, как обстоят дела с НДФЛ в нашей организации. На скриншоте видно, что НДФЛ с сотрудников исчислен, но не удержан, потому что нет документа выплаты.

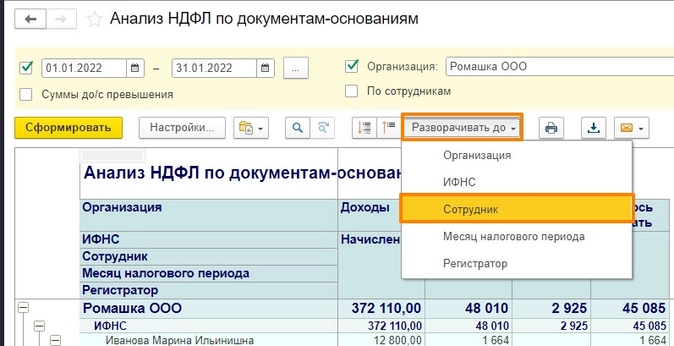

Шаг № 4

Попробуем выстроить отчет немного иначе. Для этого нажмем на кнопку «Разворачивать до» и выберем значение «Сотрудник».

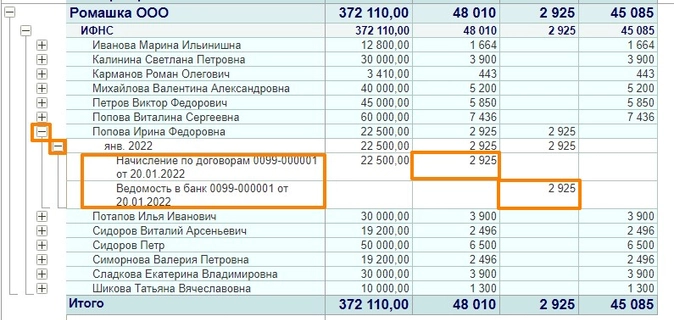

Получим следующий отчет:

Можно заметить, что за месяц НДФЛ корректно удержан только у одного сотрудника, а у остальных нет.

Если нажать на «+» возле сотрудника, то можно развернуть его до месяца, а затем и до документа, которым сделано движение по НДФЛ.

А теперь на примерах

Часто бывают случаи, когда НДФЛ тянется красным цветом по совершенно непонятным документам. Кратко рассмотрим некоторые из них.

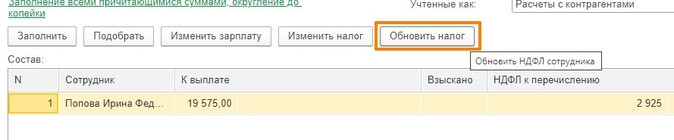

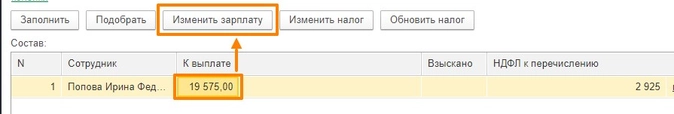

Например, когда зарплата была начислена за февраль, выплата произведена либо в феврале, либо в марте, а НДФЛ подтянулся за январь и за февраль. Или же НДФЛ подтянулся красным в отчет. В этом случае мы можем зайти прямо из отчета в документ, который сделал это движение и попробовать его пересчитать, а именно запустить команду «Обновить налог».

В каждой ведомости на выплату есть эта команда, которая позволяет пересчитать НДФЛ удержанный в документах «Ведомость в банк/ Ведомость в кассу/ Ведомость на счета».

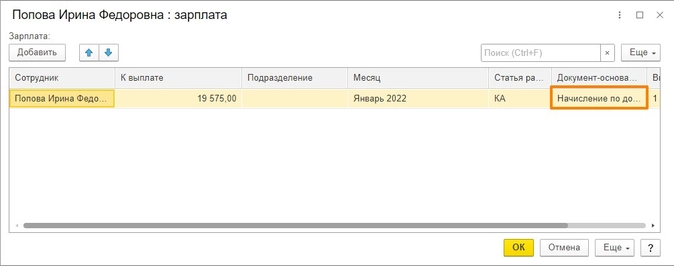

Если вы знаете, что ведомость на выплату заработной платы провели, а НДФЛ в отчете указывается как неудержанный, проверьте, есть ли в вашей ведомости на выплату документ-основание.

Если поле «Документ-основание» пустое, значит ведомость на выплату заполнена руками и НДФЛ некорректно будет отражаться в 6-НДФЛ.

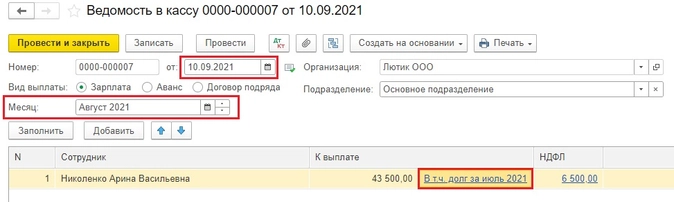

Для корректного учета НДФЛ также необходимо контролировать долги в ведомостях по заработной плате, т. е. чтобы у вас в ведомостях отсутствовала запись напротив суммы к выплате «В том числе за «такой-то месяц».

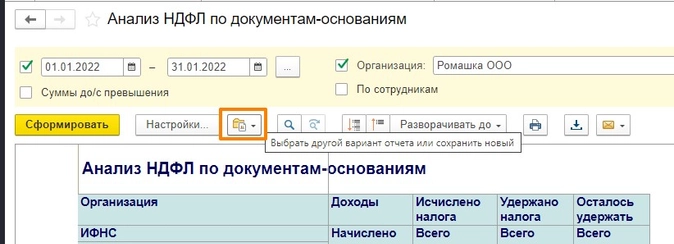

Как сохранить такой отчет?

И в конце давайте посмотрим — как же сохранить данный отчет, чтобы не настраивать его постоянно? Для этого возвращаемся в отчет, нажимаем на вот эту кнопку:

Выбираем команду «Сохранить как».

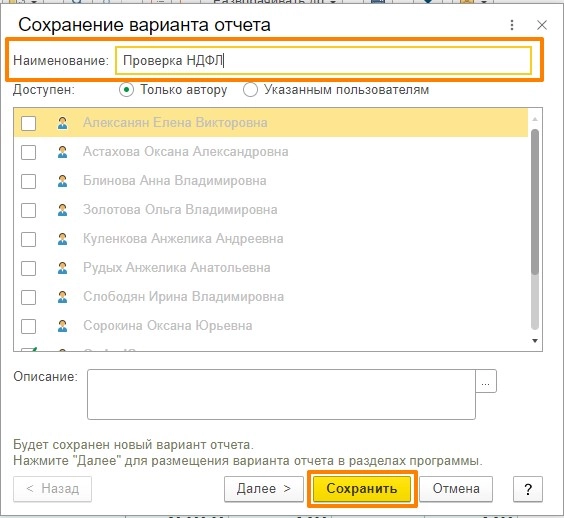

Указываем удобное наименование отчета и сохраняем.

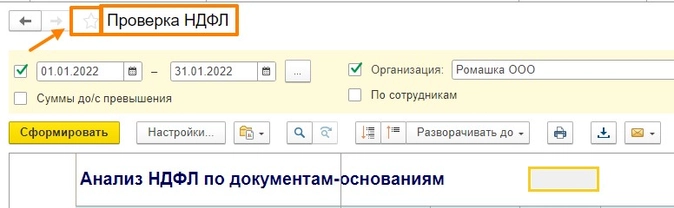

После сохранения сразу изменяется название шапки отчета.

Далее вы можете добавить его в «Избранное» и открывать уже оттуда.

Управленческий учет: с нуля до настройки в 1С, Excel и Google-таблицах

Уметь настраивать и вести управленку — значит быть полезным для руководителей. Научитесь понимать, откуда приходят и куда уходят деньги компании на курсе повышения квалификации от «Клерка».

С 2023 г. сумма НДФЛ для оплаты включается в единый налоговый платеж. Для НДФЛ изменяется порядок расчета и уплаты. Рассчитывается налог за период с 23 числа предыдущего месяца по 22 числа текущего месяца с каждой выплаченной работнику суммы. До 25 числа месяца подается уведомление о рассчитанных суммах. До 28 числа осуществляется оплата единого налогового платежа, в составе которого теперь и оплачивается НДФЛ.

В статье рассмотрим, как рассчитать НДФЛ по новым правилам, подать уведомления по исчисленным суммам и оплатить в составе единого налогового платежа. В конце расскажем порядок расчета и уплаты НДФЛ в 2023 году в 1С:УНФ.

- Новые правила расчета

- Сроки оплаты и отчетность

- Порядок расчета и оплаты НДФЛ в 1С:УНФ

Новые правила расчета НДФЛ

До 2023 года датой получения дохода считали последний день календарного месяца, за который была начислена заработная плата. Поэтому ранее при выплате аванса НДФЛ не удерживался т. к. аванс не считался доходом. Рассчитывался и удерживался НДФЛ один раз при окончательной выплате заработной платы.

Основное изменение — теперь днём получения дохода для расчета НДФЛ считается дата выплаты заработной платы.

Теперь рассчитываем и удерживаем НДФЛ два раза в месяц: в день перечисления сотруднику аванса и в дату выплаты оставшейся части заработной платы.

Период расчета НДФЛ — с 23 числа предыдущего месяца по 22 число текущего месяца.

Дата отчета — до 25 числа текущего месяца подаем в ИФНС уведомление с расчетом исчисленных налогов.

Сумма из уведомления будет зачтена в качестве НДФЛ при поступлении единого налогового платежа, в состав которого будет включен и НДФЛ.

Сроки оплаты и отчетности

Изменяется срок оплаты НДФЛ. Теперь НДФЛ уплачивается в составе единого налогового платежа на единый налоговый счет до 28 числа текущего месяца.

С 2023 года, если работодатель не в состоянии удержать НДФЛ в установленные законом сроки в силу каких-то причин, он может перечислить налог за счёт собственных средств. Этим самым он избежит штрафов и пеней от ИФНС. Поэтому теперь можно и лучше заранее направить средства на единый налоговый счёт (ЕНС). ФНС заберёт оттуда деньги согласно расчётам, поданным в уведомлении.

Порядок расчета и оплаты НДФЛ по новым правилам в 1С:УНФ

В 1С:УНФ есть возможность рассчитать НДФЛ с выплаченного аванса и отправить уведомление об исчисленной сумме налога. В составе единого налогового платежа перечисляем на единый налоговый счет. При выплате заработной платы рассчитывается НДФЛ с учетом налога с аванса и включается в следующие уведомление и сумму единого налогового платежа.

Рассмотрим по шагам, как рассчитать НДФЛ с выплаченных сумм в 1С:УНФ, отправить уведомление и оплатить.

1. НДФЛ с аванса в 1С:УНФ

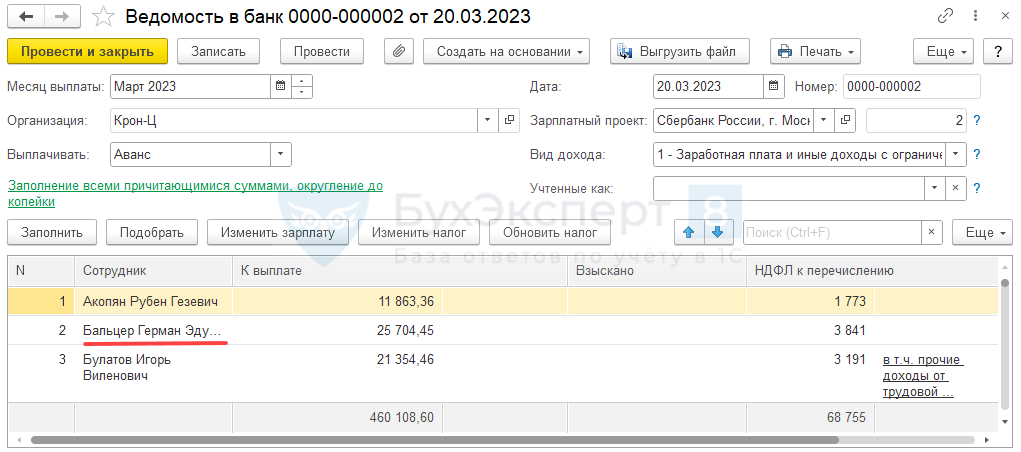

Создаем в разделе «Персонал» платежную ведомость с операцией «Аванс». В документе указываем сотрудников и суммы аванса.

В платежной ведомости на закладке «Налоги» указываем суммы НДФЛ с аванса. Записываем документ.

Для выплаты аванса из платежной ведомости вводом на основании создаем платежный документ.

2. Формирование расчета НДФЛ и отправка уведомления

В срок до 25 числа каждого месяца рассчитываем сумму НДФЛ за период с 23 числа предыдущего месяца по 22 число текущего месяца и отправляем уведомление по НДФЛ.

Расчет налога и формирование уведомление производится в календаре налогов и отчетности раздела «Налоги».

Рассчитываем налог.

Из формы НДФЛ формируем уведомление.

Проверяем созданное уведомление и отправляем с помощью сервиса 1С-Отчетность до 25 числа месяца.

3. Оплата НДФЛ в составе единого налогового платежа

До 28 числа месяца необходимо совершить оплату на единый налоговый счет. Оплатить налоги можно из формы рассчитанного налога. В этом случае оплачиваем рассчитанные суммы обязательств.

Оплату можно произвести со своего счета через формирование платежного поручения или сохранив файл для клиент-банка для последующей отправки через него. Так же можно оплатить наличными. Для этого можно сформировать квитанцию, а для отражения в программе обязательно сформировать расход из кассы.

Пополнить единый налоговый счет и не переживать о несвоевременной оплате или недоимках, пенях можно в любой момент времени и на любую сумму.

В программе совершаем платеж с помощью документов «Расход со счета» для безналичной оплаты или «Расход из кассы» — для наличной. Выбираем операцию «Налоги» и вид налога «Единый налоговый платеж».

4. НДФЛ с заработной платы

В конце месяца производим начисление заработной платы в разделе «Персонал».

На закладке «Налоги» рассчитывается сумма НДФЛ со всей заработной платы.

На основании начисления создаем платежную ведомость на выплату. На закладке налоги указываем сумму НДФЛ с учетом рассчитанных сумм с аванса.

Сумма налога будет включена в следующий расчет и уведомление и уплачена в составе единого налогового платежа.

Теперь НДФЛ рассчитываем и отправляем уведомления с каждой выплаченной суммы: с аванса и заработной платы до 25 числа месяца. До 28 числа уплачиваем в составе единого налогового платежа. 6-НДФЛ сдаем до 25 числа следующего за отчетным кварталом. Годовой отчет – до 25 февраля следующего года. Изменилась форма и порядок заполнения, начиная со сдачи отчетности за 2022 г.

Полезные материалы:

- Сроки исчисления, удержания и уплаты НДФЛ с 01.01.2023

- Единый налоговый платеж: как рассчитать, оплатить и отчитаться в 1С:УНФ

С 2023 года поменялся порядок учета НДФЛ – теперь зарплатные доходы тоже учитываем по дате выплаты и с аванса удерживаем налог. В программах 1С были внесены серьезные изменения – теперь при расчете зарплаты нужно отдельно определять доход и НДФЛ с аванса и учитывать их по-разному для целей БУ и учета НДФЛ: в проводки должна попадать вся сумма дохода и налога за месяц, в учет НДФЛ – за минусом аванса.

В результате проявилась масса пользовательских и программных ошибок в расчете налога, БУ и учет по НДФЛ теперь «разъезжаются» – непонятно, как их сверить. В статье разберем порядок действий, как отловить и исправить большинство ошибок на этапе расчета зарплаты. Также посмотрим, как сверить БУ и учет по НДФЛ по итогам месяца.

Содержание

- Общий порядок действий

- Шаг 1. Поиск работников с несколькими документами начисления зарплаты

- Шаг 2. Поиск работников только с одной датой получения дохода

- Шаг 3. Поиск документов, в которых плановая дата выплаты отличается от фактической

- Шаг 4. Проверка исчисленного налога точечно по сотрудникам

- Шаг 5. Поиск расхождений между БУ и учетом по НДФЛ

Статья оперативно меняется по мере исправления ошибок и выявления новых. Чтобы отслеживать ее актуальность, добавьте ее в список избранных статей. Быстро открыть список избранных публикаций можно через Мои закладки.

До выполнения все описанных проверок рекомендуем:

- При работе в ЗУП 3.1.23 обновить программу до релиза ЗУП 3.1.23.649.

- При работе в ЗУП 3.1.24 установить патч EF_20173784.

Общий порядок действий

Ошибки в расчете НДФЛ часто сказываются на сумме зарплаты к выплате. Поэтому все проверки лучше выполнять, после того как завершили расчет зарплаты, но до ее выплаты. Проверки будем выполнять по принципу:

- Сначала отловим массовые ошибки и исправим их, чтобы меньше «ковыряться» по каждому сотруднику

- Затем разберемся с точечными ситуациями по конкретным работникам и устраним их

- В завершение сверим учет БУ с учетом по НДФЛ и если есть расхождения, исправим их

Итоговый порядок действий включает 5 шагов.

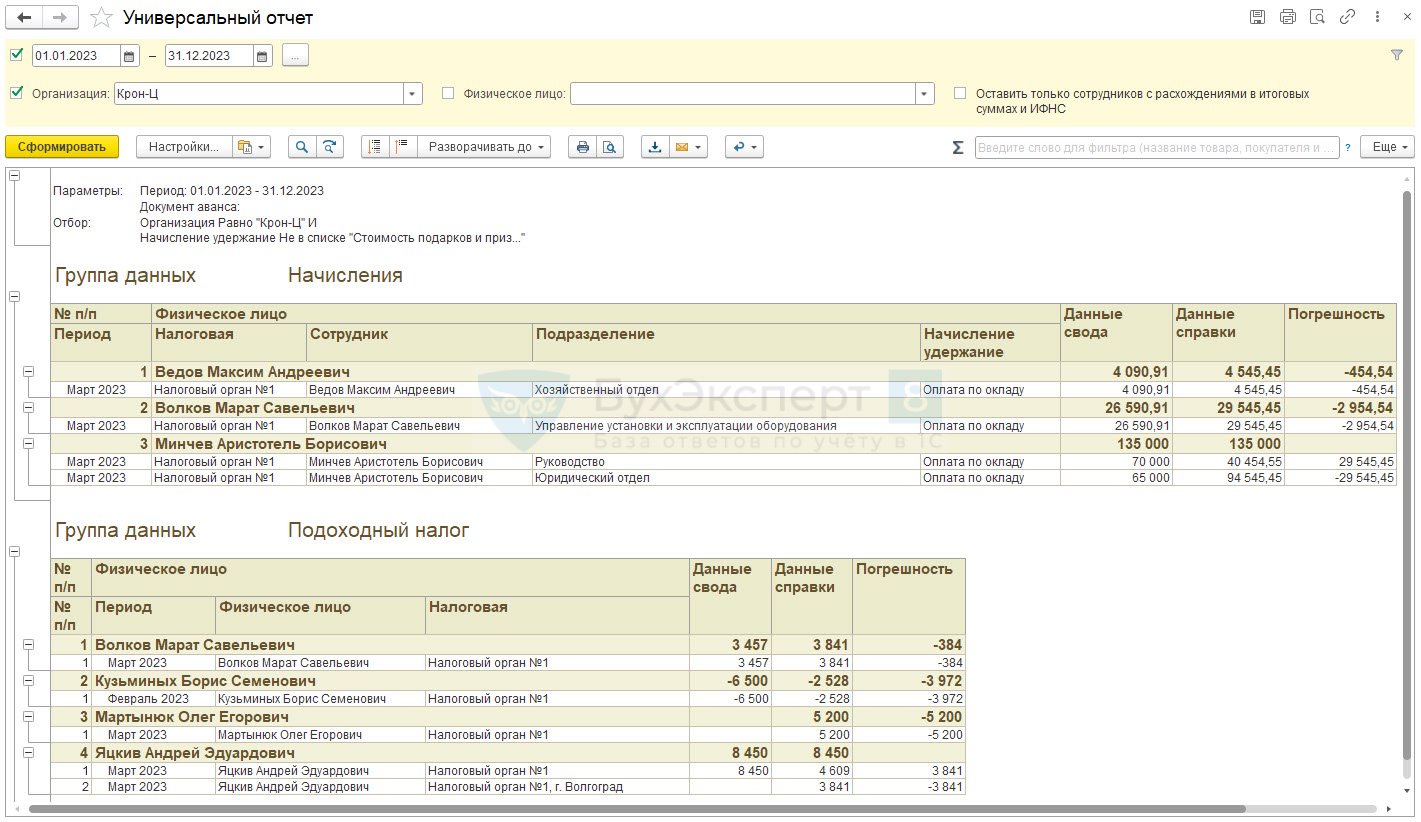

Шаг 1. Поиск работников с несколькими документами начисления зарплаты – с помощью Универсального отчета (Администрирование – Печатные формы, отчеты и обработки – Универсальный отчет).

Шаг 2. Поиск работников только с одной датой получения дохода – с помощью Универсального отчета.

Шаг 3. Поиск документов, в которых плановая дата выплаты отличается от фактической – с помощью Универсального отчета.

Шаг 4. Проверка исчисленного налога точечно по сотрудникам – ввод «технического» документ Перерасчет НДФЛ (Налоги и взносы – Перерасчеты НДФЛ) месяцем выплаты зарплаты и анализ сотрудников, попавших в документ.

Шаг 5. Поиск расхождений между БУ и учетом по НДФЛ – поиск сотрудников с расхождениями Универсальным отчетом и сверка Полного свода с Анализом НДФЛ.

Разберем проверки по шагам.

Шаг 1. Поиск работников с несколькими документами начисления зарплаты

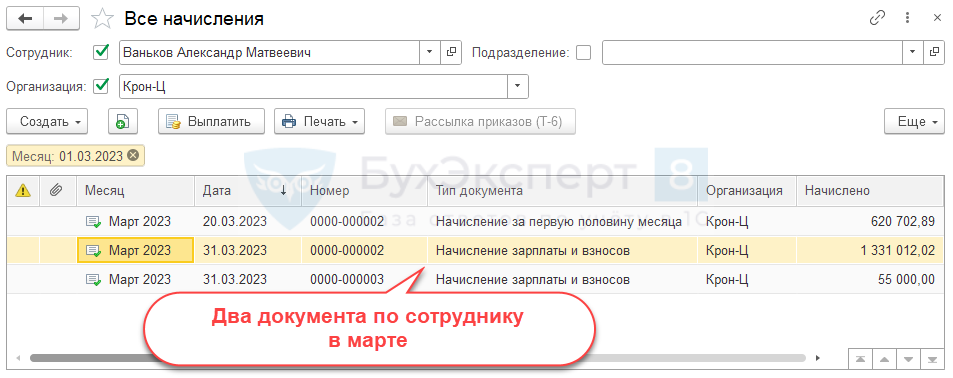

Цель проверки – найти сотрудников, которые «сидят» в нескольких документах Начисление зарплаты и взносов за один и тот же месяц. Такая ситуация возникает чаще всего при расчете зарплаты по подразделениям, если работник числится в нескольких подразделениях.

Раньше это не вызывало вопросов, но с 2023 года расчет НДФЛ по таким работникам выполняется неверно – Ошибка расчета НДФЛ в ЗУП 3.1 при наличии «обособок». Наиболее простой вариант обхода этой ошибки – рассчитывать зарплату сотрудников в одном документе Начисление зарплаты и взносов. Если этого не сделать, корректировать учет придется вручную Переносом данных (Администрирование – Переносы данных) – это очень трудоемкий вариант и рискованный с точки зрения пользовательских ошибок.

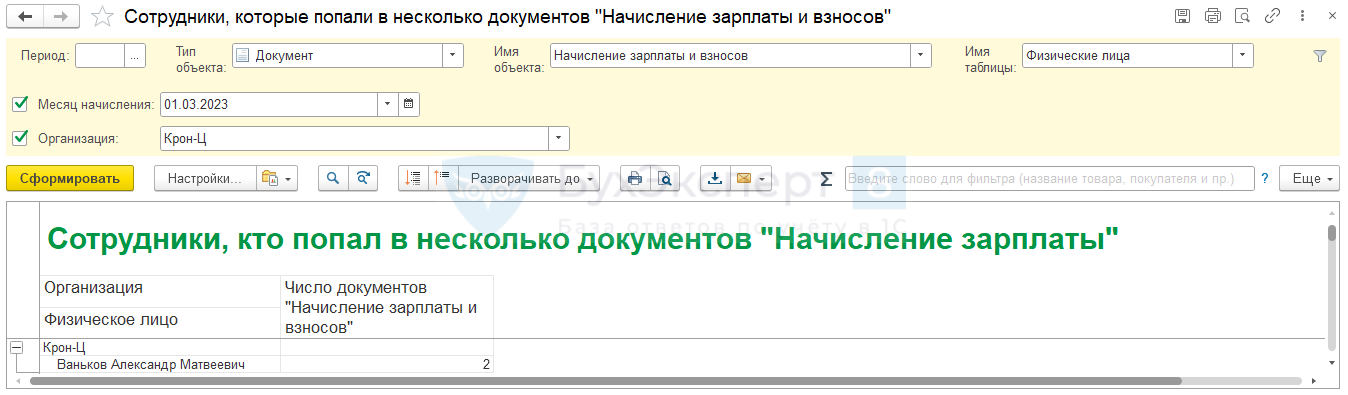

Поэтому намного проще – отловить таких работников сразу, удалить их из имеющихся документов Начисление зарплаты и взносов и создать по ним отдельный документ расчета зарплаты. Отыскать сотрудников, по кому создано несколько Начислений зарплаты за месяц, можно через Универсальный отчет. Построим его по табличной части Физические лица документа Начисление зарплаты и взносов.

Универсальный отчет — сотрудники в нескольких документах начисления зарплаты (БухЭксперт8)

В текущих релизах ЗУП 3.1 ошибка в расчете НДФЛ проявляется, только если у сотрудника разные регистрации в ИФНС. Поэтому в отчете дополнительно вывели информацию о документе и подразделении, по которому он заполнен.

Отчет поможет выявить сотрудников, кому начислена зарплата в подразделениях с разными регистрациями в ИФНС – расчет зарплаты таких работников придется корректировать. По ним потребуется:

- Отобрать документы в журнале Все начисления (Зарплата – Все начисления).

- Удалить этих работников из документов Начисление зарплаты и взносов, рассчитанных по подразделениям.

- Создать отдельный документ Начисление зарплаты и взносов без привязки к подразделению и подобрать в него сотрудников.

В результате зарплата и НДФЛ сотрудников будут рассчитаны в одном документе Начисление зарплаты и взносов и Ошибка расчета НДФЛ в ЗУП 3.1 при наличии «обособок» не проявится.

Шаг 2. Поиск работников только с одной датой получения дохода

Ситуация, когда в Начислении зарплаты и взносов расчет НДФЛ по сотруднику выполнен в одну строку – не всегда ошибка. Но она может возникать и по ошибке. Например:

- Если в момент расчета зарплаты распроведена Ведомость на аванс – Проблема расчета НДФЛ с зарплаты, если распроведена ведомость на аванс

- Если нарушена последовательность работы с документами и налог с аванса случайно рассчитался в другом межрасчетном документе уже после его выплаты – в документе Начисление зарплаты и взносов налог за месяц не будет уменьшен на НДФЛ с аванса. В результате сумма налога будет завышена.

Поэтому, чтобы сэкономить время на проверку, до точечного разбора проблем по сотрудникам, лучше сразу отловить всех работников с расчетом НДФЛ в одну строку и проверить их. Если расчет ошибочный, решение будет зависеть от причины проблемы. Например:

- Если причина в распроведенной Ведомости на аванс, чтобы исправить ошибку нужно провести Ведомость и пересчитать НДФЛ по сотрудникам.

- Если причина в нарушении последовательности, потребуется ее восстановить и пересчитать НДФЛ – эту ситуацию подробно разберем ниже на примере.

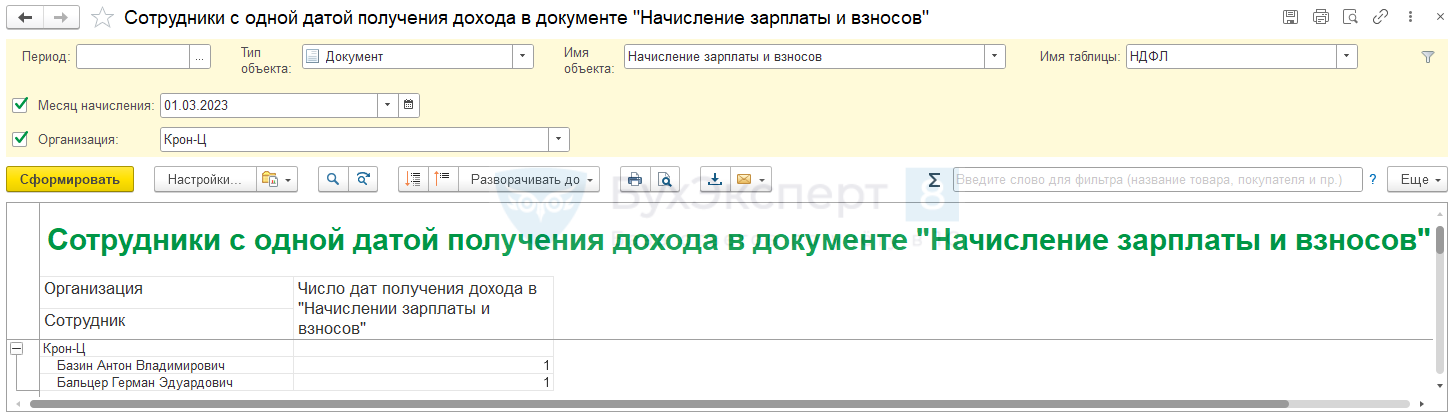

Отыскать сотрудников, по кому расчет налога выполнен только на одну дату получения дохода, можно также через Универсальный отчет. Построим его по табличной части НДФЛ документа Начисление зарплаты и взносов.

Универсальный отчет — сотрудники с одной датой получения дохода (БухЭксперт8)

По сотрудникам, попавшим в отчет, проверяем:

- Проведены ли Ведомости на аванс.

- Какая дата получения дохода указана в начислении зарплаты – дата выплаты аванса или дата выплаты зарплаты за вторую половину месяца.

- Есть ли зарплата за ту половину месяца, по которой отсутствует расчет НДФЛ.

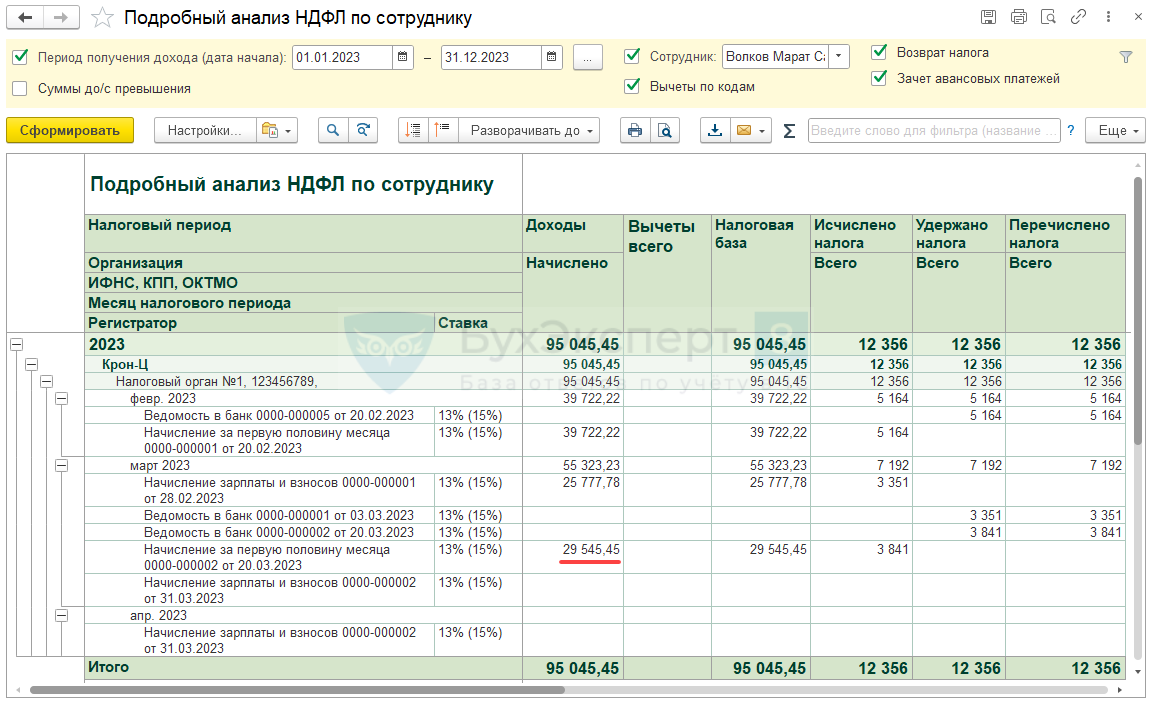

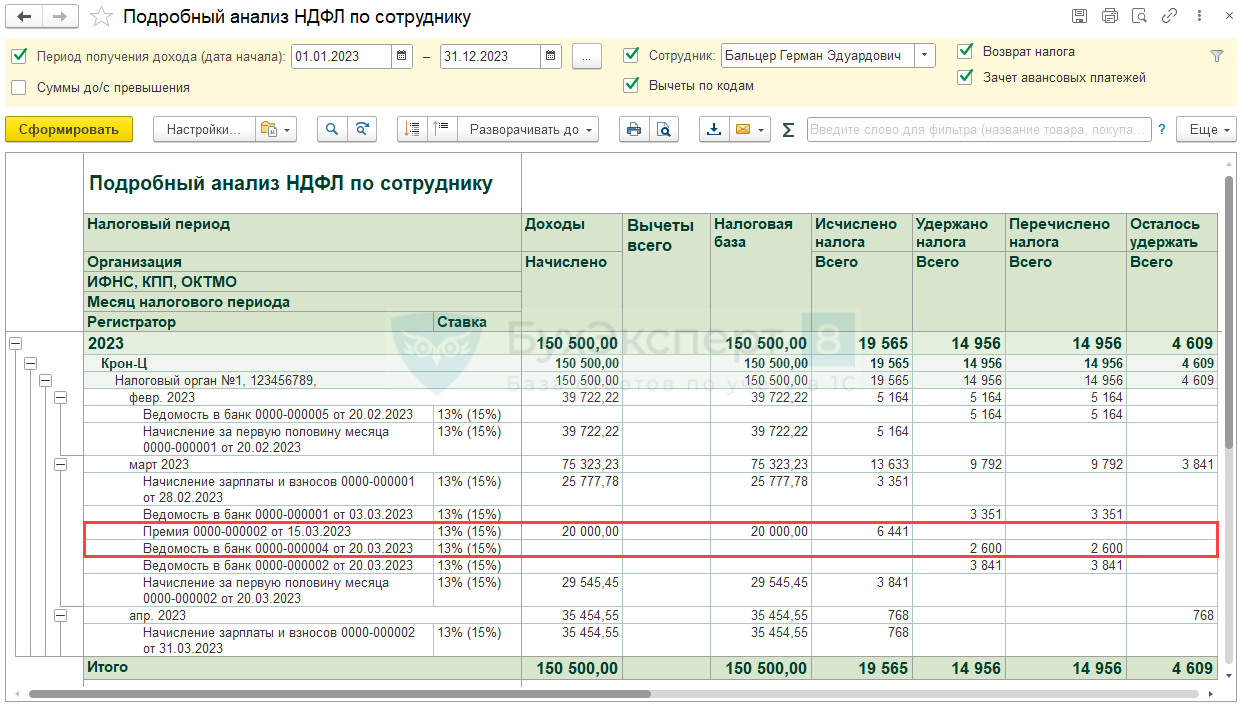

- Если выплаты есть, а НДФЛ нет, проверяем детали расчета в Подробном анализе НДФЛ (Налоги и взносы – Отчеты по налогам и взносам).

Разберем проверку на примере.

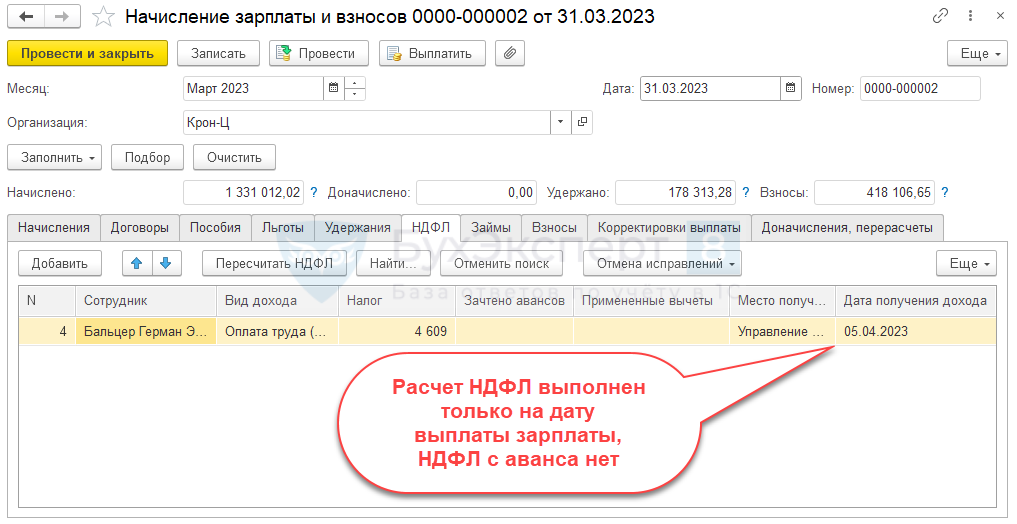

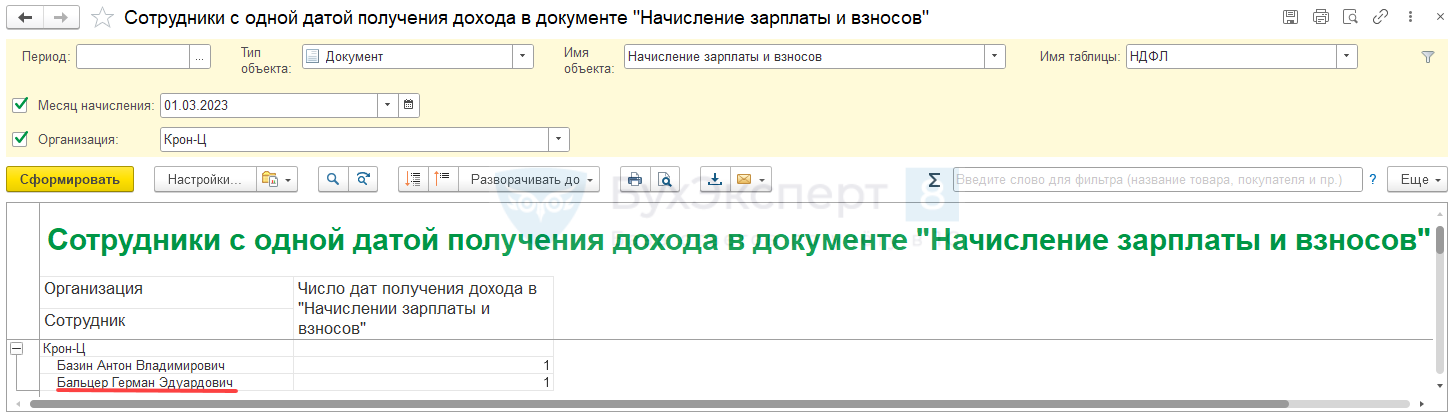

Сотрудник Бальцер Г.Э. попадает в отчет по работникам, у которых НДФЛ рассчитан в одну строку.

Проверим, является ли ошибкой такой расчета налога. При обнаружении ошибки, исправим ее.

- Проверим, не связан ли такой расчет НДФЛ с непроведенными Ведомостями на аванс. Убедимся, что все Ведомости на аванс в программе проведены и пересчитаем сотрудника в Начислении зарплаты. Расчет все равно выполняется в одну строку.

Это означает, что причина проблемы не в Ведомости на аванс.

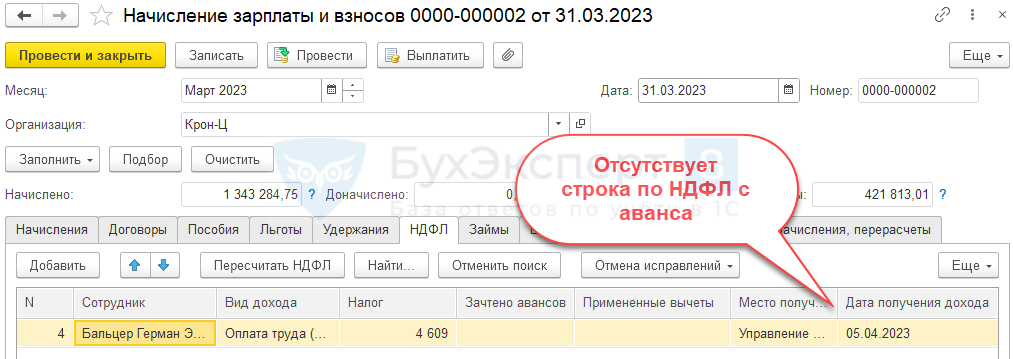

- Определим с зарплатой, за какую половину месяца проявилась проблема – с авансом или с зарплатой за вторую половину месяца. Расчет НДФЛ в Начислении зарплаты выполнен только на дату выплаты зарплаты за вторую половину месяца, 05.04.2023. Налог с аванса, выплаченного 20.03.2023, отсутствует.

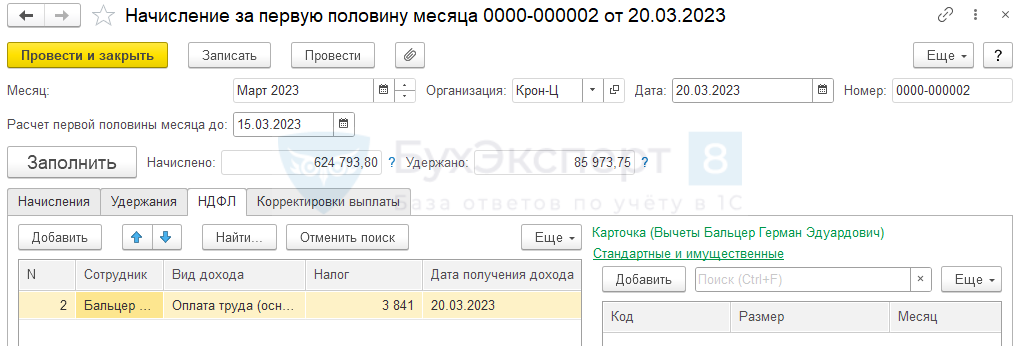

- Проверим, начислялась ли сотруднику зарплата за первую половину месяца. Бальцер Э.Г. есть в мартовском документе Начисление за первую половину месяца, также он есть в Ведомости на выплату аванса. Сумма НДФЛ присутствует, как в документе начисления аванса, так и в Ведомости.

Это означает, что расчет налога только на дату выплаты окончательной зарплаты – в данном случае ошибка и ее нужно исправлять. Строка по НДФЛ с аванса должна быть на вкладке НДФЛ с Начислении зарплаты и взносов за март 2023.

- Найдем ошибку в расчетах с помощью Подробного анализа НДФЛ по сотруднику. По отчету видно, что Бальцеру Э.Г. в марте выплачивалась премия в размере 20 000 руб., при ее выплате удержан НДФЛ в размере 2 600 руб. Однако с документе начисления премии сумма налога отличается и составляет 6 441 руб.

Разница 3 841 руб. (= 6 441 – 2 600) – это сумма налога с аванса, она ошибочно «привязалась» к документу Премия. Такое может случиться, если нарушить последовательность работы с документами. Например, корректировать межрасчетный документ после выплаты дохода. Для устранения ошибки:

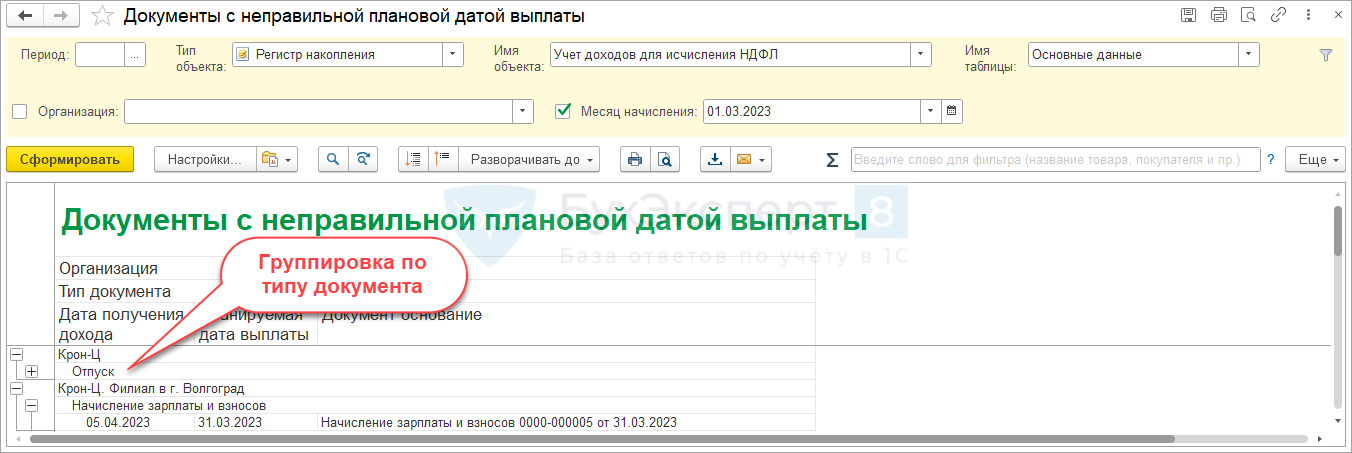

Шаг 3. Поиск документов, в которых плановая дата выплаты отличается от фактической

Если в документе начисления Планируемая дата выплаты отличается от даты выплаты по Ведомости, это приводит к проблемам:

- В следующем месяце может не рассчитываться совсем или неверно рассчитываться НДФЛ с аванса – Ошибка в ЗУП 3.1 при расчете НДФЛ, если не совпадают плановая и фактическая дата выплаты зарплаты.

- При сторнировании зарплаты может неверно определяться дата получения дохода – в регистры запишется планируемая дата выплаты вместо фактической.

Если в одном месяце создано несколько Начислений зарплаты и взносов, отобрать документы, в которых Планируемая дата выплаты отличается от даты фактической выплаты дохода, удобно Универсальным отчетом. Построим его по регистру накопления Учет доходов для исчисления НДФЛ.

Чтобы отчет сработал корректно, перед его формированием нужно провести Ведомости на выплату зарплаты. Уточнение даты получения дохода происходит при его выплате. Поэтому именно движения Ведомостей по регистру позволяют отловить документы, где плановая дата получения дохода отличается от фактической.

Можно заполнить «технические» Ведомости на время работы с отчетом и затем распровести их.

Универсальный отчет — документы с неправильной плановой датой выплаты (БухЭксперт8)

В Начислениях зарплаты и взносов, которые попадут в отчет, нужно поправить Планируемую дату выплаты и перепровести документ.

В отчет мы включили все типы документов начисления. Больше всего ошибок возникает в документах Начисление зарплаты и взносов — их правим в первую очередь. По остальным типам документов корректировка планируемой даты получения дохода может быть нежелательна, но это сигнал к более детальной проверке. Чтобы было удобнее работать с конкретными типами документов, строки в отчете сгруппированы по ним. Группировки по «ненужным» типам документов можно при необходимости свернуть в отчете.

Шаг 4. Проверка исчисленного налога точечно по сотрудникам

После устранения массовых ошибок можно переходить к разбору нестандартных ситуаций точечно по сотрудникам. Для этого создадим «технический» документ Перерасчет НДФЛ и заполним его. Месяц в документе – это месяц, в котором выплачивается зарплата. Например, если зарплата за март выплачивается 05.04.2023, укажем в документе Апрель 2023.

Сотрудников, попавших в документ, анализируем с помощью отчета Подробный анализ НДФЛ. Если обнаружена ошибка, устраняем ее.

Пример точечной ситуации, когда сотрудник может попадать в «технический» документ Перерасчет НДФЛ – когда в аванс работнику начислены доходы с разными кодами по НДФЛ и при расчете зарплата итоговый доход за месяц по одному из кодов получается меньше, чем при расчете аванса. В этом случае в учете НДФЛ отражается завышенная сумма дохода и в следующем месяце на разницу доначисляется налог. «Технический» документ Перерасчет НДФЛ позволит сразу выявить эту проблему. В статье Проблема в ЗУП 3.1, если в аванс начислены доходы с разными кодами НДФЛ подробно разобрали эту ситуацию.

Шаг 5. Поиск расхождений между БУ и учетом по НДФЛ

Проверка выполняется, после того, как устранили все ошибки в расчете налога. Сам процесс сверки и поиск ошибок на этом этапе трудоемкий, поэтому выполняем его в последнюю очередь – когда основная масса ошибок уже устранена. Так мы сэкономим время на поиск и исправление ошибок, которые можно было найти другими способами.

Цель проверки – выявить проблему, когда в учет НДФЛ попадает одна сумма доходов, в БУ и отчеты по зарплате – другая. Наиболее частая причина таких расхождений, когда итоговая зарплата за месяц по сотруднику оказывается меньше аванса – Ошибка в ЗУП 3.1 если зарплата за месяц меньше аванса. Такая ошибка не проявится на предыдущих этапах, но создаст проблемы в дальнейшем, при подготовке 6-НДФЛ.

Перед сверкой итоговых сумм в Полном своде и Анализе НДФЛ, лучше сразу отловить сотрудников с ошибками Универсальным отчетом. Если такие ситуации выявить и устранить, это снизит число расхождений между отчетами и проверять будет легче.

Подробный разбор, как работать с Универсальным отчетом для сверки БУ и учета по НДФЛ — в статье Настройки универсального отчета для сверки БУ с учетом НДФЛ.

Последовательность проверки аналитическими отчетами по зарплате и НДФЛ:

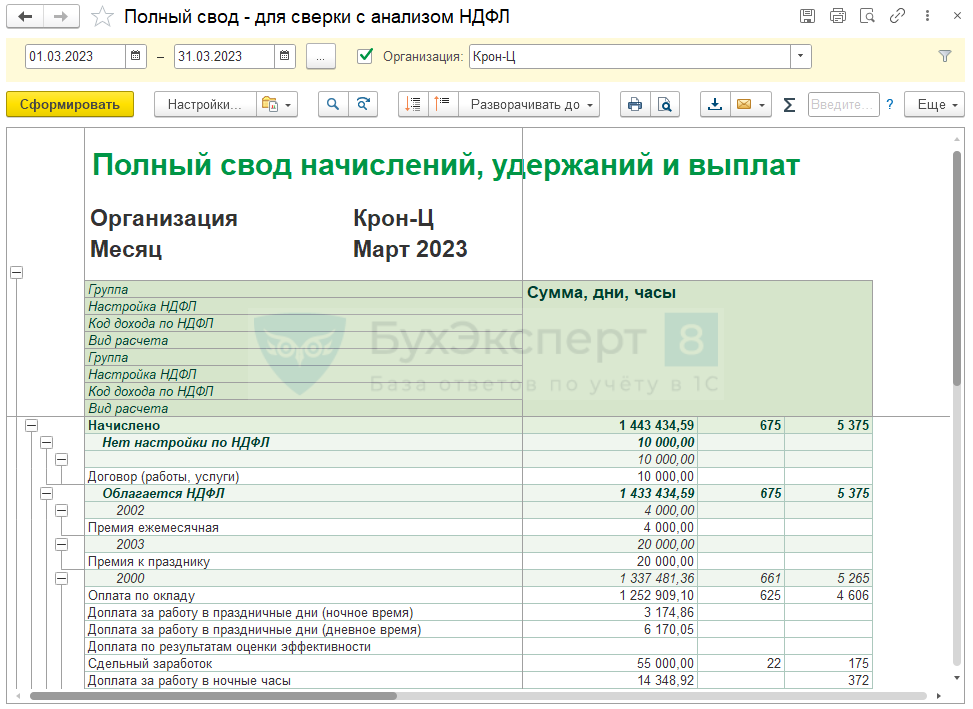

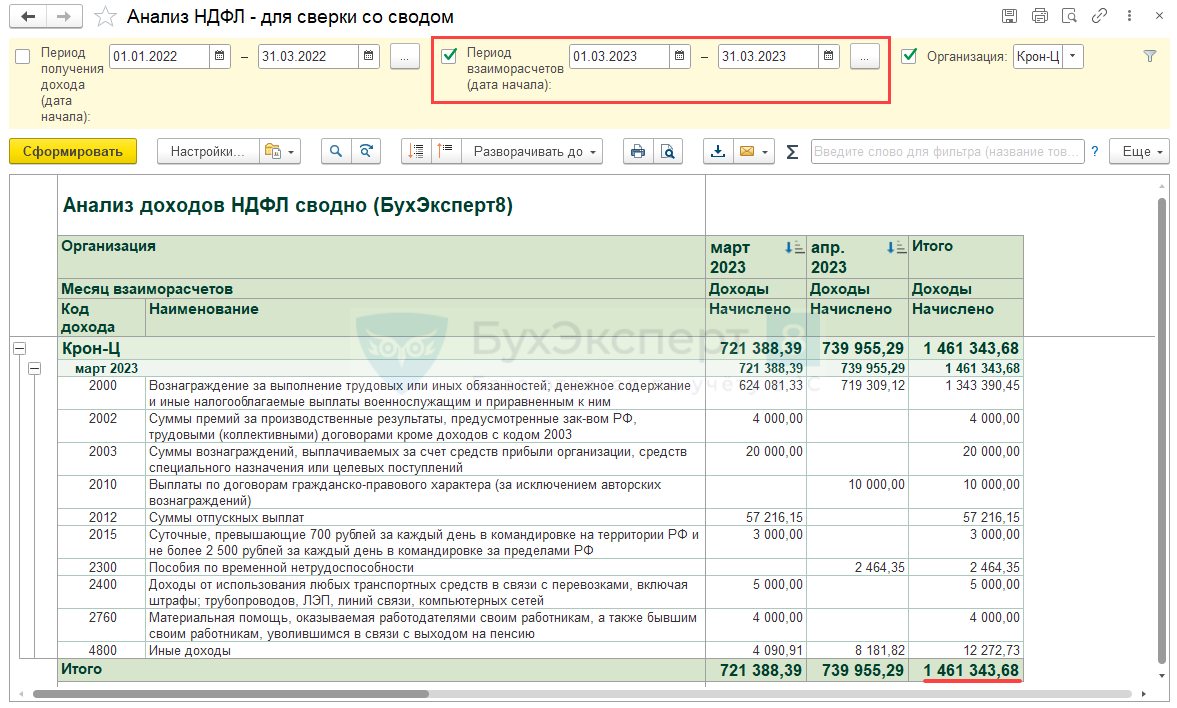

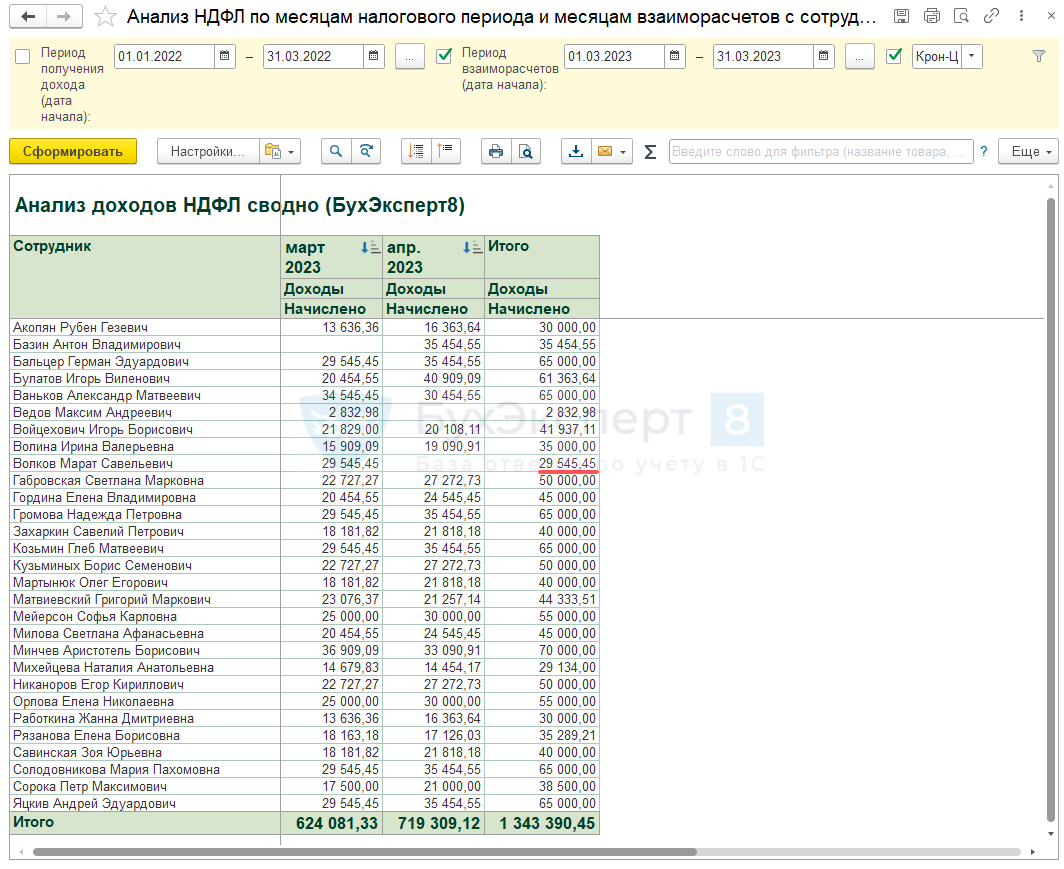

- Сверяем Полный свод начисленной зарплаты с отчетом по НДФЛ. В БУ попадают суммы аналогично учету взаиморасчетов, поэтому для анализа данных БУ используем Полный свод. Среди отчетов по НДФЛ для проверки выберем Анализ НДФЛ по месяцам налогового период и месяцам взаиморасчетов (Налоги и взносы – Отчеты по налогам и взносам) – в нем есть возможность поставить отбор по месяцу начисления и состыковать суммы со сводом.

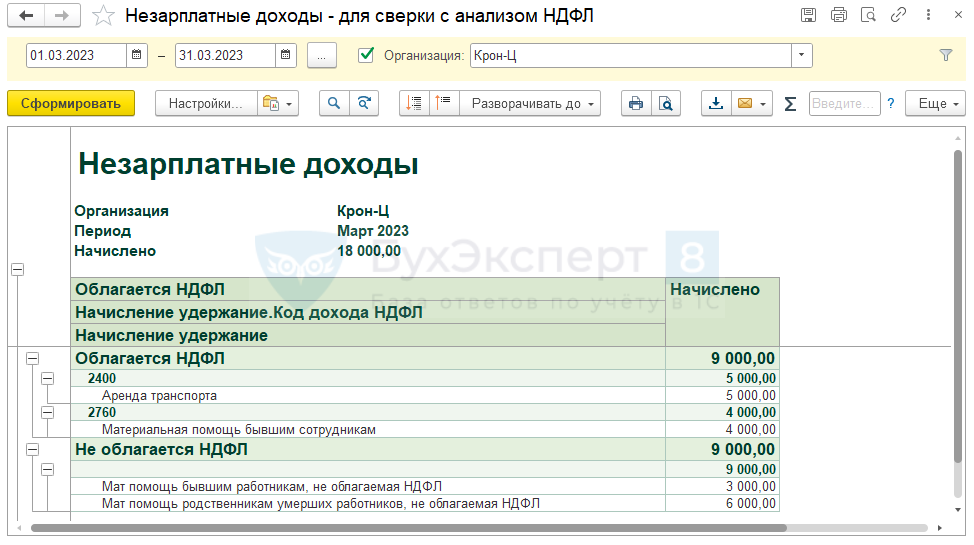

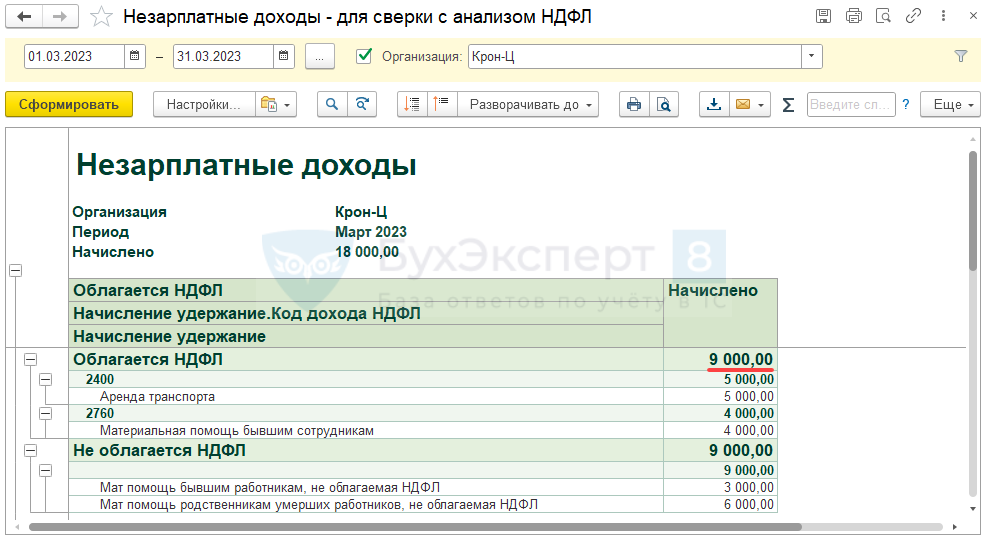

Если сотрудникам начисляются «незарплатные» доходы (Выплаты – Прочие доходы), то в Полном своде они отражаться не будут. В этом случае помимо свода нужно использовать отчет Незарплатные доходы (Выплаты – Отчеты по выплатам). Данные Полного свода и отчета Незарплатные доходы можно перенести в Excel и просуммировать. Затем цифры, собранные суммарно из двух отчетов, нужно будет сверить с Анализом НДФЛ.

- Если обнаружены расхождения, исключаем уволенных в связи со смертью – их доходы в Полном своде отображаются, а в Анализ НДФЛ не попадают.

- Если расхождения остались, сужаем круг поиска – сверяем суммы по кодам дохода НДФЛ и ищем, где ошибка.

- Ищем сотрудников, по кому выявлены расхождения – для сверки берем расшифровки отчетов Полный свод и Анализ НДФЛ. Расшифровываем по сотрудникам строки с проблемным кодом дохода по НДФЛ.

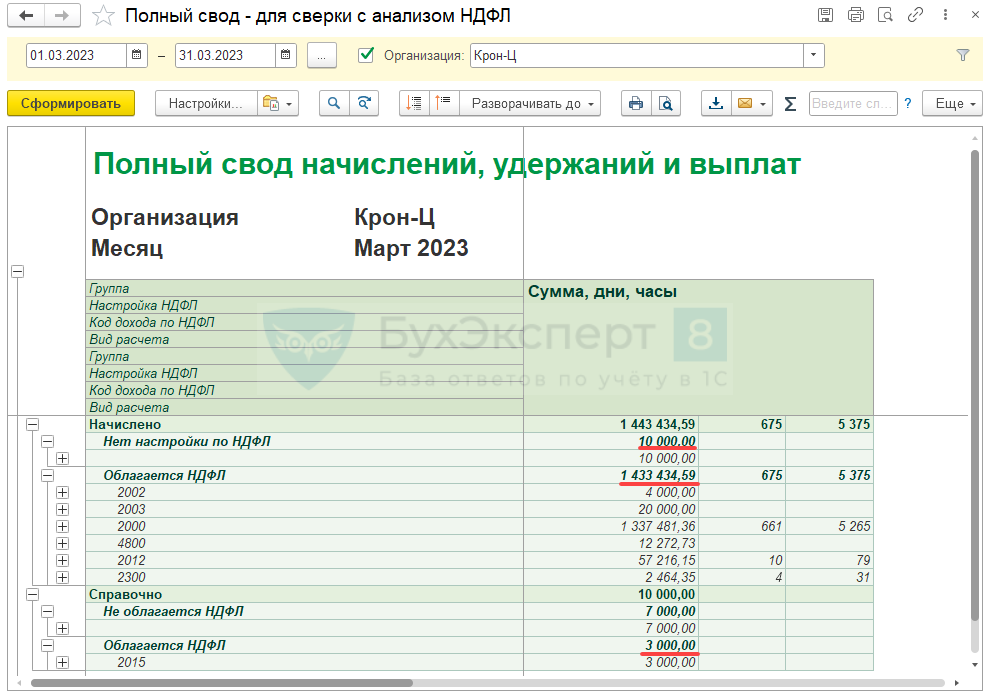

Чтобы повысить удобство проверки, донастроим Полный свод – оставим только строки в группах Начислено и Справочно. Сгруппируем их по признаку обложения НДФЛ и по кодам доходов. У некоторых начислений (например, оплата по договорам ГПХ) нет настроек обложения НДФЛ – параметры расчета НДФЛ по ним жестко «зашиты» в программе. Такие начисления будут попадать в группу Нет настроек НДФЛ, их будет немного. Если у вас есть такие особые начисления, определить их параметры обложения НДФЛ потребуется самостоятельно.

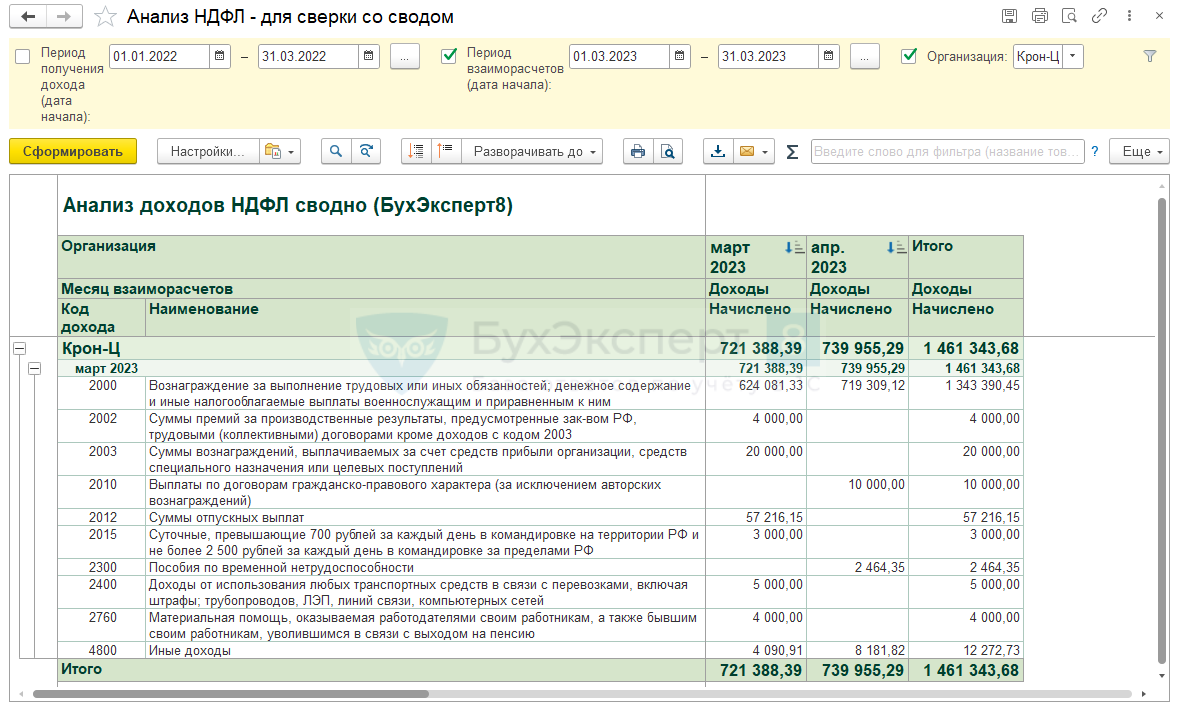

Полный свод по кодам доходов (БухЭксперт8)

Если сотрудникам начисляются «незарплатные» доходы (Выплаты – Прочие доходы), то аналогичную донастройку можно выполнить и для отчета Незарплатные доходы.

Незарплатные доходы по кодам доходов (БухЭксперт8)

В Анализе НДФЛ также оставим только доходы и разобьем их по кодам. Отключим группировку по регистрациям в ИФНС.

Анализ доходов НДФЛ сводно (БухЭксперт8)

Разберем проверку на примере.

По данным Полного свода за март сотрудникам начислены облагаемые НДФЛ доходы в размере:

- По «особым» начислениям (договор ГПХ) – 10 000 руб.

- По обычным начислениям – 1 433 434,59 руб.

- По начислениям в группе Справочно (натуральные доходы) – 3 000 руб.

Итого облагаемых доходов по своду – 1 446 434,59 руб.

По данным отчета Незарплатные доходы в марте начислено 9 000 руб. доходов, облагаемых НДФЛ.

В донастроенный отчет Анализ НДФЛ с отбором по месяцу начисления Март 2023, попадают доходы в размере 1 461 343,68 руб.

Уволенных в связи со смертью сотрудников в марте не было. Проведем сверку учета по НДФЛ с отчетами по зарплате.

- Сверим отчеты по зарплате, незарплатным дохода и Анализ НДФЛ.

- Общая сумма доходов за март, облагаемых НДФЛ, по отчетам Полный свод и Незарплатные доходы:

- 1 446 434,59 (доходы по своду) + 9 000 (незарплатные доходы) = 1 455 434,59 руб.

- Сумма доходов по Анализу НДФЛ – 1 461 343,68 руб.

- Определим разницу:

- 1 461 343,68 (доходы отчете по НДФЛ) – 1 455 434,59 (доходы по своду и незарплатные) = 5 909,09 руб.

Сумма расхождения между БУ и учетом по НДФЛ составила 5 909,09 руб.

- Общая сумма доходов за март, облагаемых НДФЛ, по отчетам Полный свод и Незарплатные доходы:

- Уволенных в связи со смертью сотрудников в марте не было – повлиять на расхождения в отчетах они не могли.

При наличии таких сотрудников, разницу по ним удобно сверять с помощью отчетов Расчетный листок (Зарплата – Отчеты и по зарплате) и Подробный анализ НДФЛ по сотруднику (Налоги и взносы – Отчеты по налогам и взносам). Аналогичную проверку выполним в конце статьи.

- Определим код дохода по НДФЛ, по которому есть расхождения:

- Найдем сотрудников, по кому выявлены расхождения. Воспользуемся расшифровками отчетов Полный свод и Анализ НДФЛ. Расшифруем строки с кодом 2000 в этих отчетах по сотрудникам:

Если сотрудников много, удобно сверять суммы по ним в Excel с помощью функции ВПР. Как это сделать — смотрите в статье Сверка таблиц 1С 8.3 ЗУП 3.1 в Excel функцией ВПР.

При сверке сумм по сотрудникам выявили, что расхождение есть по Волкову М.С. Сумма расхождения соответствует итоговой разнице между отчетами по зарплате и учетом НДФЛ:

- 29 545,45 (доходы Волкова М.С. по анализу НДФЛ) – 23 636,36 (доходы Волкова М.С. по своду) = 5 909,09 руб.

Чтобы выявить причину проблемы, сформируем Расчетный листок и Подробный анадлиз НДФЛ по сотруднику. Сумма зарплаты за март в Расчетном листке 23 636,36 руб. По Подробному анализу НДФЛ видно, что аванс за март превышает эту сумму и составляет 29 545,45 руб.

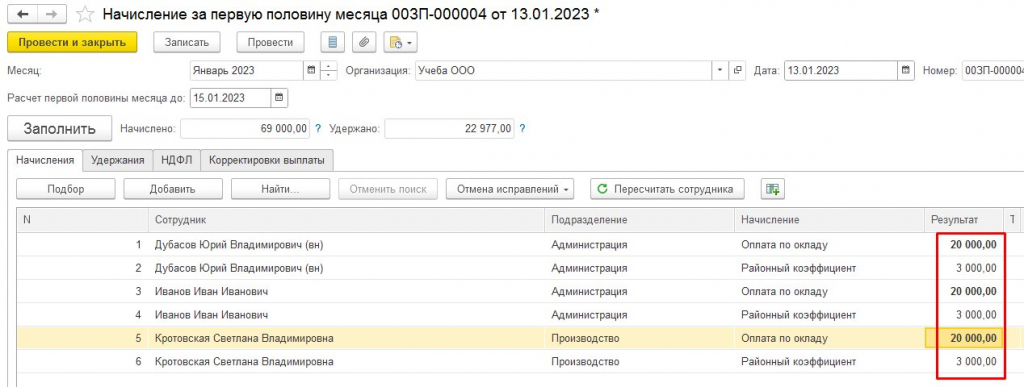

Причина расхождений между БУ и учетом по НДФЛ в ошибке – Ошибка в ЗУП 3.1 если зарплата за месяц меньше аванса. Для устранения расхождений потребуется пересчитать мартовский документ Начисление за первую половину месяца. После этого доходы сотрудников в учете по НДФЛ будут совпадать с данными отчетов по зарплате.

См. также:

- Проверка учета и исправление ошибок по НДФЛ в 2023 году

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

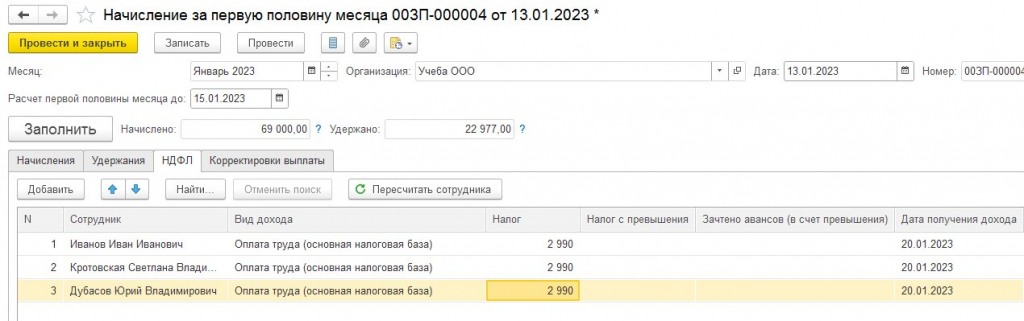

С 2023 года при выплате зарплаты за первую половину месяца необходимо исчислить и удержать НДФЛ. В связи с этим в программах 1С произошли изменения.

В программе способ расчета аванса ранее настраивался для каждого сотрудника индивидуально при регистрации его приема на работу. При приеме сотрудников на работу с 2023 года способ расчета аванса назначать не нужно, а ранее настроенные авансы фиксированной суммой или процентом от тарифа больше не действуют.

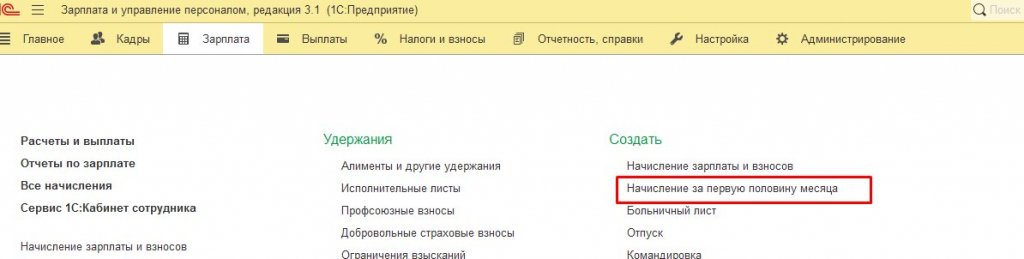

Теперь расчет аванса производится только с помощью документа Начисление за первую половину месяца. Найти его можно в разделе Зарплата — Создать — Начисление за первую половину месяца.

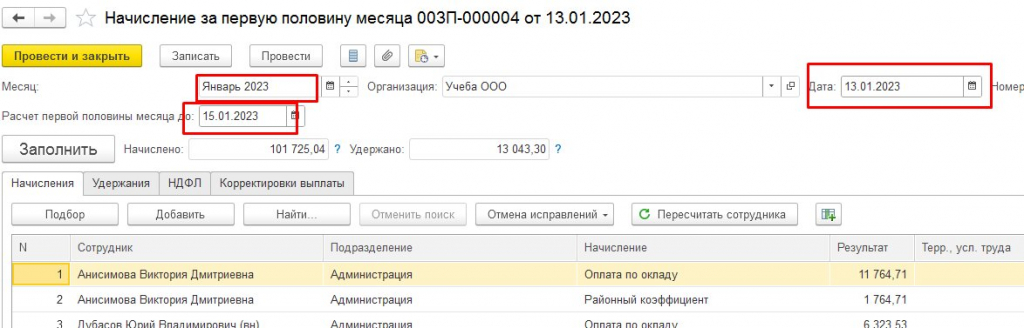

1. В поле Месяц укажите месяц, за первую половину которого будет рассчитываться заработная плата.

2. В поле Дата укажите дату регистрации документа в информационной базе.

3. В поле Расчет первой половины месяца до уточните дату, до которой следует учитывать отработанное время при расчете начислений.

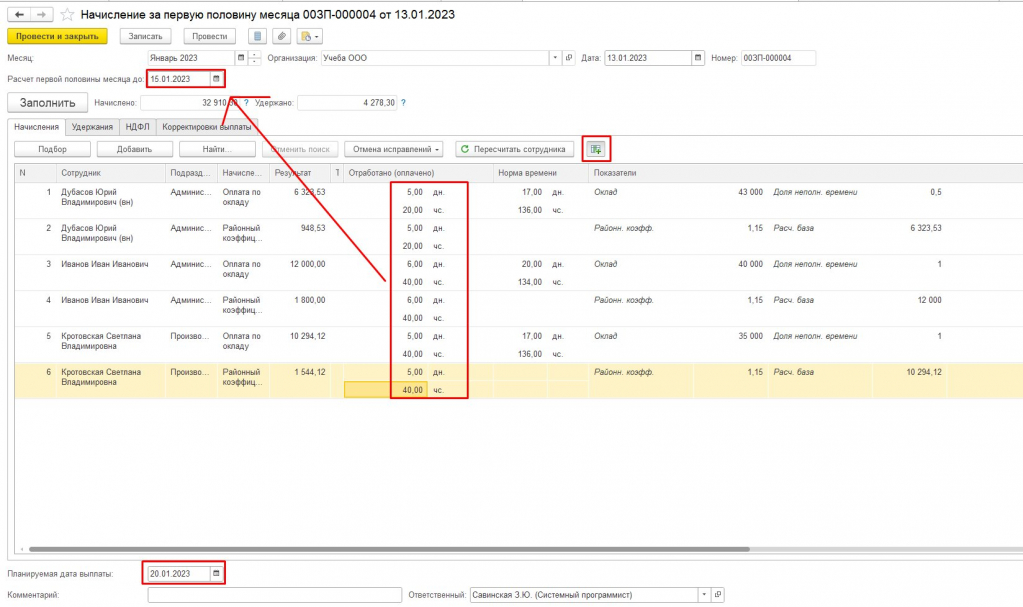

4. В поле Планируемая дата выплаты (внизу формы) уточните предполагаемую дату выплаты аванса. Поле автоматически заполняется датой выплаты аванса, которая указана в учетной политике организации.

5. Нажмите Заполнить или Подобрать, если рассчитать нужно не всех сотрудников.

Заполнение производится по сотрудникам с учетом их отработанного времени (Например, в январе при стандартной пятидневке было всего 5 рабочих дней по 15 число включительно). В расчет включаются также все плановые начисления сотрудников, в карточке которых установлен флажок Начисляется при расчете первой половины месяца.

Также при начислении аванса исчисляется НДФЛ на планируемую дату выплаты аванса. Если выплата аванса произойдет в другой день, то доход и НДФЛ автоматически переучтутся на фактическую дату выплаты.

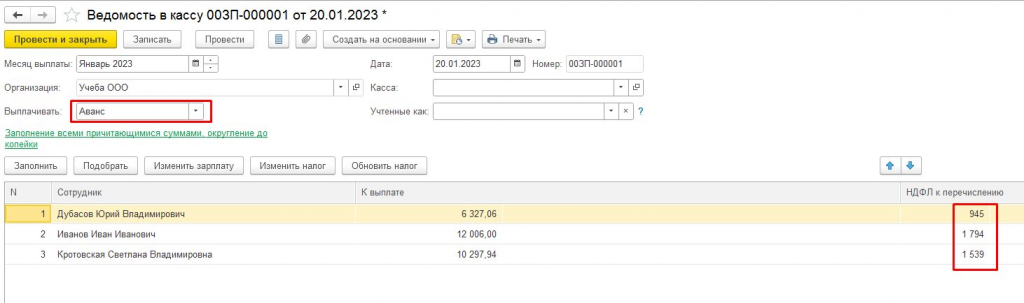

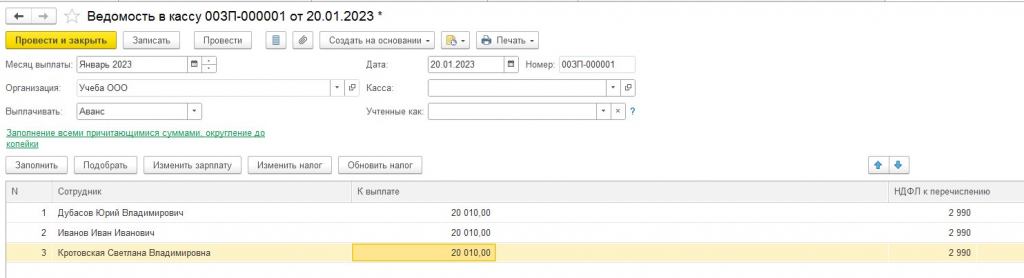

Регистрация выплаты аванса производится с помощью документов Ведомость в банк, Ведомость в кассу и Ведомость на счета.

Для автоматического заполнения табличной части документа на выплату в поле Выплачивать укажите Аванс. Суммы к выплате будут рассчитаны с учетом удержанного НДФЛ. Налог с аванса удерживается на дату выплаты, указанной в поле Дата. Также при заполнении ведомости на выплату аванса учитываются суммы, начисленные межрасчетными документами, выплата которых была установлена с авансом.

Если необходимо рассчитать аванс фиксированной суммой, можно прописать нужные суммы в самом начислении за первую половину месяца. Программа учтет изменения и пересчитает НДФЛ с учетом новых сумм.

В ведомость суммы попадут с учетом всех изменений

Статья составлена специалистом нашей Линии консультаций.

Закажите тестовую консультацию по Вашей программе у нас по телефону: +7(343) 288-75-45.

*Для оказания консультации необходимо сообщить ИНН вашей организации, регистрационный номер вашей программы ( для программ 1С:Предприятие версии ПРОФ необходим активный договор 1С:ИТС ПРОФ)

Настройка работы с НДФЛ в 1С 8.3 Бухгалтерия 3.0

Предлагаем рассмотреть нюансы по начислению и удержанию НДФЛ в программа 1С 8.3. И как правильно подготовиться к отчетности по формам 2-НДФЛ и 6-НДФЛ.

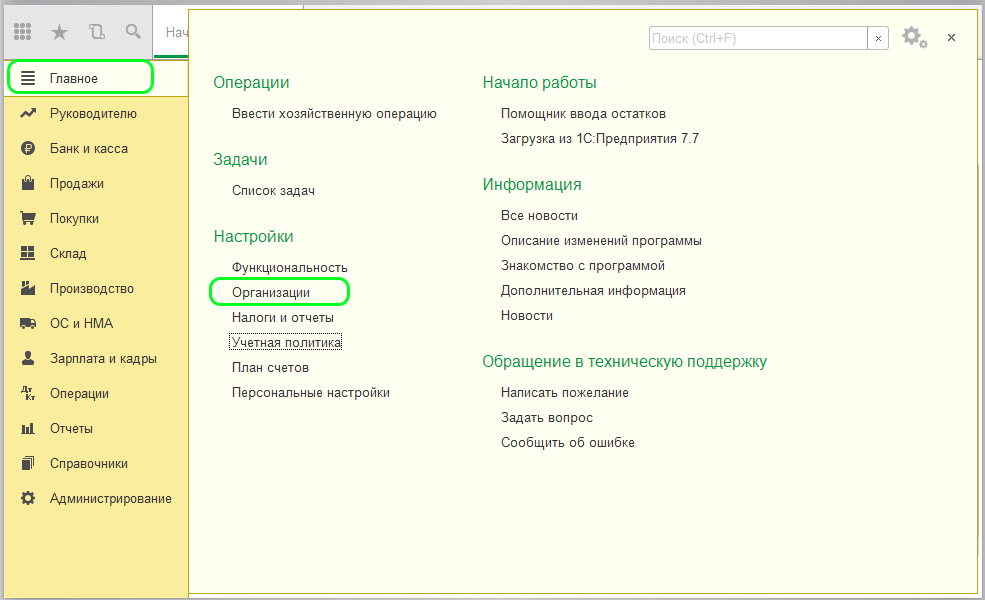

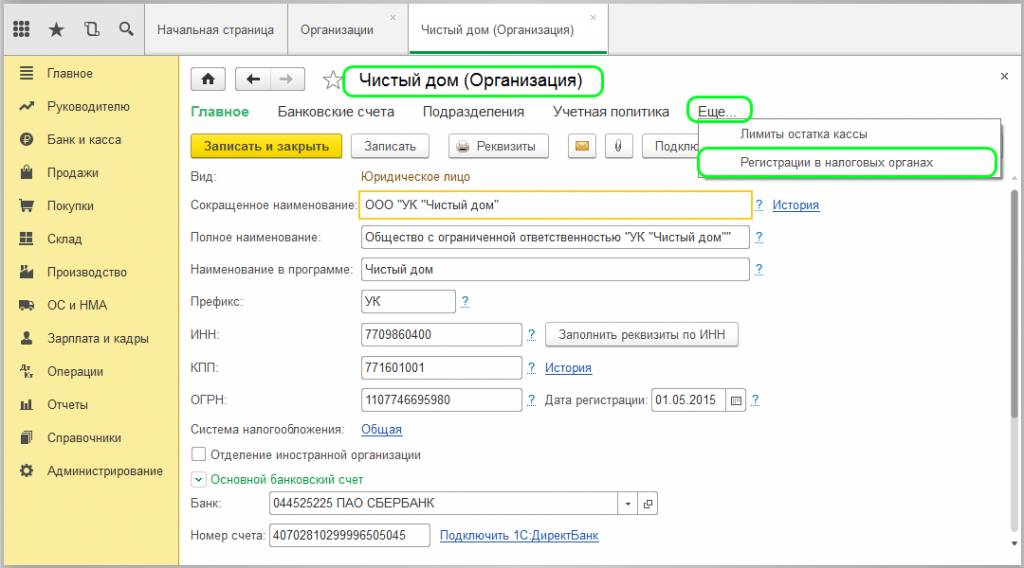

Важным пунктом является настройка в 1С «Регистрация в налоговом органе», которая отвечает за сдачу отчетности в налоговую службу. Проходим на вкладку меню «Главное» и выбираем «Организации».

Заходим в нашу организацию, жмем «Еще» и в выпадающем списке выбираем пункт «Регистрация в налоговом органе»:

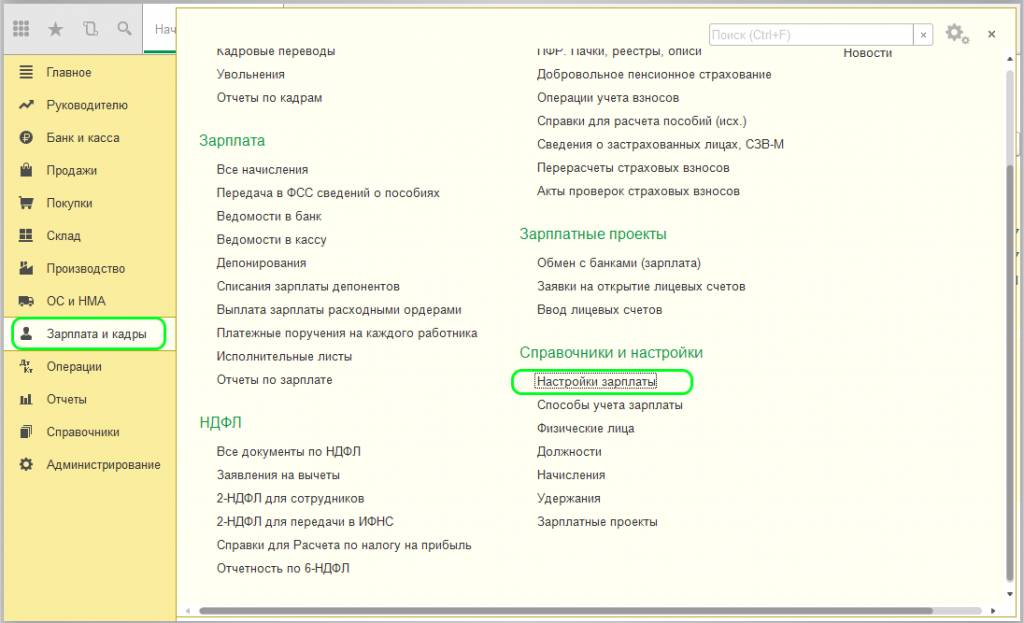

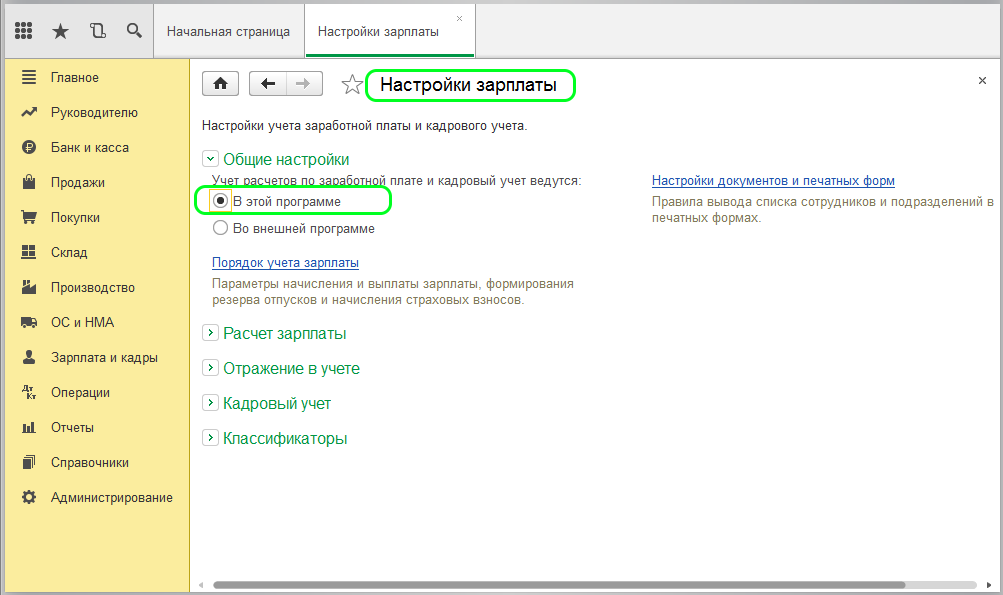

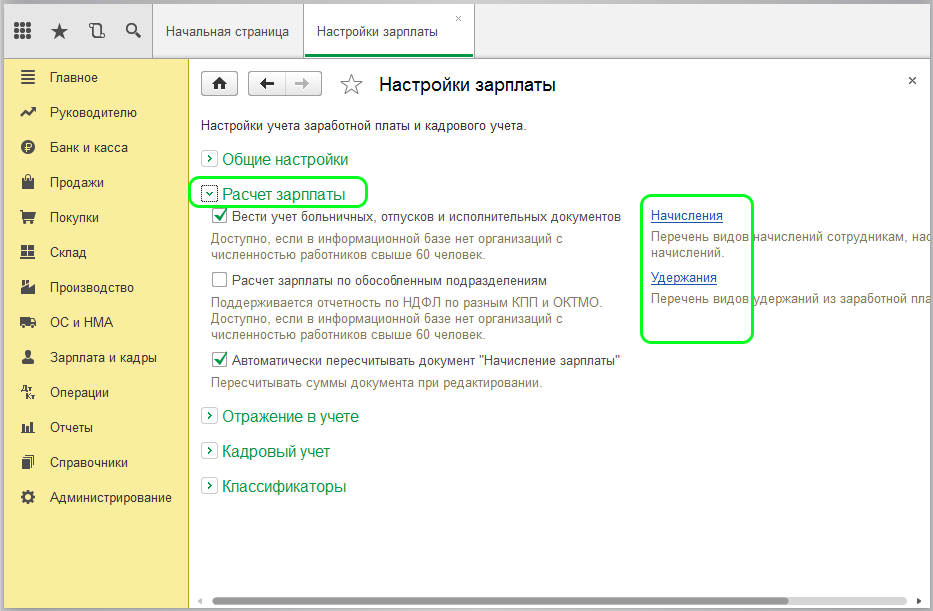

Следующей важной настройкой является «Настройка зарплаты» в разделе «Зарплата и кадры».

Переходим в раздел «Общие настройки» и указываем в пункте «Учет расчетов по заработной плате и кадровый учет ведутся» — «В этой программе» для того, чтобы соответствующие разделы были доступны.

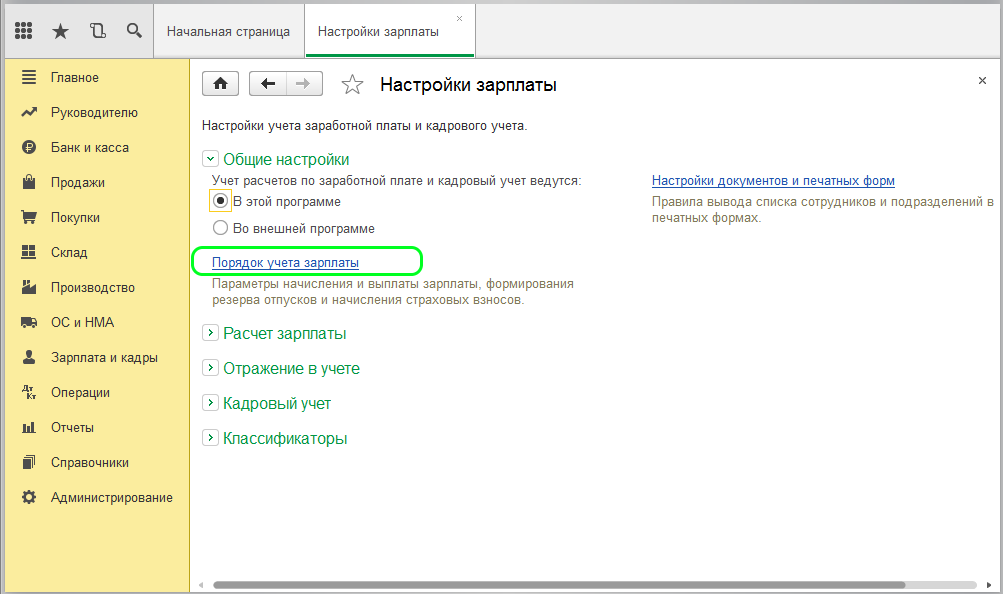

Затем проходим по ссылке «Порядок учета зарплаты»:

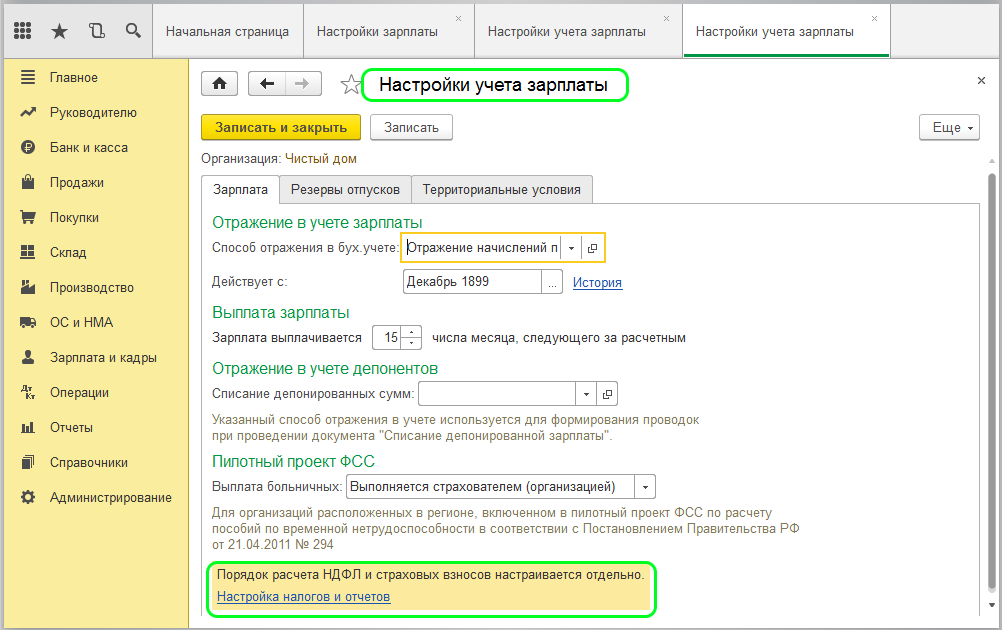

И далее пройдем по ссылке внизу окна «Настройка налогов и отчетов»:

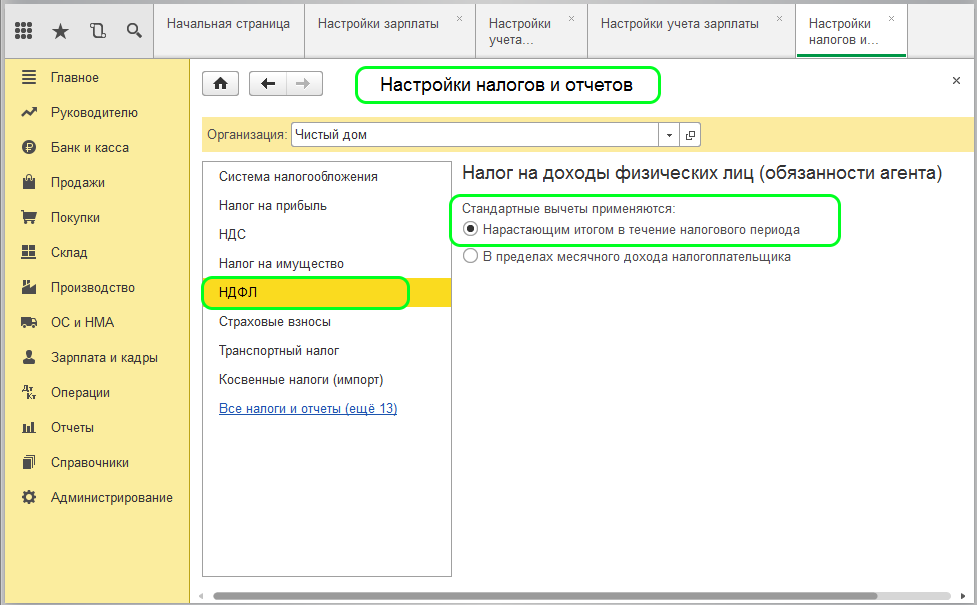

Здесь проходим на закладку «НДФЛ», в которой указываем порядок применения стандартных вычетов «Нарастающим итогом в течение налогового периода»:

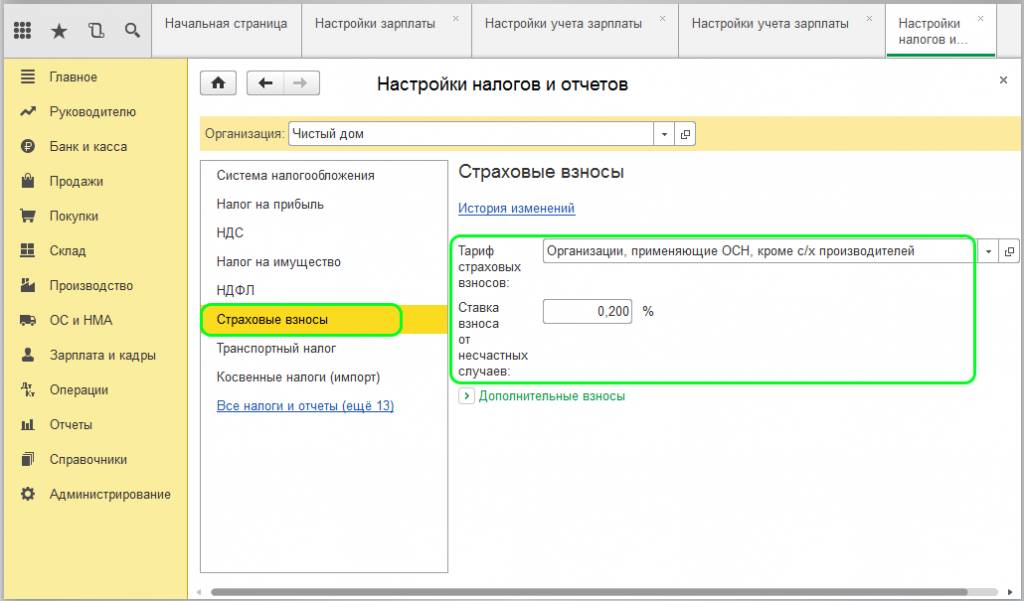

Далее на закладку «Страховые взносы». Ставим обозначения в пунктах:

-

Тариф страховых взносов – «Организации, применяющие ОСН, кроме с/х производителей».

-

Ставка взноса от несчастных случаев – указываем ставку в процентном эквиваленте.

Все производимые начисления формируются на основании кода дохода для физических лиц, который можно просмотреть во встроенном справочнике «Виды доходов НДФЛ».

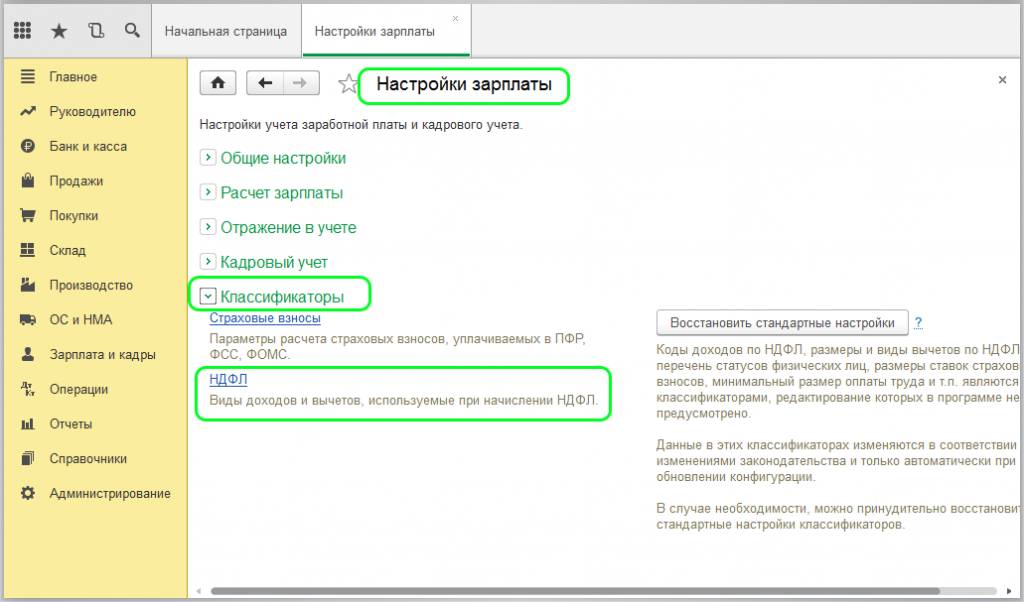

Данный справочник можно откорректировать, для этого возвращаемся в «Настройки зарплаты», разворачиваем раздел «Классификаторы» и проходим по ссылке «НДФЛ»:

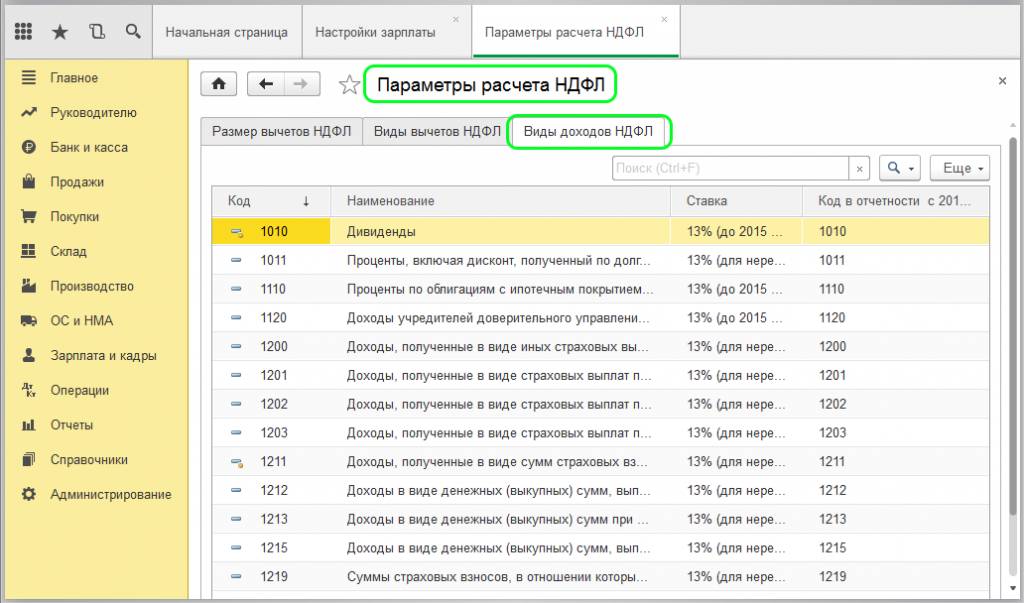

После чего открывается окошко «Параметры расчета НДФЛ» и заходим на нужную вкладку «Виды доходов НДФЛ»:

Для настройки налогообложения НДФЛ по начислениям и удержаниям в окошке «Настройка зарплаты» разворачиваем раздел «Расчет зарплаты»:

Для начала учета зарплаты и НДФЛ установленных параметров достаточно. Но не забывайте обновлять конфигурацию на актуальную.

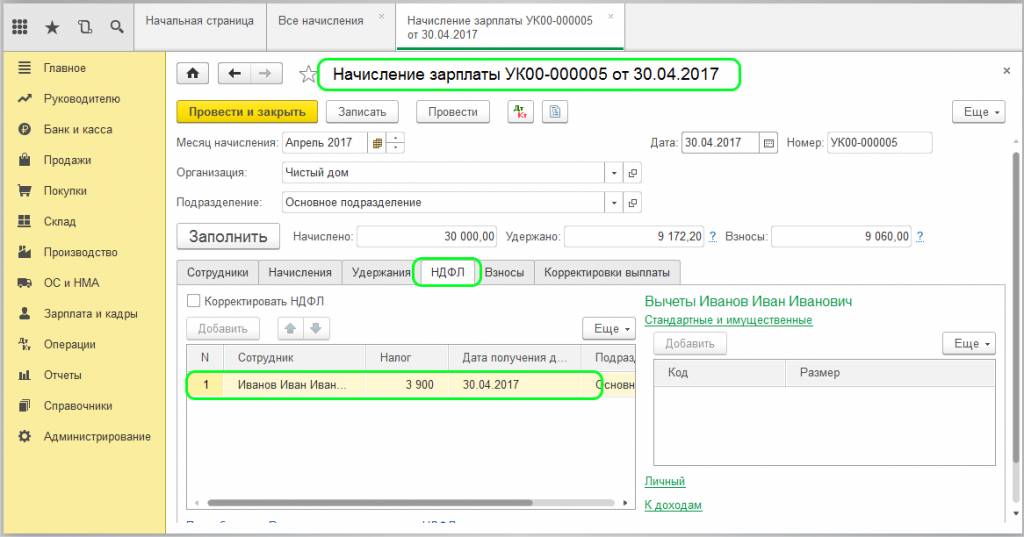

Начисление и расчет НДФЛ происходит за каждый полученный фактический доход ежемесячно в конце отчетного периода (месяца) по документам «Начисление зарплаты», «Отпуск», «Больничный лист» и другие. Рассмотрим документ «Начисление зарплаты».

Суммы налога по каждому сотруднику будут отражены на вкладке «НДФЛ»:

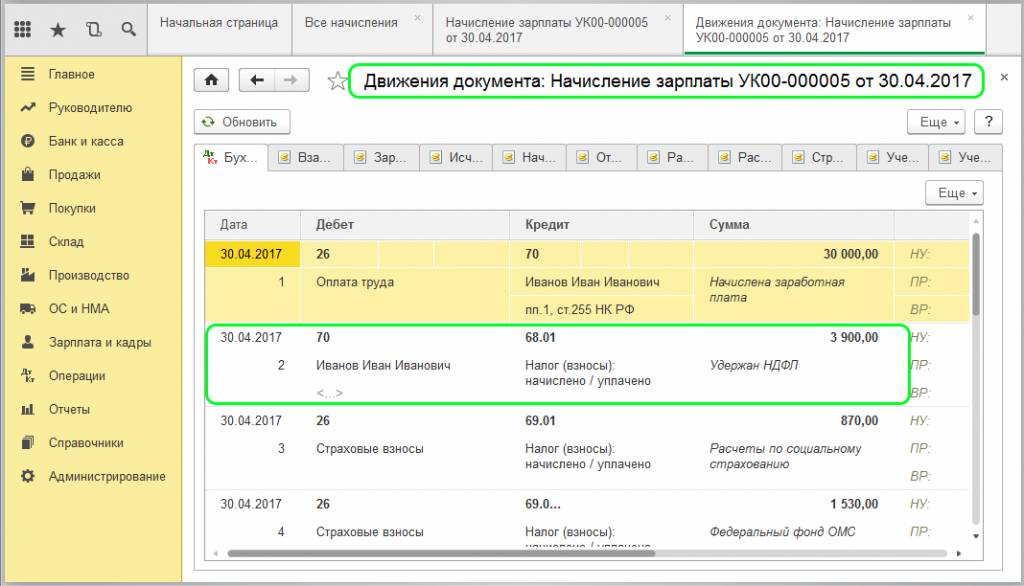

Эту же информацию можно просмотреть в проводках:

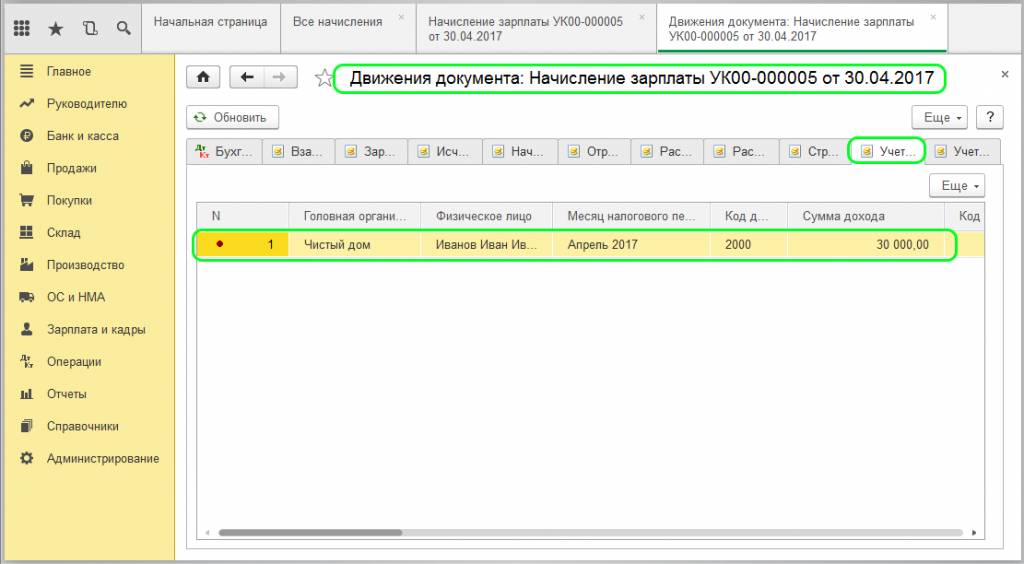

На основании документа формируется запись в реестре «Учет доходов для исчисления НДФЛ» и происходит заполнение форм отчетности:

-

Расходный кассовый ордер на выдачу наличных ДС;

-

Списание с расчетного счета;

-

Операция учета НДФЛ.

Дата проведения документа будет являться датой удержания налога.

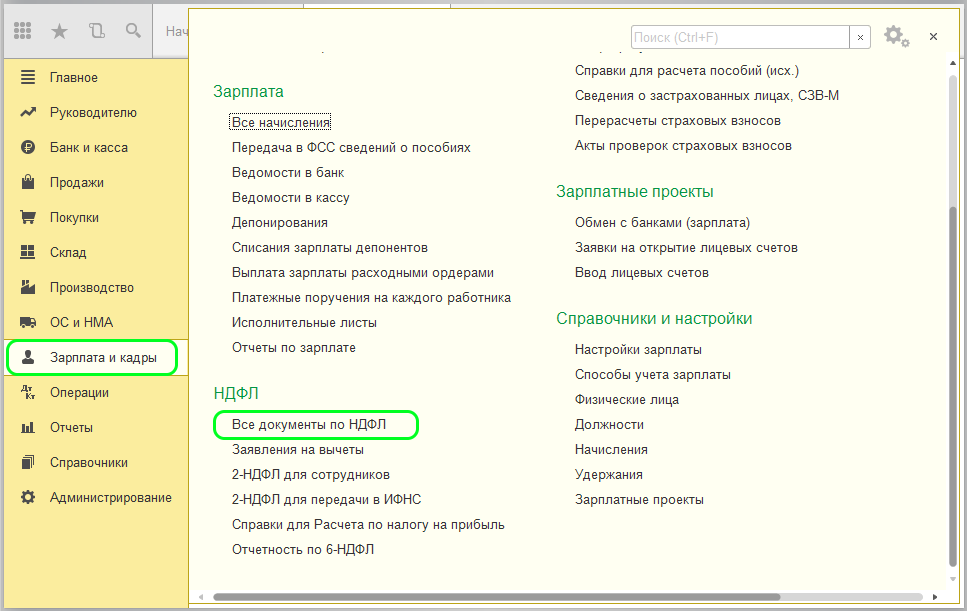

Уделим внимание документу «Операция учета НДФЛ». По нему рассчитывается НДФЛ с дивидендов, отпускных и другой материальной выгоды. Чтобы создать документ нужно пройти на вкладку «Зарплата и кадры», раздел «НДФЛ» и нажать ссылку «Все документы по НДФЛ».

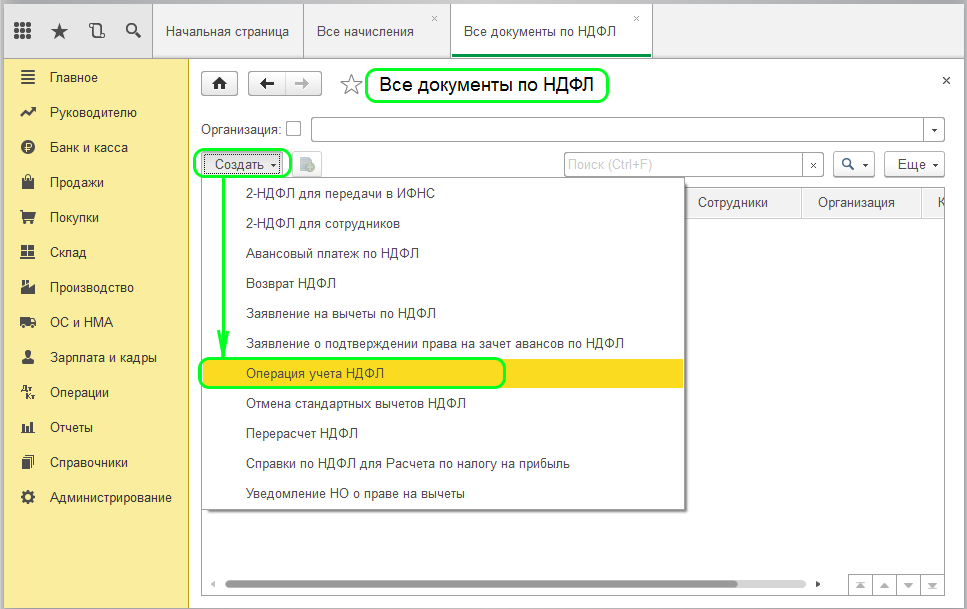

Попадаем в журнал. Для формирования нового документа жмем «Создать» и из выпадающего списка выбираем нужный вариант:

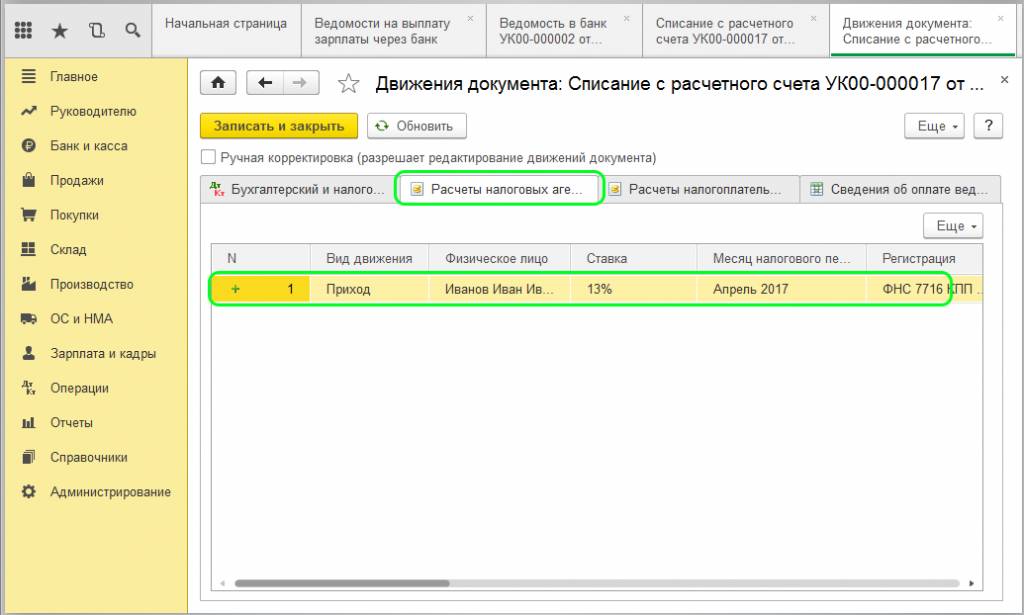

Запись в регистре «Расчеты налогоплательщиков с бюджетом по НДФЛ» формирует практически каждый документ, который затрагивает НДФЛ.

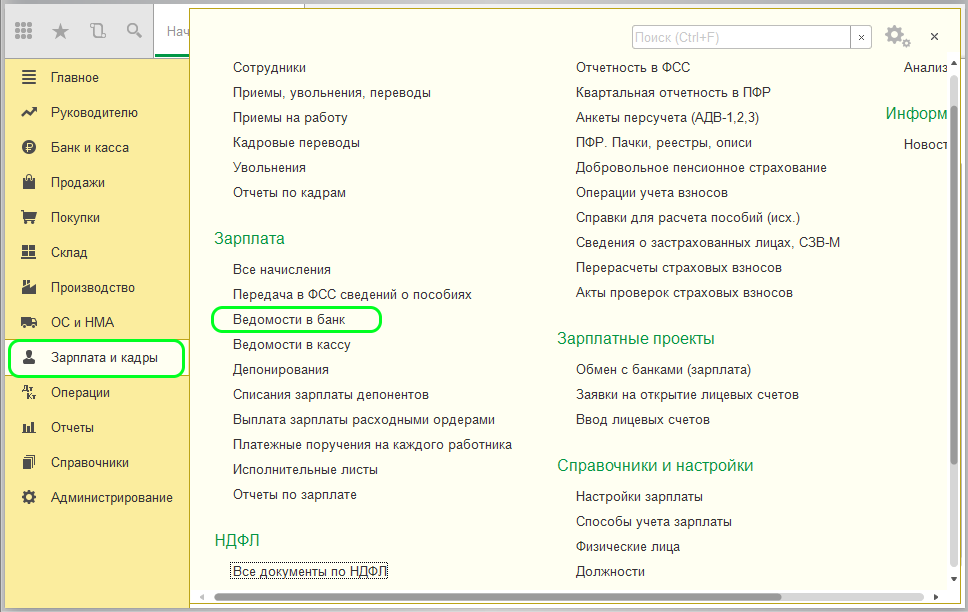

Рассмотрим на примере документа «Списание с расчетного счета». Перейдем на вкладку «Зарплата и кадры» и откроем пункт «Ведомости в банк»:

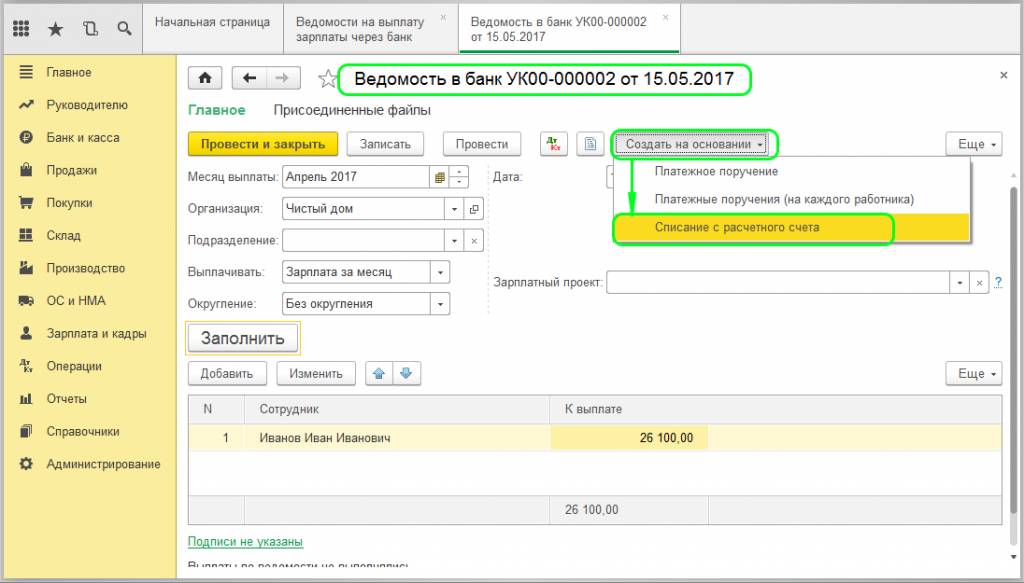

Создадим данный документ. И на основании сделаем списание с р/с:

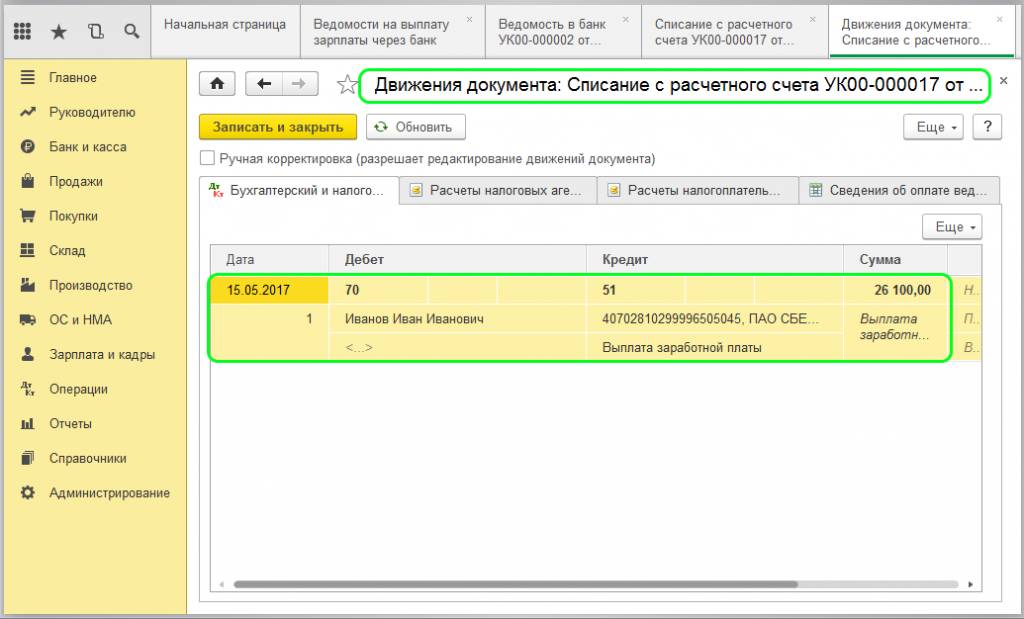

Проверим проводки:

А также движения по регистрам:

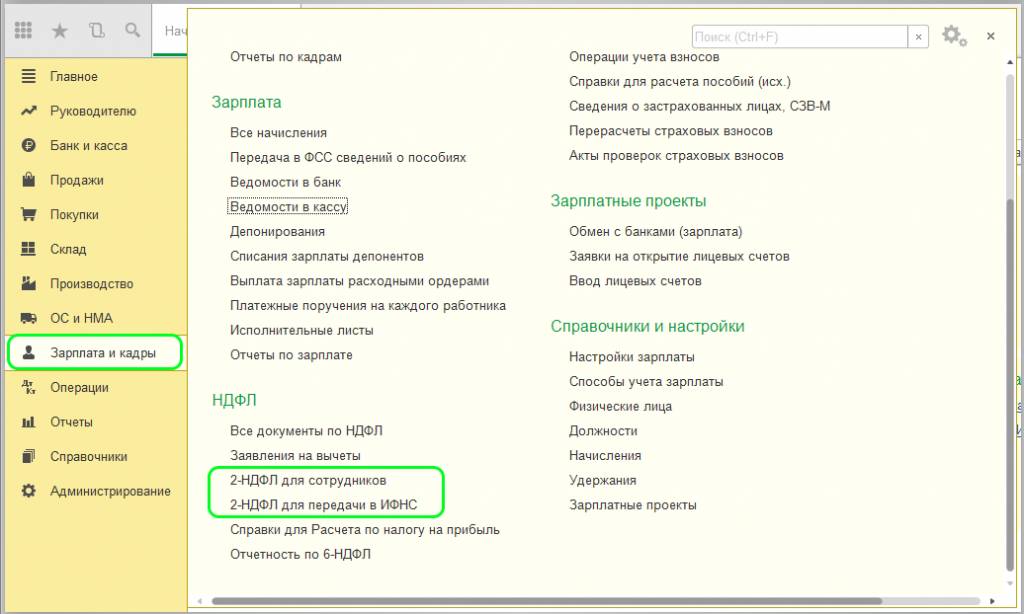

Вышеописанные регистры производят формирование основных отчетов 2-НДФЛ для сотрудников и для передачи в ИФНС. Находится на вкладке меню «Зарплата и кадры» раздел «НДФЛ»:

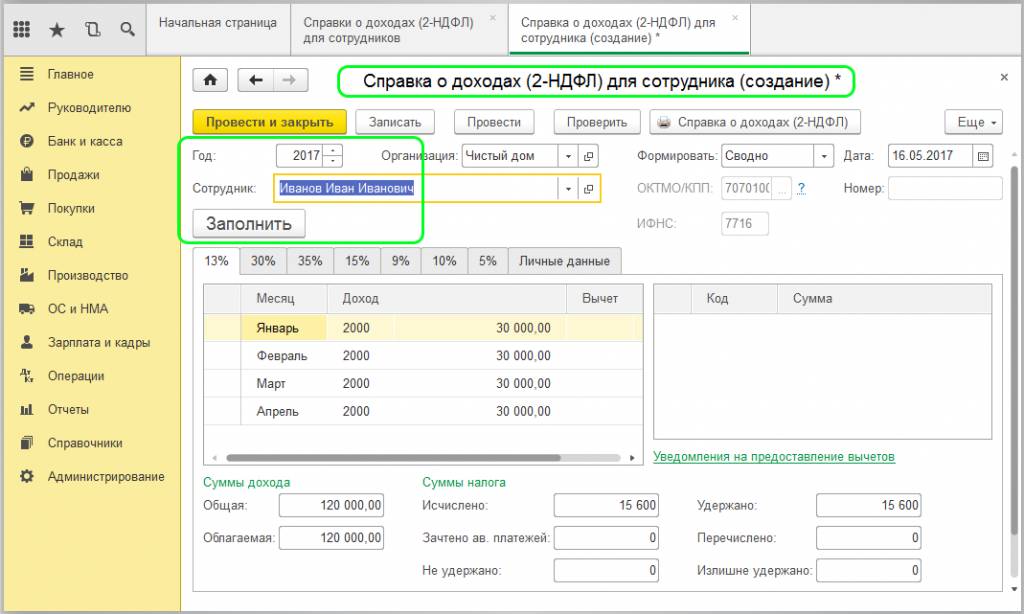

Для формирования жмем клавишу «Создать» и заполняем справку по конкретному сотруднику:

По документу не формируются проводки, он нужен только для вывода печатной формы.

Отчетность по 6-НДФЛ является регламентированной. Находится на вкладке меню «Зарплата и кадры» раздел «НДФЛ», а также на вкладке «Отчеты» раздел «Отчетность-1С» пункт «Регламентированные отчеты»:

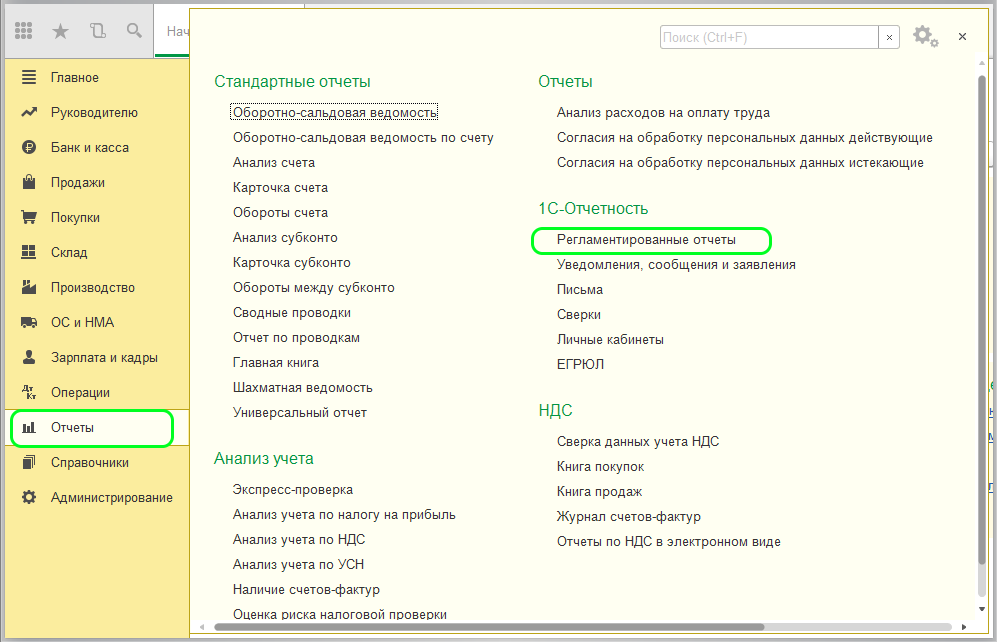

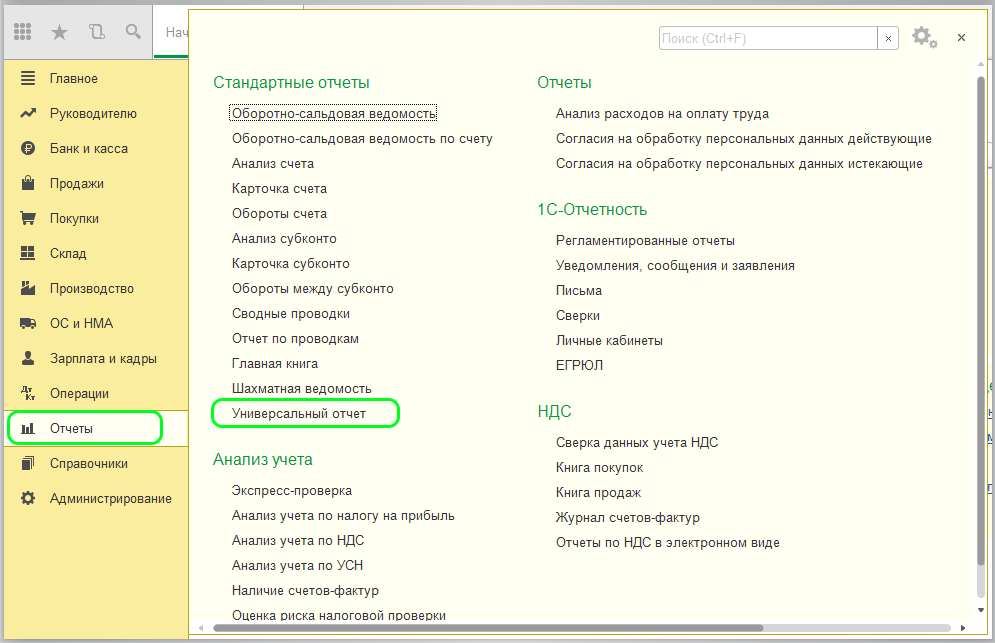

Чтобы проверить корректность по начисленному и уплаченному налогу в бюджет, используем «Универсальный отчет». Найти можно на вкладке меню «Отчеты» раздел «Стандартные отчеты».

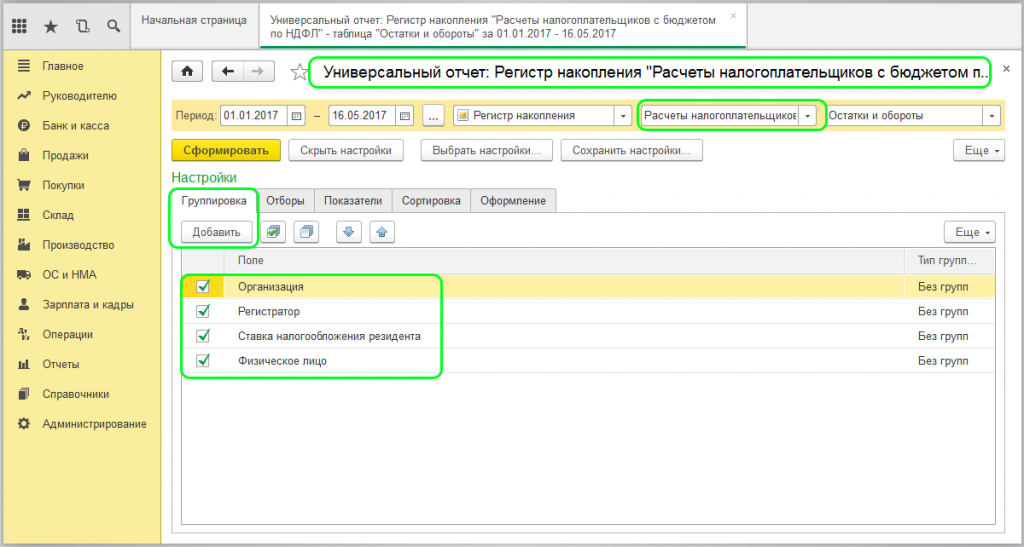

В верхней панели находим «Расчеты налогоплательщиков с бюджетом по НДФЛ». В открывшейся форме нажимаем «Показать настройки». Вверху выбираем регистр, по которому будем строить отчет. На вкладке «Группировка» добавляем:

-

Организация.

-

Регистратор.

-

Ставка налогообложения резидента.

-

Физическое лицо.

Жмем «ОК»:

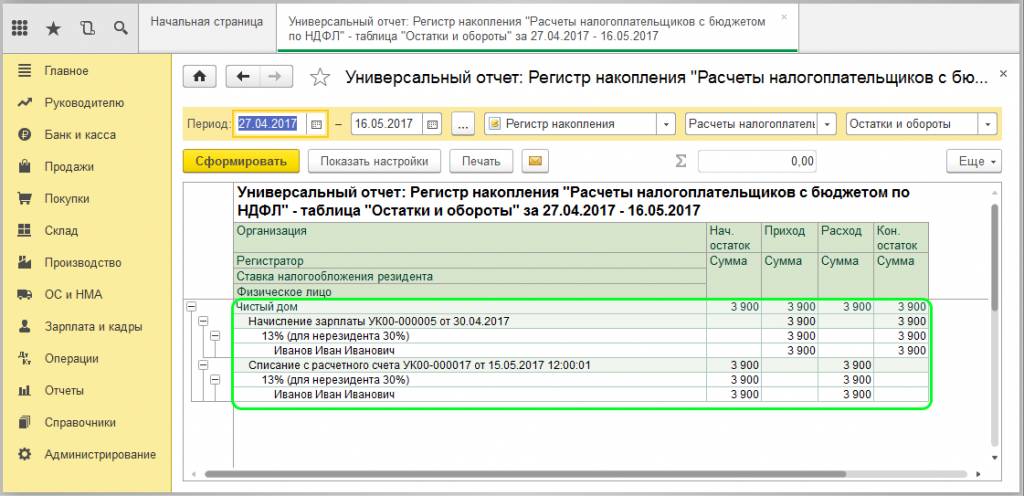

Затем указываем период и жмем «Сформировать»:

Отчет показывает все суммы по начислению и удержанию индивидуально на каждого сотрудника.

Если какая-то сумма не закрылась, то переходим в документ прямо из отчета и корректируем.

(Рейтинг:

3.9 ,

Голосов: 7 )

Это означает, что причина проблемы не в

Это означает, что причина проблемы не в

Это означает, что расчет налога только на дату выплаты окончательной зарплаты – в данном случае ошибка и ее нужно исправлять. Строка по НДФЛ с аванса должна быть на вкладке НДФЛ с

Это означает, что расчет налога только на дату выплаты окончательной зарплаты – в данном случае ошибка и ее нужно исправлять. Строка по НДФЛ с аванса должна быть на вкладке НДФЛ с  Разница 3 841 руб. (= 6 441 – 2 600) – это сумма налога с аванса, она ошибочно «привязалась» к документу

Разница 3 841 руб. (= 6 441 – 2 600) – это сумма налога с аванса, она ошибочно «привязалась» к документу