Фонд оплаты труда — это все расходы по заработной плате и другим отчислениям работникам за определенный период времени. Необходим для планирования, составления штатного расписания, определения рентабельности и исчисления налогов и сборов.

Зачем рассчитывают ФОТ

Нормально работающая организация всегда использует наемный труд и платит заработную плату работникам. В нормативных документах и отчетах часто встречается такое понятие, как ФОТ, применительно к планированию, рентабельности, льготам и даже исчислению обязательных платежей. Разберемся, что такое ФОТ — фонд оплаты труда в организации, и как его посчитать. Эта часть расходов регулируется п. 8 ПБУ 10/99.

Фонд оплаты труда — не абстрактная величина, его необходимо рассчитывать на разных этапах работы и держать под контролем. В статье 129 Трудового кодекса РФ указано, что это:

все расходы на заработную плату работников, в том числе стимулирующие и компенсационные выплаты.

При создании новой организации ФОТ считают для планирования предстоящих расходов и составления штатного расписания. Обычно затраты на заработную плату и прочие выплаты персоналу занимают значительное место в бюджете компании. От размера ФОТ зависит право на некоторые льготы и возможность применения льготных налоговых режимов. Он прямо влияет на рентабельность, поэтому до начала и во время ведения хозяйственной деятельности его контролируют и корректируют.

Что включают в ФОТ

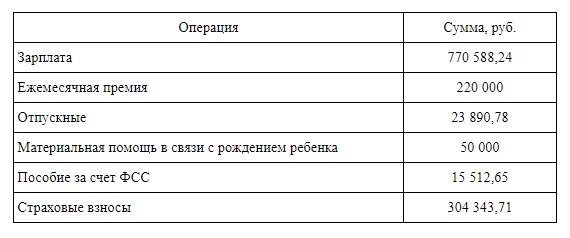

Руководитель каждой организации самостоятельно решает, что входит в фонд оплаты труда: заработная плата работников; премиальные выплаты; стимулирующие и компенсационные надбавки; отпускные; материальная помощь; пособия; страховые взносы.

Все выплаты и платежи, включаемые в ФОТ, производятся исключительно за счет средств работодателя. Пособия, которые оплачивает ФСС, в него не включают. Поэтому входят ли больничные в фонд оплаты труда — только за 3 дня, оплачиваемых работодателем из собственных средств.

Окончательный состав выплат, включаемых в ФОТ, закрепляют в учетной политике организации и применяют для планирования и отчетности. С его помощью анализируют эффективность затрат на персонал и другие экономические показатели.

Фонд оплаты труда отличается от фонда заработной платы тем, что кроме заработной платы и страховых взносов, в него включают компенсации, стимулирующие выплаты, пособии, матпомощь. Если таких выплат в организации нет, то ФОТ равен фонду зарплаты.

Общая формула расчета

В законодательстве отсутствует универсальная формула, как рассчитать фонд оплаты труда — все зависит от его состава, определенного в организации. Обычно посчитать общую сумму несложно — достаточно все сложить. В плановом исчислении часто требуется определить затраты на финансирование работников для изготовления определенной партии товара. В этом случае определяют стоимость изготовления одной единицы и умножают на необходимое количество, добавляя премиальные и прочие надбавки. Формула выглядит так:

ФОТ = Стоимость одного изделия × количество изделий % премии.

В бухгалтерии применяется более точная формула расчета фонда оплаты труда, но она подходит для определения фактического по итогам определенного периода, а не планового ФОТ.

Он равен сумме кредита счета 70 «Расчеты с персоналом по оплате труда» с дебетом счетов учета прочих расходов (при условии, что расходы на выплаты работникам в них входят):

- 20 «Основное производство»;

- 25 «Общепроизводственные расходы»;

- 26 «Общехозяйственные расходы»;

- 08 «Вложения во внеоборотные активы»;

- 91 «Прочие доходы и расходы».

Так как кредит — это отрицательное значение, а дебет — положительное, получаются реальные затраты организации. Но как посчитать фонд оплаты труда, если требуется провести анализ работы организации, — применять усредненные и справочные показатели. В расчет берут:

- среднемесячную заработную плату одного работника;

- объем производства продукции на рубль заработной платы;

- соотношение темпа роста средней заработной платы и производительности труда.

Примеры расчета

Организация решила открыть филиал, и ей требуется составить план его финансирования. Рассмотрим пример, как рассчитывается фонд оплаты труда в таких условиях. В филиале должны работать:

- руководитель — оклад 50 000 рублей;

- 2 специалиста — оклад 40 000 рублей;

- водитель — оклад 30 000 рублей;

- уборщица — оклад 20 000 рублей.

По итогам месяца предусмотрена премия в размере 30% от оклада — для администрации и 20% — для рядовых сотрудников.

Как рассчитать месячный показатель

Разберемся, как посчитать ФОТ за месяц для этого филиала организации. Для этого суммируем все оклады:

50 000 + 40 000 + 40 000 + 30 000 + 20 000 = 180 000 руб.

Но это не окончательный вариант расчета. Далее вычисляем премии:

50 000 × 30% = 15 000 руб.; 130 000 × 20% = 26 000 руб.; всего 41 000 руб.

И страховые взносы на зарплату и премию:

(180 000 + 41 000) × 30% = 66 300 руб.

Суммируем показатели и получаем 287 300 руб. в месяц. Это плановый показатель, который отличается от реального, так как в процессе работы сотрудники берут больничный, уходят в отпуск или не выполняют целевые показатели для получения премии.

Как рассчитать годовой показатель

Теперь выясним, как рассчитать фонд оплаты труда на год: просто умножить месячное значение на 12.

В нашем примере годовой плановый ФОТ филиала составит 3 447 600 рублей.

Добавить в «Нужное»

Фонд оплаты труда: формула расчета

В данном материале расскажем подробнее о том, как произвести расчет фонда заработной платы.

Расходы на оплату труда

Затраты на оплату труда – один из основных элементов расходов по обычным видам деятельности (п. 8 ПБУ 10/99). Поэтому вопросы определения величины фонда заработной платы (ФЗП), его планирования и анализа всегда находится под особым контролем у работодателей.

Как рассчитать ФОТ

Чтобы ответить на вопрос, как рассчитать фонд оплаты труда, необходимо определиться с содержанием понятия ФОТ. Единого определения фонда оплаты труда нет. Под ним, как правило, понимается, совокупная сумма денежных средств, расходуемых на заработную плату. При этом не имеет значение форма выплаты заработной платы – денежная или натуральная.

А учитывая, из чего состоит заработная плата, для фонда оплаты труда формулу расчета можно представить в следующем виде:

Расчет фонда оплаты труда по данным бухгалтерского учета

Чтобы определить величину фонда заработной платы за определенный период, необходимо сложить кредитовый оборот счета 70 «Расчеты с персоналом по оплате труда» с дебета счетов учета расходов и материальных ценностей (если заработная плата включается в первоначальную стоимость имущества), независимо от порядка учета этих затрат в целях налогообложения:

- 20 «Основное производство»;

- 25 «Общепроизводственные расходы»;

- 26 «Общехозяйственные расходы»;

- 08 «Вложения во внеоборотные активы»;

- 91 «Прочие доходы и расходы» и др.

Данные о ФОТ в статистических формах

Для целей составления форм статистической отчетности в ФЗП включаются начисленные суммы оплаты труда в денежной и неденежной формах за отработанное и неотработанное время, компенсационные выплаты, связанные с условиями труда и режимом работы, доплаты и надбавки, премии, единовременные поощрительные выплаты, а также оплата питания и проживания, имеющая систематический характер.

Данные о ФОТ приводятся, например, в следующих статических формах:

- форма № П-4 (месячная);

- форма № 1-Т (годовая).

Форум для бухгалтера:

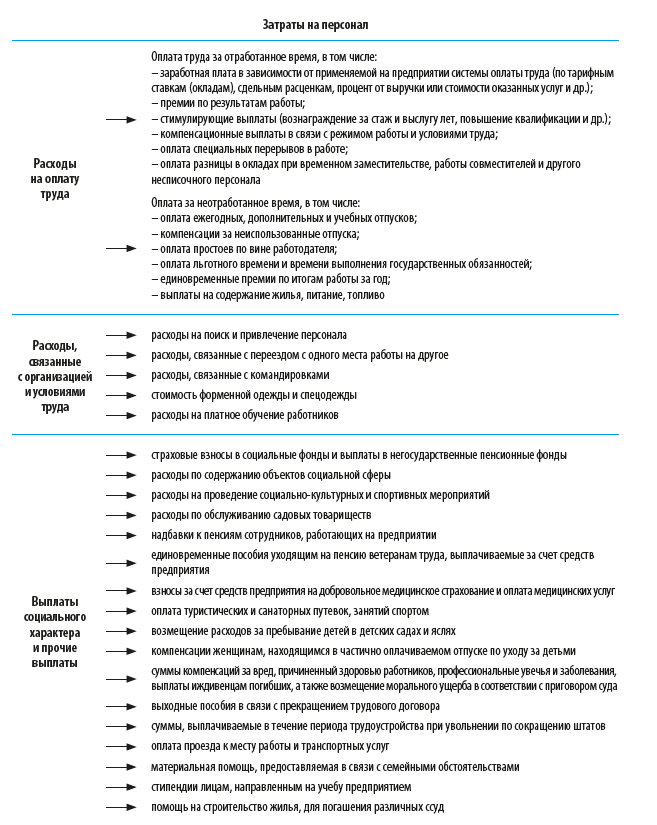

Как классифицируются затраты предприятия на персонал?

Какие системы оплаты труда есть?

Как проанализировать динамику фактического ФОТ по сравнению с плановыми значениями и предыдущими периодами?

Как проанализировать уровень и динамику среднемесячной заработной платы различных категорий работников?

Как проанализировать эффективность использования трудовых ресурсов?

Рассмотрим цели, алгоритм проведения и состав аналитических показателей основных видов анализа фонда оплаты труда как ключевого показателя затрат на персонал предприятия.

Классификация затрат на персонал

Прежде всего выясним, какие издержки принято включать в понятие «затраты на персонал». Есть разные подходы к отнесению конкретных затрат к затратам на персонал, мы рассмотрим самый распространенный из них, при котором все затраты компании на персонал делятся на три группы:

1. Расходы на оплату труда (фонд оплаты труда или фонд заработной платы).

2. Расходы, связанные с организацией и условиями труда.

3. Выплаты социального характера и прочие выплаты, не относящиеся к первым двум группам.

Рассмотрим, какие расходы входят в каждую из этих групп (рис. 1).

Для всех предприятий независимо от сферы, специфики и масштабов деятельности в структуре затрат на персонал наибольший вес имеют затраты первой группы — расходы на оплату труда.

Кроме того, расходы на оплату труда напрямую связаны с повышением эффективности использования трудовых ресурсов, а именно с повышением производительности труда персонала. В связи с этим рассмотрим порядок проведения анализа расходов на оплату труда персонала без учета затрат, связанных с организацией и условиями труда, и выплат социального характера.

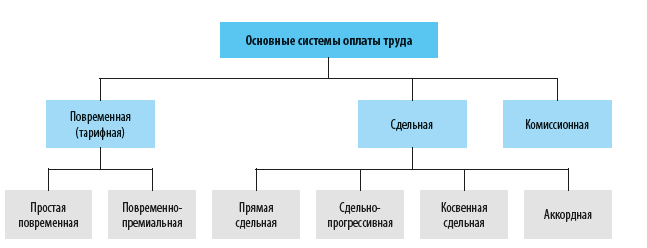

Системы оплаты труда

Алгоритм проведения и состав показателей анализа расходов на оплату труда напрямую зависит от применяемой на предприятии системы оплаты труда, под которой в общем виде понимается совокупность правил по установлению и осуществлению работодателем выплат работникам за их труд.

В связи с тем что коммерческие компании разрабатывают системы оплаты труда самостоятельно, сейчас есть много различных систем оплаты труда. Самые распространенные из них — повременная, сдельная и комиссионная.

Основные системы оплаты труда и их разновидности представлены на рис. 2.

Повременная (тарифная) система оплаты труда

При повременной (тарифной) системе оплате труда заработная плата работника рассчитывается исходя из двух составляющих:

1) фактически отработанного этим сотрудником времени;

2) тарифной ставки (оклада).

К сведению

Тарифная ставка (оклад) — это размер вознаграждения за труд определенной сложности, произведенный в единицу времени (месяц, день, час).

Тарифная система оплаты труда позволяет дифференцировать заработную плату всех работников предприятия в зависимости от их категорий на основе тарифной сетки.

Основные виды повременной (тарифной) системы оплаты труда:

• простая повременная;

• повременно-премиальная.

Простая повременная система оплаты труда

При простой повременной системе оплаты труда размер заработной платы работника зависит от его должностного оклада (тарифной ставки) согласно штатному расписанию предприятия и количества фактически отработанного сотрудником времени.

Если в течение месяца работник отработал все рабочие дни, то размер его заработной платы будет равен его должностному окладу. В случае если сотрудник отработал не все рабочее время, оплата труда будет выплачена пропорционально фактически отработанному времени.

В качестве расчетного могут применяться разные периоды: месяц, день или час.

Должностной оклад начальника планово-экономического отдела — 70 тыс. руб. в месяц. В месяце выплаты заработной платы 22 рабочих дня, фактически отработано 20 дней.

Следовательно, заработная плата работника составит:

70 000 / 22 × 20 = 63 636 руб.

Повременно-премиальная система оплаты труда

При повременно-премиальной системе оплаты труда дополнительно к должностному окладу, рассчитываемому по вышеописанному правилу, начисляется и выплачивается премия. Как правило, размер премии устанавливается в процентах от должностного оклада (тарифной ставки) на основании разработанного в компании локального нормативного акта по труду (положение о премировании работников), либо коллективного договора, либо приказа (распоряжения) руководителя предприятия.

Начальнику планово-экономического отдела по итогам месяца положена премия — 30 % от должностного оклада (остальные данные берем из предыдущего примера).

Следовательно, заработная плата работника составит:

70 000 / 22 × 20 + (70 000 / 22 × 20) × 30 / 100 = 82 727 руб.

Сдельная система оплаты труда

При сдельной системе оплате труда заработная плата работника зависит от результатов его труда: чем больше изготовил продукции (выполнил работ. оказал услуг), тем больше заработная плата. Такой подход, безусловно, мотивирует сотрудников повышать производительность труда. Кроме того, при сдельной системе оплаты труда работодателю не нужно контролировать, как работники используют рабочее время: каждый сотрудник заинтересован в том, чтобы произвести максимальное количество продукции.

Заработная плата при сдельной системе оплате труда рассчитывается исходя из установленной работодателем сдельной расценки.

К сведению

Сдельная расценка — размер выплаты работнику за изготовление им единицы продукции или выполнение одной конкретной трудовой операции.

В зависимости от особенностей исчисления заработной платы сдельная система оплаты труда подразделяется на:

• прямую сдельную;

• сдельно-прогрессивную;

• косвенную сдельную;

• аккордную.

Материал публикуется частично. Полностью его можно прочитать в журнале «Справочник экономиста» № 11, 2021.

Из чего складываются затраты работодателя на выплату зарплаты

Кроме той суммы, которую работодатель выдает «чистыми» на руки сотруднику, он еще перечисляет:

- НДФЛ по ставке 13%. НДФЛ удерживают из начисленной зарплаты. С 2021 года для доходов выше 5 млн рублей в год введена повышенная ставка НДФЛ — 15%. Но так как мы рассматриваем среднего сотрудника с относительно невысокой зарплатой, то учитывать этот вариант не будем.

- Страховые взносы на обязательные виды страхования: пенсионное, медицинское и социальное, без взносов на страхование от несчастных случаев. Суммарная стандартная ставка по этим взносам, без учёта льгот — 30%. Малый бизнес платит по этим ставкам только с зарплаты в пределах МРОТ, за все что свыше ставка вдвое меньше — 15 %, а для ИТ-компаний ставка 7,6 % на всю зарплату.

- Страховые взносы от несчастных случаев на производстве и профзаболеваний платят по ставке от 0,2% до 8,5% в зависимости от класса профессионального риска. Для большинства видов деятельности ставка не превышает 1%. Поэтому далее будем в расчётах применять её.

Страховые взносы не удерживают из зарплаты, а начисляют сверх этой суммы до вычета НДФЛ.

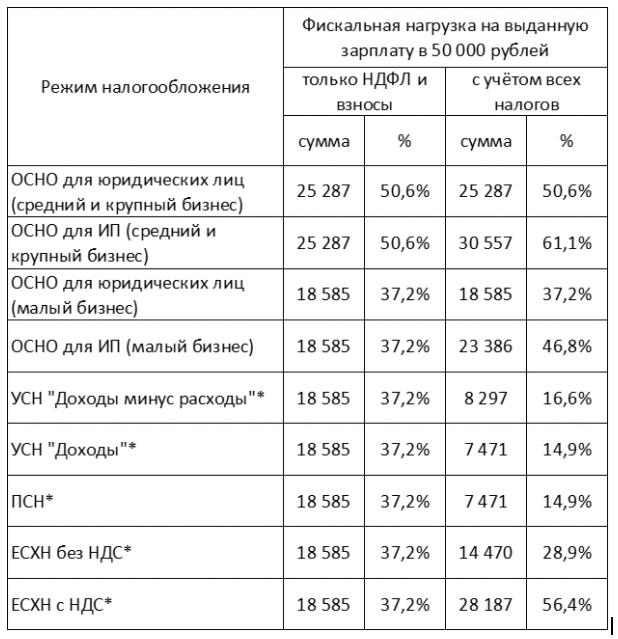

Рассчитаем затраты на примере сотрудника с зарплатой 50 000 рублей для работодателей на разных системах налогообложения и фискальную нагрузку (ФН). Под фискальной нагрузкой будем понимать отношение общей суммы налогов и взносов, уплаченных в связи с начислением зарплаты, к зарплате сотрудника, полученной на руки.

Расчёт для работодателей, которые платят взносы по общим ставкам

Работодатель и сотрудник договорились о выплате заработной платы в размере 50 000 рублей на руки. Чтобы сотрудник получил эти деньги уже после вычета НДФЛ, ему нужно начислить:

50 000 + 50 000 / 87% х 13% = 57 471 руб.

7 471 рубль работодатель удержит в виде НДФЛ.

На сумму 57 471 нужно начислить страховые взносы по общей ставке 31%:

57 471 х 31% = 17 816 руб.

Итого общие затраты работодателя на НДФЛ и взносы при выплате сотруднику 50 000 рублей на руки составят:

7 471 + 17 816 = 25 287 руб.

Фискальная нагрузка:

25 287 / 50 000 х 100 % = 50,6%

Расчёт для малого бизнеса

Малые предприятия или ИП, которые включены в реестр ФНС, платят страховые взносы на льготных условиях. Общая ставка по пенсионным, медицинским и социальным взносам для них составляет 15 % вместо 30 % с той части, которая превышает МРОТ. В 2021 году федеральный МРОТ равен 12 792 руб.

Чтобы сотрудник получил на руки «чистыми» 50 000 рублей, работодателю из малого бизнеса нужно так же начислить 57 471 руб., из которых 7 471 руб. удержат в виде НДФЛ.

А вот страховые взносы на социальное, пенсионное и медицинское страхование будут меньше. С зарплаты в пределах МРОТ их рассчитают по стандартным ставкам:

12 792 х 30% = 3 838 руб.

Для оставшейся части действует пониженная ставка:

(57 471 – 12 792) х 15 % = 6 702 руб.

На взносы по страхованию от несчастных случаев льгота не действует, поэтому их рассчитаем по стандартной ставке 1%:

57 471 х 1 % = 575 руб.

Итого взносов на все виды страхования 11 115 руб.

Общие затраты работодателя на НДФЛ и взносы:

7 471 + 3 838 + 6 702 + 575 = 18 586 руб.

Фискальная нагрузка:

ФН = 18 586 / 50 000 х 100% = 37,2%

Влияние зарплаты на налоги работодателя

Для юридических лиц на ОСНО

Когда компания определяет цену товара или услуги, она закладывает туда все затраты, в том числе и зарплату со взносами. На эту цену нужно ещё начислить НДС. Но взять к вычету НДС по зарплате и взносам нельзя. Поэтому условно можно сказать, что сумма зарплаты и взносов облагается НДС, и чем выше зарплата сотрудников, тем больше НДС заплатит компания.

При этом зарплату включают в затраты при расчёте налога на прибыль, то есть налогооблагаемая база станет меньше на сумму зарплаты, а значит чем больше зарплата, тем меньше налога на прибыль заплатит компания.

Ставка по налогу на прибыль и по НДС без учёта льгот одинакова и составляет 20% и если рассматривать их вместе, то влияние зарплаты на налоги сводится к нулю.

Поэтому итоговая фискальная нагрузка на выплаченную зарплату для организации на ОСНО будет складываться только из НДФЛ и страховых взносов. Эту нагрузку мы рассчитали в примерах выше.

Для средних и крупных компаний на ОСНО фискальная нагрузка равна 50,6%, а для малых предприятий, которые тоже могут работать на общей налоговой системе — 37,2%

Для ИП на ОСНО

Предприниматели на ОСНО находятся в менее выгодном положении по сравнению с юридическими лицами. Они так же, как и организации, должны будут начислить 20% НДС на сумму товаров и услуг, в стоимость которых заложена зарплата и страховые взносы. Но т.к. ставка НДФЛ составляет 13 %, за счёт расходов на зарплату НДФЛ снизится только на 13 % от начислений.

Таким образом, у ИП появится дополнительная налоговая нагрузка в размере 7 % от затрат на сотрудника.

ИП на ОСНО начислил сотруднику зарплату в сумме 57 471 руб., в т.ч. НДФЛ 7 741 руб., и страховые взносы по общим ставкам в сумме 17 816 руб.

Общие затраты ИП на вознаграждение сотрудника составят:

57 471 + 17816 = 75 287 руб.

Итоговая фискальная нагрузка работодателя-ИП будет складываться из НДФЛ, страховых взносов и дополнительных 7% от суммарных затрат на вознаграждение сотрудника

(7 471 + 17816 + 75 287 х 7%) / 50 000 х 100 % = 61,1%

Если ИП относится к малому бизнесу и платит взносы по сниженным ставкам, взносы будут равны 11 115 руб., а общие затраты на зарплату — 68 586 руб. Фискальная нагрузка в этом случае:

(7 471 + 11 114 + 68 586 х 7%) / 50 000 х 100 % = 46,8%

За 10 минут научим как формировать и отправлять отчётность по сотрудникам в 2 клика

Попробовать бесплатно

Для УСН «Доходы минус расходы»

Ставка налога на УСН — 15 %. НДС при упрощёнке платить не нужно, а зарплата со взносами включается в расходы при расчёте налога. Поэтому работодатель получит экономию в размере 15% от суммы начисленной зарплаты и взносов.

Все упрощенцы относятся к малому бизнесу, поэтому платят взносы по сниженным ставкам.

Работодатель начислил сотруднику зарплату 57 471 руб. и страховые взносы на неё в сумме 11 115 руб.

Экономия по УСН составит 15% от общей суммы зарплаты и взносов:

(57 471 + 11 114) х 15% = 10 288 руб.

Чтобы определить общую фискальную нагрузку на зарплату, вычтем из затрат на НДФЛ и взносы экономию по УСН:

(18 585 — 10288) / 50 000 х 100 % = 16,6%

Патентная система налогообложения и УСН «Доходы»

При УСН «Доходы» и патентной системе работодатель может вычитать уплаченные страховые взносы из упрощённого налога или стоимости патента в пределах 50% суммы от налога.

Если использовать весь вычет, экономия по УСН «Доходы» или стоимости патента будет равна страховым взносам. Поэтому в итоге фискальная нагрузка работодателя на зарплату ограничится суммой НДФЛ.

Работодатель начислил сотруднику зарплату 57 471 руб. и страховые взносы на неё в сумме 11 114 руб. Вся сумма взносов ушла на уменьшение налога. Фискальная нагрузка составила:

(7471 + 11 114 – 11 114) / 50 000 х 100% = 14,9%

Единый сельхозналог (ЕСХН)

Для ЕСХН возможны две ситуации.

Небольшие сельхозпредприятия с выручкой до 70 млн рублей в год не платят НДС в 2021 году. Начиная с 2022 года этот лимит будет снижен до 60 млн рублей в год.

Такие компании будут только включать зарплату и взносы в расходы аналогично упрощенцам. Разница лишь в том, что ставка по ЕСХН ниже — 6%, а значит и экономия будет меньше.

Если же компания платит НДС, экономии не получится. Напротив, фискальная нагрузка на зарплату вырастет. Сумму зарплаты и взносов включат в стоимость товаров и услуг, и начислят НДС по ставке 20%. А снижение единого сельхозналога составит всего 6% от суммы зарплаты и взносов.

Для сопоставимости с УСН и патентом рассчитаем фискальную нагрузку по ЕСХН также для малого предприятия.

Компания на ЕСХН не платит НДС. Работодатель начислил сотруднику зарплату 57 471 руб. и страховые взносы на неё в сумме 11 114 руб, общая сумма затрат составила 68 585 рублей

Экономия по ЕСХН составит:

68 585 х 6% = 4 115 руб.

Фискальная нагрузка:

(7471 + 11 114 — 4 115) / 50 000 х 100% = 28,9%

Если компания платит НДС, вместо экономии в 6% от зарплаты и взносов появится дополнительная нагрузка в размере 14% от них (20% начисленного НДС минус 6% экономия на ЕСХН).

Общая фискальная нагрузка будет равна:

(7 471 + 11 114 + 68 585 х 14%) / 50 000 х 100% = 56,4%

Обобщим данные по фискальной нагрузке в таблице:

* для всех спецрежимов расчеты проведены с учетом льготы по страховым взносам для малого бизнеса

Как видим, зарплата не только повышает фискальную нагрузку на бизнес, но и позволяет частично снижать налоги, которые работодатель платит со своего дохода.

Соотношение между дополнительными затратами и экономией в каждом случае зависит от организационно-правовой формы, налогового режима, выручки и других параметров бизнеса.

Наибольшая фискальная нагрузка при выплате зарплаты ложится на работодателей, применяющих ОСНО, и крупные сельхозпредприятия на ЕСХН, которые платят НДС.

Минимальную фискальную нагрузку на фонд оплаты труда испытывают бизнесмены, которые работают на УСН или патентной системе.

При налоговом планировании следует учитывать фискальную нагрузку на фонд оплаты труда, особенно в случаях, когда заработная плата составляет существенную долю в расходах бизнеса.

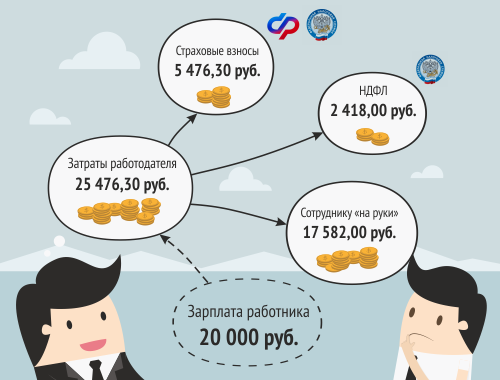

Вопрос: «Я владелец бизнеса уже несколько лет, но признаюсь честно, до сих пор не понимаю, как рассчитывается заработная плата в России 🙂 Можете мне попроще объяснить: если в трудовом договоре с моим работником будет указано, что размер его заработной платы составляет 20 000 рублей, то какую сумму он получит на руки и сколько составят налоговые платежи? Куда перечисляются эти платежи?»

Как ни странно, но этот кажущийся поначалу простым вопрос довольно часто звучит из уст руководителей организаций и ИП, у которых уже есть наемные сотрудники.

За прошедшие годы актуальность данной темы постоянно «подогревается» изменениями нашего законодательства в области правил расчета заработной платы и ставок налогов и сборов.

Что такое «расчет заработной платы»?

Расчет заработной платы (ЗП) — это процесс начисления оплаты нанятым работникам согласно условиям трудового договора и удержания налогов и взносов с учетом вычетов, предусмотренных законодательством Российской Федерации, а также документальное оформление указанных операций.

Процесс расчета ЗП состоит из следующих этапов:

- Регистрация фактов приема, перевода и увольнения работников, исполнения ими своих должностных обязанностей, а также фактов отклонения от заданных условий в регламентных документах (приказы о приеме/увольнении/переводе, табели учета рабочего времени, заявления на отпуск, приказы о направлении в служебную командировку, больничные листы и т.п.);

- Анализ информации, отраженной в регламентных документах по учету труда работников, и ее ввод в автоматизированную учетную систему;

- Расчет размера оплаты труда сотрудников, а также лиц, с которыми заключены договора гражданско-правового характера (ГПХ);

- Расчет и удержание налога на доходы физических лиц (НДФЛ), с учетом положенных вычетов в соответствии с главой 23 Налогового кодекса;

- Расчет и начисление страховых взносов в фонды: ПФР, ФСС, ФОМС;

- Оформление документов на выплату заработной платы;

- Перечисление рассчитанных налогов и взносов в бюджет;

- Выплата ЗП работникам.

Регистрация фактов хозяйственной жизни в отношении труда работников осуществляется в течение всего расчетного месяца. Данные операции могут идти параллельно с внесением данных в учетную программу.

Выплата заработной платы, удержание и перечисление НДФЛ в бюджет производится не реже 2 раз в месяц, в установленные на предприятии сроки. Уплата налогов и взносов в бюджет осуществляется 1 раз месяц.

Ограничения по размеру ЗП

Обращаем внимание, что при начислении заработной платы работодатель должен учитывать ограничения, указанные в главе 21 Трудового Кодекса Российской Федерации, например:

Ст.133 ТК РФ:

Минимальный размер оплаты труда устанавливается одновременно на всей территории Российской Федерации федеральным законом и не может быть ниже величины прожиточного минимума трудоспособного населения.

Месячная заработная плата работника, полностью отработавшего за этот период норму рабочего времени и выполнившего нормы труда (трудовые обязанности), не может быть ниже минимального размера оплаты труда.

Ст.138 ТК РФ:

Общий размер всех удержаний при каждой выплате заработной платы не может превышать 20 %, а в случаях, предусмотренных федеральными законами, — 50 % заработной платы, причитающейся работнику. При удержании из заработной платы по нескольким исполнительным документам за работником во всяком случае должно быть сохранено 50 % заработной платы.

То есть при выполнении всех трудовых норм зарплата работника не может быть меньше минимального размера оплаты труда (МРОТ), сумма МРОТ может различаться от региона к региону. Максимальный размер заработной платы, в отличие от минимального, законодательно не определен.

Расчет налоговых платежей с ЗП

Рассмотрим более подробно этапы расчета и начисления налогов и взносов с заработной платы. Для понимания логики этого процесса необходимо учитывать следующее:

- Налог на доходы физических лиц рассчитывается из начисленной ЗП, удерживается из нее и перечисляется в бюджет самим работодателем.

- Страховые взносы рассчитываются из той же начисленной ЗП и перечисляются сверх этой суммы без удержания их у работника. Страховые взносы уплачиваются по единым тарифам в Социальный Фонд России (СФР, ранее в ПФР и ФСС).

1. Расчет НДФЛ

Налог, удерживаемый из заработной платы сотрудников, — налог на доходы физических лиц (НДФЛ).

П.1 Ст.207 НК РФ:

Налогоплательщиками налога на доходы физических лиц признаются физические лица, являющиеся налоговыми резидентами Российской Федерации, а также физические лица, получающие доходы от источников, в Российской Федерации, не являющиеся налоговыми резидентами Российской Федерации.

Как видим из определения, плательщиками НДФЛ являются физические лица. Работодатель же в данном случае выступает в роли налогового агента, в обязанности которого входит удержание и перечисление НДФЛ в бюджет на основании п.1 ст. 226 НК РФ НК.

Ставка НДФЛ на доходы от трудовой деятельности для резидентов установлена в размере 13 процентов (п.1 ст.224 НК РФ).

Стандартные налоговые вычеты

Налоговую базу при расчете НДФЛ можно уменьшить на сумму так называемых стандартных налоговых вычетов (ст. 218 НК РФ).

Стандартный налоговый вычет в данном случае можно рассматривать как льготу, применяемую при расчете ЗП. Вычет предоставляется на основании письменного заявления сотрудника, имеющего детей (причем вычетом могут воспользоваться как родные, так и приемные родители, а также опекуны и попечители, на обеспечении которых находится ребенок).

Размеры вычетов зафиксированы в 218 статье Налогового Кодекса:

- 1 400 рублей — на первого ребенка;

- 1 400 рублей — на второго ребенка;

- 3 000 рублей — на третьего и каждого последующего ребенка;

- 12 000 рублей — на каждого ребенка в случае, если он является ребенком-инвалидом.

Налоговый вычет производится на каждого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет.

Стандартный налоговый вычет действует до месяца, в котором доход налогоплательщика, исчисленный нарастающим итогом с начала налогового периода, превысил 350 000 рублей.

2. Расчет страховых взносов

Помимо начисления и уплаты НДФЛ, в обязанности работодателя входит расчет и уплата страховых взносов в СФР. Как было отмечено выше, страховые взносы не удерживаются из заработной платы сотрудников, а уплачиваются работодателем дополнительно. Страховые взносы необходимы для того, чтобы государственные органы могли обеспечить реализацию конституционных прав гражданина на охрану здоровья, пенсионное обеспечение, социальное страхование и медицинскую помощь.

С 2023 года работодатель с суммы заработной платы, премий и других вознаграждений сотрудников производит следующие отчисления (п.3.ст. 425 НК РФ):

| Ставка страховых взносов | Вид страхования |

| 22 % | на обязательное пенсионное страхование (ОПС) |

| 5,1 % | на обязательное медицинское страхование (ОМС) |

| 2,9 % | на обязательное социальное страхование в связи с временной нетрудоспособностью и материнством (ВНиМ) |

Ещё в 2020 году из-за пандемии были введены новые пониженные ставки взносов для малого и среднего бизнеса, которые применяются к выплатам выше МРОТ. На них имеет право немало работодателей, самая многочисленная категория – субъекты МСП (малого и среднего предпринимательства). В 2023 году субъекты МСП будут платить взносы за работников правилам:

- 30 % с выплат в пределах МРОТ и 15 % с выплат свыше МРОТ до достижения предельной базы;

- 15,1 % с выплат в пределах МРОТ и 15 % с выплат свыше МРОТ после достижения предельной базы.

По страховым взносам также существуют льготные категории плательщиков. Пониженную ставку страховых взносов могут применять налогоплательщики, соответствующие критериям, поименованным в ст.427 НК РФ.

Помимо перечисленных фондов, работодатель начисляет и уплачивает взносы на обязательное социальное страхование от несчастных случаев и профессиональных заболеваний. Расчеты уплаты данного вида страховых взносов регламентируются Федеральным законом № 125-ФЗ от 24.07.1998 г. Тариф страховых взносов от несчастных случаев устанавливается в зависимости от вида экономической деятельности предприятия, в котором задействованы сотрудники, и зависит от класса профессионального риска. Величина тарифа для каждого конкретного работодателя устанавливается Фондом социального страхования в диапазоне 0,2…8,5%.

3. Пример расчета заработной платы

Сотруднику Иванову И.И. установлен месячный оклад в размере 20 000 рублей при пятидневной рабочей неделе. В Январе 2023 года он отработал 17 дней по 8 часов. У сотрудника один ребенок в возрасте 10 лет. Как рассчитать заработную плату, налог на доходы физических лиц, страховые взносы за Январь 2023 года?

Заработная плата по окладу рассчитывается по формуле:

ЗП = Ок мес / Д мес × Д факт , где:

Ок мес — сумма месячного оклада;

Д мес — количество рабочих дней в месяце;

Д факт — фактическое количество отработанных сотрудником дней в месяце.

Сотрудник отработал все дни в месяце, поэтому: ЗП = 20000 / 17 × 17 = 20000 руб. Из этой суммы рассчитаем зарплатные налоги:

НДФЛ = (Д — СВ) × 13 % , где:

Д — сумма доходов по ставке 13 %;

СВ — cумма стандартных налоговых вычетов.

Возраст ребенка Иванова И.И. дает ему право применять стандартный налоговый вычет в размере 1400 руб., поэтому: НДФЛ = (20000 — 1400) × 13% = 2418 руб.

Страховые взносы рассчитываются по формуле:

Страх.взносы = Б × Тариф, где:

Б — база для начисления страховых взносов. База складывается из всех выплат, которые производятся конкретному физическому лицу, подлежащих обложению страховыми взносами (есть необлагаемые суммы – они перечислены в ст.422 НК РФ). На 2023 год единая предельная база по страховым взносам установлена в размере 1 917 000 руб. (Постановление № 2143 от 25.11.2022) ;

Тариф — действующие тарифы по страховым взносам.

Таким образом,

сумма взносов, исчисленная по единым тарифам в СФР в пределах федерального МРОТ = 16242 х 30% = 4872,60 руб.;

сумма взносов, исчисленная по единым тарифам в СФР с суммы свыше федерального МРОТ = (20000 — 16242) х 15% = 563,70 руб. (работодатель — субъект МСП)

сумма взносов на обязательное социальное страхование от несчастных случаев = 20000 × 0,2% = 40 руб. — так как сотрудник задействован в деятельности с классом профессионального риска I (ставка взносов 0,2%).

Итоги расчета:

С заработной платы Иванова И.И. 20000 руб. за январь 2018 года работодатель удержал НДФЛ в размере 2418 руб.

Начислены страховые взносы за сотрудника на общую сумму:

4872,60 + 563,70 + 40 = 5476,30 руб.

Сотруднику Иванову И.И. «на руки» будет выплачена ЗП в размере:

20000 — 2418 = 17582 руб.

Общие затраты работодателя на выплату ЗП для Иванова И.И. составляют:

17582 + 2418 + 5476,30 = 25476,30 руб.

Сроки выплаты зарплаты, уплаты налогов

Выдача зарплаты персоналу должна производиться с учетом требований Трудового кодекса РФ:

Ч.6 Ст.136 ТК РФ:

Заработная плата выплачивается не реже чем каждые полмесяца. Конкретная дата выплаты заработной платы устанавливается правилами внутреннего трудового распорядка, коллективным договором или трудовым договором не позднее 15 календарных дней со дня окончания периода, за который она начислена.

В ч.8 ст.136 говорится о том, что если день выплаты зарплаты совпадает с выходным или нерабочим праздничным днем, выплатить сотрудникам причитающуюся заработную плату необходимо заранее, накануне этого дня.

Удержанный с заработка сотрудников НДФЛ работодателю необходимо перечислить не позднее дня, следующего за днем выплаты сотрудникам дохода (п.6 ст.226 НК РФ).

Страховые взносы, исчисленные для уплаты за календарный месяц, подлежит уплате работодателем в срок не позднее 28-го числа следующего календарного месяца (п.3 ст.431 НК РФ). Например, за январь нужно успеть заплатить до 28 февраля включительно.

НДФЛ и сумма страховых взносов подлежат уплате в ФНС путем зачисления на Единый налоговый счет (ЕНС) по общим для всех реквизитам в Управление Федерального казначейства по Тульской области. А отчетность по НДФЛ и страховым взносам работодатель обязан представить в ФНС по месту регистрации компании-работодателя.

Взносы «на травматизм» (от несчастных случаев) уплачиваются в СФР. Это же ведомство принимает отчетность по данному виду страховых взносов.

В заключение

Вот и вся арифметика, хотя… на самом деле это далеко не все! Структура заработной платы может состоять не только из окладной части — она может содержать также компенсационные и стимулирующие выплаты. К основному заработку могут быть начислены отпускные или различные пособия, например, по временной нетрудоспособности. По видам оплаты труда она может быть основной и дополнительной, а по форме оплаты — повременной и сдельной и т.д.

Налоговые вычеты могут быть не только «на детей», но и имущественными, социальными. Многообразие удержаний из заработной платы могут в корне изменить сумму сотрудника к выплате. Мир расчета заработной платы имеет большое количество нюансов, но от этого он не становится менее увлекательным! Побольше Вам квалифицированных специалистов, легкого и успешного ведения бизнеса!

Кстати, своим клиентам мы оказываем услуги по расчету заработной платы в рамках тарифных планов:

— Комплексный сервис

— Зарплата

— и Зарплата и Кадровый учет.