На основании сведений из книги продаж и покупок определяется сумма НДС к уплате, составляется НДС-декларация. То есть это важный документ в рамках налогового учета. А потому все сведения, изложенные в книге, должны быть проверены.

Является ли нарушением внесение дополнительных граф в книгу покупок и книгу продаж (п. 8 ст. 169 НК РФ)?

Что собой представляет книга

Плательщики обязаны вести учет всех счетов-фактур. Их нужно фиксировать в журналах, предназначающихся для учета. Обычно составляются они по формам, установленным законом.

Если в этих бумагах будут содержаться ошибки, представители контролирующих органов вычеркнут ранее указанное значение, а затем доначислят налоги. Наличие неточностей приводит к необходимости дополнительного документооборота. А потому книгу нужно проверять заранее.

Как отразить в декларации по НДС данные книги покупок и книги продаж?

Общий порядок проверки

Книги продаж и покупок следует проверять в определенном порядке. Он облегчает обнаружение ошибок, сокращает объем работы. Рассмотрим все основные этапы проверки книги продаж:

- Сначала нужно удостовериться в том, что журнал оформлен правильно. То есть каждый зарегистрированный счет-фактура сопровождается указанием точного номера, даты регистрации, названия продукции, суммы НДС и совокупной стоимости. Грубой ошибкой является сквозная нумерация.

- Проверяется наличие всех нужных подписей. В журнал могут вноситься исправления. Их наличие допускается. Однако все поправки должны быть утверждены управленцем или главбухом. Если этого не сделано ранее, утверждение выполняется в рамках процедуры проверки.

- Нужно исполнить акт сверки сведений с покупателями. Эта процедура предшествует сшиванию журнала.

- Нужно сверить эти сведения: номера и даты счетов-фактур, данные о покупателе, ИНН. Производится сверка окончательных сумм. Для этой работы потребуется оборотно-сальдовая ведомость.

- Для полноценной проверки специалист должен знать правила заполнения журнала. В частности, если товар передается безвозмездно, операцию не нужно регистрировать. Не регистрируется фактура, которая выставляется на размер аванса при проведении частичной оплаты.

- Последний шаг – проставление нумерации. Книгу нужно сшить, скрепить данные посредством подписи управленца. На заключительном листе проставляется количество страниц.

Вопрос: Как налоговому агенту зарегистрировать счет-фактуру в книге покупок и книге продаж?

Посмотреть ответ

Второй шаг – проверка журнала покупок. Осуществляется в соответствии с этими этапами:

- Выполняются акты сверок с контрагентами. В процессе сверки проверяются суммы, даты регистрации. Требуется удостовериться, что реквизиты фирмы указаны верно.

- Данные из книги сверяются с данными из сальдовой ведомости.

- Если обнаружен недочет в счете-фактуре за предыдущий налоговый период, необходимо аннулировать его. Для этого книга дополняется еще одним листом. Оформляется декларация по НДС с верно указанной информацией. Подается она в ФНС. Аналогичный порядок действий актуален тогда, когда какой-либо счет-фактура не был зарегистрирован.

Это общий порядок проверки. Основа этой процедуры – сверка сведений.

Нужно ли регистрировать УПД со статусом «2» в книге покупок и в книге продаж?

Детали проверки журналов

Рассмотрим конкретные нюансы проверки журналов.

Проверка книги приобретений

Книга представляет собой обширную таблицу. В ней фиксируются счета-фактуры, а также бумаги, удостоверяющие верность расчета суммы НДС к вычету. Если сведения из первички зафиксированы в учетной программе верно, журнал покупок заполняется без недочетов.

Какие коды видов операций указывать в книге продаж и книге покупок?

Как осуществляется проверка? Сначала нужно обратить внимание на эти значения за единый период:

- Размер вычетов по НДС.

- Дебетовые суммы счета 68/2.

Ошибки можно найти при помощи программы «1С». Для этого нужно найти вкладку «НДС с приобретений», а затем нажать на вкладку по аналитике по первичке и контрагентам. Верность заполнения журнала покупок можно проверить по этой схеме:

Журнал покупок = Оборот по счету 19 (НДС с приобретений) + Оборот КТ счета 76АВ + Оборот КТ счета 76ВА.

Если обнаружены неточности, требуется сделать анализ сч. 68/02. Затем выполняется проверка равенства:

Кредитовый оборот за исключением выплаченного налога (запись ДТ68 КТ51) = НДС из журнала покупок.

Необходимо также выполнить проверку этих значений:

- Счета 60/01 и 60/02 соответствуют друг другу. По одному партнеру и соглашению не может быть остатков по дебету и кредиту.

- Сальдо по счету 76ВА по определенному контрагенту и по определенному соглашению (если соблюдаются положения из пункта 9 статьи 172 НК РФ) не превышает сальдо по счету 60/02 по такому же партнеру и соглашению, помноженному на ставку 18/118.

Проверка подразумевает проведение расчетов, сравнение документов.

Проверка книги продаж

Книга представляет собой налоговый регистр. Он необходим для фиксации всех бумаг, касающихся определения НДС. Верность содержания книги проверяется так:

Журнал продаж = Оборот по сч. 90/03 (НДС с продаж) + Оборот по ДТ сч. 76АВ + Оборот по ДТ сч.76АВ/

Как проверяется журнал продаж? Процедура потребует составления сальдовой ведомости по сч. 90/01. В журнале могут отсутствовать эти операции:

- Необлагаемые НДС.

- Со ставкой, равной 0%.

При данных обстоятельствах оборот по КТ счета 90/01, помноженный на ставку 18/118, тождественен обороту по дебету счета 90/03 (запись ДТ90/03 КТ68/02).

Что делать, если эти значения не равны друг другу? Необходимо исполнить проверку этих показателей:

- Если отсутствуют операции без обложения НДС или со ставкой 0%, сальдо по сч.19 на завершение периода составляет ноль.

- Счета 62/01 и 62/02 соответствуют друг другу. По одному партнеру и соглашению отсутствуют остатки по дебету и кредиту.

- Сальдо сч. 76АВ тождественно сальдо сч. 62/02, помноженного на 18/118. Если присутствуют авансы в валюте, необходимо добавить к формуле сальдо и этих счетов.

К СВЕДЕНИЮ! Проверкой занимается бухгалтер компании. Контроль выполняется перед оформлением декларации.

Особенности сверки

Книгу покупок рекомендуется сверять не с оборотной ведомостью, а с анализом сч. 68/2. Если неточностей в журнале нет, то должны совпасть эти показатели:

- Размер НДС по журналу приобретений.

- Размер вычетов по декларации.

- Сумма на дебетовом счете 68/2.

Если суммы не совпали, выполняется анализ несоответствий. Декларация по НДС создается на основании налоговых регистров. А потому нужно верно заполнять эти регистры. В рамках сверки ключевым является регистр учета «НДС с приобретений». Он настраивается на основании аналитики. Последняя предполагает детализацию всех операций: обозначение поставщиков, указание документов.

К СВЕДЕНИЮ! Убрать все неточности будет проще, если в электронной документации заполнена строка «разновидности взаиморасчетов».

Экспресс-проверка книги продаж

В рамках экспресс-проверки нужно обращать внимание на эти пункты:

- Хронология нумерации. Счета-фактуры должны быть пронумерованы в хронологическом порядке.

- Дата выписки счетов-фактур. Документы должны выставляться не позже 5-ти дней с даты предоставления услуг или отгрузки продукции.

Полная проверка – это длительная процедура. Экспресс-проверка позволяет сократить время на проведение мероприятия. В ее ходе проверяются самые существенные моменты.

Чтобы бесплатно свериться по книге продаж, необходимо получить приглашение из сервиса НДС+ от контрагента. Бесплатно свериться с контрагентами в сервисе НДС+ могут те организации, которые получили приглашение от контрагента в сервис. Приглашение поступает на электронную почту.

1. Для перехода в сервис для сверки НДС+, следует нажать на кнопку «Принять приглашение» в письме.

2. Откроется форма регистрации, в которой следует указать имя, фамилию и придумать пароль к учетной записи в сервисе НДС+.

3. После входа в сервис следует загрузить книгу продаж для автоматической сверки с пригласившими контрагентами. Для этого следует нажать кнопку «Загрузка» > «Книги продаж». Пользователи бесплатной версии не могут загружать книгу покупок.

4. В открывшемся окне следует выбрать файл, который необходимо загрузить и нажать кнопку «Открыть».

Допускается загрузка файлов следующих форматов:

- Xml файлы сведений из книг продаж и покупок.

- Xml файлы сведений из журналов полученных и выставленных счет-фактур.

- Xml и Xls файлы доп. листов книг продаж и покупок.

- Xls файлы книг покупок / продаж.

- Xls файлы журналов выставленных и полученных счетов-фактур.

- Zip архив с файлами сведений и декларацией в формате Xml, либо книги с декларацией в формате Xls (в архиве формат файлов должен быть один, не вперемешку).

Сверка произойдет автоматически с теми организациями, которые отправляли приглашение в сервис. Результаты сверки по всем загруженным документам появляются на главной странице сервиса.

- СФ с расхождениями в книге продаж – при сопоставлении счетов-фактур (указанных в книге покупок) пользователя и его контрагентов обнаружены расхождения в данных счетов-фактур (например, в сумме).

- СФ без расхождений в книге продаж — сверка с данными контрагентов прошла успешно, расхождений нет;

- Предупреждения по содержанию декларации – при сопоставлении счетов-фактур были обнаружены ошибки логического контроля декларации, рекомендуемые к исправлению;

С расхождениями (книга продаж)

В эту категорию попадают сделки, в которых были обнаружены расхождения в данных пользователя и его контрагентов. Следует перейти к списку счетов-фактур с расхождениями, кликнув по соответствующей категории.

Возможные расхождения:

- В сумме сделки;

- Счет-фактура отсутствует у пользователя или его контрагента.

При нажатии на строку с документом появится сводная таблица, в которой отобразятся данные пользователя и данные его контрагента по сделке. Красным цветом будет выделено поле, в котором обнаружено расхождение. В данном списке можно убрать расхождение, если сделка отражена с верными параметрами, с помощью кнопки «У меня верно».

Для обработки данного расхождения, необходимо выяснить, с чьей стороны допущена ошибка. Для связи с контрагентом можно использовать чат, который находится справа от расхождения. При необходимости, можно прикреплять документы в чат.

При добавлении контрагентами новых комментариев или документов к сделкам с расхождениями, информация о них будет появляться в истории сообщений на главной странице сервиса и отправляться в качестве уведомления на электронную почту пользователя.

Стороне, допустившей ошибку, необходимо исправить ее в своей учетной системе, заново выгрузить сведения из книг покупок, продаж, журналов учета счетов-фактур и загрузить в сервис. Кроме того, можно исправить данные счетов-фактур сразу в сервисе, но желательно потом все же внести изменения в свою учетную систему. Если расхождение решится, то число сделок в категории «С расхождениями» уменьшится.

Без расхождений (книга продаж)

Данная категория означает, что сверка с контрагентами прошла успешно, расхождений не обнаружено и никаких действий предпринимать больше не нужно. Список документов в этой категории можно просмотреть, кликнув по ней.

Предупреждения по содержанию декларации

В эту категорию попадают сделки, в которых были указаны неверные реквизиты контрагентов, если контрагент не зарегистрирован в ЕГРН, а также сделки, в которых обнаружены ошибки логического контроля, рекомендованные к исправлению. В одном счете-фактуре может быть несколько предупреждений.

Возможные причины предупреждений:

- Не выполняется контрольное соотношение для ИНН и/или КПП;

- Контрагент не зарегистрирован в ЕГРН;

- Дата счета-фактуры в книге продаж не из текущего налогового периода;

- Неправильное применение кода вида операции и т.д.

Для просмотра полного текста предупреждения следует навести курсор мыши на строку со счетом-фактурой, появится всплывающая подсказка, либо открыть счет-фактуру, кликнув по строке.

Для исправления предупреждений следует:

- Отредактировать данные непосредственно в НДС+;

- Внести изменения в книгу в той учетной системе, в которой она была подготовлена. После чего повторно загрузить сведения из книг покупок/продаж, журналов учета счетов-фактур. Сверка произойдет автоматически, счетчик категории «Предупреждения по содержанию декларации» изменится.

Если после сдачи декларации по НДС вы внесли изменения в первичные документы, появятся расхождения между декларацией и бухгалтерским учетом.

Чтобы в дальнейшем отклонения не возникали, зафиксируйте период после того, как сдали НД по НДС.

Найти расхождения

- Перейдите в раздел:

- online.sbis.ru — «Учет/Налоги/НДС»;

- Saby Bu — «Налоги/НДС».

Если есть разница между учетом и отчетностью, появится предупреждение

. Нажмите его.

- Наведите указатель на

— этим знаком отмечена сумма отклонения. СБИС покажет сумму налога и отклонения в учете.

- Ознакомьтесь с расхождениями в книге покупок и книге продаж.

Исправить отклонения

Если расхождение возникло из-за ошибки в декларации, пересчитайте налог и сдайте корректировку НД по НДС. Если причиной отклонения стала ошибка в документе, перейдите в счет-фактуру и внесите изменения.

- В колонке «В учете» нажмите строку, по которой хотите внести правки.

- В счет-фактуре кликните «Изменить».

Также вы можете внести изменения в связанный первичный документ.

- Внесите изменения и нажмите Сохранить.

Лицензия, права и роли

Нашли неточность? Выделите текст с ошибкой и нажмите ctrl + enter.

Что произошло?

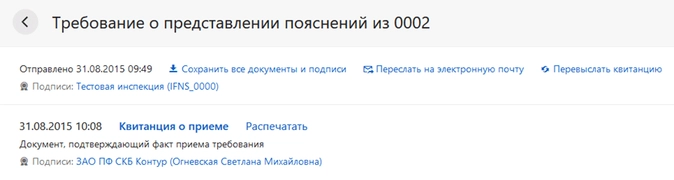

Закончилась отчетная кампания по НДС, налоговики провели проверку, нашли расхождения в счетах-фактурах с контрагентами и другие «грешки» налогоплательщика. Итогом их деятельности стали требования о предоставлении пояснений, направленные компаниям. Рассмотрим, как действовать, если пришло требование. Для наглядности сопроводим все действия скриншотами из системы для сдачи отчетности Контур. Экстерн.

Отправить квитанцию

Квитанцию нужно отправить в течение 6-ти рабочих дней с момента получения требования. Дата получения требования фиксируется оператором ЭДО — это дата поступления требования на сервер оператора. Если не отправить квитанцию в установленный законом срок, ФНС вправе заблокировать расчетные счета организации (п. 5.1 ст. 23 НК РФ).

Учтите, требование не поступит, если организация, которой выставлено требование, не зарегистрирована в системе для сдачи отчетности. В таком случае оператор отправит в ФНС отрицательное извещение о получении.

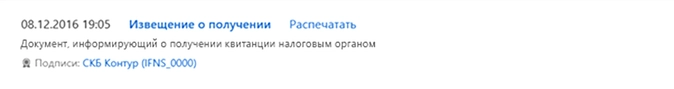

После отправки квитанции вам из налоговой должно поступить Извещение о получении — этот документ подтверждает, что квитанция получена. Если Извещение не пришло, квитанцию нужно выслать вновь. Как правило, функция ответа на требование недоступна до отправки квитанции.

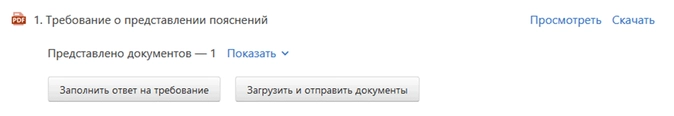

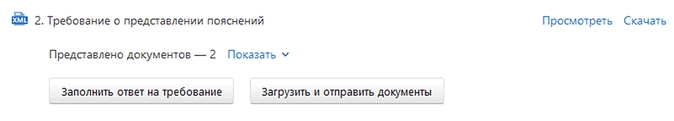

Просмотреть поступившее требование

Требование может содержать в себе сразу несколько запросов на пояснения, а именно:

- По расхождениям в счетах-фактурах с данными контрагентов.

- Несоответствие контрольных соотношений в декларации.

- Сведения по сделкам, не включенным в книгу продаж.

- По другим основаниям.

Из этого списка только для первых трех пунктов утвержден формат для передачи по ТКС (письмо ФНС России от 07.04.2015 № ЕД-4-15/5752), однако на все виды требований с 1 января 2017 года необходимо давать ответ в электронном виде через оператора ЭДО.

Подготовить документы для работы с требованием

Чтобы корректно ответить на требование, потребуются такие документы:

- Для требований по расхождениям — книги покупок, книги продаж, журналы учета счетов-фактур и раздел декларации по НДС; оригиналы счетов-фактур, которые указаны в требовании.

- Для требований по контрольным соотношениям — декларация по НДС, включая все разделы.

- Для требований о не включенных в книгу продаж сделкам — книга продаж.

- Для требований по другим основаниям — те документы, которые могут быть полезны при формировании пояснения (всегда разные документы).

Следующий шаг — это подготовка ответа на требование. Этот этап мы детализируем в привязке к требованиям того или иного вида, выделим соответствующие действия в отдельные шаги.

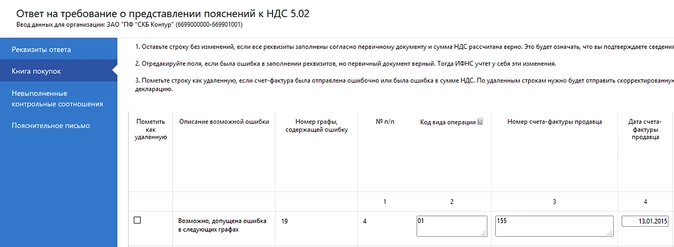

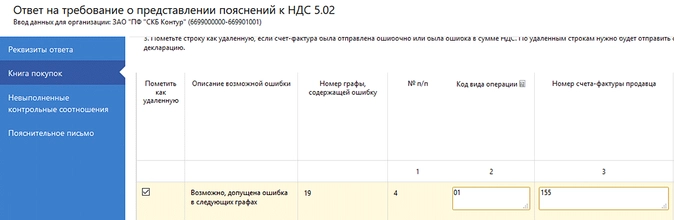

Отвечаем на требование по расхождениям с контрагентами

Данные покупателей и продавцов в счетах-фактурах проходят автоматическую сверку в информационной системе ФНС.

Требование направляется налогоплательщику (в первую очередь покупателю), если у контрагента счет-фактура не найден, или покупатель заявил к вычету НДС больше, чем продавец — к уплате.

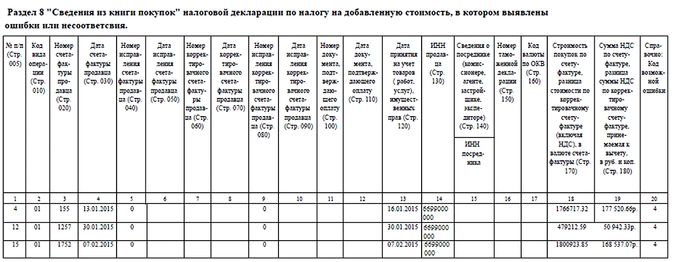

Что увидим. Требование содержит список счетов-фактур, в которых обнаружены расхождения и код предполагаемой ошибки. Коды могут быть такими:

- 1 — запись об операции отсутствует у контрагента;

- 2 — несоответствие данных об операциях между книгой покупок и книгой продаж. В частности, между данными раздела 8 (сведения из книги покупок) или приложения 1 к разделу 8 (сведения из дополнительных листов книги покупок) и разделом 9 (сведения из книги продаж) или приложением 1 к разделу 9 (сведения из дополнительных листов книги продаж) декларации налогоплательщика;

- 3 — несоответствие данных об операциях между разделом 10 (сведения из журнала учета выставленных счетов-фактур) и разделом 11 (сведения из журнала учета полученных счетов- фактур) декларации налогоплательщика;

- 4 (a, b) — не исключена ошибка в графах a, b (указывается номер граф, в которых допущены ошибки).

Как действуем. Убедитесь в том, что такие счета-фактуры поданы вами в составе декларации. Для этого проверьте ее на наличие этих счетов-фактур. Сравните записи о счетах-фактурах в книгах покупок и продаж с данными, указанными в оригинальных счетах-фактурах. Далее действуйте по ситуации.

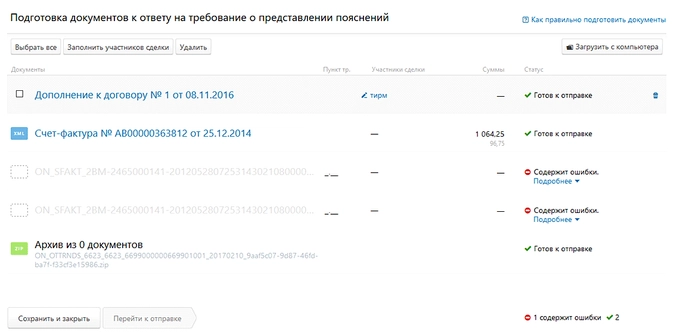

- Ситуация 1. Данные сверены с оригиналом, все верно.

В этом случае нужно подтвердить правильность данных, указанных в требовании, включив счет-фактуру в ответ на требование.

Для более надежного подтверждения правильности информации к ответу на требование можно приложить скан-копиюсчета-фактуры или оригинал счета-фактуры в электронном виде (в формате xml). Это позволит налоговой быстрее убедиться в корректности ваших сведений и не присылать требований по этому же счету-фактуре в дальнейшем. Приложенные счета-фактуры включаются в опись документов.

Документы можно загружать в формате pdf или xml.

Рекомендуется прилагать оригиналы счетов-фактур (в электронном виде или скан-копии бумажного носителя). После того, как документы пройдут форматно-логический контроль, их можно отправлять.

- Ситуация 2. Допущена ошибка в реквизитах счета-фактуры (номер, дата, ИНН/КПП контрагента). Исправьте данные прямо в ответе на требование, кроме суммы налога (см. ниже).

- Ситуация 3. Допущена ошибка в сумме налога.

Любое изменение суммы НДС в сделке влечет отправку уточненной декларации. Счета-фактуры с такими ошибками нужно удалить из ответа на требование. Затем сформировать уточненку, включив в дополнительный лист книги покупок или продаж корректные сведения по «ошибочным» счетам-фактурам. Уточненную декларацию в ответ на требование нужно направить в течение 5-ти рабочих дней после отправки квитанции о приеме требования.

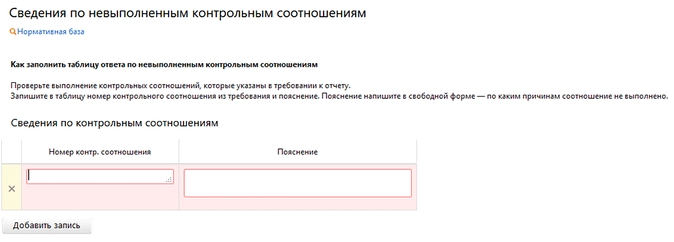

Отвечаем на требование по контрольным соотношениям

Напомним. контрольное соотношение — это равенство, которое должно выполняться в рамках декларации по НДС, например: р. 3 ст. 170 гр. 3 = р. 3 ст. (010+020+030+040) гр. 5

Что увидим. Требование по контрольным соотношениям содержит:

- Номер контрольного соотношения (например, 1.27).

- Формулировку нарушения (например, «завышение суммы НДС, подлежащей вычету»).

- Ссылку на норму законодательства (НК РФ ст. 171, 172).

- Контрольное соотношение (ст. 190 р. 3 + сумма стр. 030 и 040 р. 4 + ст. 080 и 090 р. 5 + ст. 060 р. 6 + ст. 090 р. 6 + ст. 150 р. 6 = ст. 190 р. 8 + [ст. 190 прил. 1 к р.8 — ст. 005 прил. 1 к р. 8], если левая часть равенства > правой).

- Данные, отраженные в декларации (1781114.00

Как действуем. В электронном ответе укажите номер контрольного соотношения, к которому дается пояснение и приведите само пояснение в произвольной форме (не более 1000 знаков).

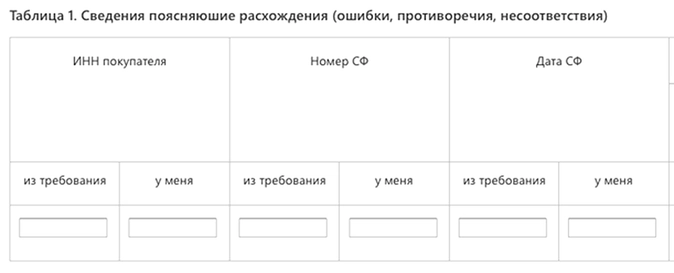

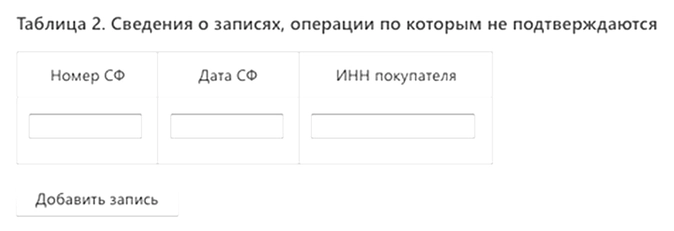

Отвечаем на требование по счетам-фактурам, не включенным в книгу продаж

Такие требования направляются продавцам в том случае, когда покупатель отразил в декларации сделки с продавцом, а продавец не отразил их в своей книге продаж.

Что увидим. По сути дела, здесь будет список счетов-фактур, которые отражены у покупателя, но не у продавца, примерно так:

Контрагент с ИНН 1234567890:

- Счет-фактура № 1 от 01.01.2017.

- Счет-фактура № 2 от 01.02.2017

Как действуем. Ответ на такое требование содержит 2 таблицы. Данные из счетов-фактур нужно включить в первую таблицу, заполнив обязательные поля (ИНН покупателя, номер СФ, дата СФ) и дополнительные, которые не обязательны по формату (стоимость продаж, код вида операции, раздел, в котором отражен счет-фактура и ИНН посредника):

Если же сделка не подтверждается, и продавец не выставлял по ней счет-фактуру, заполняйте вторую таблицу — укажите ИНН покупателя, номер и дату счета-фактуры.

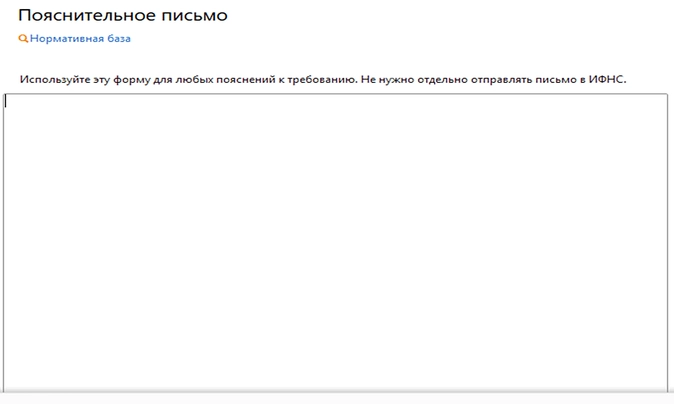

Отвечаем на требования по другим основаниям

Требования о пояснениях по НДС могут приходить и по прочим основаниям. Они поступают налогоплательщику в формате pdf, а отвечать на них нужно в свободной форме, подготовив пояснительное письмо. Напомним, ващ комментарий не должен быть длиннее 1000 символов.

Формируем опись документов

К ответу на каждый вид требования можно добавить любые счета-фактуры, другие документы, допустимые для включения в опись. Список таких документов утвержден приказом ФНС России от 29.06.2012 № ММВ-7-6/465 (в редакции приказа ФНС России от 31.08.2012 № ММВ-7-6-/587).

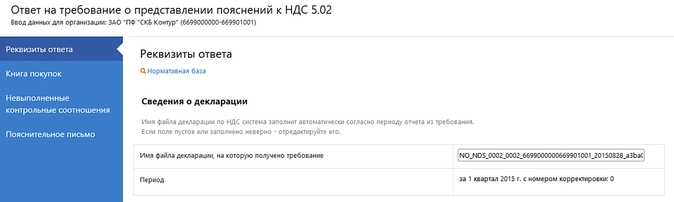

Проверяем реквизиты ответа

Чтобы ответ на требование был корректно зарегистрирован в информационной системе ФНС, нужно без ошибок заполнить его реквизиты, а именно:

- имя и период файла декларации должны соответствовать имени декларации, на которую пришло требование;

- в реквизитах организации укажите название, ИНН, КПП налогоплательщика;

- в поле «Признак подписанта» нужно указать 3, если ответ подписывается электронной подписью руководителя организации или 4, если ответ отправляется через уполномоченного представителя.

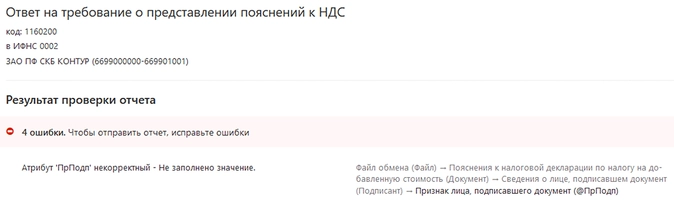

Дополнительно проверьте ответ перед отправкой

Сформированный ответ должен соответствовать формату, установленному ФНС. Если после заполнения найдутся какие-либо ошибки, необходимо их исправить. Иначе ваш ответ не примут в налоговой, и вы получите отрицательное извещение.

Убедитесь, что ответ на требование принят

Как и в случае с квитанцией, факт получения ответа не требование налоговый орган подтверждает извещением. Если извещение не пришло, то не исключена ошибка при транспортировке ответа по телекоммуникационным каналам связи от оператора ЭДО к инспекции. В такой ситуации нужно обратиться к оператору ЭДО и навести справки.

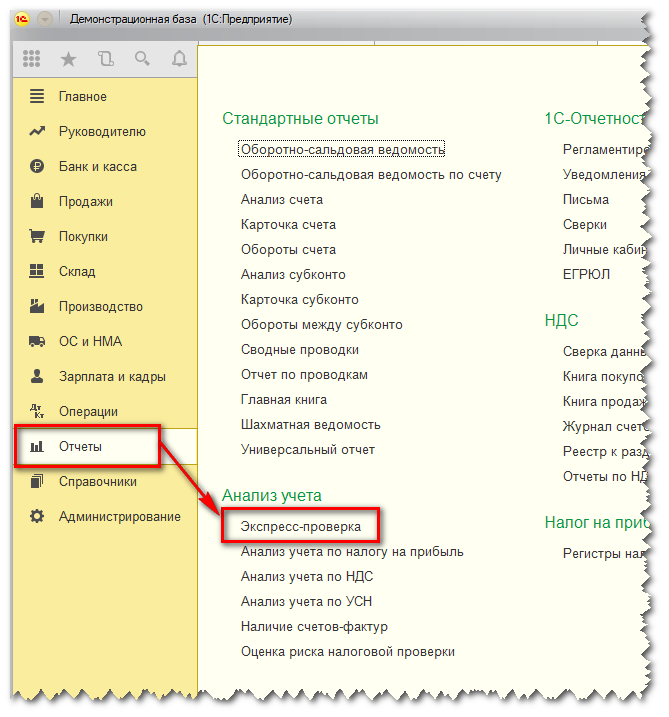

Сегодня мы с вами поговорим о замечательном инструменте, встроенном в программы 1С — об «Экспресс-проверке ведения учета». Надеюсь, что этот отчет станет вам надежным помощником, при проверке правильности отражения операций, связанных с ведением книги продаж и книги покупок и вы сможете оперативно выявлять самые распространенные ошибки учета НДС в программе.

Как обычно работать мы с вами будем в программе 1С:Бухгалтерия 8 редакция 3.0.

В меню «Отчеты» находим отчет «Экспресс-проверка»

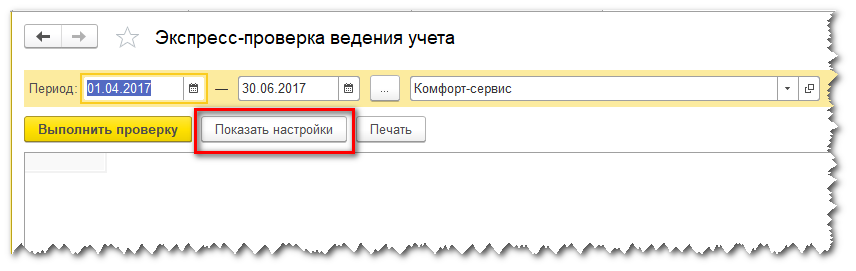

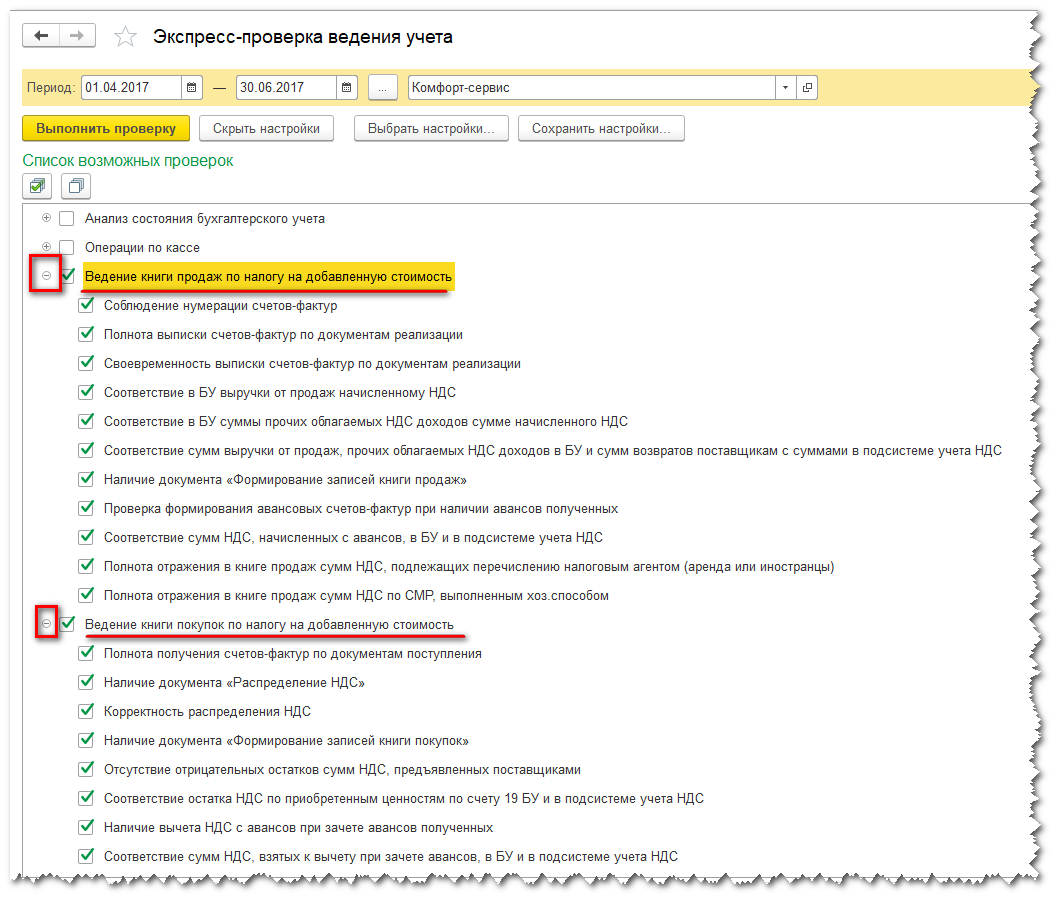

В открывшемся окне выбираем необходимый период и открываем настройки отчета:

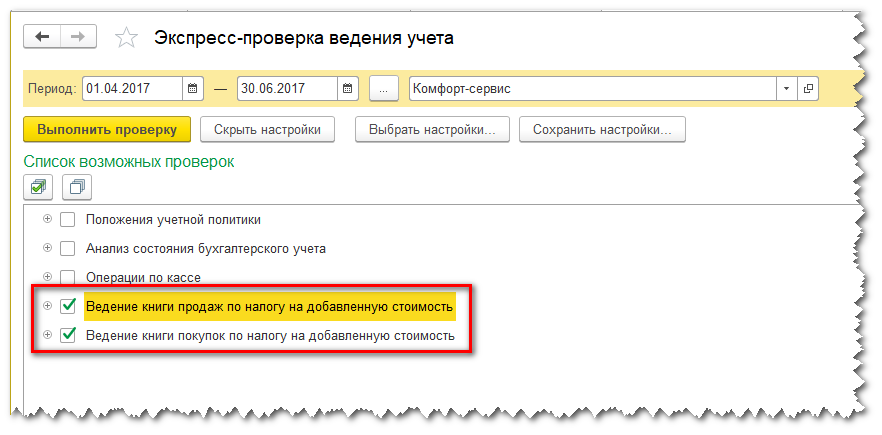

Так как в этой статье мы говорим об ошибках в учете НДС, то оставляем активными только два последних флажка. Остальные снимаем.

Можно раскрыть каждую возможность проверки и посмотреть, что программа будет проверять:

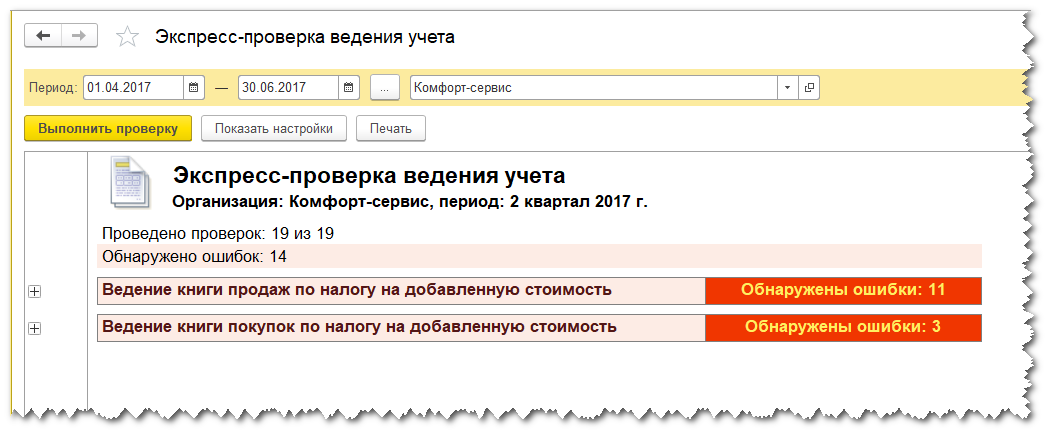

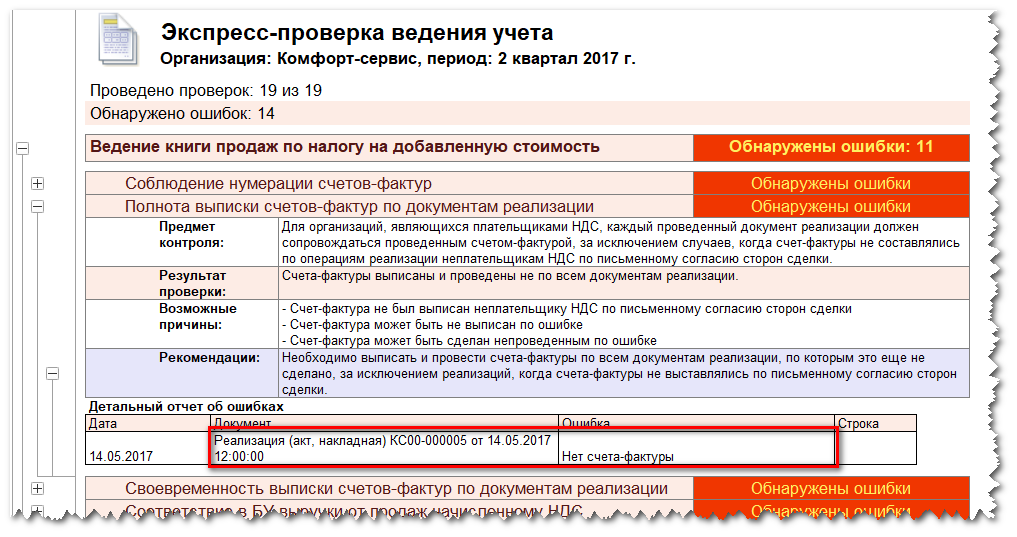

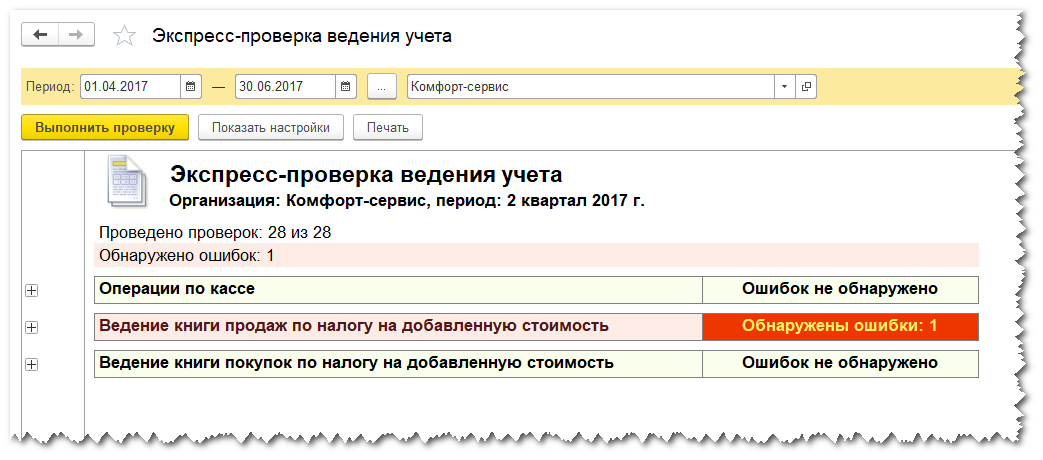

Нажимаем на кнопку» Выполнить проверку» и видим, например, вот такую картину:

Почему я пишу «Например…»? Потому что, скорее всего у вас не будет такого количества ошибок в базе. Мы с коллегами очень постарались придумать пример, который будет вам интересен.

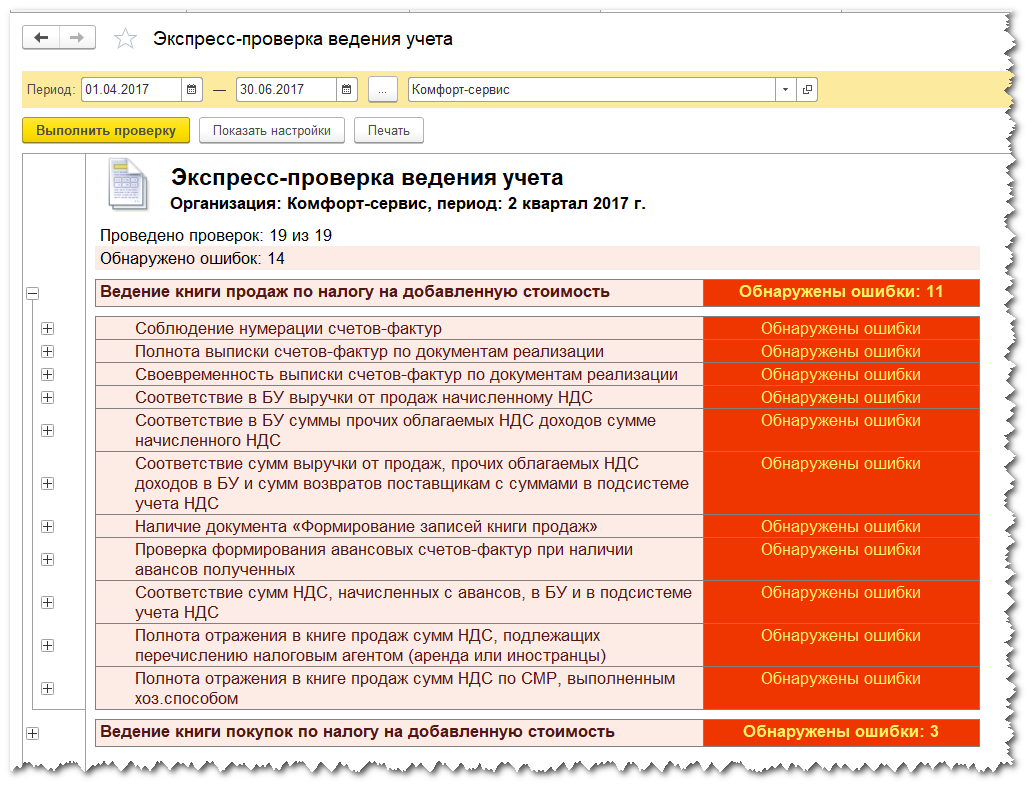

Итак, у нас по ведению книги продаж выявлено 11 ошибок. Что ж. Будем разбираться. Раскрываем наши ошибки, ого! Ошибки по ВСЕМ возможным параметрам проверки. Вот такие мы молодцы.

Давайте разбираться по порядку. Раскрываем первую найденную программой ошибку:

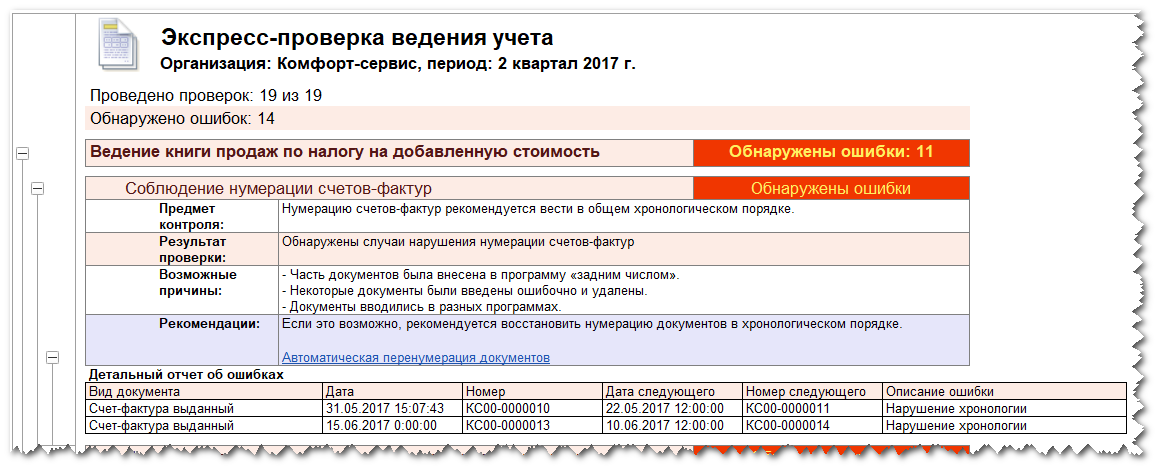

Итак, первое, на что указывает нам программа – это на несоблюдение хронологического порядка нумерации счетов-фактур. Более того, очень весело и резво программа предлагает в разделе «Рекомендации» предлагает запустить обработку по автоматической перенумерации документов. Вот как замечательно. Т.е. мы целый квартал с вами работали, выставляли нашим контрагентам счета-фактуры, а теперь раз, и все переделаем. Вот как раз этого делать и не нужно. В законе нигде не говорится, что мы обязаны строго соблюдать хронологию в нумерации счетов-фактур, так что эту ошибку мы воспримем как условную и ничего переделывать не будем.

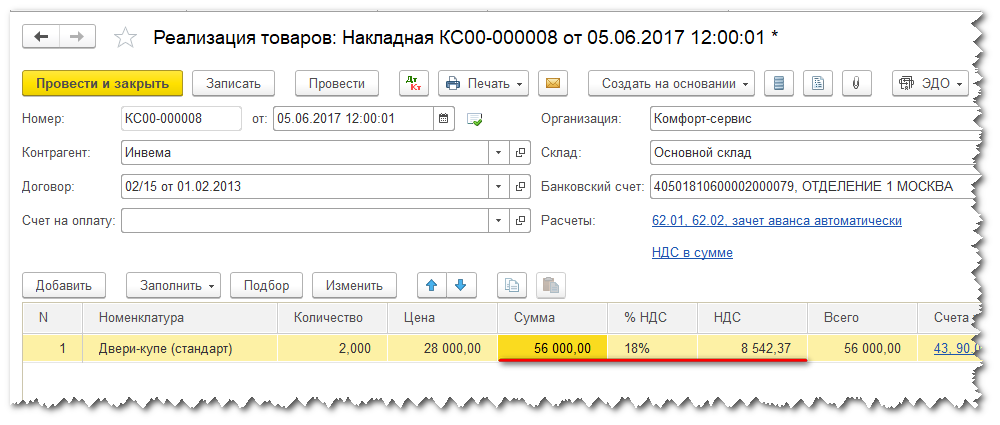

Следующий этап проверки — полнота выписки счетов-фактур по реализации. Раскрывая этот этап, мы видим, что программа нам указывает на конкретный документ реализации, по которому мы по каким-то причинам не выставили счет-фактуру. Прямо из этой обработки мы можем открыть «проблемный» документ. Для этого надо два раза кликнуть по нему левой копкой мыши. Открыв документ, мы устраняем найденную ошибку:

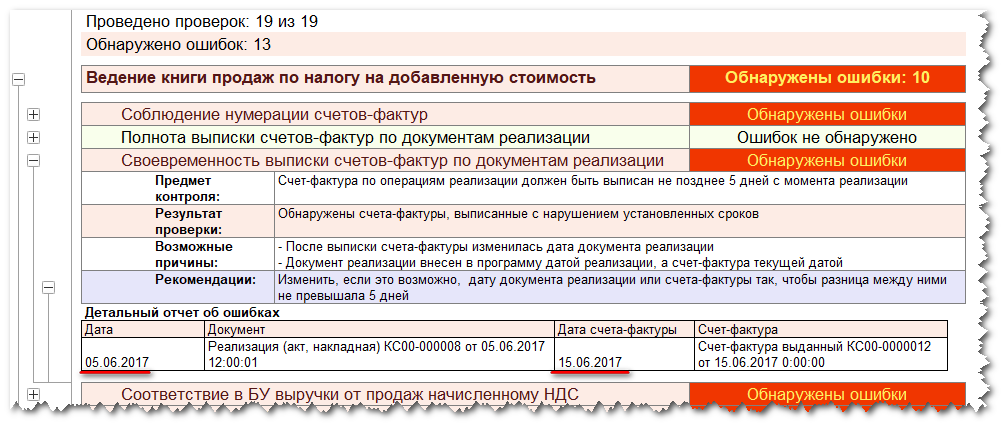

После того, как мы выписали счет-фактуру, выполним проверку еще раз. Ошибка исправлена, и мы переходим к следующему этапу. Своевременность выписки счетов-фактур по реализации. Здесь программа обнаружила ошибку, связанную с расхождением дат документа реализации и выписанного по ней счета-фактуры. Так же, мы можем прямо из этой обработки открыть либо реализацию, либо счет-фактуру и исправить дату документа:

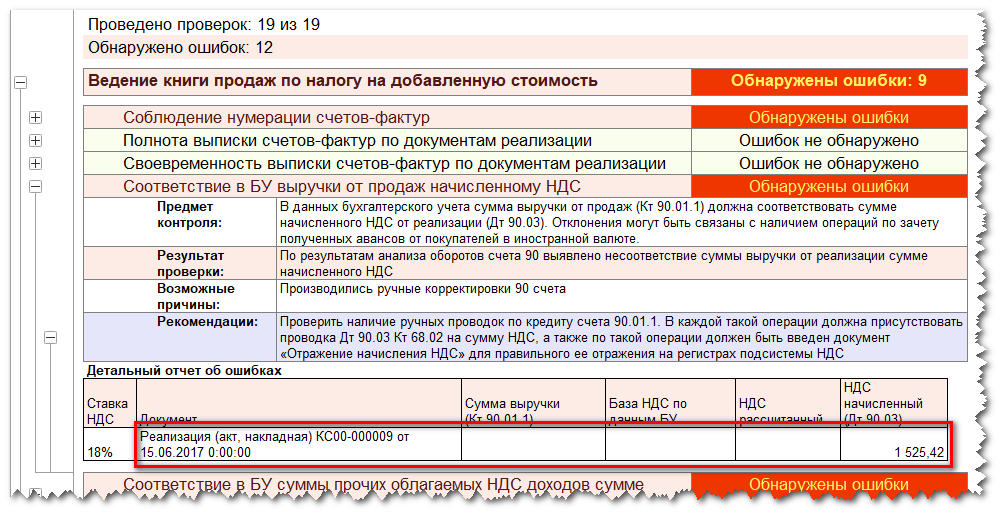

Исправляем эту ошибку и переходим к следующей. Здесь уже более интересный случай. Программа проверила соответствие в БУ суммы выручки по счету 90.01.1 сумме начисленного НДС от реализации по счету 90.03. В детальном отчете ошибок программа указывает нам на «проблемный» документ, в котором, скорее всего и содержится ошибка. И ту мы видим такую ситуацию: Сумма выручки, База НДС и НДС рассчитанный по данному документу отсутствует, а вот НДС начисленный – равен 1525,42.

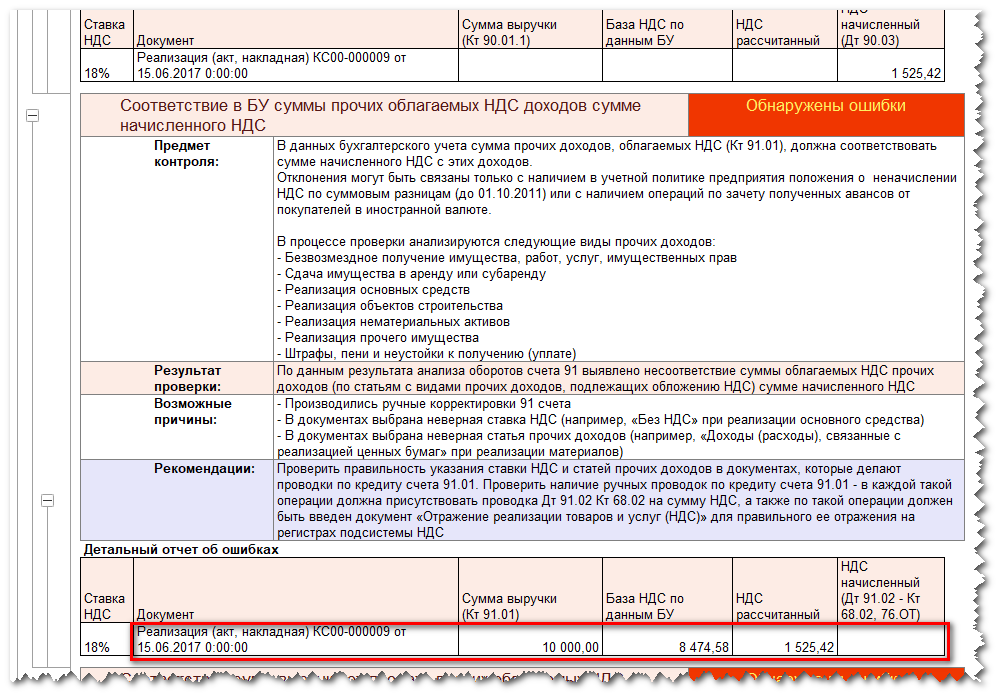

Прежде чем открывать этот документ, давайте посмотрим на следующую ошибку в экспресс-проверке:

Мы видим, что в анализ попал тот же самый документ и на предыдущем этапе, только детальная информация об ошибке – прямо противоположная. Т.е. Сумма выручки, База НДС и НДС рассчитанный по данному документу есть, а вот НДС начисленный – отсутствует. Очевидно, что исправив документ – мы избавимся сразу от двух ошибок, выявленных экспресс-проверкой.

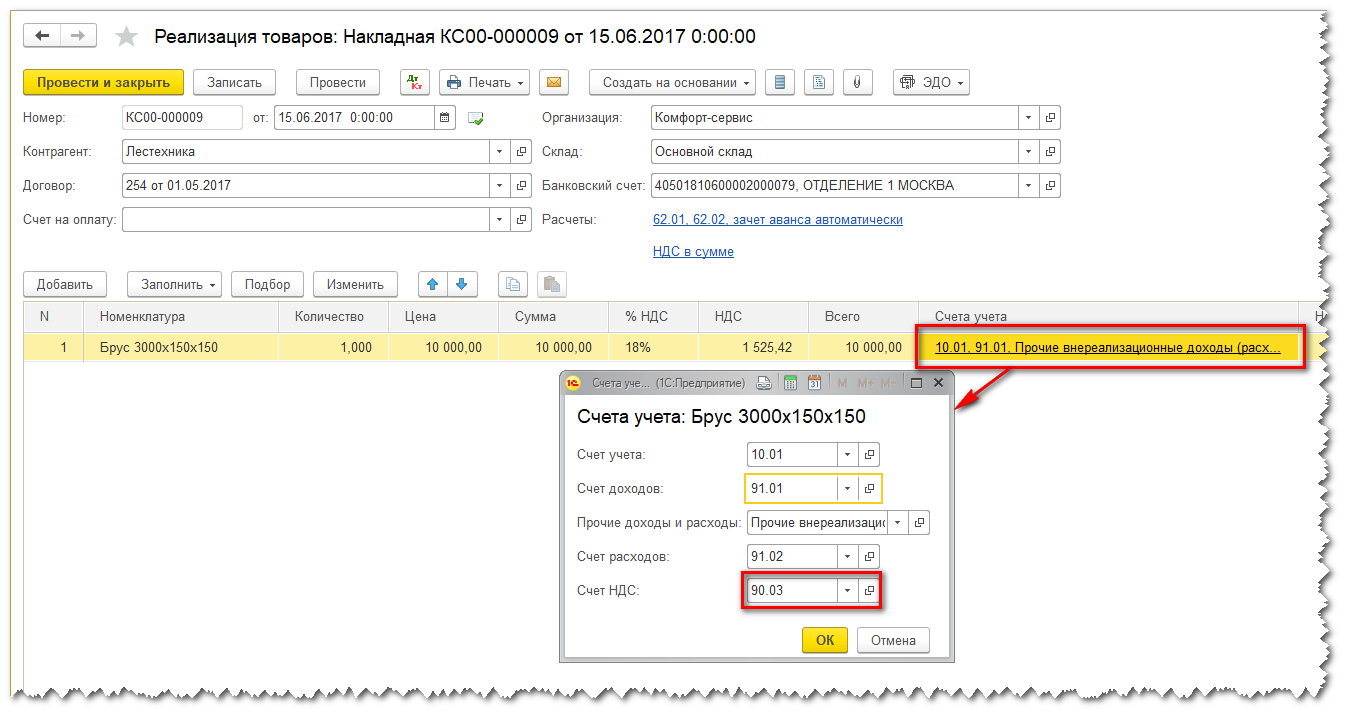

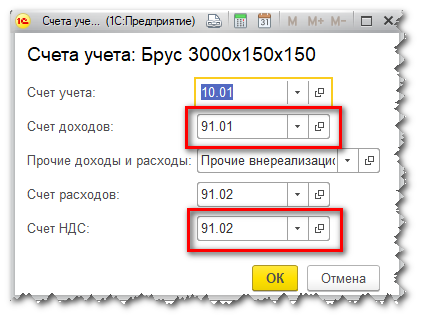

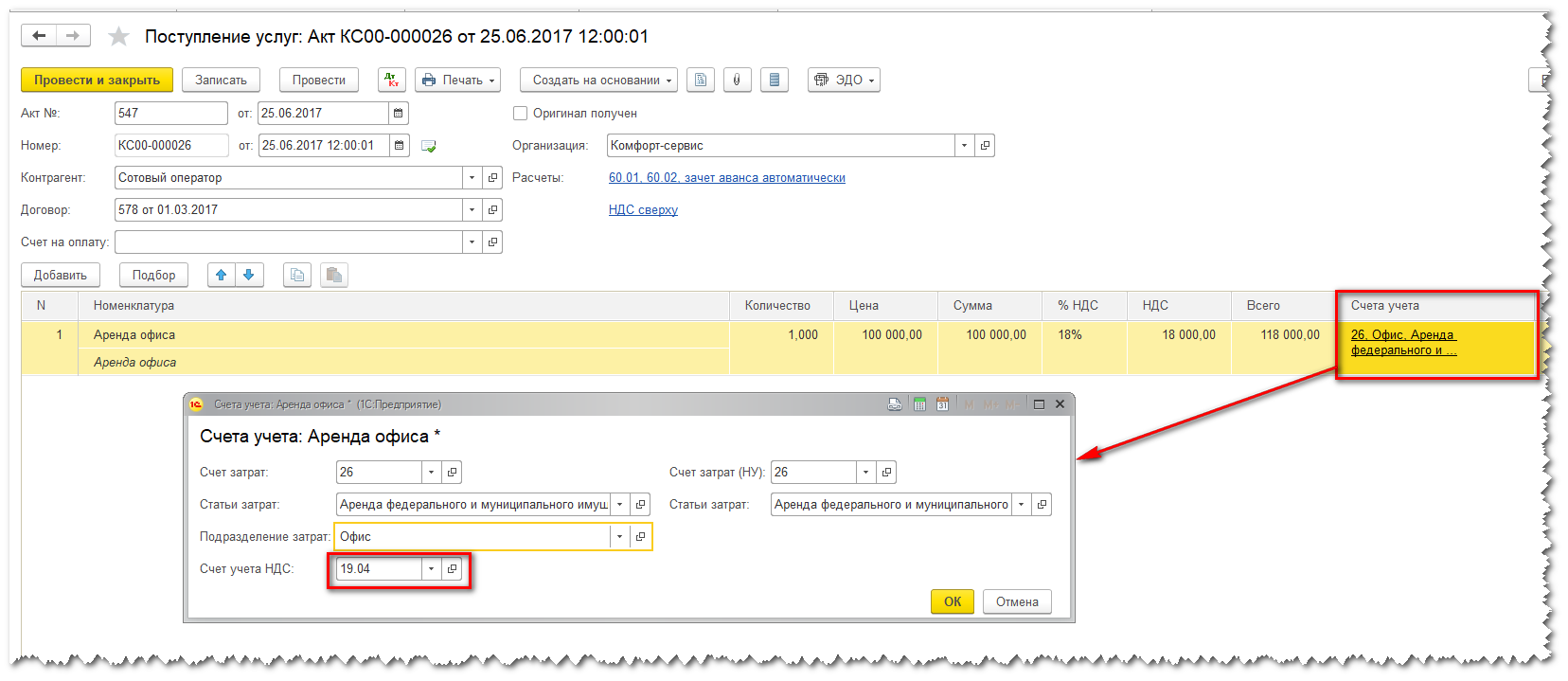

Открываем проблемный документ и по гиперссылке переходим в окно установки счетов учета. И в данном конкретном случае ошибка кроется в счет учета НДС:

Если вы указали в документе счет доходов 91.01, то счет учета НДС в этом случае должен быть 91.02.

Это конечно добавляет некоторых сложностей при проверке декларации по НДС, но с этим придется смириться. Вносим исправление в счета учета, перепроводим документ и переформируем экспресс-проверку. Ошибок сразу стало на две меньше. Переходим к следующей строке нашего отчета:

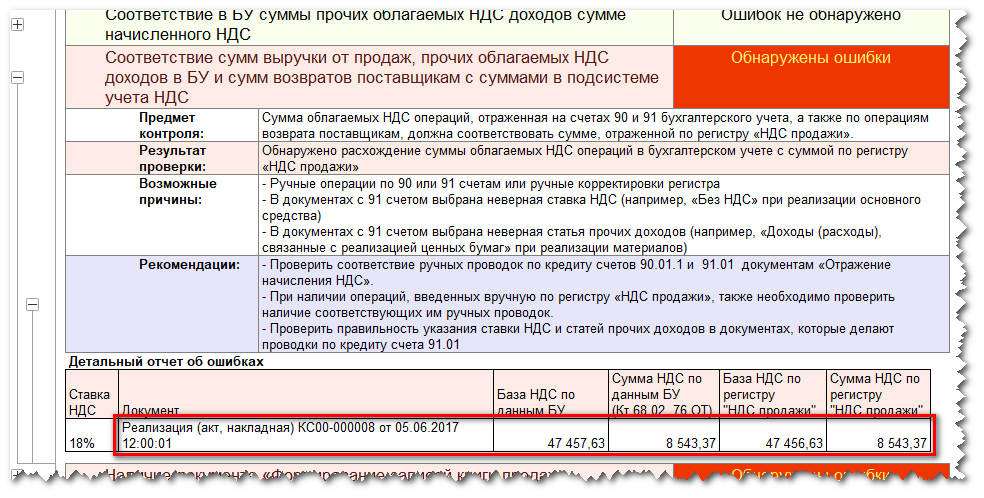

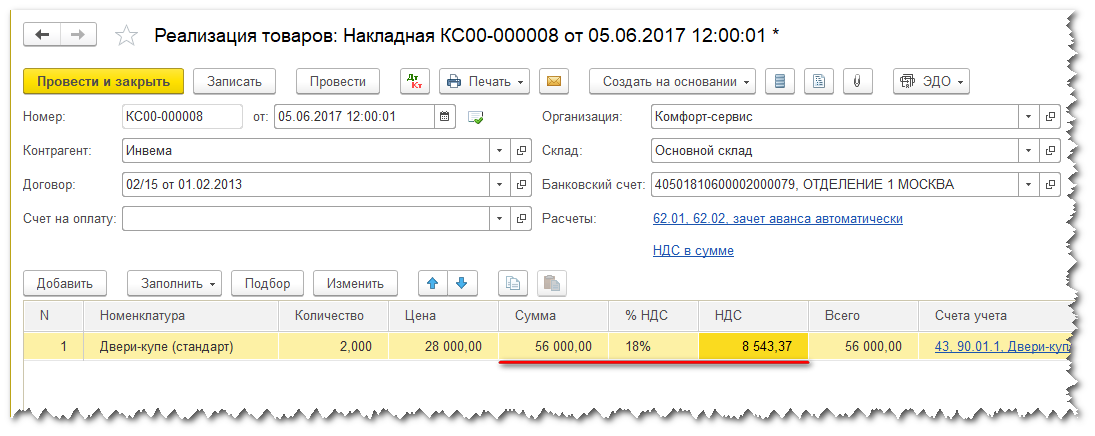

Здесь программа тоже нам выделяет некоторый документ, в котором обнаружены не соответствие Базы НДС в БУ с Базой НДС по регистру «НДС продажи». Конечно, причин этой ошибки может быть много, и программа предлагает нам некоторые из них. Очень часто проблемы возникают из-за ручных проводок и корректировок. В данном конкретном случае мы пытались «подправить» в документе сумму НДС и ошиблись на 1 руб. Нам надо открыть ошибочную реализацию:

И просто «перенабрать» сумму реализации. А правильный НДС программа высчитает сама:

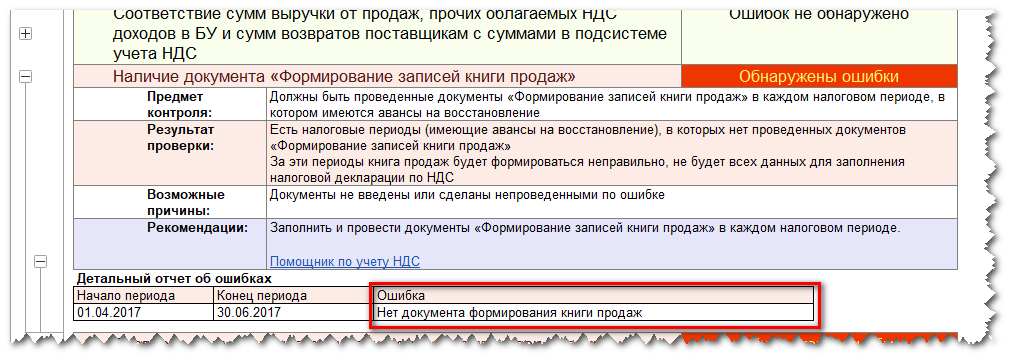

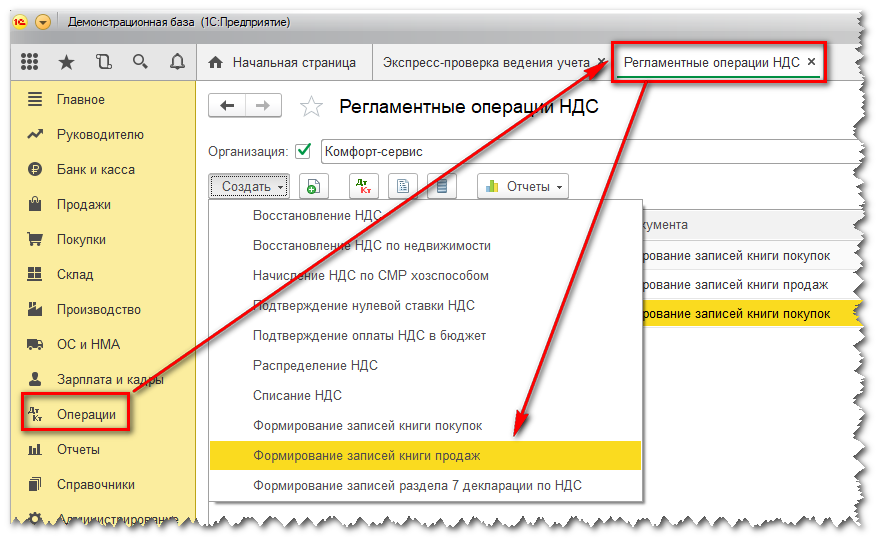

Проводим и закрываем документ и снова выполняем экспресс-проверку. Как видим, количество ошибок уменьшается. И следующая связана с отсутствием документа «»Формирование записей книги продаж»». Те пользователи, которые давно работают в программах 1С знают, что этот документ надо обязательно формировать в конце каждого квартала. Я рекомендую это делать всегда, даже если вы уверены в том, при автоматическом заполнении этот документ окажется пустым.

Прямо из этого отчета мы можем перейти в помощник по учету НДС или в разделе «Операции» перейти в список регламентных операций по НДС и сформировать необходимый документ.

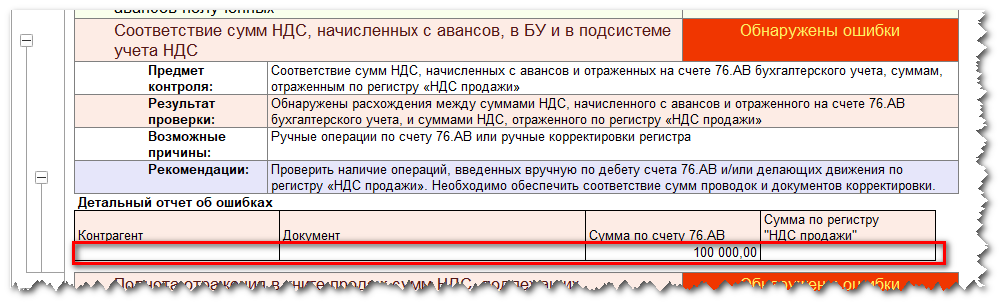

Заполняем документ и снова выполним экспресс-проверку. Следующая ошибка связана с расхождением сумм НДС, начисленных с авансов и сумм по регистру «НДС продажи». Но в этом конкретном случае программа даже не дает нам подсказки. В каком документе нам искать ошибку:

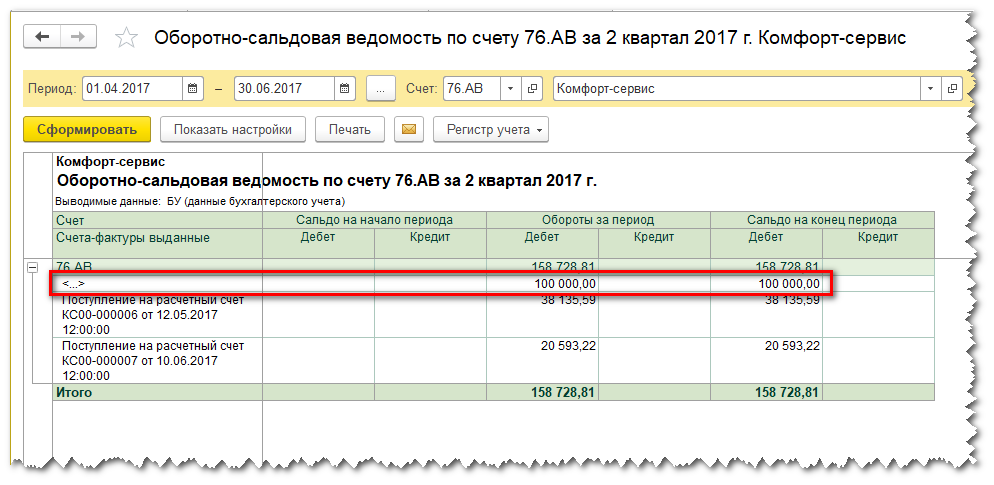

Здесь нам может помочь ОСВ по счету 76АВ:

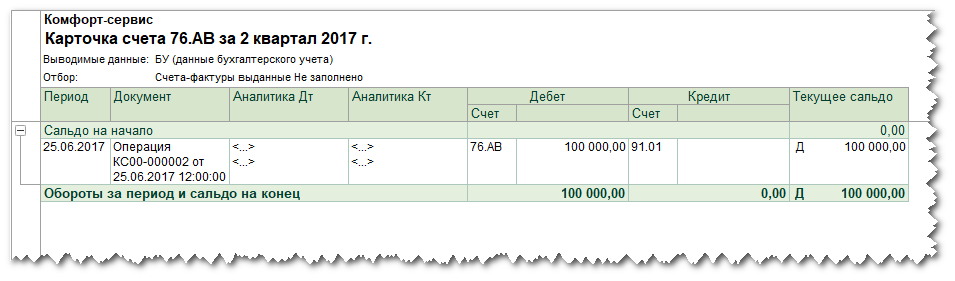

И в оборотно-сальдовой ведомости мы сразу же обращаем внимание на строку с пустым субконто. Открываем этот документ и видим, что эта проводка сделана с помощью операций введенной вручную.

Как правило, пользователи допускают большинство ошибок именно в ручных проводках. Мы сейчас не будем разбираться в тонкостях этого документа. Просто пометим его на удаление, как ошибочный. Наша цель – рассмотреть работу экспресс-проверки.

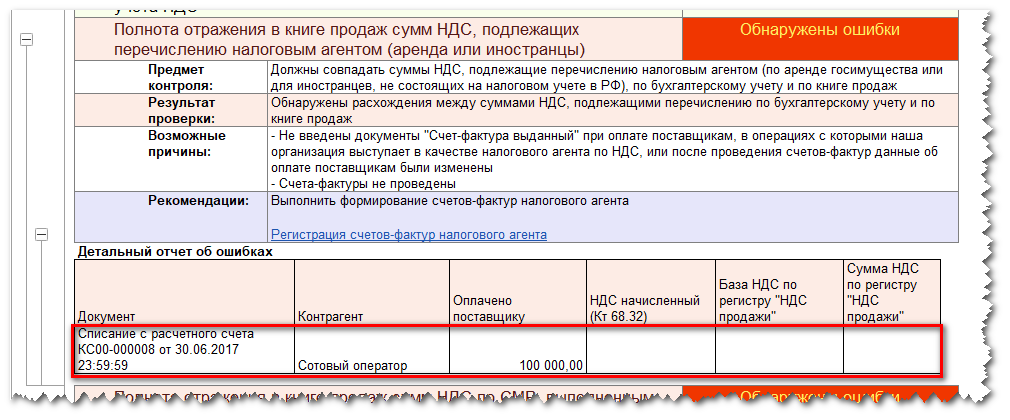

Следующая ошибка связана с неполным отражением в книге продаж операций по агентским договорам.

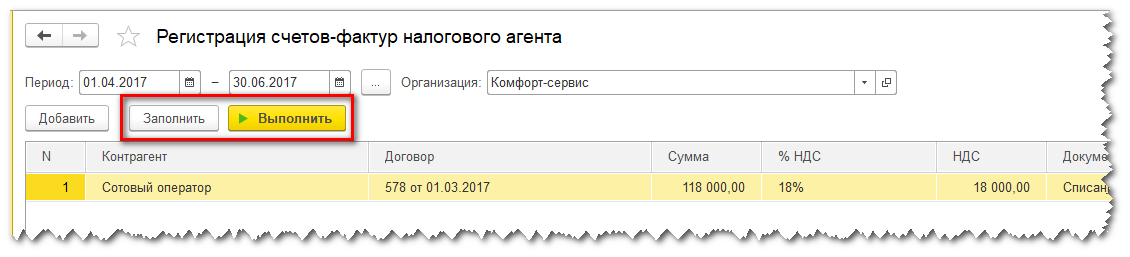

В разделе «Рекомендации» мы можем открыть обработку «Регистрация счетов-фактур налогового агента», и сначала заполнить табличную часть автоматически а потом нажать на кнопку «Выполнить».

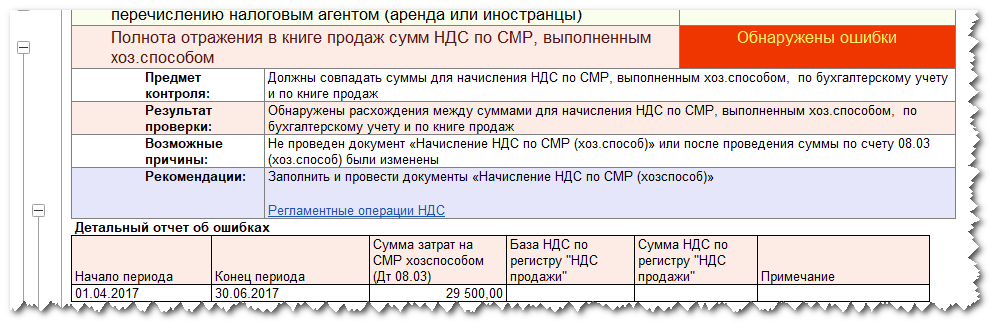

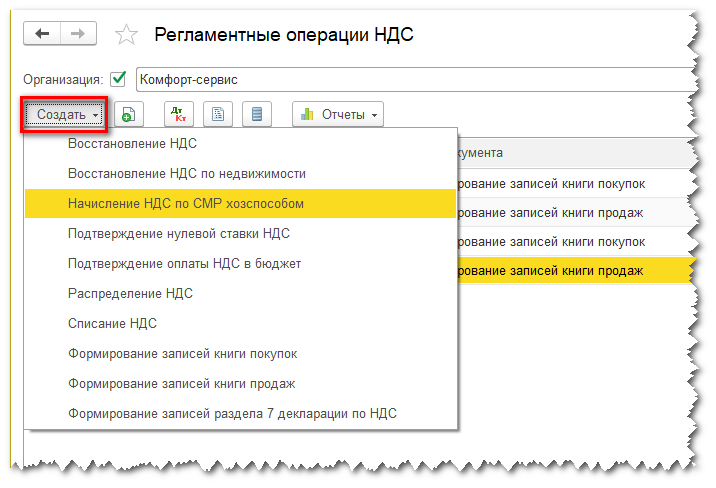

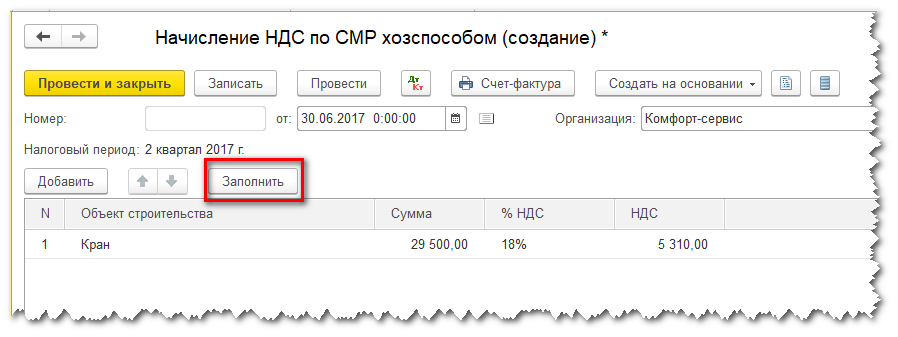

И последняя ошибка в разделе проверки ведения книги продаж связана с неполным отражением в книге продаж сумм НДС по СМР. Программа также предлагает нам решение проблемы, сформировав документ «Начисление НДС по СМР» в регламентных операциях по НДС:

Документ также можно автоматически заполнить по данным информационной базы. И не забываем выписать на основании этого документа счет-фактуру.

Теперь еще раз запускаем проверку и видим, что по ведению книги продаж осталась одна ошибка, которую мы не принимаем как ошибку и исправлять не будем.

Ну а теперь рассмотрим правильность ведения книги покупок. К слову сказать, что это в наших же интересах правильно и как можно более полно отражать сведения в книге покупок, поэтому я только кратко коснусь этого раздела, рассмотрев три основные ошибки.

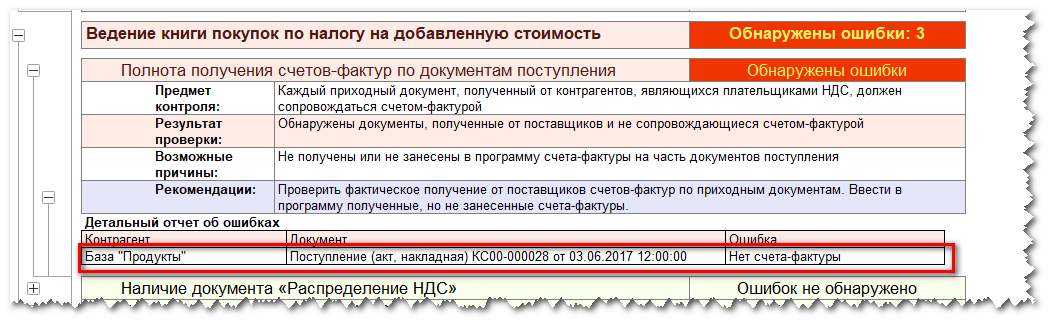

Первая – по аналогии с книгой продаж, программа подсказывает, что есть документы поступления, по которым отсутствует счет-фактура. Либо это ошибка, либо у вас действительно отсутствует оригинал документа. Здесь надо разбираться. Во всяком случае, программа нам подсказывает, какие документы надо проверить:

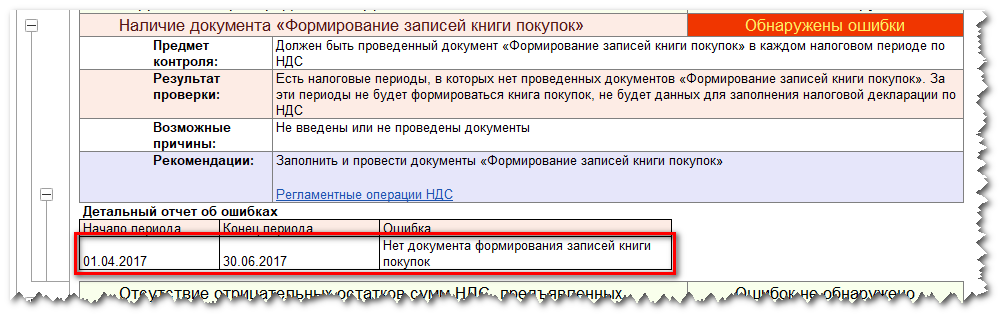

Следующая ошибка — отсутствие записей книги покупок. Эту регламентную операцию тоже необходимо делать каждый квартал обязательно:

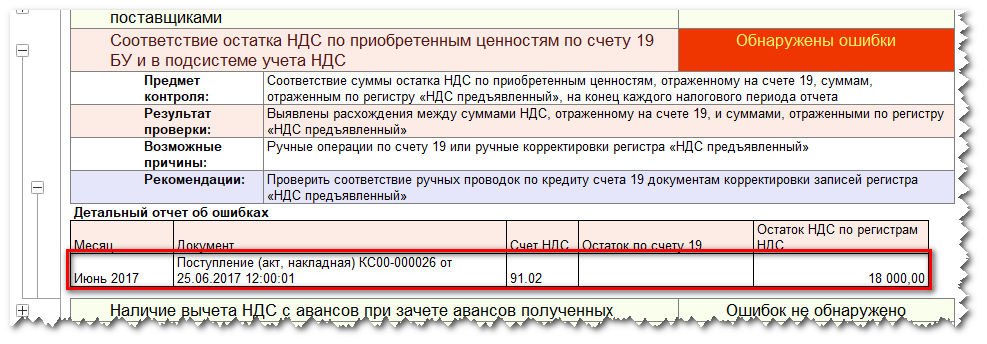

Ну и еще одна ошибка. Иногда встречается у пользователей – неправильно указан счет учета НДС в документе Поступления. Программа сравнивает данные по 19 счету и данные по регистрам НДС и оповещает нас об ошибке.

Открываем «проблемный» документ и исправляем счет учета НДС.

Также часто подобная ошибка в экспресс-проверке встречается при создании ручных операций по 19 счету. Напоминаю, что декларация по НДС заполняется по данным регистров накопления подсистемы НДС, поэтому ручных проводок по НДС следует избегать вообще.

Проведем еще раз экспресс-проверку ведения учета и у нас благополучно все исправлено, кроме нумерации счетов-фактур.

Конечно, кому-то из читателей некоторые из рассмотренных ошибок покажутся надуманными и притянутыми за уши, но моя задача была познакомить вас с очень полезной обработкой и показать принцип ее работы. Конечно, ошибки бывают разные и не всегда их так легко найти, как я вам показала, но в основном, я надеюсь, благодаря этой статье вы нашли еще одного помощника по проверке НДС в программе 1С Бухгалтерия предприятия.

С вами была Виктория Буданова. Спасибо что Вы с нами. Успешных вам отчетных кампаний. Думаю, что скоро вы поймете, что 1С – это просто.