Автоматизируйте работу с сотрудниками, сдавайте отчеты и ведите учет в Контур.Бухгалтерии без авралов и рутины.

Попробовать бесплатно

Сверка расчетов — часть внутреннего контроля. С ее помощью налогоплательщик узнает, все ли платежи дошли до налоговой, нет ли потерявшихся денег, все ли сведений из деклараций попали в базу данных. Сверка помогает выявить ошибки в реквизитах платежек: КБК, сведений о получателе, типа платежа. Такие платежи попадают в невыясненные, и пока налогоплательщик не исправит ошибки в реквизитах, налог считается неуплаченным. Сверка помогает однозначно понять ситуацию, найти долги, переплаты или потерявшиеся деньги, а еще убедиться, что у вас все в порядке с платежами и не бояться внезапной блокировки счета.

Сверку проводят по инициативе ФНС или по инициативе налогоплательщика, опираясь на основной регулирующий документ — приказ ФНС России от 9.09.2005 № САЭ-3-01/444 @, Раздел 3. Обязанность проводить сверку с налоговой есть только у крупнейших налогоплательщиков — ежеквартально по графику. Остальные предприятия сверяют расчеты добровольно, но и налоговая может предложить сверку. Обычно это делается в таких случаях:

- при реорганизации, ликвидации компании;

- при переходе компании из одной инспекции в другую;

- при подозрении на переплату налогов;

- в конце года перед годовым отчетом, чтобы подтвердить остатки по счетам расчетов с бюджетом;

- если меняется главбух;

- перед зачетом или возвратом переплат по налогам и взносам;

- по запросу третьих лиц — инвесторов или банков, которые хотят проверить аккуратность налоговых платежей.

Право запрашивать сверку есть у всех налогоплательщиков, в ответ на запрос налоговая обязана предоставить сведения (п. 5.1 ст. 21 НК РФ).

Совет эксперта: если сверить расчеты предлагает налоговая, лучше принять предложение (хотя вы и не обязаны — пп. 5.1 п. 1 ст. 21 НК РФ). Чаще всего налоговая подозревает переплату или несовпадение данных, и сверка поможет вернуть деньги или сделать зачет и выявить ошибки.

Есть два документа, в которых фиксируются данные по расчетам с налоговой, запросить можно любой из них.

Справка о состоянии расчетов помогает проверить, есть ли у вас долг перед налоговой или появилась переплата на конкретную дату. Ее налоговая должна составить в течение 5 дней после запроса.

Выписка по расчетам с бюджетом покажет все начисленные налоги и историю платежей за выбранный период: скажем, с начала года до дня подачи заявки на сверку. Максимальный период для сверки по выписке — три года. По этому документу можно понять, как и когда возникла переплата или долг. Выписку налоговая обязана предоставить в течение 10 дней после запроса.

Простая и понятная онлайн-бухгалтерия для малого бизнеса со всеми инструментами. Уровни доступа для разных сотрудников.

Попробовать бесплатно

Шаг 1

Подготовьте заявление на получение акта сверки или выписки по расчетам. Для запроса акта совместной сверки есть рекомендованная форма (в приложении к письму ФНС от 28.10.2020 № АБ-4-19/17644). Запрос на выписку можно составить в свободной форме. В вашем бухгалтерском сервисе наверняка есть форма заявления на сверку, как в Контур.Бухгалтерии. В заявлении должны быть такие сведения:

- название компании или имя предпринимателя;

- ИНН, КПП, ОГРН;

- контакты для связи;

- период, за который хотите провести сверку;

- список налогов, по которым хотите провести сверку;

- способ получения акта или выписки — электронно или в бумажном виде по почте;

- имя, должность и подпись сотрудника, подающего заявление.

Если не указать в заявлении период расчетов, сверку проведут с 1 января текущего года до даты заявления. Если не указать КБК, по которым нужна сверка, ее проведут по всем налогам, взносам, штрафам, пеням, по которым были начисления и оплаты.

Шаг 2

Отправьте заявление и получите документы. Это можно сделать такими способами:

- лично в налоговой;

- через МФЦ;

- по почте на адрес инспекции;

- через свой бухгалтерский сервис, если у вас настроен электронный документооборот с ФНС, тогда вы получите акт или выписку в электронном виде;

- через личный кабинет налогоплательщика.

Налоговая получает заявление и формирует акт или выписку. Если вы сдавали заявление лично, то в первые три дня можете забрать документ сами в инспекции, потом его отправляют на адрес налогоплательщика почтой.

Шаг 3

Сверьте данные акта и выписки со своими сведениями. Здесь события могут развиваться по-разному:

- если вас все устраивает, расхождений нет, нужно подписать акт на последней странице раздела 1 «Согласовано без разногласий» и отправить в ФНС;

- если есть расхождения между вашими данными и сведениями ФНС, тогда в разделе 1 акта в четвертой графе рядом с суммами ФНС вписывают суммы по вашим данным, а на последней странице акт подписывают с пометкой «Согласовано с разногласиями».

Подписанный экземпляр передают в ФНС. Если вы работаете с бумажным документом, то один из двух экземпляров остается у вас.

При разногласиях налоговая проверит свои сведения и запросит у вас первичные и платежные документы, которые подтверждают ваши сведения. Если ошибка на стороне налоговой, то в течение 5 рабочих дней ее должны исправить. Если ошибка на вашей стороне из-за оплошностей в учете или при заполнении платежек, налоговая сообщит, какую именно ошибку надо исправить. Для этого подают уточненную декларацию, доплачивают налог и пр. Когда расхождения устранят, ФНС направит вам новый акт сверки, его опять нужно будет проверить и подписать — с разногласиями или без — и вернуть в налоговую.

Справку о состоянии расчетов с бюджетом, в отличие от акта, подписывать не нужно. Она просто дает более подробные сведения о начислениях и платежах по данным ФНС.

Ведите учет, платите налоги и зарплату, отчитывайтесь через интернет в онлайн-сервисе Контур.Бухгалтерия.

Узнать больше

Налоговая может отказать в сверке в таких случаях:

- заявление отправили не в свою инспекцию;

- в заявлении не хватает важных реквизитов: названия или ФИО, подписи руководителя, печати компании;

- если уполномоченный представитель подал заявление без доверенности;

- если налогоплательщик не выполняет свои обязательства по уплате налогов и взносов, сдаче отчетов: тогда вместо акта или выписки он получит письмо о неисполнении государственной функции.

Письмо-отказ или письмо о неисполнении налоговая отправит в течение 5 рабочих дней со дня получения заявления и укажет причины отказа.

Бумажный акт по установленной форме может внешне отличаться от электронного акта, который вы получите в личном кабинете налогоплательщика или в своем бухгалтерском сервисе. Но суть одна: в таблице есть данные по налогам, пеням, штрафам. Вы видите суммы долга и переплат.

Бумажный типовой бланк

Таблицы в электронных документах обычно составлены более прозрачно и их удобнее расшифровывать. Но в любом случае, если вы увидите пустые значения или нули в полях, это означает, что никто никому не должен. Если в части полей указаны положительные суммы — возникла переплата. Если суммы отрицательные — у вас долг перед налоговой по конкретному платежу.

Если видите в акте переплату, не спешите возвращать ее, особенно это касается упрощенцев. Часто переплаты возникают, если вы заказали сверку до подачи годовой налоговой декларации. В такой ситуации налоговая еще не знает сумм налога, которые от вас надо ждать, а ежеквартальные авансовые платежи помечаются как переплата. Когда ФНС увидит сумму налога из декларации — переплата исчезнет.

Если же в акте вы видите непонятные переплаты и долги, то причину их появления прояснит только выписка операций по расчетам.

Контур.Бухгалтерия напомнит об уплате налогов, проведет расчет, заполнит и проверит декларацию для отправки онлайн.

Попробовать бесплатно

В выписке по расчетам с бюджетом можно увидеть такие суммы:

- начисленные налоги — о них ФНС узнает из ваших деклараций;

- уплаченные налоги, взносы, штрафы и пени;

- начисления по итогам налоговых проверок;

- сальдо по расчетам на начало периода, за который составлена выписка.

Выписка приходит в электронном виде по форме, которая утверждена приказом ФНС от 13.06.2013 N ММВ-7-6/196@. В вашем бухгалтерском сервисе форма может визуально немного отличаться от примера из приказа.

В первую очередь в выписке указывают дату, на которую она создана, и период, который она охватывает. Затем указывают данные о налогоплательщике, инспекции, названии и КБК налогов, которые в выписке отражены.

После этого идет таблица с расчетными данными:

- графа 1 — дата, когда в системе появилась запись об уплате налога;

- графа 2 — срок уплаты, то есть день передачи в банк платежки;

- графа 3 — содержание операции: «уплачено», «программно доначислена пеня», «начислено по расчету»;

- графы 4-8 — документы-основания для отражения операции и налоговый период документа — «ПлПор» — платежка, «РНалП» — расчет по налогу;

- графа 9 — вид платежа — налог, штраф, пеня;

- графы 10-12 — начисленные суммы (дебет), уплаченные (кредит) и сальдо на начало периода;

- графы 13-14 — переплата или долг по платежу и карточке «Расчеты с бюджетом»;

- графа 15 — досрочно уплаченный отсроченный долг.

В 13 графе указывают долг или переплату по конкретному платежу: положительная сумма — переплата, сумма с минусом — ваш долг.

Суммы из 10 графы — это начисления налоговой, их вы должны уплатить. А суммы в 11 графе — это ваши оплаты. Все строки идут в хронологическом порядке, и можно видеть, как налогоплательщик делает платежи, а налоговая начисляет налог и эти платежи учитывает.

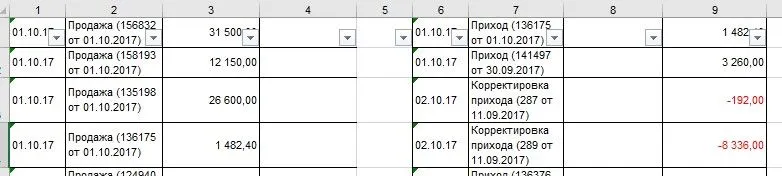

Пример выписки по расчетам с бюджетом

Давайте рассмотрим на примере, как читать выписку. Выше — образец выписки, красной рамочкой в нем выделена история расчетов по налогу УСН. Видим такие события:

- 13 марта компания уплатила налог УСН — 70 148 рублей;

- 31 марта налоговая увидела сумму этого налога в сданной декларации и начислила его, отчего дебет «схлопнулся» с кредитом, и по 13 столбцу получился ноль;

- затем компания начисляла авансы по налогу: 28 июля — 79 784 рубля, которые на начало следующего года временно зафиксировались как переплата; затем 16 января компания уплатила 178 000 рублей, а 25 марта — еще 45 557 рублей; к этому моменту в 13 столбце накопилась переплата 303 231 рубль;

- в следующих четырех строках налоговая, судя по всем обработала декларации, представленные с опозданием, и начислила авансы и налог, которые постепенно «съели» до нулевого значения переплату в 13 столбце;

- далее, скорее всего, из-за опозданий компании с платежами система трижды начислила пени, и они копятся в 13 столбце.

Совет эксперта: Если вы разобрались в выписке и нашли в ней долг, прежде всего проверьте, все ли ваши платежи увидела налоговая. Видите, что платежи указаны не все — соберите платежки об уплате налогов и пишите в налоговую, чтобы разобраться.

Прогресс и автоматизация бухгалтерии – это, разумеется, прекрасно. Но если ваш «Акт сверки» длиной с «Войну и мир», и понять его сложнее, чем французские вставки без перевода, на помощь может прийти старый добрый Excel. Смотрите наш разбор с фото.

Прогресс и автоматизация бухгалтерии — это, разумеется, прекрасно. Но если ваш «Акт сверки» — длиной с «Войну и мир», и понять его сложнее, чем французские вставки без перевода, на помощь может прийти старый добрый Excel. Случаями из практики делится Надежда Игнатьева, и.о. заместителя руководителя отдела бухгалтерского учета нашей компании.

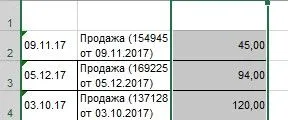

Несколько лет назад нам нужно было выровнять взаиморасчеты с поставщиком за три года. 52 548 строк — это были продажи и премии, курсовые разницы и возвраты, взаимозачеты… Сверяли месяц, но итог не шел. У сотрудника уже замылился глаз, тогда эту стопку бумаги передали мне, сказали — осталась неделя. Мне стало скверно, потому что поняла: я неделю его только листать буду, не то, что сверять.

Но когда кажется, что выхода нет, приходит вдохновение и свежие мысли. Я запросила акт сверки поквартально в формате Excel и вывела за те же периоды и в том же формате наш. Скопировала данные в один файл и приступила к сортировке и сверке.

Как подготовиться к сверке

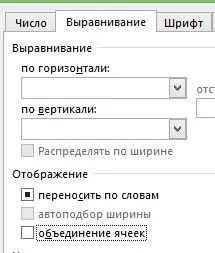

Для сверки нам нужно получить две колонки — дебет и кредит. Для этого форматируем акт следующим образом: копируем данные из акта сверки — нам нужны только колонки: дата, документ, дебет, кредит — шапка и сальдо не требуются, вставляем их на другой лист книги, далее снимаем объединение ячеек — жмем правой кнопкой по выделенному фрагменту (весь наш акт) и выбираем «Формат ячеек», во вкладке «Выравнивание» убираем все из пункта «Объединение ячеек».

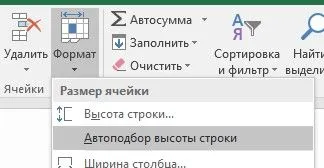

Удаляем пустые столбцы, если строки получились слишком широкими, их высоту можно изменить через «Автоподбор высоты строки».

Получаем следующее:

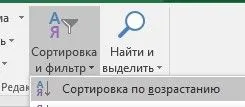

Далее нам требуется установить фильтр надо всеми столбцами. Для этого выделяем нужные нам столбцы, во вкладке «Главная» в правом углу экрана кликаем «Сортировка и фильтр», выпадает список функций, выбираем «Фильтр».

После этого ставим фильтр надо всеми столбцами.

Сортировка данных в акте

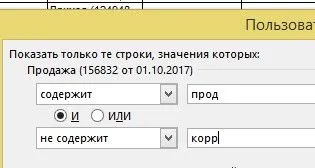

Древние римляне говорили: «Разделяй и властвуй» — в нашем случае тоже можно применить этот метод. Если в вашем акте не только продажи, но и другие операции, то сделайте в фильтре текстовый отбор и разложите их на отдельные листы книги Excel. Допустим, мы хотим сверить только «Поступления товаров и услуг», корректировки сверим потом. Через настраиваемый фильтр отбираем ПТУ и копируем на отдельный лист.

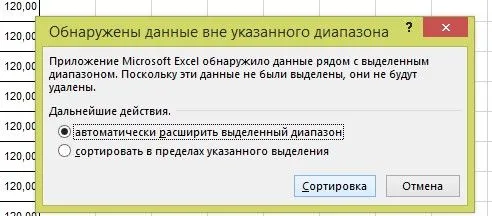

Далее выделяем столбец с суммами и делаем сортировку по возрастанию.

Дальнейший отбор и сверка

Появляется окошко, в нем жмем «Сортировка»

Суммы выстроятся в порядке возрастания. Тоже самое делаем для данных нашей организации. В следующий столбец забиваем формулу: в пустой ячейке ставим знак равно (=), следом выбираем ячейку с суммой из первого столбца, далее ставим знак минус (-) и выбираем ячейку с суммой из второго столбца, щелкаем клавишей «Enter». Чтобы протянуть формулу для всех ячеек столбца, наводим курсор на правый нижний угол ячейки с уже рассчитанной разницей (неважно, равна она 0 или нет), у нас появляется черный крестик. Нажав и не отпуская левую кнопку мыши, протягиваем формулу на все последующие ячейки в столбце. Так формируется столбец расчета, в котором мы видим, по каким строкам идет разница в суммах.

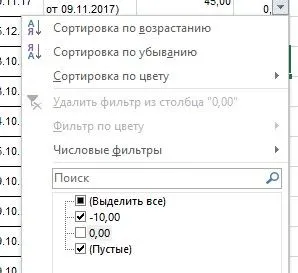

Далее ставим фильтр на столбец расчета и отбираем ячейки в которых есть расхождения.

Для удобства можно выделить их другим цветом, записать на листке номер ячейки и снять отбор.

Далее мы идем к строке, в которой пошел «минус» и смотрим, в чем причина разногласий. Сравнивая номера и даты документов, мы поймем, внесено ли у нас на неверную сумму или же просто нет документа.

На первый взгляд может показаться, что нужно сделать слишком много отборов и сортировок. Но в условиях многостраничных актов сверки, мы, потратив на это 15 минут, сэкономим несколько дней и освободимся от нудной кропотливой работы.

С 1 января 2023 года все организации и ИП переходят на систему единых налоговых счетов. Какие шаги необходимо предпринять бухгалтеру в связи с введением ЕНС? Как не потерять деньги при переходе? Что делать, если сальдо ЕНС «не идет» с данными вашего учета?

1. Сроки сверки. До какого числа можно свериться с ФНС

Сроки и необходимость сверки никак не оговорены. Однако эту процедуру налогоплательщик может инициировать самостоятельно и исключительно в собственных интересах. Сверка позволит удостовериться в отсутствии задолженности перед бюджетом и снизит риски финансовых потерь.

До 1 января 2023 года налоговая служба будет рассылать плательщикам – физическим и юридическим лицам – информационные сообщения о состоянии расчетов. Из них можно узнать о предполагаемом сальдо ЕНС. Данные будут предоставляться по телекоммуникационным каналам связи (ТКС), а также в личном кабинете (ЛК) на сайте ФНС.

Рекомендуем не дожидаться, когда налоговая вспомнит о вас, а самостоятельно, если вы еще этого не сделали, проверить сальдо. Следует помнить, что 31 декабря 2022 года – предпраздничная суббота. Поэтому лучше провести сверку заранее, чтобы в случае наличия расхождений иметь время для разъяснения спорной ситуации.

Помимо ЛК и ТКС можно лично обратиться в налоговый орган по месту постановки на учет и получить информационное сообщение на бумажном носителе или в электронном формате.

Если ваши данные соответствуют информации ФНС, то рекомендуем все-таки в начале 2023 года перепроверить сальдо еще раз.

2. По каким формам сверяться с налоговой

Если сальдо по налогам вызывает вопросы, то вам предстоит занимательный квест по поиску расхождений. Начинать следует с обращения в налоговый орган по месту постановки на учет. Вы можете потребовать уточнений или провести полноценную сверку. В первом случае, согласно разъяснениям ФНС, можно направить запрос в произвольной форме. И получить какие-то первоначальные пояснения, которые предопределят дальнейшие действия. Во втором случае можно сразу затребовать данные от ФНС в виде одного из трех документов:

- Справки о состоянии расчетов (по форме КНД 1160082) – она отображает наличие переплаты или задолженности в разрезе каждого налога и может оказаться малоинформативной в случае наличия многочисленных расхождений.

- Акта совместной сверки расчетов по налогам, сборам, страховым взносам, штрафам и пеням (по форме КНД 1160070). Он содержит детальную информацию в разрезе налогов и сборов и позволяет определить, перечислены ли необходимые суммы в бюджет, не образовался ли долг, не начисляются ли штрафы и пени. Крупным организациям рекомендуется начинать поиск расхождений именно с этого документа.

- Выписки операций по расчетам с бюджетом (по форме КНД 1166107), которая содержит перечень операций из карточки налогоплательщика за определенный период. Она позволит отследить расхождения по конкретным начислениям и платежам. Поможет при небольших объемах или в случае, если имеются обоснованные подозрения об источнике расхождений.

3. Как контролировать сальдо единого налогового счета в 2023 году

Периодичность проверки сальдо ЕНС следует подбирать индивидуально в зависимости от масштабов бизнеса и количества операций. Необходимый минимум – один раз в квартал, именно трехмесячный срок оговорен для направления в адрес плательщика требования об уплате налога при задолженности по ЕНС свыше 3 000 рублей (ст. 70 Закона № 263-ФЗ).

Для тех, кто не желает терять лишнее на пенях и штрафах, минимальный период проверки сальдо ЕНС не ограничен. В любой момент можно запросить у налоговиков справку о наличии положительного, отрицательного или нулевого сальдо единого налогового счета. Она будет содержать:

- сведения о задолженности в разрезе каждой конкретной обязанности по уплате налогов,

- сроки возникновения долга,

- карту расчета пеней,

- ключевую ставку рефинансирования ЦБ.

Оперативно контролировать состояние ЕНС можно в личном кабинете налогоплательщика или в учетной бухгалтерской системе.

Сверка расчетов по единому налоговому платежу (ЕНП) станет доступной в программах 1С с 2023 года с момента вступления новых положений НК РФ. В программах 1С при закрытии месяца будет производиться анализ непогашенной задолженности и налоговых санкций. ФНС планирует предоставить доступ по API к личному кабинету налогоплательщика. Фирма «1С» реализует интеграцию по этому API, благодаря чему пользователи смогут отслеживать состояние своего ЕНС непосредственно в программе.

Работа с данными единого налогового счета будет организована в отдельном рабочем месте «Личный кабинет ЕНС». Поддержка интеграции с ФНС будет осуществляться с января 2023 года. Доступ к ней будет предоставлен только подписчикам «1С-Отчетность».

4. Почему может возникнуть разница между данными ФНС и вашим учетом

Во-первых, приступая к работе с единым налоговым счетом, надо помнить, что на нем не будут учитываться:

- госпошлины, по которым нет исполнительного документа из суда;

- НДФЛ с выплат иностранцам, которые работают по патенту;

- взносы на обязательное страхование сотрудников от несчастных случаев на производстве и профессиональных заболеваний;

- налог на профессиональный доход;

- сборы за пользование объектами животного мира и объектами водных биологических ресурсов.

Эти выплаты будут идти отдельно, не в составе ЕНП, и не будут формировать сальдо ЕНС. Во-вторых, в сальдо ЕНС по состоянию на 1 января 2023 года не будут включены:

- старые задолженности (в том числе госпошлины) со сроком взыскания, истекшим по состоянию на 31 декабря 2022 года,

- старые переплаты по налогам и сборам, если по состоянию на 31 декабря 2022 года истек трехлетний срок для их возврата или зачета,

- задолженность по налоговым преступлениям, в отношении которой судом было приостановлено взыскание,

- переплата по налогу на прибыль, зачисляемому в бюджет субъекта РФ, если сальдо ЕНС на начало года неотрицательное. Она останется в «подвешенном» состоянии до сдачи декларации по налогу на прибыль за 2022 год, после чего будет зачтена в счет уплаты ЕНП. Если же на начало 2023 года сальдо получается отрицательным, то переплата по региональному налогу на прибыль частично или полностью переносится на ЕНС в счет погашения задолженностей.

Переплата по налогу на прибыль, зачисляемому в федеральный бюджет, будет перенесена в сальдо ЕНС сразу. Такой порядок переноса определен ст. 4 Федерального закона № 263-ФЗ.

5. Что делать, если сальдо ЕНС не совпадает с вашими данными

Если вы не согласны с остатками на едином налоговом счете, придется искать источник расхождений.

5 действий бухгалтера для поиска источника расхождений:

1. Поиск ошибок в собственном учете. Все ли документы корректно проведены? Правильно ли сформировано входящее сальдо? Как учтены суммы, которые не входят в состав ЕНП и не учитываются на ЕНС в соответствии с действующим законодательством?

2. Проведите сверку с ФНС. Корректно оформите акт сверки. Укажите ФНС на наличие расхождений. Проследите, чтобы все разногласия были документально оформлены в акте.

3. ФНС может запросить документы. Будьте готовы. Если налоговики не учли какой-то платеж или отчет, придется предоставить платежное поручение или уточненную декларацию.

4. Ошибку в своих данных ФНС обязана устранить сама. Подпишите финальный акт сверки. Через неделю-две проконтролируйте еще раз сальдо ЕНС, чтобы убедиться, что все в порядке.

5. Если нашли свою ошибку, придется откорректировать свой учет и, возможно, доплатить налоги.

6. Что будет с уже выставленными инкассовыми поручениями и приостановлением операций по счетам

С 1 января 2023 года формирование решений о взыскании производится только на основании требований, сформированных после введения системы ЕНС.

Инкассовые поручения, направленные до 01.01.2023 продолжают действовать, но только до формирования первого Решения о взыскании за счет ДС и ЭДС. После этого старый документ будет отозван. Аналогичный порядок применяется и в отношении старых решений о приостановлении операций по счетам. Они продолжают действовать и после 1 января до формирования первого Решения о взыскании за счет ДС и ЭДС.

Меры взыскания задолженности, принятые до 1 января, в карточке ЕНС отражаться не будут. Туда попадут только меры, принятые в условиях ЕНС.

7. На что еще обратить внимание при переходе на единый налоговый счет и сверке с ФНС

- Уделите внимание просроченным задолженностям. Если имеются недоимки, срок взыскания которых истекает в 2022 году, их можно признать через суд безнадежными к взысканию. В этом случае их гарантированно не зачтут при формировании входящего сальдо по ЕНС.

- Излишне уплаченные суммы налогов не попадут на ЕНС, если со дня внесения средств прошло более трех лет (п. 3 ст. 4 Федерального закона № 263-ФЗ). Чтобы не потерять эти деньги, лучше попытаться вернуть или зачесть их до 1 января 2023 года.

- Переплату по региональному налогу на прибыль, если она останется по итогам 2022 года, перенесут на ЕНС. Предпринимать для этого какие-либо дополнительные действия не требуется.

- После 31 декабря не будут подлежать рассмотрению заявления о возврате суммы излишне уплаченного налога и заявления о зачете, поданные до конца 2022 года, если по ним не было принято решение о возврате или зачете денежных средств. Решение об отказе по ним также не будет выноситься. При наличии положительного сальдо ЕНС после 1 января 2023 года вместо них можно будет представить заявление о распоряжении суммой денежных средств, формирующих положительное сальдо по ЕНС, по форме, утвержденной приказом ФНС России от 30.11.2022 No ЕД-7-8/1133@.

- В бухгалтерском учете совокупная налоговая обязанность будет учитываться на отдельном субсчете 68.90 «Единый налоговый счет». Уведомления будут формировать проводки по дебету счетов учета конкретных налогов и взносов в кредит счета 68.90. Исполнение платежного поручения отразится по дебету 68.90.

Для детального учета расчетов в программах 1С реализуется отдельный, параллельный учет начислений и уплат по ЕНС. Он будет вестись в специальных регистрах с детализацией по налогам и срокам уплаты.

На начало года необходимо ввести в программу расчеты по единому налоговому счету. Для этого предназначен «Помощник по переходу на ЕНС». Помощник переносит задолженность или переплату по конкретному налогу на субсчет ЕНС и в регистры расчетов по ЕНС.

В целом, можно ожидать, что переходный период по ЕНС немного осложнит размеренную жизнь бухгалтеров. Но зато после прохождения этого периода, по мнению ФНС, жизнь налогоплательщиков существенно упростится. Единые налоговые счета сделают взаиморасчеты прозрачными, быстрыми и простыми. А на что обратить внимание в сложный переходный период, мы вам рассказали.