ПРИНЦИПЫ РАЗДЕЛЕНИЯ ЗАТРАТ ДЛЯ ОПРЕДЕЛЕНИЯ СЕБЕСТОИМОСТИ

Затратами являются ресурсы, потребленные предприятием для производства и реализации продукции, работ, услуг. Это все отрицательные денежные потоки, связанные с операционной (основной) деятельностью компании.

Многие ошибочно под затратами и расходами понимают одно и то же. Отличие между ними в том, что расходы — это только часть затрат, понесенная предприятием в связи с получением доходов.

Если затраты не принесли компании дохода, они не включаются в расходы. Затрат у компании всегда будет больше, чем расходов.

Данный подход отражается в учете производственных затрат предприятия следующим образом:

Пока понесенные производственные затраты не принесли дохода, их отражают в бухгалтерском учете и отчетности в составе активов компании как затраты незавершенного производства (НЗП) или как готовую продукцию (на складе).

Все расходы компании за определенный период образуют полную себестоимость произведенной и реализованной продукции, которая отражается в Отчете о финансовых результатах как себестоимость продаж по строке 2120.

Определение (калькулирование) себестоимости каждого вида произведенной предприятием продукции (работ, услуг) является ключевой задачей управленческого учета любого предприятия, так как определение себестоимости продаж:

• позволяет рассчитать операционную прибыль компании за определенный период;

• требуется для оценки остатков незавершенного производства и готовой продукции (на складе);

• используется при формировании ценовой и ассортиментной политики предприятия;

• является базой для снижения и оптимизации затрат по каждому виду произведенной продукции и по предприятию в целом.

Система учета затрат и калькулирования себестоимости произведенной продукции индивидуальна для каждого предприятия, так как зависит от выбора объектов учета затрат (аналитических срезов), в соответствии с которыми затраты группируют для целей планирования (бюджетирования), учета, анализа и оптимизации.

Аналитические срезы учета затрат формируют по:

• местам возникновения затрат;

• носителям затрат.

К СВЕДЕНИЮ

Место возникновения затрат — это структурное подразделение предприятия, в котором происходит первоначальное потребление ресурсов (цех, участок, отдел и т. д.). Носители затрат — виды производимой продукции (работ, услуг).

ОСНОВНЫЕ ГРУППИРОВКИ ЗАТРАТ

Затраты являются самым сложным участком планирования, учета, анализа и оптимизации деятельности предприятия. Чтобы упростить эти процессы, затраты классифицируют на разные виды. Рассмотрим основные группировки затрат.

Прямые и косвенные затраты

Затраты группируют на прямые и косвенные в зависимости от способа их включения в себестоимость продукции (работ, услуг). На основе данной классификации формируют управленческий План счетов (синтетические счета, субсчета и аналитики).

Прямыми являются затраты, которые прямо связаны с производством и реализацией конкретного вида продукции (партии продукции), выполненными работами или оказанными услугами. К прямым затратам относятся:

• материальные затраты, то есть сырье и материалы, использованные при производстве продукции;

• затраты на производственный персонал при сдельной форме оплаты труда.

ОБРАТИТЕ ВНИМАНИЕ!

Если компания производит один вид продукции, все производственные затраты будут полностью считаться прямыми.

- являются затраты, которые нельзя прямо соотнести с определенным видом производимой продукции (работ, услуг). При калькулировании себестоимости продукции косвенные затраты сначала учитывают на отдельных счетах, затем собранные по итогам месяца затраты распределяют по видам произведенной продукции (работам, услугам) согласно принятой на предприятии методике.

Косвенные затраты всегда связаны одновременно с производством и реализацией нескольких видов продукции. Их либо невозможно прямо соотнести с конкретным видом продукции, либо это можно сделать, но нецелесообразно в связи с малыми величинами данных затрат и неэкономичностью отдельного их учета.

Примеры производственных косвенных затрат:

• вспомогательные материалы и комплектующие изделия;

• оплата труда производственного персонала (компенсационные и социальные выплаты);

• оплата труда вспомогательного производственного персонала (ремонтников, наладчиков и др.);

• расходы на ремонт и содержание общепроизводственного оборудования, производственных зданий и сооружений.

Затраты на продукт и затраты периода

Затратами на продукт признаются затраты, образующие его производственную себестоимость, поэтому их называют еще производственными.

Производственную себестоимость определяют, так как по ней в бухгалтерском балансе учитывается и отражается готовая продукция, которая не была реализована (то есть готовая продукция на складе и остатки незавершенного производства).

К затратам на продукт относят:

• сырье и основные материалы;

• полную оплату труда и страховые взносы персонала, занятого в производстве конкретных видов продукции;

• амортизацию зданий и оборудования, задействованных в производстве конкретных видов продукции;

• затраты на обслуживание и управление вспомогательных производств (отражают на счете 23 «Вспомогательные производства» бухгалтерского учета);

• общепроизводственные затраты на обслуживание и управление основного производства (отражают на счете 25 «Общепроизводственные расходы»).

Затратами на продукт являются все прямые затраты предприятия, а также часть косвенных затрат, к которым относятся расходы вспомогательных производств и общепроизводственные затраты.

Затратами периода признаются затраты, которые не относятся к конкретным видам продукта и зависят не от объемов производства, а от временного периода, поэтому их называют еще периодическими.

К затратам периода относятся:

• коммерческие затраты, учитываемые на счете 44 «Коммерческие расходы» бухгалтерского учета и связанные с реализацией и поставкой продукции (работ, услуг);

• управленческие затраты (счет 26 «Общехозяйственные расходы» бухгалтерского учета), то есть все затраты на административное управление предприятия в целом.

К затратам периода относятся только косвенные расходы, которые не включаются в производственную себестоимость продукции и не учитываются в стоимости готовой продукции на складе и остатках НЗП.

Группировка производственных и периодических затрат показана на рис. 1.

Основываясь на делении затрат на производственные и периодические, калькулирование производственной и полной себестоимости готовой продукции можно осуществлять по следующему алгоритму.

Согласно приведенному алгоритму коммерческие и управленческие затраты никогда не относятся на стоимость готовой продукции на складе и остатки незавершенного производства. Модель формирования производственной и полной себестоимости продукции (работ, услуг) по описанному алгоритму отражена на рис. 2.

Представленный алгоритм формирования себестоимости продукции отвечает требованиям Международных стандартов финансовой отчетности, однако он не единственно возможный с точки зрения отечественных стандартов РСБУ.

Так, по другому возможному варианту общехозяйственные (управленческие) расходы, учитываемые на счет 26, могут не сразу списываться на счет 90, а распределяться по видам продукции аналогично общепроизводственным затратам (например, пропорционально предусмотренному учетной политикой показателю или с помощью заранее определенных коэффициентов).

В этом случае производственная себестоимость будет делиться на два вида:

- сокращенную производственную себестоимость (без учета управленческих затрат);

- полную производственную себестоимость (с учетом управленческих затрат).

Постоянные и переменные затраты

В зависимости от того, как затраты зависят от объема производства и реализации продукции, то есть от деловой активности предприятия, они группируются на постоянные и переменные.

Переменные расходы имеют строгую зависимость от динамики изменения объема выпуска продукции. С ростом объемов производства переменные расходы увеличиваются. Когда объемы производства уменьшаются, эти расходы снижаются. Данная зависимость может быть строго пропорциональной (линейной) или нелинейной.

Переменные затраты делятся на:

• производственные (сырье и материалы, сдельная заработная плата производственного персонала и др.);

• непроизводственные (комиссионная оплата труда коммерческого персонала, затраты на транспортировку, логистику и др.).

Постоянные затраты не изменяются вместе с динамикой объемов производства, то есть остаются постоянными при любом уровне деловой активности предприятия. К ним можно отнести амортизационные отчисления зданий и сооружений, оплату труда административного персонала и др.

Среди постоянных затрат необходимо выделять условно-постоянные или полупостоянные затраты, которые возрастают при увеличении объемов производства продукции скачкообразно (ступенчато).

При достижении максимальной загрузки оборудования дальнейший рост производства продукции возможен, например, путем приобретения новых производственных фондов.

В связи с этим изменится амортизация основных средств. Однако данное увеличение произойдет не постепенно, а ступенчато, то есть только после ввода основных средств в эксплуатацию.

Необходимо также выделять смешанные затраты, которые одновременно относятся и к переменным, и к постоянным. Например, оплата труда производственного персонала: сдельная часть будет относиться к переменным затратам, а компенсационная и социальная части — к постоянным.

Группировки затрат на прямые и косвенные, переменные и постоянные имеют разные критерии и цели. Отождествление прямых затрат с переменными или постоянных с косвенными является существенной ошибкой. Например, лизинговые платежи за оборудование, используемое для производства определенного вида продукции, будут относиться к прямым производственным затратам и в то же время к постоянным расходам.

Деление затрат на прямые и косвенные необходимо в первую очередь для правильного калькулирования себестоимости производимой и реализуемой продукции, отражения ее в финансовой и управленческой отчетности.

Деление затрат на переменные и постоянные служит для проведения маржинального анализа и ранжирования различных сегментов бизнеса по уровню прибыльности.

МЕТОДЫ РАСПРЕДЕЛЕНИЯ КОСВЕННЫХ ЗАТРАТ

Определение (калькулирование) производственной себестоимости предполагает исчисление всей совокупности затрат на выпуск продукции одного вида. С этой целью прямые затраты соотносятся с конкретными видами продукции, а косвенные распределяются между ними согласно принятым на предприятии правилам.

Распределение косвенных расходов по видам продукции (носителям затрат) — процесс более сложный и менее точный, чем отнесение на себестоимость прямых затрат. Чем крупнее предприятие, тем сложнее корректно распределить косвенные затраты, так как с ростом бизнеса увеличивается перечень видов выпускаемой продукции (работ, услуг) и косвенных расходов.

Для повышения точности калькулирования себестоимости продукции необходимо более тщательно разделять затраты на прямые и косвенные, стремясь снизить перечень косвенных затрат. Так, коммерческие затраты являются косвенными. Однако если затраты были осуществлены для продвижения конкретных видов товаров, то эти расходы нужно признавать прямыми и прямо относить на себестоимость соответствующих товаров.

Косвенные затраты традиционно учитывают по местам их возникновения, то есть по структурным подразделениям предприятия, где они были понесены. Такой учет необходим не только для контроля затрат и калькулирования себестоимости, но и для оценки эффективности деятельности подразделений компании и оптимизации этих затрат.

При этом главной проблемой учета и распределения косвенных затрат административно-управленческих подразделений являются расходы на услуги, которые предоставляют подразделения друг другу в рамках самой компании (так называемые взаимные услуги).

ЭТО ВАЖНО

Если доля взаимных услуг в компании высокая, то при распределении косвенных затрат по объектам калькулирования расходы на эти услуги нужно учитывать путем применения специально рассчитанных коэффициентов или двухступенчатой процедуры распределения.

Практика калькулирования себестоимости продукции разнообразна, так как существуют различные методы распределения производственных, коммерческих и управленческих косвенных затрат по отдельным видам продукции.

Выбор конкретного способа распределения затрат в первую очередь зависит от:

- характера производственного процесса (моно- или многопродуктовое производство);

- специфики производственного учета и системы управления затратами на предприятии.

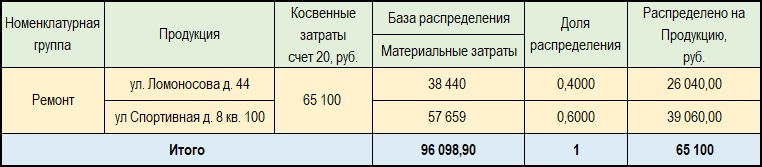

Для монопроизводственных предприятий наиболее подходящим способом является перенесение прямых затрат на себестоимость конкретного вида продукции путем прямого расчета или суммирования. Косвенные затраты распределяют в данном случае пропорционально выбранной базе.

В многопродуктовых (комплексных) производствах чаще всего применяют коэффициентный способ и способ пропорционального распределения косвенных затрат. В этом случае даже отдельные прямые расходы распределяются между видами продукции по принятым коэффициентам или пропорционально выбранной базе.

Если специфика производственного процесса позволяет принять один из производимых продуктов за основной, а остальные считать побочными, то используется способ исключения затрат. В этом случае стоимость затрат на побочные продукты по принятым в компании измерителям вычитается из величины общих прямых расходов.

В результате разница между общей суммой затрат и стоимостью побочной продукции считается себестоимостью основного вида продукта. Косвенные затраты при этом распределяют пропорционально выбранной базе.

При распределении косвенных затрат ключевым вопросом является выбор базы распределения. Для более корректного распределения целесообразно за базу принимать показатель, который больше учитывает специфику предприятия.

Так, для компаний с высоким уровнем материальных затрат лучшей базой распределения будут прямые затраты на сырье и материалы, для торговых предприятий — выручка от реализации соответствующих видов товаров.

Если у предприятия много направлений деятельности, то лучше всего применять специально рассчитанные коэффициенты.

ПРИМЕРЫ РАСПРЕДЕЛЕНИЯ ЗАТРАТ И КАЛЬКУЛИРОВАНИЯ СЕБЕСТОИМОСТИ ПРОДУКЦИИ

Одноступенчатое распределение затрат

Мебельное предприятие ООО «Мебельдрев» выпускает шесть видов продуктов. Всю продукцию производят на базе одного вида сырья в едином технологическом процессе комплексного производства.

Прямые материальные затраты (сырье и материалы) относятся непосредственно на себестоимость конкретного вида продукции в размере фактически израсходованных затрат и определяются путем их суммирования за отчетный период.

Помимо основного сырья в качестве материальных затрат используют вспомогательные материалы, которые собирают на отдельном счете и по итогам отчетного периода распределяют по видам продукции по принятым на предприятии коэффициентам.

Производственный персонал принимает участие в производстве всех видов продукции, поэтому затраты на оплату его труда, включая начисленные страховые взносы, учитывают на отдельном счете и по итогам отчетного периода распределяют по видам продукции пропорционально принятой базе распределения (прямым материальным затратам).

Производственное оборудование используется комплексно для производства всех видов продукции, поэтому затраты на его амортизацию по итогам отчетного периода также распределяют по видам продукции пропорционально принятой базе распределения (прямым материальным затратам).

Общепроизводственные расходы, являясь косвенными производственными затратами, собирают на отдельном счете учета и по итогам отчетного периода распределяют по видам продукции пропорционально базе распределения.

К общепроизводственным расходам предприятия относятся затраты на:

• электроэнергию и топливо;

• водоснабжение и тепловую энергию;

• проведение ремонтных работ основных производственных фондов;

• заработную плату и страховые взносы мастеров и начальников производственных участков и цехов;

• амортизацию транспортного оборудования;

• вывоз твердых бытовых отходов.

Общепроизводственные расходы относят на конкретный вид продукции пропорционально всем производственным затратам (основное и вспомогательное сырье и материалы, оплата труда и страховые взносы производственного персонала, амортизация основных производственных фондов).

Коммерческие и управленческие (общехозяйственные) расходы в течение отчетного периода собирают на отдельных счетах учета и по итогам отчетного периода распределяют по видам продукции пропорционально базе распределения (производственной себестоимости).

Правила распределения затрат, применяемые на предприятии «Мебельдрев», представлены в табл. 1.

Данные о фактических производственных прямых и косвенных затратах предприятия за отчетный период (месяц) представлены в табл. 2.

Учитывая методы распределения затрат (см. табл. 1), на основе данных табл. 2 рассчитаем производственную и полную себестоимость каждого вида продукции, выпущенной предприятием «Мебельдрев» в отчетном периоде (табл. 3).

Уточним расчет показателей табл. 3 на примере продукта 1.

1. Сырье и материалы (прямые материальные затраты). Так как применяемый на предприятии метод учета сырья и материалов — суммирование затрат по фактической их величине, то данные переносятся из табл. 2 (для продукта 1 — показатель 1.1 = 5 541 990 руб.).

2. Вспомогательные материалы (косвенные материальные затраты) = 4 880 010 руб. × 0,25 = 1 220 003 руб.

3. Оплата труда и страховые взносы производственного персонала = (5 541 990 руб. / 19 553 490 руб.) × 10 220 440 руб. = 2 896 750 руб.

4. Амортизация основных производственных фондов = (5 541 990 руб. / 19 553 490 руб.) × 2 880 180 руб. = 816 321 руб.

5. Общепроизводственные расходы (косвенные затраты) = (5 541 990 руб. + 1 220 003 руб. + 2 896 750 руб. + 816 321 руб.) / (19 553 490 руб. + 4 880 010 руб. + 10 220 440 руб. + 2 880 180 руб.) × 14 990 110 руб. = 4 183 457 руб.

6. Производственная себестоимость = 5 541 990 руб. + 1 220 003 руб. + 2 896 750 руб. + 816 321 руб. + 4 183 457 руб. = 14 658 520 руб.

7. Коммерческие расходы (косвенные затраты) = 14 658 520 руб. / 52 524 230 руб. × 2 880 450 руб. = 803 879 руб.

8. Управленческие (общехозяйственные) расходы (косвенные затраты) = 14 658 520 руб. / 52 524 230 руб. × 15 330 550 руб. = 4 278 467 руб.

9. Полная себестоимость = 14 658 520 руб. + 803 879 руб. + 4 278 467 руб. = 19 740 867 руб.

В результате расчетов определили производственную и полную себестоимость партии каждого вида продукции, выпущенной предприятием «Мебельдрев» за отчетный период, то есть совокупные затраты каждого вида продукции.

Чтобы определить себестоимость единицы изделия, то есть удельные затраты, необходимо учесть в расчетах объем (количество) произведенной предприятием продукции. Расчет производственной и полной себестоимости единицы продукции представлен в табл. 4.

В результате распределения затрат и калькулирования себестоимости рассчитана производственная и полная себестоимость единицы каждого вида продукции предприятия в отчетном периоде методом одноступенчатого распределения затрат.

Двухступенчатое распределение косвенных затрат

Рассмотрим пример распределения косвенных расходов в страховой компании «Стравита». Компания предоставляет услуги страхования по трем продуктам (договоры страхования А, Б и В) и состоит из пяти структурных подразделений (первые три отдела относятся к основным, два последних — к обслуживающим):

• коммерческий отдел реализации договоров страхования (КО);

• отдел страховых выплат (ОСВ);

• отдел перестрахования (ОП);

• информационно-аналитический отдел (ИАО);

• отдел обслуживания (ОО).

Первая ступень распределения косвенных расходов

Первая ступень распределения предполагает разделение всех косвенных затрат по структурным подразделениям компании и проводится в два этапа.

Этап 1. Постатейное и прямое распределение косвенных затрат по местам их возникновения. Расходы, которые можно идентифицировать с конкретным отделом, относят на соответствующие подразделения. Затраты, относящиеся ко всему предприятию, учитывают как общехозяйственные (управленческие) расходы.

Все косвенные затраты компании «Стравита», разделенные по местам их возникновения, представлены в табл. 5.

Этап 2. Распределение общехозяйственных (управленческих) затрат по структурным подразделениям пропорционально выбранным базам распределения:

• аренда офисных помещений — площадь офисных помещений;

• амортизация основных средств — остаточная стоимость оборудования;

• электроэнергия и отопление — площадь офисных помещений;

• заработная плата и страховые взносы управленческого персонала — численность персонала подразделений.

Данные по выбранным базам распределения представлены в табл. 6. Распределение общехозяйственных расходов между структурными подразделениями компании «Стравита» — в табл. 7.

Уточним расчет показателей табл. 7 на примере коммерческого отдела (КО):

Амортизация основных средств = 4020 тыс. руб. / 15 800 тыс. руб. × 4330 тыс. руб. = 1102 тыс. руб.

Аренда офисных помещений = 150 м2 / 550 м2 × 8500 тыс. руб. = 2318 тыс. руб.

Электроэнергия и отопление = 150 м2 / 550 м2 × 840 тыс. руб. = 229 тыс. руб.

Заработная плата управленческого персонала = 45 чел. / 125 чел. × 8420 тыс. руб. = 3031 тыс. руб.

Страховые взносы управленческого персонала = 45 чел. / 125 чел. × 2526 тыс. руб. = 909 тыс. руб.

В результате на первой ступени были получены данные о сумме всех косвенных затрат за отчетный период в разрезе каждого структурного подразделения компании «Стравита».

Вторая ступень распределения косвенных расходов

Вторая ступень распределения предполагает определение ставок распределения косвенных затрат на конкретные виды продуктов (услуг), закрепленных за основными подразделениями компании, и проводится в два этапа.

Этап 1. Перераспределение всех косвенных расходов, приходящихся на обслуживающие подразделения компании, на основные ее отделы пропорционально следующим базам:

• затраты информационно-аналитического отдела — по времени предоставления услуг другим подразделениям (ч);

• затраты обслуживающего отдела — по количеству заявок на обслуживание (шт.).

Данные по выбранным базам распределения представлены в табл. 8. Распределение расходов обслуживающих подразделений страховой компании между ее основными подразделениями — в табл. 9.

Уточним расчет показателей табл. 9 на примере коммерческого отдела (КО):

1. Общие затраты подразделений = 4158 тыс. руб. + 7590 тыс. руб. = 11 748 тыс. руб.

2. Перераспределение затрат информационно-аналитического отдела (ИАО) = 50 ч / (140 ч – 10 ч) × 5769 тыс. руб. = 2219 тыс. руб.

3. Перераспределение затрат обслуживающего отдела (ОО) = 25 шт. / (75 шт. – 5 шт.) × 4258 тыс. руб. = 1521 тыс. руб.

4. Общие затраты подразделений после перераспределения = 11 748 тыс. руб. + 2219 тыс. руб. + 1521 тыс. руб. = 15 487 тыс. руб.

Рассмотренный способ перераспределения расходов обслуживающих подразделений, называемый прямым методом, — это один из возможных вариантов. Существуют и другие методы (например, пошаговый или метод учета взаимных услуг).

Достоинства прямого метода:

• простота;

• минимально необходимый набор данных (снижает трудозатраты на его осуществление).

Несмотря на эти достоинства прямого метода другие методы дают более точные результаты, так как учитывают фактор оказания взаимных услуг подразделений. Правда, они требуют большего количества данных, что усложняет систему управленческого учета компании.

В результате перераспределения все косвенные затраты компании «Стравита» за отчетный период были распределены на три основных подразделения, реализующих продукты (услуги) организации (табл. 10).

Этап 2. Расчет ставки распределения косвенных расходов на страховые продукты, закрепленные за основными подразделениями, и полной их себестоимости.

Для определения ставки распределения косвенных расходов в качестве базы распределения был выбран показатель количества отработанных часов в разрезе основных подразделений компании.

Расчет ставок распределения и полной себестоимости страховых продуктов представлен в табл. 11.

Уточним расчет показателей табл. 11 на примере коммерческого отдела (КО):

1. Количество отработанных часов (23 раб. дня) = численность персонала (табл. 6) × количество рабочих дней в отчетном периоде × 8 ч = 45 чел. × 23 раб. дня × 8 ч = 8280 ч.

2. Ставка распределения косвенных затрат на 1 ч труда = сумма косвенных расходов подразделения (табл. 10) / количество отработанных часов × 1000 = 15 487 тыс. руб. / 8280 ч × 1000 = 1870 руб.

3. Фактические трудозатраты по видам страховых продуктов — по данным управленческого учета за отчетный период.

4. Себестоимость договора страхования А = ставка распределения косвенных затрат на 1 ч труда × фактические трудозатраты по договору страхования А = 1870 руб. × 0,75 ч = 1403 руб.

Полная себестоимость страховых продуктов составит:

• договор страхования А: 1403 руб. + 570 руб. + 816 руб. = 2789 руб.;

• договор страхования Б: 281 руб. + 1140 руб. + 1749 руб. = 3170 руб.;

• договор страхования В: 935 руб. + 1710 руб. + 1166 руб. = 3812 руб.

Как видим, расчет полной себестоимости продукции (работ, услуг) зависит от специфики бизнеса. В рассмотренном примере у страховой компании нет прямых затрат, все затраты являются косвенными и требуют распределения, по итогам которого формируется полная себестоимость продуктов.

ЗАКЛЮЧЕНИЕ

Распределение косвенных затрат по видам продукции — более сложный и менее точный процесс, чем отнесение на себестоимость прямых затрат. Чем крупнее компания, тем сложнее корректно распределить косвенные расходы.

Чтобы повысить точность калькулирования себестоимости продукции (работ, услуг), необходимо:

• более тщательно разделять затраты на прямые и косвенные путем снижения перечня косвенных затрат;

• построить системы бухгалтерского (управленческого) учета (счетов, субсчетов и аналитик), учитывающие понесенные затраты в различных срезах, включая взаимные услуги структурных подразделений;

• правильно выбрать базу распределения затрат (за базу принимается показатель, который больше учитывает специфику бизнеса).

Повышение точности распределения косвенных затрат и калькулирования себестоимости продукции усложняет учетный процесс и удорожает его. В связи с этим каждому предприятию необходимо найти свой оптимальный баланс между точностью и стоимостью затрат на к

Статья опубликована в журнале «Планово-экономический отдел» № 5, 2022.

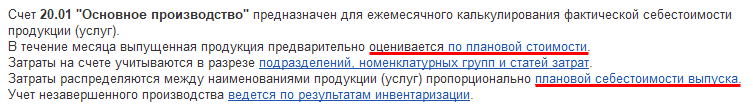

Из статьи вы узнаете, какие базы распределения общих прямых затрат, учитываемых на счете 20 (23), можно выбрать в 1С и каким образом происходит их распределение.

Содержание

- Варианты распределения счета 20 (23)

- Объем выпуска

- Плановая себестоимость выпуска

- Оплата труда

- Материальные затраты

- Выручка от реализации услуг

- Прямые затраты

- Отдельные статьи прямых затрат

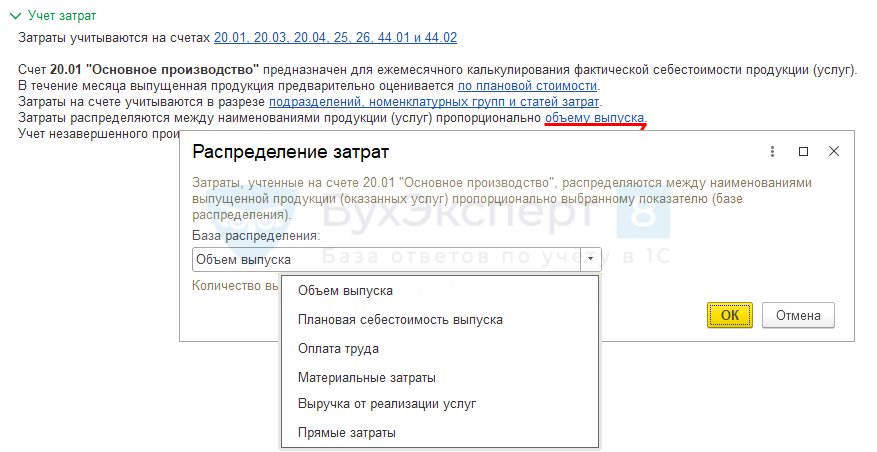

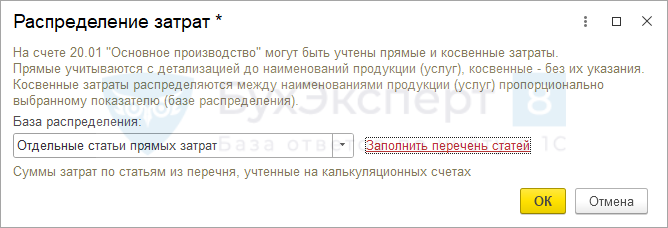

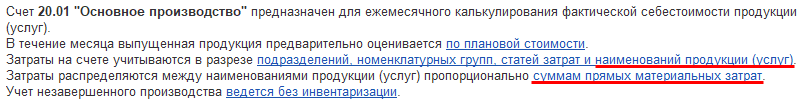

База распределения общих прямых затрат, учитываемых на счете 20 (23) выбирается в настройках Учетной политики (Главное – Учетная политика – Учет затрат).

Рассмотрим подробнее возможные базы распределения затрат на счете 20 в 1С.

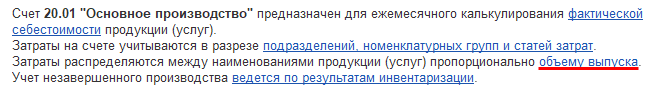

Объем выпуска

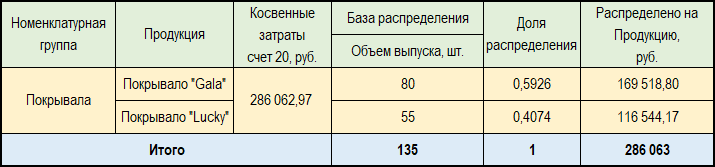

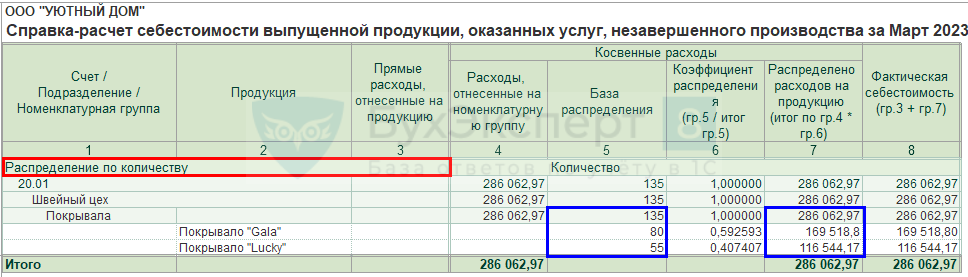

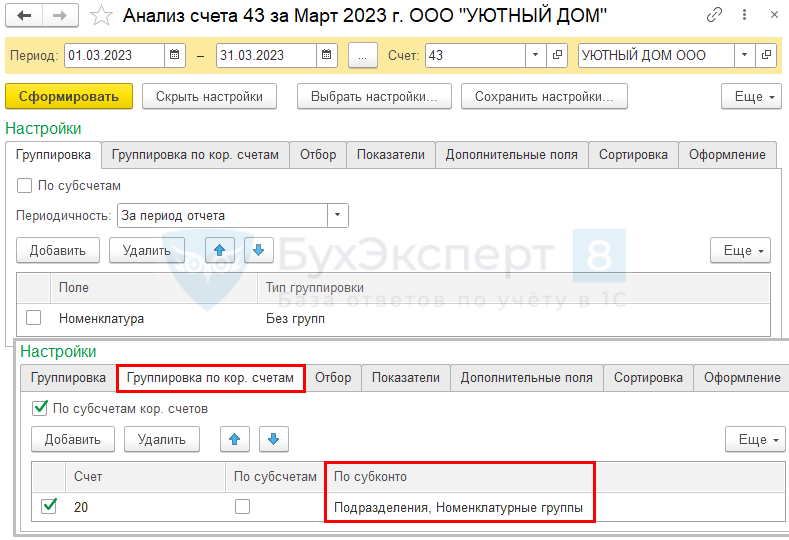

При базе Объем выпуска общие затраты, накопленные на счете 20 по пустому субконто Продукция, распределяются пропорционально количеству выпуска по Номенклатурной группе, указанному в документах:

- для продукции — Отчет производства за смену;

- для работ, услуг — Оказание производственных услуг.

Документ Реализация (акт, накладная, УПД) количество выпуска не регистрирует, даже если заполнена колонка Количество. Поэтому базу Объем выпуска лучше не выбирать для распределения затрат на счете 20 для услуг, работ, если их реализация осуществляется этим документом.

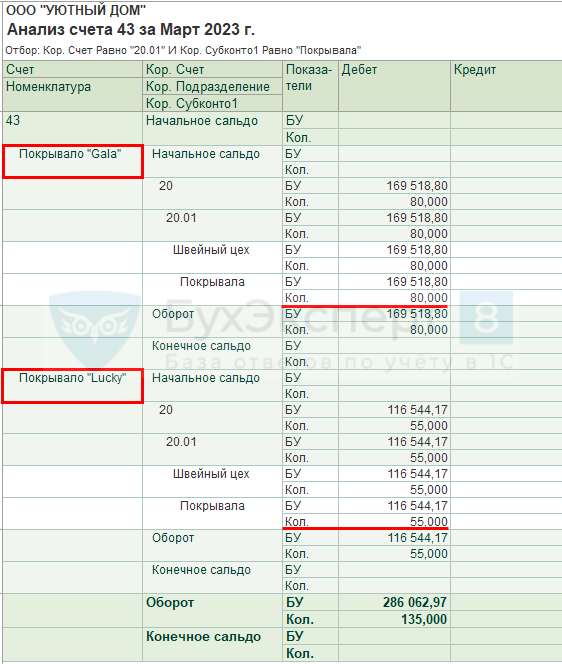

Объем выпуска для продукции в разрезе Номенклатурных групп можно определить в отчете Анализ счета 43 в разделе Отчеты – Анализ счета.

При таких настройках отчет сформируется в разрезе выпускающих подразделений и Номенклатурных групп.

Для услуг необходимо использовать Универсальный отчет по регистру накопления Выпуск продукции и услуг в плановых ценах, анализируя графу Количество.

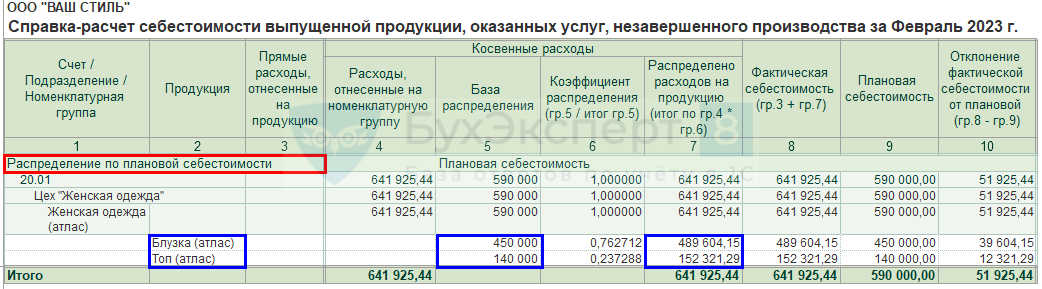

Плановая себестоимость выпуска

Базу распределения Плановая себестоимость выпуска можно выбрать, только если установлено в настройках Учетной политики – Используется плановая себестоимость. PDF

При базе Плановая себестоимость выпуска общие затраты, накопленные на счете 20 по пустому субконто Продукция, распределяются пропорционально плановой стоимости выпуска готовой продукции (услуг, работ) за месяц.

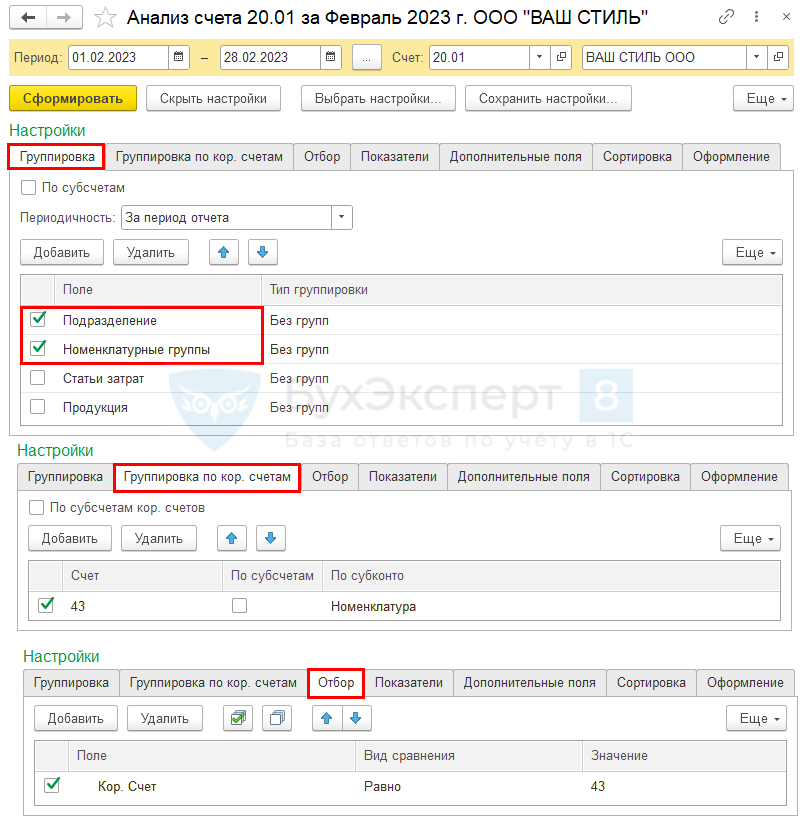

Плановую себестоимость в разрезе Продукции можно определить в отчете Анализ счета 20 в корреспонденции со счетом 43 в разделе Отчеты – Анализ счета.

Для определения плановой себестоимости выпуска сформируйте отчет Анализ счета 20 в разделе Отчеты – Анализ счета до закрытия счета 20.

В Настройках установите:

Для услуг необходимо использовать Универсальный отчет по регистру накопления Выпуск продукции и услуг в плановых ценах, анализируя графу Плановая стоимость.

Установка плановой цены выпуска продукции

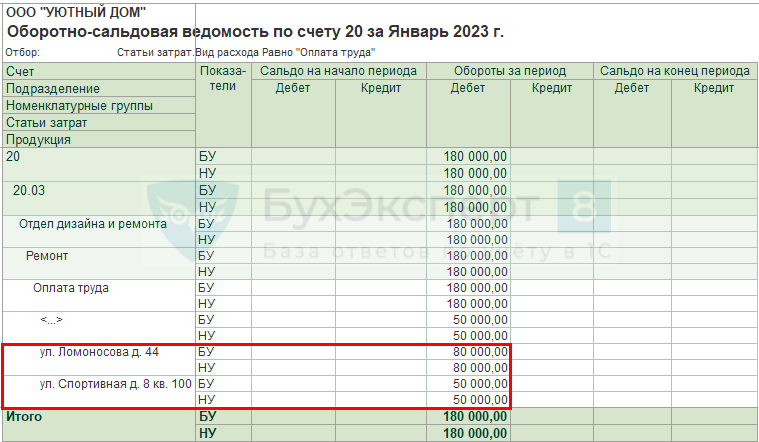

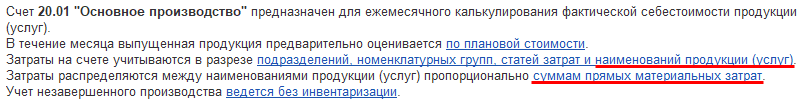

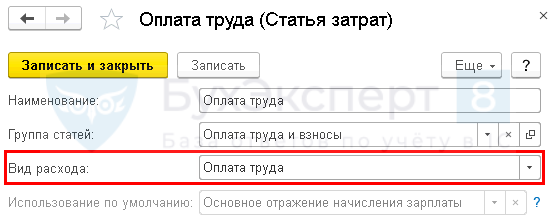

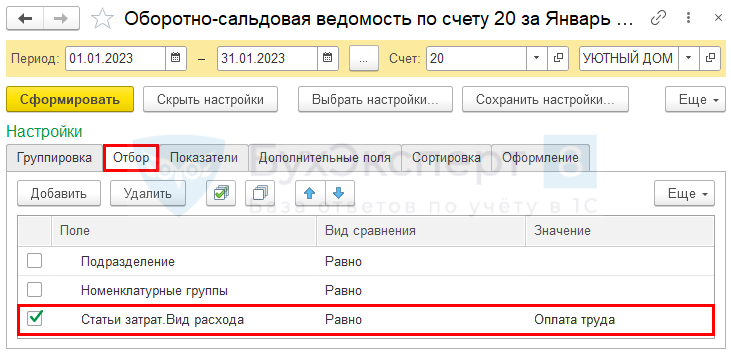

Оплата труда

При базе Оплата труда общие затраты, накопленные на счете 20 по пустому субконто Продукция, распределяются пропорционально сумме затрат, отраженных по Дт 20 в разрезе субконто Продукция по Номенклатурной группе по статье затрат с Видом расхода — Оплата труда.

Прямые затраты на оплату труда можно определить в отчете Оборотно-сальдовая ведомость по счету 20 в разделе Отчеты — Оборотно-сальдовая ведомость по счету.

Для этого нужно установить отбор по Виду расхода – Оплата труда на вкладке Отборы.

Если оплата труда – общие прямые (косвенные) затраты, отражаются по дебету счета 20 только по Номенклатурной группе (субконто Продукция не заполнено), то выберите другую Базу распределения.

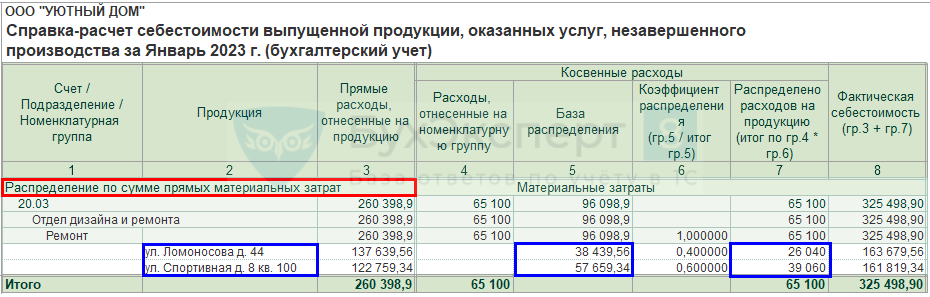

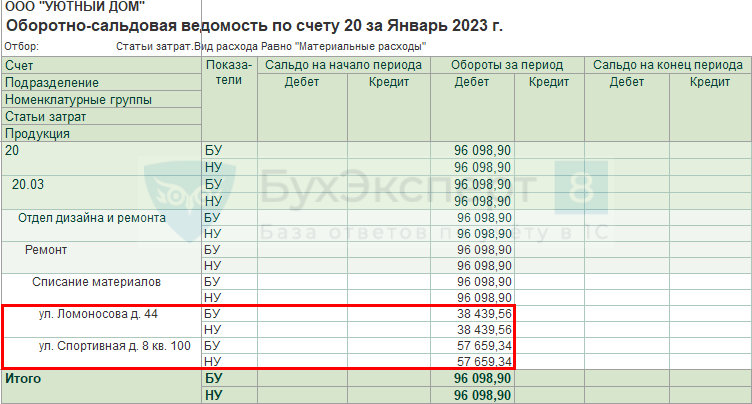

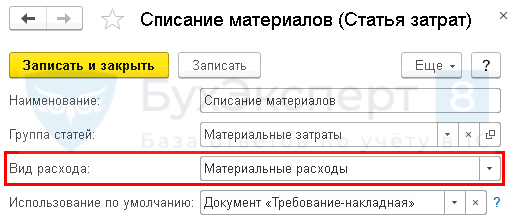

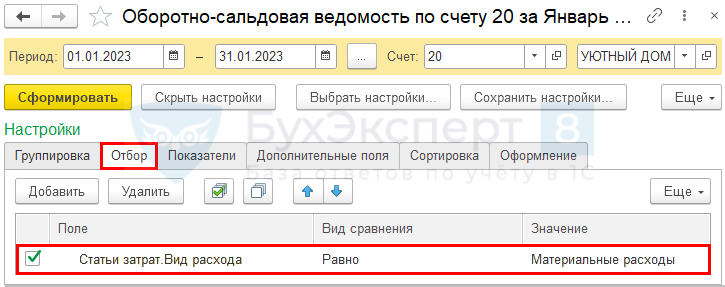

Материальные затраты

При базе Материальные затраты общие затраты, накопленные на счете 20 по пустому субконто Продукция, распределяются пропорционально сумме, отраженной по Дт 20 в разрезе субконто Продукция по Номенклатурной группе по статье затрат с Видом расхода — Материальные расходы.

Прямые материальные затраты можно определить в отчете Оборотно-сальдовая ведомость по счету 20 в разделе Отчеты — Оборотно-сальдовая ведомость по счету.

Для этого нужно установить отбор по Виду расхода – Материальные расходы на вкладке Отборы.

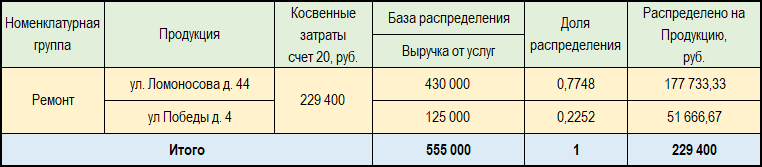

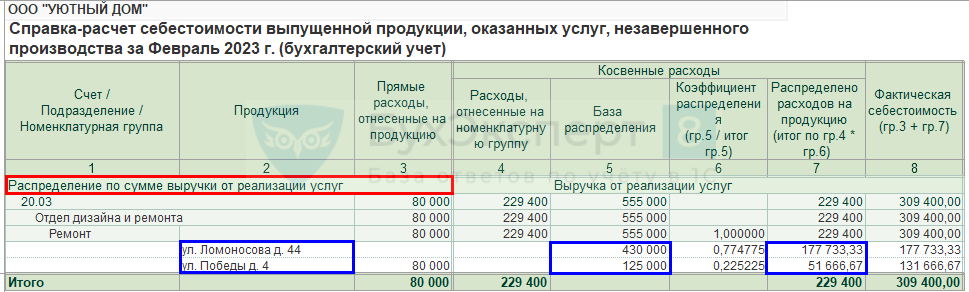

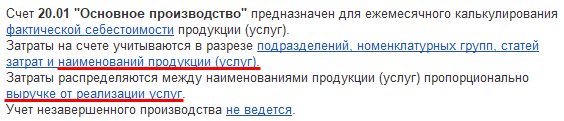

Выручка от реализации услуг

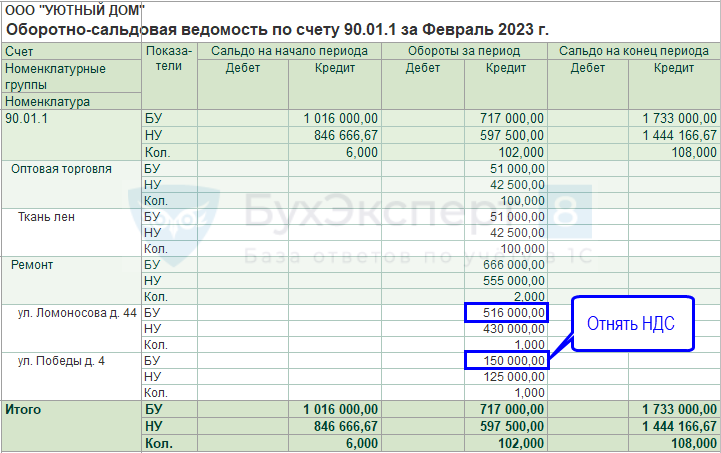

При базе Выручка от реализации услуг общие затраты, накопленные на счете 20 по пустому субконто Продукция, распределяются по сумме выручки от услуг и работ, отраженной по Кт 90.01.1 в разрезе Номенклатуры без учета НДС.

Выручка учитывается по документам:

- Реализация (акт, накладная, УПД):

- вид операции Услуги (акт, УПД);

- вид операции Товары и услуги вкладка Услуги;

- Оказание производственных услуг;

- Оказание услуг.

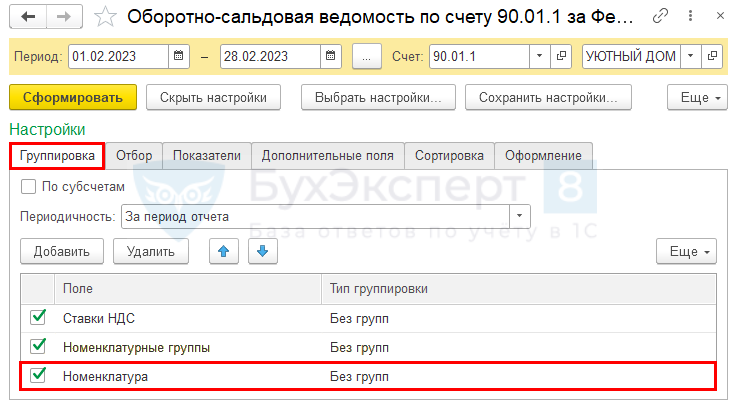

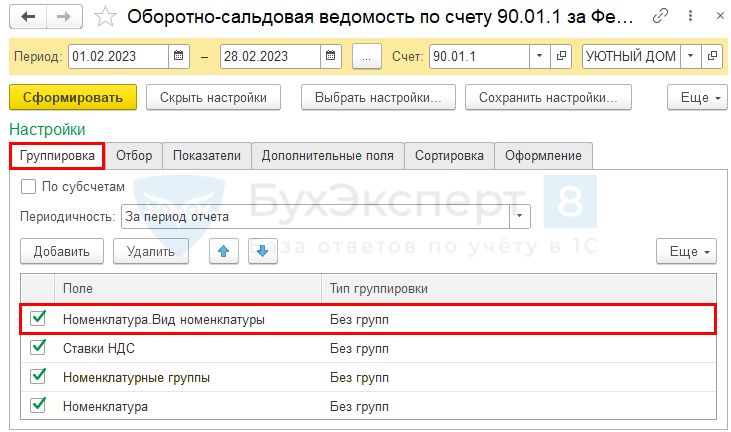

Выручку от реализации услуг можно определить в отчете Оборотно-сальдовая ведомость по счету 90.01.1 в разделе Отчеты — Оборотно-сальдовая ведомость по счету сформировав ее с группировкой по Номенклатуре.

В документах:

- Реализация (акт, накладная, УПД):

- вид операции Услуги (акт, УПД);

- вид операции Товары и услуги вкладка Услуги;

- Оказание производственных услуг,

- Оказание услуг

установлено ограничение в выборе Номенклатуры с Видом номенклатуры – Услуги

PDF, то при анализе выручки в отчете можно установить отбор или группировку по Виду номенклатуры.

Подробнее Распределение косвенных затрат на счете 20 пропорционально выручке от реализации услуг

Прямые затраты

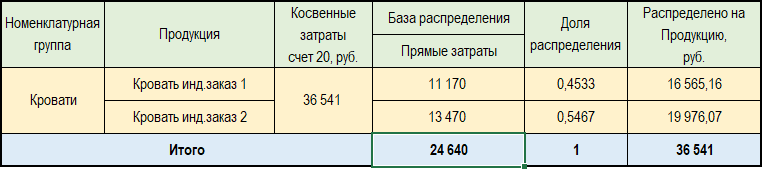

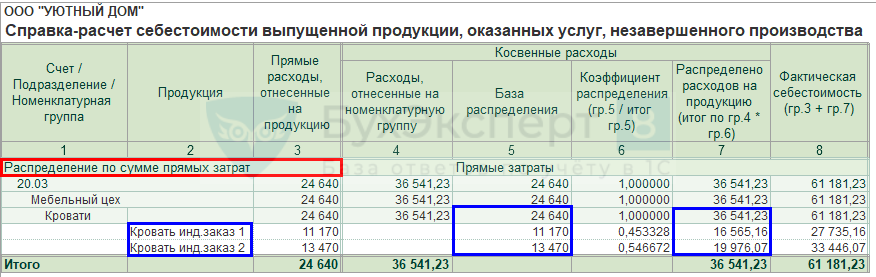

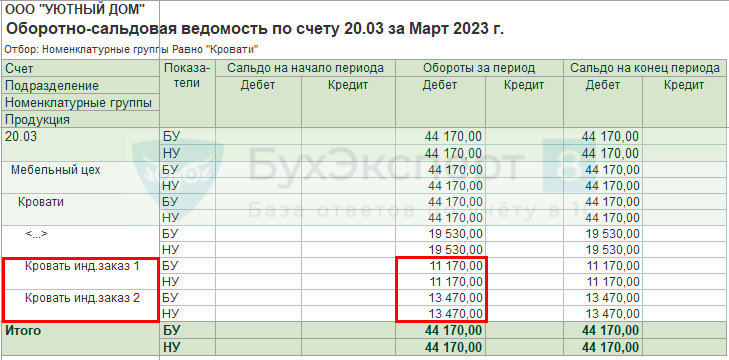

При базе Прямые затраты общие затраты, накопленные на счете 20 по пустому субконто Продукция, распределяются пропорционально сумме затрат, отраженных по Дт 20 в разрезе субконто Продукция по Номенклатурной группе.

Прямые затраты можно определить в отчете Оборотно-сальдовая ведомость по счету 20 в разделе Отчеты — Оборотно-сальдовая ведомость по счету.

Если в НУ на счетах 20, 23 отражены косвенные затраты, они не включаются в базу распределения по НУ.

Подробнее Распределение косвенных затрат на счете 25 пропорционально прямым затратам.

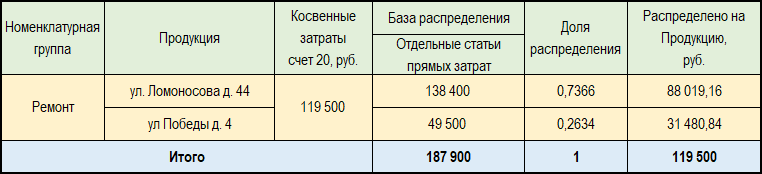

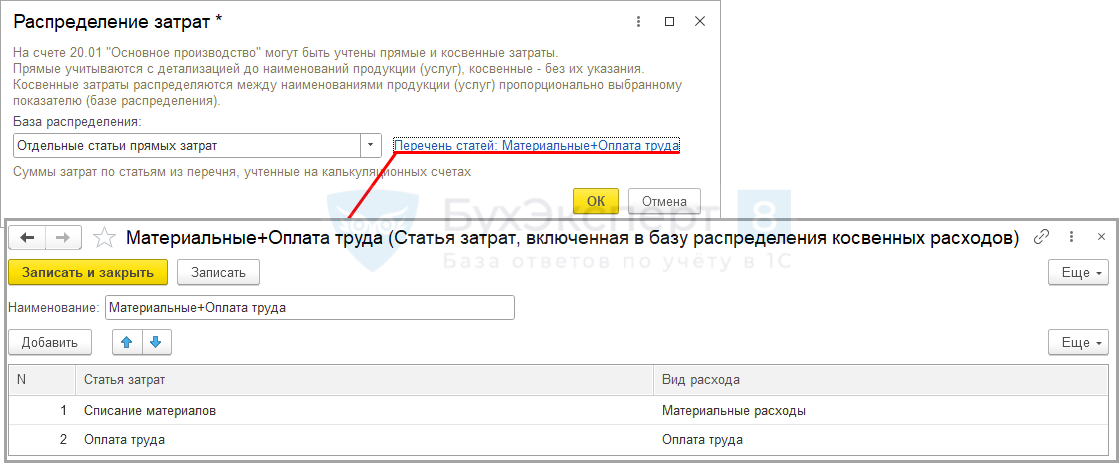

Отдельные статьи прямых затрат

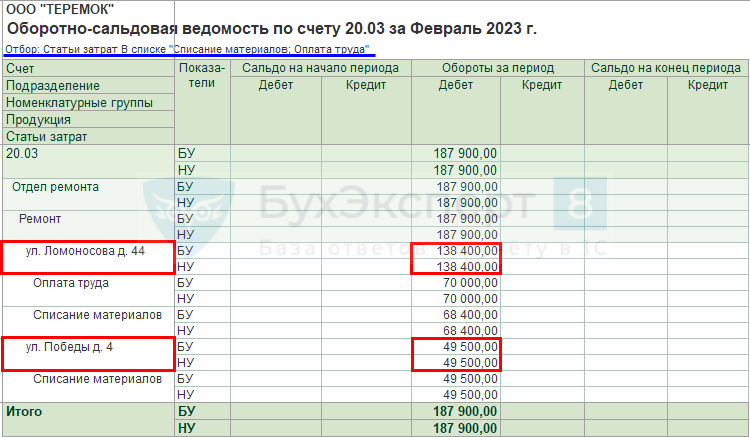

При базе Отдельные статьи прямых затрат общие затраты, накопленные на счете 20 по пустому субконто Продукция, распределяются пропорционально сумме затрат, отраженных по Дт 20 в разрезе субконто Продукция по Номенклатурной группе по указанным в настройке Статьям затрат. Выбранные статьи укажите по ссылке Заполнить перечень статей.

Прямые затраты на отдельные статьи затрат можно определить в отчете Оборотно-сальдовая ведомость по счету 20 в разделе Отчеты — Оборотно-сальдовая ведомость по счету.

Для этого нужно установить отбор по Статье затрат на вкладке Отборы.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Управление затратами и расчет себестоимости

«1С:ERP Управление предприятием» позволяет отражать материальные, трудовые и финансовые затраты. Оценка расходов в денежном выражении обеспечивает соизмеримое отражение потребления различных ресурсов по направлениям деятельности.

Основные возможности:

- учет и распределение номенклатурных затрат;

- регистрация и распределение постатейных расходов;

- списание затрат на выпуски без заказов на производство;

- формирование активов и пассивов;

- расчет себестоимости выпуска продукции;

- учет прочих расходов и доходов;

- распределение расходов на финансовый результат.

Программа позволяет регистрировать и распределять расходы, формирующие:

- себестоимость выпускаемой продукции — затраты включаются в себестоимость выпускаемой продукции (выполненных работ);

- стоимость оборотных активов — формирование полной стоимости приобретения и владения товарно-материальными ресурсами;

- стоимость внеоборотных активов — формирование стоимости будущих объектов основных средств и нематериальных активов, учет расходов на капитальное строительство и проведение НИОКР;

- финансовый результат — объектами учета выступают направления деятельности, организации (в том числе и в целях формирования прибылей и убытков организаций), центры ответственности в виде подразделений.

В зависимости от экономической трактовки в составе расходов предприятия выделяются следующие группы с разным порядком распределения:

- номенклатурные затраты — используются для отражения прямых расходов производственной деятельности с количественным измерением;

- постатейные расходы — используются для учета прямых и косвенных расходов, которые учитываются и распределяются только в суммовом выражении;

- формирование активов и пассивов — отражение операций, связанных с формированием активов или регистрацией обязательств, управление которыми ведется, как правило, в ручном режиме или сам факт регистрации которых обусловлен требованиями по ведению учета.

Раздельный учет результатов финансово-хозяйственной деятельности в организациях-исполнителях ГОЗ.

Распределение номенклатурных затрат

Все номенклатурные затраты характеризуются в учете как прямые производственные расходы и учитываются в подразделениях в составе незавершенного производства.

Номенклатурные затраты формируются при отражении следующих операций:

- передача материалов в производство;

- возврат из производства;

- поступление товаров и услуг;

- передача товаров между организациями;

- выпуск продукции и выполнение работ.

Распределение номенклатурных затрат выполняется по объемным (количественным) показателям в натуральных единицах измерения. Наличие натуральных единиц измерения позволяет отслеживать для номенклатурных затрат движение партий поступления (возникновения), что необходимо для организации раздельного учета затрат и ведения «сложного» учета НДС.

Нормативные расходы с учетом отклонений, зафиксированные производственными документами, включаются в себестоимость автоматически.

Дополнительное распределение выполняется для отклонений учетных (в системе) и фактических (полученных за рамками системы, например в ходе инвентаризации) остатков, выявленных на конец отчетного периода.

Предусмотрены различные варианты распределения номенклатурных затрат (по правилу, на статьи расходов, по партиям, выпускам). Варианты могут применяться совместно, главным критерием является распределение всего объема выявленных отклонений. Распределение номенклатурных затрат возможно в соответствии с выбранным правилом распределения расходов.

Для распределения номенклатурных затрат по правилам на выбор доступны различные варианты формирования баз распределения затрат (количество указанных материалов, вес указанных материалов, плановая стоимость продукции и др.).

Создание правила распределения расходов

Распределение номенклатурных затрат выполняется при помощи документа Распределение материалов и работ, использование которого позволяет проверить состав сформированной по выбранному правилу базы распределения.

Распределение постатейных расходов

Постатейные затраты используются для учета расходов, которые распределяются только в суммовом выражении. Для отражения постатейных затрат предприятия используется единый механизм статей расходов.

В прикладном решении применяется независимая схема распределения затрат на финансовый результат:

- независимое распределение расходов в управленческом и регламентированном учете по разным вариантам распределения;

- распределение расходов на финансовый результат по направлениям деятельности;

- распределение дополнительных расходов по товарам в управленческом учете на организацию — получателя расходов, определяемую аналитикой расходов (при использовании механизма «Интеркампани»).

Предусмотрены различные варианты распределения постатейных расходов, которые определяют экономический смысл использования расходов, зарегистрированных по конкретной статье:

- на себестоимость товаров;

- на финансовый результат (расходы текущего периода);

- на расходы будущих периодов;

- на себестоимость продаж;

- на себестоимость производства (прямые);

- на себестоимость производства (распределяемые);

- на стоимость внеоборотных активов;

- на объекты возникновения затрат.

Для каждого варианта распределения постатейных расходов предусмотрен свой порядок распределения.

Распределение расходов на себестоимость товаров

Статьи расходов с вариантом распределения На себестоимость товаров позволяют увеличить стоимость материальных ценностей на сумму дополнительных расходов.

Для распределения дополнительных расходов доступны правила распределения пропорционально одному из следующих показателей выбранной номенклатуры:

- количеству;

- себестоимости;

- весу;

- объему.

Настройка распределения расходов на себестоимость товаров

Суммы затрат на материальные ценности вне процессов производства могут формироваться в разрезе различных видов аналитик расходов:

- склад — сумма затрат формируется по выбранному правилу распределяется на все позиции, находящиеся в конкретном месте хранения (на складе);

- номенклатура — сумма затрат увеличивает стоимость остатков конкретной номенклатурной позиции;

- поступление товаров и услуг — сумма затрат по выбранному правилу распределения увеличивает стоимость остатков номенклатуры, оприходованной по выбранным документам Поступление товаров и услуг;

-

заказ (поставщику, клиентов, на перемещение, на сборку (разборку)), Перемещение товаров, Передача товаров между организациями, Сборка (разборка) товаров — сумма затрат по выбранному правилу распределения увеличивает стоимость остатков номенклатуры, указанной в документах соответствующего типа.

Распределение дополнительных расходов выполняется автоматически в рамках процедуры Закрытие месяца в документах Распределение расходов на себестоимость товаров.

Распределение расходов на себестоимость товаров

Распределение расходов на себестоимость продаж

Статьи расходов с вариантом распределения «На себестоимость продаж» используются для соотнесения расходов с конкретными продажами.

База распределения таких расходов задается в карточке элемента списка Статьи расходов. Доступны к выбору следующие варианты базы распределения постатейных расходов в себестоимость продаж:

- Пропорционально стоимости номенклатуры;

- Пропорционально себестоимости номенклатуры;

- Пропорционально количеству номенклатуры;

- Пропорционально весу номенклатуры;

- Пропорционально объему номенклатуры

Настройка распределения расходов на себестоимость продаж

Распределение расходов на себестоимость продаж выполняется автоматически в рамках процедуры Закрытие месяца.

Распределение расходов на себестоимость производства

Предусмотрено два варианта распределения расходов на себестоимость производства «На себестоимость производства (прямые)», «На себестоимость производства (распределяемые)».

Статьи расходов с вариантом распределения «На себестоимость производства (прямые)» используются для отражения постатейных расходов, напрямую относимых на себестоимость выпуска продукции. Возможными типами аналитики постатейных расходов с таким вариантом распределения являются Партия производства, Заказ на производство, Группа продукции. Расходы с типом аналитики Партия производства, относятся на конкретную партию. Расходы с типом аналитики Заказ на производство и Группа продукции распределяются по базе распределения.

Настройка распределения расходов на себестоимость производства (прямые)

Статьи расходов с вариантом распределения «На себестоимость производства (распределяемые)» используются для формирования производственных затрат, распределяемых на себестоимость выпускаемой продукции.

Постатейные расходы могут быть распределены на партии производства, оставленные в незавершенном производстве или перераспределены на другие статьи.

Распределение осуществляется по правилу, которое настраивается заранее и уточняется при распределении. Правило распределения можно настроить комплексно, одновременно указав распределение на партии и статьи расходов и доли стоимости для каждого варианта.

Правило распределения определяет на какие подразделения распределяются расходы, базу распределения между подразделениями и партиями. В правиле распределения могут быть настроены различные условия отбора подразделений, на которые необходимо распределить расходы и выполнена настройка отборов баз распределения расходов.

Настройка статьи расходов с вариантом распределения на себестоимость производства (распределяемые) и правила распределения

Постатейные затраты включаются в себестоимость выпускаемой продукции в соответствии с указанной статьей калькуляции. Статьи калькуляции используются при формировании себестоимости выпущенной продукции и определяют характер затрат, включаемых в себестоимость продукции.

Для целей расчета налога на прибыль производственные расходы классифицируются как прямые или косвенные.

Настройка классификации статьи расходов для расчета налога на прибыль

Распределение расходов в себестоимость продукции выполняется в документе Распределение расходов. В документах Распределение расходов поддерживается возможность распределения производственных расходов, обособленных под направление деятельности, на партии производства с другими направлениями деятельности.

Распределение расходов на финансовый результат по направлениям деятельности

Статьи расходов с вариантом распределения На финансовый результат обеспечивают принятие к учету общехозяйственных затрат, экономическое или финансовое содержание которых определяется правилом распределения расходов по направлениям деятельности.

Настройка статьи расходов с правилом распределения по направлениям деятельности

Распределение расходов по направлениям деятельности может осуществляться по следующим базам:

- Выручка от продаж;

- Себестоимость продаж;

- Валовая прибыль;

- Прямые производственные затраты.

Суммы затрат на направления деятельности могут формироваться в разрезе различных видов аналитик расходов, например:

- подразделение — формирование затрат, связанных с деятельностью выбранного подразделения;

- направление деятельности — непосредственное влияние на финансовый результат предприятия по выделенному направлению деятельности;

- претензия клиента — оценка стоимости устранения полученных претензий;

- заказ клиента — формирование полной себестоимости выполнения заказа, возможность определить локальный финансовый результат по заказу;

- объект эксплуатации — контроль расходов, обеспечивающих использование, содержание, ремонт объектов эксплуатации (оборудование, здания и т. п.).

Установка вида аналитики расходов

Предусмотрена возможность одновременного выбора вида аналитики и правила распределения, что позволяет задать двумерный аналитический разрез затрат.

Например, в статье расходов указан вид аналитики Претензия клиента и способ распределения на направление деятельности Гарантийный ремонт. Это позволит сформировать общую стоимость затрат на выполнение гарантийного ремонта с детализацией по себестоимости устранения всех поступивших претензий.

Распределение расходов по направлениям деятельности осуществляется документом Распределение расходов.

Распределение на расходы будущих периодов

По статьям расходов с вариантом распределения Отнести к расходам будущих периодов учитываются затраты, включение которых в состав себестоимости отсрочено во времени.

Для статей расходов, относимых к расходам будущих периодов (далее — РБП), определяются виды аналитики. Но в данном случае они носят второстепенный характер, указывая только на место возникновения затрат. Распределения расходов, отраженных на статьях, относимых к РБП, выполняется по настроенным правилам.

Настройка статьи расходов с правилом распределения на РБП

Настройка правила распределения расходов будущих периодов включает в себя определение:

- порядка распределения расходов По месяцам, По календарным дням или В особом порядке;

- даты, начиная с которой расходы будут распределяться. Начать распределять расходы будущих периодов можно с Даты возникновения расхода или с Начала следующего месяца после даты возникновения расхода;

- количества месяцев, в которые будут распределены расходы;

- параметров аналитики списания расходов с указанием подразделения и статьи расходов с соответствующим ей значением аналитики.

Правило распределения расходов будущих периодов

Распределение затрат на расходы будущих периодов осуществляется при помощи документа Распределение расходов будущих периодов. Распределение суммы затрат осуществляется по указанному количеству периодов.

Документ Распределение РБП формируется согласно выбранному для распределяемой статьи расходов правилу. Параметры распределения конкретного расхода могут уточняться непосредственно в документе Распределение РБП.

Формирование стоимости внеоборотных активов

Распределение на внеобортные активы обеспечивает отражение расходов, связанных с формированием стоимости внеоборотных активов.

Суммы затрат на внеоборотные активы могут возникать в разрезе различных видов аналитик расходов:

- основные средства;

- объекты строительства;

- нематериальные активы (далее НМА);

- выполнение научно-исследовательских и опытно-конструкторских работ (далее — НИОКР).

Распределение расходов на объект возникновения затрат

Объект возникновения затрат в целях учета постатейных расходов — это вспомогательная учетная сущность, предназначенная для накопления, транзита и распределения разнородных по своей сути расходов с однородными принципами учета.

Объект возникновения затрат является аналитикой к статье расходов и может использоваться:

- как агрегирующий узел для детализированного постатейного учета затрат в первичных документах, но котлового распределения в дальнейшем;

- как промежуточный «транспортный» узел для аккумулирования затрат с целью их дальнейшего постатейного распределения по единым принципам;

- для детализированного учёта затрат в разрезе как системных объектов (например, рабочие центры и бригады), так и внесистемных объектов, для которых нет соответствующих разрезов в структуре разрезов учета постатейных расходов.

С целью организации учета постатейных расходов с использованием объектов возникновения затрат в карточке элемента списка «Статьи расходов» присутствует вариант квалификации расходов «На объектах затрат» и вариант распределения «На объекты возникновения затрат».

Настройка варианта распределения статьи расходов на объекты возникновения затрат

Для хранения списка ОВЗ в системе предназначен справочник «Объекты возникновения затрат». Порядок распределения расхода определяется настройками в карточке элемента списка Объекты возникновения затрат.

Настройка показателей распределения расходов по объектам возникновения затрат в карточке объекта возникновения затрат

Ввод значений показателей распределения расходов по объектам возникновения затрат доступен в карточке элемента списка Правила распределения и показатели по гиперссылке Редактировать значения и в рабочем месте Ввод значений показателей распределения.

Ввод показателей распределения по объектам возникновения затрат

Распределение выполняется автоматически при выполнении процедуры Закрытие месяца.

Формирование активов и пассивов

Для отражения в учете бухгалтерского баланса прочих операций поддерживается возможность формировать активы и пассивы. Сформировать активы и пассивы можно при отражении следующих операций:

- перечисление налога;

- прочий расход;

- прочее поступление.

Оформление прочих операций осуществляется в рамках типовых документов с указание статьи активов/пассивов.

Пример формирования пассива

Себестоимость выпуска продукции

Расчет себестоимости — обязательный шаг для формирования финансового результата предприятия.

Зафиксировать назначение использования ресурсов можно только после завершения этапов производственного процесса, в которых они были безвозвратно переработаны. На основании данных уже выполненных хозяйственных операций выпуска можно дать экономическую трактовку использования ресурсов, определив калькуляционную статью затрат.

Полная производственная себестоимость изделий и работ формируется в разрезе статей калькуляции. Каждой статье калькуляции соответствует определенный тип затрат, основанный на общепринятой группировке, представленной в главе 25 Налогового кодекса Российской Федерации (Материальные, Оплата труда, Амортизация и др.).

Себестоимость продукции является важнейшим показателем производственно-хозяйственной деятельности предприятия. Исчисление себестоимости необходимо для следующих целей:

- определения рентабельности производства и отдельных видов продукции;

- выявления резервов снижения себестоимости продукции;

- формирования ценообразующей политики предприятия;

- расчета экономической эффективности внедренных новаций;

- принятия обоснованных решений о корректировке состава выпускаемой продукции.

Расчет себестоимости выполняется по данным оперативного учета. На выбор доступны два вида расчета себестоимости:

- предварительный расчет — предназначен для использования торговыми организациями в целях определения оценочной стоимости закупаемых материальных ценностей в течение отчетного периода. Выполняется способом средней взвешенной оценки. Рассчитанные значения используются для определения валовой прибыли организации при условии выполнения плана продаж. Для предварительного расчета себестоимости можно настроить регламентное задание;

- фактический расчет — выполняется по итогам месячного отчетного периода с полным расчетом стоимости партий движения номенклатурных затрат.

Расчет себестоимости выполняется в соответствии с определенным в учетной политике организации методом определения стоимости списания материальных ценностей:

- средняя за месяц — стоимость списания товаров определяется по средней цене за отчетный период (средневзвешенная оценка);

- ФИФО — стоимость списания товаров по ФИФО определяется в рамках полноценного партионного учета.

Для фактического расчета себестоимости предусмотрено универсальное рабочее место Закрытие месяца, использование которого позволяет отразить все операции по закрытию отчетного периода.

Для анализа себестоимости продукции предназначен комплекс отчетов, например, Себестоимость товаров организаций, Себестоимости выпущенной продукции.

Отчет себестоимость товаров

Отчет себестоимость выпущенной продукции

Учет прочих расходов и доходов

Поддерживается возможность фиксировать прочие расходы организаций, дополнительных расходов по товарам, расходов будущих периодов, относящиеся непосредственно на финансовый результат деятельности предприятия.

Суммы затрат, образовавшиеся в процессе деятельности предприятия, возникают по результату отражения следующих операций:

- Поступление товаров и услуг;

- Поступление услуг и прочих активов;

- Закупка товарно-материальных ценностей, денежных документов, прочих нематериальных ценностей и внеоборотных активов;

- Списание безналичных денежных средств;

- Выдача наличных денежных средств и др.

Также предусмотрена возможность зафиксировать прочие доходы и расходы, не связанные с реализацией товаров и услуг по основной деятельности (дивиденды, проценты по депозитам и т. д.).

Для ведения учета прочих расходов и доходов в «1С:ERP» поддерживается отражение следующих операций:

- регистрация расходов (доходов) — позволяет отразить возникновение произвольных расходов (доходов) по выбранной статье расходов (доходов);

- реклассификация расходов (доходов) — позволяет отразить перенос ранее сформированных расходов (доходов) на статье расходов (доходов) на другую статью расходов (доходов);

- списание расходов — оформляется списание расходов, ранее сформированных на конкретном подразделении по указанной в документе статье расходов;

- сторнирование доходов;

- сторнирование расходов.

При отражении любого вида операции суммы управленческого, бухгалтерского и налогового учета не обязательны к заполнению, что позволяет отразить движение только по одному из направлений учета.

Обособленный учет финансовых результатов

«1С:ERP» позволяет формировать финансовые результаты от продажи товаров и работ обособленно по заказам, сделкам, подразделениям или менеджерам, поставщикам, группам финансового учета товаров.

По каждому объекту обособления можно сформировать полный финансовый результат (себестоимость, выручка, прибыль, рентабельность). Финансовый результат по объектам обособления представлен в различных вариантах отчетов Валовая прибыль и Доходы и расходы.

Управленческий баланс

Для оценки финансового состояния предприятия предусмотрен отчет Управленческий баланс — упрощенный вариант бухгалтерского баланса.

Управленческий баланс позволяет управлять активами и обязательствами, контролировать направления использования финансовых ресурсов, включает данные финансового учета товаров, взаиморасчеты с клиентами и поставщиками, остатки наличных и безналичных денежных средств, прочие активы и пассивы.

Данные управленческого баланса могут формироваться как по предприятию в целом, так и по каждой отдельной организации. Каждый раздел баланса можно расшифровать до документа, отражающего отдельные хозяйственные операции. Отдельно отображается информация о нарушении баланса, что позволяет выявить возможные ошибки в учете.

Для проведения комплексного анализа всех доходов и расходов предприятия в разрезе статей предусмотрен отчет Доходы и расходы.

Предприятие, производящее ту или иную продукцию, вкладывает в это определенные средства. Важным понятием в образовании прибыли и рентабельности деятельности предприятия является себестоимость продукции. Средства, которые вкладываются в общую организацию производства, управление им, обслуживание и т.п., составляют значительную часть формируемой себестоимости.

Рассмотрим, что входит в состав общехозяйственных расходов (ОПР), каких разновидностей они могут быть, как производить их учет, на основе чего происходит списание. Основные нюансы, касающиеся общехозяйственных расходов на производстве, проанализируем в этой статье.

Общепроизводственные расходы в Плане счетов бухгалтерского учета финансово-хозяйственной деятельности организаций.

Что такое общепроизводственные расходы

Производство продукции предусматривает прямые траты (на сырье, оборудование, оплату наемного труда и т.п.), а также косвенные расходы. Помимо затрат непосредственно на изготовление продукции, средства нужно потратить на саму организацию этого процесса, им нужно непрерывно управлять, регулировать его, причем на всех производственных уровнях (руководство бригадой, цехом, отделением, участком, линией и т.п.).

Средства, затрачиваемые на организацию процесса производства и управление им во всех структурных подразделениях организации, считают общепроизводственными расходами. Ранее этот вид трат носил наименование «цеховые расходы».

ВАЖНАЯ ИНФОРМАЦИЯ! Национальная система бухучета в современной ситуации постепенно приводится к международным рыночным стандартам. С этим связан и пересмотр механизмов формирования ОПР в отечественном бухгалтерском учете. В данной статье мы рассматриваем только актуальные на сегодня положения.

Состав общепроизводственных расходов

Расходы, которые Правила бухгалтерского учета в п. 15 относят к общепроизводственным, включают в себя такие траты, входящие в конечном итоге в себестоимость продукции, как:

- Средства на управление производством:

- зарплата, премии, матпомощь и другие выплаты руководителям структурных подразделений;

- медицинская страховка управленческого аппарата;

- средства, выделяемые на мероприятия социального характера, которые осуществляются для руководства;

- командировочные для производственного и руководящего персонала;

- оплата проводимых для сотрудников тренингов, семинаров и т.п.;

- разные траты, такие как закупка канцелярских принадлежностей, выписывание методической литературы, оплата почтовых услуг, интернета и др.

- Расходы на основные средства и необоротные активы (их использование и/или содержание):

- непосредственные затраты на эксплуатацию активов (стоимость вспомогательных средств типа смазки, оплата труда вспомогательных рабочих, затраты на топливо, электричество и другие виды энергии для производства, коммунальные услуги и другие траты на помещение);

- арендная плата, если необоротные активы взяты в лизинг;

- затраты на охранные услуги – сторожевую и противопожарную безопасность (зарплата и страховка собственного персонала или траты на сторонних наемных специалистов);

- затраты на восстановление необоротных активов (ремонт зданий, оборудования, транспорта, в том числе и суммы, затраченные на запчасти и материалы и на сами услуги);

- траты на ремонт арендуемых активов (по договоренности с собственником).

- Амортизация общепроизводственных основных фондов и нематериальных активов (по разным структурным подразделениям).

- Обслуживающие затраты:

- зарплата персоналу, обслуживающему производственный процесс;

- социальные и иные выплаты;

- средства, затраченные на контроль над процессом производства, его качеством.

- Прогрессивные расходы – затраты на модернизацию и улучшение процесса производства:

- оплата труда соответствующего персонала (непосредственно занятого разработками, модернизацией, повышением эффективности и т.п.);

- затраты на опытные образцы, модели, пробы, испытания и др.;

- оплата консультаций, экспертиз, сторонних исследований и др. подобных процедур;

- иные траты, целью которых является улучшение производства.

- Затраты на охрану труда работников:

- деньги на сигнализацию;

- средства для устройства и поддержания в работоспособном состоянии защитных конструкций, ограждений, люков и т.п.;

- содержание вспомогательного оборудования, если таковое предусмотрено трудовым договором – раздевалок, шкафчиков для хранения личных вещей и одежды, душевых, прачечных, сушилок, дезинфекционной комнаты и т.п.;

- финансы на спецодежду, обувь и средства индивидуальной и групповой защиты;

- покупка лечебного питания или средств для профилактики заболеваний (если профессия предусматривает их выдачу);

- затраты на медосмотры персонала;

- другие расходы на охрану труда.

- Расходы на сбрежение окружающей среды:

- затраты на очистные сооружения;

- средства на утилизацию опасных отходов;

- другие природоохранные траты.

- Обязательные государственные платежи:

- налоги (на землю, на транспорт, коммунальный);

- сборы (за загрязнение среды, использование природных ресурсов).

- Прочие ОПР:

- затраты на перемещение грузов внутри производства;

- недостачи, потери, убыль, выясненные в результате инвентаризации;

- оплата простоев;

- другие траты, которые нельзя внести в иные категории, кроме ОПР.

Виды общепроизводственных расходов

Общепроизводственные затраты можно разделить на:

- переменные – те траты, которые могут изменяться в зависимости от динамики объемов производства, экономии ресурсов, модернизационных технологий и т.п.;

- постоянные – те, на которые не влияет динамика производства (в основном это затраты на бухгалтерию и управление).

ОБРАТИТЕ ВНИМАНИЕ! Это условное деление, и в некоторых случаях расходы могут переходить из одной группы в другую. Предприятие вправе самостоятельно определять перечень тех и других затрат, фиксируя это в учетной политике.

Учет общепроизводственных расходов

Учитывать ОПР нужно отдельно по каждому структурному подразделению. Для этого необходимо сначала осуществить распределение.

Распределение ОПР

Для корректного учета нужно четко представлять, какая сумма приходится на каждый вид продукции, а также работ или услуг. Для этого необходимо:

- отделить списываемую на себестоимость сумму ОПР от нераспределенной;

- разделить постоянные и переменные ОПР между всеми объектами учета.

Для распределения постоянных ОПР нужно выполнить следующие процедуры:

- выбрать единицу измерения – базу распределения;

- установить норму для обычной деятельности предприятия (обычно планируется на несколько лет);

- исходя из запланированной нормы, вычислить плановое количество ОПР;

- разделить это количество на выбранную единицу (так получится ожидаемая сумма ОПР при нормальной работе производства).

Нормативное значение постоянных ОПР на выбранную базовую единицу рассчитывают по такой формуле:

NОПРconst = ОПРнорм. / Бнорм.

где:

- NОПРconst – норма постоянных общехозяйственных расходов;

- ОПРнорм. – показатель ОПР при нормальных мощностях;

- Бнорм. – показатель распределительной базы при нормальных мощностях.

Далее необходимо сравнить фактический показатель с установленным нормативом. Для расчета общей суммы фактических распределенных ОПР удобно применить следующую формулу:

∑ОПРconst = NОПРconst х Бфакт.

где:

- ∑ОПРconst – сумма распределенных постоянных общепроизводственных расходов;

- Бфакт. – база распределения постоянных ОПР при фактических мощностях.

ОБРАТИТЕ ВНИМАНИЕ! Если сложить распределенные и нераспределенные постоянные ОПР, в сумме должна получиться их фактическая величина. Если получилось меньше рассчитанной нормы, в себестоимость закладывают фактический показатель, а не вычисленный норматив. Если расчет превысил фактические показатели, то в себестоимость войдет рассчитанная норма, то есть только часть постоянных ОПР.

Результат распределения отражается в специальной ведомости.

Коэффициент распределения

Он необходим для того, чтобы корректно рассчитать стоимость выпускаемой продукции. Для него нужно знать сумму косвенных расходов и выбранного показателя базы распределения. Вычисляется по такой формуле:

Краспр. = (∑ОПР / Б) х 100%

где:

- Краспр. – коэффициент распределения;

- ∑ОПР – сумма косвенных расходов;

- Б – показатель выбранной базы.

Так, если ОПР составляют 100 000 руб., а в качестве базы выбрана зарплата, которая в данном случае равна 10 200 руб., то коэффициент распределения будет 100 000 / 10 200 х 100 = 98%. Такой показатель значит, что при формировании цены на готовую продукцию нужно учитывать, что зарплата рабочих, занятых изготовлением каждой единицы, практически равна себестоимости самого изделия.

Пример

Во время отчетного периода мебельный цех выпускал тумбочки и комоды. Затраты на выпуск включают в себя:

- расходы на материал – 25 500 руб. (15 000 руб. на комоды и 10 500 руб. на табуретки);

- вознаграждение за труд работникам цеха – 12 000 руб. (по 6 тыс. руб. за изготовление каждого вида продукции);

- другие прямые расходы – 16 200 руб. (9 200 руб. на комоды и 7 000 руб. на табуретки);

- ОПР, подлежащие распределению – 80 000 руб.

Сумма составляет 133 700 руб.

Предприятие само решает, по какой именно базе распределить эти средства. Если выбраны материальные затраты, норматив составит 133 700 / 25 500 = 5,2. Если же выбрать базой траты на оплату труда, норматив будет 133 700 / 12 000 = 11,1.

Чтобы рассчитать сумму ОПР, включаемую в себестоимость каждого вида продукции, можно действовать двумя способами в зависимости от выбранной базы. ОПР в составе себестоимости вычисляется умножением вычисленного норматива на фактическую величину базы.

Если учитывать материальные затраты, то доля ОПР в себестоимости 5,2 х 15 000 = 78 000 — по комодам и 5,2 х 10 500 = 54 600 — по табуреткам. Соответственно, производственная себестоимость составит сумму этих величин с зарплатой и прочими прямыми расходами: по комодам — 78 000 + 9200 + 6 000 = 93 200 руб., по табуреткам — 54 600 + 7000 + 6000 = 67 600 руб.

Если за базу принять расходы на оплату труда, вычислять придется так же, но с другими показателями. ОПР в себестоимости комодов будет составлять 11,1 х 6 000 = 66 600 руб., как и табуреток. Производственная себестоимость – сумма материальных расходов, вычисленной плановой величины и прочих прямых расходов – для комодов будет 66 600 + 15 000 + 9 200 = 90 800 руб., а для табуреток 66 600 + 10 500 + 7 000 = 84 100 руб.

Как видим, себестоимость изделий может значительно отличаться в зависимости от установленной базы распределения ОПР.

Как правильно выбрать базу распределения

Поскольку от корректности выбора показателя базовой единицы в конечном итоге зависит себестоимость, нужно подходить к этому вопросу взвешенно. Если базу назначить неправильно, это может исказить суммы ОПР по отдельным отраслям деятельности или видам изделий. На выбор базы могут оказывать влияние следующие факторы:

- отражение связи между причинами накладных расходов и самими расходами;

- динамика базовых единиц, которая напрямую изменяет сумму накладных расходов.

Такой базой могут служить, в зависимости от особенностей отрасли:

- количество выпускаемой продукции (в штуках, килограммах, метрах, литрах и т.п.);

- прямые расходы на производство;

- материальные затраты;

- машино-часы;

- человеко-часы;

- объем производства в показателях стоимости;

- расходы на эксплуатацию оборудования (если есть такая калькуляционная статья) и др.

Амортизационные отчисления на средства ОПР

Обычно вычисляют годовую амортизацию, хотя и начисляют ее ежемесячно: нужно определить сумму расходов, потраченных на восстановление всех основных средств производства и управленческого аппарата. Для ее вычисления правомерно применение следующей формулы:

∑А = (∑ПС х NА ) / 100

где:

- ∑А – сумма амортизации;

- ∑ПС – первоначальная стоимость активов;

- NА – норма по амортизации.

Бухгалтерский учет и списание ОПР

Общепроизводственные расходы отражают на счете 25 «ОПР», по кредиту в зависимости от конкретного вида расходов. Когда истекает расчетный месяц, остаток на этом счете списывается по дебету:

- 20 «Основное производство»;

- 23 «Вспомогательные производства»;

- 29 «Обслуживающие производства и хозяйства».

Проводки при этом будут следующими:

- дебет 25, кредит 10 – списание стоимости материалов и запчастей для обслуживания и ремонта;

- дебет 25, кредит 02, 05 – начисление амортизации по нематериальным активам и ОС;

- дебет 25, кредит 70 – начисление заработной платы общепроизводственным работникам;

- дебет 25, кредит 69 – отчисления во внебюджетные фонды;

- дебет 25, кредит 60, 76 – списание расходов на содержание помещений;

- дебет 20, кредит 25 – списание ОПР на деятельность основного производства;

- дебет 23, кредит 25 – списание ОПР на деятельность вспомогательных производств;

- дебет 29, кредит 25 – списание ОПР на деятельность обслуживающего производства.

Как отразить в учете распределение общепроизводственных расходов между отдельными видами продукции?

Обязанности бухгалтера касательно общепроизводственных расходов

Производя бухучет по ОПР, бухгалтерия должна выполнять такие операции:

- вовремя корректно учитывать косвенные расходы;

- правильно отражать их в учетных документах;

- включать сумму общепроизводственных расходов в фактическую себестоимость единицы продукции;

- контролировать косвенные затраты – способствовать эффективному и бережному использованию материалов, энергии, других ресурсов;

- анализировать состав и уровень ОПР в каждом расчетном периоде;

- разрабатывать планы и рекомендации по уменьшению ОПР;

- составлять сметы на обслуживание управленческого аппарата и производственного оборудования;

- следить за соблюдением этих смет.

В отчетном периоде заработная плата работников производственного цеха составила 120 000 рублей, отчисления в виде страховых взносов — 37 500 рублей, затраты на электроэнергию и другие коммунальные платежи — 190 000 рублей, амортизация производственного здания — 33 500 рублей. Какие проводки сформировать в бухучете по результатам отчетного периода?

Посмотреть ответ

Налоговый учет общепроизводственных расходов

Налоговый учет ОПР зависит от системы налогообложения, применяемой на производстве:

- Общая налоговая система. Бизнесмен платит обычный налог на прибыль в размере 20%, а вычисляя прибыль, нужно из доходов вычесть расходы, в которые входят и общепроизводственные.

- «Упрощенка». Предпринимателям- «упрощенцам» нужно учитывать ОПР, если они платят налог на прибыль. Если при УСН платится налог на доход, то, естественно, общепроизводственные траты в налоговую базу не войдут.

Налоговые особенности учета общепроизводственных расходов.

Блог

Автоматизация управленческого учета в компании: как распределить расходы по направлениям деятельности, чтобы правильно оценить их прибыльность

25.02.2021

Чтобы корректно оценить эффективность каждого вида деятельности компании, нужно правильно посчитать доходы и расходы в разрезе этих направлений. Больше всего сложностей обычно возникает при делении затрат организации, особенно косвенных. В зависимости от учетной политики одни и те же бизнес-единицы могут быть прибыльными или убыточными в итоговой отчетности, на основе которой принимаются управленческие решения. При этом детализация учета, призванная повысить точность данных, делает его ведение трудоемким – как следствие появляются ошибки, а из-за ошибок отчетные документы готовятся долго и часто содержат неверную информацию. Поэтому важно выбрать оптимальный подход к распределению издержек.

Делим расходы на прямые и косвенные

Прямыми считаются затраты, связанные только с одним конкретным видом деятельности. Они обычно возникают в процессе производства или реализации конкретного вида продукции или услуг и исчезнут, если закрыть направление. К косвенным затратам, соответственно, относятся все остальные. Определять также удобно по следующим принципам:

- На основе экономического смыслаНапример, вне зависимости от правил бухучета к прямым расходам стоит отнести бонусную часть заработной платы сотрудников (процент от продаж), расходы на маркетинг этого вида деятельности, расходы на эксплуатацию и содержание транспорта, который развозит продукцию только этого направления, лизинговые платежи по оборудованию, которое используется только для этого вида активности, оплату сертификации продукции этого направления и проценты по кредитам и займам, взятым специально для конкретного подразделения.

И по этому же принципу должны учитываться доходы. То есть, например, средства, полученные от реализации имущества отдела или сдачи его в аренду, и выручку от колебаний курсов валют, полученную в процессе покупки и продажи продукции конкретного вида, нужно отнести к выручке соответствующей бизнес-единицы.

- На основе производственного процесса и структуры компанииЕсли какие-то помещения используются только одним подразделением, то все расходы, связанные с этим помещением, включая налоги, относятся к прямым расходам этого вида деятельности. Также если какие-то сотрудники, даже из головного офиса, работают только с одним направлением бизнеса, то оплата их труда и затраты на все используемое ими имущество следует считать прямыми издержками этого направления.

Можно ли вообще не распределять косвенные расходы?

Обычно полное распределение затрат по видам деловой активности требуется не только для оценки финансовых результатов последних. Например, ценообразование на предприятии может осуществляться затратными методами. Тогда для установления цен на товары или услуги нужна себестоимость, а чтобы вычислить себестоимость, нужно учесть не только прямые, но и косвенные затраты.

Но если ни для каких других целей управленческого учета нет необходимости разносить все доходы и расходы по направлениям, тогда и для оценки фин. результатов самих направлений ими допустимо пренебречь и считать окупаемость на основе только прямых расходов. В этом случае важно анализировать прибыльность предприятия в целом и динамику изменения величины косвенных расходов постатейно.

Как выбрать базу распределения косвенных затрат?

Если косвенные издержки существенно меньше прямых, имеет смысл использовать единую базу для их распределения, поскольку детализация этих расходов все равно не нужна для принятия управленческих решений. Наиболее распространены следующие варианты баз:

- Переменные или прямые затраты: считается, что чем больше их величина, тем большего остальных ресурсов фирмы тратится на бизнес-активность. Подходит для компаний, у которых переменных расходов значительно больше, чем постоянных.

- Объемы продукции: считается, что на производство и/или распространение всех видов продукции уходит одинаковое количество ресурсов. Подходит, например, для производств, выпускающих продукцию одной категории одинакового уровня сложности.

- Выручка от реализации: считается, что чем дороже товары или услуги, тем больше ресурсов уходит на их создание и/или продажу. Можно использовать практически в любых компаниях за исключением вариантов, когда демократичные товары, например, намного больше премиальных по размеру. В таком случае они занимают больше места на складах и в транспорте и обходятся бизнесу наоборот дороже.

- Зарплата сотрудников: считается, что чем дороже сотрудники подразделения, тем больше остальных ресурсов организации тратится на работу этого подразделения. Подходит для предприятий, в которых основные затраты – это оплата труда персонала.

- Равномерное распределение: считается, что на все виды деловой активности нужно одинаковое количество ресурсов бизнеса. Подходит для компаний, направления работы которых сопоставимы по трудоемкости процессов и другим параметрам.

При этом, выбирая базу, стоит смотреть не только на возможность ее применения для вашего типа бизнеса, но и на то, помогает ли она действительно справедливо разделить расходы и отразить реальное положение дел в отчетности. Например, на первый взгляд кажется, что для консалтинговых и других компаний с большим фондом оплаты труда всегда стоит выбирать базу распределения, связанную с персоналом. То есть ориентироваться на зарплаты или количество сотрудников направления. Но на практике, в силу разной трудоемкости деятельности, на управление подразделением меньшего размера может уходить столько же времени административного персонала и высшего руководства, сколько уходит на менеджмент большего подразделения. Например, проектные работы могут быть более ресурсоемкими для менеджмента компании, чем ведение постоянных клиентов. Или обучающие мероприятия могут требовать больше времени и внимания, чем работа с клиентами, хотя event-отдел по численности и ФОТ меньше.

Если доля косвенных издержек большая, нужны индивидуальные базы. Уровень детализации стоит выбирать в зависимости от величины косвенных расходов. Чтобы избежать излишнего усложнения учета, нередко стоит остановиться на варианте индивидуального разнесения только тех затрат, базы которых наиболее очевидны, а остальные распределять по единой базе. Например, расходы на аренду офисов, складов, их страхование и соответствующие коммунальные платежи легко разделить на основе площадей, которые заняты разными видами бизнеса. Или расходы на транспорт и оборудование можно посчитать по времени пользования разными подразделениями, по количеству заказов от каждого, по объему использованных ресурсов.

Нужно ли отдельно оценивать прибыльность после вычета только прямых расходов?

Когда в управленческом учете предприятия косвенные издержки разносят по видам деловой активности или филиалам, менеджмент нередко считает правильным оценивать прибыльность бизнес-единиц по итогу, после распределения всех затрат. Но фин.результаты, посчитанные на основе итоговой величины расходов, показывают окупаемость направлений только с учетом затрат на их жизнеобеспечение. А на практике эти затраты могут состоять в основном из постоянных расходов, доля переменных бывает невелика. В этом случае закрытие тех подразделений, которые убыточны по конечной оценке, приведет к падению, а не росту совокупной прибыли компании. Возьмем пример сети магазинов.

|

Результаты за год |

Итого |

Магазины |

|||