Печать

Экспорт в Word

Сумма долга и неустойки

(по состоянию на )

Долг на дату окончания периода

начисления неустойки ()

Превышение выплаченной суммы

над суммой долга

Заданный периодПериод начисления неустойки:

Доля от ставки: Кратность ставки:

Ограничение начисляемой суммы процентов: не более % от основного долга

Долг на дату начала периода начисления неустойки ():

Долг на дату окончания периода начисления неустойки ():

Порядок расчёта

Примечание

Калькулятор не учитывает дополнительные нерабочие (праздничные) дни субъектов РФ и нерабочие дни, которые могут вводиться в субъектах РФ в связи с распространением коронавируса (напр., Указ Мэра Москвы от 12.06.2021 N 29-УМ).

Установление нерабочих дней в связи с коронавирусом не является основанием для переноса срока исполнения обязательств по правилам ст. 193 ГК РФ, если нет иных оснований для освобождения от ответственности за неисполнение обязательств (разъяснения по вопросу 5 Обзора Верховного Суда РФ, утв. Президиумом ВС РФ 21.04.2020, по вопросу 1 Обзора Верховного Суда РФ, утв. Президиумом ВС РФ 30.04.2020, Ответы Президиума Верховного Суда РФ от 28.04.2021 и от 26.10.2021).

Установление нерабочих дней в связи с коронавирусом не является основанием для переноса срока исполнения обязательств по правилам ст. 193 ГК РФ, если нет иных оснований для освобождения от ответственности за неисполнение обязательств (разъяснения по вопросу 5 Обзора Верховного Суда РФ, утв. Президиумом ВС РФ 21.04.2020, по вопросу 1 Обзора Верховного Суда РФ, утв. Президиумом ВС РФ 30.04.2020, Ответы Президиума Верховного Суда РФ от 28.04.2021 и от 26.10.2021).

24 июня 2020 г. объявлено нерабочим днем (Указ Президента РФ от 29.05.2020 № 345). Этот день не относится к выходным и нерабочим праздничным дням (ст. 111, ст. 112 ТК РФ).

1 июля 2020 г. объявлено нерабочим днем (Указ Президента РФ от 01.06.2020 № 354). Этот день не относится к выходным и нерабочим праздничным дням (ст. 111, ст. 112 ТК РФ).

Дата начала периода начисления неустойки изменена с на согласно ст. 191 и ст. 193 ГК РФ.

() указано как первый день начисления неустойки. Если неустойка рассчитывается с первого дня просрочки, то последним днем срока для оплаты определено (). По правилам ст. 193 ГК РФ днем оплаты считается ближайший рабочий день, следующий за – , а первым днём просрочки – .

Выбранный период начисления неустойки завершится в будущем. Расчёт произведён по актуальной на текущую дату ключевой ставке ЦБ РФ. В дальнейшем ставка может измениться.

Дата ключевой ставки ЦБ РФ выбрана в будущем. Расчёт произведён по актуальной на текущую дату ключевой ставке ЦБ РФ. В дальнейшем ставка может измениться.

Пеня – понятие, которое часто встречается в рамках финансовых правоотношений. Предназначается для регулирования договорных взаимодействий. Обычно пеня является инструментом в рамках правоотношений между должником и кредитором. Можно сказать, что это стимул для соблюдения всех пунктов договора. Если дебитор нарушил их, его ждет наказание.

Обязательно в закладку! Всегда актуальный калькулятор расчета пени.

Что такое пеня?

Пеня – это наказание за неисполнение пунктов договора, в том числе за срывы сроков при исполнении. Это штраф, который возлагается на дебитора.

Пеня может начисляться вне зависимости от того, кто является кредитором:

- Банковское учреждение.

- Государство.

- Партнеры компании.

- ФЛ и ЮЛ.

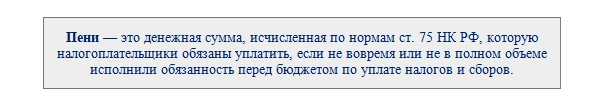

Что такое пеня согласно налоговому законодательству?

Сроки исполнения могут регулироваться не только договором, но и законом. Рассмотрим, за что может начисляться пеня:

- Несвоевременная выплата налогов.

- Срывы срывов при поставке товаров.

- Пропуск сроков при оплате за услуги.

- Несвоевременное погашение кредита.

Особенностью пени является ее ежедневное начисление. Она устанавливается в процентах от суммы по договорным обязательствам. Пеня также может начисляться в зависимости от размера налоговых отчислений, которые не были уплачены. К примеру, предприятие выплачивает пеню в размере 0,1% от суммы долга. Задолженность составляет 1 000 рублей. 1% от тысячи рублей – это 10 рублей. 0,1% -это 1 рубль. То есть, за каждый день просрочки будет начисляться пеня в размере 1 рубля. Предприятие не оплачивает долг в течение 60 дней. К основной сумме долга прибавляется пеня в размере 60 рублей.

ВАЖНО! Размеры пени могут быть не оговорены в договоре. В этом случае они будут определяться в зависимости от ставки ЦБ РФ на текущий момент. Данное правило установлено статьей 395 ГК РФ. Если пеня начисляется на налоговые сборы, пеня составит 1/300 от текущей ставки ЦБ РФ. Правило установлено статьей 75 НК РФ. В данной статье есть еще важный пункт: если налоговые отчисления выплачены лишь частично, по причине нахождения банковских счетов под арестом, пеня начисляться не будет.

ВНИМАНИЕ! Пеня не будет начисляться на пеню. Рассмотрим пример. Предприятие должно 1000 рублей. Пеня в размере 0,1% исчисляется именно с этой суммы. Сумма не выплачивается уже 1000 дней. Общая сумма к оплате равна 2 000 рублей, из которых 1 000 рублей – это пеня. В дальнейшем пеня будет начисляться не от 2 000 рублей, а от 1 000 рублей.

Как пеня отличается от неустойки?

Законодательство не разграничивает неустойку и пеню. Все эти начисления, согласно 330 ГК РФ, включены в понятие неустойки. Однако, на практике, эти понятия разграничивают:

- Неустойка. Начисляется не только за долг, но и за некачественное исполнение услуг. Может устанавливаться как в процентах, так и в конкретной сумме. Обычно фигурирует в договорах коммерческого типа.

- Пеня. Начисляется при несвоевременной уплате долгов, неисполнении условий договора. Обычно термин фигурирует при налоговых начислениях, наличии задолженностей по ЖКХ. Начисляется ежедневно в процентном соотношении от суммы долга.

- Штраф. Применим при неполном исполнении или полном неисполнении условий по договору. Определяется в процентах или конкретной сумме. Обычно это фиксированная денежная сумма. Размеры штрафов известны заранее. Штраф взимается однократно. В дальнейшем не может происходить доначислений.

Пеня – это подвид неустойки. Однако между всеми перечисленными терминами есть небольшие отличия. Определение пени дано пунктом 1 статьи 75 НК. Термин пени установлен пунктом 1 330 статьи ГК.

Особенности начислений

Если дебитор оплатит пеню, это не освободит его от необходимости покрытия основного «тела» задолженности. Деньги по кредиту распределяются в следующем порядке:

- Издержки кредитора из-за задолженности дебитора.

- Начисленные пени и штрафы.

- Основное «тело» задолженности.

Если человек желает снизить пеню в судебном порядке, необходимо сразу обращаться в суд, не выплачивая неустойку. Если уплаты уже были сделаны, вернуть средства вряд ли получится.

Как рассчитать пеню за неисполнение, ненадлежащее исполнение договора (в том числе за просрочку платежа)?

Размер пени

Величина пени может определяться самостоятельно, однако в этом деле есть определенные ограничения.

Пеня не должна быть больше размера долга или налоговых отчислений.

Кредитор, который начислил высокую пеню, должен иметь в виду, что должник может ее оспорить. Оспаривание производится на основании статьи 333 ГК. На данный момент приемлемым размером неустойки является 0,2%. Показатель определен на основании текущей ставки ЦБ. На каких основаниях суд снижает неустойку? Статьей 333 ГК не предусмотрены обстоятельства, при которых суд примет положительное решение. Однако данные сведения можно получить из судебных решений. Рассмотрим эти обстоятельства:

- Неустойка выше 0,2%.

- Совокупность суммы, начисленной по пене, превышает сумму долга. К примеру, задолженность предприятия составляет 1 000 рублей, а размер неустойки равен 2 000 рублей.

Суды редко принимают положительные решения в следующих ситуациях:

- Должник пытается обогатиться на снижении штрафов.

- Существуют явные признаки того, что дебитор преследовал мошеннические цели, изначально не собирался возвращать средства.

- Дебитор допустил грубые нарушения по договору. К примеру, сделал только первый взнос по кредиту, в дальнейшем он начал скрываться от кредитора.

Если дебитор не обращается в судебный орган, у него почти нет шансов уменьшить неустойку.

Как рассчитать и уплатить пени по налогам и страховым взносам?

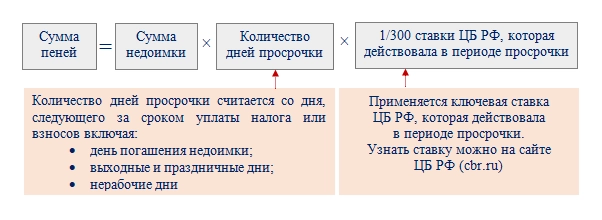

Формула для расчета пени

Расчет неустойки проводится по следующей формуле:

Пеня = сумма долга * дни просрочки * ставка

Сумма долга указывается в договоре между сторонами. Отсчет дней просрочки отсчитывается со следующего дня после образования задолженности.

Пример

У предприятия есть задолженность в размере 500 000 рублей. 285 000 рублей организация возвратила кредитору. Осталось 215 000 рублей долга. Выплаты не происходят на протяжении 86 дней. Ставка пени, по договору, составляет 0,1%. Проводятся следующие расчеты:

Пеня = 215 000 рублей * 86 дней * 0,1%

Размер неустойки составит 18 490 рублей.

ВАЖНО! Если пеня начисляется по договору, при расчетах используется задолженность с вычетом НДС. Перед расчетами из суммы долга вычитается 18% НДС.

Данные расчеты актуальны при деловых отношениях по договору. В других случаях ставка определяется по курсу ЦБ РФ. Пока она составляет 0,2%.

Запомним:

- Пеня представляет собой штраф за неисполнение обязательство по договору.

- Должнику нужно помнить, что при просрочке ему придется оплачивать не только основную задолженность, но и пеню.

- Для некоторых дебиторов, несведущих в юридических нюансах, это может стать сюрпризом. Однако кредиторы также должны помнить о том, что дебитор может снизить размер неустойки, если пеня значительно превышает ставку рефинансирования ЦБ. Поэтому лучше не завышать неустойку.

В Российской Федерации при начислении пени за неисполнение обязательств широко используется ставка рефинансирования как отправная точка расчетов.

Все обязательства физических и юридических лиц можно разделить на законные — возникающие на основании действия закона, и договорные — следствие заключения договора. Законные обязательства не имеют индивидуального характера, не требуют согласия обязанного лица, четко прописаны в законодательных актах. Пример этому обязанность уплаты налогов и подобных сборов. Договорные возникают из сути заключенных между сторонами соглашений. Такие обязательства не могут возникнуть у лица, соглашения не заключавшего.

Нарушение обязательств, в большинстве случаев, предполагает наложение на виновное лицо штрафных санкций. Часто это выражается в необходимости выплаты неустоек и пени. Эти термины нередко заменяют друг друга, хотя и не совпадают.

Понятие пени и неустойки

Неустойка – это материальное наказание за факт нарушения обязательств. От прочих штрафных санкций неустойка отличается тем, что для ее применения не требуется доказывать факт причинения ущерба от неисполнения обязательств и считать сумму убытков.

Неустойка может устанавливаться в виде конкретной суммы, как производное от какой-то базовой величины или как процент от определенной суммы.

Принято разделять неустойки договорные и законные:

- Договорная неустойка возникает из условий договора (соглашения) заключенного сторонами в письменной форме.

- Законная неустойка назначается в соответствии с нормами действующего законодательства и может не оговариваться в других документах.

Также выделяют штрафные, зачетные, альтернативные и исключительные неустойки.

- Штрафная неустойка предполагает компенсацию виновным лицом всей суммы причиненного ущерба сверх суммы неустойки;

- Зачетная позволяет взыскивать с виновного лица дополнительную сумму, если сумма неустойки не покрывает понесенных убытков;

- Исключительная неустойка не оставляет такой возможности, к выплате назначается только сумма неустойки;

- Альтернативная позволяет пострадавшей стороне выбирать между неустойкой и компенсацией фактических убытков.

Пеня является разновидностью неустойки. Она возникает по тем же основаниям, также может быть договорной и законной. Ее отличие состоит в том, что размер пени рассчитывается в процентном отношении исходя из длительности и суммы просроченного платежа.

Расчет пени по ставке рефинансирования

Образец расчета долга по банковской ставке рефинансирования можно представить такой формулой:

Пеня к оплате = Сумма просроченного платежа * % пени * Количество дней просрочки;

Просрочка может считаться от обязательной даты платежа до момента его фактической уплаты или до вынесения судебного решения или другого ограничения согласно договору или актам законодательства.

Как считать неустойку по ставке рефинансирования?

Понятие неустойки и пени встречается во многих актах российского законодательства. Для регулирования гражданских, договорных отношений полезно будет изучить статью 330 Гражданского кодекса (ГК РФ); в вопросах налогообложения уместно использовать определения пени в статье 75 Налогового кодекса (НК РФ). Также понятие пени используется в Законе о защите прав потребителей и других законодательных актах.

В практике назначения наказаний за неисполнение платежей в установленный срок широко применяется расчет пеней исходя из величины ставки рефинансирования. Это касается как договорных, так и законных оснований для наложения взыскания.

Наиболее точно определен порядок расчета пени при неуплате в срок налогов и сборов. В этом случае, пеня составит 1/300 от ставки рефинансирования, как следует из указания Банка России.

Формула расчета выглядит так:

Пеня = Сумма долга * К-во дней просрочки * (Ставка рефинансирования/(100*300))

Таким образом, просроченная на 20 дней задолженность в 10 000 рублей, при ставке рефинансирования в 8,25% составит:

10 000 * 20 * (8,25/(100*300)) = 55 рублей.

Эта сумма будет добавлена к сумме основного долга.

При расчете пени по ставке рефинансирования за просроченный платеж по договорным отношениям, продолжительность финансового года может считаться равной не 300, а 360 дням. Тогда 1 300 ставка меняется на ставку 1 360. Рассчитаем выгоду плательщика от такой замены:

- 10 000 * 20 * (8,25/(100*300)) = 55 рублей;

- 10 000 * 20 * (8,25/(100*360)) = 45 рублей, 83 копейки.

Если в период просрочки ставка рефинансирования изменялась, то по каждой величине ставки проводится отдельный расчет за период ее действия. Затем полученные показатели складываются.

Обнаружили ошибку? Выделите ее и нажмите Ctrl + Enter.

Оцените страницу:

Уточните, почему:

не нашёл то, что искал

содержание не соответствует заголовку

информация сложно подана

другая причина

Расскажите, что вам не понравилось на странице:

Спасибо за отзыв, вы помогаете нам развиваться!

Добавить в «Нужное»

Пени – это плата, взимаемая за нарушение срока исполнения обязательства. Уплата пеней может быть предусмотрена договором. Например, покупатель должен будет уплатить пени в определенном размере, если просрочит оплату за товар. Но чаще всего пени упоминаются именно в связи с несвоевременной уплатой налогов и страховых взносов. О том, как считаются такие пени, мы расскажем в нашей консультации.

Налоговые пени: общее правило

Как известно, в ИФНС уплачиваются не только налоги, но и некоторые страховые взносы (взносы на ОПС, ОМС и ВНиМ с выплат работникам, а также взносы на ОПС и ОМС, уплачиваемые ИП за себя). Но для упрощения пени как по налогам, так и по взносам, уплачиваемым в ИФНС, мы будем называть налоговыми.

Расскажем об основных правилах начисления пеней.

Правило 1. Пени начисляются за каждый день просрочки начиная со дня, следующего за установленным сроком уплаты налога/взноса, по день исполнения обязанности по уплате налога/взноса включительно (п. 3 ст. 75 НК РФ).

Например, организация должна была внести взносы с выплат работникам за январь 2023 г. не позднее 28.02.2023 (п. 3 ст. 431 НК РФ). Однако фактически сумму взносов организация перечислила 06.03.2023. Соответственно, пени ей будут начислены за 6 календарных дней (с 01.03.2023 по 06.03.2023 включительно).

Говоря об этом правиле стоит напомнить, что если крайний срок уплаты налога/взноса выпадает на выходной или нерабочий праздничный день, то этот срок переносится на первый рабочий день, следующий за выходным/праздником (п. 7 ст. 6.1 НК РФ). Как это отразится на расчете периода просрочки, поясним на примере.

Допустим, организация перечислила взносы с выплат работникам за апрель 2023 г. 05.06.2023. По идее, пени этой организации должны начисляться с 29 мая, так как срок уплаты взносов – не позднее 28 числа следующего календарного месяца. Однако 28 мая – воскресенье, а значит, крайний срок уплаты взносов за апрель сдвигается на 29 мая. Следовательно, пени будут рассчитаны организации начиная с 30.05.2023 по 05.06.2023 включительно.

Правило 2. Сумма пеней, которая начислена на недоимку по налогу/взносу, не может быть больше самой недоимки (п. 3 ст. 75 НК РФ).

Правило 3. Пени начисляются не только за несвоевременную уплату налога, но и за несвоевременное перечисление авансовых платежей по нему. Правда, если по итогам года окажется, что налог меньше исчисленных авансовых платежей, то налоговики должны будут пересчитать сумму пеней (п. 14 Постановления Пленума ВАС от 30.07.2013 N 57).

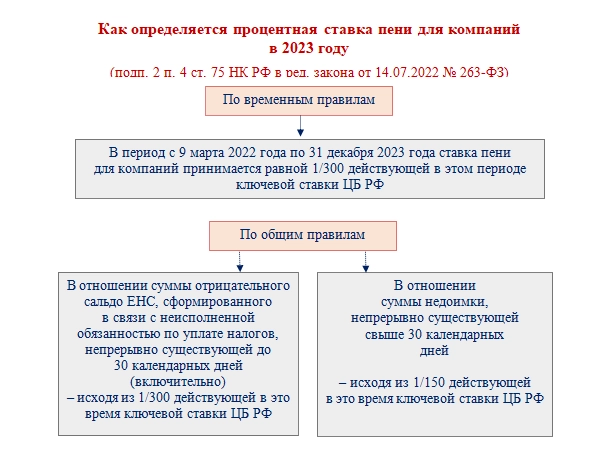

Налоговые пени: расчет для организаций

Расчет пеней за допущенную организацией просрочку уплаты налога/взноса зависит от периода этой просрочки (п. 4 ст. 75 НК РФ).

Если просрочка уплаты налога/взноса не превышает 30 календарных дней, то сумма пеней считается по следующей формуле:

Пени по налогам (до 30 дней включительно) = Сумма налога (взноса), не уплаченная в срок х 1/300 ставки рефинансирования ЦБ РФ, действовавшей в период просрочки х Количество дней просрочки

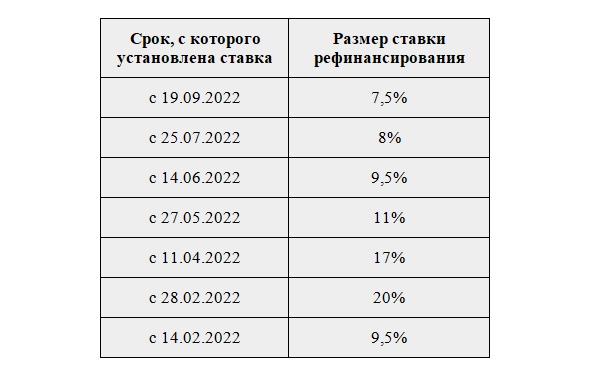

Напомним, что значение ставки рефинансирования Центробанка приравнивается к значению ключевой ставки ЦБ (Указание Банка России от 11.12.2015 N 3894-У). Размеры ставки, действовавшей в разные периоды времени, вы найдете в отдельной консультации.

Если же просрочка уплаты налога/взноса составила более 30 календарных дней, то пени за первые 30 календарных дней просрочки считаются по вышеприведенной формуле, а с 31 календарного дня – по следующей:

Пени по налогам (с 31 дня) = Сумма налога (взноса), не уплаченная в срок х 1/150 ставки рефинансирования ЦБ РФ, действовавшей в период просрочки х Количество дней просрочки (начиная с 31)

При длительной просрочке (свыше 30 календарных дней) полученные по обеим формулам значения нужно суммировать.

ВНИМАНИЕ! В период с 09.03.2022 по 31.12.2023 пени, начисляемые организации, рассчитываются исходя из 1/300 ставки финансирования ЦБ РФ, действовавшей в период просрочки, вне зависимости от продолжительности периода просрочки (п. 5 ст. 75 НК РФ). То есть даже если организация просрочила уплату налога/взноса более чем на 30 календарных дней, пени ей будут считаться за весь период просрочки все равно из расчета 1/300 ставки.

Налоговые пени для ИП

Если ИП несвоевременно уплатил в бюджет налог/взнос, то пени ему считаются по единой формуле вне зависимости от того, на сколько дней он просрочил платеж (п. 4 ст. 75 НК РФ).

Пени по налогам для ИП = Сумма налога (взноса), не уплаченная в срок х 1/300 ставки рефинансирования ЦБ РФ, действовавшей в период просрочки х Количество дней просрочки

По этой же формуле рассчитываются пени по налогам и обычному физлицу (не ИП).

Пени по взносам на травматизм

Взносы на травматизм с выплат работникам уплачиваются в СФР. И Фонду все равно, кто просрочил платеж (организация или ИП-работодатель) – формула расчета едина для всех плательщиков взносов (ст. 26.11 Федерального закона от 24.07.1998 N 125-ФЗ).

Пени по взносам на травматизм = Сумма взноса, не уплаченная в срок х 1/300 ставки рефинансирования ЦБ РФ, действовавшей в период просрочки х Количество дней просрочки

Пени по взносам на травматизм начисляются за каждый календарный день просрочки уплаты взносов начиная со дня, следующего за установленным сроком уплаты сумм этих взносов, и по день их уплаты включительно.

Калькулятор пеней

Для расчета пеней по основным налогам/взносам организации и ИП могут воспользоваться нашим Калькулятором.

Укажите, по какому налогу/взносу есть просрочка уплаты, укажите фактическую дату уплаты недоимки и пени будут посчитаны автоматом.

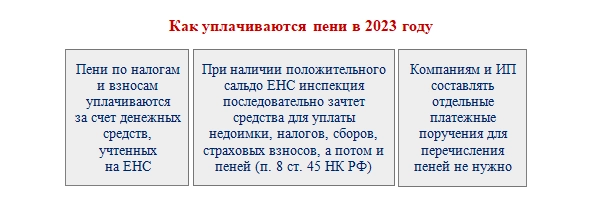

Пени в 2023 году рассчитывают и уплачивают по особым правилам. Связано это с введением ЕНП и действием временного порядка расчета пеней.

До какого числа действуют временные нормы и что предусматривают, а также по какой формуле считать пени и как их уплачивать в условиях применения ЕНП, расскажем в статье.

Что такое пени

Термин «пени» детализирован в п. 1 ст. 75 НК.

Чтобы правильно рассчитать сумму пеней, нужны дополнительные расшифровки. В первую очередь важно учесть особенности подсчета количества дней просрочки:

Об остальных расчетных тонкостях, а также о том, как меняется порядок расчета пеней в 2023 году в связи с введением ЕНС и ЕНП, расскажем далее.

Правила расчета пеней в 2023 году

В 2023 году продолжат применяться временные правила расчета пеней. Кроме того, многие нормы налогового законодательства с будущего года будут действовать в новой редакции в связи с введением единого налогового платежа (ЕНП) и единого налогового счета (ЕНС).

В том числе будет изменен текст ст. 75 НК «Пеня».

Обо всех других изменениях в 2023 году рассказали профи на курсе «Все новые правила 2023». Выдаем удостоверение, вносим в ФИС ФРДО, даем практические знания — приходите учиться.

Оформить курс в рассрочку

Напомним, что введенные в 2022 году временные правила скорректировали порядок расчета процентной ставки пеней для компаний:

Пени уплачиваются за счет средств, учтенных на ЕНС. Инспекция зачтет необходимую сумму в счет уплаты пеней.

Расчетная формула

Подсчет суммы пеней производится по формуле:

В последнее время ключевая ставка ЦБ, на основании которой рассчитывается сумма пеней, часто меняется. С февраля по ноябрь 2022 года этот показатель изменялся семь раз:

Изменения ставки ЦБ учитываются в расчетах.

Пример

Компания ООО «Металлические конструкции» уплатила налог позже установленного срока. При наступлении срока уплаты налога возникло отрицательное сальдо ЕНС в сумме 380 602 руб.

По данным с сайта ЦБ, в период просрочки ключевая ставка менялась дважды: первые десять дней просрочки ставка составляла 9,5%, а оставшиеся пять дней — 8%. Это изменение ставки учитывается при расчете пеней.

Сумма пеней = 380 602 руб. × ((10 дн. × 1/300 × 9,5%) + (5 дн. × 1/300 × 8%))= 1 713 руб.

Эту сумму инспекция зачтет в счет уплаты пеней.

В некоторых случаях при наличии отрицательного сальдо ЕНС пени не начисляются и не уплачиваются — список таких ситуаций с 2023 года пополнился. Об этом расскажем в следующем разделе.

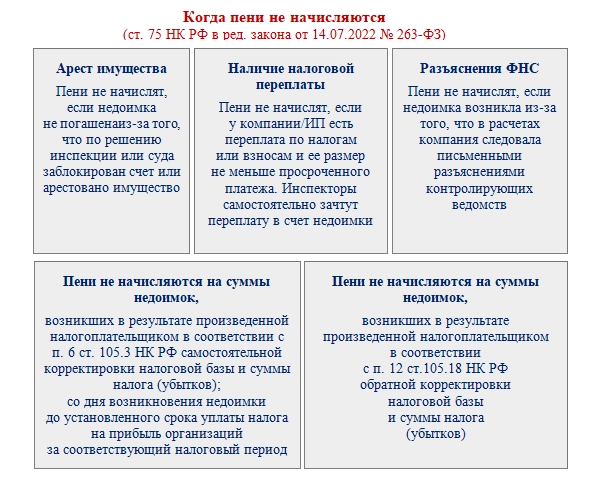

Когда пени не начисляют

Если налогоплательщик вовремя и в полном объеме выполняет обязательства перед бюджетом, пени ему инспекция не начислит. Но и при наличии недоимки в некоторых случаях закон позволяет не начислять и не уплачивать пени.

В следующем разделе расскажем о том, как в 2023 году уплачиваются пени.

Два платежных правила

С введением ЕНП и ЕНС пени уплачиваются в следующем порядке:

В части уплаты взносов на травматизм правила не изменились — для уплаты пеней оформляется отдельное платежное поручение.

Итоги

В 2023 году действуют временные правила по расчету пеней — ставка для компаний и ИП принимается равной 1/300 действующей в этом периоде ключевой ставки ЦБ.

Изменились правила уплаты пеней в связи с введением ЕНП: пени уплачиваются за счет денежных средств, учтенных на ЕНС. Налоговики сами зачтут их при наличии положительного сальдо на этом счете.