Продолжая использовать этот сайт, Вы принимаете условия пользовательского соглашения

и даёте согласие на обработку пользовательских данных (файлов cookie), в том числе с использованием системы

аналитики «Яндекс. Метрика», (IP-адрес; версия ОС; версия веб-браузера; сведения об устройстве (тип, производитель,

модель); разрешение экрана и количество цветов экрана; наличие программного обеспечения для блокирования рекламы; наличие Cookies;

наличие JavaScript; язык ОС и Браузера; время, проведенное на сайте; глубина просмотра; действия пользователя на сайте; географические

данные) в целях определения посещаемости сайта. Отказаться от обработки пользовательских данных и использования «cookie» можно, выбрав

соответствующие настройки в браузере. Однако это может повлиять на работу некоторых функций сайта.

ПОДРОБНЕЕ / СВЕРНУТЬ

ПОДТВЕРЖДАЮ

|

|

| Новости | Форма 4-ФСС | Пособия | Справочная | Статистика |

| Страховой тариф НСиПЗ | Калькулятор расчета тарифа НСиПЗ | Калькулятор расчета скидки/надбавки к тарифу НСиПЗ | Расчёт финансового обеспечения предупредительных мер |

Реквизиты ТОФ

| Р/О, филиал | |

1. Реквизиты для перечисления налогов и взносов

Где взять платежные реквизиты контролирующих органов для уплаты налогов и взносов?

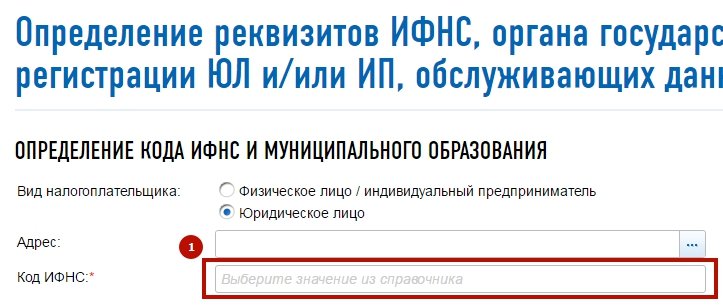

В качестве примера предположим, что организационно-правовая форма компании — юридическое лицо. Юридический адрес: с. Мельниково, Томская область, код ИФНС — 7026.

Налоговая инспекция (ИФНС)

1. Переходим по ссылке на сайт ФНС: https://service.nalog.ru/addrno.do

2. Мы знаем код ИФНС, поэтому щелкаем мышкой по полю «Код ИФНС (1).»

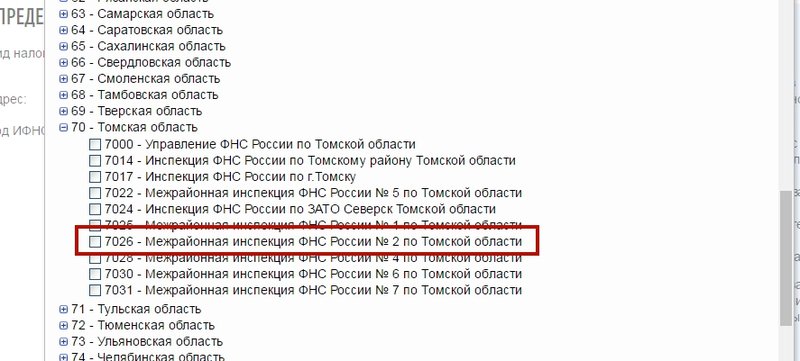

3. Выбираем ИФНС «7026» в списке.

Нажимаем кнопку «Далее» в нижнем правом углу.

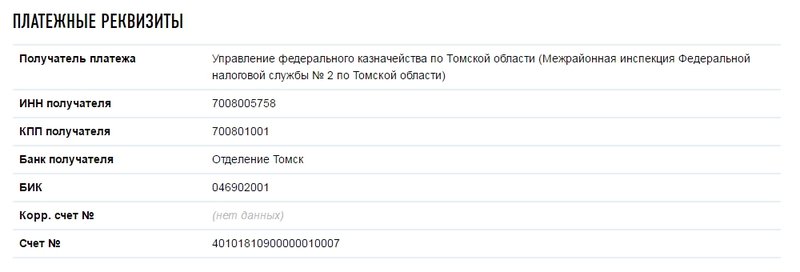

4. Откроется детальная информация об инспекции. В ней есть подзаголовок «Платежные реквизиты». Эти данные можно использовать для создания контрагента ИФНС и банковского счета (меню Контрагенты -> Контрагенты -> Создать контрагента).

Пенсионный фонд Российской Федерации (ПФР)

1. Заходим на сайт ПФР: https://www.pfrf.ru/eservices/pay_docs/

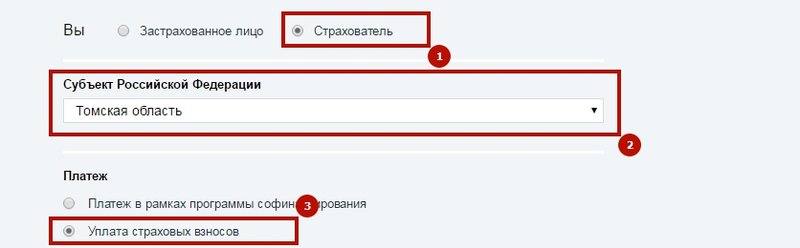

2. Внизу нужно уточнить данные об организации, чтобы помочь сформировать платежные реквизиты. Заполняем данные. Организация является страхователем (платим взносы за работников) (1), выбираем субъект федерации — «Томскую область» (2), и платеж «Уплата страховых взносов» (3).

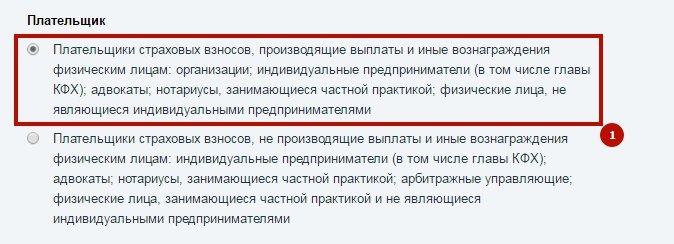

3. Ниже появляются типы плательщика. Выбираем подходящий нашей компании первый вариант.

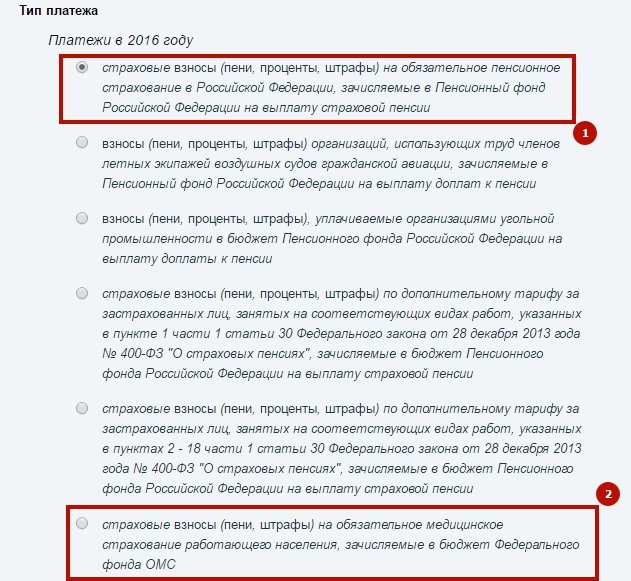

4. Далее нужно уточнить тип платежа. Он будет влиять только на значение КБК, реквизиты для уплаты будут одинаковыми в обоих случаях. Нам желательно выбрать один из выделенных типов (платеж ОПС (1) или Платеж в ФФОМС (2)), так как мы будем платить только эти взносы.

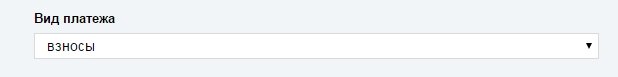

5. После этого остается только выбрать вид платежа «взносы».

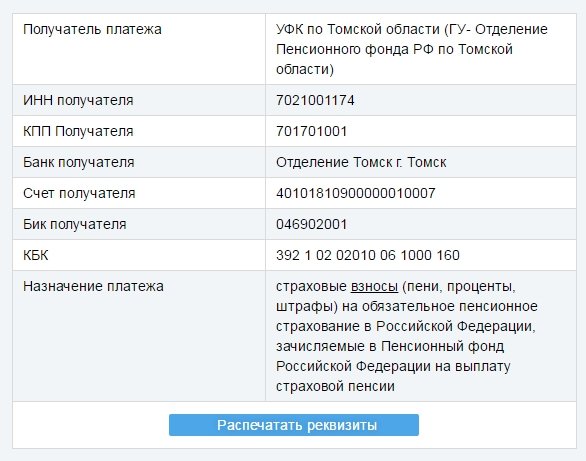

6. Ниже появляется таблица с реквизитами. Эти данные можно использовать для создания контрагента УПФР и банковского счета (меню Контрагенты -> Контрагенты -> Создать контрагента).

Фонд социального страхования (ФСС)

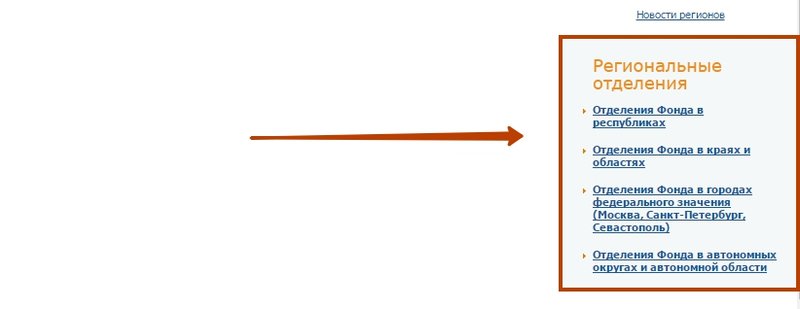

1. Заходим на сайт ФСС: http://fss.ru/

В нижнем правом углу будут 4 ссылки на региональные отделения по типу субъекта РФ. Нужно щелкнуть по той, что соответствует типу нашего субъекта.

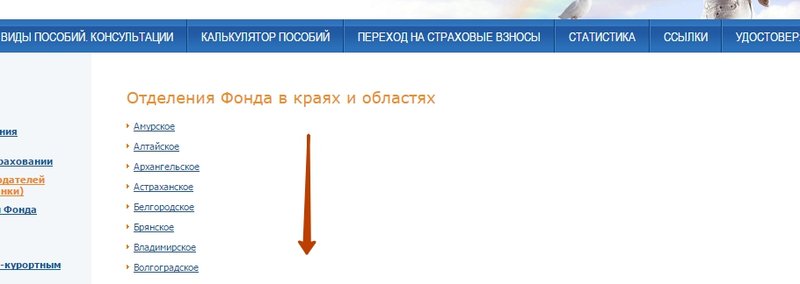

2. У нас Томская ОБЛАСТЬ, поэтому надо щелкнуть по второй ссылке сверху. Появляется список областей и краев. Среди них находим «Томскую область» и щелкаем по ней.

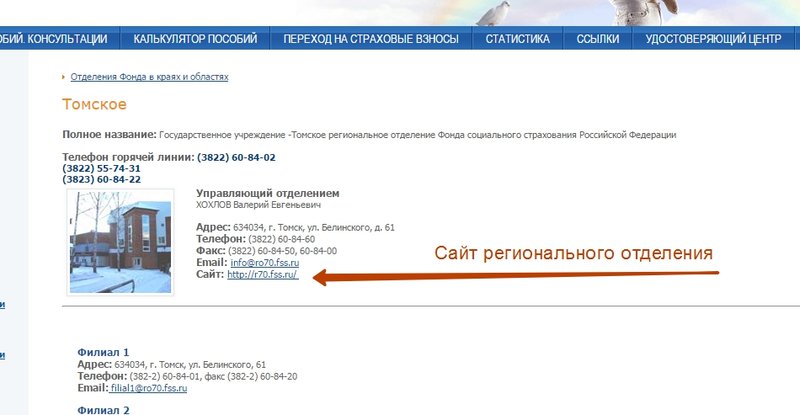

3. Откроется окно с информацией по региональному отделению. Нам нужен сайт регионального отделения, находим ссылку и щелкаем по ней.

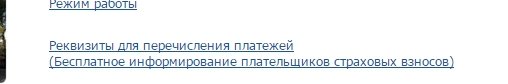

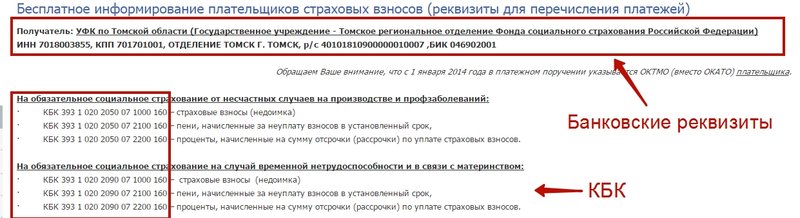

4. На сайте отделения предоставлена актуальная информация по региону по многим вопросам: калькуляторы пособий, формы заявлений, контактные телефоны, информация для страхователей. Нам нужно найти ссылку с подобным текстом: «Реквизиты для уплаты пособий». Обычно ее можно найти в разделе «Для страхователей». На сайте нашего регионального отделения (Томская область) эта ссылка находится в шапке в центре (выделена зеленым прямоугольником).

Приблизим содержимое. Щелкаем по ссылке.

5. Откроется страница с реквизитами для уплаты взносов в фонд. Эти данные можно использовать для создания контрагента ФСС и банковского счета (меню Контрагенты -> Контрагенты -> Создать контрагента).

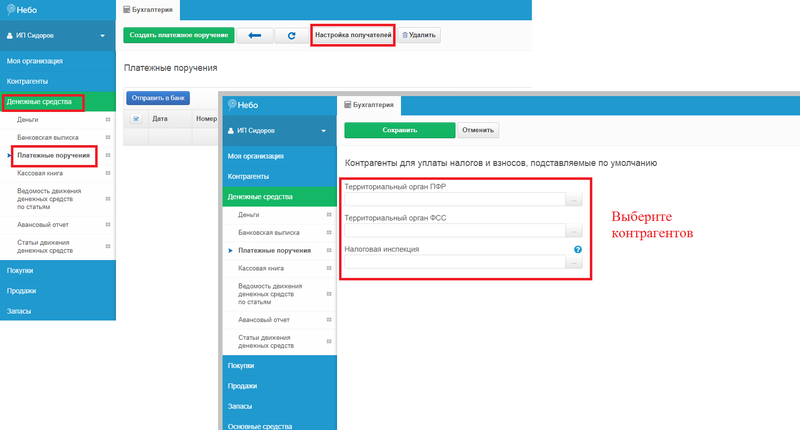

Настройка получателей

В сервисе Небо есть возможность настройки получателей платежей — контрагентов для уплаты налогов и взносов.

Настраиваем получателей, чтобы при формировании платежных поручений их реквизиты подставлялись автоматически:

1. Заходим в раздел «Денежные средства»;

2. Выбираем вкладку «Платежные поручения» и нажимаем на кнопку «Настройка получателей», где появятся поля для заполнения.

2. Платежное поручение для перечисления в бюджет

Платежное поручение (ПП) — это документ, при помощи которого организация дает банку распоряжение перечислить деньги со своего счета в какой-либо бюджет или контрагенту. При безналичных расчетах этот документ обязателен. Его форма утверждена Положением Центробанка № 383-П. А правила заполнения ПП закреплены приказом Минфина № 107н от 2013 года.

Платежное поручение формируется для уплаты налогов и сборов в бюджет по специальным реквизитам, включая КБК, ОКТМО и т.д.

Важно! Код ОКТМО – это специальное цифровое обозначение, которое представляет собой код муниципального образования, на территории которого ведет свою деятельность организация либо происходит уплата.

Организации в платежных поручениях и декларациях указывают код ОКТМО местности, где ведется деятельность или расположено обособленное подразделение. В случае же с ИП необходимость вставать на учет по месту ведения деятельности зависит от налогового режима. Подробнее в статье «Деятельность ИП в другом регионе».

Узнать свой или необходимый ОКТМО можно, используя специальный сервис на сайте ФНС России.

Заполнение документа

Меню: Моя организация -> Личный кабинет -> Календарь.

1. Выбираем ближайшую дату уплаты;

2. Нажимаем на кнопку «Приступить к выполнению» по нужному платежу. В этом случае, большинство реквизитов платежа (КБК, ОКТМО*) подставятся автоматически.

* По умолчанию, проставляется код ОКТМО, указанный в реквизитах организации. Если деятельность осуществляется в другой местности, то необходимо внести изменения вручную.

Формирование платежного поручения для оплаты налога (вручную):

1. Меню: Денежные средства -> Платежные поручения -> Нажимаем зеленую кнопку «Создать платежное поручение».

2. Выбираем «Перечисление средств в бюджет» -> «Перечисление налога или взноса с расчетного счета».

3. Номер и дата проставляются автоматически.

4. Вид платежа «Электронно».

5. Заполняем банковский счет организации.

6. В поле Контрагент должен быть указан контролирующий орган, в который будет осуществляться оплата налога.

7. Указываем банковский счет контролирующего органа.

8. В очередности платежа указываем номер 5.

9. Выбираем вид налога.

10. Выбираем статус составителя.

11. КБК должен быть указан для налоговых отчислений.

12. Указываем код ОКТМО.

По умолчанию, проставляется ОКТМО, указанный в реквизитах организации. Если деятельность осуществляется в другой местности, то необходимо внести изменения вручную.

13. Необходимо указать основание платежа.

Например, согласно перечню, основание платежа «ТП» – это текущий платеж. Данное обозначение говорит о перечислении налогов и взносов за проходящий год. Между тем при оплате задолженности следует проставить код «ЗД» (когда это происходит по инициативе плательщика и до получения требования от ИФНС).

14. Указываем налоговый период, а поле «Значение налогового периода» заполнится автоматически на основе поля «Налоговый период».

15. Номер акта и дата акта проставляется только в том случае, если вам были присланы документы со стороны контролирующего органа.

16. УИН. В данном поле указывается Уникальный идентификатор начисления (УИН) 20 символов. При отсутствии у составителя поручения информации об УИНе указывается значение «0».

Уникальные идентификаторы начисления формируются налоговыми органами. Соответственно, уточнить УИН можно только в территориальном налоговом органе.

17. Указываем сумму налога и назначение платежа. Например, «Единый налог на вмененный доход, за 2 квартал 2018 г.».

18. Статус и дата отправки в банк не заполняются.

Формирование платежного поручения для оплаты штрафа:

1. Меню: Денежные средства -> Платежные поручения -> Нажимаем зеленую кнопку «Создать платежное поручение».

2. Выбираем «Перечисление средств в бюджет» -> «Перечисление налога или взноса с расчетного счета».

3. Номер и дата проставляются автоматически.

4. Вид платежа «Электронно».

5. Заполняем банковский счет организации.

6. В поле Контрагент должен быть указан контролирующий орган, в который будет осуществляться оплата штрафа.

7. Указываем банковский счет контролирующего органа.

8. В очередности платежа указываем номер 5.

9. Выбираем вид налога.

10. Выбираем статус составителя.

11. КБК должен быть указан для штрафов.

12. Указываем код ОКТМО.

По умолчанию, проставляется ОКТМО, указанный в реквизитах организации. Если деятельность осуществляется в другой местности, то необходимо внести изменения вручную.

13. В основании платежа необходимо указать ТР, либо ЗД.

— при внесении платежа по требованию налоговой, проставляют значение «ТР»;

— когда организация вносит штраф/пени самостоятельно, указывают код «ЗД».

14. Указываем налоговый период, а поле «Значение налогового периода» заполнится автоматически на основе поля «Налоговый период».

15. Номер акта и дата акта проставляется только в том случае, если вам были присланы документы со стороны контролирующего органа.

16. УИН. В данном поле указывается Уникальный идентификатор начисления (УИН) 20 символов. При отсутствии у составителя поручения информации об УИНе указывается значение «0».

Уникальные идентификаторы начисления формируются налоговыми органами. Соответственно, уточнить УИН можно только в территориальном налоговом органе.

17. Указываем сумму штрафа и назначение платежа. Например, «Штраф по транспортному налогу».

18. Статус и дата отправки в банк не заполняются.

Разнесение выписки по факту уплаты налога

Необходимо зафиксировать факт уплаты налога или взноса в бюджет. Для этого при разнесении выписки в сервисе Небо, указываем типовую операцию «Перечисление в бюджет» и вид налога/сбора, который уплатили.

Проводка будет следующая:

Дт 68 (69) (Налог/взнос) Кт 51 (Расчетный счет) — на сумму налога/взноса/штрафа.

Ответ эксперта

Уплатить страховые взносы по обязательному страхованию от несчастных случаев на производстве и профессиональных заболеваний за декабрь 2022 года следует не позднее 16 января 2023 года. Напомним, что они не входят в единый налоговый платеж.

КБК для уплаты — 797 1 02 12000 06 1000 160.

Отчитывайтесь по сотрудникам через Экстерн. В сервисе всегда актуальные формы и встроенные проверки

Отчитаться

Изменились и другие реквизиты, так как получателем теперь выступает не ФСС, а Социальный фонд России (СФР). Реквизиты для Москвы следующие:

Получатель УФК по г. Москве (Отделение Фонда пенсионного и социального страхования Российской Федерации по г.Москве и Московской области л/с 04734Ф73010)

Сокращенное название ОСФР ПО Г. МОСКВЕ И МОСКОВСКОЙ ОБЛАСТИ

ИНН 7703363868

КПП 772501001

ОКТМО 45915000

Номер счета получателя 03100643000000017300

НОМЕР СЧЕТА БАНКА получателя 40102810545370000003

Банк получатель ГУ Банка России по ЦФО//УФК по г.Москве г.Москва

БИК: 004525988

Реквизиты по взносам на травматизм для других регионов, о которых нас спрашивают чаще всего:

- Московская область;

- Санкт-Петербург;

- Новосибирская область;

- Иркутская область;

- Алтайский край.

По всем регионам реквизиты территориального отделения должны быть размещены на сайте ведомства. Найти их можно так:

- Перейдите на сайт СФР.

- Укажите свой регион, кликнув на стрелочку в правом верхнем углу.

- Перейдите на вкладку «Страхователям» в разделе «Информация для жителей региона» и найдите соответствующую запись.

Если реквизитов на сайте нет, позвоните на горячую линию фонда.

Дважды в месяц вам на почту будут приходить инструкции и разборы от наших экспертов. В первом письме — памятка по ЕНП.

Все материалы сюжета

«КБК-2022-2023»

Перечислить взносы на травматизм за апрель нужно до 15.05.2023 включительно, то есть сегодня. При этом учитывайте следующее.

С 1 января 2023 года взносы на страхование от несчастных случаев и профзаболеваний уплачиваются в Социальный фонд России. В этой связи действуют новые КБК (приказ Минфина от 22.11.2022 № 177н):

- 797 1 02 12000 06 1000 160 — на взносы;

- 797 1 02 12000 06 2100 160 — пени;

- 797 1 02 12000 06 3000 160 — штраф.

Реквизиты для уплаты можно найти на региональных сайтах СФР. Например, для Москвы и области они следующие:

- Получатель: УФК по г. Москве (Отделение Фонда пенсионного и социального страхования Российской Федерации по г. Москве и Московской области л/с 04734Ф73010)

- Сокращенное название: ОСФР ПО Г. МОСКВЕ И МОСКОВСКОЙ ОБЛАСТИ

- ИНН 7703363868 КПП 772501001

- ОКТМО 45915000

- Номер счета получателя: 03100643000000017300

- НОМЕР СЧЕТА БАНКА получателя: 40102810545370000003

- Банк получатель: ГУ Банка России по ЦФО//УФК по г. Москве г. Москва

- БИК: 004525988

Образец платежного поручения в СФР по взносам на страхование от несчастных случаев вы можете скачать бесплатно в «КонсультантПлюс», оформив пробный доступ:

Другие платежные и отчетные даты мая смотрите в нашем Календаре.

Получите бесплатный пробный доступ к «КонсультантПлюс», переходите в Готовое решение и убедитесь, что знаете обо всех новых правилах уплаты взносов на травматизм с 1 января 2023 года.