#статьи

- 12 апр 2023

-

0

Рентабельность собственного капитала: что показывает и по какой формуле её рассчитывать

Развивать бизнес дальше или инвестировать во что-то другое? Рассказываем, как понять это с помощью простого показателя.

Иллюстрация: Polina Vari для Skillbox Media

Рассказывает просто о сложных вещах из мира бизнеса и управления. До редактуры — пять лет в банке и три — в оценке имущества. Разбирается в Excel, финансах и корпоративной жизни.

Рентабельность собственного капитала — один из ключевых показателей успешности бизнеса, за которым должны следить предприниматели и собственники компаний. С его помощью можно определить, насколько эффективно используются вложенные в дело деньги.

В статье рассказываем:

- что такое рентабельность собственного капитала и что она показывает;

- по какой формуле её рассчитать;

- как рассчитать рентабельность по балансу;

- как анализировать показатель;

- как повысить рентабельность;

- как узнать больше об управлении финансами в бизнесе.

Рентабельность собственного капитала — это отношение чистой прибыли бизнеса к вложенным в него деньгам. По-другому её называют показателем доходности собственного капитала и обозначают аббревиатурой ROE (return on equity).

ROE показывает, сколько копеек приносит каждый рубль, вложенный собственником в бизнес.

Рентабельность капитала можно сравнить с доходностью по банковским вкладам или акциям. Например, если внести на депозит в банк 1 миллион рублей под 5,5% годовых, то через год с этой суммы можно заработать 55 тысяч рублей.

ROE рассчитывается по такому же принципу. Собственник вкладывает деньги в бизнес, а бизнес приносит деньги. Рентабельность собственного капитала — процент этой доходности.

Представим, что предприниматель не вносил свой миллион в банк под 5,5%, а потратил его на развитие бизнеса. Через год его чистая прибыль составила 90 тысяч рублей. В этом случае рентабельность капитала равна 9% — вложения в бизнес оказались выгоднее, чем банковский депозит.

С помощью показателя рентабельности капитала можно определить, какие вложения собственников работают эффективнее. Например, в случаях, когда собственник ведёт несколько бизнесов одновременно или выбирает между собственным бизнесом и покупкой акций.

В общем виде формула для расчёта рентабельности собственного капитала выглядит так:

ROE = Чистая прибыль / Собственный капитал × 100%

Чистая прибыль — это выручка после вычета всех расходов бизнеса, включая проценты по кредитам и налоги.

Чистая прибыль = Выручка − Расходы

Выручка — все деньги, которые бизнес заработал в результате своей деятельности. Расходы — все деньги, которые бизнес потратил, чтобы эту выручку получить.

Собственный капитал — это деньги, которые собственник компании вложил в бизнес, за вычетом актуальных долгов.

Собственный капитал = Активы − Обязательства

Активы — вся собственность компании в денежном выражении. Например, недвижимость, оборудование, транспорт, сырьё и материалы, деньги в кассе, дебиторская задолженность. Как правило, активы оценивают по их рыночной стоимости.

Обязательства — долги бизнеса. К ним относят, например, суммы кредитов и займов, кредиторскую задолженность или счета, по которым нужно расплатиться.

Разберём на примере. Допустим, фермерский магазин принёс предпринимателю за год 7 млн рублей выручки. При этом расходы за год составили 3,6 млн рублей — в них вошли зарплата сотрудников, коммунальные платежи, реклама, расходы на содержание сельскохозяйственных животных, сырьё, налоги, амортизация техники. Чистая прибыль предпринимателя: 7 млн рублей − 3,6 млн рублей = 3,4 млн рублей.

Активы предпринимателя — сельскохозяйственная недвижимость, техника, земельные участки — составляют 30 млн рублей. Обязательства перед кредиторами — 10 млн рублей. Собственный капитал предпринимателя: 30 млн рублей − 10 млн рублей = 20 млн рублей.

Отсюда ROE = 3,4 млн рублей / 20 млн рублей × 100% = 17%.

Это значит, что каждый рубль вложенного собственного капитала приносит предпринимателю 17 копеек чистой прибыли.

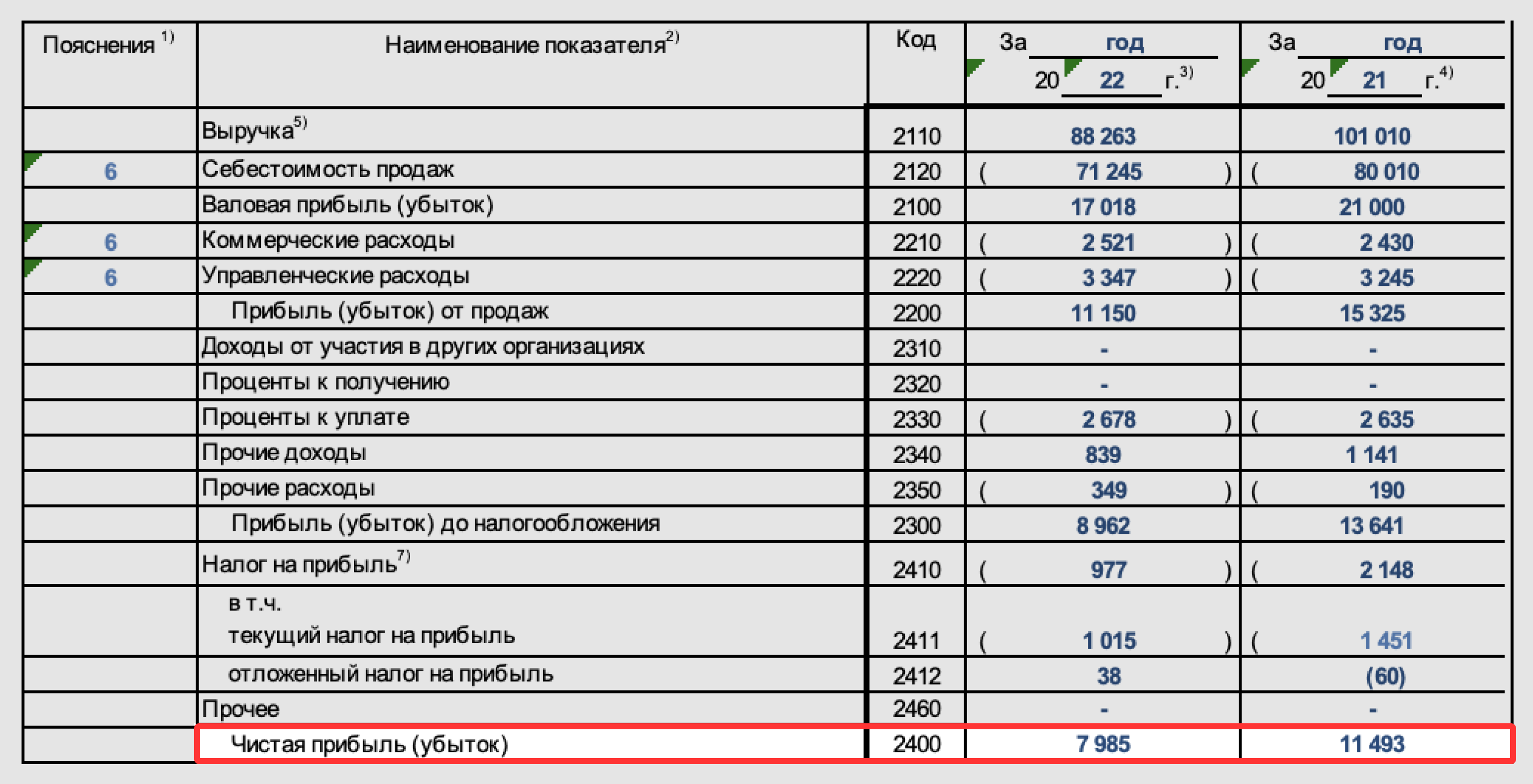

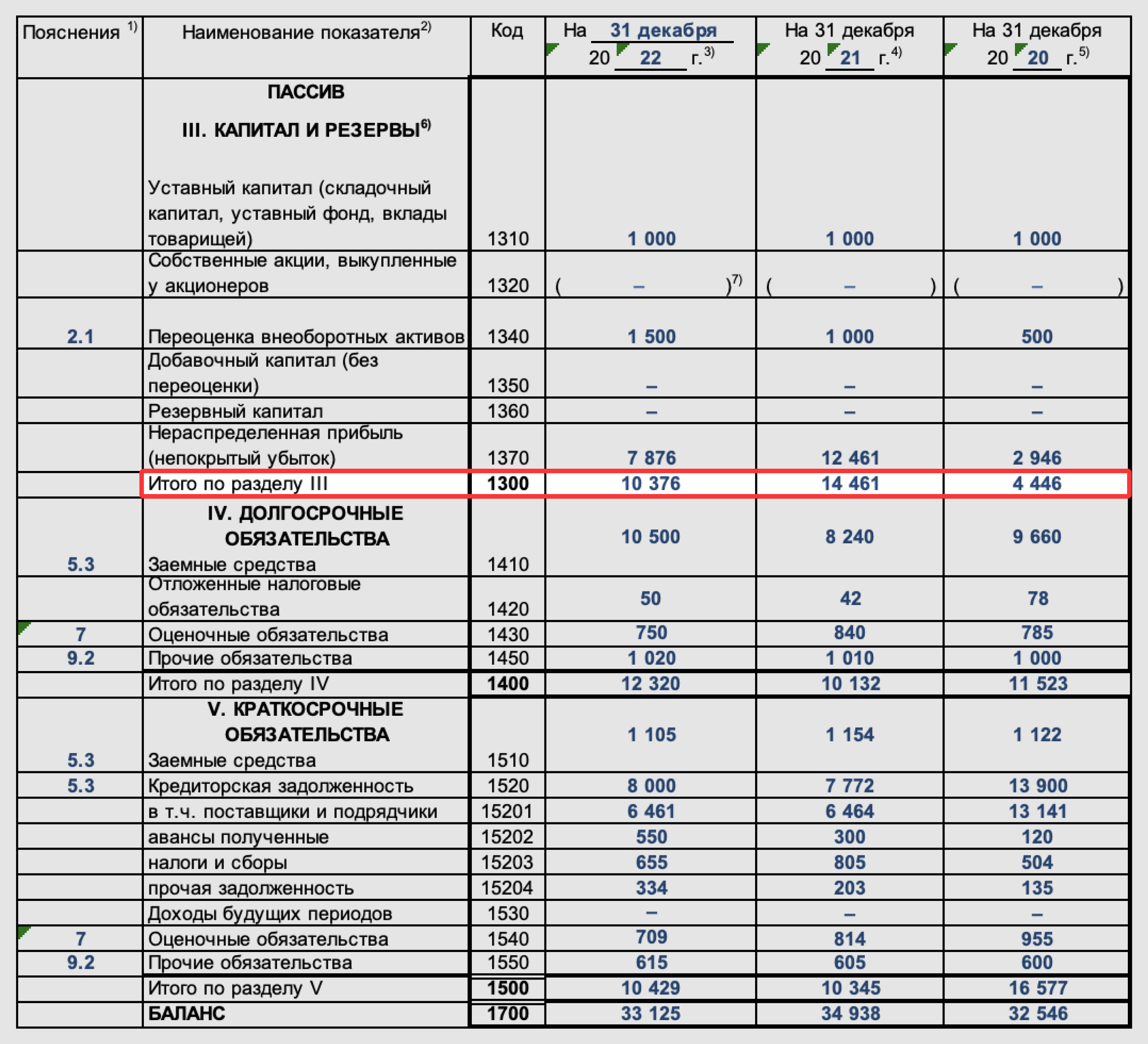

Для расчёта ROE удобно использовать бухгалтерскую отчётность бизнеса. Для этого потребуются формы 1 и 2: бухгалтерский баланс и отчёт о финансовых результатах.

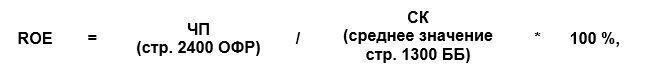

Формула расчёта рентабельности капитала по балансу (по формам бухгалтерской отчётности) выглядит так:

ROE = Строка 2400 формы 2 / Строка 1300 формы 1 × 100%

Скриншот: «Главбух» / Skillbox Media

Скриншот: «Главбух» / Skillbox Media

Рентабельность собственного капитала, как и другие виды рентабельности, лучше отслеживать в динамике. Например, каждый месяц, квартал, полугодие или год. Если ROE увеличивается, значит, компания развивается.

Также показатели ROE сравнивают с доходностью безрисковых активов — например, облигаций федерального займа или банковских вкладов. Если рентабельность собственного капитала компании ниже этих ставок, значит, бизнес невыгодный.

Инвесторы сравнивают ROE нескольких компаний-конкурентов. Чем выше коэффициент компании, тем она привлекательнее для инвестирования.

Чтобы провести более глубокий анализ показателя ROE и понять, как его увеличить, используют формулу Дюпона — она создана из стандартной формулы расчёта рентабельности капитала. Вот как выглядит формула Дюпона:

ROE = (Чистая прибыль / Выручка) × (Выручка / Активы) × (Активы / Собственный капитал)

Согласно ей, рентабельность собственного капитала зависит от трёх финансовых показателей:

- Чистая прибыль / Выручка = Рентабельность продаж.

- Выручка / Активы = Оборачиваемость активов.

- Активы / Собственный капитал = Финансовый рычаг.

Чтобы увеличивать ROE, нужно влиять на эти три компонента.

Рентабельность продаж. Показывает, сколько прибыли получает бизнес с каждого рубля выручки. Подробнее о рентабельности продаж говорили в этой статье Skillbox Media. Вот несколько способов её повысить:

- снижать расходы бизнеса;

- контролировать цены поставщиков и при необходимости заключать договоры с другими поставщиками;

- увеличивать стоимость товаров и услуг бизнеса;

- пересмотреть маркетинговую стратегию, чтобы привлекать больше клиентов и покупателей.

Оборачиваемость активов. Показывает, как быстро активы компании начинают приносить прибыль. Допустим, компания закупила материалы, сшила одежду, продала её и получила прибыль. Чем быстрее проходят процессы от закупки материалов до продажи готовых изделий — тем выше оборачиваемость активов, тем больше прибыли можно получить.

Чтобы повысить оборачиваемость, нужно отслеживать, какие товары и услуги быстрее продаются, и масштабировать их производство и продажу, а продукты с низкой оборачиваемостью выводить из ассортимента.

Финансовый рычаг. Показывает, сколько активов приходится на каждый рубль собственного капитала. Чем выше значение финансового рычага, тем больше заёмных средств используют для финансирования активов.

Нормативная величина финансового рычага — не более 2. Это значит, что для того, чтобы заём не разорил бизнес, заёмных денег в общем объёме активов должно быть не больше половины.

- Рентабельность собственного капитала (ROE) — отношение чистой прибыли бизнеса к размеру собственного капитала. ROE показывает, сколько копеек возвращает каждый рубль, вложенный собственником в бизнес.

- Показатели ROE отслеживают в динамике, сравнивают с показателями компаний-конкурентов или доходностью безрисковых активов — банковских вкладов или ОФЗ.

- Чтобы увеличить рентабельность собственного капитала, нужно работать с рентабельностью продаж, оборачиваемостью активов и финансовым рычагом.

- Если вы только начали знакомиться с финансовыми показателями бизнеса — прочитайте статью о рентабельности. В ней мы рассказали, какие виды рентабельности бывают, как их рассчитывать и применять. Также разобрались, что такое порог рентабельности и какая рентабельность считается нормальной.

- Чтобы понять, насколько грамотно компания управляет расходами и верные ли решения принимают управленцы, нужно проанализировать показатели прибыли. В бизнесе рассчитывают четыре вида прибыли: маржинальную, валовую, операционную и чистую. В Skillbox Media есть статья о прибыли, где разобраны особенности каждого вида.

- Расходы любого бизнеса делят на операционные (OPEX) и капитальные (CAPEX). Их важно отслеживать, чтобы финансовый контроль был более эффективным. Прочитайте статью про OPEX и CAPEX, чтобы понять, чем они различаются и как их применять.

- Управление финансами — базовая функция любого бизнеса. Понимая основы управления финансами, можно эффективно распоряжаться ресурсами компании. Прочитайте материал о финансовом менеджменте, чтобы понять, как он устроен в компаниях.

- В крупных компаниях за управление финансами отвечает финансовый менеджер. Это перспективная профессия, с которой можно зарабатывать от 100 тысяч рублей. Освоить её можно на курсе Skillbox «Профессия Финансовый менеджер». На нём учат составлять бюджет, оценивать бизнес, анализировать рабочий капитал и многому другому.

Научитесь: Профессия Финансовый менеджер

Узнать больше

Рентабельность собственного капитала — ключевой показатель доходности инвестиций в бизнес. Выясняем, кому и зачем она нужна, как ее посчитать и на какие нормы стоит опираться при анализе полученного результата.

Что показывает рентабельность собственного капитала (ROE)

Рентабельность капитала определяет, насколько эффективно работают собственные средства владельцев компании, инвестированные в бизнес. Другими словами, сколько копеек дохода приносит предприятию каждый рубль его собственного капитала.

Регулярно просчитывать значение ROE в первую очередь необходимо руководству организации, чтобы понять какую отдачу они получают от своего детища, насколько целесообразно заниматься текущей деятельностью и каковы перспективы дальнейшего развития бизнеса в этом секторе рынка.

Кроме того, ROE является основным показателем, на который опираются инвесторы, чтобы определить степень привлекательности финансовых вложений в конкретное предприятие. Именно величина ROE помогает понять, на какие дивиденды может рассчитывать вкладчик.

Важно!

Проводить анализ рентабельности капитала, как и любого относительного показателя, важно в динамике нескольких периодов.

Если организации удается в течение длительного срока поддерживать стабильный уровень прибыльности капитала, то такое положение дел позволяет сделать заключение о ее финансовой устойчивости, что гарантирует сохранность и приумножение вложенных средств.

Расчет ROE целесообразен только тогда, когда у компании имеется чистый собственный капитал, так как в ином случае получается отрицательное значение коэффициента, малопригодное для дальнейшего анализа.

На первый взгляд ROE крайне близка по смыслу другому показателю доходности — рентабельности активов (ROA). Однако, в отличие от ROA, при расчете которой используется стоимость всех активов организации, в том числе купленных на заемные средства, ROE анализирует работу именно чистого капитала компании. Другими словами, учитывает активы за вычетом обязательств.

Рентабельность оборотных активов

Как рассчитать рентабельность собственного капитала

Найти значение ROE можно несколькими способами. Разберем 2 варианта: простой расчет по итоговым показателям отчетности и факторный анализ по уравнению Дюпона.

Формула расчета по балансу

Подсчет производится на базе сумм, отраженных по строкам баланса (итоговые значения р. III «Капитал и резервы») и отчета о финансовых результатах. Отчетные данные подставляются в формулу:

где

ЧП — чистая прибыль (аналитики рекомендуют рассчитывать ROE именно по чистой прибыли);

СК — собственный капитал компании (для расчета среднего значения нужно сложить показатели на начало и конец периода и поделить на 2).

Формула Дюпона

Модель (уравнение) Дюпона позволяет провести более глубокий анализ показателя, поскольку с его помощью можно понять, за счет каких факторов происходило изменение ROE.

Формула расчета рентабельности по Дюпону:

где

ЧП — чистая прибыль;

В — выручка;

А — активы;

СК — собственный капитал.

Таким образом, модель Дюпона выделяет 3 базовых фактора, влияющих на рентабельность капитала:

- Операционная рентабельность (ЧП/В) — определяет риски бизнеса.

- Оборачиваемость активов (В/А) — показывает динамику изменения рисков.

- Финансовый рычаг (А/СК) — определяет соотношение между привлеченным и собственным капиталом.

При этом конечной целью анализа на базе модели Дюпону является не подсчет самого коэффициента рентабельности, а определение степени влияния перечисленных факторов на его значение. Такой подход позволяет достоверно установить причины возникших проблем и принять необходимые меры для их решения.

Как вывести деньги с ООО учредителю: законные способы

Пример расчета ROE

Акционерное общество занимается производством автотранспортных средств. Рассчитаем рентабельность капитала в динамике за последние 5 лет на основании данных отчетности:

|

Наименование показателя |

Отчетный год |

||||

|---|---|---|---|---|---|

|

1 |

2 |

3 |

4 |

5 |

|

|

Чистая прибыль, тыс. руб. |

6 500 |

7 200 |

12 700 |

8 500 |

7 250 |

|

Собственный капитал (среднее значение), тыс. руб. |

50 280 |

55 300 |

70 500 |

69 980 |

70 420 |

|

ROE, % |

12,9 |

13,0 |

18,0 |

12,1 |

10,3 |

Результаты произведенных расчетов показывают, что первые 3 года бизнес стремительно развивался, и растущая прибыль позволяла компании без потерь наращивать объем чистого собственного капитала, что, в свою очередь, обеспечивало сохранность инвестиций и ежегодный рост дохода акционеров.

Последующие 2 года наблюдался спад продаж, связанный с ухудшением экономической ситуации в стране. И, как следствие, эффективность собственных инвестиций значительно снизилась, что наглядно демонстрирует значение ROE.

Несмотря на то, что рентабельность последнего периода имеет положительное значение, собственникам компании необходимо принимать решительные меры по оздоровлению бизнеса, поскольку общая ситуация на рынке продолжает ухудшаться и роста прибыли по итогам текущего периода не предвидится.

Нормативное значение показателя

Норматив ROE для экономически развитых стран составляет 10-12%. Но в условиях стагнирующей экономики РФ значение коэффициента должно быть на порядок выше (20 и более %).

Логичным является сравнение значения ROE конкретного предприятия с рентабельностью вложений в ценные бумаги (облигации, акции крупных компаний и пр.) или депозиты.

В частности, по данным ЦБ РФ средняя ставка по депозитам в первом полугодии 2019 года составляет 9-9,5% годовых. Таким образом, если рентабельность капитала организации ниже этого уровня, то очевидно, что инвесторам выгоднее выбрать более прибыльное направление для вложения средств.

Кроме того, не стоит забывать, что убыточность бизнеса на протяжении нескольких налоговых периодов — тревожный сигнал для руководства и бухгалтерии предприятия. Инспекторы ФНС не дремлют, а низкая рентабельность — повод заподозрить организацию в работе на теневой сектор экономики.

Клиенты 1С-WiseAdvice могут спокойно заниматься любимым делом, не беспокоясь о показателях отчетности и повышенном внимании со стороны ревизоров.

Хотите читать советы налоговых экспертов и главных бухгалтеров?

Подпишитесь на обновления блога

Открыть эту статью в PDF

Формула расчета ROE

Рентабельность собственного капитала (Return on Equity, ROE) компании рассчитывается по следующей формуле:

где:

Net Profit — годовая чистая прибыль

Equity — среднегодовой собственный капитал

ROE демонстрирует рентабельность в форме чистой прибыли на весь собственный капитал компании. Под собственным капиталом здесь подразумевается и капитал, принадлежащий владельцам обыкновенных акций, и доля меньшинства, и привилегированные акции. У показателя есть вариант, в котором рентабельность считается только по отношению к капиталу, относимому на владельцев обыкновенных акций, тогда используют сокращение ROCE — Return On Common Equity.

Интерпретация значений ROE

Рентабельность собственного капитала — это важный показатель результатов работы компании. Он тесно связан с вопросами оценки бизнеса и другими методами анализа эффективности капитала. Требуемая доходность на собственный капитал рассчитывается в этих методах с использованием таких моделей, как CAPM и т.п.

Предположим, что методы оценки ставки дисконтирования дают для компании требуемую доходность собственного капитала, равную 15%. Это и будет нормальным уровнем ROE компании. Работа с рентабельностью ниже этого уровня может говорить о том, что компания теряет стоимость, а значения ROE выше требуемой стоимости капитала могут означать рост цены бизнеса. Однако такие выводы надо делать с осторожностью, так как они не учитывают двух факторов:

- Показатель ROE рассчитывается на основе балансовой стоимости собственного капитала, в то время как рыночная стоимость акций может быть выше.

- Требования к доходу на собственный капитал компании, заложенные в оценку бизнеса, касаются долгосрочных прогнозов, то есть итоговой годовой доходности за всю будущую деятельность компании. При этом компания вполне может позволить себе работать год или несколько лет с низкой рентабельностью или убытками, если за это время она развивает бизнес и готовит основу для будущих более высоких доходов.

ROE и финансовый рычаг

Рентабельность собственного капитала тесно связана с долгом компании, и более высокий показатель ROE не всегда означает более привлекательный и эффективный бизнес. Рассмотрим две компании:

Предположим, что выручка и операционные затраты обеих компаний одинаковы и компании получили следующие результаты:

Компания 2 выглядит заметно привлекательнее, финансовый рычаг позволил ей нарастить рентабельность собственного капитала более, чем в два раза. Однако и риски в этой компании значительно изменились. Вот, что произойдет с результатами обеих компаний, если их выручка упадет на 10%:

Рентабельность Компании 1 заметно снизилась, но осталась положительной. В таком состоянии компания сможет продолжать работать и ожидать улучшения ситуации. А вот Компания 2 стала убыточной и ей угрожает банкротство.

Этот пример показывает, что увеличение финансового рычага ведет, с одной стороны, к росту рентабельности в хорошие времена, но, с другой стороны, усиливает и проблемы в период спада доходов. Этот фактор принимают во внимание в методиках определения требуемой нормы доходности на собственный капитал — многие формулы для расчета нормального уровня ROE прямо учитывают финансовый рычаг.

ROE и прогнозируемый устойчивый рост

Понятие устойчивого роста (sustainable growth) используется в оценке бизнеса и других видах долгосрочного анализа. Оно основано на следующей концепции:

- Компания использует свою чистую прибыль для двух целей. Она может выплатить дивиденды акционерам или оставить деньги в бизнесе, инвестируя их в развитие.

- Деньги, оставленные в бизнесе, увеличивают собственный капитал компании.

- Если предположить, что текущие значения ROE компания сможет поддерживать и в будущем, то на дополнительный собственный капитал К она сможет стабильно зарабатывать дополнительную прибыль ROE * К.

В результате мы получаем следующую формулу устойчивого темпа роста прибыли:

или

g = ROE * (1 – Dividend Payout Ratio)

где:

g — устойчивый темп роста

b — коэффициент удержания, отражающий долю прибыли, которую компания оставляет себе и реинвестирует в развитие

Dividend Payout Ratio — коэффициент выплаты дивидендов, отражающий долю прибыли, направленную на выплату дивидендов.

Пример расчета ROE

Вот как выглядит расчет ROE на примере фрагментов реальной отчетности компании:

В этом примере заметна ситуация, которая может значительно исказить показатель ROE. Очевидно, что компания получала в прошлом значительные убытки — строка «Нераспределенная прибыль». Они накопились в балансе и уменьшили собственный капитал почти до нуля. В результате, как только прибыль стала положительной, значения рентабельности очень выросли, в первом году они достигают 100%. Но это не обязательно означает эффективную деятельность. Для таких случаев следует дополнительно анализировать такие показатели, как ROIC или ROA.

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

Существует множество экономических показателей, характеризующих деятельность предприятия. Одним из таких можно назвать рентабельность бизнеса. Что это такое, для чего применяется данный показатель и как его рассчитать – в нашей статье.

Рентабельность — это

Простыми словами, это относительный экономический показатель, характеризующий прибыльность предприятия. Помимо того, что рентабельность оценивает эффективность работы всей компании, показатель также может рассчитываться отдельно для каждого материального или нематериального актива: производственные материалы, денежные средства, трудовые ресурсы и т. д.

Для правильной оценки следует анализировать экономический коэффициент за разные промежутки времени. Если производство и реализация продукции приносят компании прибыль, то рентабельность такого предприятия будет положительной. Когда коэффициент эффективности по какому-либо активу планомерно снижается, требуются срочные изменения в подходе к ведению бизнеса.

Для чего рассчитывать показатель

Уровень рентабельности – один из важных показателей экономической эффективности предприятия. Он показывает акционерам компании и ее будущим инвесторам, насколько хорошо работает бизнес и как быстро окупаются финансовые вложения в инвестиционный проект.

Расчет рентабельности необходим для:

- прогнозирования будущей прибыли предприятия;

- сравнения собственной экономической эффективности с конкурентами;

- выявления рыночной стоимости компании;

- разработки стратегии по развитию бизнеса;

- определения оптимального ценообразования для произведенной продукции.

Прибыль и рентабельность – это не одно и то же. Прибыль – это абсолютный показатель, выраженный в числовом эквиваленте и показывающий конечный финансовый результат бизнеса (разница между выручкой компании и ее расходами). Рентабельность – это относительный показатель, выраженный в процентном соотношении и рассчитывающий доходность компании (частное от деления прибыли на расходы).

Как рассчитать рентабельность — формула и пример

В деятельности фирмы задействовано множество ресурсов (трудовые, финансовые, природные, производственные и т. д.), и для каждого из них можно отдельно рассчитать его экономическую эффективность, используя различные формулы рентабельности. Однако для упрощенного понимания прибыльности предприятия можно использовать универсальный расчет по следующей формуле:

Р = Балансовая прибыль / Общая стоимость активов х 100%, где:

- Балансовая прибыль – прибыль (убыток) до налогообложения, полученная компанией от всех видов её хозяйственной деятельности.

- Общая стоимость активов – совокупность всех производственных мощностей компании и ее ресурсов (трудовых, денежных и т. д.).

Пример расчета

Год назад в компанию по производству медных труб было инвестировано 3 млн руб., которые были потрачены на сырье, оплату труда рабочим и аренду помещения. Через год в результате реализации продукции фирма получила прибыль до вычета налогов в размере 1,5 млн руб.

Рассчитаем уровень рентабельности бизнеса:

Р = 1,5 млн руб. / 3 млн руб. х 100% = 50%

Рентабельность предприятия за один год составила 50%. Это значит, что владельцы бизнеса полностью окупят свои инвестиции только через 2 года. Чтобы понять, высокий это или низкий уровень рентабельности, нужно сравнить его значение со средним показателем по своей отрасли. Например, в строительстве среднее значение показателя не превышает 10% в год, в то время как в торговле уровень рентабельности может легко достигать 100% и выше.

Основные виды и формулы расчета

Чтобы оценить эффективность бизнеса, в экономике используют различные виды рентабельности. Рассмотрим их.

ROA – рентабельность активов

ROA (Return on Assets) – это коэффициент показывающий процентное соотношение чистой прибыли предприятия к его активам.

Значение ROA необходимо рассчитывать для того, чтобы понимать, получает ли компания прибыль или работает себе в убыток на протяжении долгого времени. Если рентабельность активов ниже нуля, значит, компания несет убытки. Таким образом, чем больше показатель ROA, тем выше экономическая эффективность предприятия.

Формула рентабельности активов:

ROA = P / A, где:

- P – чистая прибыль компании;

- А – средняя величина суммарных активов предприятия.

При расчете ROA показатель величины прибыли и суммарных активов должен браться за одинаковый период времени. Например, за один год.

По срокам эксплуатации ресурсов активы компании делятся на оборотные и внеоборотные. Изучим оба вида активов по отдельности.

Оборотные

Оборотные активы – это те экономические ресурсы, срок полезного использования которых не превышает один год. К оборотным активам относят:

- Денежные средства (деньги в кассе, на рублевых и валютных расчетных счетах и др.).

- Краткосрочные финансовые вложения (покупка ценных бумаг, открытие банковского вклада и т. д.).

- Материально-производственные запасы (материалы, инвентарь, готовая продукция).

- Дебиторская задолженность.

Дебиторская задолженность представляет собой совокупность финансовых и иных ресурсов, которые должны компании другие юридические и физические лица. Дебиторская задолженность возникает в тот момент, когда услуга или товар были проданы, а оплата еще не получена.

Внеоборотные

Внеоборотные активы – это ресурсы компании, которые она использует в своей хозяйственной деятельности более одного года.

Виды внеоборотных активов:

- Нематериальные активы (патенты, лицензии, товарные знаки, деловая репутация и т. д.).

- Основные средства (земельные участки, объекты природопользования, здания, машины).

- Финансовые вложения (инвестиции в дочерние предприятия, долгосрочные займы и пр.).

Внеоборотные активы – фундамент всей бизнес-структуры организации. От того, как рационально они используются в экономической деятельности предприятия, будет зависеть конечный финансовый результат компании.

ROS – рентабельность продаж

ROS (Return on Sales) – показатель, отражающий долю прибыли предприятия в каждом заработанном рубле. Чем выше значение, тем лучше работает компания, тем больше прибыли она генерирует в результате своей деятельности.

Формула рентабельности продаж:

ROS = Чистая прибыль / Выручка х 100%

ROS – индикатор ценовой политики компании. Его необходимо применять либо для сравнения с конкурентами по отрасли, либо для анализа динамики изменения показателя в рамках одной компании. Использовать показатель рентабельности продаж для сравнения предприятий из разных отраслей не имеет смысла, так как коэффициент не учитывает специфику каждого бизнеса.

ROE – рентабельность собственного капитала

Коэффициент ROE (Return on Equity) показывает владельцу бизнеса и его инвесторам, сколько чистой прибыли способна приносить компания на каждый вложенный в неё рубль. При этом важно понимать, что под собственными вложениями в данном случае понимается только уставной или акционерный капитал.

Формула расчета рентабельности собственного капитала:

ROE = Чистая прибыль / Собственный капитал × 100%

Собственный капитал – это акционерный или уставной капитал компании, равный разнице между совокупными активами организации и ее обязательствами.

ROI – рентабельность инвестиций

ROI (Return on Investment) – коэффициент возврата вложений, выражается в процентах.

Чтобы рассчитать размер окупаемости инвестиций, необходимо использовать формулу ниже:

ROI = Чистая прибыль / Сумма инвестиций × 100%.

Значение ROI можно сравнивать не только с компаниями из других отраслей, но также с доходностью облигаций, банковских вкладов и т. д. для понимания того, какой финансовый актив потенциально может принести инвестору больше прибыли. Если рентабельность инвестиций в металлургической компании равняется двум процентам, а государственный банк предлагает своим вкладчикам депозит под семь процентов, то, как правило, инвестор предпочтет банковский вклад или продолжит поиски более прибыльной компании на рынке.

ROFA – рентабельность основных производственных фондов

ROFA (Return on Fixed Assets) отражает размер чистой прибыли, которую приносят компании основные средства (недвижимое имущество, транспорт, оборудование и т. д.).

Формула для расчета ROFA следующая:

ROFA = Чистая прибыль предприятия / Стоимость основных средств х 100%

В случае если значение коэффициента ROFA ниже нуля, можно утверждать, что данная компания работает в убыток. Главная причина – нерациональное использование основных средств компании и низкая эффективность работы ее управленческого состава.

ROCS – рентабельность затрат

Коэффициент ROCS (Return on Cost of Sales) дает инвесторам понимание того, сколько прибыли от реализации продукции или оказания услуг можно получить на каждый вложенный в производство рубль.

Рассчитать показатель рентабельности затрат легко. Формула выглядит следующим образом:

ROCS = Чистая прибыль / Себестоимость товаров х 100%.

Для каждого сегмента экономики средний коэффициент рентабельности затрат будет разный. Однако при этом для любой компании вне зависимости от ее отраслевой принадлежности отрицательный ROCS – прямое свидетельство убыточности предприятия.

Какие факторы влияют на коэффициент

Показатель рентабельности предприятия зависит от множества факторов, которые в совокупности можно объединить в две большие группы: экзогенные и эндогенные факторы.

Экзогенные (внешние) факторы.

Извне на компанию может повлиять фискальная (бюджетно-налоговая) политика государства, географическое положение предприятия, общий уровень конкуренции на рынке, политическая ситуация в стране и прочие факторы.

Ярким примером экзогенного фактора стал Covid−19, который снизил в первую очередь рентабельность туристического бизнеса и авиаотрасли.

Эндогенные (внутренние) факторы

Эндогенные факторы всегда возникают внутри самой компании. К внутренним факторам, влияющих на финансовый результат предприятия, стоит отнести эффективность маркетинга, ценовую политику, техническое обеспечение фирмы, уровень развития логистической инфраструктуры бизнеса и т. д.

Пример эндогенного влияния.

Низкий уровень оплаты труда рабочих приводит к снижению скорости производимой ими продукции и падению качества товаров. В конечном итоге это влечет за собой снижение прибыльности компании и уменьшение его рентабельности.

Анализ рентабельности

ПКоэффициент помогает потенциальному инвестору и владельцу бизнеса узнать, сколько прибыли можно получить на каждый рубль активов компании, ее собственного капитала или чего-то другого. Поэтому для экономического анализа предприятия используют показатели:

- ROA;

- ROS;

- ROE;

- ROI;

- ROFA;

Сами по себе значения рентабельности не несут большого смысла и мало о чем говорят инвестору. После их расчета можно ответить только на один вопрос – прибыльное предприятие или нет. Однако для того, чтобы понимать, хорош ли показатель рентабельности продаж в 10% или окупаемость инвестиций в 20%, необходимо это значение сравнивать либо с аналогичным показателем в прошлом по своей компании, либо с прямыми конкурентами по отрасли.

Пример № 1. Если коэффициент ROI у других предприятий выше, чем у нас, то предприятие работает менее эффективно.

Пример № 2. Показатель ROS в прошлом году в компании был ниже, чем сейчас. Это значит, в текущем году руководству предприятия удалось увеличить долю прибыли на каждый заработанный рубль, что говорит об эффективности управления.

Когда инвестор намерен узнать финансовый результат компании и сравнить его с конкурентами, то для анализа можно использовать различные коэффициенты рентабельности. Однако если необходимо выяснить причины роста или падения коэффициента, тогда стоит применять один из двух методов факторного анализа рентабельности:

- Детерминированный. Логически объясняет воздействие того или иного фактора на количественное значение рентабельности.

- Стохастический. Подразумевает под собой анализ опосредованных факторов, которые лишь косвенно влияют на показатели рентабельности.

Факторный анализ рентабельности бизнеса также применяется и для того, чтобы заранее спрогнозировать значения ROI, ROA или других показателей, выявить слабые стороны в компании, определить уровень ущерба от воздействия на деятельность организации ряда негативных факторов и т. д.

Таким образом, результаты любого факторного анализа ложатся в основу изменений ценовой политики компании, оптимизации ее статьи расходов и формирования новых условий для повышения коэффициентов рентабельности.

Точка безубыточности

Точка безубыточности (порог рентабельности) – это минимальный объем производства и / или реализации продукции, при котором расходы компании соразмерны ее доходам. Прибыль в этом случае будет равна нулю.

Вычислить можно следующим образом:

Точка безубыточности = Постоянные издержки / (Выручка – Переменные издержки) х 100%, где

- Постоянные издержки – это расходы, которые не зависят от объема выпускаемой продукции. К ним относят оплату труда управленческому составу, арендную плату, платежи по кредитам и т. д.

- Переменные издержки – это расходы, которые напрямую зависят от объема выпускаемой продукции. Это может быть покупка сырья, оплата электричества, транспортные расходы и др.

- Выручка – доход компании от реализации ее товаров и услуг.

Бизнесу важно знать собственную точку безубыточности, чтобы грамотно планировать свою хозяйственную деятельность и не допускать образования убытков. Порог рентабельности позволяет продавать товар по оптимальной цене и давать понимание того, какой минимальный объем производства или продаж необходим для дальнейшего существования бизнеса.

Повышение рентабельности и способы увеличения прибыли

Главная цель любого коммерческого предприятия – получение прибыли. Чем она больше, чем выше экономическая эффективность компании. Поскольку рентабельность зависит от двух показателей – прибыли и себестоимости, чтобы повысить этот коэффициент, нужно увеличить первый показатель или снизить второй. Таким образом, повысить доходность бизнеса можно, если:

- улучшить качество производимой продукции или оказания услуг;

- разработать новую маркетинговую кампанию;

- снизить производственные издержки;

- повысить качество обслуживания клиентов;

- увеличить скорость производства товаров.

Как и каким способом повышать рентабельность своего бизнеса, каждый предприниматель должен определить самостоятельно. Однако для более объективного понимания причинно-следственных связей, почему сейчас упал объем продаж, снизилось количество оборотных активов или повысилась себестоимость продукции, необходимо прибегать к помощи факторного анализа рентабельности и формировать новую стратегию ведения бизнеса согласно выводам из данного исследования.

Популярные вопросы

Что значит рентабельность 20 процентов?

Рентабельность в 20 процентов означает, что за определенный период времени бизнес окупает вложенный в него капитал только на 20 процентов. Например, за один год. Таким образом, полная окупаемость компании составит 5 лет.

Как посчитать рентабельность продукции, пример?

Формула:

Рентабельность продукции = Чистая прибыль / Себестоимость продукции х 100%

Пример. Производство кирпича стоило 1 млн руб. Чистая прибыль – 0,5 млн руб. Рентабельность продукции составляет 50% (0,5 млн руб. / 1 млн руб. х 100%).

Что показывает индекс рентабельности?

Это относительный показатель эффективности инвестиций. Отображает уровень дохода, получаемый инвестором на каждый вложенный рубль с учетом временной стоимости денег.

3.4

Рейтинг статьи 3.4 из 5

Рентабельность собственного капитала — важный показатель финансового анализа. О чем он рассказывает и как считается, вы узнаете из нашей статьи.

Что показывает рентабельность капитала

Рентабельность собственного капитала, как и другие показатели рентабельности, свидетельствует об эффективности бизнеса. Точнее о том, с какой отдачей работают деньги собственников, вложенные в капитал компании. Если говорить проще, рентабельность помогает понять, сколько копеек прибыли приносит компании каждый рубль ее собственного капитала.

Рентабельность собственного капитала способна дать представление инвестору или своим специалистам, насколько успешно удается компании удерживать доходность капитала на должном уровне и тем самым определить степень привлекательности ее для инвесторов.

В системе показателей имеется схожий показатель — рентабельность активов (см. «Определяем рентабельность активов (формула по балансу)»). Однако в отличие от него рентабельность собственного капитала позволяет судить именно о работе чистого собственного капитала предприятия. В то время как в рентабельность активов могут вмешиваться и привлеченные средства, потраченные на приобретение имущества.

Так как же считается рентабельность?

Другой показатель рентабельности — рентабельность продаж может заинтересовать не только собственников и инвесторов, но и налоговиков. Для чего они анализируют рентабельность и чем может быть опасен ее низкий уровень, вы можете узнать из КонсультантПлюс. Получите пробный доступ к системе бесплатно и переходите в Путеводитель по налоговым проверкам.

Как найти коэффициент рентабельности собственного капитала

Рентабельность — это всегда отношение прибыли к тому объекту, отдачу от которого нужно оценить. В данном случае мы рассматриваем собственный капитал. Значит, на него и будем делить прибыль.

В финансовом анализе рентабельность собственного капитала принято обозначать с помощью коэффициента ROE (сокращение от английского return on equity). Используем это обозначение, и тогда формула расчета показателя может выглядеть так:

ROE = Пр / СК × 100,

где: ROE — искомая рентабельность;

Пр — чистая прибыль (показатель рентабельности собственного капитала считается только по чистой прибыли).

СК — собственный капитал. Чтобы расчет был более информативным, берется средний показатель СК. Самый простой способ его вычислить — сложить данные на начало и конец периода и разделить результат на 2.

Рентабельность собственного капитала — коэффициент, который носит относительный характер, он выражается, как правило, в процентах.

Факторный анализ рентабельности собственного капитала

Иногда для расчета используют другую формулу — так называемую формулу Дюпона. Она имеет следующий вид:

ROE = (Пр / Выр) × (Выр / Акт) × (Акт / СК),

где: ROE — искомая рентабельность;

Пр — чистая прибыль;

Выр — выручка;

Акт — активы;

СК — собственный капитал.

Это и есть факторный анализ рентабельности.

Рентабельность собственного капитала – формула по балансу

Этот показатель можно найти не только методом вычислений, но из отчетных документов. Так, есть простой ответ на вопрос, как найти собственный капитал по балансу.

Для определения рентабельности собственного капитала используются сведения, содержащиеся в строках баланса (форма 1) и в отчете о финансовых результатах (форма 2).

Формула по балансу будет выглядеть так:

ROE = строка 2400 формы 2 / строка 1300 формы 1 × 100.

Подробнее о бухгалтерском балансе см. статью «Заполнение формы 1 бухгалтерского баланса (образец)», а о форме 2 — «Заполнение формы 2 бухгалтерского баланса (образец)».

Доходность или рентабельность собственного капитала – нормативное значение

Главным критерием, использующимся в оценке рентабельности собственного капитала, является сравнение этого показателя с рентабельностью вложений в другие направления бизнеса, например, в ценные бумаги других компаний.

Для оценки эффективности инвестиций широко используется нормативное значение ROE. Обычно инвесторы ориентируются на значения от 10 до 12%, которые характерны для бизнеса в развитых странах. Если инфляция в государстве велика, то соответственно растет и рентабельность капитала. Для российской экономики считается нормой 20-процентное значение.

Если показатель уходит в «минус» — это уже тревожный сигнал и стимул для того, чтобы нарастить доходность собственного капитала. Но и значительное превышение над нормативным значением – тоже неблагоприятная ситуация, поскольку возрастают инвестиционные риски.

Итоги

Рентабельность илидоходность собственного капитала важна для оценки эффективности работы предприятия. Для нахождения этого показателя используются несколько формул, данные для которых берутся из строк баланса и отчета о финансовых результатах.