ФИНАНСОВАЯ ГРАМОТА

Ваш путеводитель по созданию личного капитала с нуля путем регулярного инвестирования

Страновой риск. В какой стране инвестировать? Часть 1

Страновой риск. В какой стране инвестировать?

Сегодня поговорим о том, в какой стране инвестировать. О таком риске как страновой.

Вот пример относительно нашей страны: предположим Вы инвестировали деньги в акции компании «Мечел».

Это перспективная, сильная многоотраслевая компания, работающая в сфере металлургии. И тут неожиданно президент страны по всем федеральным каналам делает заявление, что неплохо бы проверить «Мечел» на предмет уплаты налогов.

У нас в стране все чиновники знают, что подобное заявление — это подобие команды «фас!».

И все было бы ничего, но об этом знает, практически вся страна, в том числе и держатели акций «Мечела».

Они, боясь, что чиновники могут что-нибудь найти и наказать компанию на большие деньги, начинают спешно продавать свои активы в ценных бумагах «Мечел».

А Вы намереваетесь получить прибыль от инвестиций в эти акции. Они начинают резко падать в цене. Вы в потенциальном убытке (до тех пор, пока не продадите актив — когда продадите — убыток будет реальным) Это и есть политический страновой риск.

В 2008 году у нас эта ситуация случилась в реальности. Акции этой компании тогда обрушились на 46% за 1 день и не восстановились до сих пор!

В экономическом аспекте он проявляется как, например, сырьевая зависимость нашей экономики, цены на мировом рынке нефти падают — падает стоимость акций российских компаний, причем ощутимо.

Смысл не в том, что у нас плохая экономика, а в том, что если Вы владеете активами, а они падают в цене — Вы не идете к своей цели — созданию капитала.

И в это время ведь можно было владеть другими активами, которые приносят стабильную среднегодовую прибыль в 15-25% годовых и спокойно работать и жить.

Как оценить уровень странового риска при инвестировании в том или ином государстве?

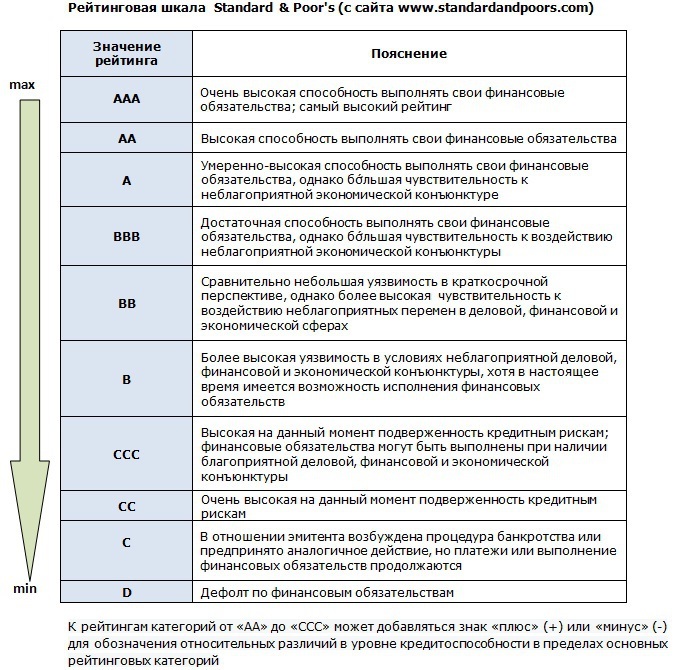

Пришло время поговорить о рейтингах. Возможно, то что вы сейчас узнаете, вам не очень понравится, но что поделаешь — информирован, значит вооружен.

Существуют в мире международные рейтинговые агентства. Их назначение и бизнес заключается в экономическом анализе корпораций и мировых экономик с целью присвоения им рейтинга надежности, кредитоспособности.

Основных мировых рейтинговых агентства 3:

У всех есть свои сайты, Вы легко их найдете в поисковых системах. На сайтах открытая информация о рейтингах корпораций и стран, после несложной регистрации она доступна.

Агентства присваивают рейтинги экономической устойчивости странам:

ААА — корпорация или страна обладает исключительно высокими возможностями по выплате долговых обязательств.

АА — корпорация или страна обладает высокими возможностями по выплате долговых обязательств.

А — корпорация или страна обладает высокими возможностями по выплате долговых обязательств, но зависят от экономических обстоятельств.

ВВВ — удовлетворительная способность расплатиться по долгам.

ВВ — удовлетворительная способность, но экономическая ситуация может помешать это сделать.

В — удовлетворительная способность но экономическая ситуация скорее всего помешает это сделать.

ССС — корпорация или страна имеет трудности с выплатами по долгам и их возможности зависят от благоприятных экономических условий.

СС — корпорация или страна имеет серьезные трудности с выплатами по своим долгам.

С — корпорация или страна имеет серьезные трудности с выплатами по своим долгам, возможно была инициирована процедура банкротства, но выплаты по долгам пока еще производятся.

SD — корпорация или страна отказалась от выплат по некоторым своим обязательствам.

D — был объявлен дефолт и рейтинговое агентство полагает, что корпорация или страна откажется от выплат по своим долгам. (помните Грецию и ряд европейских стран)

NR — рейтинг не дан.

Это вам описал шкалу рейтингового агентства Standard&Poor’s. Moody’s и Fitch ratings используют подобную только там символы чуть другие, но смысл абсолютно аналогичен.

В следующей статье мы поговорим о том какие страны подходят для консервативного (сохранения капитала с небольшим ростом на уровне инфляции в развитой стране) умеренного (10-15% годовых) и агрессивного (свыше 15% годовых) инвестирования.

Источник

Как найти риски по стране

Страновые риски, о которых сегодня пойдет речь, представляют собой совокупность факторов, оказывающих влияние на принятие инвестиционных решений иностранными инвесторами в силу специфических особенностей конкретного государства или территории.

Согласитесь, даже на интуитивном уровне ощущается некоторая разница между инвестициями в экономику Габона или, скажем, Буркина-Фасо, и финансовыми вложениями в инвестиционные проекты Соединенных Штатов, Японии или развитых европейских государств.

Знакомство с понятием странового риска для большинства отечественных инвесторов начинается, как правило, с приобретения недвижимости где-нибудь в Болгарии или Испании.

Прежде чем что-то купить «за бугром», не один десяток раз спросишь себя, чем чреваты такого рода вложения.

Так что тема вовсе не высосана из пальца и имеет прикладное значение.

Тем же, у кого пока нет собственной виллы на Адриатическом море, имеет смысл получить хотя бы беглое впечатление о том, что собой представляют страновые риски и для каких целей используются.

Суверенный риск и страновой риск

Понятие «страновой риск» является в некотором смысле преемником более размытого термина «суверенный риск», который использовался с 1970-х гг. для оценки рисков, связанных с предоставлением международных займов и кредитов правительствам суверенных государств.

Необходимость введения в употребление подобных терминов была обусловлена проблемами, которые все чаще стали возникать в процессе кредитования крупными коммерческими банками частных кредитополучателей из развивающихся экономик (особенно, из государств, не относившихся к числу стран-экспортеров нефти).

В более поздние периоды проблемы с возвратом кредитов и международных займов развивающимися странами резко обострились из-за ухудшения их экономического положения, политической нестабильности…

В ряде случаев приходилось иметь дело с фактами национализации (Эквадор, Алжир, Венесуэла, Шри-Ланка, Чили и др.) крупных предприятий и корпораций, ранее принадлежавших иностранным инвесторам, а также прямым отказом отдельных правительств от выполнения взятых на себя обязательств…

Все эти процессы привели к созданию отдельных «черных списков» государств, инвестиции в которые были сопряжены с повышенным риском потерь вложенных средств из-за нестабильности на внутренних финансовых рынках, угроз военного, политического и экономического характера, обуславливающих принятие правительствами непредсказуемых решений, в том числе связанных с отказом от выполнения условий соответствующих инвестиционных соглашений.

Каждое государство в таких списках получало некоторую совокупную оценку, которую все чаще стали именовать суверенным или страновым риском.

Эти понятия до сегодняшнего дня строгого определения не имеют и на практике могут обозначать достаточно широкий спектр факторов и характеристик.

Страновой риск или коммерческий.

В некоторых случаях инвесторы могут маскировать под страновые риски те из них, которые таковыми, по сути, не являются.

Обычно речь идет о принятии некомпетентных управленческих решений, которые привели к убыткам.

При этом ни правительство страны, принимающей инвестиции, ни в целом политическая или экономическая ситуация объективно никак принятию таких решений не способствовали…

В таком случае ведут речь исключительно о коммерческих рисках, связанных с деятельностью конкретных фирм или организаций (отдавая при этом себе отчет в том, что на практике отделить одно от другого все же бывает весьма и весьма затруднительно…).

Дискриминация, экспроприация и еще кое-что…

Говоря о страновых рисках, стоит дать несколько более полную характеристику двух основных групп факторов, их составляющих.

Речь идет о факторах политических и факторах экономических.

Политические страновые риски не отличаются особым разнообразием и могут быть сведены к трем формам вмешательства в деятельность иностранных инвесторов:

[1] дискриминация;

[2] национализация;

[3] экспроприация.

Под дискриминацией в данном контексте понимают создание для отечественных субъектов хозяйствования более выгодных экономических условий и льгот по сравнению с совместными и иностранными предприятиями, транснациональными корпорациями (ТНК) и другими организационно-правовыми формами предпринимательской деятельности, осуществляемые при участии иностранного капитала.

Национализация предполагает частичное лишение иностранных инвесторов права собственности на инвестиционные объекты.

Как правило, речь идет о передаче государству контрольного пакета акций или доли в уставном фонде предприятия, обеспечивающей возможность влияния государства на принятие ключевых управленческих решений.

Экспроприация является крайней формой национализации, предполагающей 100-процентный переход права собственности от иностранного инвестора к государству, принимающему инвестиции.

Экономические страновые риски

К экономическим страновым рискам относят обычно угрозу полной или частичной неплатежеспособности правительства по своим обязательствам вследствие чрезмерно большого внешнего долга страны.

Сюда же можно приплюсовать сезонные, климатические, техногенные и другие факторы, которые могут влиять на мнение инвестора о целесообразности тех или иных инвестиций…

К примеру, стихийные бедствия, наводнения, ураганы, тайфуны, характерные для того или иного региона, безусловно, должны включаться в совокупную оценку экономического странового риска.

Источник

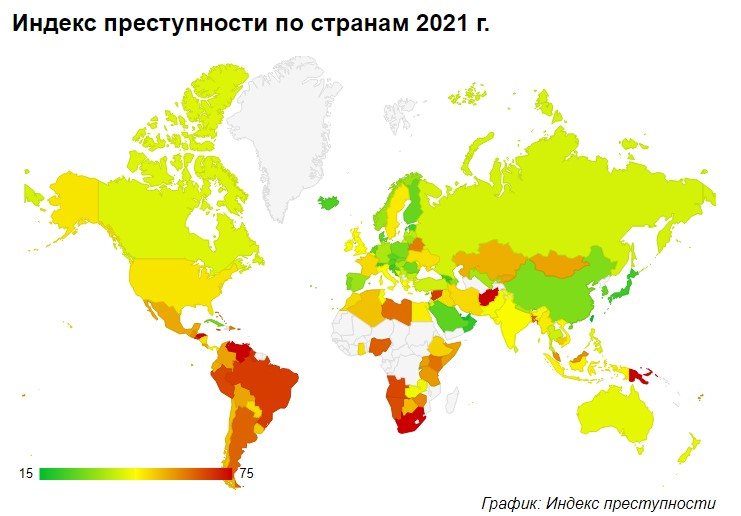

Рейтинг безопасности стран 2021 года (Crime Index by Country)

Опубликована статистика по уровню безопасности в разных странах мира в 2020 — 2021 году.

Эксперты Numbeo оценили, насколько опасно или безопасно находиться на территории ниже перечисленных стран, в статистику попали такие виды преступлений, как умышленные убийства, ограбления, насилие и другие. При этом главным источником информации для оценки выступали отзывы жителей жителей этих стран и туристов, которые их посещали. В Numbeo уточнят, что индекс преступности ниже 20 говорит о крайне редких случаях уличной преступности в стране, индекс от 20 до 40 — низкий уровень преступности, от 40 до 60 — умеренный, от 60 до 80 — высокий, и от 80 до 100 — максимальная вероятность стать жертвой преступления.

Важно понимать, что текущие данные об уровне преступности приведены на основании отзывов людей, и часто противоречат правительственной статистике этих стран. А все потому, что во многих странах, где преступность высокая, преступления просто не фиксируются органами правопорядка и, соответственно, не попадая в статистику не отображают реальную картину о ситуации в стране.

1 Катар 12.29 87,71 2 Тайвань 15,24 84,76 3 Объединенные Арабские Эмираты 15.35 84,65 4 Оман 20,26 79,74 5 Остров Мэн 20,79 79,21 6 Швейцария 21,35 78,65 7 Гонконг 21,73 78,27 8 Словения 21,79 78,21 9 Япония 21,95 78,05 10 Грузия 22,62 77,38 11 Армения 23,35 76,65 12 Эстония 23,38 76,62 13 Исландия 24,13 75,87 14 Хорватия 24,91 75,09 15 Австрия 25,23 74,77 16 Руанда 25,28 74,72 17 Чехия 25,31 74,69 18 Саудовская Аравия 25,93 74,07 19 Бахрейн 26,15 73,85 20 Дания 26,72 73,28 21 Южная Корея 26,86 73,14 22 Финляндия 27.01 72,99 23 Нидерланды 27,22 72,78 24 Бруней 28.03 71,97 25 Румыния 28,35 71,65 26 Куба 29.09 70,91 27 Польша 29,32 70,68 28 Словакия 29,74 70,26 29 Португалия 29,89 70,11 30 Китай 30,17 69,83 31 Израиль 31,21 68,79 32 Азербайджан 31,66 68,34 33 Кипр 31,97 68,03 34 Люксембург 32,15 67,85 35 Сингапур 32,98 67,02 36 Испания 33,13 66,87 37 Норвегия 33,35 66,65 38 Литва 33,84 66,16 39 Кувейт 34,04 65,96 40 Узбекистан 34,70 65,30 41 Венгрия 34,81 65,19 42 Германия 35,42 64,58 43 Непал 35,72 64,28 44 Косово (спорная территория) 36,12 63,88 45 Латвия 37,21 62,79 46 Болгария 38,12 61,88 47 Сербия 38,26 61,74 48 Северная Македония 38,59 61,41 49 Мальта 38,93 61,07 50 Таиланд 39,38 60,62 51 индюк 39,53 60,47 52 Россия 40,13 59,87 53 Иордания 40,73 59,27 54 Шри-Ланка 41,19 58,81 55 Канада 41,19 58,81 56 Черногория 41,61 58,39 57 Албания 41,64 58,36 58 Филиппины 42,16 57,84 59 Новая Зеландия 42,26 57,74 60 Австралия 42,44 57,56 61 Босния и Герцеговина 43.01 56,99 62 Замбия 43,22 56,78 63 Тунис 43,40 56,60 64 Пакистан 43,86 56,14 65 Палестина 43,96 56,04 66 Греция 44,14 55,86 67 Бельгия 44,17 55,83 68 Италия 44,37 55,63 69 Индия 44,72 55,28 70 Ирландия 45,02 54,98 71 Соединенное Королевство 45,26 54,74 72 Панама 45,85 54,15 73 Вьетнам 46,09 53,91 74 Индонезия 46,23 53,77 75 Молдова 46,56 53,44 76 Египет 46,79 53,21 77 Ливан 46,96 53,04 78 Мьянма 47,17 52,83 79 Швеция 47,20 52,80 80 Соединенные Штаты 47,74 52,26 81 Маврикий 47,89 52,11 82 Украина 48,28 51,72 83 Никарагуа 48,37 51,63 84 Гана 48,52 51,48 85 Ирак 48,77 51,23 86 Парагвай 48,97 51,03 87 Марокко 49,10 50,90 88 Иран 49,19 50,81 89 Франция 49,20 50,80 90 Эфиопия 50,03 49,97 91 Уругвай 51,22 48,78 92 Камбоджа 51,22 48,78 93 Белиз 51,31 48,69 94 Алжир 51,88 48,12 95 Чили 52,08 47,92 96 Ботсвана 52,84 47,16 97 Казахстан 54,02 45,98 98 Эквадор 54,41 45,59 99 Мексика 55.00 45.00 100 Коста-Рика 55,34 44,66 101 Кыргызстан 55,39 44,61 102 Боливия 55,39 44,61 103 Монголия 55,64 44,36 104 Колумбия 55,77 44,23 105 Мальдивы 55,99 44.01 106 Сомали 56,04 43,96 107 Уганда 56,07 43,93 108 Танзания 56,64 43,36 109 Малайзия 57,89 42,11 110 Фиджи 57,94 42.06 111 Гватемала 58,15 41,85 112 Зимбабве 58,88 41,12 113 Доминиканская Респблика 60,14 39,86 114 Беларусь 60,27 39,73 115 Кения 61,40 38,60 116 Ливия 62,00 38.00 117 Багамы 62,25 37,75 118 Аргентина 63,31 36,69 119 Пуэрто-Рико 63,35 36,65 120 Нигерия 63,86 36,14 121 Бангладеш 64,22 35,78 122 Намибия 65,89 34,11 123 Перу 66,61 33,39 124 Ангола 66,63 33,37 125 Ямайка 67,53 32,47 126 Бразилия 67,85 32,15 127 Сирия 68,09 31,91 128 Гайана 68,74 31,26 129 Эль Сальвадор 68,82 31,18 130 Тринидад и Тобаго 70,95 29.05 131 Гондурас 74,78 25,22 132 Афганистан 76,37 23,63 133 Южная Африка 77,07 22,93 134 Папуа — Новая Гвинея 80,24 19,76 135 Венесуэла 84,25 15,75

Подобрать себе выгодный тур с большими скидками вам поможет система поиска туров от всех ведущих российских туроператоров — мы рекомендуем её за удобство бронирования, моментальное подтверждение и безопасную оплату, а также за многочисленные скидки и бонусы!

Купить авиабилет с максимально возможными скидками мы рекомендуем в Единой системе поиска и бронирования. Подобрать себе железнодорожный билет по любому направлению, включая Крым и Сочи, рекомендуем здесь.

СПИСКИ ГОСУДАРСТВ

ДЛЯ ОЦЕНКИ РИСКОВ

СОГЛАСНО П. 4.2 ПОЛОЖЕНИЯ БАНКА РОССИИ ОТ 15.12.2014 № 445-П «О ТРЕБОВАНИЯХ К ПРАВИЛАМ ВНУТРЕННЕГО КОНТРОЛЯ НЕКРЕДИТНЫХ ФИНАНСОВЫХ ОРГАНИЗАЦИЙ В ЦЕЛЯХ ПРОТИВОДЕЙСТВИЯ ЛЕГАЛИЗАЦИИ (ОТМЫВАНИЮ) ДОХОДОВ, ПОЛУЧЕННЫХ ПРЕСТУПНЫМ ПУТЕМ, И ФИНАНСИРОВАНИЮ ТЕРРОРИЗМА» ОЦЕНКА РИСКА КЛИЕНТА ОСУЩЕСТВЛЯЕТСЯ ПО ОДНОЙ ИЛИ ПО СОВОКУПНОСТИ СЛЕДУЮЩИХ КАТЕГОРИЙ РИСКОВ:

СПИСКИ ГОСУДАРСТВ ДЛЯ ОЦЕНКИ СТРАНОВОГО РИСКА

ПЕРЕЧЕНЬ ИНОСТРАННЫХ ГОСУДАРСТВ (ТЕРРИТОРИЙ) В ОТНОШЕНИИ КОТОРЫХ ПРИМЕНЯЮТСЯ МЕЖДУНАРОДНЫЕ САНКЦИИ, ОДОБРЕННЫЕ РОССИЙСКОЙ ФЕДЕРАЦИЕЙ

ПЕРЕЧЕНЬ ИНОСТРАННЫХ ГОСУДАРСТВ (ТЕРРИТОРИЙ) В ОТНОШЕНИИ КОТОРЫХ ПРИМЕНЯЮТСЯ СПЕЦИАЛЬНЫЕ ЭКОНОМИЧЕСКИЕ МЕРЫ В СООТВЕТСТВИИ С ФЕДЕРАЛЬНЫМ ЗАКОНОМ ОТ 30 ДЕКАБРЯ 2006 Г. N 281-ФЗ «О СПЕЦИАЛЬНЫХ ЭКОНОМИЧЕСКИХ МЕРАХ»

ПЕРЕЧЕНЬ ГОСУДАРСТВ (ТЕРРИТОРИЙ), КОТОРЫЕ НЕ ВЫПОЛНЯЮТ РЕКОМЕНДАЦИИ ГРУППЫ РАЗРАБОТКИ ФИНАНСОВЫХ МЕР БОРЬБЫ С ОТМЫВАНИЕМ ДЕНЕГ (ФАТФ)

ПЕРЕЧЕНЬ ГОСУДАРСТВ, ФИНАНСИРУЮЩИЕ ИЛИ ПОДДЕРЖИВАЮЩИЕ ТЕРРОРИСТИЧЕСКУЮ

ДЕЯТЕЛЬНОСТЬ

ПЕРЕЧЕНЬ ГОСУДАРСТВ (ТЕРРИТОРИЙ) ОТНЕСЕННЫХ МЕЖДУНАРОДНЫМИ ОРГАНИЗАЦИЯМИ, В ТОМ ЧИСЛЕ МЕЖДУНАРОДНЫМИ НЕПРАВИТЕЛЬСТВЕННЫМИ ОРГАНИЗАЦИЯМИ, К ГОСУДАРСТВАМ (ТЕРРИТОРИЯМ) С ПОВЫШЕННЫМ УРОВНЕМ КОРРУПЦИИ И (ИЛИ) ДРУГОЙ ПРЕСТУПНОЙ ДЕЯТЕЛЬНОСТИ

ПЕРЕЧЕНЬ ГОСУДАРСТВ ИЛИ ТЕРРИТОРИЙ, ЯВЛЯЮЩИХСЯ ГОСУДАРСТВОМ (ТЕРРИТОРИЕЙ), О КОТОРЫХ ИЗ МЕЖДУНАРОДНЫХ ИСТОЧНИКОВ ИЗВЕСТНО, ЧТО В (НА) НИХ НЕЗАКОННО ПРОИЗВОДЯТСЯ ИЛИ ИМИ (ЧЕРЕЗ НИХ) ПЕРЕПРАВЛЯЮТСЯ НАРКОТИЧЕСКИЕ ВЕЩЕСТВА, А ТАКЖЕ ГОСУДАРСТВА ИЛИ ТЕРРИТОРИИ, РАЗРЕШАЮЩИЕ СВОБОДНЫЙ ОБОРОТ НАРКОТИЧЕСКИХ ВЕЩЕСТВ (КРОМЕ ГОСУДАРСТВ ИЛИ ТЕРРИТОРИЙ, ИСПОЛЬЗУЮЩИХ НАРКОТИЧЕСКИЕ ВЕЩЕСТВА ИСКЛЮЧИТЕЛЬНО В МЕДИЦИНСКИХ ЦЕЛЯХ)

Список составлен экспертами АО «Специализированный депозитарий «ИНФИНИТУМ»

Любые инвестиции сопровождаются рисками, даже банковский вклад или покупка квартиры — безопасные на первый взгляд. Начинающие инвесторы могут недооценить риски при выборе инструментов и остаться не только без прибыли, но и с долгами.

В этой статье разберем, какими бывают инвестиционные риски, как их оценивать и уменьшать.

Какие бывают инвестиционные риски

Инвестиционные риски — это вероятность остаться без прибыли от вложений или даже потерять их. Чтобы не уйти в минус и заработать, надо просчитать стратегию еще на старте.

Пример: если вы имеете постоянный источник дохода и инвестируете, чтобы накопить на пенсию через 20 лет, можете позволить себе рискованные акции. За 20 лет большинство из них вырастет, даже если в процессе цена будет неоднократно проседать.

А если вы уже на пенсии и живете на проценты от инвестиций, лучше выбирать низкорисковые инструменты, например, облигации и банковские вклады.

Инвестиционные риски бывают рыночными и нерыночными.

Рыночные риски:

- Снижение цены актива.

- Банкротство компании.

- Невыплата дивидендов.

Нерыночные риски: состояние экономики, инфляция, снижение ключевой ставки, геополитическая обстановка, изменение правовых норм и т. п.

Рассмотрим подробнее каждый вид риска.

Риск снижения цены актива

Причин для снижения цены много. Акции компании могут подешеветь из-за падения цен на ее продукцию. Квартира дешевеет из-за износа, превышения предложения над спросом. Золотые монеты — из-за общего снижения цен на золото или неправильного хранения.

В целом снизить такой риск можно, если правильно выбрать сам актив. А также если перед покупкой найти выгодную цену актива.

Риск банкротства компании

Обанкротиться могут эмитент акций, застройщик жилья, фонд, банк и даже целое государство. В некоторых случаях можно использовать страховку.

Чтобы снизить риск банкротства, нужно тщательно изучить компанию. Финансовая отчетность может рассказать, растут ли выручка и прибыль, есть ли долги. Посмотреть такую отчетность можно на сайте компании.

Риск невыплаты дивидендов

Дивиденды — это часть чистой прибыли компании, которую распределяют между держателями акций. Компания, акции которой вы купили ради дивидендов, может уменьшить или совсем отменить их выплату из-за финансовых проблем. Чаще всего это бывает, когда падает доход или растут долги.

Пример: Из-за пандемии компания Boeing отменила дивиденды еще в марте 2020 года. До этого компания увеличивала выплаты 9 лет подряд. В марте того же года, компания Ford приостановила выплату дивидендов на неопределенный срок, потому что закрылись заводы и появились проблемы в автомобильной промышленности.

Иногда дивиденды снижают даже на позитивном фоне. Например, когда компании нужны средства, чтобы расширить производство.

Нерыночные риски

Это риски, которые зависят в первую очередь от состояния экономики и политики государства.

К экономическим факторам относится уровень инфляции. Чем она выше, тем быстрее обесцениваются сбережения, и тем более высокая доходность нужна, чтобы сохранить и приумножить капитал. Еще один фактор — размер ключевой ставки: чем она меньше, тем менее прибыльны вклады.

К политическим факторам можно причислить государственный строй, геополитику, отношение властей к инвесторам и правовым нормам.

Пример: В статье про инвестиции в Китай мы говорили, что вкладываться в китайские акции рискованно из-за политики властей, где курс партии приоритетнее инвесторских интересов. Например, в этом году инвесторы потеряли большие деньги, потому что под политическим давлением оказался образовательный бизнес.

Экономические и политические риски взаимосвязаны, и самый простой способ ограничить эти риски — вкладывать средства в разные инструменты и диверсифицировать капитал по странам, валютам, отраслям.

Как определить величину риска

Инструменты для инвестирования имеют разные степени риска. Самый низкий риск — у облигаций и банковских вкладов. По ним вы гарантированно получаете назад вложенные средства, кроме случаев дефолта эмитента. Также здесь заранее известен процент доходности.

Банковские вклады застрахованы, хотя сумма страхования ограничена до 1,4 миллиона рублей на один банк. Если сумма большая, можно разделить ее по вкладам в разных банках. Главное, проверить, чтобы каждый банк был участником

системы страхования вкладов.

Фонды акций, паи, сдаваемая в аренду недвижимость имеют средний уровень риска.

А вот отдельные акции и криптовалюта — высокорисковые инструменты. Потому что их цены постоянно меняются.

Нюансы есть везде. Например, облигации относятся к низкорисковым активам, но есть такое понятие — высокодоходные облигации (ВДО). Доходность ВДО определена заранее, но здесь высок риск банкротства компании. То есть это облигации не самых надежных компаний. Чтобы заинтересовать инвестора, компания-эмитент дает по ним повышенную доходность, например, 12-13% против обычных 4-8%.

Повышенный риск всегда сопровождается повышенной потенциальной доходностью. Это называется премией за риск. Хотите стабильности — покупаете низкорисковые инструменты и получаете небольшую доходность. Хотите зарабатывать больше и готовы рискнуть — вкладываетесь в высокорисковые инструменты, но готовьтесь не получить доход из-за повышенных рисков.

Кроме общего понимания, какие инструменты более рискованны, можно еще смотреть на маркировки риска инвестиционных продуктов, принятые на бирже. У каждой биржи они свои.

Пример: на Московской бирже есть маркировки для ETF-фондов: от 1 (самые надежные) до 7.7 (самые рисковые), согласно европейскому законодательству. Фонд денежного рынка FXMM с маркировкой 1 считается самым надежным.

Американская биржа Nasdaq присваивает своим инструментам маркировки риска от 1 до 1000. И при этом не разглашает формулу, по которой считает риск. Чем выше цифра, тем выше риск. Например, у акций компании Google довольно низкий риск — 77.

Еще один важный критерий — инвестиционный/кредитный рейтинг. Он может касаться как конкретного инструмента, так и компании или целой страны. Эти рейтинги составляют рейтинговые агентства, чтобы показать надежность объекта. В рейтингах учитывают разные факторы и риски: как по математическим моделям, так и по мнению аналитиков.

Примеры авторитетных рейтинговых агентств:

Moody`s, Standart and Poor’s (S&P), Fitch Ratings, в России — Национальное рейтинговое агентство.

Агентства делят эмитентов по надежности на две категории: инвестиционную и спекулятивную. Внутри этих категорий рейтинги обозначают буквами, где значения от ААА до ВВВ — самые рекомендованные для инвесторов.

Как уменьшить риски

Как вы уже поняли, чтобы минимизировать риски, важно со всех сторон изучить инвестиционный инструмент, в который хотите вложиться. Есть конкретные инструменты управления рисками для всего портфеля: диверсификация, выставление стоп-лоссов, добавление в портфель защитных инструментов, ребалансировка и финансовая грамотность инвестора в целом.

Диверсификация

Диверсификация — это вложение средств в разные инструменты, направления, валюты. Риски снижаются за счет того, что вы «не кладете все яйца в одну корзину».

Например, в вашем портфеле могут быть одновременно акции разных стран, облигации, недвижимость, золото, две или три валюты.

Защитные инструменты

Это максимально стабильные активы, цены на которые во время кризисов не падают слишком сильно или даже вырастают. К таким инструментам традиционно относят золото и облигации.

Например, облигации при падении рынка акций не сильно падают в цене. Их можно продать, чтобы докупить сильно подешевевшие акции.

Золото может упасть в цене вместе со всем рынком, но ненадолго и обычно не так сильно, как акции.

В какой-то степени к защитным инструментам можно отнести и деньги. Правда, в случае гиперинфляции они будут быстро обесцениваться.

Стоп-лоссы

Это заявки на продажу ценных бумаг на бирже в случае падения котировок до указанной цены. Такая заявка защищает от сильного падения, но не всегда срабатывает. Инструмент, скорее, не для новичка, а для опытного инвестора.

Ребалансирофка портфеля

Минимум раз в год стоит пересматривать свои активы, чтобы приводить портфель к балансу.

Пример: Допустим, составляя портфель, мы решили 60% средств вложить в облигации и 40% — в акции. Через год проверяем портфель и видим, что акции выросли и теперь составляют 70% стоимости портфеля. Акции — высокорисковый инструмент, значит, портфель стал более рисковым.

Тогда продаем часть акций и докупаем на эти деньги облигации. Такой ход вернет портфель к изначальному уровню риска и соотношению 60/40 и.

Финансовая грамотность инвестора

Пожалуй, это самая главная защита от рисков. С повышением финансовой грамотности инвестор лучше диверсифицирует вложения, понимает финансовую отчетность и пользуется защитными инструментами. А главное — не уходит в долги и правильно распоряжается накоплениями.

Татьяна Грозецкая, изучает тему инвестиций

Методический журнал «Международные банковские операции» №2/2008/

Происходящие в мире изменения, такие как глобализация и интернационализация бизнеса, способствуют расширению деловых связей между участниками экономической среды и являются основой для создания единого экономического пространства. В данной статье рассматривается страновой риск, который возникает при осуществлении внешнеэкономической деятельности.

Расширение связей внутри одного экономического пространства, с одной стороны, нивелирует глобальные прогнозируемые риски (транзакционные, внешнеэкономические и др.), с другой же — способствует проявлению рисков, присущих непосредственно действующему бизнесу. Таким образом, с одной стороны, у нас есть «инвестор», заинтересованный в оптимальном размещении своих средств, с другой — «заемщик», нуждающийся в финансировании своего бизнеса.

На развивающихся рынках «инвестор» может столкнуться с нестабильностью политического режима, коррупцией, гражданскими беспорядками, дефолтами и другими событиями в стране, где он планирует разместить свой капитал. Для преодоления такого плана неопределенностей проводится анализ риска, определяющего вероятность того, что суверенное государство (или независимый кредитор в определенной стране) не будет иметь возможности (желания) выполнить свои обязательства по отношению к иностранному кредитору (или «инвестору»).

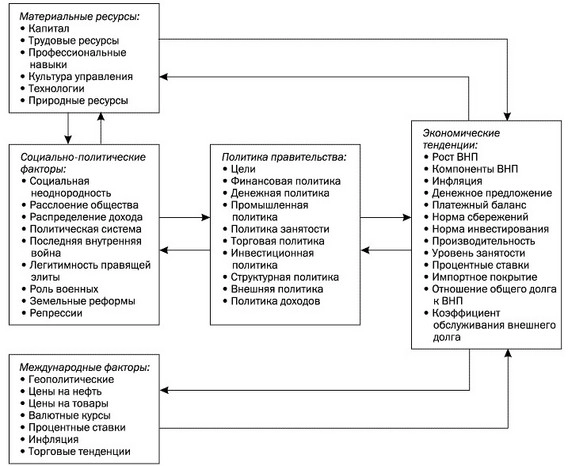

Страновой риск является многофакторным явлением, характеризующимся тесным переплетением множества финансово-экономических и социально-политических переменных.

В рамках общего странового риска выделяют некоммерческий (политический) и коммерческий риски.

Коммерческий риск может быть как на уровне государства (страны), то есть риском неплатежеспособности при предоставлении займа иностранным государством, так и на уровне компаний — трансграничным риском, то есть риском того, что при проведении экономической политики отдельная страна (государство) может наложить ограничения на перевод капитала иностранным инвесторам.

Некоммерческий (политический) риск предполагает вероятность финансовых потерь для компании в результате воздействия неблагоприятных политических факторов в стране размещения инвестиций.

До середины 1980-х годов прошлого столетия основное внимание при оценке странового риска уделялось экономическим и технологическим областям и менее — политическим и социальным. К пересмотру этой тенденции привели активные исследования в плане разработки соответствующих социальных индикаторов, которые могли бы использоваться наряду с экономическими составляющими (например, ВВП, индекс потребительских цен).

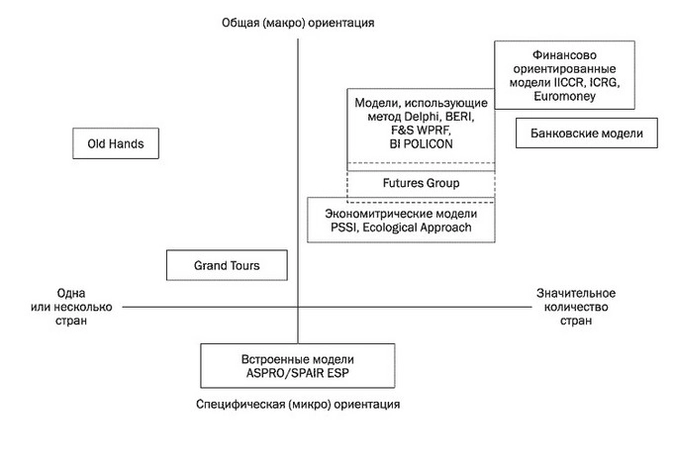

До 1970-х годов большинство компаний строило политический анализ климата в стране на основе качественных оценок при помощи методов «старых знакомств» (old hands) и «больших туров» (grand tours). Анализ проводился не регулярно, а только тогда, когда на карту был поставлен вопрос о новых инвестициях. Если риск представлялся высоким, то инвестиции либо не размещались, либо к стоимости проекта добавлялась «премия за риск» для учета высокой вероятности потерь. Недостатком этих методов является то, что возможно «приукрашивание» полученной информации.

Наиболее систематичным является метод Delphi, в соответствии с которым на первом этапе аналитики компании разрабатывают систему переменных для конкретного случая, а затем привлекают достаточное количество экспертов, которые определяют вес каждой переменной для рассматриваемой страны. Здесь возможным минусом является чрезмерная субъективность оценок.

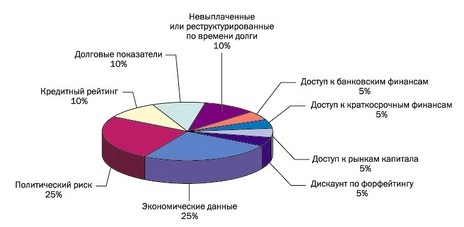

Рис. 1. Факторы, влияющие на оценку рисков1

Соответственно возникла необходимость разработать комбинированный метод, который позволил бы соединить субъектив- ное восприятие незнакомой среды той или иной компании с количественным анализом объективных данных для формирования общего восприятия (GESTALT) странового риска.

Более широкое развитие моделирование политических и экономических рисков получило к началу 1980-х годов. Рост задолженности развивающихся стран вызвал интерес к рискам неплатежеспособности. Специфическая природа данных рисков привела к систематическому анализу макроэкономических данных. Мировой кризис конца 1990-х годов привел к необходимости существенно пересмотреть количественные оценки странового риска практически для всех стран в сторону увеличения. Характер развития кризиса выявил глобальную взаимосвязь экономик различных государств («принцип домино»), что привело к ограничению применяемых традиционных методов оценки риска и необходимости разработки новых подходов.

Конечно, количественная оценка странового риска имеет определяющее значение для принятия решения об инвестициях в зарубежных странах. Поэтому появилась концепция «мирового портфеля», в соответствии с которой доли вложения средств в активы различных государств должны распределяться обратно пропорционально их страновому риску.

Количественный подход к оценке странового риска позволяет сравнивать различные страны по степени риска, используя единый числовой фактор риска, который суммирует относительное влияние определенного количества социально-политических факторов посредством различных политических и социальных индикаторов (формула 1).

R = R(q1, q2, q3, …, qn) = R(qi), i = 1, …, n, (1)

где R — многофакторная функция, зависящая от значений учитываемых факторов (qi — совокупность значений i-го фактора).

Главными недостатками количественных методов является использование узкого определения политического риска и концентрация на ограниченном количестве факторов риска, таких как политическая нестабильность, валютный контроль и экспроприация. Полный список возможных рисков с разной степенью потенциального влияния на иностранные инвестиции гораздо шире и включает несколько сотен политических, экономических и социально-культурных факторов. Выбор факторов и определение их относительного веса остается основной проб-лемой количественного метода.

Также проблема заключается в том, что попытка приспособить количественную шкалу рисков для международных сравнений наталкивается на отраслевую ориентированность большинства страновых рисков. Например, добывающие отрасли гораздо больше подвержены экспроприации, чем высокотехнологичные производственные отрасли. Более того, то, что рассматривается как фактор риска для большинства отраслей, вполне может быть фактором дополнительных возможностей для некоторых других отраслей. Поскольку различные страны обладают различным относительным уровнем риска для разных инвесторов, то соответственно сфера применения количественной шкалы странового риска сужается.

Для раннего обнаружения благоприятных или неблагоприятных тенденций в стране может использоваться метод агрегированных статистических данных. На этой основе были разработаны две модели — Political System Stability Index (PSSI) и Ecological Approach, основанные на точных причинных взаимосвязях и опирающиеся в первую очередь на эконометрические и другие объективные данные.

Другую группу составляют экспертные оценки, являющиеся обычно конечным продуктом многоступенчатого консультационного процесса, который может вовлекать метод Delphi. Некоторые из этих отчетов используют эконометрические данные, но их основной характеристикой является прогрессивное присвоение рейтингов достаточно большого количества стран. Первой компанией по ранжированию стран стала служба BERI (Business Environment Risk Index). Эта система оценки основана на придании каждому виду риска определенного весового коэффициента, отражающего его значимость для успеха в бизнесе.

Составление рейтинга стран по уровню риска включает в себя несколько этапов:

- выбор переменных (политическая стабильность, степень экономического роста, степень инфляции, уровень национализации и др.);

- определение веса каждой переменной (максимальный вес имеет переменная политической стабильности);

- обработка показателей по методу Delphi с использованием экспертной шкалы;

- выведение суммарного индекса, теоре-тически располагающегося в пределах от 0 до 100 (минимальный индекс означает максимальный риск, и наоборот).

Как правило, индексы стран не достигают крайних значений. Сравнительные рейтинговые системы, использующие схожие методологии, разрабатываются консалтинговыми фирмами Frost & Sullivan (the World Political Risk Forecast), Business International and Data Resources Inc. (Policon). Большинство из них доступны в режиме онлайн, и, как в случае с Policon, пользователи могут исключать вес различных переменных либо включать свою собственную оценочную информацию.

Cуществуют еще также две финансово-направленные рейтинговые системы — Institutional Investor’s Country Credit Rating и Euromoney’s Country Risk Index, охватывающие 109 и 116 стран соответственно.

В модели Euromoney рейтинг странового риска составляется путем комбинирования по 9 категориям: экономические данные (25% в оценке), политический риск (25%), долговые показатели (10%), невыплачиваемые или реструктурированные во времени долги (10%), кредитный рейтинг (10%), доступ к банковским финансам (5%), доступ к краткосрочным финансам (5%), доступ к рынкам капитала (5%), дискаунт по форфейтингу (5%). При этом оценка политического риска производится на основе экспертных заключений по шкале от 0 (высокий риск) до 10 (низкий риск). Результирующее значение странового риска варьируется от 0 (наибольший риск) до 100 (наименьший риск). Данные числовые значения конвертируются в 10 буквенных категорий — от ААА до N/R.

Более 25 лет назад у международных инвесторов возникла необходимость оценивать риски при вложении инвестиций в различные программы и проекты отдельных стран. В результате появились компании, которые стали с использованием определенного рейтинга стран, их образований и хозяйствующих субъектов осуществлять прогноз по рискованности финансовых вложений. Такие оценки стали публиковаться. Первоначально этим занимались отдельные группы при крупных компаниях или банках, затем были созданы специальные рейтинговые агентства. Конечно, лидирующие позиции в данном вопросе занимают компании «большой тройки».

Рис. 2. Категории данных в оценке странового риска по модели Euromoney

Разработка стратегии поведения иностранных компаний в стране вложения инвестиций строится на тщательном анализе как объективных (уровень инфляции, состояние экономики и т.д.), так и субъективных (роль ключевых фигур государства, структура власти, их влияние на ведение бизнеса) факторов.

Каждое агентство имеет свои показатели, экспертные веса, шкалу рейтинга, которые преимущественно представлены буквенным выражением.

Что касается агентства RusRating, то страновой риск нами безусловно учитывается при присвоении рейтинга субъекту хозяйствования. Кроме того, наличие в шкале рейтингов от ААА до D2 позволяет клиентам агентства RusRating сочетать их с аналитическими исследованиями и рейтингами бан-ков других стран и других национальных агентств. При соотнесении рейтингов здесь важно не столько буквенное обозначение, сколько экономический смысл, вкладываемый в тот или иной рейтинг.

Смысловое толкование буквенных обо- значений рейтинга отражает степень надежности рейтингуемого объекта и уровня раз-вития его рыночных позиций, позволяющих «инвестору» установить первоначальные критерии взаимодействия.

Основные параметры комплексного исследования всех аспектов деятельности рейтингуемого объекта основываются на принципах «мозаики», когда компоненты финансового и нефинансового анализов дополняют и подтверждают друг друга, формируя единую картину деятельности рейтингуемого объекта.

Все рассмотренные модели оценки странового риска имеют определенные преимущества и недостатки.

Экспертные системы критикуются за то, что в них не всегда четко прослеживаются причинные отношения.

Эконометрические модели зачастую страдают сложностью обеспечения текущими источниками данных большинства независимых переменных, необходимых для анализа.

Встроенные модели могут быть дороги, продолжительны во времени и географически ограничены.

Поэтому оптимальный подход должен сочетать лучшие стороны каждого из методов и давать возможность измерять макрориски и интерпретировать их применительно к специфическим условиям, что и делается рейтинговыми агентствами.

В большинстве европейских стран роль рейтингов (как страновых, так и хо- зяйствующих субъектов) и рейтинговых агентств настолько велика, что зачастую выход эмитента на рынок заимствований без наличия рейтинга невозможен. В этом случае эмитент ищет альтернативные источники заимствования или его ценные бумаги попадают в разряд junk-bonds (мусорные облигации с высокой процентной ставкой). Большое количество институциональных инвесторов не имеют возможности пополнять свои портфели долговыми ценными бумагами, не имеющими рейтинга (имеется в виду инвестиционного класса). Таким образом, у эмитента облигаций, не имеющего кредитного рейтинга, нет реальной возможности занять средства на рынке по приемлемой ставке.

Зная кредитный рейтинг эмитента, «инвестор», с одной стороны, избавляется от необходимости проведения кропотливого анализа финансовой отчетности, с другой — у него появляется возможность более взвешенно подходить к формированию инвестиционной стратегии, уменьшающей риски портфеля.

Наличие рейтинга у «заемщика» далеко не означает, что агентство «рекламирует» его деятельность, но он таким образом заявляет о себе и заявляет открыто, что создает благоприятный климат для инвестиционного сообщества.

Рис. 3. Классификация моделей по их ориентации и географическому охвату3

_________________________________

1 Источник: Kennedy Ch.R. Political Risk Management.

2 Более подробно со шкалой рейтингов можно ознакомиться на сайте агентства RusRating (www.rusrating.ru).

3 Источник: Kennedy Ch.R. Political Risk Managem

Автор — агентство «РусРейтинг», аналитик

Предпринимательские риски — это прямые или косвенные угрозы хозяйственной или финансовой деятельности, поэтому важно знать, в чем заключается основная опасность предпринимательства в России, как оценивается допустимая степень, изучить примеры и причины этого экономического явления кратко, рассмотреть возможные варианты решений. При грамотном управлении и объективном отношении к ним, можно оставаться на плаву даже в серьезных кризисных ситуациях, которых в бизнесе огромное количество.

Определение понятия

Каждый, кто начинает свое дело, сталкивается с таким термином. Это не значит, что нужно выбирать отрасль, где нет угроз, но нужно быть готовыми к тому, что предприятие может понести расходы, убытки, уйти в кризисное состояние. Если даже на конкретный момент времени обстоятельства складываются в пользу предпринимателя, нельзя отрицать их в дальнейшем. Экономика нестабильна, не существует страны, где она была бы нерушима. Катаклизмы, эпидемии, дефициты, девальвация и прочие моменты могут в одни момент пошатнуть уверенное состояние бизнеса.

В данный термин включаются все возможные негативные моменты, которые могут возникнуть в ходе производства, реализации товаров и услуг, при проведении финансовых операций, коммерции и разработке любых проектов.

Его можно рассматривать как потенциально вероятную потерю или недополучение запланированных ресурсов. Однако тут существует положительный момент. При условии реализации правильных решений, даже кризисная ситуация может обернуться вспять и принести доход. Поэтому конкретно риски предпринимателя, в сущности, следует расценивать как сочетание неблагоприятных и благоприятных отклонений от запланированных результатов.

Главным основанием тому является неопределенность окружающей среды. При ведении хозяйственной деятельности рынок постоянно меняет условия, поэтому необходимо четко улавливать колебания, иначе возникает та самая опасная ситуация. Есть три группы причин, связанных с отсутствием определенности:

- незнание — недостаток навыков управления и взаимодействия с рыночными изменениями;

- противодействия — факторы, мешающие нормальной работе компании (отсутствует схема обязанностей, конфликты с подрядчиками и др.);

- случайность — не было возможности прогнозировать критические условия.

Экономические кривые говорят о том, что чем больше разного вида неопределенностей несет в себе хозяйственная деятельность, тем больше опасностей, но с увеличением предпринимательских рисков растет и потенциальный шанс приобрести повышенную прибыль. Поэтому верной является аксиома, которую часто любят повторять успешные бизнесмены: кто не умеет рисковать — не может зарабатывать.

Виды

Их немного:

- Политические. Связаны с обстановкой в стране, сменой власти, ухудшением положения определенных сил.

- Законодательные. Нововведения в законодательстве, несущие дополнительные убытки. Примером может быть введение обязательной маркировки на отдельные виды товаров, требующие от предпринимателей закупки оборудования, оплаты деятельности в системе, перераспределения обязанностей на производстве или привлечения новых специалистов с выплатой им заработной платы.

- Природные. Различные катаклизмы и стихийные бедствия в регионе.

- Макроэкономические. Зависят не только от экономики страны, но и от мира в целом. Сюда следует относить потери из-за инфляции, валютных колебаний и др.

Каждый из них подразделяется на более мелкие категории, но это не отменяет того, что при планировании следует учитывать их все. В более широком смысле можно выделить те, которые зависят от руководства и те, которые глобальны.

Законодательное регулирование

В законах четко и ясно прописано то, что открытие бизнеса человеком должно быть добровольным, обдуманным решением на свой страх. Поэтому нет определенных законодательных актов, способных защитить владельцев предприятий от колебаний экономики, политической нестабильности и других проблем. В особо сложных ситуациях Правительство принимает единовременные решения, позволяющие субъектам малого и среднего звена не утонуть в кризисных состояниях. Примером может служить помощь при выплате заработной платы сотрудникам в период пандемии 2020 г.

Единственным, что может служить опорой — это акт № 4015-1 о страховой деятельности, в котором указывается, что бизнесмен может застраховать компанию от непредвиденных убытков. Среди услуг страховщиков есть возможность предусмотреть недобросовестность контрагентов, поломку оборудования, падения спроса, банкротства и др. Нельзя подстраховаться в плане закупки сырьевой базы, потерь при остановке производственного процесса и оплаты пошлин и налоговых сборов.

Внутренние предпринимательские риски

Всего различают несколько разновидностей кризисных ситуаций, которые могут возникнуть в ходе предпринимательства. Это внешние, которые происходят за пределами организации и внутренние. В первом случае убытки происходят из-за негативных факторов внешней среды, а вот вторая — сугубо упущения, допущенные в ходе хозяйственной и управленческой деятельности фирмы.

Они могут быть из-за:

- неэффективного менеджмента;

- плохого маркетинга;

- неконкурентоспособности самого товара или услуги;

- отсутствия инвестиций для организации достаточного промышленного потенциала;

- судебных разбирательств.

Большинство решается подбором квалифицированных кадров: управляющих, экономистов, юристов, персонала на производственные линии, маркетологов и иных специалистов. Другие нивелируются изучением потребностей покупателей, установкой дополнительного оборудования или починкой существующего. Это проблемы самого предприятия, решаемые путем рационального управления, их нужно учитывать и возможно их изменить.

Внешние риски, связанные с предпринимательской деятельностью

К ним относятся те опасные ситуации, которые напрямую не влияют на хоздеятельность, но частично оказывают на нее воздействие. И самое печальное, что их просто нужно просчитывать, а повлиять нельзя. К особенно актуальным следует относить:

- резкие изменения законодательства;

- неустойчивость политического режима;

- колебание стоимости на топливо и другое сырье;

- экономическое положение в стране и отрасли;

- стихийные и экологические бедствия;

- национальные волнения, войны, эпидемии и др.

Могут обуславливаться также действиями конкурентов, отсутствием качественных ресурсов, высокими темпами инфляции — причин огромное количество. Для нормального функционирования предприятия нужно учитывать большинство из них, и иметь запасной план инвестирования и кризисного регулирования, чтобы предотвратить катастрофические убытки.

Характеристики рисков

Риски содержат факторы, отличающиеся по времени или месту образования, способу проявления, степени влияния на работу организации. Результатом их влияния может быть неблагоприятная ситуация в виде:

- упущенной (недополученной) выгоды;

- прямого убытка;

- отсутствия результата деятельности;

- события, способного стать причиной убытков или неполучения доходов в последующем.

Виды рисков предприятия взаимосвязаны и взаимозависимы. Изменение одного может влиять на другие, усиливая или уменьшая их выраженность.

Какие существуют риски, связанные с участием организации в совместных предприятиях и ассоциированных организациях?

Риски характеризуют следующие понятия:

- Экономическая сущность, связь с хозяйственной деятельностью предприятия, влияние на образование прибыли.

- Вероятность образования, проявляющаяся в том, что в хозяйственной деятельности негативное событие может произойти или нет в зависимости от ряда факторов.

- Неопределённость последствий, отсутствие закономерности. По степени риска последствия хозяйственного процесса могут изменяться в значительном диапазоне, находя отражение в виде материальных потерь и при формировании доходной части.

- Ожидаемая неблагоприятность воздействия. Последствия рисков отражаются на результатах процесса производства позитивно или негативно, но оценивать их принято с позиции возможных отрицательных последствий. В результате рисков возможна потеря прибыли и самого капитала, что чревато в критических обстоятельствах банкротством компании.

- Вариативность уровня, изменяемость из-за влияния факторов, находящихся в непрерывной динамике.

- Субъективность оценки, то есть ее неравнозначность в зависимости от ряда факторов (достоверности информации, полноты, квалификации менеджеров).

Налоговые риски крупных сельскохозяйственных предприятий.

Система классификации

Классификация рисков подразумевает систематизацию их множества по разным критериям, объединяющую подмножества в единые понятия.

При создании классификации учитываются понятия, относящиеся к характеристике рисков, в числе которых:

- период образования;

- причины и явления, способствующие возникновению;

- метод подсчета;

- тип последствий;

- ареал охвата.

Методика оценки финансовых рисков при формировании кредитной политики предприятия.

По периоду возникновения риски делят на:

- перспективные;

- ретроспективные;

- текущие.

По характеру учета риски бывают:

- Внутренние, вызванные работой компании исходя из деловой активности ее руководства, показателей специализации, производительности, стратегии маркетинга, технической оснащенности.

- Внешние, непосредственно не касающиеся производственного процесса и образуемые экономическими, политическими, географическими причинами.

В зависимости от последствий риски подразделяют на:

- Спекулятивные. Они могут стать причиной как потерь, так и добавочной прибыли из-за резких колебаний курсов валют, законодательства (по налогам), рыночной конъюнктуры.

- Чистые. Их характерной особенностью являются обязательные производственные потери из-за природных бедствий, войн, несчастных случаев.

По сфере образования риски делят на:

- Производственный, связываемый с неисполнением планов и производственных обязательств организации из-за влияния (неблагоприятного) внешних обстоятельств или ошибочного применения новых основных или оборотных средств. Основными причинами его возникновения могут быть:

- понижение планируемых объемов выпуска;

- увеличение затрат;

- оплата завышенных сумм обязательных платежей;

- несоблюдение условий поставок;

- поломка (уничтожение) оборудования.

- Коммерческий, возникающий при продаже товаров (услуг), изготовленных или приобретенных организацией. Главными причинами служат:

- понижение размера реализации по конъюнктурным или иным причинам;

- рост стоимости закупа продукции;

- уменьшение товарной массы в обращении;

- увеличение издержек.

- Финансовый, зависящий от возможности неисполнения компанией обязательств по причине:

- обесценивания портфеля инвестиций из-за колебания курсов валюты;

- непроведения проплат.

- Страховой или шанс образования страховой ситуации, оговоренной сделкой, по которой страховщик обязан оплатить возмещение.

По причинам возникновения подразделяют риски на политические (война, запрещение вывоза/завоза товаров, запрет на передвижения/перемещения через границу) и экономические, вызванные изменениями в организации или в экономике государства (колебания рыночной конъюнктуры, дисбаланс ликвидности, падение уровня управления).

Исходя из производственного процесса риски делят на:

- Организационные, возникающие из-за ошибок сотрудников или менеджмента компании, нарушений внутреннего контроля или правил выполнения работ.

- Рыночные, зависящие от конъюнктуры рынка (товарной стоимости, спроса на товар, потери ликвидности, курсовых колебаний).

- Кредитные, связанные с нарушением контрагентом срока исполнения обязательств по сделке. Имеют отношение к предприятиям с дебиторской задолженностью, к компаниям, занятым на рынке ценных бумаг.

- Юридические, когда потери возникают из-за отсутствия учета законодательных норм, их изменения в период сделки, некорректности составления документации, несоответствия законов разных государств.

- Технические и производственные, связанные с причинением вреда окружающей среде, с авариями из-за нарушения работы объекта из-за ошибок при проектировании, строительстве.

С учетом потенциальных последствий риски классифицируются на:

- Допустимые, когда из-за отсутствия некоторых действий компании угрожает потеря дохода (прибыли). В этом случае коммерческая деятельность не лишается экономической целесообразности, так как размер потерь не больше размера прогнозируемого дохода.

- Критические, при которых организации грозит утрата выручки, заведомо перекрывающей прогнозируемую прибыль. При самом плохом раскладе компании угрожает потеря всех средств, направленных на реализацию сделки.

- Катастрофические, когда предприятие теряет платежеспособность. Размер потерь может превысить размер собственного капитала предприятия. К указанной категории относятся ситуации, угрожающие экологической катастрофой или безопасности граждан.

Риск организации бизнеса

Главным риском для каждого предпринимателя является сомнение, что бизнес не принесет прибыли. И исход сомнения зависит от того, как человек психологически настроен на успех своего дела. Излишняя пессимистичность еще никого не спасала, но и с крайним оптимизмом далеко не уедешь. Нужно помнить, что на любой бизнес, каким бы простым в реализации он ни казался, нельзя смотреть сквозь розовые очки.

Открывая бизнес, предприниматель должен держать в голове основные параметры:

- четкую идею и план ее реализации;

- уровень конкуренции и свои возможности, дабы суметь справиться с конкурентами.

К тому же к этим пунктам всегда добавляется реакция общества и рынка на появление новичка. Конечно, каждый бизнес и подход к нему индивидуальны. Но предприниматель в любом случае должен иметь объективное представление о реальности, чтобы в любой момент суметь грамотно отразить удар.

Стандартный предпринимательский риск

Сам по себе предпринимательский риск подразумевает под собой риск, возникающий при любых видах предпринимательской деятельности, связанных с производством и реализацией продукции, товаров и услуг, товарно-денежными и финансовыми операциями, коммерцией, а также с осуществлением научно-технических проектов. Считается, что он даже необходим — по причине того, что все познается методом проб и ошибок. Примеров предпринимательского риска множество: предприниматель закупил товар, а он не продается; выполнил какие-либо строительные работы, а постройка сгорела; предлагает какие-либо услуги, а они оказываются невостребованными.

Финансовый риск

Без финансового риска не обходится ни один бизнес. Причем преследует он каждого бизнесмена на протяжении всего развития и становления дела. Финансовая поддержка бизнеса важна на каждом этапе, от первоначальных вложений (куда входят кредиты и инвестиции) до постоянной организации продаж, оценки финансового состояния.

Из финансовых рисков вытекают первоначальные сомнения по поводу будущего той или иной компании. Бизнесмен постоянно находится в замкнутом круге, где невозможно предугадать, что ждет тебя за поворотом, от колебания курса валют и повышения налогов до желания покупателей и поведения конкурентов.

Риск мировых факторов

Этот риск актуален всегда. Если на других фронтах может устанавливаться какая-либо стабильность, то развитие ситуаций, затрагивающих все сферы жизнедеятельности стран мира, предсказать невозможно. Здесь тоже существует свой замкнутый круг. Все внутренние проблемы вытекают из проблем внешних — проблем глобального масштаба. На развитие бизнеса не могут не влиять следующие факторы:

- изменение климата;

- волатильность цен на энергию и топливо;

- обеспеченность водой и цены на воду;

- доступность ресурсов;

- рост численности населения.

Здесь необходимо отметить, что все риски, так или иначе связанные с бизнесом, будь они постоянными или уходящими (приходящими), зависят от глобальных факторов устойчивого развития. Следовательно, влекут за собой и все остальные риски, включая моральную неустойчивость того или иного предпринимателя, страх перед постоянными мировыми изменениями.

Риски местоположения

Среди опасностей, с которыми сталкивается предприятие, – пожары поблизости, ураганы, наводнения, ураганы или торнадо, землетрясения и другие стихийные бедствия. Сотрудники должны быть знакомы с улицами, ведущими в район и за ним со всех сторон от места ведения бизнеса. Люди должны иметь в своих транспортных средствах достаточно топлива, чтобы выезжать из этой зоны и выезжать из нее. Страхование ответственности или имущества и страхование от несчастных случаев часто используется для передачи финансового бремени рисков, связанных с местонахождением, на третью сторону или страховую компанию для бизнеса.

Человеческие риски

Злоупотребление алкоголем и наркотиками представляет собой серьезную опасность для персонала. Сотрудников, страдающих от алкогольной или наркотической зависимости, следует побуждать при необходимости обращаться за лечением, консультированием и реабилитацией. Некоторые страховые полисы могут частично покрывать стоимость лечения.

Защита от растраты, кражи и мошенничества может быть сложной, но это обычные преступления на рабочем месте. Система требований к двойной подписи для чеков, счетов-фактур и проверки кредиторской задолженности может помочь предотвратить хищение и мошенничество. Строгие процедуры бухгалтерского учета могут выявить хищение или мошенничество. Тщательная проверка биографических данных перед наймом персонала может раскрыть предыдущие правонарушения в прошлом заявителя. Хотя это может и не быть основанием для отказа в приеме кандидата на работу, это поможет отделу кадров не ставить нового сотрудника в критическое положение, когда сотрудник подвержен искушению.

Заболевание или травма среди сотрудников – потенциальная проблема. Чтобы предотвратить потерю производительности, назначьте и обучите резервный персонал для выполнения работы критически важных сотрудников, когда они отсутствуют по состоянию здоровья.

Риск личности бизнесмена

Большинство проблем возникает именно из-за того, что сам бизнесмен не рассчитал свои возможности. Основная проблема — время. У начинающего бизнесмена практически все время уходит на свое дело. Многие проекты так и не находят своей реализации именно потому, что бизнесмен либо растрачивает себя еще на какую-либо работу и пытается погнаться за двумя зайцами, либо потому, что выбирает между бизнесом и семьей второе. В остальных случаях причиной того, что не получилось, становится потеря интереса. Здесь важно научиться планировать свое время, что тоже колоссальная работа, поэтому нужно уметь мыслить рационально и вырабатывать критическую оценку.

Необходима четкая организация в управлении бизнесом, временем, отношениями с клиентами, в этом поможет постоянное стремление к саморазвитию.

Развитие бизнеса всегда требует от предпринимателя много сил и энергии, желания и особенной способности уметь правильно распланировать как свое время, так и то время, которое должно быть затрачено на бизнес. Бизнесмен — это почти синоптик. Но объективный синоптик, всегда готовый к внезапному торнадо. Торнадо — это и есть те самые риски, которым может и должен подвергаться каждый бизнес. И нельзя выделить что-то одно, чему бы предприниматель уделил большее внимание. Здесь все потери и приобретения равны. Важнее не волноваться, не бежать за двумя, а то и более зайцами, не пытаться схватиться за каждую соломинку и отрегулировать ее в одно касание, а делать свою работу и быть подготовленным, держать в постоянном тонусе свои мысли, из которых вытекают правильные действия.

Технологические риски

Отключение электроэнергии – это, пожалуй, самый распространенный технологический риск. Вспомогательные газовые электрогенераторы представляют собой надежную резервную систему для обеспечения электроэнергией освещения и других функций. Производственные предприятия используют несколько больших вспомогательных генераторов, чтобы поддерживать фабрику в рабочем состоянии до восстановления энергоснабжения.

Компьютеры можно поддерживать в рабочем состоянии с помощью высокопроизводительных резервных аккумуляторов. Скачки напряжения могут происходить во время грозы (или случайным образом), поэтому организации должны снабдить критически важные бизнес-системы устройствами защиты от перенапряжения, чтобы избежать потери документов и разрушения оборудования. Создавайте автономные и онлайн-системы резервного копирования данных для защиты важных документов.

Несмотря на то, что сбои в работе телефона и связи относительно редки, менеджеры по рискам могут рассмотреть возможность предоставления сотовых телефонов компании в экстренных случаях персоналу, чье использование телефона или Интернета критически важно для их бизнеса.

Оценка уровня риска

Управление риском требует анализа и оценки, включающей регулярное выявление факторов и видов в сочетании с их количественным определением.

Источниками для выполнения анализа и оценки рисков являются сведения из:

- отчетности компании;

- списка штатов;

- карт технологических потоков;

- соглашений, контрактов;

- показателя себестоимости;

- финансовых (производственных) планов.

Процедура оценки включает качественный и количественный этапы.

На этапе качественной оценки выявляются источники и причины риска, работы, при которых он образуется и воздействует на хозяйственный процесс. Качественные итоги служат исходной информацией для анализа количественного, оценивающего только проблемные моменты в ходе проведения конкретной операции.

При количественном анализе определяются числовые параметры по отдельным рискам, по потенциальному урону от них. Завершением анализа является подготовка системы противодействующих мероприятий и расчет стоимости их проведения.

Количественная оценка рисков использует методы:

- статистические, изучающие вероятность ущерба по показателям предшествующего периода;

- аналитические, прогнозирующие возможность урона на основе математических моделей и используемые преимущественно для анализа угроз в проектах по инвестированию;

- экспертных оценок, совмещающих логические и статистические приемы при изучении результатов опросов, которые выступают единственным источником сведений;

- аналогов, используемых при невозможности применения иных методов и выявляющих общие зависимости для экстраполяции их на изучаемый объект.

В зависимости от типа воздействия используют следующие методы управления рисками:

- Уменьшение риска, понижающего вероятность за счет диверсификации производства, замены технологии, изменении стратегии по работе в проблемных странах.

- Сохранение риска — наблюдение без воздействия. Приемлем для ситуаций, когда граница образования проблемы находится на допустимом уровне или активные меры невозможны либо экономически не оправданы.

- Отказ от риска, предусматривающий его устранение за счет перехода на безопасную технологию, отказа от сотрудничества с сомнительным партнером, реализации проблемного актива.

- Перевод риска на иных лиц (страхование, хеджирование).

- Перевод риска на контрагента (через обязательства по контракту), когда воздействие неэффективно или невозможно, а граница риска выше допустимого показателя (штрафы, факторинг без регресса)

- Передача риска на аутсорсинг за счет вывода непрофильных функций в другие организации (деятельность по перевозкам, автоматизация учета).

Выбор методов оценки или управления производится по каждому риску отдельно с учетом вероятностного ущерба и возможности создания проблемных ситуаций.

Чтобы ваше дело процветало, обратите внимание на самые актуальные риски для бизнеса

Каждый год страховая корпорация Allianz публикует рейтинг главных рисков, которые угрожают бизнесу. Он основан на опросе экспертов в области страхования. Именно этими данными я воспользуюсь, чтобы рассказать вам об основных рисках, которые будут угрожать бизнесу в этом году. Рейтинг в России и в мире отличается, это видно из таблицы:

Десять главных рисков для бизнеса в 2019 году

Перерыв в производстве, в том числе сбои в цепи поставок

Первое место в России и в мире

По мнению экспертов, главным риском для бизнеса в нашей стране и во всем мире останется перерыв в производстве. В прошлом году так считали 42% экспертов, в этом – 37%.

Я согласен с ними, тем более что любой другой риск в результате может привести к приостановке деятельности компании. Ответственность за это далеко не всегда лежит на предпринимателе, его могут подвести партнеры, поставщики, клиенты, не говоря уже о внешних факторах – экономике, погодных условиях, законодательстве.

Все сервисы и компании, связанные с релокацией, на одной карте.

Сбои в цепи поставок также включены в риск перерыва на производстве, потому что такая задержка может привести к серьезным финансовым потерям. Например, на заводе BMW в США более 80% запчастей доставляется напрямую от поставщиков.

Чтобы эта система работала, поставщики должны всегда привозить детали вовремя. К примеру, когда поставщик кресел получает заказ от BMW, у него есть всего четыре часа на производство.

Если произойдет сбой в поставке, сборочная линия автомобильного завода встанет, тысяча человек будет сидеть и ждать деталь. Каждые две минуты простоя означают, что в этот день будет произведено на одну машину меньше.

Изменения в законодательстве и государственном регулировании

Россия: второе место

Мир: пятое место

В России риск изменений в законодательстве находится на втором месте, за него проголосовало 34% экспертов. В мировом рейтинге прошлого года изменения в госрегулировании занимали пятое место, но в прогнозах на текущий год они поднялись на четвертую строчку.

Это неудивительно: весной текущего года Великобритания может выйти из Евросоюза, в 2018 году США ввели санкции против России – сенатор Линдси Грэм назвал их «адскими», а в ответ мы ввели эмбарго.

Такие изменения негативно сказываются на бизнесе, компаниям приходится искать новые пути и возможности. Влияние государства на экономику наглядно показано в знаменитой книге «Атлант расправил плечи». Это художественное произведение, но уж очень напоминает реальность.

Пожары и взрывы

Россия: третье место

Мир: шестое место

Иногда пожары и взрывы можно предотвратить, иногда нет. Этот риск существует, и его вероятность зависит от климата страны, пожароопасности производства и других факторов.

В нашей стране не все предприниматели всерьез относятся к технике пожарной безопасности. Многие просто получают удостоверение, покупают самый дешевый огнетушитель и на этом успокаиваются до тех пор, пока риск не станет реальностью.

Возможно, поэтому в рейтинге пожары и взрывы оказались на третьем месте в нашей стране и только на шестом в мире.

Потеря репутации и ценности бренда

Россия: четвертое место

Мир: девятое место

Этот риск особенно актуален сейчас, когда можно найти компромат на компанию, выложить его в сеть и нанести этим серьезный удар по ее репутации. Уже стало естественным писать посты в соцсетях о том, как компания подвела клиента, плохо оказала услугу или доставила некачественный товар.

Люди склонны доверять мнению друзей, поэтому разочарование знакомого вызывает крайне негативное отношение к бренду.

В нашей стране этот риск находится на более высокой строчке, чем в мире, – думаю, это связано с качеством сервиса. Хотя мы часто слышим о клиентоориентированности, очень многим российским компаниям до нее далеко.

Киберриски. Киберпреступность, сбои в работе IT-систем, уязвимость данных и штрафы

Россия: пятое место

Мир: второе место

Мало какой бизнес сейчас возможен без компьютеров, интернета и современных технологий, поэтому компаниям крайне необходимо позаботиться о кибербезопасности.

Недобросовестные конкуренты и преступники пользуются уязвимостью компаний и крадут важные данные. Хакеры могут сделать это даже просто из спортивного интереса.

Как и год назад, киберриски в мировом рейтинге занимают вторую строчку. За них проголосовало столько же экспертов, сколько за перерыв в производстве, – 37%. Поэтому можно говорить о том, что в следующем году этот риск вполне может выйти на первое место.

В России такие риски занимают пятую строчку рейтинга – на три позиции ниже, чем в мире. Думаю, это связано с ростом уровня кибербезопасности в стране.

В 2017 году Центробанк оценил размер ущерба от кибератак в банковской сфере в 1,078 млрд рублей за восемь месяцев, а в 2018 за аналогичный период – уже в 76,49 млн рублей. Сумма снизилась в 14 раз.

Изменение макроэкономической ситуации

Россия: шестое место

Мир: тринадцатое место

На уровень этого риска влияет экономическая ситуация в стране, которая в свою очередь зависит от мировой экономики.

В стране и в мире могут происходить кризисы или, наоборот, экономический рост. На бизнес влияют цены на сырье, уровень инфляции и дефляции, курс валют, процентные ставки, уровень безработицы и другие факторы.

Макроэкономика – та область, на которую предприниматели не могут повлиять.

В нашей стране сейчас не очень хорошая экономическая ситуация – шестое место риска в рейтинге это подтверждает. Экономисты Центра развития НИУ ВШЭ прогнозируют, что рост российского ВВП в 2019 году замедлится и незначительно ускорится в 2020-2021 годы.

На развитие экономики негативно повлияют повышение ставки НДС, снижение роста экспорта и цен на нефть.

Рыночные изменения

Россия: седьмое место

Мир: пятое место

Год назад, по прогнозам экспертов, рыночные изменения были на четвертой строчке в мировом рейтинге, в этом году они поменялись местами с переменами в госрегулировании и опустились на пятое место.

Рынок меняется, он подстраивается под ситуацию в мире, цифровизацию экономики, тип потребителей. В России риск рыночных изменений находится выше – на пятом месте.

Если поколение наших родителей стремилось впрок купить все, что подешевле, то сейчас люди не так озабочены запасами на будущее. У них другой взгляд на мир – покупать то, что доставляет удовольствие, жить здесь и сейчас.

Компании изучают потребителя, чтобы завоевать его доверие и побудить к покупкам. Конкурентов на рынке становится все больше, компании поглощают друг друга, крупные игроки вытесняют мелких, средние забирают аудиторию у крупных. Все это – серьезный риск для бизнеса.

Отзыв продукции, менеджмент качества, дефекты при серийном производстве

Россия: восьмое место

Мир: двенадцатое место

В нашей стране этот риск занимает место на четыре строчки выше, чем в мировом рейтинге. Отзыв продукции негативно сказывается не только на финансовых показателях бизнеса, но и на его репутации, ведь подобное происшествие крайне сложно сохранить в тайне.

Если с отзывом продукции сталкивается стартап или малый бизнес, это может привести к банкротству.

Отзыв продукции приводит к дополнительным расходам на транспортировку, аренду складских помещений для временного хранения, утилизацию, а также на восстановление репутации компании.

Природные катастрофы. Ураганы, наводнения, землетрясения

Россия: девятое место

Мир: третье место

Даже новейшие технологии не могут защитить нас от природных явлений. И, хотя регионы с повышенной опасностью землетрясений и наводнений известны, катастрофа может произойти в любое время и в любом месте.

Погоду невозможно предугадать на 100%, что уж говорить о катаклизмах. Как и в прошлом году, природные явления оказались на третьем месте в мировом рейтинге. В России, по мнению экспертов, ситуация лучше: риск природных катастроф занимает девятое место.

Политические риски. Войны, терроризм, массовые беспорядки

Россия: десятое место

Мир: одиннадцатое место

Политические риски в России и в мире находятся примерно на одинаковом уровне. Войны, терроризм и массовые беспорядки угрожают любому государству, а значит, и бизнесу внутри него. Когда в стране неспокойная ситуация, люди покупают только самое необходимое, все лишнее отходит на второй план.

Теракты оказывают серьезное влияние на бизнес, особенно если происходят в точках продаж, оказания услуг или поблизости к ним. Например, в торговых центрах, местах проведения мероприятий.

Прочие риски

Некоторые риски вошли в первую десятку мирового рейтинга, но не российского. Тем не менее для нашей страны они тоже актуальны.

- Новые технологии – седьмое место. Уже давно люди думают о том, что однажды их заменят роботы, и сейчас это уже постепенно становится реальностью. В 2016 году российская компания Stafory представила онлайн-робота Веру. Он помогает нанимать персонал – звонит соискателю, рассказывает о будущей работе. Вера анализирует разговор и делает отчет по нему. Роботом уже пользуются компании МТС, «Ростелеком», «Ашан».

- Изменение климата – восьмое место. Год назад этот риск был на десятой строке рейтинга, а в этом году поднялся сразу на две позиции. Это говорит о том, что эксперты считают изменение климата более угрожающим для бизнеса, чем раньше.

- Нехватка квалифицированной рабочей силы – десятое место. Год назад этот риск находился на пятнадцатом месте. Действительно, сейчас очень сложно найти хорошего специалиста, об этом много и часто говорят. Если раньше люди стремились найти надежную работу и вкалывать на ней долгие годы, сейчас они хотят найти занятие по душе. Причем сотрудники не всегда осознают, как много они не знают и не умеют. Они хорошо показывают себя на собеседовании, но не в работе. Конечно, это относится далеко не ко всем, но таких ситуаций сейчас много. Приходит студент без опыта работы и говорит, что хочет получать, как руководитель, и работать из Таиланда.

Как видно из рейтинга, мнение экспертов совпадает только по первому пункту – перерыв в производстве. По остальным рискам ситуация в России отличается от глобальной.

Почему важно иметь «подушку безопасности»

Чтобы предотвратить катастрофические последствия, разорение и банкротство — необходимо иметь запасной вариант предотвращения убытков. Среди таких способов:

- финансовые накопления для покрытия возможных потерь, на отдельный счет отчисляется определенная сумма со всей получаемой прибыли;

- страхование действий контрагентов, поломки оборудования и т. д.;

- дополнительные инвестиции в другие сферы деятельности, позволяющие в случае убытков на одном производстве, перераспределить финансовые потоки с других;

- постоянный мониторинг экономической ситуации в стране и мире;

- саморазвитие и постоянное обучение персонала, особенно руководителей подразделений;

- внедрение принципов бережливого производства и автоматизированных систем.

У каждого предпринимателя свои способы борьбы с возможными потерями. Запасные варианты и фонды должны быть, чтобы можно было предотвратить негативные последствия большинства видов угроз. Лучше их иметь несколько, чтобы быть полностью уверенными в том, что компания переживет экономические застои, будет иметь средства для переквалификации, продолжит свою работу в любых обстоятельствах.

Источники:

- https://www.cleverence.ru/articles/biznes/predprinimatelskie-riski-chto-eto-takoe-primery-vozmozhnykh-poter-ot-vedeniya-biznesa/

- https://assistentus.ru/vedenie-biznesa/riski-predpriyatiya/

- https://kontur.ru/articles/329

- https://nesrakonk.ru/risk-management-business/

- https://rb.ru/opinion/riski-dlya-biznesa/