#статьи

- 5 май 2023

-

0

Рентабельность активов: что показывает и по какой формуле её рассчитывать

Бывает, что бизнес вкладывает деньги в развитие, но прибыль при этом не растёт. Объясняем, почему так происходит и как это контролировать.

Иллюстрация: Polina Vari для Skillbox Media

Рассказывает просто о сложных вещах из мира бизнеса и управления. До редактуры — пять лет в банке и три — в оценке имущества. Разбирается в Excel, финансах и корпоративной жизни.

Рентабельность активов (ROA) — показатель успешности бизнеса. С его помощью можно понять, насколько эффективно бизнес использует свои ресурсы. Следить за ним важно всем предпринимателям и руководителям.

Из этой статьи Skillbox Media вы узнаете, как рассчитать, оценить и изменить показатель.

- Что такое рентабельность активов

- По какой формуле её рассчитывать

- Как определить рентабельность активов по балансу

- Как анализировать показатели рентабельности активов

- Как их увеличить

- Как узнать больше об управлении финансами в бизнесе

Рентабельность активов — это финансовый показатель отношения прибыли бизнеса к стоимости его активов. Его рассчитывают, чтобы понять, эффективно ли бизнес использует ресурсы.

Рентабельность активов показывает, сколько копеек приносит каждый рубль, вложенный в активы бизнеса. Например, какую прибыль предпринимателю даёт его недвижимость, оборудование или транспорт — насколько эффективно их используют в бизнес-процессах.

Разберём на примере. Предположим, что один цветочный бизнес заработал за год 10 миллионов рублей, второй — 15 миллионов. Может показаться, что во втором случае компания работала эффективнее. Но прежде чем делать такой вывод, нужно узнать, сколько стоят активы этих компаний, и рассчитать ROA.

Допустим, стоимость активов первой компании — 30 миллионов рублей, стоимость активов второй — 53 миллиона. ROA в первом случае будет равна 33%, во втором — 28%.

Получается, первый цветочный бизнес работал с большей отдачей. Собственник первой компании вложил в бизнес 30 миллионов и получил с них 10 миллионов. Собственник второй компании вложил 53 миллиона, а получил 15 миллионов.

Формула для расчёта рентабельности активов выглядит так:

ROA = Прибыль до налогообложения / Стоимость активов × 100%

Разберём, что означают эти показатели, и рассчитаем ROA на примере.

Прибыль до налогообложения — выручка, очищенная от всех расходов бизнеса, кроме налогов.

Выручка — все деньги, которые бизнес заработал в результате своей деятельности. Расходы — все деньги, которые бизнес потратил, чтобы эту выручку получить.

Активы — вся собственность бизнеса в денежном выражении. Например, недвижимость, оборудование, транспорт, сырьё и материалы, деньги в кассе, дебиторская задолженность. Чтобы посчитать стоимость активов, используют их рыночную стоимость.

Допустим, фермерское хозяйство продало сельхозпродукции на 11 миллионов рублей. Это его выручка. Расходы за год составили 5,3 миллиона — это зарплаты работникам, сырьё и материалы, деньги на содержание животных, амортизация техники. Тогда прибыль до уплаты налогов будет равна: 11 млн рублей − 5,3 млн рублей = 5,7 млн рублей.

Активы фермерского хозяйства — сельскохозяйственная недвижимость, техника, животные, земельные участки — стоят 21 миллион рублей.

Отсюда ROA = 5,7 млн рублей / 21 млн рублей × 100% = 27%.

Это значит, что каждый рубль, вложенный в активы бизнеса, приносит фермеру 27 копеек прибыли.

Для расчёта рентабельности активов чаще всего используют бухгалтерскую отчётность — бухгалтерский баланс (форма 1 отчётности) и отчёт о финансовых результатах (форма 2).

Формула расчёта рентабельности активов по балансу (по формам бухгалтерской отчётности) выглядит так:

ROA = Строка 2300 формы 2 / (Строка 1600 НП формы 1 + Строка 1600 КП формы 1) / 2 × 100%

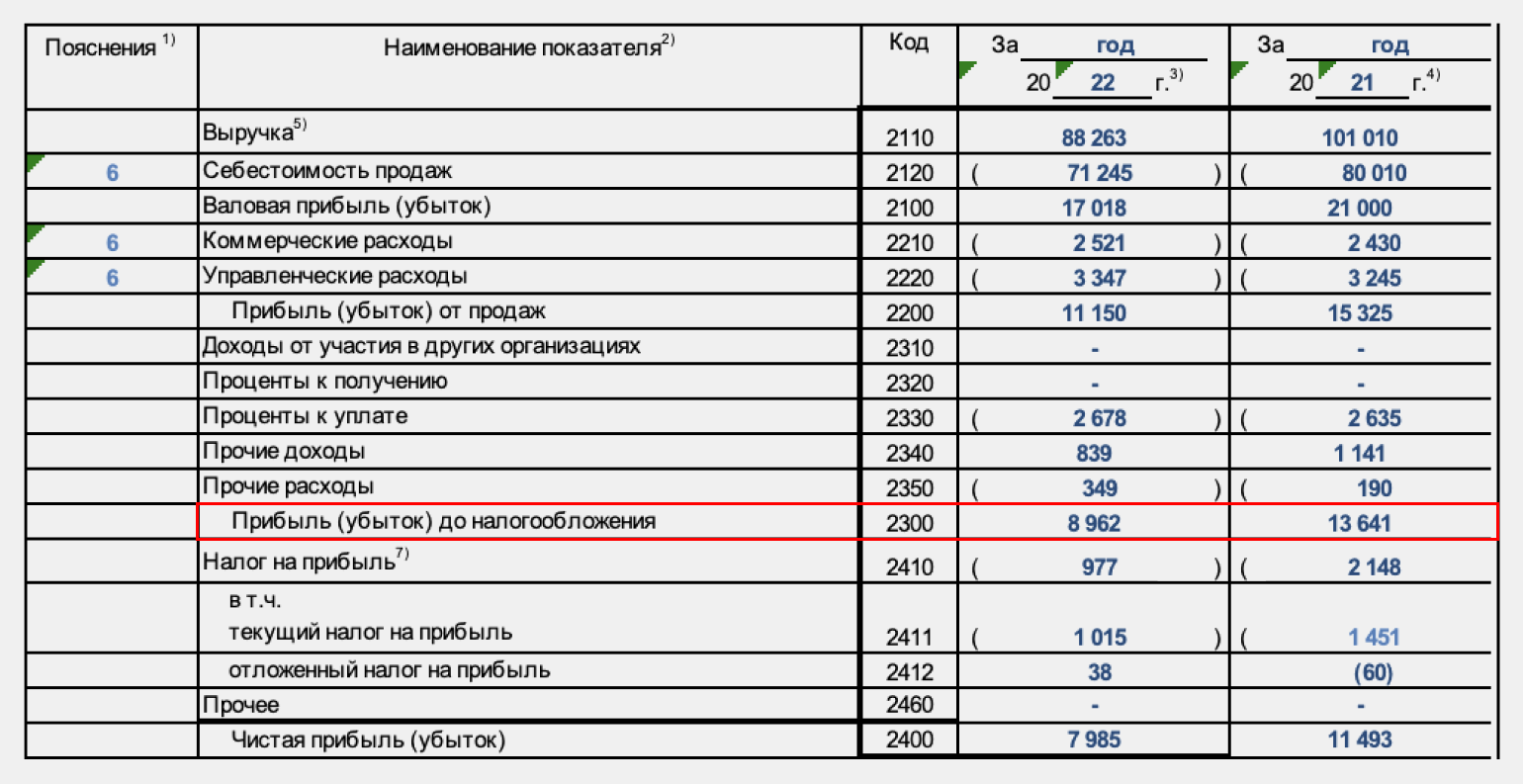

- Строка 2300 формы 2 — прибыль до налогообложения, отражённая в отчёте о финансовых результатах.

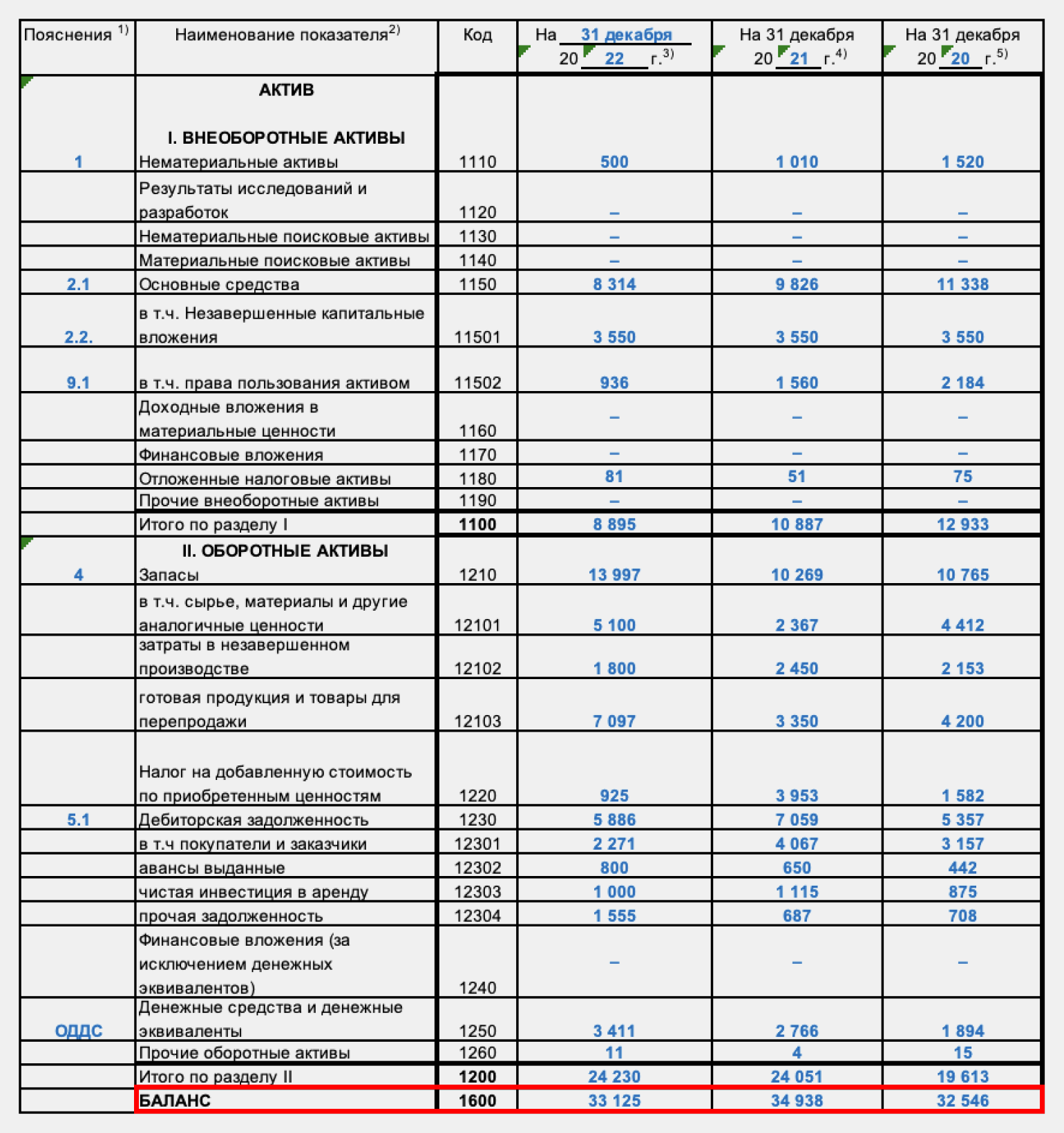

- Строка 1600 НП формы 1 — стоимость активов на начало периода, отражённая в бухгалтерском балансе.

- Строка 1600 КП формы 1 — стоимость активов на конец периода, отражённая в бухгалтерском балансе.

Скриншот: «Главбух» / Skillbox Media

Скриншот: «Главбух» / Skillbox Media

Также для расчёта ROA можно использовать другие документы — например, данные управленческого учёта или собственные финансовые отчёты компании. Это зависит от того, какую отчётность ведёт бизнес.

Сам по себе показатель ROA ничего не даёт. Чтобы понять, приемлем он для бизнеса или нет, его нужно анализировать. Например, отслеживать в динамике — каждый квартал, полугодие или год — или сравнивать с конкурентами.

Если рентабельность активов растёт, значит бизнес эффективно использует ресурсы в своих процессах. И наоборот, если ROA снижается, значит, снижается и эффективность использования ресурсов.

Если компания увеличивает стоимость активов, но прибыль при этом не растёт и ROA уменьшается, — значит, нет смысла расширять бизнес дальше, ничего при этом не меняя в его процессах. Если компания увеличивает стоимость активов и вместе с этим увеличивается показатель их рентабельности — значит, наращивание активов приводит к росту прибыли, бизнес можно расширять.

Также ROA компании можно сравнивать с показателями конкурентов. Так можно понять общую эффективность ведения бизнеса. При этом в числе конкурентов должны быть только конкуренты из той же отрасли с сопоставимой стоимостью активов.

Если рентабельность активов компании ниже, чем у аналогичных конкурентов, — нужно искать причины и исправлять их. Подробнее об этом говорим ниже.

Мы выяснили, что рентабельность активов зависит от двух показателей — прибыли компании и стоимости её активов. Соответственно, чтобы увеличить ROA, нужно повышать прибыль и оптимизировать активы.

Вот некоторые способы увеличения прибыли:

- снизить себестоимость продукции — например, внедрить более экономичные решения производства, использовать материалы вторично или найти поставщиков с более выгодными условиями сотрудничества;

- пересмотреть ассортимент — производить и продавать только наиболее рентабельные товары;

- увеличить объём продаж;

- повысить цены.

Чтобы оптимизировать активы, можно:

- продать объекты, которыми компания больше не пользуется, — например, лишнюю недвижимость;

- отремонтировать технику или заменить её новой;

- сократить дебиторскую задолженность.

Также позитивно влияют на рентабельность активов изменения в управлении процессами компании — например, их автоматизация.

- Рентабельность активов (ROA) — отношение прибыли бизнеса к стоимости его активов. Она показывает, сколько копеек приносит каждый рубль, вложенный в активы.

- Показатели ROA нужно отслеживать в динамике — сравнивать с показателями бизнеса за предыдущие периоды или с показателями конкурентов.

- Если бизнес наращивает активы, но его прибыль при этом не растёт и ROA падает, значит, нет смысла расширяться дальше — лучше пересмотреть бизнес-процессы.

- Чтобы увеличить рентабельность активов, нужно увеличивать прибыль компании и оптимизировать активы. Например, можно продать ненужную технику, попросить дебиторов об оплате долгов, увеличить цены на свою продукцию.

- Если вы только начали знакомиться с финансовыми показателями бизнеса — прочитайте статью о рентабельности. В ней мы рассказали, какие бывают виды рентабельности, как их рассчитывать и анализировать.

- Также в Skillbox Media есть отдельные статьи о рентабельности продаж, рентабельности продукции и рентабельности собственного капитала.

- Эффективность бизнеса можно определить с помощью показателя маржинальности. Подробнее об этом рассказали в статье о маржинальности, марже и наценке.

- Управление финансами — базовая функция любого бизнеса. Понимая основы управления финансами, можно эффективно распоряжаться ресурсами компании. Прочитайте материал о финансовом менеджменте, чтобы понять, как он устроен в компаниях.

- За расчёт и анализ рентабельности может отвечать финансовый менеджер. Это перспективная профессия, с которой можно зарабатывать от 100 тысяч рублей. Освоить её можно на курсе Skillbox «Профессия Финансовый менеджер». Курс будет интересен также предпринимателям, которые хотят более эффективно управлять финансами бизнеса.

Научитесь: Профессия Финансовый менеджер

Узнать больше

27.10.2022

Опубликовано 27.10.2022Последнее обновление 24.12.2022 246 Просмотров

Здравствуйте, уважаемые читатели! Пока на рынках бушуют страсти и волатильность зашкаливает на всех секция ММВБ. Мы продолжаем совершенствовать нашу финансовую грамотность в части касающийся акций. Сегодня разберем, как найти рентабельность активов ROA на примере отчетности ПАО «Магнит». В дополнение к двум предыдущим коэффициентам рентабельности капитала ROE и выручки ROS.

Рентабельность активов предприятия

Рентабельность активов (Return on Assets, ROA) — показывает эффективность деятельности предприятия и отражает, какую прибыль компания генерирует используя все свои активы под управлением топ менеджмента. ROA является важнейшим показателем при оценке рентабельности компаний сектора. Рентабельность активов выражается в процентах. Под активами понимается всё, что включено в графу активы в отчете по МФСО.

Коэффициент рентабельности активов (ROA) = Чистая прибыль / активы предприятия * 100%

При анализе одной компании рассматривать данный показатель стоит в динамике за несколько лет. Для сравнения компаний сектора, стоит сравнивать со средним показателем в секторе. В отличии от ROE, ROA показывает доходность на каждый вложенный рубль, учитывая долговую нагрузку компании. Как мы помним ROE это отношение прибыли к собственному капиталу, без долговой нагрузки.

Показатель ROA может увеличиваться за счет амортизации активов, если производить отчисления на амортизацию и не водить новые активы за счет капитальных затрат. Тогда графа «актив» начинает уменьшаться, что влияет на показатель.

Некоторые компании создают дополнительные юридические лица и перепродают им свои активы. Таким образом уменьшая знаменатель в формуле и повышая итоговое значение коэффициента.

Такие методы оптимизации не являются мошенничеством. Но без капитальных затрат на производство, будущее компании весьма сомнительно.

Рентабельность активов ПАО «Магнит»

Скачиваем отчетность ПАО «Магнит» с сайта раскрытия информации. Это официальный сайт, где все ПАО обязаны отчитываться о своей деятельности, раскрывать отчеты и другие важные события компании.

Как обычно, переведём всё в миллиарды рублей для удобства расчётов. Активов у нас получается 1 209,4 млрд. руб., а прибыль 48,1 млрд. руб.

Произведём расчёт ROA = 48,1 / 1209,4 * 100% = 3,9 % Получается, что все активы магнита генерируют на 1 рубль 3,9 копеек чистой прибыли, включая заемные средства.

Заключение

Как вы уже поняли, рентабельность активов важный показатель, но воспринимать его надо не в числовой форме, а в динамике. Также при фундаментальном анализе компании его необходимо учитывать в общей массе мультипликаторов ROS и ROE, как самостоятельный показатель он не используется. Высокое значение данного показателя может нам говорить не только о позитиве, но и негативных факторах. Ведь «официально» его завысить можно, как минимум двумя способами рассмотренными выше. В идеале необходим показатель выше среднего по сектору и из года в год увеличивающийся.

Чтобы не пропустить новые статьи, подпишитесь на Telegram канал. Есть вопросы? Задайте их в комментариях. Мы также представлены в социальных сетях VK и OK.

{«id»:13972,»url»:»/distributions/13972/click?bit=1&hash=d38ecaa80d5012155d940fac389cf161ab0d570a8dfb5b7f089d72b1a23b9af3″,»title»:»u041au0430u043au0430u044f u0431u044bu0432u0430u0435u0442 u0444u0438u043du0430u043du0441u043eu0432u0430u044f u043eu0442u0447u0435u0442u043du043eu0441u0442u044c u0438 u0437u0430u0447u0435u043c u043eu043du0430 u0438u043du0432u0435u0441u0442u043eu0440u0443?»,»buttonText»:»»,»imageUuid»:»»}

Здравствуйте, уважаемые читатели! Пока на рынках бушуют страсти и волатильность зашкаливает на всех секция ММВБ. Мы продолжаем совершенствовать нашу финансовую грамотность в части касающийся акций. Сегодня разберем, как найти рентабельность активов ROA на примере отчетности ПАО «Магнит».

Рентабельность активов предприятия

Рентабельность активов (Return on Assets, ROA) — показывает эффективность деятельности предприятия и отражает, какую прибыль компания генерирует используя все свои активы под управлением топ менеджмента. ROA является важнейшим показателем при оценке рентабельности компаний сектора. Рентабельность активов выражается в процентах. Под активами понимается всё, что включено в графу активы в отчете по МФСО.

Коэффициент рентабельности активов (ROA) = Чистая прибыль / активы предприятия * 100%

При анализе одной компании рассматривать данный показатель стоит в динамике за несколько лет. Для сравнения компаний сектора, стоит сравнивать со средним показателем в секторе. В отличии от ROE, ROA показывает доходность на каждый вложенный рубль, учитывая долговую нагрузку компании. Как мы помним ROE это отношение прибыли к собственному капиталу, без долговой нагрузки.

Показатель ROA может увеличиваться за счет амортизации активов, если производить отчисления на амортизацию и не водить новые активы за счет капитальных затрат. Тогда графа «актив» начинает уменьшаться, что влияет на показатель.

Некоторые компании создают дополнительные юридические лица и перепродают им свои активы. Таким образом уменьшая знаменатель в формуле и повышая итоговое значение коэффициента.

Такие методы оптимизации не являются мошенничеством. Но без капитальных затрат на производство, будущее компании весьма сомнительно.

Рентабельность активов ПАО «Магнит»

Скачиваем отчетность ПАО «Магнит» с сайта раскрытия информации. Это официальный сайт, где все ПАО обязаны отчитываться о своей деятельности, раскрывать отчеты и другие важные события компании.

Как обычно, переведём всё в миллиарды рублей для удобства расчётов. Активов у нас получается 1 209,4 млрд. руб., а прибыль 48,1 млрд. руб.

Произведём расчёт ROA = 48,1 / 1209,4 * 100% = 3,9 % Получается, что все активы магнита генерируют на 1 рубль 3,9 копеек чистой прибыли, включая заемные средства.

Заключение

Как вы уже поняли, рентабельность активов важный показатель, но воспринимать его надо не в числовой форме, а в динамике. Также при фундаментальном анализе компании его необходимо учитывать в общей массе мультипликаторов ROS и ROE, как самостоятельный показатель он не используется. Высокое значение данного показателя может нам говорить не только о позитиве, но и негативных факторах. Ведь «официально» его завысить можно, как минимум двумя способами рассмотренными выше. В идеале необходим показатель выше среднего по сектору и из года в год увеличивающийся.

Чтобы не пропустить новые статьи, подпишитесь на Telegram канал. Есть вопросы? Задайте их в комментариях. Мы также представлены в социальных сетях VK и OK. Или заходите на наш сайт.

Рентабельность активов — что это такое, как ее посчитать и зачем она нужна бухгалтеру? Об этом вы узнаете из нашей статьи.

Что показывает рентабельность активов

Рентабельность — это целая система показателей, которые характеризуют эффективность деятельности предприятия. Одним из таких показателей является коэффициент рентабельности активов. Его принято обозначать ROA (сокращение от английского return on assets).

Этот коэффициент демонстрирует, насколько высока отдача от средств, вложенных в имущество организации, какую прибыль приносит компании каждый рубль, инвестированный в ее активы.

В общем виде формулу расчета рентабельности активов можно представить так:

ROA = Пр / Ак × 100%,

где:

ROA — рентабельность активов;

Пр — прибыль (для расчета берут либо чистую, либо прибыль от продаж, в зависимости от того, какая доходность интересует пользователя);

Ак — активы организации (как правило, для расчета используют среднюю стоимость активов за период).

Рентабельность активов — показатель относительный, выражается, как правило, в процентах.

Виды рентабельности активов

Рассчитывают 3 показателя рентабельности активов:

- рентабельность внеоборотных активов — обозначим ее ROAвн;

- рентабельность оборотных активов — ROAоб;

- рентабельность суммарных активов — ROA.

Далее рассмотрим формулы рентабельности активов по балансу.

Как рассчитать рентабельность внеоборотных активов (формула по балансу)

Внеоборотные активы — это так называемые длинные активы, которыми компания пользуется длительное время — более 12 месяцев. Такое имущество отражается в I разделе бухгалтерского баланса. Это основные средства, НМА, долгосрочные финансовые вложения и др.

При расчете рентабельности активов данной категории в знаменателе нужно отразить итог по разделу I — строку 1100. Тогда мы получим рентабельность всех имеющихся внеоборотных активов.

При необходимости можно проанализировать прибыльность активов отдельного вида, например основных средств или группы внеобротных активов (материальные, нематериальные, финансовые). В этом случае в формулу подставляют данные по строкам, в которых отражено соответствующее имущество.

Самый простой способ вычислить среднее значение стоимости активов — сложить показатели на начало и конец года и разделить сумму на 2.

Подробнее о балансе см. «Заполнение формы 1 бухгалтерского баланса (образец)».

Показатели прибыли для числителя формулы рентабельности активов нужно взять из отчета о финансовых результатах, всем известного под формой 2:

- прибыль от продаж — из строки 2200;

- чистую прибыль — из строки 2400.

О форме 2 читайте: «Заполнение формы 2 бухгалтерского баланса (образец)».

Формула расчета рентабельности оборотных активов

Принцип расчета рентабельности активов этого вида такой же. В числитель формулы ставим нужную нам прибыль из отчета о финансовых результатах, в знаменатель — среднее значение стоимости оборотных активов. Если считаем рентабельность всех активов, берем итог раздела II актива баланса (строка 1200). Если интересует их отдельный вид — информацию из соответствующей строки второго раздела.

Зачем рентабельность активов бухгалтеру?

Принято считать, что по большей части показатель рентабельности активов интересует финансистов и аналитиков, которые проводят оценку эффективности бизнеса, ищут резервы роста. Однако немаловажен он и для бухгалтеров или налоговых специалистов компаний. Дело в том, что рентабельность, в том числе рентабельность активов, — это один из критериев оценки риска попадания в план налоговых проверок, предусмотренных приказом ФНС России от 30.05.2007 № ММ-3-06/333@. Критическим отклонением считается отклонение рентабельности активов организации от средней по отрасли на 10% и более.

Рентабельность активов по основным сферам деятельности с 2006 года приведена в приложении 4 к приказу ФНС России от 30.05.2007 № ММ-3-06/333@. Посчитайте свою рентабельность активов и сравните ее со среднеотраслевой. Вдруг вы уже на контроле? Посмотреть среднеотраслевую рентабельность (скачать приложение 4 к приказу ФНС России от 30.05.2007 № ММ-3-06/333@) можно на сайте налоговой службы.

Итоги

Расчет рентабельности необходим как для оценки эффективности вложений, так и для планирования взаимодействия с налоговыми органами. Если показатели рентабельности отклонятся от среднеотраслевых на 10% и более в меньшую сторону, то это означает, что организация попадает в зону риска и может быть включена в план выездных налоговых проверок.

О расчете других показателей рентабельности читайте в статьях:

- «Порядок расчета рентабельности предприятия (формула)»;

- «Как рассчитать рентабельность продукции?»;

- «Определяем рентабельность собственного капитала (формула)».

На чтение 4 мин Просмотров 197к.

Рассмотрим коэффициенты рентабельности предприятия. В данной статье мы рассмотрим один из ключевых показателей оценки финансового состояния предприятия – рентабельность активов.

Коэффициент рентабельности активов относится к группе коэффициентов «Рентабельность». Группа показывает эффективность управления денежными средствами на предприятии. Мы будем рассматривать коэффициент рентабельности активов (ROA), который показывает, сколько денежных средств приходится на единицу активов, имеющихся у предприятия. Что такое активы предприятия? Более простыми словами – это его имущество и его деньги.

Рассмотрим формулу расчета коэффициента рентабельности активов (ROA) с примерами и его норматив для предприятий. Начать изучение коэффициента целесообразно с его экономической сущности.

Содержание

- Инфографика: Рентабельность активов

- Рентабельность активов. Показатели и направление использования

- Коэффициент рентабельности активов. Формула расчета по балансу и МСФО

- Видео-урок: «Оценка рентабельности активов компании»

- Коэффициент рентабельности активов. Пример расчета

- Коэффициент рентабельности активов. Нормативое значение

Инфографика: Рентабельность активов

Рентабельность активов. Показатели и направление использования

Кем используется коэффициент рентабельности активов?

Он используется финансовыми аналитиками для диагностики эффективности предприятия.

Как использовать коэффициент рентабельности активов?

Данный коэффициент показывает финансовую отдачу от использования активов предприятия. Цель его использования – повышение его значения (но с учетом, конечно, ликвидности предприятия), то есть с помощью его финансовый аналитик может быстро проанализировать состав активов предприятия и оценить их в клад в генерацию общего дохода. Если какой-либо актив не дает вклада в доход предприятия, то он него целесообразно отказаться (продать, снять с баланса).

Другими словами рентабельность активов – это отличный индикатор общей доходности и эффективности деятельности предприятия.

Коэффициент рентабельности активов. Формула расчета по балансу и МСФО

Рентабельность активов рассчитывается делением чистой прибыли на активы. Формула расчета:

Коэффициент рентабельности активов = Чистая прибыль / Активы = стр.2400/стр.1600

Зачастую для более точной оценки коэффициента величина активов берется не за конкретный период, а среднее арифметическое начала и конца отчетного периода. К примеру, стоимость активов на начало года и на конец года деленная на 2.

Откуда взять стоимость активов? Она берется из бухгалтерской отчетности в форме «Баланс» (строка 1600).

В западной литературе формула расчета рентабельности активов (ROA, Return of assets) выглядит следующим образом:

где:

NI – Net Income (чистая прибыль);

TA – Total Assets (сумма активов).

Альтернативный вариант расчета показателя следующий:

где:

EBI – чистая прибыль, получаемая держателями акций.

Видео-урок: «Оценка рентабельности активов компании»

Коэффициент рентабельности активов. Пример расчета

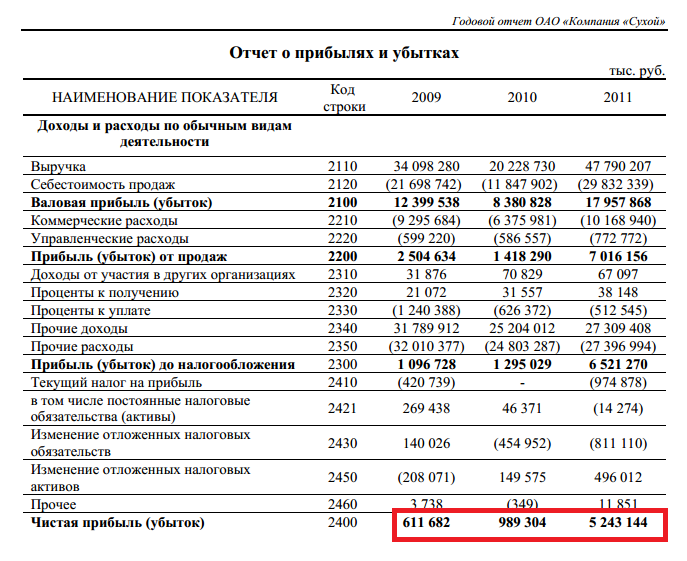

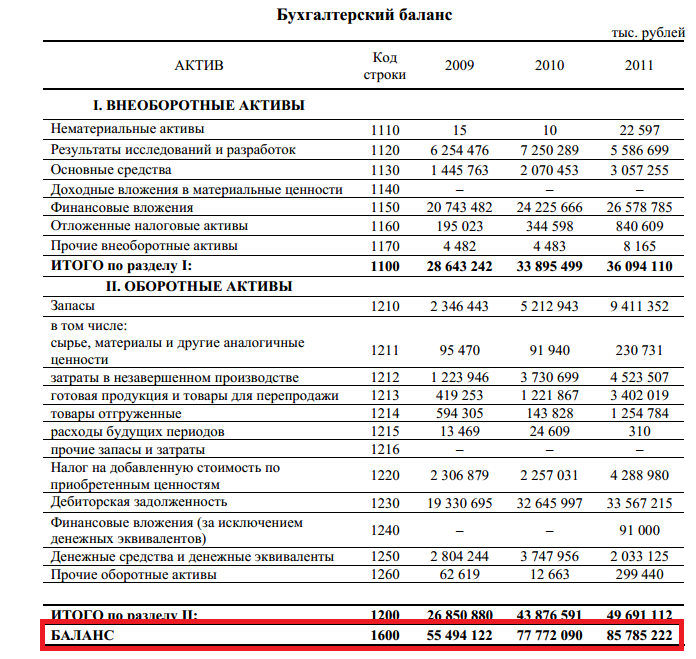

Перейдем к практике. Рассчитаем рентабельность активов для авиационной компании ОАО «ОКБ Сухого» (производит самолеты). Для этого необходимо взять данные по финансовой отчетности с официального сайта компании.

Коэффициент рентабельности активов 2009 = 611682/55494122 = 0,01 (1%)

Коэффициент рентабельности активов 2010 = 989304/77772090 = 0,012 (1,2%)

Коэффициент рентабельности активов 2011 = 5243144/85785222 = 0,06 (6%)

По данным зарубежного рейтингового агентства Standard & Poor’s коэффициент рентабельности активов в среднем по России в 2010 году составил 2%. Так что 1,2% у «Сухого» за 2010 год это не так уж и плохо в сравнении со средней рентабельностью всей промышленности России.

Рентабельность активов у ОАО «ОКБ Сухого» выросла с 1% в 2009 году до 6% в 2011 году. Это говорит о том, что эффективность деятельности предприятия в целом повысилась. Вызвано это было тем, что чистая прибыль в 2011 году была значительно больше, чем в предыдущие годы.

Коэффициент рентабельности активов. Нормативое значение

Норматив для коэффициента рентабельности активов, как и для всех коэффициентов рентабельности Кра >0. Если значение меньше нуля – это повод серьезно задуматься над эффективностью предприятия. Вызвано это будет тем, что предприятие работает себе в убыток.

Резюме

Разобрали коэффициент рентабельности активов. Надеюсь у вас не осталось больше вопросов. Подведя итог хочу отметить, что ROA входит в тройку самых важных коэффициент рентабельности предприятия, на ряду с коэффициентом рентабельности продаж и коэффициентом рентабельности капитала. Более подробно узнать про коэффициент рентабельности продаж вы можете прочитать в статье: «Рентабельности продаж (ROS). Формула. Расчет на примере ОАО «Аэрофлот»«. Данный коэффициент отражает доходность и прибыльность деятельности предприятия. Его, как правило, используют инвесторы для оценки альтернативных проектов для вложения.

Автор: Жданов Василий Юрьевич, к.э.н.