Как в 1С посмотреть дебиторскую задолженность? Вопрос может возникнуть и у бухгалтера-новичка, и у опытного специалиста, осваивающего новое для него ПО.

Отвечаем на него в этом материале.

Какие отчеты по дебиторке есть в 1С

В программе «1С 8» (далее мы будем рассматривать эту версию программы как наиболее актуальную и распространенную) существует большое количество различных отчетов, в которых можно увидеть состояние дебиторской задолженности контрагентов.

Условно их можно поделить на 2 группы:

Бухгалтерские – это те отчеты и документы, которые применяют в повседневной практике бухгалтеры, отвечающие за ведение расчетов либо за ведение учета в целом по предприятию (главбухи и замы). В качестве примеров можно привести:

-

Оборотно-сальдовую ведомость (далее – ОСВ) по счетам учета расчетов с контрагентами (счета 60, 62, 76 Плана счетов, утвержденного приказом Минфина от 31.10.2000 № 94н). Вход в ОСВ возможен через:

-

меню «Рабочий стол» – «ОСВ по счету» (выбрать из списка);

-

меню «Покупки и продажи» – «Стандартные отчеты» – «ОСВ по счету» (выбрать из списка).

-

Нажав в открывшейся форме отчета на кнопку «Показать настройки», можно формировать отчет по своему желанию в разрезах:

-

группировки – по контрагентам, договорам, расчетным документам (например, выставленным счетам);

-

отбора – из перечисленных выше групп можно выбирать только интересующих контрагентов;

-

показателей – например, по развернутому сальдо (удобно для тех партнеров, у которых могут быть как дебетовые, так и кредитовые сальдо единовременно).

-

Акт сверки с контрагентом. Меню «Покупки и продажи» – «Расчеты с контрагентами» – «Акт сверки расчетов». В данном документе можно увидеть все данные, которые есть в учете по конкретному дебитору, включая суммы отгрузок, оплат и взаимозачетов.

Управленческие отчеты или отчеты для руководства. Меню этих отчетов носит название «Руководителю». В меню есть подгруппы отчетов:

-

«Расчеты с поставщиками»;

-

«Расчеты с покупателями».

В этих подгруппах представлены сводные аналитические отчеты по группам задолженностей.

Создатели «1С» посчитали, что нужны они в первую очередь менеджменту предприятия, однако ничто не мешает пользоваться ими и другим сотрудникам.

О некоторых сводных отчетах поговорим подробнее.

Как выполнять отслеживание задолженности по срокам долга

По срокам можно отслеживать задолженности поставщиков и покупателей.

Поскольку дебиторская задолженность чаще образуется по группе покупателей, рассмотрим отчет на ее примере.

По поставщикам тоже может появляться дебиторка, например, когда они работают по предоплате. Тогда по ним можно формировать отчет через «Расчеты с поставщиками».

Выход в отчет:

Меню «Руководителю» – подгруппа «Расчеты с покупателями» – отчет «Задолженность покупателей по срокам долга».

Появившуюся форму отчета необходимо настроить – пройти по кнопке «Показать настройки» и установить:

-

Интервалы, в которых нужно сформировать отчет (распределить задолженности), например:

-

срок долга до 7 дней;

-

срок долга от 8 до 15 дней и так далее.

-

Значения можно ставить любые, добавляя или удаляя строки с интервалами во вкладке настроек отчета.

-

Группировку (по аналогии с бухгалтерскими отчетами).

-

Отбор (по аналогии с бухгалтерскими отчетами).

Единожды установленные параметры отчета можно зафиксировать, чтобы далее отчет автоматически строился по указанным принципам. Для этого, не выходя из меню настроек, следует нажать кнопку «Сохранить настройки».

После установки настроек задаем дату, на которую следует сформировать отчет, и нажимаем «Сформировать».

В получившейся таблице данные по долгам будут разнесены по столбцам с назначенными интервалами задолженности.

Отчет можно представить в виде сводной диаграммы по назначенным интервалам возникновения долгов.

Для этого в форме отчета в левом нижнем углу надо поставить галочку:

Как посмотреть динамику дебиторки за период

Еще одним полезным сводным отчетом для анализа задолженности, который «работает» со сроками, является отчет по динамике дебиторки.

Он находится в той же подгруппе, что и отчет по срокам долгов.

Принцип установки настроек тоже похож на отчет по срокам. Только при установке интервала задается период из выпадающего списка: минимально – день, максимально – год.

Получившийся в итоге отчет представит дебиторскую задолженность в разрезе:

-

изменения задолженности в периоде (например, при интервале 1 день и выбранном периоде 1 месяц в отчете получится график ежедневных изменений в объеме дебетовых долгов за месяц);

-

просроченной и погашаемой в срок задолженности (просроченные долги в отчете будут выделены красным цветом).

Итоги

В «1С» существует много вариантов получения данных по дебиторской задолженности в нужном разрезе.

Если требуется детализация (по контрагенту, договору), лучше пользоваться отчетами, которые мы представили как бухгалтерские.

Если требуются сводные данные, дающие общую картину и позволяющие выполнять анализ, лучше воспользоваться отчетами из меню «Руководителю».

Как в 1С посмотреть дебиторскую задолженность? Вопрос может возникнуть у бухгалтера-новичка либо у опытного специалиста, осваивающего новое для него ПО. Отвечаем на него в этом материале.

Какие отчеты по дебиторке есть в 1С

В программе «1С 8» (далее мы будем рассматривать эту версию программы как наиболее актуальную и распространенную) существует большое количество различных отчетов, в которых можно увидеть состояние дебиторской задолженности контрагентов.

Условно их можно поделить на 2 группы:

- Бухгалтерские — это те отчеты и документы, которые применяют в повседневной практике бухгалтеры, отвечающие за ведение расчетов либо за ведение учета в целом по предприятию (главбухи и замы). В качестве примеров можно привести:

- Оборотно-сальдовую ведомость (далее — ОСВ) по счетам учета расчетов с контрагентами (счета 60, 62, 76 Плана счетов, утвержденного приказом Минфина от 31.10.2000 № 94н). Вход в ОСВ возможен через:

- меню «Рабочий стол» — «ОСВ по счету» (выбрать из списка);

- меню «Покупки и продажи» — «Стандартные отчеты» — «ОСВ по счету» (выбрать из списка).

Подробнее о таком отчете как ОСВ читайте в статье «Оборотно-сальдовая ведомость — образец заполнения».

Нажав в открывшейся форме отчета на кнопку «Показать настройки», можно формировать отчет по своему желанию в разрезах:

- группировки — по контрагентам, договорам, расчетным документам (например, выставленным счетам);

- отбора — из перечисленных выше групп можно выбирать только интересующих контрагентов;

- показателей — например, по развернутому сальдо (удобно для тех партнеров, у которых могут быть как дебетовые, так и кредитовые сальдо единовременно).

- Акт сверки с контрагентом. Меню «Покупки и продажи» — «Расчеты с контрагентами» — «Акт сверки расчетов». В данном документе можно увидеть все данные, которые есть в учете по конкретному дебитору, включая суммы отгрузок, оплат и взаимозачетов.

- Управленческие отчеты или отчеты для руководства. Меню этих отчетов носит название «Руководителю». В меню есть подгруппы отчетов:

- «Расчеты с поставщиками»;

- «Расчеты с покупателями».

В этих подгруппах представлены сводные аналитические отчеты по группам задолженностей. Создатели «1С» посчитали, что нужны они в первую очередь менеджменту предприятия, однако ничто не мешает пользоваться ими и другим сотрудникам. О некоторых сводных отчетах поговорим подробнее.

Что такое дебиторская задолженность и как правильно ее отразить в бухгалтерском учете, разъяснили эксперты «КонсультантПлюс». Получите пробный доступ к системе и переходите в готовое решение.

Как выполнять отслеживание задолженности по срокам долга

По срокам можно отслеживать задолженности поставщиков и покупателей. Поскольку дебиторская задолженность чаще образуется по группе покупателей, рассмотрим отчет на ее примере.

Обратите внимание! По поставщикам тоже может появляться дебиторка, например, когда они работают по предоплате. Тогда по ним можно формировать отчет через «Расчеты с поставщиками».

Выход в отчет:

Меню «Руководителю» — подгруппа «Расчеты с покупателями» — отчет «Задолженность покупателей по срокам долга».

Появившуюся форму отчета необходимо настроить — пройти по кнопке «Показать настройки» и установить:

- Интервалы, в которых нужно сформировать отчет (распределить задолженности), например:

- срок долга до 7 дней;

- срок долга от 8 до 15 дней и так далее.

Важно! Значения можно ставить любые, добавляя или удаляя строки с интервалами во вкладке настроек отчета.

- Группировку (по аналогии с бухгалтерскими отчетами).

- Отбор (по аналогии с бухгалтерскими отчетами).

Важно! Единожды установленные параметры отчета можно зафиксировать, чтобы далее отчет автоматически строился по указанным принципам. Для этого, не выходя из меню настроек, следует нажать кнопку «Сохранить настройки».

После установки настроек задаем дату, на которую следует сформировать отчет, и нажимаем «Сформировать». В получившейся таблице данные по долгам будут разнесены по столбцам с назначенными интервалами задолженности.

Отчет можно представить в виде сводной диаграммы по назначенным интервалам возникновения долгов. Для этого в форме отчета в левом нижнем углу надо поставить галочку:

О том, как в «1С» настроить учетную политику, читайте здесь.

Если у вас есть доступ к «КонсультантПлюс», узнайте как провести анализ дебиторской задолженности. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Как посмотреть динамику дебиторки за период

Еще одним полезным сводным отчетом для анализа задолженности, который «работает» со сроками, является отчет по динамике дебиторки.

Он находится в той же подгруппе, что и отчет по срокам долгов. Принцип установки настроек тоже похож на отчет по срокам. Только при установке интервала задается период из выпадающего списка: минимально — день, максимально — год.

Получившийся в итоге отчет представит дебиторскую задолженность в разрезе:

- изменения задолженности в периоде (например, при интервале 1 день и выбранном периоде 1 месяц в отчете получится график ежедневных изменений в объеме дебетовых долгов за месяц);

- просроченной и погашаемой в срок задолженности (просроченные долги в отчете будут выделены красным цветом).

О нюансах учета задолженности читайте в статье «Как происходят расчеты с дебиторами и кредиторами?».

Итоги

В «1С» существует много вариантов получения данных по дебиторской задолженности в нужном разрезе. Если требуется детализация (по контрагенту, договору), лучше пользоваться отчетами, которые мы представили как бухгалтерские. Если требуются сводные данные, дающие общую картину и позволяющие выполнять анализ, лучше воспользоваться отчетами из меню «Руководителю».

~ 1 мин на чтение

Нет времени читать?

отправить на почту

Виды отчетов по дебиторской задолженности в 1С

В восьмой версии программы (одна из самых распространенных) есть разные отчеты, которые демонстрируют дебиторку.

Они делятся на два типа:

1. Бухгалтерские. Их ежедневно применяют бухгалтеры, которые занимаются ведением расчетов или общим учетом по организации.

Например, оборотно-сальдовая ведомость (счета 60, 62, 76). Как ее сформировать:

- из «Рабочего стола»: найти «ОСВ по счету» из предложенного перечня;

- из «Покупки и продажи»: перейти в «Стандартные отчеты», затем выбрать ОСВ.

Далее нажмите на кнопку «Показать настройки», чтобы получить сведения в разрезах:

- группировки — по контрагентам, договорам, расчетным документам;

- отбора — по конкретным компаниям;

- показателей, например, по развернутому сальдо.

Также доступен акт сверки. Перейдите в «Покупки и продажи», найдите «Расчеты с контрагентами» и нажмите на нужную форму. Здесь будут отражены все имеющиеся сведения по одному партнеру.

Как в 1С сделать расшифровку дебиторской и кредиторской задолженности с указанием даты возникновения, сумм и наименований контрагентов по требованию ИФНС?

Содержание

- Заполнение шапки отчета

- Настройка отчета

- Вкладка Отборы

- Вкладка Поля и сортировки

- Вкладка Структура

- Формирование отчета

- Сохранение отчета

- Выгрузка отчета в Excel

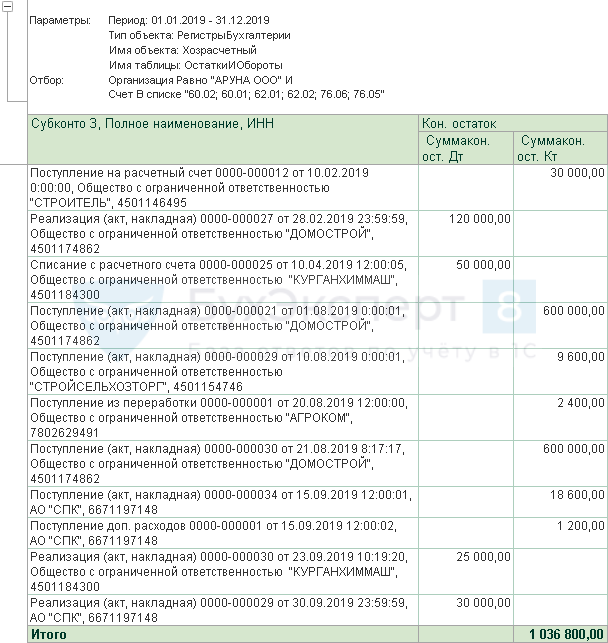

Так как ИФНС нужна информация обо всех суммах задолженности по датам возникновения и контрагентам, построим отчет, где будут представлены списки контрагентов с указанием документов, на основании которых задолженность возникла. В отчете не важна разбивка по счетам бухгалтерского учета, поэтому счета выводить не будем.

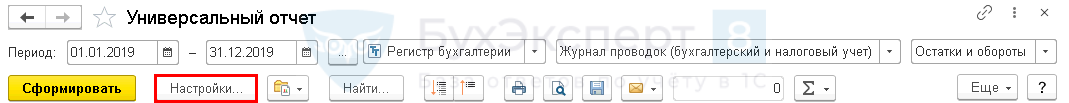

Сформируйте Универсальный отчет: раздел Отчеты — Стандартные отчеты — Универсальный отчет.

Заполнение шапки отчета

В шапке отчета укажите:

- Период — период составления отчета;

- Регистр бухгалтерии — тип источника данных;

- Журнал проводок (бухгалтерский и налоговый учет) — отчет будет формироваться по счетам бухгалтерского учета;

- Остатки и обороты — данные для построения отчета.

Настройка отчета

По кнопке Настройки в шапке отчета откройте панель настроек, нажмите кнопку Вид — Расширенный.

Вкладка Отборы

Укажите на вкладке Отборы:

- 1-я строка (если учет ведется по нескольким организациям в базе):

- Поле — Организация,

- Условие — Равно,

- Значение — название организации, по которой формируете отчет,

- Способ вывода поля отбора – звездочка, т. е. показать в шапке отчета.

- 2-я строка:

- Поле — Счет,

- Условие — В списке,

- Значение — список счетов, на которых числится дебиторская и кредиторская задолженность.

В одном отчете можно указать только счета с одинаковыми субконто.

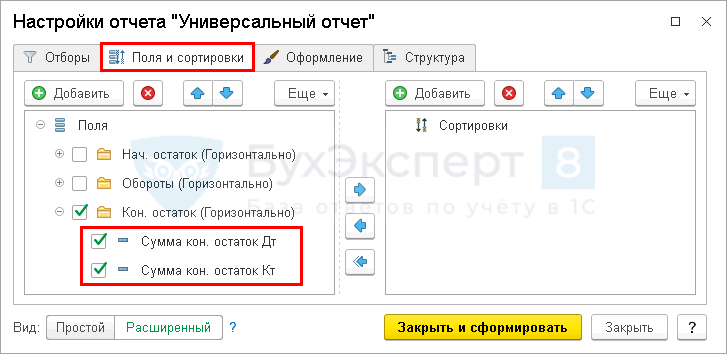

Вкладка Поля и сортировки

На вкладке Поля и сортировки задайте поля, которые отобразятся в графах табличной части отчета.

Оставьте флажки только для следующих показателей:

- Сумма кон. остаток Дт;

- Сумма кон. остаток Кт.

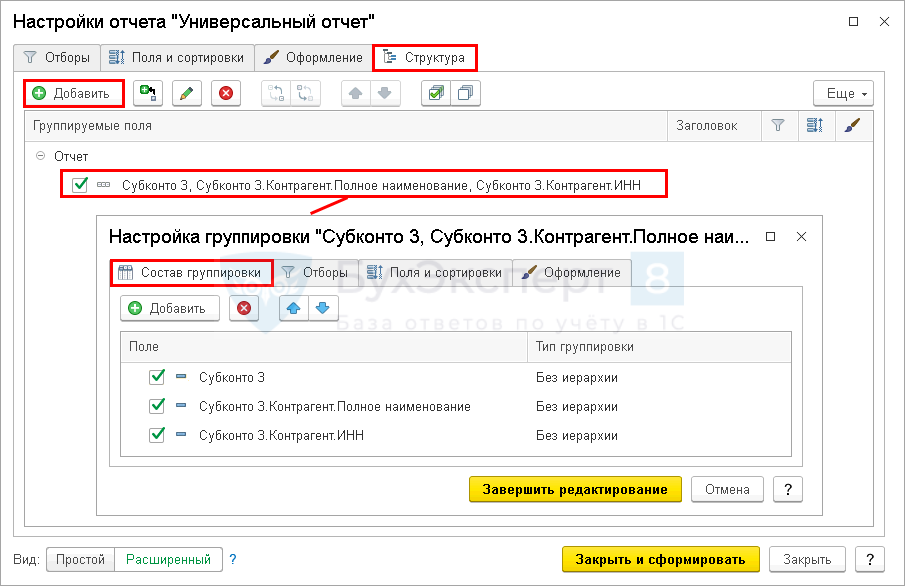

Вкладка Структура

На вкладке Структура по кнопке Добавить укажите группировку отчета:

- Субконто 3;

- Субконто 3.Контрагент.Полное наименование;

- Субконто 3.Контрагент.ИНН.

Формирование отчета

После завершения настройки нажмите кнопку Закрыть и сформировать. Программа сформирует отчет по заданной настройками форме.

Сохранение отчета

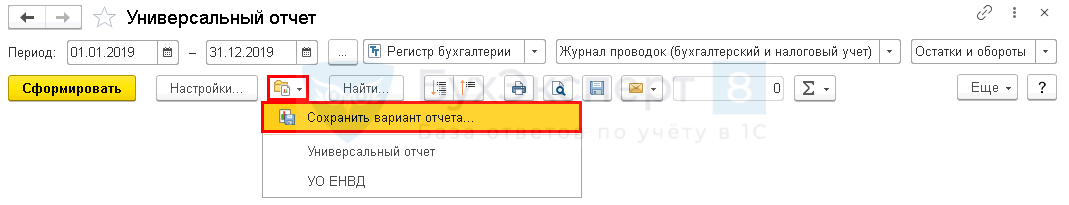

Сохраните настройки отчета в 1С по команде Сохранить вариант отчета.

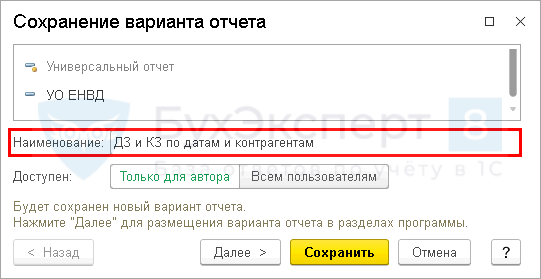

В открывшейся форме следует в полях:

- Наименование — дать название отчету.

- Доступен — выбрать кнопку.

- Только для автора — отчет с данными настройками будет доступен только пользователю, создавшему его.

- Всем пользователям — отчет будет доступен всем пользователям базы.

После ввода наименования настройки, например, ДЗ и КЗ по датам и контрагентам, нам не придется каждый раз настраивать отчет заново. По кнопке Выбрать настройки достаточно обратиться к сохраненной настройке.

Настройки можно выгрузить или передать по почте. Подробнее:

- Как отправить настройки по электронной почте

- Как выгрузить и загрузить настройки

Выгрузка отчета в Excel

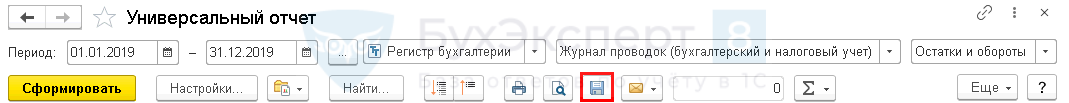

По кнопке Сохранить сохраните готовый отчет в файл Excel для редактирования.

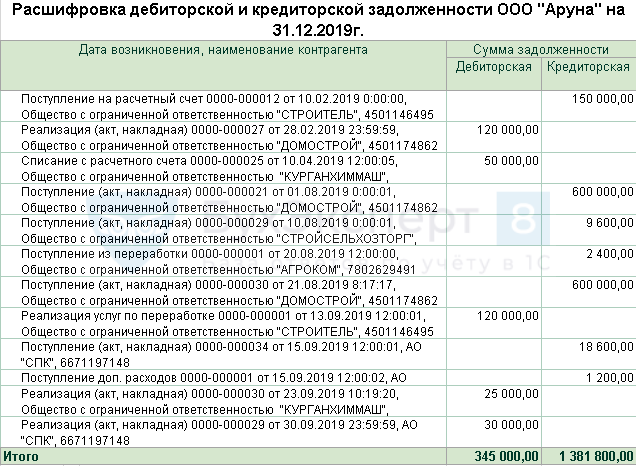

В отчете итоговая сумма дебиторской и кредиторской задолженности показана свернуто, необходимо разделить итоги и представить суммы дебиторской и кредиторской задолженности отдельно. Кроме того, нужно дать заголовок отчету в зависимости от формулировки требования ИФНС и отредактировать шапку, например:

См. также:

- Выгрузка и загрузка настроек Универсального отчета

- Как в 1С сформировать журналы-ордеры, ведомости и материальные отчеты, которые требует налоговая

- Как представить ОСВ по счету 60 или 62: в разрезе проверяемого контрагента или всех контрагентов

Если Вы еще не подписаны:

Активировать демо-доступ бесплатно →

или

Оформить подписку на Рубрикатор →

После оформления подписки вам станут доступны все материалы по 1С Бухгалтерия, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Подписывайтесь на наши YouTube и Telegram чтобы не пропустить

важные изменения 1С и законодательства

Помогла статья?

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Оцените публикацию

(5 оценок, среднее: 4,20 из 5)

Загрузка…

На фоне возрастающей нестабильности мировой экономики все большую остроту для организаций приобретают вопросы поиска конкурентных преимуществ. Одно из направлений оптимизации деятельности предприятия – это эффективное управление кредиторской и дебиторской задолженностью (КЗДЗ)

КЗ и ДЗ возникают при взаиморасчетах с партнерами как следствие разрыва во времени между платежом и переходом права собственности в рамках коммерческого взаимодействия двух организаций. Другими словами, КЗДЗ – это задолженность одной из сторон по выполнению своих обязательств в рамках коммерческого соглашения.

Простыми словами:

- КЗ – это наша задолженность (обязательства). Это может быть простая задолженность в виде денежных долгов (например, банковские кредиты) или отсрочки платежей (коммерческие кредиты), так и задолженность перед персоналом по ЗП и пр.

- ДЗ – задолженность наших контрагентов: партнеров, персонала, внебюджетных фондов, банков (депозиты) и пр.

У большинства коммерческих предприятий уровень ДЗКЗ обычно достаточно велик. Развитие бизнеса за счет внешних источников финансирования – вполне эффективный путь, так как он позволяет экономить собственные денежные средства и увеличивать объемы финансово-хозяйственной деятельности. Но использование внешних источников финансирования влечет за собой и определенные риски. Чем выше уровень ДЗКЗ в балансе организации, тем больше вероятность возникновения проблем со своевременным ее погашением, особенно в кризисные природы, при спаде экономики и прочих внешних неблагоприятных веяниях. Предприятия, использующие только свои активы, конечно, обладают большей финансовой устойчивостью и менее зависимы от изменений среды, но они лишаются преимуществ использования внешних (не своих) активов.

Таким образом, для эффективного ведения финансово-хозяйственной деятельности предприятию необходимо соблюдение баланса собственных и внешних активов, поэтому для любого предприятия особенную важность приобретает необходимость грамотного управления ДЗКЗ.

- Управление КЗ предполагает контроль и своевременность исполнения требований кредиторов, их ранжирование по важности и определение приоритетов платежей, а также грамотное планирование допустимого уровня КЗ.

- Управление ДЗ сводится в первую очередь к управлению рисками и оценке ДЗ с позиции экономической выгоды для организации.

Бесплатный аудит и рекомендации по управлению дебиторской и кредиторской задолженностью от экспертов 1С

В целом процесс управления ДЗ можно свести к пошаговому выполнению следующих операций:

- Установка и поддержка определенного уровня (порога) ДЗ, что позволяет избежать недостатка денежных средств, повысив финансовую устойчивость предприятия;

- Установка и контроль объема товаров (продукции), которые могут быть проданы с использованием коммерческого кредита;

- Контроль оборачиваемость ДЗ дает возможность оптимизировать работу по взысканию ДЗ;

- Поддержка оптимальной кредитной политики – расширение коммерческого кредита до уровня, когда дополнительная прибыль от увеличившегося объема продаж не станет равна прибыли, требуемой для покрытия издержек по дополнительной ДЗ, необходимой для достижения такого объема продаж;

- Оценка и поддержание оптимального уровня инвестиций в ДЗ позволяет сопоставить суммы дополнительной прибыли от реализации продукции за счет предоставления товарного (коммерческого) кредита с суммой дополнительных затрат по его оформлению, а также финансовых потерь, связанных со списанием безнадежной задолженности.

Анализ дебиторской и кредиторской задолженности

Расчет коэффициента инвестирования в ДЗ полезен для определения стоимости поддержания баланса ДЗ компании. Его можно вычислить по формуле:

(Средние срок оплаты ДЗ /360 дней) *Годовые продажи в кредит *(1 – Валовая прибыль, %) *Стоимость капитала.

Коэффициент инвестирования в ДЗ позволяет оценить инвестиционную стоимость несобранной ДЗ.

Расчет нужного объема инвестиций в ДЗ (Vинв.дз) – это произведение плановой суммы выручки от товара, проданного в кредит (Ркр), на отношение себестоимости товара проданного (S) к цене продажи (Цпр) с учетом средних периода предоставления кредита партнерам (ППкр.ср) в днях и периода просрочки платежей (ППPкр.ср) предоставленным кредитам:

(Vинв.дз) = Ркр*(S/ Цпр)*( ППкр.ср/ ППPкр.ср)/360

Для оценки инвестиций в ДЗ используют также следующие показатели факторного анализа (с расшифровкой):

- Коэффициент оборачиваемости ДЗ (Коэдз) отражает скорость сбора денег с клиентов за проданный товар. Вычисляется как отношение общего объема выручки (Р) к среднему ДЗ (VДЗ.ср):

Коэдз = Р/VДЗ.ср

- Оборачиваемость ДЗ в днях (ПОДЗ) отражает своевременность поступления оплат от клиентов, рассчитывается как отношение среднего объема ДЗ к среднему объему выручки от продаж:

ПОДЗ = VДЗ.ср /Р = 365/Коэдз

- Средний объем ДЗ (VДЗ.ср.кр) вычисляется как произведение годового объема реализации за счет коммерческих кредитов и среднего периода оборачиваемости в днях:

VДЗ.ср.кр = Ркр* ПОДЗ/365

- Средний объем вложений в дебиторских счетах (Vинв.ср) вычисляется как отношение периода оборачиваемости в днях к доле издержек в цене реализации:

Vинв.ср = ПОДЗ*годовые издержки/ Ргод

- Коэффициент просроченной ДЗ рассчитывается через отношение объема просроченной задолженности к общей сумме ДЗ.

Заказать бесплатную консультацию эксперта по учету задолженности в 1С

Все описанные показатели помогают не только оценить объем вложений (инвестиций) в ДЗ, но и сформировать эффективную кредитную политику в отношении взаимодействия с партнерами.

Аналогичные методы факторного анализа применимы и для оценки КЗ.

Как посмотреть дебиторскую и кредиторскую задолженность в 1С – все полезные отчеты

Для повышения эффективности управления ДЗКЗ можно использовать автоматизированные системы учета, которые позволяют более качественно проводить оценку задолженности. На сегодняшний день 1С предлагает широкую линейку программных продуктов, позволяющих автоматизировать различные виды учета предприятий. Рассмотрим варианты оценки КЗДЗ на примере прикладных решений 1С:Управление холдингом и 1С:ERP.

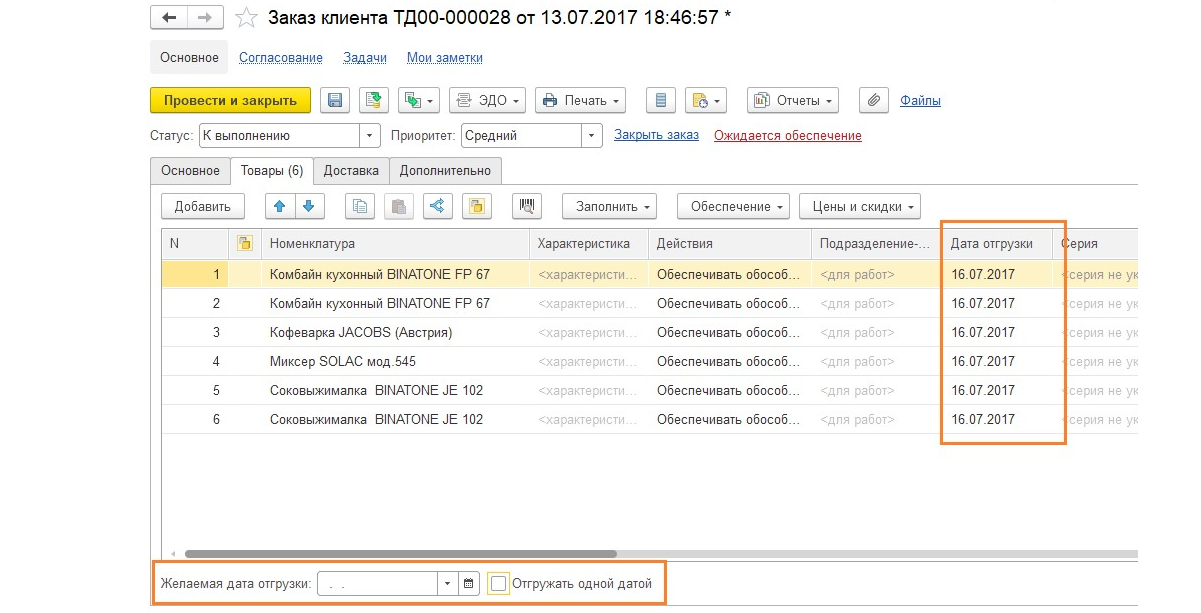

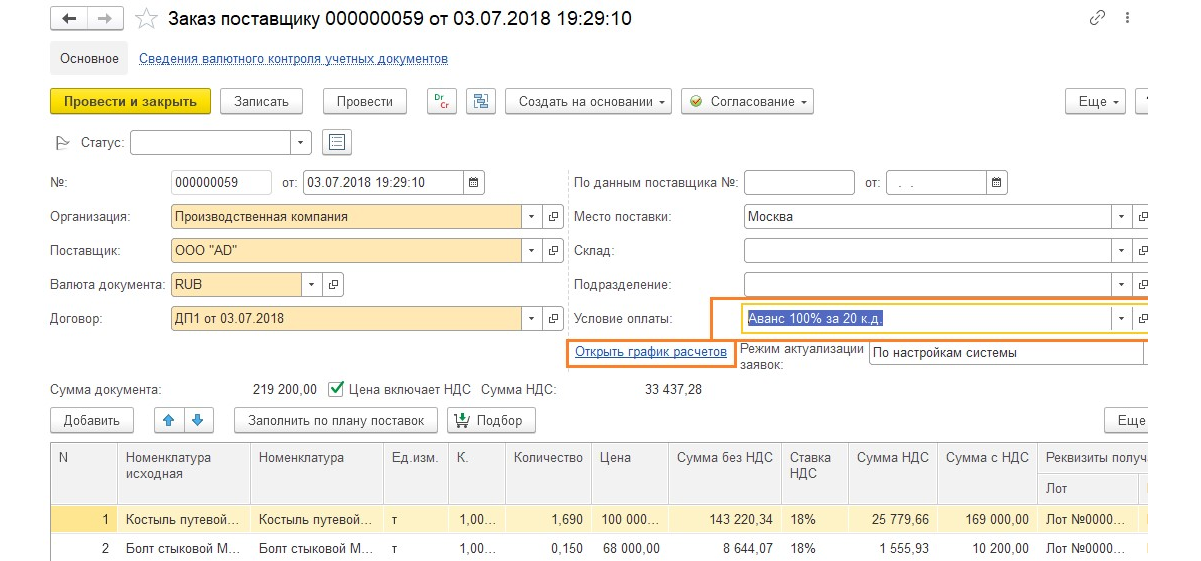

Механизм отражения КД и ДЗ в них при взаиморасчетах с контрагентами (в том числе расчеты по кредитам и займам) основан на возможности фиксации в системе графиков поставок (отгрузок) и графиков оплат.

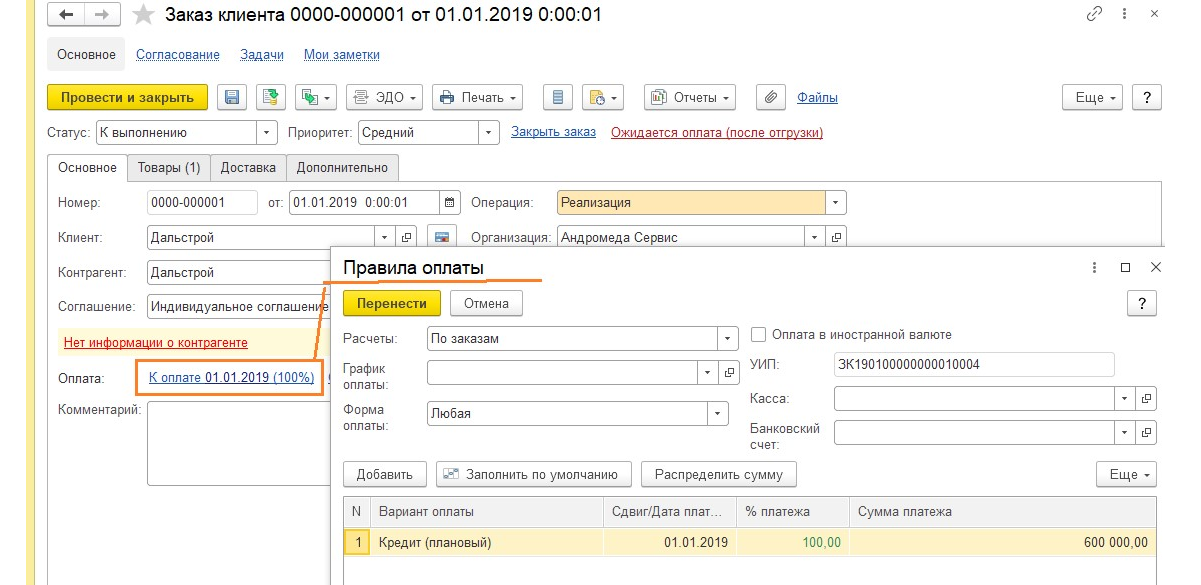

В 1С:ERP графики оплат задаются в «Заказах (накладных) клиентов».

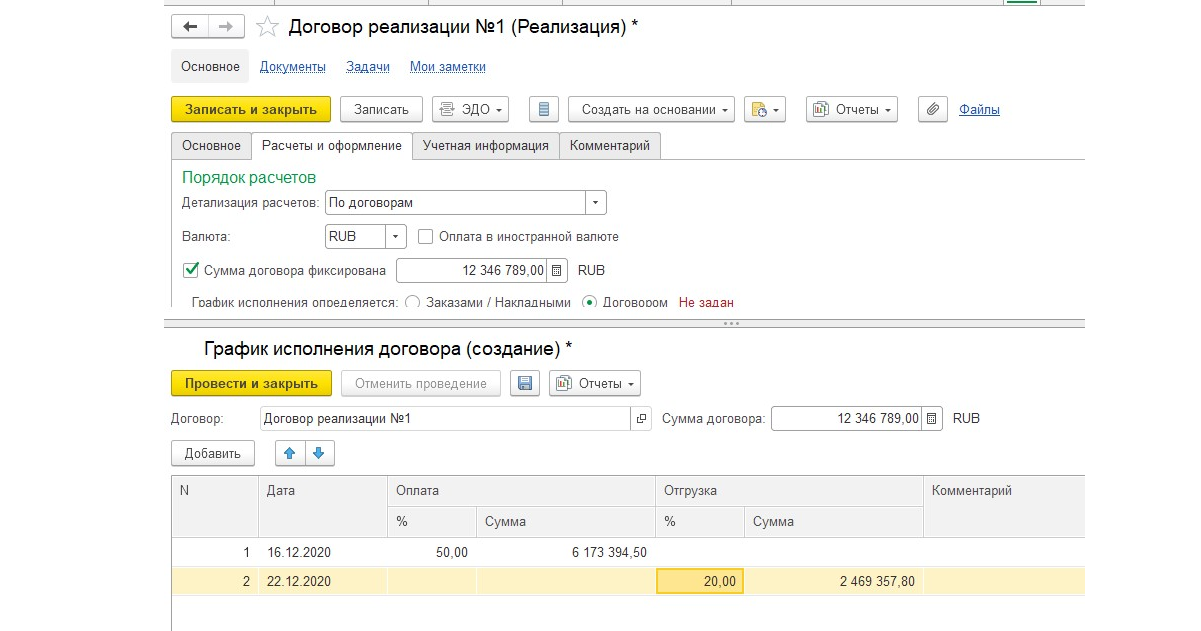

При расчетах по договорам можно задать как график поставки (оплаты), так и график поставки (отгрузки) в договорах продажи, закупки, в кредитах и займах и пр.

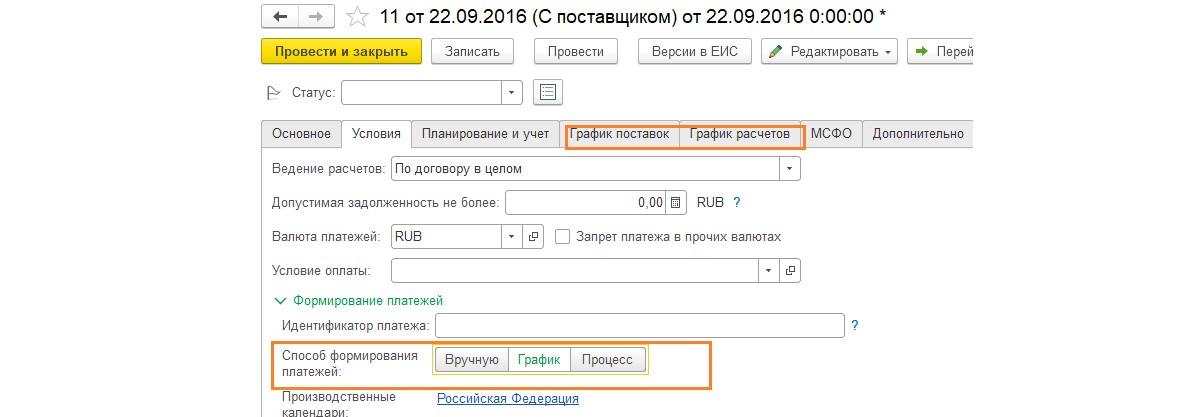

В 1С:УХ механизм фиксации графиков аналогичен механизму в 1С:ERP, график оплат и поставок отгрузок может быть зафиксирован в договорах – при расчетах по договорам…

…так и в заказах поставщиков (покупателей).

Практически все аналитические отчеты ДЗ и КЗ по взаиморасчетам с контрагентами строятся на основании условий поставкипродажи и графиков оплат, заложенных в договора, или заказах (клиентов-поставщиков) с одной стороны, и графиков отгрузок с другой, а также на основании факта оплат, поставок (отгрузок).

Данный механизм позволяет наиболее полно оценивать состояние ДЗ и КЗ.

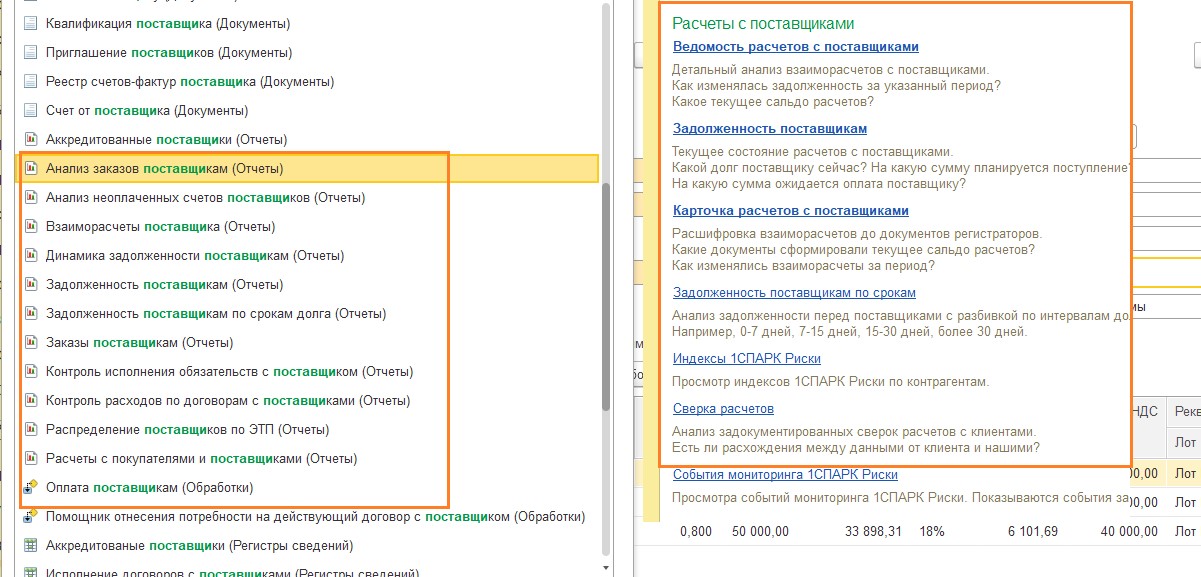

В 1С:ERP и 1С:Управление холдингом для оперативного анализа ДЗ и КЗ используются практически идентичные варианты отчетов подсистем «Продажи», «Закупки», «Казначейство».

Современное решение 1С:УХ для автоматизации управления задолженностью в крупных холдингах

С помощью данных отчетов можно:

- оценить состояние взаиморасчетов с поставщикамиклиентами;

- проанализировать задолженность сперед контрагентами в разбивке по интервалам задолженностей (срок долговой просрочки);

- произвести сверку расчетов с контрагентами;

- оценить надежность контрагентов;

- проконтролировать просроченную задолженность партнеров и пр.

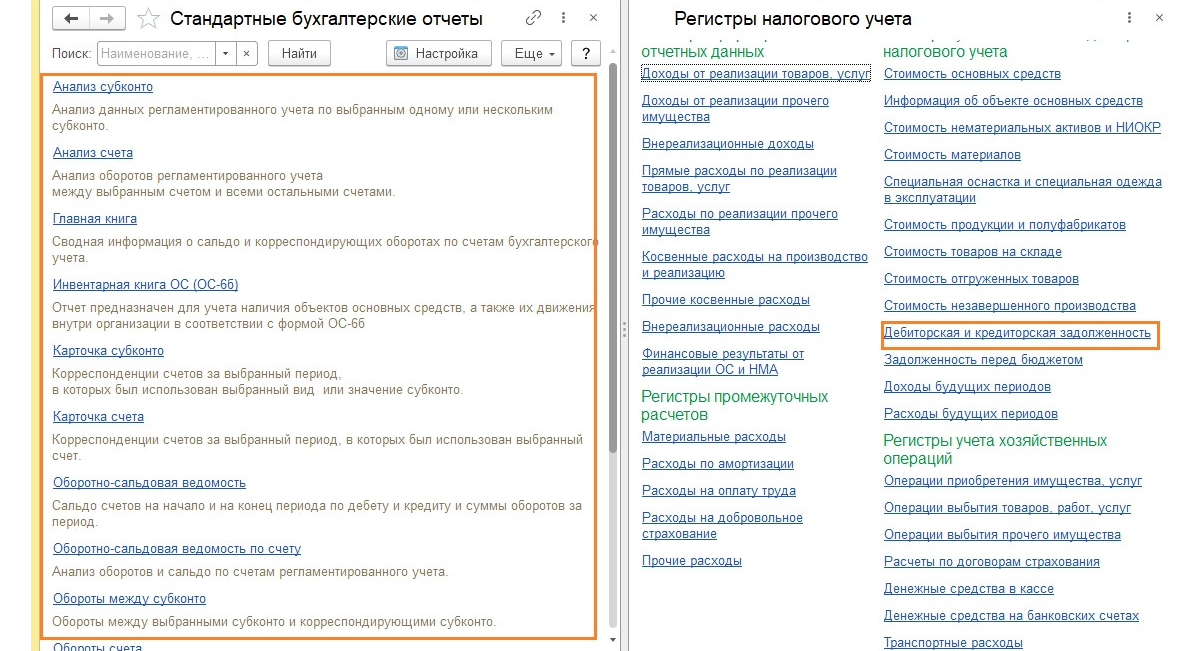

Для целей БУ и НУ в 1С:ERP и в 1С:УХ предназначены отчеты подсистем стандартной бухгалтерской отчетности и налоговые регистры (аналогично функционалу 1С:Бухгалтерия).

Для анализа ДЗКЗ можно использовать подсистему БУНУ (план счетов). С помощью плана счетов и стандартных БУНУ отчетах, в зависимости от стороны сальдо задолженности (кредитовое или дебетовое сальдо), ее относят к кредиторской или дебиторской. В основном, это счета взаиморасчетов, например, 60 счет – «Расчеты с поставщиками и подрядчиками», или 62 – «Расчеты с покупателями и заказчиками».

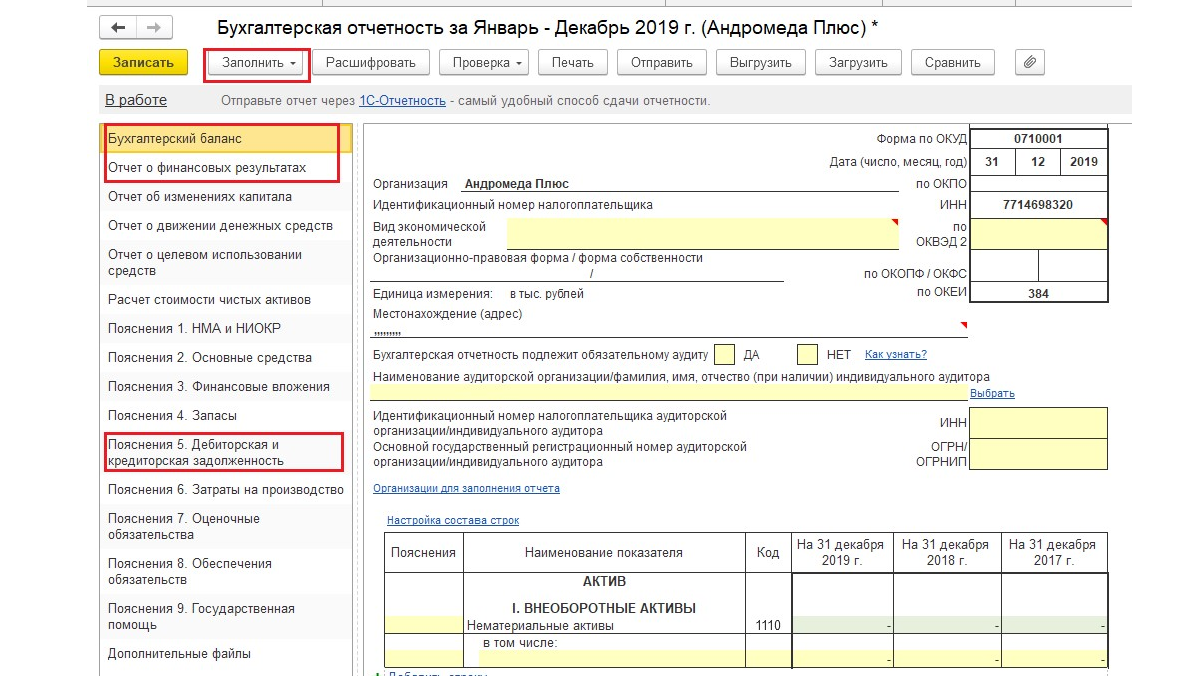

Полный свод информации по ДЗКЗ представлен в бухгалтерской отчетности, которая в системах 1С:ERP и 1С:УХ собирается автоматически, при условии наличия в них корректных настроек БУНУ и правильности отражения операций на счетах БУНУ.

Именно в бухгалтерской отчетность фиксируется состояние ДЗКЗ на определенные точки периода, что является основанием для оценки ликвидности, рентабельности устойчивости компании.

Инвентаризация дебиторской и кредиторской задолженности в 1С

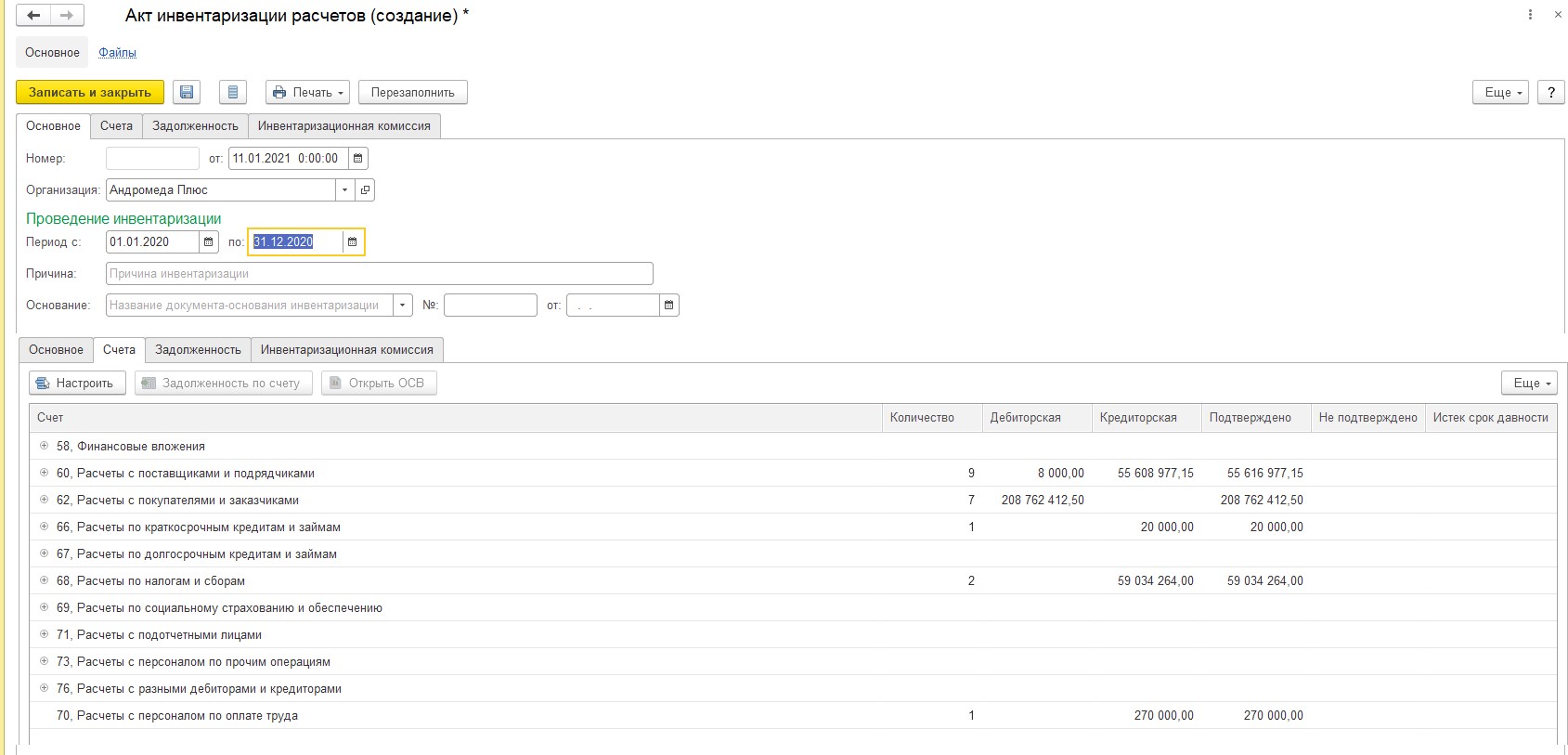

При подведении итогов по окончанию календарного года и подготовке к сдаче отчетности, для соблюдения принципа достоверности производится инвентаризация ДЗКЗ (согласно нормам БУ и НУ). Для реализации данных норм в системе предусмотрен документ «Акт инвентаризации расчетов».

Для контроля своевременности платежей в целях управления ДЗ и КЗ в системах используются специальный АРМ «Платежный календарь». Данный инструмент позволяет планировать платежи, управлять денежными потоками, устранять кассовые разрывы и обеспечивать своевременность обязательных платежей.

Гибкая система 1С:ERP для удобного управления дебиторской и кредиторской задолженностью

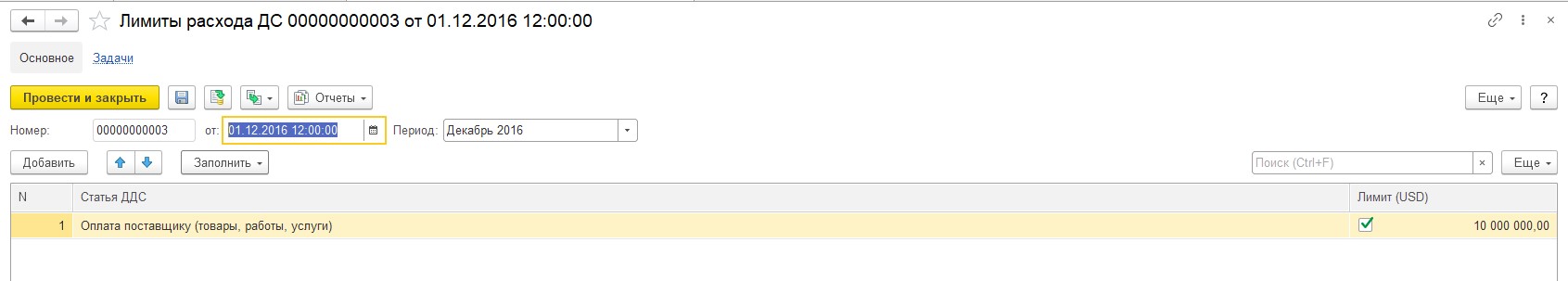

Механизм платежного календаря основан также на системе графиков платежей и документах планирования «Заявки на расходование ДС» и «Ожидаемых поступлениях». Для контроля лимитов платежей в системах предназначены два инструмента на выбор:

- Документы «Лимиты расхода ДС», где лимиты задаются на статьи ДС.

- Система бюджетов, где для каждой статьи бюджета устанавливаются лимиты на расход ДС.

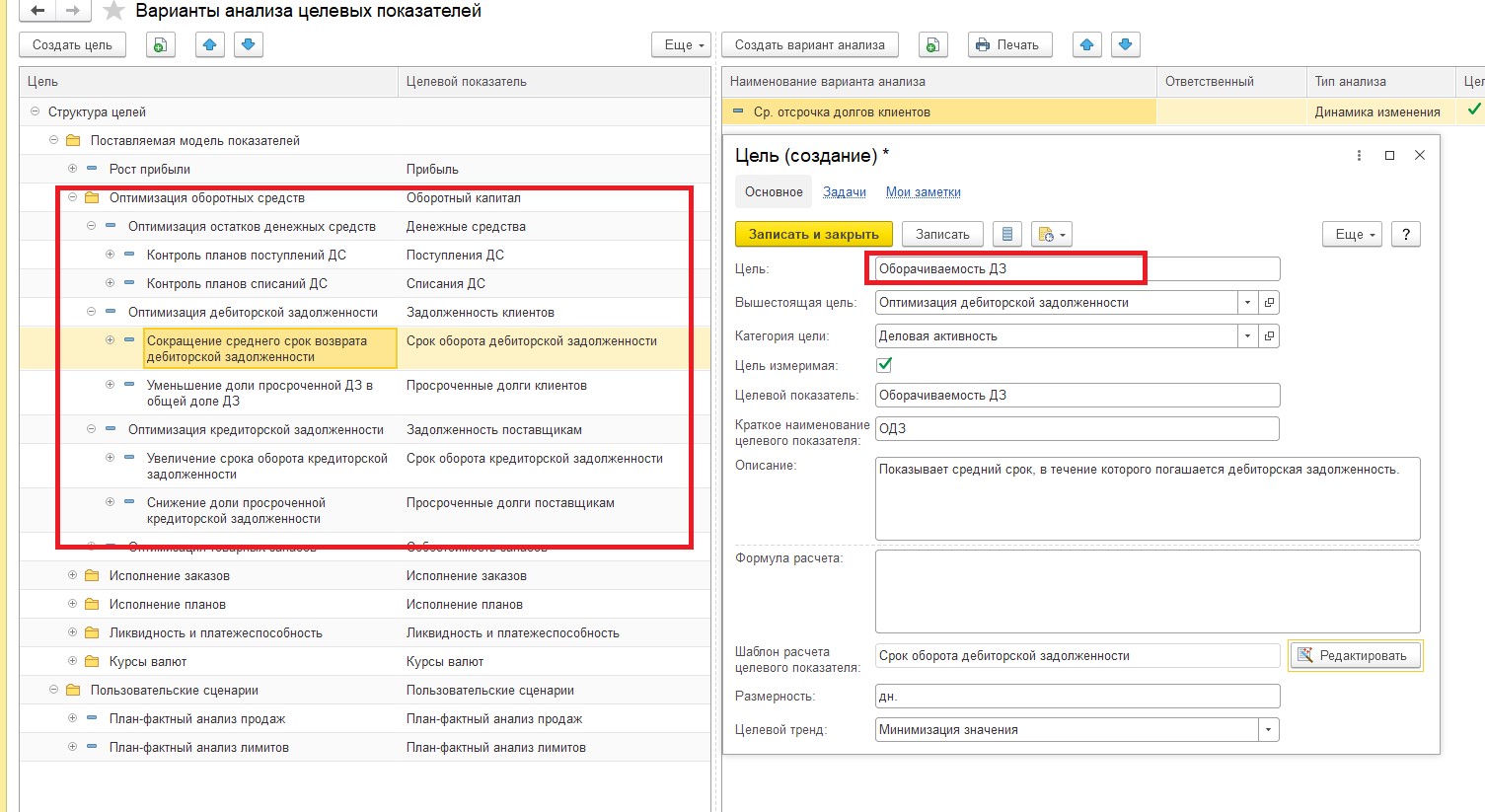

Для контроля оборачиваемости ДЗКЗ также можно использовать монитор целевых показателей.

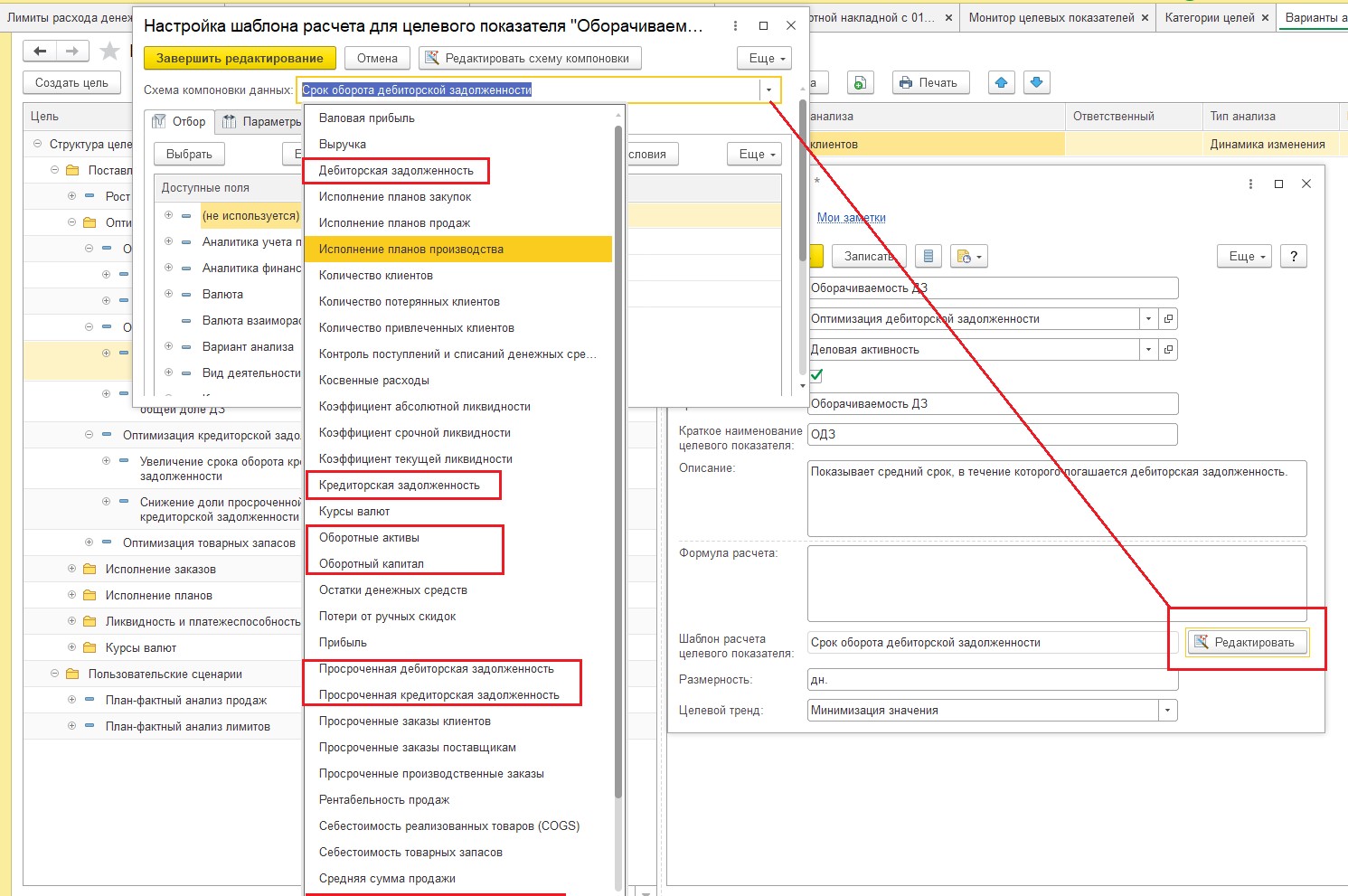

С помощью данного инструмента можно настроить варианты анализа основных показателей для управления и контроля ДЗКЗ (факторный анализ).

Настройка производится за счет выбора шаблона расчета целевого показателя при настройке цели анализа.

При создании варианта анализа целевого показателя информацию можно детализировать в разрезе периода и показателей (например, клиентов, менеджеров, организаций), либо в разрезе дополнительных значений (например, долг клиента просрочен или не просрочен).

Все ключевые показатели деятельности предприятия (в том числе и показатели анализа ДЗКЗ) можно вывести на монитор, который настраивается индивидуально под нужды пользователя.

Монитор целевых показателей позволяет проводить факторный анализ КЗ и ДЗ путем гибкой настройки ключевых показателей – конфидентов оборачиваемости, периода оборота, среднего объема ДЗКЗ и пр.

В процессе управления КЗ особую важность приобретают следующие процедуры:

- Определение эффективной структуры КЗ;

- Подготовка бюджета КЗ;

- Создание системы показателей, которая позволит качественно управлять КЗ;

- Контроль и анализ отклонений плановых показателей от фактических.

В автоматизированных системах 1С:ERP и 1С:УХ данный процесс реализуется посредством подсистемы «Бюджетирования», которая позволяет планировать КЗ. В обеих системах есть возможность построения прогнозных балансов, в том числе планирования КЗ и ДЗ.

Также посредством этих подсистем проводится план-фактный анализ ДЗКЗ и строятся прогнозные модели оценки показателей ДЗКЗ.

Подберем оптимальное решение для прозрачного управления задолженностью

Использование информационных систем 1С:ERP и 1С:Управление холдингом позволяет автоматизировать управление ДЗКЗ, что повышает эффективность процессов управления, позволяя своевременно выявлять слабые места данного процесса, и скорректировать финансово-хозяйственную деятельность компании согласно полученным данным.