Общий порядок расчета среднего заработка установлен статьей 139 Трудового кодекса. Она предусматривает, что в расчете участвуют все определенные системой оплаты труда виды выплат. Их источник (чистая прибыль, прочие расходы, затраты по текущим видам деятельности) значения не имеет.

Среднюю зарплату определяют исходя из фактически начисленной заработной платы и фактически отработанного сотрудником времени за 12 календарных месяцев, предшествующих периоду, в течение которого за ним сохраняется средняя заработная плата. При этом календарным месяцем считается период с 1-го по 30-е (31-е) число соответствующего месяца включительно (в феврале — по 28-е (29-е) число включительно).

Как рассчитывать зарплату по всем нюансам и новым правилам 2023 года расскажут профи на обновленном курсе профессиональной переподготовки.

Научим не только как правильно рассчитать надбавки, пособия, компенсации, отпускные и командировочные, но и как предотвращать налоговые и юридические риски, как избежать претензий от трудовых инспекторов.

Стать профи по зарплате

Особенности расчета среднего заработка установлены Положением об особенностях порядка исчисления средней заработной платы ().

() утв. пост. Правительства РФ от 24.12.2007 № 922 (далее по тексту — Положение)

Чтобы определить средний заработок сотрудника и сумму денег, полагающихся к начислению в его пользу, рассчитывают его среднедневной или среднечасовой заработок (последний показатель используют, если сотруднику установлен суммированный учет рабочего времени).

Для определения этих показателей (среднедневного или среднечасового заработка) нужно выяснить:

— расчетный период и количество дней в нем, учитываемых при определении среднего заработка;

— сумму выплат за расчетный период, учитываемых при определении среднего заработка.

Расчетный период и количество дней в нем

Как мы сказали выше, в расчетный период включают 12 полных календарных месяцев, предшествующих месяцу, в котором сотруднику должна быть начислена выплата исходя из его среднего заработка. Компания вправе установить и любую другую продолжительность расчетного периода . Например 3, 6 или 24 месяца, предшествующих выплате. Главное, чтобы иной период расчета не приводил к снижению сумм, причитающихся сотруднику (то есть не ухудшал его положение по сравнению с 12-месячным расчетным периодом).

Если компания приняла решение этот период изменить, соответствующие положения должны быть закреплены в коллективных договорах или в положении об оплате труда.

Пример

Сотрудник ЗАО «Салют» Иванов направляется в служебную командировку. За дни командировки ему выплачивается средний заработок. Предположим, что в текущем году Иванов отбыл:

— в феврале — расчетный период с 1 февраля прошлого года по 31 января текущего года;

— в марте — расчетный период с 1 марта прошлого года по 28 (29) февраля текущего года;

— в апреле — расчетный период с 1 апреля прошлого года по 31 марта текущего года;

— в мае — расчетный период с 1 мая прошлого года по 30 апреля текущего года;

— в июне — расчетный период с 1 июня прошлого года по 31 мая текущего года;

— в июле — расчетный период с 1 июля прошлого года по 30 июня текущего года.

Как рассчитывать среднюю зарплату по правилам 2023 года — узнайте от экспертов на курсе повышения квалификации по кадрам.

Узнать о расчете зарплаты

Далее необходимо подсчитать количество рабочих дней в расчетном периоде, в течение которых человек трудился. Оптимальный, но довольно редкий вариант, если все рабочие дни в расчетном периоде были отработаны им полностью. В таком случае подсчет затруднений не вызывает.

Пример

В ЗАО «Салют» установлена пятидневная 40-часовая рабочая неделя (8 рабочих часов в день) с двумя выходными (суббота и воскресенье). В ноябре текущего года сотрудник компании Иванов направлен на обучение с целью повышения квалификации и с сохранением среднего заработка. Расчетный период — 12 месяцев — с 1 ноября прошлого по 31 октября текущего года.

Предположим, что количество рабочих дней в расчетном периоде по производственному календарю

составляет (все дни отработаны Ивановым полностью):

|

Месяц, включаемый в расчетный период |

Количество рабочих дней в расчетном периоде |

|

Прошлый год |

|

|

Ноябрь |

21 |

|

Декабрь |

22 |

|

Текущий год |

|

|

Январь |

16 |

|

Февраль |

20 |

|

Март |

21 |

|

Апрель |

21 |

|

Май |

21 |

|

Июнь |

20 |

|

Июль |

22 |

|

Август |

23 |

|

Сентябрь |

20 |

|

Октябрь |

23 |

|

Итого |

250 |

Мы привели идеальный пример. Как правило, ни один сотрудник компании не отрабатывает 12 месяцев (расчетный период) полностью. Работники болеют, уходят в отпуска, получают различные освобождения от работы с сохранением среднего заработка и т. д. Все эти периоды исключаются из расчета. Также в расчете не будут участвовать те суммы, которые за эти дни начислены в пользу сотрудника. Перечень периодов времени, исключаемых из расчета, приведен в пункте 5 Положения. Это периоды, во время которых:

— за сотрудником сохранялся средний заработок в соответствии с законодательством России (например, сотрудник находился в командировке, в ежегодном оплачиваемом отпуске, был направлен на обучение и т. д.) (исключение — перерывы для кормления ребенка, предоставленные по ст. 258 ТК РФ; такие периоды участвуют в расчете, равно как и начисленные за них суммы);

— сотрудник не работал и получал пособие по временной нетрудоспособности или пособие по беременности и родам;

— сотрудник не работал в связи с простоем по вине компании-работодателя или по причинам, не зависящим от работодателя и сотрудника;

— сотрудник не участвовал в забастовке, но в связи с ней не мог выполнять свою работу;

— сотруднику предоставлялись дополнительные оплачиваемые выходные дни для ухода за детьми-инвалидами и инвалидами с детства;

— сотрудник в других случаях освобождался от работы с полным или частичным сохранением зарплаты или без таковой (например при нахождении в отпуске за свой счет) в соответствии с законодательством России.

Праздничные или выходные дни, в которые трудился работник, должны учитываться при подсчете среднего заработка в общем порядке.

Пример

В ЗАО «Салют» установлена пятидневная 40-часовая рабочая неделя (8 рабочих часов в день) с двумя выходными (суббота и воскресенье). В декабре текущего года сотрудник компании Иванов направлен в служебную командировку. Расчетный период — 12 месяцев. Следовательно, в него включается время с 1 декабря прошлого по 30 ноября текущего года.

В табеле учета рабочего времени по Иванову отражены следующие данные.

Ситуация 1

|

Месяц расчетного периода |

Количество рабочих дней в расчетном периоде по производственному календарю |

Количество рабочих дней, фактически отработанных сотрудником |

Время, в течение которого сотрудник не работал или за ним сохранялась средняя заработная плата (в рабочих днях) |

Примечание |

|

Прошлый год |

||||

|

Декабрь |

22 |

22 |

— |

— |

|

Текущий год |

||||

|

Январь |

16 |

16 |

— |

— |

|

Февраль |

20 |

15 |

5 |

Сотрудник болел и получал пособие по временной нетрудоспособности |

|

Март |

21 |

21 |

— |

— |

|

Апрель |

21 |

14 |

7 |

Сотрудник находился в служебной командировке |

|

Май |

21 |

21 |

— |

— |

|

Июнь |

20 |

20 |

— |

— |

|

Июль |

22 |

19 |

3 |

Сотрудник болел и получал пособие по временной нетрудоспособности |

|

Август |

23 |

3 |

20 |

Сотрудник находился в ежегодном оплачиваемом отпуске |

|

Сентябрь |

20 |

20 |

— |

— |

|

Октябрь |

23 |

21 |

2 |

Сотрудник находился в отпуске за свой счет |

|

Ноябрь |

21 |

21 |

— |

— |

|

Итого |

250 |

213 |

37 |

— |

При определении среднего заработка Иванова из расчетного периода исключаются 37 дней и выплаты, которые за них начислены. Следовательно, в расчете участвуют 213 (250 – 37) отработанных дней расчетного периода.

Ситуация 2

|

Месяц расчетного периода |

Количество рабочих дней в расчетном периоде по производственному календарю |

Количество дней, фактически отработанных сотрудником |

Время, в течение которого сотрудник не работал или за ним сохранялась средняя заработная плата (в рабочих днях) |

Работа в праздничные или выходные дни |

Примечание |

|

Прошлый год |

|||||

|

Декабрь |

22 |

22 |

— |

— |

— |

|

Текущий год |

|||||

|

Январь |

16 |

19 |

— |

3 |

Сотрудник работал в праздничные дни |

|

Февраль |

20 |

15 |

5 |

— |

Сотрудник болел и получал пособие по временной нетрудоспособности |

|

Март |

21 |

21 |

— |

— |

— |

|

Апрель |

21 |

14 |

7 |

— |

Сотрудник находился в служебной командировке |

|

Май |

21 |

21 |

— |

— |

— |

|

Июнь |

20 |

22 |

— |

2 |

Сотрудник работал в выходные дни |

|

Июль |

22 |

19 |

3 |

— |

Сотрудник болел и получал пособие по временной нетрудоспособности |

|

Август |

23 |

3 |

20 |

— |

Сотрудник находился в ежегодном оплачиваемом отпуске |

|

Сентябрь |

20 |

21 |

— |

1 |

Сотрудник работал в выходной день |

|

Октябрь |

23 |

21 |

2 |

— |

Сотрудник находился в отпуске за свой счет |

|

Ноябрь |

21 |

21 |

— |

— |

— |

|

Итого |

250 |

219 |

37 |

6 |

— |

При определении среднего заработка Иванова из расчетного периода исключаются 37 дней и выплаты, которые за них начислены. В то же время учитываются дни, отработанные в праздник или выходной, и начисленные за них выплаты (6 дней). Следовательно, в расчете участвуют 219 (250 – 37 + 6) отработанных дней расчетного периода.

Бывают ситуации, когда сотрудник устраивается на работу внутри отчетного периода. То есть на тот момент, когда бухгалтеру необходимо определить его средний заработок, он не проработал в компании расчетный период (например 12 месяцев). Порядок расчета среднего заработка для ситуаций, не связанных с оплатой отпусков, в Положении отсутствует. Поэтому компания вправе его определить в трудовом договоре с сотрудником или в положении об оплате труда. Тогда в расчетный период можно включить время с первого дня работы сотрудника до последнего числа того месяца, который предшествует выплате среднего заработка.

Как рассчитывать среднюю зарплату по правилам 2023 года — узнайте от экспертов на курсе повышения квалификации по кадрам.

Узнать о расчете зарплаты

Пример

В ЗАО «Салют» установлена пятидневная 40-часовая рабочая неделя (8 рабочих часов в день) с двумя выходными (суббота и воскресенье). Расчетный период составляет 12 месяцев.

В декабре текущего года сотрудник компании Иванов направлен в служебную командировку. При этом он устроился на фирму 22 августа текущего года. В этой ситуации в расчетный период включают время с 21 августа по 30 ноября текущего года.

В табеле учета рабочего времени по Иванову отражены следующие данные.

|

Месяц расчетного периода |

Количество рабочих дней в расчетном периоде по производственному календарю |

Количество дней, фактически отработанных сотрудником |

Время, в течение которого сотрудник не работал или за ним сохранялась средняя заработная плата (в рабочих днях) |

Работа в праздничные или выходные дни |

Примечание |

|

Август |

23 |

8 |

— |

— |

С 1 по 21 августа сотрудник не работал в компании |

|

Сентябрь |

20 |

22 |

— |

2 |

Сотрудник работал в выходной день |

|

Октябрь |

23 |

19 |

4 |

— |

Сотрудник находился в отпуске за свой счет |

|

Ноябрь |

21 |

21 |

— |

— |

— |

|

Итого |

87 |

70 |

4 |

2 |

— |

В данном случае из общего количества рабочих дней по производственному календарю (с момента трудоустройства сотрудника по месяц, предшествующий месяцу выплаты средней зарплаты) исключается время, когда он не работал на фирме (15 дней августа), и 4 дня неоплачиваемого отпуска. В то же время учитываются дни, отработанные в праздник или выходной, и начисленные за них выплаты (2 дня). Следовательно, в расчете участвуют 70 (87 – 15 + 2 – 4) отработанных дней.

Выплаты за расчетный период

Общее положение в части выплат, включаемых в расчет при определении среднего заработка, установлено статьей 139 Трудового кодекса. По этой норме «для расчета средней заработной платы учитываются все предусмотренные системой оплаты труда виды выплат, применяемые у соответствующего работодателя, независимо от источников этих выплат». Данная норма Кодекса конкретизирована в пункте 2 Положения. Так, рассчитывая средний заработок, бухгалтер, в частности, должен учесть:

— заработную плату (в том числе в натуральной форме), начисленную по тарифным ставкам и окладам за отработанное время; за выполненную работу по сдельным расценкам, в процентах от выручки или комиссионное вознаграждение;

— надбавки и доплаты к тарифным ставкам и окладам за профессиональное мастерство, классность, выслугу лет (стаж работы), ученую степень, ученое звание, знание иностранного языка, работу со сведениями, составляющими государственную тайну, совмещение профессий (должностей), расширение зон обслуживания, увеличение объема выполня емых работ, руководство бригадой и т. п.;

— выплаты, связанные с условиями труда, в том числе выплаты, обусловленные районным регулированием оплаты труда (в виде коэффициентов и процентных надбавок к заработной плате), повышенная оплата труда на тяжелых работах, работах с вредными и (или) опасными и иными особыми условиями труда, за работу в ночное время, оплата работы в выходные и нерабочие праздничные дни, оплата сверхурочной работы (как в пределах максимума сверхурочных работ — 120 часов в год, так и сверх него);

— премии и вознаграждения, предусмотренные системой оплаты труда (для некоторых видов премий и вознаграждений определен особый порядок учета);

— другие виды выплат, относящихся к заработной плате, применяемые в компании.

Как мы указывали выше, некоторые выплаты при подсчете среднего заработка не учитывают, равно как и время, в течение которого они начислялись. Например:

— средний заработок, сохраняемый за сотрудником по трудовому законодательству (при его нахождении в командировке, учебном или ежегодном очередном отпуске и т. д.);

— оплата времени простоя по вине компании-работодателя или по причинам, не зависящим от работодателя и сотрудника;

— оплата выходных дней по уходу за детьми-инвалидами и инвалидами с детства и т. д.

Таким образом, в расчет включают все выплаты, связанные с оплатой труда сотрудников. Соответственно, в расчете не участвуют выплаты, которые с ней не связаны и вознаграждением за труд не являются. К ним, например, можно отнести материальную помощь, различные социальные выплаты (оплата отдыха, питания, проезда, обучения, лечения, коммунальных услуг и т. п.), дивиденды, начисленные владельцем компании, суммы займов, выданных работникам, проценты по займам, полученным от работников, вознаграждения членам совета директоров или наблюдательного совета и т. д. Причем предусмотрены те или иные социальные выплаты трудовым договором с работником или нет, не имеет значения.

Мнение специалиста

В силу статьи 139 Трудового кодекса для расчета средней заработной платы учитываются все предусмотренные системой оплаты труда виды выплат, применяемые у соответствующего работодателя, независимо от источников этих выплат. Согласно статье 129 Трудового кодекса в заработную плату (оплату труда работника) входит вознаграждение за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы, а также компенсационные выплаты (доплаты и надбавки компенсационного характера, в том числе за работу в условиях, отклоняющихся от нормальных, работу в особых климатических условиях и на территориях, подвергшихся радиоактивному загрязнению, и иные выплаты компенсационного характера) и стимулирующие выплаты (доплаты и надбавки стимулирующего характера, премии и иные поощрительные выплаты). Таким образом, в систему оплаты труда входят только такие виды выплат, которые непосредственно связаны с количеством, качеством и условиями труда.

В пункте 3 Положения об особенностях порядка исчисления средней заработной платы, утвержденного постановлением Правительства РФ от 24 декабря 2007 года № 922, прямо сказано, что выплаты социального характера и иные выплаты, не относящиеся к оплате труда (материальная помощь, оплата стоимости питания, проезда, обучения, коммунальных услуг, отдыха и другие), для расчета среднего заработка не учитываются. Таким образом, оплата стоимости питания не относится к оплате труда, в том числе и в случае, когда она предусмотрена трудовым договором. Следовательно, при расчете среднего заработка она не учитывается.

П. Ерин, эксперт службы Правового консалтинга ГАРАНТ,

А. Кикинская, рецензент службы Правового консалтинга ГАРАНТ

Кроме того, с оплатой труда не связаны и различные компенсации, например выплачиваемые для возмещения расходов работников, связанных с выполнением ими трудовых обязанностей. В частности, суточные, компенсации за использование личного имущества в служебных целях (в том числе автомобиля). При этом размер таких компенсационных выплат (в пределах или сверх норм) не имеет значения. Напомним, что некоторые из них нормируются (суточные, компенсации за использование личного автомобиля и т. д.). Однако данное нормирование касается исключительно налогообложения подобных выплат. К трудовому законодательству и порядку расчета среднего заработка эти ограничения никакого отношения не имеют. Доплаты и надбавки компенсационного характера, которые являются частью зарплаты (например за работу в праздник, сверхурочно), включают в расчет среднего заработка.

Пример

В ЗАО «Салют» установлена пятидневная 40-часовая рабочая неделя (8 рабочих часов в день) с двумя выходными (суббота и воскресенье). В декабре текущего года сотрудник компании Иванов направлен в служебную командировку. Расчетный период — 12 месяцев.

Следовательно, в него включается время с 1 декабря прошлого по 30 ноября текущего года. За этот период Иванов получил выплаты в сумме 472 400 руб., в том числе:

— заработную плату (оклад) в общей сумме 403 000 руб.;

— доплату за совмещение профессий — 24 000 руб.;

— оплату за работу в выходные дни — 3000 руб.;

— материальную помощь — 12 000 руб.;

— денежный подарок — 3000 руб.;

— отпускные по ежегодному оплачиваемому отпуску — 22 000 руб.;

— командировочные (суточные и средний заработок за дни командировки) — 5400 руб.

Из суммы выплат, учитываемых при расчете среднего заработка, исключают материальную помощь, денежный подарок, отпускные, командировочные. Таким образом, бухгалтеру следует учесть выплаты в размере:

472 400 – 12 000 – 3000 – 22 000 – 5400 = 430 000 руб.

Не учитывают при расчете среднего заработка и доплаты к среднему заработку до размера оклада, если таковые определены трудовыми договорами или положением об оплате труда, принятым в компании. Дело в том, что из расчетного периода исключаются суммы и соответствующие дни, в течение которых за работником сохранялся средний заработок. Следовательно, такая доплата подпадает под это определение.

Среднедневной заработок и расчет сумм, причитающихся работнику

Для того чтобы определить, какую сумму нужно начислить за те дни, когда работнику сохраняется средний заработок, рассчитывают его среднедневной заработок. Исключение предусмотрено лишь для тех сотрудников, которым установлен суммированный учет рабочего времени (по ним определяют среднечасовой заработок, о котором мы расскажем ниже). Среднедневной заработок определяют по формуле:

|

Сумма выплат работнику, участвующая в расчете среднего заработка Количество дней, отработанных сотрудником, участвующих в расчете среднего заработка |

Размер выплаты, которая причитается работнику, определяется так:

|

Среднедневной заработок |

х |

Количество дней, подлежащих оплате |

Пример

В ЗАО «Салют» установлена пятидневная 40-часовая рабочая неделя (8 рабочих часов в день) с двумя выходными (суббота и воскресенье). В декабре текущего года сотрудник компании Иванов направлен в служебную командировку на 7 рабочих дней. Расчетный период — 12 месяцев. Следовательно, в него включается время с 1 декабря прошлого по 30 ноября текущего года.

Сотруднику установлен месячный оклад в сумме 30 000 руб.

|

Месяц расчетного периода |

Количество рабочих дней в расчетном периоде по производственному календарю |

Количество дней, фактически отработанных сотрудником |

Отклонения от обычных условий труда (количество дней и причина) |

Выплаты работнику (руб.) |

||

|

оклад |

другие выплаты |

выплаты, включаемые в расчет |

||||

|

Прошлый год |

||||||

|

Декабрь |

22 |

22 |

нет |

30 000 |

— |

30 000 |

|

Текущий год |

||||||

|

Январь |

16 |

14 |

2 дня — отпуск за свой счет |

26 250 |

— |

26 250 |

|

Февраль |

20 |

20 |

нет |

30 000 |

— |

30 000 |

|

Март |

21 |

23 |

2 дня — работа в выходные |

30 000 |

5714 (оплата работы в выходной) |

35 714 |

|

Апрель |

21 |

21 |

нет |

30 000 |

— |

30 000 |

|

Май |

21 |

22 |

1 день — работа в праздник |

30 000 |

2857 (оплата работы в праздник) |

32 857 |

|

Июнь |

20 |

20 |

нет |

30 000 |

— |

30 000 |

|

Июль |

22 |

4 |

18 дней — ежегодный отпуск |

5455 |

24 545 (отпускные) |

5455 |

|

Август |

23 |

23 |

нет |

30 000 |

3000 (материальная помощь) |

30 000 |

|

Сентябрь |

20 |

21 |

1 день — работа в выходные |

30 000 |

3000 (оплата работы в выходной) |

33 000 |

|

Октябрь |

23 |

23 |

нет |

30 000 |

— |

30 000 |

|

Ноябрь |

21 |

18 |

3 дня — служебная командировка |

25 714 |

7850 (оплата командировки включая суточные и средний заработок) |

25 714 |

|

Итого |

250 |

231 |

— |

— |

338 990 |

Среднедневной заработок Иванова составит:

338 990 руб. : 231 дн. = 1467 руб./дн.

За 7 рабочих дней командировки ему должно быть начислено:

1467 руб./дн. × 7 дн. = 10 269 руб.

Среднечасовой заработок и расчет сумм, причитающихся работнику

Сотрудникам, которым установлен суммированный учет рабочего времени, для оплаты дней, в которых сохраняется средний заработок, рассчитывают среднечасовой заработок . Расчет среднедневного и среднечасового заработка по своей сути схож. Однако если в первом случае учитывают количество дней, то во втором — количество часов, фактически отработанных сотрудником.

Среднечасовой заработок определяют по формуле:

|

Сумма выплат работнику, участвующая в расчете среднего заработка Количество часов, отработанных сотрудником, участвующих в расчете среднего заработка |

Размер выплаты, которая причитается работнику, определяется так:

|

Среднечасовой заработок |

х |

Количество часов, подлежащих оплате |

Пример

В ЗАО «Салют» установлена пятидневная 40-часовая рабочая неделя (8 рабочих часов в день) с двумя выходными (суббота и воскресенье). В декабре текущего года сотрудник компании Иванов направлен в служебную командировку на 7 рабочих дней (56 часов по графику). Расчетный период — 12 месяцев. Следовательно, в него включается время с 1 декабря прошлого по 30 ноября текущего года. Иванову установлен суммированный учет рабочего времени и часовая тарифная ставка в размере 180 руб./ч.

|

Месяц расчетного периода |

Количество рабочих часов в расчетном периоде по производственному календарю |

Количество часов, фактически отработанных сотрудником |

Отклонения от обычных условий труда (количество часов (дней) и причина) |

Выплаты работнику (руб.) |

||

|

оклад |

другие выплаты |

выплаты, включаемые в расчет |

||||

|

Прошлый год |

||||||

|

Декабрь |

176 |

176 |

нет |

31 680 |

— |

31 680 |

|

Текущий год |

||||||

|

Январь |

128 |

112 |

16 часов (2 дня) — отпуск за свой счет |

20 160 |

— |

20 160 |

|

Февраль |

159 |

159 |

нет |

28 620 |

— |

28 620 |

|

Март |

167 |

183 |

16 часов (2 дня) — работа в выходные |

30 060 |

5760 (оплата работы в выходной) |

35 820 |

|

Апрель |

167 |

167 |

нет |

30 060 |

— |

30 060 |

|

Май |

167 |

175 |

8 часов (1 день) — работа в праздник |

30 060 |

2880 (оплата работы в праздник) |

32 940 |

|

Июнь |

159 |

159 |

нет |

28 620 |

— |

28 620 |

|

Июль |

176 |

32 |

144 часа (18 дней) — ежегодный отпуск |

5760 |

25 920 (отпускные) |

5760 |

|

Август |

184 |

184 |

нет |

33 120 |

3000 (материальная помощь) |

33 120 |

|

Сентябрь |

160 |

168 |

8 часов (1 день) — работа в выходные |

28 800 |

2880 (оплата работы в выходной) |

31 680 |

|

Октябрь |

184 |

184 |

нет |

33 120 |

— |

33 120 |

|

Ноябрь |

168 |

144 |

24 часа (3 дня) — служебная командировка |

30 240 |

7850 (оплата командировки, включая суточные и средний заработок) |

30 240 |

|

Итого |

1995 |

1843 |

— |

— |

— |

341 820 |

Среднечасовой заработок Иванова составит:

341 820 руб. : 1843 ч = 185 руб./ч.

За рабочие часы командировки ему должно быть начислено:

185 руб./ч × 56 ч = 10 360 руб.

Рабочим-сдельщикам при суммированном учете рабочего времени средний заработок рассчитывается в аналогичном порядке. При подсчете учитывают все выплаты, включаемые в расчет, и количество времени, фактически отработанного сдельщиком.

По материалам книги-справочника «Зарплата и другие выплаты работникам» под редакцией В.Верещаки

-

Ситуации, при которых применяется показатель средней зарплаты

-

Основные правила расчёта средней зарплаты

-

Формула расчёта среднего заработка

-

Учитываемые выплаты и исключаемые периоды

-

Пошаговая инструкция при расчёте средней зарплаты

Ситуации, при которых применяется показатель средней зарплаты

В законодательстве в сфере трудовых отношений имеется перечень ситуаций, при которых для начисления выплаты денежных средств осуществляется расчёт среднемесячной заработной платы. Наиболее распространённые обстоятельства:

- уход в отпуск (ст. 114 ТК);

- компенсация за отпуск — при прекращении трудовых отношений или при превышении отпускного периода 28 дней (ст. 126, 127 ТК);

- командировка (ст. 167 ТК);

- выходное пособие (ст. 178 ТК);

- обучение с отрывом от работы (ст. 173-176, 187 ТК).

Также существуют и менее распространённые ситуации, при которых учитывается показатель средней зарплаты, к примеру:

| Когда используется | Статья ТК |

|---|---|

| Простой из-за работодателя | 157 |

| Невыполнение работы из-за работодателя | 155 |

| Перевод физлица на нижеоплачиваемую работу по медицинским показаниям | 182 |

| Медосмотр | 185 |

| Диспансеризация | 185.1 |

| Донорство | 186 |

| Приостановка функционирования компании | 220 |

| Перерыв для кормления ребёнка | 258 |

| Дополнительные выходные по уходу за детьми-инвалидами | 262 |

Таблица 1 — Ситуации, при которых оплата производится на основании среднего заработка

Важно! Средняя зарплата определяется и в случае, если нужно заполнить справку для постановки на учёт бывшего сотрудника в качестве безработного.

Основные правила расчёта средней зарплаты

По ст. 139 ТК установлено, как рассчитать среднюю заработную плату по стандартным правилам. В первую очередь необходимо ориентироваться на основное — средняя зарплата считается по фактической зарплате и отработанному времени за 12 месяцев. Этот период берётся непосредственно до месяца, в котором считается средняя зарплата.

Формула расчёта среднего заработка

Основная формула для исчисления выглядит так:

Среднемесячная зарплата = Среднедневной заработок * Кол-во дней оплаты

Для решения вопроса, как посчитать среднюю заработную плату, принимают во внимание некоторые особенности. Главная из них заключается в том, что неодинаковые правила исчисления предусмотрены для:

- отпуска и компенсации за него;

- остальных ситуаций.

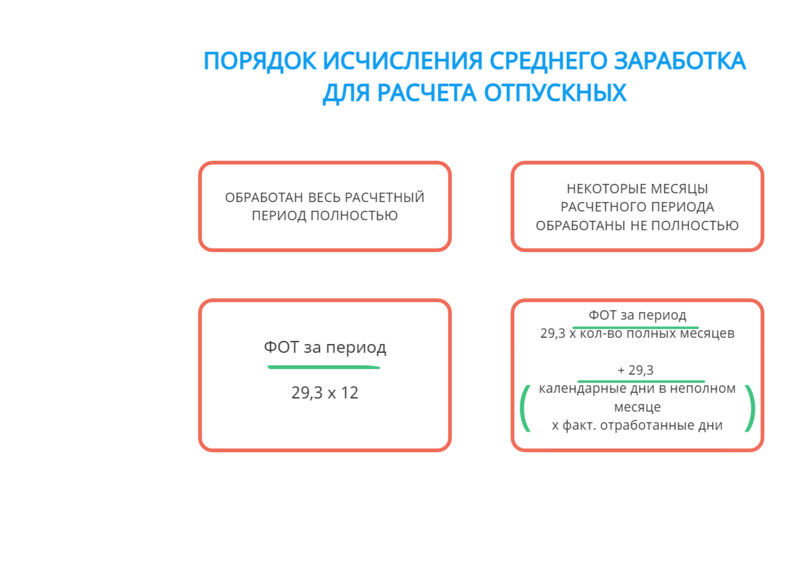

При расчёте средней зарплаты по отпускным выплатам необходимо ориентироваться на формулы:

Формулы расчёта средней зарплаты для отпуска и компенсации за него

В этом случае средний заработок — частное от деления зарплаты за расчётный период на 12 мес. и на 29,3. Когда некоторые месяцы сотрудник отработал не в полном объёме или когда есть исключаемые периоды, рассчитывать нужно делением зарплаты на показатель — (29,3 * полные мес. + 29,3 / календ. дни в мес. * отработ. дни).

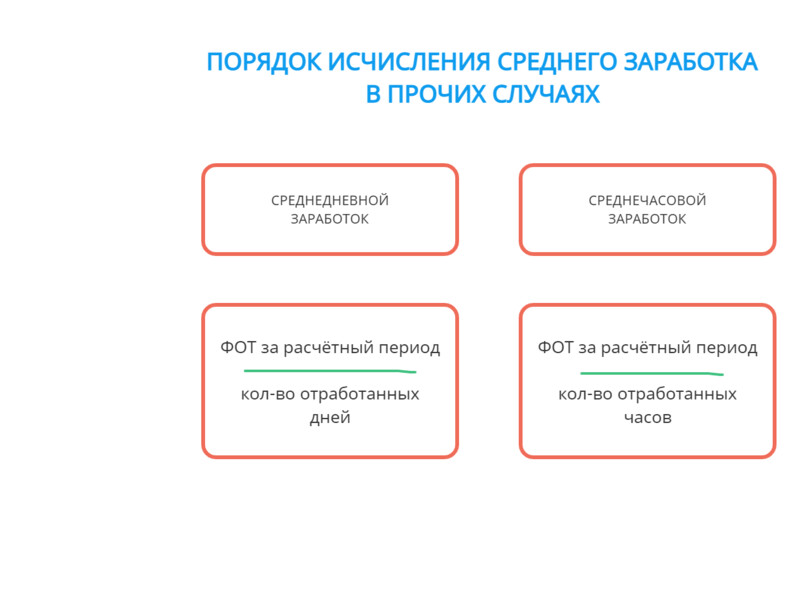

В остальных случаях формула среднемесячной заработной платы выглядит так:

Формулы расчёта средней зарплаты в иных обстоятельствах

Средний заработок исчисляется как зарплата за расчётный период (обычно 12 мес.), делённая на фактически выработанные дни. Если отработано меньше 12 мес., то расчётный период — время трудовой деятельности по факту.

Учитываемые выплаты и исключаемые периоды

Когда есть проблема, как рассчитать среднемесячную заработную плату, нужно знать, что при исчислении берутся все выплаты по системе оплаты работы в организации. К примеру, ими являются:

- зарплата в любой форме;

- стимулирующие надбавки;

- премии и другие вознаграждения;

- иные выплаты по профессиональной деятельности.

В расчёте не применяются выплаты, имеющие социальную направленность, к примеру, матпомощь, компенсация проезда или питания, оплата коммунальных платежей и т.д.

Также из расчёта убираются периоды, к которым относятся:

- период сохранения за человеком среднего заработка;

- болезнь;

- декрет;

- простой из-за работодателя или форс-мажора;

- забастовка, в которой человек не принимал участия, но из-за этого не работал;

- выходные по уходу за ребёнком-инвалидом и др.

Учитываемые выплаты и исключаемые периоды

Пошаговая инструкция при расчёте средней зарплаты

Для решения задачи о том, как рассчитывается средняя заработная плата, воспользуйтесь такой пошаговой инструкцией.

Шаг 1 — Определить период, который используется для расчёта

hidden>

Расчётный период — 12 календарных месяцев до месяца, в котором рассчитывается выплата. К примеру, сотрудник идёт в отпуск 21 февраля 2022 года. Соответственно, нужно брать расчётный период с 1 февраля 2021 года по 31 января 2022 года.

Такая ситуация наблюдается и при расторжении трудовых отношений, когда нужно рассчитать компенсацию за неиспользованный отпуск. Если работник будет увольняться 21 февраля 2022 года, расчётный период будет аналогичный, как и при указанном выше отпуске. Однако здесь есть исключение: если день расторжения трудового договора приходится на последний календарный день месяца, тогда именно этот месяц нужно включать в расчёт. К примеру, увольнение 28 февраля 2022 года, тогда период — с 1 марта 2021 года по 28 февраля 2022 года.

Шаг 2 — Установить исключаемые периоды

hidden>

Ранее мы указывали, какие периоды не нужно использовать при расчёте. Соответственно, если за них были какие-то выплаты, их также не надо учитывать.

Например, сотрудник идёт в отпуск 21 февраля 2022 года. В 2021 году он с 1 по 30 сентября был на больничном. Соответственно, из расчёта нужно полностью исключить сентябрь и выплату по листку нетрудоспособности.

При этом нужно учесть особые ситуации:

- сотрудник отработал меньше 12 месяцев — началом периода считается месяц заключения трудового договора;

- за расчётный период нет заработка — для исчисления нужно брать предшествующий период;

- за расчётный период нет заработка, но он есть в месяце, в котором рассчитывается выплата — для расчёта берутся суммы, начисленные в этом месяце;

- нет фактически отработанного расчётного периода и начисленных сумм — средняя зарплата определяется по размеру оклада.

Шаг 3 — Определить заработок для расчёта средней зарплаты

hidden>

Далее по правилам, как рассчитать среднюю зарплату, — нужно за установленный период взять все начисленные выплаты, касающиеся трудовых отношений. При этом не нужно учитывать выплаты, имеющие социальную направленность, к примеру, больничное пособие, оплачиваемые дни по уходу за ребёнком-инвалидом и др.

Также в расчете не учитываются премии, которые являются непроизводственными, например, в честь юбилея сотрудника. А если премия выплачена по результатам деятельности, то её в расчёт нужно принимать обязательно.

Шаг 4 — Рассчитать среднедневной или среднечасовой заработок

hidden>

Формулы для расчёта этих показателей представлены выше.

К примеру, как рассчитать среднюю заработную плату за год для оплаты отпуска? Для этого нужно взять всю зарплату за период, определённый на первом шаге, убрать из него периоды из второго шага, посчитать выплаты из третьего шага.

Допустим, сотрудник идёт в отпуск 21 февраля 2022 года. Берётся период с 1 февраля 2021 года по 31 января 2022 года. В каждом месяце ему начислялась зарплата — 50 тыс. руб. Соответственно, общая сумма заработка — 600 тыс. руб.

Далее эту выплату нужно разделить на 12 месяцев:

600 000 / 12 = 50 тыс. руб. в мес.

Затем результат делится на 29,3 (среднее число дней в месяце):

50 000 / 29,3 = 1 706,48 руб. Это будет среднедневной заработок.

Также можно посчитать и среднечасовой заработок, разделив результат на количество часов в дне работы (стандартно — 8 часов). Или полученный за период заработок разделить на количество отработанных по факту часов.

Шаг 5 — Определить выплату по среднему заработку

hidden>

На последнем этапе требуется определить, какая выплата положена сотруднику, если она определяется по среднему.

Для этого нужно полученный результат по среднедневному или среднечасовом заработку умножить на количество дней или часов. Допустим, в рассмотренном выше примере работник уходит в отпуск на 25 дней. Тогда ему положены отпускные:

1 706,48 руб. * 25 дн. = 42 662 руб.

Из них нужно удержать НДФЛ:

42 662 руб. * 13% = 5 546 руб.

Итого на руки сотрудник получит:

42 662 — 5 546 = 37 116 руб.

При вопросе, как посчитать средний заработок за год, нужно учесть такие важные моменты.

Если в расчётном периоде произведено повышение зарплаты, тогда проиндексировать требуется все выплаты до повышения. Коэффициент индексирования — частное от деления новой ставки или оклада на старую ставку или оклад во всех 12-ти месяцах.

Когда повышение было после расчётного периода, но до даты, на которую считается средняя зарплата, тогда индексируется посчитанный средний заработок. Применяется коэффициент, рассчитанный как частное от деления нового размера оплаты труда на старый.

Если повышение было в периоде, для оплаты которого исчислялся средний заработок, тогда выплату нужно индексировать, но с даты этого повышения и до завершения периода. Для этого используется коэффициент, рассчитанный способом, указанным в предыдущем случае.

- Что такое средний заработок

- Какие выплаты учитываются, а какие исключаются

- Для чего он нужен

- Расчет среднего заработка и его особенности

- Формулы расчета

- Пошаговая инструкция

Что такое средний заработок

Средняя зарплата (СЗ) — годовой доход сотрудника, разделенный на двенадцать месяцев. Этот показатель используют бухгалтеры для расчета суточных в командировке, оплаты отпусков, больничного листа, при расторжении трудового договора и в других случаях.

Важно: средний заработок и среднемесячная зарплата — одно и то же.

Данная величина регулируется российским законодательством — статьей 139 Трудового кодекса РФ и постановлением правительства РФ № 922 от 24.12.2007.

Какие выплаты учитываются, а какие исключаются

Сотрудники компаний, вероятно, никогда не задумываются, какую сложную работу выполняют их коллеги из бухгалтерского отдела. В конкретный день работникам на карту поступают отпускные или больничные, и со спокойной душой они тратят их на путешествия или лекарства.

За всем привычным и обычным всегда стоит тяжелая работа. При расчете средней заработной платы (СЗП) необходимо учитывать конкретные виды выплат, потому что часть из них исключается.

|

Что входит в СЗП |

Что не входит в СЗП |

|

Оклад по штатному расписанию |

Возмещение неиспользованных дней отпуска |

|

Почасовые и тарифные выплаты (при сдельной системе оплаты) |

Командировочные (проезд, перелет, проживание, питание) |

|

Премии |

Отпускные |

|

Надбавки |

Матпомощь |

|

Дополнительные выплаты (работа в условиях Крайнего Севера, с государственной тайной, за выслугу, и т. п.) |

Компенсационные выплаты за ЖКУ, если сотрудник проживает в служебной квартире |

|

Надбавки муниципальным работникам и госслужащим |

Премиальные, которые не связаны с исполнением должностных обязанностей (дни рождения, юбилей организации, праздники) |

|

Проценты к окладу, если зарплата зависит от выручки компании |

Дивиденды при условии, что сотрудник является акционером компании |

|

Стимулирующие выплаты |

Компенсации за использование собственного имущества |

|

Компенсация в денежном эквиваленте, если часть выплат была произведена продукцией организации |

Не забудьте про случаи, которые не учитываются: декрет, больничный отпуск, командировки, время простоя компании, забастовки с участием сотрудника, выходные по уходу за ребенком-инвалидом.

Как оплачивается больничный в 2023 году

Для чего он нужен

Некоторые периоды работы оплачиваются в соответствии со среднемесячным доходом.

В каких случаях:

- командировка,

- отпуск,

- увольнение,

- обучение с перерывом в работе.

Менее распространенные ситуации: медицинский осмотр, диспансеризация, перерывы на уход за детьми, донорство, простой в работе из-за работодателя, временное прекращение функционирования организации, невыполнение должностных обязанностей по вине руководства, перевод сотрудника на нижестоящую должность.

Чтобы выплатить зарплату, работодатель должен выбрать банк, с которым будет сотрудничать компания. У Совкомбанка есть выгодные условия: бесплатное оформление и обслуживание, беспроцентная рассрочка и множество других преимуществ.

С зарплатной картой «Халва» ваши сотрудники смогут позволить себе больше! Подключите зарплатный проект, а ваши работники сами решат, как им расплачиваться за товары и услуги: своими средствами или деньгами банка в рассрочку. В их распоряжении будет большой выбор банковских и страховых продуктов на специальных условиях.

Расчет среднего заработка и его особенности

Для этого необходимо следовать правилам, которые закреплены на законодательном уровне.

Прежде всего надо учитывать, что основа выплаты — фактический доход и отработанные дни. Закрывается расчетный период предшествующим месяцем.

Например, сотрудника уволили 12.09.2022. Период, за который считают СЗП, — это время работы с 1.09.2021 по 31.08.2022.

Бывают случаи, когда человек в течение года не работал. Например, мужчина все 12 месяцев был в поиске себя. Работодатель отправляет его в командировку, для чего требуется рассчитать СЗ. Как быть?

Допустим, он едет в командировку 19.03.2023. Расчетный период — с 1.03.2022 по 28.02.2023. Однако он весь год ничем не занимался. Так как он работал с 1.03.2021 по 28.02.2022 (предшествующий период), то и выплата будет производиться на его основе.

Другой распространенный случай — сотрудник еще не получил зарплату или он не был трудоустроен в компании до начала периода.

При расчете бухгалтер будет опираться на окладную часть (с учетом дополнительных выплат) и дни, которые сотрудник отработал в наступившем периоде.

К примеру, командировка начинается 11.04.2023. Для расчета среднего дохода берут дни с 1.04.2022 по 31.03.2023. Однако в данной компании он еще не был трудоустроен. На работу его приняли только 3 апреля. Согласно закону за расчетный период будут приниматься дни с 3 по 11 апреля.

Формулы расчета

Чтобы рассчитать среднемесячную зарплату, вспомните минимальные знания, полученные на уроках алгебры.

Основная формула: Средний заработок = Среднедневной заработок (СДНЗ) × Количество дней оплаты.

В некоторых случаях надо знать доход за отработанные часы или дни.

Среднемесячная зарплата = Среднечасовой заработок × количество часов, которые оплачиваются по графику.

Вероятно, многие заметили, что появились новые множители. А именно — среднедневной и среднечасовой доход. Переходим к ним.

СДНЗ = зарплата за дни, отработанные в расчетном периоде / количество отработанных дней.

В некоторых компаниях установлена почасовая оплата труда. Например, такой формат часто используется в курьерских службах, экспедиторских (не путать с длительными походами по горам) и строительных компаниях.

Среднечасовая зарплата = заработок за расчетный период / количество отработанных часов.

Разобраться в сложных формулировках и непонятных символах проще на примере.

Елена работает пять дней в неделю, ее зарплата 39 000 рублей. С 1 по 10.02.2023 ее отправляют в командировку в Уфу.

Расчетный период — с 1.02.2022 по 31.01.2023.

За год Елена отработала 247 дней. За это время ей заплатили 468 000 рублей.

СДНЗ: 468 000 рублей / 247 дня = 1894,7 рубля.

Средний доход: 1894,7 рубля × 10 дней = 18 947 рублей.

Когда на руках есть все формулы, можно управлять миром. Своим финансовым миром, а не обществом в его глобальном понимании. Теперь вы самостоятельно сможете провести расчет своего среднего заработка, опираясь на правила.

Не храните свои честно заработанные под подушкой. Оформить вклад в Совкомбанке — вот выгодное решение. Сбережения, которые лежат на банковском счете, помогут пассивно заработать.

Заставьте свои сбережения работать и приносить вам пассивный доход! В Совкомбанке есть линейка вкладов с гибкими условиями — вы сможете подобрать подходящий вариант. Высокая ставка убережет деньги от инфляции и поможет быстрее накопить на крупные покупки. Подайте заявку онлайн!

Пошаговая инструкция

Чтобы рассчитать среднемесячный доход, воспользуйтесь пошаговой инструкцией.

Шаг 1. Определяем период

Отсчитайте 12 месяцев назад — это начало. Если сотрудник уходит в отпуск 18.11.2022, то рассчитываем с 1.11.2021 по 31.10.2022.

Шаг 2. Ищем нерабочие дни

К примеру, командировка и больничный.

Шаг 3. Считаем общий доход

К нему относятся оклад, аванс, премии и всевозможные надбавки.

Умножьте зарплату на 12 месяцев, добавьте включаемые в расчет СЗП компенсации, и у вас получится общая прибыль за год.

Шаг 4. Считаем среднечасовой или среднедневной доход

Эти показатели важны при вычислении среднего заработка.

Шаг 5. Считаем среднемесячную зарплату

У вас на руках все необходимые цифры, формулы и информация. Дело осталось за малым.

Подводим итоги

Рассчитать средний доход не так уж и сложно. Главное — подойти к этому с чистым разумом и ответственностью. Пошаговая инструкция, простые формулы и примеры помогут вам справиться с этим, как кажется, нелегким делом. Удачи!

В каких случаях работнику полагается среднемесячная зарплата

Перечень ситуаций, когда выплаты работнику рассчитываются исходя из расчета среднего размера заработка, определен ТК РФ. К числу наиболее распространенных и чаще всего встречающихся в деятельности обычной организации ситуаций, требующих расчета среднего заработка, относят:

- выплату отпускных (ст. 114 ТК РФ);

- выдачу компенсации за неиспользованный отпуск — при увольнении или за часть отпуска свыше 28 календарных дней (ст. 126, 127 ТК РФ);

- выезд работника в командировку (ст. 167 ТК РФ);

- оплату работникам периодов обучения с отрывом от работы (ст. 173–176, 187 ТК РФ);

- выплату выходных пособий (ст. 178 ТК РФ).

Помимо этого, исходя из среднемесячной заработной платы рассчитываются со следующими категориями сотрудников:

|

Сотрудники |

Статья ТК РФ |

|

Занятые коллективными переговорами или подготовкой проекта коллективного договора (соглашения) с освобождением от основной работы. При этом средний заработок за такими работниками может сохраняться до 3 месяцев |

39 |

|

Временно переведенные на иную работу, чем та, что предусмотрена трудовым договором |

72.2 |

|

Вынужденные прекратить трудовой договор из-за несоблюдения правил его заключения (если нарушения допущены не по вине работника) – в таком случае полагается выходное пособие в размере среднемесячной зарплаты |

84 |

|

Не выполнившие трудовые нормы и трудовые обязанности по вине работодателя |

155 |

|

Вынужденные простаивать по вине работодателя – в такой ситуации выплачивается не менее 2/3 среднего заработка |

157 |

|

Члены комиссий по трудовым спорам |

171 |

|

Руководитель, его зам или главбух, уволенные при смене собственника в размере 3-кратного среднемесячного заработка |

181 |

|

Переводимые на ниже оплачиваемую работу по состоянию здоровья |

182 |

|

Направленные на обязательные медосмотры |

185 |

|

Работники, проходящие диспансеризацию (с 01.01.2019) |

185.1 |

|

Доноры |

186 |

|

Работники при приостановлении деятельности организации |

220 |

|

Переводимые на другую работу беременные женщины и женщины, имеющие детей в возрасте до 1,5 лет |

254 |

|

Женщины, кормящие детей – при оплате перерывов для кормления |

258 |

|

Родители детей-инвалидов при оплате дополнительных выходных и в некоторых других случаях |

262 |

Рассчитать средний заработок понадобится при заполнении справки о безработице. По какой формуле рассчитать пособие и как правильно заполнить такую справку, рассказали эксперты КонсультантПлюс. Получите бесплатный пробный доступ к системе и смотрите рекомендации.

Как рассчитать среднемесячный заработок: общий порядок

Общий и единый для всех указанных случаев порядок расчета среднего заработка закреплен в ст. 139 ТК РФ. Главное правило: при любом режиме работы среднюю зарплату считают, исходя из фактически начисленного работнику заработка и фактически отработанного им времени за 12 календарных месяцев, истекших до периода, в котором требуется расчет среднемесячной заработной платы. Эти 12 месяцев именуются расчетным периодом.

Более детально порядок расчета прописан в положении «Об особенностях порядка исчисления средней заработной платы», которое утверждено постановлением Правительства РФ от 24.12.2007 № 922. Расскажем подробнее о том, как рассчитать среднемесячную зарплату. Последние изменения в данный документ вносились в 2016 году, поэтому на него нужно ориентироваться при расчете среднего заработка в 2022 г.

О том, как рассчитать среднюю численность, читайте в статье «Как рассчитать среднесписочную численность работников?».

Расчет среднего заработка: формула

Расчет среднего заработка для тех или иных выплат всегда делают исходя из среднего дневного заработка.

Общую формулу расчета среднего заработка можно представить так:

СмЗ = СдЗ × N,

где:

СмЗ — среднемесячная заработная плата;

СдЗ — средний дневной заработок;

N — количество дней, подлежащих оплате по среднему заработку.

Подробнее о том, как рассчитывать средний дневной заработок в разных ситуациях, читайте в следующих статьях:

- «Среднедневной заработок для расчета отпускных»;

- «Расчет среднего заработка для командировки».

Особенности расчета среднего дневного заработка

Основная особенность расчета среднего заработка за день состоит в том, что установлены разные правила его расчета:

- для выплаты отпускных и компенсаций за неиспользованные отпуска;

- всех иных случаев.

Расчет среднего заработка (кроме ситуаций с отпусками):

СдЗ = зарплата за расчетный период / фактически отработанные в расчетном периоде дни.

Расчетный период – 12 месяцев (ст. 139 ТК РФ). Если сотрудник отработал менее 12 месяцев, то расчетный период равен фактическому периоду работы.

При оплате отпусков, в т. ч. неиспользованных, которые предоставляются в календарных днях:

СдЗ = зарплата за расчетный период / 12 / 29,3.

Если некоторые месяцы из 12 отработаны не полностью или были периоды, которые нужно исключить из расчетного (о них мы скажем ниже), расчет среднего заработка за день производят так:

СдЗ = зарплата / (29,3 × полные календарные месяцы + отработанные, календарные дни в неполных календарных месяцах).

Количество календарных дней в неполных календарных месяцах определяется следующим образом:

29,3 / число календарных дней в месяце × отработанные календарные дни.

Пример

Допустим, работник проболел с 17 по 31 октября 2022 г. Тогда количество дней в частично отработанном октябре: 29,3 / 31 (календарные дни октября) × 16 (отработанные календарные дни за период с 1 по 16 октября) = 15,12 дней.

Предположим, что за 12 месяцев с ноября 2020 года по октябрь 2021 года работнику начислено 494 600 руб. Все остальные 11 расчетных месяцев он отработал полностью. Тогда средний дневной заработок в ноябре равен:

494 600 / (29,3 × 11 + 11) = 1 483,95 руб.

Если отпуск предоставляется в рабочих днях, расчет среднего заработка для отпускных вычисляют так:

СдЗ = зарплата / на число рабочих дней по календарю 6-дневной рабочей недели.

Выплаты, которые учитываются при расчете среднего заработка

В расчет среднего заработка берут все выплаты, предусмотренные системой оплаты труда организации, в том числе:

- заработную плату — повременную, сдельную, в процентах от выручки, выданную в денежной или натуральной форме;

- различные стимулирующие надбавки и доплаты, а также все выплаты по условиям труда – подробнее о них читайте здесь;

- премии и другие подобные вознаграждения;

- прочие выплаты, применяемые у работодателя (п. 2 положения № 922).

В то же время в расчете среднего заработка не участвуют выплаты социальной направленности, такие как матпомощь, оплата питания, проезда, коммуналки и др.

Периоды, исключаемые из расчетного периода

Мы уже сказали, что расчетный период — это 12 календарных месяцев, предшествующих периоду, в котором осуществляется расчет среднего заработка. Однако отдельные периоды, а также начисленные за них суммы при расчете исключаются. Это периоды, когда:

- за работником сохранялся средний заработок (не исключают только перерывы для кормления ребенка);

- работнику выплачивалось больничное или декретное пособие;

- работник не работал из-за простоя, в котором повинен работодатель, или по причинам, не зависящим от работодателя и работника;

- работник не участвовал в забастовке, но и не работал из-за нее;

- работнику предоставлялись выходные по уходу за ребенком-инвалидом;

- работник в других случаях освобождался от работы с полным или частичным сохранением заработной платы или без нее (п. 5 положения № 922).

Ситуации, когда в расчетном периоде не было зарплаты

Если в расчетном периоде зарплата работнику не начислялась, расчет среднего заработка ведут по зарплате, начисленной за предыдущие 12 месяцев. В том случае, когда у работника нет зарплаты (отработанного времени) до начала расчетного периода, но она имеется в месяце расчета, средний заработок определяют по суммам, начисленным за этот месяц. Если же зарплаты нет и в месяце расчета, среднюю зарплату рассчитывают, исходя из назначенной тарифной ставки или оклада.

Узнайте больше о неоплачиваемом отпуске в материале «Как пойти в отпуск без сохранения заработной платы».

Особые правила учета премий

При расчете среднемесячной заработной платы разные премии учитываются по-разному, в зависимости от того, за какой период они начислены (п. 15 положения № 922).

При ежемесячном премировании в расчет включают не более 1 премии в месяц за каждый премируемый показатель, например, 1 премию за количество привлеченных клиентов и 1 — за объем реализации. В итоге за расчетный период может быть учтено не более 12 премий каждого вида.

Если премии начисляются за период больше месяца, но меньше расчетного периода, например, за квартал или полугодие, они учитываются в фактически начисленном за каждый показатель размере. А если продолжительность периода, за который они начислены, превышает продолжительность расчетного периода — в размере месячной части за каждый месяц расчетного периода.

Премии за год и единовременное вознаграждение за выслугу лет (стаж работы) берут в расчет полностью, независимо от времени их начисления.

В не полностью отработанном расчетном периоде премии учитываются пропорционально отработанному времени. Премии, начисленные за фактически отработанное время, учитывают полностью.

Случаи, когда зарплата повышалась

Повышение размеров оплаты труда в организации влияет и на среднемесячную заработную плату работника. При этом важно, в каком периоде происходит рост зарплат:

- Если повышение приходится на расчетный период, индексируют все выплаты за время, предшествующее повышению. Коэффициент индексации рассчитывается путем деления новой тарифной ставки, оклада и т. п. на тарифные ставки, оклады, действовавшие в каждом из 12 расчетных месяцев.

- Если зарплата увеличивается после расчетного периода, но до наступления случая, для которого нужно посчитать средний заработок, повышается сам средний заработок. Поправочным коэффициентом здесь является отношение нового размера оплаты труда к прежнему.

- Если повышение осуществляется уже в период сохранения среднего заработка, увеличивается только его часть с даты повышения и до окончания данного периода. Индексирующий коэффициент считают так же, как во втором случае.

См. также «Индексация зарплаты в 2022 году: как, на сколько и какой штраф».

Правила расчета среднего заработка для оплаты пособий

В заключение хотим обратить внимание читателя на следующее. Понятие среднего заработка используется не только трудовым законодательством, но и законодательством о соцобеспечении. Так, по среднему заработку оплачиваются больничные, декретные, детские пособия. Однако считают этот заработок иначе — в порядке, установленном законом «Об обязательном соцстраховании на случай временной нетрудоспособности и в связи с материнством» от 29.12.2006 № 255-ФЗ.

С 2021 годапервые 3 дня больничного рассчитывает и оплачивает работодатель, а последующие дни больничного — ФСС напрямую оплачивает сотруднику.

Не запутаться в подсчетах вам поможет наша памятка. Переходите в материал и бесплатно изучите этот материал.

Подробнее о расчете среднего заработка для соцвыплат читайте в следующих статьях нашего сайта:

- для больничного — здесь;

- для пособия по уходу за ребенком — здесь;

- для декретных выплат — тут.

Если вам нужно рассчитать среднеденвной заработок для выплаты выходного пособия, воспользуйтесь разъяснениями экспертов КонсультантПлюс. Получите пробный доступ и бесплатно переходите к расчетному примеру.

Итоги

Правила расчета среднего заработка (среднемесячной заработной платы), описанные нами выше, применяются исключительно для случаев, перечисленных в начале статьи, в том числе при расчете среднего заработка при сокращении работника для выплаты ему выходного пособия, а на социальные пособия, пособия по безработице не распространяются.

Подробнее о соцвыплатах вы можете узнать в нашей рубрике «Пособия».

Утверждено

Постановлением Правительства

Российской Федерации

от 24 декабря 2007 г. N 922

КонсультантПлюс: примечание.

О размере выплаты средней заработной платы командированным на территории ДНР, ЛНР, Запорожской и Херсонской области см. Постановление Правительства РФ от 28.10.2022 N 1915.

ПОЛОЖЕНИЕ

ОБ ОСОБЕННОСТЯХ ПОРЯДКА ИСЧИСЛЕНИЯ

СРЕДНЕЙ ЗАРАБОТНОЙ ПЛАТЫ

ПОЛОЖЕНИЕ

ОБ ОСОБЕННОСТЯХ ПОРЯДКА ИСЧИСЛЕНИЯ

СРЕДНЕЙ ЗАРАБОТНОЙ ПЛАТЫ

Список изменяющих документов

(в ред. Постановлений Правительства РФ

от 11.11.2009 N 916, от 10.07.2014 N 642,

от 15.10.2014 N 1054, от 10.12.2016 N 1339)

1. Настоящее Положение устанавливает особенности порядка исчисления средней заработной платы (среднего заработка) для всех случаев определения ее размера, предусмотренных Трудовым кодексом Российской Федерации (далее — средний заработок).

2. Для расчета среднего заработка учитываются все предусмотренные системой оплаты труда виды выплат, применяемые у соответствующего работодателя, независимо от источников этих выплат. К таким выплатам относятся:

а) заработная плата, начисленная работнику по тарифным ставкам, окладам (должностным окладам) за отработанное время;

б) заработная плата, начисленная работнику за выполненную работу по сдельным расценкам;

в) заработная плата, начисленная работнику за выполненную работу в процентах от выручки от реализации продукции (выполнения работ, оказания услуг), или комиссионное вознаграждение;

г) заработная плата, выданная в неденежной форме;

д) денежное вознаграждение (денежное содержание), начисленное за отработанное время лицам, замещающим государственные должности Российской Федерации, государственные должности субъектов Российской Федерации, депутатам, членам выборных органов местного самоуправления, выборным должностным лицам местного самоуправления, членам избирательных комиссий, действующих на постоянной основе;

е) денежное содержание, начисленное муниципальным служащим за отработанное время;

ж) начисленные в редакциях средств массовой информации и организациях искусства гонорар работников, состоящих в списочном составе этих редакций и организаций, и (или) оплата их труда, осуществляемая по ставкам (расценкам) авторского (постановочного) вознаграждения;

з) заработная плата, начисленная преподавателям профессиональных образовательных организаций за часы преподавательской работы сверх установленной и (или) уменьшенной годовой учебной нагрузки за текущий учебный год, независимо от времени начисления;

(в ред. Постановления Правительства РФ от 15.10.2014 N 1054)

(см. текст в предыдущей редакции)

и) заработная плата, окончательно рассчитанная по завершении предшествующего событию календарного года, обусловленная системой оплаты труда, независимо от времени начисления;

к) надбавки и доплаты к тарифным ставкам, окладам (должностным окладам) за профессиональное мастерство, классность, выслугу лет (стаж работы), знание иностранного языка, работу со сведениями, составляющими государственную тайну, совмещение профессий (должностей), расширение зон обслуживания, увеличение объема выполняемых работ, руководство бригадой и другие;

(в ред. Постановления Правительства РФ от 15.10.2014 N 1054)

(см. текст в предыдущей редакции)

л) выплаты, связанные с условиями труда, в том числе выплаты, обусловленные районным регулированием оплаты труда (в виде коэффициентов и процентных надбавок к заработной плате), повышенная оплата труда на тяжелых работах, работах с вредными и (или) опасными и иными особыми условиями труда, за работу в ночное время, оплата работы в выходные и нерабочие праздничные дни, оплата сверхурочной работы;

м) вознаграждение за выполнение функций классного руководителя педагогическим работникам государственных и муниципальных образовательных организаций;

(в ред. Постановления Правительства РФ от 15.10.2014 N 1054)

(см. текст в предыдущей редакции)

н) премии и вознаграждения, предусмотренные системой оплаты труда;

о) другие виды выплат по заработной плате, применяемые у соответствующего работодателя.

3. Для расчета среднего заработка не учитываются выплаты социального характера и иные выплаты, не относящиеся к оплате труда (материальная помощь, оплата стоимости питания, проезда, обучения, коммунальных услуг, отдыха и другие).

КонсультантПлюс: примечание.

О включении времени забастовки в расчетный период для исчисления среднего заработка см. письмо Минтруда РФ от 23.01.1996 N 149-КВ.

4. Расчет среднего заработка работника независимо от режима его работы производится исходя из фактически начисленной ему заработной платы и фактически отработанного им времени за 12 календарных месяцев, предшествующих периоду, в течение которого за работником сохраняется средняя заработная плата. При этом календарным месяцем считается период с 1-го по 30-е (31-е) число соответствующего месяца включительно (в феврале — по 28-е (29-е) число включительно).

Средний дневной заработок для оплаты отпусков и выплаты компенсации за неиспользованные отпуска исчисляется за последние 12 календарных месяцев.

5. При исчислении среднего заработка из расчетного периода исключается время, а также начисленные за это время суммы, если:

а) за работником сохранялся средний заработок в соответствии с законодательством Российской Федерации, за исключением перерывов для кормления ребенка, предусмотренных трудовым законодательством Российской Федерации;

б) работник получал пособие по временной нетрудоспособности или пособие по беременности и родам;

в) работник не работал в связи с простоем по вине работодателя или по причинам, не зависящим от работодателя и работника;

г) работник не участвовал в забастовке, но в связи с этой забастовкой не имел возможности выполнять свою работу;

д) работнику предоставлялись дополнительные оплачиваемые выходные дни для ухода за детьми-инвалидами и инвалидами с детства;

е) работник в других случаях освобождался от работы с полным или частичным сохранением заработной платы или без оплаты в соответствии с законодательством Российской Федерации.

6. В случае если работник не имел фактически начисленной заработной платы или фактически отработанных дней за расчетный период или за период, превышающий расчетный период, либо этот период состоял из времени, исключаемого из расчетного периода в соответствии с пунктом 5 настоящего Положения, средний заработок определяется исходя из суммы заработной платы, фактически начисленной за предшествующий период, равный расчетному.

7. В случае если работник не имел фактически начисленной заработной платы или фактически отработанных дней за расчетный период и до начала расчетного периода, средний заработок определяется исходя из размера заработной платы, фактически начисленной за фактически отработанные работником дни в месяце наступления случая, с которым связано сохранение среднего заработка.

8. В случае если работник не имел фактически начисленной заработной платы или фактически отработанных дней за расчетный период, до начала расчетного периода и до наступления случая, с которым связано сохранение среднего заработка, средний заработок определяется исходя из установленной ему тарифной ставки, оклада (должностного оклада).

9. При определении среднего заработка используется средний дневной заработок в следующих случаях:

для оплаты отпусков и выплаты компенсации за неиспользованные отпуска;

для других случаев, предусмотренных Трудовым кодексом Российской Федерации, кроме случая определения среднего заработка работников, которым установлен суммированный учет рабочего времени.

КонсультантПлюс: примечание.

О выявлении конституционно-правового смысла абз. 4 п. 9 см. Постановление КС РФ от 13.11.2019 N 34-П.

Средний заработок работника определяется путем умножения среднего дневного заработка на количество дней (календарных, рабочих) в периоде, подлежащем оплате.

Средний дневной заработок, кроме случаев определения среднего заработка для оплаты отпусков и выплаты компенсаций за неиспользованные отпуска, исчисляется путем деления суммы заработной платы, фактически начисленной за отработанные дни в расчетном периоде, включая премии и вознаграждения, учитываемые в соответствии с пунктом 15 настоящего Положения, на количество фактически отработанных в этот период дней.

10. Средний дневной заработок для оплаты отпусков, предоставляемых в календарных днях, и выплаты компенсации за неиспользованные отпуска исчисляется путем деления суммы заработной платы, фактически начисленной за расчетный период, на 12 и на среднемесячное число календарных дней (29,3).

(в ред. Постановления Правительства РФ от 10.07.2014 N 642)

(см. текст в предыдущей редакции)

В случае если один или несколько месяцев расчетного периода отработаны не полностью или из него исключалось время в соответствии с пунктом 5 настоящего Положения, средний дневной заработок исчисляется путем деления суммы фактически начисленной заработной платы за расчетный период на сумму среднемесячного числа календарных дней (29,3), умноженного на количество полных календарных месяцев, и количества календарных дней в неполных календарных месяцах.

(в ред. Постановления Правительства РФ от 10.07.2014 N 642)

(см. текст в предыдущей редакции)

Количество календарных дней в неполном календарном месяце рассчитывается путем деления среднемесячного числа календарных дней (29,3) на количество календарных дней этого месяца и умножения на количество календарных дней, приходящихся на время, отработанное в данном месяце.

(в ред. Постановления Правительства РФ от 10.07.2014 N 642)

(см. текст в предыдущей редакции)

11. Средний дневной заработок для оплаты отпусков, предоставляемых в рабочих днях, а также для выплаты компенсации за неиспользованные отпуска исчисляется путем деления суммы фактически начисленной заработной платы на количество рабочих дней по календарю 6-дневной рабочей недели.

12. При работе на условиях неполного рабочего времени (неполной рабочей недели, неполного рабочего дня) средний дневной заработок для оплаты отпусков и выплаты компенсации за неиспользованные отпуска исчисляется в соответствии с пунктами 10 и 11 настоящего Положения.

13. При определении среднего заработка работника, которому установлен суммированный учет рабочего времени, кроме случаев определения среднего заработка для оплаты отпусков и выплаты компенсации за неиспользованные отпуска, используется средний часовой заработок.

Средний часовой заработок исчисляется путем деления суммы заработной платы, фактически начисленной за отработанные часы в расчетном периоде, включая премии и вознаграждения, учитываемые в соответствии с пунктом 15 настоящего Положения, на количество часов, фактически отработанных в этот период.

Средний заработок определяется путем умножения среднего часового заработка на количество рабочих часов по графику работника в периоде, подлежащем оплате.

14. При определении среднего заработка для оплаты дополнительных учебных отпусков оплате подлежат все календарные дни (включая нерабочие праздничные дни), приходящиеся на период таких отпусков, предоставляемых в соответствии со справкой-вызовом учебного заведения.

15. При определении среднего заработка премии и вознаграждения учитываются в следующем порядке:

ежемесячные премии и вознаграждения — фактически начисленные в расчетном периоде, но не более одной выплаты за каждый показатель за каждый месяц расчетного периода;

премии и вознаграждения за период работы, превышающий один месяц, — фактически начисленные в расчетном периоде за каждый показатель, если продолжительность периода, за который они начислены, не превышает продолжительности расчетного периода, и в размере месячной части за каждый месяц расчетного периода, если продолжительность периода, за который они начислены, превышает продолжительность расчетного периода;

вознаграждение по итогам работы за год, единовременное вознаграждение за выслугу лет (стаж работы), иные вознаграждения по итогам работы за год, начисленные за предшествующий событию календарный год, — независимо от времени начисления вознаграждения.

В случае если время, приходящееся на расчетный период, отработано не полностью или из него исключалось время в соответствии с пунктом 5 настоящего Положения, премии и вознаграждения учитываются при определении среднего заработка пропорционально времени, отработанному в расчетном периоде, за исключением премий, начисленных за фактически отработанное время в расчетном периоде (ежемесячные, ежеквартальные и др.).

Если работник проработал неполный рабочий период, за который начисляются премии и вознаграждения, и они были начислены пропорционально отработанному времени, они учитываются при определении среднего заработка исходя из фактически начисленных сумм в порядке, установленном настоящим пунктом.

16. При повышении в организации (филиале, структурном подразделении) тарифных ставок, окладов (должностных окладов), денежного вознаграждения средний заработок работников повышается в следующем порядке:

если повышение произошло в расчетный период, — выплаты, учитываемые при определении среднего заработка и начисленные в расчетном периоде за предшествующий повышению период времени, повышаются на коэффициенты, которые рассчитываются путем деления тарифной ставки, оклада (должностного оклада), денежного вознаграждения, установленных в месяце последнего повышения тарифных ставок, окладов (должностных окладов), денежного вознаграждения, на тарифные ставки, оклады (должностные оклады), денежное вознаграждение, установленные в каждом из месяцев расчетного периода;

(в ред. Постановления Правительства РФ от 11.11.2009 N 916)

(см. текст в предыдущей редакции)

если повышение произошло после расчетного периода до наступления случая, с которым связано сохранение среднего заработка, — повышается средний заработок, исчисленный за расчетный период;

если повышение произошло в период сохранения среднего заработка, — часть среднего заработка повышается с даты повышения тарифной ставки, оклада (должностного оклада), денежного вознаграждения до окончания указанного периода.

В случае если при повышении в организации (филиале, структурном подразделении) тарифных ставок, окладов (должностных окладов), денежного вознаграждения изменяются перечень ежемесячных выплат к тарифным ставкам, окладам (должностным окладам), денежному вознаграждению и (или) их размеры, средний заработок повышается на коэффициенты, которые рассчитываются путем деления вновь установленных тарифных ставок, окладов (должностных окладов), денежного вознаграждения и ежемесячных выплат на ранее установленные тарифные ставки, оклады (должностные оклады), денежное вознаграждение и ежемесячные выплаты.

(абзац введен Постановлением Правительства РФ от 11.11.2009 N 916)

При повышении среднего заработка учитываются тарифные ставки, оклады (должностные оклады), денежное вознаграждение и выплаты, установленные к тарифным ставкам, окладам (должностным окладам), денежному вознаграждению в фиксированном размере (проценты, кратность), за исключением выплат, установленных к тарифным ставкам, окладам (должностным окладам), денежному вознаграждению в диапазоне значений (проценты, кратность).

При повышении среднего заработка выплаты, учитываемые при определении среднего заработка, установленные в абсолютных размерах, не повышаются.

17. Средний заработок, определенный для оплаты времени вынужденного прогула, подлежит повышению на коэффициент, рассчитанный путем деления тарифной ставки, оклада (должностного оклада), денежного вознаграждения, установленных работнику с даты фактического начала работы после его восстановления на прежней работе, на тарифную ставку, оклад (должностной оклад), денежное вознаграждение, установленные в расчетном периоде, если за время вынужденного прогула в организации (филиале, структурном подразделении) повышались тарифные ставки, оклады (должностные оклады), денежное вознаграждение.

При этом в отношении выплат, установленных в фиксированном размере и в абсолютном размере, действует порядок, установленный пунктом 16 настоящего Положения.

18. Во всех случаях средний месячный заработок работника, отработавшего полностью в расчетный период норму рабочего времени и выполнившего нормы труда (трудовые обязанности), не может быть менее установленного федеральным законом минимального размера оплаты труда.

19. Лицам, работающим на условиях совместительства, средний заработок определяется в порядке, установленном настоящим Положением.

20. Для исчисления среднемесячной заработной платы руководителей, заместителей руководителей, главных бухгалтеров государственных внебюджетных фондов Российской Федерации, территориальных фондов обязательного медицинского страхования, государственных и муниципальных учреждений, государственных и муниципальных унитарных предприятий (далее — фонды, учреждения, предприятия), формируемой за счет всех источников финансового обеспечения и рассчитываемой за календарный год, и среднемесячной заработной платы работников фондов, учреждений, предприятий (без учета заработной платы руководителя, заместителей руководителя, главного бухгалтера) в целях определения предельного уровня их соотношения:

среднемесячная заработная плата работников фондов, учреждений, предприятий (без учета заработной платы руководителя, заместителей руководителя, главного бухгалтера) определяется путем деления суммы фактически начисленной заработной платы (включая выплаты, предусмотренные пунктом 2 настоящего Положения) таких работников списочного состава (без учета руководителя, заместителей руководителя, главного бухгалтера) на среднесписочную численность таких работников (без учета руководителя, заместителей руководителя, главного бухгалтера) за соответствующий календарный год и деления на 12 (количество месяцев в году). Определение среднесписочной численности указанных работников за соответствующий календарный год осуществляется в соответствии с методикой, используемой для целей федерального статистического наблюдения;

среднемесячная заработная плата руководителя, заместителя руководителя, главного бухгалтера фонда, учреждения, предприятия определяется путем деления суммы фактически начисленной заработной платы (включая выплаты, предусмотренные пунктом 2 настоящего Положения) соответствующему руководителю, заместителю руководителя, главному бухгалтеру за календарный год на 12 (количество месяцев в году). Если руководитель, заместитель руководителя, главный бухгалтер фонда, учреждения, предприятия состоял в трудовых отношениях с фондом, учреждением, предприятием неполный календарный год, то среднемесячная заработная плата определяется исходя из фактически отработанных соответствующим руководителем, заместителем руководителя, главным бухгалтером полных календарных месяцев.

Расчет среднемесячной заработной платы руководителя, заместителей руководителя, главного бухгалтера фонда, учреждения, предприятия осуществляется отдельно по должностям руководителя, главного бухгалтера и по каждой должности заместителя руководителя.

В фактической начисленной заработной плате для определения среднемесячной заработной платы, рассчитываемой в соответствии с абзацами первым — третьим настоящего пункта, не учитываются выплаты, предусмотренные пунктом 3 настоящего Положения, компенсации, выплачиваемые при прекращении трудового договора, в том числе за неиспользованный отпуск.

В случаях выполнения руководителем, заместителями руководителя, главным бухгалтером работы по совмещению должностей (профессий) или исполнения обязанностей временно отсутствующего работника без освобождения от основной работы в фактически начисленной заработной плате учитываются суммы, начисленные как по основной должности (профессии), так и по совмещаемой должности (профессии), а также начисленные за исполнение обязанностей временно отсутствующего работника без освобождения от основной работы. При работе по совместительству в фактически начисленной заработной плате учитываются только суммы фактически начисленной заработной платы по должности руководителя, заместителя руководителя, главного бухгалтера.

(п. 20 введен Постановлением Правительства РФ от 10.12.2016 N 1339)