Калькулятор усреднения криптовалют и акций позволит рассчитать среднюю цену покупки актива после его усреднения.

Чтобы вычислить среднюю цену заполните хотя бы две строки, в каждой из них нужно указать цену и количество купленной криптовалюты или акций.

Можно считать до 8 покупок одновременно. Если в строке не заполнено количество, то эта строка не участвует в расчётах.

Если не заполнена цена, но заполнено количество, то такая строка учитывается в расчётах, таким образом, можно добавить в расчёты дивиденды от акций или доходы со стекинга криптовалют.

Инвестиции19 января 2022 в 16:0011 795

В чём заключается стратегия усреднения

Как можно избежать убытков и быстрее получить прибыль при снижении стоимости ранее купленного актива

Усреднение на падающем рынке

Рис. 1. Стратегия усреднения на падающем рынке на примере акций «Лукойла». Источник: сайт Мосбиржи

Усреднение на растущем рынке

Рис. 2. Стратегия усреднения на растущем рынке на примере акций «Лукойла». Источник: сайт Мосбиржи

Что выгоднее — остановиться или докупать акции на растущем рынке?

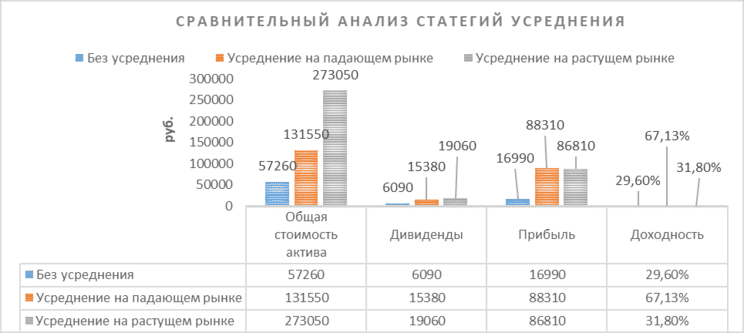

Рис. 3. Сравнительный анализ стратегий усреднения. Источник: расчёты автора

Недостатки стратегии усреднения

Неверная реализации стратегии усреднения. Пример 3

Рис. 4. Динамика изменения стоимости акций VK Company. Источник: TradingView

Когда стоит применять стратегию усреднения?

Рис. 5. Динамика изменения стоимости акций «Лукойла» в 2008 г. Источник: TradingView

Рис. 6. Динамика акций изменения стоимости «Сбербанка» в 2020 г. Источник: TradingView

Как использовать

Калькулятор усреднения акций и криптовалют — это инструмент для определения средней цены при покупке дополнительных активов.

- Введите цену покупки и количество акций, тогда средняя цена за единицу будет рассчитана автоматически.

- Нажмите кнопку , чтобы добавить элемент.

- Нажмите кнопку , чтобы удалить элемент.

- Нажмите кнопку , чтобы сохранить текущий элемент в веб-браузере.

Если вы очистите данные своего браузера, сохраненные данные могут быть потеряны. Нажмите > Экспорт , чтобы создать резервную копию или перенести сохраненные данные.

Как это работает

Чтобы найти среднюю цену инвестиции, калькулятор сначала находит общую цену покупки, а затем делит ее на общее количество активов.

- Общая цена покупки = Σ(цена акции * количество акций)

- Общее количество = Σ(количество акций)

- Средняя цена = общая покупка цена / общее количество

Например, предположим, что в настоящее время вы владеете 100 акциями по цене 100 и хотите купить 200 акций по новой цене 200. В этом случае общая стоимость покупки составляет 100х100 + 200х200 = 50000. Разделив это на общее количество покупок, получится 50000/300 ≈ 167. Таким образом, средняя цена акции составляет около 167.

Риски

В целом хорошие компании имеют тенденцию к росту в цене акций в долгосрочной перспективе, а плохие компании имеют тенденцию к снижению в долгосрочной перспективе. Если вы покупаете больше акций только потому, что цена акций упала, возможно, вы вкладываете больше денег в плохую компанию. Поэтому необходимо тщательно оценить, действительно ли текущая цена акций занижена, анализируя видение компании в будущем и текущие основные принципы.

Здравствуйте, друзья!

А вы ловили “дно” в 2020 году? В течение всего этого коронавирусного года эксперты наперебой советовали покупать просевшие акции, потому что они достигли “дна”. Но потом было и второе “дно”, и третье. Кто-то расстраивался, что всю наличность истратил на первое, кто-то до сих пор ждет еще большей просадки. Неуверенности в эпоху волатильности можно избежать, если использовать определенный алгоритм покупки активов.

В статье рассмотрим, что такое стратегия усреднения позиций на фондовом рынке и как ее правильно использовать для максимального эффекта.

Что такое и как работает стратегия усреднения

Для классического механизма усреднения возможны несколько вариантов:

- Инвестор через определенные промежутки времени покупает активы на одну и ту же сумму или в одном и том же количестве. Например, некоторые для одного из своих портфелей ежемесячно на 10 000 рублей приобретают дивидендные бумаги по заранее сформированному списку. При покупке они не обращают внимания, растет котировка или падает. Когда-то купят дорого, когда-то приобретут дешево. Но в среднем цена окажется где-то посередине.

- Инвестор делит капитал на части в разной пропорции и покупает на них ценные бумаги. Например, 50/50, т. е. на первую половину денег приобретает активы, а через какое-то время и на вторую половину. Всего две закупки. Или 25/25/50, 10/20/30/40 и т. д. Инвестор выбирает наиболее удобные для себя пропорции.

- Инвестор покупает регулярно только бумаги, просевшие в цене. Таким методом пользуется многие. Если им кажется, что они купили слишком дорого акции какой-то компании, то в следующий раз он берет их на просадках. Поступает так даже тогда, когда структура инвестиционного портфеля требует покупки других активов. Другим не нравится такой подход, потому что он приводит к искажению первоначального долевого распределения активов.

- Инвестор покупает каждый раз, когда котировка снизилась на определенный процент. Например, при каждом снижении на 10 %. Сложность варианта в том, как правильно определить этот процент. Рецепта нет. Интервал зависит от чувствительности инвестора к риску, его финансовых возможностей и горизонта инвестирования.

Отличная возможность была в 2020 г., когда с марта начался обвал на фондовом рынке. Попытки угадать “дно” не у всех были удачными, но стратегия усреднения все равно помогла неплохо заработать. В такие моменты опытные люди делают состояния, а новички в ужасе распродают активы, желая спасти хоть что-нибудь.

В трейдинге часто используют стратегию мартингейла, которая пришла из игры в рулетку. По ней игрок после каждого проигрыша удваивает ставку. И так до тех пор, пока не отыграет позиции. Для инвесторов-новичков трейдинг – это такая же игра в рулетку, которая грозит полной потерей капитала и разочарованием в инвестициях.

Стратегия усреднения стоимости по методу Эдлсона

Кроме классической стратегии усреднения инвесторы успешно применяют метод Эдлсона. Суть его в следующем:

- Задаем целевую сумму инвестиций. Например, за год я хочу вложить в бумаги какой-то компании 120 000 ₽.

- Задаем целевую стоимость ежемесячного портфеля. Допустим, в 1-й месяц она должна составить 10 000 ₽, во 2-й – 20 000 ₽. Так до тех пор, пока не выйдем на 120 000 ₽.

- Если в текущем месяце фактическая стоимость портфеля ниже целевой, мы покупаем акции. Если выше или равна, нет.

- Так продолжается до исчерпания заложенных ранее на инвестиции 120 000 ₽. Это может произойти через 12 месяцев или ранее.

Метод Эдлсона дает лучший результат по сравнению с классической схемой и схемой единовременной покупки ценных бумаг на всю сумму.

Примеры усреднения позиции

(100*100 + 100*95 + 100*90 + 100*85 + 100*80) / 500 = 90 ₽/шт.

Допустим, что через какое-то время котировки начали расти. При цене акции в 90 ₽ вы уже вышли в ноль, при достижении 100 руб. будете иметь 11 % прибыли. А тот инвестор, кто сразу на все деньги купил активы по 100 ₽, только выйдет из просадки в ноль.

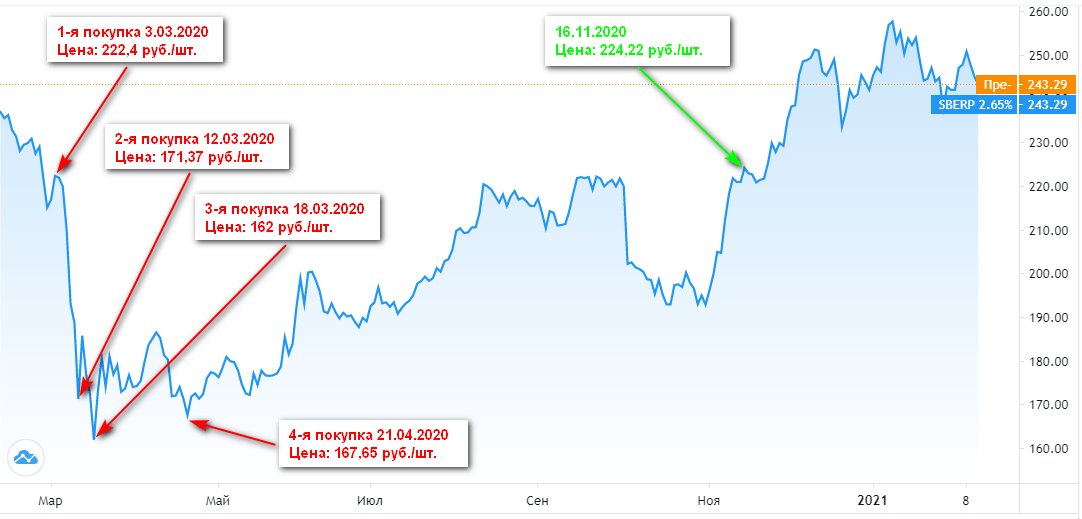

Пример 2. А теперь пример на реальном активе. Возьмем привилегированные акции Сбербанка (SBERP) и рассмотрим период с марта до конца 2020 г. Начался обвал на фондовом рынке практически по всем эмитентам. Первую покупку на 1 000 штук мы совершили 3.03.2020 по 220,4 ₽, вторую – 12.03.2020 по 171,37 ₽, третью – 18.03.2020 по 162 ₽, четвертую – 21.04.2020 по 167,65 ₽.

Средняя цена = 1 000 * (220,4 + 171,37 + 162 + 167,65) / 4 000 = 180,35 ₽/шт.

Далее начался рост котировок. 16.11.2020 мы достигли первоначальной цены покупки и даже чуть ее превысили – 224,22 ₽/шт. Наша прибыль составила:

(224,22 – 180,35) * 4 000 = 175 480 ₽ или 24,32 % за 8,5 месяцев.

Совсем неплохо. Однако на практике все выглядит не так радужно. Сложно понять, когда падение уже остановилось и начался подъем, который на деле может оказаться кратковременной корректировкой. Именно поэтому постоянно применять стратегию усреднения при покупке ценных бумаг нельзя. Советы по ее эффективному применению рассмотрим чуть позже.

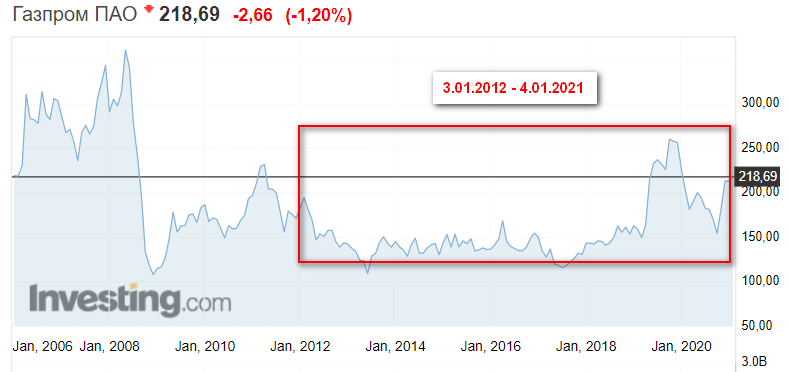

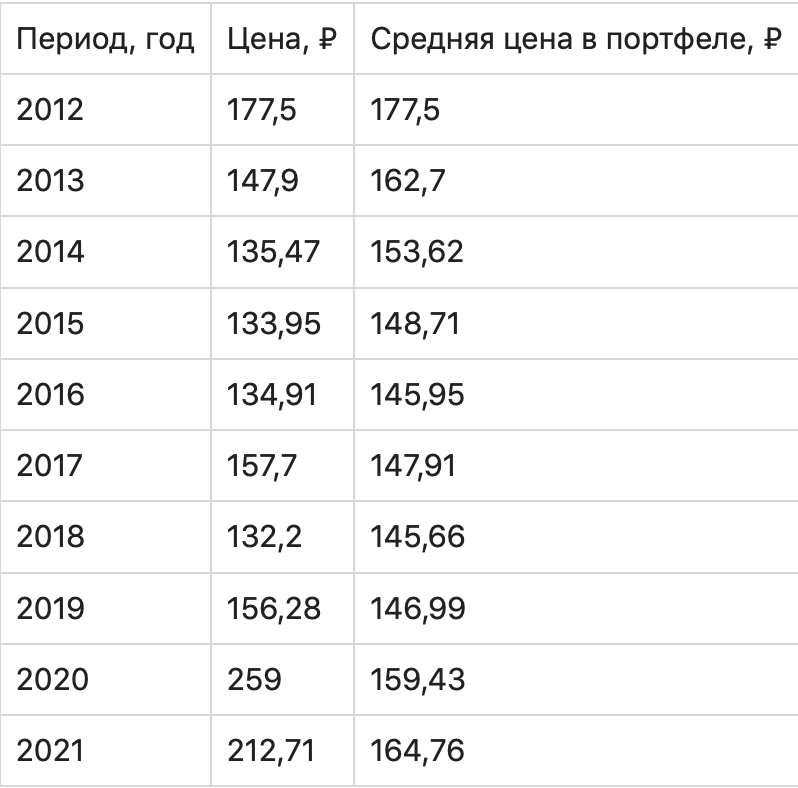

Пример 3. Начинающие инвесторы любят покупать акции Газпрома. Не очень доходная бумага, которая за 10 лет выросла примерно на 20 %. Сравним между собой покупку активов за один раз в начале 10-летнего срока и стратегию усреднения, т. е. приобретение одинакового количества бумаг ежегодно.

Вариант 1. В начале 2012 г. мы купили 1 000 бумаг по цене 177,5 ₽/шт. За 10 лет котировка выросла до 212,71 ₽/шт. Наша прибыль составила: (212,71 – 177,5) * 1 000 = 35 210 ₽ или 19,84 %.

Вариант 2. В начале каждого года покупаем по 100 штук в течение 10 лет. Стратегия усреднила цену до 164,76 ₽. Прибыль составила: (212,71 – 164,76) * 1 000 = 47 950 ₽ или 29,1 %. То есть выше первого варианта почти на 10 %.

Пример 4. Снижение средней цены покупки увеличивает дивидендную доходность. Допустим, эмитент объявил дивиденд в размере 50 ₽. Были сделаны 3 покупки:

- цена 1-й покупки – 500 ₽, дивидендная доходность составила: 50 / 500 * 100 = 10 %;

- цена 2-й – 450 ₽, средняя – (500 + 450) / 2 = 475 ₽, дивидендная доходность составила: 50 / 475 * 100 = 10,53 %;

- цена 3-й – 400 ₽, средняя – (500 + 450 + 400) / 3 = 450 ₽, дивидендная доходность составила: 50 / 450 * 100 = 11,11 %.

Теперь рассмотрим вариант, когда мы увеличиваем количество покупаемых акций:

- цена 1-й покупки – 500 ₽, купили 10 штук, дивидендная доходность составила: 50 / 500 * 100 = 10 %;

- цена 2-й – 450 ₽, купили 20 штук, средняя – (500*10 + 450*20) / 30 = 466,67 ₽, дивидендная доходность составила: 50 / 466,67 * 100 = 10,71 %;

- цена 3-й – 400 ₽, купили 30 штук, средняя – (500*10 + 450*20 + 400*30) / 60 = 433,33 ₽, дивидендная доходность составила: 50 / 433,33 * 100 = 11,54 %.

Преимущества и недостатки

Стратегия усреднения – это не панацея от убытков. Она может вывести портфель как в плюс, так и в минус.

Преимущества:

- Стратегия позволяет уменьшить среднюю цену покупки и увеличить доходность портфеля или позиции в нем за счет дальнейшего роста котировок.

- Уменьшение средней цены приводит к росту дивидендной доходности.

Недостатки:

- Никто не может гарантировать, что цена, по которой вы купили бумагу, самая низкая. Возможно, что до “дна” еще далеко.

- Стратегия строится на увеличении убыточной позиции (мы покупаем на падении котировок). Это чревато тем, что мы так и не сможем вывести ее в прибыль, если выбрали не ту компанию для усреднения.

- Если сосредоточиться на усреднении только одной позиции, то можно нарушить долевое распределение активов в инвестиционном портфеле.

- Необходимы специальные знания фундаментального анализа, чтобы сделать правильный выбор в пользу компании, акции которой в перспективе будут расти.

- Для усреднения позиции необходим свободный от инвестиций капитал и время.

- Не каждый инвестор сможет покупать тогда, когда все продают, например, на фоне мирового финансового кризиса и глобального падения всех фондовых рынков. Должна быть высокая психологическая устойчивость.

Советы по использованию стратегии усреднения

Любая стратегия эффективна тогда, когда она применяется с умом. Бездумная покупка акций на снижении котировок может привести к вложению денег в слабую компанию, которая никогда не оправится от своих проблем и покинет биржу в результате делистинга.

Несколько советов по грамотному использованию стратегии усреднения:

- Проводите поэтапную покупку не всех акций подряд, а только тех, что оказались в вашем списке после тщательного фундаментального анализа эмитента. В этом случае вы застрахованы от вложения в компанию, которая по объективным причинам теряет капитализацию, а не в результате общей тенденции на фондовом рынке.

- Используйте стратегию в рамках долгосрочного инвестирования. Никто не может заранее предугадать, когда закончится падение и начнется рост. Но активы крупных эмитентов и “голубых фишек” в перспективе 10 и более лет растут, поэтому прибыль от применения стратегии точно будет.

- Никогда не используйте кредитное плечо для покупки акций. Коррекция может затянуться не на один месяц, и все это время вы будете вынуждены платить проценты за пользование деньгами брокера или закрыть позицию в убыток.

- Не используйте систему мартингейла или делайте это только на часть капитала, попрощаться с которым вам заранее не жалко.

- Всегда имейте заначку на кризисные периоды, чтобы воспользоваться моментом и закупить активы по низким ценам.

Заключение

Залог эффективности стратегии усреднения в регулярности, долгосрочности и фундаментальном анализе. На наш взгляд, именно эти три кита позволят даже инвестору-новичку заработать на фондовом рынке значительно больше процентов на депозитах. Что думаете о таком подходе к инвестированию?

Калькулятор усреднения

Простой калькулятор усреднения позиции поможет быстро найти среднюю цену ордеров

| #

Номер уровня (или как ещё называют — шаг, страховочный ордер). Простыми словами номер покупки/продажи. |

Объём

Размер ордера. Количество покупаемых/продаваемых монет/акций. |

Цена

Цена покупки/продажи. |

Стоимость

Стоимость покупки/продажи конкретного уровня. Рассчитывается очень просто: объём умножается на цену. |

|

|---|---|---|---|---|

| 1 | 0 | |||

| 2 | 0 |

Средняя цена

Средняя цена покупки/продажи всего объёма.

0

Общий объём

Общий (итоговый) объём покупки/продажи. Иными словами общее количество купленных/проданных монет.

0

Общая стоимость

Сумма потраченная на весь объём.

0

Средний объём

Средний размер ордера.

0

Как это работает

Калькулятор усреднения акций и криптовалют помогает быстро найти среднюю цену.

Подойдёт для расчёта средней цены для большинства финансовых инструментов.

Можно рассчитывать для позиций обоих направлений: лонг и шорт.

- Введите объём каждой сделки в первом столбце

- Введите цену сделок во втором столбце

- Калькулятор автоматически рассчитает среднюю цену и другие полезные показатели

При необходимости можно добавить дополнительные уровни или удалить ненужные.

Если возникнут трудности — каждое поле имеет подробное описание, если навести курсор на значок вопроса ().

Не нужно ничего рассчитывать!

Stratum-bot будет торговать автоматически — самостоятельно открывать, закрывать сделки и усредняться когда нужно.