ЕЩЁ КАЛЬКУЛЯТОРЫ:

Калькулятор среднесписочной численности работников

Калькулятор командировочных

Калькулятор сверхурочных часов

Как пользоваться калькулятором

Инструкция по использованию калькулятора расчёта средней заработной платы

- Укажите расчётный период — любое количество месяцев, предшествующих дате расчёта.

- Укажите дату, на которую ведётся расчёт, способ учёта рабочего времени, исключаемые дни.

- Внесите заработную плату и премии за выбранные месяцы. При внесении з/п за первый месяц, данные для удобства автоматически проставляются по всем нижеследующим месяцам.

- Нажмите «РАССЧИТАТЬ». Вы получите данные о среднедневном заработке со всеми деталями расчёта.

О калькуляторе расчёта средней з/п

Калькулятор расчета средней заработной платы окажется полезным для самостоятельных подсчетов, а также с целью проверки правильности расчетов, сделанных бухгалтерией. Расчет заработной платы по показателям среднего заработка может потребоваться для начисления зарплаты на периоды:

- приостановления деятельности предприятия;

- длительного простоя;

- нахождения работника в командировке;

- простоя во время забастовки (письмо Минфина РФ №149КВ от 23.01.1996 года).

Помимо этого по показателям среднего заработка начисляются выходные пособия работникам при их увольнении в результате ликвидации предприятия или сокращения штатов.

К сведению! Любое событие, повлекшее за собой необходимость применения средних показателей для начисления заработной платы, будет называться моментом возникновения права на сохранение среднего заработка.

Калькулятор не применяется для расчета выплат и пособий по отпускам, листам нетрудоспособности и периодам декрета. Данные выплаты, хотя и осуществляются исходя из среднего заработка, на самом деле исчисляются по другой методике, включающей в себя подсчет выплат, не входящих в оплату труда.

Правовая регламентация

Все бухгалтерские операции, так или иначе связанные с расчетами средних показателей заработка, регламентируются одноименным Постановлением Правительства РФ №922 в редакции от 10 декабря 2016 года.

Так, при расчете принимаются во внимание все виды выплат в рамках оплаты труда. Уточним, что именно труда, поскольку любые надбавки на питание, проезд, материальная помощь любого вида, различные компенсации будут исключены из общего дохода, полученного в результате трудовой деятельности.

За расчетный период принимаются последние 12 месяцев до фиксации начала периода появления прав на средний заработок.

Из 12-месячного срока исключаются временные промежутки, в течение которых работник фактически не исполнял своих трудовых обязанностей. Так, подлежит исключению время:

- подтвержденной нетрудоспособности работника;

- отпуска работницы по беременности и родам;

- простоя предприятия по вине самого предприятия, либо по причинам, не зависящим от его воли, например в случае забастовки, в которой работник хотя и не принимал участия, но и не имел возможности исполнять свои трудовые функции;

- предоставляемое в качестве дополнительных выходных для осуществления ухода за детьми-инвалидами;

Соответственно, из расчета среднего заработка исключаются и суммы, полученные работниками в вышеуказанные периоды.

Учет премиальных

В ходе калькуляции средних значений заработка премиальные и другие виды дополнительных вознаграждений принимаются во внимание по особому алгоритму.

Так, берется в расчет одна премия по какому-либо одному показателю за каждый месяц из рассчитываемых. То есть если предположить, что работник получил два дополнительных вознаграждения за один месяц, но по разным показателям, например, одну за перевыполнение плана, другую – за рацпредложение, то в расчет возьмется только одна из них.

Таким же образом в расчет принимаются:

- премии и любые другие вознаграждения, выданные по итогам двух и более (до 12) месяцев;

- премии и иные виды вознаграждений, выданные по годовым итогам в период исчисляемых 12 месяцев. Время начисления годовых премий при этом значения иметь не будет, главное, чтобы период, за который выдавалась премия, входил в последние 12 месяцев;

- единовременные выплаты за выслугу лет.

Отсутствие зарплаты

При отсутствии у работника каких-либо выплат в течение периода калькуляции (12 мес.) или за временной промежуток, превышающий этот период, бухгалтерия должна взять за основу ежемесячные зарплаты работника за предшествующий период. Таким образом, если с 1.06.2017 года по 1.06. 2018 года работник не получал зарплату или вообще не работал, то за калькуляционный будет взят временной промежуток с 1.06.2016 года по 1.06. 2017 года.

Если у работника не было выплат до начала расчетного периода, то за основу бухгалтерия возьмет зарплату в том месяце, с которого у работника появилось право на сохранение средней заработной платы.

В случае же, когда выплаты не имели место и на период возникновения случая, дающего право на сохранение среднемесячного заработка, калькуляция будет осуществляться исходя из назначенного работнику оклада.

Расчеты в случае повышения заработной платы

Калькуляция средней заработной платы в случае увеличения оклада, осуществленного работодателем или в результате принятия рамочных законодательных актов, будет производиться с учетом того, когда именно имело место повышение зарплаты.

- Если зарплата была увеличена в срок расчетного периода, то среднемесячный заработок будет рассчитываться с учетом повышающего коэффициента, исчисляемого по схеме: должностной оклад в месяц повышения делится на должностной оклад до повышения. Разница и будет являться коэффициентом, расчет которого заложен в систему калькулятора.

- Если зарплата была увеличена после окончания расчетного периода, но до наступления случая, дающего право на сохранение среднемесячной зарплаты, то будет повышен средний заработок за расчетное время.

- Если заработная плата была повышена после наступления события, дающего право на сохранение средней заработной платы, то средний заработок будет повышен со дня повышения заработной платы по день окончания права на сохранение среднего заработка.

Сам факт повышения зарплаты повлечет за собой и увеличение не только должностных окладов, но и других видов вознаграждений, напрямую проистекающих из размера оклада.

Расчет среднедневного заработка может понадобиться в процессе всей трудовой деятельности сотрудника, независимо от того, на каком предприятии он работает.

Во время заключения контракта или бессрочного трудового договора работодатель и работник обязательно оговаривают условия оплаты труда. Размер зарплаты должен соответствовать занимаемой должности. Вместе с нею сотрудник может претендовать на другие предусмотренные соглашением или законом выплаты. К ним относятся отпускные, больничный, командировочные и многие другие. Для их начисления следует правильно рассчитать среднюю зарплату за один рабочий день.

Как определяется средняя зарплата за день?

Средней зарплатой является отношение фактически начисленной за определенный период суммы к отработанному периоду времени.

Средняя зарплата за день получается, если заработок за месяц поделить на количество отработанных в нем дат.

Кто может потребовать расчет?

Справку о среднем заработке могут попросить:

- пенсионный фонд — при начислении пенсии;

- центр занятости — при постановке на учет для начисления пособия по безработице;

- органы соцзащиты — для начисления пособий;

- кредитная организация — для получения займа;

- судебные инстанции — при расчете выплаты компенсации за прогул по вине работодателя.

Чаще всего средняя зарплата рассчитывается за 3, 6 и 12 месяцев

Для чего может понадобиться расчет среднего заработка?

Каждый сотрудник во время действия трудового договора по разным причинам может не выполнять свои трудовые функции. За этот период наниматель должен начислить ему заработок, который рассчитывается на основании размера максимальной среднедневной зарплаты.

Это может произойти в случае:

- нахождения на больничном или в декретном отпуске;

- ухода в ежегодный оплачиваемый отпуск;

- выполнения общественных или иных работ, не входящих в круг обязанностей, на время которых сохраняется зарплата;

- расчета при увольнении, в т.ч. после сокращения должности или ликвидации предприятия;

- расчета отпускных во время обучения;

- расчета командировочных, оплаты за донорские дни, времени при прохождении обязательного медосмотра или военной переподготовки;

- начисления оплаты за время простоя, возникшего по вине предприятия.

Какие выплаты учитываются при расчете средней зарплаты?

Трудовым законодательством определены конкретные виды доходов, которые обязательно используются во время расчета среднего заработка.

Кроме основной зарплаты, ним относятся:

- премиальные выплаты;

- компенсации, предусмотренные режимом или условиями работы;

- различные доплаты и надбавки.

Каждый из полученных работником видов дохода должен обязательно предусматриваться трудовым кодексом, местными (территориальными) актами, коллективным и трудовым договором.

Размер минимальных и максимальных начислений должен соответствовать тому периоду, который берется для определения среднего заработка.

Обратите внимание!

В расчет средней зарплаты не могут включаться выплаты, носящие социальный характер и рассчитывающиеся на основе средней зарплаты или МРОТ.

К таким выплатам относятся:

- отпускные за календарный период;

- пособие по нетрудоспособности;

- одноразовое пособие в связи с уходом в декретный отпуск;

- компенсационные затраты на питание и дорогу.

Расчет среднедневного заработка

Очень важно правильно определить период, который будет учитываться для проведения расчета. К таким временным промежуткам относятся рабочий день, календарный месяц — с 1 по 28, 29, 30 или 31 число в зависимости от календарных дней в этом периоде.

После выбора периода нужно определиться с числом рабочих дней, из которых высчитывают праздничные и выходные.

Проще всего этот период подсчитать путем умножения количества рабочих недель на пять рабочих дней в неделю, после чего из него высчитываются все нерабочие и праздничные дни

Для компенсации за отпуск в случае увольнения работника

Расчет среднедневного заработка при определении суммы компенсации за неиспользуемый отпуск осуществляется на основании следующей формулы: фактически начисленную зарплату за расчетный период, равный 12 месяцам, делят на количество отработанных за этот период месяцев, а полученную сумму делят на усредненное число дней в месяце — 29,3.

Обратите внимание!

Двенадцатимесячный расчетный период, кроме ежегодного оплачиваемого отпуска, используют при исчислении учебного отпуска или командировочных выплат.

Если сотрудник отработал на предприятии менее года, для расчета используется другой период.

К примеру, если работник устроился к нанимателю 1 февраля 2017 года, то период для расчета ежегодного отпуска будет равен 12 месяцам (с 1 февраля 2017 г. по 31 января 2018 года). Если же он решил уволиться 10 декабря 2017 года, то расчетным будет промежуток с 1 февраля 2017 года по 31 ноября 2017 года (т.е. полных 10 календарных месяцев).

Для больничного и отпуска по беременности и родам

Чтобы рассчитать пособие в случае потери трудоспособности или при уходе женщины в декретный отпуск, нужно приплюсовать два готовых заработка сотрудника, которые предшествовали наступлению события. После этого полученная сумма делится на 730 или 731 день, которые соответствовали этим двум годам. Полученная среднедневная зарплата затем умножается на количество дней, которые сотрудник находился на больничном. В итоге получается сумма, которую гражданин получит за время своей нетрудоспособности, подтвержденной выданным больничным листком.

Для расчета суммы командировочных

Чтобы начислить выплаты за время нахождения работника в командировке по заданию нанимателя, применяется несложный алгоритм. Сначала исчисляется общий доход сотрудника за два последних месяца, который затем делится на количество отработанных в этот период дней. После этого полученную сумму следует разделить на число дней нахождения командировке.

Резюме

Расчет среднего заработка может понадобиться во многих случаях. Если этим занимаются сотрудники бухгалтерии, то, скорее всего, это будет сделано правильно. Но в любом случае следует знать, о том, каким в конкретном случае будет расчетный период, а затем высчитать среднегодовую, среднемесячную и среднедневную зарплату. Помощь в этом окажут опытные юристы нашей компании.

Некоторые периоды оплачиваются работникам исходя из их среднего заработка, например, время нахождения в командировке, приостановления работ по причине задержки зарплаты, время простоя по вине работодателя. Также исходя из среднего заработка рассчитывается выходное пособие в связи с ликвидацией организации или в связи с сокращением численности/штата. Наш калькулятор поможет рассчитать размер среднего заработка и получить готовую бухгалтерскую справку.

Обратите внимание, что данный калькулятор не предназначен для расчета среднего заработка, определяемого для оплаты отпускных и пособий. Кроме того, этот калькулятор нельзя применять, если у вас ведется суммированный учет рабочего времени.

Для расчета отпускных и пособий вы можете воспользоваться Калькулятором отпускных и Калькулятором расчета соцстраховских пособий.

На какую дату считаем средний заработок

Сотрудник принят на работу в течение расчетного периода

Были ли в расчетном периоде исключаемые периоды

При исчислении среднего заработка из расчетного периода надо исключить:

— период сохранения за работником среднего заработка в соответствии с законодательством (например, период командировки, ежегодного оплачиваемого отпуска), кроме:

— перерывов для кормления ребенка;

— дней междувахтового отдыха в связи с работой сверх нормальной продолжительности рабочего времени на вахте. Выплаты за эти периоды также надо учесть при исчислении среднего заработка;

— период временной нетрудоспособности, отпуска по беременности и родам, отпуска по уходу за ребенком;

— период простоя по вине работодателя или по причинам, не зависящим от работодателя и работника;

— период, в течение которого работник не участвовал в забастовке, но в связи с ней не имел возможности выполнять свою работу;

— дополнительные оплачиваемые выходные дни для ухода за детьми-инвалидами;

— иные периоды, когда работник освобождался от работы, независимо от того, сохранялась ли зарплата (в частности, отпуск без сохранения заработной платы)

Было ли в расчетном периоде повышение зарплаты

При расчете среднего заработка учитывается повышение тарифных ставок, окладов в отношении всех работников организации или всех работников структурного подразделения организации,

если это повышение произошло после начала расчетного периода и до окончания периода, подлежащего оплате по среднему заработку

Укажите выплаты

При расчете среднего заработка учитываются все начисленные работнику в расчетном периоде выплаты, предусмотренные системой оплаты труда.

Не учитываются выплаты, не относящиеся к оплате труда (например, материальная помощь, оплата стоимости питания, проезда и т.д.)

за расчетный период:

| Период | Выплаты (кроме премий) |

Премии При расчете среднего заработка премии учитываются следующим образом. За весь расчетный период за один показатель (условие) премирования: — ежемесячные – не более 12 премий — квартальные – не более 4 премий — полугодовые – не более 2 премий за труд, предусмотренные ЛНА, начисленные в расчетном периоде (кроме годовой премии) |

|

| Премии, начисленные с учетом фактической отработки в рабочем периоде | Премии, начисленные без учета фактической отработки в рабочем периоде | ||

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

|

| Итого: |

Если за прошлый год начислялась премия

Учитывается премия, начисленная за прошлый год, независимо от того, попал момент ее начисления в расчетный период или нет

, укажите ее сумму

Годовая премия начислена с учетом отработки в прошлом году

Исчисление среднего заработка

По общему правилу средний заработок рассчитывается так (п. 9 Правил, утв. Постановлением Правительства РФ от 24.12.2007 N 922 (далее – Правил)):

Расчетным периодом являются 12 календарных месяцев, предшествующих периоду, в течение которого за работником сохраняется средняя зарплата (п. 4 Правил). Важно знать, что из расчетного периода нужно исключить некоторые периоды, а также суммы, выплаченные за них. К исключаемым периодам, в частности, относятся:

- период болезни;

- время нахождения в отпуске по БиР;

- время простоя по вине работодателя или по причинам, не зависящим от работодателя и работника.

Полный перечень исключаемых периодов вы найдете в п. 5 Правил.

В базу для расчета среднего заработка включаются выплаты, предусмотренные системой оплаты труда конкретного работодателя (п. 2 Правил). При этом в базу не нужно включать (п. 3, 5 Правил):

- выплаты социального характера;

- выплаты за исключаемые периоды;

- иные выплаты, не относящиеся к оплате труда (к примеру, материальная помощь, оплата стоимости питания и т.д.).

Кроме того, нужно иметь в виду, что при расчете среднего заработка премии учитываются в особом порядке (п. 15 Правил).

Как рассчитать средний заработок, если не было выплат

Здесь все зависит от того, в каком именно периоде не было выплат (п. 6-8 Правил).

Вариант 1. Выплат не было за расчетный период, но они были до него.

Средний заработок в такой ситуации рассчитывается исходя из выплат, начисленных за предшествующий период, равный расчетному.

Вариант 2. Выплат не было за расчетный период и до его начала.

Тогда средний заработок рассчитывается исходя из зарплаты, начисленной за фактически отработанные работником дни в том в месяце, когда наступил случай, с которым связано сохранение за работником среднего заработка:

Вариант 3. Выплат не было за расчетный период, до его начала и до наступления случая, в связи с которым за работником сохраняется средний заработок.

В этом случае средний заработок определяется исходя из оклада работника:

Расчет среднего заработка и повышение зарплаты

Если работодатель повысил зарплату всем работникам или всем работникам структурного подразделения, то расчет среднего заработка будет зависеть от того, когда именно произошло повышение (п. 16 Правил).

Ситуация 1. Зарплата повышена в расчетном периоде.

Тогда к выплатам, учитываемым при расчете среднего заработка и начисленным до повышения зарплаты (в пределах расчетного периода), нужно применить коэффициент повышения.

Расчет среднего заработка в этой ситуации реализован в нашем калькуляторе.

Ситуация 2. Зарплата повышена после расчетного периода, но до случая, при наступлении которого за работником сохраняется средний заработок.

В этой ситуации необходимо с учетом коэффициента повышения увеличить средний заработок, исчисленный за расчетный период.

Ситуация 3. Зарплата повышена в период сохранения за работником среднего заработка.

В данном случае необходимо увеличить лишь часть среднего заработка: за период с даты повышения оклада до окончания периода сохранения среднего заработка.

Оформление трудовых отношений в надлежащем виде играет существенную роль в дальнейшем процессе трудовой деятельности. И если для нанимателей теневая занятость наряду с рисками имеет и преимущества — они экономят на налогах и взносах, упрощают отчетность, игнорируют предусмотренные ТК РФ гарантии, то для работников неофициальное трудоустройство больше связано с неблагоприятными последствиями, чем с преимуществами.

Соглашаясь на такие условия труда, человек может забыть об оплачиваемом отпуске, получении выплат во время болезни или увольнении с выходным пособием. И даже если работодатель обещает соискателю соблюдать его трудовые права надлежащим образом, несмотря на отсутствие официального оформления, в большинстве случаев эти заверения голословны.

Таким образом, легальная занятость — это гарантия финансовой стабильности работника в любых жизненных ситуациях, поскольку ТК РФ обязывает нанимателей выплачивать работникам среднюю зарплату при наступлении тех или иных обстоятельств.

Показатель средней заплаты нужен, чтобы оплатить сотрудникам периоды отсутствия в офисе, а также рассчитать ряд начислений. Эта величина используется для начисления отпускных, больничных, оплаты отсутствия на рабочем месте в связи с командировкой или прохождением диспансеризации, для увольнительных выплат при сокращении персонала, а также чтобы начислить декретные пособия. Но чтобы правильно произвести выплаты, бухгалтеру нужно знать, как произвести расчеты и что учесть в этих целях.

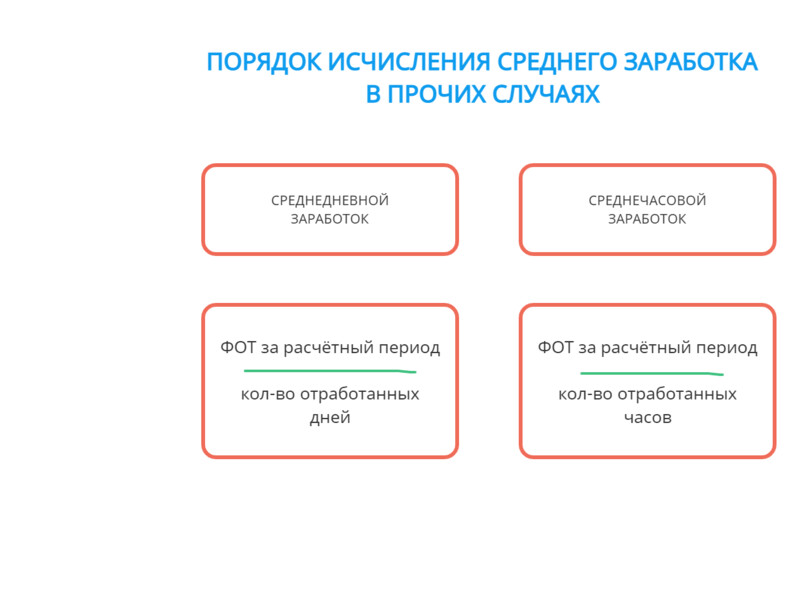

Правила расчета среднемесячной зарплаты в ситуациях, закрепленных ТК РФ, унифицированны (ст. 139 ТК РФ). В расчетах используется среднедневной заработок. Однако в зависимости от ситуации могут быть особенности, например, при суммированном учете рабочего времени.

Особенности процедуры расчета средней зарплаты предусмотрены одноименным положением, утвержденным Постановлением Кабмина РФ от 24.12.2007 № 922 (далее положение № 922).

Чтобы посчитать среднемесячные начисления для оплаты больничных и декретных, применяется другой порядок, утвержденный Постановлением от 15.06.2007 № 375 (далее положение № 375).

Расчетный период для расчета среднего заработка

Вне зависимости от того, какой в компании действует режим труда, среднемесячный заработок считается по реально выплаченной сотруднику зарплате и норме выработки за последние 12 месяцев (календарных), идущих перед оплачиваемым событием (ст. 139 ТК РФ, п. 4 положения № 922). То есть расчетным периодом для случаев, предусмотренных ТК, является 12-месячный срок.

При этом календарные месяцы берутся полностью — с 1-го по 30 (31)е число, а для февральского периода — с 1-го по 28 (29)е число.

Вместе с тем, статья 139 ТК РФ разрешает вводить и другие периоды. Главное, чтобы это было официально задокументировано и не ухудшало положение персонала.

При подсчете среднего размера выплат отдельные дни и суммы их оплаты не засчитываются (п. 5 положения № 922). Это периоды:

-

сохранения сотруднику средней зарплаты. К исключениям относятся перерывы, предоставляемые кормящим матерям;

-

получения больничного пособия или декретных;

-

простоя по вине нанимателя или по независящим причинам;

-

невозможности работать из-за забастовки при условии, что участия сотрудника в ней не было;

-

дополнительных оплачиваемых выходных для ухода за детьми с инвалидностью;

-

другие случаи освобождения от трудовых обязанностей с сохранением выплат или без.

Отметим, что речь идет о случаях, регламентированных трудовым законодательством. В иных ситуациях, например, для подсчета декретных и детского пособия, период будет другим.

Суммы, входящие в расчет среднего заработка

О том, какие начисления учитываются в подсчетах, кратко говорится в ст. 139 ТК РФ: это все выплаты в рамках принятой в фирме системы оплаты труда. Более подробно этот вопрос раскрыт в п. 2 положения № 922. В нем конкретизировано, что именно подлежит учету:

-

зарплата, в том числе сдельная, в процентах от реализации, товарами, комиссионные;

-

денежное вознаграждение гослужащим;

-

гонорар в редакциях СМИ;

-

зарплата преподавателей за сверхнагрузку;

-

надбавки и доплаты, в том числе за профмастерство, совмещение, выслугу лет, владение другими языками;

-

выплаты, связанные с условиями труда;

-

премиальные начисления и вознаграждения, производимые в рамках принятых в компании правил оплаты труда;

-

другие виды зарплатных выплат.

Выплаты с признаками социальных и не являющиеся оплатой работы из расчета нужно исключать. Речь идет о матпомощи, оплате дороги, обедов, отдыха, ЖКУ и других аналогичных выплатах.

Формула расчета среднего заработка

Для определения среднего размера выплат по оплате труда используется среднедневной заработок. Если в фирме рабочее время учитывается суммированно, то берется иной показатель — среднечасовой заработок (п. 9 положения № 922).

Таким образом, средняя зарплата рассчитывается по формуле: средний заработок (СЗ) = среднедневной заработок x число дней оплачиваемого периода.

При суммированном учете рабочего времени используется другая формула: средний заработок (СЗ) = среднечасовой заработок x число рабочих часов по графику в оплачиваемом периоде.

Исчисление среднего заработка

Для этого нужно знать величину среднедневного заработка (СДНЗ).

Она определяется по формуле (не применяется к расчету отпусков и компенсаций за неиспользованный отпуск, а также для расчета пособий): СДНЗ = зарплата за проработанные в расчетном периоде дни / число проработанных дней.

Чтобы рассчитать отпускные, которые по общему правилу выплачиваются за календарные, а не рабочие дни, применяется другая формула. О ней мы расскажем ниже.

На практике возникают ситуации, когда у работника в необходимом периоде не было выплат по оплате труда или он не работал. В таком случае расчет проводится с учетом следующих особенностей:

-

средняя зарплата определяется исходя из сумм, начисленных за период, идущий перед расчетным и равный ему;

-

если зарплаты в предыдущих годах вообще не было, то нужно брать начисления за проработанные дни в месяце наступления оплачиваемого случая;

-

если выплаты вообще отсутствовали, в расчете используется тарифная ставка, оклад (должностной оклад).

Пример исчисления среднего заработка на время командировки

Сотрудник организации с пятидневной рабочей неделей был отправлен в командировку с 11 по 17 февраля 2020 года. Расчетный период 12 месяцев — с 1 февраля 2019 года по 31 января 2020 года. В этом периоде работник три дня болел (с 12 по 14 марта 2019 года) и был в ежегодном оплачиваемом отпуске с 2 по 29 июля 2019 года.

В расчетном периоде сотруднику выплатили:

-

зарплату — 522 000 рублей;

-

отпускные — 39 400 рублей;

-

больничное пособие — 6 041,25 рубля.

Расчет:

-

по производственному календарю с 1 февраля 2019 года по 31 января 2020 года было 247 трудовых дней;

-

работник отработал (247 рабочих — 3 дня больничных — 20 дней отпуска (рабочих)) — 224 дня;

-

в расчет среднего заработка включаются суммы зарплаты за расчетный период , а больничные и отпускные выплаты не учитываются.

СДНЗ: 522 000 рублей/224 дня = 2 330,36 рубля.

СЗ: 2 330,36×5 дней командировки (рабочих) = 11 651,80 рубля.

Управленческий учет: с нуля до настройки в 1С, Excel и Google-таблицах

Уметь настраивать и вести управленку — значит быть полезным для руководителей. Научитесь понимать, откуда приходят и куда уходят деньги компании на курсе повышения квалификации от «Клерка».

Особенности расчета среднего заработка для больничного

Правила расчета больничных определены положением об особенностях порядка исчисления пособий по временной нетрудоспособности, по беременности и родам, уходу за ребенком, утвержденным Постановлением Правительства РФ от 15.06.2007 № 375. Чтобы оплатить больничный лист, используется среднедневной заработок (п. 15 положения № 375). В него включаются все выплаты работника, на которые начислены взносы в ФСС. Средняя зарплата определяется по формуле (ч. 3 ст. 14 закона № 255-ФЗ, п. 15 (1) положения № 375): СРДНЗ = заработок за расчетный период / 730.

Расчетным периодом в целях расчета пособия за больничный лист являются два календарных года, предшествующих году болезни (ч. 1 ст. 14 закона № 255-ФЗ, п. 6 положения № 375). При этом средний заработок за каждый год ограничен предельной величиной базы для начисления взносов (ч. 3.2 закона № 255-ФЗ, п. 19 (1) положения № 375).

Если за два последних календарных года у сотрудника не было заработка или его размер не превысил МРОТ, то средний заработок считается равным федеральному МРОТ, установленному на день болезни с учетом районных коэффициентов (ч. 1.1 ст. 14 закона № 255-ФЗ).

Пример расчета

Ежемесячные облагаемые взносами выплаты сотруднику, который представил больничный лист, в 2019 и 2020 годах составляли 60 000 рублей. За расчетный период заработок составил: 720 000 720 000 = 1 440 000 рублей.

Предельная величина базы для начисления взносов в ФСС в 2019 году равна 865 000 рублей, в 2020-м — 912 000 рублей. Заработок сотрудника за каждый год расчетного периода не превысил предельные величины баз.

Определяем средний дневной заработок: 1 440 000 / 730 = 1 972,60 рубля.

Тонкости расчета среднего заработка для отпускных

Гарантия оплачиваемого отдыха предусмотрена ст. 114 ТК РФ. В ней сказано, что на время основного отпуска за работниками сохраняется средний заработок. Так как данный случай предусмотрен ТК РФ, то здесь применяется порядок, предусмотренный п. 2 положения № 922.

Для отпускных начислений в средней зарплате засчитываются выплаты, поименованные принятой в фирме системой оплаты труда. Периодом для подсчета будет 12 календарных месяцев перед отпускным месяцем (п. 4 положения ). Если сотрудник отправляется на каникулы в июне, то для расчетов берется промежуток времени с 1 июня прошлого года до 31 мая настоящего года.

Как правило, отпуск предоставляется в календарных днях (ст. 115 ТК РФ). Для оплаты таких отпусков средний заработок определяется по формуле (п. 9 положения): СЗ = средний дневной заработок x количество календарных дней отпуска.

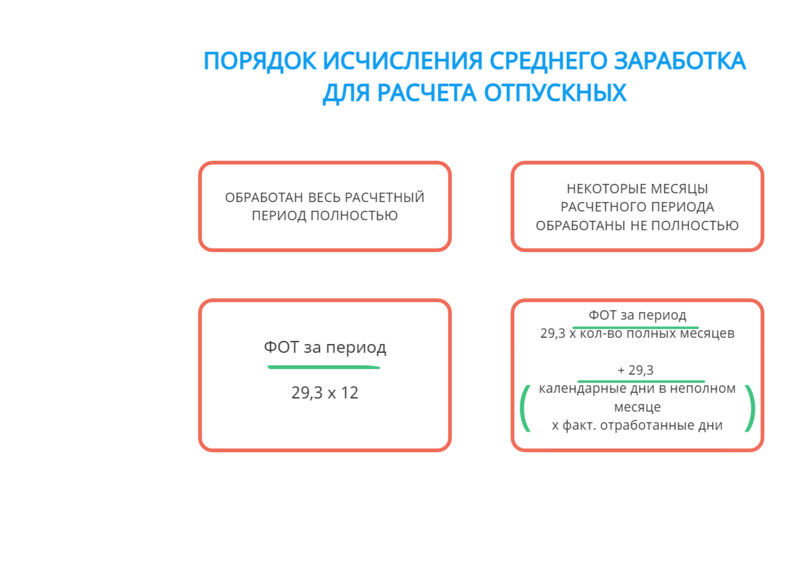

Для определения среднего дневного заработка используется показатель среднемесячного числа календарных дней, равный 29,3 (п. 10 положения). Однако точная формула зависит от того, полностью сотрудник отработал месяцы расчетного периода или нет.

Месяцы отработаны полностью (пункт 10 положения):

СДНЗ = зарплата за расчетный период (за вычетом неучитываемых сумм) /12 / 29.3

Пример расчета.

Сотруднику предоставлен дополнительный оплачиваемый отпуск с 20 по 22 января 2021 года. Расчетный период с 1 января 2020 года по 31 декабря 2020 года он отработал целиком. Зарплата за расчетный период составила 600 000 рублей.

СДНЗ составил: (600 000 рублей / 12 / 29,3) = 1 706, 50 рубля.

СЗ за месяц: 1706,50×3 (дни отпуска) = 5 119,50 рубля.

В месяцах были недоработки (пункт 10 положения):

СДНЗ = зарплата за расчетный период / (29,3 x число полностью выработанных месяцев число дней в невыработанных месяцах).

Число дней в невыработанном месяце = 29.3 / (на количество календарных дней месяца x на количество календарных дней, приходящихся на время, проработанное в данном месяце).

Пример расчета

Сотрудник с 11 по 24 января 2021 года отправляется в двухнедельный отпуск. Расчетный период — 1 января—31 декабря 2020 года. В расчет включается 530 000 рублей.

В этом периоде работник не работал:

-

7 календарных дней — в феврале (отпуск);

-

7 дней — в декабре (больничный);

-

2 календарных дня в марте, 30 календарных дней — в апреле, 3 календарных дня — в мае (президентские нерабочие дни с 30 марта по 30 апреля, с 6 по 8 мая 2020 года);

-

2–29 марта 2020 года и 1–31 октября 2020 года — командировка.

Таким образом, сотрудник полностью отработал 6 месяцев: январь, июнь, июль, август, сентябрь, ноябрь.

Подсчитываем число дней в не полностью проработанных месяцах:

-

февраль: (29,3 / 29 дн. x (29 дн. — 7 дн.)) = 22,23 дня;

-

март — из расчета исключается, так как в нем сотрудник вообще не работал (нерабочие дни и командировка);

-

апрель — нерабочие дни весь месяц;

-

май — (29,3 / 31 дн. x (31 дн. — 3 дн.) = 26,46 дня;

-

октябрь — командировка из расчета исключается;

-

декабрь — (29,3 / 31 дн. x (31 дн. — 7 дн.) = 22,68 дня.

СДНЗ: 530 000 рублей / (29,3×6 мес. 22,23 дн. 26,46 дн. 22,68 дн.)) = 2 144,27 рубля.

СЗ: 2 144,27 руб. x 14 дн. = 30 019,78 рублей.

Расчет среднего заработка при увольнении

При увольнении сотрудника, ликвидации компании или сокращении штата ему выплачивается выходное пособие в размере среднего за месяц заработка (ч. 1 ст. 178 ТК РФ).

Так как эта выплата предусмотрена ТК РФ, то для расчета среднего заработка применяется общий порядок с использованием среднего дневного заработка (положение № 922).

Согласно пункту 9 положения, для определения средней зарплаты нужно умножить среднедневную зарплату на количество оплачиваемых рабочих дней.

Среднедневная зарплата рассчитывается по формуле:

СДНЗ = начисления за проработанные в расчетном периоде дни / число проработанных дней.

Пример расчета

Сотрудник компании с пятидневной рабочей неделей уволен по сокращению штата 17 августа 2020 года. Ему оплачивается период с 18 августа по 17 сентября 2020 года, то есть 23 рабочих дня. Расчетный период: 1 августа 2019 года — 31 июля 2020 года. Зарплата за этот период составила 420 000 рублей (отпускные не учитываются). В нем было отработано 230 дней.

СДНЗ = 420 000/ 230 дн. = 1 826 рублей;

СЗ — 1 826 рублей x 23 дн. = 41 998 рублей.

Расчет среднего заработка для пособия

События, связанные с рождением ребенка, также подлежат оплате. Женщина получает декретные и в течение первых полутора лет жизни малыша — детское пособие. Их размер тоже привязан к среднему заработку. Декретные составляют 100 процентов средней зарплаты. А детское пособие — 40 процентов от этой величины каждый месяц, но не меньше нижней границы, определяемой государством (ст. 11 закона № 255-ФЗ).

Чтобы посчитать выплаты, следует руководствоваться положением № 375.

Для подсчетов используется средняя зарплата за два календарных года перед годом ухода в декрет. Время работы в другом месте тоже учитывается (п. 6 положения). В средний заработок включаются все начисления работнику, на которые начислены взносы в ФСС.

Если сотрудник уходит во второй декрет без выхода на работу и, соответственно, за последнюю двухлетку ему не платили зарплату, то для исчисления среднего размера выплат по оплате труда неоплачиваемые годы можно заменить. Для этого берутся два предшествующих первоначальному декрету года. Подменять годы можно только в том случае, если в результате декретные и детские выплаты будут больше (п. 11 положения).

Для исчисления размера пособия используется среднедневной заработок (п. 15 положения). Он определяется по формуле (п. 15 (2) положения): СДНЗ = заработок за расчетный период / на число календарных дней в этом периоде.

Из расчета исключаются:

-

дни болезни;

-

отпуск по беременности и родам;

-

отпуск по уходу за ребенком;

-

освобождение от работы с сохранением зарплаты, если на нее не начислялись взносы.

При этом среднедневная зарплата не может быть больше суммы, полученной делением предельных величин баз для начисления взносов, действующих в двух годах, предшествующих отпуску, на 730.

Соответственно, расчет этой величины проводится по формуле: максимальный размер СДНЗ = предельные величины баз за 2 предыдущих года / 730.

Кроме того, если у работника за последние два года вообще не было зарплаты или ее месячный размер не превышал МРОТ, то средний заработок принимается равным МРОТ (п. 11(1) положения). Среднедневной заработок из МРОТ рассчитывается по формуле (п. 15 (3) положения): минимальный СДНЗ = МРОТ на дату отпуска x 24 / 730.

Пример расчета

Сотрудница с 18 января уходит в отпуск по беременности и родам. В последние два года облагаемые взносами выплаты составили: 663 000 рублей: в 2020 году — 339 000 рублей в 2019 году — 324 000 рублей.

Общее количество календарных дней в 2019 и 2020 годах составляет (365 366) = 731. Поскольку в расчетном периоде женщина была 21 день на больничном, то в расчете участвуют только (731 — 21) = 710 дней.

СДНЗ: 663 000 /710 дн. = 993, 80 рубля.

В 2019 году лимиты для страховых отчислений в ФСС — 865 000 рублей, в 2020-м — 912 000 рублей.

СДНЗ в максимально возможном размере: (865 000 912 000) / 730 = 2 434, 25 рубля.

Наименьшая возможная сумма СДНЗ: 12 792 (МРОТ 2021 года) x 24 / 730 = 420,56 рубля.

Учет премии при расчете среднего заработка

Если подсчеты ведутся в рамках ТК РФ, то учет происходит так (п. 15 положения № 922):

-

поощрения раз месяц — в размере, начисленном в расчетном периоде, со следующим лимитом: максимум одна выплата за каждый показатель за каждый месяц;

-

поощрения за квартал — в размере:

— начисленном в расчетном периоде за каждый показатель, если поощрительный период не превышает расчетный период;

— месячной части за каждый месяц расчетного периода, если поощрительный период больше расчетного. Для учета годового поощрения и за выслугу лет, выплаченных за предшествующий событию календарный год, время начисления значения не имеет.

Если в расчетном периоде была недоработка или из него убирались дни, то премиальные начисления учитываются:

-

соразмерно проработанному в расчетном периоде времени;

-

полностью, если начисление сделано только за проработанное время.

При этом, согласно подпункту «н» п. 2 положения № 922, премии должны быть предусмотрены системой оплаты труда.

Учет премий для расчета пособий по нетрудоспособности, беременности, родам и уходу за ребенком осуществляется по правилам, установленным п. 14 положениея № 375:

-

ежемесячные премии, выплата которых происходит вместе с зарплатой, учитываются в заработке месяца, за который они начислены;

-

учет квартального и годового поощрения, премии за выслугу лет (стаж работы) однократных премий за особо важное задание осуществляется в размере сумм, начисленных в расчетном периоде.

Таким образом, правила расчетов зависят от многих факторов. Применение одного или другого порядка обусловлено конкретной ситуацией. Для случаев, указанных в ТК (отпуск, служебная поездка, увольнение, прохождение обязательного медосмотра), действуют свои унифицированные правила. Однако и здесь формулы могут различаться в зависимости от определенных условий. Для исчисления пособий по болезни, детских и декретных есть свои особенности и применяется иной порядок. Формулу для подсчетов нужно выбирать с учетом того, за какое событие будет начисляться пособие.

-

Ситуации, при которых применяется показатель средней зарплаты

-

Основные правила расчёта средней зарплаты

-

Формула расчёта среднего заработка

-

Учитываемые выплаты и исключаемые периоды

-

Пошаговая инструкция при расчёте средней зарплаты

Ситуации, при которых применяется показатель средней зарплаты

В законодательстве в сфере трудовых отношений имеется перечень ситуаций, при которых для начисления выплаты денежных средств осуществляется расчёт среднемесячной заработной платы. Наиболее распространённые обстоятельства:

- уход в отпуск (ст. 114 ТК);

- компенсация за отпуск — при прекращении трудовых отношений или при превышении отпускного периода 28 дней (ст. 126, 127 ТК);

- командировка (ст. 167 ТК);

- выходное пособие (ст. 178 ТК);

- обучение с отрывом от работы (ст. 173-176, 187 ТК).

Также существуют и менее распространённые ситуации, при которых учитывается показатель средней зарплаты, к примеру:

| Когда используется | Статья ТК |

|---|---|

| Простой из-за работодателя | 157 |

| Невыполнение работы из-за работодателя | 155 |

| Перевод физлица на нижеоплачиваемую работу по медицинским показаниям | 182 |

| Медосмотр | 185 |

| Диспансеризация | 185.1 |

| Донорство | 186 |

| Приостановка функционирования компании | 220 |

| Перерыв для кормления ребёнка | 258 |

| Дополнительные выходные по уходу за детьми-инвалидами | 262 |

Таблица 1 — Ситуации, при которых оплата производится на основании среднего заработка

Важно! Средняя зарплата определяется и в случае, если нужно заполнить справку для постановки на учёт бывшего сотрудника в качестве безработного.

Основные правила расчёта средней зарплаты

По ст. 139 ТК установлено, как рассчитать среднюю заработную плату по стандартным правилам. В первую очередь необходимо ориентироваться на основное — средняя зарплата считается по фактической зарплате и отработанному времени за 12 месяцев. Этот период берётся непосредственно до месяца, в котором считается средняя зарплата.

Формула расчёта среднего заработка

Основная формула для исчисления выглядит так:

Среднемесячная зарплата = Среднедневной заработок * Кол-во дней оплаты

Для решения вопроса, как посчитать среднюю заработную плату, принимают во внимание некоторые особенности. Главная из них заключается в том, что неодинаковые правила исчисления предусмотрены для:

- отпуска и компенсации за него;

- остальных ситуаций.

При расчёте средней зарплаты по отпускным выплатам необходимо ориентироваться на формулы:

Формулы расчёта средней зарплаты для отпуска и компенсации за него

В этом случае средний заработок — частное от деления зарплаты за расчётный период на 12 мес. и на 29,3. Когда некоторые месяцы сотрудник отработал не в полном объёме или когда есть исключаемые периоды, рассчитывать нужно делением зарплаты на показатель — (29,3 * полные мес. + 29,3 / календ. дни в мес. * отработ. дни).

В остальных случаях формула среднемесячной заработной платы выглядит так:

Формулы расчёта средней зарплаты в иных обстоятельствах

Средний заработок исчисляется как зарплата за расчётный период (обычно 12 мес.), делённая на фактически выработанные дни. Если отработано меньше 12 мес., то расчётный период — время трудовой деятельности по факту.

Учитываемые выплаты и исключаемые периоды

Когда есть проблема, как рассчитать среднемесячную заработную плату, нужно знать, что при исчислении берутся все выплаты по системе оплаты работы в организации. К примеру, ими являются:

- зарплата в любой форме;

- стимулирующие надбавки;

- премии и другие вознаграждения;

- иные выплаты по профессиональной деятельности.

В расчёте не применяются выплаты, имеющие социальную направленность, к примеру, матпомощь, компенсация проезда или питания, оплата коммунальных платежей и т.д.

Также из расчёта убираются периоды, к которым относятся:

- период сохранения за человеком среднего заработка;

- болезнь;

- декрет;

- простой из-за работодателя или форс-мажора;

- забастовка, в которой человек не принимал участия, но из-за этого не работал;

- выходные по уходу за ребёнком-инвалидом и др.

Учитываемые выплаты и исключаемые периоды

Пошаговая инструкция при расчёте средней зарплаты

Для решения задачи о том, как рассчитывается средняя заработная плата, воспользуйтесь такой пошаговой инструкцией.

Шаг 1 — Определить период, который используется для расчёта

hidden>

Расчётный период — 12 календарных месяцев до месяца, в котором рассчитывается выплата. К примеру, сотрудник идёт в отпуск 21 февраля 2022 года. Соответственно, нужно брать расчётный период с 1 февраля 2021 года по 31 января 2022 года.

Такая ситуация наблюдается и при расторжении трудовых отношений, когда нужно рассчитать компенсацию за неиспользованный отпуск. Если работник будет увольняться 21 февраля 2022 года, расчётный период будет аналогичный, как и при указанном выше отпуске. Однако здесь есть исключение: если день расторжения трудового договора приходится на последний календарный день месяца, тогда именно этот месяц нужно включать в расчёт. К примеру, увольнение 28 февраля 2022 года, тогда период — с 1 марта 2021 года по 28 февраля 2022 года.

Шаг 2 — Установить исключаемые периоды

hidden>

Ранее мы указывали, какие периоды не нужно использовать при расчёте. Соответственно, если за них были какие-то выплаты, их также не надо учитывать.

Например, сотрудник идёт в отпуск 21 февраля 2022 года. В 2021 году он с 1 по 30 сентября был на больничном. Соответственно, из расчёта нужно полностью исключить сентябрь и выплату по листку нетрудоспособности.

При этом нужно учесть особые ситуации:

- сотрудник отработал меньше 12 месяцев — началом периода считается месяц заключения трудового договора;

- за расчётный период нет заработка — для исчисления нужно брать предшествующий период;

- за расчётный период нет заработка, но он есть в месяце, в котором рассчитывается выплата — для расчёта берутся суммы, начисленные в этом месяце;

- нет фактически отработанного расчётного периода и начисленных сумм — средняя зарплата определяется по размеру оклада.

Шаг 3 — Определить заработок для расчёта средней зарплаты

hidden>

Далее по правилам, как рассчитать среднюю зарплату, — нужно за установленный период взять все начисленные выплаты, касающиеся трудовых отношений. При этом не нужно учитывать выплаты, имеющие социальную направленность, к примеру, больничное пособие, оплачиваемые дни по уходу за ребёнком-инвалидом и др.

Также в расчете не учитываются премии, которые являются непроизводственными, например, в честь юбилея сотрудника. А если премия выплачена по результатам деятельности, то её в расчёт нужно принимать обязательно.

Шаг 4 — Рассчитать среднедневной или среднечасовой заработок

hidden>

Формулы для расчёта этих показателей представлены выше.

К примеру, как рассчитать среднюю заработную плату за год для оплаты отпуска? Для этого нужно взять всю зарплату за период, определённый на первом шаге, убрать из него периоды из второго шага, посчитать выплаты из третьего шага.

Допустим, сотрудник идёт в отпуск 21 февраля 2022 года. Берётся период с 1 февраля 2021 года по 31 января 2022 года. В каждом месяце ему начислялась зарплата — 50 тыс. руб. Соответственно, общая сумма заработка — 600 тыс. руб.

Далее эту выплату нужно разделить на 12 месяцев:

600 000 / 12 = 50 тыс. руб. в мес.

Затем результат делится на 29,3 (среднее число дней в месяце):

50 000 / 29,3 = 1 706,48 руб. Это будет среднедневной заработок.

Также можно посчитать и среднечасовой заработок, разделив результат на количество часов в дне работы (стандартно — 8 часов). Или полученный за период заработок разделить на количество отработанных по факту часов.

Шаг 5 — Определить выплату по среднему заработку

hidden>

На последнем этапе требуется определить, какая выплата положена сотруднику, если она определяется по среднему.

Для этого нужно полученный результат по среднедневному или среднечасовом заработку умножить на количество дней или часов. Допустим, в рассмотренном выше примере работник уходит в отпуск на 25 дней. Тогда ему положены отпускные:

1 706,48 руб. * 25 дн. = 42 662 руб.

Из них нужно удержать НДФЛ:

42 662 руб. * 13% = 5 546 руб.

Итого на руки сотрудник получит:

42 662 — 5 546 = 37 116 руб.

При вопросе, как посчитать средний заработок за год, нужно учесть такие важные моменты.

Если в расчётном периоде произведено повышение зарплаты, тогда проиндексировать требуется все выплаты до повышения. Коэффициент индексирования — частное от деления новой ставки или оклада на старую ставку или оклад во всех 12-ти месяцах.

Когда повышение было после расчётного периода, но до даты, на которую считается средняя зарплата, тогда индексируется посчитанный средний заработок. Применяется коэффициент, рассчитанный как частное от деления нового размера оплаты труда на старый.

Если повышение было в периоде, для оплаты которого исчислялся средний заработок, тогда выплату нужно индексировать, но с даты этого повышения и до завершения периода. Для этого используется коэффициент, рассчитанный способом, указанным в предыдущем случае.