Что такое ставка дисконтирования, для чего она нужна и как ее рассчитывать. Рассказываем об этом в нашем обзоре

В этой статье вы узнаете

- Что это

- Как появилась

- Как рассчитать

- Интуитивные методы определения ставки

- Модели расчета на основе премий за риск

- Аналитические методы расчета

- Как применяется

Что такое ставка дисконтирования

Ставка дисконтирования — это эталонная величина, выраженная в процентах, применяемая для сравнительной оценки эффективности инвестиций.

Например, вам нужно выбрать: положить деньги в банк со ставкой депозита 12% сроком на пять лет с ежегодной выплатой процента или купить

облигации

с погашением через девять лет с купоном 8,5%, выплачиваемым дважды в год и с текущей ценой 91% от номинала. Как вы будете выбирать, да еще учитывая, что уровень инфляции составляет около 8%?

Аналитик занимается оценкой стоимости

(Фото: Shutterstock)

Для решения этих задач используется прием, который называют дисконтированием. С помощью дисконтирования можно сопоставить будущие денежные потоки и выбрать из нескольких вариантов инвестиций самый выгодный. А ставка дисконтирования — это ключевой элемент, используемый в приеме дисконтирования.

Правильный расчет ставки дисконтирования позволит вам:

- оценить эффективность инвестиций относительно надежных вкладов;

- сравнить варианты инвестиций с разной длительностью вложения;

- сравнивать доходность вложений инструментов с разной степенью риска.

Ставка дисконтирования зависит от множества факторов: уровень инфляции, доступные для инвестора варианты вложений, риск вложений, стоимость вашего капитала и др. Но далеко не все внешние факторы можно достоверно учесть в ставке.

Как появилась ставка дисконтирования

Первоначально ставка дисконтирования применялась при учете векселей. Принимая к оплате вексель, банкиры знали сумму, которую они получат, когда предъявят вексель к погашению. Но чтобы им самим заработать, банкиры выплачивали предъявителю деньги со скидкой — дисконтом. А процентная ставка, в которой измерялся их доход, называлась учетной ставкой, или ставкой дисконтирования (discount rate). Сумма, которая выплачивалась предъявителю векселя, рассчитывалась как раз с помощью дисконтирования — зная, сколько он получит в будущем и учитывая текущий уровень процентных ставок, банкир определял текущую стоимость денег.

Этот прием оказался настолько универсальным и полезным, что стал широко применяться при оценке и сравнении эффективности вложений в разные инструменты или проекты. При дисконтировании инвестор, как и банкир при учете векселей, пересчитывает стоимость денег, которые он получит в будущем, причем в совершенно разные сроки, на текущую стоимость. Он как бы проецирует стоимость денег из будущего на плоскость настоящего времени. А центральным звеном расчетов выступает ставка дисконтирования.

Как рассчитать ставку дисконтирования

При расчете ставки дисконтирования очень важно определить ставку, которая позволит максимально корректно привести будущую стоимость доходов и расходов к текущей. Для этого нужно учитывать и общий уровень процентных ставок, и факторы риска вложений в отдельные инструменты.

При расчете ставки дисконтирования нужно учесть два основных вида факторов:

- Уровень безрисковых ставок.

- Премии за риск.

Безрисковые ставки — это процентные ставки инструментов с минимальным для инвестора уровнем риска. Обычно такими инструментами являются облигации центрального правительства — ОФЗ в России, US Treasuries в США и т. п. Также в качестве безрисковых ставок могут учитываться ставки по депозитам системообразующих банков. Иногда как безрисковая ставка может рассматриваться ключевая ставка центральных банков.

Уровень безрисковых ставок является фундаментальным — он определяет минимальный уровень всех ставок дисконтирования.

Премии за риск — это надбавки к уровню безрисковых ставок, которые стоит учитывать при вложении в отдельные инструменты или проекты. Это могут быть общие факторы — уровень инфляции, надбавка за страновой риск; факторы, учитывающие риск вложения в отдельные инструменты, — надбавка за отраслевой риск, надбавка за индивидуальный риск (зависит от надежности эмитента, инструмента или проекта).

Учет премий за риск позволит более точно настроить инструмент дисконтирования, чтобы избежать ошибок в сравнении разных инвестиций.

При расчете ставки дисконтирования используются различные способы и методы, которые можно объединить в такие основные группы:

- интуитивные методы;

- модели на основе премий за риск;

- аналитические модели.

Интуитивные методы

В эту группу включается:

- собственно интуитивный метод.

- экспертный метод.

Интуитивный метод — это способ определения ставки дисконтирования на основе субъективного видения инвестора. Проще говоря, когда инвестор прикидывает ставку дисконтирования практически на глазок. Например, он рассуждает так: «Я могу положить деньги на депозит в надежном банке под 12–15%. Тогда эффективность других вложений я буду сравнивать с таким уровнем ставок».

Экспертный метод — это, по сути, тот же интуитивный метод, только итоговая величина ставки дисконтирования выводится как совокупный консенсус нескольких экспертов с тем или иным уровнем обоснованности их мнений.

Аналитики совещаются

(Фото: Shutterstock)

Модели на основе премий за риск

К моделям на основе премий за риск относятся, например, такие модели, как:

- модель кумулятивного построения;

- модель капитальных активов CAPM.

Общим для этих моделей является то, что ставка дисконтирования выводится как сумма безрисковой ставки и премий за риск.

Модели кумулятивного построения — это метод определения ставки дисконтирования, при котором к безрисковой процентной ставке прибавляются все премии за риск, которые можно определить для конкретного инструмента.

Формула расчета ставки дисконтирования кумулятивным способом выглядит так:

где r0 — безрисковая ставка,

r1, r2, rn — все премии за риск для оцениваемого инструмента.

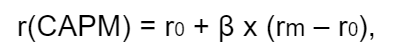

Модель капитальных активов CAPM (Capital Asset Pricing Model, модель оценки капитальных активов) — это метод определения ставки дисконтирования для сравнительной оценки эффективности вложений в акции, при котором к безрисковой процентной ставке прибавляется премия за риск по отдельному инструменту с учетом его β-коэффициента.

β-коэффициент (бета-коэффициент) — это мера рыночного риска акции, которая показывает изменчивость доходности акции к доходности на рынке в среднем. β-коэффициент численно показывает, на сколько процентов изменяется цена акции бумаги при росте или снижении индекса на 1%. Положительный коэффициент говорит о том, что акция двигается в одном направлении с рынком, а отрицательный коэффициент означает, что акция двигается в противоположную от общего направления рынка сторону.

β-коэффициенты рассчитываются и публикуются и аналитиками, и торговыми площадками, например Московской биржей.

Формула расчета ставки дисконтирования по CAPM выглядит так:

где r0 — безрисковая ставка,

β — β-коэффициент,

rf — средняя доходность фондового рынка (биржевого индекса).

Аналитические диаграммы

(Фото: Shutterstock)

Аналитические методы

Аналитические методы — способы расчета ставки дисконтирования с применением элементов финансового анализа. Среди аналитических методов можно выделить:

- WACC;

- мультипликативные методы.

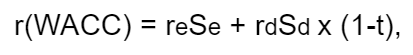

WACC — это средневзвешенная стоимость капитала (Weighted Average Cost of Capital). WACC используется компаниями для сравнительной оценки эффективности инвестиционных проектов.

Как правило, у компании есть два вида используемого капитала — собственный и заемный. Собственный капитал равен сумме средств, принадлежащих самой компании или причитающихся ее акционерам. Заемный капитал — это средства, привлеченные компанией извне (кредиты и займы). Заемный капитал достается компании не бесплатно — по кредитам и займам она должна платить проценты.

В случае когда у компании или у инвестора только заемные деньги, то для них самым главным становится то, чтобы инвестиционные проекты приносили больше, чем приходится платить по кредиту. В этом случае при оценке инвестиционных проектов в качестве ставки дисконтирования можно использовать ставку по кредиту, скорректированную на ставку налога на прибыль.

Но когда у компании есть и собственный, и заемный капитал, то ставка дисконтирования по модели WACC считается следующим образом:

где re — стоимость собственного капитала,

Se — доля собственного капитала,

rd — стоимость заемного капитала,

Sd — доля заемного капитала,

t — ставка налога на прибыль.

Стоимость заемного капитала rd — это средневзвешенный процент по имеющимся займам и кредитам.

Стоимость собственного капитала re может определяться либо методом CAPM, описанным выше, либо другим способом — например, с помощью модели Гордона.

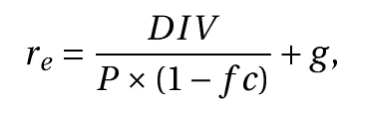

Модель Гордона для оценки стоимости собственного капитала компании предполагает, что за возможность использования собственного капитала компания платит дивидендами. Значит, стоимость собственного капитала определяется отношением суммы выплаченных дивидендов к сумме денег, привлеченных в ходе размещения акций.

В итоге формула, по которой рассчитывается стоимость собственного капитала по Гордону, выглядит так:

где DIV — это сумма годовых ожидаемых дивидендов на одну акцию;

P — цена размещения акций,

fc — затраты на эмиссию (в %),

g — темпы прироста дивидендов.

Мультипликативные методы — это способы расчета ставки дисконтирования на основе различных коэффициентов прироста и других коэффициентов предприятий.

Это может быть, например:

- расчет ставки на основе рентабельности капитала (ROE), когда за ставку дисконтирования принимают показатель ROE;

- расчет ставки на основе рентабельности активов (ROA), когда за ставку дисконтирования принимают показатель ROA;

- расчет ставки на основе рыночных мультипликаторов, когда за ставку дисконтирования принимают значение доходности как отношения прогнозного дохода к текущей рыночной стоимости компании. Например, прогнозное значение чистой прибыли на акцию (EPS) к рыночной стоимости акций или прогнозное значение денежного потока к капитализации

Как применяется ставка дисконтирования

Как мы писали вначале, ставка дисконтирования — это ключевой элемент, используемый в приеме дисконтирования.

Дисконтирование — это приведение будущей стоимости денежных потоков к стоимости в настоящее время по ставке дисконтирования.

Один из частых результатов дисконтирования — получение чистой текущей (приведенной) стоимости денег.

Чистая текущая стоимость (NPV, Net Present Value) — разница между всеми денежными притоками и оттоками, приведенными к текущему моменту времени по ставке дисконтирования. Эта величина показывает сумму денежных средств, которую инвестор ожидает получить от проекта, пересчитанную к настоящему времени.

Сравнив NPV разных по длительности инвестиционных вариантов, инвестор может выбрать наиболее доходный.

Узнайте о возможностях нашего Каталога в телеграм-канале «РБК Инвестиций»

Долговая ценная бумага, владелец которой имеет право получить от выпустившего облигацию лица, ее номинальную стоимость в оговоренный срок. Помимо этого облигация предполагает право владельца получать процент от ее номинальной стоимости либо иные имущественные права.

Облигации являются эквивалентом займа и по своему принципу схожи с процессом кредитования. Выпускать облигации могут как государства, так и частные компании.

Открыть эту статью в PDF

Определение финансового рычага

Финансовый рычаг (Debt-to-Equity Ratio) — соотношение заемного и собственного капитала организации. Данный показатель оценивает финансовое положение предприятия и показывает, насколько компания использует заемные средства для финансирования своей деятельности, для его обозначения также используют термин «финансовый леверидж».

Финансовый рычаг помогает понять, насколько компания готова брать новые инвестиции для развития бизнеса, насколько возможно наращивать обороты для освоения новых рынков и брать кредиты. В данном случае финансовый рычаг — метод расчёта рентабельности бизнеса при использовании заёмного капитала.

Эффект финансового рычага

Эффект финансового рычага (DFL, Degree of Financial Leverage) можно оценить через соотношение между операционной и балансовой прибылью компании по формуле:

где:

- DFL — эффект финансового рычага

- EBIT — операционная прибыль

- EBT — балансовая прибыль (операционная прибыль за вычетом процентных платежей по долговым инструментам)

Или можно использовать более сложный расчет:

𝐷𝐹𝐿 = 𝐷/𝐸 х (𝑅𝑂𝐴 − 𝑟) х (1 − 𝑇),

где:

- DFL — эффект финансового рычага

- D — величина заемного капитала

- E — величина собственного капитала

- ROA — рентабельность активов

- r — ставка процента по заемному капиталу (затраты на заемный капитал)

- T — ставка налога на прибыль

Интерпретировать эффект финансового рычага можно следующим образом: если рентабельность собственных средств окажется выше кредитной ставки, то эффект будет положительным, если ниже — отрицательным.

Ниже разберем компоненты формулы эффекта финансового рычага.

Плечо финансового рычага (FLS)

Первая составляющая формулы эффекта финансового рычага — коэффициент соотношения заёмных средств к собственному капиталу, плечо: 𝐷/𝐸. Заемные средства могут быть как краткосрочные, так и долгосрочные, а собственные средства составляют чистую стоимость всех активов компании за вычетом финансовых обязательств.

Интерпретировать получившиеся значения данного коэффициента можно следующим образом:

- > 0,7 — высокий риск утраты финансовой стабильности;

- 0,5–0,7 — финансовая стабильность, нормальное плечо, но могут быть отличия в зависимости от отрасли или региона деятельности. Если отрасль требует большого вложения в сырье, то коэффициент будет выше. В России финансовая стабильность определяется до единицы, в отличие от Европы или США.

- < 0,5 — низкий риск, «вялое» привлечение заемных средств, можно подумать о привлечении большего объёма, чтобы увеличить прибыль.

Например, у компании есть 500 000 рублей кредитных средств и 800 000 рублей собственных. Значит, коэффициент в пределах нормы: 500 000 / 800 000 = 0,625. Привлекать новые средства сейчас не стоит.

Дифференциал финансового рычага (Dif)

Вторая составляющая формулы эффекта финансового рычага — дифференциал: (𝑅𝑂𝐴 − 𝑟). Дифференциал — разница между рентабельностью собственных средств и ставкой по кредиту. Чем больше дифференциал, тем выше положительный эффект от финансового рычага.

Интерпретировать получившиеся значения дифференциала можно следующим образом:

- < 0 — дорогой кредит, прибыль компании не покрывает всех связанных с ним издержек;

- 0 — работа в ноль, вся прибыль уходит на выплату процентов;

- > 0 — выгодный кредит для компании, которая получает прибыль даже с учётом его погашения.

Например, у компании показатель ROA равен 30%, а ставка по кредиту — 10%. В этом случае дифференциал составит 30%–10% = 20% — кредит выгоден для компании, прибыль есть.

Если, у компании показатель ROA равен 10%, а ставка по кредиту — 30%. Тогда дифференциал буде равен 10%–30% = –20% — данный кредит не выгоден фирме, возможно два варианта: либо отказ от такого кредита, либо его рефинансирование по более выгодной ставке.

Налоговый корректор финансового рычага

И последняя составляющая формулы эффекта финансового рычага — налоговый корректор: (1 − 𝑇). Он показывает изменение в зависимости от налога на прибыль, или какой процент от прибыли остаётся у компании после уплаты налога на прибыль.

Налоговые ставки в России разные, например:

- 20% для большинства компаний;

- 15% для компаний, работающих по упрощенной системе, доходы за вычетом расходов;

- 6% для компаний, работающих по упрощенной системе налогообложения.

Например, если фирма платит налог на прибыль в размере 20%, то налоговый корректор составит: 1 − 0,2 = 0,8.

Сила финансового рычага

Сила финансового рычага — это взаимосвязь между операционной и чистой прибылью:

𝐷𝐹𝐿 = ∆𝑁𝐼 / ∆𝐸𝐵𝐼𝑇,

где:

- DFL — сила финансового рычага

- ΔNI — процентное изменение чистой прибыли

- ΔEBIT — процентное изменение операционной прибыли

В том числе сила финансового рычага может определяться, как взаимосвязь между операционной прибылью и доходом на акцию по формуле:

𝐷𝐹𝐿 = ∆𝐸𝑃𝑆 / ∆𝐸𝐵𝐼𝑇

где:

- DFL — сила финансового рычага

- ΔEPS — процентное изменение дохода (прибыли) на одну акцию

- ΔEBIT — процентное изменение операционной прибыли

Что оценивает финансовый рычаг

Финансовый леверидж оценивает возможность выгоды кредитования и последующих рисков от получения кредита, структуру прибыли компании, факторы, влияющие на доходность компании.

Измерение эффекта финансового рычага сберегает от убытков, банкротства компании и высоких рисков. Зачастую предлагаемые кредитные условия могут выглядеть очень привлекательно и многообещающе, но при измерении соответствующих показателей, оказываются крайне невыгодными для компании.

Расчет эффекта финансового рычага может производиться с любой временной интенсивностью: один раз в год, в полугодие, в квартал. При наличии разнообразной и высокой кредитной нагрузки желательно анализировать данный показатель ежеквартально и перед любым новым займом компании.

Такие статьи мы публикуем регулярно. Чтобы получать информацию о новых материалах, а также быть в курсе учебных программ, вы можете подписаться на новостную рассылку.

Если вам необходимо отработать определенные навыки в области инвестиционного или финансового анализа и планирования, посмотрите программы наших семинаров.

Собственный и заемный капитал: в чем отличия

И собственный, и заемный капитал являются источниками формирования имущества, обеспечивающего финансирование деятельности компании. Собственный капитал — это то имущество, которое находится в собственности компании. В учете собственный капитал рассчитывается путем вычитания из балансовой величины всего имущества денежного размера всех обязательств компании.

Заемным капиталом, в отличие от собственного, компания на правах собственности не владеет, но ей дано право распоряжаться им в отведенный отрезок времени и за определенную плату. Все виды заемного капитала привлекаются извне и по окончании срока пользования должны вернуться обратно владельцу.

Источниками собственного капитала могут быть уставный капитал, прибыль, зависящая от результатов хоздеятельности компании, взносы/пожертвования, складочный капитал и пр.

Основными источниками заемного капитала являются:

- кредиты, полученные в банковских учреждениях;

- возвратные займы, полученные от юридических и физлиц;

- возвратные средства целевого финансирования.

Подробнее о нюансах целевого финансирования читайте в материале «Ст. 251 НК РФ: вопросы и ответы».

Как выражается соотношение собственного и заемного капитала

Коэффициент соотношения между собственным (СК) и заемным капиталом (ЗК) показывает финансовую стабильность (автономию) компании. Данный показатель указывает на финансовую зависимость анализируемого предприятия от привлеченного извне заемного капитала.

С ростом данного показателя увеличивается финансовая стабильность, и наоборот, со снижением коэффициента возрастает зависимость предприятия от кредиторов, что повышает финансовые риски при оценке деятельности компании.

Рекомендуемое минимальное значение для данного соотношения — 1.

Коэффициент рассчитывается по формуле:

К = СК / ЗК.

Данную формулу можно прочитать так: собственные средства, приходящиеся на 1 руб. средств, занятых у кредиторов. Для расчета коэффициента берутся данные из бухгалтерского годового баланса.

Существует еще ряд коэффициентов с участием заемного капитала. Рассмотрим их.

Для того чтобы узнать, как рассчитать рентабельность СК, предлагаем ознакомиться с нашей статьей «Определяем рентабельность собственного капитала (формула)»

1. Для оценки финансовой стабильности компании рассчитывается коэффициент заемного капитала (далее — Кзк). Данный показатель демонстрирует, какова доля заемного капитала компании в совокупном объеме финансирования. Формула для расчета:

Кзк = ЗК / ОФ,

где: ЗК — размер заемного капитала;

ОФ — совокупный объем финансирования (равен общему размеру собственных и заемных ресурсов).

2. По итогам отчетного периода рассчитывается Кпзк — коэффициент поступившего заемного капитала. Он равен:

Кпзк = Зп / ЗКк,

где: Зп — поступившие за отчетный период займы;

ЗКк — размер заемного капитала на конец отчетного периода.

Данный коэффициент демонстрирует, какую долю в общем объеме заемного капитала составляют вновь поступившие займы (кратко- и долгосрочные).

3. Еще один коэффициент Кв (коэффициент выбытия ЗК) демонстрирует, какую долю в общем объеме заемного капитала на начало отчетного периода составили погашенные кредитные обязательства. Коэффициент рассчитывается по формуле:

Кв = ЗКв / ЗКн,

где: ЗКв — выбывший ЗК за отчетный период;

ЗКн — значение ЗК на начало отчетного периода.

4. Для получения информации о зависимости компании от заемного капитала рассчитывается следующий коэффициент — Кз (коэффициент зависимости от ЗК):

Кз = ЗК / СК.

Данный коэффициент демонстрирует, сколько занятых у кредиторов рублей приходится на 1 руб. собственных средств. Чем выше значение этого коэффициента, тем больше кредитов и займов привлекло предприятие и тем ниже его финансовая устойчивость. В условиях рыночной экономики Кз не должен быть больше 1.

Высокий коэффициент Кз указывает на наличие больших финансовых рисков, которые могут привести к дефициту денег и даже к банкротству. Финансовые риски растут при снижении темпов оборачиваемости капитала и снижении темпов реализации.

Этот коэффициент рассчитывается финансовыми учреждениями при принятии решения о выдаче новых займов. Коэффициент сравнивается со средним значением, которое принято для сферы деятельности потенциального заемщика.

5. Для оценки финансово-хозяйственной деятельности используется также показатель рентабельности капитала. Рентабельность ЗК рассчитывается по формуле:

Р = ЧП / ЗКср,

где: ЧП — чистая прибыль, полученная за отчетный период (доход, который остался в распоряжении после уплаты налогов и сборов);

ЗКср — среднее значение ЗК, рассчитанное по формуле:

ЗКср = (ЗКн + ЗКк) / 2.

Больше информации об оценке рентабельности капитала вы найдете в нашей статье «Как провести анализ рентабельности?»

Анализировать заемный капитал всегда нужно в связке с собственным. Кроме того, для корректного анализа необходимо учитывать динамику показателей на начало и конец периода и в сравнении с другими периодами. Подробнее об этой части анализа — в Консультации эксперта КонсультантПлюс. Пробный доступ к системе предоставляется бесплатно.

Оптимизация структуры капитала

Проанализировать, какое влияние оказывает ЗК на рентабельность собственного капитала, можно при помощи финансового левериджа. Этот финансовый прием даст возможность управлять рентабельностью СК за счет оптимизации структуры капитала.

Причем значительная доля заемного капитала показывает большой экономический эффект с одновременным ростом финансовых рисков. Т. е. при анализе финансово-хозяйственной деятельности предприятия важно не только рассчитать эффект левериджа, но и соотнести рост ЗК с риском потери финансовой независимости компании. Эффект левериджа позитивно влияет на цену акций предприятия, а для общей оценки необходимо рассчитывать и риски.

Эффект левериджа (ЭЛ) появляется из-за возникающего расхождения между общей экономической рентабельностью капитала (ЭК) и рентабельностью ЗК. Экономическая рентабельность вычисляется по формуле:

ЭК = ВП / (СК + ЗК),

где: ВП — прибыль до уплаты процентов по займам и налогов.

Еще больше формул рентабельности вы найдете в нашей статье «По какой формуле и как рассчитать рентабельность?»

Эффект рассчитывается по формуле:

ЭЛ = (100 – Снп) / 100 × (Кра – Сп) × ЗК / СК,

где: Снп — ставка налога на прибыль;

Кра — коэффициент общей рентабельности всех активов, который вычисляют по формуле: валовая прибыль / усредненное значение активов (в %);

Сп — среднее значение процентов за ЗК.

О расчете эффективной налоговой ставки читайте в нашей статье «Что такое эффективная ставка налога на прибыль и как ее рассчитать?»

Экономическая расшифровка формулы расчета ЭЛ:

- 1-я группа ((100 – Снп) / 100) показывает, как на ЭЛ влияет статус налогоплательщика по уплате налога на прибыль (есть ли льготы и т. д.).

- Дифференциал (Кра – Сп) показывает разницу между общей рентабельностью активов и кредитными процентами.

- Коэффициент (ЗК / СК) демонстрирует, сколько рублей ЗК приходится на 1 руб. СК.

Немаловажное значение при оптимизации структуры ЗК имеет показатель его оборачиваемости. Чем быстрее оборачиваются вложения, тем дешевле обходятся привлеченные средства, ведь проценты и расходы за обслуживание ссуд являются величинами постоянными.

Для определения скорости оборачиваемости ЗК следует определить:

- Коэффициент оборачиваемости Ко, который рассчитывается по формуле:

Ко = ВР / Ксг,

где: ВР — выручка от продажи товаров/услуг;

Ксг — среднегодовой размер капитала.

- Длительность оборота ЗК (До), которая определяется по формуле:

До = Дк / Ко,

где: Дк — количество дней отчетного периода.

Еще больше показателей рентабельности с примерами расчета содержится в нашей статье «Показатели рентабельности — коэффициент и уровень»

Состав и классификация заемного капитала

Заемный капитал аккумулирует в себе все материальные и денежные ценности, привлеченные со стороны, от использования которых компания получает прибыль. Размер заемного капитала предприятия говорит о величине его финансовых обязательств, которые согласно гл. 42 ГК РФ могут быть оформлены в виде:

- договоров займа;

- кредитных договоров;

- договоров по выдаче коммерческого и товарного кредита.

Классификация заемного капитала может быть произведена по большому числу признаков. Так, в зависимости от срока привлечения заемный капитал может быть:

- долгосрочным;

- краткосрочным.

Долгосрочный кредит или заем привлекается на срок, превышающий 1 год, а краткосрочный — на срок до года.

Если учитывать источники получения заемного капитала, то их можно разделить:

- на ссуды, привлеченные извне (кредит, заем или лизинг);

- привлеченные из внутренних ресурсов (кредиторская задолженность).

За счет заемного капитала, привлеченного из внешних источников, предприятие обычно удовлетворяет свою потребность в инвестициях на приобретение активов, закупку товаров для реализации, закупку материалов и комплектующих. Кредиторская задолженность отражает предоставленную поставщиком отсрочку платежа.

В зависимости от формы, в которой поступает заемный капитал, его разделяют на инвестиции, привлекаемые:

- в денежной форме (банковский кредит, заем);

- форме оборудования под выкуп (финансовый лизинг);

- товарной форме (коммерческий или товарный кредит).

В зависимости от методов заимствования заемный капитал разделяется:

- на векселя;

- кредит (банковский, синдицированный);

- лизинг;

- облигации;

- эмиссию акций;

- факторинг;

- прочие.

Если сравнивать эффективность привлечения кредита и выпуска ценных бумаг (облигаций и акций), то кредит однозначно выгоднее, поскольку при составлении кредитного договора могут быть учтены особенности, которые могут изменяться в зависимости от потребностей клиента (например, возобновляемая кредитная линия). Также заемщик может извлечь определенную выгоду из курсовой или суммарной разницы в процентных ставках.

Кроме того, привлечение кредита не влечет расходов, которые производятся в связи с размещением или регистрацией ЦБ. К тому же всегда есть риск, что не все размещенные ЦБ могут быть выкуплены.

Что такое контролируемая задолженность, как она связана с показателями заемного капитала и в чем особенности отнесения процентов по ней на расходы по налогу на прибыль? Ответы в Готовом решении КонсультантПлюс. Оформите пробный доступ и читайте материалы КонсультантПлюс бесплатно.

В зависимости от наличия обеспечения выполнения обязательств заемный капитал может быть:

- необеспеченным;

- обеспеченным (залог, задаток, поручительство, неустойка, гарантия, ипотека, переуступка долга, страхование и т. д.).

Источники заемного капитала

К источникам заемного капитала относятся средства:

- привлеченные по договорам лизинга;

- привлеченные по кредитным договорам с банковскими учреждениями;

- привлеченные у физических и юрлиц в виде займов;

- кредиторской задолженности.

К долгосрочным источникам можно отнести небанковские инструменты, такие как размещенные акции и облигации, предоставленные из федерального/муниципального бюджета средства на возвратной основе. Сюда же входят долгосрочные займы других юрлиц.

К источникам краткосрочного кредитования относят:

- Торговые кредиты, которые представляют собой открытый торговый кредит или простой вексель. С помощью открытого кредита предприятие-покупатель может приобретать ТМЦ с отсрочкой платежа. Вексель, оформленный на срок до года, также дает покупателю отсрочку: по векселю он обязуется оплатить полученные ТМЦ к определенной дате.

- Краткосрочные ссуды финучреждений. К таким можно причислить ссуды, оформленные в форме факторинга.

Основной источник привлечения заемных средств — это все же банковские кредиты. На сегодняшний день банковский кредит можно получить не только у отечественных банков, но и у зарубежных.

Основные формы выдаваемых банками кредитов следующие:

- Бланковые, которые выдаются банками на срок до года, а обычно на сезон. Это необеспеченные кредиты, однако зачастую условием их получения является обслуживание в банке и информация (из баланса) о наличии достаточного числа активов.

- Контокоррентные. Они обычно предоставляются под какое-то обеспечение. Особенностью таких кредитов является то, что предприятию открывается особый счет (контокоррентный), на котором учитываются как расчетные, так и кредитные операции. Еще такой кредит называют овердрафтом.

- Кредитные линии, которые бывают возобновляемыми и невозобновляемыми. Наибольшей популярностью пользуются возобновляемые кредитные линии, поскольку клиент может самостоятельно регулировать состояние своей кредитной задолженности в пределах установленного лимита.

- Ломбардные. Выдаются под обеспечение в виде ценных активов (например, облигаций, цессии и т. д.).

- Ипотечные — долгосрочные виды ссуд, выдаваемые под залог недвижимости.

- Ролловерные тоже являются долгосрочными ссудами. Их особенность состоит в возможности пересмотра (например, ежеквартально) процентных ставок.

- Консорциальные. Выдаются банковскими консорциумами. Банки прибегают к такой форме кредитования при высоком уровне риска невозврата и большой сумме — так они распределяют риски.

Учет заемного капитала

С 2008 года учет заемного капитала на предприятиях производится в соответствии с нормами ПБУ 15/2008, утвержденным приказом Минфина России от 06.10.2008 № 107н.

В зависимости от срока привлечения заемного капитала для его учета используются различные счета. Для учета краткосрочных вливаний используют счет 66, а для долгосрочных — счет 67. Поскольку эти бухсчета являются пассивными, то проводкой Дт 50 (51) Кт 66 (67) отображается получение компанией заемного капитала, а проводкой Дт 66 (67) Кт 51 (52) — погашение тела кредита и процентов. Проводка по начислению процентов выглядит так: Дт 91.2 Кт 66 (67).

При поступлении заемного капитала в виде аккредитива делается проводка Дт 55.1 Кт 66, а если заемные средства поступают:

- на чековую книжку — Дт 55.2 Кт 66;

- на депозит — Дт 55.3 Кт 66.

Задолженность по привлеченным извне средствам отображается на конец отчетного периода вместе с насчитанными и подлежащими уплате процентами. При этом в зависимости от целей, для реализации которых были привлечены кредитные средства (займы), порядок отражения расчета процентов в бухучете имеет свои особенности.

Особенности отражения в учете процентов

Рассмотрим некоторые ключевые моменты отражения процентов по ЗК в бухучете:

- В том случае, когда кредит привлекался для приобретения ТМЦ с целью осуществления указанной в уставе хоздеятельности, сумма процентов учитывается в качестве прочих расходов (п. 11 ПБУ 10/99).

- С целью обложения налогом на прибыль к учету принимаются проценты как по рублевым, так и по валютным кредитам в соответствии с п. 1 ст. 269 НК РФ, ежемесячно по мере их начисления без привязки к дате уплаты.

- Если кредит привлекался для приобретения активов (оборотных, внеоборотных или основных средств), тогда стоимость приобретенного имущества может быть увеличена на проценты проценты по займам (кредитам), непосредственно связанные с приобретением, сооружением и (или) изготовлением данного актива (п. 7 ПБУ 15/2008).

Проводкой Дт 08 Кт 66 (67) отражается сумма процентов по займу, полученному для осуществления вложения в подобные активы. Проценты по кредитам, не отвечающим условиям для их капитализации, отражаются так: Дт 91.2 Кт 66 (67). - Учет процентов производится на счетах 66 (67) в корреспонденции со счетом 91.2.

Учет целевого финансирования

Денежные средства, поступающие предприятию из федерального /муниципального бюджета, фондов, частных юридических или физических лиц для реализации какой-то заданной цели, называются целевым финансированием.

Такие средства обычно привлекаются для модернизации/расширения бизнеса, реализации социально значимого проекта, в целях финансирования научных или изыскательских работ и под прочие цели. Такие целевые вливания обычно поступают, когда для реализации проекта у предприятия не хватает собственных средств.

Чтобы учитывать средства целевого финансирования, в бухучете используется счет 86, к которому могут открываться аналитические счета для контроля за целевыми поступлениями. Данный бухсчет пассивный, соответственно, поступление финансирования отображается проводкой Дт 76 Кт 86, а при целевом израсходовании средств делается проводка Дт 86 Кт 20 (26).

Учет затрат, связанных с получением заемного капитала

В обобщенную сумму затрат, связанных с получением средств от кредиторов и заимодавцев, включаются:

- проценты за пользование заемным капиталом;

- расходы, понесенные заемщиком при получении займа/кредита (например, на уплату комиссии);

- курсовые разницы, возникающие при расчете процентов, если был привлечен кредит в инвалюте.

Указанные расходы признаются в том отчетном периоде, в котором они были фактически произведены. В то же время начисление процентов производится в соответствии с условиями договора займа/кредита.

Обратите внимание! По заемным средствам, полученным от иностранных кредиторов, и по процентам и курсовым разницам по ним в 2022-2023 годах действует особый антикризисный порядок учета. Узнайте о нюансах из Готового решения КонсультантПлюс бесплатно, оформив пробный доступ по ссылке.

Что следует отразить в учетной политике по вопросам использования заемного капитала

В учетной политике предприятия, которое привлекает заемный капитал, должны быть отражены следующие моменты:

- методика перевода долгосрочного займа в краткосрочный (производится тогда, когда по итогам отчетного периода выходит, что привлеченный долгосрочный заем будет погашен в течение года (или за меньший период));

- порядок формирования и списания дополнительных затрат, связанных с обслуживанием заемного капитала;

- порядок расчета и распределения доходов, возникающих при выполнении заемных обязательств (к примеру, положительная курсовая разница);

- порядок расчета и принятия к учету доходов от краткосрочного размещения под проценты заемных средств.

Особенности учета процентов и расходов по заемному капиталу при финансировании создания инвестиционного актива

Традиционно расходы, связанные с получением и обслуживанием заемного капитала, признаются в бухучете прочими расходами. Исключение составляет часть затрат, которая подлежит включению в общую стоимость инвестактива. К инвестактивам в соответствии с ПБУ 15/2008 относятся такие проекты по созданию/приобретению основных средств (в т. ч. земли), нематериальных/внеоборотных активов, в рамках которых до момента подготовки инвестактива к использованию пройдет длительный период времени.

Проценты, уплаченные заемщику по договору, который был выдан именно для создания данного инвестактива, включаются в его стоимость до тех пор, пока объект не будет сдан в эксплуатацию. В случае если еще не полностью готовый актив, находящийся в стадии незавершенки, уже начал использоваться в уставной деятельности предприятия, увеличение его стоимости на размер уплачиваемых процентов по займу прекращается — их начинают относить к прочим расходам компании.

При этом бизнесмены, применяющие упрощенные способы ведения бухучета, могут сразу относить все расходы по заемному капиталу к прочим затратам.

Если для создания инвестактива были использованы средства, привлеченные под реализацию других проектов, причитающие к уплате заимодавцу проценты включаются в стоимость инвестактива только в размере, пропорциональном их доле в общем объеме займов.

Отражение заемного капитала в балансе

По правилам бухучета отражение заемного капитала производится в пассиве баланса, в разделах 4 и 5 отчетного документа. Причем в 4-м разделе показываются долгосрочные заемные обязательства (срок выполнения которых превышает 1 год), а в 5-м — краткосрочные.

Подробнее познакомиться с порядком составления отчетного баланса вы сможете в нашей статье «Порядок составления бухгалтерского баланса (пример)»

Рассмотрим некоторые группы данных из разделов 4 и 5 баланса подробнее:

- В строке 1410 (пассив) отображаются долгосрочные кредитные обязательства. Здесь аккумулируются не погашенные на конец отчетного периода кредиты и займы, до окончательного возврата которых имеется более 1 года. Эти данные переносятся с кредитового сальдо по счету 67.

- В строке 1420 отражаются отложенные обязательства по налогу на прибыль (эта сумма должна привести к увеличению налога к уплате в следующем периоде). Данные переносятся из значения сальдо по счету 77.

Об отложенных налоговых обязательствах читайте в статье «Что такое отложенный налог на прибыль, и как его учитывать?»

- В строку 1430 включаются оценочные обязательства, которые учитываются по ст. 96, срок погашения которых превышает 1 год.

- В строке 1450 отражаются иные долгосрочные обязательства, которые не были учтены в строке 510.

- В строке 1510 (пассив) отражаются краткосрочные кредитные средства и займы. Это сумма долга на конец отчетного периода по краткосрочным полученным кредитам. В общей сумме указывается не только тело кредита, но и проценты, которые надлежит уплатить на конец периода. Данные переносятся из кредитового сальдо по счету 66. При этом в данную строку можно отнести и долгосрочные обязательства с процентами, если они должны быть погашены в течение года после отчетной даты.

- В строку 1520 заносится краткосрочная кредиторская задолженность.

- В строке 1530 отображается задолженность, которая образовалась перед участниками/акционерами общества.

- В строке 1540 отражаются оценочные обязательства, срок выполнения которых составляет менее года.

- В строке 1550 указываются все краткосрочные кредитные обязательства, которые не были отражены в строках 1510–1540.

Исходя из содержания строк баланса, можно подытожить, что заемный капитал складывается из суммарной величины значений, указанных в строках 1410, 1420, 1430, 1450, 1510–1550.

Больше информации о чтении и анализе данных, отображенных в балансе, читайте в нашей статье «Методика анализа бухгалтерского баланса предприятия»

Цена капитала представляет собой общую сумму средств, которую нужно уплатить за использование определенного объема финансовых ресурсов. Цена каждого из источников финансирования инвестиций различна. Можно выделить пять основных источников капитала: банковский кредит, облигационный заем, привилегированные акции, обыкновенные акции, нераспределенная прибыль. Рассмотрим методику расчета цены каждого из перечисленных источников.

Выбор оптимальной структур источников финансирования является одним из решающих вопросов для инвестора. Этот выбор осуществляется после того, как выбраны стратегические цели развития организации, определена идея проекта, учтены возможные риски.

На итоговое решение о целесообразности того или иного проекта оказывает влияние выбор ставки дисконтирования. Эта ставка (цена капитала) отражает уровень расходов инвестора по проекту. Поэтому объективный (или хотя бы удовлетворяющий всех участников) выбор ее величины достаточно важен.

Цена каждого из источников финансирования инвестиций различна. Известно, чтоцена капитала представляет собой общую сумму средств, которую нужно уплатить за использование определенного объема финансовых ресурсов, выраженную в процентах к этому объему:

ri = Ci / Ii

где ri — цена i-го источника средств финансирования; Ci — годовые финансовые издержки по обслуживанию средств i-го источника финансирования; Ii — сумма средств, полученная из i-го источника финансирования.

Можно выделить пять основных источников капитала: банковский кредит, облигационный заем, привилегированные акции, обыкновенные акции, нераспределенная прибыль. Рассмотрим методику расчета цены каждого из перечисленных источников.

1. При определении цены банковского кредита, как правило, исходят из размера годовой процентной ставки, оговоренной в кредитном договоре. Однако это не совсем верно. Поскольку цена банковского кредита, т.е. размер процентов, уплачиваемых заемщиком, зависит не только от уровня годовой процентной ставки, но и применяемой схемы начисления процентов (простые или сложные проценты), а также числа внутригодовых процентных начислений.

Универсальным показателем, обеспечивающим сравнение кредитных договоров с различными условиями, является эффективная годовая процентная ставка rе.

Суть ее расчета основана на том, что любой схеме наращения процентов, где заданы первоначальная стоимость кредита PV, годовая процентная ставка r, число начислений сложных процентов m rе, которая обеспечивает точно такое же наращение, как и исходная схема, но при однократном начислении процентов, т.е. m = 1.

Эффективная годовая процентная ставка rе рассчитывается по формуле: rе = (1 + r / m)m — 1,

где m — число внутригодовых процентных начислений ( m = 12 при ежемесячном начислении, m = 4 при ежеквартальном начислении, m = 2 при полугодовом начислении процентов).

Пример 1. Инвестор может получить кредит а) или на условиях ежеквартального начисления процентов из расчета 18% годовых; б) или на условиях ежемесячного начисления процентов из расчета 16% годовых. Какой из вариантов наиболее предпочтителен?

Первый вариант: re = (1 + 0,18/4)4 — 1 = 0,193 (19,3%).

Второй вариант: re = (1 + 0,16/12)12 — 1 = 0,172 (17,2%).

Расчеты показывают, что в первом случае расходы инвестора по обслуживанию долга выше, поскольку уровень эффективной годовой процентной ставки выше. Таким образом, вторая схема получения кредита предпочтительнее.

С позиции кредитора, в данном случае — банка, выгоднее предоставлять кредит по первой схеме, так как наращенная стоимость капитала в этом случае будет выше.

Необходимо отметить, что принятие решения не зависит от величины кредита, поскольку критерием является относительный показатель — эффективная ставка, а она, как следует из формулы, зависит лишь от номинальной ставки и количества процентных начислений.

2. Определение цены размещения облигационного займа представляет собой более сложную задачу. Базовая формула для нахождения текущей стоимости облигации с периодичностью выплаты процентов раз в год представлена следующим выражением:

Ц0 = КД * FM4( r, n) + НС * FM2(r, n)

где Ц0 — текущая стоимость (рыночная цена) облигации; КД — годовая сумма купонного дохода по облигации; r — доходность облигации; НС — нарицательная стоимость облигации; n — число лет, по окончании которых произойдет погашение облигации, год; FM2(r, n) — дисконтирующий множитель для единичного платежа; FM4( r, n) — дисконтирующий множитель для потока платежей за n лет по ставке r.

В случае если процент выплачивается дважды в год, цену облигационного займа рекомендуется определять с использованием следующего выражения:

Ц0 = КД / 2 * FM4 ( r / 2, n * 2) + НС * FM2 ( r / 2, n * 2).

Пример 2. Облигация с 20%-ным купоном (процент выплачивается раз в полугодие) имеет нарицательную стоимость 1000 руб. Текущая цена облигации составляет 920 руб. При условии, что через 3 года произойдет погашение облигационного займа, доходность облигации можно определить из следующего уравнения:

920 = {(1000 * 0,2 / 2) * FM4 ( r / 2, n * 2)} + НС * FM2 ( r / 2, n * 2).

Для нахождения r воспользуемся электронными таблицами EXCEL (вкладка «Финансовые функции»). Найденное значение будет равно 22% годовых.

В более простом случае, когда определяется цена облигационного займа с нулевым купоном, процентная ставка может быть найдена из формулы

Ц0 = ПО / (1 + r) n = ПО * FM2 ( r, n),

где ПО — сумма, причитающаяся держателю облигации при ее погашении.

3. Нахождение цены средств финансирования, полученных в ходе нового выпуска акций компании, основывается на предположении, что дивидендные выплаты с позиции эмитента рассматриваются в качестве финансовых издержек. В соответствии с этим цена акций предприятия приблизительно равна уровню дохода, получаемого держателями акций. Также в цену эмиссии требуется включить затраты по оформлению и регистрации выпуска ценных бумаг.

Расчет цены привилегированных акций не представляет большой сложности из-за достаточной предсказуемости получения инвесторами дивидендного дохода.

Некоторые компании осуществляют выпуск привилегированных акций на условиях, предоставляющих инвестору право выкупить их в определенный момент времени по заранее установленной цене. В этом случае цена привилегированных акцийисчисляется по формуле

Ца = Д / ЧД = Д / (Цэ — З),

где Д — дивидендный доход по привилегированным акциям; ЧД — чистая сумма средств, полученных предприятием от продажи одной привилегированной акции; Цэ — эмиссионная цена привилегированной акции; З — затраты предприятия на выпуск привилегированной акции.

Для нахождения цены вновь выпускаемых обыкновенных акций необходимо особое внимание уделять прогнозу уровня дивидендных выплат в различные периоды времени. В финансовой практике рассматриваются обыкновенные акции с постоянной величиной дивиденда, постоянным и изменяющимся темпами прироста дивидендов.

Если рассматриваются обыкновенные акции с постоянной динамикой изменения уровня дивидендов, цена капитала рассчитывается по формуле

Ца = Д1 / [Цэ * (1 + K)] + g,

где Д1 — ожидаемая величина дивиденда на ближайший период; Цэ — эмиссионная цена одной обыкновенной акции; К — коэффициент издержек по выпуску и реализации обыкновенных акций, равный отношению их абсолютного значения к эмиссионной цене, g — ожидаемый темп прироста дивидендов.

4. На следующем этапе анализа необходимо определить цену нераспределенной прибыли, направляемой на цели финансирования долгосрочных инвестиций. Как правило, это часть прибыли предприятия, оставшаяся после отчислений налогов, уплаты дивидендов и других распределений чистой прибыли, согласно компетенции общего собрания акционеров (участников). Перед собственниками и менеджментом коммерческой организации встает сложная задача решить, на какие цели использовать нераспределенную прибыль.

Если будет принято решение направить прибыль на цели инвестирования, цена данного источника финансирования будет равна рентабельности, которую смогли бы получить акционеры (собственники) организации при вложении полученного ими дивидендного дохода в альтернативные проекты со сравнимыми рисковыми характеристиками (реализация принципа вмененных издержек: определение цены каждого компонента инвестированного капитала должно базироваться на оценке потенциальной доходности альтернативного вложения средств, соответствующей конкретным условиям данного рынка).

Исходя из вышеизложенного в практике инвестиционного анализа существуют четыре методики расчета цены нераспределенной прибыли:

- Расчет цены прибыли на основе САРМ-модели, основанный на том, что инвестору необходим дополнительный доход, превышающий возможный доход от полностью застрахованных от риска ценных бумаг (таких, как правительственные облигации). Дополнительный доход является компенсацией инвестору за инвестиции в рисковые активы. Модель служит для определения необходимой нормы дохода на основании трех компонентов: номинальной безрисковой ставки, средней доходности нессудных операций в экономике и бета-коэффициента, измеряющего систематические риски. Примерами систематических рисков могут служить появление излишнего числа конкурирующих объектов, введение и действие каких-либо ограничений и т.п.

- Определение цены реинвестированной прибыли по второй методике базируется на формуле дисконтированного денежного потока. При этом допускается, что акционеры предприятия на полученные дивиденды могут купить акции других компаний.

- Третий подход предполагает использование альтернативных ставок рентабельности. В этом случае в качестве цены реинвестированной прибыли рекомендуется использовать депозитный процент по вкладам в стабильной иностранной валюте (выбор банка осуществляется по уровню безопасности вложенных средств) или депозитную ставку Сбербанка России.

- Четвертый подход, так называемая модель суммирования, предполагает корректировку нормы дохода безрисковой ценной бумаги на премию за риск для данной компании. Премия за риск прибавляется к очищенной от риска норме доходности и рассчитывается на основе рисков, учитывающих размер и финансовую структуру компании, диверсификацию производства и клиентуры, качество управления и прочие риски.

В качестве безрисковой рентабельности (доходности) принято использовать ставку дохода по долгосрочным правительственным облигациям.

В современных российских условиях для оценки инвестиционных операций, совершенных в долларах США, применяется ставка, предложенная на лондонском межбанковском рынке LIBOR. По операциям в российских рублях в качестве безрисковой ставки рекомендуется использовать величину, равную 0,25-0,3 ставки рефинансирования ЦБ России. Ипотечное кредитование (под залог недвижимости) — наиболее безопасный вид кредитных операций, осуществляемых российскими коммерческими банками с юридическими и физическими лицами, имеет премию за риск в пределах от 8 до 20%.