Как пользоваться калькулятором НДФЛ

При нажатии кнопки “обновить” происходит обновление страницы и предыдущие “результаты” — исчезает.

Введите число, укажите ставку НДФЛ, которая вам нужна, выберите одну из двух опций “Выделить” или “Начислить”, нажмите кнопку “Посчитать НДФЛ”.

Самый простой способ выделить НДФЛ — воспользоваться нашим сайтом, но также желательно знать, как сделать это вручную, особенно если вы часто с этим сталкиваетесь.

Формула как выделить НДФЛ из суммы (в случае если НДФЛ 13 %) = сумма * ставку НДФЛ / 100.

Пример как выделить НДФЛ (13%) из суммы 500. Решение 500 * 13 / 100 = 65 НДФЛ

Формула 1 как начислить НДФЛ к сумме = сумма / (1-ставка НДФЛ в процентах).

Пример 1 как начислить НДФЛ (13%) к сумме 500. Решение 500 / 0,87 = 574,71 с учетом НДФЛ

Формула 2 как начислить НДФЛ к сумме = сумма * ставку НДФЛ / (100-ставку НДФЛ).

Пример 2 как начислить НДФЛ (13%) к сумме 500. Решение 500 * 13 / (100-13) = 74,71 НДФЛ + 500 = 574,71 с учетом НДФЛ

Что такое НДФЛ

Налог на доходы физических лиц (НДФЛ) — основной вид прямых налогов. Исчисляется в процентах от совокупного дохода физических лиц за вычетом документально подтверждённых расходов, в соответствии с действующим законодательством.

ПЛАТЕЛЬЩИКИ И ОБЪЕКТ НАЛОГООБЛОЖЕНИЯ

Плательщиками налога на доходы физических лиц являются физические лица, для целей налогообложения подразделяемые на две группы:

- лица, являющиеся налоговыми резидентами Российской Федерации (фактически находящиеся на территории России не менее 183 календарных дней в течение 12 следующих подряд месяцев);

- лица, не являющиеся налоговыми резидентами Российской Федерации, в случае получения дохода на территории России.

30 апреля — крайний срок для подачи отдельными категориями налогоплательщиков, обязанных самостоятельно задекларировать доход, декларации по налогу на доходы физических лиц.

Лица, на которых не возложена обязанность представлять налоговую декларацию, вправе представить такую декларацию в налоговый орган по месту жительства в течение всего года.

При получении доходов физическими лицами, а также при продаже и приобретении ими имущества или услуг, возникает немало вопросов и нюансов в расчете НДФЛ. Порядок расчёта НДФЛ регулирует 23 глава Налогового Кодекса (далее НК).

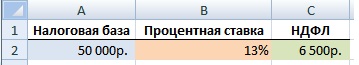

Согласно статьи 225 НК налог исчисляется как соответствующая ставке, процентная доля налоговой базы. Основная ставка установлена – 13 процентов (ст. 224 НК). Формула расчёта НДФЛ имеет следующий вид:

Расчет НДФЛ. Пример

Например, если налоговая база составляет 50 000 руб., то налог составит 6 500 руб. (50 000руб.*0,13ставка налога).

Общая схема расчета НДФЛ

Однако на практике, сложности возникают не в расчете налога, а именно в расчёте налоговой базы. При определении налоговой базы учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, а также доходы в виде материальной выгоды. Можно предположить, что «налоговая база», это и есть «доходы».

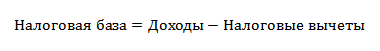

Однако, налоговая база – это величина расчетная, так как для определения налоговой базы, доходы можно уменьшить на налоговые вычеты (расходы). Это самая главная особенность в определении налоговой базы по НДФЛ (п. 3 статьи 210 НК).

Следует заметить, что применение налоговых вычетов, это право, а не обязанность физического лица!

Таким образом, доходы – это объект налогообложения и их фактически получают. А налоговую базу, затем уже определяют, путем вычитания из доходов, суммы налоговых вычетов. Налоговые вычеты, это своего рода льготы, предусмотренные законодателем. Бывают стандартные, социальные, имущественные, профессиональные виды вычетов. И если вычеты применяются, то формула определения налоговой базы будет следующая:

Но вычетов (расходов) может и не быть, так как, во-первых, их применение, не является обязанностью, а является правом налогоплательщика, а во-вторых, их может и не быть вовсе. Например, не осуществлялись расходы на покупку имущества, так как имущество ранее было подарено, или документы подтверждающие расходы (вычеты), были утеряны.

В таких случаях, когда расходы (вычеты) не применяются, они будут равны нулю. Значит налоговая база будет равна Доходам. Такой механизм законодатель предусмотрел, для того что бы было удобно осуществлять контроль доходов и отдельно расходов (вычетов). Так же и в декларациях доходы и отдельно расходы (вычеты) отражаются понятнее и прозрачнее.

На практике часто путают объект, к которому применяются вычеты, то есть ошибочно считают, что вычеты применяются к налогу, а не к базе. Однако вычеты применяются именно к доходам, то есть к предполагаемой налоговой базе.

Пример расчета налогового вычета по НДФЛ

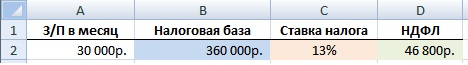

Разберем две ситуации. Первая ситуация, когда сотрудник просто платит НДФЛ, и вторая, когда он использует налоговый вычет. Итак, сотрудник организации за год получил доходы в сумме 360 000 руб. (30000 руб./в месяц). На руки он получил сумму за минусом удержанного налога в размере — 313 200 руб. (360 000 руб. – 13 %). Таким образом, налог был удержан организацией в размере 46 800 руб. (360 000*0,13).

Расчет НДФЛ без налогового вычета

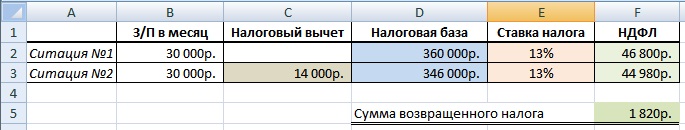

Разберем вторую ситуацию, когда сотрудник, имеет одного ребенка и ему положен стандартный налоговый вычет в размере 1400 руб. за каждый месяц налогового периода, вплоть до того месяца, в котором доходы превысят 280 000 нарастающим итогом (пп. 4 п.1 ст. 218 НК.) В его случае, доход превысил указанный порог в 280 000 руб. в октябре, т.е. на десятый месяц. Значит вычет положен в размере 14 000 (1400 руб.*10 мес.)

Сотрудник, узнав о своих правах на вычеты, подал в налоговый орган декларацию (см. → Как заполнить 3-НДФЛ + бланк в excel), где указал фактически полученные доходы в сумме 360 000 руб. на основании справки 2-НДФЛ и налоговые вычеты в сумме 14 000 руб. К декларации приложил копии подтверждающих документов, т.е. свидетельства о рождении, паспорта, свидетельства о браке.

В результате, по декларации налоговая база составила 346 000 руб. (360 000 – 14 000) и соответственно налог составил уже другую сумму в размере – 44 980 руб.

Так как, налог без учета вычетов составлял — 46 800 руб., а теперь, с учётом вычетов, по налоговой декларации, налог составил — 44 980 руб., налоговым органом сумма излишне удержанного налога – 1 820 руб. (46 800 руб. — 44 980 руб.), была возвращена сотруднику.

Расчет налогового вычета по НДФЛ

Об учете в бухгалтерии налоговых вычетов по НДФЛ читайте статью: → «Учет расчетов по НДФЛ, проводки, примеры«.

НДФЛ индивидуального предпринимателя на ОСНО

Расчет НДФЛ предпринимателей на ОСНО (общая система налогообложения), отличается, тем что в течении года, уплачиваются авансовые платежи, а затем зачитываются. То есть общая сумма налога, подлежащая уплате в соответствующий бюджет, исчисляется налогоплательщиком с учетом сумм авансовых платежей по налогу, фактически уплаченных в соответствующий бюджет. Исчисление суммы авансовых платежей производится налоговым органом. Расчет сумм авансовых платежей на текущий налоговый период производится налоговым органом на основании суммы предполагаемого дохода, указанного в налоговой декларации, или суммы фактически полученного дохода от определенных видов деятельности за предыдущий налоговый период с учетом особенностей, предусмотренных в статье 227 НК.

⇒ Налоговый вычет ИП на ОСНО в 2023 (заполнение 3-НДФЛ)

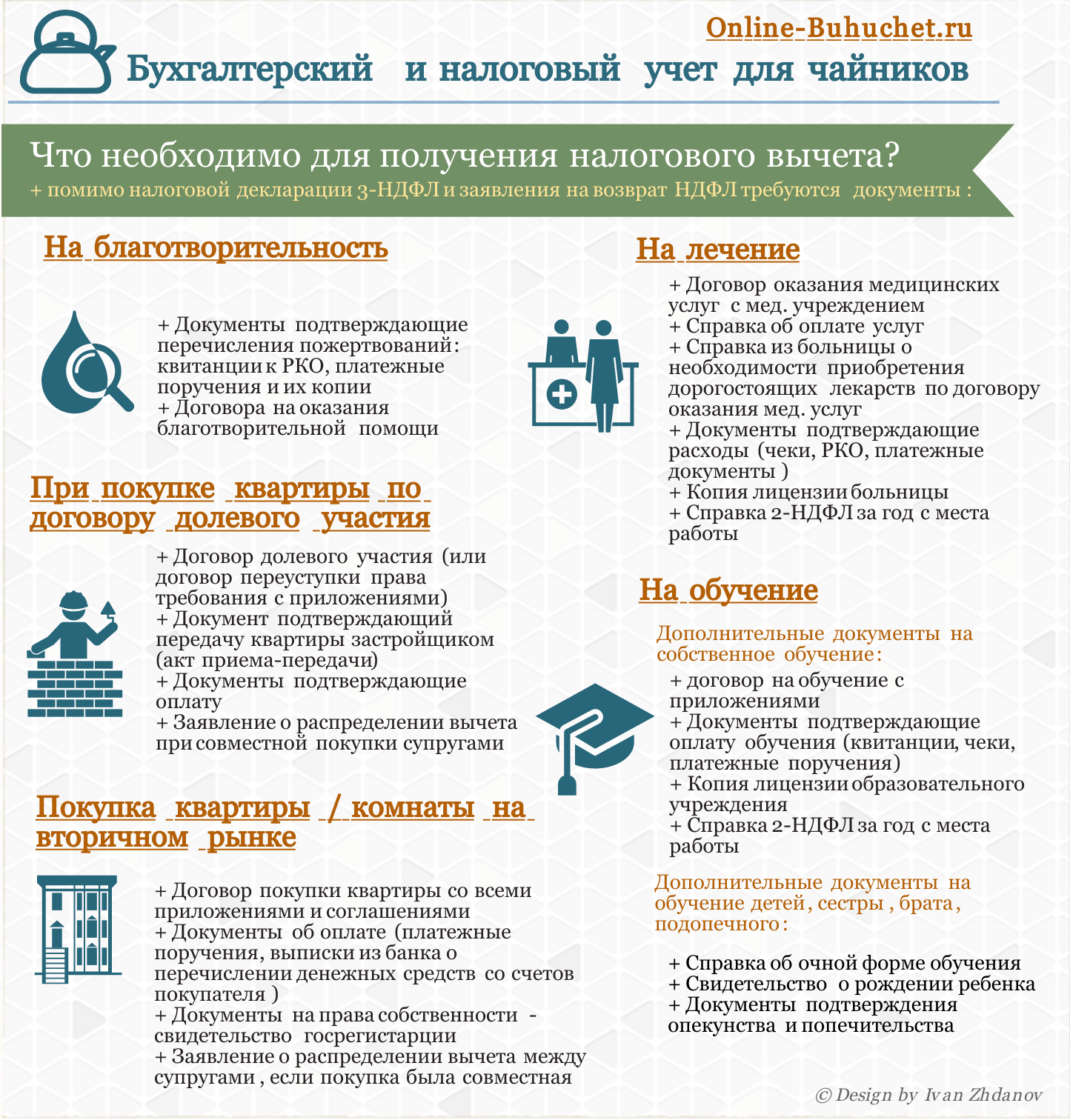

Документы для возврата подоходного налога в инфографике

На рисунке ниже в инфографике рассмотрены типы и виды налоговых вычетов, какие необходимо предоставить документы помимо 3-НДФЛ и заявления для получения вычета по НДФЛ для различных практических ситуаций ⇓

(для увеличения нажать)

Практический видео-урок. «Расчет налоговых вычетов по НДФЛ»

Видео урок от эксперта сайта «Бухгалтерия для чайников», главного бухгалтера Гандевой Н.В. В уроке представлены основные моменты расчета и учета налоговых вычетов по НДФЛ.

Автор: эксперт сайта «Бухгалтерский и налоговый учет для чайников» Михаил Петрович Яковлев

Федеральный бюджет наполняется в первую очередь за счет налога на доходы. Каждой прибылью гражданин должен делиться с казной государства, давшего ему возможность эту прибыль получить.

Доход может быть и не в форме денег, все равно часть его должна быть перечислена в виде налога.

Самый весомый вклад населения в бюджет – это подоходный налог с заработанных денег. Прежде, чем официально работающие получат на руки свой заработок, работодатель отделяет часть, предназначенную для уплаты, а все остальные удержания (кредит, алименты и др.) производятся уже от оставшейся суммы.

Как вычислить облагаемую налогом долю зарплаты, от чего зависит налоговый процент, что такое налоговые льготы (вычеты) и как они работают?

Также покажем на конкретных примерах, как рассчитывается этот налог в различных жизненных обстоятельствах.

Кстати, расчет суммы НДФЛ вы можете осуществить на специальном калькуляторе.

Кто вы с точки зрения налоговиков?

Налоговая база, касающаяся подоходных отчислений, разделяется на несколько типов плательщиков, от чего зависит процентная ставка.

- Резиденты РФ. Это подавляющее большинство наемных работников: те люди, которые в течение последнего года находились в стране не менее 183 дней по календарю. На учет времени пребывания не влияют рабочие командировки, отъезды за рубеж на лечение или обучение, если срок пребывания за границей не превысит 6 месяцев. Гражданство для статуса резидента значения не имеет. Процентная ставка подоходного налога для резидента – 13%.

- Нерезиденты РФ – соответственно, остальные лица, чье отсутствие в границах РФ в течение года превысит установленные 183 дня.

- Учредители или акционеры предприятия. Для владельцев бизнеса налоговая ставка исчисляется, исходя из 9%.

- Вкладчики и призеры. Люди, пользующиеся доходом от банковских вкладов, а также счастливчики, получившие призы или выигрыши, также обязаны разделить свою радость от дохода с государством в размере 35%.

СПРАВКА! Поскольку в данной статье мы рассматриваем отношения работодателя и наемных сотрудников, для вычисления подоходного налога имеет значение статус резидента/нерезидента.

Формула НДФЛ

Чтобы вычислить сумму подоходного налога, который вычтется из зарплаты сотрудника, нужно воспользоваться формулой:

НДФЛ = С * (Д1 + Д2 — Л1 — Л2)

В этой формуле:

С – процентная ставка налога в зависимости от статуса сотрудника (13% для резидента, 30% для нерезидента);

Д1 – заработная плата;

Д2 – премии, поощрения, надбавки, дополнительные выплаты, облагаемые налогом;

Л1, Л2 – льготы, которые вычитаются из налогооблагаемой суммы.

Другими словами, нужно сложить все доходы, совершить предусмотренные законом налоговые вычеты, и от оставшейся суммы найти необходимый процент.

Считаем прибыли

Определимся с первой частью формулы: нужно знать, какие показатели, кроме зарплаты, будем суммировать под обозначением Д2: не все виды дохода предполагают отчисления с них в пользу казны. НДФЛ облагаются:

- заработная плата, начиная с минимальной, в том числе по срочным договорам и договорам подряда;

- выплаты по больничным листам;

- выходное пособие, если оно превышает установленный законом минимум;

- материальная помощь свыше 4 тыс. руб. в год на 1 работника.

А доходы из следующего перечня в формулу вносить не надо, подоходный налог не берется с:

- социальных выплат;

- пенсий;

- пособий на рождение ребенка;

- стипендий;

- алиментов, полученных по суду;

- командировочных расходов;

- материальной помощи до 4 тыс. руб.

Больше вычетов – меньше налога

Теперь конкретизируем вторую часть нашей формулы.

Государство учитывает обязательные расходы работника и позволяет вычесть их из налоговой массы. Полный список налоговых льгот содержит ст.218 Налогового кодекса России.

ОБРАТИТЕ ВНИМАНИЕ! Правом на вычеты могут воспользоваться только те сотрудники, доход которых за год не превысит 200 тыс. руб.

Налоговые вычеты делят на 3 группы.

Стандартные вычеты

В основном, этот вид льгот касается работников, на чьем попечении находятся несовершеннолетние дети или студенты очной формы обучения (до 24 лет). За каждого ребенка из этой категории полагается вычесть из суммы дохода по 1400 рублей, а если детей больше 2, то каждый последующий отпрыск на иждивении сэкономит на НДФЛ по 3000 руб. Такую же сумму – 3 тыс. руб. – полагается вычитать на ребенка-инвалида 1 или 2 группы. Опекуны, усыновители или попечители имеют те же права, что и родная семья. Права должны быть подтверждены документально.

ВАЖНАЯ ИНФОРМАЦИЯ! К работающим по совместительству такой вид льгот может быть применен только на основной работе.

Пример 1. Сотрудница Ласкина Н.А., работающая на окладе 10000 руб. в мес., имеет троих несовершеннолетних детей. По итогам года она получила премию 2000 руб. и материальную помощь 4000 руб. Рассчитаем НДФЛ для Ласкиной Н.А.

Ее доход за год: 12х10000 + 2000= 122000 руб. 4 тыс. руб материальной помощи мы не учитываем, поскольку этот вид дохода не облагается НДФЛ. Сотрудница подпадает под социальные льготы, так как ее годовой доход меньше 200 тыс. руб. На первых двух детей Ласкиной Н.А. полагается вычет по 1400 руб., а на третьего – 3000 руб. Итого, облагаемая налогом сумма: 122000 – (1400 Х 2 + 3000) *12 = 52400 руб. Ласкина Н.А. является резидентом РФ, так что вычисляем НДФЛ по ставке в 13%: 6812 руб.

Социальные вычеты

Государство позволяет не облагать налогом такие социальные траты граждан:

- образование (собственное и/или детей);

- медицинские услуги (включая покупку медикаментов);

- благотворительность;

- страхование (медицинское и пенсионное);

- накопительная часть пенсии.

Эти льготы не вычитаются при вычислении НДФЛ при выплате зарплаты. Для них предусмотрена процедура возврата части уплаченного налога. Для этого нужно подать налоговую декларацию, приложив к ней копии соответствующих документальных подтверждений. Срок для подачи требования о возврате части НДФЛ по социальным льготам – 3 года со дня совершения траты (п.7 ст. 78 НК РФ).

Имущественный вычет

Именно «вычет», а не «вычеты», так как этой льготой можно воспользоваться 1 раз в течение года, если ваши деньги связаны с:

- куплей-продажей авто;

- покупкой или продажей недвижимости или доли в ней, а также земельного участка;

- выплаты % по ипотечному кредиту;

- строительства жилья;

- отделки или ремонта дома, квартиры.

ВАЖНО! Если недвижимость приобретается или продается родственникам или другим созависимым лицам, например, сделка происходит с работодателем, право на вычет утрачивается.

Сумма, с которой может быть списан имущественный вычет, ограничивается 2 млн. руб., то есть максимальная льгота может составить 13% от 2 млн. – 260 тыс.руб.

Пример 2. Рассчитаем НДФЛ для сотрудника-резидента РФ Стольникова П.П. Заработная плата Стольникова П.П. составляет 12 тыс. руб. в месяц, в последние три месяца оклад был повышен до 15 000 руб. Он воспитывает 2 детей: сына 3 лет и 20-летнюю дочь – студентку «очницу», обучающуюся на платной основе за 10 тыс. руб. в год. Начальство выделило ему материальную помощь в размере 5000 руб. Вычислим НДФЛ, который должен уплатить П.П.Стольников.

Заработная плата Стольникова П.П. за год составит 12000 Х 9 + 15 000 Х 3 = 153 тыс. руб. Приплюсуем 1000 руб., на которую материальная помощь превышает не облагаемый налогом лимит. Доход за год – 154000 руб. – меньше 200 тыс.руб., так что стандартные вычеты полагаются. За каждого ребенка, в том числе и дочь, так как она учится очно, вычитаем по 1400 руб: 154000 – 2800*12 = 120400 руб. Вычисляем 13% по резидентской ставке: 15652 руб. Это сумма подоходного налога для Стольникова П.П. Он может возвратить себе часть этого налога по социальной льготе (обучение дочери) на сумму 13% от 10 000 руб., то есть 1300 руб., подав налоговоую декларацию с копией контракта на обучение.

Калькулятор налоговых вычетов

Чтобы рассчитать сумму налогового вычета — имущественного, инвестиционного и социального, включая благотворительность, используйте наш простой онлайн калькулятор налогового вычета для физических лиц.

В калькулятор встроена формула налогового вычета, с помощью которой вы сможете посчитать возмещение НДФЛ при покупке квартиры и другой жилой недвижимости, при оплате лечения, обучения, взносах по договору страхования жизни, при инвестировании с помощью индивидуального инвестиционного счета (ИИС).

Расчет налогового вычета происходит онлайн — как только вы введете данные, вам будет представлена обновленная информация.

Как считается налоговый вычет

Калькулятор вычета НДФЛ состоит из двух основных разделов:

- Данные о вашем заработке (доходах);

- Данные для расчета соответствующего вычета.

С помощью калькулятора можно рассчитать налоговый вычет:

- имущественный, включая возврат налога по ипотеке и при покупке или строительстве дома с земельным участком;

- за лечение, включая оплату за членов семьи;

- за обучение, в том числе за обучение ребенка, брата и сестры;

- страхование жизни, в том числе за членов семьи;

- инвестиционный по взносам на ИИС (тип А);

- за пожертвования на благотворительность.

Совет эксперта: Все затраты за прошедший календарный период и используйте калькулятор, чтобы посчитать налоговый вычет онлайн — так вы сможете получить максимальную налоговую льготу. Обращайтесь к нашим экспертам, и мы возьмем на себя оформление документов для налоговой инспекции: заполним декларацию и самостоятельно отправим в вашу ИФНС.

Как работает калькулятор 3-НДФЛ

Для работы вам потребуется информация о ваших доходах и расходах за соответствующий год.

- Заполняем первый блок о доходах.

- В соответствующем поле укажите свои расходы.

Выберите из выпадающего списка год, за который вы хотите получить льготу по НДФЛ, и укажите годовой доход до и после удержания подоходного налога.

Годовой заработок можно взять из справки 2-НДФЛ у работодателя или закажите документ онлайн через личный кабинет налогоплательщика на сайте ФНС РФ.

Если вы купили квартиру в ипотеку, обратите внимание, что расходы на приобретение жилья и ипотечные проценты могут быть не только в указанном вами году. В итоге вы увидите онлайн расчет налогового вычета именно для того периода, который вы выберете.

Если с помощью калькулятора вычета вы хотите рассчитать НДФЛ к возмещению за медобслуживание, то укажите затраты по простому лечению и отдельно затраты по дорогостоящему, если они были.

Чтобы определить вид лечения, закажите в клинике Справку об оплате медицинских услуг. Код «1», указанный в Справке, обозначает простое лечение с ежегодным лимитом налоговой льготы в 120 тыс. рублей. Код «2» означает, что лечение было дорогостоящим и не имеет верхней границы при расчете социальной льготы.

Онлайн-калькулятор рассчитывает возврат НДФЛ для выбранного календарного периода и налоги к возмещению, которые перенесены на следующий период.

После того как все графы будут заполнены, вы увидите размер налога к возмещению.

Важно! Налоговый калькулятор поможет посчитать вычет по НДФЛ, но укажет примерные цифры, основываясь на допущениях. В итоге вы получите сумму, которая поступит на ваш счет, а не сумму налогового вычета. Напоминаем, что налогоплательщик возвращает 13% от одобренной льготы, а не саму налоговую льготу.

Как заполнить декларацию 3-НДФЛ

Чтобы оформить возврат подоходного налога и заполнить декларацию онлайн, нажмите на кнопку «Вернуть налог».

Если итоговая сумма подоходного налога к возмещению, рассчитанная с помощью калькулятора, оказалась меньше, чем вы ожидали, или у вас возникли трудности с заполнением формы декларации, вы можете проконсультироваться с нашим экспертом по телефону 8 (800) 775-75-85.

Примечания

-

Если вы уже использовали часть возврата по жилью, вводите не общую стоимость и сумму процентов, а значения за минусом уже предоставленного в прошлых периодах возврата.

-

Если у вас, кроме жилья, есть платежи по обучению или за медицинские услуги, сначала будет рассчитано возмещение по социальным расходам, а льготы по жилью будут рассчитаны как перенесенные на следующий календарный период.

-

По жилью, оформленному до 2014 г., возмещение по ипотечным процентам предоставляется без ограничения, а по жилью, оформленному с 2014 г., лимит возмещения по процентам ипотеки составляет 390 000 рублей.

Существует суммарное ограничение по социальному вычету: по простому медицинскому обслуживанию, собственному обучению и за брата/сестру, а также по другим расходам. Он равен 120 тыс. рублей. Калькулятор поможет рассчитать вычет НДФЛ на детей с учетом лимитов.

Частые вопросы

Нужно ли в калькулятор вносить маткапитал при оплате обучения ребенка?

+

Нет, в расчете участвуют только собственные средства. Различные субсидии, включая материнский капитал, из расходов необходимо исключить.

Учитывает ли калькулятор стоматологию ребенка?

+

Да, при оплате собственного медобслуживания, супруга, родителей и детей до 18 лет (с 2022 г. до 24 лет для учащегося очной формы) вы можете получить социальный налоговый вычет, максимальный размер которого составляет 120 тыс. рублей. Внесите расходы одной суммой.

Как ввести в калькулятор оплату обучения супруга?

+

По закону вы не можете вернуть подоходный налог за обучение супруга. Поэтому такие расходы не включены в возврат 13%.

Заключение

Калькулятор налогового вычета — удобная форма для предварительного расчета. С его помощью вы узнаете, на какие деньги и в течение какого времени имеете право рассчитывать.

Вы можете внести все расходы на выбранный год, включая затраты на покупку жилья, медицинские услуги, обучение и прочее. Не забывайте включать суммы, уплаченные вами за членов семьи.

Проще всего подготовить и подать документы — с онлайн-сервисом «Налогия». Мы внимательно изучим вашу ситуацию, проверим все документы, поможем рассчитать налоговый вычет за жилье и социальные расходы, заполним декларацию с соблюдением всех норм законодательства.

Вам не придется переделывать бумаги и отвечать на неудобные вопросы инспектора. Мы проконсультируем вас по всем вопросам, и вы сможете выбрать — отнести документы самостоятельно или подать онлайн с нашей помощью.

Расчет НДФЛ должен быть произведен безошибочно, только это позволит избежать штрафных санкций и претензий со стороны контролирующих органов. Разберем в нашей статье, как рассчитывается подоходный налог, а также приведем формулу расчета НДФЛ и пример расчета НДФЛ.

Как рассчитать НДФЛ: общий порядок

Чтобы правильно рассчитать НДФЛ, нужно использовать положения ст. 225 НК РФ.

Расчет подоходного налога происходит в несколько этапов:

- В начале для расчета НДФЛ за налоговый период определяются все доходы, подлежащие обложению подоходным налогом (п. 3 ст. 225 НК РФ).

- Для каждого вида дохода уточняется ставка налога согласно ст. 224 НК РФ.

- Исчисляется налоговая база по НДФЛ за налоговый период. При этом нужно помнить, что для расчета НДФЛ при применении нескольких налоговых ставок исчисление налоговой базы производится отдельно по каждому виду доходов. Также налоговая база по доходам от долевого участия высчитывается отдельно от налоговой базы по всем остальным доходам, к которым применима ставка 13%, с учетом требований ст. 275 НК РФ.

Подробнее о налоговой базе см. в материале «Порядок определения налоговой базы по НДФЛ».

- Производится непосредственный расчет НДФЛ по формуле, приведенной ниже. При этом сумма налога округляется до полных рублей, т. е. сумма меньше 50 коп. не учитывается, а равная или свыше 50 коп. округляется в большую сторону до целого рубля (п. 6 ст. 52 НК РФ).

Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы начислили НДФЛ. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Как высчитать НДФЛ: формула

Формула расчета НДФЛ, согласно п. 1 ст. 225 НК РФ, выглядит следующим образом:

Сумма НДФЛ = Налоговая база × Налоговая ставка.

Обратите внимание, что налоговая база может быть уменьшена на сумму налоговых вычетов (стандартных, социальных, имущественных и т. д.).

С вычетами вас детально познакомят материалы нашей рубрики «Вычеты (НДФЛ)».

А также перед расчетом налога следует убедиться, что полученный доход не попал в льготный список (освобожденных от НДФЛ выплат).

Перечень таких сумм можно найти здесь.

Чтобы посчитать НДФЛ к уплате в бюджет РФ, достаточно сложить все суммы налога, исчисленные отдельно по каждой налоговой базе (п. 5 ст. 225 НК РФ).

Расчет НДФЛ: пример

Рассмотрим, как рассчитать налог на доходы физических лиц, на примере.

Сумма заработной платы бухгалтера Свиридовой И. Г. в ООО «Инком» составила 58 000 руб. Ей предоставляется стандартный вычет на единственного ребенка 5 лет на основании заявления. ООО «Инком», как налоговый агент, должно рассчитать НДФЛ к уплате и перечислить сумму налога в бюджет не позднее дня, следующего за днем выдачи заработной платы.

- За очередной месяц подлежит обложению НДФЛ заработная плата Свиридовой И. Г.

- Заработная плата облагается НДФЛ по ставке 13%.

- Налоговая база составляет: 58 000 – 1 400 = 56 600 руб.

- Сумма НДФЛ: 56 600 × 13% = 7 358 руб.

Как отразить зарплату и налог в 6-НДФЛ разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе и переходите в Готовое решение.

Справиться с расчетом быстрее вам поможет наш калькулятор НДФЛ.

О нюансах расчета НДФЛ по разным видам доходов расскажут материалы нашего сайта:

- «Взимается ли НДФЛ с дивидендов?»;

- «Облагается ли НДФЛ выходное пособие при увольнении?».

Итоги

При получении в налоговом периоде облагаемых НДФЛ доходов необходимо: уточнить по этому виду дохода налоговую ставку, рассчитать налоговую базу (с учетом вычетов) и исчислить сумму налога (налоговую базу перемножить со ставкой налога).

При получении нескольких видов доходов, облагаемых по разным ставкам НДФЛ, исчисление налоговой базы производится отдельно по каждому виду доходов.