Потерялся SWIFT-платёж? Здесь я собрал основные шаги, которые помогут Вам поскорее вернуть Ваши деньги. Если Вы читаете эту статью авансом и только готовитесь к худшему, то лучше, конечно, начните с инструкции как отправлять SWIFT, потому что проще не допускать такой ситуации.

Шаг 1. Где находятся деньги?

Платёж проходит стандартную цепочку: Банк-отправитель -> Банк-корреспондент 1 -> Банк-корреспондент N -> Банк-получатель. Платёж может задержаться на любом этапе, поэтому первым делом важно понять где сейчас деньги.

Самое простое — запросить это в банке-отправителе. Обычно оператор ответит дежурной фразой: «где-то в процессе, в банке-корреспонденте, сроки могут быть увеличены». Не ограничивайте своё общение на этом, потому что точная информация есть только у банка-отправителя.

Можно запросить GPI-трекинг платежа. Это специальный сервис SWIFT, который по уникальному номеру платежа (UETR) может определить его статус, цепочку банков и комиссии, которые каждый из них взял. Выглядит это примерно как на картинке ниже.

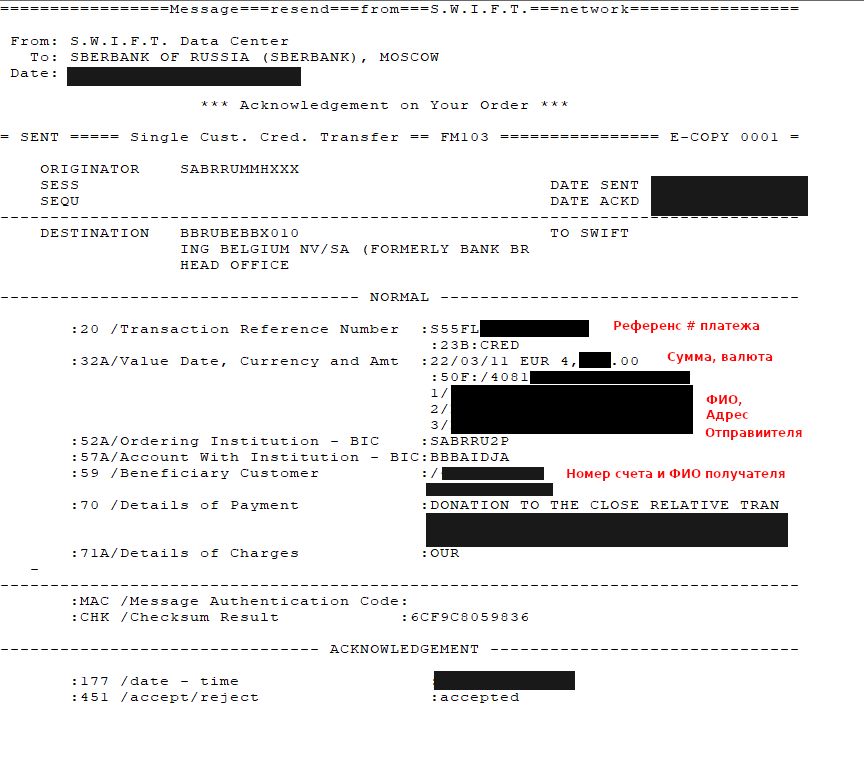

Не все банки выдают GPI-трекинг. Оператор Райффайзена, например, просто может сказать в каком банке сейчас платёж. А Газпромбанк может выгрузить вот такую вот олдскульную распечатку, которая тоже подойдёт:

Если вдруг совсем всё плохо, то получите UETR номер платежа или свифтовку (MT103) как на картинке ниже и попробуйте с ней поискать здесь. Мы проверяем платёж по нескольким банковским системам и примерно каждый 10-й платёж мы видим полностью (цепочку всех банков). Увы, доступ к GPI-трекингу есть только у банка-отправителя и корреспондентов, поэтому здесь мы бессильны — уговаривайте сотрудника банка-отправителя.

Может ли быть такое, что банк-отправитель не знает в каком банке-корреспонденте застрял платёж? Да, такое тоже бывает. Особенно это касается мелких банков, которые экономят на лицензиях GPI-трекинга. Они видят только следующий банк в цепочке. В этом случае можно обратиться в следующий банк (его-то они точно знают). Или в крайнем случае загуглить «банк-отправитель USD correspondent account», «банк-получатель USD correspondent account». Вместо USD укажите валюту отправления, а в первое поле название банка. Но если Вы считаете что познали дзен и научились хорошо гуглить, то я Вас расстрою — иногда деньги идут очень неожиданным для Вас маршрутом.

Подробнее о статусах (кодах) GPI.

Шаг 2. Почему деньги «застряли»?

Деньги не движутся дальше обычно в трёх случаях — платёж находится на проверке в одном из банков, Вы сделали ошибку в реквизитах или платёж заблокирован в связи с санкциями США или ЕС. Рассмотрим каждый из сценариев.

Вариант 1. Платёж находится на проверке (ACSP)

SWIFT-платежи обычно идут автоматически, особенно в крупных банках. Но если срабатывает «красный флаг», они отправляются на ручную проверку. Этот процесс может длиться месяцами из-за нехватки кадров. Если Вы планируете на этом моменте начать учить крупную финансовую организацию вести бизнес, то это непродуктивно, сэкономьте силы для чего-то полезного.

Если платёж находится на проверке в банке-корреспонденте, то их можно «потыкать». Найдите контакт банка-корреспондента и попробуйте им написать или позвонить. Если контакта нет в списке, посмотрите просто обычные контактные данные на их официальном сайте. Вам, как правило, нужен «wire transfers department» или просто опишите ситуацию: «I’ve sent a wire transfer which was not credited to beneficiarie’s account. With whom can I discuss this issue?»

В письме всегда указывайте детали платежа, которые позволяют его идентифицировать: reference number (поле 20 свифтовки MT103), дата, сумма, валюта. Сэкономьте время перегруженным сотрудникам банка. К письму приложите документы — свифтовку, инвойс (если оплачиваете услуги). Расскажите сразу все детали платежа — зачем, кому и т.д.

Вариант 2. Ошибка в реквизитах платежа

Сейчас, конечно, плохое время делать ошибки в реквизитах перевода. Тем не менее, мы все люди. Если Вы выяснили что платёж попал в банк-получатель, но там не происходит зачисление, то есть всего два варианта — валютный контроль и ошибка в реквизитах. Исключите сразу последнее — перепроверьте внимательно реквизиты.

Если произошла ошибка в реквизитах — сделайте уточнение платежа через банк-отправитель. Попросите у них подтверждающие документы и попробуйте еще лично сходить в банк-получатель.

Разбор неуточнённых платежей может занимать несколько недель — терпения.

Вариант 3. Платёж заблокирован

Здесь важно понимать разницу с первым вариантом, «заблокирован» — это уже решение, а в первом случае — это ещё процесс. Блокировка может наступить если Вам банк-отправитель или получатель попали под санкции пока шёл платёж. Также это возможно если Вы являетесь тёской какого-то человека из санкционного списка, а может Вы и есть тот самый человек из списка?

Если платёж заблокирован (принято решение), то Вам нужно обратиться в организацию, которая занимается выдачей лицензии для снятия блокировки. В США это OFAC, в Великобритании это OFSI, а в Европе — полная жесть. Каждая страна сама по-своему решает эти проблемы и я Вам могу только посочувствовать.

В обосновании к лицензии упирайте на то что санкции не против Вас персонально, значит Вы ни при чём. После получения лицензии её нужно передать в банк, в котором застряли деньги (через банк-отправитель, банк-получатель или в крайнем случае напрямую).

Шаг 3. Следить за прогрессом

Если у Вас есть UETR или номер платежа, то периодически можно посматривать тут нет ли обновлений. Если поменяется дата последнего обновления то Ваш платёж перешёл куда-то дальше. Как я уже писал, далеко не все платежи там видны, особенно с расширенной информацией по пройденной цепочки банков. Просьба отнестись с пониманием и избегать лишней паники в стиле «Может быть просто Тинькофф украл мои деньги?».

Успех в борьбе за платёж зависит от Вашей настойчивости и удачи. Если Вы вызовете жалость/симпатию или какие-то другие чувства у отзывчивого сотрудника банка, то шансы на успех сильно повышаются.

Можно ли просто подождать? В принципе, да, но есть одна проблема — если пока Вы ждали банк-отправитель или получатель попали под санкции, то Вы автоматом попадаете в категорию «платёж заблокирован» и борьба станет сложнее и трудозатратнее.

Шаг 4. Розыск платежа и возврат перевода

Если платёж больше трёх недель находится без движения, то есть смысл оформить услугу розыска платежа в банке или возврат перевода. Первая — платная (1000-5000 руб), некоторые банки (например, райффайзен) оформить её позволяют только в отделении. Вторая — бесплатная.

Фактически при обеих услугах выполняется одно и то же, только в случае возврата банку-корреспонденту выдаётся инструкция прекратить дальнейший перевод по цепочке и вернуть в банк-отправитель деньги.

Важно понимать, что формально деньги не сдвинутся до завершения проверки в банке-корреспонденте. Поручение на возврат не отменяет необходимости проверки. Но теоретически оно может этот процесс ускорить.

Надеюсь статья была полезна. Делитесь информацией о SWIFT-платежах, чтобы мы все меньше теряли наши деньги. Оформляйте защиту платежа, чтобы не бороться за свои деньги самостоятельно, это стоит всего 350 рублей. Если в инструкции мало деталей, то можете почитать пример моей борьбы за деньги тут.

Как отследить SWIFT-перевод

Система SWIFT считается простым и надежным способом отправить деньги в другое государство. Ей пользуются как частные лица, так и компании. Для перевода достаточно знать данные получателя и SWIFT-код его банка. Рассказываем, можно ли отследить SWIFT-перевод, и что делать, если платеж потерялся.

Как устроена система SWIFT

SWIFT – не платежная система в привычном понимании и не проводит транзакции самостоятельно. Сервис создан для быстрой коммуникации между банками. Все сообщения в нем стандартизированы и обрабатываются в нескольких операционных центрах. К SWIFT подключены множество финансовых организаций в разных государствах, поэтому деньги можно отправить практически куда угодно.

Система SWIFT позволяет переводить деньги между банками, которые никак не связаны между собой. Это возможно благодаря цепочке, по которой передаются средства. Клиент обращается в банк-отправитель, который подключен к системе. Дальше деньги направляются в банк-корреспондент, затем – в следующий. Количество таких звеньев в цепочке не ограничено, а конечной точкой становится банк-получатель.

Как узнать SWIFT-код банков

Для идентификации каждому банку присваивается уникальный SWIFT/BIC код. Это условный адрес, по которому деньги отправляются между участниками системы. Код состоит из 8-11 символов, в которых зашифрована основная информация об организации:

- 4 символа – буквы, обозначающие название банка;

- 2 символа – буквенный код страны;

- 2 символа – буквы или цифры, указывающие на город головного офиса;

- 3 цифры – необязательные, присваиваются, если нужно отметить конкретный филиал организации.

Такой код есть у каждого банка, подключенного к системе SWIFT. Отправители указывают этот идентификатор при совершении платежа. Верные данные – ключевой момент, от которого зависит скорость обработки информации.

Узнать SWIFT-код можно в банке получателя, в той стране, куда будут отправлены деньги. Это открытая информация, которая обычно указана на сайте организации. Также данные можно запросить у службы поддержки пользователей. В интернете есть справочники, которые содержат коды всех участников системы. Но для надежности лучше уточнять актуальную информацию непосредственно в банке.

Можно ли отследить перевод

У SWIFT есть официальная система трекинга платежей − SWIFT GPI Tracker. Она не публичная и создана для банков, работающих в сервисе. Тем не менее, некоторые финансовые организации предлагают своим клиентом воспользоваться услугой отслеживания. Если у банка есть такая функция, она будет доступна в личном кабинете пользователя.

SWIFT GPI Tracker позволяет отследить статус валютного платежа в реальном времени. Пользователь видит всех банки-корреспонденты, между которыми происходит взаимодействие. Сервис показывает актуальный статус транзакции и помогает понять, на каком этапе возникли проблемы или задержки.

Кроме личного кабинета у банка-отправителя, отследить платеж можно также на сайтах иностранных банков. Крупнейшие корреспонденты предлагают публичные сервисы для поиска платежей, проходящих через них. Например, такую услугу можно найти на порталах Deutsche Bank, JP Morgan и Citi Bank. Они участвуют во многих международных транзакциях, поэтому есть большая вероятность, что деньги проходят через один из этих банков.

За информацией для отслеживания нужно обращаться в банк-отправитель. Даже если он не даст внутренний номер SWIFT GPI Tracker, специалисты поддержки могут сообщить, в какой именно банк-корреспондент ушли деньги. Дальнейшую информацию о статусе перевода придется запрашивать в следующей точке приема платежа.

Почему перевод может задержаться

Переводы в системе SWIFT автоматизированы и стандартизированы, поэтому при нормальном течении процесса деньги приходят быстро и без задержек. Но на любом из этапов обработки платежа сроки могут увеличиваться. Службы валютного контроля и финансового мониторинга имеют право вмешиваться в процесс при возникновении подозрений и задерживать его до получения более детальной информации.

Вот основные причины, по которым перевод может задержаться:

- Ошибка в реквизитах. Если указать SWIFT-код неправильно, платеж не дойдет до получателя.

- Ручная проверка. Например, она может подключиться, когда отправлен перевод на крупную сумму. Если платеж задержали для валютного контроля, нужно постараться выяснить, какой из банков в цепочке это сделал. Затем – связаться с ним и уточнить, какая информация требуется для обработки платежа.

- Блокировка отправления. Может произойти из-за различных ограничений в работе платежных систем.

Чтобы перевод дошел быстро и без проблем, нужно указывать всю информацию максимально полно и точно. Важно вводить реквизиты правильно, сверившись с данными от банка: латинскими символами, без пробелов и знаков препинания. При переводе крупных сумм в назначении платежа лучше указывать его основание. Если это оплата лечения, обучения или платеж по договору, имеет смысл указать эти данные. Все банки проверяют переводы на признаки финансирования терроризма и другие противозаконные действия, поэтому точные данные помогут ускорить эту процедуру.

Что делать, если перевод потерялся

Стандартно перевод в системе SWIFT занимает от одного дня до недели. Но из-за действующих сейчас ограничений сроки могут увеличиться на любом этапе. В цепочке, по которой отправлены деньги, много звеньев, и задержка возможна на любом из них. Просто исчезнуть средства не могут – банковская система жестко регламентирована, и каждое действие в ней документально зафиксировано. Если платеж не поступил в ожидаемый срок, стоит попытаться разыскать его, чтобы определить причину задержки.

Первое, что стоит сделать для розыска платежа – обратиться в банк-отправитель. Только у него есть точная информация о том, куда ушли деньги. Регламент работы в организациях отличается, поэтому банки могут предоставить разную информацию на запрос. Одни только называют наименование банка-корреспондента, другие выдают GPI-трекинг платежа или форму МТ103 (так называемую «свифтовку»).

Удобнее всего работать с SWIFT GPI Tracker. Зная этот идентификатор, можно отследить движение перевода с помощью доступных сервисов.

Банк-отправитель не всегда знает, на каком именно этапе задержался перевод. Каждая организация в цепочке имеет ограниченные данные и может только сообщить, были ли получены или отправлены деньги. Если известен банк-корреспондент, можно сделать запрос о статусе платежа. Не всегда такую информацию дают частным лицам, но это также зависит от правил работы конкретной организации.

В условиях современных ограничений задержка платежей обычно связана с увеличившейся цепочкой банков-корреспондентов. Но если деньги не поступили получателю в течение месяца, и причина неизвестна, можно подать заявление на розыск или отозвать платеж. В обоих случаях обращаться надо в банк-отправитель. При этом услуга по розыску перевода может быть платной, а за возврат иногда списывают комиссию при поступлении средств на счет. Актуальные условия нужно уточнять у банка-отправителя.

В Райффайзен Банке лимит переводов по Системе быстрых платежей увеличен до 300 тыс ₽ в день. А до 30 июня можно и вовсе переводить по номеру телефона по СБП без комиссии

Закажите дебетовую Кэшбэк-карту прямо сейчас

1,5%

Кэшбэк на все рублями

0₽

Бесплатное снятие в банкоматах

Загружается форма. Пожалуйста, подождите…

Эта страница полезна?

96

% клиентов считают страницу полезной

Следите за нами в соцсетях и в блоге

SWIFT-перевод — один из способов перевести деньги из Россию за границу. Но сейчас такие платежи могут зависать в банках на недели и даже месяцы, не доходя до адресата. Клиенты банков вынуждены объединяться в группы в социальных сетях, где делятся лайфхаками для решения проблемы. Финтолк объясняет, что делать, если у вас при SWIFT-переводе пропали деньги.

Содержание

Почему возникли проблемы со SWIFT-переводами

Из-за санкций привычный способ перевода денег за границу для россиян оказался почти недоступен. От международной системы SWIFT уже отключили банки:

- ВТБ;

- Промсвязьбанк;

- Московский кредитный банк;

- Новикомбанк;

- Россельхозбанк;

- Сбербанк;

- «Открытие»;

- «Россия»;

- ВЭБ.РФ;

- Совкомбанк.

Впрочем, проблемы со SWIFT-переводами возникли и у банков, которые не под санкциями. Во-первых, SWIFT-переводов стало больше, а значит, нужно больше времени для обработки. Во-вторых, контрагентами при проведении таких платежей выступают иностранные банки (иногда даже, о боже, недружественных стран). А эти банки теперь дотошно проверяют каждую операцию с российскими деньгами.

Дошло до того, что Тинькофф Банк с 6 июля вовсе остановил исходящие SWIFT-переводы. «Это вынужденная мера, на которую мы идем из-за увеличения числа проверок со стороны западных партнеров и снижения числа обрабатываемых ими SWIFT-платежей», — оправдываются на сайте банка. Другие банки пока выполняют такие операции, но деньги могут идти к получателю месяцами.

Главная сложность для россиян в том, что над совершением платежа трудятся не только банк-отправитель и банк получатель, но и банки-корреспонденты, а это часто компании в серьезных юрисдикциях вроде США или Германии.

Истории потерянных переводов

Не вернул деньги и создал чат для таких же пострадавших

Артем Дузь говорит, что одним из первых столкнулся с пропажей SWIFT-перевода. 11 марта он отправил деньги из Тинькофф в Сбер своей супруге. Тогда Сбер еще не был под санкциями, а Тинькофф еще принадлежал Олегу Тинькову и совершал валютные переводы с фиксированной комиссией в 15 долларов.

Артем Дузь, клиент Тинькофф банка:

— Спустя неделю перевод так и не пришел. Я начал переживать. Тинькофф говорил, что проблемы у Сбера, Сбер — что у Тинькофф. 18 марта я запросил возврат средств, но и это не сработало. Сотрудники службы поддержки Тинькофф присылали ответы, которые полностью противоречили друг другу. Тогда я начал самостоятельно изучать, как устроены SWIFT-переводы, чтобы сформулировать вопрос для первой линии поддержки и получить результат, а не отписку. Так прошло два месяца. 6 апреля на Сбер наложили санкции, и шансы на скорый возврат денег снизились.

Вскоре Артем наткнулся на пост друга в социальной сети, который тоже потерял деньги при переводе, и предположил, что таких людей, возможно, сотни или даже тысячи. Так появился чат в Telegram SWIFT: Пропали деньги.

«Набирать людей в чат из двух человек весело: люди подключались, видели, что в чате никого нет, и выходили. Я даже лично писал ушедшим, мол, вернитесь, нам нужно объединяться! Поняв, что способ не работает, я описал свою проблему на VC. Там же я призвал представителей банков вступить в группу и помочь с решением проблемы. Никто из банков не согласился», — рассказывает Артем Дузь.

Сейчас в чате более 9 000 человек обмениваются информацией о том, как возвращать пропавшие деньги и делать переводы в текущей ситуации. «Все сомнительные предложения о помощи с переводом удаляю, в этой сфере как и в любой, где есть человеческое горе, появились мошенники», — сетует создатель чата.

Свой мартовский перевод он назад так и не получил. 7 июля служба поддержки Тинькофф прислала информацию о том, что платеж попал под блокировку Управления по контролю за иностранными активами министерства финансов США (OFAC).

«Заполнил документы на получение лицензии на проведение операции. Шоу продолжается», — резюмирует Артем Дузь.

В банке зависли почти 30 000 долларов

Роман Ким 19 мая пытался перевести 28 500 долларов из банка БКС юридическому лицу в Эвокабанк в Армении по договору купли-продажи автомобиля.

«23 июня я написал заявку на розыск средств. Эта услуга платная, списали 70 долларов. Оказалось, что с первого дня деньги находятся на корреспондентском счете Bank of America, — рассказывает Роман. — Было два уточнения платежа от этого банка: пришлось перевести договор и справку НДФЛ на английский язык и заверить в бюро переводов. Это стоило еще 7 000 рублей. Но результата нет. 11 июля я написал заявку на отзыв платежа, за что тоже списали 70 долларов. Не помогло».

По словам молодого человека, БКС все это время присылает отписки. Роман сам общается с Bank of America, однако и от него внятного ответа пока нет.

Ситуация осложняется тем, что по договору купли-продажи, по которому Роман переводил средства, начисляются пени за каждый день просрочки в размере 0,75 %. На текущий момент набежало уже 13 680 долларов.

«Я отдал в отделение банка досудебную претензию на возмещение убытков. Прошло 12 дней. Жду результатов. А дальше буду общаться с юристом и оценивать шансы на успех в суде», — говорит Роман Ким.

Добился получения перевода и придумал сервис OhMySwift

Андрей Авраменко купил доллары с помощью брокерского счета «Газпромбанк Инвестиции» и отправил деньги в Росбанк. Но 5 000 долларов застряли в американском банке.

Андрей Авраменко, предприниматель:

— Когда деньги зависли, я обратился в Газпромбанк и официально оплатил 2 500 рублей за розыск платежа, но там мне ничем не помогли. Росбанк смог только проверить, что счет не заблокирован, и порекомендовал обращаться в банк-отправитель. Фактически весь основной диалог был с The Bank of New York Mellon. Они очень контактны, я звонил туда несколько раз, но каждый раз ответ был одинаков: платеж находится на «management review», и ничего нельзя сделать. На 40-й день я попал на отзывчивого человека и объяснил, как важны мне эти деньги. Сотрудница банка посочувствовала и позвонила руководству. На следующий день денежные средства дошли в Росбанк.

Конечной целью предпринимателя было переслать деньги в черногорский банк, и он сделал перевод половины полученных денег (2 500 долларов). Перевод идет уже две недели.

«Я обратился в Росбанк, мне через день предоставили платежное поручение с номером платежа. С ним я обратился в два банка-корреспондента, чтобы понять, где застряли деньги и могу ли я что-то сделать: австрийский Райффайзен (банк-корреспондент черногорского банка) и все тот же BNY Mellon (банк-корреспондент Росбанка). Сегодня австрийский Райффайзен ответил, что не может найти у себя платеж, так что, кажется, деньги опять в BNY Mellon, — констатирует Андрей Авраменко. — Тем не менее я попросил Росбанк уточнить, где находятся сейчас денежные средства».

Столкнувшись с проблемой, предприниматель создал сервис взаимопомощи OhMySwift, который на основе данных пользователей отображает статистику переводов по разным банкам.

«Некоторые платежи проходят за считанные часы, а другие не доходят никогда. Есть проблемные банки-корреспонденты, например, Bank of America и американский Deutsche Bank, а у других комплаенс более лояльный. Люди обсуждают в чатах, как быстро доходят деньги. Но при десятках тысяч сообщений в день найти нужную информацию непросто. OhMySwift позволяет поделиться информацией о платеже, сейчас там накопилась информация почти о 900 переводах. Перед отправкой денег пользователи проверяют, не появились ли за последнее время новые проблемы на выбранном ими «маршруте»», — объясняет Андрей Авраменко.

Как найти потерянный SWIFT-перевод

Андрей Авраменко рекомендует перед совершением операции проверить, насколько проблематична связка «банк-отправитель -> корреспондент -> банк-получатель». Информацию можно найти в чате SWIFT: Пропали деньги и с помощью сервиса OhMySwift.

Если все-таки платеж завис, Артем Дузь советует следующий алгоритм действий:

- Убедитесь, что перевод прошел валютный контроль. Это такая структура вашего банка-отправителя, проверяющая легальность и правильность оформления платежа.

- Запросите у банка документы, подтверждающие, что перевод отправлен.

- Напишите заявление о розыске платежа. Для этого понадобятся RRN платежа (уникальный идентификатор банковской транзакции; можно узнать у банка), сумма операции, дата (лучше указать две: дату, когда вы инициировали платеж, и дату, когда банк его выполнил), ФИО отправителя и ФИО получателя. Возможно, уже на этом получится завершить перевод, если банк-отправитель самостоятельно свяжется с банками-корреспондентами.

- Узнайте, где именно застрял платеж. Для этого нужно запросить у банка справку GPI Tracker по транзакции. По этой информации можно понять, где деньги находятся сейчас.

- Узнайте, почему деньги «зависли». Возможно, промежуточный банк запросил дополнительную информацию у банка-отправителя, а вам об этом не сообщили. Уточните это в банке-отправителе.

- Если все предыдущие выполненные пункты не принесли результата, оформляйте возврат. За возврат будет снята комиссия, но это лучше, чем потерять все деньги. В среднем деньги возвращают в течение месяца.

Предприниматель Андрей Авраменко добавляет, что формально розыск должен всегда вестись через банк-отправитель, но часто его представители открещиваются от любой помощи со словами: «Мы отправили, дальше не наша зона ответственности». В этом случае стоит попробовать самостоятельно связаться с банками-корреспондентами: «Я видел очень много ситуаций, включая мою личную, когда это оказалось ключом к успеху».

Пострадавшие клиенты банков также пишут обращения в контролирующие органы: ЦБ, Роспотребнадзор и прокуратуру. Однако, как правило, это не приносит результата.

Крайняя мера — обращение в суд

Следующий шаг — досудебная претензия. «Если вы не подадите ее в течение полугода с момента отправки, то в суд вы уже обратиться не сможете, даже если банк просто заберет деньги, — объясняет Артем Дузь. — Банк, скорее всего, вам откажет по претензии, но зато вы сохраните право обратиться в суд. Претензия отправляется либо заказным письмом, либо личным визитом в офис банка. В офисе претензия подписывается в двух экземплярах, у вас на руках остается экземпляр с печатью и подписью сотрудника банка, что будет являться доказательством получения претензии в суде».

Банк обязан отреагировать на претензию в течение 30 дней.

Если претензия не помогла решить проблему, можно оспорить действия организации в суде. Но не факт, что это поможет вернуть деньги. «В большинстве случаев по договору ответственность банка обычно ограничивается настолько сильно, насколько это возможно без нарушения закона», — подчеркивает управляющий партнер юридической компании «Иккерт и партнеры» Павел Иккерт. Кроме того, банк может сослаться на «форс-мажорные обстоятельства», помешавшие исполнить обязательства.

Делали валютный платеж из МодульБанка в Тинькоф. Неделю назад такой платеж прошел за 8 часов. Сейчас идет третей день. Запросили протокол SWIFT-перевода. Деньги висят в РайфайзенБанк.

МБ своему банку-корреспонденту писать не хочет. Говорят, что свою работы выполнили: «Платеж отправлен, дальше мы не отвечаем». Попробуем поискать и разобраться.

МодульБанк говорит о том, что возможно банк-получатель не может принять средства и предлагает обратиться в Тинькоф.

1. Обращаемся в Тинькофф, как у вас с получением валюты?

На заметку. Валютные платежи из Тинькоф Банка идут очень долго. Кажется, что они оттуда даже не выходят. С 10 апреля висит операция на авторизации.

Проблемы у Тинькофф Банка:

Тинькофф не отвечает за доставку SWIFT-переводов. Потерялись ваши деньги — ищите сами

В субботу 26.02.2022 года я совершил Swift-перевод 881€ на свой счет в испанский банк Santander. Т.к. был выходной перевод был отправлен 28.02.2022 года. Сегодня 08.03.2022 года, перевод так и не дошел на мой счет в испанском банке. Я запрашивал квитанцию в банке Тинькофф о совершении операции. спустя 2 дня мне в ответ мне прислали вот это:

«Друг пришёл в Интезу, там ему дали заполнить какую-то форму и сказали, что по дефолту деньги из РФ блокируются до обращения в банк клиента-получателя перевода.»

Кто должен искать платеж Банк-отправитель или банк-получатель?

161-ФЗ гласит «12) перевод денежных средств — действия оператора по переводу денежных средств в рамках применяемых форм безналичных расчетов по предоставлению получателю средств денежных средств плательщика».

Вывод: услуга по переводу денежных средств заканчивается в тот момент, когда денежные средства получены Получателем.

Процесс межбанковского перевода валюты сейчас может растянуться на недели и месяцы, при этом не все переводы доходят до получателей. Как россияне теряют деньги в процессе SWIFT-переводов и можно ли вернуть средства через суд, разбирался Forbes

С начала «спецоперации»* России на Украине клиенты российских банков столкнулись со сложностями при переводе денег за границу. После того как платежные системы Visa, Mastercard и Western Union перестали работать в России, одним из самых популярных способов для пересылки денег за границу стал SWIFT-перевод. Однако и у этого способа есть свои ограничения. Из-за санкций от системы SWIFT были отключены крупнейшие российские банки, в том числе «Сбер» и ВТБ.

Сложно сделать перевод и в тех банках, которых санкции не коснулись. За последние месяцы поток желающих сделать SWIFT-перевод значительно вырос вместе с недоверием западных банков к российским деньгам. В итоге один из системно значимых банков, который не попал под санкции, — «Тинькофф» — приостановил возможность отправлять и получать деньги через SWIFT до 1 октября. Банк объяснил, что больше не может качественно оказывать эту услугу «из-за ежедневно ужесточающихся требований западных контрагентов и драматичного снижения числа обрабатываемых ими платежей российских клиентов». В июне «Тинькофф» отправил свыше 225 000 SWIFT-переводов.

Сейчас SWIFT-переводы могут не доходить до получателя по несколько месяцев. Клиенты, которые отправляют деньги из России, но не получают их на свои счета или родственников, объединились в Telegram-чате «SWIFT — пропали деньги». В нем состоит почти 8000 человек, которые делятся советами, как вернуть свои деньги и в какие банки не стоит отправлять переводы.

Найти перевод

В отправлении денежного перевода через систему SWIFT участвуют не только банк-отправитель и получатель, но и посредники — банки-корреспонденты. Поэтому, если отправленные деньги потерялись по пути, они могут «застрять» на разных этапах.

Если клиент отправил деньги через SWIFT, но они так и не дошли до получателя, в первую очередь ему нужно обратиться в поддержку банка-отправителя. Банк-отправитель сможет рассказать, прошел ли перевод финансовый мониторинг (проверку, которой подвергаются все валютные переводы), был ли выпущен из страны и принят банком-корреспондентом.

Часто участники чата жалуются на проблемы на стороне зарубежных банков-корреспондентов или получателей — например, Bank of America или Deutsche Bank. Так, пользователь по имени Игорь рассказал, что в конце мая отправил перевод из «Тинькофф» в американский Bank of America. По его словам, со своей стороны «Тинькофф» отправил деньги быстро, а проверка перевода в американском банке длится с середины июня. Аналогичной историей поделился другой участник чата Леонид — его перевод уже две недели находится на дополнительной проверке в Bank of America. «Запросили цель платежа, все отправлял неделю назад, и тишина», — пишет он.

Однако общение с банком-получателем не всегда дает положительный результат, порой поддержки банков не дают точные ответы о месте нахождения отправленных денег. В этом случае можно запросить у банка-отправителя код для GPI-трекинга и отследить перевод — услугу трекинга может предоставить сам банк, отследить статус перевода можно также на сайтах крупных банков-корреспондентов (Deutsche Bank, JPMorgan) или, например, на сайте OhMySwift. Сервис для отслеживания SWIFT-переводов запустил предприниматель Андрей Авраменко.

Порой определение местонахождения перевода не решает проблему. Так случилось у клиента «Тинькофф» Николая Пластуна: 12 апреля он отправил в Испанию €4000, однако перевод так и не пришел на счет получателя. Пластун обратился в поддержку «Тинькофф», и банк сообщил, что клиент должен сам искать перевод и посоветовал ему обратиться к зарубежному банку-корреспонденту (им был Raiffeisen Bank International).

Пластун написал в банк-корреспондент, но и поддержка зарубежного банка отказалась решать проблему. «В зарубежном банке объяснили, что для них я не клиент и всю информацию должен запрашивать банк-отправитель», — рассказывает он.

После этого Николай повторно связался с «Тинькофф», который «после эмоциональной переписки» согласился отправить заявление в банк-корреспондент на розыск перевода. Общение с банками заняло у клиента несколько месяцев, а деньги вернулись к нему на счет только в начале июля. При этом «Тинькофф» удержал со своего клиента €200, объяснив, что возврат средств считается входящим SWIFT-переводом и облагается комиссией. Клиент опротестовал комиссию, в итоге списанные €200 вернулись через три дня.

Деньги через суд

Если банк-отправитель отказывается оказывать содействие в решении проблемы, клиент может отправить ему досудебную претензию. Документ можно подготовить самостоятельно или с юристом: в претензии должны быть указаны суть проблемы, имя заявителя, дата и сумма перевода, личная подпись, а также полное наименование банка, в который она подается. Отправить претензию можно по почте, в формате онлайн или лично прийти в отдел по работе с клиентами.

Банк обязан отреагировать на обращение клиента — как правило, это происходит в течение 30 дней.

Таким способом пользуются клиенты, которые долгое время не могут вернуть свои деньги и не получают внятных ответов от своих банков. Так, клиент Райффайзенбанка Юлия, которая отправила деньги 20 мая, рассказала Forbes, что подала досудебную претензию, однако пока она не возымела эффекта и потерянный перевод так и не найден.

Еще один клиент «Тинькофф» Дмитрий Баранов, который отправил $14 000 в середине июня, рассказал, что, помимо досудебной претензии, отправлял жалобы в Роспотребнадзор, Центробанк и прокуратуру, однако ведомства и регулятор на них не отреагировали. «Ни в одной жалобе, направленной в ЦБ, я не просил завершать перевод. Просил, чтобы банк вернул мне мои деньги, однако получил стандартный ответ, что ЦБ не в силах помочь в завершении перевода, так как получателем является иностранный банк», — возмущается Баранов.

Рассмотрение досудебной претензии Баранова закончится 29 июля и, если до этого срока деньги не вернутся на счет отправителя, он намерен обращаться в суд.

Судебный иск к банку-отправителю — это крайняя мера, которой может воспользоваться клиент, если общение с участниками процесс перевода и досудебная претензия к банку не помогли решить проблему. Однако точно сказать, поможет ли суд вернуть деньги, пока нельзя, предупреждает управляющий партнер юридической компании «Иккерт и партнеры» Павел Иккерт. Трансакции с использованием системы SWIFT предполагают участие сразу нескольких организаций, включая не только банк-отправитель и банк-получатель, но и оператора платежной системы, а также банк-корреспондент. Таким образом, ответственность банка, в который обращается клиент для отправки денег, ограничена, и этот банк несет ответственность только за те действия, которые осуществляет непосредственно сам, объясняет юрист.

«В большинстве случаев по договору ответственность банка обычно ограничивается настолько сильно, насколько это возможно без нарушения закона», — заключает Иккерт. Кроме того, он напоминает о такой части договора клиента с банком, как «форс-мажорные обстоятельства» и другие факторы, которые могут помешать банку исполнить свои обязательства перед клиентом.

Подобная практика только формируется, и в случае если спор между банком и отправителем дойдет до суда, точно сказать, чью сторону он займет, сложно — однозначной позиции относительно признания санкций и их последствий обстоятельствами непреодолимой силы еще не сформировано, считает юрист. Иккерт добавляет, что для этого нужно больше времени — в случае с короновирусом и локдауном на это ушло более года. Основатель и СЕО консалтинговой группы vvCube Вадим Ткаченко считает, что суд будет рассматривать каждую подобную жалобу в индивидуальном порядке. По его мнению, если банки-отправители докажут в суде, что выполнили все необходимые действия по отправлению перевода, клиенты вряд ли получат возмещение. При этом Иккерт добавляет, что если деньги по каким-то причинам не были отправлены или операция была отклонена корреспондентом, то банк обязан вернуть деньги получателю. Если же операция «зависла» по вине зарубежного банка, то, скорее всего, оснований для возврата денежных средств нет, заключает он.

За период с 24 февраля по 30 июня 2022 года на рассмотрение финансового уполномоченного поступило 15 обращений, связанных с требованиями о ненадлежащем исполнении кредитными организациями операций по переводу денежных средств в иностранной валюте посредством системы SWIFT, рассказал представитель службы финансового уполномоченного в России. По его словам, до апреля 2022 года подобные обращения носили единичный характер.

В обращениях клиенты банков требуют возврата и взыскания переводов, удерживаемых (заблокированных) банком-корреспондентом, а также выражают несогласие с удержанием комиссии за переводы, которые возвращаются.

Как правило, оснований для удовлетворения требований потребителей в рассматриваемых случаях не имелось: банки либо действуют без нарушения законодательства, либо добровольно возвращают комиссии клиентам. Представитель службы финансового уполномоченного также отмечает, что на момент поступления к ним жалобы и принятия решения финомбудсменом в большинстве случаев банк уже вернул отправленную клиентом валюту.

* Согласно требованию Роскомнадзора, при подготовке материалов о специальной операции на востоке Украины все российские СМИ обязаны пользоваться информацией только из официальных источников РФ. Мы не можем публиковать материалы, в которых проводимая операция называется «нападением» «вторжением» либо «объявлением войны», если это не прямая цитата (статья 57 ФЗ о СМИ). В случае нарушения требования со СМИ может быть взыскан штраф в размере 5 млн рублей, также может последовать блокировка издания.