Учредительная

прибыль — прибыль, которая присваивается

основателями акционерной компании. Она

являет собой разницу между суммой цен

акций, проданных основателями акционерной

компании за курсом, и суммой капитала,

инвестированного им в акционерное

предприятие. Учредительная прибыль

образуется в результате расхождения

номинального и курсовой стоимости

акций. Как правило, курсовая стоимость,

за которой акция продается на бирже,

превышает номинальную цену акции,

установленную основателями при выпуске

акций (их курсовой стоимости) и

присваивается основателями акционерной

компании, которые реализуют акции на

рынке ценных бумаг, фондовой бирже, где

осуществляется мобилизация денежных

капиталов и их перераспределение между

отраслями хозяйства. Оставляя в своем

распоряжении контрольные пакеты акций,

основатели акционерных предприятий

продают остальные ценные бумаги. При

этом учредительная прибыль изымается

не только в результате их продажи по

курсу, реализуя часть акций по их

нарицательной стоимости, основатели

присваивают прибыль путем так называемого

размытия капитала. Для этого акции

выпускают на сумму значительно больше,

чем размеры существующего капитала.

Учредительная прибыль в данном случае

состоит из денежных капиталов рядовых

акционеров.

Сумма

денег, вырученная от продажи акций,

превышает величину реального капитала,

вложенного в производство. Распродажа

акций при создании акционерного общества

позволяет организаторам этого дела

получит учредительскую прибыль.

Учредительская прибыль – это разница

между суммой цен акций, продаваемых

основателями корпорации по рыночному

курсу, и действительным капиталом,

вложенным в производство.

Механизм

образования учредительной прибыли

можно представить на следующем условном

примере. Допустим, реальный капитал

предприятия составляет 100 тыс. иен. При

образовании корпорации была выпущена

одна тысяча акций по 100 иен. Дивиденд на

акцию в данном году составил 8% при ставке

банковского процента 4%. Тогда курс акций

будет равен 200 иен. Общая выручка от

продажи акций будет равна 200 тыс. иен.

Учредительная прибыль достанется

организаторам корпорации в сумме 100

тыс. иен.

Стало

быть, в корпорации бизнес имеет

двойственную направленность. С одной

стороны, акционерные общества привлекают

огромные суммы чужих денежных средств

и занимаются эмиссией ценных бумаг.

Последние образуют так называемый

фиктивный капитал.

Ценные

бумаги, входящие в фиктивный капитал,

служат, по сути дела, лишь знаком, титулом

(основанием права на имущество)

собственности денежный капитал. Титул

собственности, предоставляет его

владельцу право присваивать часть

прибыли в форме процента и дивиденда.

К этому важно добавить, что величина

фиктивного капитала значительно

изменяется под воздействием рыночной

конъюнктуры.

Заключение

Фиктивный

капитал — капитал

в ценных бумагах (акциях, облигациях и

др.), дающий право их владельцам регулярно

присваивать часть прибавочной стоимости

в виде дивиденда или процента.

Рыночная стоимость фиктивного капитала

находится в прямой зависимости от

величины приносимого им дохода и в

обратной зависимости от уровня ссудного

процента.

Основными

формами капитала являются: банковский

вексель и банкноты, не обеспеченные

золотом; «капитал государственного

долга»; капитал, представленный в акциях

частных компаний, образованных в форме

акционерных обществ.

Ценная

бумага это особая форма существования

капитала наряду с его товарной,

производительной и денежной формами.

Атрибуты ценных бумаг: обращаемость,

доступность для гражданского оборота,

стандартность, серийность, документальность,

регулируемость и признание государством,

ликвидность, риск, обязательность

исполнения.

Рынок

ценных бумаг имеет ряд функций:

коммерческая, оценочная, информационная,

регулирующая, перераспределительная.

Российский

рынок ценных бумаг характеризуется:

—

Низкой капитализацией;

—

Отраслевой узостью, представленных на

нем компаний;

—

Небольшими объемами торговли и низкой

ликвидностью;

—

Неразвитостью рынка корпоративных

долговых инструментов;

—

Высокой степенью всех рисков.

Сложившаяся

нормативно-правовая база регулирования

уровня развития российского рынка

ценных бумаг позволяют сделать вывод

о наличии возможностей качественного

повышения конкурентоспособности

Российского рынка ценных бумаг и

формирования на его основе самостоятельного

мирового финансового центра.

Список

использованной литературы:

-

«Деньги.

Кредит. Банки» Под ред. Е.Ф. Жукова,

Москва, Юнити, 2003 -

«Финансы.

Денежное обращение. Кредит.» Под ред.

Л.А. Дробозиной, Москва, Финансы, Изд.

Объед. Юнити, 1999. -

«Деньги.

Кредит. Банки», Под ред. О.И. Лаврушина,

Москва, Финансы и статистика, 2010 -

Богачева

Г.Н., Денисов Б.А. О многообразной

трактовке категории капитал//Менеджмент

в России и за рубежом. — 2000. -

Антонова,

З.Г. Государственное регулирование

национальной экономики, 2011

1http://slovari.yandex.ru/

2

http://slovari.yandex.ru/Экономическийсловарь/

3

http://dic.academic.ru/dic.nsf/lower/12920

4

http://dic.academic.ru/dic.nsf/lower/12919

5

http://www.siver-irk.ru/spravochnaya/worldstock

30

Соседние файлы в папке курсач docx283

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

-

Как начисляются и выплачиваются дивиденды в ООО

-

Источник дивидендов

-

Правовая база

-

Как часто можно выплачивать дивиденды в ООО

-

Распределение дивидендов

-

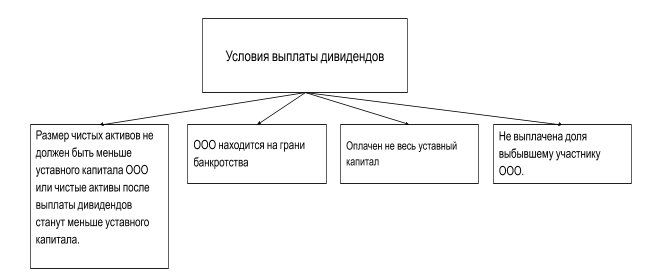

Условия выплаты дивидендов

-

Порядок выплаты дивидендов: документальное оформление и отчетность

-

Выплата дивидендов единственному учредителю ООО в 2019 году

-

Дивиденды при ликвидации ООО

-

Как начисляются и выплачиваются дивиденды в ООО

Дивиденды — доход, полученный учредителями при распределении прибыли после уплаты налогов. Обеспечение доходами участников обществ с ограниченной ответственностью — основная задача выплаты дивидендов.

Размер дивидендов может быть дополнительным показателем для инвесторов, т.к это косвенный показатель успешности предприятия.

Подробнее о дивидендах мы рассказываем в этом видео:

Читайте также: дивиденды ООО при УСН

К дивидендам не относятся:

- Выкуп доли учредителя организации.

- Выплаты при ликвидации компании, если они равны той сумме, которая была внесена в уставный капитал.

- Платеж, который перечисляет некоммерческая организация на осуществление деятельности в соответствии с Уставом.

Учредители сами принимают решение, выплачивать или нет дивиденды. Возможны такие варианты:

- У предприятия нет прибыли, поэтому дивиденды не выплачиваются.

- Компания получила незначительную прибыль. В этой ситуации целесообразнее отказаться от дивидендов и использовать прибыль для развития.

- У организации есть прибыль и ресурсы, дивиденды платятся.

- У компании есть прибыль, которую стоило бы направить на развитие. Но руководство хочет показать привлекательную отчетность, поэтому дивиденды выплачиваются.

Если собственники решили распределить прибыль, инициируется процедура выплаты дивидендов учредителям ООО.

Далее рассмотрим подробнее источник дивидендов, какими нормативными актами регулируется выплата, условия и порядок выплат, периодичность распределения, документальное оформление и другие нюансы, связанные с начислением.

Вышли на прибыль и хотите забрать деньги?

Оформим вывод дивидендов.

Стоимость услуги от 1666 рублей.

Оставить заявку

Источник дивидендов

Источник выплаты дивидендов — чистая прибыль организации. Это прибыль, оставшаяся после уплаты всех налогов: для режима ОСНО – налога на прибыль, для режима УСН – единого упрощенного налога, для ЕНВД – единого налога на вмененный доход.

Основанием для расчета чистой прибыли (далее ЧП) считаются данные, указанные в бухгалтерской отчетности. За основу берется строка баланса (1370) с указанием нераспределенный прибыли или непокрытого убытка. Эта строка учитывает не только прибыль за последний период, но и нераспределенную прибыль прошлых лет.

В отчете о финансовых результатах (форма 2) в строке 2400 содержатся данные для расчета ЧП за период:

Стр. 2400 = стр. 2110 – стр. 2120 — стр. 2210 — стр. 2220 + стр. 2340 – стр. 2350 – стр. 2410

Если у предприятия показан убыток, то пока он не будет перекрыт прибылью, полученной в последующие периоды, дивиденды выплачивать не из чего.

Если при расчете прибыли были допущены ошибки, главный бухгалтер вносит изменения и исправляет показатели отчетности:

- Если ЧП занижена, то после изменений в бухгалтерском балансе и отчетности появится дополнительная чистая прибыль, которую учредители могут распределить по своему решению.

- Если размер ЧП завышен и дивиденды уже выплачены, то после исправления ошибок показатель будет занижен. Это значит, что в следующем периоде размер ЧП будет меньше и учредители получат дивиденды в меньшем объеме.

Правовая база

Порядок выплаты дивидендов регламентируется нормативными актами в таблице ниже.

| Нормативный акт | Что регулирует |

|---|---|

| Налоговый Кодекс РФ | Расчет налогов |

| ФЗ № 14 от 23.04.2018 | Периодичность, пропорциональность, сроки выплаты дивидендов |

| ФЗ № 409 от 28.12.2010 | Дополняет ФЗ № 14 в части сроков выплаты дивидендов, если учредитель не воспользовался своим правом, а также дополняет порядок и сроки выплаты дивидендов |

| ФЗ № 424 от 27.11.2018 | Доходы при выходе учредителя из компании как дивиденды, которые облагаются налогом. |

| ПБУ 7/98 | Отражение дивидендов в бухгалтерском учете. |

| Письма Минфина (N 03-03-06/1/133 от 20.03.2012, N 03-03-06/1/235 от 06.04.2010) |

Сроки уплаты налогов, возможность выплатить дивиденды за счет нераспределенной прибыли |

Таблица 1 Нормативная база, регламентирующая порядок выплаты дивидендов

Как часто можно выплачивать дивиденды в ООО

Федеральный Закон № 14 допускает выплату дивидендов:

- Раз в квартал.

- Раз в полгода.

- Раз в год.

Но сроки выплат дивидендов определяют собственники.

Согласно ст.28 ФЗ №14 учредитель должен получить дивиденды в течение срока, определенного уставом. Этот срок не должен превышать 60 дней от даты принятия решения о распределении прибыли.

Распределение дивидендов

Если в ООО один учредитель, проблем с распределением не возникает. Собственник получает всю выделенную сумму.

Если участников несколько, распределение будет пропорциональным доле вклада в уставный капитал (см. формулу расчета ниже)

Дву = СЧП * ПДУ, где

Дву — дивиденды, причитающиеся участнику (акционеру) при пропорциональном распределении прибыли

СЧП — Сумма чистой прибыли, направленная на выплату дивидендов

ПДУ — Процентная доля участника в уставном капитале

При распределении прибыли ООО учитывайте спорные моменты с контролирующими органами. Они возникают, если дивиденды выплачены без учета доли участника, даже если в уставе прописан этот нюанс. Суды трактуют такие споры в пользу налоговой.

Условия выплаты дивидендов

Выплата дивидендов категорически запрещена в таких случаях:

- с выплачиваемой суммы не были рассчитаны и удержаны налоги;

- получатель дивидендов не является учредителем предприятия, а уплаченный им взнос был возвращен ранее.

Нельзя выплачивать дивиденды учредителям наличными из кассы предприятия, если по документам эти деньги не являются чистой прибылью. Часто бухгалтер так поступает на основании устного приказа директора.

Правила выплаты дивидендов регулируются Федеральным законом ФЗ № 14.

Ограничения для перечисления дивидендов

Чистые активы рассчитываются по формуле:

Чистые активы = Активы баланса — Пассивы

Пример. Уставный капитал ООО «Зималетто» — 120 тыс.руб.

Чистая прибыль по итогам года составила 90 тыс. руб.

Активы компании составили 1 080 тыс. руб.

Пассивы — 1020 тыс. руб.

Чистые активы организации составят 60 тыс. руб. (1080 тыс. руб. — 1020 тыс.руб.) Эта сумма меньше уставного капитала (далее УК). Следовательно, нельзя выделить 90 тыс. руб. чистой прибыли на дивиденды, ведь тогда чистые активы станут меньше уставного капитала.

На дивиденды можно направить не более 30 тыс. руб. Тогда чистые активы будут равны уставному капиталу 120 тыс.руб. ((1080-1020)+ (90-30)

Если чистые активы меньше УК, компания обязана его уменьшить до размера чистых активов.

Некоторые организации имеют минимально допустимый размер УК 10 тыс.руб. В этой ситуации возникает противоречие, потому что уменьшать его уже нельзя.

Если предприятие допускает такую ситуацию, ему грозит ликвидация.

Если ООО находится на грани банкротства, выплата дивидендов считается незаконной.

Теоретически выплату дивидендов можно считать действием, которое направлено на причинение вреда кредиторам, даже если по данным отчетности компания платежеспособна.

Рассмотрим ситуацию на примере реального дела № А50-20231/2013.

Исходные данные: конкурсный управляющий заявил об оспаривании выплаты дивидендов, потому что за 1,5 года до подачи ответчику заявления о банкротстве учредителям выплатили дивиденды.

Суд первой инстанции не удовлетворил требования управляющего, т.к на момент выплаты дивидендов компания была платежеспособной.

Основания решения суда:

- солидная сумма на расчетном счете,

- данные баланса, в котором активы превышали кредиторскую задолженность.

Но апелляция отменила решение суда первой инстанции, т.к на момент выплаты дивидендов 1 и 2 квартал ответчика закрыты с убытками. Кроме того, после выплаты дивидендов ответчик перестал выплачивать деньги по договору. Эти обстоятельства указывали на то, что выплата дивидендов учредителям была с целью причинить имущественный вред кредитору. Суд постановил вернуть деньги в компанию, а Верховный суд отказался передавать жалобу в соответствующую коллегию.

Читайте также о порядке формирования и уплаты уставного капитала здесь.

При выплате дивидендов нужно обязательно проконтролировать, чтобы компания рассчиталась с выбывшими учредителями. Поэтому приоритетная задача ООО — выплатить долю бывшим участникам.

ВАЖНО: С 1 января 2019 года, доходы учредителя при выходе из компании считаются дивидендами и подлежат налогообложению. Такие поправки внесены в Налоговый Кодекс Федеральным законом №424 от 27.11.2018.

Сэкономьте время и деньги

Полный функционал бухгалтерского обслуживания в «Моё дело» — первые 3 дня бесплатно!

Подробнее

Порядок выплаты дивидендов: документальное оформление и отчетность

В этом блоке рассмотрим, как происходит выплата дивидендов учредителю, обязательный перечень необходимых документов и виды отчетности при дивидендах.

Наша пошаговая инструкция по основным этапам выплаты дивидендов:

1) Определите чистую прибыль после налогообложения (вспоминаем правила и особенности в первом блоке). На этом шаге обязательно проверьте, чтобы выполнялись все условия выплаты дивидендов на основании сформированной бухгалтерской отчетности.

2) Проведите общее собрание учредителей. Примите решение о размерах и сроках выплаты дивидендов. По итогам собрания составьте протокол. Единственному учредителю достаточно составить решение о выплате дивидендов.

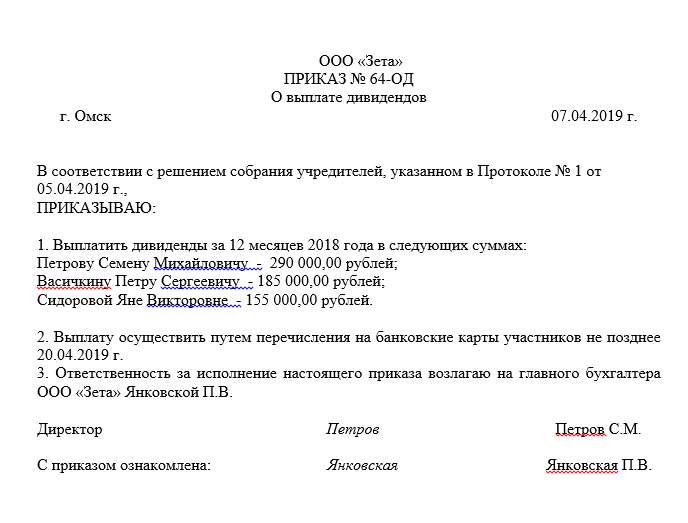

Скачать бланк протокола общего собрания

3) Составьте приказ о выплате. Часто учредитель дает распоряжение бухгалтеру в устной форме начислить дивиденды, и это неправильно. Письменный приказ — основание для бухгалтера оформить хозяйственную операцию в бухгалтерском учете.

Образец приказа о начислении дивидендов и выплате

4) Начислите дивиденды.

5) Удержите налоги. Ставки налогов на дивиденды показаны в таблице 2

| Получатель выплаты | Вид налога | Ставка |

|---|---|---|

| Физические лица- резиденты | НДФЛ | 13% |

| Физические лиц — нерезиденты | НДФЛ | 15% |

| Российские организации | Налог на прибыль | 13% |

| Иностранные организации | Налог на прибыль | 15% |

| Российская организация, владеющая не менее 1 года долей, составляющей 50 и более процентов уставного капитала компании |

Налог на прибыль | 0% |

Таблица 2. Ставки налогов на дивиденды

Для оформления этого шага составьте бухгалтерскую справку. Она показывает, сколько дивидендов начислено, сумму удержанных налогов и итоговую сумму выплаты.

Скачать образец бухгалтерской справки

6) Выплатите дивиденды в течение 60 дней.

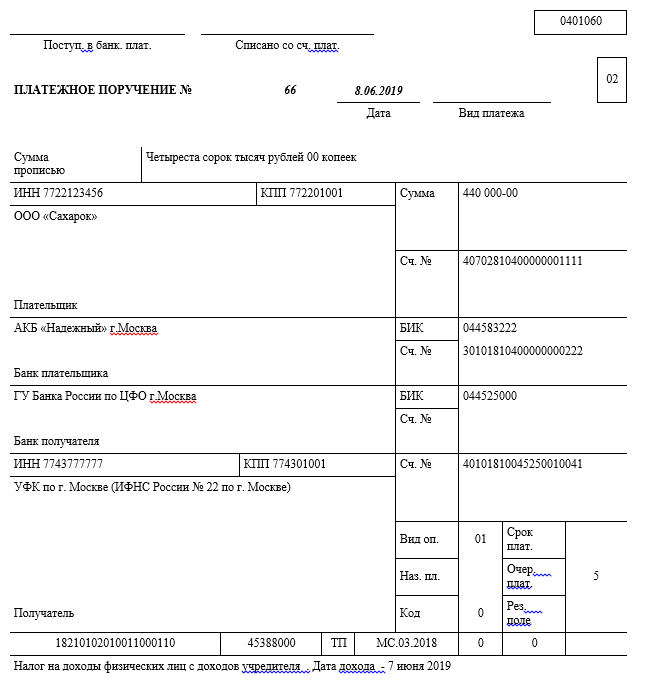

7) Заплатите в бюджет удержанный налог. За физ.лиц НДФЛ уплатите не позже следующего дня после перечисления денег. За юр.лиц налог на прибыль перечислите в бюджет не позже следующего дня после выплаты дивидендов. Для этого заполните платежное поручение как на рисунке ниже.

Платежное поручение на оплату НДФЛ

Примеры бланков отчетности:

Юр.лица сдают декларацию по налогу на прибыль. В нее входит подраздел 1.3 раздела 1 и лист 03. Промежуточную отчетность сдают до 28 числа месяца, идущего за отчетным периодом, окончательную до 28 марта следующего года.

Рассмотрим, как правильно начислить дивиденды и отразить операции в бухгалтерском учете на примерах.

Пример 1. Компания «Воля» решила распределить прибыль в размере 100 тыс. руб.. В состав организации входит 2 участника:

Васильков Ю.Ю, резидент, доля в уставном капитале — 55 %.

ООО «Ласточка», резидент, доля в уставном капитале 45%.

Расчет дивидендов и налогов покажем в таблице 3

| Участник организации |

Доля в уставном капитале |

Сумма начисленных дивидендов |

Ставка НДФЛ |

Сумма налога к удержанию |

Сумма дивидендов к выплате |

|---|---|---|---|---|---|

| Васильков | 55% | 55 тыс. (100 тыс.*55) |

13 | 7150 руб. (55 тыс.*13%) |

47 850 руб. (55 тыс.-7150) |

| ООО «Ласточка» |

45% | 45 тыс. (100 тыс.*45) |

13 | 5850 руб. (45 тыс.*13%) |

39150 руб. (45 тыс.-5850) |

Таблица 3 Расчет дивидендов и налогов

Не всегда участнику ООО выплачивают дивиденды сразу: сумма может быть начислена, но не выплачена. Ниже разберем, что делать в этом случае.

Алгоритм действий бухгалтера будет зависеть от того, обратился учредитель до срока исковой давности (3 года) или после. Уставом фирмы может быть предусмотрен другой срок давности, но он не должен превышать 5 лет.

Если учредитель обратился за выплатой дивидендов до истечения срока исковой давности, отразите такие операции в бухгалтерском учете:

- перечислите дивиденды учредителю-сотруднику или лицу, который не является сотрудником Д-т 70 (если учредитель сотрудник) или Д-т 75 (сотрудник не работник компании) К-т 51;

- Удержите НДФЛ с доходов граждан или налог на прибыль с сумм, которые полагаются фирмам и перечислите налоги в бюджет.

Если собственник не обратился за выплатой в течение 3 лет, обязанность по выплате невостребованных дивидендов прекращается.

Отразите эту хозяйственную операцию следующей проводкой:

Д-т 70 (75) К-т 84 субсчет «Нераспределенная прибыль отчетного года» — восстановлены дивиденды в составе нераспределенной прибыли.

Следовательно, прибыль компании вырастет на сумму восстановленных дивидендов.

Расскажем, что нужно для выплаты дивидендов единственному учредителю.

Выплата дивидендов единственному учредителю ООО в 2019 году

У ООО с одним учредителем нет необходимости составлять протокол, понадобится только решение о выплате единственному учредителю.

Этот документ можно оформлять в произвольной форме. В нем нужно указать сведения о единственном участнике ООО (серию паспорта, адрес), расчетный период, общую сумму дивидендов, срок выплаты и подпись.

Пример решения о выплате единственному учредителю

Единственный учредитель может оформить выплату части дивидендов, а оставшиеся направить на нужды компании.

Дивиденды не считаются расходом при выведении налоговой базы по налогу на прибыль при ОСНО или по основному налогу на спецрежимах ЕСХН, ЕНВД, УСН.

Рассмотрим на примере расчет НДФЛ для единственного учредителя.

Пример 1. Предприятие «Звездочка» применяет УСН (ставка 6%).

Доход составил 1 млн.руб. Расходы — 200 тыс.руб. Единственный учредитель имеет статус резидента. Он принял решение о выплате дивидендов в размере 50% от прибыли.

1) Рассчитаем налог по УСН.

1 млн. руб. * 6 % = 60 тыс.руб.

2) Размер чистой прибыли не будет совпадать с налоговой базой по УСН, т.к чистую прибыль надо выводить по данным бухгалтерского учета. Она составит:

1 млн — 200 тыс.руб. — 60 тыс.руб. = 740 тыс.руб.

Эту сумму отразим проводкой Д-т 84/Нераспределенная прибыль – К-т84/Прибыль, направляемая на дивиденды

3) Начисленная сумма дивидендов составит:

740 тыс.руб.* 50% = 370 тыс.руб.

Отразим эту сумму проводкой Д-т84/Прибыль, направляемая на дивиденды – К-т70 (75) – начислены дивиденды

4) НДФЛ составит:

370 тыс.руб.* 13% = 48 100 руб.

На эту сумму отразим 2 хозяйственные операции:

Д-т 70 (75) – К-т 68 – из суммы дивидендов удержан подоходный налог или налог на прибыль

Д-т 68 – К-т 51 – уплачен в бюджет подоходный налог или налог на прибыль

5) Сумма дивидендов к выплате составит:

370 тыс.руб. — 48 100 = 321 900 руб.

Отразим эту сумму бухгалтерской проводкой Д-т 70 (75) – К-т 51 или 50 – учредителю выплачены дивиденды.

Дивиденды при ликвидации ООО

При ликвидации ООО все расчеты нужно произвести до официального закрытия. При ликвидации организации соблюдают такой порядок очередности выплат:

- Зарплата сотрудникам.

- Оплата долгов перед бюджетом и внебюджетными фондами.

- Расчеты с кредиторами, контрагентами

- Выплата долей участникам из оставшихся средств.

Дивиденды учредители могут получать за счет средств организации, свободных от долговых обязательств.

Если участник ООО еще и сотрудник компании, то сначала он получает зарплату и только потом на равных правах получает дивиденды.

После завершения всех расчетов между участниками распределяется начисленная, но невыплаченная прибыль. Потом осуществляется расчет прибыли на текущий период и выполняется ее распределение.

Выплата дивидендов при ликвидации ООО не освобождает от уплаты налогов.

Нужно быстро закрыть бизнес без последствий?

Проверим учёт, сделаем сверки и подготовим документы!

Закрыть бизнес

Мы рассмотрели порядок выплаты дивидендов в 2019 году, показали алгоритм и примеры — как правильно нужно рассчитывать дивиденды, правила выплаты дивидендов и документальное оформление. Если у вас возникли вопросы или трудности – наши специалисты всегда готовы помочь. Подписывайтесь на обновления в блоге – будьте в курсе последних изменений.

Когда организация получает прибыль, то она может выплатить дивиденды учредителям и акционерам. В данном случае компания является налоговым агентом и обязана отчислять налоги с прибыли. Соучредители или акционеры могут поделить чистую прибыль между собой согласно долям уставного капитала компании. Если чистой прибыли компания не получает, то она может не выплачивать дивиденды. В статье расскажем, как посчитать дивиденды учредителю ООО с примерами и разберем основы налогообложения дивидендов.

Дивиденды – что это такое

Почему нельзя просто взять и потратить деньги

Что необходимо для выплаты дивидендов

Расчет и примеры расчетов

Что нужно сделать перед тем, как получить дивиденды

Периодичность начисления дивидендов

Проводки и пояснения для бухгалтеров

Дивиденды – что это такое

Дивиденды — это часть чистой прибыли компании, которая распределяется между участниками. Согласно статье 43 НК РФ, пункт 1, дивиденды это:

- любые доходы, которые начисляются участникам пропорционально их взносам в уставный фонд компании и выплаченные за счет чистой прибыли организации;

- доходы из иностранных источников, если они по законодательству этого государства считаются дивидендами;

- разница между доходом, который получен при выходе из организации или при ее ликвидации, и фактически оплаченной стоимостью акций, долей или паев с учетом денежных вкладов в имущество — для налога на прибыль;

- расходами на приобретение акций, долей, паев — для НДФЛ.

Какие выплаты не относятся к дивидендам, можно посмотреть в статье 43 НК РФ (пункт 2).

Кто получает

Дивиденды выплачиваются учредителю ООО, акционерам и прочим участникам, имеющим доли в уставном капитале компании. Размер вознаграждения не зависит от вклада в процветание данной компании. Обычно при распределении прибыли участник получает столько, сколько процентов уставного капитала ему принадлежит. Однако организация имеет право применять иную схему расчёта дивидендов, если она утверждена при создании организации или все учредители проголосовали за изменение устава.

Почему нельзя просто взять и потратить деньги

Любые расходы организация должна подтверждать документально. Для перевода денег учредителю нужно указать причину, например, он берёт деньги, как зарплату директора, взаймы или под отчёт. За нарушение при переводе денег ФНС может оштрафовать организацию и её учредителя, а банк может заблокировать счёт. Если деньги переведены со счёта организации на личные счета участников и учредителей, то с них нужно заплатить НДФЛ, а если учредитель работает в организации, то ещё и страховые взносы.

Что необходимо для выплаты дивидендов

Если у компании есть чистая прибыль, то собирается собрание акционеров, они решают, как и куда потратить деньги. Часть прибыли или вся сумма может быть направлена на выплату дивидендов. Для этого создаются подтверждающие документы.

Протокол о выплате

Протокол о выплате дивидендов ООО – это документ, который нужен для документального подтверждения получения участниками прибыли от компании в виде дивидендов.

Протокол о выплате чистый бланк

Протокол о выплате образец

Бланк решения учредителей

Единственный учредитель сам принимает решение об основании ООО и о выплате дивидендов, а если учредителей больше, то необходим протокол общего собрания. Поэтому бланк решения учредителя используется только для решения единственного учредителя.

Скачать бланк решения учредителя

Образец решения о выплате дивидендов единственному учредителю

Решение о выплате

После того, как чистая прибыль в компании подтверждена бухгалтерской отчётностью, учредители принимают решение о выплате дивидендов. При этом один учредитель принимает сам решение о выплате дивидендов, а если учредителей несколько, то они собирают общее собрание и составляют протокол.

Протокол о выплате дивидендов учредителям

Решение о выплате дивидендов единственному учредителю

Бланк приказа

Собрание учредителей для распределения дивидендов может собираться специально для этой цели или рассматривать одновременно несколько вопросов. Даже если разбирается несколько вопросов, решение о выплате дивидендов учредителям оформляется отдельным протоколом, где обязательно указывается:

- номер, дата и название организации;

- список всех участников и распределение долей между ними;

- повестка дня;

- результаты рассмотрения и вынесения решения по конкретному вопросу.

Расчет и примеры расчетов

Расчет дивидендов, по сути, представляет собой распределение чистой прибыли. При этом распределять можно не только прибыль текущего года, но и прошлых лет, в том случае, если её ещё не направляли на дивиденды или на прочие цели. При распределении прибыли собирается общее собрание акционеров или участников и решением этого собрания оформляется протокол о распределении прибыли. Этот документ является указанием для бухгалтерии, чтобы она произвела начисление и выплату дивидендов.

Рассмотрим, как рассчитываются дивиденды на простом примере. У ООО «Темп» четыре учредителя: Кротов, Жуков, Сидоров и Иванов. Их доли в уставном капитале составляют:

- Кротов — 20%;

- Жуков — 30%;

- Сидоров — 35%;

- Иванов — 15%.

Чистая прибыль у организации по итогам года равна 500 000 рублей. Учредители ООО собрались и составили протокол о выплате дивидендов, поскольку все условия выполнены. Бухгалтерия сделала следующие расчеты:

- Кротову — 100 000 рублей (500 000 рублей × 20%);

- Жукову — 150 000 рублей (500 000 рублей × 30%);

- Сидорову — 175 000 рублей (500 000 рублей × 35%);

- Иванову — 75 000 руб. (500 000 рублей × 15%).

Что нужно сделать перед тем, как получить дивиденды

В статье 29 № 14-ФЗ отражены ограничения, которые следует учитывать перед тем, как выплатить дивиденды, именно:

- полной оплаты УК;

- полной выплаты его доли выбывающему участнику;

- превышения величины чистых активов над суммой УК и резервного фонда, в том числе и после выдачи дивидендов;

- компания не должна быть на грани банкротства, в том числе после выдачи дивидендов.

Если решение уже принято, а дивиденды ещё не выплачены, но ситуация в компании изменилась и ООО, например, находится на грани банкротства, то дивиденды не выплачиваются. Их можно будет выплатить после исчезновения этих условий (Статья 29 закона № 14-ФЗ, п. 2).

Проводить общее собрание следует только тогда, когда готова бухгалтерская отчетность за определённый период, которая позволяет судить о соответствии установленным законом ограничениям. Как правило, собрание созывают в период с 1 марта до 30 апреля года, следующего за отчётным (ст. 34 закона № 14-ФЗ).

Собрание оформляется протоколом по принятой в организации форме, где должна быть прописана следующая информация относительно дивидендов:

- указание на год, за который получена прибыль;

- сумма, которую можно потратить на выплату дивидендов;

- форма выдачи и дата выплат.

В протоколе можно указывать единую сумму, которая предназначается к выплате, поскольку порядок распределения дивидендов между участниками отражён в уставе или является результатом раздела в пропорции к долям (п. 2 ст. 28 закона № 14-ФЗ).

Помимо денег дивиденды можно выплачивать имуществом. Однако выдача имуществом равна реализации (письмо Минфина РФ от 07.02.2018 № 03-05-05-01/7294, от 25.08.2017 № 03-03-06/1/54596, от 17.12.2009 № 03-11-09/405) и на неё начисляется больший налог. Поэтому дивиденды выгоднее выплачивать в денежной форме.

Если в организации только один учредитель, то нет необходимости созывать собрание и составлять протокол. В этом случае достаточно решения учредителя о выплате дивидендов одному учредителю, то есть себе, здесь не идёт речи о распределении.

Периодичность начисления дивидендов

С какой периодичностью делать выплаты дивидендов решает совет директоров компании. Всего существует 3 варианта:

- один раз в год;

- один раз в 6 месяцев;

- один раз в квартал.

ООО могут выплачивать дивиденды каждый квартал, раз в полгода или год, а акционерные общества еще и раз в девять месяцев. Многие организации предпочитают выплачивать дивиденды 1 раз в год, поскольку по итогам года понятно, как сработала компания.

Срок выплаты дивидендов

Организации могут самостоятельно устанавливать сроки выплат дивидендов и отображают это в уставе компании. Например, ЛУКОЙЛ выплачивает дивиденды 2 раза в год, Apple – 1 раз в квартал, а Газпром — 1 раз в год. Компания должна перечислить деньги в течение 60 дней с момента подписания протокола.

Налог на дивиденды

Дивиденды, выплачиваемые акционерным обществом или обществом с ограниченной ответственностью, не являются расходами для целей расчета налога на прибыль. Они выплачиваются из чистой прибыли и входят в статью 270 НК РФ, где отражены не учитываемые для налога на прибыль расходы.

Налог с дивидендов для юрлиц

Ставки налога на прибыль с дивидендов расписаны в таблице:

|

Вид дивидендов |

Ставка |

Основание |

|

Полученные российскими компаниями от любых организаций |

13%, кроме случаев, когда доля вклада более 50% и непрерывный период владения ей не меньше года |

Статья 284 НК РФ, пункт 1 |

|

Полученные юридическими лицами-нерезидентами РФ |

15% (если в соглашении не указана другая ставка) |

Статья 284 НК РФ, пункт 3 |

Если сумма полученных дивидендов, облагаемых по ставке 13 %, больше суммы выплачиваемых дивидендов (Д1 < Д2), то налог к удержанию (Н) будет отрицательным. Тогда он не начисляется и не возмещается из бюджета.

Налог с дивидендов физлицам

Обложение дивидендов для акционерных обществ регулируется статьёй 226.1 НК РФ, для обществ с ограниченной ответственностью – статьёй 226 НК РФ.

Ставки дивидендов для физических лиц приведены в таблице:

|

Вид дивидендов |

Ставка |

Основание |

|

Полученные физическими лицами-резидентами РФ |

13 %, если дивиденды в пределах 5 млн рублей; 15 %, если дивиденды более 5 млн рублей |

Статья 224 НК РФ, пункт 1 |

|

Полученные физическими лицами-нерезидентами РФ |

15 %, если другая ставка не установлена соглашением об избежании двойного налогообложения |

Статья 224 НК РФ, пункт 3 |

Налоговые вычеты при расчёте дивидендов не предоставляются, они исчисляются отдельно.

Страховые взносы

Страховые взносы с дивидендов не высчитываются, поскольку эти деньги не являются заработком и не привязаны к месту работы.

Проводки и пояснения для бухгалтеров

Как уменьшить налоговую нагрузку при выплате

Законные способы уменьшить налог для получателей дивидендов существуют. Это:

- Нулевая ставку налога (такой способ доступен, если размер доли участника не менее 50%, срок непрерывного владения долей на дату решения о выплате дивидендов не меньше года, а получает дивиденды юридическое лицо, налоговый резидент РФ).

- Перераспределение денег группы компаний с помощью займа акциями.

- Непропорциональное распределение дивидендов снижает налог для тех, кто работает на упрощённой системе налогообложения.

- Иностранным компаниям ставка налога может быть снижена до 5%.

Формы выплаты дивидендов

Выплачивать дивиденды можно в денежной, имущественной и стоковой форме. Чаще всего дивиденды в России выплачиваются деньгами, но иногда выплачивают недвижимостью, материалами, продуктами или акциями компании.

Как отражаются дивиденды в бухгалтерском учете

Выплата дивидендов производится после отчетной даты. Для этого создаётся пояснительная записка.

Дивиденды для физических лиц обозначаются следующими проводками:

Дт 84 Кт 70 (75) — начислены дивиденды;

Дт 70 (75) Кт 68 — удержан НДФЛ при выплате;

Дт 70 (75) Кт 51 — выплачены дивиденды;

Дт 68 Кт 51 — перечислен в бюджет НДФЛ.

Дивиденды для юридических лиц обозначаются следующими проводками:

Дт 84 Кт 75.02 — начислены дивиденды;

Дт 75.02 Кт 68 — удержан налог на прибыль при выплате;

Дт 75.02 Кт 51 — выплачены дивиденды;

Дт 68 Кт 51 — перечислен в бюджет налог на прибыль.

FAQ

Что такое чистая прибыль для выплаты дивидендов?

Чтобы рассчитать чистую прибыль сложите строчки «Капитал и резервы» и кредит счета 98 «Доходы будущих периодов». Будьте внимательны, компания может платить дивиденды, только в том случае если сумма больше уставного капитала.

Может ли срок выплаты дивидендов быть больше 60 дней?

Не, не может.

Можно ли дивиденды выплачивать частями?

Выдавать дивиденды частями не запрещено, но они должны быть начислены не позднее 60 дней с момента принятия решения о выплате.

Подведем итоги

- Дивиденды — это некоторая сумма от чистой прибыли компании, которая выплачивается учредителям организации.

- Если в компании один учредитель, то он лично создаёт решение о выплате дивидендов. Решение о выплате дивидендов нескольким учредителям оформляется отдельным протоколом.

- Налог на дивиденды рассчитывается согласно законодательству, его можно уменьшить законным способом.

- Страховые взносы с дивидендов не высчитываются, поскольку эти деньги не являются заработком и не привязаны к месту работы.

АКЦИОНЕРНЫЙ КАПИТАЛ — основной капитал акционерного общества. Образуется за счет эмиссии акций. Различают уставной капитал подписной (мобилизованный путем подписки) оплаченный (внесенный в момент подписки). Обычно учредители, выпуская акции на сумму, значительно превышающую реальную стоимость активов компании, совершают т. н. разводнение капитала. Превышение составляет учредительскую прибыль, образующую дополнительный капитал фирмы. Дальнейший рост А. к. происходит как путем капитализации накопленной прибыли, так и за счет новой эмиссии акций. АКЦИЯ — ценная бумага, удостоверяющая вложение капитала в акционерное общество и гарантирующая получение части его прибыли в виде дивиденда. Дивиденд варьируется в зависимости от массы прибыли, пропорции между ее сберегаемой и потребляемой долями, инвестиционной политики корпорации (акционерного общества) и других факторов. Дивиденд может совсем не выплачиваться. Ограничиваются ли размеры получаемых владельцем дивидендов Предельный размер доходов не установлен, все зависит от суммы акций владельца и конечных результатов работы всего коллектива. Однако эти доходы подлежат обложению налогами в тех же размерах, что и заработная плата. Владелец А. имеет также ряд других хозяйственных прав, например, право голоса и право быть избранным в руководство корпорации (акционерного общества). А. делает ее держателя собственником части [c.12]

УЧРЕДИТЕЛЬСКАЯ ПРИБЫЛЬ — доход, получаемый учредителями акционерного общества в виде разницы между суммой, полученной от реализации акций, и действительным капиталом, вложенным в предприятие. [c.240]

АКЦИОНЕРНЫЙ КАПИТАЛ — основной капитал акционерного общества, образуемый за счет эмиссии акций. Различают основной капитал, размер которого записан в Уставе подписной — мобилизованный путем подписки оплаченный — внесенный в момент подписки. Возможен выпуск учредительных акций на сумму, значительно превышающий реальную стоимость активов компании. Превышение составляет учредительскую прибыль, образующую дополнительный капитал фирмы. [c.7]

Рассчитать 1) курс акций 2) учредительскую прибыль. [c.180]

Курсовая стоимость акции 30 тыс. руб. 2) Учредительская прибыль (УП) рассчитывается по формуле [c.236]

Сумма денег, вырученная от продажи акций, превышает величину реального капитала, вложенного в производство. Распродажа акций при создании акционерного общества позволяет организаторам этого дела получить учредительскую прибыль. Учредительская прибыль — это разница между суммой цен акций, продаваемых основателями корпорации по рыночному курсу, и действительным капиталом, вложенным в производство. [c.334]

Механизм образования учредительской прибыли можно представить на следующем условном примере. Допустим, реальный капитал предприятия составляет 100 тыс. иен. При образовании корпорации была выпущена одна тысяча акций по 100 иен. Дивиденд на акцию в данном году составил 8% при ставке банковского процента 4%. Тогда курс акции будет равен 200 иен. Общая выручка от продажи акций будет равна 200 тыс. иен. Учредительская прибыль достанется организаторам корпорации в сумме 100 тыс. иен. [c.334]

Учредительская прибыль представляет собой разницу между курсовой стоимостью акций и суммой капитала, реально вложенного в производство. Она присваивается учредителями компании. Существует два способа получения такой прибыли. [c.312]

ПРИБЫЛЬ УЧРЕДИТЕЛЬСКАЯ — прибыль, которую получают учредители акционерного общества, когда при первичном размещении акций по подписке их фактический, или рыночный, курс превышает номинальный. Если, например, уставный капитал общества определен в сумме 2 млн руб. (2000 шт. акций номинальной стоимостью 1000 руб. каждая), а фактическая средняя цена акции составляет 1260 руб., то П. у. будет равна 520 тыс. руб. (2000 шт. х 260 руб.) минус расходы по раз- [c.329]

Прибыль учредительская Прибыль чистая Приватизация Приватизация жилья Прогнозирование рынка Прожиточный минимум Прожиточный (физиологический) минимум Процент [c.522]

Предположим, что при организации акционерного общества учредители вложили в него капитал з 100 млрд. руб. Прибыль на него в год составляет 500 млрд. руб. Если будет выпущен 1 млн. акций с номинальной стоимостью по 100 тыс. руб каждая, то дивиденд на акцию составит 500 тыс. руб в год. Предположим, что норма ссудного процента составляет 250%. В таком случае курс каждой акции составит (500 250) 100 = 200 тыс. руб. Следовательно, при продаже 1 млн. акций за них будет выручено 200 млрд. руб. А капитал, действительно вложенный учредителями в предприятие, составляет только 100 млрд. руб. В таком случае учредительская прибыль в данном примере составит 100 млрд. руб. [c.452]

Учредительская прибыль служит важным источником обогащения учредителей, которыми обычно выступают крупнейшие представители банковского и промышленного капитала. [c.452]

РАЗВОДНЕНИЕ АКЦИОНЕРНОГО КАПИТАЛА — выпуск акций на номинальную сумму, превышающую действительно вложенный в предприятие капитал в целях увеличения учредительской прибыли. Р. а. к. нередко производится в замаскированной форме путем завышенной оценки имущества акционерного об-ва. Учитывая будущие высокие дивиденды, учредители осуществляют разводнение при организации акционерного об-ва или путем различного рода оздоровлений , реорганизаций (слияния, укрупнения и т. п.). Р. а. к. можно иллюстрировать след, примером если при организации акционерного об-ва учредители вложили в него 50 млн. долл., а акций выпустили на 100 млн. долл., то каждая 50-долларовая акция будет представлять реальный капитал всего в 25 долл. учредители имеют возможность, даже реализуя акции по их номинальной стоимости, получать на каждую акцию учредительскую прибыль в 25 долл. [c.257]

УЧРЕДИТЕЛЬСКАЯ ПРИБЫЛЬ — прибыль, присваиваемая учредителями акционерных компаний в виде разницы между суммой, полученной от реализации акций, и капиталом, действительно вложенным в акционерное предприятие Возникает в связи с тем, что курсовая стоимость акций обычно значительно превышает размеры представляемого ими реального капитала. Владельцы акций получают по ним дивиденды, т. е. распределяемую по акциям [c.463]

Прямое внедрение монополистич. банковского капитала в пром-сть происходит путем скупки банками акций промышленных компаний, размещения и выпуска ими промышленных ценных бумаг и участия банков в создании новых предприятий. Скупка акций банками связана с их стремлением получить свою долю в монопольно высоких прибылях, извлекаемых в пром-сти картелями и трестами. Часть монополистич. сверхприбыли переходит к банкам через механизм дивидендов. Кроме того, покупая акции предприятия, банк усиливает на него свое влияние или даже ставит под свой контроль. Банки часто приобретают акции для спекуляции ими на бирже. Активное участие банков в размещении и выпуске промышленных ценных бумаг объясняется прежде всего тем, что у них сосредоточены огромные денежные капиталы. Предприятия прибегают к выпуску новых акций и облигаций, когда им нужны добавочные капиталы, но самое размещение ценных бумаг требует известного времени. В связи с этим предприятия пользуются услугами банков, к-рые, обладая разветвленным аппаратом и обширной клиентурой, имеют возможность успешно размещать ценные бумаги. Операции банков по выпуску ценных бумаг преследуют своей целью получение эмиссионной прибыли в виде разницы между продажным курсом бумаг, реализуемых банками, и более низким курсом, по к-рому банки покупают их у промышленных компаний. Эмиссионные прибыли составляют обычно 4—8%, но могут достигать 10 и более процентов от суммы норой эмиссии. В эпоху монополистич. капитализма при крупных размерах предприятий для организации новых акционерных компаний часто требуются громадные средства, мобилизация к-рых происходит обычно с помощью одного или нескольких крупных банков. Стимулом для участия банков в создании новых предприятий служит учредительская прибыль (см.). [c.506]

Б. занимаются и учредительской деятельностью, т. е. принимают участие в организации новых компаний, получая при этом крупную учредительскую прибыль (см.). Во время экономических кризисов крупные Б. участвуют в санировании ( оздоровлении ) промышленных компаний, к-рые оказываются вынужденными для получения необходимых им финансовых ресурсов передать часть своих акций Б. и поручить им выпуск новых акций. На таких оздоровлениях и реорганизациях Б. наживают крупные прибыли. В итоге скупки и эмиссии промышленных акций, а также учредительства крупные Б. внедряются в пром-сть и превращаются в центры хозяйственной жизни капиталистич. об-ва. По мере развития банкового дела и концентрации его в немногих учреждениях, банки перерастают из скромной роли посредников в всесильных монополистов, распоряжающихся почти всем денежным капиталом всей совокупности капиталистов и мелких хозяев, а также большею частью средств производства и источников сырья в данной стране и в целом ряде стран (Ленин В. И., Соч., т. 22, стр. 198). [c.105]

Важную роль в обогащении монополистов играют фондовые операции. Монополии получают огромную учредительскую прибыль, представляющую собой, как было выяснено в главе VII, разницу между суммой цен акций по курсу и суммой капитала, фактически вложенного в акционерное предприятие. [c.338]

УЧРЕДИТЕЛЬСКАЯ ПРИБЫЛЬ — ПРИБЫЛЬ, ПОЛУЧАЕМАЯ УЧРЕДИТЕЛЯМИ АКЦИОНЕРНОГО ОБЩЕСТВА ПРИ ЕГО УЧРЕЖДЕНИИ, КОТОРАЯ ПРЕДСТАВЛЯЕТ СОБОЙ РАЗНИЦУ МЕЖДУ КУРСОВОЙ СТОИМОСТЬЮ АКЦИИ И СУММОЙ ДЕЙСТВИТЕЛЬНО ВЛОЖЕННОГО В ПРЕДПРИЯТИЕ КАПИТАЛА. [c.66]

Учредительская прибыль присваивается учредителями акционерной компании. [c.66]

Облигация, акция, дивиденд обычные и привилегированные акции, контрольный пакет акций номинальная цена и курс ценных бумаг (рыночная цена) котировка ценных бумаг учредительская прибыль фондовая биржа, кассовые и срочные сделки твердые и условные срочные сделки трастовые компании. [c.74]

Какую учредительскую прибыль следует ожидать акционерному обществу от увеличения уставного капитала, если норма ссудного процента составляет 6% годовых. [c.75]

Прибыль учредительская — см. Учредительская прибыль. [c.142]

Учредительская прибыль — прибыль, которую получают учредители акционерного общества в виде разницы между суммой денежных средств, полученной от реализации выпущенных акций, и стоимостью капитала, реально вложенного ими в акционерное общество. [c.194]

Обыкновенные акции могут приносить три вида дохода дивиденды, дополнительные акции (льготные или бесплатные) и учредительскую прибыль. Привилегированные акции, как правило, приносят один вид дохода — дивиденд, который имеет фиксированный характер и гарантированную основу в отличие от доходов по обыкновенным акциям. Болезненным аспектом является вопрос о двойном налогообложении сначала с дохода корпораций, затем с дохода физических лиц. В связи с этим в некоторых странах действу- [c.227]

Разница между рыночным курсом акций и действительной величиной капитала (в нашем примере номинальная стоимость акций) составляет учредительскую прибыль. Эта прибыль стала источником огромных доходов капиталистов — учредителей корпораций и особенно банков, которые как посредники при эмиссии акций присваивают значительную долю этой прибыли. [c.231]

Учредители акционерных обществ — крупнейшие промышлен- -ники и банкиры — присваивают огромные доходы в виде учредительской прибыли. Она представляет собой разность между суммой цен акций, проданных учредителями по курсу, и суммой капитала, вложенного ими в акционерное предприятие. Учредительская прибыль — одна из форм капиталистической прибыли, а значит, и прибавочной стоимости. [c.141]

Кроме сверхприбыли, получаемой в отраслях производства, монополистическая буржуазия получает ее в результате различных финансовых операций с фиктивным капиталом. Сюда относится эмиссионная и учредительская прибыль от выпуска ценных бумаг и спекулятивных операций на фондовой бирже. Монополистическая буржуазия обогащается как за счет эксплуатации рабочего класса, так и непролетарских слоев трудящихся своей страны, что порождает антагонизм не только между монополистической буржуазией и рабочим классом, но и между ней и всеми трудящимися. Все это является объективной основой для создания широкого антимонополистического фронта. [c.237]

Разница между р ьзмерами фиктивного и реального капиталов определяет масштабы уч] юдительной прибыли. Если размер реального капитала (номинал цен ой бумаги) составляет, например, 200 долл., то учредительская прибыль равна 800 долл. (1000 долл. — 200 долл.). Один из способов получения этой прибыли — разводнение капитала, т.е. выпуск ценных бума г на сумму, превышающую капитал, реально вложенный в предприятие. Это явление получило широкое распространение во всех странах, где Акционерная собственность недостаточно регулируется государством. [c.71]

Основными видами Ц. б. являются акции и облигации капиталистич. предприятий, облигации государственных, коммунальных и др. займов и закладные листы ипотечных банков. Как правило, Ц. б. выпускаются на предъявителя они свободно переходят из рук в руки без передаточной надписи. Любой держатель акций формально считается совладельцем предприятия, т. к. акция представляет собой свидетельство на часть капитала данного акционерного об-ва. Однако реальную возможность стать хозяевами предприятий акции дают их владельцам только в том случае, если они сосредоточивают в своих руках контрольный пакет акций (см.). Владелец облигаций выступает кредитором акционерного об-ва или гос-ва при этом облигация дает ему право на получение твердого ежегодного дохода в виде определенного процента, а по истечении срока займа — и право на выкуп облигаций. Эмиссия Ц. б. служит одним из главных средств обогащения финансовой олигархии. При выпуске акций вновь создаваемых акционерных компаний их учредители, в состав к-рых входят наряду с промышленными магнатами и крупные банки, получают учредительскую прибыль (см.) при дальнейших эмиссиях акций, а также при выпуске облигаций банки, занимающиеся их размещением, получают эмис сионную прибыль (см.). Кроме того, финансовая олигархия наживается на спекуляции Ц. б., скупая их в периоды падения курсов для перепродажи в периоды их повышения. [c.587]

Учредительскую прибыль получают учредители УЧ ппибыл>ьКаЯ акционерных обществ т- крупнейшие промыш-ленники и банкиры, возглавляющие акционерные компании. Учредительская прибыль основана на разнице между дивидендом в данном акционерном обществе и средней нормой ссудного процента. Поскольку превышение дивиденда над ссудным процентом определяет и курс акций, то учредительская прибыль количественно равна разнице между суммой цен акций акционерного предприятия по курсу и реальным капиталом, вложенным в это предприятие. [c.167]

Существуют различные способы извлечения учредительской прибыли. Рассмотрим важнейшие из них. Пусть капитал, вложенный в в предприятие, равен 100 тыс. долл., число акций — 1 тыс., т. е. номинальная цена одной акции равна 100 долл. Если дивиденд предприятия составляет 10%, а ссудный процент равен 5, то курс каждой акции поднимется до 200 долл. Следовательно, учредители, вложившие в предприятие 100 тыс. долл., по истечении первого года, когда будет выплачен дивиденд в размере 10%, могут продать все акции на сумму, близкую к 200 тыс. долл. Разница в 100 тыс. долл. и явится учредительской прибылью. В. И. Ленин в книге Империализм, как высшая стадия капитализма приводит конкретный пример подобного рода. Немецкий банк , прежде чем распространить на денежном рынке Берлина акции Сибирского торгового банка, продержал их год у себя в портфеле, а затем продал по курсу 193 за 100, т. е. почти вдвое дороже, и заработал около 6 млн. руб. учредительской прибыли1. [c.167]

Специализируясь на финансировании проектов с высокой степенью неопределенности результата, фирмы венчурного капитала предоставляют инвестиции не в форме ссуды, а в обмен на большую часть акционерного капитала создаваемого венчура. Этим предопределена и основная форма дохода на венчурный капитал — учредительская прибыль, реализуемая и основателями стартовых компаний, и финансирующими их фондами-партнерами лишь через 5 лет, когда акции венчура начнут котироваться на фондовом рынке. С установленного периода (обычно 10 лет) фонд распускается. Акции компаний, вышедших на фондовый рынок, распределяются между партнерами. [c.94]

Эмиссия акций выступает одним из важнейших рычагов централизации капитала. Акции вновь образуемого акционерного общества находят сбыт, поскольку процесс производства предполагается как условие получения в будущем прибавочной стоимости, которая таким образом антиципируется, предвосхищается. Отсюда, в частности, проистекает учредительская прибыль, появление которой составляет один из моментов процесса возникновения фиктивного капитала, воплощенного в акциях. Хотя покупка акции как ссуда капитала совершается на базе ссудного процента, этот капитал отдается не под процент, в противном случае эмиссия акций была бы обычной заемной операцией. В уплачиваемой за акцию сумме предвосхищается большая, чем процент, доля прибавочной стоимости и тем самым приводится в действие механизм образования учредитель- ской прибыли. Антиципирование прибавочной стоимости как таковое составляет характерную черту ценных бумаг и фиктивного капитала вообще. [c.274]

Источник дивидендов ООО

Дивиденды (или же доходы от использования чистой прибыли) — доходы, получение которых доступно участникам ООО (п. 1 ст. 28 закона «Об ООО» от 08.02.1998 № 14-ФЗ). Соответственно, для выдачи такого дохода необходимо, прежде всего, наличие чистой прибыли. Она определяется по данным бухучета (письмо Минфина РФ от 20.09.2010 № 03-11-06/2/147).

У ООО есть возможность выбрать периодичность выплаты дивидендов учредителям: поквартально, по полугодиям или за год — в зависимости от размера чистой прибыли за каждый из этих периодов. Учитывая, что прибыль считают нарастающим итогом за год, окончательная ее сумма будет известна по завершении отчетного периода, и только тогда можно будет установить окончательную сумму возможных к выплате доходов. Поэтому во избежание ситуаций, когда выплаченные в течение года дивиденды превысят допустимую их сумму по году, лучше распределять их по завершении года по результатам утвержденной годовой бухотчетности.

ВНИМАНИЕ! Минфин больше не требует переквалифицировать промежуточные дивиденды в безвозмездно полученное имущество, в случае, когда чистая прибыль по году оказалась меньше дивидендов, выплаченных за квартал, полугодие или 9 месяцев.

О том, в каких случаях бухотчетность ООО может иметь упрощенную форму, читайте в материале «Упрощенная бухгалтерская отчетность для малых предприятий за 2022 год».

Что нужно для выплаты дивидендов?

Правила выплаты дивидендов учредителям ООО в 2023 году по-прежнему базируются на ограничениях, содержащихся в ст. 29 закона № 14-ФЗ и требующих:

- полной оплаты УК;

- полной выплаты его доли выбывающему участнику;

- превышения величины чистых активов над суммой УК и резервного фонда, в том числе и после выдачи дивидендов;

ВАЖНО! Если до или после принятия решения о выплате дивидендов величина чистых активов меньше уставного капитала и резервного фонда, налоговики могут переквалифицировать дивиденды в зарплату и доначислить страховые взносы, поскольку в таких обстоятельствах закон запрещает распределять чистую прибыль.Судьи такое решение могут поддержать (см. постановление Одиннадцатого арбитражного апелляционного суда от 02.02.2022 по делу № А55-12841/2021).

- отсутствия признаков банкротства, в том числе и после выдачи дивидендов.

Соответствие этим ограничениям должно иметь место как на дату возникновения решения о выдаче, так и на момент выплаты дохода. Если решение уже принято, а к моменту выдачи условия таковы, что не позволяют осуществить выплату, то она будет сделана после исчезновения этих условий (п. 2 ст. 29 закона № 14-ФЗ).

Решение относительно выплат принимают сами участники, созывая общее собрание. Проводят его не ранее, чем за соответствующий период будет составлена бухотчетность, позволяющая судить о соответствии установленным законом ограничениям. По году отчетность должна быть утверждена. Собрание, на котором это делают, созывают не ранее 1 марта и не позднее 30 апреля года, идущего за ним (ст. 34 закона № 14-ФЗ). К этому собранию обычно приурочивают и вопрос распределения дивидендов.

Факт проведения собрания оформляют протоколом, составленным по принятой в ООО форме, в котором относительно дивидендов должна присутствовать следующая информация:

- указание на год, за который хотят выплатить доход участникам;

- сумма, отведенная на дивиденды;

- форма выдачи и срок осуществления выплат.

В протоколе допустимо указание единой суммы, предназначающейся к выплате, т. к. в ООО порядок, согласно которому осуществляется распределение дивидендов, либо отражен в уставе, либо является результатом раздела в пропорции к долям (п. 2 ст. 28 закона № 14-ФЗ).

Формой выдачи, помимо денежной, может стать имущественная. Однако выдача имуществом приравнивается к реализации (письмо Минфина РФ от 07.02.2018 № 03-05-05-01/7294, от 25.08.2017 № 03-03-06/1/54596, от 17.12.2009 № 03-11-09/405) и будет очень невыгодной с точки зрения налогообложения. Поэтому предпочтительны денежные платежи.

См. также «Нужно ли начислять НДС при выдаче зарплаты или дивидендов имуществом?»

Срок выдачи либо содержится в уставе, либо устанавливается собранием. Но он не может выходить за пределы периода в 60 дней с даты собрания, вынесшего решение по выплатам (п. 3 ст. 28 закона № 14-ФЗ). Если срок нигде не зафиксирован, то считается, что он равен 60 дням.

В случае наличия в ООО единственного учредителя необходимость созыва собрания отсутствует, и о протоколе речь не идет. Его заменяет решение учредителя.

Подробнее читайте в статье «Решение о выплате дивидендов ООО — образец и приказ».

Распределение дивидендов

При наличии единственного учредителя вопрос распределения не встает. Он получает всю выделенную на цели выплат сумму.

Если участников несколько, распределение чаще всего будет пропорциональным доле вклада в УК. Величину дивидендов, приходящуюся на каждого, определяют умножением общей выделенной для распределения суммы на процент, отражающий долю участия.

Если распределение не будет соответствовать пропорции или алгоритму, установленному уставом, то в отношении выплат физлицам это может привести к спорам с ФНС по страховым взносам: они не начисляются на суммы законно выплаченных дивидендов, а суммы превышений будут сочтены обычным доходом, для которого эти начисления обязательны. Суды налоговиков в этом вопросе поддерживают. Например, в деле, рассмотренном Первым арбитражным апелляционным судом (постановление от 18.07.2022 по делу № А43-42071/2021) выяснилось, что дивиденды рассчитывались не в равных пропорциях. Это указывало на том, что размер выплат зависел от трудового вклада участника. Следовательно, это были не дивиденды, а зарплата, подлежащая обложению взносами.

ВАЖНО! Не выплачивайте промежуточные дивиденды до того, как оформлено решение о распределении прибыли. Иначе налоговики могут переквалифицировать их в иные выплаты и доначислить взносы. В этом вопросе их поддерживают суды. Подробнее см. здесь.

На что обратить внимание при распределении чистой прибыли предприятия, читайте в статье «Какой порядок распределения чистой прибыли (нюансы)?».

Порядок выплаты дивидендов

Важно! С 4 мая 2022 г. введены ограничения на выплату дивидендов — разъясняет КонсультантПлюс

Установлен временный порядок, по которому российские ООО исполняют обязательства по выплате прибыли участникам — иностранным лицам, связанным с иностранными лицами, или подконтрольным им лицам (кроме случаев, когда место регистрации подконтрольных лиц — РФ). Выплата производится по п. п. 2 — 9 Указа Президента РФ от 05.03.2022 N 95. Банк России и Минфин России могут выдавать разрешения, освобождающие от соблюдения такого порядка, и определить иной порядок (п. п. 1 — 3 Указа Президента РФ от 04.05.2022 N 254).

Чтобы получить разрешение…

Подробнее о выплате дивидендов в период действия ограничений читайте в Готовом решении. Пробный доступ к системе бесплатный.

Фактическую выплату дивидендов в 2023 году, как и ранее, осуществляют с удержанием налога. Правила налогообложения применяют независимо от года, за который происходит начисление, к платежам, произведенным в 2023 году:

- НДФЛ у физлиц — 13% (п. 1 ст. 224 НК РФ) для граждан РФ и 15% (п. 3 ст. 224 НК РФ) для нерезидентов, а также при превышении порога в 5 000 000 руб. выплаченных дивидендов в отчетном году;

- налога на прибыль у юрлиц — 13% (подп. 2 п. 3 ст. 284 НК РФ) для российских фирм и 15% (подп. 3 п. 3 ст. 284 НК РФ) для иностранных юрлиц.

Если ООО, выдающее дивиденды, является также и их получателем, то для дивидендов, выплачиваемых после 31.12.2020 установлен новый порядок зачета налога на прибыль в счет НДФЛ (п.3.1 ст. 214 НК РФ).

Чтобы рассчитать НДФЛ к уплате, воспользуйтесь формулой:

∑НП — сумма налога на прибыль, удержанного с дивидендов, полученных российской организацией, которая рассчитывается пропорционально доле участия физлица в этой организации. Определить показатель ∑НП можно по формуле:

Чтобы определить базу для суммы налога к зачету, нужно выбрать наименьшую величину из двух баз:

- сумма дивидендов, начисленная физлицу-получателю;

- часть суммы полученных дивидендов, которая приходится на физлицо-получателя дивидендов, рассчитываемая по формуле:

ПРИМЕР от КонсультантПлюс:

ООО приняло решение о распределении прибыли в размере 2 500 000 руб. следующим участникам общества:

— физическому лицу, которое является резидентом РФ, — в размере 500 000 руб.;

— российской организации — в размере 2 000 000 руб.

Другая организация, в которой участвует ООО, начислила ему дивиденды в размере 1 000 000 руб. С них был удержан налог на прибыль у источника выплаты в сумме 130 000 руб. Размер дивидендов, полученных ООО, составил 870 000 руб. (1 000 000 руб. — 130 000 руб.). Других дивидендов в отчетном году ООО не получало. Ранее полученные дивиденды были учтены при определении сумм налога, подлежащих удержанию из доходов участников, в прошлых периодах.

НДФЛ с дивидендов физического лица был рассчитан следующим образом:… Читайте продолжение примера, получив пробный демо-доступ к системе КонсультантПлюс. Это бесплатно.

Подробнее о расчете налога с дивидендов читайте в статьях:

- «Как правильно рассчитать налог на дивиденды?»;

- «Особенности расчета дивидендов для определения налога на прибыль»;

- «Порядок расчета дивидендов при УСН».

Оплату налога на прибыль осуществляют не позднее 28-го числа месяца, следующего за месяцем выплаты дивидендов. НДФЛ уплачивают до 28 числа текущего месяца, если дивиденды выплачены физлицу с 23 числа предыдущего месяца до 22 числа текущего месяца.

Налоговые аспекты, а также бухучет при выплате дивидендов, подробно рассмотрели эксперты КонсультантПлюс. Вы можете получить бесплатный пробный доступ к системе и перейти к Путеводителю.

Если дивиденды не получены участником в установленный решением срок, то он может обратиться за ними в течение 3 лет (или 5 лет, если оговорка по этому сроку есть в уставе) с даты завершения 60-дневного срока, отведенного на оплату (п. 4 ст. 28 закона № 14-ФЗ). По прошествии срока, установленного для обращения, требования о выплате не исполняют, а сумму неистребованных дивидендов возвращают в состав прибыли.

Отчетность при дивидендах

Выплату дивидендов в ООО сопровождает представление отчетности:

1) по НДФЛ — в виде расчета 6-НДФЛ, подаваемого в ИФНС ежеквартально не позже 25 числа месяца, идущего за отчетным кварталом, и (по году) до 25 февраля года, наступающего за отчетным, годовой расчет с налогового периода 2021 года включает справки о доходах (бывшие 2-НДФЛ);

Подробнее о внесении данных по дивидендам в форму 6-НДФЛ читайте в материале «Как правильно отразить дивиденды в форме 6-НДФЛ?».

2) по прибыли — в виде декларации, в которую кроме титульного листа входят подраздел 1.3 раздела 1 и лист 03, сдаваемой в ИФНС в сроки, установленные для такой отчетности: промежуточной — до 25 числа месяца, идущего за отчетным периодом, окончательной (по году) — до 25 марта последующего года.

О заполнении листа 03 подробнее читайте в статье «Каков порядок заполнения декларации по налогу на прибыль (пример)».

Подробности налоговой отчетности при выплате дивидентов изложены в системе КонсультантПлюс. Получите пробный бесплатный доступ к системе и следуйте рекомендациям экспертов.

Итоги

Порядок выплаты дивидендов учредителям в 2023 году не изменился, но в связи с санкциями были введены некоторые ограничения. До принятия решения о выплате дивидендов необходимо проверить, не нарушаются ли ограничения, при которых выплата невозможна.

Налогообложение операций по выплате дивидендов зависит от формы их выплаты, срока владения долей в уставном капитале, того, получало ли ООО дивиденды от других компаний, и того, кем является получатель дивидендов — российской или иностранной организацией / физическим лицом.

Значительные изменения с 2021 года приняты в части расчета НДФЛ. Во-первых, при выплате дивидендов свыше 5 млн руб. применяется ставка 15%. Во-вторых, утвержден новый порядок зачета налога на прибыль в счет НДФЛ, удерживаемого из дивидендов.