Анализ финансовых результатов деятельности предприятия дает понимание, насколько эффективно оно работает. Главная задача – раскрыть причины падения прибыли и уменьшения рентабельности. В статье рассмотрим, как он проводится и разберем пример.

С чего начать оценку финансовых результатов деятельности организации

Весомый блок в анализе финансового состояния предприятия – это оценка прибыльности его деятельности. Ее проводят, чтобы увидеть:

- насколько адекватны расходы организации при сложившемся уровне доходов;

- значимо ли влияние чистой прибыли в формировании собственного капитала;

- насколько эффективно используются активы и пассивы в привязке к прибыли;

- какие факторы препятствуют росту финансового результата.

По сути, в названных задачах мы обобщили этапы проведения анализа. К ним мы еще вернемся. А теперь расскажем, какими вопросами стоит задаться в начале исследования. Это будут такие:

- где взять информацию?

- за какой период делать расчеты?

- как сформулировать корректные выводы?

Где взять информацию? Чтобы проанализировать финансовые результаты компании, вам понадобятся отчет о финансовых результатах и бухгалтерский баланс. Отчет будет основным, так как именно он содержит четыре вида прибыли (убытка). В балансе под это отводится лишь одна строка.

За какой период делать расчеты? Если вы возьмете годовую финансовую отчетность, которая составлена по российскому формату, то анализом получится охватить максимум два года. Для, например, пятилетнего исследования, потребуются отчеты за четыре последовательных годовых периода.

Как сформулировать корректные выводы? Бытует заблуждение: финансовый анализ сводится, прежде всего, к расчету массы коэффициентов. А выводы – второстепенны и нормально, когда они строятся по принципу «Было столько, стало столько». В действительности, лучше рассчитать ограниченный набор показателей, но проникнуться их сутью и основательно разобраться, о чем говорят значения. Куча неосмысленных цифр – пустая трата времени аналитика.

Иногда проблема с пониманием и выводами кроется в нехватке общих познаний о том, как считается финансовый результат и каким он бывает. Давайте вспомним ключевые моменты этих вопросов.

Бытует заблуждение: финансовый анализ сводится к расчету массы коэффициентов. А выводы – второстепенны. В действительности, лучше рассчитать ограниченный набор показателей, но проникнуться их сутью и основательно разобраться, о чем говорят значения. Куча неосмысленных цифр – пустая трата времени аналитика.

Как посчитать финансовый результат деятельности предприятия

Вот несколько простых правил:

- финансовый результат деятельности предприятия – это разница между доходами и расходами. Если она положительна, то итог называется прибылью. Если отрицательна – убытком. Выходит, отождествлять прибыль с доходами, а убыток с расходами неверно. Это принципиально отличающиеся показатели;

- финансовый результат бывает разный. Все определяется тем, какие именно доходы и расходы вы берете в расчет. Например, если вообще все, то получите чистую прибыль (убыток). Если только по основным видам деятельности, то прибыль (убыток) от продаж. Иначе она именуется операционным результатом деятельности;

- предыдущие два правила не совсем подходят для расчета нераспределенной прибыли или непокрытого убытка из баланса. Там это уже не просто доходы за вычетом расходов. Это сумма чистой прибыли (убытка), которую предприятие накопило за весь период функционирования с учетом корректировки на некоторые операции. Например, на уменьшение по причине выплаты дивидендов;

- в большинстве случаев неверно отождествлять доходы и расходы с денежными притоками и оттоками. Значит, нельзя рассматривать финансовый результат как остаток денег на счетах и в кассе. Такое равенство иногда возможно лишь у организаций, которые пользуются кассовым методом признания доходов и расходов. О том, кому разрешается его использовать, написано в п. 4 и 5 ст. 6 Закона «О бухгалтерском учете».

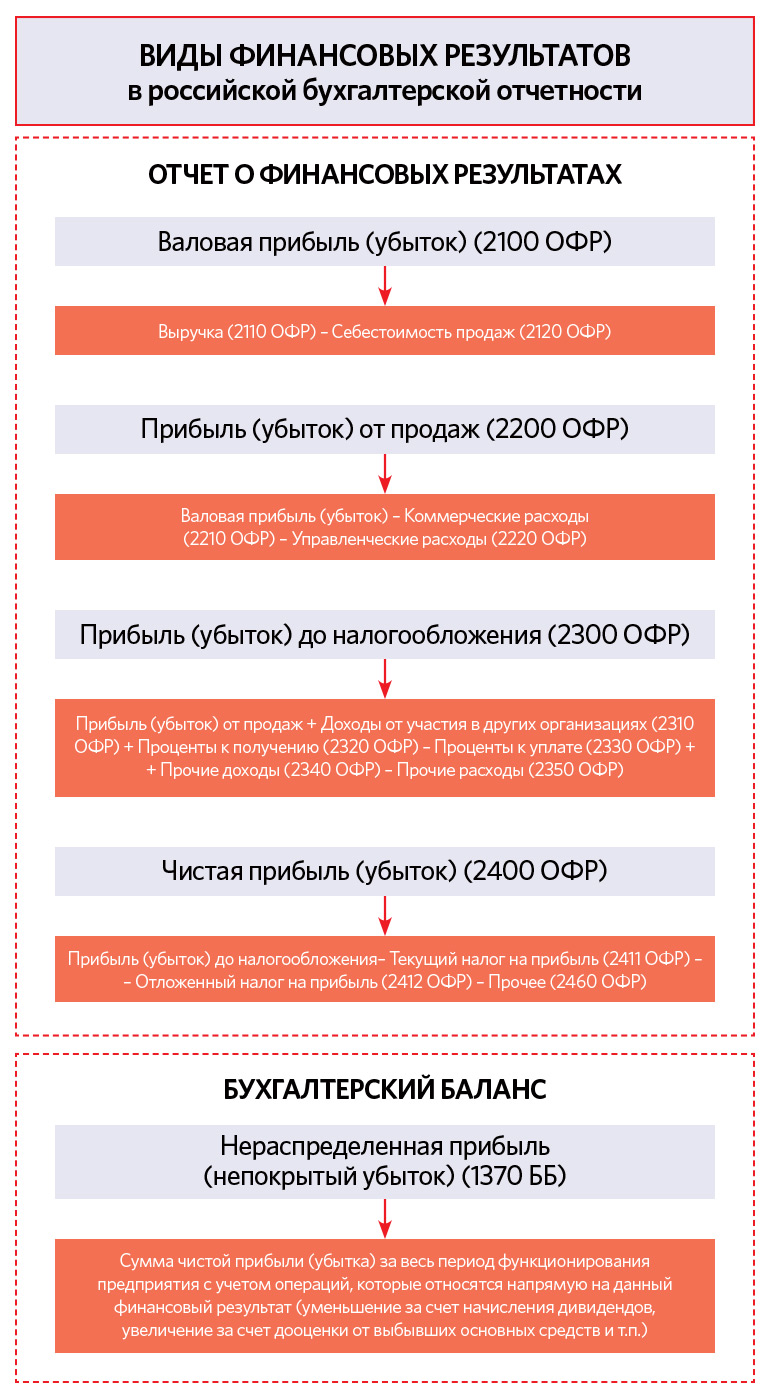

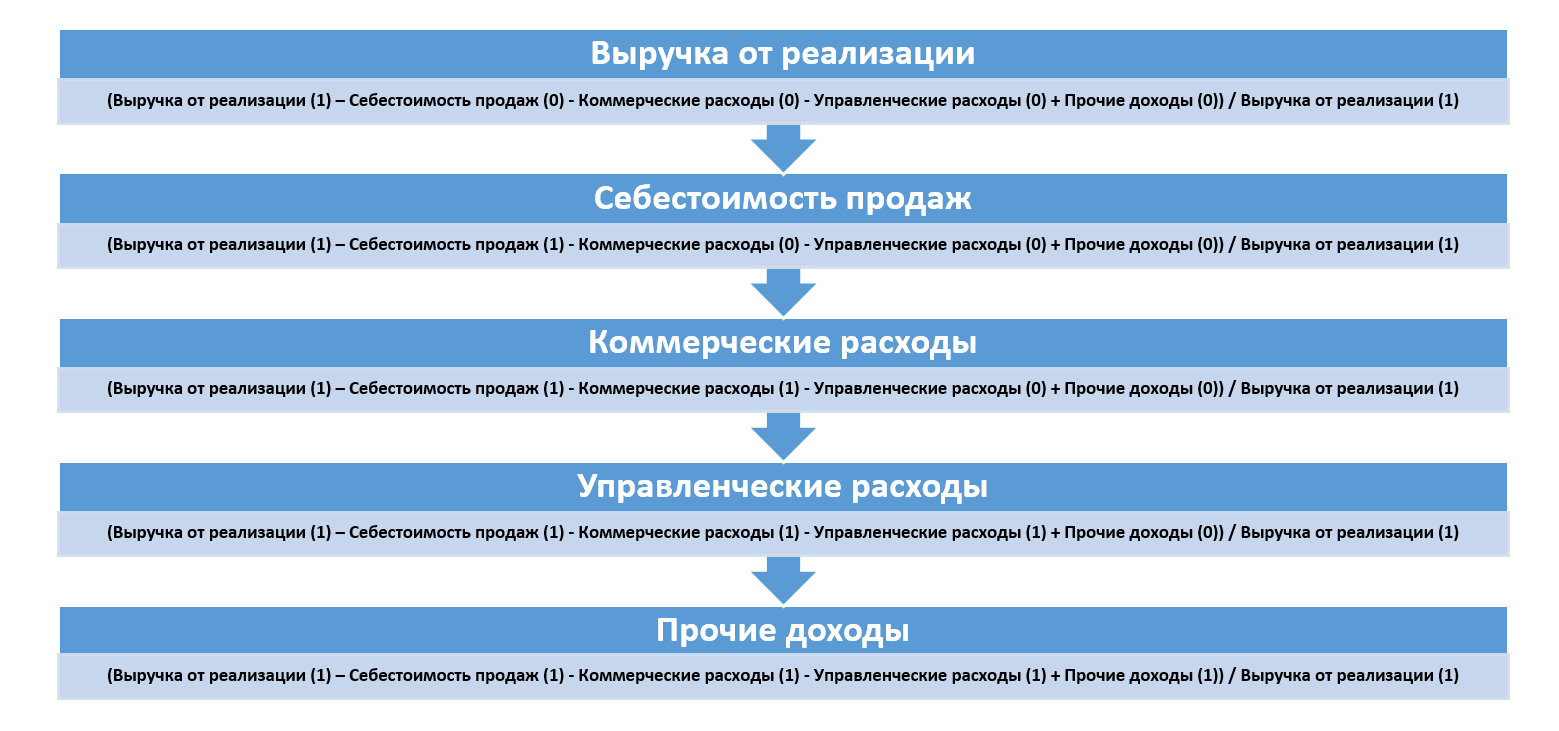

На схеме мы показали, как называются виды финансового результата в российской отчетности и как они рассчитываются.

Примечание:

ОФР – отчет о финансовых результатах;

ББ – бухгалтерский баланс;

цифры в скобках – номера строк бухгалтерской отчетности

Рисунок. Виды финансовых результатов в российской отчетности

Важно понимать: в финансовом анализе нет жестко заданных правил. Это значит, что методику расчета и набор как исходных, так и итоговых показателей аналитик всегда выбирает сам.

Оценка финансовых результатов: этапы и показатели

Важно понимать: в финансовом анализе нет жестко заданных правил. Это значит, что методику расчета и набор как исходных, так и итоговых показателей аналитик всегда выбирает сам. Поэтому наш подход – примерный. В нем мы ориентировались, прежде всего, на российскую отчетность. В ней нет готовых показателей маржинальной прибыли, EBITDA, NOPAT и т.п. Не будет их и в наших этапах и примерах.

Предлагаем пошаговую инструкцию, как сделать финансовый анализ предприятия в части финансовых результатов.

Этап 1. Провести горизонтальный анализ прибыли (убытка)

Суть горизонтального анализа в том, чтобы понять: как изменился финансовый результат по сравнению с предыдущим периодом. Вот некоторые его особенности:

- потребуется минимум два значения прибыли (убытка). Одно из них принимается как база для сравнения. Обычно это величина из самого раннего временного промежутка;

- рассчитываются либо абсолютные, либо относительные отклонения фактического уровня от базового. Для вычисления последних пригодятся формулы темпов роста и прироста. Смотрите их в таблице 1;

- абсолютные отклонения измеряются в той же единице, что и анализируемый показатель. В нашем случае это будут рубли. Относительные – либо в процентах, либо в долях;

- если показатель в базовом периоде равнялся нулю или имел другой знак, нежели в текущем, то темпы роста/прироста рассчитать либо не выйдет, либо они не будут иметь смысла. Для примера: в 2018 г. организация получила 1 млн руб. убытка, а в 2019 г. – 2 млн руб. прибыли. Темп прироста равен: 2 ÷ (-1) × 100% – 100% = -300%. Если трактовать буквально, то выйдет так: финансовый результат за год уменьшился на 300%. Согласитесь, это глупость;

- характер изменения (позитивный, негативный) зависит не от знака полученного отклонения. Он определяется смыслом самого показателя. Например, для доходов или прибыли важен рост и, значит, положительные величины отклонений. Для расходов и убытков, наоборот, – отрицательные.

Таблица 1. Формулы отклонений для горизонтального анализа

|

Название показателя |

Формула |

|

|

Абсолютное отклонение |

N1 – N0 |

|

|

Относительные отклонения |

Темп роста |

N1 ÷ N0 × 100% |

|

Темп прироста |

(N1 – N0) ÷ N0 × 100% |

|

|

Примечание: N0, N1 – значения анализируемого показателя в базовом и текущем периодах |

Этап 2. Выполнить вертикальный анализ финансовых результатов деятельности предприятия

Вертикальный анализ заключается в расчете удельного веса какого-либо показателя в общей сумме однородных величин. Иначе – это оценка структуры, при которой отдельный элемент соотносится с неким целым, частью которого он является.

Данный подход отличается особенностью для всех показателей из отчета о финансовых результатах, так как не сразу ясно, что считать тем целым, на которое будут делиться частные значения. Причина: отчет строится по принципу вычитания, а не суммирования в отличие от баланса.

Поэтому предлагаем реализовать вертикальный анализ по двум направлениям:

- для нераспределенной прибыли из баланса рассчитать ее долю в собственном капитале и/или в пассиве. Это позволит понять, насколько значим вклад накопленного результата в совокупную величину источников финансирования деятельности предприятия;

- для прочих видов прибыли из отчета о финансовых результатах соотнести их значение с доходами. Причем для валовой прибыли и от продаж рассчитать соотношение с выручкой. Для прибыли до налогообложения и чистой – с суммой выручки и прочих доходов. Обоснование: так сделаем сопоставление с теми доходами, которые принимали участие в расчете конкретного вида финансового результата. Что покажут эти вычисления? Какая сумма от заработанного дохода остается у предприятия на каждом этапе формирования прибыли. Косвенно это характеристика значительности расходной части, ведь чем меньше получится удельный вес, тем больше расходов приходится на каждый рубль дохода.

Важно помнить: вертикальный анализ лишен смысла для показателей убытка.

Вот формула для расчета удельного веса:

Ni = ∑Ni × 100%,

где Ni – значение конкретного показателя (часть);

∑Ni – величина общего показателя, в который Ni входит как составной элемент (целое).

Абсолютные значения финансового результата имеют большой недостаток: низкая степень сравнимости с другими организациями. Это так, даже если исследуется финансовая отчетность предприятий одного вида деятельности.

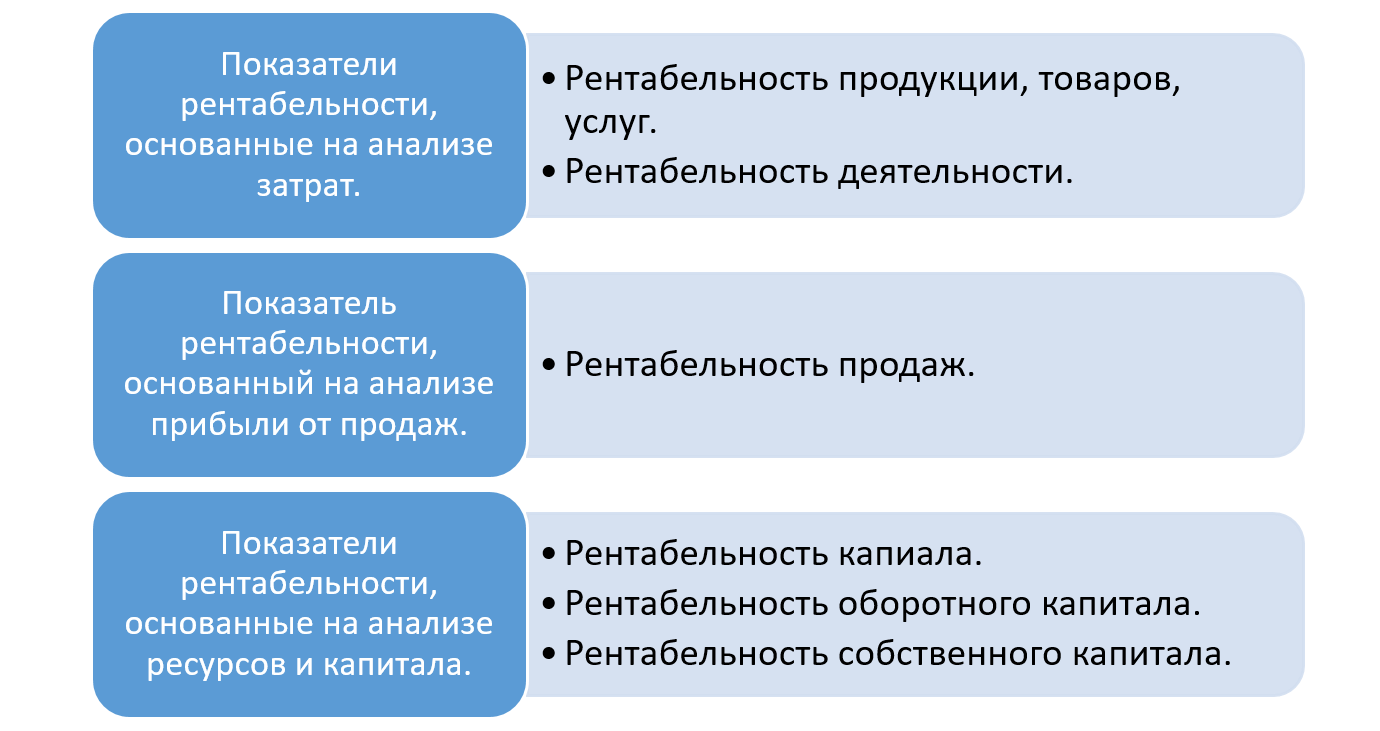

Этап 3. Рассчитать показатели рентабельности

Абсолютные значения финансового результата имеют большой недостаток: низкая степень сравнимости с другими организациями. Это так, даже если исследуется финансовая отчетность предприятий одного вида деятельности. Например, у федеральной торговой сети рублевая прибыль запросто окажется в разы выше, чем у локального магазина. Однако ее соотношение с величиной активов, собственного капитала или выручки может показать иную картину – совсем не в пользу торгового гиганта.

Такие соотношения значений финансового результата с прочими показателями деятельности организации называются рентабельностью. Их несомненное преимущество – открывающаяся возможность сравнивать изначально несопоставимые абсолютные величины.

Вот несколько особенностей, которые характерны для таких относительных величин:

- есть базовая схема расчета. Ее суть: в числителе – всегда прибыль, в знаменателе – тот показатель, рентабельность которого рассчитывается. Чаще других это: активы, собственный капитал и выручка. Но ничто не мешает поставить в знаменатель только внеоборотные или оборотные активы, обязательства или заемные средства. Конкретные названия показателей определяются именно знаменателем. Например, рентабельность активов, собственного капитала, продаж и т.д.;

- какую именно прибыль использовать в числителе? Решайте сами. Чаще других используются чистая и от продаж;

- если в знаменателе формулы находится балансовый показатель, значит, берется его среднегодовое значение, а не просто величина на дату. Почему? Потому что прибыль из числителя – это финансовый результат, который получен за период. Неверно совмещать при расчете периодические и точечные значения. Разумный выход: превратить то, что сложилось на дату, в то, что было в среднем за год. Не самый точный, но самый простой способ для этого – суммировать половинки значений на начало и на конец года. Помните: в балансе все данные приводятся на конец периода, например, на 31.12.2019 г. Их можно расценить, как величину на начало следующего года, то есть на 01.01.2020 г.;

- в чем измеряется рентабельность? Стандартная практика – проценты. Реже – доли единиц. И совсем редко, но тоже приемлемо – рубли на рубль. Например, для рентабельности активов, рассчитанной по чистой прибыли и равной 10%, трактовка будет следующей: на каждый рубль, который вложили в активы, идет отдача в виде 10 копеек чистой прибыли;

- неверно называть рентабельностью те показатели, в числителе которых – убыток. Правильнее – убыточность. В данном случае не будет противоречия с исконным смыслом слова «рента».

Смотрите в таблице 2 формулы основных показателей рентабельности. Дальше в примере мы воспользуемся именно таким набором.

Таблица 2. Относительные показатели для оценки финансовых результатов

|

Показатель |

Формула |

|

|

по чистой прибыли |

по прибыли от продаж |

|

|

Рентабельность активов |

ЧП ÷ Аср. × 100% |

ПП ÷ Аср. × 100% |

|

Рентабельность собственного капитала |

ЧП ÷ СКср. × 100% |

ПП ÷ СКср. × 100% |

|

Рентабельность заемного капитала |

ЧП ÷ ЗКср. × 100% |

ПП ÷ ЗКср. × 100% |

|

Рентабельность продаж |

ЧП ÷ В × 100% |

ПП ÷ В × 100% |

|

Примечание:

|

Этап 4. Оцените влияние отдельных факторов на финансовый результат

Факторный анализ финансовых результатов можно реализовать по двум направлениям:

- по абсолютным значениям прибыли (убытка);

- по относительным величинам, то есть по рентабельности.

Посмотрим формулы для каждого из них.

Предположим: аналитик не располагает ничем, кроме бухгалтерской отчетности предприятия. У него нет данных о цене, объеме продаж и операционной прибыли по конкретной номенклатурной позиции. Тогда оптимальной окажется такая формула факторного анализа:

ПП = В – СП – КР – УР,

где СП – себестоимость продаж (2120 ОФР);

КР – коммерческие расходы (2210 ОФР);

УР – управленческие расходы (2220 ОФР).

С ее помощью оценивается влияние четырех факторов (в формуле – справа) на значение финансового результата.

Особенность формулы: для расчета факторного влияния по ней нет необходимости применять какие-то особые методики. Когда факторы увязываются через алгебраическую сумму, то достаточно вычислить абсолютное отклонение каждого, чтобы понять, каким было его воздействие на финансовый результат.

Для факторного анализа рентабельности существует много моделей. Остановимся на самой популярной – на модели Дюпон. Вот ее трехфакторная формула:

Рск = Рп × Коа × МК,

где Рск – рентабельность собственного капитала;

Рп – рентабельность продаж;

Коа – коэффициент оборачиваемости активов (В ÷ Аср.);

МК – мультипликатор собственного капитала (Аср. ÷ СКср.).

Чтобы оценить воздействие трех факторов на рентабельность собственного капитала, применим метод абсолютных разниц. В таблице 3 – готовые формулы для данной модели Дюпон.

Таблица 3. Как посчитать влияние факторов в трехфакторной модели Дюпон

|

Фактор |

Формула оценки его влияния |

|

Рентабельность продаж |

∆Рск (Рп) = ∆Рп × Коа 0 × МК 0 |

|

Коэффициент оборачиваемости активов |

∆Рск (Коа) = Рп 1 × ∆Коа × МК 0 |

|

Мультипликатор собственного капитала |

∆Рск (МК) = Рп 1 × Коа 1 × ∆МК |

|

Примечание:

|

Если рассчитать все верно, то абсолютное изменением Рск и суммарное воздействие факторов окажутся равны:

Рск = ∆Рск (Рп) + ∆Рск (Коа) +∆Рск (МК).

Анализ финансовых результатов предприятия на конкретном примере

Покажем на примере, как провести анализ финансово-хозяйственной деятельности предприятия в части финансовых результатов. Этапы мы обозначили выше. В соответствии с ними сделаем расчеты и напишем выводы. За основу возьмем годовую отчетность ПАО «Аэрофлот» за 2018 г.

Этап 1

В таблице ниже – все четыре вида прибыли из отчета о финансовых результатах. Мы не стали примешивать к ним еще и нераспределенную прибыль из баланса. Причина: она показывается на дату. Поэтому не станем обобщать воедино интервальные и точечные показатели.

Таблица 4. Горизонтальный анализ финансовых результатов

|

Показатель, млрд руб. |

2017 |

2018 |

Темп прироста, % |

|

1 |

2 |

3 |

4 (3 ÷ 2 × 100 – 100) |

|

Валовая прибыль (2100 ОФР) |

46,4 |

5,0 |

-89,2 |

|

Убыток от продаж (2200 ОФР) |

-1,5 |

-38,6 |

2418,5 |

|

Прибыль до налогообложения (2300 ОФР) |

35,2 |

4,1 |

-88,4 |

|

Чистая прибыль (2400 ОФР) |

28,4 |

2,8 |

-90,2 |

Самые важные финансовые результаты из представленных – это второй и четвертый. Прибыль (убыток) от продаж – показатель эффективности основного бизнеса. Чистая – итоговая характеристика соотношения всех доходов и расходов. Поэтому в выводах сосредоточимся на них.

Для ПАО «Аэрофлот» 2017 г. был неблагоприятным с точки зрения ключевой деятельности – перевозок воздушным пассажирским транспортом. В 2018 г. ситуация и вовсе приобрела катастрофический характер. Причина: убыток от операционной деятельности.

Дальше в ходе факторного анализа разберемся с тем, почему это так. А пока найдем ответ: за счет чего компания в итоге сумела выйти в плюс. Ясно, что это некие прочие операции, которые сформировали положительное сальдо прочих доходов и расходов. Какие именно? Ответ приводится в пояснениях к балансу и отчету о финансовых результатах. Из него следует, что наибольший удельный вес в 2018 г. принадлежал прочим доходам от:

- не пролетевших пассажиров ввиду их неявки на рейс – 15,5%;

- прибыли прошлых лет, которую выявили в отчетном году – 10,3%;

- возврата акциза на топливо – 10,1%;

- операций с основными средствами и иными активами – 8,5%;

- штрафов и пеней за нарушение условий договоров – 8,3%.

Заметьте: все, за исключением возврата акциза, – некие случайные факторы. Они могут не повториться в будущем вообще или повториться в гораздо меньшем объеме. И тогда прочие операции перестанут быть спасительными в выведении компании на чистую прибыль.

В любом случае сложившаяся ситуация – ненормальна. Убыток от продаж – один из самых тревожных звонков в деятельности любого бизнеса.

Убыток от продаж – один из самых тревожных звонков в деятельности любого бизнеса.

Этап 2

Вертикальный анализ разобьем на две части. Создадим отдельные таблицы для финансовых результатов из баланса и «второй» формы.

Таблица 5. Вертикальный анализ финансовых результатов по балансу

|

Показатель |

31.12.2016 |

31.12.2017 |

31.12.2018 |

|||

|

млрд руб. |

уд. вес, % |

млрд руб. |

уд. вес, % |

млрд руб. |

уд. вес, % |

|

|

Доля в собственном капитале |

||||||

|

Нераспределенная прибыль (1370 ББ) |

68,2 |

97,9 |

77,3 |

98,2 |

65,8 |

109,3 |

|

Капитал и резервы (1300 ББ) |

69,7 |

100,0 |

78,7 |

100,0 |

60,3 |

100,0 |

|

Доля в пассиве |

||||||

|

Нераспределенная прибыль (1370 ББ) |

68,2 |

38,3 |

77,3 |

41,9 |

65,8 |

38,4 |

|

Итого пассив (1700 ББ) |

178,4 |

100,0 |

184,5 |

100,0 |

171,7 |

100,0 |

С точки зрения вертикального анализа нераспределенной прибыли ситуация в ПАО «Аэрофлот» вполне оптимистична. Собственный капитал почти полностью состоит из нее, а в валюте баланса ее доля – более 1/3. Это хорошая «подушка» финансовой безопасности и устойчивости. Однако при систематическом получении чистого убытка она рискует быстро растаять.

Особо поясним величину удельного веса в капитале и резервах на 31.12.2018 г. Она – выше 100% и это – не ошибка. Причина в следующем: на эту дату у предприятия находились собственные акции, выкупленные у акционеров. Цена их приобретения ставится в III раздел баланса со знаком минус. Из-за подобного вычитания составной компонент может оказаться больше, чем итоговая величина, как в данном случае.

Таблица 6. Вертикальный анализ финансовых результатов по «второй» форме

|

Показатель |

2017 |

2018 |

||

|

млрд руб. |

уд. вес, % |

млрд руб. |

уд. вес, % |

|

|

Доля в выручке |

||||

|

Валовая прибыль (2100 ОФР) |

46,4 |

10,4 |

5,0 |

1,0 |

|

Убыток от продаж (2200 ОФР) |

-1,5 |

× |

-38,6 |

× |

|

Выручка (2110 ОФР) |

446,6 |

100,0 |

504,7 |

100,0 |

|

Доля в совокупных доходах |

||||

|

Прибыль до налогообложения (2300 ОФР) |

35,2 |

6,9 |

4,1 |

0,7 |

|

Чистая прибыль (2400 ОФР) |

28,4 |

5,6 |

2,8 |

0,5 |

|

Совокупные доходы (2110 ОФР + 2310 ОФР + 2320 ОФР + 2340 ОФР) |

507,4 |

100,0 |

573,4 |

100,0 |

В каждом рубле выручки в 2017 г. было всего 10 копеек валовой прибыли. А в 2018 г. – и вовсе только 1 копейка. Значит, себестоимость продаж в ПАО «Аэрофлот» очень значительна по отношению к основному доходу. Причем в 2018 г. произошел ее существенный рост на 24,8%. Пояснения к отчетности раскрывают за счет чего. Самые главные причины:

- увеличение материальных расходов на 42,0%, в том числе расходов на авиа-ГСМ – на 49,0%;

- рост лизинговых платежей на 19,7%;

- повышение расходов по операциям код-шеринга (совместной эксплуатации воздушных линий) на 18,9%.

На фоне роста выручки лишь на 13% такая динамика в сфере расходов – крайне негативна. Как отмечалось выше, ситуацию спасает только положительное сальдо прочих доходов и расходов. Значит, ситуация с прибыльностью в ПАО «Аэрофлот» очень нестабильна.

Также невелика доля прибыли до налогообложения и чистой прибыли в совокупных доходах компании. Причем в 2018 г. – ярко выражена отрицательная динамика. Из заработанных 573 млрд руб. дохода на чистую прибыль приходится лишь 0,5 копеек с каждого рубля. Очевидно, что при такой величине и динамике доходов расходы компании нуждаются в существенной оптимизации.

Отметим: удельный вес прибыли от продаж мы не считали. Нет смысла находить долю отрицательного числа в положительном.

Этап 3

Оценим финансовые результаты ПАО «Аэрофлот» через относительные показатели рентабельности. Расчеты построим по чистой прибыли.

Таблица 7. Значения и динамика рентабельности

|

Показатель, % |

2017 |

2018 |

Темп прироста, % |

|

Рентабельность активов |

15,7 |

1,6 |

-90,0 |

|

Рентабельность собственного капитала |

38,3 |

4,0 |

-89,5 |

|

Рентабельность заемного капитала |

26,5 |

2,6 |

-90,3 |

|

Рентабельность продаж |

6,4 |

0,6 |

-91,3 |

Рентабельность по всем показателям в 2018 г. составила лишь около 10% от предыдущего года. Уменьшение в среднем на 90% – это катастрофическая ситуация. Здесь ее главная причина – почти десятикратное падение чистой прибыли. Получается: каждый рубль активов, капитала и выручки в 2018 г. отдавал бизнесу в 10 раз меньше, чем в 2017 г.

Однако даже такой негативный сценарий – не самый худший. Если бы мы считали рентабельность по операционному финансовому результату, то получили бы и вовсе минусовые значения. Напомним: в таком случае – это уже не рентабельность, а убыточность.

Этап 4

Факторный анализ построим по двум обозначенным выше подходам: сначала для убытка от продаж, а затем для рентабельности собственного капитала.

Таблица 8. Факторный анализ убытка от продаж

|

Показатель, млрд руб. |

Исходные данные |

Влияние факторов |

|

|

2017 |

2018 |

||

|

1 |

2 |

3 |

4 (3 – 2) |

|

Факторы |

|||

|

Выручка |

446,6 |

504,7 |

58,0 |

|

Себестоимость продаж |

-400,3 |

-499,7 |

-99,4 |

|

Коммерческие расходы |

-35,2 |

-29,8 |

5,4 |

|

Управленческие расходы |

-12,7 |

-13,8 |

-1,1 |

|

Совокупное влияние факторов |

× |

× |

-37,1 |

|

Результат |

|||

|

Убыток от продаж |

-1,5 |

-38,6 |

× |

В таблице 8 мы специально поставили минус у исходных значений расходов. Это поможет правильно оценить направление факторного влияния и понять: положительное оно или отрицательное.

Финансовый результат от продаж в 2018 г. меньше, чем в предшествующем периоде на 37,1 млрд руб. Самый значительный отрицательный вклад – у себестоимости продаж (-99,4 млрд руб.). Это почти двукратное перекрытие положительного влияния от роста выручки на 58,0.

Уже отмечали выше, подтверждаем теперь: при таком соотношении между доходами и расходами по основной деятельности у ПАО «Аэрофлот» высок риск скатиться в чистый убыток. Последствия этого таковы: уменьшение нераспределенной прибыли, утрата финансовой устойчивости, сокращение собственных оборотных средств.

Отметим также, что среди расходных показателей есть один, влияние которого на финансовый результат оказалось положительным. Это коммерческие расходы. Их динамика принесла компании +5,4 млрд руб. к сумме прибыли.

Таблица 9. Факторный анализ рентабельности собственного капитала

|

Показатель, % |

Исходные данные |

Влияние факторов |

|

|

2017 |

2018 |

||

|

Факторы |

|||

|

Рентабельность продаж |

6,4 |

0,6 |

-35,0 |

|

Коэффициент оборачиваемости активов |

2,5 |

2,8 |

0,5 |

|

Мультипликатор собственного капитала |

2,4 |

2,6 |

0,2 |

|

Совокупное влияние факторов |

× |

× |

-34,3 |

|

Результат |

|||

|

Рентабельность собственного капитала |

38,3 |

4,0 |

× |

За счет чего рентабельность собственного капитала уменьшилась на 34,3%? Основное влияние оказало падение рентабельности продаж. Оно дало сразу (-35,0)%. Чуть выправили ситуацию коэффициент оборачиваемости активов и мультипликатор собственного капитала. Они повлияли положительно и обусловили 0,5% и 0,2% роста соответственно. Однако это мизер по сравнению с воздействием первого из названных факторов.

Выводы по факторному анализу с использованием модели Дюпон:

- эффективность использования активов и структура капитала остались практически неизменны. Это подтверждается значениями коэффициента оборачиваемости и мультипликатора. Хорошего в этом мало. Неизменная величина оборачиваемости говорит о следующем: отдача от активов хоть и увеличилась, но крайне незначительно. А чуть подросший мультипликатор показывает: финансовая зависимость компании от обязательств выросла. Причем по состоянию на 31.12.2018 коэффициент автономии составлял 35,1%. Это значительно меньше «золотой» середины в 50%. Дальнейшее сокращение доли собственного капитала лишь усугубляет ситуацию;

- резкое снижение рентабельности продаж из-за падения чистой прибыли – очень тревожная ситуация. Мы уже отмечали это. Здесь подчеркнем негативное влияние данного фактора, в том числе на рентабельность собственного капитала. Выходит, основной ориентир для ПАО «Аэрофлот» с точки зрения управления финансовым результатом – оптимизировать расходы по основному виде деятельности. Только в таком случае обеспечится рост всех видов финансового результата.

Прибыль от продаж компании рассчитывается как разница между выручкой от продаж товаров, работ, услуг (за исключением НДС, акцизов и других обязательных платежей), себестоимостью, коммерческих расходов и управленческих расходов.

Основными факторами, влияющими на величину прибыли от продаж являются:

-

изменение объема продаж;

-

изменение ассортимента реализованной продукции;

-

изменение себестоимости продукции;

-

изменение цены реализации продукции.

Факторный анализ прибыли от продаж необходим для оценки резервов повышения эффективности производства, т.е. основной задачей факторного анализа является поиск путей максимизации прибыли компании. Кроме того, факторный анализ прибыли от продаж является обоснованием для принятия управленческих решений.

С аналитикой также поможет управлеческий учет. Сможете видеть полную картину по финансам в бизнесе и управлять расходами и доходами. Подробнее рассказали про управленку профи на курсе «Клерка».

Управленческий учет: с нуля до настройки в 1С, Excel и Google-таблицах

Уметь настраивать и вести управленку — значит быть полезным для руководителей. Научитесь понимать, откуда приходят и куда уходят деньги компании на курсе повышения квалификации от «Клерка».

Для проведения анализа составим аналитическую таблицу, источником информации служат данные бухгалтерского баланса и отчет о прибылях/убытках компании (1 и 2 форма баланса):

Исходные данные для факторного анализа прибыли от продаж:

|

Показатели |

Предыдущий период, |

Отчетный период, |

Абсолютное изменение, |

Относительное |

|

1 |

2 |

3 |

4 |

5 |

|

Выручка от продажи продукции, работ или услуг |

57 800 |

54 190 |

-3 610 |

-6,2% |

|

Себестоимость |

41 829 |

39 780 |

-2 049 |

-4,9% |

|

Коммерческие расходы |

2 615 |

1 475 |

-1 140 |

-43,6% |

|

Управленческие расходы |

4 816 |

3 765 |

-1 051 |

-21,8% |

|

Прибыль от продаж |

8 540 |

9 170 |

630 |

7,4% |

|

Индекс изменения цен |

1,00 |

1,15 |

0,15 |

15,0% |

|

Объем реализации в сопоставимых ценах |

57 800 |

47 122 |

-10 678 |

-18,5% |

Определим влияние факторов на сумму прибыли компании следующим образом.

1. Для определения влияния объема продаж на прибыль необходимо прибыль предыдущего периода умножить на изменение объема продаж.

Выручка от реализации товаров предприятия в отчетном периоде составила 54 190 тыс. рублей, для начала необходимо определить объем продаж в базисных ценах (54 190/1,15), который составил 47 122 тыс. рублей. С учетом этого изменение объема продаж за анализируемый период составило 81,5% (47 122/57 800*100%), т.е. произошло снижение объема реализованной продукции на 18,5%. За счет снижения объема продажи продукции прибыль от продажи продукции, работ, услуг снизилась: 8 540 * (-0,185) = −1 578 тыс. рублей.

Основная методическая сложность определения влияния объема продаж на прибыль компании связана с трудностями определения изменения физического объема реализованной продукции. Правильнее всего определять изменения в объеме продаж путем сопоставления отчетных и базисных показателей, выраженных в натуральных или условно-натуральных измерителях. Это возможно тогда, когда продукция однородна.

В большинстве же случаев реализованная продукция по своему составу является неоднородной и необходимо производить сопоставления в стоимостном выражении. Для обеспечения сопоставимости данных и исключения влияния других факторов необходимо сопоставлять отчетный и базисный объемы реализации, выраженные в одинаковых ценах (предпочтительно в ценах базисного периода).

Индекс изменения цен на продукцию, работы, услуги рассчитывается путем деления объема реализации отчетного периода на индекс изменения цен реализации. Такой расчет является не совсем точным, так как цены на реализованную продукцию изменяются в течение всего отчетного периода.

2. Влияние ассортимента продаж на величину прибыли организации определяется сопоставлением прибыли отчетного периода, рассчитанной на основе цен и себестоимости базисного периода, с базисной прибылью, пересчитанной на изменение объема реализации.

Прибыль отчетного периода, исходя из себестоимости и цен базисного периода, можно определить с некоторой долей условности следующим образом:

-

выручка от продажи отчетного периода в ценах базисного периода 47 122 тыс. рублей;

-

фактически реализованная продукция, рассчитанная по базисной себестоимости (41 829*0,815) = 34 101 тыс. рублей;

-

коммерческие расходы базисного периода 2 615 тыс. рублей;

-

управленческие расходы базисного периода 4 816 тыс. рублей;

-

прибыль отчетного периода, рассчитанная по базисной себестоимости и базисным ценам (47 122-34 101-2 615-4 816) = 5 590 тыс. рублей.

Таким образом, влияние сдвигов в структуре ассортимента на величину прибыли от продаж равно: 5 590 — (8 540*0,81525) = −1 373 тыс. рублей.

Произведенный расчет показывает, что в составе реализованной продукции увеличился удельный вес продукции с меньшим уровнем доходности.

3. Влияние изменения себестоимости на прибыль можно определить, сопоставляя себестоимость реализации продукции отчетного периода с затратами базисного периода, пересчитанными на изменение объема продаж: (41 829*0,815) — 39780 = −5 679 тыс. рублей. Себестоимость реализованной продукции увеличилась, следовательно, прибыль от продажи продукции снизилась на ту же сумму.

4. Влияние изменения коммерческих и управленческих расходов на прибыль компании определим путем сопоставления их величины в отчетном и базисном периодах. За счет снижения размера коммерческих расходов прибыль выросла на 1 140 тыс. рублей (1 475 — 2 615), а за счет снижения размера управленческих расходов — на 1 051 тыс. рублей (3 765 — 4 816).

5. Для определения влияния цен реализации продукции, работ, услуг на изменение прибыли необходимо сопоставить объем продаж отчетного периода, выраженного в ценах отчетного и базисного периода, т.е.: 54 190 — 47 122 = 7 068 тыс. рублей.

Подводя итог, посчитаем общее влияние всех перечисленных факторов:

1. влияние объема продаж −1 578 тыс. рублей;

2. влияние структуры ассортимента реализованной продукции −1 373 тыс. рублей;

3. влияние себестоимости −5 679 тыс. рублей;

4. влияние величины коммерческих расходов 1 140 тыс. рублей;

5. влияние величины управленческих расходов 1 051 тыс. рублей;

6. влияние цен реализации 7 068 тыс. рублей;

7. общее влияние факторов 630 тыс. рублей.

Значительный рост себестоимости продукции произошел в основном за счет повышения цен на сырье и материалы. Кроме этого, на сумму прибыли оказало отрицательное влияние уменьшение объема продаж и негативные сдвиги в ассортименте продукции.

Отрицательное воздействие перечисленных факторов было компенсировано повышением реализационных цен, а также снижение управленческих и коммерческих расходов. Следовательно, резервами роста прибыли предприятия являются рост объема продаж, увеличение доли более рентабельных видов продукции в общем объеме реализации и снижение себестоимости товаров, работ и услуг.

Ведение бизнеса требует «держать глаза открытыми»: нельзя рассчитывать на то, что оптимальное решение задачи найдется как-нибудь само. Скорее всего, такой подход приведет к отрицательным результатам. Все шаги, которые приближают предприятие к прибыли – это звенья одной цепи. Анализ экономических показателей этих «звеньев» помогает принимать точные и надежные решения в управлении, вырабатывать правильную тактику развития и принимать взвешенные, оперативные решения.

При этом любой экономический показатель включает в себя составляющие. Их анализ заключается в определении воздействия каждой такой составляющей на рассматриваемый показатель. Это дает возможность аналитику определить, какой из факторов оказал влияние на изменение показателя и в каком объеме. За счет изменения одного показателя общее значение может увеличиться или уменьшиться и, соответственно, это может как положительно, так и отрицательно сказаться на общем изменении значения изучаемого показателя.

Не проводить факторный анализ рентабельности – это все равно, что пустить бизнес на самотек. Недооценка важности факторного анализа рентабельности, снижает эффективность управления затратами и средствами предприятия.

Факторный анализ позволяет определить показатели, снижающие прибыль, но незаметные невооруженным взглядом.

Подберем программу 1С для автоматизации проведения факторного анализа

Модели факторного анализа рентабельности

Факторный анализ рентабельности – это методика анализа, которая позволяет выявить причины, повлиявшие на изменение прибыльности предприятия, определить их влияние в денежном выражении и процентом отношении, а также, выявляя «узкие места», спрогнозировать изменение рентабельности. Эти причины и есть факторы, позволяющие прояснить, почему и за счет чего рентабельность предприятия ниже или выше по сравнению с предшествующим периодом.

Анализ показателей в отдельности не даст полной картины, в отличие от факторного анализа, который во взаимосвязи показателей покажет их влияние на результат и поможет определить оптимальный путь к снижению издержек и затрат, увеличению доходов и прибыли. При проведении факторного анализа рентабельности необходимо учесть – чем больше факторов анализируется, тем эффективнее будет проведен анализ и точнее его результаты.

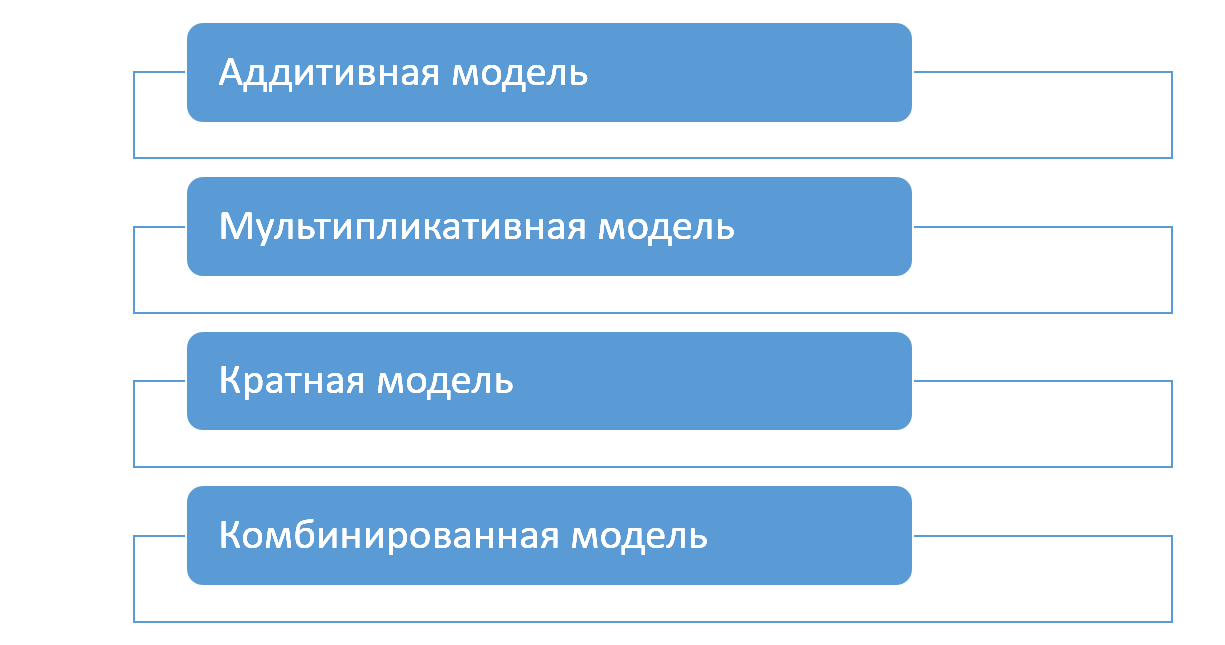

Факторный анализ начинают с определения модели, описывающей зависимость между ее составляющими – факторами.

- Результат показателя аддитивной модели рассчитывается как сумма или разность факторов – показателей;

- Результат показателя мультипликативной модели представлен как произведение нескольких факторов – показателей;

- Результат показателя кратной модели определяется путем деления одного показателя – фактора, на другой;

- Результат комбинированной модели получен в результате использования при вычислении вышеперечисленных моделей.

Показатели могут определяться исходя из расчета как двух факторов, так и более. Последние называются многофакторными.

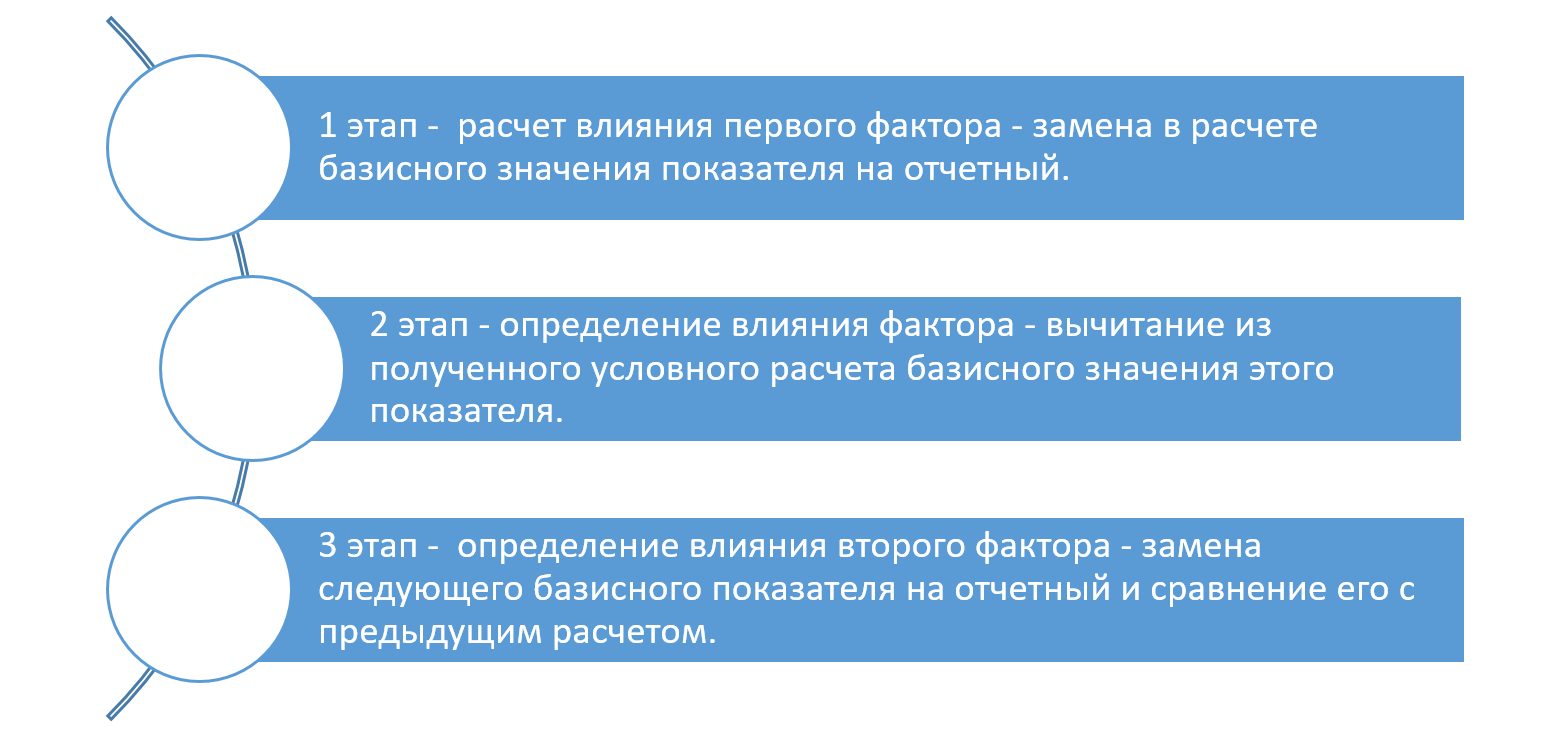

Для определения влияния факторов на рентабельность используется метод цепных подстановок. Он может применяться для анализа любых вышеперечисленных моделей и также подходит для анализа влияния факторов на рентабельность. Его суть – последовательная замена показателей расчета базисного периода на отчетный. Получая разницу в расчете показателей, определяется величина изменения данного фактора.

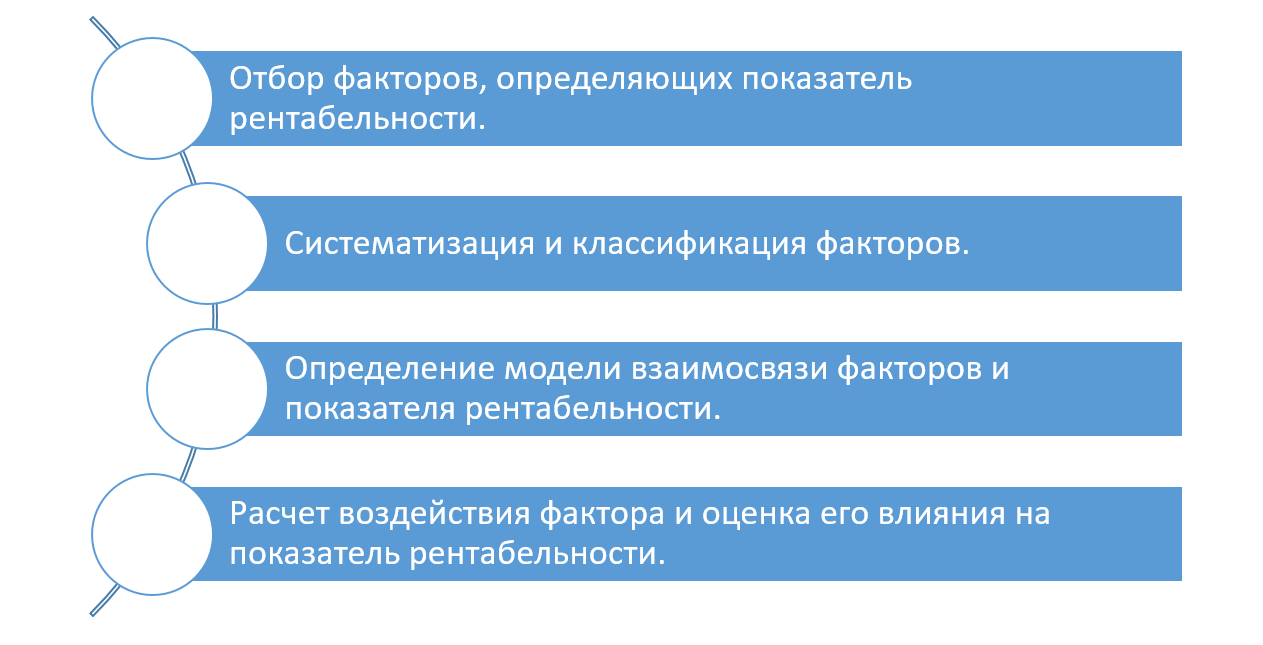

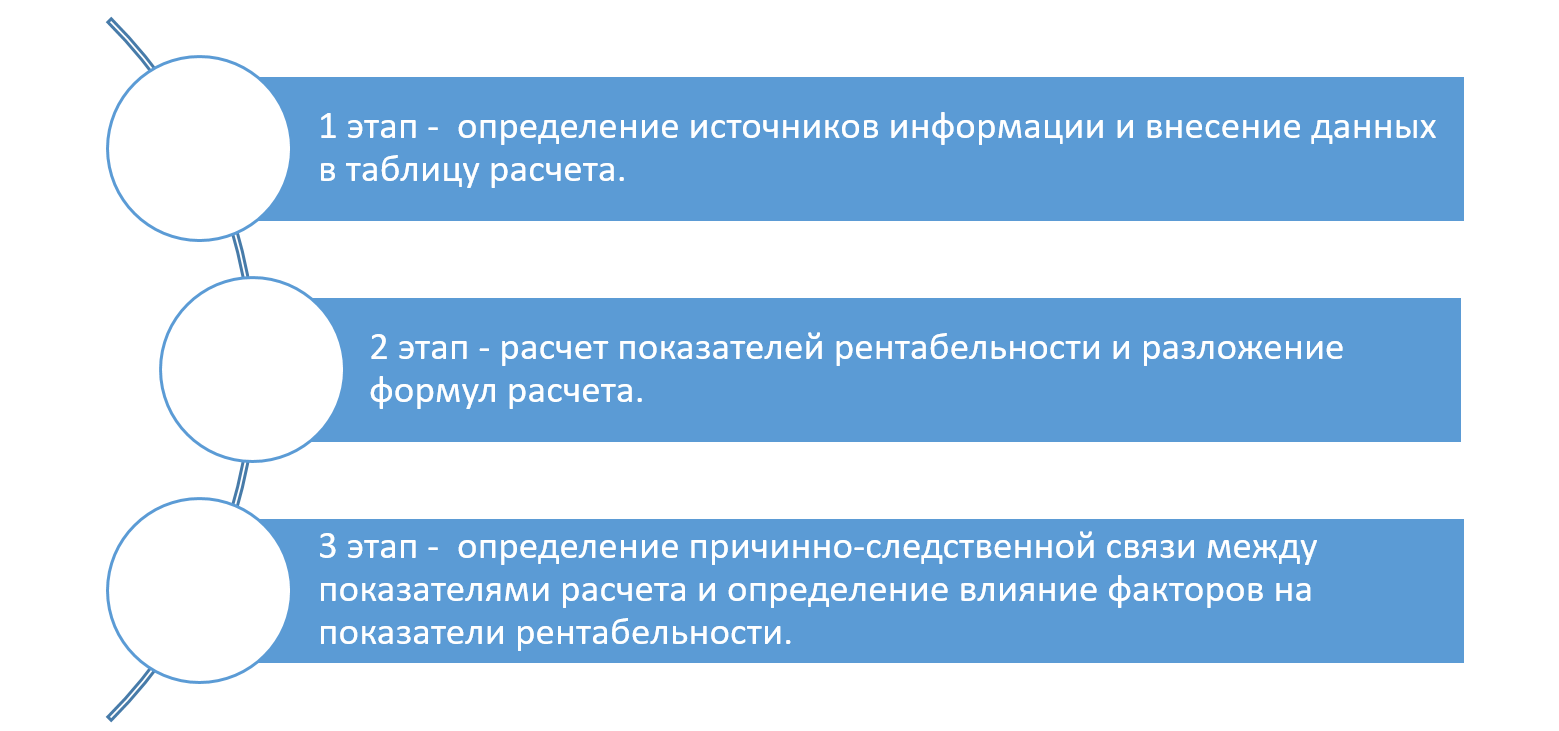

Этапы факторного анализа

Описывая формулой расчеты, мы, по сути, строим модель анализа рентабельности, где каждый ее элемент выступает в роли воздействующего фактора.

Здесь стоит использовать вспомогательную таблицу. Таблица содержит формулы расчета как самих показателей, так и аналитику по их воздействию. Подставляя свои данные, можно получить нужный результат.

Скачать таблицу (Excel)

Сам анализ также можно разделить на этапы – последовательность определения влияния факторов.

Чтобы понять, какое воздействие оказывают факторы, нужно последовательно менять базисное значение (0) на отчетное (1) и после каждой такой подстановки вычислять разницу. Это и есть влияние измененного фактора на данный показатель. Если сложить все полученные отклонения, они будут равны общему изменению показателя рентабельности.

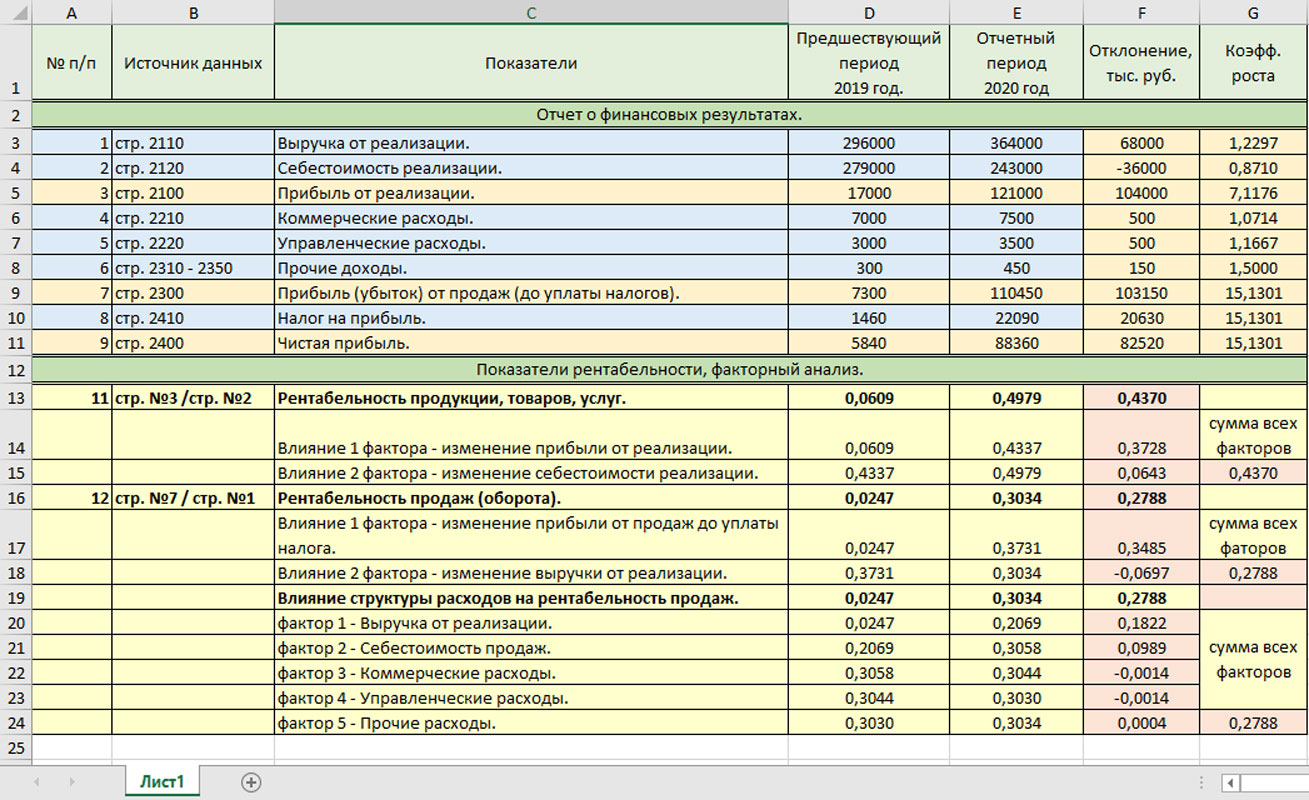

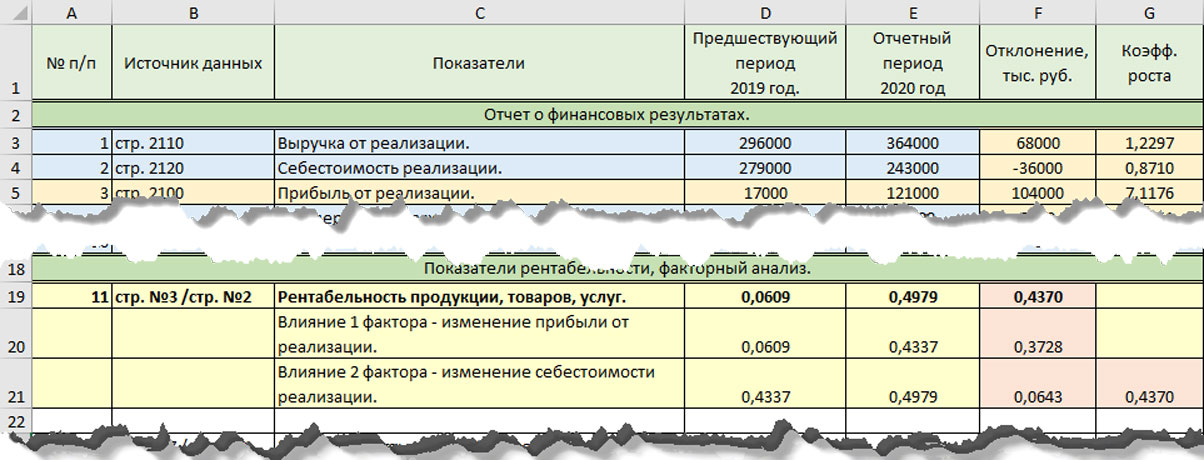

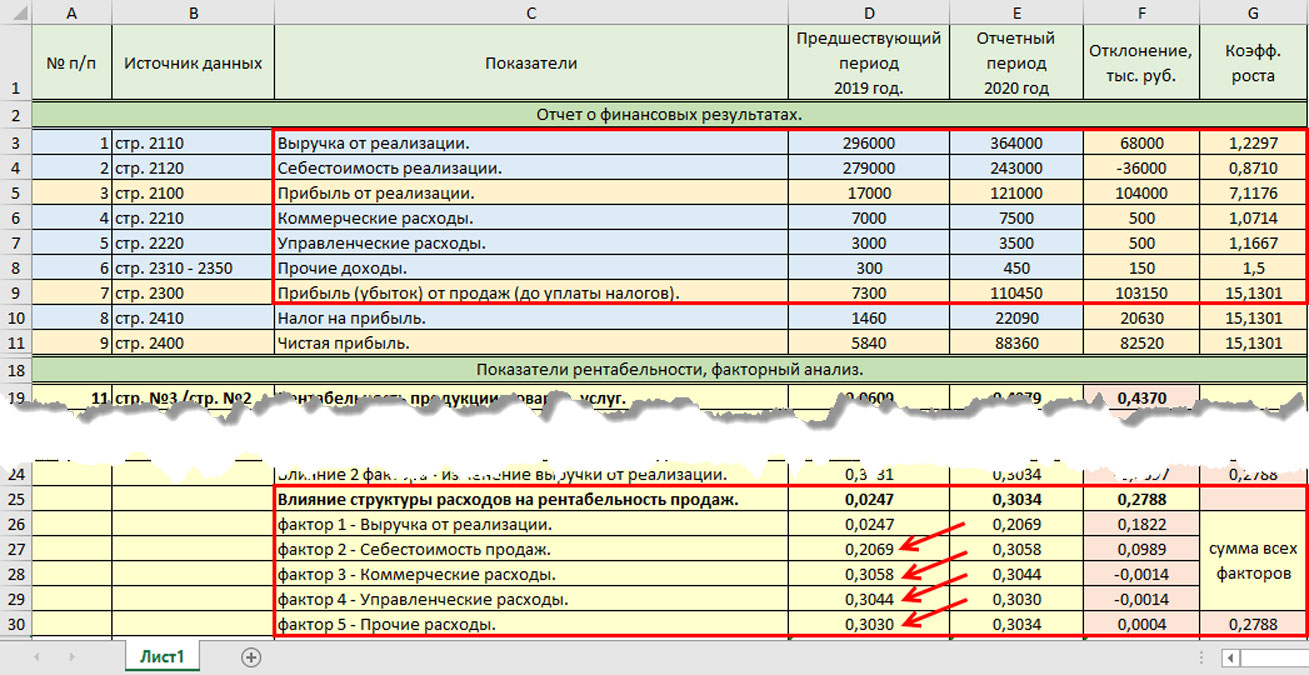

Приведем пример факторного анализ рентабельности на основе данных компании ООО «Зимний сад». Источником информации для анализа служат:

- Отчет о финансовых результатах ООО «Зимний сад»;

- Показатели «Бухгалтерского баланса».

В графе «Источник данных» отмечена строка «Отчета о финансовых результатах», послужившая источником информации.

Ячейки, выделенные голубым цветом – это исходные данные. Остальные цвета – данные расчета показателей и расчет их влияния на рентабельность – в них заложены формулы. Подставив свои данные в таблицу Excel, вы можете проанализировать свои показатели.

Рентабельность продукции (Рпр) определяется соотношением показателей – прибыль от реализации (Преал) к сумме затрат на реализацию, себестоимость (Среал)

Рентабельность продукции говорит о полученной прибыли с одного рубля, потраченного на реализацию.

Рассмотрим пример влияния факторов на данный показатель, используя данные нашей таблицы по ООО «Зимний сад».

Обозначим:

- «0» – базисный период, в нашем примере 2019 год;

- «1» – отчетный период, сравниваемый. В нашем примере 2020 год.

В нашем примере базисная рентабельность составила 0,0609 (17000 руб. / 279000 руб.) Рентабельность продаж в 2020 году составила 0,4979 (121000 руб. /243000 руб.). Отклонение показателя составило +0,4370.

На простом примере видно, что общее изменение показателя рентабельности произошло под влиянием изменения двух факторов:

- изменение прибыли от реализации на 104000 руб. или 7,1176;

- снижение себестоимости реализации на 36000 руб. или 0,8710.

Определим влияние каждого фактора на изменение рентабельности продукции.

Бесплатная консультация эксперта 1С по факторному анализу рентабельности

Первый фактор – влияние изменения суммы прибыли от реализации на рентабельность продукции:

Заменяя показатель прибыли от реализации «Базисный» (2019 год) на «Отчетный» (2021 год), получим условную рентабельность, рассчитанную исходя из изменения первого показателя. Значение рассчитанной условной рентабельности 0,4337. Влияние данного фактора определяется разностью полученных показателей.

Вычитая полученный условный результат из базисного расчета показателя, получаем отклонение +0,3728 (0,4337 – 0,0609). Это и есть влияние изменения первого фактора.

Второй фактор – подставив второе значение отчетного периода – себестоимость реализации, и сравнив его с полученным предыдущим значением, мы получим влияние второго фактора на рентабельность продукции.

Рентабельность продукции при изменении второго фактора составила – 0,4979 (121000 руб. / 243000 руб.). Влияние изменения второго фактора определим сравнением полученных показателей.

Снижение себестоимости продаж ООО «Зимний сад» на 36000 руб. по сравнению с предшествующим годом привело к увеличению рентабельности продукции на 0,0643(0,4979 – 0,4337).

Если сложить отклонение рентабельности продукции под влиянием этих двух факторов, то получим общее изменение рентабельности продукции 0,4370 (0,3728 + 0,0643).

Как видно из расчета, большее влияние на рост рентабельности продукции оказало увеличение прибыли от реализации на 104000 руб.

Аналогично можно рассчитать и другие показатели рентабельности.

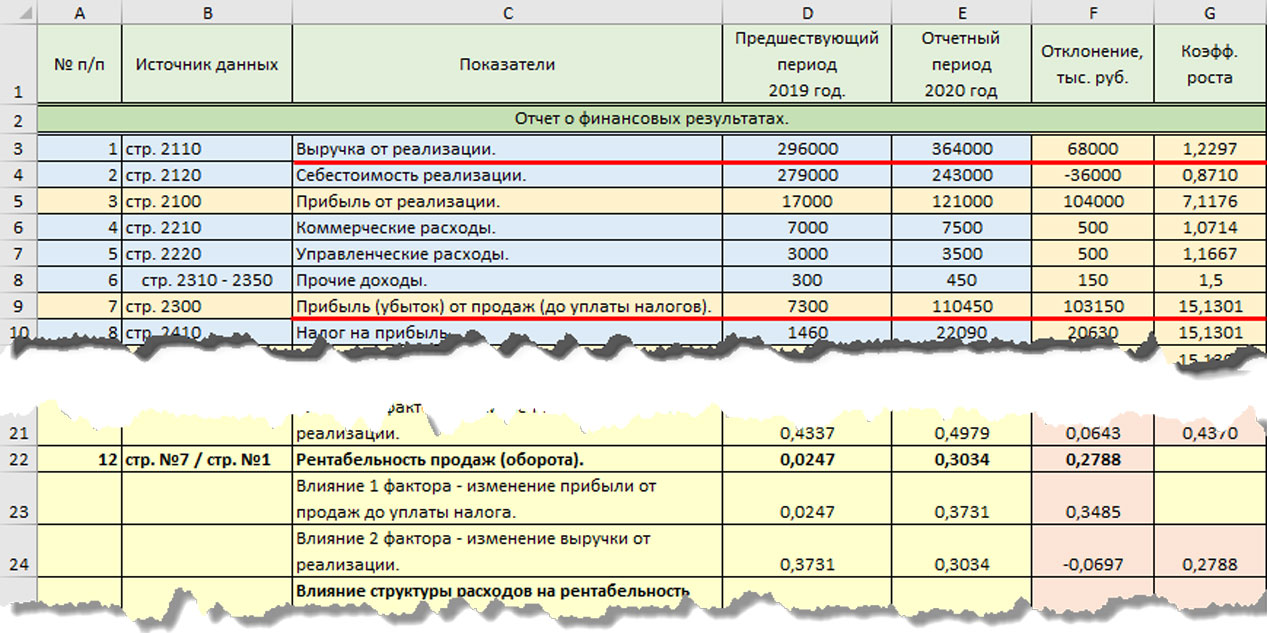

Используем для расчета показателя «Рентабельность продаж (оборота)» данные таблицы показателей ООО «Зимний сад». В расчете задействован показатель «Выручка от реализации» и «Прибыль от продаж (до уплаты налогов)».

Рентабельность продаж (Рпрод) – соотношение прибыли от реализации до уплаты налогов (Пдо упл.нал.) к сумме выручки от реализации (Вреал).

Прибыль от реализации до уплаты налогов включает в себя прочие коммерческие и управленческие расходы, а также прочие внереализационные доходы, и показывает прибыль на один рубль продаж. Рассмотрим общее влияние изменения показателей «Прибыль от реализации до уплаты налогов» и «Выручка от реализации».

Первый фактор – рост прибыли до уплаты налогов ООО «Зимний сад» в 2020 году по сравнению с 2019 годом на 103150 руб. привел к увеличению рентабельности продаж на 0,3485. Условная рентабельность продаж при изменении данного фактора составила 0,4337 (110450 руб. / 296000 руб.). Влияние фактора и привело к увеличению рентабельности продаж на 0,3485.

Влияние изменения второго фактора – рост выручки от реализации на 68000 руб., определим сравнением полученных показателей.

Рентабельность продаж текущего периода (отчетного – 2020 года) составила 0,3034 (110450 руб./364000 руб.). Сравнивая полученный результат с расчетом предыдущего (условного) расчета, имеем отклонение и влияние фактора – минус 0,0697 (0,3034 – 0,3731). Так увеличение выручки от реализации на 68000 руб. привело к снижению рентабельности продаж на 0,0697.

Эти показатели можно рассчитать, как по общим показателям компании, так и детальный анализ по группам товаров (услуг) – номенклатурным группам в 1С.

На исходных данных таблицы мы можем проанализировать влияние изменения структуры расходов и доходов на рентабельность продаж, разложив на составляющие значение прибыли от реализации. Можно определить влияние изменения каждого показателя – управленческие и коммерческие расходы, прочие доходы и т.д. При таком анализе факторов формула усложняется, но можно получить более детальную информацию по влиянию изменения каждого составляющего показателя.

Представим рентабельность продаж в виде формулы:

Рентабельность продаж = (Выручка от реализации – Себестоимость продаж — Коммерческие расходы — Управленческие расходы + Прочие доходы) /

Выручка от реализации

Поочередной подстановкой показателя отчетного периода в начальный расчет (базисный) определим влияние каждого фактора. Рассчитав значение условного показателя, с измененным значением, вычитаем его значение из предыдущего. Так, расчет влияния факторов на рентабельность продаж можно представить в виде схемы.

В каждом следующем расчете показателя базисное значение «0» заменяется отчетным – «1». При определении влияния каждого фактора рассчитанный показатель вычитается из предыдущего.

Обратимся к нашей вспомогательной таблице с расчетами ООО «Зимний сад».

Рассчитанный показатель, из которого производится вычитание показателя с заменяемым значением, мы записали в первую ячейку с формулой, а тот показатель, в котором производится замена, рассчитывается во второй ячейке. В следующем расчете показатель из второй ячейки переходит в первую – в желтые ячейки таблицы.

В третьей (розовой) ячейке рассчитывается отклонение показателей с «подменным фактором» – это и есть его влияние. Сумма всех отклонений дает общее отклонение рентабельности продаж, а значение каждого отклонения – это влияние изменения каждого элемента структуры (выручки, себестоимости и т.д.) на общий показатель рентабельности.

Как видите, суммарное значение отклонений влияния факторов равно общему рассчитанному изменению рентабельности продаж.

Используя метод цепных подстановок в расчете влияния фактором, имеем – рентабельность продаж ООО «Зимний сад» в 2020 году по сравнению с 2019 годом увеличилась на 0,2788. Это произошло под влиянием факторов:

- Первый фактор – увеличение выручки от реализации ООО «Зимний сад» на 68000 руб. (или 1,2297) привело к увеличению рентабельности продаж на 0,1822.

- Второй фактор – снижение себестоимости реализации на 36000 руб. за год оказало, хоть и небольшое (+0,0989), но положительное влияние на рентабельность продаж ООО «Зимний сад».

- Третий и четвертый фактор – рост коммерческих и управленческих расходов на 500 руб. по каждой строке, привел к снижению рентабельности продаж на 0,0014 по каждой аналитической позиции.

- Пятый фактор – незначительное увеличение прочих доходов предприятия на 150 руб. привело к незначительному росту рентабельности – 0,0004.

Суммарное влияние всех факторов увеличило рентабельность ООО «Зимний сад» на 0,2788.

Составляя аналитические таблицы, поняв принцип расчета влияния факторов и используя метод цепных подстановок, можно рассчитать их влияние на любой показатель компании. Таким же способом можно произвести факторный анализ рентабельности и других показателей:

Рентабельность капитала (Ркап) – соотношение чистой прибыли (Чпр.) к стоимости активов предприятия (Авсего). Дает информацию об эффективности их использования.

Рентабельность внеоборотных активов (Рвн.акт.) – соотношение чистой прибыли (Чпр.) к стоимости внеоборотных активов (Авнеоб.)

Рентабельность собственного капитала (Рсобсв.кап.) – соотношение чистой прибыли (Чпр.) к собственному капиталу (Ксобств.). Показатель отражает прибыль, приходящуюся на один рубль собственного капитала.

Заменяя поочередно базисную величину на значение отчетного периода и сравнивая показатели, получим влияние исследуемого (заменяемого) фактора.

Такие изыскания можно произвести как в общем по предприятию, так и в разрезе направлений деятельности, номенклатурных групп товаров (услуг) или отдельным видам услуг.

1С:Управление холдингом

Продукт класса CPM для автоматизации финансового учета, расчета рентабельности и прочих показателей

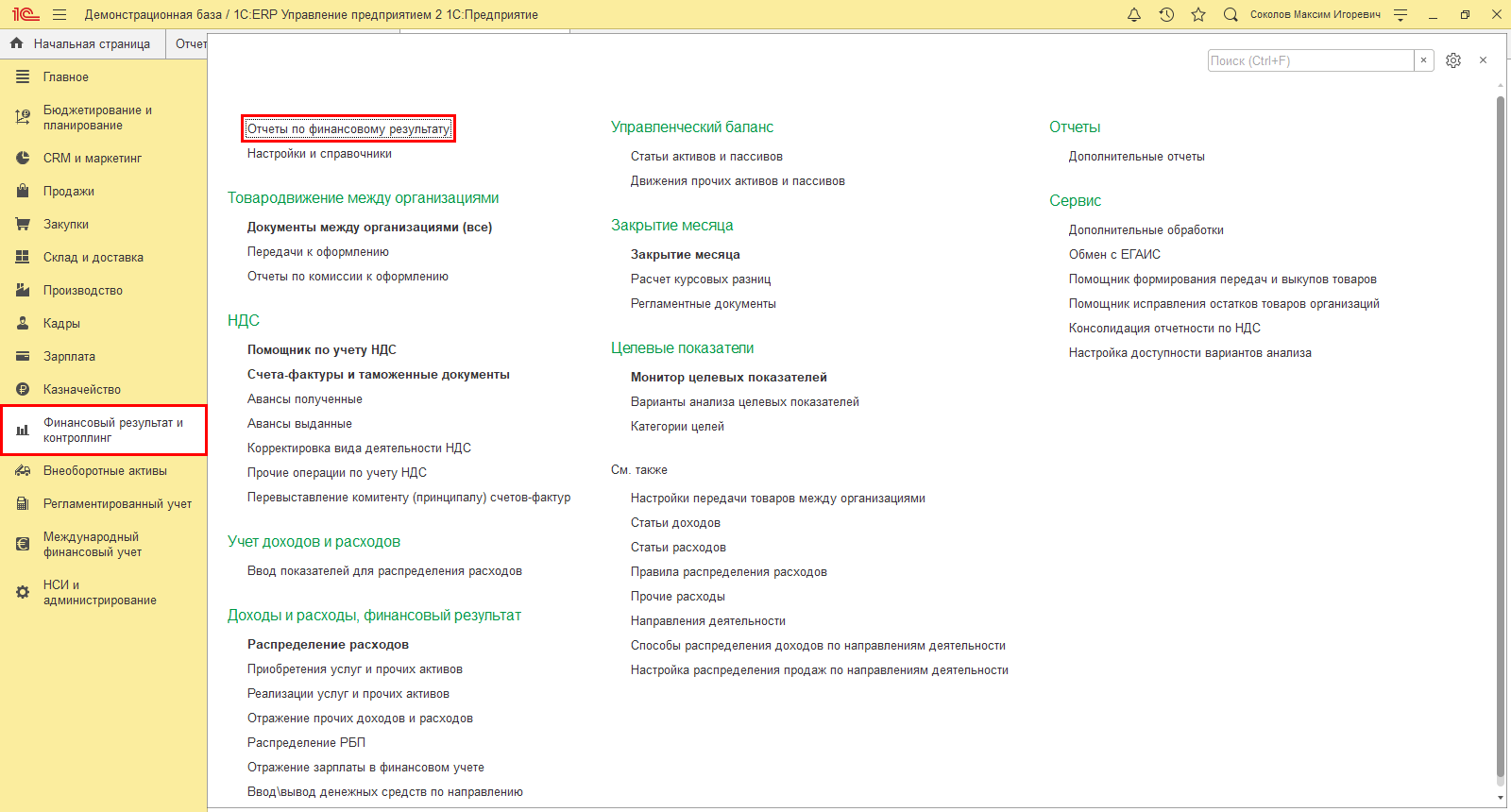

Пример анализа 1С:ERP

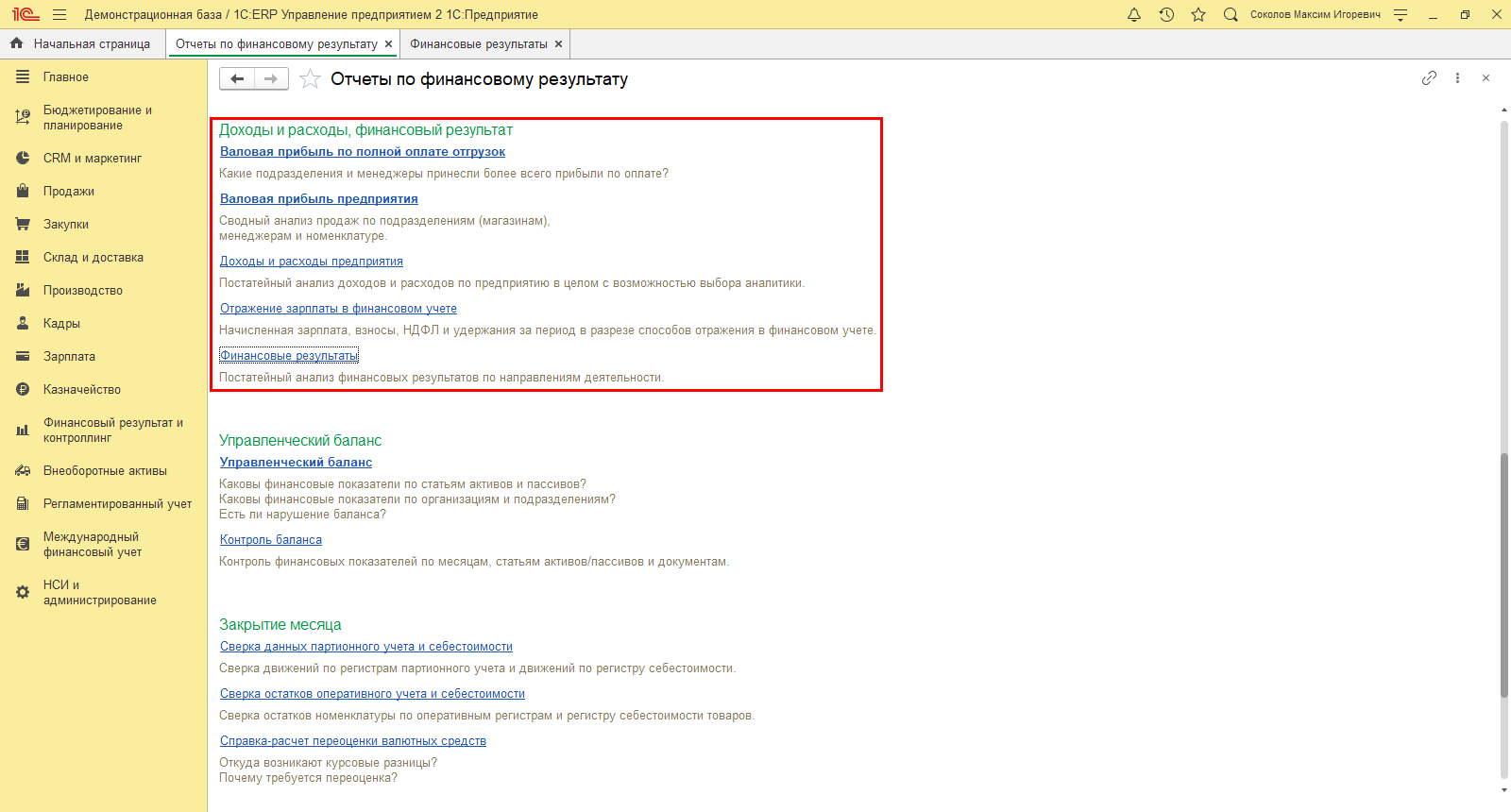

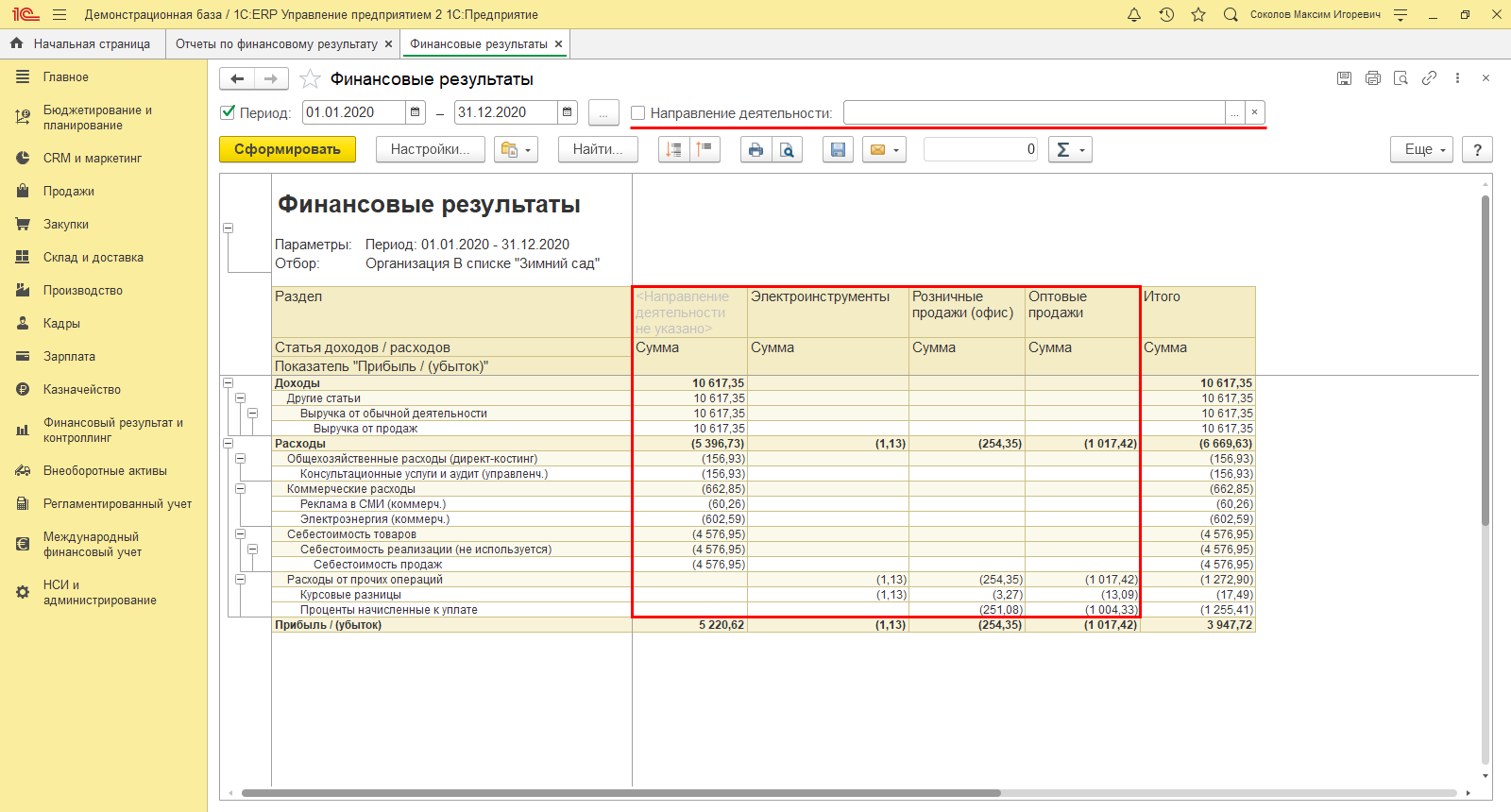

Чтобы получить данные в 1С:ERP, обратимся к разделу «Финансовый результат и контроллинг» — «Отчеты по финансовому результату».

В блоке отчетов «Доходы и расходы, финансовый результат» выбираем отчет «Финансовые результаты».

Отчет позволяет получить данные за определенный пользователем период в разрезе показателей, формирующих финансовый результат предприятия и оказывающих влияние на его рентабельность. Если учет ведется с детализацией и программа настроена в разрезе направлений деятельности, то пользователь без труда получит информацию в разрезе по этим направлениям.

На базе данных отчета пользователь может произвести и анализ воздействия ассортимента на рентабельность и ее колебания.

Ассортимент влияет на рост или уменьшение прибыли и, соответственно, на рентабельность предприятия. Чтобы понять, какое воздействие имеет ассортимент реализации на рентабельность, определяется доля (удельный вес) каждой группы (направления деятельности) в общем объеме продаж. После чего удельный вес каждой группы сравниваемого и текущего периода умножается на отчетную текущую рентабельность. Далее идет сравнение коэффициентов и выявляется влияние изменения структуры.

В зависимости от цели анализа – сравниваться может как рентабельность продукции, так и продаж. В первом случае прибыль соотносится с себестоимостью, а во втором – с выручкой от реализации.

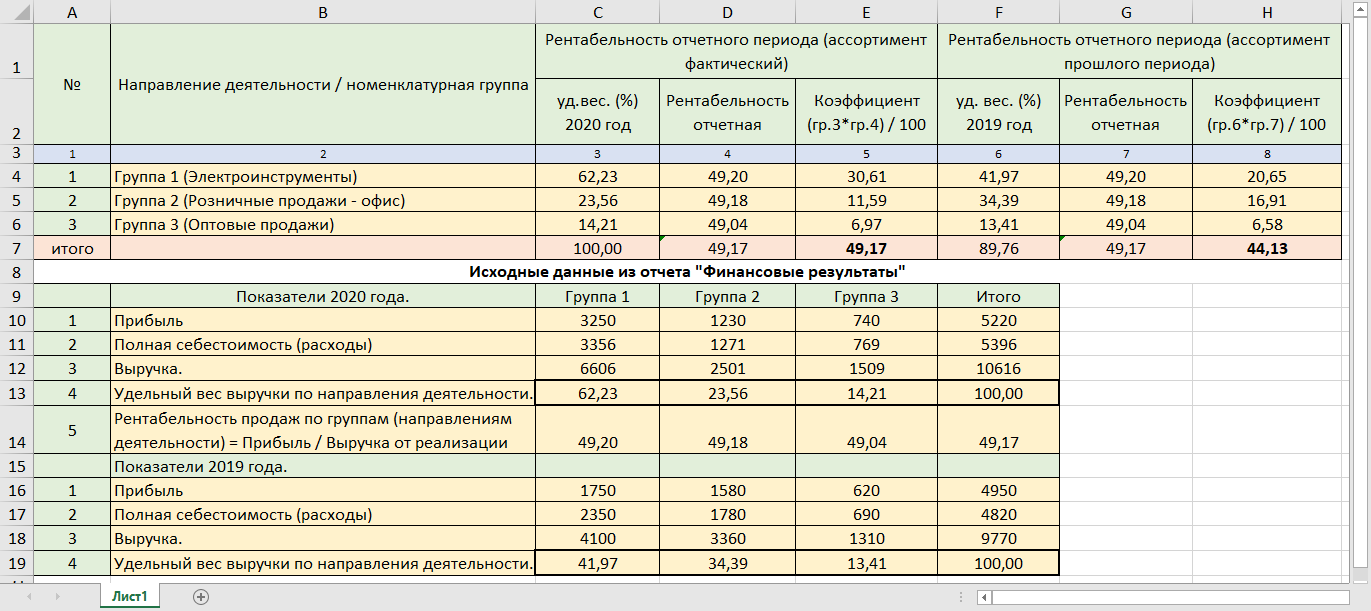

По данным программы 1С:ERP составим вспомогательную таблицу, в которой определим удельный вес выручки в разрезе направлений деятельности, и посмотрим, как изменение структуры повлияло на рентабельность ООО «Зимний сад».

Выполним расчет пошагово.

Шаг 1. Используя полученную из 1С:ERP информацию, определим удельный вес каждой группы в текущем (исследуемом) периоде. Для этого выручка каждой группы соотносится с общим объемом реализации. В таблице имеются данные о структуре реализации за исследуемый (2020 год) и предшествующий (2019 год) периоды – строка 4 и 5 таблицы исходных показателей. Эти данные для удобства перенесены в таблицу расчета – графа 3 и графа 6.

Шаг 2. Определим рентабельность продаж по каждой группе – строка 5 таблицы с исходными данными. Полученные цифры перенесены в таблицу расчета – графа 4 и 7. Рентабельность продаж по группам определяется аналогично расчету общей рентабельности продаж.

Так, рентабельность 2020 года по первой группе товаров (Электроинструменты) составила 49,20%, по второй и третьей – 49,18% и 49,04, соответственно. Общая рентабельность ООО «Зимний сад» в 2020 году составила 49,17%.

Если посмотреть на данные таблицы, видно, что доля выручки по группам немного изменилась по сравнению с прошлым годом. Как этот фактор повлиял на рентабельность, определим расчетным путем.

Шаг 3. Коэффициент, характеризующий рентабельность

К = Удельный вес группы * Рентабельность продаж группы (факт)

Рассчитанные коэффициенты отражены в графе 5 и 8 таблицы расчетов. Сумма рассчитанных коэффициентов показывает средний уровень рентабельности в текущем и прошлом периоде.

Рентабельность отчетного года по сравнению с предшествующим периодом увеличилась на 5,01% (49,17 – 44,16). Влияние данного фактора определено разностью показателей коэффициентов. Отсюда, изменение в структуре продаж привело к росту прибыли на 205,41 руб. Рассчитано, как выручка прошлого периода (4100 руб.) умноженная на 5,01% (4100*5,01/100).

Факторный анализ рентабельности в 1С:ERP

Таким образом, определив разницу между коэффициентами, мы получили колебание рентабельности и воздействие ассортиментных преобразований на прибыль.

Пример расчета можно посмотреть в таблице Excel – Влияние изменения структуры продаж на рентабельность, скачав по ссылке.

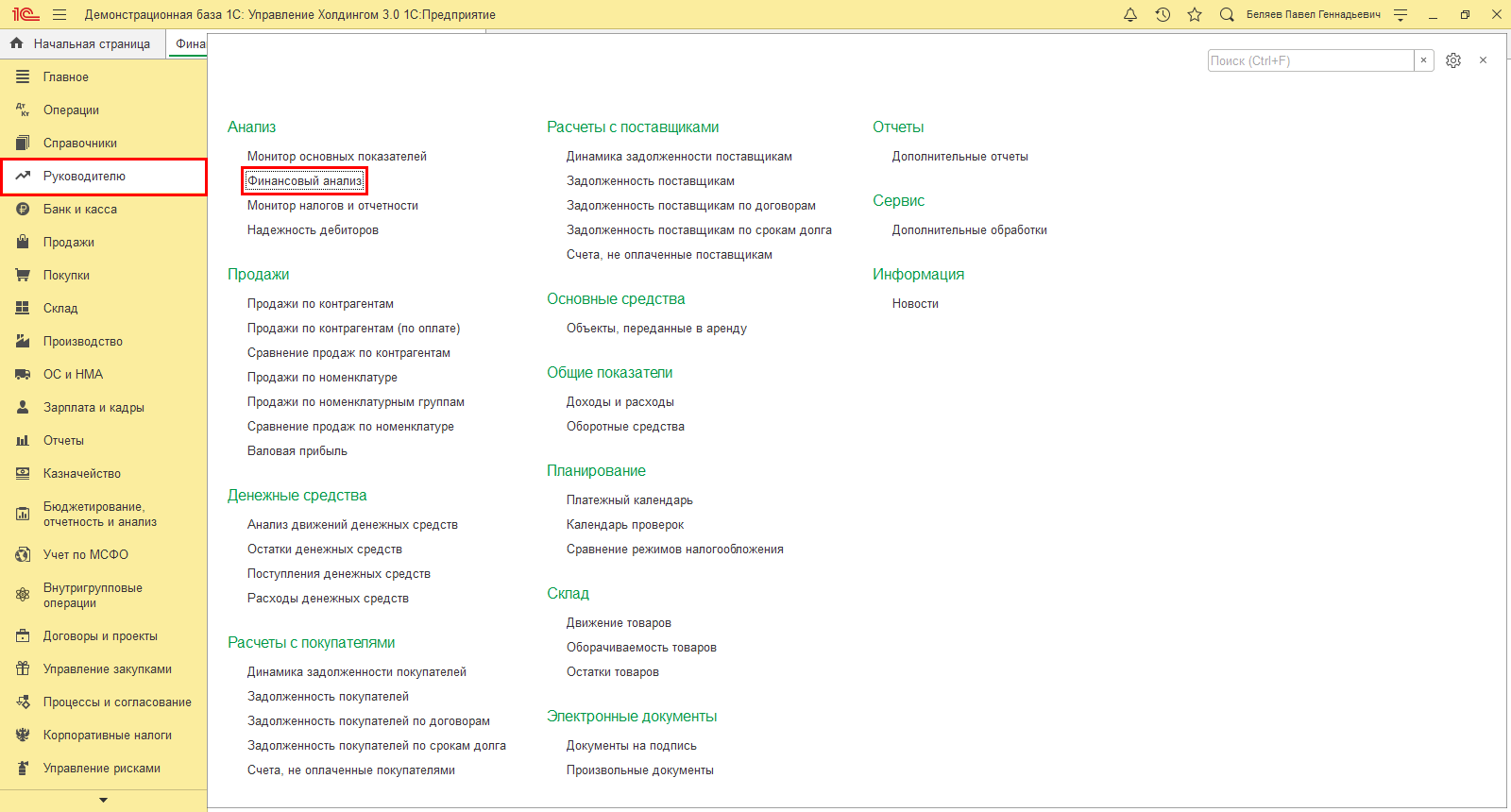

Данные для факторного анализа рентабельности в 1С:Управление холдингом

Для анализа показателей рентабельности данные в программе 1С:УХ можно получить в разделе «Руководителю» — «Финансовый анализ».

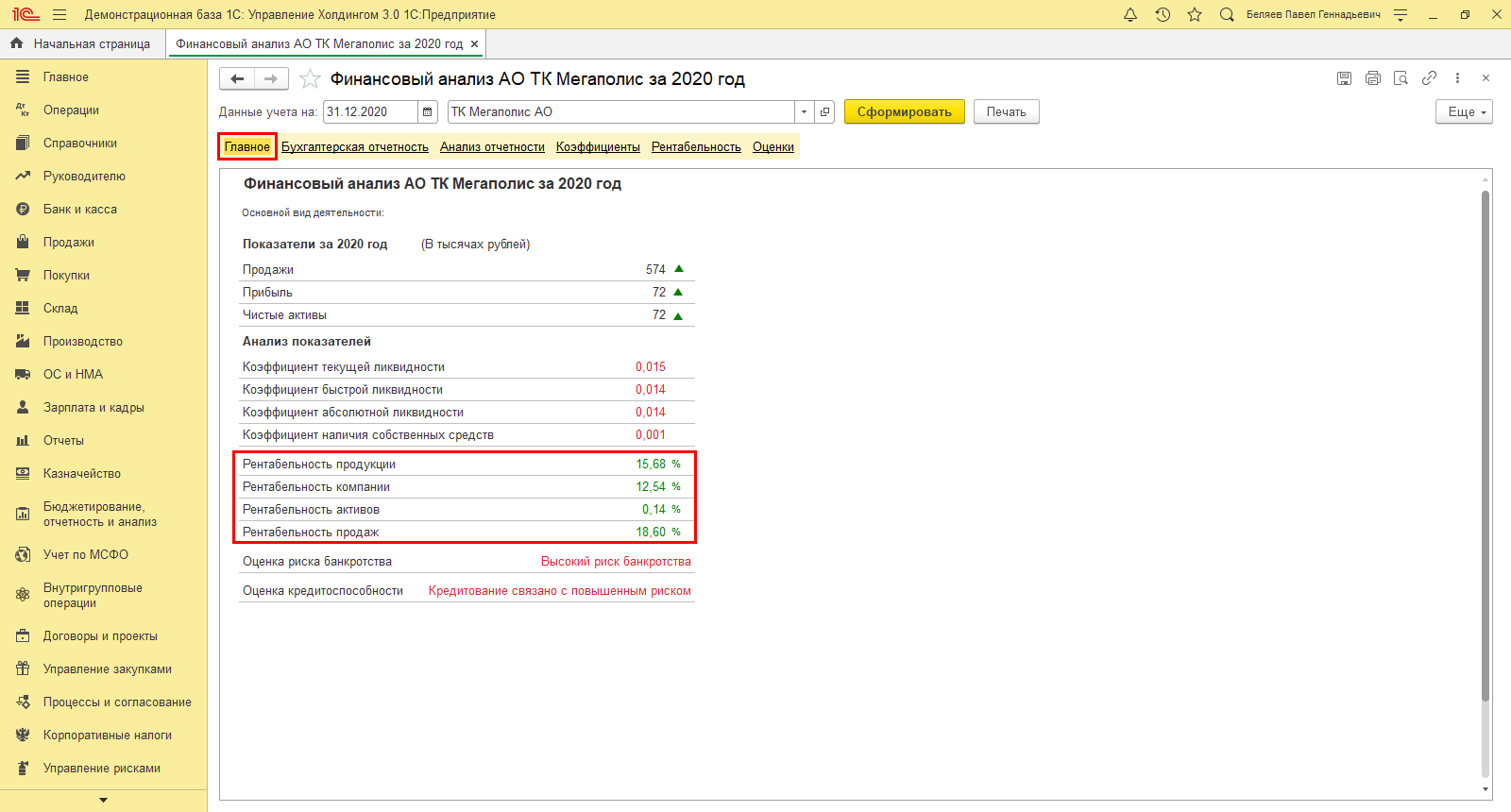

В разделе «Главное» указанного отчета представлены расчеты показателей рентабельности:

- продукции;

- компании;

- активов;

- продаж.

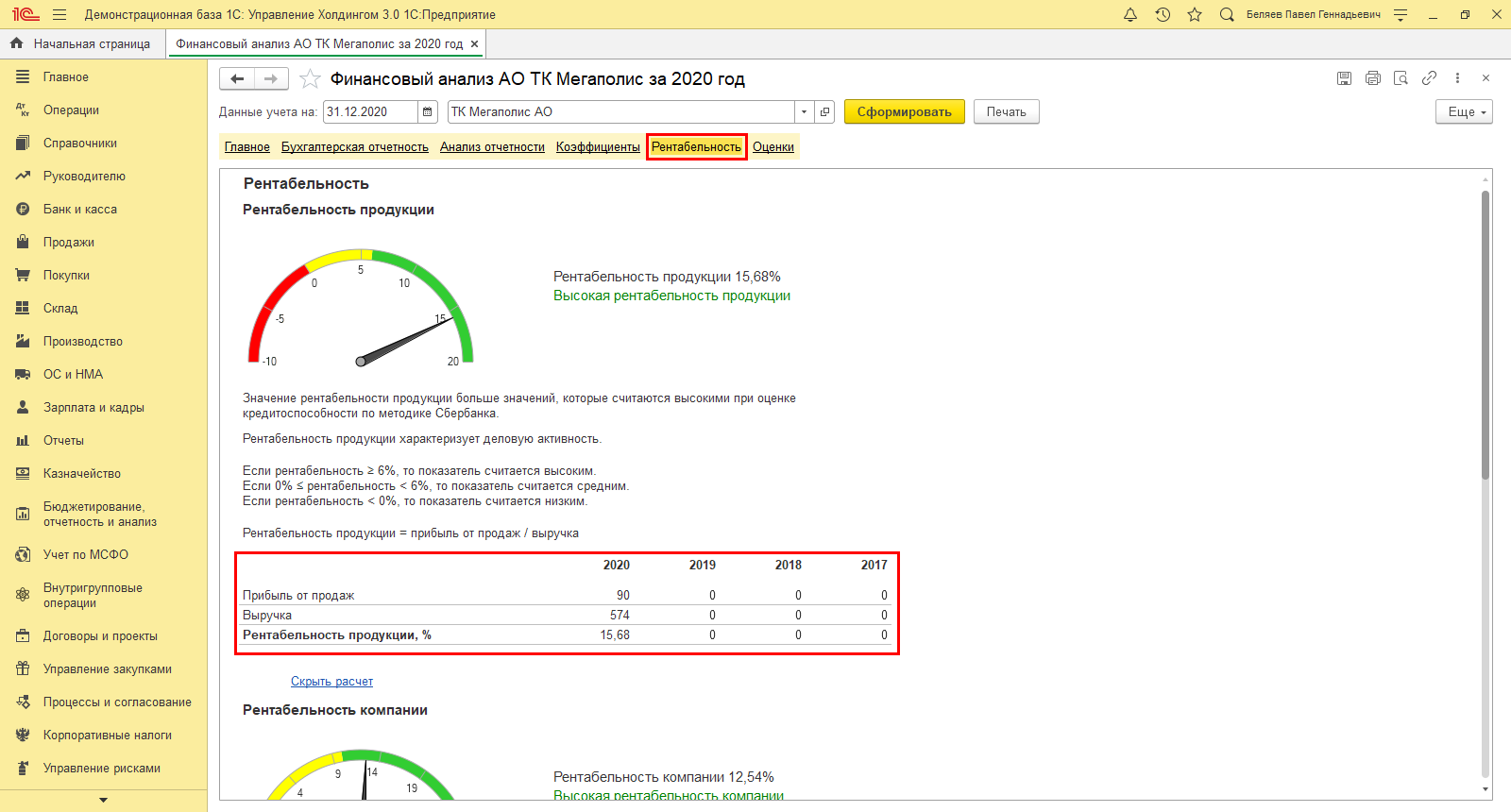

На закладке «Рентабельность», нажав гиперссылку «Показать расчет», увидим данные расчета рентабельности по годам, например, для расчета в части продукции прибыль от ее продаж и выручка.

В нашем примере использовалась информационная база демо-версии АО ТК «Мегаполис», потому не все данные имеются для анализа в таблице.

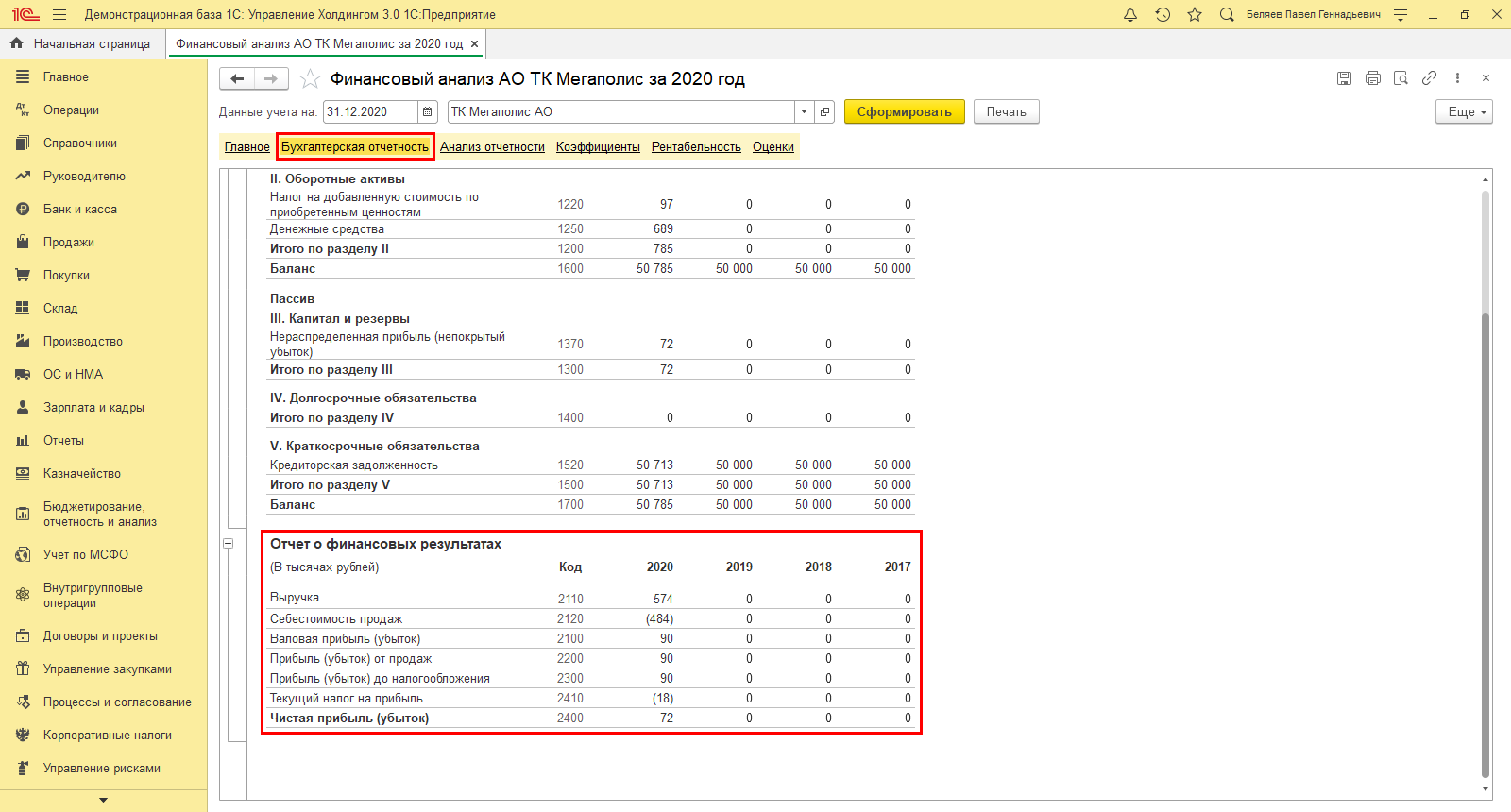

Используя данные таблицы, можно произвести факторный анализ изменения рентабельности. Более детальную информацию по показателям компании пользователь может получить в разделе «Бухгалтерская отчетность», в блоке «Отчет о финансовых результатах».

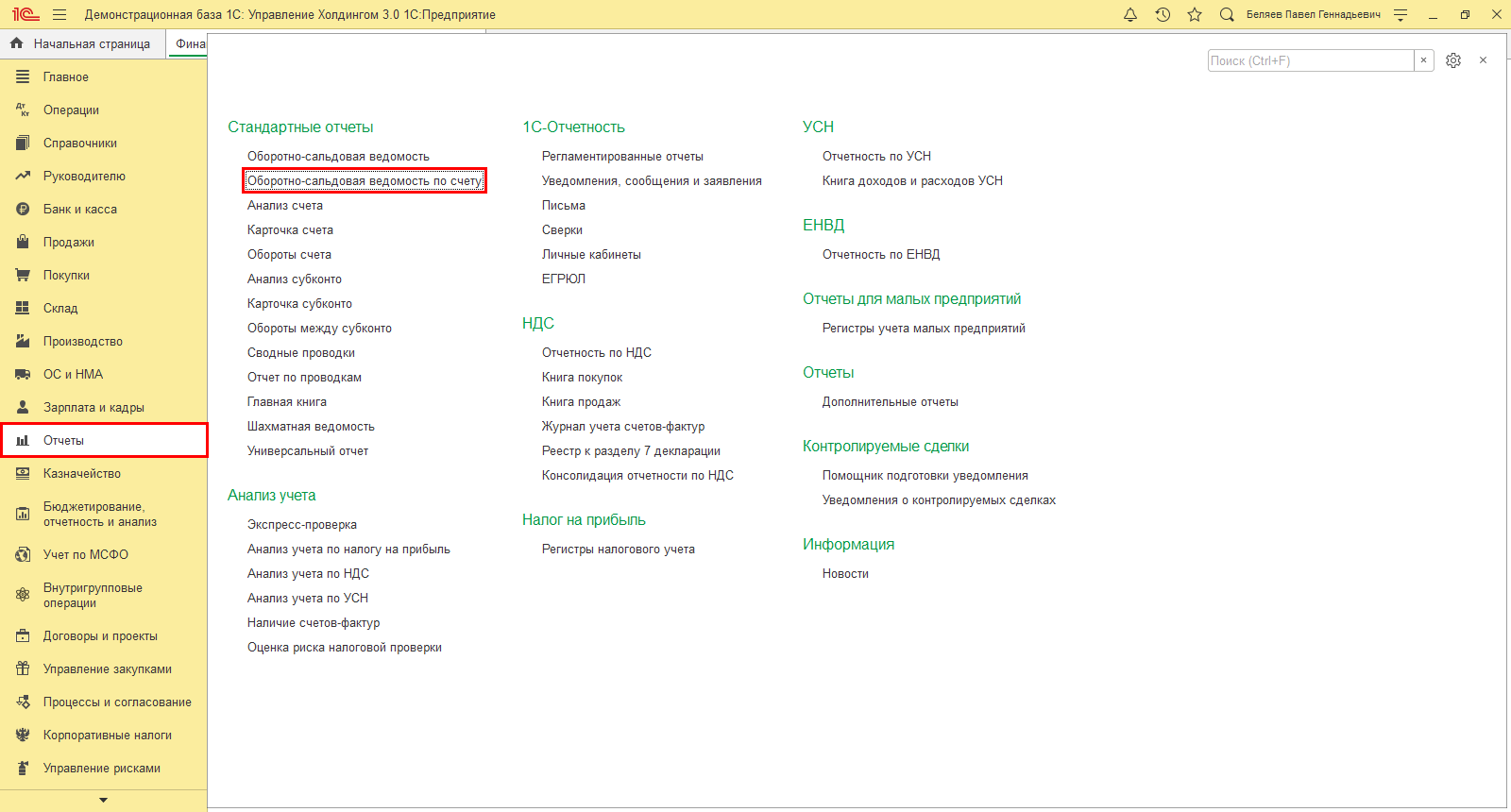

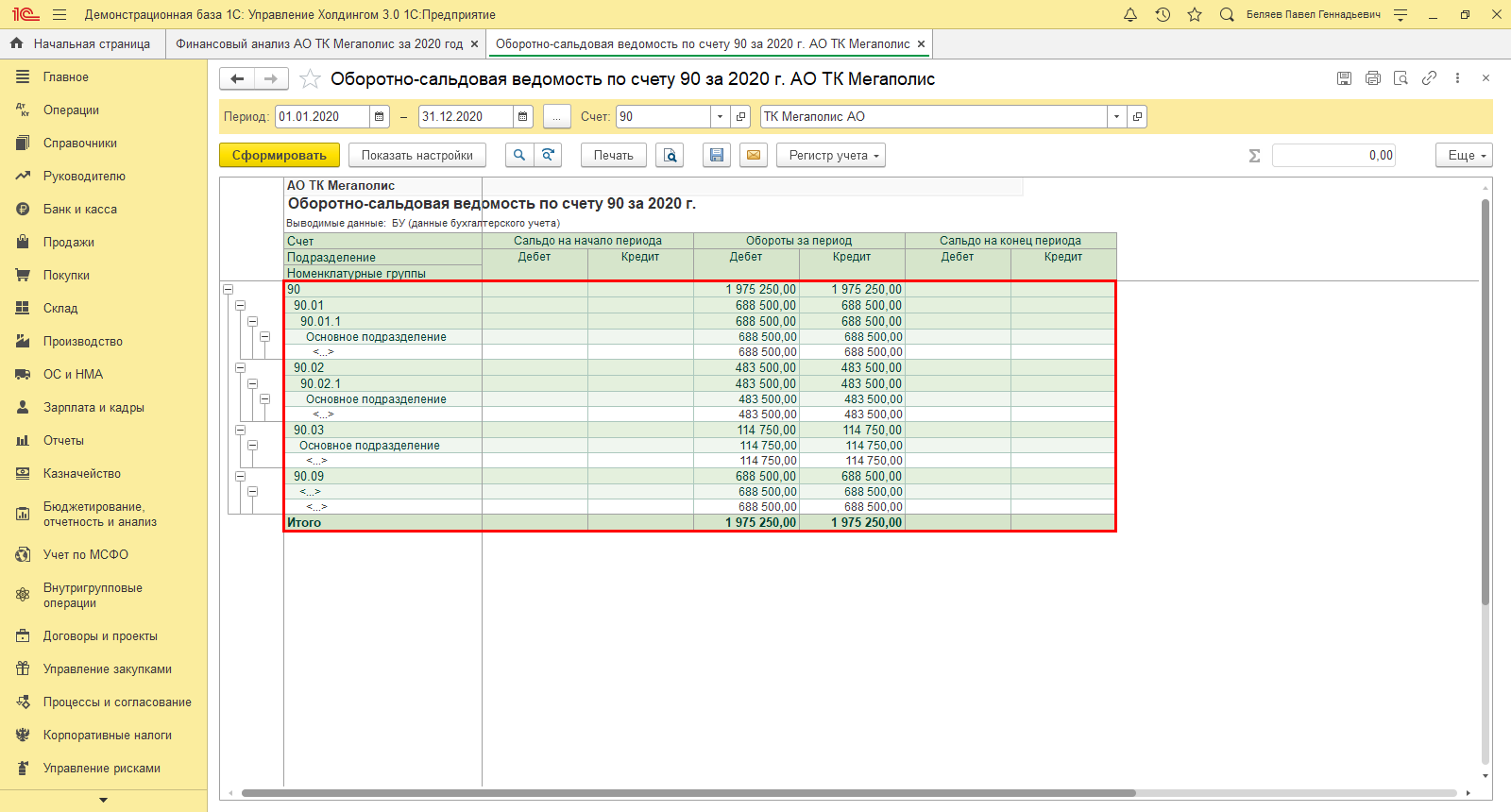

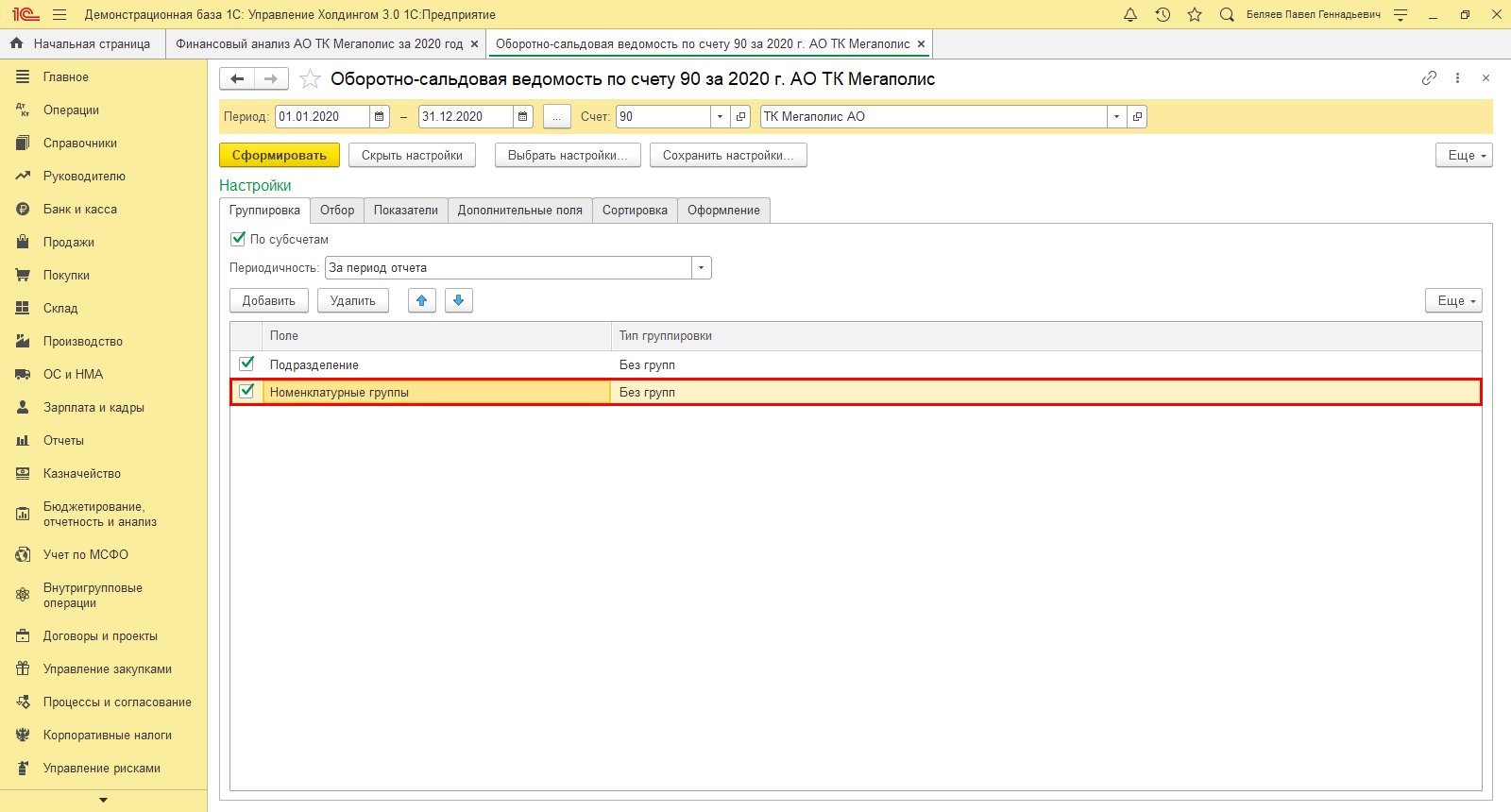

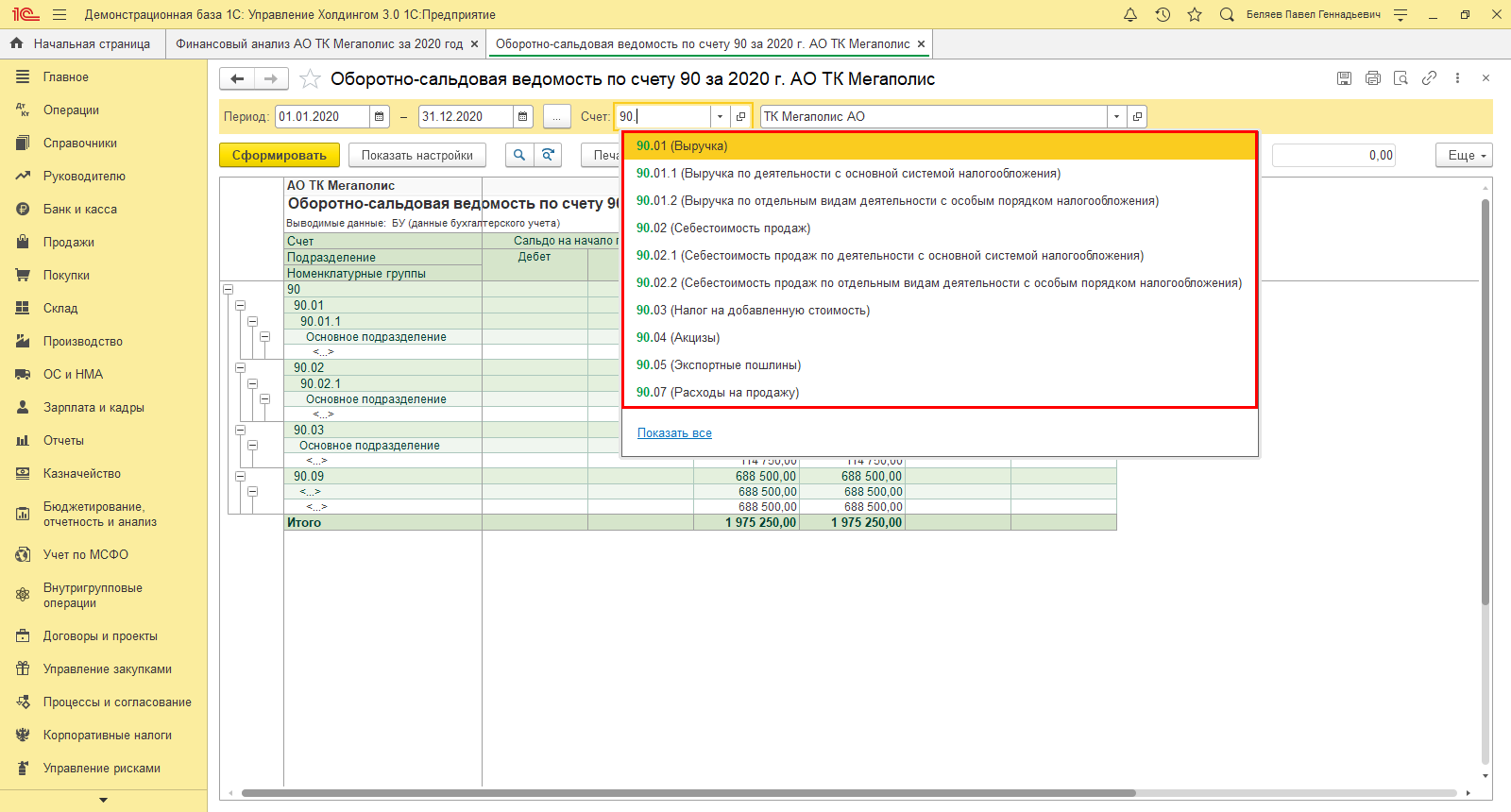

При желании произвести факторный анализ в разрезе номенклатурных групп пользователь 1С:УХ может получить данные из стандартного отчета «Оборотно-сальдовая ведомость по счету», 90 «Продажи».

Данные по субсчетам отразят информацию о выручке, себестоимости и прибыли от продаж компании.

При правильно организованной настройке учета можно получить детализацию в разрезе номенклатурных групп и провести более глубокий анализ с учетом изменения показателей в разрезе структуры выручки.

Для детального анализа можно сформировать отчет по отдельно выбранному счету, отражающему результат финансовой деятельности.

Факторный анализ рентабельности в 1С:Управление холдингом

Отчеты и инструменты 1С:ERP и 1С:УХ дают возможность пользователю выбирать информацию о финансовой деятельности и средствах предприятия, группировать данные по периодам, направлениям деятельности и т.п. На основе этих данных имеется возможность оценивать экономическую рентабельность, ориентируясь на различные показатели.

Используя вспомогательные инструменты программ 1С:ERP и 1С:УХ, пользователь может оптимизировать бизнес, определив «узкие места» развития и снизив необоснованные затраты, за счет чего увеличить доходы компании. Только детальный расчет влияния факторов на рентабельность, направит к принятию верных шагов в бизнесе и будет способствовать укреплению позиций организации на рынке.

Подберем программу 1С для автоматизации проведения факторного анализа

На чтение 5 мин Просмотров 4.5к.

Обновлено 26.10.2022

Содержание

- Что такое удельный вес в экономике

- В чем измеряется удельный вес

- Как найти удельный вес в балансе

- Формула удельного веса в экономике

- Как найти удельный вес в Excel

- Пример расчета удельного веса

Одним из самых распространенных экономических показателей считают удельный вес (УВ). Он используется в статистике, финансовом расчете компаний, экономическом анализе, социологии и других, самых различных дисциплинах.

Что такое удельный вес в экономике

Понятие об удельном весе существует не только в экономике. Но в ней его рассчитывают, чтобы определить, какое воздействие одна часть какого-то инструмента оказывает на весь инструмент. Простыми словами, компания с помощью этого показателя определяет, каким образом определенный участок влияет на всеобщее состояние организации.

Например: чтобы узнать наибольший УВ затрат организации, все ее расходы нужно систематизировать, а затем выявить, на какие категории фирма расходует больше средств.

Удельный вес применяется для расчёта и выполнения анализа финансово-хозяйственной работы какого-то предприятия. В этом случае учитывают все расходы и доходы в данной компании. Часто для определения значения этого признака используется бухгалтерский баланс.

Экономическое благосостояние компании находится в непосредственной зависимости от того, сколько у него имеется активов и какую они имеют структуру. Важно не только лишь знать их количество, но и понимать, как они друг с другом соотносятся. Такую информацию можно получить, если сосчитать удельный вес всех активов. В данном конкретном случае этот показатель равен относительной величине каких-то отдельных ценностей в единой структуре всех активов.

EBITDA – что это такое и как рассчитать

Посредством удельного веса можно узнать:

- особенности распределения МПЗ, товарооборот

- результативность деятельности компании (УВ доходов)

- рациональность расходования средств (УВ расходов)

- список главных источников доходов, затрат, их изменение и так далее.

В чем измеряется удельный вес

Удельный вес принято измерять исключительно в процентах. При этом целое всякий раз будет приравниваться к 100%.

Как найти удельный вес в балансе

Чаще всего, удельный вес в организации рассчитывает профессиональный бухгалтер в бухгалтерском балансе. Показатель среднего удельного веса служит для обозначения некоторой ценности объекта. Это может быть доход или расход, а также любая прибыль, заработная плата или даже налог. Так или иначе все эти вычисления нужно осуществлять по одной формуле.

Расчёт удельного веса считают относительным показателем. Потому что он зависит от того, насколько вводимые данные будут точными. Если допустить какие-то ошибки можно в значительной степени исказить результат — он может быть чуть выше или ниже реального.

Данные вычисления можно делать двумя способами:

1. Самостоятельно вручную;

2. С помощью специальных программ

Рассмотрим оба способа.

Формула удельного веса в экономике

Чтобы расчетать УВ вручную:

1. Для начала необходимо сформировать таблицу со всеми экономическими категориями, которые составляют одно целое. Скажем, бухгалтер может сгруппировать все активы компании.

2. Далее надо найти удельный вес для каждого отдельного элемента системы и занести сведения в таблицу. Так у каждого признака будет свой удельный вес.

Обратите внимание! Точность вычислений легко проверить. Для этого нужно всего лишь сложить все полученные результаты. Если сумма приравнивается 100%, расчёт был сделан верно.

Для расчета показателя удельного веса, надо часть какого-то целого предмета разделить на целый предмет и умножить на 100, что можно выразить надлежащей формулой:

УВ = Часть (целого) / целое х 100

Как найти удельный вес в Excel

Но вручную высчитывать удельный вес порой бывает достаточно сложно. Намного проще сделать это с помощью специальных программ. К тому же, подобных электронных сервисов имеется целое множество. Их, чаще всего, используют профессиональные бухгалтеры. Однако, многие из них являются платными. Самым оптимальным сервисом, который поможет не только сократить время и не высчитывать удельный вес вручную, но и избежать дополнительных расходов, является стандартный Excel, который установлен на любом компьютере.

Чтобы посчитать УВ через Excel, необязательно обладать каким-то сверх знаниями из области программирования. Всё очень просто:

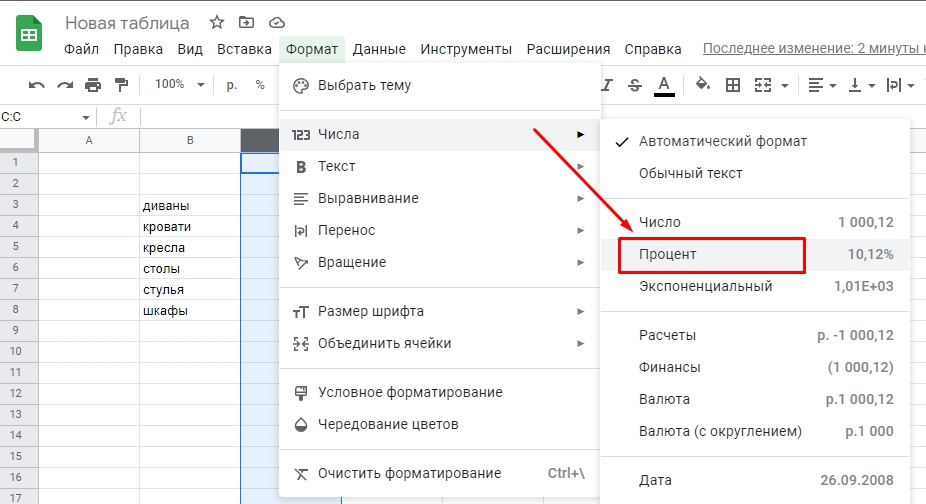

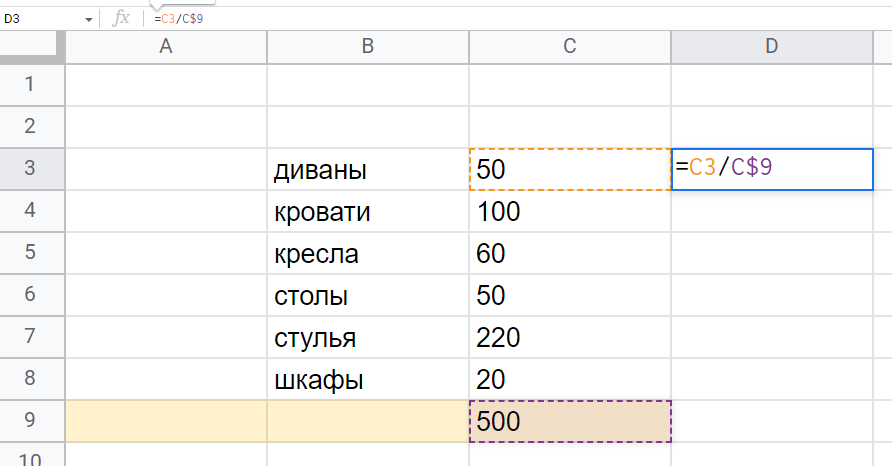

Первый шаг. Нужно составить таблицу, в которую необходимо поместить исходные данные.

Второй шаг. Сделать процентный формат у ячеек, которые будут показывать удельный вес. Для этого их нужно выделить. И на панели инструментов на вкладке «число» из списка выбрать «процентный».

Третий шаг. Переносим курсор на ячейку, в которой нужно вычислить показатель удельного веса. Пишем формулу: например, =C3/C$9, где C3 — это часть целого, а C9 — целое.

Четвёртый шаг. Копируем эту формулу во все остальные ячейки, в которых нужно установить удельный вес.

Пятый шаг. Складываем все показатели при помощи функции «сумм», чтобы получить 100%. Вычисления мы провели верно.

Топ-17 лучших приложений для учета расходов и доходов

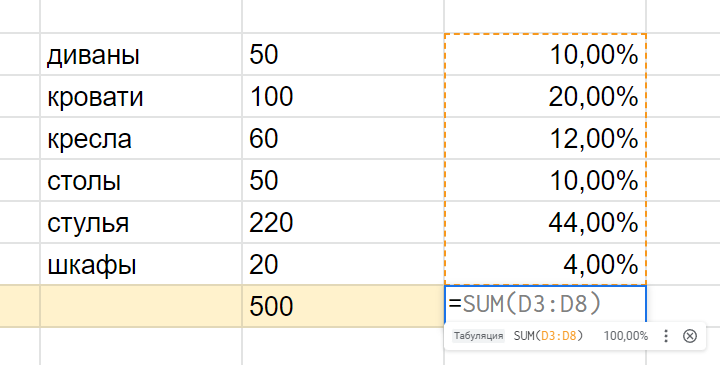

Пример расчета удельного веса

Но теория может быть непонятной, поэтому необходимо рассмотреть все эти вычисления на каком-нибудь простом примере. Например, как рассчитать удельный вес в процентах для каждого конкретного вида товара, который выпускала мебельная фабрика за отчетный период.

За весь отчетный период мебельная фабрика выпустила 500 единиц товара, среди которых:

Чтобы сосчитать УВ каждой категории, воспользуемся нашей формулой:

УВ диванов = 50 / 500×100

Итого — 10%.

Выполним вычисления для всех остальных категорий.

- диваны — 50 штук — 10%

- кровати — 100 штук — 20%

- кресла — 60 штук — 12%

- столы — 50 штук — 10%

- стулья — 220 штук — 44%

- шкафы — 20 штук — 4%

Теперь сложим все показатели удельного веса и проверим вычисления:

10 + 20 + 12 + 10 + 44 + 4 = 100

Значит, мы верно использовали формулу!

Какое учитывается соотношение доходов и расходов при планировании бизнес-процессов?

Как оценить влияние этого соотношения на прибыль, рентабельность и затраты?

Как рассчитывать точку безубыточности при планировании продаж?

Как оценить финансовое состояние компании, отследив динамику соотношения себестоимости к выручке, прибыли к выручке и прибыли к расходам?

Цель любой коммерческой организации — получить доход. Выполнение работ, услуг, производство продукции, продажа товаров связаны с затратами: покупка материалов, их доставка, выплата заработной платы сотрудникам, аренда, уплата налогов, расходы на рекламу и предпродажную подготовку и т. д. Чем меньше затраты, тем выше прибыль, так как прибыль от продаж — это как раз разница между доходом от продаж и расходами организации.

Когда доходы и расходы растут пропорционально, то можно сказать, что финансовое состояние компании стабильно. Доходы растут, а затраты сокращаются — это идеальная ситуация, которая на практике встречается редко. А если расходы растут быстрее, чем доходы, это неблагоприятная ситуация. Может привести даже к банкротству.

Финансовое состояние компании, в том числе рентабельность, определяется по данным бухгалтерского учета. Поэтому сначала рассмотрим, что включается в доходы и расходы для целей бухгалтерского учета.

Доходы и расходы организации в бухгалтерском учете подразделяются на:

- доходы и расходы от обычных видов деятельности (основной деятельности);

- прочие доходы и расходы.

Доходы и расходы организации от основной деятельности

Доходами организации в соответствии с Положением по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденным Приказом Минфина России от 06.05.1999 № 32н (в ред. от 06.04.2015; далее — ПБУ 9/99) признается увеличение экономических выгод в результате поступления активов (денежных средств, иного имущества) и (или) погашения обязательств, приводящее к увеличению капитала этой организации, за исключением вкладов участников (собственников имущества).

Не относятся к доходам следующие виды поступлений:

- полученные по договорам комиссии, подлежащие перечислению принципалу;

- авансы, полученные в счет предстоящих поставок продукции, товаров, выполнения работ, оказания услуг;

- суммы полученных задатков и залогов;

- суммы, полученные в счет погашения кредита (займа), предоставленного ранее заемщику.

Расходами организации в соответствии с ПБУ 10/99 — это уменьшение экономических выгод в результате выбытия активов (денежных средств, иного имущества) и (или) возникновения обязательств, приводящее к уменьшению капитала этой-организации, за исключением уменьшения вкладов по решению участников (собственников имущества).

Не признаются расходами:

- вклады в уставные (складочные) капиталы других организаций, приобретение акций и иных ценных бумаг не с целью перепродажи;

- перечисления по договорам комиссии, агентским и иным аналогичными договорам в пользу комитента, принципала и т. п.;

- предварительные оплаты поставщикам и подрядчикам за материально-производственные запасы, ОС, НМА, работы, услуги;

- перечисления в счет задатков и гарантий по договорам поставок;

- погашение кредитов и займов, полученных организацией.

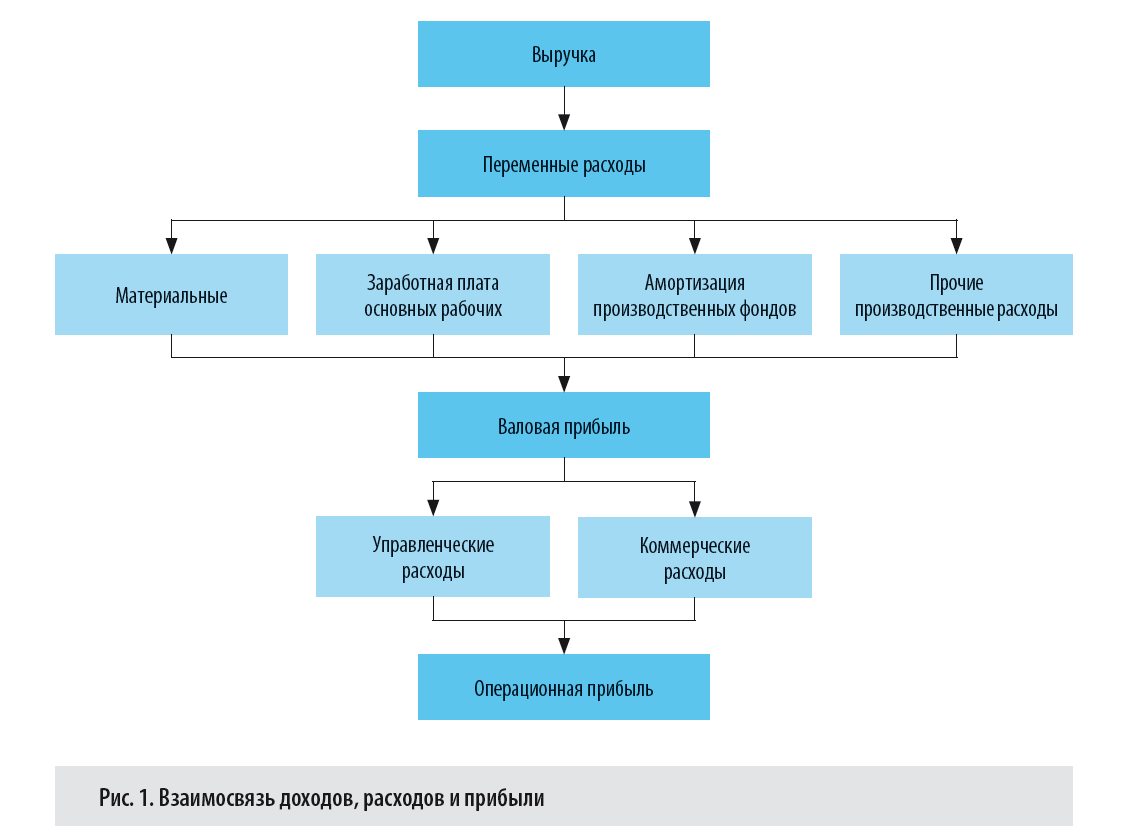

Расходы по обычным видам деятельности для анализа финансовых результатов можно сгруппировать на переменные и постоянные.

К переменным относятся материальные затраты, затраты на оплату труда производственных рабочих, отчисления на социальные нужды, амортизация производственных фондов, прочие затраты, непосредственно связанные с производством. Переменные расходы прямо пропорциональны объему выпускаемой продукции.

Постоянные расходы делятся на управленческие и коммерческие. Управленческие расходы косвенно связаны с производственным процессом и включают затраты на содержание административного персонала производственного предприятия, командировочные и представительские расходы, затраты на связь, интернет, аренду офисов и т. п.

Коммерческие расходы связаны с предпродажной подготовкой, рекламой, продвижением товара.

Постоянные расходы не зависят от объема производства.

Переменные расходы формируют неполную себестоимость продукции. Выручка за минусом переменных расходов образует валовую (маржинальную) прибыль.

Показатель валовой прибыли не зависит от изменений объема выпускаемой продукции (другими словами, доля валовой прибыли на единицу и на весь объем реализованного продукта будет одинаковой).

Переменные и постоянные расходы образуют полную себестоимость продукции. товаров, работ, услуг.

Выручка за минусом полной себестоимости — это операционная прибыль.

Взаимосвязь доходов, расходов и прибыли представлена на рис. 1.

Прочие доходы и расходы

Прочие доходы и расходы не связаны с основной деятельностью компании.

К прочим доходам относятся:

- доходы, полученные не от основной деятельности, например, от сдачи имущества в аренду, за плату прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности;

- поступления, связанные с участием в уставных капиталах других организаций (включая проценты и иные доходы по ценным бумагам);

- прибыль, полученная организацией в результате совместной деятельности (по договору простого товарищества);

- доходы от продажи основных средств и нематериальных активов, иных материальных ценностей;

- проценты, полученные организацией за предоставленные кредиты и займы, а также проценты банка, начисленные им за пользование денежными средствами, находящимися на счете организации в этом банке;

- штрафы, пени, неустойки за нарушение условий договоров (присужденные или признанные);

- активы, полученные безвозмездно, в том числе по договору дарения (принимаются к учету по рыночной стоимости на дату принятия актива к бухгалтерскому учету).

Прочими расходами являются:

- расходы, не связанные с основной деятельностью организации, например, от сдачи имущества в аренду;

- расходы, связанные с участием в уставных капиталах других организаций;

- расходы, связанные с продажей, выбытием и прочим списанием основных средств, НМА, ТМЦ;

- проценты, уплачиваемые организацией за предоставление ей в пользование денежных средств (кредитов, займов);

- расходы, связанные с оплатой услуг, оказываемых кредитными организациями;

- штрафы, пени, неустойки за нарушение условий договоров, возмещение убытков по выставленным претензиям или по решению суда.

Показатели эффективности компании

Эффективность хозяйственной деятельности можно проследить по показателям рентабельности продаж и затрат, а также удельного веса затрат в выручке.

Рентабельность определяется как отношение прибыли к определенному показателю (выручке, затратам, активам и т. п.). Например, рентабельность продаж рассчитывается как отношение прибыли к выручке, рентабельность затрат — как отношение прибыли к затратам на производство готовой продукции, приобретение товаров, выполнение работ, услуг.

В расчете рентабельности может использоваться маржинальная, операционная или чистая прибыль.

Формулы для расчета показателей эффективности финансовой деятельности компании:

- маржинальная прибыль (Пмарж):

Пмарж = ВР – Зпер;

- операционная прибыль (Попер):

Попер = ВР – Зпер – Зпост,

где ВР — выручка от реализации продукции, товаров, работ, услуг:

ВР = Объем продаж (кол-во в шт., кг, м и т. д. ) × Цена продажи единицы продукции (товаров, работ, услуг);

Зпер — переменные затраты:

Зпер = Объем продаж × Переменные затраты на ед/;

Зпост — все постоянные затраты предприятия за определенный период времени;

- рентабельность продаж по операционной прибыли (РПопер):

РПопер = ПРопер / ВР × 100 %,

где ПРопер — операционная прибыль;

- рентабельность затрат по основной деятельности (РЗосн):

РЗосн = ПРопер / (Зпер + Зпост) × 100 %.

Долю затрат в выручке определяют следующим образом:

Кз = Зпер + Зпост / ВР × 100,

где Кз — коэффициент, показывающий удельный вес затрат в выручке.

Рентабельность затрат от основной деятельности

Рентабельность затрат от основной деятельности — важный показатель для анализа финансовых результатов компании. Он показывает, сколько прибыли приходится на 1 рубль расходов, и отражает эффективность финансовой деятельности компании.

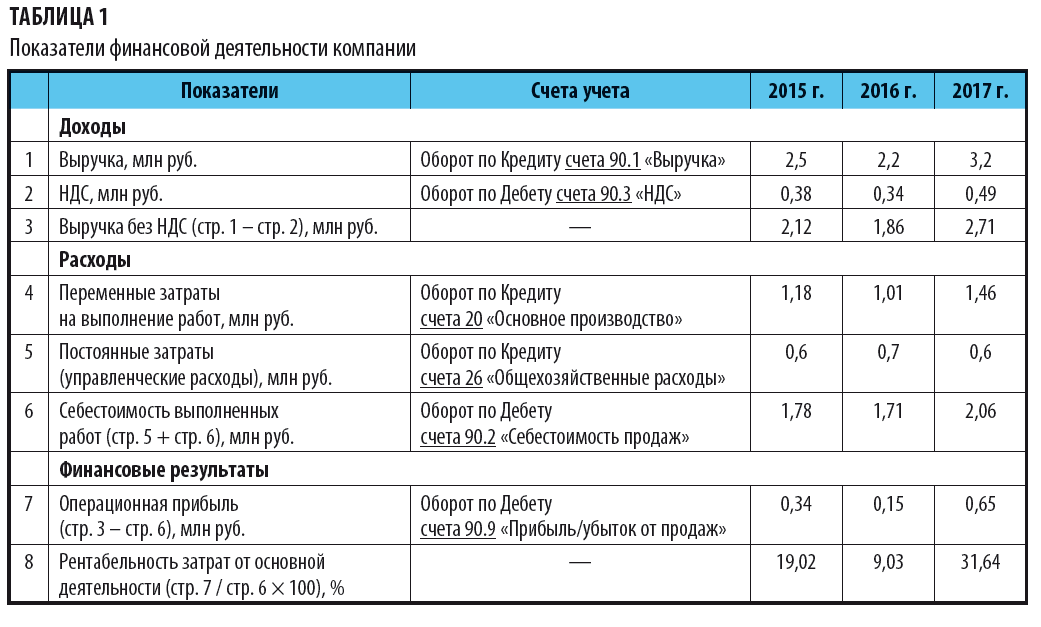

Пример 1

Компания выполняет строительно-монтажные работы по договору подряда.

В себестоимость работ входят переменные и постоянные затраты. Показатели финансовой деятельности компании за 3 года представлены в табл. 1.

Проследим динамику соотношений себестоимости, доходов, прибыли и рентабельности затрат за три года деятельности строительной компании.

Самая высокая рентабельность затрат от основной деятельности — в 2017 г.: на 1 руб. расходов пришлось 0,32 руб. прибыли.

В 2016 г. рентабельность по сравнению с 2015 г. упала на 9,9 %, а в 2017 г. снова выросла: по сравнению с 2016 г. — на 22,61 %., а по сравнению с 2015 — на 12,62 %.

Высокая рентабельность затрат в 2017 г. обеспечена прибылью в сумме 650 000 руб. (самой большой по сравнению с 2015 и 2016 гг.).

Прибыль получена в результате снижения себестоимости выполненных работ, сокращения управленческих расходов и экономии на материалах, а также повышения сметной стоимости выполняемых работ.

В 2016 г. прибыль снизилась по сравнению с 2015 г. на 180 000 руб. из-за снижения объемов продаж и роста цен на основные строительные материалы. В 2017 г. прибыль увеличилась по сравнению с 2016 г. на 500 000 руб.

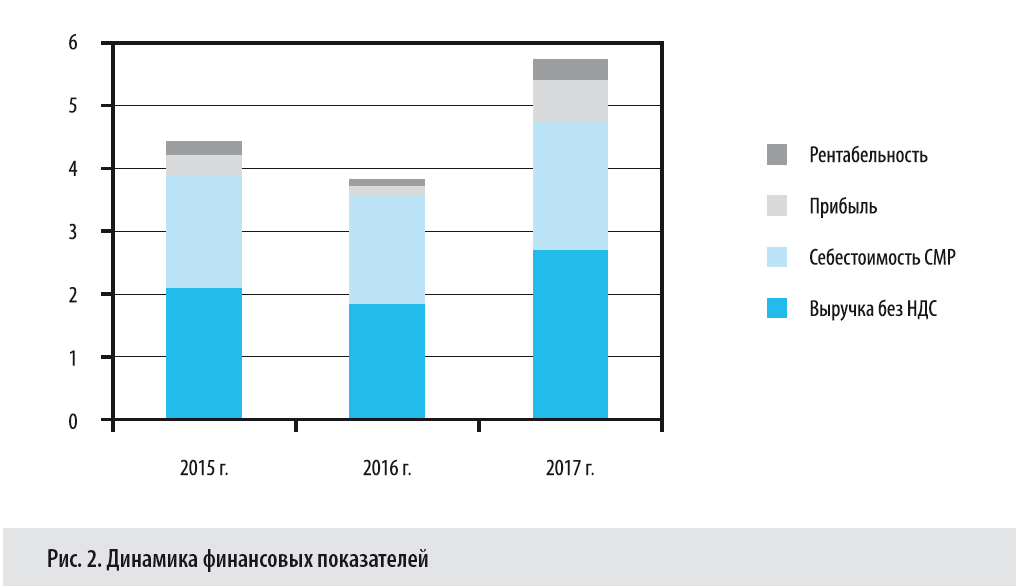

Динамика финансовых показателей за 3 года представлена на рис. 2.

Рентабельность продаж

Рентабельность продаж зависит от продажных цен, объема реализации и доли затрат в общем объеме проданной продукции. Показывает, какую часть выручки организации составляет прибыль.

Прибыль, в свою очередь, зависит от того, насколько выручка от продаж покрывает произведенные затраты. Иными словами, чем выручка больше, а затрат — меньше, тем выше прибыль, следовательно, эффективнее хозяйственная деятельность.

Выручка может увеличиваться за счет наращивания объема продаж или повышения цены на продукцию, товары, работы, услуги. Сократить затраты можно благодаря эффективному использованию ТМЦ (соблюдение норм расходов, сокращение отходов и брака), оптимизации расходов на содержание административного персонала и т. п.

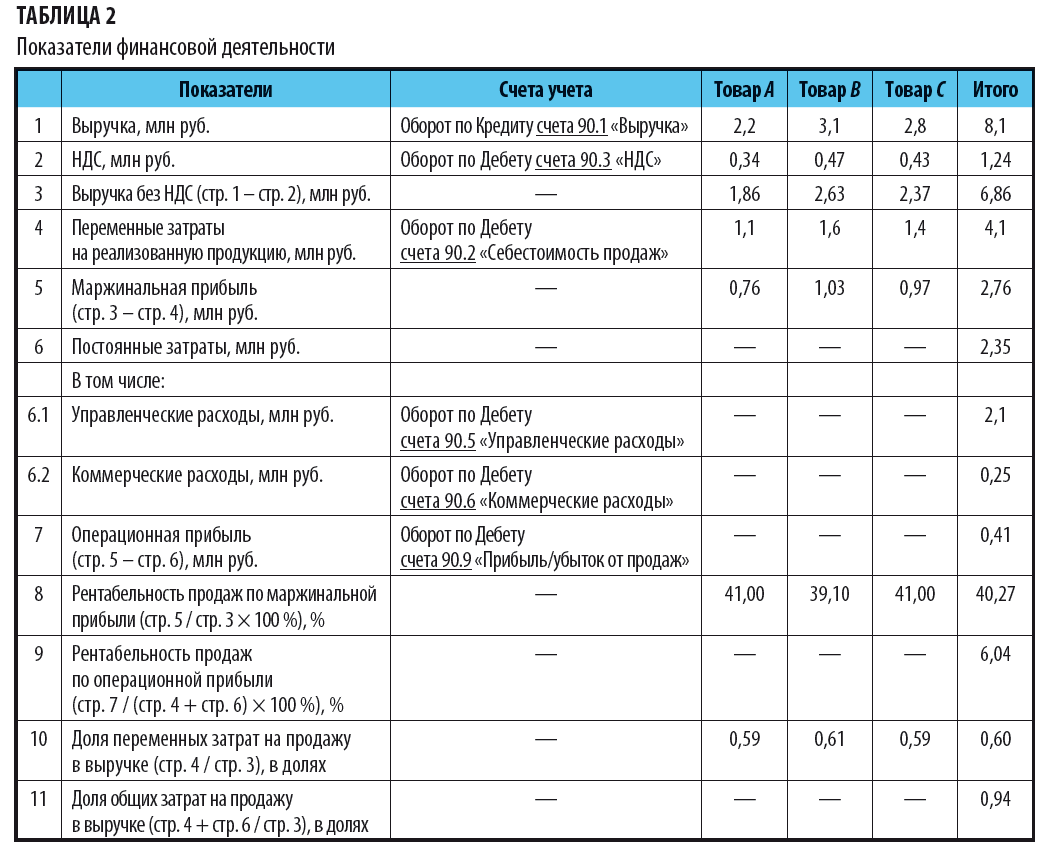

Пример 2

Производственная компания выпускает три вида продукции.

Значения показателей финансовой деятельности — в табл. 2.

Проанализируем рентабельность продаж.

Их представленных в табл. 2 данных следует, что самыми рентабельными по продажам являются товары А и С — маржинальная рентабельность продаж составила 41 % (обеспечена низкими переменными затратами).

Далее идет товар В, маржинальная рентабельность продаж которого равна 39,10 %.

Общая рентабельность продаж по маржинальной прибыли — 40,27 %, по операционной прибыли — 6,04 %. Такая разница между рентабельностью по маржинальной и операционной прибыли объясняется высокой долей постоянных расходов на содержание персонала, рекламу.

Общая доля затрат в выручке — 94 %. Это много, поэтому компания не получила большой прибыли от продаж. Операционная прибыль составила 410 000 руб. При доходе от продаж в 8 млн руб. такую прибыль можно назвать скромной, но она покрыла все затраты компании.

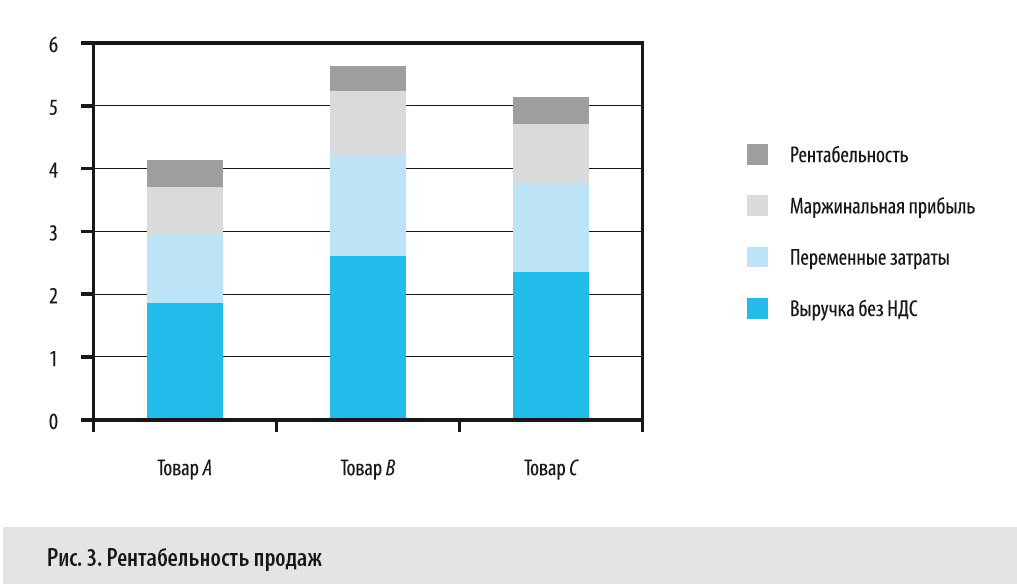

Рентабельность продаж по видам продукции представлена на рис. 3.

Точка безубыточности

Компания может не получать прибыли, но и не нести убытков. Такую «золотую середину» отображает точка безубыточности (критическая точка).

Критическая точка показывает, до какого предела может упасть выручка, чтобы не было убытка. Равенство доходов и расходов в этом случае можно записать следующим уравнением:

ВРКТ = Зпер + Зпост

или:

Объем продаж × Цена реализации единицы продукции (работ, услуг) = Объем продаж × Зпер./ед. + Зпост.

Минимальный (критический) объем реализации может быть рассчитан с помощью маржинальной прибыли — как объем реализации, при котором маржинальная прибыль равна постоянным затратам:

Пмарж = ВР – Зпер = Зпост.

Находим критическую точку объема продаж, т. е. определяем, сколько единиц продукции нужно продать, чтобы не получить убытка:

Критическая точка (в ед. продаж) = Зпост / Пмарж = Зпост / (Цена за ед. – Зпер./ед.).

Такой расчет можно производить на весь ассортимент и для отдельных видов продукции.

Пример 3

Производственная компания выпускает пластмассовые изделия. Количественный учет объема продаж ведется в штуках.

По плану выпуск изделий — 15 000 шт., продажная цена за 1 шт. — 400 руб.

Определим, сколько пластмассовых изделий нужно продать, чтобы доход от продажи покрыл все расходы, т. е. определим точку безубыточности.

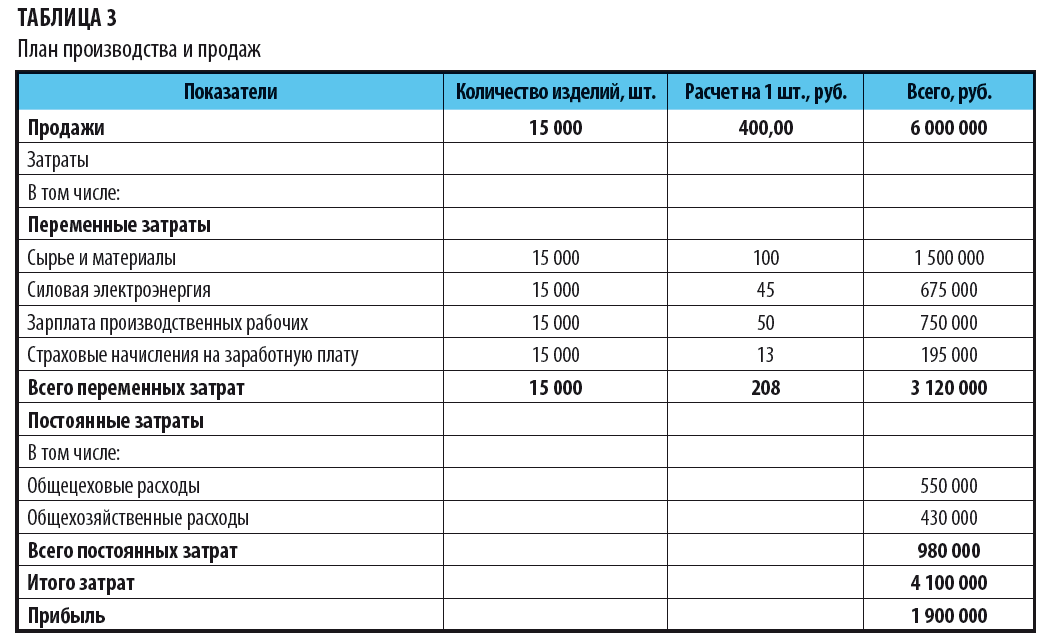

План производства и продаж представлен в табл. 3.

Критическая точка = 876 000 руб. / (400 руб. – 208 руб.) = 5104 шт.

Вывод

Компании нужно произвести 5104 пластмассовых изделия, чтобы покрыть все затраты. Если объем продаж будет ниже, компания получит убыток.

Используя взаимосвязь постоянных расходов и маржинальной прибыли на единицу продукции, можно выяснить, возмещаются ли постоянные затраты и получить информацию о величине маржинальной прибыли для каждого вида продукции.

Изменяя величину постоянных затрат или цену продаж, можно спланировать минимальный объем выпуска продукции.

Пример 4

Воспользуемся исходными данными примера 3.

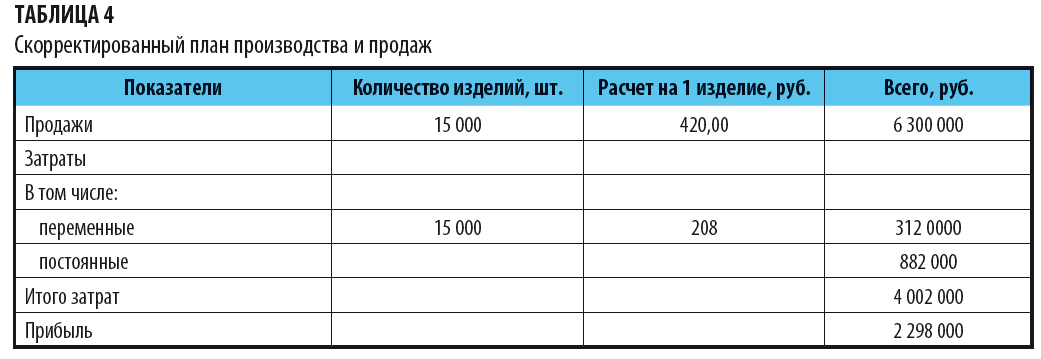

Руководство компании решило сократить общехозяйственные расходы на 10 % и увеличить цену продаж на 5 %.

Тогда постоянные затраты будут равны:

980 000 руб. – 10 % = 882 000 руб.,

а цена продаж за 1 шт.:

400 руб. + 5 % = 420 руб.

Определим минимальный объем продаж (критическую) точку в этом случае.

Скорректированный план производства и продаж представлен в табл. 4.

Критическая точка объема продаж:

882 000 руб. / (420 руб. – 208 руб.) = 4160 шт.

До оптимизации критический объем продаж составлял 5104 шт. А теперь компании нужно произвести всего 4160 шт. изделий, чтобы не быть в убытке.

Вывод

При такой оптимизации затрат и роста продажной цены:

- планируемая прибыль увеличится на 398 000 руб. (2 298 000 руб. – 1 900 000 руб.), темп прироста составит 17,32 % ( 2 298 000 руб. – 1 900 000 руб.) / 2 298 000 руб. × 100 %);

- объем продаж в точке безубыточности снизился на 944 шт. (5104 шт. – 4160 шт.), или на 18,5 % ((5104 шт. – 4160 шт.) / 5104 шт. × 100 %).

Анализ соотношений доходов и расходов в производственных планах позволяет рассчитать нужную величину прибыли. В этом случае используется следующее соотношение:

ВР = Зпер + Зпост + Прибыль (целевая величина).

Объем реализации в количественном отношении (натуральных единицах — кг, м, шт. и т. п.), который будет обеспечивать получение целевой величины прибыли, можно вычислить по формуле:

Vпродаж, ед. = Зпост + Прибыль (целевая) / (Цена 1 ед. – Зпер./ед.).

Если в формулу поставить значение маржинальной прибыли, то формула будет иметь вид:

Vпродаж, ед. = (Зпост + Прибыль (целевая)) / Пмарж/ед.

Пример 5

Компания установила размер плановой прибыли от продаж — 100 000 руб.

Продажная цена 1 изделия — 400 руб.

Постоянные затраты за период — 980 000 руб., а переменные затраты на единицу изделия — 208 руб.

Рассчитаем, сколько изделий необходимо продать, чтобы получить запланированную прибыль:

1. Находим маржинальную прибыль на 1 изделие:

400 руб. – 208 руб. = 192 руб.

2. Определяем необходимый объем продаж в штуках

(980 000 руб. + 100 000 руб.) / 192 руб. = 5625 шт.

Вывод

Чтобы получить прибыль в 100 000 руб., компания должна реализовать 5625 изделий.

Пример 6

Данные для расчета:

доход от реализации — 6 000 000 руб.;

цена 1 изделия — 400 руб.;

переменные затраты на 1 шт. — 208 руб.;

постоянные затраты за период — 980 000 руб.;

маржинальная прибыль на единицу — 192 руб. (400 руб. – 208 руб.).

Рассчитаем соотношение валовой прибыли к выручке и определим прибыль от продаж:

1. Находим процентное соотношение маржинальной прибыли на единицу изделия и его продажной цены:

192 руб. / 400 руб. × 100 % = 48 %.

2. Определяем совокупную валовую прибыль:

6 000 000 руб. × 48 % = 2 880 000 руб.

3. Определяем прибыль от продаж — вычитаем из совокупной валовой прибыли сумму постоянных расходов и получаем операционную прибыль компании:

2 880 000 руб. – 980 000 руб. = 1 900 000 руб.

Вывод

Взаимосвязь доходов и расходов надо отслеживать не только для анализа фактического результата финансовой деятельности компании. Она нужна при составлении бизнес планов. Например в плане продаж определяются цена и объемы продаж, желаемая прибыль компании. При определении цены учитываются не только конъюнктура рынка и покупательский спрос, но и предстоящие расходы на выпуск и реализацию продукции, выполнение работ, оказание услуг.

Статья опубликована в журнале «Справочник экономиста» № 10, 2017.