Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Разбираемся вместе с экспертами, кто такие бизнес-ангелы, как их найти и как оформить с ними отношения

Чтобы перейти от стартапа к многомиллионному бизнесу, нужно финансирование. Яркий пример — компания Apple. Она начала свой путь в гараже одного из основателей — Стива Джоббса, но затем получила финансирование от бизнес-ангела [1]. Когда и чем могут помочь бизнес-ангелы, рассказывают эксперты.

- Кто такие бизнес-ангелы

- Чем отличаются от обычных инвесторов

- Где искать

- Как их найти

- Как оформить отношения

Кто такие бизнес-ангелы

Бизнес-ангелы — это частные инвесторы, готовые вкладываться в стартапы на самых ранних стадиях, принимая активное участие в развитии бизнеса. Несмотря на огромные риски, бизнес-ангелы все же рассчитывают получить от своих инвестиций прибыль, что отличает их от благотворителей. Они могут инвестировать как индивидуально, так и в составе синдиката [2].

Исторически понятие бизнес-ангела близко к меценату, потому что зародилось в театральной среде. В США в начале XX века так стали называть тех щедрых инвесторов, которые давали деньги бродвейским постановкам на грани закрытия [3]. Обычно они не рассчитывали на прибыль, а просто помогали из любви к искусству.

По отношению к бизнесу термин «ангелы» стали использовать благодаря Уильяму Ветцелю, профессору Университета Нью-Хэмпшира и основателю Center for Venture Research. В 1983 году вышла его статья «Ангелы и неформальный рисковый капитал», где он впервые вывел термин для описания инвесторов, которые вкладывают деньги в начинающие предприятия [4]. С тех пор стартапы и компании, которые находятся на сложной стадии развития, ищут тех, кто готов помогать им с учетом больших рисков.

«Пожалуй, самый яркий в мире пример бизнес-ангела — это человек, который пришел в Apple, когда они сидели в гараже, и дал им денег тогда, когда никто еще не давал. Бизнес-ангелы — это обычно люди из индустрии, которые понимают какую-то технологию и пытаются ее поймать. Либо это просто богатые люди, которые готовы инвестировать в бизнесы в интересных для них сферах», — рассказал Сергей Беляев, управляющий директор инвестиционного департамента UFG Wealth Management.

На начальном этапе Apple получила средства от Майкла Марккулы, бывшего менеджера по маркетингу продукции Intel, выпускника Университета Южной Калифорнии в области электротехники [5]. Он вложил $250 тыс. в обмен на 20% акций Apple и был председателем совета директоров до 1996 года [6].

Бизнес-ангелы помогают, когда у предпринимателя недостаточно оснований рассчитывать на институциональных инвесторов

(Фото: Shutterstock)

Чем бизнес-ангелы отличаются от обычных инвесторов

Инвестором можно стать разными способами. Например, купить акции и стать акционером — так инвестор вкладывает свои средства в развитие компании, однако его права и возможности будут ограничены в зависимости от доли в компании. Другой способ — вложить средства в фонд, где управляющие будут выбирать активы с расчетом на получение прибыли для инвесторов.

Аналогичным образом работают венчурные фонды, только они инвестируют в компании, которым нужны средства для старта или очередного этапа развития. Важное отличие в том, что венчурный фонд определяет заранее, в какого типа компанию он вкладывает деньги и на каких условиях.

Бизнес-ангелы же могут инвестировать самостоятельно, могут по своему усмотрению выбрать стартап и поставить свои условия. Для компании в этом есть плюс — отношения с частными инвесторами более гибкие, чем с венчурными фондами со сводом правил и жесткими условиями.

Таким образом, можно отметить основные отличительные черты бизнес-ангелов [7]:

-

вкладывают собственные деньги;

-

выбирают проекты в инновационной сфере;

-

могут делать выбор с учетом собственных знаний и опыта в отрасли;

-

могут вложиться в компанию в «мертвой зоне», от которой, скорее всего, откажутся венчурные фонды;

-

не рассчитывают на получение операционной прибыли, а инвестируют в расчете на то, что при успехе

капитализация

компании и стоимость их доли в ней кратно вырастет; -

помогают компании не только деньгами, но и связями, рекомендациями и советами.

Сергей Беляев считает, что понятия «обычный инвестор» не существует. Каждый этап развития компании рассчитан на определенный тип инвестора. Задача компании после каждого успешного раунда — подготовиться для продажи следующему инвестору. «Любая компания проходит определенные стадии развития: от подвала до Google. На первом этапе все ищут деньги среди друзей и членов семьи. А вот когда появляется концепция, но не хватает денег, то приходят бизнес-ангелы. Дальше приходят венчурные инвесторы ранней стадии, preseed. Эти ребята видят прототип будущего бизнеса, верят в него и вкладывают деньги. Каждый следующий раунд идет по более высокой оценке», — отметил Беляев.

От венчурных фондов бизнес-ангелы отличаются тем, что они дают небольшое количество денег, берут, как правило, достаточно высокий процент в доле и помогают перейти на следующий уровень. Согласно исследованию российского рынка венчурных инвестиций, проведенному проектом Barometer в 2021 году, средний чек инвестиций от бизнес-ангелов составляет $20–50 тыс. [8].

«Инвесторы приносят «живой» внешний капитал. Обычно этот капитал они дают под определенный инвестиционный горизонт. Допустим, компании на следующий год нужен $1 млн, бизнес-ангел выделяет необходимую сумму, но получает за это долю в компании и место в совете директоров, — объяснил Сергей Беляев. — А также помогают создать организационно-регуляторную структуру компании. Обычно бизнес-ангелы получают достаточно приличную долю от бизнеса: до 20% в зависимости от условий. На следующих этапах доля размывается за счет увеличения количества акций».

Где искать бизнес-ангелов

Обращаться к бизнес-ангелам стоит, когда вы понимаете, что у вас недостаточно оснований рассчитывать на институциональных инвесторов. Например, ваш проект находится на стадии идеи или показатели пока слишком невелики, чтобы привлечь серьезные средства.

«Бизнес-ангел хорошо работает в случае, если стартап не знает, как ему развиваться дальше. Например, компания хорошо работает, генерирует прибыль, но со временем упирается в потолок по выручке. И чтобы перейти на следующий этап, нужен большой скачок в виде инвестиций. Тут как раз могут помочь бизнес-ангелы», — отметил управляющий директор инвестиционного департамента UFG Wealth Management Сергей Беляев.

По его словам, тут очень важно правильно рассчитать оценку бизнеса в текущий момент. «Есть ситуации, когда люди готовы продаться за любые деньги, потому что им нужен кеш. А есть ситуации, когда основатели сильно завышают оценку компании и из-за этого бизнес не складывается. Грамотный бизнес-ангел как раз и занимается тем, что, проинвестировав, помогает выстроить бизнес-процессы», — рассказал эксперт.

Наиболее вероятные способы найти частного инвестора:

-

искать среди знакомых бизнесменов, которые готовы вложиться в ваш бизнес;

-

обратиться в клуб бизнес-ангелов, там проект будет проходить определенный отбор;

-

поискать профессионального бизнес-ангела самостоятельно и обратиться к нему напрямую.

С последним помогут источники:

-

рейтинги венчурных инвесторов, частных инвесторов и бизнес-ангелов;

-

биржи стартапов;

-

разнообразные профессиональные сообщества, где есть активный нетворкинг — создание и развитие сети полезных знакомств.

В России такой формат инвестирования достаточно популярен, и объем вкладываемых средств растет. Согласно исследованию журнала Inc [9], в 2020 году инвестиции бизнес-ангелов в российские проекты выросли почти в три раза — за год объем сделок увеличился с ₽1,7 млрд до ₽3,7 млрд. Количество сделок выросло с 19 до 55. Однако повышение суммы вложенных средств произошло за счет всего одной крупной сделки — миллиардер и предприниматель Роман Абрамович инвестировал $20 млн в игровой сервис 110 Industries.

Для частных инвесторов создаются фонды и ассоциации, которые помогают подбирать проекты и оформлять правовые отношения. Как показало исследование Venture Barometer, 83% бизнес-ангелов предпочитают именно такой формат взаимодействия с бизнесом.

Как правило, бизнес-ангелы в ответ на свои вложения рассчитывают получить долю в компании

(Фото: Shutterstock)

Как найти бизнес-ангела

Для стартапа или компании важно подобрать бизнес-ангела, который не просто вложит деньги, но сможет помочь опытом или связями, не будет ставить чрезмерные условия или слишком активно вмешиваться в операционную деятельность компании. Чтобы понять, что перед вами именно тот, кто нужен, можно обратить внимание на следующие особенности [10]:

-

опыт в индустрии. Лучше искать бизнес-ангела с опытом инвестирования в индустрии, в которой работает стартап. Они обладают полезными связями и могут быть более заинтересованными в сделке;

-

опыт в инвестировании. Новоиспеченному основателю стартапа лучше иметь дело с опытным инвестором, а не начинающим;

-

финансовая стабильность. Чтобы не было дополнительной нагрузки на стартап и дополнительных рисков, стоит учитывать финансовое состояние бизнес-ангела, чтобы он мог инвестировать средства без потенциальных проблем в будущем;

-

опыт наставничества. Бизнес-ангелы могут выступать в качестве советника, в частности помогать ориентироваться в этапах финансирования. Если это необходимо, можно учитывать и этот фактор.

Как оформить отношения с бизнес-ангелом

Инвестор стремится заработать на своих инвестициях в стартапы, а значит, отношения с ним должны быть четко отрегулированы. Как правило, бизнес-ангелы в ответ на свои вложения рассчитывают получить долю в компании, и здесь могут возникнуть две проблемы:

-

если стартап окажется успешным, ангел может уменьшить свою долю за счет регулярных вложений других инвесторов. С точки зрения предпринимателя, это риск потери контроля или значительной степени дохода от стартапа в случае сильного размытия его доли при успешном развитии проекта, отметил управляющий партнер BMS Law Firm Алексей Матюхов;

-

риск того, что вложения не принесут результата и компания провалится. Со стороны основателя стартапа это может привести к последующему истребованию средств или выставлению претензий со стороны бизнес-ангела, добавил эксперт.

Риски, связанные с провалом стартапа и последующими возможными финансовыми претензиями со стороны бизнес-ангела минимальны при условии, что предприниматель не допускал грубой небрежности и тем более злоупотреблений или нецелевого расходования денежных средств, рассказал Алексей Матюхов. Он рекомендовал два варианта оформления отношений: либо вхождение бизнес-ангела в капитал юридического лица, либо выдача займа, конвертируемого в акции стартапа.

В первом случае инвестор станет полноценным соучредителем или акционером компании, получая права как на прибыль, так и разделяя риски потери вложений при провале, рассказал Матюхов. Стартап со своей стороны тоже рискует, потому что в зависимости от доли и условий бизнес-ангел может влиять на операционную деятельность и вынуждать принимать определенные решения.

«В целях сохранения контроля над стартапом необходимо прописывать порядок, а в ряде случаев и прямые ограничения участия бизнес-ангела в принятии решений, что можно сделать в рамках учредительного договора. В отдельных случаях можно выпустить привилегированные акции, доход от которых будет начисляться инвестору вне зависимости от финансового положений компании, но при этом данный инвестор может быть ограничен в принятии решений касательно развития стартапа», — отметил управляющий партнер BMS Law Firm.

Вариант займа несет прямо противоположные риски — у инвестора очень ограниченные возможности влиять на деятельность компании, если в соглашении не прописано иное. Однако это действительно до момента конвертации займа в акции или доли компании, рассказал Алексей Матюхов. Эксперт отметил, что если изначальные условия привлечения финансирования по соглашению с бизнес-ангелом не требуют личного поручительства предпринимателя, то все, что требуется предпринимателю для избежания возможных материальных претензий, это:

-

соблюдение корпоративных процедур принятия решений;

-

должное согласование крупных сделок и сделок с заинтересованностью;

-

следование согласованному с бизнес-ангелом плану развития бизнеса и должное документирование описанных моментов.

«Злоупотребления и нецелевое расходование средств являются табу, так как в негативном сценарии напрямую ведут к привлечению предпринимателя к субсидиарной (дополнительной личной материальной) ответственности по обязательствам перед бизнес-ангелом», — рассказал Матюхов.

Документы, которые регулируют подобные отношения, стандартны — это Гражданский кодекс России, закон «Об обществах с ограниченной ответственностью», закон «Об акционерных обществах», а также некоторые нормативные документы Центробанка и документы, регулирующие рынок

ценных бумаг

, отметил эксперт.

Читайте также:

- Что такое индекс Биг Мака и как он рассчитывается

- Что такое оборотный капитал компании и как учитывать этот показатель

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке.

Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные.

Подробнее

поиск

| Название | Под управлением, млрд. ₽ |

|---|---|

|

Первая 8 (800) 301-16-16 • 045-06044-001000, 21-000-1-00010 |

1 495,36 |

|

Современные Фонды Недвижимости (495) 252-22-24 • 21-000-1-01038 |

1 495,36 |

|

Сбережения Плюс (495) 725-52-54 • 21-000-1-00108 |

1 368,71 |

|

Вим Инвестиции (495) 725-52-51 • 045-10038-001000, 21-000-1-00059 |

1 368,71 |

|

Регион Девелопмент (495) 777-29-64 • 21-000-1-00591 |

1 235,05 |

|

Регион Траст (495) 777-29-64 • 21-000-1-00076 |

1 235,05 |

|

Регион Эссет Менеджмент (495) 777-29-64 • 21-000-1-00064 |

1 235,05 |

|

Ингосстрах-Инвестиции +7 (800) 100-48-98 • 21-000-1-00020, 077-08203-001000 |

1 164,88 |

|

ААА Управление Капиталом (495) 980-40-58 • 045-12879-001000, 21-000-1-00657 |

865,40 |

|

Мой Капитал (495) 799-98-01 • 21-000-1-00549 |

815,25 |

|

Открытие (495) 777-78-25 • 045-07524-001000, 21-000-1-00048 |

810,71 |

|

ТКБ Инвестмент Партнерс 8 (812) 332-73-32, 8 (800) 700-07-08 • 040-09042-001000, 21-000-1-00069 |

567,00 |

|

Лидер (495) 280-05-60, (495) 280-05-62 • 21-000-1-00094 |

506,00 |

|

Прогрессивные инвестиционные идеи (495) 645-37-25 • 21-000-1-00875 |

368,59 |

|

ТФГ (495) 772-97-42, (495) 980-78-70 • 21-000-1-00052, 045-13027-001000 |

366,50 |

На рынке ценных бумаг каждый час осуществляется огромное количество сделок: активы продаются и покупаются, а цены стремительно растут и моментально падают. Некоторые участники теряют вложения, а другие — получают существенную прибыль. Заработать на рынке ценных бумаг сумеет каждый, кто обладает хотя бы базовыми знаниями по теме.

С многочисленными финансовыми инструментами можно управляться самостоятельно или обратиться к управляющей компании.

Что такое Управляющая компания

УК — это профессиональный участник рынка, вкладывающий деньги инвесторов в активы компаний и получающий за это фиксированный процент. Чтобы работать таким образом, компания должна получить лицензию по управлению активами.

Управляющая компания отличается от биржевого брокера тем, что она вправе единолично принимать решение о проведении очередной сделки с ценными бумагами. Единственное, на что она опирается — инвестиционная стратегия, заранее подобранная вместе с клиентом. Деятельность УК должна приводить к повышению дохода инвестора.

Эти участники рынка выполняют роль профессиональных посредников, они отслеживают динамику и отличаются высоким уровнем компетенции относительно осуществления сделок на бирже.

Правильный выбор УК — это:

- компетентность и наличие опыта, влияющие на эффективность инвестирования;

- экономия времени на постоянном контроле за сведениями о динамике рынка.

Рейтинги УК

Публикуемые регулярно рейтинги управляющих компаний позволяют инвесторам выбирать лучшие предложения с максимальной надежностью и выгодой. Эти списки пользуются популярностью у начинающих и профессиональных инвесторов.

Изучая их, нужно помнить о нюансах. Некоторые рейтинги, встречающиеся в сети, могут быть заказными.

Нельзя забывать и о том, что перечни составляются по конкретным критериям, которые могут быть не важны для определенного клиента. Базируя свой выбор на неправильном рейтинге, можно упустить прибыль.

К примеру, инвестор рассматривает минимальный риск, а УК подобрал по критерию прибыльности. Он может вложиться в продукт с иным уровнем риска и не достигнуть требуемого результата.

Основные параметры:

- Привлеченные средства. На первых местах стоят компании, привлекшие максимальный капитал. Топовые УК аккумулируют на своих счетах около 50% всех средств.

- Надежность. Комплексный показатель, выражающийся в репутации и долгосрочной эффективности. Второй критерий более объективен. Репутацию могут определять, анализируя отзывы в сети, многие из которых бывают заказными. Если инвестора интересует этот параметр, изучать отзывы лучше самостоятельно.

- Комиссии. Еще один значимый показатель. В некоторых компаниях общий размер сборов может составлять более 10% от вложенного капитала. Это делает инвестирование нецелесообразным.

Пользоваться всеми предоставляемыми данными, в том числе и рейтингами, следует максимально осторожно. Лучше считать их вспомогательным инструментом, а не безусловной рекомендацией.

Инвесторы часто говорят, что инвестировать деньги хотя бы под 20% в год не такая уж и сложная задача. При этом кругом полно мошенников, которые предлагают куда больший процент. Я бы хотел инвестировать накопленные средства под доверительное управление какой-либо компании, но не знаю, как и кого выбрать.

Подскажите, с чего начать, на что обратить внимание? Может быть, порекомендуете конкретного инвестора или фонд?

R.

Сразу напомню, что большая доходность обычно связана с большим риском, а при управлении ценными бумагами доходность гарантировать нельзя. Рассказываю, какие есть варианты доверительного управления, как выбрать управляющую компанию и почему опасно давать свои деньги частному лицу.

О доходности и риске

В инвестициях есть взаимосвязь риска и доходности: чем больше потенциальная доходность, тем выше риск. Всегда помните, что большие доходности обычно связаны с риском потерять вложенное.

Что касается простоты инвестирования под 20% в год, то многое зависит от ситуации на фондовом рынке. Сделать 20% за год, когда фондовый рынок вырос на 10%, — отличный результат. Сделать 20%, когда он вырос на 40%, — результат так себе. Напомню, что в начале 2015 года были даже банковские вклады под 20% годовых.

Доходность инвестиций нужно сравнивать с инфляцией, ставками по депозитам, динамикой соответствующего фондового индекса.

Помните, что прошлая доходность не гарантирует будущую. Кроме того, гарантировать доходность при управлении ценными бумагами незаконно, а инвестиции не застрахованы АСВ, в отличие от банковских вкладов.

Виды доверительного управления

В России есть три основных способа передать профессионалам свои деньги для их приумножения. Это паевые инвестиционные фонды, индивидуальный инвестиционный счет с доверительным управлением и обычное доверительное управление.

ПИФы. Суть проста: деньги многих инвесторов объединены в фонд, средства которого управляющая компания (УК) вкладывает в акции, облигации и другие активы в соответствии с инвестиционной декларацией. Инвестор обращается в УК, вносит деньги и получает паи выбранного фонда. Затем можно погасить паи, получив за них деньги. Порог входа зачастую от 1000 Р.

ИИС с доверительным управлением. УК предлагают открыть у них такой счет, выбрав одну из предложенных стратегий инвестирования. Средствами на счете управляет УК в рамках выбранной стратегии. Этот вариант интересен налоговыми льготами: можно получить 13% от суммы пополнения ИИС за год или вообще не платить НДФЛ с доходов на ИИС. Порог входа обычно 50—100 тысяч рублей, при этом за календарный год на ИИС можно внести не более 1 млн рублей.

ИИС должен существовать минимум 3 года, иначе не будет права на налоговые льготы.

Обычное доверительное управление. Такой вариант подходит только состоятельным инвесторам. Зачастую порог входа — от нескольких миллионов рублей, если речь о готовых стратегиях. Чтобы УК составила и поддерживала по-настоящему индивидуальный инвестиционный портфель, его размер должен измеряться в десятках миллионов рублей. Недавно появились сервисы робоэдвайзинга, которые тоже предлагают доверительное управление, но порог входа гораздо меньше.

Какой бы вариант из трех вы ни выбрали, вам придется обращаться в управляющую компанию. Это профессиональные участники рынка ценных бумаг, юридические лица с лицензией на управление ценными бумагами.

Как выбрать управляющую компанию

В России множество УК, крупнейшие связаны с банками. Например, существуют «Сбербанк Управление Активами», «ВТБ Капитал Управление активами» и другие. Есть и независимые УК, например, «Доходъ», «Арсагера».

Многие компании предлагают одновременно и ПИФы, и ИИС с доверительным управлением, и обычное доверительное управление.

Вот на что стоит обратить внимание при выборе УК.

Наличие лицензии. Зайдите на сайт УК и найдите там сведения о компании. Узнайте, есть ли у нее лицензия на деятельность по управлению ценными бумагами. Проверьте, есть ли сведения о компании на сайте ЦБ в реестре лицензий.

Рейтинг надежности. Посмотрите в рейтингах, например, РА «Эксперт», насколько надежна компания. Максимальная надежность А++ или ААА. При прочих равных лучше работать с УК с рейтингом от А++ до B++.

Объем активов под управлением. Чем больше этот показатель, тем лучше. У лидеров рынка он составляет сотни миллиардов рублей

Доходность. Например, можно сравнить доходность ПИФа акций с доходностью соответствующего индекса акций полной доходности (то есть с учетом дивидендов) хотя бы за несколько лет. Чем меньше ПИФ отстает от индекса, тем лучше.

Размер издержек. Когда сравниваете продукты нескольких УК, лучше выбрать компанию с минимальными комиссиями за управление и ввод-вывод средств. Учтите, что комиссия за управление взимается даже при отсутствии дохода.

Удобство взаимодействия. Хорошо, если приобрести паи ПИФов или открыть ИИС можно прямо через сайт УК. Кому-то важно, чтобы рядом с домом или работой был офис УК или ее агента — представителя.

Можно часть средств отдать в управление одной УК, а часть — другой. Это снизит риск потери средств из-за проблем или ошибок УК.

Доходность вложений зависит от стратегии, ситуации на фондовом рынке, действий УК и комиссий.

Дать деньги «частнику» — рискованная затея

Кроме УК, услуги доверительного управления оказывают и «частники». Некоторые трейдеры и инвесторы управляют деньгами других людей, совершая за них сделки за комиссию — обычно за процент от прибыли.

Есть два основных варианта:

- Передать деньги управляющему, он на своем счете будет с ними работать. Можно лишиться всех денег, если управляющий окажется мошенником.

- Дать управляющему доступ к вашему брокерскому счету или ИИС. Рисков меньше, но все равно есть шансы потерять деньги из-за неудачных сделок.

Вероятность встретить неквалифицированного управляющего или мошенника велика. Если не хотите инвестировать самостоятельно, лучше обращайтесь в управляющие компании с лицензией, а не к частным лицам. Это безопаснее.

Если же хотите обратиться именно к «частнику», то обязательно потребуйте у него доказательства опыта и подтверждение успешных инвестиций. Это может быть, например, отчет брокера за несколько лет с печатью. Ни в коем случае не верьте на слово, оформляйте договоренности письменно. Имеет смысл ознакомиться с отзывами прежних клиентов управляющего.

Доверять все деньги одному управляющему не стоит.

Кратко

Сначала выберите, что вам лучше подходит: ПИФ, ИИС с доверительным управлением или обычное доверительное управление. У каждого варианта есть свои плюсы и минусы. Отталкивайтесь от имеющихся сумм и горизонта инвестирования.

Выбирая УК, ориентируйтесь на размер средств под управлением, величину комиссий, удобство взаимодействия. У компании должна быть лицензия на деятельность по управлению ценными бумагами.

Сотрудничество с частными управляющими более рискованно: можно встретить мошенника.

При управлении ценными бумагами запрещено гарантировать доходность. Данные о прошлой доходности не позволяют узнать будущую.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Как выбрать управляющего

Вы приняли решение об инвестициях и хотите воспользоваться услугами профессионального управления. В этом материале мы расскажем Вам о том, в чем на самом деле состоит работа по управлению активами, а заодно развеем ряд распространенных стереотипов о деятельности управляющих.

80% профессиональных управляющих и инвесторов на временном окне в 5 лет проигрывают рыночным индексам, 13% работают с той же эффективностью, и лишь 7% показывают результат лучше индекса. Все участники финансового рынка делят между собой не что иное, как прирост капитализаций компаний за этот период. Суммарный доход всех участников финансового рынка при этом не больше и не меньше значения этого прироста. Если кто-то получил доходность больше индекса, будет и тот, кто получил меньше.

По математической логике количество управляющих, сработавших лучше и хуже индекса (Д% индекса), должно быть одинаковым. Почему же статистика столь удручающа? Этому есть причины:

- Участники рынка несут транзакционные издержки (т.и.), связанные с операциями на рынке. И чем больше операций вы производите, тем больше нагрузка. Еще одним существенным видом транзакционных издержек является «инсайдерсакая торговля» и манипуляции крупных участников рынка. Кроме того, инвесторов вовлекают в процесс работы с плечом, что накладывает на них дополнительные издержки в виде выплаты процентов по кредиту (К%).

- Большинство инвесторов не использует полное инвестирование, и, как следствие, в их портфелях есть деньги ($), которые не работают. Но так как результат считается к общей сумме средств, находящихся в портфеле инвестора, они влияют на результат итоговой доходности управления.

Поразительно(!), но даже выплаты дивидендов (div), которые не участвуют в расчете изменений индекса, но тем не менее являются доходами инвестора, не изменяют выше описанную статистику. Мало того, она останется неизменной и дальше, так как сделки по-прежнему будут проводиться, участники рынка будут нести издержки, а свободные средства будут лежать в портфелях инвесторов.

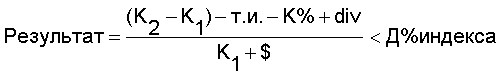

Таким образом, общий результат всех участников рынка можно выразить формулой:

где,

К2 — капитализация фондового рынка на конец рассматриваемого интервала;

К1 — капитализация фондового рынка на начало рассматриваемого интервала;

т.и. — транзакционные издержки, которые несут инвесторы осуществляя сделки с ЦБ (комиссии брокера, биржи, реестров и депозитариев);

К% — проценты за пользование кредитными средствами;

div — дивиденды, которые получают инвесторы

$ — денежные средства в портфелях инвесторов, которые не были инвестированы в ценные бумаги.

Д% индекса — доходность индекса, которая рассчитывается по формуле: (К2-К1)/К1

И этот результат будет хуже, чем значение индекса из-за транзакционных издержек, использования кредитов при совершении сделок, а также из-за присутствия денег в портфеле (неполное инвестирование).

Каким образом можно показывать результат лучше рыночного и стабильно попадать в число 7% на длительном промежутке времени?

Основной стереотип о работе управляющего

Очень часто неискушенные инвесторы считают, что управляющий — это конкретный человек, который давно работает на рынке, обладает большим опытом, а самое главное, точно знает, когда нужно купить акции, а когда продать и как на таких спекуляциях заработать большие деньги. Простейшая математика показывает, что если бы такой человек существовал, у него за короткий срок сконцентрировались все деньги мира. Но этого не происходит, а значит, таких людей просто нет. Очень часто недобросовестные управляющие сами распространяют этот миф.

Внимание! Если кто-то говорит Вам, что управляющий знает, как можно сыграть на колебаниях курсов акций, когда надо покупать акции, а когда продавать, — Вас либо обманывают, либо вы имеете дело с некомпетентными людьми, которые сами заблуждаются. Спросите их — если они так хорошо умеют спекулировать, зачем им Ваши деньги? Не лучше ли заработать их самому и ни с кем не делиться?

В чем состоит работа управляющего?

По нашему глубокому убеждению, работа управляющего состоит в том, чтобы из всего множества активов (акций и облигаций), обращающихся на рынке, выбрать те, которые обладают максимальным потенциалом для роста в будущем.

Продавать акции или облигации из портфеля управляющий должен не для того, чтобы сыграть на колебаниях, а для приобретения других — потенциально более доходных ценных бумаг. Для этого управляющий должен оценивать и проводить экономический анализ всех ценных бумаг, представленных на рынке, а также отслеживать их текущую стоимость. Это большая работа, качественно проделать которую одному, даже очень профессиональному, специалисту, не под силу. Для этого необходима команда, действия которой согласованы и четко структурированы в систему.

Если Управляющая компания обладает такой системой, она с гордостью представит эту информацию потенциальному клиенту как свое конкурентное преимущество. Вы можете детально ознакомиться с подходом, принятым в УК «Арсагера», изучив раздел «Система управления капиталом». Если у компании не хватает интеллектуальных или финансовых возможностей для организации такого процесса управления, скорее всего там будут рассказывать о «мега управляющем» с большим опытом работы на рынке, имеющем какой-нибудь престижный диплом и обладающим небывалым чутьем и сверхразвитой интуицией. По этой версии управление активами — это «особое искусство», которое возникает от рождения и дано не всем смертным.

Как выбирают управляющих профессиональные инвесторы?

Чтобы избежать ошибок при выборе управляющего, профессиональные инвесторы ориентируются не столько на предыдущие результаты управляющего, сколько на наличие четкой системы управления активами, которая говорит о высокой вероятности работы стабильно лучше рынка в долгосрочной перспективе. С целью выявить наличие такой системы и оценить ее качество, профессиональные инвесторы проводят доскональный аудит (оценку) управляющих, прежде чем передать им средства в управление.

Конечно, рядовой частный инвестор провести всесторонний аудит управляющего не в состоянии. Однако из общения с представителем управляющей компании инвестор может сделать вывод о том, занимается ли управляющий спекуляциями, принимая решения интуитивно, наблюдая за движением графика цен акций, или действительно занимается инвестированием доверенных ему средств в эффективный бизнес на основе фундаментальных исследований.