Валовый доход — это общий доход, полученный организацией в результате ее деятельности. Валовый доход определяют по выручке от реализации товаров или услуг, а также с учетом других видов доходов. Этот показатель является основным для определения прибыли.

Что подразумевает термин «валовый доход»?

Понятие «валовый доход» используют экономисты и работники бухгалтерии для оценки результатов деятельности организации. Показатель валового дохода дает возможность оценить эффективность работы коллектива посредством исчисления из него прибыли.

Валовый доход— это общая сумма выручки фирмы при реализации:

- производимых ею товаров и услуг;

- недвижимости и других основных средств;

- нематериальных активов;

- акций;

- прав на интеллектуальную собственность.

Валовый доход включает получаемую плату от сдачи в аренду оборудования или недвижимости, а также других видов оказываемых фирмой услуг нетоварного характера. В валовый доход включают также прочие виды поступлений (пени, штрафы, безвозвратная помощь, банковские проценты и многое другое). В торговле валовый доход определяют по общей выручке от продажи товаров.

О том, что относится к доходам от реализации, см. в публикации «Ст. 249 НК РФ: вопросы и ответы».

О внереализационных доходах см. в материале «Ст. 250 НК РФ: вопросы и ответы».

Порядок расчета валового дохода закрепите в учетной политике предприятия. Если у вас есть доступ к КонсультантПлюс, проверьте правильно ли вы сформулировали этот пункт. Если доступа нет, получите пробный онлайн-доступ к правовой системе бесплатно.

Формула расчета валового дохода

Валовый доход определяется по формуле:

Вдох = Цед × К,

где:

Вдох — валовый доход;

Цед — цена единицы товара или предоставленной услуги;

К — количество проданного товара или оказанных услуг. Расчет валового дохода позволяет планировать направления последующего его распределения, чтобы обеспечить самоокупаемость фирмы. Это, в частности, позволяет произвести и корректировку отпускных цен для получения лучших хозяйственных результатов.

При этом если учет товарных ценностей ведется по покупным ценам по количественно-стоимостной схеме, то величина валового дохода определяется автоматически как кредитовое сальдо счета 90.1 «Выручка от реализации товаров». Если же данное условие не применяется, то размер валового дохода следует исчислять по одной из представленных ниже формул.

Валовый доход в торговле

Валовый доход в торговле рассчитывают, используя утвержденные Комитетом по торговле РФ «Методические рекомендации по учету» от 10.07.96 № 1-794/32-5. В них (п. 12) приведены формулы расчета валового дохода для торговой фирмы:

- по суммарному товарообороту;

- с учетом ассортимента реализуемых товаров;

- по определяемому среднему проценту;

- с использованием ассортимента оставшихся товаров.

Каждая торговая организация вправе использовать любую из этих формул для расчета валового дохода от своей практической деятельности. Подсчитанный по формуле среднего процента валовый доход чаще всего используют в розничной торговле. Это наиболее простой расчет валового доходаиз перечисленных ранее. Для этого используют формулу валового дохода:

Вдох = (СТов × Псред) / 100,

где:

Вдох — валовый доход;

СТов — сумма товарооборота;

Псред — средний процент надбавки.

Расчет среднего процента производят путем использования величин торговой наценки по:

- остаткам товаров на начало продаж Тно (начальное сальдо счета 42 «Торговая наценка»);

- поступившим товарам Тнп (кредитовый оборот по счету 42 за исчисляемый период);

- выбывшим товарам (порча, возврат) за период продаж Тнв (дебетовый оборот по счету 42).

Формула подсчета среднего процента:

Псред = (Тно + Тнп – Тнв) / (СТов + Отов) × 100,

где:

Отов — остаток товаров на дату расчета (кредитовое сальдо счета 41 «Товары» на конец расчетного периода).

Рассмотрим дополнительные формулы определения величины валового дохода от продажи товаров более детально.

Дополнительные формулы расчета валового дохода от реализации товаров

1. Формула для расчета валового дохода по суммарному товарообороту:

Вдох = СТов × РНац / 100,

где:

РНац — расчетная торговая наценка, которая исчисляется по формуле:

РНац = Товн / (100 + Товн),

где:

Товн — торговая надбавка (%)

Формула расчета валового дохода по суммарному товарообороту используется при условии, что все группы товарных ценностей имеют одинаковый процент наценки. Если же ее размер изменялся в расчетном периоде, целесообразнее использовать иные формулы.

2. Формула для расчета валового дохода по ассортименту оставшихся товарных ценностей:

Вдох = (Тно + Тнп – Тнв) – Тнк ,

где:

Тнк — наценка на конец расчетного периода (кредитовое сальдо счета 42).

3. Формула для расчета валового дохода по ассортименту проданных товаров:

Вдох = (СТов1 × Псред1 + СТов2 × Псред2….. СТовN × ПсредN) / 100,

где:

СТов(1…N) — товарооборот по определенной группе товаров;

Псред (1…N) — средний процент надбавки по каждой группе товарных ценностей.

Данный способ определения величины валового дохода используется при условии ведения учета товарных ценностей по группам товаров с одинаковым процентом наценки.

Валовый доход производственной фирмы

Фирма при производстве продукции исчисляет валовый доход по полученной стоимости от ее продажи. Валовый доход здесь также характеризует итог работы фирмы на определенную дату. Для получения большей величины валового дохода необходим анализ цен, конъюнктуры рынка и спроса на аналогичную продукцию.

В валовый доход могут войти не только доходы от реализации продукции, но и внереализационные доходы, например, от операций с ценными бумагами и других инвестиционных статей. Это могут быть доходы, полученные от долевого участия в других организациях, а также другие доходы согласно ст. 250 НК РФ.

О доходах и расходах при производстве и продаже см. в публикации «Ст. 318 НК РФ: вопросы и ответы».

Итоги

Любая коммерческая деятельность создается с целью получения прибыли. Прибыль — это разница между валовым доходом и понесенными издержками. Определяется величина валового дохода по формуле. Формул для расчета валового дохода несколько, и каждая компания выбирает вариант, подходящий под ее потребности.

Любой бизнес работает ради получения дохода. Когда деньги от реализации товаров, услуг поступают в кассу или на счет организации, их еще нельзя назвать прибылью. Это лишь выручка, сумма которой не дает понять, сколько заработала фирма, а порой может вводить в заблуждение. Для оценки эффективности работы компании рассчитывают другие показатели. Одним из важнейших является валовая прибыль. Что это такое, как ее определить и повысить – разберем с примерами в этой статье.

Что такое валовая прибыль

Валовая прибыль – это разница между выручкой организации без НДС, полученной от продажи продукта, и его себестоимостью или закупочной ценой.

Под себестоимостью понимают:

- Расходы на изготовление продукта: сырье, материалы, комплектующие, ГСМ, электроэнергия, обслуживание оборудования, оплата труда задействованных в производстве сотрудников и т. д.

- Расходы на приобретение товара у поставщика для последующей перепродажи.

- Расходы, связанные с оказанием услуг или выполнением работ по договору.

Валовая прибыль показывает доходность продаж компании с учетом налогов. С помощью этого показателя можно оценить, насколько рационально используются ее ресурсы.

Для чего рассчитывают валовую прибыль

Показатель не дает возможности определить уровень реального дохода, т. к. после его расчета предприятию предстоят расходы средств на аренду помещений, выплату зарплат административному персоналу, затраты на маркетинг, рекламу и т. д.

Тем не менее, валовую прибыль рекомендуют рассчитывать регулярно, чтобы всегда иметь возможность анализировать производственные и трудовые ресурсы компании, а также:

- видеть разницу между себестоимостью товара и доходами от его продажи;

- определять оптимальную полную стоимость продукта;

- прогнозировать окупаемость;

- выявлять узкие места и проблемы бизнеса;

- грамотно составлять план дальнейшей работы и развития предприятия;

- оптимизировать расходы.

Валовая прибыль считается основной для расчета других финансовых и бухгалтерских показателей: операционной прибыли, чистой прибыли. С учетом валовой прибыли рассчитывается также валовая маржа, маржинальная прибыль и т. д.

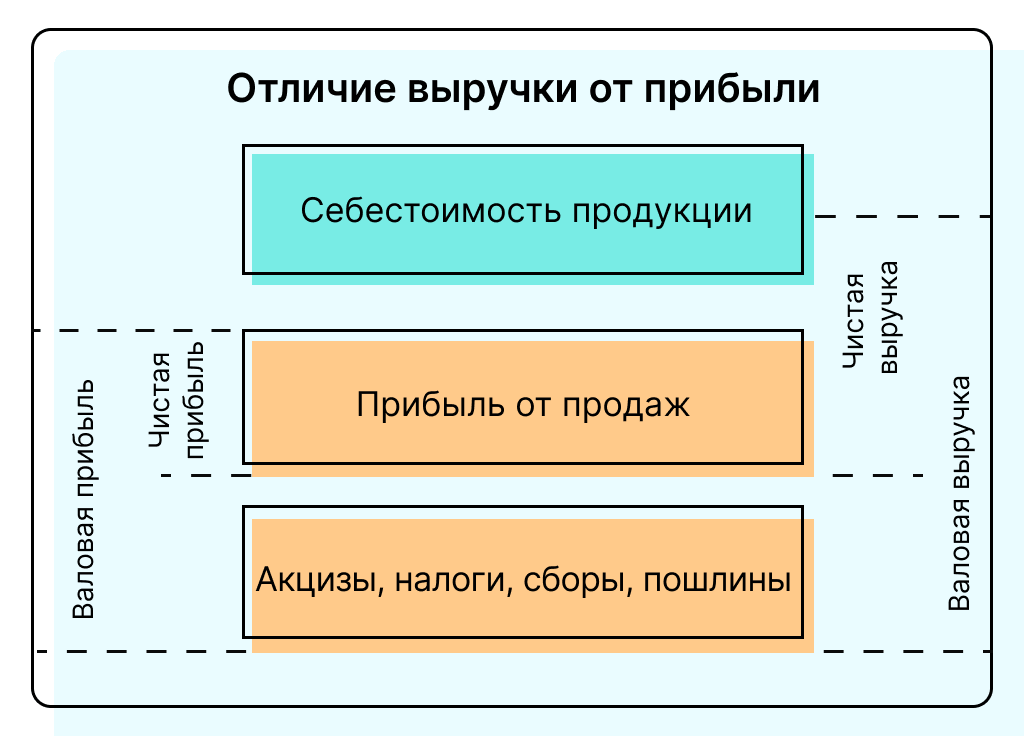

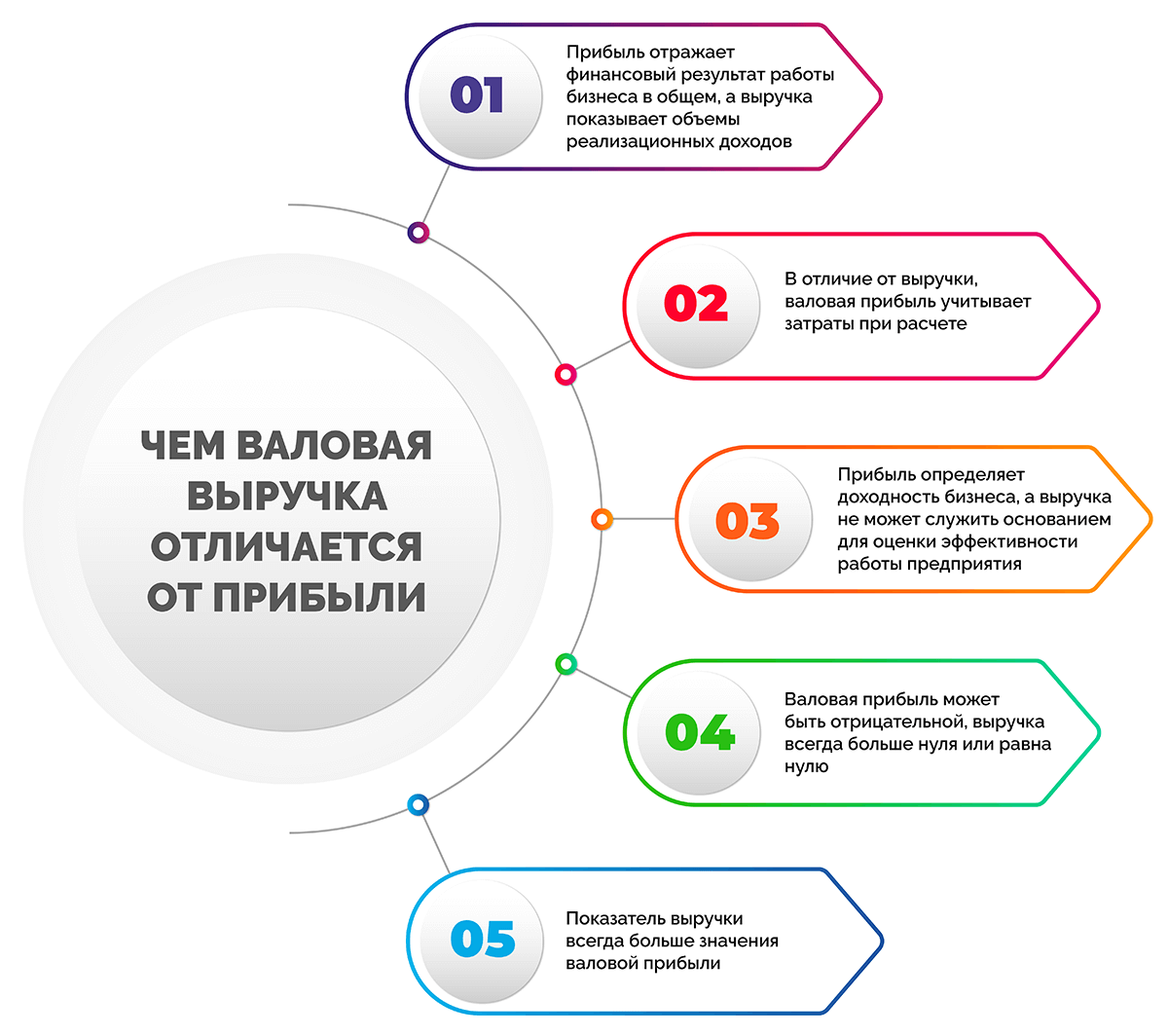

Чем валовая выручка отличается от прибыли

Иногда возникает путаница между терминами «валовая прибыль» и «валовая выручка». Многие предприниматели не видят разницы, используя их как синонимы, но эти понятия существенно отличаются.

Валовая выручка – это вся сумма денег, полученная компанией в результате продажи услуг и товаров. Этот параметр учитывает не только деньги, полученные на расчетный счет или в кассу, но и другие материальные ценности, которые компания получила в периоде, а также частичная оплата, полученная в рамках отсрочки платежа или аванса покупателя, за реализованные продукты, дебиторская задолженность и т. д.

Можно составить перечень принципиальных различий валовой прибыли от выручки.

- Прибыль отражает финансовый результат работы бизнеса в общем, а выручка показывает объемы реализационных доходов.

- В отличие от выручки, валовая прибыль учитывает затраты при расчете.

- Прибыль определяет доходность бизнеса, в то время как выручка не поможет оценить эффективность работы компании.

- Валовая прибыль может быть отрицательной, выручка всегда больше нуля или равна нулю.

- Показатель выручки в любом случае больше значения валовой прибыли.

Состав валовой прибыли и от чего она зависит

Валовая прибыль получается путем вычитания из общей выручки себестоимости без учета налогов. Если из этого показателя вычесть сумму налогов, получим чистую прибыль бизнеса.

К себестоимости относятся все расходы компании для получения продукции. Если фирма занимается перепродажей товара, сюда входят расходы на их закупку. Для производств это затраты на сырье, материалы. Учитывается также амортизация оборудования, оплата труда производственным сотрудникам и т. д.

Валовая прибыль складывается из таких видов доходов:

- прибыль от основной деятельности (продажа товаров, оказание услуг клиентам, проведение работ);

- деньги от реализации имущества коммерческого предприятия (недвижимость, оборудование, автомобили, спец. техника);

- деньги от продажи акций и ценных бумаг компании;

- прибыль от операций, не относящихся к основной деятельности ООО;

- денежные средства от лесозаготовительных и сельских хозяйств.

Валовая прибыль в большей степени состоит из доходов, полученных от основной деятельности компании несмотря на то, что к ней относятся и прочие доходы, которые напрямую не связаны с основным направлением бизнеса.

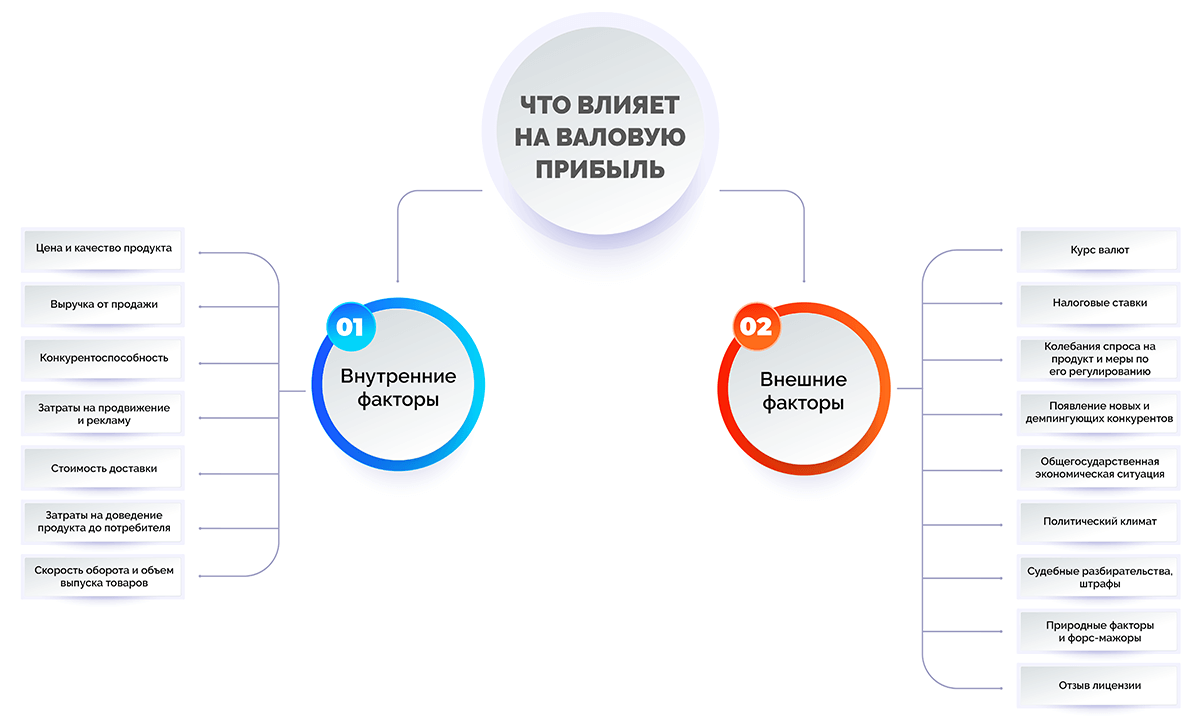

На размер валовой прибыли предприятия могут влиять следующие внутренние факторы:

- цена и качество продукта;

- выручка от продажи;

- конкурентоспособность;

- расходы на продвижение и рекламу;

- стоимость доставки;

- расходы на доведение продукта до потребителя;

- скорость оборота и объем выпуска товаров.

К внешним факторам влияния можно отнести;

- курс валют в банке;

- ставки налогообложения;

- колебания спроса на продукт и меры по его регулированию;

- появление новых и демпингующих конкурентов;

- общегосударственная экономическая ситуация;

- политический климат;

- судебные разбирательства и решения, штрафы;

- природные факторы и форс-мажоры;

- отзыв лицензии.

Внешние факторы не зависят от деятельности компании и предпринимаемых ею действий, но могут существенно сказаться на объеме продаж и валовой прибыли.

Распределение валовой прибыли

В состав валовой прибыли входят расходы на основную деятельность компании, поэтому важно правильно распределить полученные средства, чтобы покрыть все расходы.

Таким образом, за счет валовой прибыли можно оплатить:

- аренду помещений и площадей;

- налог на прибыль;

- проценты по взятым займам и кредитам;

- прочие расходы.

После этого в компании остается чистая прибыль. Она формирует доход, который предприятие может расходовать по своему усмотрению, например, направить в резервные фонды, улучшить бизнес-процессы, потратить на расширение, развитие, диверсификацию производства, обучение сотрудников и т. д.

Способ расчета валовой прибыли

Если рассчитывать валовую прибыль регулярно, используя нужные переменные, предприниматель может получить общую информацию о результативности работы компании. Если динамика показателя положительная из года в год, это свидетельствует о росте доходности продаж. Если же валовая прибыль падает, можно говорить о том, что предприятие переживает не лучшие времена и рискует вместо прибыли получить убыток.

Чтобы всегда иметь актуальные цифры с учетом текущей ситуации в бизнесе и условий рынка, валовую прибыль полезно рассчитывать минимум один раз в год.

Формулы валовой прибыли

При расчете валовой прибыли в разных ситуациях могут использоваться разные формулы. Читайте ниже, как считать и узнать этот показатель.

Формула для производственных предприятий:

ВП = Выручка – Себестоимость

Например, компания за месяц продала продукции на 1 млн 800 000 руб. Ее себестоимость – 420 000 руб. Посмотрим, как просто провести расчеты с учетом этих переменных.

ВП = 1 800 000 – 420 000 = 1 380 000 рублей.

Формула для торговых компаний:

ВП = Выручка – Закупочная цена

Например, магазин продает в день товар на сумму 500 000 руб. Цена закупки составила 170 000 руб. Выполним расчет валовой прибыли:

ВП = 500 000 – 170 000 = 330 000 рублей.

По этим формулам можно определить валовую прибыль по определенным видам продуктов.

При определении общего показателя для компании, цифры суммируются:

ВП = (Выручка 1 – Себестоимость 1) + (Выручка 2 – Себестоимость 2) + … + (Выручка n – Себестоимость n)

Например, в течение месяца цветочный магазин продал:

|

Товар |

Выручка, руб. |

Себестоимость, руб. |

|

Фиалки |

140 000 |

45 000 |

|

Гортензии |

170 000 |

60 000 |

|

Розы |

210 000 |

90 000 |

Рассчитаем по формуле, сколько составляет валовая прибыль магазина с начала месяца:

ВП = (140 000 – 45 000) + (170 000 – 60 000) + (210 000 – 90 000) = 420 000 рублей.

Также торговым предприятиям можно рассчитать валовую прибыль двумя способами:

- По среднему проценту:

ВП = Валовый доход – Себестоимость

- По товарообороту:

ВП = Товарооборот * Расчетная надбавка / 100 – Себестоимость, где

Расчетная надбавка = Торговая надбавка / 100 + Торговая надбавка

Рентабельность валовой прибыли

Сам по себе показатель валовой прибыли не должен служить основанием для принятия бизнес-решений. Чтобы получить данные об эффективности производства, компании рассчитывают коэффициент рентабельности (то же самое, что и маржинальность) валовой прибыли.

Рентабельность валовой прибыли = Валовая прибыль / Выручка * 100%v

В работе бухгалтера этот показатель помогает понять, какой суммой располагает компания для покрытия издержек, получения нераспределенной прибыли и выплаты дивидендов.

Особенности расчета

В зависимости от типа деятельности компании, при расчете валовой прибыли могут быть нюансы.

- Торговым предприятиям необходимо вычитать из выручки все виды издержек, в т. ч. возвраты и скидки на товар, а затем из полученной суммы – себестоимость.

- Компаниям, которые оказывают услуги, можно рассчитывать валовую прибыль проще, чем в первом случае: из выручки вычитают скидки и другие расходы. Результатом является чистая прибыль, которая равна валовой.

Пример расчета

Данные для расчета валовой прибыли и анализа финансовой ситуации в компании берут из бухгалтерского баланса за нужный период: месяц, квартал или год.

В данном примере нужно определить годовую валовую прибыль в динамике. За основу возьмем данные за 2020 и 2021 года по месяцам. Для удобства отобразим показатели из бухгалтерского учета в виде таблицы.

|

Месяц |

Выручка |

Себестоимость |

Валовая прибыль |

Валовая прибыль 2021 к 2020 |

||||

|

2020 |

2021 |

2020 |

2021 |

2020 |

2021 |

Отклонение |

Рост, % |

|

|

Январь |

114 000 |

123 000 |

35 000 |

44 000 |

79 000 |

79 000 |

0 |

0 |

|

Февраль |

117 000 |

124 000 |

38 000 |

45 000 |

79 000 |

79 000 |

0 |

0 |

|

Март |

119 000 |

129 000 |

40 000 |

47 000 |

79 000 |

82 000 |

3 000 |

103,8 |

|

Апрель |

115 000 |

131 000 |

36 000 |

48 000 |

79 000 |

83 000 |

4 000 |

105,0 |

|

Май |

121 000 |

138 000 |

41 000 |

52 000 |

80 000 |

86 000 |

6 000 |

107,5 |

|

Июнь |

124 000 |

141 000 |

42 000 |

54 000 |

82 000 |

87 000 |

5 000 |

106,1 |

|

Июль |

132 000 |

148 000 |

45 000 |

57 000 |

87 000 |

91 000 |

4 000 |

104,6 |

|

Август |

148 000 |

154 000 |

50 000 |

59 000 |

98 000 |

95 000 |

-3 000 |

96,9 |

|

Сентябрь |

154 000 |

158 000 |

56 000 |

63 000 |

98 000 |

95 000 |

-3 000 |

96,9 |

|

Октябрь |

169 000 |

174 000 |

68 000 |

75 000 |

83 000 |

99 000 |

16 000 |

119,3 |

|

Ноябрь |

162 000 |

178 000 |

61 000 |

78 000 |

101 000 |

100 000 |

-1 000 |

99,0 |

|

Декабрь |

172 000 |

186 000 |

69 000 |

82 000 |

103 000 |

104 000 |

1 000 |

100,9 |

|

Год |

1 647 000 |

1 784 000 |

581 000 |

704 000 |

1 048 000 |

1 080 000 |

32 000 |

103,0 |

Из таблицы видно, что валовая прибыль в 2021 году несколько больше, чем в 2020, за исключением нескольких месяцев, но разница настолько незначительная, что с учетом инфляции в данный момент можно говорить об отсутствии роста и удержании прежних позиций.

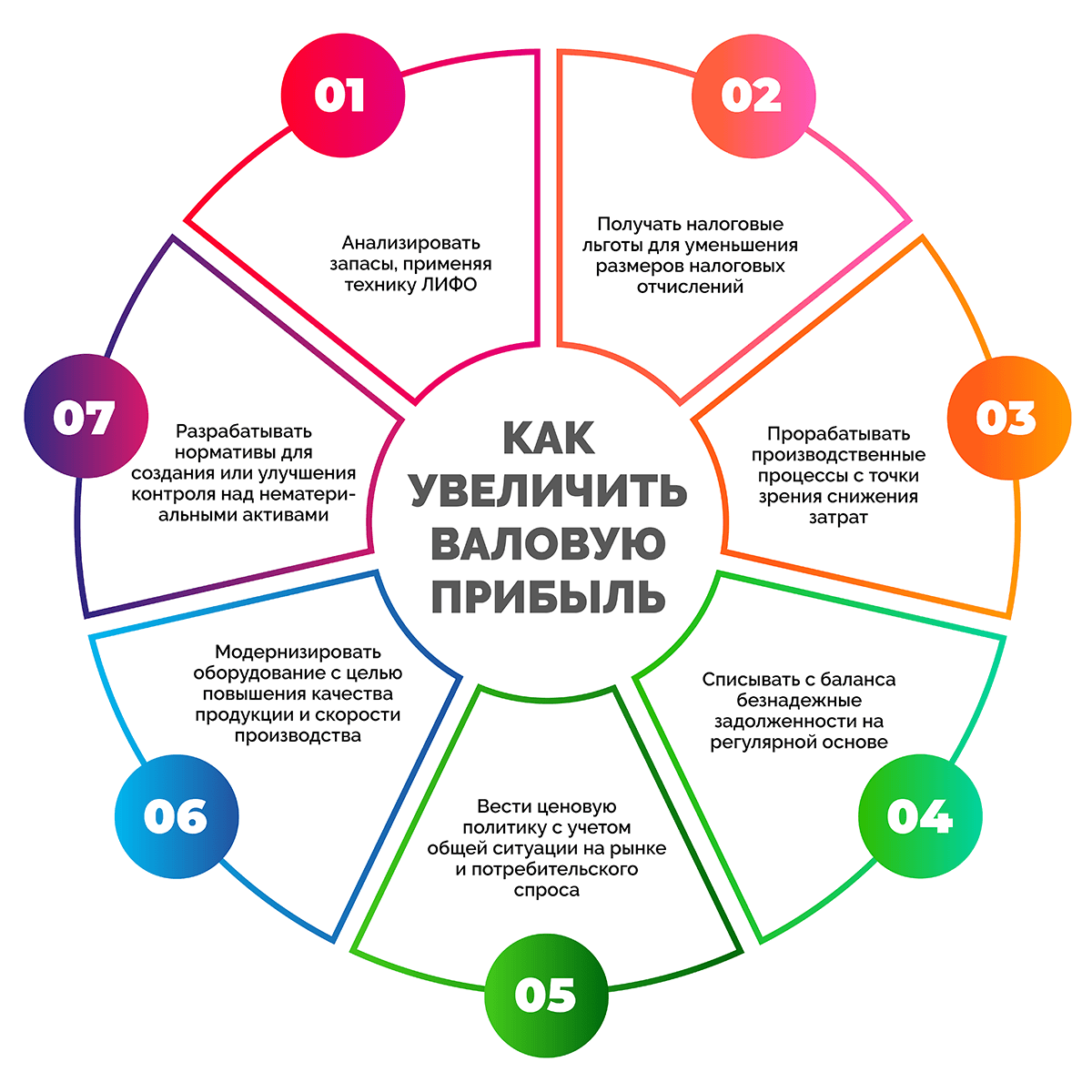

Как увеличить валовую прибыль

Этот показатель, как правило, постоянно меняется. Колебания определяются деятельностью предприятия. Соответственно, есть способы влиять на значение валовой прибыли. Чтобы ее увеличить, рекомендуют:

- проводить анализ запасов, применяя технику ЛИФО;

- получать налоговые льготы, чтобы сделать меньше сумму налоговых отчислений;

- прорабатывать производственные и управленческие процессы с точки зрения снижения затрат;

- списывать с баланса безнадежные задолженности партнеров и клиентов на регулярной основе;

- вести ценовую политику с учетом общей ситуации на рынке и потребительского спроса;

- модернизировать оборудование с целью делать выше качество продукции и скорость производства;

- разрабатывать нормативы и сервисы для создания или улучшения контроля над нематериальными активами.

Отражение в бухгалтерской отчетности

Бухгалтерская отчетность отражает исходные данные для расчета валовой прибыли. Учет предполагает:

- строка 2110 – выручка;

- строка 2120 – себестоимость.

Непосредственно валовая прибыль в финансовых отчетах фиксируется согласно приказу Минфина, которые определяет бухгалтерские проводки. Это значение указывается в строке 2100 – валютная прибыль.

Часто задаваемые вопросы

Любая прибыль – это разница между значением доходов и расходами. Главная разница в классификации этого показателя определяется составом данных, используемых для расчета.

Чистая прибыль – это та часть денег, которую фирма может тратить по своему усмотрению. По ней можно оценивать, как идут дела в бизнесе. В отличие от валовой прибыли, здесь вычитаются абсолютно все операционные расходы, налоги и обязательные платежи.

Валовая прибыль – базовый финансовый показатель для компании. Важно знать, что на основе EBIT или EBITDA рассчитываются другие виды прибыли, которые включают операционную, чистую и т. д.

Статьи доходов и расходов предприятий могут различаться. Это зависит от тех видов деятельности, которые являются основными для конкретной организации. Например, выручка производственной компании будет определяться выпущенной продукцией, оказанными услугами, выполненными работами. Торговое предприятие получит доход от продажи закупленных товаров и предоставления торговых услуг (доставка, сборка). Фирма, которая сдает в аренду имущество, получит выручку, которая будет состоять из аренной платы.

Себестоимость производственной компании может формироваться из стоимости материалов, сырья, топлива, инструментов, зарплаты сотрудникам, амортизации, расходов на управление и административную деятельность. У торгового предприятия в статьи расходов может входить закупочная стоимость товаров, затраты на доставку, хранение, предпродажную подготовку товаров, зарплата работникам. У фирмы, которая сдает в аренду имущество, – затраты на подготовку к сдаче в аренду, оформление необходимых документов, охрану.

Заключение

Валовая прибыль – важный показатель для оценки и анализа производственных ресурсов предприятия, а также основа для грамотного ценообразования. При регулярном мониторинге динамики в комплексе с другими данными валовая прибыль позволяет своевременно найти узкие места, вносить изменения в работу компании и сохранять рентабельность бизнеса.

Алексей Ефремов

Финансовый консультант

Все статьи автора

Нашли ошибку в тексте? Выделите нужный фрагмент и нажмите

ctrl

+

enter

Как рассчитать прибыль бизнеса

Разбираемся в формулах и их значении

Прибыль компании показывает, насколько эффективно работает бизнес. Если за цифрами не следить, компания рискует потерять доход. При этом будет сложно найти проблемные места, которые тянут бизнес вниз. Чтобы этого не допустить и принимать практичные управленческие решения, владельцу бизнеса нужно разбираться в видах прибыли и их значении — об этом наша статья.

1. Валовая прибыль

Валовая прибыль показывает разницу между выручкой компании и себестоимостью продукции. По этому показателю определяют эффективность направлений бизнеса. Например, выявляют, какой товар приносит больше денег, а от производства какого лучше отказаться.

Валовую прибыль малый бизнес и ИП могут считать самостоятельно — например, в Excel. Для крупного бизнеса она отражается в бухгалтерском отчете о финансовых результатах. Считать показатель можно раз в месяц, квартал или год — чем крупнее бизнес, тем чаще считают.

Выручка — все деньги, которые заработала компания без учета НДС и акциз.

В себестоимость включают прямые затраты компании на производство — зарплаты сотрудникам, закупку сырья и материалов и другие расходы. В статье Академии бизнеса уже рассказывали, как правильно рассчитывать себестоимость продукта.

Рассчитаем валовую прибыль за год на примере ООО «Ореховый мир», которая производит и продает ореховые пасты. Организация производит три линейки паст — арахисовая, из кешью, из фундука и кокоса.

По расчету на первый взгляд кажется, что паста из кешью — наиболее эффективное направление. Валовая прибыль по ней 1 300 000 рублей, что выше остальных показателей. Чтобы узнать это наверняка, нужно посчитать рентабельность валовой прибыли.

Рентабельность прибыли помогает оценить насколько эффективно бизнес использует ресурсы. Значение рентабельности показывает, сколько прибыли получит предприниматель с каждого вложенного рубля.

Посчитаем рентабельность ореховых паст. Вот что получим:

Расчет рентабельности валовой прибыли показал, что наиболее эффективное направление — производство арахисовой пасты. С каждого вложенного рубля компания получит 78 копеек валовой прибыли.

Отчёт о прибылях и убытках: основы

Инструмент для отслеживания финансовых результатов компании.

Инструмент для отслеживания финансовых результатов компании.

2. Операционная прибыль или прибыль от реализации

Операционная прибыль отражает конечный результат продаж компании. Помимо прямых затрат, в ней учитываются:

- коммерческие расходы — все, что связано с реализацией продукции. Например, затраты на упаковку, оплата за отгрузку и хранение товаров, запуск рекламной кампании;

- управленческие расходы — то, что не связано с производством товаров. Например, плата за банковское обслуживание, командировки, интернет, зарплата директора.

Операционную прибыль, как и валовую, можно рассчитать самостоятельно в Excel. Это подойдет для ИП и малого бизнеса. Для среднего бизнеса операционную прибыль считает бухгалтер и отражает в бухгалтерском отчете о финансовых результатах. В отчете она называется «прибыль (убыток) от продаж».

Основная задача расчета операционной прибыли — оптимизировать расходы. Если прибыль от реализации падает с каждым расчетным периодом, можно применить одну из трех стратегий:

- Увеличить выручку — например, поднять цены, увеличить объемы производства, расширить ассортимент.

- Снизить себестоимость — об этом мы рассказывали в статье «Затраты на сотрудников и производство: как сделать бизнес более стабильным»

- Сократить коммерческие и управленческие расходы. Например, в Академии бизнеса писали, как сэкономить на обслуживании РКО.

Рассчитаем коммерческие и управленческие расходы за год на примере ООО «Ореховый мир».

Общая сумма операционных расходов — 1 610 000 рублей. Валовая прибыль компании, как мы уже выяснили, — 3 750 000 рублей. А общая выручка — 5 200 000 рублей. Узнаем операционную прибыль и рассчитаем ее рентабельность.

С каждого вложенного рубля компания получает 41 копейку операционной прибыли. Если цифра упадет в следующем периоде, это будет значить, что бизнес неэффективно тратит ресурсы.

3. Чистая прибыль

Чистая прибыль —- итоговый результат работы компании. Она показывает заработанные деньги компании за расчетный период, которые остались после оплаты всех расходов и налогов. О налогах мы рассказывали в статье «Какие налоги платит предприниматель в зависимости от системы налогообложения».

Для расчета чистой прибыли учитываются прочие доходы. Например, если у вас открыт депозит, проценты по нему — прибыль. Или если вы продали что-то из оборудования или сдали цех в аренду — тоже нужно учитывать.

Также нужно учитывать прочие расходы. Сюда относятся проценты по кредитам, полученные пени и штрафы, расходы на содержание помещений, которые переданы в аренду.

До расчётов чистой прибыли нужно узнать налогооблагаемую базу и рассчитать налог. Налог рассчитывается с балансовой прибыли. Чтобы её получить, нужно к операционной прибыли прибавить прочие доходы и вычесть из суммы прочие расходы.

Чистая прибыль — деньги, которые остаются в распоряжении владельца бизнеса. Именно из этой части прибыли компания финансирует свое развитие, создает резервный фонд, выплачивает премии коллективу.

Рассчитаем чистую прибыль и ее рентабельность на примере ООО «Ореховый мир». Из прочих доходов у компании — деньги за сдачу в аренду цеха, который принес за год 600 000 рублей. Из прочих расходов — расходы на содержание цеха, переданного в аренду. За год компания потратила 155 000 рублей.

ООО «Ореховый мир» работает по общей система налогообложения (ОСНО) и платит налог на прибыль в размере 20%. Операционная прибыль компании — 2 140 000 рублей. Напомним, что выручка за год — 5 200 000 рублей.

С каждого вложенного рубля ООО «Ореховый мир» получает 39 копеек чистой прибыли. Анализ этого показателя каждый квартал и год поможет оценить, насколько эффективно работает бизнес и найти слабые точки, которые можно улучшить.

Чистая прибыль указывается в последней строке бухгалтерского отчёта о финансовых результатах. Бухгалтер составляет отчёт раз в год. Подавать в налоговую его нужно в электронном виде до 31 марта года, следующего за отчётным.

Упростить бухгалтерский учёт и сэкономить поможет онлайн-бухгалтерия «Моё дело». Сервис поддерживает создание деклараций из шаблона и их автозаполнение, автоматизирует расчёты — например, рассчитает налог и подаст в ФНС. Онлайн-бухгалтерия интегрирована с расчётным счётом в банке. Подайте заявку на открытие счёта и подключите «Моё дело» с месяцем бесплатного использования.

Сумма выручки может ввести предпринимателя в заблуждение. Она не помогает понять, как идут дела в бизнесе. Чтобы узнать доход, предприниматель рассчитывает валовую, чистую прибыль и маржу.

Рассказываем, на что влияют эти показатели и как с ними работать.

Поставщик

Приемка

Учет

Ценники

Этикетки

Прибыль

Зачем следить за бизнес-показателями

Когда предприниматель начинает новое дело, ему сложно оценить работоспособность бизнеса. При одинаковой выручке бизнес может развиваться и идти к банкротству. Бизнес-показатели помогут узнать реальное положение дел и принять правильное решение. Вот какие выводы можно сделать на основе цифр.

Рассчитать, когда бизнес выйдет на окупаемость. Предприниматель арендовал помещение для магазина обуви и закупил товар на 500 000 ₽. Выручка в первый месяц составила 115 000 ₽. Чтобы определить, за сколько месяцев вложение окупится, нужно рассчитать чистую прибыль.

Узнать, какие расходы оптимизировать. Владелец магазина обуви посчитал расходы и увидел, что больше всего денег уходит на аренду. Для оптимизации расходов стоит договориться с владельцем помещения о скидке.

Определить точки роста. Предприниматель вычислил маржу основного товара — обуви — и дополнительных, таких как стельки, носки, крем для ухода. Обычно у дополнительных товаров маржа выше, поэтому их стоит чаще предлагать.

Что такое валовая прибыль

Когда деньги клиентов поступают в кассу магазина, их сумма складывается в выручку — за день, месяц или год. По одной выручке невозможно определить, сколько заработал бизнес.

Большая выручка — как разгон машины до 100 км/ч за три секунды. Если машина при этом тратит 30 литров бензина на 100 км, то это сомнительная ценность. Так и с бизнесом: чтобы предварительно оценить доход, вычисляют валовую прибыль и делают по ней выводы.

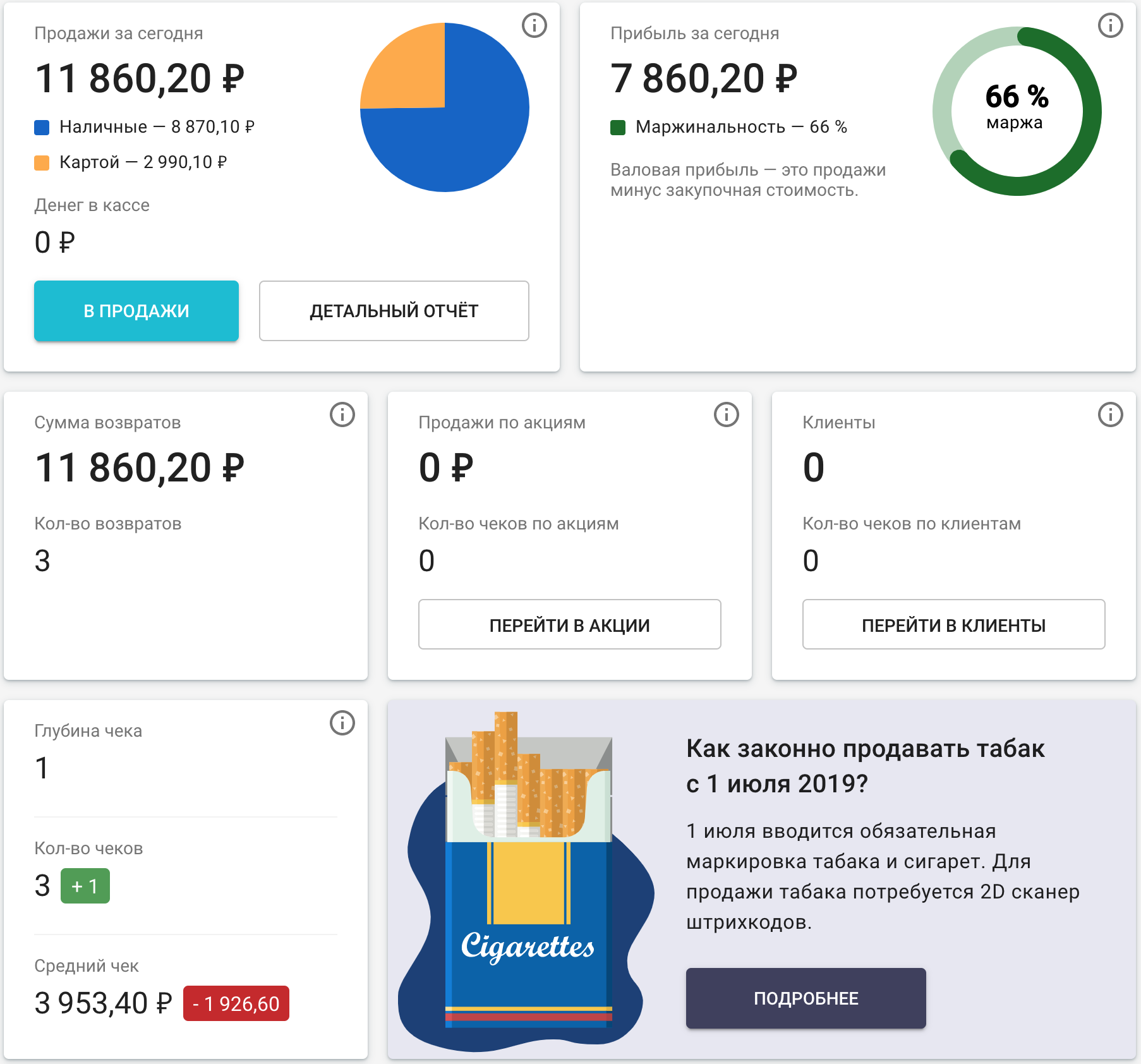

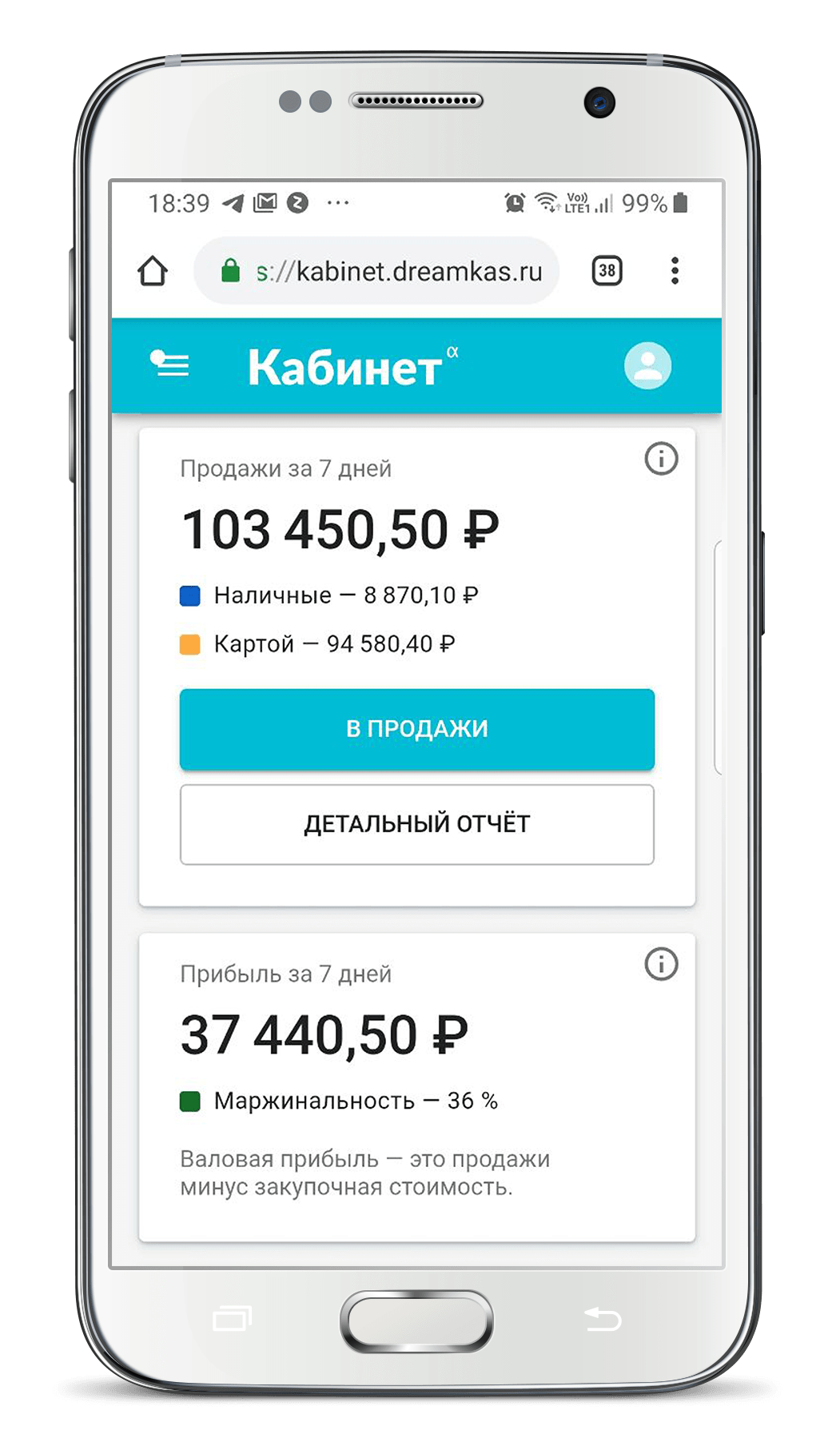

Валовая прибыль — это разница между выручкой и закупочной ценой товара. Сумма валовой прибыли учитывает налоги, но не исключает операционные расходы — зарплаты сотрудникам и аренду помещения.

Сервис Кабинет Дримкас автоматически считает прибыль с продаж на онлайн-кассе

Чем различается валовая и чистая прибыль

Чистая прибыль — та часть дохода, которая остается в распоряжении предпринимателя, когда он заплатил операционные расходы и обязательные платежи в бюджет. В отличие от валовой, из чистой прибыли вычитают расходы на зарплаты и аренду помещения.

Чистая прибыль показывает, какой доход приносит бизнес. Если компания фиксирует чистую прибыль, а не убыток — значит дела идут хорошо.

На основе чистой прибыли можно понять, когда бизнес выйдет на самоокупаемость. Например, предприниматель вложил в открытие магазина 500 000 ₽, валовая прибыль за первый месяц составила 115 000 ₽, а чистая — 35 000 ₽. Это значит, что бизнес в идеальных условиях может окупиться за 15 месяцев.

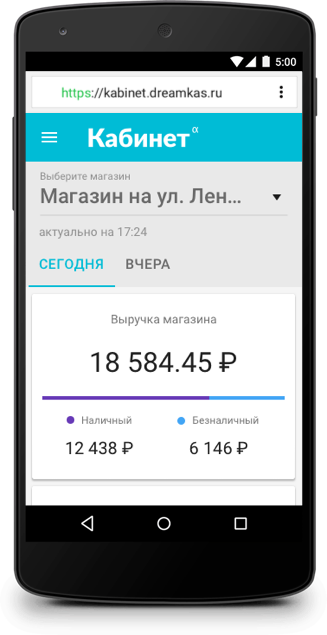

Валовая прибыль и другие показатели — на смартфоне

Следите за объемами продаж, валовой прибылью и маржой бизнеса — прямо с телефона, планшета или компьютера. Оперативно принимайте решения о закупках, выплатах и изменении цен.

Подключите Кабинет Дримкас к онлайн-кассе и будете в курсе, сколько денег приносит бизнес.

Формула валовой прибыли

Валовая прибыль вычисляется по формуле:

Валовая прибыль = Выручка — Себестоимость товара — Налоги

Предпринимателю полезно считать не валовую прибыль предприятия, а по отдельному направлению. Например, в магазине обуви можно сравнить прибыль у двух кассиров, которые работают посменно. При схожей выручке у одного валовая прибыль может быть ниже, чем у другого:

| Елена | Андрей | |

| Выручка | 58 700 ₽ | 56 300 ₽ |

| Себестоимость товаров | 31 600 ₽ | 24 300 ₽ |

| Валовая прибыль | 27 100 ₽ | 32 000 ₽ |

При сравнении валовой прибыли видно, какой кассир приносит больше.

Если у магазина есть мотивационная программа для продавцов, лучше считать их процент от валовой прибыли, а не от выручки. Так кассиры будут заинтересованы приносить больше денег в компанию — у предпринимателя вырастут доходы.

Расчет маржи от прибыли

Маржа показывает, какую прибыль получает бизнес при продаже. Она рассчитывается от цены товара, которую платит покупатель. Чтобы увидеть среднюю маржу, валовую прибыль делят на показатель выручки. Маржу считают в процентах:

Маржа = Валовая прибыль / Выручка * 100%

Зная маржу предприятия, предприниматель может оценить эффективность продаж и найти точки роста бизнеса. С помощью маржи магазину еще проще сравнить работу двух кассиров:

| Елена | Андрей | |

| Выручка | 58 700 ₽ | 56 300 ₽ |

| Себестоимость товаров | 31 600 ₽ | 24 300 ₽ |

| Валовая прибыль | 27 100 ₽ | 32 000 ₽ |

| Маржа | 46% | 57% |

Бизнесу важно добиваться роста маржи по отдельным направлениям, чтобы увеличить общую рентабельность. Чем выше общая маржа, тем более устойчива компания на рынке.

Что надо знать о показателях эффективности продаж

- Чтобы узнать, сколько приносит бизнес, предприниматель рассчитывают валовую, чистую прибыль и маржу.

- Валовая прибыль показывает, как работают сотрудники и развиваются отдельные направления бизнеса.

- Чистая прибыль помогает выяснить, когда бизнес выйдет на самоокупаемость.

- Маржа по разным направлениям дает предпринимателю возможность определить точки роста. Чем выше маржа, тем устойчивее бизнес.

- Рассчитать эти показатели можно по формулам либо воспользоваться онлайн-сервисом.

Показатели эффективности бизнеса в режиме реального времени

Отчет по валовой прибыли, история закупочных цен, приемка и учет остатков уже доступны пользователям тарифа «Приемка товаров» в Кабинете Дримкас.

Начните считать валовую прибыль уже сейчас — следите за реальными показателями продаж и развивайте бизнес с нами.

Генеральный директор компании «Дримкас». Разрабатывает кассовые решения больше 5 лет. Участвует в процессе на всех этапах: от создания прототипа до продажи устройства.

Выручка — это весь объём денежных средств, которые компания или предприниматель получают от основной деятельности. При этом учитывают все формы наличных и безналичных расчетов.

Простейшая формула для расчёта выглядит так:

Выручка = число проданных товаров × стоимость единицы продукции

Например, предприниматель продаёт деревянные конструкторы, каждый из которых стоит 2 000 рублей. За месяц он продал 15 товаров. Соответственно, общая выручка составляет 30 000 рублей.

Но выручка — это не все деньги, которые есть у вас на счетах. Если часть денег у вас поступает в качестве предоплаты, то к выручке они не относятся, в B2B вообще выручку считают, когда подписан акт выполненных работ. То есть, пока вы не исполнили свои обязательства в полном объёме, деньги не совсем ваши.

Например, клиент заказал на вашем сайте букет цветов и оплатил его. Деньги пришли на ваш счёт, всё хорошо. Но оказывается, что у вас нет каких-то составляющих для букета. Или курьер, пока вёз букет, весь его поистрепал ¯_(ツ)_/¯. Деньги придётся вернуть.

Хорошо, если деньги ещё у вас на счету, а не потрачены. Иначе можно оказаться в неприятной ситуации, когда клиент требует вернуть предоплату, а вам нечего возвращать.

Зачем считать выручку

Это ключевой показатель деятельности бизнеса. Если ее нет, значит продаж в анализируемый период времени не было совсем. И это тревожный сигнал. А вот стабильность и рост вырученных средств указывают на непрерывность товарооборота и развитие предприятия.

Понятие вырученных средств применяют в бухгалтерском учёте. Подробные отчёты по показателю помогают решить следующие задачи:

Оценить работу компании. Расчет показателя в динамике позволяет сделать выводы об успешности бизнеса.

Сравнить масштабы деятельности разных компаний. В таких рейтингах, как Эксперт-400, The Global 2000, Global 500 | Fortune и других это один из ключевых показателей.

Анализировать динамику спроса на продукты компании. Изучив динамику показателя, можно разработать стратегический производственный план, установить этапы развития на ближайшее время, создать план закупок, внести изменения в работу сайта и рассчитать бюджеты на маркетинг.

Спортивный магазин готовится к сезону с учетом динамики выручки на определенные товары. Весной продают самокаты и велосипеды, а зимой — лыжи и сноуборды

Определить стоимость продуктов и объём производства. Руководствуясь показателем, устанавливают расценки на товары и услуги, выясняют, какой объём производимых продуктов потребуется для получения прибыли.

Максимальная выручка от продажи детского оборудования приходится на лето. Поэтому завод-изготовитель всегда оценивает работу в прошлом сезоне, чтобы запланировать объем производства в следующем

Прежде всего размер вырученных средств интересен руководству компании. Но эти сведения могут запрашивать кредиторы, инвесторы и деловые партнёры. Поэтому компании часто демонстрируют динамику показателя, когда создают публичные кейсы о своей работе.

Как и остальные базовые финансовые показатели, выручку компаний формата ПАО можно узнать из бухотчетности. Она доступна в свободном доступе на интернет-страницах компаний (раздел для акционеров) или на специальных сайтах по раскрытию информации. Для ООО и ИП узнать бухгалтерскую информацию можно через сайт ФНС.

Виды выручки

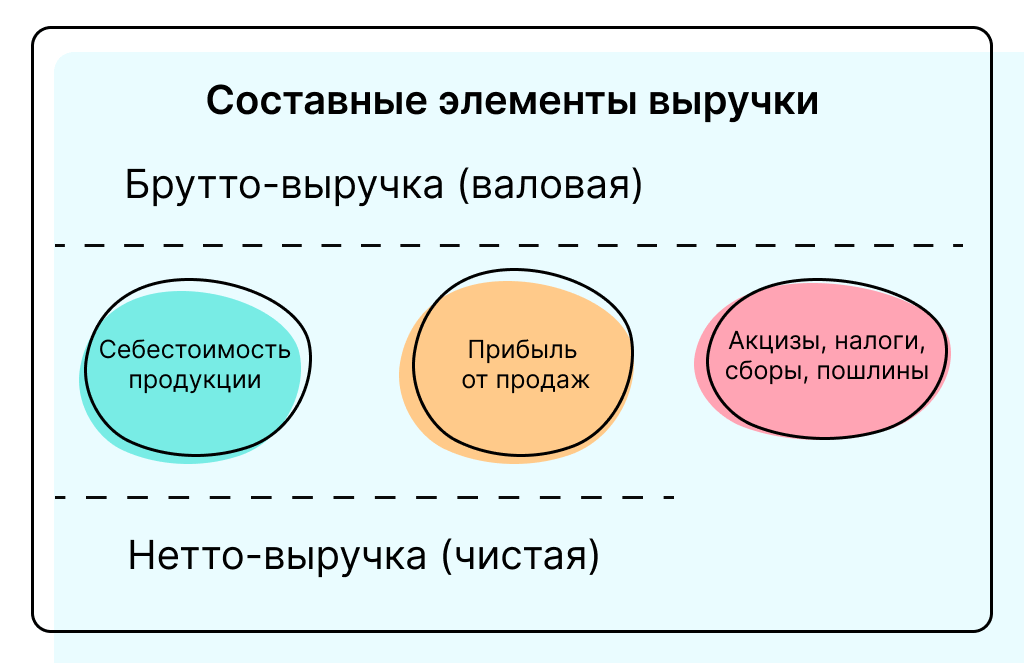

Отвечая на вопрос «что такое выручка», учитывайте различные варианты определения. Чаще всего считают валовую или чистую выручку.

Валовая выручка

Это все средства от продажи товаров и услуг.

Показатель объединяет себестоимость, налоговые платежи, обязательные отчисления в бюджет, нераспределенную прибыль.

Другое название — общая, либо выручка-брутто. Она влияет на формирование фондов оплаты труда и возмещение затрат компании.

Чистая выручка

Это валовая выручка за минусом НДС, акцизов и налоговых выплат.

Нужна для определения прибыльности или убыточности компании. Именно этот показатель в основном формирует доходы предприятия. Он отображает реальное состояние бизнеса.

Составляющие валовой и чистой выручки

Разница между валовой выручкой и себестоимостью продукции показывает валовую прибыль, или маржу — сумму денег, которую получит компания после продажи товара или услуги. Чистая выручка за вычетом себестоимости продукции отражает чистую прибыль.

Элементы разных типов выручки и прибыли

Выручка и прибыль: в чем отличия

Понятия часто путают или отождествляют. Рассмотрим их наиболее очевидные отличия.

| Отличия выручки и прибыли | ||

| Критерий | Выручка | Прибыль |

| Значение | Бывает положительная либо нулевая.

В прошлом месяце компания продавала свою продукцию и получила выручку. А в этом месяце продаж не было, значит, вырученных средств тоже нет. |

Может быть положительной, нулевой и отрицательной.

Владелец интернет-магазина с полученной прибыли оплатил содержание сайта и работу сотрудников, а вот на оплату складского хранения денег не хватило. То есть показатель прибыли — отрицательный. |

| Особенности расчета | Для расчёта нужно знать данные по продажам по основной деятельности.

Все продажи компании проходят через CRM. Можно просмотреть количество закрытых сделок и их суммы, чтобы подсчитать общий объем вырученных средств. |

Чтобы посчитать объём прибыли, нужно знать размер доходов и расходов.

Для подсчёта прибыли данных из CRM недостаточно. Потребуется аналитика всей деятельности предприятия, чтобы определить все расходы. |

| Потенциальность | Если компания продаёт продукцию в рассрочку или с отсрочкой платежа, реальных денег на счетах может не быть. Но поскольку товары доставлены покупателям и компания выполнила свои обязательства, то существует гарантия получения денег в установленный договором срок.

Например, компания передала покупателю партию товара по договору с отсрочкой платежа. Фактически деньги ещё не получены, но оплата должна поступить. То есть дебиторская задолженность становится потенциальной выручкой. |

Прибыль считают только по фактическому поступлению средств. Пока деньги от продажи не получены, их нельзя признать прибылью.

Например, компания располагает некоторой суммой дебиторской задолженности. Теоретически это деньги, которые будут выручены с продаж. Но пока долги не погашены, прибыли нет. |

Выручка показывает, на какую сумму бизнес реализовал товаров или услуг. Прибыль отражает, какая часть осталась после погашения расходов предприятия.

Соотношение прибыли к себестоимости, выраженное в процентах, показывает рентабельность деятельности.

Важно понимать, что если бизнес продаёт товары или услуги, то выручка у него есть всегда . А вот прибыли при этом может не быть. В подобной ситуации необходимо работать над уменьшением себестоимости продукта, оптимизировать расходы или поднять цены.

Как рассчитать выручку

Общую выручку считают по формуле, приведённой в самом начале. Нужно умножить количество реализованных товаров на стоимость одной единицы продукции.

Кажется, что ничего сложного в расчёте нет. Но упомянутая потенциальность может стать причиной путаницы в бизнес-учёте. К примеру, в этом месяце компания сочла выручкой только реально полученные средства, а в следующем — все основные фактические доходы и дебиторскую задолженность.

Поэтому в коммерческом учёте всегда используют один из двух возможных методов расчёта. Выбранный вариант закрепляют в учётной политике компании.

Кассовый метод

При применении кассового метода учитывают все денежные доходы от основной деятельности, которые фактически поступили в кассу или на банковский счёт. Деньги, которые должны поступить в будущем при оплате в рассрочку или с отсрочкой, вырученными средствами не признают.

При кассовом методе выручкой могут считать товар, полученный в обмен на продукцию по договору бартера. При подсчёте учитывают стоимость товара в денежном эквиваленте.

Данный метод отличается простотой и доступностью, но может неточно отражать финансовое состояние компании, поскольку не учитывает потенциальные поступления.

Метод начисления

В методе начисления вырученными средствами признают все деньги, которые поступили или должны поступить на счет в рассрочку. Их учитывают сразу после получения товаров или услуг покупателями, когда деньги за них еще не начислены.

Метод начисления дает более точное представление о доходах, но предъявляет повышенные требования к ведению бухотчетности: необходимо корректно учитывать потенциальные поступления денег.

Получается, что при кассовом методе выручкой считают только реально полученные деньги. А при методе начисления учитывают и гипотетические поступления, которые фактически отсутствуют на счетах предприятия.

В зависимости от применяемого метода начисления объем вырученных средств компании за конкретный период времени будет отличаться. Однако по итогам длительного периода показатель будет одинаков вне зависимости от способа расчёта.