Банковский процент представляет собой не что иное, как плату за пользование заемными денежными средствами. В гражданском обороте самые известные случаи применения процента – это плата за кредит и плата за депозит. В обоих случаях в отношениях присутствуют два субъекта, один из которых – всегда банковское учреждение, которое на основании определенных методик экономических расчетов определяет размер банковского процента по конкретному виду операций.

Виды банковского процента

Расчет банковских процентов

Простой и сложный банковские проценты

Расчет банковской процентной ставки

Процентная ставка в брокерских компаниях

При кредитовании выделяют несколько особенностей банковского процента

От чего зависит размер банковского процента

Виды банковского процента

В практике осуществления банковской деятельности проценты различают несколько видов:

- ссудный (кредитный),

- депозитный,

- дисконтный,

- учетный.

Ссудный процент – эта та сумма, которая начисляется заемщику за пользование кредитными средствами. Депозитный процент по сути то же самое, что и ссудный, но заемщиком в данном случае выступает банковское учреждение, которое за пользование вашими деньгами оплачивает вам вознаграждение в виде этого самого депозитного процента.

Дисконтный процент предполагает размер скидки от какой либо суммы в денежной операции. Учетный представляет собой определяемую Центробанком ставку, по которой это учреждение выдает другим банкам заемные средства.

Расчет банковских процентов

В финансовой практике принято выполнять расчет банковских процентов в годовом выражении. Это означает, что если банк указывает, что ставка принимаемых на депозит средств составляет, например, 10% годовых, вы получаете сумму, большую на эти 10%, начисленную в течении года. Если вам необходимо просчитать, сколько это будет получаться в месяц или в день – просто разделите процентную ставку на нужный вам период времени. Чтобы узнать, сколько вы получите за месяц, нужно 10% разделить на 12 (число месяцев в году). А для расчета процента в сутки необходимо будет процентную ставку разделить уже на 365 (количество дней в году).

Простой и сложный банковские проценты

Начисление банковских процентов может выполняться двумя способами, получившими название простой и сложный процент. В первом случае понимается, что за основу расчетов всегда в течении срока договора принимается сумма кредита (депозита). Сложный процент учитывает, ч то в каждом последующем периоде сумма, на которую насчитывается процент, увеличивается на размер процентов, полученных в предыдущем период.

Традиционно более выгодными принято считать депозиты по которым банк начисляет сложные проценты. По кредитам ситуация обратная. Выгодным считается процент, рассчитываемый не на всю сумму кредита, а на остаток невозвращенных банку денежных средств.

Расчет банковской процентной ставки

Перед подписанием кредитного договора желательно понимать, какие суммы придется выплачивать, поэтому важен правильный расчет банковской процентной ставки. Многие онлайн-банки предлагают на своих сайтах заемщику калькулятор для этих расчетов, но на самом деле применить его не так и просто, но возможно сделать приблизительный расчет.

Многие методы расчета банковской процентной ставки сложны и требуют математических знаний. Поэтому остановимся на более простых способах. Если сложить все предложенные в списке платежи, то можно посчитать приблизительный процент, который придется выплатить за заемные средства:

- процент по кредиту;

- все комиссии банка (за рассмотрение заявки, открытие, обслуживание счета и так далее);

- все услуги по страхованию жизни и другие;

Для правильного расчета следует учитывать разные обстоятельства, которые могут возникнуть в момент пользования заемными деньгами, например, досрочное погашение, пени, штрафы и многое другое.

Некоторые клиенты банка, наоборот, доверяют кредитной организации на хранение свои финансы. Банк за это выплачивает процент, зависит его размер от многих факторов.

Процентная ставка в брокерских компаниях

Брокерская компания является посредником между продавцом и покупателем. Если раньше сберегательными операциями занимались только банки, то теперь все популярнее становятся подобные услуги в других учреждениях. Активы клиента в брокерской конторе тоже могут иметь сберегательный характер. Свободные денежные средства на депозите клиента брокер может использовать в своих целях и за это заплатить клиенту.

Проценты в брокерских компаниях меняются часто, поэтому высчитываются ежедневно, а вносятся на депозит в конце месяца. Брокеры предлагают различные процентные ставки. Если клиент заключает много сделок, то для него удобным будет вариант с пониженной процентной ставкой (Commission — 0,015 %, SWAP — 1 pip, Interest rate — 3%). Для стратегических инвесторов важен высокий процент, так как редко заключаются сделки (Commission — 0,03 % , SWAP — 0 pip, Interest rate — 6%.). Клиент обязан совершить хоть одну сделку, чтобы процентная ставка в брокерских компаниях начала зачисляться на депозит.

При кредитовании выделяют несколько особенностей банковского процента

Заемщиком выплачивается в кредитное учреждение процентная ставка, на сегодняшний день при кредитовании выделяют несколько особенностей банковского процента:

- ссудный (получение прибыли банком от клиента за пользование деньгами);

- депозитный (оплачивается банком клиенту за возможность пользоваться его деньгами);

- учетный (ставка ЦБ, по которой выдаются кредиты в другие банки);

- дисконтный (% за риски, связанные с выдачей ссуды).

Каждый из них предназначен для определенных функций: сберегательной, регуляторной и перераспредели тельной. На расчет процентной ставки банка влияет множеств различных факторов.

От чего зависит размер банковского процента

В настоящий момент существует единая формула расчета процентной ставки по депозитному счету. Необходимо понимать, от чего зависит размер банковского процента и учитывать, что различные факторы могут его скорректировать:

М = D * (1 + r/100* t/360).

М – сумма полученная клиентом в конце срока вложения денежных средств;

D – сумма вклада;

r – процентная ставка банка;

t – количество дней, на которое клиент доверяет свои финансы банку.

В финансовом мире считается, что в каждом месяце 30 дней.

Пример: положить в банк 100000 рублей под 3% годовых сроком на 6 месяцев.

100000 * (1 + 3%/100 * 180/360) = 100000 * (1+ 0,03 * 0,5) = 100000 * 1,015= 101500

Предложенная формула подходит только для вкладов, процент на которые начисляется один раз в год. Если проценты на вклад зачисляются несколько раз в год, например, каждый месяц, то придется рассчитывать проценты по сложной банковской формуле:

M = D * (1 + r/100*30/360)^(360/30).

Виды банковских рисков

Виды рисков финансовых учреждений разделяются на общие и банковские, достаточно сложно разграничить их между собой. В процессе функционирования предприятие сталкивается с разными проблемами. В специализированной литературе виды банковских рисков группируются по финансовым операциям:

- банковский риск (сюда входят риски, связанные с деятельностью банка и общие, зависящие от внешних воздействий);

- кредитный риск (возникает из-за просроченной задолженности клиентов или предприятий, кредитующихся в банке);

- валютный риск (связан с изменением курса валют);

- процентный риск (колебание процентной ставки вынуждает банк выплатить повышенные проценты за пользование деньгами или получить меньший доход от предоставленных кредитов);

Риски бывают в любом предприятии, поэтому для банка важно не избежать их, а предвидеть и, как следствие, снизить угрозу до минимума.

Нередко

возникает вопрос, под какую ставку

нужно дать кредит в сумме PV,

чтобы через определенный срок получить

обратно сумму FV?

По формуле простых

процентов

.

(1.16)

По формуле сложных

процентов

.

(1.17)

Пример

1.8 Фирма

дала в кредит дочерней фирме 50 000 руб.

сроком на 3 года с ежегодным начислением

процентов. Под какой процент нужно дать

кредит, чтобы вернуть 60 000 руб.?

Решение.

PV=50

000 руб.

FV=60

000 руб

k=3

m=1

r=?

r=m·((FV/PV)^(1/(m·k))-1)

r=(6/5)^(1/3)-1=0,06266

r6,27%

1.3.6 Номинальная и эффективная ставки

Величину

годовой процентной ставки r

часто называют номинальной

ставкой в отличие от процентной ставки

за период r

t/T

или 1/m.

Для

сравнения эффективности предложений

различных банков по кредитным операциям

их пересчитывают к эффективной

процентной ставке

,

обеспечивающей ту же доходность, но при

начислении процентов один раз в году.

Сравнивая (1.6) с

,

получим

,

откуда

=

(1.7)

Пример

1.9 Определим

эффективную годовую ставку в первых

трех случаях примера 1.4.

Решение.

Очевидно, что в четвертом случае, при

ежегодных начислениях процентов, она

составляет 12%. Для

m

= 12

=(1+0,12/12)^12-1=0,1268;

m

= 4

=(1+0,12/4)^4-1=0,1255;

m

= 2

=(1+0,12/2)^2-1=0,1236.

Как и следовало

ожидать, ежемесячное начисление

обеспечивает самую большую эффективную

ставку.

Замена

в договоре номинальной ставки r

при m

— разовом начислении процентов на

эффективную

не изменяет финансовых обязательств

участвующих сторон. Обе ставки эквивалентны

в финансовом отношении. Вообщеразные

по величине номинальные ставки являются

эквивалентными, если соответствующие

им эффективные ставки имеют одну и ту

же величину.

При

подготовке контрактов может возникнуть

необходимость в определении r

по заданным значениям

иm.

Из (1.7) находим

(1.8)

1.4 Начисление налогов и проценты

Во многих странах

проценты облагаются налогом. Очевидно,

что налог на проценты уменьшает наращенную

сумму и реальную процентную ставку

банка.

Пусть

процентная ставка банка r,

ставка налога на проценты

н, начальная

сумма банковского вклада PV,

задан срок размещения вклада.

-

Простые

проценты

Наращенная

сумма вклада: FV=

PV

(1+

r),

где FV

и PV взяты по абсолютной величине.

Проценты:

I=

FV-PV=

PVr

Проценты

после уплаты налога: Iн=I.·(1-

н)= PV··r·(1-

н)

Наращенная

сумма после уплаты налога:

FV=PV+Iн=

PV·[1+·r·(1-

н)].

(1.18)

-

Сложные

проценты

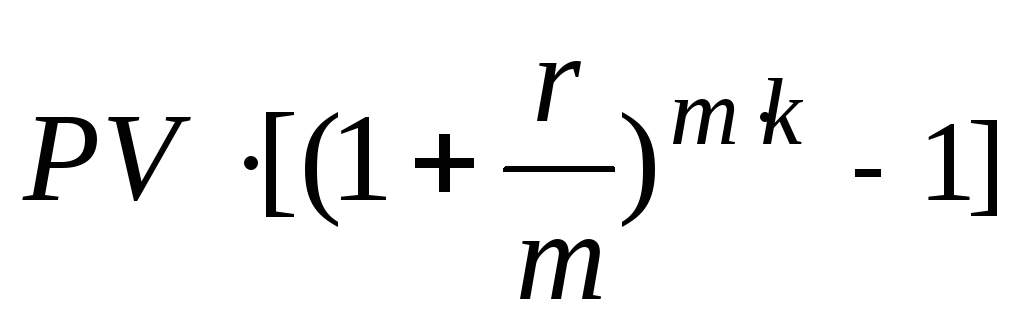

Наращенная

сумма вклада:

.

Проценты:

I=

FV-PV=.

Проценты

после уплаты налога: Iн=I·(1-

н)=

н).

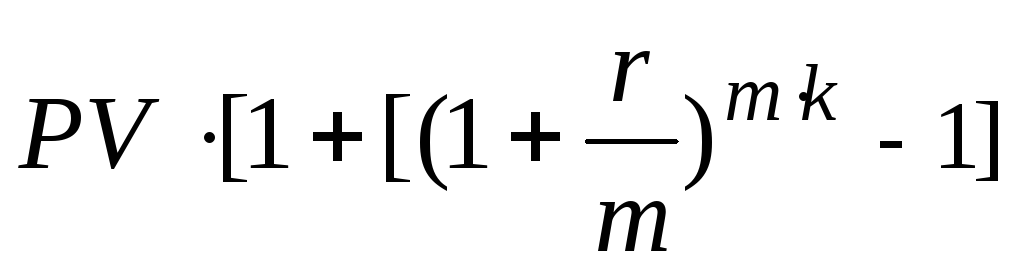

Наращенная

сумма после уплаты налога

FV=PV+Iн=

н)], откуда

F

V=·(1-н)+н]

(1.19)

Пример

1.10 Клиент

внес в банк 1000 $ на год. Процентная ставка

банка 16%. Налог на проценты 8%. Требуется

определить сумму налога N,

процент и наращенную сумму в двух

случаях: 1) простых процентов; 2) сложных

процентов при ежемесячном начислении

процентов.

Решение.

PV=1000

$

r=0,16

н=0,08

t=T

k=1

m=12

Iн=?,

FV=?

-

Простые проценты

-

Без налога

I=

PVr=1000·0,16=160

$,

FV=PV+I=1160$.

б) С налогом

N=

PV··r·н=1000·0,16·0,08=12,8

$

Iн

= PV··r·(1-

н)= 1000·0,16·

(1-0,08)=147,2 $

Можно записать

Iн

= I-

N=160-12,8=147,2

$

FV=PV+

Iн

=1147,2 $

FV=PV+I=1172,27 $

-

Сложные проценты

а) Без налога

I==1000*[(1+0,16/12)^12-1]=172,27

$

б) С налогом

Iн

=.

(1-

н)=

172,27*(1-0,08)=158,49 $

FV=PV+

Iн

=1158,49

$; N=I- Iн=172,27-158,49=13,78

$

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.

Как рассчитать эффективную ставку по вкладу

Банковский вклад гарантирует своему владельцу определенный доход, который соотносится с величиной предложенной банком процентной ставки. Однако этот параметр не всегда точно отображает потенциальную доходность. Узнать точный размер прибыли по вкладу поможет эффективная ставка, которую можно рассчитать самостоятельно. Разбираемся, что такое эффективная ставка, как узнать ее величину и как рассчитать реальную доходность своего депозита.

Что значит эффективная ставка по вкладу

Изначально заявленная банком номинальная ставка по вкладу обычно является не вполне точной: она будет корректно отображать финальную прибыль клиента только по депозитам без капитализации процентов. Для вкладов с капитализацией используется другой инструмент расчета потенциальной доходности — эффективная ставка, которая чаще всего оказывается выше номинальной.

На депозитах с капитализацией начисляемые проценты регулярно прибавляются к первоначальной сумме вложенных средств — а значит, в каждом следующем периоде новые проценты рассчитываются с уже большей суммы. Такая опция позволяет клиенту получать больший доход со своего депозита, чем если бы тот был без капитализации. Эффективная ставка учитывает постепенное увеличение суммы вклада, поэтому позволяет получить более реалистичные цифры при расчете будущей прибыли.

Зачем ее нужно рассчитывать

Банки предлагают разные виды депозитов с разными условиями и наборами дополнительных опций. Различаться может срок депозита, наличие или отсутствие капитализации, формат начисления процентов — например, ежемесячно или единовременно в конце срока — и так далее. Из-за этого сравнивать доходность по вкладам может быть затруднительно, потому что на ее итоговую величину будет влиять слишком много факторов.

Расчет эффективной ставки позволяет сравнить потенциальную доходность разных вкладов, чтобы узнать, какой из них будет для вас более прибыльным. В результате вычислений может выясниться, что вклад с более высокими процентами, но без капитализации окажется менее выгодным, чем депозит под более низкий процент, но с ежемесячной капитализацией, поскольку реальная доходность последнего в итоге будет выше.

Формула расчета с примером

Рассчитать эффективную ставку можно при помощи депозитных калькуляторов, которые предлагают многие банки, или самостоятельно, используя специальные формулы. В ситуации, когда начисленные проценты время от времени добавляются к основной сумме депозита, для вычисления эффективной ставки нужно будет воспользоваться формулой сложных процентов.

- «P» обозначает количество периодов капитализации вклада. Если капитализация ежеквартальная, то этот показатель будет равен 4, если ежемесячная — то 12, а если ежедневная — то 365 или 366.

- «D» обозначает срок вклада в годах.

- Номинальную ставку необходимо указывать в процентах.

Возьмем вклад размером 100 000 рублей под 3% с ежемесячным начислением процентов и сроком размещения один год. Следовательно, коэффициент P будет равен 12, а коэффициент D — единице.

Расчет по такому депозиту будет производиться следующим образом:

Размер эффективной ставки составил 3,04% — это значит, что в итоге вкладчик получит 3040 рублей прибыли по своему вкладу. При этом величина эффективной ставки будет расти с увеличением срока и суммы депозита, а также с увеличением количества периодов капитализации.

Как изменяется ставка от пополнения/снятия

Если условия вклада допускают возможность дополнительного пополнения или частичного досрочного снятия средств, то ставка будет рассчитываться немного иначе. При внесении средств тело депозита увеличивается — а значит, будет расти и количество полученных процентов. Обратная ситуация со снятием денежных средств — с уменьшением общей суммы будет снижаться и эффективная процентная ставка.

Пополнение

Для вклада без капитализации можно отдельно посчитать доход до пополнения и после, а затем сложить полученные проценты. К примеру, вы положили 100 000 рублей под 6% годовых сроком на год и через полгода решили пополнить счет еще на 25 000 рублей. Тогда прибыль составит:

- за первое полугодие — 100 000×3% = 3 000 рублей;

- за второе полугодие — (100 000 + 25 000) х 3% = 3 750 рублей;

- общая прибыль за год — 6 750 рублей.

Снятие

При досрочном снятии средств вычисления проводятся по аналогичной схеме — сначала рассчитывается прибыль до снятия, а затем — после него, а получившиеся суммы складывают. В качестве примера возьмем тот же вклад, только вместо пополнения через полгода подставим снятие. В таком случае доход будет составлять:

- за первое полугодие — 100 000×3% = 3 000 рублей;

- за второе полугодие — (100 000 — 25 000) х 3% = 2 250 рублей;

- общая прибыль за год — 5 250 рублей.

Для депозитов с капитализацией вычисления для снятия и пополнения счета будут более сложными, так как в них эффективная ставка будет изменяться в зависимости от длительности периодов. Поэтому в данных случаях предлагаем воспользоваться депозитным калькулятором.

Райффайзен Банк предлагает депозиты и накопительные счета с фиксированной или плавающей ставкой, гибкими сроками и разными способами выплаты процентов — перечислением на текущий счет или регулярной капитализацией. Открыть депозит можно дистанционно в мобильном приложении или на сайте банка.

Эта страница полезна?

95

% клиентов считают страницу полезной

Следите за нами в соцсетях и в блоге

Процентной ставкой называют комиссию, которую заемщик платит банку в качестве платы за предоставленный займ. Единицей ее измерения приняты проценты за год.

Что такое процентная ставка по кредиту

Процентная ставка по кредиту оплачивается в той же валюте, в которой был взят кредит. Каким именно будет ее размер, зависит от многих факторов, а именно: от срока, на который берется кредит и от степени риска самого банка. Процентная ставка будет тем ниже, чем меньше рискует банк, выдавая вам ссуду. Наименьшими проценты бывают тогда, когда займ выдается под залог, полностью перекрывающий его стоимость.

Важно! Величина процентов по кредиту прописывается в кредитном договоре.

Кредитная ставка взимается банком только за тот период, когда вы использовали кредитные средства. Проценты за использование кредитных средств начисляются исключительно на оставшуюся задолженность по кредиту. Вносить их, а также часть основной задолженности заемщик обязан ежемесячно или же в соответствии с графиком кредитных выплат, согласованным в кредитном договоре. Зная величину процентной ставки, вы сможете точнее рассчитать полную стоимость займа.

От чего зависит размер процентной ставки?

Процентная ставка по кредиту зависит от большого числа факторов. Одним из самых основных является значение ключевой ставки Центрального банка РФ. Ее величина может изменяться ежемесячно, ежеквартально или быть неизменной в течение некоторого времени. Банки или микрофинансовые организации, отталкиваясь от ключевой ставки, как правило, устанавливают

процентную ставку выше по величине. То есть все так называемые акционные кредиты с заниженными кредитными ставками включают в себя дополнительные сборы, которые приведут к тому, что ваш ежемесячный взнос по кредиту не сильно будет отличаться от сборов у аналогичных кредитных продуктов других банков.

Зачастую деньги, которые банк пускает на потребительские кредиты, являются привлеченными. Поэтому величина годовой ставки зависит от:

-

уровня инфляции;

-

величины ставок по межбанковским кредитам, в случае если банк имеет собственные бизнес-кредиты;

-

расходы на выплату процентов по депозитам.

Имеется так же ряд других аспектов, которые в той или иной мере могут влиять на размер процентной ставки.

От чего зависит переплата по кредиту?

Величина кредитной ставки формируется на основе различных параметров. Основными из них являются: сумма займа, срок на который банк выдает кредит, а также годовой процент за использование кредита. Обычно процентная ставка будет тем ниже, чем меньше будет срок кредитования и размер займа. Для потребительского кредита длительной срок кредитования чреват значительными переплатами.

Прежде чем выдать потребителю кредит банк тщательно проверяет один из основных параметров – платежеспособность потенциального клиента. Поэтому некоторые финансовые учреждения могут затребовать у заемщика такие документы как справка о доходах и копия трудовой книжки, чтобы понимать, есть ли у вас стабильная работа, уровень вашей заработной платы, есть ли у вас взыскания, и сможете ли вы выплачивать кредит согласно графику кредитных платежей.

Если вы планируете получение кредита в банке, к которому подключена ваша зарплата, то вышеуказанные документы не требуются, анализ может производится на основе зарплатных начислений.

На процент ставки влияние оказывает кредитная история клиента. Если она оставляет желать лучшего, заемщик имеет один или несколько займов по которым есть просроченные кредитные платежи, то с большой долей вероятности в выдаче нового займа ему будет отказано. Если же клиент имеет хорошую кредитную историю, то в некоторых финансовых учреждениях он может получить скидку по кредитной ставке в размере от 0,5 до 1% от общей суммы кредита.

Банк должен быть уверен в том, что клиент своевременно погасит задолженность, поэтому вправе спрашивать его о наличии имущества, которое можно использовать как залог. Если же залогового имущества у заемщика нет или его стоимость не перекрывает сумму займа, то заемщик может обратиться к поручителю. Наличие как первого, так и второго фактора может расположить банк для выдачи вам кредита. Ведь если вы не сможете выплатить его, то погашение может осуществиться путем взыскания залогового имущества или же вашу задолженность вынужден будет выплачивать поручитель.

Пакет документов, необходимых для выдачи кредита, может отличаться в разных финансовых компаниях. В одних необходим диплом о наличии образования, другие желают удостовериться в уровне вашего дохода. Чем больший пакет документов вы готовы предоставить банку, тем выше вероятность получить более выгодные условия кредитования.

ПС по кредитным картам имеют свою специфику. Кредитная карта — это не просто займ, а кредит с возобновляемой кредитной линией, который работает как с наличными, так и безналичными средствами. Ставка здесь определяется исходя из использованной суммы.

Виды процентных ставок

Существует два основных вида процентных ставок номинальные и реальные. Номинальной принято называть такую ставку, величину которой открыто прописывают в кредитном договоре. Реальной или же эффективной называют ставку, которая представляет собой реальную стоимость услуг по кредиту, которую заемщик платит при использовании кредита, включая комиссию и страховку.

Внимание! При поиске оптимального кредитного предложения всегда выясняйте величину эффективной процентной ставки, а не номинальной, которую банки указывают в рекламных предложениях своих кредитных продуктов. Клиент имеет права запросить у банка расчет реальной ставки по кредиту еще до подписания кредитного договора.

Вы должны понимать, что ни одна финансовая организация не станет работать себе в убыток, поэтому если банк в рекламном предложении утверждает, что выдает беспроцентные займы, то скорее всего такой кредит имеет комиссию за досрочное погашение или снятие наличных, которые могут быть не указаны в договоре.

Процентные ставки могут быть:

-

Фиксированные. ПС здесь является постоянной величиной, которая устанавливается договором и не изменяется с течением времени.

-

Плавающие. Процентная ставка по кредиту может пересматриваться в зависимости от изменения ключевой ставки Центробанка РФ, уровня инфляции и так далее.

-

Декурсивная. В данном случае все проценты взимаются единовременно с основной суммой займа по истечению срока кредитования. Именно этот вид ПС используется при потребительском кредитовании наиболее часто.

-

Предварительная или антисипативная. В этом случае ситуация выглядит с точностью до наоборот Вся сумма процентной ставки взимается полностью в момент выдачи займа.

-

Текущая. Размер данной КС действует на определенный промежуток времени и распространяется только на займы, выданные в этот период. По окончанию этого периода по кредитным предложениям будет насчитываться иная процентная ставка.

-

Форвардная. В этом случае проценты по кредиту являются не измененными в определенный промежуток времени, но продолжает действовать на все обязательства оформленные от момента ее установления до момента ее изменения.

-

Процентные ставки, которые можно и нельзя регулировать. Они напрямую зависят от того, могут ли оказывать влияние на банк государственные структуры такие как Центробанк. Если банк коммерческий в нем чаще всего нерегулируемые процентные ставки.

-

Аукционная. Такая ставка устанавливается по договорам, которые были заключены посредством тендеров. Поэтому их размер напрямую зависит от условий торгов.

-

Банковская. Если займ выдается заемщику напрямую, то банк вправе сам устанавливать годовую кредитную ставку.

-

Номинальная. Рассчитывается по итогам текущего анализа ресурсов кредитно-финансового учреждения. При ее расчете не учитывается влияние на банк обстановки на внешних рынках. На основе данного параметра производится расчет процентных ставок для каждого кредитного периода.

-

Реальная или фактическая. Определяется как номинальная, скорректированная с учетом обстановки на внешних рынках.

Что такое эффективная процентная ставка, как она рассчитывается?

Номинальная процентная ставка — это та, по которой банк рассчитывает ежемесячное вознаграждение. Эффективная ставка — это номинальная ставка плюс сумма капитализации, которая получается за счет начисления вознаграждения не только на сумму вашего вклада, но и на проценты, которые были начислены банком. На депозитах с капитализацией начисляемые проценты регулярно прибавляются к первоначальной сумме вложенных средств — а значит, в каждом последующем периоде новые проценты рассчитываются с уже большей суммы. Такая опция позволяет клиенту получать больше денег со своего депозита, чем если бы тот был без капитализации. Эффективная ставка учитывает постепенное увеличение суммы вклада, поэтому позволяет получить более реальные цифры при расчете будущей прибыли.

Нет смысла вручную рассчитывать эффективную ставку, на портале Finanso есть огромный выбор калькуляторов, которые рассчитают вам этот показатель по заданным вами параметрам. Также на сайтах банков всегда присутствует аналогичный онлайн-калькулятор.

Можно ли повлиять на процент годовых по кредиту

Банки сами устанавливают ставку по займам и повлиять на ее минимальную величину потребитель никак не сможет. Однако, он может сделать так, чтобы она не увеличивалась. К увеличению ставки банка ведут риски, которые банк увидел у потенциального заёмщика во время оформления кредита:

-

нет постоянного места работы;

-

не очень хорошая кредитная история;

-

отсутствие залога или поручителей;

-

другое.

Если вы не зарплатный клиент этого банка, лучше собрать больше документов, подтверждающих ваши доходы. Так банк получит дополнительную гарантию выплаты долга.