В прошлой статье мы рассмотрели, каким образом банки создают деньги за счет кредитно-депозитных операций. Денежная масса в стране теоретически может превысить денежную базу на величину, обратную норме обязательных резервов. Таким образом, изменяя норму резервирования, ЦБ может управлять денежной массой.

Но в прошлом примере мы сознательно пошли на следующее допущение: все денежные средства в процессе обмена (сделок между клиентами) возвращались обратно в банковскую систему на счета клиентов. Но в реальной жизни такое практически недостижимо – в любой стране часть денежной массы находится на руках населения в виде наличных денег. Сегодня поговорим о влиянии этого фактора. Статья будет больше теоретической, но приведенные теоретические основы очень важны для понимания взаимосвязей между процессами. А выявление взаимосвязей между глобальными процессами, понимание того, что происходит в стране на макроуровне очень важно для правильного восприятия информации и управления личными финансами.

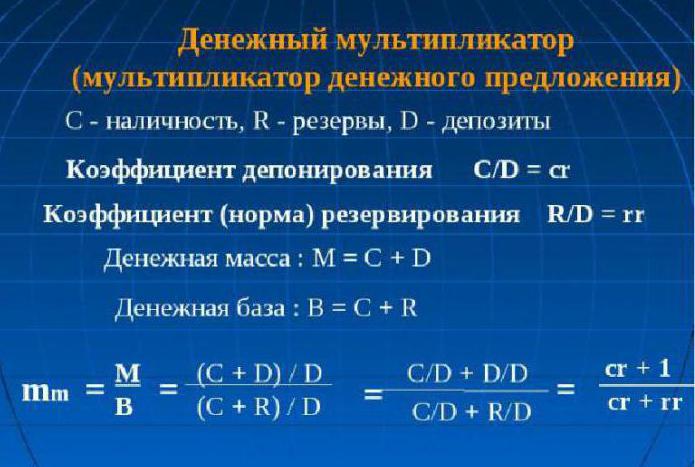

Расчет денежного мультипликатора в случае хранения части сбережений в виде наличных денег

Теоретические выкладки взаимосвязи денежного мультипликатора от соотношения между безналичными денежными средствами и наличными деньгами выглядят следующим образом.

В приведенных расчетах мы ввели очень важный показатель норма депонирования – отношение наличных денег (в виде банкнот и монет) к безналичным. Денежный мультипликатор – отношение денежной массы к денежной базе, зависит от нормы депонирования, а также от нормы резервирования (норматив обязательных резервов). При этом норма депонирования находится как в числителе денежного мультипликатора, так и в знаменателе.

Что характеризует показатель норма депонирования и от чего он зависит?

Норма депонирования, как уже было отмечено, это отношение наличных денег к безналичным. Когда произойдет увеличение показателя? Когда увеличится количество наличных денег в стране (по отношению к безналичным). Для предприятий уровень наличных денег, и расчеты, которые могут быть произведены с помощью «налички», регулируются законодательством. Предприятия должны производить расчеты с помощью безналичных денежных средств.

Население же, как правило, предпочитает расчеты с помощью наличных денег. Конечно, в последнее время все больше количество людей рассчитываются за товары и услуги с помощью пластиковых карт, безналичными переводами. Но здесь, как говорится, «еще есть куда расти».

Еще один важный момент – как население предпочитает сберегать свои денежные средства. В периоды финансовой устойчивости население размещает свои сбережения во вклады с целью получения дополнительного дохода. Однако в периоды финансовой нестабильности, особенно в острых фазах, население совершает «набеги на банки», досрочно расторгает свои вклады и «уходит в наличку». Если в этот момент наблюдается процесс ослабления национальной валюты – девальвация, то часть денег конвертируется в «доллары» и «евро» (часть рублей возвращается в кассы обменных пунктов).

Таким образом, норма депонирования косвенно характеризует уровень доверия к банковской системе страны.

Влияние нормы депонирования на денежный мультипликатор

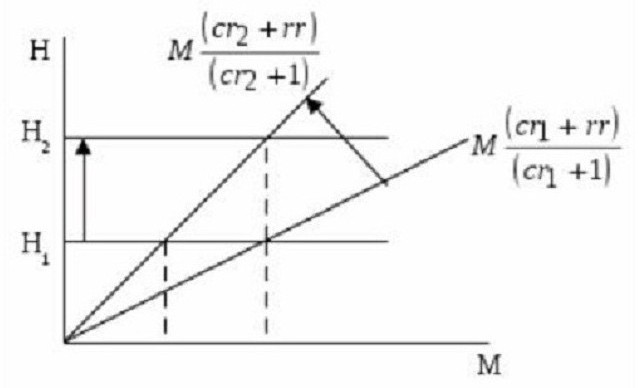

Из полученной формулы m=(cr+1)/(cr+rr) очевидно, что, несмотря на то, что норма депонирования cr находится как в числителе, так и в знаменателе, влияние на денежный мультипликатор m норма депонирования все же оказывает. При значения cr, приближающимся к 0, денежный мультипликатор стремится к значения 1/rr – величине, обратно пропорциональной норме резервирования. Если же значение cr будет приближаться к 1 (а теоретически возможен случай, когда cr будет больше 1 – наличных денег в стране больше чем безналичных), то значение денежного мультипликатора будет в меньшей степени зависеть от норматива обязательных резервов.

В одной из предыдущих статей мы приводили график динамики M0/M2 – отношения наличных денег к денежной массе.

Видоизменив этот график, получим динамику нормы депонирования — отношение величины наличных денег к безналичным денежным средствам.

to continue to Google Sites

Not your computer? Use Guest mode to sign in privately. Learn more

ДЕНЕЖНЫЙ

МУЛЬТИПЛИКАТОР

— числовой коэффициент, показывающий

во сколько раз возрастет либо сократится

денежное предложение в результате

увеличения либо сокращения вкладов в

кредитно-денежную систему на одну

денежную единицу. Денежный мультипликатор

рассчитывается как отношение денежной

массы к денежной базе.

Денежная

эмиссия

в условиях развитого рынка и

кредитно-банковской системы подвержена

эффекту денежного

мультипликатора,

т. е. увеличению денег в ритме действия

определенного коэффициента.

При

банковской эмиссии могут возникнуть

ситуации большого роста денежной

массы

по сравнению с ее первоначальным

увеличением (первичной эмиссией).

Например, центральный банк покупает на

10 тыс. руб. ценных бумаг и, расплачиваясь

с их продавцом, выпускает на эту сумму

деньги (банкноты). Продавец же может

положить полученные деньги на свой счет

в коммерческий банк, который в связи с

увеличением своих активов в свою очередь

может выдать кредитов на 10 тыс. руб.,

осуществляя тем самым новую кредитную

эмиссию и увеличивая денежную массу.

Возможны и последующие этапы перемещения

денег и их соответствующего увеличения.

Такой эффект получил название денежного

мультипликатора. В нашем примере его

можно записать следующим образом:

или

и

окончательная формула записи денежного

мультипликатора в нашем случае

.

Поскольку

значение первоначально эмитированной

денежной массы — величина не постоянная,

а переменная, то в общем виде формула

денежного мультипликатора выглядит

следующим образом:

K

= Э / (1 — k)

где

-

Э

— первичная эмиссия; -

k

— денежный мультипликатор.

Для

управления денежной массой рассчитывается

показатель денежного мультипликатора.

Центральный

банк регулирует

величину денежного мультипликатора

через механизм обязательных резервов

коммерческих банков в центральном.

Величина

денежного мультипликатора

колеблется во времени и в пространстве

(она различна в различных странах). В

развитых

странах

величина денежного мультипликатора

может превышать в 2-3 раза величину

первоначальной эмиссии. В процессе

регулирования центральным банком

размера денежного мультипликатора (k)

возникает понятие денежной

базы,

в основе которой лежат наличные деньги

как самые ликвидные и депозиты коммерческих

банков (обязательные) в центральном

банке.

Денежная

база

= М0

+ денежные средства в обязательных

резервах (в ЦБ РФ) + денежные средства

коммерческих банков на корреспондентских

счетах ЦБ РФ.

Денежная

база показывает, какой величиной денежной

массы могут оперировать Центральный

банк.

Денежная

масса = Денежная база * Денежный

мультипликатор

Следовательно,

Денежный

мультипликатор

= М2

(денежная масса) / Денежная база.

Между

величиной обязательных резервов

коммерческих банков в центральном и

величиной денежного мультипликатора

существует обратно пропорциональная

зависимость.

Чем

выше норма обязательных резервов

коммерческих банков в центральном, тем

ниже величина денежного мультипликатора.

Если

денежный мультипликатор высокий,

происходит увеличение безналичного

оборота по сравнению с наличным, так

как рост денежного мультипликатора

всегда зависит от роста наличных денег

и остатка на корреспондентских счетах

в ЦБ РФ.

Сущность

и механизм банковской мультипликации

и его роль в регулировании денежного

оборота

Механизм

эмиссии денег по-разному осуществляется

в странах с командно-распределительной

и рыночной экономикой. В первом случае

эмиссия денег происходит на основе

директивных планов. Во втором случае

существует двухуровневая банковская

система в виде центрального и коммерческих

банков. Здесь механизм эмиссии строится

на основе банковской (кредитной,

депозитной) мультипликации.

Центральный

банк, управляя механизмом мультипликации,

расширяет или ссужает эмиссионные

возможности коммерческих банков.

В

экономической науке мультипликатор

означает коэффициент изменения

совокупного выпуска на одну денежную

единицу прироста совокупного спроса.

Под денежной мультипликацией понимается

процесс эмиссии платежных средств

участниками хозяйственного оборота

при возрастании денежной базы (денег

центрального банка) на одну денежную

единицу.

Денежный

мультипликатор —

это числовой коэффициент, показывающий,

во сколько раз возрастет либо сократится

денежное предложение в результате

увеличения либо сокращения вкладов в

кредитно-денежную систему на одну

денежную единицу, и определяемый как

отношение денежной массы (агрегат

)

к узкой денежной базе.

Денежная

база

(в узком смысле) включает наличные деньги

в обращении вне Центрального банка РФ

и обязательные резервы кредитных

организаций по привлеченным средствам

в национальной валюте. В широком смысле

денежная база включает наличные деньги

в обращении вне Центрального банка РФ.

обязательные резервы кредитных

организаций по привлеченным средствам

в национальной и иностранной валютах,

средства кредитных организаций на

корреспондентских и депозитных счетах

в Банке России, обязательства его по

обратному выкупу ценных бумаг и облигациям

Банка России, а также средства

резервирования по валютным операциям,

внесенные в Банк России.

Коэффициент

денежной мультипликации можно представить

следующим образом:

-

—

отношение

наличных денег небанковского сектора

экономики к общему объему депозитов

банковской системы; -

—

норма

обязательного резервирования денежных

средств кредитных организаций в

центральном банке; -

—

отношение

избыточных (свободных) резервов банков

к общему объему депозитов банковской

системы.

ДЕПОЗИТНЫЙ

МУЛЬТИПЛИКАТОР

Предположим,

что:

а)

население настолько ценит удобства,

связанные с владением чековой книжкой,

что все попадающие к нему наличные

деньги стремится сразу же положить на

счет до востребования;

б)

коммерческие банки полагают минимальную

резервную норму достаточной для

поддержания необходимого уровня

платежеспособности и не стремятся

держать избыточных резервов, используя

весь свой ссудный потенциал полностью

для выдачи кредитов.

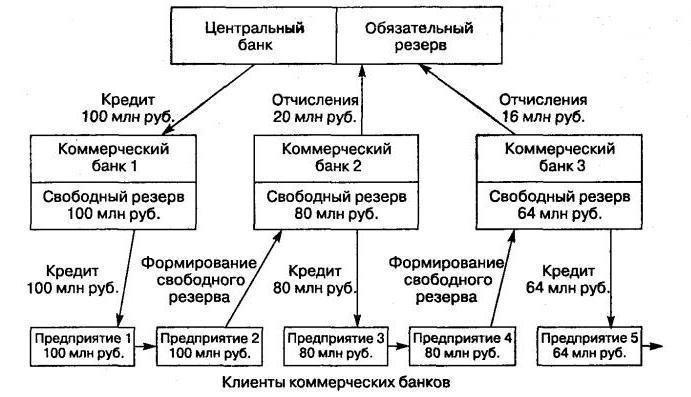

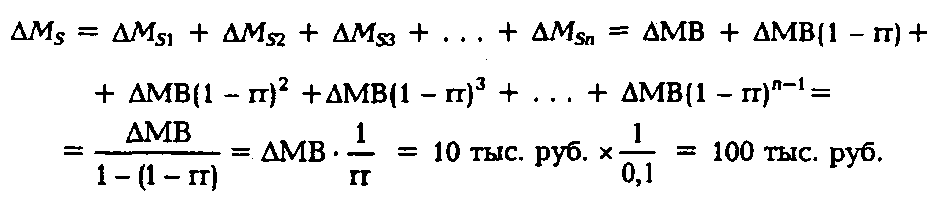

Пусть

центральный банк расширил денежную

базу, осуществив дополнительную эмиссию

средств в размере 10 тыс. руб. (рис. 7.1).

При этом наличная составляющая денежной

массы возросла на ту же величину. Значит,

первое расширение предложения денег

будет произведено центральным банком

на сумму.

Предположим

для простоты, что все получатели этих

денег вносят их на вклады до востребования

в один и тот же коммерческий банк №1.

При норме обязательного резервирования,

равной 10% от суммы вкладов, коммерческий

банк №1 может выдать дополнительную

ссуду на сумму 10тыс.руб.х(1 – 0,1)= 9 тыс.

руб. Именно на эту величину расширит

денежную массу данный банк:

Получатель

ссуды в 9 тыс. руб. в коммерческом банке

№1 скорее всего потратит эти деньги на

покупку или на возврат долга. Получатель

платежа, в свою очередь, вложит полученные

средства в коммерческий банк №2. Объем

вкладов до востребования в банке №2

увеличится на 9 тыс. руб., и он сможет

выдать дополнительную ссуду в размере

9 тыс. руб. х (1 – 0,1) = 8,1 тыс. руб. На эту

величину и расширит денежную массу банк

№2:

Аналогичным

путем полученная в коммерческом банке

№2 ссуда попадет на вклад до востребования

в коммерческий банк №3. Объем вкладов

до востребования в банке №3 увеличится

на 8,1 тыс. руб., и он сможет выдать

дополнительную ссуду в размере 8,1 тыс.

руб. х (1 – 0,1) = 7,29 тыс. руб. На эту величину

расширит денежную массу банк №3:

и

т.д. до тех пор, пока все дополнительно

выпущенные центральным банком 10 тыс.

руб. не вернутся в центральный банк в

виде обязательных резервов участвующих

в этом процессе коммерческих банков.

В

общем виде:

По

окончании процесса суммарный прирост

предложения денег составит:

Следовательно,

по окончании процесса 10 тыс. руб. наличных

денег, созданных центральным банком,

будут выведены из обращения и окажутся

в фонде обязательных резервов банковской

системы, а в обращении останется 100 тыс.

руб. кредитных денег (вкладов до

востребования).

Таким

образом, увеличение

денежной базы приводит к многократному

(мультипликационному) расширению вкладов

в коммерческих банках и денежной массы.

Депозитный

(кредитный) мультипликатор

показывает, во сколько раз конечный

прирост денежной массы (предложения

денег) превосходит первоначальный

прирост денежной базы при отсутствии

наличных денег в обращении и избыточных

резервов.

Так

как rr

< 1, то депозитный мультипликатор всегда

больше единицы.

Поскольку

любое расширение денежной массы всегда

является следствием расширения денежной

базы, то

Однако

такое определение предложения денег

основано на малореалистичных предпосылках.

В

современной экономической литературе

кроме понятия денежного мультипликатора

дается понятие банковского мультипликатора,

содержательно и функционально представлен

механизм банковской мультипликации.

Банковский

мультипликатор

— это процесс увеличения денег на

депозитных счетах коммерческого банка

при их движении от одного коммерческого

банка к другому.

Механизм

банковскою мультипликатора может быть

задействован не только в случае

предоставления банковских кредитов ,

но и тогда, когда центральный банк

покупает у коммерческих банков ценные

бумаги или валюту. В результате этого

уменьшаются ресурсы банков, вложенные

в активные операции, и увеличиваются

свободные резервы этих банков, используемые

для кредитных операций, т.е. включается

механизм банковской мультипликации.

Включить этот механизм центральный

банк может и тогда, когда он уменьшает

норму отчислений обязательных резервов.

В этом случае также увеличивается

свободный резерв коммерческих банков,

что приводит к увеличению кредитования

и включению банковского мультипликатора.

Управление

механизмом банковского мультипликатора,

а следовательно, эмиссией безналичных

денег осуществляется исключительно

центральным банком, в то время как

эмиссия производится системой коммерческих

банков. Таким образом, центральный банк

выполняет свою функцию денежно-кредитного

регулирования путем расширения или

сжатия эмиссионных возможностей

коммерческих банков.

Таким

образом,

банковская мультипликация

представляет собой процесс многократного

(мультипликативного) увеличения

(уменьшения) денег в качестве бессрочных

депозитов в коммерческих банках в

результате увеличения (уменьшения)

банковских резервов при осуществлении

коммерческими банками кредитно-депозитных

и расчетных операций в рамках банковской

системы.

Мультипликативным

может быть как расширение, так и сужение

денежной массы. В экономической литературе

наибольшее внимание уделяется процессам

многократного увеличения денег, поскольку

от этого во многом зависят устойчивость

денежной системы и уровень инфляции.

Банковская мультипликация представляет

собой комбинацию процессов депозитного

и кредитного расширения. Более того,

один процесс не может существовать

изолированно от другого. Их связывает

общая природа денег жирооборота: денег

центрального банка (денег на резервном

счете) и денег коммерческого банка

(денег на депозитных счетах клиента).

Деньги на резервном счете представляют

собой обязательства цен- тратьного

банка и одновременно активы коммерческого

банка.

Пример.

Хозяйствующий субъект, обслуживающийся

в банке А, продал экспортную выручку

при непосредственном участии банка на

межбанковской валютной бирже на сумму

5000 руб., которая была зачислена на

корреспондентский счет банка РКЦ ЦБ

РФ. Банк А зачислил сумму на расчетный

счет (депозит до востребования). Часть

этой суммы должна быть размещена на

специальном счете в виде обязательных

минимальных резервов. По существующим

нормативным документам норма обязательных

резервов (R) составляет 2,5%; сумма резерва

составит 119 руб.

Таким

образом, у коммерческого банка останется

4881 руб.. которые могут быть использованы

в дальней шей деятельности. Эта сумма

представляет собой так называемые

избыточные резервы коммерческого банка.

Банк за счет этих средств может

предоставить кредит другому клиенту.

Второму клиенту предоставлен кредит в

сумме 4881 руб., в результате чего происходит

сокращение избыточного резерва с 4881

руб. до нуля при одновременном увеличении

банковских депозитов на эту же сумму.

Далее, клиент расплатится средствами

с депозита за оборудование и перечислит

всю сумму своему контрагенту в банк Б.

В результате данной операции банк Б

получит на свой счет в Центральном банке

РФ 4881 руб. и увеличит свои резервы, затем

эта сумма будет зачислена на расчетный

счет клиента. Данный банк от суммы

депозита сформирует резерв в сумме 122

руб. и перечислит на резервный счет в

ЦБ РФ. Разницу между суммой резерва и

обязательного резерва (4881-122 = 4759 руб.)

банк Б трансформирует в кредит.

Таким

образом, мы получаем в дополнение к уже

существующим депозитам и кредитам новый

депозит 48 810 руб. и кредит 4759 руб.

Следовательно,

осуществляется процесс последовательного

появления новых депозитов в коммерческих

банках (эмиссия денег жирооборота) в

результате расширения кредитов на

основе многократного перемещения

избыточных резервов в рамках банковской

системы. В результате появления новых

депозитов формируется обязательный

резерв в ЦБ РФ, появляются избыточный

резерв и новые кредиты.

Банковский

мультипликатор представляет собой

количественную оценку процесса

мультипликации денег на депозитных

счетах коммерческих банков.

Механизм

банковской мультипликации действует

постоянно и определяется с помощью

коэффициентов:

1.

коэффициента банковской мультипликации:

2.

коэффициента изменения денежной массы:

-

М2н.г.

— денежная масса на начало года; -

М2к.г.

— денежная масса на конец года; -

М0н.г.

— наличные деньги на начало года.

Механизм

банковской мультипликации может работать

только в рамках двухуровневой банковской

системы: центральный банк (первый

уровень) управляет этим механизмом,

коммерческие банки (второй уровень)

заставляют его действовать автоматически,

независимо от желания руководителей

отдельных банков. Один банк не может

мультиплицировать деньги, их мультиплицирует

система коммерческих банков. В случае

уменьшения нормы обязательных минимальных

резервов центрального банка у коммерческих

банков увеличится свободный резерв,

что приведет к росту объема кредитования

и включению механизма банковской

мультипликации.

Из

всех вложений коммерческих банков в

активные операции только кредитные

вложения создают новые депозиты, т.е.

позволяют выполнять эмиссионную функцию

банковской системы страны. Чем больше

доля кредитов в ее активах, тем больше

объем ее эмиссионной деятельности.

Таблица

5.1. Эмиссионная деятельность банковской

системы, млн руб.

|

Показатель |

Банк |

Банк |

БанкЗ |

Банк |

Банк |

Всего |

|

Поступление |

2000 |

1900 |

1805 |

1715 |

1629 |

9049 |

|

Обязательный |

100 |

95 |

90 |

86 |

81 |

452 |

|

Выдача |

1900 |

1805 |

1715 |

1629 |

1548 |

8597 |

Поскольку

банковский мультипликатор основан на

депозитно- кредитных операциях

коммерческих банков, то нередко в

экономической литературе его называют

дспозитно-кредитным. Необходимо уточнить

данные понятия. Банковский мультипликатор

характеризует процесс мультипликации

с позиции субъекта, т.е. дается ответ на

вопрос, кто мультиплицирует деньги;

кредитный мультипликатор показывает

двигатель мультипликации, а именно то,

что мультипликация может производиться

при кредитовании хозяйства.

Кредитный

мультипликатор — это отношение динамики

объема кредитования, осуществляемого

группой однородных кредитных организаций,

к динамике резервных активов, вызвавшей

изменение объема кредитов. Иными словами,

кредитный мультипликатор представляет

собой отношение изменения банковских

депозитных обязательств, вызванного

расширением кредитов, к первоначальному

приросту резервных активов. Кредитный

мультипликатор можно выразить следующим

образом:

-

—

кредитный

мультипликатор; -

—

денежные

агрегаты.

Депозитный

мультипликатор

отражает объект мультипликации, т.е.

деньги на депозитных счетах коммерческих

банков (именно они увеличиваются в

процессе мультипликации).

Соседние файлы в предмете [НЕСОРТИРОВАННОЕ]

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

- #

From Wikipedia, the free encyclopedia

In monetary economics, a money multiplier is one of various closely related ratios of commercial bank money to central bank money (also called the monetary base) under a fractional-reserve banking system.[1][failed verification] It relates to the maximum amount of commercial bank money that can be created, given a certain amount of central bank money. In a fractional-reserve banking system that has legal reserve requirements, the total amount of loans that commercial banks are allowed to extend (the commercial bank money that they can legally create) is equal to a multiple of the amount of reserves. This multiple is the reciprocal of the reserve ratio minus one, and it is an economic multiplier.[2][failed verification] The actual ratio of money to central bank money, also called the money multiplier, is lower because some funds are held by the non-bank public as currency. Also, banks may hold excess reserves, being reserves above the reserve requirement set by the central bank.[citation needed]

Although the money multiplier concept is a traditional portrayal of fractional-reserve banking, it has been criticized as being misleading. The Federal Reserve,[3] Bank of England,[4] Deutsche Bundesbank,[5] and the Standard & Poor’s rating agency[6] have issued criticisms of the concept’s use. Several countries (such as Canada, the UK, Australia and Sweden) set no legal reserve requirements.[7] Even in those countries that do, the reserve requirement is as a ratio to deposits held, not a ratio to loans that can be extended.[7][8] Basel III does stipulate a liquidity requirement to cover 30 days net cash outflow expected under a modeled stressed scenario (note this is not a ratio to loans that can be extended); however, liquidity coverage does not need to be held as reserves but rather as any high-quality liquid assets.[9][10]

In equations, writing M for commercial bank money (loans), R for reserves (central bank money), and RR for the reserve ratio, the reserve ratio requirement is that

If banks lend out close to the maximum allowed by their reserves, then the inequality becomes an approximate equality, and commercial bank money is central bank money times the multiplier. If banks instead lend less than the maximum, accumulating excess reserves, then commercial bank money will be less than central bank money times the theoretical multiplier.

In the United States since 1959, banks lent out close to the maximum allowed for the 49-year period from 1959 until August 2008,[citation needed] maintaining a low level of excess reserves, then accumulated significant excess reserves over the period September 2008 through the present (November 2009). Thus, in the first period, commercial bank money was almost exactly central bank money times the multiplier, but this relationship ceased in September 2008.

Definition[edit]

The money multiplier is defined in various ways.[1] Most simply, it can be defined either as the statistic of «commercial bank money»/»central bank money», based on the actual observed quantities of various empirical measures of money supply,[13] such as M2 (broad money) over M0 (base money), or it can be the theoretical «maximum commercial bank money/central bank money» ratio, defined as the reciprocal of the reserve ratio,

For purposes of monetary policy, what is of most interest is the predicted impact of changes in central bank money on commercial bank money, and in various models of monetary creation, the associated multiple (the ratio of these two changes) is called the money multiplier (associated to that model).[14] For example, if one assumes that people hold a constant fraction of deposits as cash, one may add a «currency drain» variable (currency–deposit ratio), and obtain a multiplier of

These concepts are not generally distinguished by different names; if one wishes to distinguish them, one may gloss them by names such as empirical (or observed) multiplier, legal (or theoretical) multiplier, or model multiplier, but these are not standard usages.[13]

Similarly, one may distinguish the observed reserve–deposit ratio from the legal (minimum) reserve ratio, and the observed currency–deposit ratio from an assumed model one. Note that in this case the reserve–deposit ratio and currency–deposit ratio are outputs of observations, and fluctuate over time. If one then uses these observed ratios as model parameters (inputs) for the predictions of effects of monetary policy and assumes that they remain constant, computing a constant multiplier, the resulting predictions are valid only if these ratios do not in fact change. Sometimes this holds, and sometimes it does not; for example, increases in central bank money may result in increases in commercial bank money – and will, if these ratios (and thus multiplier) stay constant – or may result in increases in excess reserves but little or no change in commercial bank money, in which case the reserve–deposit ratio will grow and the multiplier will fall.[15]

Mechanism[edit]

There are two suggested mechanisms for how money creation occurs in a fractional-reserve banking system: either reserves are first injected by the central bank, and then lent on by the commercial banks, or loans are first extended by commercial banks, and then backed by reserves borrowed from the central bank. The «reserves first» model is that taught in mainstream economics textbooks,[1][2] while the «loans first» model is advanced by endogenous money theorists.

Reserves first model[edit]

In the «reserves first» model of money creation, a given reserve is lent out by a bank, then deposited at a bank (possibly different), which is then lent out again, the process repeating[2] and the ultimate result being a geometric series.

Formula[edit]

The money multiplier, m, is the inverse of the reserve requirement, RR:[2]

General formula[edit]

To correct for currency drain (a lessening of the impact of monetary policy due to peoples’ desire to hold some currency in the form of cash) and for banks’ desire to hold reserves in excess of the required amount, the formula:

can be used, where «Currency Drain Ratio» is the ratio of cash to deposits, i.e. C/D, and the Desired Reserve Ratio is the sum of the Required Reserve Ratio and the Excess Reserve Ratio.[14]

The desired reserve ratio is the amount of its assets that a bank chooses to hold as excess and required reserves; it is a decreasing function of the amount by which the market rate for loans to the non-bank public from banks exceeds the interest rate on excess reserves and of the amount by which the federal funds rate exceeds the interest rate on excess reserves. Since the money multiplier in turn depends negatively on the desired reserve ratio, the money multiplier depends positively on these two opportunity costs. Moreover, the public’s choice of the currency drain ratio depends negatively on market rates of return on highly liquid substitutes for currency; since the currency ratio negatively affects the money multiplier, the money multiplier is positively affected by the return on these substitutes.

The formula above is derived from the following procedure. Let the monetary base be normalized to unity. Define the legal reserve ratio,

.

Analogously, the theoretical superior limit for the money held by public is defined by the following series:

and the theoretical superior limit for the total loans lent in the market is defined by the following series:

By summing up the two quantities, the theoretical money multiplier is defined as

where α + β = Desired Reserve Ratio and

The process described above by the geometric series can be represented in the following table, where

| n | Deposits | Loans | Publicly held money |

|---|---|---|---|

|

|

— | — |

|

|

|

|

|

|

|

|

|

|

|

|

| … | … | … | … |

|

|

|

|

| … | … | … | … |

|

|

|

|

| Total deposits: | Total loans: | Total publicly held money: | |

|

|

|

Table[edit]

This re-lending process (with no currency drain) can be depicted as follows, assuming a 20% reserve ratio and a $100 initial deposit:

| Individual bank | Amount deposited | Lent out | Reserves |

|---|---|---|---|

| A | 100.00 | 80.00 | 20.00 |

| B | 80.00 | 64.00 | 16.00 |

| C | 64.00 | 51.20 | 12.80 |

| D | 51.20 | 40.96 | 10.24 |

| E | 40.96 | 32.77 | 8.19 |

| F | 32.77 | 26.21 | 6.55 |

| G | 26.21 | 20.97 | 5.24 |

| H | 20.97 | 16.78 | 4.19 |

| I | 16.78 | 13.42 | 3.36 |

| J | 13.42 | 10.74 | 2.68 |

| K | 10.74 | ||

| Total reserves: | |||

| 89.26 | |||

| Total amount of deposits: | Total amount lent out: | Total reserves + last amount deposited: | |

| 457.05 | 357.05 | 100.00 | |

| Table sources:[16][17][18][19] |

Note that no matter how many times the smaller and smaller amounts of money are re-lended, the legal reserve requirement is never exceeded — because that would be illegal.

Loans first model[edit]

In the alternative model of money creation, loans are first extended by commercial banks – say, $1,000 of loans (following the example above), which may then require that the bank borrow $100 of reserves either from depositors (or other private sources of financing), or from the central bank. This view is advanced in endogenous money theories, such as the Post-Keynesian school of monetary circuit theory, as advanced by such economists as Basil Moore and Steve Keen.[20]

Finn E. Kydland and Edward C. Prescott argue that there is no evidence that either the monetary base or M1 leads the cycle.[21]

Jaromir Benes and Michael Kumhof of the IMF Research Department, argue that: the “deposit multiplier“ of the undergraduate economics textbook, where monetary aggregates are created at the initiative of the central bank, through an initial injection of high-powered money into the banking system that gets multiplied through bank lending, turns the actual operation of the monetary transmission mechanism on its head. At all times, when banks ask for reserves, the central bank obliges. According to this model, reserves therefore impose no constraint and the deposit multiplier is therefore a myth. The authors therefore argue that private banks are almost fully in control of the money creation process.[22]

John Whittaker of Lancaster University Management School, describes two systems used by the Bank of England. In both systems, the central bank supplies reserves to meet demand.[23]

Implications for monetary policy[edit]

According to the quantity theory of money, the multiplier plays a key role in monetary policy, and the distinction between the multiplier being the maximum amount of commercial bank money created by a given unit of central bank money and approximately equal to the amount created has important implications in monetary policy.

If banks maintain low levels of excess reserves, as they did in the US from 1959 to August 2008, then central banks can finely control broad (commercial bank) money supply by controlling central bank money creation, as the multiplier gives a direct and fixed connection between these.

If, on the other hand, banks accumulate excess reserves, as occurs in some financial crises such as the Great Depression and the Financial crisis of 2007–2010, then according to some economists this relationship breaks down and central banks can force the broad money supply to shrink, but not force it to grow:

By increasing the volume of their government securities and loans and by lowering Member Bank legal reserve requirements, the Reserve Banks can encourage an increase in the supply of money and bank deposits. They can encourage but, without taking drastic action, they cannot compel. For in the middle of a deep depression just when we want Reserve policy to be most effective, the Member Banks are likely to be timid about buying new investments or making loans. If the Reserve authorities buy government bonds in the open market and thereby swell bank reserves, the banks will not put these funds to work but will simply hold reserves. Result: no 5 for 1, “no nothing,” simply a substitution on the bank’s balance sheet of idle cash for old government bonds.

— (Samuelson 1948, pp. 353–354)

Restated, increases in central bank money may not result in commercial bank money because the money is not required to be lent out – it may instead result in a growth of unlent reserves (excess reserves). This situation is referred to as «pushing on a string»: withdrawal of central bank money compels commercial banks to curtail lending (one can pull money via this mechanism), but input of central bank money does not compel commercial banks to lend (one cannot push via this mechanism).

Following the introduction of interest rates on excess reserves, a large growth in excess reserves occurred in the Financial crisis of 2007–2010, US bank excess reserves growing over 500-fold, from under $2 billion in August 2008 to over $1,000 billion in November 2009.[24][25]

References[edit]

- ^ a b c (Krugman & Wells 2009, Chapter 14: Money, Banking, and the Federal Reserve System: Reserves, Bank Deposits, and the Money Multiplier, pp. 393–396)

- ^ a b c d e (Mankiw 2008, Part VI: Money and Prices in the Long Run: The Money Multiplier, pp. 347–349)

- ^ Ihrig, Jane. «Teaching the Linkage Between Banks and the Fed: R.I.P. Money Multiplier» (PDF). stlouisfed.org.

- ^ McLeay, Michael; Radia, Amar; Thomas, Ryland. «Money creation in the modern economy». Bank of England. Archived from the original on 2019-11-12. Retrieved 2019-11-14.

- ^ «The role of banks, non- banks and the central bank in the money creation process» (PDF). Deutsche Bundesbank. Monthly Report April 2017/13. Archived (PDF) from the original on 2019-09-17. Retrieved 2019-11-16.

- ^ Sheard, Paul (2013-08-13). «Repeat After Me: Banks Cannot And Do Not «Lend Out» Reserves» (PDF). Standard & Poor’s. Archived (PDF) from the original on 2019-11-14. Retrieved 2019-11-14.

- ^ a b http://www.imf.org/external/pubs/ft/wp/2011/wp1136.pdf[bare URL PDF]

- ^ http://www.bis.org/publ/bcbs189.pdf[bare URL PDF]

- ^ http://www.bis.org/publ/bcbs238.pdf[bare URL PDF]

- ^ http://www.bis.org/bcbs/basel3/b3summarytable.pdf[bare URL PDF]

- ^ «Policy Tools — Reserve Requirements». Federal Reserve. February 3, 2021. Retrieved 2021-03-16.

- ^ The Fed Fires ‘The Big One’

- ^ a b (Krugman & Wells 2009, p. 395) calls the observed multiplier the «actual money multiplier».

- ^ a b (Mankiw 2002, Chapter 18: Money Supply and Money Demand: A Model of the Money Supply, pp. 486–487)

- ^ (Mankiw 2002, p. 489)

- ^ Table created with the OpenOffice.org Calc spreadsheet program using data and information from the references listed.

- ^ Federal Reserve Education — How does the Fed Create Money? «Federal Reserve Education». Archived from the original on 2010-01-06. Retrieved 2009-12-21.

- See the link to «The Principle of Multiple Deposit Creation» pdf document towards bottom of page.

- ^ An explanation of how it works from the New York Regional Reserve Bank of the US Federal Reserve system. Scroll down to the «Reserve Requirements and Money Creation» section. Here is what it says:

- «Reserve requirements affect the potential of the banking system to create transaction deposits. If the reserve requirement is 10%, for example, a bank that receives a $100 deposit may lend out $90 of that deposit. If the borrower then writes a check to someone who deposits the $90, the bank receiving that deposit can lend out $81. As the process continues, the banking system can expand the initial deposit of $100 into a maximum of $1,000 of money ($100+$90+81+$72.90+…=$1,000). In contrast, with a 20% reserve requirement, the banking system would be able to expand the initial $100 deposit into a maximum of $500 ($100+$80+$64+$51.20+…=$500). Thus, higher reserve requirements should result in reduced money creation and, in turn, in reduced economic activity.»

The link to this page is: http://www.newyorkfed.org/aboutthefed/fedpoint/fed45.html

- ^ Bank for International Settlements — The Role of Central Bank Money in Payment Systems. See page 9, titled, «The coexistence of central and commercial bank monies: multiple issuers, one currency»: http://www.bis.org/publ/cpss55.pdf

A quick quote in reference to the 2 different types of money is listed on page 3. It is the first sentence of the document:- «Contemporary monetary systems are based on the mutually reinforcing roles of central bank money and commercial bank monies.»

- ^ Debtwatch No. 38: The GFC—Pothole or Mountain?, August 30, 2009

- ^ https://www.minneapolisfed.org/research/qr/qr1421.pdf[bare URL PDF]

- ^ http://www.imf.org/external/pubs/ft/wp/2012/wp12202.pdf[bare URL PDF]

- ^ «John Whittaker» (PDF).

- ^ EXCRESNS series, St. Louis Fed

- ^ Followup on Samuelson and monetary policy, Paul Krugman, New York Times, December 14, 2009

Sources[edit]

- Kydland, Finn E.; Prescott, Edward C., «Business Cycles: Real Facts and a Monetary Myth», Federal Reserve Bank of Minneapolis Quarterly Review, 14 (2): 3–18

- Krugman, Paul; Wells, Robin (2009), Macroeconomics, ISBN 978-0-7167-7161-6; a mainstream introductory text in macroeconomics.

{{citation}}: CS1 maint: postscript (link) - Mankiw, N. Gregory (2008), Principles of Macroeconomics (5th ed.), ISBN 978-0-324-58999-3; a mainstream general introductory text to economics.

{{citation}}: CS1 maint: postscript (link) - Mankiw, N. Gregory (2002), Macroeconomics (5th ed.), Worth Publishers, ISBN 978-0-7167-5237-0; a mainstream intermediate text in macroeconomics.

{{citation}}: CS1 maint: postscript (link) - Samuelson, Paul (1948), Economics

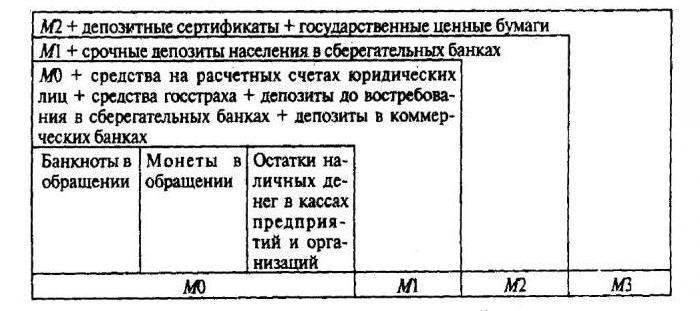

На величину предложения денег всегда влияют несколько факторов. Во-первых, это поведение фирм, работающих в небанковском секторе и сфере домашних хозяйств. Во-вторых, коммерческие банки, которые располагают возможностью пользоваться кредитными средствами не полностью, то есть, не выдавая их в виде кредитов, а оставляя получившиеся избыточные резервы у себя. В этом случае изменение объемов депозитов будет сопровождаться мультипликативным эффектом. Попробуем рассчитать денежный мультипликатор.

Основные понятия

Для того чтобы разобраться, в чем состоит суть понятия «денежный мультипликатор», нужно иметь понятие о двух нормах: резервирования и депонирования.

Норма резервирования показывает отношение объёмов резервов к доле депозитов, хранимых в банке в качестве резервных сумм, или величине депозитов:

rr = R / D.

Норма депонирования определяется как отношение наличности к депозитам:

cr = C / D.

Она показывает, к чему население склоняется больше: хранить свои сбережения в наличных деньгах или на депозитах.

Отсюда следует, что денежный мультипликатор, или, как его называют экономисты, мультипликатор денежной базы – это коэффициент, указывающий на то, во сколько раз будут увеличены (сокращены) денежные объемы при увеличении (сокращении) массы денег на единицу.

Как любой экономический мультипликатор, денежный тоже может работать в обе стороны. Если Центробанк страны планирует увеличить денежные объемы, то он будет увеличивать денежную базу, в противном случае — уменьшать.

Мультипликатор денежного предложения находится в зависимости от описанных выше норм. Если растет норма депонирования, то, соответственно, уменьшается величина мультипликатора. С другой стороны, рост нормы резервирования (то есть прирост доли депозита в банке, в виде резерва) уменьшает значение мультипликатора.

Теоретически

Экономическая теория определяет, что денежный мультипликатор равен величине обратной ставки резервов коммерческих кредитных учреждений для обязательного хранения в Центробанке. Практически же он рассчитывается как частное от денежного агрегата М2 к денежной базе. Изучать динамику мультипликатора денежной базы необходимо для контроля над денежной массой и инфляционными процессами в стране. Именно денежный мультипликатор способен показать возможный рост денежной массы без негативных последствий в виде роста потребительских цен и инфляции. Формула для расчета денежного мультипликатора проста, он всегда больше единицы.

Практически

Вывести выражение для расчета мультипликатора можно с помощью нормы резервирования: rr = R / D и нормы депонирования: cr = C / D.

Так как С = cr х D, а R = rr х D, то получаются равенства:

М = C + D = cr х D + D = (cr + 1) х D

и

Н = C + R = cr х D + rr х D = (cr + rr) х D.

Теперь разделим первое равенство на второе:

М / Н = ((cr + 1) х D (cr + 1)) / (cr + rr) х D (cr + rr) = (cr + 1) / (cr + rr)

Получаем равенство: M = ((cr + 1) / (cr + rr)) х Н,

отсюда:

М = multден х H multден = (cr + 1) / (cr + rr).

Денежный мультипликатор — это выражение (cr + 1) / (cr + rr).

Если предположить, что C = 0 (то есть отсутствуют наличные деньги), и не выходя из банковской системы вращается денежная масса, мультипликатор превращается в банковский: multD = 1 / rr. Возможно, поэтому банковский мультипликатор прозвали простым денежным мультипликатором.

Сущность денежного мультипликатора

Заключается в механизме увеличения денежных объемов за счет открываемых клиентами депозитов в банках, проходящем в процессе движения безналичных средств через систему негосударственных банков.

Этот механизм создается при условии наличия банковской системы двух уровней. В этом случае эмиссионный процесс проходит между Центробанком (эмиссия наличных денежных объемов) и системой банков коммерческих (эмиссия безналичных средств).

Увеличение объемов денежной массы, находящейся в межбанковском обороте (процесс денежной мультипликации), проходит по причине выдачи банками в виде кредитов, привлечённых на депозитные счета средств своих клиентов, которые они используют, проводя различные платежи и расчетные операции. С другой стороны, клиенты банков-заемщиков могут открывать депозиты в сторонних банках. Следовательно, общий объем депозитов по всей банковской системе практически всегда превышает сумму изначально созданного депозита.

Принцип мультипликации

Свои особенности в распределительных банковских механизмах есть у каждой страны. Например, в государствах с командно-распределительной экономикой, эмиссия осуществляется по спускаемой сверху директиве. В странах с обычном рыночным механизмом банковская система работает на двух уровнях: Центральный банк и пласт коммерческих банков. Поэтому эмиссия при такой системе обладает кредитной мультипликацией.

Проводя грамотное управление этим механизмом, Центробанк имеет возможность расширять или сужать эмиссионные процессы всего института коммерческих банков. Экономическая теория дает понять, что коэффициент роста (снижения) совокупного производства на прирост массы денег (точнее, ее единицу) и есть мультипликатор. Эта величина показывает, во сколько раз может измениться (возрасти или снизиться) предложение после прироста или сокращения объема депозитов в финансово-кредитную сферу.

Денежная база — не что иное, как резервы, обязательные к выплате коммерческими банками, и наличные деньги, находящиеся в обращении у населения вне контроля Центробанка. Рассматривая коэффициент денежного мультипликатора в описанных аспектах, можно вывести формулу:

M – 1 / r

M = (1 + c) / (r + e + c).

Здесь под «с» понимается отношение наличности ко всем депозитам, находящимся в банковской системе страны, «r» – характеризует обязательное резервирование, а «е» – показывает отношение свободных банковских резервов к депозитам.

Значение показателя

Регулирует механизм увеличения (уменьшения) денежного объема Центральный банк путем обязательных резервных накоплений у себя от каждого коммерческого банка. Величина денежного мультипликатора не стоит на месте. Она колеблется не только в пространстве и времени, но и от страны к стране. В странах с развитой экономикой эта величина может превышать величину первой эмиссии более чем в два раза.

Выводим формулу

Денежный мультипликатор (формула описана ниже) легко поддается расчёту:

m = Денежная масса / Денежная база = M / Б.

Процесс регулирования Центробанком величины денежного мультипликатора (k) влечет за собой возникновение понятия денежной базы. Ее основу составляют те самые депозиты коммерческих банков, которые держит Центральный, и наиболее ликвидные деньги – наличные.

Денежная база = М0 + денежная масса обязательных резервов (ЦБ) + денежная масса на корреспондентских счетах в Центробанке сети коммерческих финансовых учреждений.

Денежная масса показывает объем денежных средств, которой может оперировать Центробанк страны:

Денежная масса = база • мультипликатор.

Исходя из этой формулы, можно определить денежный мультипликатор: это отношение денежной массы (М2) к денежной базе.

Обратно пропорциональная зависимость существует между объемом обязательных резервов от коммерческих институтов финансово-кредитной сферы на счетах Центробанка и величиной денежного мультипликатора. И если снижается денежный мультипликатор, норма обязательных резервов, заложенных коммерческими банками, становится выше. Если же растет денежный мультипликатор, то следом увеличивается безналичный оборот (по сравнению с наличными), ибо рост мультипликатора денежной базы напрямую связан с ростом наличной массы и остатками на корреспондентских счетах в Центробанке.

Зависимость денежного мультипликатора

Как уже писалось, размер денежного мультипликатора находится в зависимости от норм резервирования и депонирования. Чем они выше, тем большие объемы резервов хранятся нетронутыми. Чем выше доля наличности в массах, которую население не спешит вложить в депозиты, тем меньше значение мультипликатора. Это хорошо видно на графике.

На нем отражены соотношения денежной базы (Н) через денежную сумму (М) и мультипликатор, который равен (cr + 1) / (cr + rr). Отсюда видно, что тангенс угла наклона равен отношению (cr + rr) / (cr + 1).

Если Н1 (величина денежной базы) не изменяется, то норма депонирования при росте от r1 до cr2 сокращает число денежного мультипликатора и одновременно увеличивает наклон кривой, отражающей денежную массу (или предложения денег). Как следствие, это самое предложение сокращается от М1 до М2. Если надо, чтобы денежная масса (или предложение) не изменялась при снижении величины денежного мультипликатора, а находилась в стабильном состоянии на уровне М1, Центробанк должен нарастить денежную базу до Н2.

Из вышесказанного понятно: рост нормы депонирования понижает значение денежного мультипликатора. С другой стороны, можно увидеть рост нормы резервирования (прирост доли депозитов, хранящихся в виде резервных запасов). То есть, с увеличением избыточных банковских резервов (не выдаваемых в виде ссуды клиентам) уменьшается значение денежного мультипликатора.

Денежно-кредитный мультипликатор

Это экономический коэффициент, характеризующий увеличение (или сокращение) банковских резервов, находящихся в избытке. Он образуется в результате создания новых депозитов (безналичных денег). Они появляются в процессе выдачи клиентам кредитов из дополнительных свободных резервов, поступившим в банк извне.

Отсюда становится понятно: кредитные ресурсы, которые покинули один коммерческий банк в виде выданных кредитов, становятся собственностью другого банка. И уже он, в свою очередь, предоставляет своим клиентам эти деньги, только в безналичной форме. То есть, выпускаемая одним коммерческим финансово-кредитным учреждением денежная единица создает другому банку кредитные резервы.

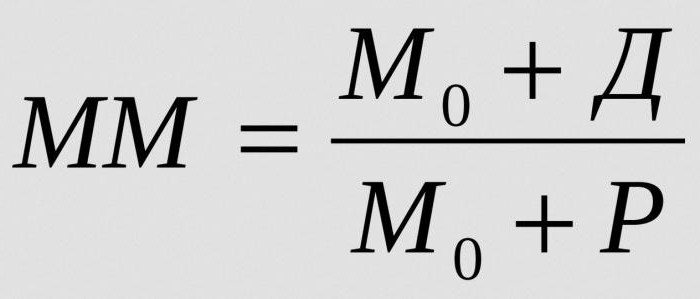

Резервные нормы коммерческих банков

Возможность банка создавать резервы в избыточной форме ограничивается функцией формирования обязательных резервов структурой коммерческих банков. Их объемы определяются резервной нормой, регламент которой определен законодательно. Рассчитывает их Центробанк в процентном выражении к банковским пассивам. Эти резервы помогают банковской системе страны обеспечить ликвидность в неблагоприятные периоды и регулировать денежную массу, находящуюся в обращении:

М = 1/Рн, где Рн – норма резерва.

Для того чтобы рассчитать всю массу денег, которая может быть создана одной денежной единицей избыточных резервов при заданной резервной норме, определяют денежно-кредитный мультипликатор:

Где:

- ММ – денежно-кредитный мультипликатор в заданный временной промежуток;

- М0 – денежная масса вне банковского обращения;

- Д – денежные объемы, хранящиеся на депозитах коммерческих банков;

- Р – резервы коммерческих банков, хранящиеся на корреспондентских счетах и в кассах.

Устойчивое равновесие на денежном рынке может поколебать повышенный денежный мультипликатор. И даже спровоцировать инфляцию.

От чего зависит банковский мультипликатор

Величина денежно-кредитного мультипликатора находится в зависимости от следующих факторов:

- нормы обязательных резервов коммерческих банков;

- снижения среди населения и бизнеса спроса на кредиты и одновременного роста заемного процента, обычно влекущих за собой уменьшение выдачи ссуд и снижение объемов депозитных вкладов;

- использования клиентами взятых в банках средств для сторонних наличных платежных операций, что порождает приостановку процесса мультипликации и снижает его величину;

- прирост наличных поступлений на клиентские счета или продажа доли активов на рынке межбанковских операций обычно создает условия для роста коэффициента мультипликации.

![Deposits=sum _{{n=0}}^{{infty }}left[left(1-alpha -beta -gamma right)right]^{{n}}={frac {1}{alpha +beta +gamma }}](https://wikimedia.org/api/rest_v1/media/math/render/svg/21c74b13806a318e5b20b5875cfb09af0f5c6d34)