Ущерб и убытки

Ущерб и убытки: в чем разница?

Множество споров вызывают такие понятия, как «ущерб» и «убытки». Физические лица считают их синонимами, а юридические лица путают что следует взыскивать.

В случае когда необходима профессиональная помощь или консультация, обращайтесь к специалисту.

Отличие ущерба и убытков в ГК

Ст. 15 ГК РФ гласит, под убытками понимаются расходы, которые лицо, чье право нарушено, произвело или должно будет произвести для его восстановления, утрата или повреждение его имущества (реальный ущерб), а также неполученные доходы, которые это лицо получило бы при обычных условиях гражданского оборота, если бы его право не было нарушено (упущенная выгода).

Исходя из определения, можно сделать вывод, что убытки делятся на: реальный ущерб и упущенную выгоду. Лицо, право которого нарушено, может требовать полного возмещения причиненных ему убытков, если законом или договором не предусмотрено возмещение убытков в меньшем размере. Из этого следует, что ГК РФ допускает решение вопроса двумя способами: законом или договором.

В Гражданском кодексе РФ также конкретизируется размер упущенной выгоды применительно к случаям, когда лицо, нарушившее право, получило вследствие такого нарушения доходы. Возмещению подлежит упущенная выгода в размере не меньшем, чем полученный доход.

Следует также добавить, что возмещение убытков – это способ защиты гражданских прав, который применим независимо от закона или договора, так как возмещение убытков является общим правилом для всех обязательств. Возмещение убытков носит имущественный характер всегда.

В состав реального ущерба включаются расходы, которые лицо реально произвело к моменту предъявления иска о возмещении убытков, либо которые еще будут им произведены для восстановления нарушенного права в будущем.

К реальному ущербу отнесены и убытки, вызванные утратой или повреждением имущества. Таким образом, лицо, чье право было нарушено, может требовать от нарушителя возмещения не только фактически понесенных расходов, но и расходов, которые оно должно будет произвести для восстановления нарушенного права.

На практике взыскание реального ущерба не представляет сложностей, что нельзя сказать о взыскании неполученного дохода, т.е. упущенной выгоды.

Упущенная выгода представляет собой доходы, которые лицо смогло бы получить при нормальных условиях гражданского оборота, если бы его права не были нарушены. Под нормальными условиями понимаются именно те условия, которые протекают без воздействия непредвиденных обстоятельств или обстоятельств непреодолимой силы.

Потерпевшее лицо должно доказать размер доходов, которые оно не получило из-за нарушения права, а также причинную связь между неисполнением и неполученными доходами. Практика показывает, что именно доказательства причинной связи играют ключевую роль при определении размера упущенной выгоды.

Как рассчитать размер ущерба и убытков?

В Постановлении Пленума Верховного Суда РФ и Пленума Высшего Арбитражного Суда РФ от 1 июля 1996 г. N 6/8 “О некоторых вопросах, связанных с применением части первой Гражданского кодекса Российской Федерации” указано, что размер неполученного дохода (упущенной выгоды) должен определяться с учетом разумных затрат, которые кредитор должен был понести, если бы обязательство было исполнено.

В частности, по требованию о возмещении убытков в виде неполученного дохода, причиненных недопоставкой сырья или комплектующих изделий, размер такого дохода должен определяться исходя из цены реализации готовых товаров, предусмотренной договорами с покупателями, за вычетом стоимости недопоставленного сырья или комплектующих изделий, транспортно-заготовительских расходов и других затрат, связанных с производством готовых товаров.

Для привлечения лица к ответственности в виде возмещения убытков необходимо наличие следующих составляющих:

- убытков,

- противоправного виновного поведения должника,

- причинной связи между таким поведением и наступившими убытками.

Доказывание наличия убытков возлагается на кредитора. Непредставление доказательств, подтверждающих наличие убытков, является основанием для отказа в удовлетворении требования о возмещении убытков.

Гражданский кодекс РФ конкретизирует, что при определении убытков принимаются во внимание цены, существовавшие в том месте, где обязательство должно было быть исполнено, в день добровольного удовлетворения должником требования кредитора, а если требование добровольно удовлетворено не было, – в день предъявления иска.

Исходя из обстоятельств, суд может удовлетворить требование о возмещении убытков, принимая во внимание цены, существующие в день вынесения решения. При определении упущенной выгоды учитываются предпринятые кредитором для ее получения меры и сделанные с этой целью приготовления.Статья 394 ГК РФ регламентирует, если за неисполнение или ненадлежащее исполнение обязательства установлена неустойка, то убытки возмещаются в части, не покрытой неустойкой.

В случаях, когда за неисполнение или ненадлежащее исполнение обязательства установлена ограниченная ответственность убытки, подлежащие возмещению в части, не покрытой неустойкой, либо сверх ее, либо вместо нее, могут быть взысканы до пределов, установленных таким ограничением.

Следует также указать статью 395 ГК РФ, которая разъясняет порядок предъявления требований за пользование чужими денежными средствами. Если убытки, причиненные кредитору неправомерным пользованием его денежными средствами, превышают сумму процентов, причитающуюся ему за пользование чужими денежными средствами вследствие их неправомерного удержания, уклонения от их возврата, иной просрочки в их уплате либо неосновательного получения или сбережения за счет другого лица, он вправе требовать от должника возмещения убытков в части, превышающей эту сумму.

Проценты за пользование чужими средствами взимаются по день уплаты суммы этих средств кредитору, если законом, иными правовыми актами или договором не установлен для начисления процентов более короткий срок. Убытки складываются из реального ущерба, расходов по восстановлению нарушенных прав и упущенной выгоды.

Объясняя в общих чертах, убытки – это суммарная стоимость восстановительных работ, затраты, которые необходимо произвести для того, чтобы получить первоначальный результат. При определении убытков принимаются во внимание цены, которые действовали на момент причинения лицу убытков. В случае судебного спора – в день предъявления иска.

Ущерб выражается в уменьшении имущества потерпевшего лица, вследствие нарушения материального права. Ущерб определяется, исходя из последствий нарушения договорных обязательств.

Рассмотрим несколько принципов, из которых складывается расчет убытков:

- при исчислении общего размера убытков, в расчет принимается совокупность всех элементов, таких как реальный ущерб, неполученные доходы и т.д., которые определяются по отдельным критериям;

- при нарушении условий договора, размер убытков стороны вправе установить самостоятельно в договоре, так как законом допускается диспозитивность исчисления данной нормы;

- ущерб может складываться с учетом морального вреда, который был нанесен потерпевшему, в связи с причинением последнему страданий или ущемлений. В случае, когда потерпевшая сторона выдвигает требования по возмещению морального ущерба, следует иметь в виду, что взыскать сумму морального ущерба будет возможно только в судебном порядке;

- ущерб могут составлять штрафы, которые связаны с неисполнением сторонами договорных обязательств, которые вызвали увеличение расходов, не предусмотренных договором.

Чтобы требовать от виновной стороны возмещения убытков, следует доказать сам факт нарушения. Как правило, это происходит посредством документального представления доказательств, свидетельствующих о произведенных затратах, направленных на восстановление имущества либо нарушенного права.

Следует иметь в виду, что если спор рассматривается в суде, в случае отсутствия таких доказательств сумма возмещения ущерба будет минимальной и значительно меньше реальной стоимости восстановительных работ.

Что касается морального вреда, действующее гражданское законодательство не устанавливает фиксированного размера компенсации за его причинение, но закон указывает на ряд обстоятельств, на основании которых можно определить его размер. Статья 151 ГК РФ утверждает, что при определении размеров компенсации морального вреда суд принимает во внимание степень вины нарушителя и иные заслуживающие внимания обстоятельства.

Суд должен также учитывать степень физических и нравственных страданий, связанных с индивидуальными особенностями лица, которому причинен вред. Размер компенсации морального вреда определяется судом в зависимости от характера причиненных потерпевшему физических и нравственных страданий, а также степени вины его причинителя в случаях, когда вина является основанием для возмещения.

При определении размера компенсации вреда должны учитываться требования разумности и справедливости.Характер физических и нравственных страданий оценивается судом с учетом фактических обстоятельств, при которых был причинен моральный вред, и индивидуальных особенностей потерпевшего.

Упущенную выгоду также следует относить к убыткам. Упущенная выгода применима, часто, по отношению к юридическим лицам и характеризуется как неполученные доходы, которые это лицо получило бы при обычных условиях.

Что касается физических лиц, размер упущенной выгоды можно рассчитать исходя из договора, например, аренды какого-либо движимого или недвижимого имущества. Лицо, нанесшее своим действием (или бездействием) ущерб, должно нести за это ответственность в виде возмещения этого ущерба в материальном эквиваленте.

Для того, чтобы требовать компенсацию, необходимо произвести оценку ущерба. Таким образом, упущенная выгода – все доходы, которые получила бы пострадавшая сторона при отсутствии ущерба. Применительно к договору аренды недвижимого имущества, можно констатировать, что упущенной выгодой будет являться доход от сдачи помещения в аренду.

Таким образом, убытки – это наиболее расширенное понятие, чем ущерб в отдельном взятом случае. Они складываются из реального ущерба, упущенной выгоды, а также расходов по восстановлению нарушенных прав.

Судебная практика

Предлагаем ознакомиться с Постановлением ФАС Северо-Кавказского округа, которое может показать позицию судов при рассмотрении требований заявителей по взысканию убытков.

Предметом конкретного спора явилось повреждение транспортного средства в результате дорожно-транспортного происшествия, которое повлекло к невозможности его использования в основной деятельности предприятия и штрафам.

Как указывалось выше, штрафы можно трактовать как убытки, которое лицо обязано оплатить в связи с нарушением своих договорных обязательств, но применимы ли данные штрафы к конкретной ситуации – это вопрос, требующий вмешательства суда. Поскольку истец обязан доказывать причинно-следственную связь между действиями, повлекшими причинение убытков, в своем Постановлении ФАС счел недоказанными те обстоятельства, на которые указывал заявитель.

Так как предприятие не представило доказательств отсутствия иной возможности осуществления своей деятельности, в том числе отсутствия иных транспортных средств, а также принятия мер к более быстрому восстановлению поврежденного транспортного средства с целью сокращения будущих расходов по аренде другого автомобиля, суд отказал в удовлетворении заявленных требований.

1) Постановление Федерального арбитражного суда Северо-Кавказского округа от 13 сентября 2012 г. N Ф08-5251/12 по делу N А32-33777/2011

«Федеральный арбитражный суд Северо-Кавказского округа, рассмотрев кассационную жалобу общества с ограниченной ответственность “Алданское строительное предприятие” на решение Арбитражного суда Краснодарского края от 17.04.2012 (судья Дуб С.Н.) и постановление Пятнадцатого арбитражного апелляционного суда от 28.06.2012 по делу N А32-33777/2011, установил следующее. ООО “Алданское строительное предприятие” (далее – предприятие) обратилось в арбитражный суд с иском к ООО “Югспец-монтаж” (далее – общество) о взыскании 150 тыс. рублей убытков.

Решением от 17.04.2012, оставленным без изменения постановлением апелляционного суда от 28.06.2012, в иске отказано. Суды исходили из того, что предприятие не доказало наличие причинно-следственной связи между ДТП и заключением договора аренды транспортного средства, а также факт отсутствия иной возможности осуществления своей деятельности, принятия мер к более быстрому восстановлению поврежденного транспортного средства.

В кассационной жалобе предприятие просит отменить принятые по делу судебные акты. По мнению заявителя жалобы, выводы суда не соответствуют фактическим обстоятельствам дела. Повреждение транспортного средства в результате дорожно-транспортного происшествия повлекло невозможность его использования в основной деятельности предприятия, и, как следствие, необходимость аренды иного сходного по техническим характеристикам автомобиля.

Суд не оценил представленные предприятием в обоснование своих доводов доказательства, а именно: договоры подряда и субподряда, предусматривающие штрафные санкции за нарушение сроков выполнения работ.

Заключение договора аренды транспортного средства является для предприятия самым быстрым и доступным способом привлечения необходимой техники в сложившейся ситуации, арендные платежи представляют собой расходы, понесенные предприятием для восстановления своего нарушенного права. Вина и противоправность действий общества подтверждены материалами дела. Материальный ущерб возмещен предприятию спустя длительный период времени.

Изучив материалы дела и проверив доводы жалобы, Федеральный арбитражный суд Северо-Кавказского округа считает, что в удовлетворении жалобы надлежит отказать.

Из материалов дела видно, что 09.02.2011 водитель Серба Г.А., управляя принадлежащим обществу транспортным средством HOWO (государственный регистрационный знак В279УВ93), допустил столкновение с принадлежащим предприятию автомобилем УАЗ 390995. Вина Серба Г.А. подтверждается имеющимися в деле документами.

В результате дорожно-транспортного происшествия в автомобиле УАЗ 390995 повреждены кузов и топливный бак, требующие замены. Стоимость восстановительного ремонта в соответствии с заключением ООО “Бюро Независимых Экспертиз “ЮСТ” от 16.02.2011 N 02/08 составляет 204 тыс. рублей.

СОАО “ВСК” в счет возмещения причиненного предприятию ущерба перечислило ему страховое возмещение в сумме 118 613 рублей 38 копеек (платежное поручение от 28.04.2011 N 148).

Общество платежным поручением от 25.07.2011 N 5152 возместило предприятию разницу между страховым возмещением и фактическим размером ущерба в размере 91 200 рублей 62 копеек.

Предприятие, ссылаясь на затруднительность производственной деятельности ввиду длительного нахождения спорного автомобиля (УАЗ 390995) на ремонте и необходимости в связи с этим заключения договора аренды иного транспортного средства, обратилось в арбитражный суд с иском о возмещении убытков. Период простоя автомобиля и использование иного транспортного средства определен предприятием с февраля по июль 2011 года (уточненные требования).

В обоснование своих требований предприятие предоставило суду договор аренды автомобиля УАЗ 32551-0010-41 от 10.02.2011 с предпринимателем Сафроновым А.П., акт от 01.08.2011 N 00000008, подтверждающий использования предприятием автомобиля с февраля по июль 2011 года, путевые листы предприятия и главный отчет системы спутниковой навигации “ГЛОНАСС” за названный период, платежное поручение от 13.12.2011 N 696 об оплате арендных платежей в размере 150 тыс. рублей.

Согласно пункту 1 статьи 15 Гражданского кодекса Российской Федерации лицо, право которого нарушено, может требовать полного возмещения причиненных ему убытков, если законом или договором не предусмотрено возмещения убытков в меньшем размере.

Под убытками понимаются расходы, которые лицо, чье право нарушено, произвело или должно будет произвести для его восстановления, утрата или повреждение его имущества (реальный ущерб), а также неполученные доходы, которые это лицо получило бы при обычных условиях гражданского оборота, если бы его право не было нарушено (упущенная выгода).

Лицо, заявляющее иск о взыскании убытков, должно доказать: наличие вреда; его размер; противоправность поведения и вину причинителя вреда; причинную связь между допущенным нарушением и возникшими убытками. Доказыванию подлежит каждый элемент убытков.

Оценив в порядке статьи 71 Арбитражного процессуального кодекса Российской Федерации представленные в материалы дела доказательства, суды пришли к выводу о недоказанности причинно-следственной связи между дорожно-транспортным происшествием и арендой автомобиля.

Предприятие не представило доказательств отсутствия иной возможности осуществления своей деятельности, в том числе отсутствия иных транспортных средств, а также принятия мер к более быстрому восстановлению поврежденного транспортного средства с целью сокращения будущих расходов по аренде другого автомобиля.

Апелляционный суд также учел различие технических характеристик поврежденного и арендованного транспорта, а также отсутствие доказательств необходимости заключения договора аренды транспортного средства на длительный срок (до 01.01.2012, т. е. 10 месяцев).

Предприятие в порядке статьи 65 Арбитражного процессуального кодекса Российской Федерации не представило суду доказательств, свидетельствующих о том, что стоимость аренды автомашин УАЗ 390995 и УАЗ 32551-0010-41 совпадает и аренда последнего транспортного средства не влияет на сумму убытков.

В материалах дела также отсутствуют допустимые доказательства, позволяющие суду установить действительный размер спорных убытков предприятия и взыскать его с ответчика. Доводы заявителя жалобы фактически сводятся к оценке доказательств, которые были предметом исследования и оценки судов первой и апелляционной инстанций, что не входит в полномочия кассационной инстанции.

При указанных обстоятельствах основания для отмены или изменения решения и постановления апелляционной инстанции отсутствуют.

Руководствуясь статьями 284, 286, 287, 288, 289 Арбитражного процессуального кодекса Российской Федерации, Федеральный арбитражный суд Северо-Кавказского округа постановил:

решение Арбитражного суда Краснодарского края от 17.04.2012 и постановление Пятнадцатого арбитражного апелляционного суда от 28.06.2012 по делу N А32-33777/2011 оставить без изменения, кассационную жалобу – без удовлетворения.».

Ниже представлено интересное Постановление Президиума ВАС, которое свидетельствует о том, как судом была дана квалификация понятию «непреодолимая сила» и как данная квалификация повлияла на взыскание ущерба в связи с полным уничтожением имущества, переданным на хранение.

В общих чертах, можно сделать вывод о том, что, несмотря на договорные отношения между хранителем и поклажедателем, в случае не сохранности переданного на хранение товара в связи с пожаром, ответственность будет нести хранитель, поскольку единственным основанием освобождения его от ответственности за утрату переданного на хранение имущества могут являться обстоятельства непреодолимой силы, воздействие которых происходит извне и не зависит от субъективных факторов.

Так как хранитель акцентировал внимание суда именно на субъективных обстоятельствах, а не наоборот, это повлекло к обязательству с его стороны выплатить ущерб, который был нанесен истцу вследствие уничтожения товара.

2) Постановление Президиума Высшего Арбитражного Суда РФ от 21 июня 2012 г. N 3352/12:

«Президиум ВАС РФ рассмотрел заявление открытого акционерного общества “КИТ Финанс Инвестиционный банк” о пересмотре в порядке надзора решения АСМ от 01.07.2011 по делу N А40-25926/2011-13-230, постановления Девятого арбитражного апелляционного суда от 14.09.2011 и постановления Федерального арбитражного суда Московского округа от 30.11.2011 по тому же делу. Президиум установил следующее.

ОАО “КИТ Финанс Инвестиционный банк” (Банк) обратилось в Арбитражный суд города Москвы с иском к ООО “Формула переезда” (Общество) о взыскании 1 232 434 рублей 51 копейки убытков, причиненных утратой имущества, переданного на хранение по договору на оказание услуг по ответственному хранению от 30.08.2010 N 300810х.

Решением Арбитражного суда города Москвы от 01.07.2011 в иске отказано. Постановлением Девятого арбитражного апелляционного суда от 14.09.2011 решение суда первой инстанции оставлено без изменения. Отказывая в удовлетворении иска, суды первой и апелляционной инстанций пришли к выводу, что надлежащее исполнение обществом обязательств по договору хранения оказалось невозможным вследствие обстоятельств непреодолимой силы.

Федеральный арбитражный суд Московского округа постановлением от 30.11.2011 названные судебные акты оставил без изменения.

В заявлении, поданном в Высший Арбитражный Суд Российской Федерации, о пересмотре указанных судебных актов в порядке надзора банк просит их отменить, ссылаясь на неправильное толкование и применение арбитражными судами норм материального права, и принять новый судебный акт об удовлетворении его требования.

Заявитель обращает внимание на то, что при рассмотрении другого дела со схожими фактическими обстоятельствами тот же апелляционный суд пришел к выводу, что пожар, произошедший в пристроенном к складу помещении, не является форс-мажорным обстоятельством.

В отзыве на заявление общество просит оставить обжалуемые судебные акты без изменения как соответствующие действующему законодательству. Проверив обоснованность доводов, изложенных в заявлении, отзыве на него и выступлении присутствующего в заседании представителя участвующего в деле лица, Президиум считает, что заявление подлежит удовлетворению по следующим основаниям.

Как установлено судами первой и апелляционной инстанций, между банком и обществом заключен договор хранения товаров в складских помещениях, расположенных на территории по адресу: Москва, Чермянский пр., д. 4а (Складской комплекс), во исполнение которого общество приняло от банка на хранение товар по актам приема-передачи от 30.08.2010, от 27.09.2010 на общую сумму 1 232 434 рубля 51 копейка.

В результате пожара, произошедшего 28.12.2010 вследствие короткого замыкания в отдельно стоящем на территории складского комплекса металлическом ангаре, переданное на хранение имущество было полностью уничтожено. Факты передачи имущества общей стоимостью 1 232 434 рубля 51 копейка на хранение и его полного уничтожения сторонами не оспаривались.

В обоснование вывода о наличии обстоятельств непреодолимой силы суды первой и апелляционной инстанций привели следующие доводы. Из материалов следственных органов и письма Управления по СВАО ГУ МЧС России по г. Москве усматривается, что пожар возник внутри металлического ангара, арендуемого обществом с ограниченной ответственностью “Изомаркет” у закрытого акционерного общества “Моспромстрой”.

Пожару была присвоена четвертая степень, на его ликвидацию потребовалось более 13 часов, но несмотря на предпринятые меры: привлечение нескольких отрядов ПСО и Центроспаса, двух вертолетов – прекратить дальнейшее распространение огня от места возгорания к складу, где общество хранило имущество банка, оказалось невозможным.

С учетом этих обстоятельств и исходя из пункта 12.6 договора хранения, суды, сославшись на то, что невозможность прекращения распространения пожара является ничем иным, как обстоятельством непреодолимой силы, применили п.1 ст.901 и п.3 ст.401 Гражданского кодекса Российской Федерации (далее – Гражданский кодекс).

Однако судами не учтено следующее. Согласно пункту 1 статьи 901 Гражданского кодекса хранитель отвечает за утрату, недостачу или повреждение вещей, принятых на хранение, по основаниям, предусмотренным статьей 401 названного Кодекса.

Профессиональный хранитель отвечает за утрату, недостачу или повреждение вещей, если не докажет, что утрата, недостача или повреждение произошли вследствие непреодолимой силы, либо из-за свойств вещи, о которых хранитель, принимая ее на хранение, не знал или не должен был знать, либо в результате умысла или грубой неосторожности поклажедателя.

В соответствии с пунктом 3 статьи 401 Гражданского кодекса, если иное не предусмотрено законом или договором, лицо, не исполнившее или ненадлежащим образом исполнившее обязательство при осуществлении предпринимательской деятельности, несет ответственность, если не докажет, что надлежащее исполнение оказалось невозможным вследствие непреодолимой силы, то есть чрезвычайных и непредотвратимых при данных условиях обстоятельств.

Таким образом, по общему правилу иное регулирование оснований ответственности возможно в силу закона или договора, при этом законом (абзац второй пункта 1 статьи 901 Гражданского кодекса) введено специальное правовое регулирование оснований ответственности профессионального хранителя, которое не может быть изменено договором хранения.

В пункте 11.4 договора основания ответственности хранителя аналогичны установленным абзацем вторым п.1 ст.901 Гражданского кодекса, а пункт 12.6 договора хранения предусматривает освобождение сторон от ответственности за неисполнение обязательств, если оно явилось следствием обстоятельств форс-мажора, в п.12.1 под форс-мажором понимаются наводнения, природные бедствия, военные действия, бунты, гражданские войны, политические волнения и иные события, которые стороны не могли ни предвидеть, ни предотвратить, на которые не могут воздействовать.

Таким образом, в силу закона и договора хранения единственным основанием освобождения общества от ответственности за утрату переданного на хранение имущества могут являться обстоятельства непреодолимой силы, воздействие которых происходит извне и не зависит от субъективных факторов. Юридическая квалификация обстоятельства как непреодолимой силы возможна только при одновременном наличии совокупности ее существенных характеристик: чрезвычайности и непредотвратимости.

Под чрезвычайностью понимается исключительность, выход за пределы “нормального”, обыденного, необычайность для тех или иных жизненных условий, что не относится к жизненному риску и не может быть учтено ни при каких обстоятельствах.

Чрезвычайный характер непреодолимой силы не допускает квалификации в качестве таковой любого жизненного факта, ее отличие от случая в том, что она имеет в основе объективную, а не субъективную непредотвратимость.

Между тем выводы судов основаны на невозможности прекращения распространения огня исходя из количества задействованных в тушении пожара сил. При названных обстоятельствах оспариваемые судебные акты нарушают единообразие в толковании и применении арбитражными судами норм права, поэтому согласно пункту 1 части 1 статьи 304 Арбитражного процессуального кодекса Российской Федерации подлежат отмене.

Требование истца подлежит удовлетворению. Вступившие в законную силу судебные акты арбитражных судов по делам со схожими фактическими обстоятельствами, принятые на основании нормы права в истолковании, расходящемся с содержащимся в настоящем постановлении толкованием, могут быть пересмотрены на основании пункта 5 части 3 статьи 311 Арбитражного процессуального кодекса Российской Федерации, если для этого нет других препятствий.

Учитывая изложенное и руководствуясь ст.303, пунктом 3 части 1 статьи 305, статьей 306 Арбитражного процессуального кодекса Российской Федерации, Президиум Высшего Арбитражного Суда Российской Федерации постановил:

– решение Арбитражного суда города Москвы от 01.07.2011 по делу N А40-25926/2011-13-230, постановление Девятого арбитражного апелляционного суда от 14.09.2011 и постановление ФАС Московского округа от 30.11.2011 по тому же делу отменить.

Иск удовлетворить.

Взыскать с общества с ограниченной ответственностью “Формула переезда” в пользу открытого акционерного общества “КИТ Финанс Инвестиционный банк” 1 232 434 рубля 51 копейку убытков.

Если Вам требуется помощь судебного юриста — смело обращайтесь — консультация совершенно бесплатно!

Советуем почитать:

- Публичная оферта на оказание услуг по сопровождению оформления налогового вычета и декларированию доходов.

- Защита потребителя

- Недвижимость

- Семья

- Отмена штрафов и актов государственных органов

Отправим материал Вам на почту

Убытки прошлых периодов: как минус превратить в ноль

Многие компании знают об убытках прошлых периодов не понаслышке. В 2018 году ФНС впервые публично озвучила статистику об убытках компаний и удивила масштабом проблемы: каждая пятая российская компания за 2017 год показала убытки, причем – до уплаты налогов. Еще 27 % компаний закончили тот год «в ноль» и только чуть больше половины получили прибыль. Как учесть убытки прошлых лет – подробности в нашей статье.

В 2016 году в России был снят режим налоговой тайны и публикуемая статистика стала для многих открытием. В частности, в вопросе финансовых результатов российского бизнеса. По данным за 2017 год, из 2,5 млн российских компаний (в расчет не были взяты предприятия, чья налоговая отчетность осталась под грифом «секретно») 19% компаний показали убытки. Этот вывод был сделан ФНС на основании бухгалтерской отчетности организаций.

19% российских компаний в 2017 году показали убытки.

В чем причина такой «массовой» убыточности? Неужели столько компаний подкосили кризис, неумелый менеджмент, ненадежные поставщики и т.п.? Однозначно ответить сложно, так как надо учитывать еще и тот факт, что убыток в текущем периоде может свидетельствовать о понесенных компанией серьезных инвестиционных расходах, которые она планирует компенсировать в будущих налоговых периодах.

Убыток в отчетности – это почти гарантированная проверка ФНС. Убыток является обязательным критерием для назначения проверки, информационная система налоговой автоматически генерирует запрос на пояснение убытка, и его придется подтверждать документально.

Как считает большинство экспертов, убыток целесообразен в отчетности, если компания намерена в будущих налоговых периодах уменьшать налог на прибыль на величину полученного убытка. В НК РФ этому посвящена отдельная статья № 283 «Перенос убытков на будущее».

Каков порядок учета убытков: свежие пояснения Минфина.

Согласно определению Налогового кодекса, убыток — это отрицательная разница между доходами и расходами в данном отчетном (налоговом) периоде.

Согласно НК, убытки могут быть компенсированы в последующих налоговых периодах, в которых компания получила прибыль. Прошлые убытки могут уменьшить текущую налоговую базу за счет вычета из прибыли.

Летом 2021 года Министерство финансов РФ в Письме от 28.06.2021 № 03-03-06/1/50650 пояснило порядок учета убытков прошлых лет. В нем акцентировано внимание на том, что базой по налогу на прибыль является не доход компании, а именно прибыль: разница между доходами и расходами за соответствующий период. В письме Минфина уточнено, что прибыль нужно определить нарастающим итогом с начала года. Убытки вычитают из уже сформированной прибыли.

Как вычислить прибыль?

Прибыль определяется как разница между полученными доходами, уменьшенными на величину произведенных расходов, без учета накопленного убытка.

Источник: Письмо Минфина от 28.06.2021 № 03-03-06/1/50650.

Согласно НК, налоговый убыток, полученный в текущем налоговом периоде, может быть перенесен уже на следующий период. Он может быть перенесен как в полном объеме, так и поделен на несколько будущих периодов.

10 лет на возврат.

Однако не нужно думать, что переносить возврат можно бесконечно. Налогоплательщик вправе осуществлять перенос убытка на будущие периоды в течение 10 лет, следующих за тем налоговым периодом, в котором был получен данный убыток. При этом десятилетний срок начинает отсчитываться не с момента первого заявленного возмещения, а с календарного года, следующего за тем, в котором был получен убыток.

Если налогоплательщик понес убытки в нескольких налоговых периодах, то перенос таких убытков производится по очереди, в хронологической последовательности.

Важно: налогоплательщик должен хранить документы, подтверждающие объем убытка, в течение всего срока, когда он будет его возмещать.

Компенсировать ежегодно можно только до 50% от текущей прибыли. И так до 2024 года.

Федеральный закон от 02.07.2021 № 305-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации» продлил до 2024 года 50%-е ограничение на учет убытков прошлых лет в текущем периоде. Закон вступит в силу с января 2022 года. Согласно редакции НК, действующей до конца 2021 года, срок действия этого ограничения должен будет закончиться 31 декабря 2021 года.

По действующим в РФ правилам, налоговые убытки можно переносить на будущие годы до полного исчерпания, но в каждом году старые убытки могут покрыть не более половины прибыли текущего года. Напомним, уменьшить базу по налогу на прибыль на убытки прошлых лет можно не более чем на 50% на период с 1 января 2017 года.

Почему Минфин настоял на продлении этого ограничения, ведь его отмена могла бы стать важной мерой поддержки бизнеса? У государства есть тревога за региональные бюджеты и это ограничение, по мнению Минфина, поможет обеспеченность сбалансированность бюджетов субъектам федераций.

Условия переноса убытков в России:

перенос убытка на прошлые периоды — невозможен,

перенос убытка на будущие периоды — до исчерпания, но не более 50% прибыли текущего года (за период с 2017 года до 2024 года).

Важно отметить, что ограничение в 50% на учет прошлогодних убытков действует только при расчете налога на прибыль начиная с 2017 года. Если подается уточнение за предшествующие 2017-му году периоды, например, за 2014 год, то величину переносимого убытка может ограничить только величина самой прибыли, полученной за текущий период.

Перенести убытки могут не все.

50-ти процентное ограничение на величину списываемого убытка – препятствие, выставленное государством. Однако есть в вопросе переноса убытков и такие барьеры, которые переступать вообще нельзя. Попадающие под эти барьеры предприятия вообще лишены права перенести убытки на будущие налоговые периоды.

Стоп-факторы для переноса убытков:

- 0 % ставка налога на прибыль в период получения убытка,

- продажа или реализация в любой другой форме акций (долей участия в уставном капитале), облигаций российских организаций, инвестиционных паев российских компаний,

- убытки от участия в инвестиционном товариществе, полученные в налоговом периоде, в котором налогоплательщик присоединился к ранее заключенному другими участниками договору инвестиционного товарищества,

- смена налогового режима, нахождение на УСН или ЕСХН в период получения убытка, и переход на общий налоговый режим в периоде получения прибыли,

- списание убытка участнику проекта «Сколково», полученного в период до его освобождения от налогообложения.

Как учесть убытки прошлых лет, обнаруженные в текущем периоде.

Согласно статье 265 НК РФ, если предприятие обнаружило убытки прошлых лет в текущем году, то может учесть их в составе внереализационных расходов этого года. В состав внереализационных расходов, не связанных с производством и реализацией, включаются обоснованные затраты на осуществление деятельности, непосредственно не связанной с производством и реализацией. Выявленный убыток прошлых лет нужно подтвердить документом.

Убытки прошлых налоговых периодов, обнаруженные в текущем отчетном периоде, отражают в декларации по налогу на прибыль в приложении № 2, по строкам 300 — 301. Также убыток учитывают в общей сумме внереализационных расходов в строке 040.

Сдавать отчетность через интернет легче со СБИС Электронная отчетность. Риск ошибок и несоблюдения сроков с ним стремится к нулю. Со СБИС вы всегда будете в курсе актуальных форм отчетности и сроков их сдачи. А наши специалисты предложат вам услуги по сдаче отчетности. Мы поможем сдать как отельные отчеты, так и возьмем на себя сдачу всей вашей отчетности «под ключ».

Не забывайте, для работы с электронной отчетностью нужна электронная подпись. В нашем аккредитованном Центре ЭЦП оперативно изготовят электронную подпись на сертифицированном носителе.

Подробнее о том, как автоматизировать свою работу с помощью СБИС, вам готовы рассказать наши специалисты!

Оставьте заявку и получите бесплатную консультацию уже сегодня!

Видео по теме

150 000

Клиентов на постоянной поддержке

40

Офисов по всей России и продолжаем расширяться

15 лет

Мы успешно работаем в сфере электронных решений

24/7

Всегда на связи с клиентами группа Техподдержки

Прибыль до налогообложения — важный показатель, который свидетельствует об эффективности деятельности предприятия в целом. Ведь главной целью любой коммерческой компании является именно максимальное получение прибыли. В статье мы рассмотрим порядок расчета прибыли до налогообложения и ее отражение в бухгалтерском балансе.

Как определить прибыль или убыток до налогообложения?

Прибыль до налогообложения — это финансовый итог, который отражает положительный результат деятельности предприятия. Она означает, что коммерческая деятельность предприятия была эффективной и компания выполнила свою главную задачу.

В экономике есть одно простое правило, которое помогает определить, — прибыль или убыток получило предприятие. Для этого необходимо на определенную дату (за отчетный период) сопоставить доходы, полученные от продажи продукции, услуг или работ (выручку), и расходы, которые компания понесла. В расходы включаются:

- затраты на заработную плату наемной рабочей силы;

- страховые взносы, начисленные на фонд оплаты труда в соответствии с гл. 34 НК РФ;

- стоимость материалов, комплектующих изделий, полуфабрикатов;

- износ (амортизация) активов;

- коммерческие расходы на рекламу и продажу продукции, коммунальные, арендные платежи;

- другие расходы.

Если доходы превысили расходы, то организация получила прибыль, если наоборот — убыток.

Конечно, это правило носит весьма общий характер. Существует множество нюансов отражения доходов, расходов в бухгалтерском и налоговом учетах. Они установлены на законодательном уровне в нормативно-правовой документации и являются обязательными к применению. Например, в ПБУ 9/99 «Доходы организации», ПБУ 10/99 «Расходы организации», гл. 25 НК РФ и других.

Прибыль до налогообложения — это один из показателей финансовой отчетности предприятия. Он отражается по строке 2300 «Прибыль (убыток) до налогообложения» Отчета о финансовых результатах. Значение этого показателя определяется как разница между доходами и расходами, определенными по правилам бухгалтерского учета. Оно должно быть равно разнице суммарного дебетового и кредитового оборота по счету 99 «Прибыль и убытки» в корреспонденции с субсчетом «Прибыль/убыток от продаж» счета 90 «Продажи» и субсчетом «Сальдо прочих доходов и расходов» счета 91 «Прочие доходы и расходы». В случае если указанная разница положительна, это означает, что предприятие получило прибыль от своей деятельности, если отрицательна — получен убыток.

Подробную инструкцию заполнения строки 2300 формы 2, в том числе практический пример, можно найти в КонсультантПлюс:

Получите пробный доступ к КонсультантПлюс бесплатно и переходите в Путеводитель по бухотчетности.

Несмотря на название показателя «прибыль до налогообложения», его произведение на ставку налога на прибыль, как правило, не совпадет с суммой налога на прибыль, указанной в налоговой декларации. Это связано с тем, что порядок признания доходов и расходов, формирующих прибыль до налогообложения в бухгалтерском учете, отличается от порядка признания доходов и расходов в целях исчисления налога на прибыль. Организации, обязанные применять ПБУ 18/02, отражают эти отличия в бухгалтерском учете путем признания временных и постоянных разниц по счетам 77 «Отложенные налоговые обязательства», 09 «Отложенные налоговые активы» и отдельному субсчету к счету 99 «Постоянные налоговые обязательства (активы»).

Подробнее о том, кто должен применять ПБУ 18/02, читайте в материале «ПБУ 18/02 — кто должен применять и кто нет?». Узнайте также, что меняется в ПБУ 18/02 с 2020 года.

В налоговом учете вместо понятий прибыли и убытка до налогообложения используется понятие «налоговая база». Налоговая база для целей исчисления налога на прибыль определяется как разница между доходами и расходами, определенными по правилам гл. 25 НК РФ. Произведение положительной величины налоговой базы на ставку налога на прибыль будет равно исчисленному налогу за отчетный (налоговый) период. Если получен убыток, то налоговая база признается равной нулю и налог на прибыль за этот период не исчисляется.

Об учете убытка в целях налогообложения читайте в материале «Налоговый убыток — это…».

Формула расчета и анализ состава прибыли до налогообложения

Прибыль до налогообложения можно определить по формуле:

ПДН = ПП + ПкП – ПкУ + ПД – ПР,

где:

ПДН — прибыль до налогообложения;

ПП — прибыль от продаж;

ДУ — доходы от участия в других организациях;

ПкП — проценты к получению;

ПкУ — проценты к уплате;

ПД и ПР — прочие доходы и расходы.

В свою очередь, показатель прибыли от продаж (ПП) определяется как:

ПП = В – СП – КР – УП,

где:

В — выручка от продаж;

СП — себестоимость продаж;

КР — коммерческие расходы;

УР — управленческие расходы.

Доходы и расходы, указанные в данных формулах, определяются в соответствии с ПБУ 9/99 «Доходы организации» и ПБУ 10/99 «Расходы организации».

О применении ПБУ 9/99 и 10/99 читайте здесь.

Узнайте, как правильно группировать доходы и расходы для целей налогообложения, из наших рубрик:

- Доходы (налог на прибыль);

- Расходы (налог на прибыль).

Итоги

Значение прибыли (убытка) до налогообложения формируется исходя из итоговых значений счетов 90 «Продажи» и 91 «Прочие доходы и расходы» и отражается в Отчете о финансовых результатах по строке 2300.

Согласно ст. 15 ГК РФ под реальным ущербом подразумеваются расходы, которые лицо, чье право нарушено, произвело или должно будет произвести для восстановления нарушенного права, а также утрата или повреждение его имущества.

Такое определение трудно назвать полным.

Виды расходов, относимых судами к реальному ущербу

В части определения, где речь идет о расходах, упоминаются только те из них, которые производятся для восстановления нарушенного права. На практике встречаются и другие расходы, которые суды относят к реальному ущербу, поскольку истец несет их в связи с деликтом или нарушением обязательства ответчиком. К ним можно отнести:

- так называемые «мораторные убытки», связанные с просрочкой исполнения должником своих обязательств: например, расходы на аренду транспортного средства, которое не могло эксплуатироваться в связи с дефектами, или издержки генподрядчика, который вынужден компенсировать заказчику срыв срока сдачи работ по вине субподрядчика;

- расходы на защиту своего нарушенного права в административном порядке;

- затраты на подготовку к защите своего права в суде, включая сбор доказательств, проведение досудебных экспертиз и т. п.;

- штрафы и компенсации третьим лицам, чьи права невольно нарушил истец из-за того, что его права в свою очередь были нарушены ответчиком;

- расходы на принятие мер, которые должны уменьшить нежелательные последствия правонарушения;

- административные штрафы и удовлетворение налоговых требований, которые не возникли бы, если бы права кредитора не были нарушены;

- издержки на ведение переговоров, заключение сделки, подготовку к её исполнению и другие расходы, которые сторона понесла, поскольку верила в заключение договора и соблюдение его условий контрагентом;

- расходы по уплате процентов банку и штрафные санкции, которые заемщик не понес бы, если бы страховщик вовремя погасил долг, исполнив тем самым обязательства по договору страхования.

Нельзя сказать, что перечисленные виды расходов кредитор производит для восстановления нарушенного права. Однако в судебной практике они взыскиваются повсеместно в составе реального ущерба. Вероятно, суды исходят в принятии таких решений из соображений здравого смысла и опираются на ст. 393 ГК РФ.

Возмещение убытков в полном размере означает, что в результате их возмещения кредитор должен быть поставлен в положение, в котором он находился бы, если бы обязательство было исполнено надлежащим образом. п. 2 ст. 393 ГК РФ

Взыскание будущих расходов

Все перечисленные случаи — это издержки уже понесенные. Но российский закон вслед за многими зарубежными правовыми системами допускает в качестве реального ущерба взыскивать расходы, которые кредитор должен будет понести для восстановления своего права.

Что относится к будущим расходам

Например, если в результате деликта был причинен вред вещи собственника, он может требовать с делинквента сумму, необходимую для ремонта, и отнести ее на возмещение реального ущерба. Для взыскания этих средств в суде необходим обоснованный расчет. С учетом того, что в норме ст. 15 ГК РФ понятие реального ущерба сформулировано слишком узко, пострадавший вправе требовать авансирования и других расходов, а не только направленных на восстановление своего права.

Доказывание возможности будущих расходов

Но в ситуациях с взысканием будущих расходов возникает вопрос о стандарте доказывания их реальности. Возможны ситуации, в которых он избежит их. Например, вместо того, чтобы ремонтировать поврежденное имущество на полученные у должника средства, он продаст его со скидкой. Или третьи лица простят кредитору штраф. То есть дополнительные расходы, которые истец взыскивает с должника, так и не возникнут.

При вынесении решения о взыскании будущих расходов суд должен руководствоваться принятым стандартом доказывания. Если степень убежденности суда в том, что такие расходы в будущем истцу нести придется, достигает уровня применимого стандарта доказывания, суд присуждает будущие расходы к уплате. Если нет, то в иске о взыскании будущих расходов суд отказывает.

Взыскание будущих расходов и неосновательное обогащение

Разумен и следующий вопрос: если суд вынес решение об авансировании будущих расходов, но они так и не были понесены, должен ли истец вернуть полученные средства как неосновательное обогащение? По логике закона ответ на этот вопрос отрицательный. Взысканные средства истец вправе потратить по своему усмотрению.

Но если к моменту рассмотрения спора стало очевидно, что эти расходы не будут понесены, может ли суд принять решение об их авансировании?

Возьмем в качестве примера автомобиль, поврежденный в результате аварии. Какое решение должен принять суд, если потерпевший пытается взыскать расходы на восстановительный ремонт, но к моменту рассмотрения дела уже продал транспортное средство в поврежденном виде третьему лицу?

В судебной практике есть примеры, демонстрирующие противоположные подходы к решению этого вопроса. Например, Судебная коллегия по гражданским делам Верховного Суда РФ от 05.07.2016 г. N 88-КГ16-3 в ситуации, аналогичной нашему примеру, указала на то, что продажа автомобиля не вынуждает суд присуждать меньше, чем сумма расходов на ремонт (при том, что разница между ценой продажи и рыночной стоимостью автомобиля оказалась значительно меньше взысканной суммы). А определением от 3 февраля 2015 г. N 18-КГ14-186 Верховный Суд присудил расходы на восстановительный ремонт, несмотря на то, что цена продажи автомобиля и полученное страховое возмещение полностью компенсировали истцу стоимость автомобиля до повреждения.

Такой подход не выглядит логичным. Если истец уже отказался от мысли восстановить поврежденное имущество и продал его, очевидно, что будущих расходов он не понесет. Но он может взыскать реальный ущерб в виде разницы между стоимостью имущества до повреждения и ценой, по которой оно было продано.

Более корректным представляется подход, продемонстрированный Президиумом Высшего арбитражного суда РФ в постановлении от 13.06.2000 г. N 8904/99. Суд указал: «…заявляя требование о взыскании расходов, которые произведены или будут произведены для исправления поврежденной вещи, истец должен представить этому доказательства. В данном случае истец должен доказать, что предполагаемые расходы на ремонт имущества реальны, то есть имеется вещь, на восстановление которой им будут понесены расходы».

Оценка убытков: какие цены использовать

Убытки чаще всего являются денежной оценкой неблагоприятных последствий. Поэтому при их расчете следует исходить из цены товаров, работ или услуг.

Пункт 3 ст. 393 ГК РФ указывает, что при определении убытков принимаются во внимание локальные цены. В отношении времени необходимо учитывать следующее:

- если требование о возмещении убытков было удовлетворено добровольно, используются цены, существующие на день добровольного удовлетворения требований;

- если требование добровольно удовлетворено не было, то следует использовать в расчетах цены, существовавшие на день предъявления иска.

При этом суд, исходя из конкретных обстоятельств дела, может удовлетворить требование о возмещении убытков, принимая во внимание цены, существующие в день вынесения решения.

Указанные правила действуют, если иное не предусмотрено законом, другими правовыми актами или договором.

Эти же правила применяются при взыскании будущих убытков. Но есть исключения. Они касаются замещающих сделок.

Замещающие сделки. Конкретный и абстрактный методы расчета реального ущерба

Порядок определения размера убытков закреплен в ст. 393.1 ГК РФ «Возмещение убытков при прекращении договора».

В случае досрочного прекращения договора в связи с его неисполнением или ненадлежащим исполнением должником расчет убытков различается в зависимости от заключения аналогичного договора взамен прекращенного.

Конкретный метод

Примером замещающей сделки может служить следующий кейс. Между истцом (заказчик) и ответчиком (поставщик) была заключена сделка, которую заказчик расторг в одностороннем порядке из-за недопоставки части товаров. Взамен он совершил сделку с другим поставщиком, заказав сопоставимый товар по более высокой цене. Разницу в цене между расторгнутой и замещающей сделками он взыскал с ответчика в качестве убытков.

В подобных случаях кредитор вправе потребовать от должника возмещения убытков в виде разницы между ценой, установленной в прекращенном договоре, и ценой на сопоставимые товары, работы или услуги по новому договору.

Для определения будущих расходов используется цена фактически заключенной замещающей сделки. Если ответчик при этом пытается доказать неразумно высокую цену замещающей сделки (нарушение требований по митигации убытков в соответствии со ст. 404 ГК), она будет сопоставляться с ценами на рынке на момент ее заключения, а не на момент рассмотрения спора в суде.

Абстрактный метод

Также ст. 393.1 ГК позволяет покупателю (заказчику, арендатору), вместо взыскания конкретной ценовой разницы между суммами расторгнутого договора и замещающей сделки потребовать взыскания абстрактной ценовой разницы между суммой расторгнутого договора и текущей рыночной ценой на аналогичный товар (работы, услуги).

Текущей признается цена, взимаемая в момент прекращения договора за сопоставимые товары, работы или услуги в месте где должен был быть исполнен договор, а при отсутствии таковой — цена, которая применялась в другом месте и может служить разумной заменой с учетом транспортных и иных дополнительных расходов.

Утрата и повреждение имущества

Норма ст. 15 ГК относит к реальному ущербу также утрату или повреждение имущества. Такая формулировка тоже не вполне корректна. Убытки — это не сам факт повреждения или утраты имущества. Это уменьшение имущественной массы истца из-за соответствующего правонарушения.

Например, посягательство на имущество в виде уничтожения или повреждения нельзя смешивать с самими убытками, которые вытекают из такого посягательства. Их можно определить:

- в размере расходов на ремонт;

- как стоимость уничтоженного имущества;

- как разницу между стоимостью имущества на момент посягательства и стоимостью, которую имущество имеет после повреждения.

Утрата или повреждение имущества не всегда связаны с классическим деликтом. Они могут стать следствием нарушения обязательства (например, если кто-то потерял вещь, которую ему отдали на хранение).

Иногда реальный ущерб взыскивается не с тех лиц, в результате действий/бездействия которых имущество было утрачено или повреждено, а с тех, кто за этих лиц отвечает.

Должник отвечает за неисполнение или ненадлежащее исполнение обязательства третьими лицами, на которых было возложено исполнение, если законом не установлено, что ответственность несет являющееся непосредственным исполнителем третье лицо. Ст. 403 ГК РФ

Часто реальный ущерб взыскивается из казны в связи с тем, что вещь была изъята у собственника госорганом, передана на хранение, а затем утрачена хранителем.

В примере с утратой имущества, переданного на хранение, речь идет о реальном ущербе. Если же должник по обязательству передать имущество в собственность кредитора передает дефектные вещи, речь идет о нарушении обязательства, но оно не приводит к «повреждению имущества» по смыслу нормы ст. 15 ГК. Покупатель, потратив средства на ремонт дефектного товара, вправе взыскать их как реальный ущерб. Если же покупатель пожелает взыскать разницу между объективной стоимостью полученного дефектного имущества и его рыночной ценностью (без дефектов), то это будет взыскание не реального ущерба, а упущенной выгоды, так как речь пойдет не об уменьшении имущественной массы пострадавшего в результате нарушения, а о невозможности эту массу прирастить.

Таким образом, выполняя оценку реального ущерба, важно не буквально придерживаться нормы из ст. 15 ГК РФ, а учитывать все расходы, которые истец понес в связи с нарушением его права. Разумно опираться на п. 2 ст. 393, где сказано, что в результате возмещения убытков кредитор должен быть поставлен в положение, в котором он находился бы, если бы обязательство было исполнено надлежащим образом.

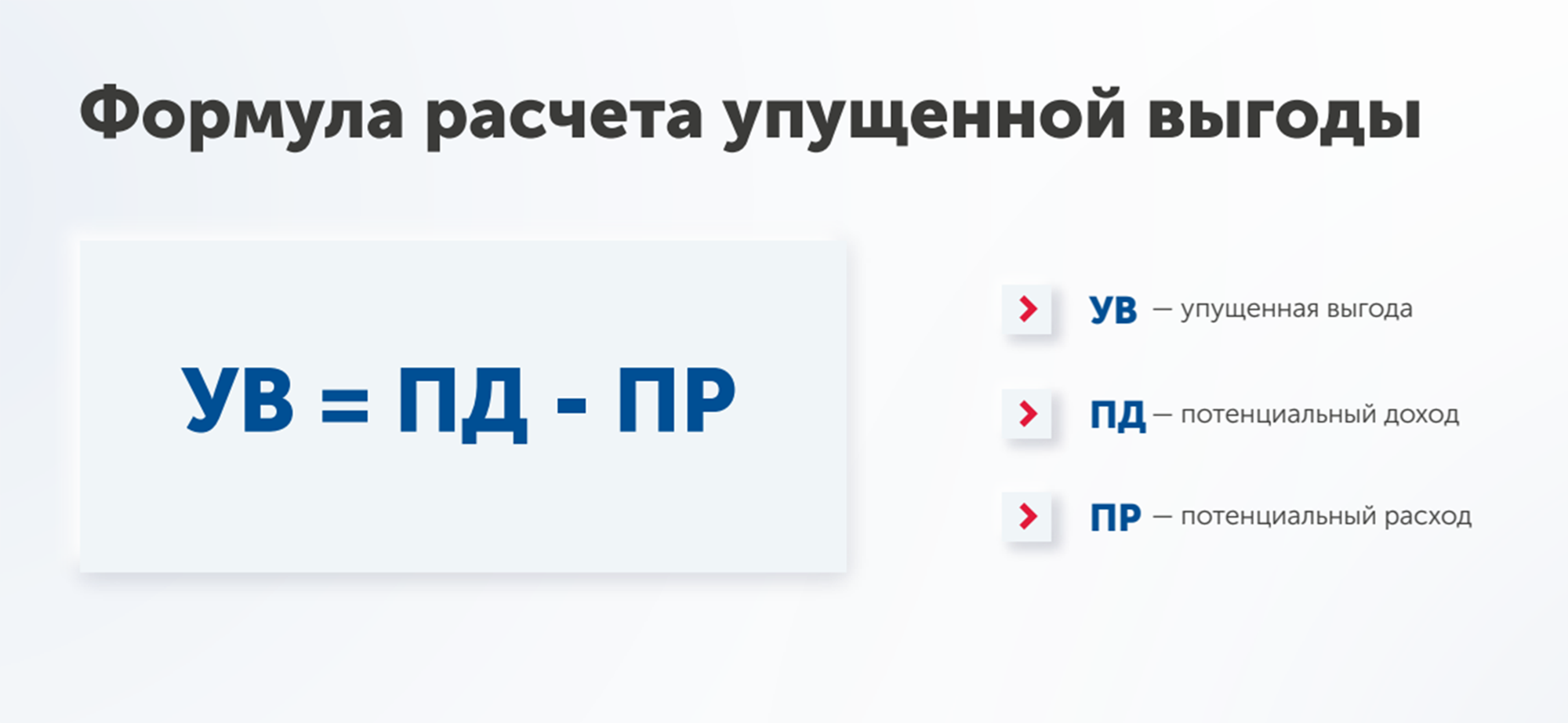

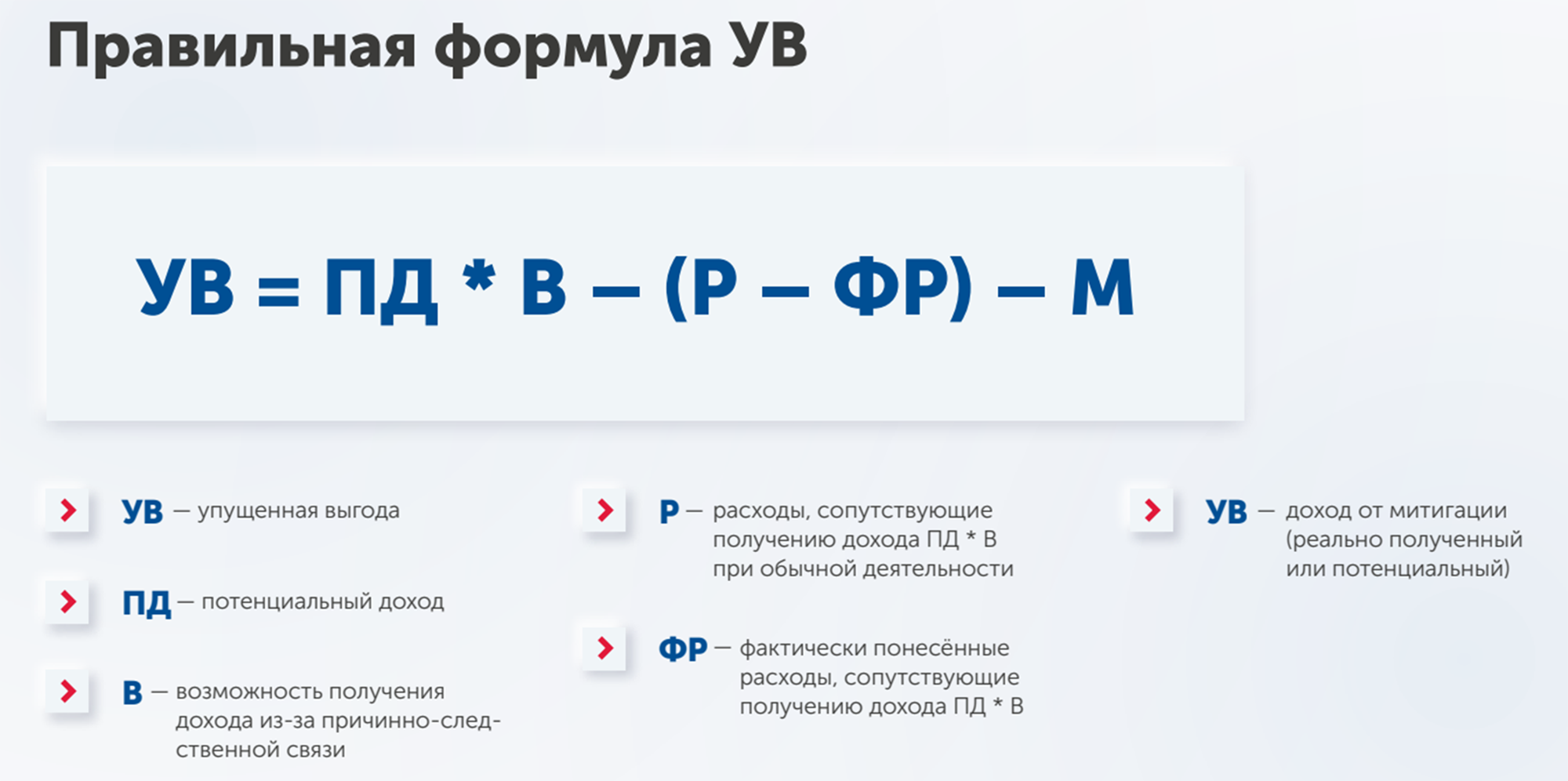

При расчете упущенной выгоды принято использовать базовую формулу, по которой из потенциального дохода вычитают потенциальные расходы. На практике она не позволяет определить реальную величину в каждом конкретном случае. Расскажу, что надо учесть при оценке и какова полная формула расчета размера упущенной выгоды, на примере кейса нефтеперерабатывающего завода.

Завод заключил с поставщиком давальческого сырья процессинговый договор. Заказчик обязан поставить 100 тонн нефти, а исполнитель переработать ее и вернуть в виде нефтепродуктов в объеме 70 тонн. За переработку каждой тонны стороны согласовали ставку в размере 1 рубль, то есть поставщик должен оплатить 100 руб.

Заказчик отказался выполнять договор и поставлять нефть. НПЗ понес убытки и не смог заработать на переработке сырья по установленной ставке.

Сколько потерял НПЗ

Считать буду по общепринятой формуле: потенциальные доходы – потенциальные расходы.

Потенциальный доход. Рентабельность деятельности составляет 20%. Поскольку выручка с переработки 100 тонн нефти по ставке 1 руб/т равна 100 руб., то НПЗ должен получить 20 руб. чистой прибыли.

Потенциальные расходы. Полные расходы составляют 80 руб. Их структура включает постоянные и переменные затраты. Постоянные не зависят от объема переработанной продукции — их НПЗ несет независимо от заключенного договора. Поэтому вычитать буду только переменные расходы — 50 руб.

Получается, что из-за отказа поставщика выполнять договор НПЗ недополучил 50 руб. чистой прибыли или 50 коп. на каждую тонну непоставленного сырья.

Почему базовая формула неполная

Формула не учитывает факторы, которые влияют на размер упущенной выгоды. Чтобы рассчитать справедливую величину убытка, нужно проанализировать причинно-следственную связь и митигацию.

Как учесть причинно-следственную связь

Основная причина, по которой суды отказывают при взыскании упущенной выгоды, — недоказанность причинно-следственной связи. В отчете может быть указана внушительная сумма, которую бизнес потенциально потерял в период простоя. Но если не показать связь между убытками и действиями оппонента, то шанс на победу уменьшается.

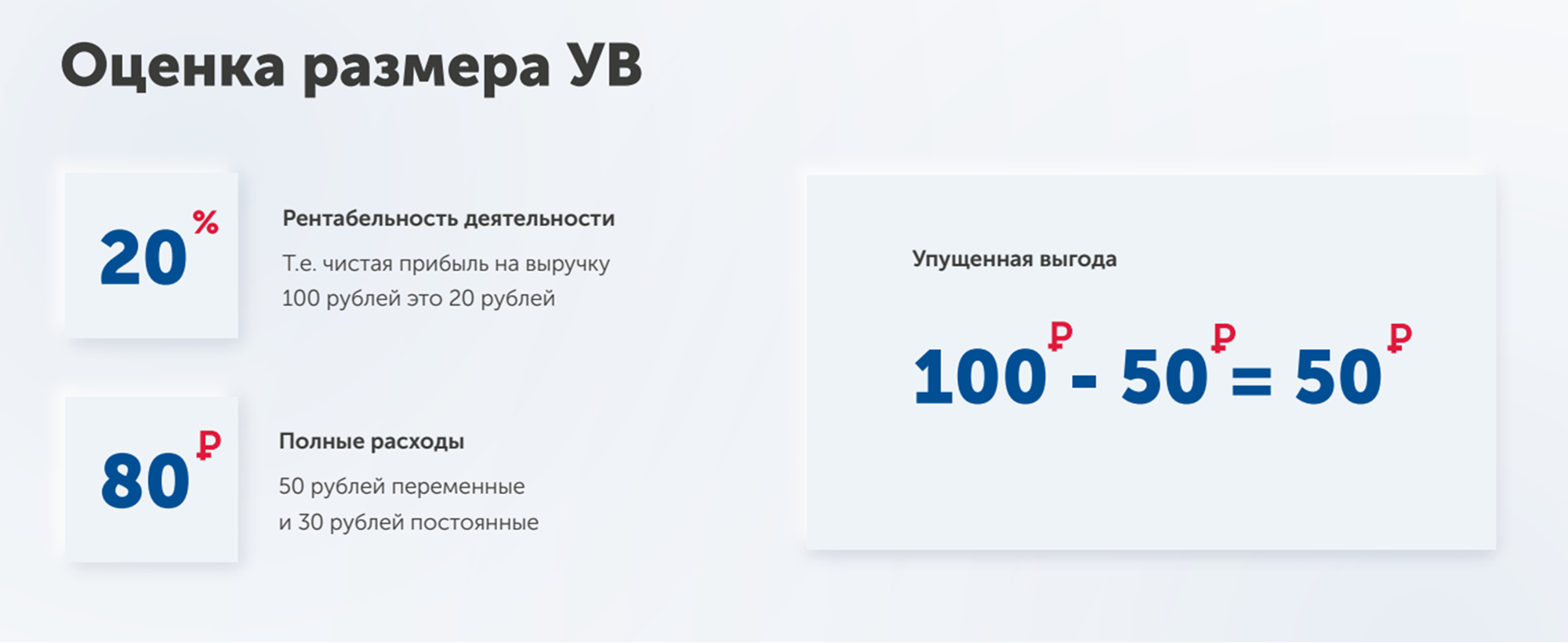

Причинно-следственная связь помогает установить, могла ли компания в период действия договора получить по нему доход. Экономический анализ возможностей НПЗ показал, что свободные производственные мощности позволяли переработать только 80 тонн нефти, а не заявленные 100 тонн. Загрузка железнодорожных путей, по которым идет транспортировка сырья на завод, была рассчитана на перевозку также 80 тонн.

Это значит, что технические и логистические возможности завода позволяли извлечь выгоду только из 80 тонн нефти. Поэтому размер упущенной выгоды надо рассчитать исходя из этого объема, а не из заявленного в договоре. В результате НПЗ должен взыскать с поставщика 40 руб., а не 50, как показала полная формула.

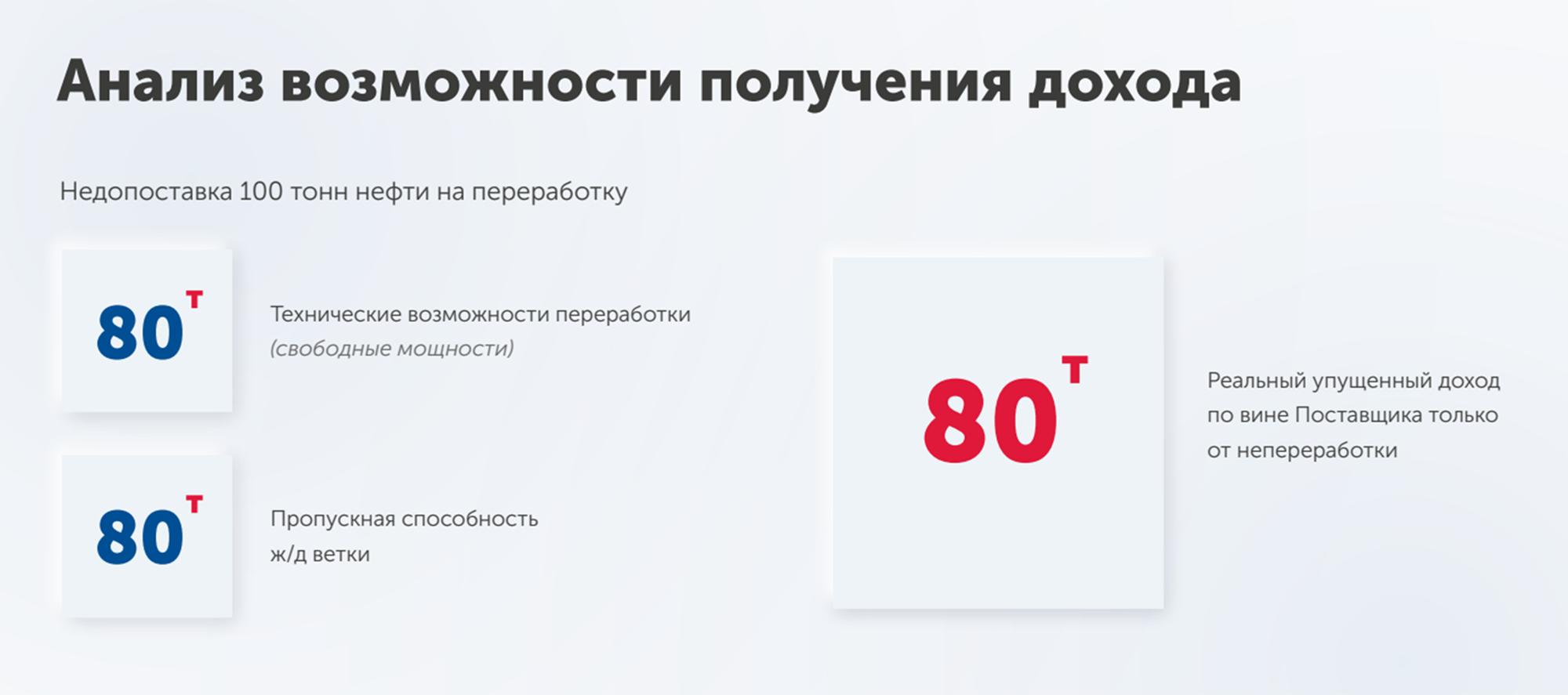

Как учесть митигацию

Митигация — это принятие разумных мер к уменьшению убытков по ст. 404 ГК. Оценщик анализирует альтернативные решения, которые бы уменьшили убыток на период действия договора. Другими словами, это возможная замещающая сделка, когда компания находит другого контрагента.

Чтобы оценить митигацию, анализируют рынок по трем параметрам:

- Как быстро можно найти альтернативного контрагента, чтобы заместить основную сделку?

- Какой объем работ по невыполненному договору сможет заместить альтернативный контрагент — полный или частичный?

- Можно ли заключить альтернативный договор на тех же условия, что основной? Например, в части стоимости услуг.

Согласно ст. 15 ГК, лицо может требовать полного возмещения неполученного дохода, который оно могло бы получить, если бы не произошло нарушения права. Альтернативная сделка улучшает финансовое положение пострадавшей стороны несмотря на расторгнутый контракт. Это означает, что требовать полного возмещения убытков с контрагента, если в тот же период был получен доход по замещающей сделке, незаконно. Поэтому доход по митигации вычитают из упущенной выгоды.

С точки зрения судебной практики не важно, заключил истец замещающий контракт или нет и на каких условиях. Если спор перейдет в судебную стадию, то будет назначена судебная экспертиза для установления размера альтернативной сделки. Эксперт оценит убыток на основе экономических расчетов, а не по факту. Если исследование покажет, что у стороны была возможность заключить замещающий договор, то суд уменьшит размер взыскиваемого убытка.

В примере с НПЗ срок договора на поставку 100 тонн нефти, который был расторгнут по вине поставщика, составлял два месяца. Это период, когда исполнитель мог бы найти нового заказчика и уменьшить убыток, чтобы производство не простаивало.

За месяц завод нашел альтернативного контрагента и заключил договор на переработку 50 тонн нефти по прежней ставке 1 руб/т. Доход по замещающей сделке составил 25 руб. На этот размер уменьшается величина упущенной выгоды.

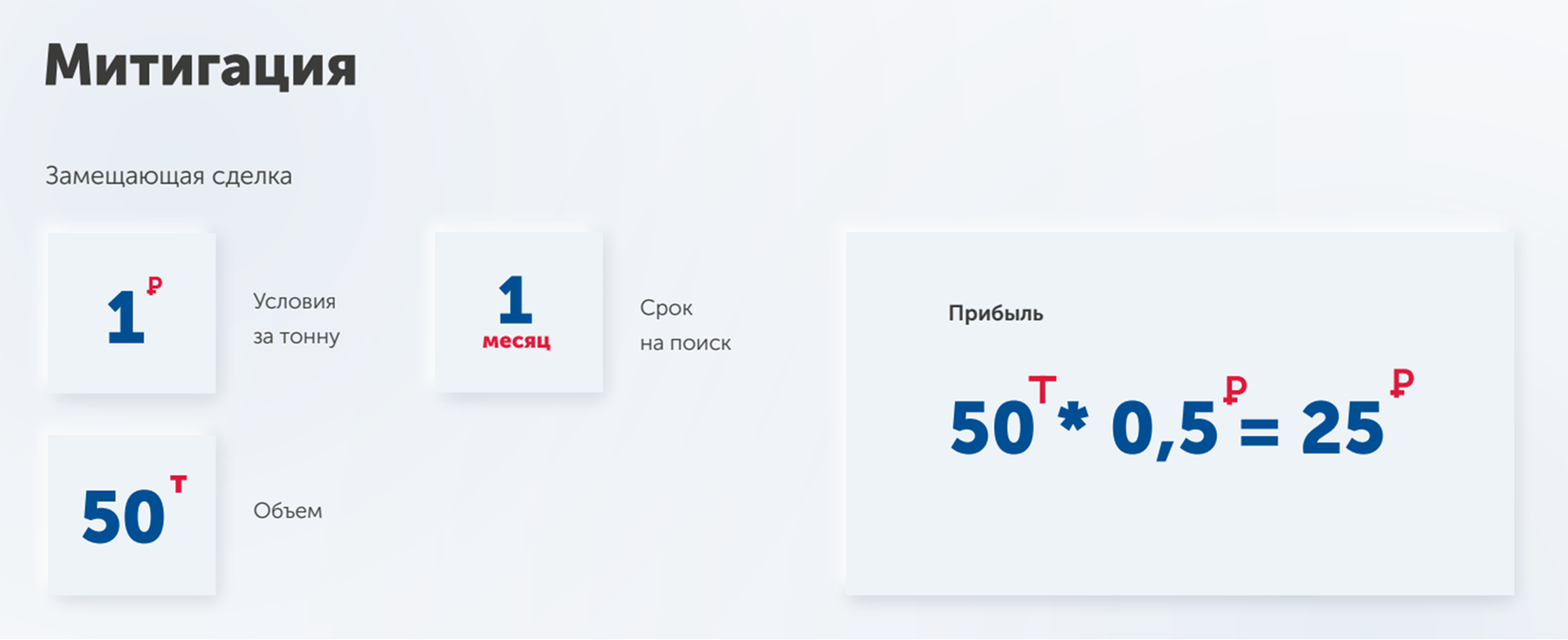

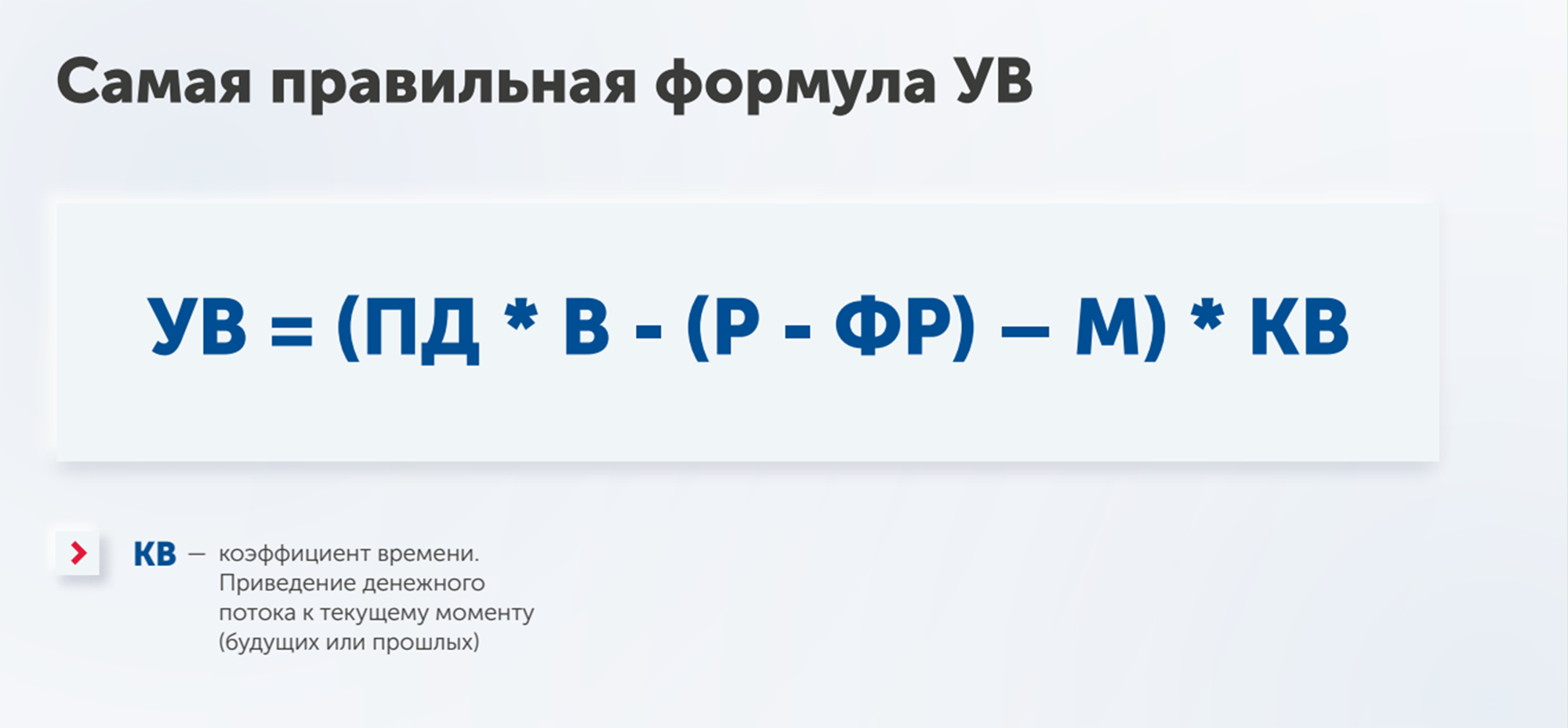

Как выглядит полная формула расчета размера упущенной выгоды

Кроме анализа возможностей получения дохода и митигации, полная формула учитывает фактор времени. Его применяют, чтобы привести размер упущенной выгоды к текущему моменту, например если заключен долгосрочный договор на 10 лет.

Полная формула расчета имеет такой вид.

Каков реальный размер упущенной выгоды НПЗ

Общепринятая формула показала, что размер упущенной выгоды составляет 50 руб. Если использовать полную формулу, то результат значительно меньше.

- Анализ возможности получения дохода уменьшил первоначальный размер на 10 руб.

- Оценка митигации сократила величину еще на 25 руб.

В итоге реальный размер упущенной выгоды, которую потерял НПЗ, составил 15 руб.

Как использовать полную формулу расчета

Когда участники процесса назначают экономическую экспертизу, то перед экспертом ставят один из двух вопросов. На примере кейса НПЗ они звучали так:

- Каков размер упущенной выгоды в связи с расторжением договора, нарушением обязательств по договору, неисполнением договора на переработку 100 тонн нефти?

- Каков размер неполученного дохода (неполученной чистой прибыли) за вычетом сопутствующих расходов (разумно понесенных расходов) в связи с расторжением договора, нарушением обязательств по договору, неисполнением договора на переработку 100 тонн нефти?

Исходя из постановки вопросов размер упущенной выгоды считают по общепринятой формуле: уменьшают потенциальный доход на размер потенциальных расходов. Причинно-следственную связь и митигацию не учитывают.

Чтобы рассчитать реальную величину с учетом факторов, которые мы рассмотрели выше, надо поставить перед экспертом дополнительные вопросы:

- Какой объем нефти НПЗ имел техническую возможность переработать в период с… по… с учетом имевшейся загрузки? Какой объем нефти технически мог быть поставлен на НПЗ в период с… по… с учетом имевшейся загрузки логистических путей?

- Какая рыночная стоимость переработки нефти и объем доступного рынка поставщиков в период с… по… для НПЗ? Каков рыночный срок на поиск новых поставщиков для НПЗ?

В результате запрос эксперту должен содержать три вопроса, которые сделают заключение сильным и аргументированным.

Как усилить позицию в споре

Истец может представить расчет в исковом заявлении и попросить назначить судебную экспертизу. Но есть большая вероятность, что суд откажет, посчитав, что сторона затягивает процесс. Кроме того, не доказано наличие убытка, а значит, нет необходимости считать его размер.

Чтобы аргументировать свою позицию, рациональнее использовать досудебное экономическое заключение или отчет об оценке, в котором будет проведено исследование причинно-следственной связи.

Дальше ситуация может развиваться двумя путями:

- Суд выносит решение на основании досудебного заключения и взыщет убыток с проигравшей стороны.

- Суд назначает судебную экспертизу. Истец получает шанс доказать свою позицию и рекомендовать определенного эксперта.

Какого эксперта назначит суд — сложно предугадать. Поэтому стоит попытаться решить спор с помощью досудебных экспертиз. Для этого надо усилить свою позицию и подтвердить достоверность расчетов в заключении или отчете об оценке. В этом поможет положительная рецензия или положительная экспертиза СРО.

Если ответчик также составил заключение, необходимо опровергнуть его выводы с помощью отрицательной рецензии или отрицательной экспертизы СРО. То есть на руках истца будет 3–4 документа, а у оппонента — 1, что создаст перевес сил в пользу истца.

Подведем итог

Чтобы рассчитать реальный размер упущенной выгоды из-за неправомерных действий оппонента, применяют полную формулу расчета. Она показывает, сколько в действительности потеряла сторона с учетом причинно-следственной связи, митигации и коэффициента времени. Учет этих факторов помогает убедить суд в своей позиции.

Акцентировать внимание эксперта на дополнительных вопросах для оценки упущенной выгоды нужно на этапе обсуждения технического задания. Чтобы усилить позицию в суде, можно использовать стратегию подготовки досудебных экономических экспертиз. Она поможет создать перевес сил в вашу пользу и обесценить доказательства оппонента.