На чтение 7 мин Просмотров 7.6к.

Для правильного расчета амортизационных отчислений автомобилей необходимо знать срок полезного использования.

Порядок определения СПИ в бухгалтерском и налоговом учете отличается.

Рекомендуем: Онлайн калькулятор расчета амортизации автомобиля. Онлайн калькулятор стоимости 1 км пробега.

Содержание

- Является ли транспорт основным средством?

- Нужно ли устанавливать СПИ для расчета амортизации транспортных средств?

- Как определить в бухгалтерском учете?

- Как узнать в налоговом учете по Классификатору?

- Легковой авто

- Автобус

- Грузовая машина

- Спецтехника

- Полезное видео

- Выводы

Является ли транспорт основным средством?

Автомобили можно отнести к основным средствам как в бухгалтерском, так и налоговом учете.

Правила отнесения к объектам ОС в бухучете прописаны в п.4 ПБУ 6/01:

- Область использования – управленческая, производство, оказание услуг, выполнение работ, сдача в аренду (не предназначен для перепродажи).

- Срок эксплуатации – не менее 12-ти месяцев.

- Получение дохода посредством данного объекта в будущем.

Условия отнесения к основным средствам в налоговом учете указаны в п.1 ст.257 НК РФ:

- Применение для производства или продажи продукции, выполнения работ, услуг, управления.

- Первоначальная стоимость от 100 000 руб.

Если автомобиль подходит под указанные условия, то его можно принять к учету как объект основных средств.

Нужно ли устанавливать СПИ для расчета амортизации транспортных средств?

Также СПИ нужно установить и для отнесения стоимости авто в расходы в бухгалтерском учете.

Весь срок службы организация начисляет по автомобилю амортизацию до достижения полного физического износа или до момента выбытия, списания объекта.

Как определить в бухгалтерском учете?

Бухгалтерское законодательство не содержит четких ограничений по длительности срока полезного использования.

П.20 ПБУ 6/01 поясняет, на какие факторы следует обращать внимание при определении периода службы.

При этом не содержится запрета руководствоваться в данном вопросе Классификатором, установленным в налоговым целях.

То есть при желании компания вправе в бухучете для автомобиля установить тот же СПИ, что и в налоговых целях по Классификации основных средств.

В то же время можно установить и иной срок, целесообразный для конкретного транспортного средства, при этом следует учесть:

- сферу применения автомобиля;

- планируемое время эксплуатации;

- влияющие факторы – климатические условия, где будет использован автомобиль, территориальные особенности, характеристики места эксплуатации – городская черта или сельская местность, частота использования, порядок проведения техобслуживания и ремонта, а также ряд других влияющих обстоятельств;

- существующие ограничения – например, срок лизинга или аренды.

Как узнать в налоговом учете по Классификатору?

Срок полезного использования в целях налогообложения определяется по Классификации утвержденной Постановлением Правительства РФ №1 от 01.01.2002 в ред. от 07.07.2016.

Транспортное средство в зависимости от его типа, области применения, размера, мощности можно отнести к группе со второй по пятую.

При этом срок службы в зависимости от амортизационной группы может варьироваться от 2 до 9 лет.

Данные о сроках полезного использования для различных видов движимого имущества представлены в таблице.

Таблица:

| Группа амортизации по Классификатору | Срок полезного использования, л. | Тип автотранспорта |

| 2 | 2-3 |

|

| 3 | 3-5 |

|

| 4 | 5-7 |

|

| 5 | 7-9 |

|

Легковой авто

- от 7 до 9 лет (85 – 108 месяцев включительно) – большого и высшего класса с объемом двигателя от 3.5 литра;

- от 5 до 7 лет (61 – 86) – автомобили малого класса, предназначенные для инвалидов;

- от 3 до 5 лет (37 – 62) – прочие легковые машины.

Чтобы определить правильный срок полезного использования, нужно узнать объем двигателя у легкового автомобиля, далее выяснить амортизационную группу (3 или 5, для инвалидов – 4), после этого выбрать из предложенного диапазона подходящий СПИ.

Пример

Автомобиль Мерседес Бенц 350 R350 CDI 4Matic с мощностью двигателя 224 л.с. можно отнести к 3 амортизационной группе в качестве легковой машины среднего класса с объемом двигателя до 3.5 л (ОКОФ 310.29.10.2).

Для него можно выбрать в качестве срока службы любое количество месяцев из диапазона от 85 до 108.

Автобус

Для автобусов срок использования отличается в зависимости от длины, области применения (городской, междугородний):

- от 7 до 9 лет (85 – 108 месяцев включительно) – прочие автобусные поезда длиной от 16.5 до 24 м ;

- от 5 до 7 лет (61 – 86) – городские автобусные поезда от 16.5 до 24 м прочие средние и большие автобусы (до 12 м), а также дальнего следования;

- от 3 до 5 лет (37 – 62) – городские и прочие автобусы малого типа до 7.5 м.

То есть, чтобы правильно определить СПИ, нужно знать габариты автобуса (его длину), а также область его применения.

Пример

ПАЗ 32053 с бензиновым двигателем применяется для пассажирских перевозок в черте города, имеет длину 6,925 м.

Такой автобус можно отнести к 3 амортизационной группы как городской малого типа длиной до 7.5 м (ОКОФ 310.29.10.30.111).

Срок полезного использования можно выбрать из промежутка от 37 до 62 месяцев включительно.

Грузовая машина

- от 7 до 9 лет (85 – 108 месяцев включительно) – грузовики с дизельным и и бензиновым двигателем с массой от 3.5 до 12 т и свыше 12 т;

- от 5 до 7 лет (61 – 86) – грузовые авто общего назначения (сюда входят бортовые грузовики, тягачи, самосвалы, фургоны);

- от 3 до 5 лет (37 – 62) – небольшие грузовики с максимально возможной массой до 3.5 т.

Примеры

- КамАЗ 6520 – это большегруз самосвал, который можно отнести к 4 амортизационной группе (ОКОФ 310.29.10.4). СПИ может быть от 61 до 86 месяцев включительно.

- Грузовая газель ГАЗ-33023, работающая на бензине, предназначенная для перевозки грузов, грузоподъемностью 1 т – включается в 3 группу амортизацию как грузовой автомобиль с бензиновым двигателем до 3.5 т (ОКОФ 310.29.10.42.111), СПИ от 37 до 62 месяцев включительно.

- Прицеп – как грузовой, так и легковой можно включить в 5 группу (ОКОФ 310.29.20.23).

Спецтехника

В зависимости от своего предназначения специальные машины могут быть отнесены к 3, 4 или 5 группе амортизации.

Соответственно, для них может быть установлен срок использования:

- от 7 до 9 лет (85 – 108 месяцев включительно) – тягачи седельные; автогидроподъемники, мусоровозы;

- от 5 до 7 лет (61 – 86) – автокатафалки, бензовозы, лесовозы, ТС для коммунального и дорожного хозяйства, ТС аварийно-спасательных службы и полиции, ТС для перевозки газа до 1.8Мпа, нефтепродуктов;

- от 3 до 5 лет (37 – 62) – прочие спецмашины.

Полезное видео

Как определяется срок полезного использования для нового автомобиля и средства бывшего в эксплуатации (подержанного), подробно рассказано в данном видео:

Выводы

Организации обязаны принимать транспортные средства в качестве амортизируемого имущества и определять по нему срок полезного использования.

В течение этого срока компания начисляет ежемесячно амортизацию.

В налоговом учете срок можно установить в годах или месяцах в зависимости от амортизационной группы по Классификации основных средств.

В бухгалтерском учете можно выбрать тот же СПИ, что и для налогообложения, либо самостоятельно определить нужную длительность в зависимости от планируемых условий эксплуатации.

Лазарева Ольга Владимировна

Дипломированный юрист и экономист.

Задать вопрос

Казенное учреждение приобрело объект основных средств (легковой автомобиль), ранее бывший в эксплуатации. Как определить срок его полезного использования в целях принятия его к бюджетному учету и начисления амортизации?

В соответствии с п. 44 Инструкции № 157н[1] сроком полезного использования основного средства является период, в течение которого предусматривается его применение в процессе деятельности учреждения в запланированных целях.

По общему правилу определение срока полезного использования объектов основных средств (включая объекты, ранее бывшие в эксплуатации) в целях принятия их к учету и начисления амортизации производится исходя из:

- информации, содержащейся в законодательстве РФ, устанавливающем сроки полезного использования имущества в целях начисления амортизации;

- рекомендаций, содержащихся в документах производителя, входящих в комплектацию объекта имущества (при отсутствии в законодательстве РФ норм, предусматривающих сроки полезного использования имущества в целях начисления амортизации);

- принятого решения комиссии учреждения по поступлению и выбытию активов (в случаях отсутствия информации в законодательстве РФ и документах производителя).

В соответствии с Классификацией основных средств, включаемых в амортизационные группы, утвержденной Постановлением Правительства РФ от 01.01.2002 № 1 (далее – Классификация ОС), легковые автомобили относятся к третьей амортизационной группе (имущество со сроком полезного использования свыше трех лет до пяти лет включительно (код ОКОФ 15 3410010)). Согласно абз. 3 п. 44 Инструкции № 157н по объектам основных средств, включенным в амортизационные группы с первой по девятую, срок полезного использования определяется по наибольшему сроку. Поэтому срок полезного использования автомобиля составит пять лет (60 месяцев).

Следует знать, что по объектам основных средств, ранее бывших в эксплуатации, дата окончания срока их полезного использования определяется с учетом срока их фактической эксплуатации (абз. 12 п. 44 Инструкции № 157н). То есть учреждения в целях начисления амортизации по этим объектам вправе предусмотреть норму амортизации с учетом срока полезного использования, уменьшенного на количество лет (месяцев) эксплуатации данного имущества предыдущими собственниками.

Если срок фактического использования объекта у предыдущих собственников окажется равным сроку его полезного использования, определяемому Классификацией ОС, или превысит данный срок, учреждение вправе самостоятельно установить срок полезного использования автомобиля с учетом требований техники безопасности и других факторов. Такой вывод основан на положениях налогового законодательства (абз. 2 п. 7 ст. 258 НК РФ). Считаем, что аналогичным образом следует определять срок полезного использования объектов основных средств, ранее бывших в эксплуатации, в целях принятия их к бюджетному учету.

Срок фактической эксплуатации б/у объекта основных средств должен быть подтвержден документально. Если документы отсутствуют, то срок полезного использования устанавливается в соответствии с Классификацией ОС, как для нового объекта основных средств (письма Минфина РФ от 16.06.2010 № 03‑03‑06/1/414, от 23.09.2009 № 03‑03‑06/1/608).

Отметим, что амортизация по объектам основных средств, ранее бывших в эксплуатации, начисляется в общеустановленном порядке, предусмотренном п. 85, 86 Инструкции № 157н (линейным способом начиная с 1‑го числа месяца, следующего за месяцем принятия объекта к учету), и производится до полного погашения стоимости этого объекта или списания его с учета. Расчет годовой суммы амортизации осуществляется исходя из балансовой стоимости имущества и нормы амортизации, исчисленной с учетом срока его полезного использования. В течение финансового года амортизация начисляется ежемесячно в размере 1/12 годовой суммы.

Для наглядности приведем пример.

Казенное учреждение приобрело легковой автомобиль, ранее бывший в эксплуатации, стоимостью 420 000 руб. Срок его фактической эксплуатации предыдущим собственником подтвержден документально и составляет 2 г. 8 мес. (32 мес.). Необходимо определить срок полезного использования автомобиля и сумму ежемесячных амортизационных отчислений.

Согласно Классификации ОС общий срок полезного использования легкового автомобиля равен пяти годам (60 мес.).

На момент принятия автомобиля к учету он уже эксплуатировался 2 г. 8 мес. (32 мес.), поэтому оставшийся срок его полезного использования составит 2 г. 4 мес. (28 месяцев) (5 л. (60 мес.) — 2 г. 8 мес. (32 мес.)).

Ежемесячно в течение указанного срока амортизация будет начисляться в размере 15 000 руб. (420 000 руб. / 28 мес.).

[1] Инструкция по применению Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений, утв. Приказом Минфина РФ от 01.12.2010 № 157н.

Цель работы — изучить метод определения срока службы транспортного средства, который основан на точном учете затрат на ремонт в процессе его эксплуатации, а также на маркетинговых исследованиях рынка транспортных средств, бывших в употреблении.

Общие сведения и основные понятия

Транспортные расходы, в том числе расходы на содержание транспортных средств, в структуре затрат на логистику занимают свыше 40%. Сократить эту статью расходов позволяет своевременная замена транспортного средства.

Решение данной задачи основано на том, что всякое транспортное средство (автомобиль, погрузчик и т.д.) в процессе эксплуатации имеет индивидуальные расходы на ремонт. Система учета затрат на поддержание работоспособности транспортных средств должна обеспечивать выявление изношенной техники, замену которой нужно проводить в первую очередь.

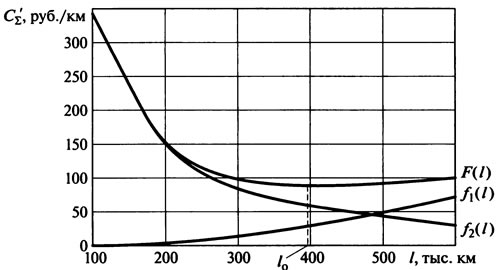

Для нахождения точки (срока) замены необходимо определить следующие функции:

f1(x) — зависимость расходов на ремонт, приходящихся на единицу выполненной автомобилем работы, от количества выполненной работы;

f2(x) — зависимость расхода капитала, приходящегося на единицу выполненной работы, от количества выполненной работы.

Найденные зависимости f1(х) и f2(x) дают возможность определить функцию F(x) — зависимость суммарных затрат, т.е. расходов на ремонт и капитала, от величины пробега. Минимальное значение функции F(x) укажет оптимальный срок замены l0 транспортного средства.

Для применения этого метода на предприятии следует обеспечить точный учет расходов на ремонт каждой единицы техники в привязке к выполненной транспортной работе. При этом наработка измеряется пробегом автомобиля l, тыс. км. Для погрузочно-разгрузочной и некоторых других видов техники наработку измеряют в моточасах, для чего на таких транспортных средствах устанавливают часовые механизмы, фиксирующие отработанное время.

Учет затрат на ремонт позволяет найти лишь одну из двух зависимостей, требуемых для принятия решения о замене техники. Другая зависимость (f2(x)) выявляется в результате проведения маркетинговых исследований, включающих в себя анализ состояния и прогноз развития рынка подержанной техники. Задачей службы маркетинга является также реклама реализуемой предприятием техники.

Порядок выполнения работы

Техническое обеспечение и место выполнения — компьютерный класс, программное средство Excel, набор карточек с данными для расчета срока службы автомобиля по технико-экономическому методу.

Занятие проводится под руководством преподавателя с группой студентов.

После изучения методических указаний каждый студент получает персональные данные для расчета (графы 1—3, 6 табл. 1.6) и под контролем преподавателя выполняет необходимые вычисления по определению срока службы автомобиля, используя при этом вариант задания.

Расчет точки замены автомобиля рекомендуется выполнить по форме, представленной в табл. 1.6, в соответствии с заданием (табл. 1.7).

По окончании учебных занятий оформляется отчет по работе и осуществляется его защита.

Продолжительность работы — 2 часа.

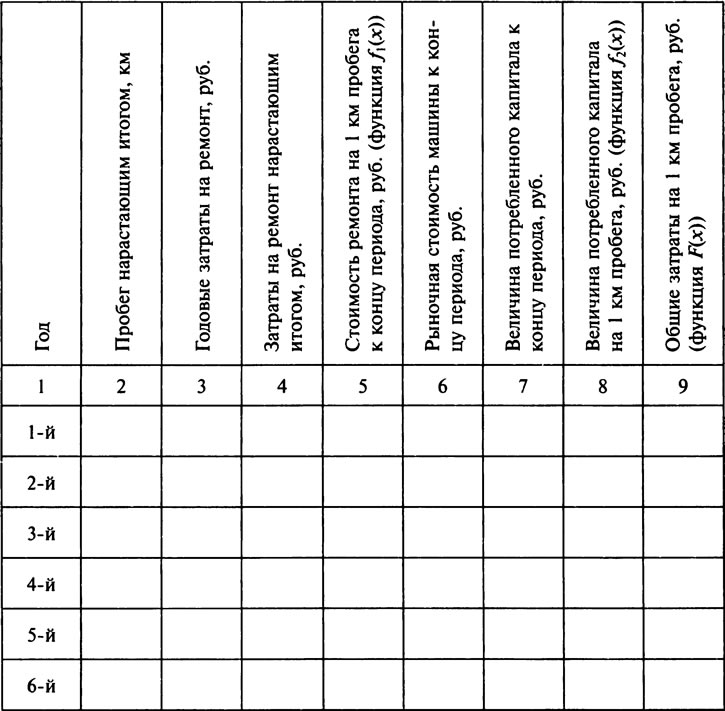

Таблица 1.6. Расчет точки минимума общих затрат

Таблица 1.7. Исходные данные для расчета точки минимума суммарных затрат (начальная стоимость автомобиля 40000 руб.)

Задание. Определить срок службы автомобиля

Для определения зависимости f1(х):

определяют затраты на ремонт нарастающим итогом (последовательно их складывая по каждому интервалу пробега) к концу каждого года эксплуатации. По результатам расчетов заполняют графу 4 табл. 1.6;

определяют затраты на ремонт в расчете на 1 км пробега автомобиля. Для этого затраты на ремонт к концу и-го периода, исчисленные нарастающим итогом, т. е. данные графы 4 табл. 1.6, делят на суммарный пробег автомобиля к концу этого же периода. Полученные результаты заносят в графу 5, данные которой в совокупности образуют табличную запись функции/](х).

Для определения f2(x):

- определяют величину потребленного капитала к концу каждого периода эксплуатации. Эта величина рассчитывается как разница между первоначальной стоимостью автомобиля и его стоимостью на рынке транспортных средств, бывших в употреблении, к концу соответствующего периода эксплуатации (данные графы 6). Найденные значения потребленного капитала вносят в графу 7 итоговой табл. 1.6;

- определяют величину потребленного капитала в расчете на 1 км пробега автомобиля. С этой целью значения графы 7 делят на соответствующие величины пробега (данные графы 2). Результаты, образующие множество значений функции f2(x), заносят в графу 8.

Для определения F(x) находят общие затраты в расчете на 1 км пробега. Для этого построчно складывают данные граф 5 и 8, а результаты, также построчно, вписывают в графу 9. Данные графы 9 образуют множество значений целевой функции F(x), минимальное значение которой указывает на точку замены автомобиля.

Графы 2, 4 и 6 заполняют в соответствии с индивидуальным вариантом задания.

Заполнение всех граф табл. 1.6 завершает определение функций f1(x), f2(x) и F(x) в табличной форме. Для лучшего представления материала перечисленные зависимости оформляют также в графической форме (рис. 1.13).

Рис. 1.13. Определение оптимального срока службы lо автомобиля

Содержание отчета

Отчет по работе должен отражать наиболее важные положения по методике определения срока службы автомобиля по технико-экономическому методу с обязательным включением следующих сведений:

- название и цель работы;

- описание методики определения срока службы автомобиля по технико-экономическому методу;

- исходные данные и результаты расчетов срока службы автомобиля;

- выводы по работе.

Контрольные вопросы

1. Назовите основные причины роста удельных затрат на обеспечение работоспособности автомобиля в процессе его эксплуатации.

2. Сформулируйте условие оптимальности срока службы автомобиля.

3. Приведите порядок соотношения затрат на обеспечение работоспособности автомобиля и затрат на его изготовление.

С чем связана и что такое долговечность автомобиля

Большинство автовладельцев частенько интересуются долговечностью того или иного автомобиля, так как, именно это самое понятие и определяет ту надежность, качество и устойчивость к большим пробегам определенных моделей и марок машин. Что же такое на самом деле долговечность той или иной автомашины? Какой ресурс имеют современные автомобили и чем отличается сама гарантия на определенный автомобиль конкретно от его срока службы. Об этом и другом Вы можете узнать сегодня друзья из нашей статьи.

В мировой практики традиционно, чтобы определить насколько тот или иной автомобиль долговечен, у них сравниваются главные показатели, то есть, — пробег автомашин. Безусловно, у каждого автотранспортного средства установлен свой индивидуальный лимит максимального километража, который зависит от стиля вождения, условий эксплуатации, качества технического обслуживания и от многих других индивидуальных причин. Но, тем не менее, каждая автомарка заметно отличается от возможного и заложенного в нее ресурса. Но помимо всего этого существует также и такое понятие, как срок службы автомобиля, что на самом деле (понятие) не одно и тоже, как та самая долговечность, так считают многие из нас. Наше интернет-издание предлагает нашим читателям более подробно узнать для себя об этих самых понятиях.

Обычно сама долговечность машины рассчитывается по километражу, который как-раз и рассчитывается в километрах или в милях в зависимости от системы мер в той стране, где эксплуатируется это автотранспортное средство. Кроме всего, долговечность машины может еще выражаться и во времени (продолжительность использования ТС).

Таким образом существует понятие, чем больше по времени эксплуатируется автомобиль или чем больше он пройдет километров, тем больше долговечность у этой модели. Конечно, существует масса надежных способов чтобы увеличить срок жизни автомобиля, но… Несмотря даже на неоднократную переборку двигателя, коробки передач, ходовой части и других компонентов машины, рано или поздно любой из автомобилей начинает постепенно ржаветь, окисляться и т.д., что предотвратить естественно очень тяжело. Именно тогда и в тот момент фактически и заканчивается срок жизни автомашины.

Статистика

За последние 80 лет средний срок жизни автомобилей кардинально изменился в сторону увеличения. Согласно мировой статистике установлено, в наши дни средний срок службы автомобиля, до того как она попадет на свалку, в глобальном массштабе по миру на сегодня составляет где-то 12 лет, когда как в 60 — 70-х годах, к примеру, этот срок жизни автомашин составлял в среднем всего только 8 лет.

В связи с развитием автопромышленности увеличился естественно не только временной период самой эксплуатации транспортного средства, увеличился также и средний пробег авто, который проезжают автомобили прежде чем оказаться на утилизации или на той же автосвалке. Так, согласно статистике, за последние годы средний пробег автомобилей, что завершают и заканчивают свой срок жизни составляет примерно 320 тыс. км. К примеру, в тех же 60-х годах этот средний пробег машин прежде чем они окажутся на автомобильной свалке, составлял где-то 150 тыс. км. Как видите друзья, за последние полвека ресурс автомобилей вырос практически в два раза.

Правда, здесь хотелось бы отметить следующее, что до начала Второй мировой войны старые классические автотранспортные средства имели несколько больший ресурс пробега, чем автомобили поколения 60-х и 70-х годов. Это было связано в первую очередь с тем, что многие модели машин, выпускавшиеся с 60-х и по начало 70-х годов, требовали для себя регулярного и частого технического обслуживания.

Интересно: Что такое крутящий момент и, что такое лошадиная сила?

Например, в популярном на то время автомобиле марки Volkswagen Beetle масло в двигателе приходилось менять каждые 5.000 тыс. километров. Дело в том, что к 1960-ым годам автомобильные технологии достигли своего определенного развития, что и позволило выпускать автомобили более мощными, чем в тех же 30-х и 40-х годах прошлого века. Но из-за увеличения этой мощности и крутящего момента ресурс этих машин значительно снизился, а само обслуживание машины (этих машин) стало обходиться значительно дороже. Почему же снизилась долговечность автомобилей того времени?

Дело в следующем. Несмотря на развитие в автомобильном мире новых технологий качество используемых материалов во всех компонентах автотранспортных средств в те годы было не таким надежным, как в нашем нынешнем веке. На сегодня автомобильным компаниям доступны такие современные технологии, которые позволяют создавать автозаводам высококачественные автозапчасти, а заодно и расходные части к машинам включая сюда и жидкости, которые естественно и позволили увеличить ресурс долговечности всех современных автомобилей.

В наши дни, помимо увеличения среднего срока службы автомобиля увеличился его и межсервисный интервал обслуживания. Например, если еще каких-то несколько лет назад в любом почти из автомобилей замена масла в двигателе обязательно должна была производиться каждые 8.000 — 10.000 тыс.километров, то в наши с вами дни на мировом рынке появляется все больше новых моделей автомашин у которых межсервисный интервал между ТО теперь составляет 15.000 тыс. километров и даже больше.

Таким образом, получается, что применение высокотехнологичных материалов при производстве современных автомобилей позволяет автопроизводителям существенно увеличивать срок службы своих автотранспортных средств. К примеру, некоторые модели машин уже сейчас имеют у себя потенциал пробега по времени более чем в 15 лет.

Некоторые автопроизводители следят за своими автомобилями и отслеживают у них действительный срок службы, который превысил установленные нормативы по километражу или по времени. Например, такие допустим марки машин, как Вольво и Мерседес, учредили специальные награды для тех автовладельцев, которые проедут на своих машинах этих автокомпаний 250.000 тыс., 500.000 тыс., 750.000 тыс. и 1.000.000 млн. километров. Каждая из отсечек установленного пробега дает возможность владельцу машины получить специальный сертификат и специальный приз.

Также, многие компании очень тщательно отслеживают те (свои) автомобили, которые прошли больше 1 млн. километров. К примеру, до недавнего времени в Греции, по ее дорогам ездил автомобиль марки 1976 Mercedes-Benz 240D, который прошел к тому времени 5.000.000 млн. километров. Компания уговорила владельца машины отдать его в музей «Мерседес», где он и находится по настоящий день. Хозяину машины выплатили солидную денежную премию и подарили совсем новый автомобиль.

Также, недавно было установлено, что владелец автомобиля Volvo P1800 Ирв Гордон проехал на своем авто 4 млн. 828 тыс. 032 километров. Компания «Вольво» также предложила владельцу отдать свою машину в музей в обмен на вознаграждение и новый автомобиль, но гражданин Ирв Гордон отказался. В 2006 году, по сообщению компании «Chrysler», они обнаружили автомобиль внедорожник-пикап 1995 Dodge Ram, который к тому времени проехал 1 млн. 609 тыс. 344 километров.

Факторы, которые влияют на долговечность и срок службы автомобиля

Многие автомобильные компании и вместе с ними различные автоэкперты разработали список конкретных факторов, которые влияют на срок службы автомобиля. Любой владелец автомобиля может для себя изучить разработанные правила (факторы) и далее учитывать их в процессе эксплуатации машины, что поможет существенно увеличить долговечность его транспортного средства.

Вот список тех правил или факторов, которых должен придерживаться каждый из водителей, который хочет добиться максимального срока службы от своего транспортного средства:

1. Регулярная замена масла в двигателе.

2. Постоянный мониторинг всех находящихся жидкостей в машине.

3. Техническое обслуживание коробки передач.

4. Регулярная замена свечей зажигания.

5. Своевременная замена ремня (цепи) ГРМ, как рекомендует сам производитель автомобиля.

6. Регулярная замена воздушного фильтра в соответствии с требованиями автомобильной марки машины.

7. Необходимо подробнейшим образом знать, изучить и использовать руководство по техническому обслуживанию транспортного средства.

8. Регулярная диагностика всех систем машины и выявление всех скрытых неисправностей, а также своевременное устранение выявленных проблем.

Стоит отметить, что каждый компонент автомобиля будь это дешевые детали или более дорогие автозапчасти, такие например, как коробка передач или двигатель, имеют разный срок службы. Поэтому, в любом автомобиле в процессе самой эксплуатации авто ее владелец меняет запчасти в процессе их естественного износа. Помните друзья о том, что все компоненты в автомашине связаны друг с другом, а значит, несвоевременная замена одной детали может привести к более существенной дорогой поломке других авточастей автомобиля. Вовремя меняйте каждую неисправную запчасть в своем автомобиле, чтобы увеличить долговечность автотранспортного средства.

Но кроме долговечности существует также и установленный самим производителем срок службы такого автотранспортного средства, который правда не говорит конкретно том, что данная машина ограничена этим конкретным установленным сроком жизни. Об этом далее ниже.

Заводской срок службы автомобиля

Заводской срок службы автомобиля — это не одно это же, что и заводская гарантия, которая предоставляется на новый автомобиль любым автопроизводителем. Что же это такое «заводской срок службы авто»?

Согласно Российскому законодательству производитель товаров вправе устанавливать сроки службы на товары длительного использования. Это делается конкретно для того, чтобы производитель в период установленного срока службы товара нес юридическую ответственность за качество своей продукции длительного использования.

Статья 5. Закон о защите прав потребителей РФ

1. На товар (работу), предназначенный для длительного использования, изготовитель (исполнитель) вправе устанавливать срок службы — период, в течение которого изготовитель (исполнитель) обязуется обеспечивать потребителю возможность использования товара (работы) по назначению и нести ответственность за существенные недостатки на основании пункта 6 статьи 19 и пункта 6 статьи 29 настоящего Закона.

2. Изготовитель (исполнитель) обязан устанавливать срок службы товара (работы) длительного пользования, в том числе комплектующих изделий (деталей, узлов, агрегатов), которые по истечении определенного периода могут представлять опасность для жизни, здоровья потребителя, причинять вред его имуществу или окружающей среде.

3. Срок службы товара (работы) может исчисляться единицами времени, а также иными единицами измерения (километрами, метрами и прочими единицами измерения исходя из функционального назначения товара (результата работы)).

Что это означает на деле?

То есть, простыми словами это означает, что после окончания гарантии на новый автомобиль (как правило, это 2 — 3 года с момента приобретения нового автомобиля в автосалоне или 100 тыс. км пробега; например, Корейские автомобильные марки предоставляют клиентам гарантию на 5 лет или 150 тыс. км пробега) производитель данной машины по-прежнему несет ответственность за качество транспортного средства.

Но, к нашему сожалению, это не означает на деле то, что владелец автотранспортного средства приедет с поломкой к официальному дилеру после истечения заводской гарантии и в короткий срок совсем бесплатно получит ремонт своего автомобиля. На деле, в отличие от гарантийных обязательств автомобильной марки, та самая ответственность того же производителя за выпуск некачественного автомобиля, что сломался после окончания гарантии, еще нужно будет доказать, что это случилось не по его вине, проведя тем самым независимую экспертизу которая должна устанавить, тот существенный и конкретный недостаток в конструкции самой автомашины в процессе именно ее производства.

Другими словами можно сказать так, вам нужно будет доказать, что поломка автомобиля была связана с существенным заводским браком детали в самой машине. Если это произошло в течение установленного срока службы автомобиля который установил сам автопроизводитель, и, владелец данного автотранспортного средства с помощью экспертизы доказал именно то, что поломка автомобиля произошла по вине изготовителя, то компания должна вас направить в официальный дилерский технический центр для бесплатного ремонта. Но спешим расстроить наших автомобилистов.

Согласно установленной статистки подобных проблем с автомобилями в нашей стране на сегодня очень много. Почти все автомобильные компании в России несмотря даже на результаты независимой экспертизы, что повреждает факт заводского брака в конструкции автомобиля, предпочитают отказывать владельцам авто в бесплатном ремонте и готовы с ними судиться, даже заведомо зная о том, что в будущем они проиграют в суде.

В каких случаях, в пределах срока службы автомобиля производитель обязан вернуть денежные средства за автомобиль?

Если в процессе всего установленного гарантийного срока службы автомобиля выявится поломка, устранение которой будет проходить более 45 дней, то потребитель имеет право вернуть ту денежную сумму, которая была уплачена им за новый автомобиль. На деле это означает следующее. Купив себе допустим новый автомобиль за 600 тыс. рублей и проехав на нем 90 тыс. км за 4 года, потребитель, столкнувшись с поломкой которая не может быть устранена в течении 45 дней, имеет право потребовать с продавца данного автомобиля возврата всех 600 тыс. рублей. Если вы друзья думаете или считаете, что в суде подобные дела малоперспективны, опасаясь что производитель машины имеет большой административный ресурс и штат грамотных юристов, то вы сильно ошибаетесь.

За последние годы процент таких выигрышных дел самими потребителями по подобным спорам составляет уже 92%. Также, в соответствии с законодательством, владелец машины может потребовать возврата уплаченной суммы в том случае, если в результате поломки (заводской брак) стоимость ремонта превышает рыночную стоимость самой машины. Стоит здесь отметить, что при повторной поломке той же бракованной заводской детали бесплатный ремонт машины не должен превышать уже 30 дней. В противном случае вы также можете потребовать возврата денежных сумм с продавца, уплаченных вами за новый автомобиль.

Какое среднее значение срока службы автомобилей, который установлен автопроизводителями?

Как правило, срок службы автомашин в нашей стране установленный многими автомобильными компаниями равен 5 годам (т.е. 5 лет) или 100 тыс. километров пробега. То есть, если ваша машина прошла более 100 тыс. км и ее возраст составляет более 5 лет, то независимо от причины поломки вы не вправе предъявлять данной автомобильной марке (компании) никаких претензий и требований, даже если поломка была связана с существенным конкретным заводским недостатком.

Где можно узнать срок службы автомобиля, который установил производитель?

Как правило, любой автопроизводитель устанавливает на выпускаемую им продукцию срок гарантийной службы, указывая его в технической документации к автомашине, либо оговаривая его в условиях по эксплуатации ТС а также в гарантийных документах, которые выдаются на руки при покупке нового автомобиля.

Итог

Подводя наш итог, мы хотели бы друзья здесь отметить, будьте всегда осторожны приобретая себе подержанный автомобиль на б/у рынке. С учетом среднего срока долговечности автомобилей в наши дни и его срока службы, что устанавливается автопроизводителями, приобретать автотранспортное средство с пробегом в 300 тыс. км не желательно, поскольку в стоимость его обслуживания и ремонта за короткий срок вы можете вложить фактически стоимость почти нового автомобиля, а по факту будете владеть достаточно устаревшим и ненадежным автомобилем. Конечно, если только речь не идет о конкретном коллекционном автомобиле, который вы хотите приобрести себе в качестве вложенных инвестиций. Успехов всем!

Как определить срок полезного использования автомобиля – таблица СПИ в бухгалтерском и налоговом учете

Для правильного расчета амортизационных отчислений автомобилей необходимо знать срок полезного использования.

Порядок определения СПИ в бухгалтерском и налоговом учете отличается.

Является ли транспорт основным средством?

Автомобили можно отнести к основным средствам как в бухгалтерском, так и налоговом учете.

Правила отнесения к объектам ОС в бухучете прописаны в п.4 ПБУ 6/01:

Условия отнесения к основным средствам в налоговом учете указаны в п.1 ст.257 НК РФ:

Если автомобиль подходит под указанные условия, то его можно принять к учету как объект основных средств.

Нужно ли устанавливать СПИ для расчета амортизации транспортных средств?

Также СПИ нужно установить и для отнесения стоимости авто в расходы в бухгалтерском учете.

Весь срок службы организация начисляет по автомобилю амортизацию до достижения полного физического износа или до момента выбытия, списания объекта.

Как определить в бухгалтерском учете?

Бухгалтерское законодательство не содержит четких ограничений по длительности срока полезного использования.

П.20 ПБУ 6/01 поясняет, на какие факторы следует обращать внимание при определении периода службы.

При этом не содержится запрета руководствоваться в данном вопросе Классификатором, установленным в налоговым целях.

То есть при желании компания вправе в бухучете для автомобиля установить тот же СПИ, что и в налоговых целях по Классификации основных средств.

В то же время можно установить и иной срок, целесообразный для конкретного транспортного средства, при этом следует учесть:

Как узнать в налоговом учете по Классификатору?

Срок полезного использования в целях налогообложения определяется по Классификации утвержденной Постановлением Правительства РФ №1 от 01.01.2002 в ред. от 07.07.2016.

Транспортное средство в зависимости от его типа, области применения, размера, мощности можно отнести к группе со второй по пятую.

При этом срок службы в зависимости от амортизационной группы может варьироваться от 2 до 9 лет.

Данные о сроках полезного использования для различных видов движимого имущества представлены в таблице.

Легковой авто

Чтобы определить правильный срок полезного использования, нужно узнать объем двигателя у легкового автомобиля, далее выяснить амортизационную группу (3 или 5, для инвалидов – 4), после этого выбрать из предложенного диапазона подходящий СПИ.

Автомобиль Мерседес Бенц 350 R350 CDI 4Matic с мощностью двигателя 224 л.с. можно отнести к 3 амортизационной группе в качестве легковой машины среднего класса с объемом двигателя до 3.5 л (ОКОФ 310.29.10.2).

Для него можно выбрать в качестве срока службы любое количество месяцев из диапазона от 85 до 108.

Автобус

Для автобусов срок использования отличается в зависимости от длины, области применения (городской, междугородний):

То есть, чтобы правильно определить СПИ, нужно знать габариты автобуса (его длину), а также область его применения.

ПАЗ 32053 с бензиновым двигателем применяется для пассажирских перевозок в черте города, имеет длину 6,925 м.

Такой автобус можно отнести к 3 амортизационной группы как городской малого типа длиной до 7.5 м (ОКОФ 310.29.10.30.111).

Срок полезного использования можно выбрать из промежутка от 37 до 62 месяцев включительно.

Грузовая машина

Спецтехника

В зависимости от своего предназначения специальные машины могут быть отнесены к 3, 4 или 5 группе амортизации.

Соответственно, для них может быть установлен срок использования:

Полезное видео

Как определяется срок полезного использования для нового автомобиля и средства бывшего в эксплуатации (подержанного), подробно рассказано в данном видео:

Выводы

Организации обязаны принимать транспортные средства в качестве амортизируемого имущества и определять по нему срок полезного использования.

В течение этого срока компания начисляет ежемесячно амортизацию.

В налоговом учете срок можно установить в годах или месяцах в зависимости от амортизационной группы по Классификации основных средств.

В бухгалтерском учете можно выбрать тот же СПИ, что и для налогообложения, либо самостоятельно определить нужную длительность в зависимости от планируемых условий эксплуатации.

Источник

СПИ для имущества, бывшего в употреблении

Автор: Тимофеева Л. Е., эксперт информационно-справочной системы «Аюдар Инфо»

Приобретая бывшее в употреблении имущество, относящееся к амортизируемому, организация задается вопросом, как правильно определить срок его полезного использования (СПИ). Даже наличие специальной нормы гл. 25 НК РФ, разрешающей учесть срок нахождения основного средства в эксплуатации у предыдущего собственника, не всегда позволяет дать однозначный ответ на этот вопрос. Рассмотрим, с какими трудностями на практике может столкнуться организация, приобретая подобные ОС.

Нормы гл. 25 НК РФ, посвященные бэушным ОС

По общему правилу в силу п. 1 ст. 258 НК РФ амортизируемое имущество распределяется по амортизационным группам в соответствии со сроками его полезного использования.

Сроком полезного использования (СПИ) признается период, в течение которого объект основных средств служит для выполнения целей деятельности налогоплательщика. СПИ определяется налогоплательщиком самостоятельно на дату ввода в эксплуатацию данного объекта амортизируемого имущества в соответствии с положениями ст. 258 НК РФ и с учетом Классификации ОС.

Две нормы указанной статьи посвящены основным средствам, бывшим в эксплуатации.

Так, согласно п. 7 ст. 258 НК РФ организация, приобретающая объекты ОС, бывшие в употреблении, в целях применения линейного метода начисления амортизации по этим объектам вправе определять норму амортизации по данному имуществу с учетом СПИ, уменьшенного на количество лет (месяцев) эксплуатации имущества предыдущими собственниками.

При этом срок полезного использования названных основных средств может быть определен как установленный предыдущим собственником этих ОС срок их полезного использования, уменьшенный на количество лет (месяцев) эксплуатации такого имущества предыдущим собственником.

Отметим, п. 12 ст. 258 НК РФ предусмотрено, что приобретенные организацией объекты амортизируемого имущества, бывшие в употреблении, входят в состав той амортизационной группы (подгруппы), в которую они были включены у предыдущего собственника.

К сведению: налоговый кодекс предоставляет налогоплательщику право самостоятельно решать, какой порядок определения СПИ имущества, бывшего в употреблении, ему применять (см. Письмо Минфина РФ от 23.09.2009 № 03-03-06/1/608).

Иными словами, для того чтобы определить срок полезного использования бэушного ОС, новый собственник может установить свой срок полезного использования или взять за основу срок, установленный предыдущим собственником. В любом случае он может уменьшать или не уменьшать этот СПИ на срок фактического использования. Таким образом, возможны следующие варианты определения СПИ в отношении ОС, бывшего в эксплуатации.

Вариант 1

Срок полезного использования

СПИ, установленный продавцом

Вариант 2

Срок полезного использования

СПИ, установленный продавцом

Срок фактической эксплуатации ОС у продавца

Вариант 3

Срок полезного использования

СПИ, установленный покупателем в пределах амортизационной группы, выбранной продавцом

Вариант 4

Срок полезного использования

СПИ, установленный покупателем в пределах амортизационной группы, выбранной продавцом

Срок фактической эксплуатации ОС у продавца

Пример.

Организация в октябре 2018 года приобрела бывший в употреблении отопительный котел, стоимость которого составляла 283 200 руб. (в том числе НДС – 43 200 руб.). В этом же месяце объект был введен в эксплуатацию.

Первоначальная стоимость равна 240 000 руб. (283 200 – 43 200).

Предыдущий собственник предоставил следующие данные об объекте: на момент ввода в эксплуатацию имел код 142813100 ОКОФ и относился к пятой амортизационной группе (имущество со сроком полезного использования свыше 7 до 10 лет включительно, или 85 – 120 мес.). Был установлен СПИ, равный 105 мес. Фактически объект эксплуатировался 25 мес.

Рассчитаем СПИ и норму амортизации данного основного средства у нового собственника, учитывая обязательное правило: сохраняется та же амортизационная группа, в данном случае – пятая.

Расчет по варианту 2. Организация решила воспользоваться своим правом на определение СПИ с учетом того срока, который установил предыдущий собственник, и срока фактической эксплуатации.

СПИ определен равным 80 мес. (105 – 25).

Месячная норма амортизации составляет 1,25% (1 / 80 мес. x 100%).

Сумма амортизации в месяц – 3 000 руб. (240 000 руб. x 1,25%).

Расчет по варианту 4. Организация установила свой СПИ, руководствуясь Классификацией ОС, учитывая при этом срок фактической эксплуатации предыдущим собственником.

Для расчета она взяла минимальный срок, предусмотренный для пятой амортизационной группы, – 85 мес. и уменьшила его на 25 мес. Таким образом, СПИ для основного средства, бывшего в употреблении, будет равен 60 мес. (85 – 25).

Месячная норма амортизации составляет 1,667% (1 / 60 мес. x 100%).

Сумма амортизации в месяц – 4 000 руб. (240 000 руб. x 1,667%).

Возможность применять новым собственником иной СПИ (например, минимальный), нежели тот, который был установлен предыдущим собственником (но в рамках той же амортизационной группы), подтверждается и примерами из арбитражной практики.

Вот какую ситуацию рассматривал АС СКО в Постановлении от 08.05.2015 по делу № А53-27549/2013. Налоговая инспекция была не согласна с организацией, приобретшей бэушные ОС и установившей по ним СПИ, которые были меньше указанных бывшим собственником в актах о приеме-передаче объектов. Судьи пришли к выводу, что налогоплательщиком сроки полезного использования установлены в соответствии с нормами налогового законодательства: в расчет брался срок, равный минимально разрешенному Налоговым кодексом СПИ для соответствующей амортизационной группы, увеличенному на один месяц; полученный СПИ уменьшался на количество месяцев эксплуатации этого имущества предыдущими собственниками, указанное в актах приема-передачи (при отсутствии информации о сроке фактической эксплуатации предыдущим собственником рассчитанный СПИ не уменьшался).

К сведению: если срок фактического использования бэушного основного средства у предыдущих собственников окажется равным сроку его полезного использования или превышающим этот срок, налогоплательщик вправе самостоятельно определять СПИ этого ОС с учетом требований техники безопасности и других факторов (абз. 2 п. 7 ст. 258 НК РФ).

Как отмечено в Апелляционном определении ВС РФ от 14.02.2018 № 3-АПГ17-17, само по себе истечение срока полезного использования не влечет невозможности начисления амортизационных платежей.

Вариант 5

Срок полезного использования

СПИ, установленный покупателем исходя из требований техники безопасности и других факторов

Имейте в виду, как показывает судебная практика, арбитры настаивают еще и на том, чтобы учитывать при определении СПИ срок возможного использования основного средства в деятельности организации в дальнейшем, его способность приносить доход и технические характеристики (см. Постановление Девятого арбитражного апелляционного суда от 17.01.2013 по делу № 09АП-38524/2012).

В Постановлении от 17.01.2013 № 09АП-38529/2012 этот же суд, поддержав налогоплательщика в споре с налоговым органом по вопросу о правильности определения СПИ по основным средствам, бывшим в эксплуатации, отметил, что при определении СПИ учитывалась не только совокупность технических характеристик, указанных в технических паспортах объектов, но и иные факторы: специфика вида деятельности, требования пожарной безопасности, устойчивость конструктивных элементов в случае возникновения аварийной ситуации на объекте, требования по обеспечению нормальных условий труда и мер по технике безопасности, то есть условия, которые фактически существуют в месте эксплуатации основного средства.

Несколько слов о двух редакциях Классификации ОС

Итак, налогоплательщик определяет норму амортизации по приобретенным ОС, бывшим в употреблении, с учетом СПИ, установленного предыдущим собственником. В противном случае он может самостоятельно определить СПИ приобретенных ОС, в том числе бывших в употреблении, в общеустановленном порядке (см. письма Минфина России от 03.10.2017 № 03-03-06/1/64282, от 11.08.2017 № 03-03-06/1/51573).

В перечисленных письмах финансовое ведомство также подчеркнуло, что по вопросу порядка применения Классификации ОС в редакции Постановления Правительства РФ от 07.07.2016 № 640 для целей исчисления налога на прибыль следует руководствоваться Письмом Минфина России от 08.11.2016 № 03-03-РЗ/65124, где говорится, что в отношении ОС, введенных в эксплуатацию до 01.01.2017, применяется СПИ, определенный налогоплательщиком при вводе их в эксплуатацию.

Поясним, что здесь имеется в виду.

Напомним читателям, что с 01.01.2017 вышеупомянутым постановлением были внесены изменения в Классификацию ОС по причине появления нового ОКОФ.

С этой даты в Классификации ОС не только появились новые объекты, но и произошли перемещения (незначительные) отдельных основных средств из группы в группу, что привело к увеличению или уменьшению их минимального и максимального СПИ.

Например, автомобили грузовые общего назначения грузоподъемностью свыше 3,5 до 5 т до 01.01.2017 по старому ОКОФ имели код 15 3410194, относились к позиции «Автомобили грузовые, дорожные тягачи для полуприцепов (автомобили общего назначения: бортовые, фургоны, автомобили-тягачи; автомобили-самосвалы)», таким образом, входили в четвертую амортизационную группу (со СПИ от 5 до 7 лет включительно).

С 01.01.2017 для автомобилей грузовых, имеющих технически допустимую максимальную массу свыше 3,5 т, но не более 12 т, установлен код ОКОФ либо 310.29.10.42.112 (с бензиновым двигателем), либо 310.29.10.41.112 (с дизельным двигателем). Таким образом, сейчас эти автомобили входят в пятую амортизационную группу (со СПИ от 7 до 10 лет включительно).

Предположим, прежний владелец до 01.01.2017 вводил в эксплуатацию основное средство, руководствуясь старой редакцией Классификации ОС, и включал объект в одну амортизационную группу, а новый собственник, приобретая б/у-объект после этой даты, обнаруживает, что ОС «переместилось» в другую амортизационную группу. Как быть в этом случае?

Организация может ориентироваться на СПИ, установленный предыдущим собственником, или установить иной срок, но в рамках той амортизационной группы, в какой ОС находилось на момент ввода его в эксплуатацию. Полагаем, что именно это и имел в виду Минфин в вышеупомянутом Письме от 08.11.2016 № 03-03-РЗ/65124.

Если до конца СПИ меньше года…

Должен ли налогоплательщик при приобретении бывшего в употреблении амортизируемого имущества, срок полезного использования которого с учетом фактического срока эксплуатации у предыдущих собственников меньше 12 месяцев, включать данное имущество в состав амортизируемого?

Как отмечено в Письме Минфина России от 16.07.2009 № 03-03-06/2/141, налогоплательщик в данной ситуации самостоятельно определяет для него СПИ с учетом требований техники безопасности и других факторов и продолжает его амортизировать до полного списания стоимости. Таким образом, приобретенный объект ОС, бывший в употреблении, с остаточным СПИ менее 12 месяцев не перестает быть объектом амортизируемого имущества.

Данное мнение разделяют и судьи. Так, в Постановлении ФАС УО от 23.03.2012 по делу № Ф09-1350/12 рассматривался спор между налоговой инспекцией и организацией по поводу единовременного отнесения на затраты расходов, связанных с приобретением объектов бэушных ОС. Их срок полезного использования (с учетом срока фактического использования предыдущим собственником) был установлен как 12 месяцев. В момент ввода в эксплуатацию стоимость ОС была включена в состав материальных расходов в полной сумме, то есть затраты списаны единовременно в том же месяце. Налоговая инспекция посчитала, что стоимость приобретенных ОС следовало относить на расходы равными долями в течение 12 месяцев. Арбитры по данному эпизоду налоговиков поддержали.

Поменять амортизационную группу можно только в случае, если предыдущий собственник ошибся с ее выбором

В соответствии с п. 12 ст. 258 НК РФ налогоплательщик обязан включить бэушные объекты амортизируемого имущества в состав той амортизационной группы (подгруппы), в которую они были включены у предыдущего собственника.

К сведению: организация, приобретающая объекты ОС, бывшие в употреблении, вправе изменить срок полезного использования, установленный предыдущим собственником, только в том случае, когда он был определен бывшим владельцем неверно.

Если же собственник с выбором группы не ошибся, то произвольное изменение амортизационной группы неправомерно. Такой вывод следует из Постановления АС МО от 25.02.2016 по делу № А40-29366/2014.

Первый собственник при вводе объектов ОС в эксплуатацию включил их в пятую амортизационную группу со сроком полезного использования 85 месяцев. Налогоплательщик, купивший данные объекты основных средств, при их постановке на учет, сохранив прежний код, изменил амортизационную группу на третью со сроком полезного использования 36 месяцев.

По мнению налоговиков, при принятии объектов на учет уменьшению на срок эксплуатации предыдущим собственником подлежал СПИ 85 месяцев, установленный предыдущим собственником, а не срок, соответствующий третьей амортизационной группе. Судьи поддержали инспекторов, признав, что новый собственник вправе изменить СПИ только в том случае, когда он был определен бывшим владельцем неверно.

Другой пример – Постановление АС СКО от 08.05.2015 по делу № А53-27549/2013. Инспекция доначислила налог на прибыль по причине того, что организация, по ее мнению, завысила амортизационные отчисления по зданиям, включив их, по данным акта приема-передачи от бывшего собственника, в шестую амортизационную группу и начислив по ним амортизационную премию 30%, а не 10%. Организация обратилась в суд, полагая, что на основании п. 12 ст. 258 НК РФ она обязана учитывать здания, бывшие в эксплуатации, в составе той амортизационной группы, в которую они были включены предыдущим собственником, и она не вправе самостоятельно изменить СПИ и амортизационную группу в случае ошибки предыдущего собственника. Однако судьи не поддержали налогоплательщика, указав, что спорные здания относятся к восьмой амортизационной группе и в случае неверного определения предыдущими собственниками СПИ объекта он должен определяться покупателем по Классификации ОС. Судьи пришли к следующему выводу.

К сведению: налогоплательщик на основании п. 7 ст. 258 НК РФ должен самостоятельно установить новый (правильный) срок и амортизационную группу приобретенных ОС. Кроме того, по согласованию с предыдущим собственником он может внести соответствующие изменения в акты приема-передачи и другие первичные учетные документы в порядке, предусмотренном п. 5 ст. 9 Закона о бухгалтерском учете.

О документах, подтверждающих срок фактического использования ОС предыдущим собственником

Как отмечено в письмах Минфина, в случае если налогоплательщик решает реализовать свое право на уменьшение СПИ такого имущества на количество лет (месяцев) эксплуатации предыдущим собственником, он обязан получить у предыдущего собственника данные о применявшихся в его налоговом учете СПИ и сроке фактической эксплуатации объекта ОС (Письмо от 23.09.2009 № 03-03-06/1/608). Если срок эксплуатации ОС предыдущим собственником не может быть подтвержден документально, то СПИ по такому ОС придется устанавливать в общем порядке (Письмо от 16.07.2009 № 03-03-06/2/141).

Аналогичное мнение высказывают и судьи: при отсутствии документального подтверждения срока эксплуатации спорного имущества предыдущим собственником общество не может считаться подтвердившим свое право на применение абз. 2 п. 7 ст. 258 НК РФ – самостоятельное определение его СПИ (см. Постановление АС ВВО от 03.07.2017 № Ф01-2335/2017 по делу № А28-5929/2016).

Какими же документами можно подтвердить срок фактического использования объектов, бывших в употреблении?

НК РФ и законодательство о бухучете не устанавливают конкретного первичного документа, необходимого для подтверждения срока эксплуатации оборудования предыдущим собственником. Следовательно, исходя из п. 1 ст. 252 НК РФ это обстоятельство может быть подтверждено налогоплательщиком любыми первичными документами, оформленными в соответствии с законодательством, из которых следовало бы подтверждение количества лет (месяцев) эксплуатации имущества у предыдущего собственника (Постановление ФАС ПО от 24.02.2009 по делу № А12-12162/2008).

Организации (по желанию) могут воспользоваться унифицированными формами первичной учетной документации по учету основных средств, утвержденными Постановлением Госкомстата России от 21.01.2003 № 7:

формами ОС-1 «Акт о приеме-передаче объекта основных средств (кроме зданий, сооружений)», ОС-1а «Акт о приеме-передаче здания (сооружения)»;

копиями инвентарной карточки учета объекта основных средств (ф. ОС-6) или инвентарной карточки группового учета объектов основных средств (ф. ОС-6а), составленными предыдущим собственником объекта. Имейте в виду, что данные копии должны быть заверены печатью организации, передающей основное средство, а также подписями главного бухгалтера и руководителя.

В качестве подтверждающих документов могут выступать и письма продавцов оборудования, бывшего в эксплуатации (см., например, Постановление ФАС СКО от 15.04.2010 № А32-774/2009-33/44). В данном случае в письмах сообщалось, что износ объектов на дату их приобретения новым собственником составляет 100%, они не имеют остаточной стоимости и амортизация на них не начисляется.

К сведению: если предыдущим собственником основного средства является иностранная организация, то срок эксплуатации ОС можно подтвердить документами, оформленными в соответствии с законодательством данного иностранного государства или обычаями делового оборота, применяемыми в нем, и (или) косвенно подтверждающими этот срок документами (Письмо Минфина России от 16.06.2010 № 03-03-06/1/414).

Например, в деле, которое рассматривал Девятый арбитражный апелляционный суд в Постановлении от 22.07.2009 № 09АП-12225/2009-АК, налогоплательщик для подтверждения срока эксплуатации предыдущим собственником – германской компанией использовал приложения к договору поставки оборудования, письма поставщиков данного оборудования, соответствующие грузовые таможенные декларации (ГТД). Кроме того, у ввезенного оборудования имелись металлические шильды (пластины с краткой информацией об изделии), являющиеся идентифицирующим знаком оборудования и свидетельствующие о дате его производства. Названные документы были приняты судом во внимание.

Обратите внимание: по мнению Минфина, в случае приобретения объектов основных средств, бывших в употреблении у физического лица, не являющегося предпринимателем, организация не вправе определять норму амортизации по этому имуществу с учетом требований п. 7 ст. 258 НК РФ, так как физическое лицо не устанавливает СПИ основного средства и не амортизирует его для целей налогообложения (письма от 29.03.2013 № 03-03-06/1/10056, от 20.03.2013 № 03-03-06/1/8587, от 15.03.2013 № 03-03-06/1/7939, № 03-03-06/1/7937). Кроме того, у физического лица отсутствует документальное подтверждение срока полезного использования и эксплуатации оборудования в порядке, предусмотренном НК РФ (письма от 14.12.2012 № 03-03-06/1/658, от 09.10.2012 № 03-03-06/1/525).

Источник