Максимальная сумма имущественного вычета за квартиру — 260 000 рублей. Но мало кому удаётся получить все деньги за один год, потому что из бюджета можно вернуть только тот налог, который вы заплатили. Поэтому имущественный вычет приходится возвращать в течение нескольких лет, и каждый раз нужно подавать заявление, указав в нём, сколько осталось налогового вычета. В связи с этим возникает вопрос, как узнать остаток имущественного вычета. Есть три способа. Рассказываем подробно о каждом из них.

Способ первый: самый быстрый

Остаток можно рассчитать самостоятельно. В личном кабинете на сайте ФНС нужно зайти в раздел «Декларации». В разделе напротив каждого года указаны суммы налоговых вычетов, которые вы получили.

Если вы получали имущественный вычет только в одном году, то для расчёта потребуется одна сумма. Если два и более лет, то надо сложить суммы за те годы, в которых вы получали имущественный вычет. Но здесь могут возникнуть проблемы — в личном кабинете отображаются не все годы.

Полученную цифру надо вычесть из общей суммы имущественного вычета. Сумма имущественного вычета рассчитывается как 13% от стоимости квартиры, но не более 260 000 рублей.

Пример

Вы купили квартиру в 2021 году за 1,5 млн рублей. Вы можете вернуть 195 000 рублей (13% от стоимости квартиры). В 2022 году подали декларацию. Но вам вернули только 87 000 рублей, потому что именно столько налогов вы заплатили в 2021 году.

Остаток имущественного вычета — 108 000 рублей:

195 000 — 87 000 = 108 000

Именно такую сумму вычета нужно указывать при подаче заявления на имущественный вычет в 2023 году.

Прежде чем обращаться за имущественным вычетом, надо подать заявление на социальный вычет или инвестиционный вычет, если у вас были расходы на лечение или вы пополняли индивидуальный инвестиционный счёт. В отличие от имущественного вычета, социальные и инвестиционные не переносятся на следующий год. Их нужно получать первыми, чтобы забрать из бюджета максимальную сумму. Подробно об очерёдности получения вычетов мы писали в статье «В каком порядке получать вычеты».

С 2014 года правила имущественных вычетов за квартиру поменялись. Если раньше можно было взять вычет только за одну квартиру, то теперь — хоть с пяти квартир. Главное: максимальная сумма, которую можно получить, — 260 000 рублей.

Если вы хотите узнать остаток имущественного вычета, потому что купили вторую квартиру, а за первую уже получили все деньги, но не выбрали всю сумму, то расчёт будет следующим. По декларациям надо суммировать имущественные вычеты и вычесть полученную цифру из максимальной суммы.

Пример

Вы купили квартиру за 1,5 млн рублей. Получили имущественный вычет 195 000 рублей. Остаток — 65 000 рублей:

260 000 — 195 000 = 65 000

Способ второй: тоже быстрый

Если вас пугает новый личный кабинет на сайте ФНС, то сумму полученного вычета можно найти в историях операций в банковском приложении. Дальнейшие расчёты — как в предыдущем способе.

У этого варианта есть недостатки. Во-первых, надо вспомнить, на карту какого банка зачислялись предыдущие вычеты. Во-вторых, этот способ не подойдёт, если вы уже не пользуетесь услугами того банка. В-третьих, в истории операций будет сложно определить, какая сумма — имущественный вычет, а какая — социальный, если в предыдущие годы вы получали вычет не только за квартиру.

Способ третий: самый медленный

Если вы терпеть не можете математику, а копаться в подвалах личного кабинета или истории банковских операций — не ваш конёк, то остаток имущественного долга можно узнать в налоговой инспекции. Надо прийти в инспекцию с паспортом и подать запрос. Срок ответа на запрос — 14 дней.

Запрос в налоговую службу можно отправить и онлайн. Для этого нужно:

- Зайти на сайт ФНС в раздел «Контакты».

- Выбрать раздел «Обращения».

- Нажать на кнопку «Создать обращение».

- Выбрать пункт «Подать традиционную форму» (в самом низу страницы).

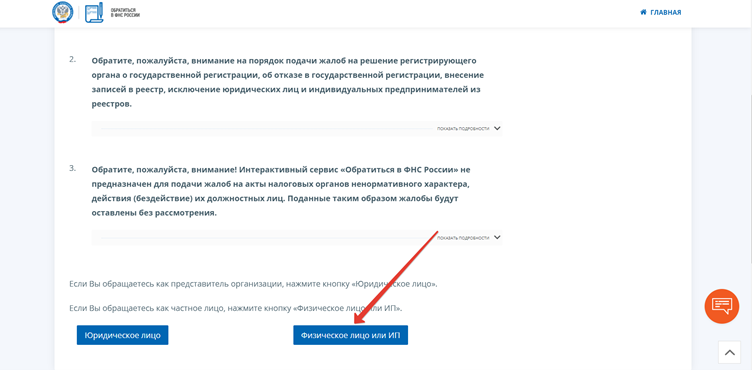

- Выбрать «Физическое лицо».

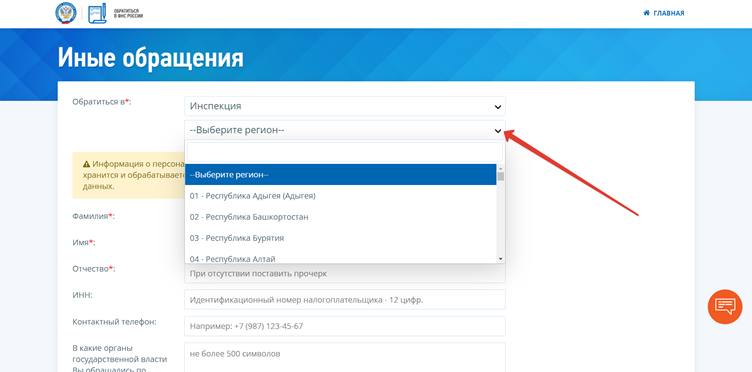

- Заполнить личные данные.

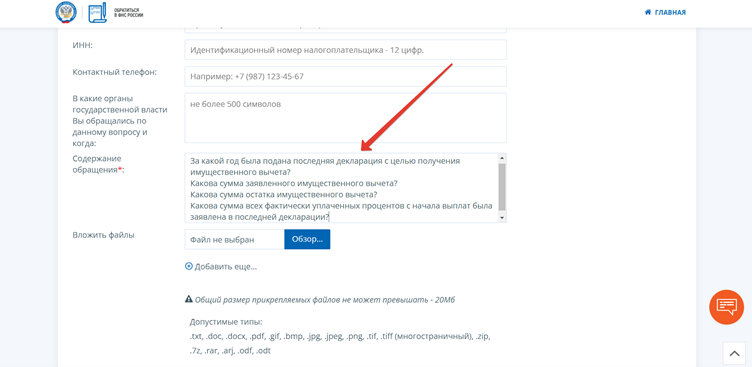

- Написать в «Содержании обращения» то, что вы хотите узнать остаток имущественного вычета.

- Указать адрес электронной почты, на который придёт ответ налоговой службы.

- Нажать «Отправить».

Онлайн-обращение могут рассматривать до 30 дней.

С 2022 года неиспользованный остаток имущественного вычета не нужно рассчитывать самостоятельно, уточнили в налоговой службе. Сейчас действует упрощённый порядок. Если вы не полностью получили имущественный вычет в предыдущем году, то в этом году в личном кабинета на сайте ФНС появится заполненное заявление. От вас потребуется только подписать его, чтобы получить остаток имущественного вычета.

Однако если вам нужен остаток имущественного вычета, чтобы подать заявление после покупки второй квартиры, то придётся считать самостоятельно или подавать запрос в ФНС.

Простая инструкция, как заполнить декларацию на вычет

05.03.19

Первую декларацию для получения налогового вычета я оформила за маму еще школьницей. Тогда все заполняла вручную. Сейчас это можно сделать автоматически за 15 минут: в специальной программе или в личном кабинете nalog.ru. Так как авторизованного кабинета у меня нет, я пользуюсь программой. Подготовила инструкцию для тех, кто хочет сделать также.

Вычет можно оформить в течение трех лет с даты оплаты в любой момент. Я подала декларацию за 2018 год с расходами за лечение и покупку квартиры.

Собрать необходимые документы помогут статьи «Как получить налоговый вычет на ребенка, за обучение и лечение» и «Как оформить налоговый вычет при покупке квартиры».

1. Скачайте программу на сайте федеральной налоговой службы

Программу для заполнения декларации 3-НДФЛ можно скачать на сайте nalog.ru

2. Задание условий

Номер инспекции и ОКТМО можно узнать по адресу проживания на сайте федеральной информационной адресной системы. Первые четыре цифры в поле «ИФНС ФЛ» — это номер инспекции. Информация с системы пригодится вам для заполнения других полей.

Если декларация подается впервые, то в графе «Номер корректировки» выбираете 0. Если вы уже подавали декларацию, и инспектор попросил вас переделать ее из-за ошибки, то в графе нужно выбрать «1». Это означает, что вы заполняете корректирующую декларацию.

В этой вкладке укажите основные данные по подаче декларации

Пункт «Достоверность подтверждается» указывает, кто будет сдавать декларацию в налоговую. Если сдавать будет представитель, то к пакету документов необходимо приложить вашу копию паспорта.

3. Сведения о декларанте

Раздел заполняется по данным из вашего паспорта. В версиях до 2018 года вкладок в этом разделе две: одна с личными данными, вторая с адресом проживания.

В этой вкладке укажите личные данные

4. Доходы, полученные в РФ

Вся информация для этого раздела есть в вашей справке 2-НДФЛ. С начала выбираем ставку налога. По умолчанию стоит 13%. Источник выплат — это ваш работодатель.

В этой вкладке укажите сведения о своем работодателе

5. Вычеты

Раздел содержит 4 вкладки по видам вычета. Заполнять нужно только те вкладки, которые нужны вам.

Если вы возвращаете налог за недвижимость

Добавляете в список объектов недвижимость, за которую хотите получить вычет. Нужные данные есть в свидетельстве о собственности.

В этой вкладке нужно указать данные об объекте недвижимости, за покупку которого получаете вычет

Я подавала декларацию на вычет за квартиру уже третий год. Поэтому должна была заполнить еще и графу «Вычет за предыдущие годы». Узнать нужную сумму можно тремя способами:

— Если у вас сохранилась предыдущая декларация, то вычет за предыдущие годы можно вычислить по формуле: стоимость объекта (но не более 2 млн ₽) «плюс» проценты по кредитам за все годы «минус» остаток имущественного налогового вычета, переходящий на следующий период в листе Д1 прошлогодней декларации. В декларации за 2017 год он под пунктом 2.9.

— Попросить у работодателя распечатать вам справки 2-НДФЛ за года, по которым вы получили вычет. Допустим, это был 2016 и 2017 года. Квартиру вы покупали за 2 400 000 ₽. Доход в 2016 году у вас был 450 000 ₽, а в 2017 – 600 000 ₽. Суммируем и получаем 1 050 000 ₽. Значит, в графу «Вычет за предыдущие годы» вписываем 1 050 000. Этот способ не подходит, если ранее вы оформляли и другие вычеты, например, на обучение.

— Обратиться в вашу налоговую инспекцию. Только не забудьте взять с собой паспорт.

Если подаете декларацию на вычет не первый год, заполните пункт «вычет за предыдущие годы»

Если вы возвращаете налог за лечение, обучение, благотворительность и страхование

В этом разделе все довольно просто – нужно внести сумму в соответствующее поле. Главное, что она должна соответствовать подтверждающим платежным документам. Их копии вам нужно будет приложить к декларации при сдаче в налоговую.

В этой вкладке просто внесите потраченную сумму в соответствующее поле

Если вы не оформляли стандартный налоговый вычет у работодателя

На стандартный налоговый вычет имеют право не только родители. Полный перечень льготников указан в ст. 218 Налогового Кодекса РФ. Категории льготников по коду 104 перечислены в подпункте 2) статьи Кодекса, льготники кода 105 – в подпункте 1). Если вы не относитесь ни к одной из категории, выбираем «нет ни 104, ни 105 вычета».

Стандартный налоговый вычет нужно оформлять, только если вы не писали заявление на предоставление вычета на работе

Я оформляла налоговый вычет на ребенка, при этом ребенок родился только в октябре 2018 года. Поэтому я вручную заполняла поле с месяцами. 1 графа — количество детей до двух, 2 графа – количество детей, начиная с третьего, 3 графа — дети инвалиды. Например, у вас родился третий ребенок в августе, тогда с января по июль вы будете проставлять 2-0-0. А с августа уже 2-1-0.

Распечатывать декларацию необязательно, можно сдать ее в налоговую на флешке. Для сдачи декларации рекомендую выбирать дату после 30 апреля. До этого декларацию сдают в обязательном порядке те, кто получил дополнительный доход, и индивидуальные предприниматели. Поэтому очереди в налоговой не избежать.

Как можно получить информацию о неиспользованной сумме налогового вычета

Существует несколько способов, разберем подробнее.

Для оформления налогового имущественного вычета необходимо подать заявление в ФНС, приложив к нему 3-НДФЛ. Если гражданин уже подавал заявление и часть вычета получена, нужно точно знать, какая сумма еще доступна для получения.

Выясняем остаток вычета

Уточнить оставшийся размер неполученного вычета можно так:

- в личном кабинете сайта ФНС;

- исходя из сведений в ранее поданной декларации;

- осуществить расчет за прошедший налоговый период;

- обратиться в налоговую лично.

Самое простое – проверка суммы остатка на сайте налоговой. Электронная платформа работает в автоматическом режиме и данные доступны круглосуточно.

Инструкция по проверке остатка через сайт ФНС

Пошаговая инструкция для просмотра сведений об остатке налогового вычета через официальный сайт Федеральной налоговой службы:

- заходим на сайт ФНС;

- вводим пароль от личного кабинета (также нужно ввести индивидуальный номер налогоплательщика или же войти через портал госуслуг);

- зайти в блок «сообщения»;

- в отображающемся перечне сообщений нужно найти сообщение о проверке декларации 3-НДФЛ, которую вы подавали в прошлом году. Если же декларацию подавали неоднократно, то придется поискать их все, чтобы произвести расчет за все периоды;

в найденном сообщении о камеральной проверке декларации смотрим информацию по сумме имущественного вычета – здесь нужно обратить внимание на строку «подтвержденная налоговым органом». Именно в этой строчке и отражена сумма имущественного вычета, которая уже была получена гражданином за прошедший период.

Важно! В том случае, если вычет был получен уже неоднократно, необходимо найти все сообщения и сложить суммы за каждый период. Затем от суммы, которую можно получить за вашу недвижимость, вычитаем общую сумму полученных вычетов.

Общая сумма имущественного вычета, возможная к получению, рассчитывается следующим образом:

Стоимость недвижимости в момент покупки * 13%, но не больше 2 млн руб.

То есть, если квартира стоила 20 миллионов, и 13% от этой суммы составляют 2,6 млн руб, вернуть можно все равно налоговый вычет только с 2 миллионов — это будет 260 тысяч рублей.

Подпишитесь на нашу рассылку и получайте свежие подборки новостей и событий!

Скопировать урл

Распечатать

Ваш вопрос – наш ответ

Задать вопрос

-

Редактор Мария Власова

25 мая 2023 в 15:33

Есть какой-то пункт Налогового кодекса, на который они ссылаются, что чеки вы должны предоставить?

Вообще…Пришел запрос на проверку с налоговой документов, которые я сдавала 7.06.2022

-

Редактор Мария Власова

25 мая 2023 в 13:47

Определитесь с тем, кто является получателем вашего штрафа. Соберите документы на возврат и отнесите лично…

Как вернуть деньги за дважды оплаченный штраф

-

Редактор Мария Власова

25 мая 2023 в 09:20

Дату и вид проведенной операции, результаты операции (внешний вид, масса, давление — если есть датчик, мера…

Запись в журнале учета огнетушителей

Довольно частым вопросом при заполнении 3-НДФЛ у пользователей программы встает вопрос об оставшейся сумме имущественного вычета. И именно эта задача останавливает весь процесс заполнения и сдачи в инспекцию. Ведь не обладая знанием о размере этой суммы вы не закончите начатое дело.

Вычет за предыдущие годы в 3-НДФЛ что это?

В программе декларация в эту графу необходимо вписать сумму, с которой вы возвращали подоходный налог на покупку жилья за все года, которые вы обращались в налоговую с этим вопросом. Давайте рассмотрим это на небольшом примере.

- Два года подряд гражданин подавал декларацию за 2020 и 2021 года в налоговую с целью возврата ранее уплаченного налога. В 2023 году при подаче декларации за 2022 год ему необходимо будет указать вычет по предыдущим годам. Жилье он покупал за 1 450 000 руб.

- Сперва ему необходимо узнать свой доход за этот период, который облагался налогами и по которым он получал вычеты. Допустим в 2020 году его доход, с которого он вернул свои 13% составлял 200 000 рублей, в 2021 году — 250 000 рублей. В сумме за 2020-2021 года получается 450 000 рублей, именно эта цифра — 450 000 является вычетом по предыдущим годам в декларации за 2022 год.

Итак, узнать вычет за предыдущие годы можно четырьмя способами:

- Обратиться в налоговую инспекцию, там вам должны предоставить искомую информацию, но не забудьте взять с собой документы.

- Если у вас сохранился файл декларации за предыдущий год, можно взять информацию оттуда

- Попросить у работодателя напечатать вам справки 2-НДФЛ за года по которым вы получали вычет и сложить суммы налоговой базы из них.

Самый надежный способ, посмотреть информацию в декларации 3-НДФЛ за предыдущий год. Там нужно открыть приложение 7: » Расчет имущественных налоговых вычетов по расходам на новое строительство либо приобретение объектов недвижимого имущества».

Далее листаем страницу вниз и, для того чтобы узнать вычет за предыдущие годы в блоке «Расчет имущественного вычета» нужно из 3-НДФЛ сложить пункты 2.1 и 2.6. Получившийся результат и будет искомой цифрой.

А для того, чтобы заполнить блок «Данные о процентах по кредитам» за предыдущие периоды необходимо суммировать пункты 2.2 и 2.7

Данный вариант является самым достоверным и точным и поможет вам заполнить декларацию без ошибок и получить возврат НДФЛ без дополнительных корректировок и взаимодействия с налоговой

Ведущий специалист по налогообложению • Стаж 4 года

В статье рассмотрим, как в 2023 году получить налоговый вычет за прошлые годы, в том числе на детей, как узнать остаток вычета, перешедший с предыдущего периода, а также что писать при заполнении декларации 3-НДФЛ, если ранее применялся возврат налога за несколько прошлых лет.

Кто имеет право на возврат НДФЛ

Напомним, что получать налоговую льготу могут только налоговые резиденты РФ, то есть лица, проживающие в России более 183 дней в году, и имеющие доходы, облагаемые по ставке 13% или 15%.

|

Обязательный статус |

|

|

1. |

Налоговые резиденты РФ. Статус резидента приобретает человек, который проживает на территории России не менее 183 дней в течение 12 месяцев подряд |

|

2. |

Плательщики подоходного налога по ставке 13% или 15% с определенного дохода. В расчет входит официальная заработная плата, а также доход, полученный от оказания различных услуг, от сдачи имущества в аренду, от получения в дар имущества или от его продажи (кроме ЦБ) и некоторые другие доходы. |

С 2021 г. не по всем доходам можно получить возврат 13%. Вернуть часть расходов можно за:

- оплату по трудовому договору или договору ГПХ;

- оплату за оказание услуг;

- доход от сдачи имущества в аренду;

- продажу, получение в дар имущества (за исключением ЦБ);

- некоторые другие виды дохода.

Важно! Если в течение отчетного периода вы не платите 13% НДФЛ и не являетесь резидентом РФ, права на возврат налога у вас нет. Получить налоговую льготу можно только в том случае, если в период, за который вы претендуете вернуть НДФЛ, у вас присутствовали налогооблагаемые доходы.

Что такое вычет предыдущих лет

При оформлении имущественного возврата (ст. 220 НК РФ) многие задаются вопросом — как заполнить вычеты за предыдущие периоды в 3-НДФЛ, что писать в декларации? Что под этим подразумевается, и как это влияет на получение денег не в прошлом, а уже в настоящем периоде?

До конца 2023 г. можно вернуть налоги, уплаченные в 2022, 2021 и 2020 годах. НДФЛ за 2019 год вернуть уже не удастся.

Имущественная льгота единственная не имеет срока давности. Это значит, что вы можете купить квартиру, оформить ее на себя или на своих несовершеннолетних детей, и вернуть часть расходов хоть через пять, хоть через десять лет. В этом ее отличие от всех других налоговых возвратов, у которых есть трехлетний срок давности.

Пример

Фролов купил квартиру в 2015 г. не имел налогооблагаемых доходов. в 2021 г. он устроился на официальную работу и стал платить НДФЛ. В 2023 г. он имеет право заполнить декларации за 2021 и 2022 гг. и за счет налогового вычета вернуть налоги за эти годы.

Еще одна особенность имущественного вычета: если вы уже обращались за льготой, но не смогли вернуть всю сумму в одном налоговом периоде, вы можете перенести остаток на будущие годы и получать вычет столько раз, пока не закончится вся одобренная сумма.

Но имущественный возврат подоходного налога, как и другие льготы, можно оформить лишь за предыдущие три года. Для этого необходимо подавать декларацию за каждый год по той форме, которая действовала в отчетном году (ст. 229 НК РФ). В декларации будет указываться сумма имущественного вычета за предыдущие периоды.

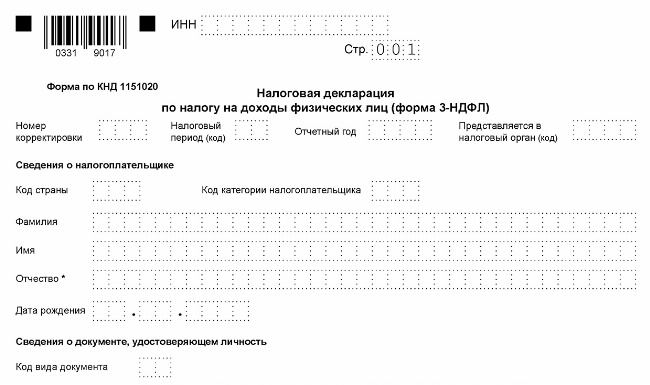

Образец заявления

Налоговая декларация по налогу на доходы физических лиц за 2022 год (форма 3-НДФЛ)

Как узнать вычет по предыдущим годам из 3-НДФЛ

Узнать остаток вычета, перешедший с предыдущего периода, можно из последней заполненной декларации 3-НДФЛ за прошлый период — там будет указано, какой у вас размер остатка.

Если у вас сохранилась последняя заполненная 3-НДФЛ, то с 2018 г. вычет за предыдущие года в декларации указан в Приложении 7. А раньше узнать сумму вычетов, учтенных в предыдущих периодах, включая сумму процентов по кредиту, можно было из Листа Д1 этого же документа.

Но как рассчитать сумму имущественного вычета, если прошлогодняя 3-НДФЛ потеряна? В этом случае можно узнать всю интересующую вас информацию в налоговом органе.

Ведущий специалист по налогообложению

Если в прошлом вы пользовались услугами сервиса Налогия, вам не нужно думать, где посмотреть остаток вычета — все ваши данные в защищенном виде хранятся в нашей базе. Мы используем их для заполнения очередной вашей декларации. Повторите заказ, и в течение двух дней мы заполним 3-НДФЛ, отправим вам в формате pdf и xml или самостоятельно перешлем в вашу ИФНС.

Оформим налоговый вычет за вас

Стандартный

Заполните самостоятельно декларацию 3-НДФЛ для налогового вычета в

интуитивном конструкторе

Максимальный

Наш эксперт проверит ваши документы, заполнит за вас декларацию 3-НДФЛ

для налогового вычета и самостоятельно отправит ее в ИФНС

Как узнать прошлый налоговый вычет без декларации

Все данные о налогоплательщике хранятся в базах Федеральной налоговой службы. Чтобы узнать вычет за предыдущие годы в декларации, на сайте ФНС необходимо создать запрос, ответ на который поступит в течение 30 дней.

Для этого не обязательно регистрироваться или открывать личный кабинет налогоплательщика. Перейдите на сайт ФНС РФ по прямой ссылке для обращения.

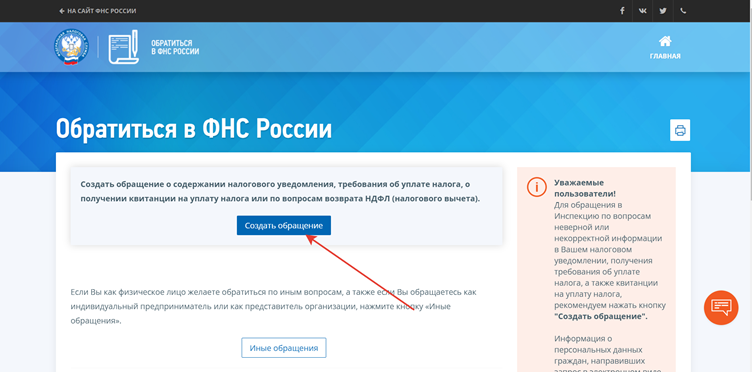

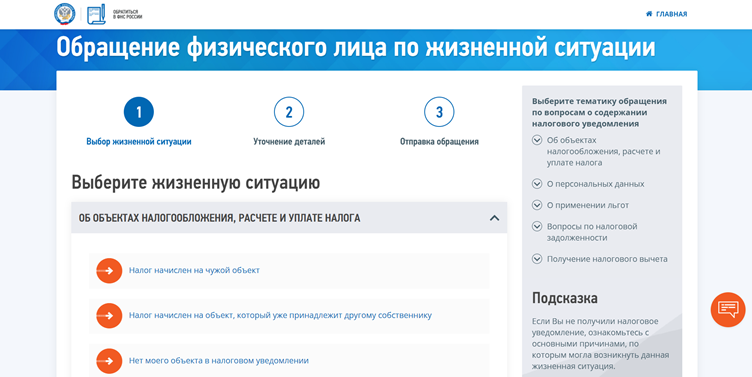

Нажмите на клавишу «Создать обращение» и перейдите на страницу «Жизненные ситуации»:

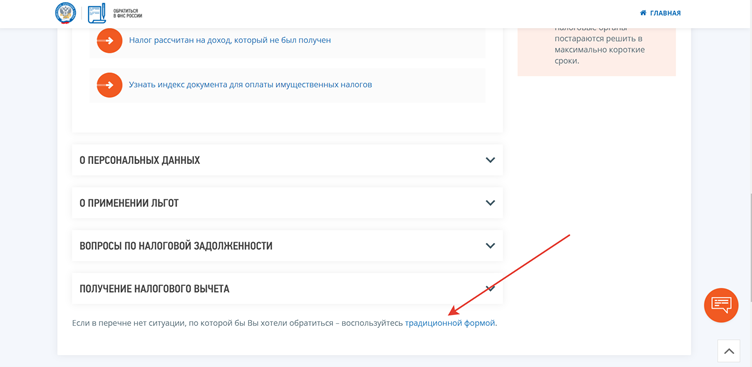

Пролистайте вниз и выберите «традиционная форма»:

Далее необходимо нажать на клавишу «Физическое лицо или ИП»:

Заполните личные данные, чтобы сотрудник ФНС смог обработать запрос:

В блоке «Содержание обращения» напишете то, что вас интересует: узнать остаток имущественного вычета. Это и указываете:

Вбейте адрес своей электронной почты и другие личные данные. В самом низу нажмите кнопку «Далее».

Вам придет оповещение, что запрос отправлен. Такое же подтверждение вы получите на электронный ящик.

Частые вопросы

Как правильно сформулировать сообщение, чтобы узнать предыдущий вычет?

+

Запрос формулируется в свободной форме. Например: «За какой год была подана последняя декларация с целью получения имущественного вычета? Какова сумма заявленного вычета? Какова сумма всех фактически уплаченных процентов с начала выплат была заявлена в последней декларации?». Постарайтесь, чтобы не было двойного толкования вопроса.

Прошел месяц, а ответа на мой вопрос об остатке денег нет. Что делать?

+

Стоит подождать. В исключительных случаях срок рассмотрения может продлиться, но не более чем на 30 дней. О продлении срока рассмотрения обращения заявитель уведомляется по электронной почте.

Могу ли я в сервисе «Обратиться в ФНС России» написать жалобу на свою ИФНС?

+

Нет, для этого есть специальная форма в интерактивном сервисе «Личный кабинет налогоплательщика для физических лиц». Также можно обратиться лично или направить жалобу по почте.

Заключение эксперта

Сумма имущественного вычета, учтенная в предыдущих периодах, должна быть перенесена в следующую декларацию 3-НДФЛ. Чтобы без личного визита в ФНС и без декларации узнать сумму, достаточно написать запрос в Личном кабинете на сайте ФНС и получить ответ в течение 30 дней.